Przejście z podatkowej księgi przychodów i rozchodów na księgi rachunkowe

1. Jednostki zobowiązane do prowadzenia ksiąg rachunkowych od 1 stycznia 2010 r.

Do przejścia na księgi rachunkowe od 1 stycznia 2010 r. zobligowane są rozliczające się dotychczas za pośrednictwem

podatkowej księgi przychodów i rozchodów, wykonujące działalność gospodarczą:

•

osoby fizyczne,

•

spółki cywilne osób fizycznych,

•

spółki jawne osób fizycznych,

•

spółki partnerskie,

jeżeli ich przychody za rok 2009 - w rozumieniu art. 14 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób

fizycznych (Dz. U. z 2000 r. nr 14, poz. 176 ze zm.), dalej zwanej updof - wyniosą w walucie polskiej co najmniej

równowartość kwoty określonej w euro w przepisach o rachunkowości. Obowiązek ten wynika z art. 24a ust. 4 updof.

Zgodnie zaś z art. 2 ust. 1 pkt 2 ustawy o rachunkowości, obowiązek prowadzenia ksiąg rachunkowych dotyczy osób

fizycznych, spółek cywilnych osób fizycznych, spółek jawnych osób fizycznych, spółek partnerskich oraz spółdzielni

socjalnych, jeżeli ich przychody netto ze sprzedaży towarów, produktów i operacji finansowych za poprzedni rok

obrotowy wyniosły co najmniej równowartość w walucie polskiej 1.200.000 euro. Przy czym zauważyć należy, iż

graniczną wartość przychodów netto w oparciu o przepisy ustawy o rachunkowości ustalają jednostki prowadzące księgi

rachunkowe.

Wyrażoną w euro wielkość przelicza się na walutę polską po średnim kursie ogłoszonym przez Narodowy Bank Polski,

na dzień 30 września roku poprzedzającego rok obrotowy (art. 3 ust. 3 ustawy o rachunkowości oraz analogiczny art. 24a

ust. 6 updof).

Ś

redni kurs obowiązujący 30 września 2009 r., ogłoszony w tabeli kursów NBP z 30 września 2009 r.,

nr 191/A/NBP/2009, wynosił: 4,2226 zł/EUR.

Limit przychodów, którego przekroczenie zobowiązuje jednostkę do przejścia od 1 stycznia 2010 r. na księgi

rachunkowe, wynosi:

(1.200.000 EUR × 4,2226 zł/EUR) = 5.067.120 zł.

Zwracamy uwagę, iż limit przychodów zobowiązujący do prowadzenia ksiąg rachunkowych wzrósł w tym roku o prawie

milion złotych w porównaniu do limitu z zeszłego roku (4.089.960 zł). Zatem wiele jednostek będzie mogło od 1 stycznia

2010 r. zrezygnować z prowadzenia ksiąg rachunkowych.

Jak ustalić graniczną wartość przychodów w oparciu o przepisy ustawy o podatku dochodowym od osób fizycznych

w sytuacji, gdy jednostka prowadziła dotychczas podatkową księgę przychodów i rozchodów?

Ustalając graniczną kwotę przychodów zobowiązującą do prowadzenia ksiąg rachunkowych przyjmuje się przychody

w rozumieniu art. 14 updof. Zgodnie z treścią tego przepisu, przychodami z pozarolniczej działalności gospodarczej są

kwoty należne, choćby nie zostały faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych

bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów

i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług.

Do przychodów zalicza się również przychody, o których mowa w art. 14 ust. 2 updof. Są to m.in.:

•

przychody z odpłatnego zbycia środków trwałych oraz wartości niematerialnych i prawnych,

•

otrzymane kary umowne,

•

otrzymane odszkodowania za szkody dotyczące składników majątku.

Uwaga: W celu ustalenia czy danego podatnika dotyczy obowiązek zaprowadzenia w 2010 r. ksiąg rachunkowych, należy

porównać kwotę limitu w wysokości 5.067.120 zł z kwotą przychodów za cały 2009 r. - wynikających z kolumny 9

"Razem przychód" podatkowej księgi przychodów i rozchodów. Kolumna ta stanowi sumę przychodów wykazanych w

kolumnie 7 "Wartość sprzedanych towarów i usług" oraz kolumnie 8 "Pozostałe przychody".

Jak należy postąpić w przypadku, gdy w myśl przepisów podatkowych jednostka ma obowiązek prowadzić księgi

rachunkowe, a zgodnie z przepisami ustawy o rachunkowości jeszcze nie?

Limit zobowiązujący do prowadzenia ksiąg rachunkowych jest co prawda identyczny w przepisach podatkowych

i rachunkowych. Jednak przychody, w myśl definicji zawartej w art. 14 updof, mają szerszy zakres od sumy przychodów

netto, o których mowa w art. 2 ust. 1 pkt 2 ustawy o rachunkowości.

W przypadku gdy, w myśl przepisów podatkowych, jednostka ma obowiązek prowadzić księgi rachunkowe, a zgodnie

z przepisami ustawy o rachunkowości jeszcze nie ma takiego obowiązku - co oznaczać będzie, iż przychód ustalony

w oparciu o ustawę podatkową jest większy od przychodu ustalonego na podstawie ustawy o rachunkowości - jednostka

powinna rozpocząć prowadzenie ksiąg rachunkowych.

Takie rozwiązanie nie będzie sprzeczne z przepisami ustawy o rachunkowości. Ustawa ta dopuszcza bowiem - stosownie

do przepisów art. 2 ust. 2 - możliwość prowadzenia ksiąg rachunkowych przez określone jednostki również w sytuacji,

gdy nie przekroczyły one ww. limitu.

2. Dobrowolne przejście z podatkowej księgi przychodów i rozchodów na księgi rachunkowe

Czy jednostka prowadząca do tej pory podatkową księgę przychodów i rozchodów, która nie uzyskała kwoty przychodów

zobowiązującej do prowadzenia ksiąg rachunkowych, może przejść na takie księgi dobrowolnie?

Osoby fizyczne, spółki cywilne osób fizycznych, spółki jawne osób fizycznych oraz spółki partnerskie, których

przychody za poprzedni rok są niższe niż równowartość w walucie polskiej 1.200.000 euro, nie mają obowiązku

stosowania przepisów ustawy o rachunkowości i prowadzenia ksiąg rachunkowych w roku następnym.

Brak obowiązku prowadzenia ksiąg rachunkowych przez te jednostki nie oznacza jednak zakazu ich prowadzenia.

Stosownie bowiem do art. 2 ust. 2 ustawy o rachunkowości, ww. jednostki mogą - od początku następnego roku

obrotowego - prowadzić księgi rachunkowe także wtedy, gdy ich przychody netto ze sprzedaży towarów, produktów

i operacji finansowych za poprzedni rok obrotowy są niższe niż równowartość w walucie polskiej 1.200.000 euro. Na

dobrowolne przejście z podatkowej księgi przychodów i rozchodów na księgi rachunkowe zezwala także art. 24a ust. 5

updof.

Uwaga: W przypadku dobrowolnego przejścia z podatkowej księgi przychodów i rozchodów na księgi rachunkowe

kierownicy jednostek zobowiązani są do powiadomienia o tym fakcie urzędu skarbowego, właściwego w sprawach

opodatkowania podatkiem dochodowym, jeszcze przed rozpoczęciem roku obrotowego (art. 2 ust. 2 ustawy

o rachunkowości).

W przypadku spółek (cywilnej osób fizycznych, jawnej osób fizycznych lub partnerskiej) zawiadomienie o prowadzeniu

ksiąg rachunkowych powinni złożyć wszyscy wspólnicy.

Jednostka może od 1 stycznia 2010 r. przejść na księgi rachunkowe, nawet jeżeli jej przychody za 2009 r. są niższe niż

5.067.120 zł, pod warunkiem, że jeszcze przed rozpoczęciem roku podatkowego zawiadomi o tym naczelnika urzędu

skarbowego właściwego w sprawach opodatkowania podatkiem dochodowym.

W przypadku gdy ww. zawiadomienia nie dokona w obowiązującym terminie, czyli do 31 grudnia 2009 r., to

z początkiem 2010 r. nie będzie mogła przejść na księgi rachunkowe. Wówczas w 2010 r. powinna nadal prowadzić

podatkową księgę przychodów i rozchodów.

Jednostki często mylnie przyjmują, że na zawiadomienie urzędu skarbowego o dobrowolnym przejściu od początku

następnego roku z podatkowej księgi przychodów i rozchodów na księgi rachunkowe mają czas do 20 stycznia

następnego roku. Sugerują się bowiem terminem wyznaczonym podatnikom, którzy w poprzednim roku prowadzili księgi

rachunkowe, a od nowego roku prowadzić będą podatkową księgę przychodów i rozchodów. Dla nich termin

zawiadomienia naczelnika urzędu skarbowego wyznacza § 10 ust. 2 rozporządzenia Ministra Finansów z dnia 26 sierpnia

2003 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów (Dz. U. nr 152, poz. 1475 ze zm.), zgodnie

z którym podatnicy, którzy w poprzednim roku podatkowym prowadzili księgi rachunkowe, są obowiązani zawiadomić

w formie pisemnej naczelnika urzędu skarbowego właściwego według miejsca zamieszkania podatnika o prowadzeniu

podatkowej księgi przychodów i rozchodów w terminie 20 dni od dnia jej założenia, czyli do 21 stycznia.

3. Obowiązki kierownika jednostki związane z przejściem na księgi rachunkowe

Jakie obowiązki wiążą się z przejściem firmy osoby fizycznej od 1 stycznia 2010 r. z podatkowej księgi przychodów

i rozchodów na księgi rachunkowe?

Do obowiązków kierownika jednostki przechodzącej z podatkowej księgi przychodów i rozchodów na księgi rachunkowe

należy przede wszystkim:

•

zamknięcie podatkowej księgi przychodów i rozchodów,

•

sporządzenie wykazu aktywów i pasywów (inwentarza),

•

otwarcie ksiąg rachunkowych,

•

opracowanie dokumentacji zasad (polityki) rachunkowości,

złożenie w urzędzie skarbowym zgłoszenia aktualizacyjnego NIP-1 (w przypadku osób fizycznych prowadzących

działalność gospodarczą) lub NIP-2 (w przypadku spółek osobowych).

Zamknięcie podatkowej księgi przychodów i rozchodów

Przejście od 1 stycznia 2010 r. na księgi rachunkowe wymaga zamknięcia podatkowej księgi przychodów i rozchodów na

dzień 31 grudnia 2009 r. Zamknięcie podatkowej księgi powinno nastąpić z uwzględnieniem przepisów rozporządzenia

Ministra Finansów z dnia 26 sierpnia 2003 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów (Dz. U.

nr 152, poz. 1475 ze zm.).

Zamknięcia podatkowej księgi przychodów i rozchodów dokonuje się poprzez podsumowanie kolumn księgi. Ponadto na

koniec roku podatkowego należy sporządzić i wpisać do księgi spis z natury towarów handlowych, materiałów

(surowców) podstawowych i pomocniczych, półwyrobów, produkcji w toku, wyrobów gotowych, braków i odpadów.

Następnie należy ustalić dochód w sposób określony w art. 24 ust. 2 updof.

Sporządzenie inwentarza

Przechodząc z podatkowej księgi przychodów i rozchodów na księgi rachunkowe, prowadzone w oparciu

o postanowienia ustawy o rachunkowości, należy na dzień poprzedzający dzień przejścia - a więc na dzień 31 grudnia

2009 r. - sporządzić wykaz składników aktywów i pasywów (inwentarz) potwierdzony ich inwentaryzacją (art. 19 ust. 1

ustawy o rachunkowości). Inwentaryzację tych składników należy przeprowadzić według zasad określonych w art. 26 ust.

1 ustawy o rachunkowości.

Zaakceptowany przez kierownika jednostki inwentarz stanowić będzie podstawę otwarcia ksiąg rachunkowych. Dlatego

celowe jest, aby poszczególne jego pozycje stanowiły odpowiedniki lub rozwinięcia poszczególnych pozycji bilansu

otwarcia.

Wyceny zinwentaryzowanych składników aktywów i pasywów należy dokonać według zasad określonych w rozdziale 4

ustawy o rachunkowości.

Wynikająca z inwentarza różnica pomiędzy sumą aktywów i sumą zobowiązań stanowi kapitał właściciela, który

ujmowany jest w odrębnej pozycji inwentarza i który zostanie zaewidencjonowany na koncie 80 "Kapitał właściciela

(zakładowy)".

Otwarcie ksiąg rachunkowych

Inwentarz, czyli wykaz składników majątku (aktywów) i źródeł ich finansowania (pasywów) sporządzony na dzień 31

grudnia 2009 r., stanowi bilans otwarcia ksiąg rachunkowych jednostki na dzień 1 stycznia 2010 r. i podstawę

do rozpoczęcia w nich ewidencji zdarzeń gospodarczych w sposób określony w ustawie o rachunkowości.

Otwarcie ksiąg rachunkowych polega na wprowadzeniu pozycji wykazu na odpowiednie konta księgowe. W tym celu na

podstawie danych z "Wykazu aktywów i pasywów (inwentarza)" sporządzany jest dowód wewnętrzny "PK - Polecenie

księgowania".

Otwarcie ksiąg rachunkowych powinno nastąpić pod datą 1 stycznia 2010 r. Przy czym powinno się to odbyć najpóźniej

do 15 stycznia 2010 r. Równolegle do otwarcia kont księgi głównej (kont syntetycznych) jednostka powinna otworzyć

konta ksiąg pomocniczych (konta analityczne).

4. Sporządzenie inwentarza i otwarcie ksiąg rachunkowych na przykładzie liczbowym

Przykład

I. Założenia:

1. Osoba fizyczna prowadząca podatkową księgę przychodów i rozchodów osiągnęła w 2009 r. przychody z działalności

gospodarczej w wysokości: 5.200.000 zł. Jest ona zatem zobowiązana do przejścia od 1 stycznia 2010 r. na księgi

rachunkowe.

2. W związku z powyższym na dzień 31 grudnia 2009 r. sporządzono inwentaryzację składników aktywów i pasywów:

a) środki trwałe (stan wynikający ze spisu z natury zgodny z ewidencją środków trwałych):

•

wartość początkowa: 150.000 zł,

•

dotychczasowe umorzenie: 80.000 zł,

b) towary (według spisu z natury) według cen zakupu: 19.000 zł,

c) należności z tytułu dostaw (według uzgodnień sald z kontrahentami): 21.500 zł,

d) zobowiązania:

•

z tytułu dostaw i usług (według faktur): 12.000 zł,

•

wobec ZUS z tytułu składek na ubezpieczenia społeczne (zgodnie z deklaracją DRA): 850 zł,

•

wobec urzędu skarbowego, z tytułu:

•

VAT (według deklaracji VAT-7): 4.500 zł,

•

zaliczek na podatek dochodowy (według list płac): 700 zł,

e) środki pieniężne na rachunku bankowym (według wyciągu bankowego potwierdzonego przez bank, z którego usług

korzysta jednostka): 23.250 zł,

f) kredyt bankowy (stan potwierdzony przez bank): 17.100 zł.

II. Ustalenie kapitału własnego właściciela:

1) aktywa: [(150.000 zł - 80.000 zł) + 19.000 zł + 21.500 zł + 23.250 zł] = 133.750 zł,

2) pasywa: (12.000 zł + 850 zł + 4.500 zł + 700 zł + 17.100 zł) = 35.150 zł,

3) kapitał właściciela (różnica między aktywami i pasywami): (133.750 zł - 35.150 zł) = 98.600 zł.

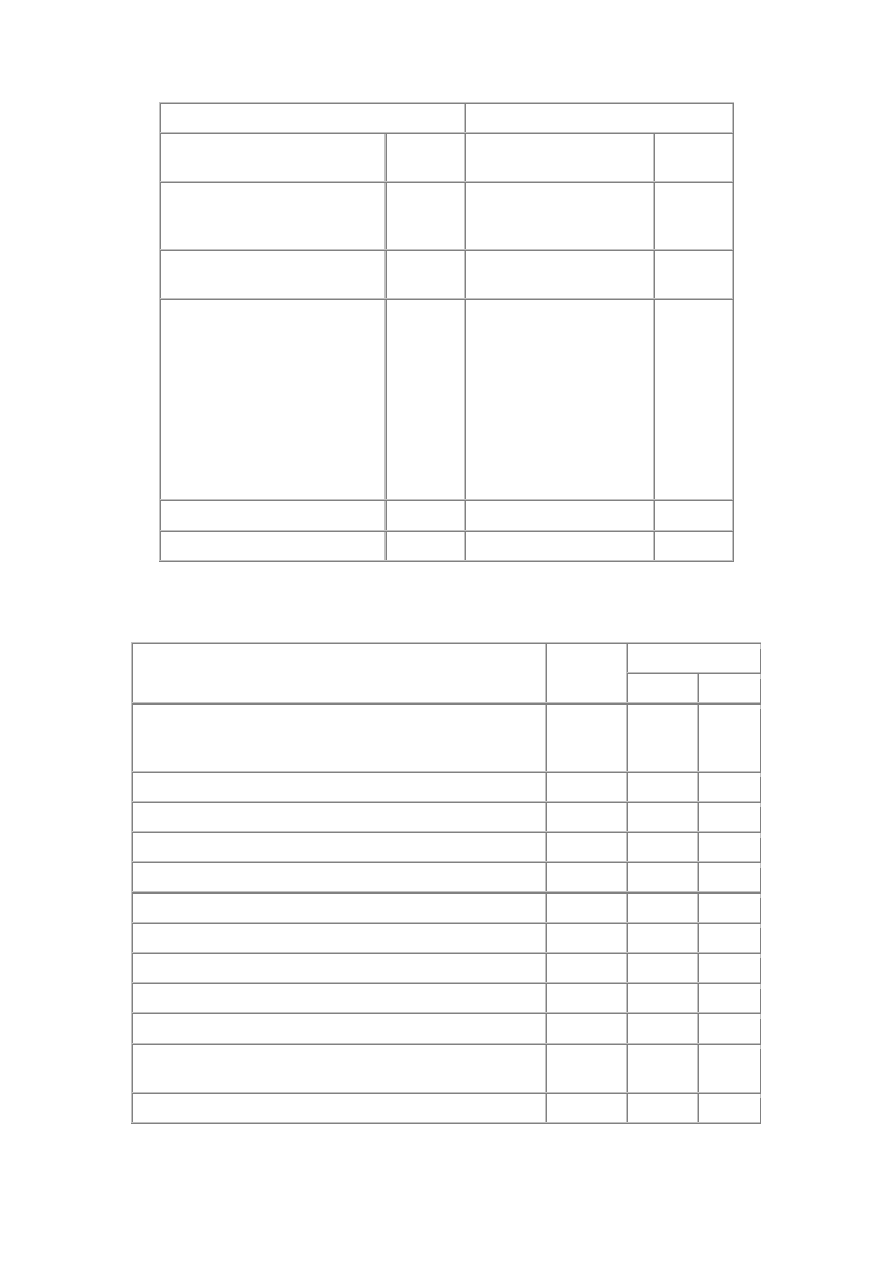

III. Wykaz aktywów i pasywów (inwentarz) sporządzony na dzień 31 grudnia 2009 r.:

AKTYWA

PASYWA

Wyszczególnienie

Kwota

w zł

Wyszczególnienie

Kwota

w zł

Ś

rodki trwałe:

a) wartość początkowa

b) dotychczasowe umorzenie

150.000

- 80.000

Kredyt bankowy

17.100

Ś

rodki pieniężne na rachunku

bieżącym

23.250

Rozrachunki

z dostawcami

12.000

Rozrachunki z odbiorcami

21.500 Rozrachunki

publicznoprawne:

a) zobowiązania wobec

ZUS

b) zobowiązania wobec

urzędu skarbowego

- z tytułu VAT

- z tytułu zaliczek na

podatek dochodowy

od osób fizycznych

850

4.500

700

Towary

19.000 Kapitał własny

98.600

RAZEM AKTYWA

133.750 RAZEM PASYWA

133.750

IV. Otwarcie ksiąg rachunkowych na dzień 1 stycznia 2010 r.:

Konto

Opis operacji

Kwota

Wn

Ma

1. PK - wprowadzenie bilansu otwarcia (BO) na dzień

01.01.2010 r. na podstawie sporządzonego wykazu aktywów

i pasywów (inwentarza):

- środki trwałe

150.000 zł 01

- odpisy umorzeniowe środków trwałych

80.000 zł

07-1

- towary

19.000 zł 33

- rozrachunki z odbiorcami

21.500 zł 20

- rachunek bieżący

23.250 zł 13-0

- kredyty bankowe

17.100 zł

13-4

- rozrachunki z dostawcami

12.000 zł

21

- rozrachunki z ZUS

850 zł

22

- rozrachunki z urzędem skarbowym z tytułu VAT

4.500 zł

22

- rozrachunki z urzędem skarbowym z tytułu zaliczek

na podatek dochodowy od osób fizycznych

700 zł

22

- kapitał własny

98.600 zł

80

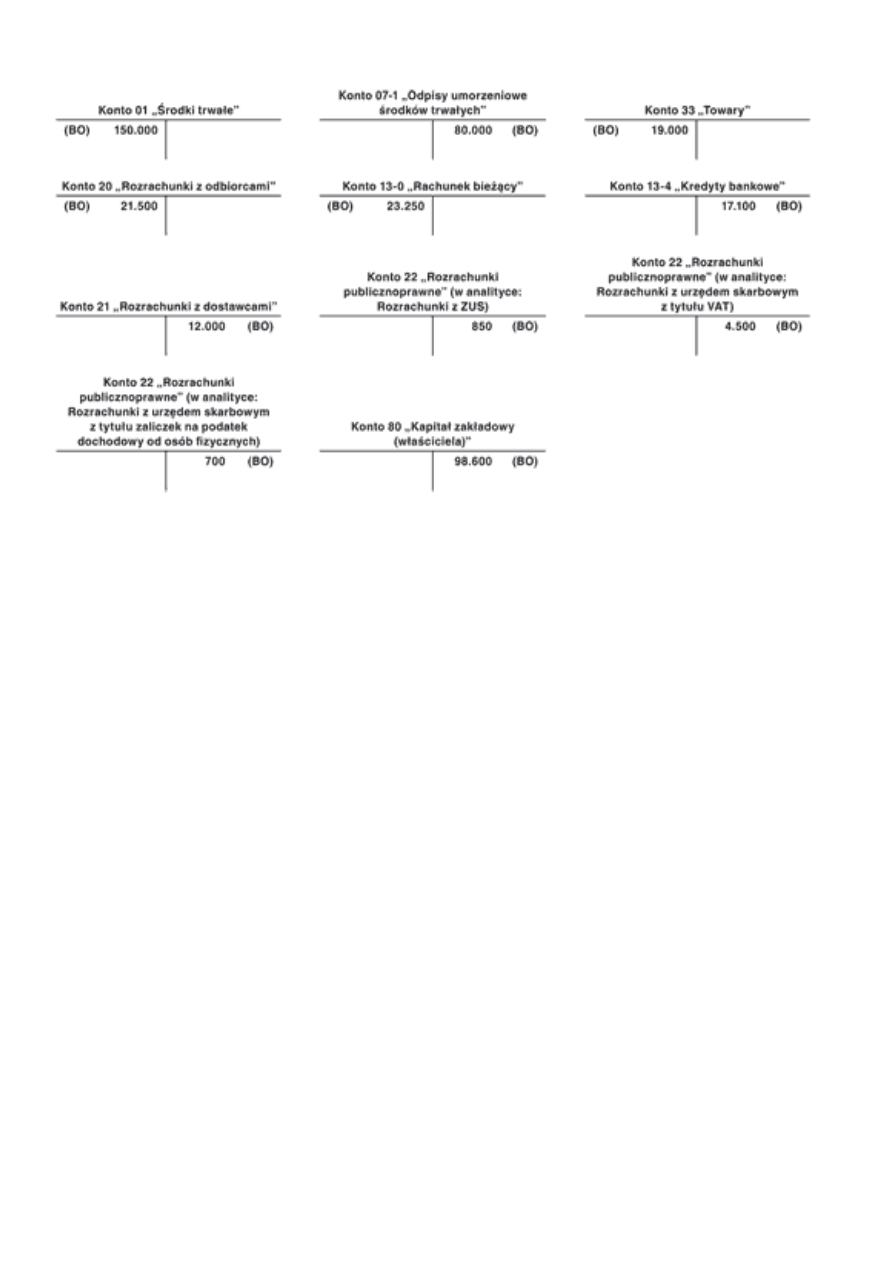

V. Księgowania:

Wyszukiwarka

Podobne podstrony:

więcej podobnych podstron