EWA MATYSZEWSKA

ewa.matyszewska@infor.pl

P

rocedurę zwrot podatku akcyzowego za-

płaconego z tytułu nabycia wewnątrzw-

spólnotowego albo importu samochodu

osobowego przewiduje ustawa z 9 maja 2008 r.

o zwrocie nadpłaty w podatku akcyzowym za-

płaconym z tytułu nabycia wewnątrzwspólno-

towego lub importu samochodu osobowego

(Dz.U. nr 118, poz. 745).

Ustawa ta przewiduje możliwość zwrotu

części podatku akcyzowego podmiotowi, który

poniósł ciężar zapłaty akcyzy z tytułu nabycia

wewnątrzwspólnotowego albo importu, albo

podmiotowi, który poniósł ciężar akcyzy w ce-

nie nabycia tego samochodu na terytorium kra-

ju, jeżeli część akcyzy nie została zwrócona na-

bywcy wewnątrzwspólnotowemu albo impor-

terowi. Celem specjalnej ustawy – jak podkreśla

resort finansów – jest wprowadzenie jednoli-

tych zasad zwrotu części podatku akcyzowego

zapłaconego od starszych niż dwuletnie samo-

chodów osobowych, nabytych w okresie od

1 maja 2004 r. do 30 listopada 2006 r.

Początek przed ETS

Konieczność ustalenia jednolitych zasad

zwrotu części podatku akcyzowego od samo-

chodów, zapłaconego na podstawie ustawy

z 23 stycznia 2004 r. o podatku akcyzowym

(Dz.U. nr 29, poz. 257 z późn. zm.), z tytułu na-

bycia wewnątrzwspólnotowego albo importu

samochodu osobowego, wynika z ogłoszonego

w dniu 18 stycznia 2007 r. orzeczenia Europej-

skiego Trybunału Sprawiedliwości w sprawie

Maciej Brzeziński/dyrektor Izby Celnej w War-

szawie (C-313/05), dotyczącej zgodności z pra-

wem wspólnotowym polskich przepisów odno-

śnie do opodatkowania samochodów osobo-

wych podatkiem akcyzowym. W orzeczeniu

tym Trybunał uznał, że polskie przepisy o po-

datku akcyzowym w dotychczasowym brzmie-

niu (obowiązującym do 30 listopada 2006 r. –

wtedy wprowadzono dwie stawki akcyzy na sa-

mochody osobowe – 3,1 proc. i 13,6 proc. uza-

leżnione od pojemności silnika; patrz przykła-

dy) powodowały, że samochody osobowe spro-

wadzone wewnątrzwspólnotowo po 1 maja

2004 r. mogły być wyżej opodatkowane podat-

kiem akcyzowym od sprzedawanych samocho-

dów już zarejestrowanych w Polsce, co jest nie-

zgodne z art. 90 WE.

Zastrzeżenia ETS do polskich przepisów o po-

datku akcyzowym od samochodów osobowych

dotyczą jedynie kwestii ich zgodności z art. 90

TWE, który – jak wskazuje MF – zgodnie z orze-

czeniem ETS należy interpretować w ten sposób,

że sprzeciwia się on podatkowi akcyzowemu

w zakresie, w jakim kwota podatku nakładana

na pojazdy używane starsze niż dwuletnie, naby-

te w państwie członkowskim innym niż Polska,

która wprowadziła taki podatek, przewyższa re-

zydualną (krajową) kwotę tego podatku zawar-

tą w wartości rynkowej podobnych pojazdów,

które zostały zarejestrowane wcześniej w Polsce.

ETS podkreślił, że zwrotowi podlega jedynie

kwota podatku akcyzowego przewyższająca

kwotę odpowiadającą rezydualnemu podatko-

wi zawartemu w cenie krajowego, podobnego

używanego samochodu.

Ponadto zgodnie z wyrokiem ETS rozstrzy-

gnięcie kwestii ewentualnej dyskryminacji

w odniesieniu do każdego samochodu krajowe-

go należy do organów krajowych.

Zgodnie z wyrokiem Trybunału kwota zwro-

tu powinna być obliczona poprzez porównanie

kwoty podatku zapłaconego w przypadku naby-

cia wewnątrzwspólnotowego z kwotą podatku

zawartą w cenie podobnego samochodu osobo-

wego, który jest użytkowany na terenie kraju.

Zwrot dla podatnika

Zgodnie z przepisami ustawy zwrot akcyzy

przysługuje podatnikowi podatku akcyzowego,

który nabył wewnątrzwspólnotowo albo impor-

tował samochód osobowy po upływie dwóch lat

kalendarzowych od jego produkcji, wliczając

rok produkcji, jako pierwszy rok kalendarzowy.

Zatem aby starać się o zwrot podatku, trzeba

sprowadzić do Polski zagraniczne auto starsze

niż dwa lata i zapłacić od niego akcyzę.

Trzeba obliczyć kwotę zwrotu

Każda osoba, która będzie chciała odzyskać

część zapłaconego podatku, będzie musiała

w pierwszej kolejności sprawdzić, czy takie

uprawnienie jej przysługuje. Jeśli okaże się, że

tak, sama będzie musiała obliczyć kwotę należ-

ną do zwrotu. Stosownych wyliczeń trzeba bę-

dzie dokonać za pomocą specjalnego wzoru.

Ustawa o zwrocie akcyzy szczegółowo okre-

śla zasady zwrotu, z uwzględnieniem sposobu

obliczenia części podatku akcyzowego podlega-

jącego zwrotowi.

Kwotę akcyzy podlegającą zwrotowi oblicza

się według następującego wzoru:

Z

Z =

= a

a –

– n

n

gdzie:

Z – oznacza kwotę zwrotu nadpłaty,

a – oznacza kwotę podatku akcyzowego zapła-

conego z tytułu nabycia wewnątrzwspólno-

towego albo importu samochodu osobowe-

go,

n – oznacza podatek akcyzowy zawarty w cenie

samochodu osobowego zarejestrowanego

na terytorium kraju, ustalany odpowiednio:

– dla samochodów osobowych o pojemności

skokowej silnika powyżej 2000 cm sześc.,

zgodnie ze wzorem:

n

n =

= ((śśrreed

dn

niia

a w

wa

arrtto

ośśćć rryyn

nk

ko

ow

wa

a ssa

am

mo

occh

ho

od

du

u::

1

1,,2

22

2:: 1

1,,1

13

36

6)) x

x 0

0,,1

13

36

6

– dla pozostałych samochodów osobowych,

zgodnie ze wzorem:

n

n =

= ((śśrreed

dn

niia

a w

wa

arrtto

ośśćć rryyn

nk

ko

ow

wa

a ssa

am

mo

occh

ho

od

du

u::

1

1,,2

22

2:: 1

1,,0

03

31

1)) x

x 0

0,,0

03

31

1

Kwota akcyzy do zwrotu stanowi różnicę

kwoty akcyzy obliczonej zgodnie z zasadami

obowiązującymi przed 1 grudnia 2006 r. (staw-

ki zależne od wieku samochodu) oraz kwoty po-

datku akcyzowego obliczanego według stawki

akcyzy – 13,6 proc. dla samochodów osobowych

o pojemności silnika powyżej 2000 cm sześc.

oraz 3,1 proc. dla pozostałych (bez względu na

Jak odzyskać akcyzę od auta

sprowadzonego z zagranicy

po 1 maja 2004 r.

TYLKO W INTERNECIE

nr 141 (2263) 21 lipca 2008

Niezbędnik

gazetaprawna.pl

D

KTO MOŻE ODZYSKAĆ AKCYZĘ

Aby móc wystąpić o zwrot akcyzy, trzeba być podatnikiem, który nabył

wewnątrzwspólnotowo lub importował samochód osobowy

czytaj str. D2

JAK WYPEŁNIĆ WNIOSEK O ZWROT

Wniosek o zwrot podatku lub wznowienie postępowania w tej sprawie kieruje się

do urzędu celnego

czytaj str. D3

Podatnicy, którzy sprowadzili do Polski używany samochód z zagranicy i zapłacili od niego akcyzę, mogą ubiegać się

o częściowy jej zwrot. Częściowy, gdyż w tym przypadku zwrotowi podlega tylko ta część akcyzy, która przekraczała

podatek, jaki zostałby zapłacony od takiego samego auta zarejestrowanego już w kraju. Aby nadpłacony podatek

odzyskać, należy obliczyć kwotę zwrotu i napisać odpowiedni wniosek.

WAŻNE

Orzeczenie ETS w sprawie polskiej akcyzy odnosi się do dys-

kryminujących stawek akcyzy, stosowanych w odniesieniu

do samochodów osobowych nabytych wewnątrzwspólno-

towo, starszych niż dwuletnie

WAŻNE

Od 1 grudnia 2006 r. obowiązują już tylko dwie stawki akcy-

zy na samochody. Przy samochodach o pojemności silnika do

2000 cm sześc. stawka akcyzy wynosi 3,1 proc., a przy samo-

chodach o większej pojemności silnika – 13,6 proc. Te zasady

obliczania podatku dotyczą tylko tych samochodów, dla któ-

rych obowiązek zapłaty akcyzy powstał po 1 grudnia 2006 r.

PRZYKŁAD 1

Akcyza od samochodu sprowadzonego z zagranicy dziś

i przed 1 grudnia 2006 r.

Wysokość akcyzy w przypadku wewnątrzwspólnotowego

nabycia samochodu osobowego dwuletniego (cena nabycia

37 000 zł)

a) pojemność do 2000 cm sześc.

Akcyza przed 1 grudnia 2006 r. – 3,1 proc. x 37 000 zł =

1147 zł

Akcyza od 1 grudnia 2006 r. – bez zmian

b) pojemność powyżej 2000 cm sześc.

Akcyza przed 1 grudnia 2006 r. – 13,6 proc. x 37 000 zł =

5032 zł

Akcyza od 1 grudnia 2006 r. – bez zmian

Wysokość akcyzy w przypadku wewnątrzwspólnotowego

nabycia samochodu osobowego sześcioletniego (cena na-

bycia 16 000 zł)

a) pojemność do 2000 cm sześc.

Akcyza przed 1 grudnia 2006 r. – [3,1 + 12 x (6-2)] proc. x

16 000 zł = 51,1 proc. x 16 000 zł = 8176 zł

Akcyza od 1 grudnia 2006 r. – 3,1 proc. x 16 000 zł = 496 zł

b) pojemność powyżej 2000 cm sześc.

Akcyza przed 1 grudnia 2006 r. – [13,6 + 12 x (6-2)] proc. x

16 000 zł = 61,6 proc. x 16 000 zł = 9856 zł

Akcyza od 1 grudnia 2006 r. – 13,6 proc. x 16 000 zł = 2176 zł

Przykłady zostały opracowane przez Accreo Taxand

wiek), z uwzględnieniem wartości rynkowej pojaz-

du. W odniesieniu do pojazdów używanych zareje-

strowanych w Polsce jako nowe, stawka rezydualne-

go (krajowego) podatku akcyzowego zawartego

w wartości takiego pojazdu pozostaje niezmienna.

Ważna wartość rynkowa

Ze wzoru, według którego należy obliczyć war-

tość akcyzy do zwrotu, wynika, że istotne znaczenie

będzie miała w tym przypadku średnia wartość ryn-

kowa takiego samego samochodu krajowego, jak te-

go, sprowadzonego z zagranicy do Polski.

Zgodnie z ustawą regulującą zwrot podatku akcy-

zowego średnią wartością rynkową samochodu oso-

bowego jest wartość samochodu osobowego ustala-

na na podstawie notowanej na rynku krajowym,

w miesiącu powstania obowiązku podatkowego

w podatku akcyzowym z tytułu nabycia wewnątrzw-

spólnotowego albo importu samochodu osobowego,

a jeżeli nie jest on możliwy do ustalenia w miesiącu

zapłaty podatku akcyzowego z tytułu nabycia we-

wnątrzwspólnotowego albo importu samochodu

osobowego, średniej ceny samochodu osobowego

zarejestrowanego na terytorium kraju tej samej mar-

ki, modelu, roku produkcji oraz jeżeli jest to możliwe

do ustalenia wyposażenia i o przybliżonym stanie

technicznym, co nabyty wewnątrzwspólnotowo al-

bo importowany samochód osobowy, od którego za-

płacono podatek akcyzowy z tytułu jego nabycia we-

wnątrzwspólnotowego albo importu.

Według MF, przyjęcie do obliczania kwoty akcyzy

zawartej w wartości rynkowej podobnego samocho-

du krajowego wynika z orzeczenia Europejskiego

Trybunału Sprawiedliwości. Orzeczenie wskazuje na

konieczność porównania kwoty podatku akcyzowe-

go zapłaconego od samochodu nabytego wewnątrz-

wspólnotowo, z kwotą podatku akcyzowego zawartą

w cenie podobnego samochodu zarejestrowanego

na terytorium kraju. Samochodem podobnym bę-

dzie samochód tej samej marki, modelu, roku pro-

dukcji, o przybliżonym stanie technicznym, jak sa-

mochód nabyty wewnątrzwspólnotowo, od którego

zapłacono podatek akcyzowy.

Obiektywnym sposobem umożliwiającym ustale-

nie tej kwoty podatku akcyzowego jest odniesienie

się do średniej wartości rynkowej danego samocho-

du w określonym miesiącu (a nie jednostkowa cena

zakupu podobnego samochodu nabytego wewnątrz-

wspólnotowo albo importowanego, którego dotyczy

zwrot podatku). Dlatego też w przypadku samocho-

du nabytego wewnątrzwspólnotowo albo importo-

wanego, którego wartość mogła zostać obniżona

z powodu złego stanu technicznego, przy obliczaniu

akcyzy do zwrotu będzie brany pod uwagę również

ten aspekt, tak aby uwzględnić wartość rynkową sa-

mochodu o takim samym stanie technicznym.

W praktyce decyzja odnośnie do sposobu ustalenia

wartości rynkowej danego samochodu pozostawio-

na będzie właściwym w tym zakresie organom po-

datkowym, które na potrzeby jej ustalenia będą mo-

gły posiłkować się tabelarycznym zestawieniem

średnich wartości rynkowych w określonym miesią-

cu (średnie ceny opublikowane w katalogach cen po-

jazdów lub wykazach cen), opinią biegłych itp.

Jak wynika z wyroku WSA w Warszawie z 6 marca

2007 r. (sygn. akt III SA/Wa 254/07; niepublikowa-

ny), organy celne mogą weryfikować wartość unijnych

samochodów, porównując ceny wynikające z faktur

ich zakupu do średnich cen rynkowych podobnych po-

jazdów nabywanych w kraju. Wybór sposobu weryfi-

kacji zależy już od samych organów celnych.

Ustawa przewiduje, że w przypadku gdy organ

podatkowy dokonał zwrotu podatku w odniesieniu

do danego samochodu w kwocie niższej, niż wynika

to z obliczeń przy zastosowaniu specjalnego wzoru,

podatnik może ubiegać się o zwrot części akcyzy,

która nie została wcześniej zwrócona.

Ustawa o zwrocie akcyzy nie wprowadza żadnego

szczególnego trybu postępowania w sprawie zwrotu

części podatku akcyzowego nabywcy wewnątrzw-

spólnotowemu albo importerowi. Nabywca we-

wnątrzwspólnotowy albo importer w rozumieniu

nowej ustawy jest podmiotem, który faktycznie do-

konał zapłaty akcyzy i poniósł jej ekonomiczny cię-

żar, gdyż nie zrekompensował sobie podatku akcy-

zowego w cenie jego sprzedaży.

Do zastosowania więcej przepisów

Ustawa regulująca zasady zwrotu akcyzy to nie je-

dyny akt prawny, który przy staraniu się o odzyska-

nie pieniędzy od sprowadzonego z zagranicy samo-

chodu będzie miał zastosowanie. Podatnicy upraw-

nieni do zwrotu akcyzy, którzy auto nabyli w innym

państwie Unii Europejskiej lub je importowali, będą

musieli dodatkowo stosować przepisy zawarte

w ustawie z 29 sierpnia 1997 r. – Ordynacja podatko-

wa (t.j. Dz.U. z 2005 r. nr 8, poz. 60 z późn. zm.; da-

lej Ordynacja podatkowa).

Przepisy Ordynacji podatkowej mają zastosowa-

nie m.in. do sposobów postępowania w kwestii ter-

minów czy właściwości organów podatkowych.

Przykładowo nabywca wewnątrzwspólnotowy albo

importer, który dokonał zapłaty podatku akcyzowe-

go, w przypadku gdy organ podatkowy nie wydał

decyzji określającej wysokość zobowiązania podat-

kowego, może wystąpić do organu podatkowego

z wnioskiem o stwierdzenie nadpłaty.

Jeżeli nabywca wewnątrzwspólnotowy albo im-

porter już z takim wnioskiem wystąpił, a decyzją

ostateczną organu podatkowego jest decyzja odma-

wiająca stwierdzenia nadpłaty lub decyzja ustana-

wiająca kwotę zwrotu w wysokości niższej niż prze-

widuje to ustawa, nabywca wewnątrzwspólnotowy

albo importer uprawniony jest do wystąpienia

z wnioskiem o wznowienie postępowania. Upraw-

nienie to przysługuje również importerowi albo na-

bywcy wewnątrzwspólnotowemu, wobec którego

organ podatkowy wydał ostateczną decyzję określa-

jącą wysokość zobowiązania podatkowego.

Konieczne stwierdzenie nadpłaty

Skoro podatnicy ubiegający się o zwrot akcyzy

muszą stosować przepisy Ordynacji podatkowej, za-

trzymajmy się chwilę przy kwestiach związanych

z nadpłatą.

Aby badać, czy istnieje nadpłata w podatku, należy

w pierwszej kolejności ustalić, czy podatnikowi przy-

sługuje uprawnienie do złożenia wniosku o stwierdze-

nie nadpłaty i czy wniosek taki może wywołać skutek

w postaci dokonania sprawdzenia, czy podatek został

należycie obliczony i zapłacony w wysokości należnej

– wskazał NSA w wyroku z 12 października 2005 r.

(sygn. akt I FSK 131/05; niepublikowany).

Trzeba tu także dodać, że o zwrocie nadpłat,

o odsetkach od nadpłat oraz odsetkach od zaległo-

ści podatkowych orzekają organy podatkowe,

a przepisy Ordynacji podatkowej nie posługują się

pojęciem nadpłaty o charakterze cywilnym. Na ten

aspekt nadpłaty zwrócił uwagę WSA w Warszawie

w wyroku z 23 listopada 2004 r. (sygn. akt III SA

3515/03; niepublikowany), jednocześnie podkre-

ślając, że nadpłata nie może być przedmiotem po-

trącenia.

Przepisy przewidują kilka sytuacji, kiedy może

powstać nadpłata podatku. Za nadpłatę uważa się

bowiem kwotę:

■

nadpłaconego lub nienależnie zapłaconego podat-

ku;

■

podatku pobranego przez płatnika nienależnie lub

w wysokości większej od należnej;

■

zobowiązania zapłaconego przez płatnika lub in-

kasenta, jeżeli w decyzji o odpowiedzialności po-

datkowej płatnika lub inkasenta, w której określa

wysokość należności z tytułu niepobranego lub po-

branego, a niewpłaconego podatku, określono je

nienależnie lub w wysokości większej od należnej;

■

zobowiązania zapłaconego przez osobę trzecią lub

spadkobiercę, jeżeli w decyzji o ich odpowiedzialno-

ści podatkowej lub decyzji ustalającej wysokość zobo-

wiązania podatkowego spadkodawcy określono je

nienależnie lub w wysokości większej od należnej.

W przypadku akcyzy zapłaconej od sprowadzo-

nego z zagranicy auta będziemy mieli do czynienia

z nadpłatą opisaną w przypadku pierwszym. Nad-

płata powstanie tu z dniem złożenia deklaracji po-

datku akcyzowego – dla podatników podatku akcy-

zowego.

Jeżeli podatnicy w zeznaniach (deklaracjach),

w tym m.in. dotyczących podatku akcyzowego, wy-

kazali zobowiązanie podatkowe nienależne lub

w wysokości większej od należnej i wpłacili zade-

klarowany podatek albo wykazali nadpłatę w wyso-

kości mniejszej od należnej, mogą wystąpić do orga-

nu z wnioskiem o stwierdzenie nadpłaty (patrz

wzór). Wniosek taki trzeba prawidłowo napisać, tak

aby nie powstały problemy z jego właściwym roz-

patrzeniem przez organ podatkowy. Na taki przypa-

dek zwrócił uwagę WSA w Warszawie w wyroku

z 12 maja 2006 r. (sygn. akt III SA/Wa 581/06; nie-

publikowany), w którym sąd wyjaśnił, że fakt, że

podatniczka nie nazwała swojego wniosku w spo-

sób precyzyjny, tj. wnioskiem o stwierdzenie nad-

płaty, nie zwalniało organów podatkowych od pra-

widłowego jego zakwalifikowania i załatwienia.

Warto pamiętać, że równocześnie z wnioskiem

o stwierdzenie nadpłaty należy złożyć skorygowa-

ne zeznanie (deklarację). Jeżeli prawidłowość sko-

rygowanego zeznania (deklaracji) nie budzi wąt-

pliwości, organ podatkowy (w przypadku akcyzy –

urząd celny) powinien zwrócić nadpłatę bez wyda-

nia decyzji stwierdzającej nadpłatę. WSA w War-

szawie w wyroku z 4 lutego 2005 r. (sygn. akt III

SA/Wa 768/04; niepublikowany) podkreślił, że je-

śli nadpłata wynika ze skorygowanej deklaracji,

dniem powstania nadpłaty jest dzień złożenia ko-

rekty. Skorygowane zeznanie (deklaracja) zastępu-

je zeznanie (deklarację) złożone uprzednio.

W przypadku jednak zwrotu części akcyzy od sa-

mochodów osobowych nie ma obowiązku składa-

nia korekty wcześniej złożonej deklaracji AKC-U.

Nadpłaty wraz z ich oprocentowaniem podlegają

zaliczeniu z urzędu na poczet zaległości podatko-

wych wraz z odsetkami za zwłokę oraz bieżących zo-

bowiązań podatkowych, a w razie ich braku podle-

gają zwrotowi z urzędu, chyba że podatnik złoży

wniosek o zaliczenie nadpłaty w całości lub w części

na poczet przyszłych zobowiązań podatkowych.

Nadpłaty, których wysokość nie przekracza wy-

sokości kosztów upomnienia w postępowaniu eg-

zekucyjnym, podlegają z urzędu zaliczeniu na po-

czet zaległości podatkowych wraz z odsetkami za

zwłokę oraz bieżących zobowiązań podatkowych,

a w razie ich braku – na poczet przyszłych zobo-

wiązań podatkowych, chyba że podatnik wystąpi

o ich zwrot.

W sprawach zaliczenia nadpłaty na poczet zale-

głych oraz bieżących zobowiązań podatkowych wy-

daje się postanowienie, na które służy zażalenie.

Zwrot nadpłaty następuje:

■

na wskazany rachunek bankowy podatnika, płat-

nika lub inkasenta obowiązanego do posiadania

rachunku bankowego;

■

w gotówce, jeżeli podatnik, płatnik lub inkasent

nie są zobowiązani do posiadania rachunku ban-

kowego, chyba że zażądają zwrotu nadpłaty na ra-

chunek bankowy.

Za dzień zwrotu nadpłaty uważa się dzień:

■

obciążenia rachunku bankowego organu podatko-

wego na podstawie polecenia przelewu;

■

złożenia przekazu pocztowego;

■

wypłacenia kwoty nadpłaty przez organ podatko-

wy lub postawienia nadpłaty do dyspozycji podat-

nika w kasie.

D

2

www.gazetaprawna.pl

NIEZBĘDNIK

PONIEDZIAŁEK 21 lipca 2008

WAŻNE

Zwrot akcyzy przysługuje tylko jeden raz w odniesieniu do dane-

go samochodu.

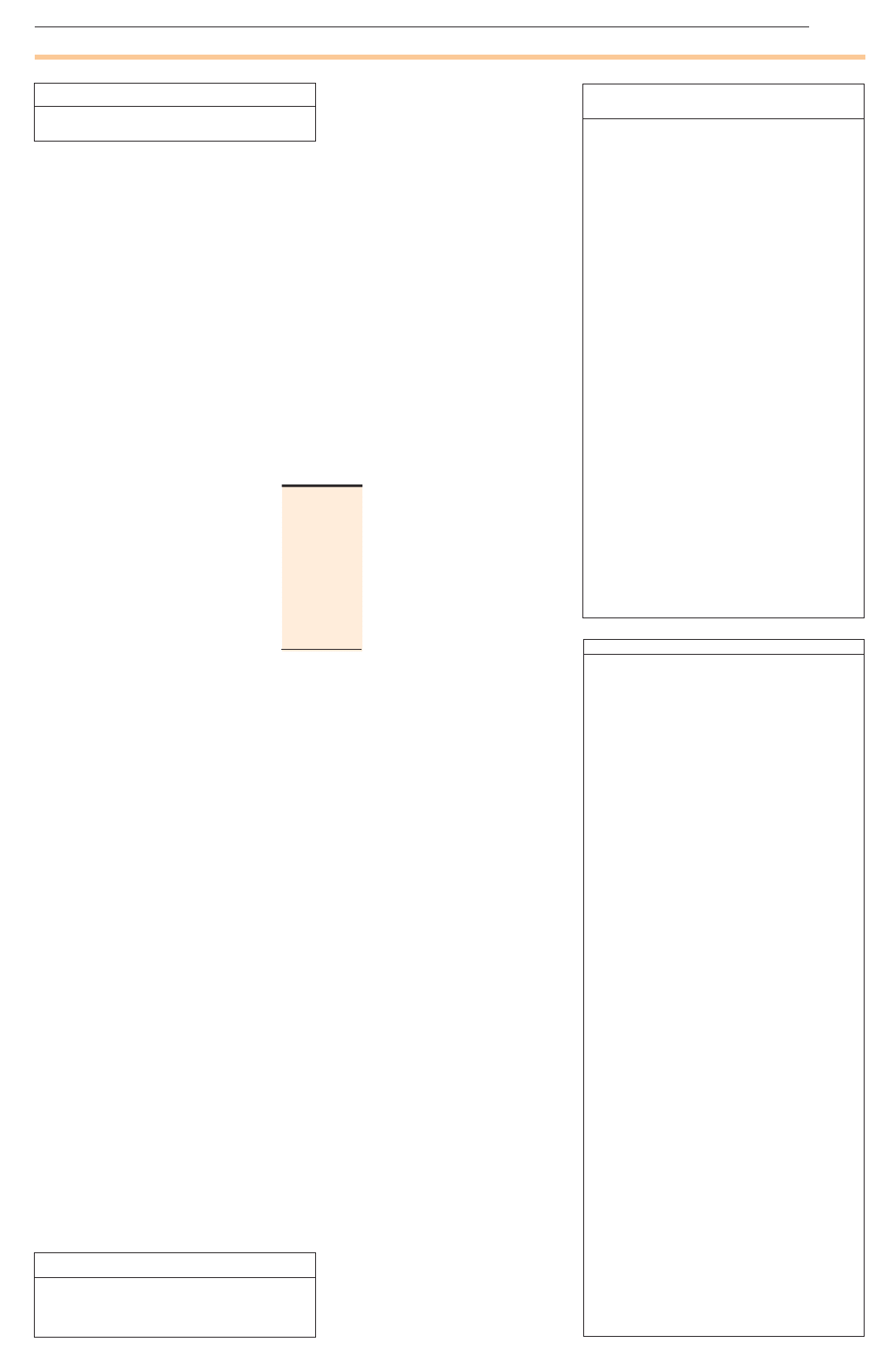

PRZYKŁAD 2

Samochód o pojemności silnika do 2000 cm sześc.

10 000 zł – średnia wartość rynkowa

10 000 zł: 1,22 = 8197 zł (pomniejszona o VAT)

8197 zł: 1,031 = 7951 zł (pomniejszona o VAT i akcyzę)

7951 zł x 0,031 = 246 zł (wyliczona akcyza zawarta w cenie sa-

mochodu)

– Jeżeli zapłacona akcyza, to np. 500 zł

Z = a – n = 500 zł – 246 zł = 254 zł

– Jeżeli zapłacona akcyza, to np. 200 zł

Z = a – n = 200 zł – 246 zł = -46 zł

(gdy różnica jest liczbą ujemną, nie występuje zwrot części akcyzy)

PRZYKŁAD 3

Samochód o pojemności silnika powyżej 2000 cm sześc.

25 000 zł – średnia wartość rynkowa

25 000 zł: 1,22 = 20 492 zł (pomniejszona o VAT)

20 492 zł: 1,136 = 18 039 zł (pomniejszona o VAT i akcyzę)

18 039 zł x 0,136 = 2453 zł (wyliczona akcyza zawarta w cenie

samochodu)

■

Jeżeli zapłacona akcyza, to np. 3000 zł

Z = a – n = 3000 zł – 2453 zł = 547 zł

■

Jeżeli zapłacona akcyza, to np. 1500 zł

Z = a – n = 1500 zł – 2453 zł = -953 zł

(gdy różnica jest liczbą ujemną, nie występuje zwrot części akcyzy)

Do odzyskania akcyzy zapłaconej od zagranicznego

samochodu

1

Napisz wniosek.

Każda osoba, która ma prawo do zwrotu akcyzy od

zagranicznego używanego auta, musi napisać wniosek o

stwierdzenie nadpłaty. Trzeba w nim opisać stan faktyczny

dotyczący auta, obliczyć kwotę zwrotu oraz zawnioskować

o zwrot pieniędzy.

2

Dołącz dokumenty.

Do sporządzonego wniosku trzeba dołączyć dokumenty,

np. dokument potwierdzający prawo własności do

samochodu osobowego.

3

Złóż podanie.

Wniosek o zwrot podatku wraz ze wszystkimi dokumentami

trzeba złożyć do naczelnika urzędu celnego, do którego

wpłacana była akcyza.

4

Wydanie decyzji.

Naczelnik urzędu celnego musi wydać decyzję określającą

zwrot. Gdy tego nie zrobi, podatnikowi będą przysługiwały

odsetki.

KROKI

4

WAŻNE

Do postępowań wszczętych i niezakończonych przed dniem wej-

ścia w życie ustaw o zwrocie akcyzy, dotyczących stwierdzenia

nadpłaty podatku akcyzowego zapłaconego z tytułu nabycia we-

wnątrzwspólnotowego albo importu, należy stosować przepisy

tej ustawy.

PONIEDZIAŁEK 21 lipca 2008

www.gazetaprawna.pl

D

3

NIEZBĘDNIK

Trzeba podkreślić, że nie można przypisywać po-

jęciu dzień powstania nadpłaty pojęcia termin zwro-

tu nadpłaty. Jednocześnie są to określenia, które nie

wykluczają się, lecz wzajemnie się uzupełniają w ra-

mach całej instytucji nadpłaty – wyrok WSA w Bia-

łymstoku z 15 grudnia 2005 r. (sygn. akt I SA/Bk

332/05; niepublikowany).

Nadpłaty podlegają oprocentowaniu w wysokości

równej wysokości odsetek za zwłokę pobieranych od

zaległości podatkowych.

Organ podatkowy, stwierdzając nadpłatę, ma

obowiązek orzec o jej oprocentowaniu. Bez znacze-

nia pozostaje fakt, czy podatnik, wraz z wnioskiem

o stwierdzenie nadpłaty, żądał naliczenia od tej kwo-

ty odsetek – wyjaśnił WSA w Warszawie w wyroku

z 12 lutego 2004 r. (sygn. akt III SA 808/02; niepu-

blikowany).

Z przepisów Ordynacji podatkowej w zakresie

zwrotu nadpłaty powstałej w wyniku orzeczenia Eu-

ropejskiego Trybunału Sprawiedliwości wynika, że

termin na zwrot nadpłaty w przypadku akcyzy wyno-

si 30 dni od dnia złożenia wniosku.

Wniosek do organu celnego

Organem właściwym w postępowaniu o zwrot

podatku akcyzowego jest naczelnik urzędu celnego

właściwy ze względu na miejsce dokona-

nia przez nabywcę wewnątrzwspólnotowe-

go albo importera rozliczenia podatku ak-

cyzowego z tytułu nabycia wewnątrz-

wspólnotowego albo importu samochodu

osobowego. W posiadaniu tego organu bo-

wiem znajduje się wymagana dokumenta-

cja dotycząca nabycia wewnątrzwspólno-

towego albo importu danego samochodu

osobowego, którego ma dotyczyć zwrot

części podatku akcyzowego.

W przypadku nabywcy wewnątrzwspól-

notowego albo importera, którzy sprowa-

dzili do Polski zagraniczne auto, przy zwro-

cie nadpłaty zastosowanie mają opisane

wcześniej zasady dotyczące nadpłaty wynikające

z Ordynacji podatkowej. Trzeba też pamiętać, że

przysługują podatnikowi odsetki.

W przypadku zwrotu nadpłaty powstałej z tytułu

nabycia wewnątrzwspólnotowego lub importu sa-

mochodu osobowego oprocentowanie przysługuje

za okres:

■

od dnia powstania nadpłaty do dnia jej zwrotu –

pod warunkiem złożenia przez podatnika wnio-

sku o zwrot nadpłaty w okresie od dnia 1 maja

2004 r. do 30. dnia po dniu wejścia w życie niniej-

szej ustawy

■

od dnia powstania nadpłaty do trzydziestego dnia

od dnia wejścia w życie niniejszej ustawy – jeżeli

wniosek o zwrot nadpłaty został złożony po upływie

30 dni od dnia wejścia w życie niniejszej ustawy.

Wznowienie postępowania

Ustawa o zwrocie akcyzy przewiduje, że można

żądać wznowienia postępowania w sprawie zakoń-

czonej decyzją ostateczną dotyczącą importera lub

nabywcy wewnątrzwspólnotowego w sprawie od-

mowy zwrotu nadpłaty albo zwrotu nadpłaty

w kwocie mniejszej niż wartość wyliczona na pod-

stawie omawianego już wzoru.

Należy zaznaczyć, że przepisy nowej ustawy stosu-

je się również do toczących się i niezakończonych po-

stępowań w sprawach o stwierdzenia nadpłaty akcy-

zy zapłaconej z tytułu nabycia wewnątrzwspólnoto-

wego albo importu samochodu osobowego, wszczę-

tych przed dniem wejścia w życie ustawy o zwrocie

akcyzy. Zatem organ podatkowy w toczących się

sprawach powinien ocenić istnienie oraz wysokość

nadpłaty zgodnie z zasadami nowej ustawy.

W tym miejscu warto po raz kolejny zacytować

przepisy Ordynacji podatkowej, które regulują pro-

cedurę wznowienia postępowania.

W sprawie zakończonej decyzją ostateczną wzna-

wia się postępowanie, jeżeli:

■

dowody, na których podstawie ustalono istotne

dla sprawy okoliczności faktyczne, okazały się fał-

szywe;

■

decyzja wydana została w wyniku przestępstwa;

■

decyzja wydana została przez pracownika lub or-

gan podatkowy, który podlega wyłączeniu;

■

strona nie z własnej winy nie brała udziału w po-

stępowaniu;

■

wyjdą na jaw istotne dla sprawy nowe okoliczności

faktyczne lub nowe dowody istniejące w dniu wyda-

nia decyzji nieznane organowi, który wydał decyzję;

■

decyzja wydana została bez uzyskania wymaga-

nego prawem stanowiska innego organu;

■

decyzja została wydana na podstawie innej decy-

zji lub orzeczenia sądu, które zostały następnie

uchylone lub zmienione w sposób mogący mieć

wpływ na treść wydanej decyzji;

■

została wydana na podstawie przepisu, o którego

niezgodności z Konstytucją Rzeczypospolitej Pol-

skiej, ustawą lub ratyfikowaną umową międzyna-

rodową orzekł Trybunał Konstytucyjny;

■

ratyfikowana umowa o unikaniu podwójnego

opodatkowania lub inna ratyfikowana umowa

międzynarodowa, której stroną jest Rzeczpospoli-

ta Polska, ma wpływ na treść wydanej decyzji;

■

wynik zakończonej procedury wzajemnego poro-

zumiewania lub procedury arbitrażowej, prowa-

dzonych na podstawie ratyfikowanej umowy

o unikaniu podwójnego opodatkowania lub innej

ratyfikowanej umowy międzynarodowej, której

stroną jest Rzeczpospolita Polska, ma wpływ na

treść wydanej decyzji;

■

orzeczenie Europejskiego Trybunału Sprawiedli-

wości ma wpływ na treść wydanej decyzji.

Trzeba podkreślić, że procedura wznowienia postę-

powania nie jest kontynuacją postępowania już za-

kończonego. Zwrócił na to uwagę NSA w wyroku z 14

grudnia 2005 r. (sygn. akt II FSK 47/05; niepubliko-

wany), w którym podkreślił, że instytucja wznowienia

postępowania nie może być wykorzystana do pełnej

merytorycznej kontroli decyzji wydanej

w postępowaniu zwykłym. Nie jest to bo-

wiem kontynuacja postępowania zwykłego,

lecz odrębne postępowanie nadzwyczajne,

którego granice są ściśle ograniczone kon-

kretną podstawą prawną.

W razie dopuszczalności wznowienia po-

stępowania organ podatkowy wydaje posta-

nowienie o wznowieniu postępowania. Po-

stanowienie stanowi podstawę do przepro-

wadzenia przez właściwy organ postępowa-

nia co do przesłanek wznowienia oraz co do

rozstrzygnięcia istoty sprawy. Odmowa

wznowienia postępowania następuje w dro-

dze decyzji.

Organem właściwym w sprawach wznowienia

postępowania jest organ, który wydał w sprawie de-

cyzję w ostatniej instancji.

Jeżeli przyczyną wznowienia postępowania jest

działanie organu, który wydał decyzję w ostatniej in-

stancji, o wznowieniu postępowania rozstrzyga or-

gan wyższego stopnia, który równocześnie wyznacza

organ właściwy w sprawach dotyczących wznowie-

nia postępowania. Wyjaśniając w tym przypadku

właściwość organów, warto wskazać na postanowie-

nie Sądu Najwyższego z 14 listopada 2002 r. (sygn.

akt III RN 205/01; niepublikowany), który wyjaśnił,

że decyzja, która kończy wznowione postępowanie,

wydawana jest przez organ, który wydał poprzednią

decyzję w ostatniej instancji albo organ, który został

wyznaczony przez organ wyższego stopnia. Jest to

jednak zawsze decyzja wydana w I instancji.

Organ podatkowy po przeprowadzeniu postępo-

wania, które zostało wznowione, wydaje decyzję,

w której:

■

uchyla w całości lub w części decyzję dotychczaso-

wą, jeżeli stwierdzi istnienie przesłanek, na pod-

stawie których postępowanie może zostać wzno-

wione, i w tym zakresie orzeka co do istoty sprawy

lub umarza postępowanie w sprawie;

■

odmawia uchylenia decyzji dotychczasowej w ca-

łości lub w części, jeżeli nie stwierdzi istnienia

przesłanek, dających podstawę do wznowienia

postępowania;

■

odmawia uchylenia decyzji dotychczasowej w ca-

łości lub w części, jeżeli stwierdzi istnienie prze-

słanek, dających prawo do wznowienia postępo-

wania, lecz:

■

w wyniku uchylenia mogłaby zostać wydana wy-

łącznie decyzja rozstrzygająca istotę sprawy, tak

jak decyzja dotychczasowa, albo

■

wydanie nowej decyzji orzekającej co do istoty

sprawy nie mogłoby nastąpić z uwagi na upływ

terminów przedawnienia.

Organ podatkowy właściwy w sprawie wznowie-

nia postępowania wstrzyma z urzędu lub na żądanie

strony wykonanie decyzji, jeżeli okoliczności sprawy

wskazują na prawdopodobieństwo uchylenia decyzji

w wyniku wznowienia postępowania. Na postanowie-

nie w sprawie wstrzymania wykonania decyzji służy

stronie zażalenie, chyba że postanowienie zostało wy-

dane przez ministra właściwego do spraw finansów

publicznych, dyrektora izby skarbowej, dyrektora izby

celnej lub samorządowe kolegium odwoławcze.

Weryfikacja wartości auta

Jeżeli wysokość podstawy opodatkowania w przy-

padku nabycia wewnątrzwspólnotowego samochodu

osobowego, bez uzasadnionej przyczyny, znacznie

będzie odbiegać od średniej wartości rynkowej tego

samochodu osobowego, organ podatkowy lub organ

WAŻNE

Nadpłata, której wysokość nie przekracza kosztów upomnienia

w postępowaniu egzekucyjnym, podlega zwrotowi wyłącznie

w kasie. Nadpłata zwracana przekazem pocztowym jest pomniej-

szana o koszty jej zwrotu.

WZÓR WNIOSKU O STWIERDZENIE NADPŁATY PRZY

NABYCIU WEWNĄTRZWSPÓLNOTOWYM

Kielce, 15 sierpnia 2008 r.

Marian Nowak

ul. Słoneczna 23 m. 15

50-555 Kielce

NIP 555-555-55-55

Do naczelnika

Urzędu Celnego w Kielcach

ul. Przedwiośnia 12

50-555 Kielce

Wniosek o stwierdzenie nadpłaty

podatku akcyzowego

Na podstawie art. 72 ustawy z 29 sierpnia 1997 r. Ordynacja po-

datkowa (t.j. Dz.U. z 2005 r. nr 8, poz. 60 z późn. zm.) oraz usta-

wy z 9 maja 2008 r. o zwrocie nadpłaty w podatku akcyzowym za-

płaconym z tytułu nabycia wewnątrzwspólnotowego lub importu

samochodu osobowego (Dz.U. nr 118, poz. 745) wnoszę o stwier-

dzenie nadpłaty w podatku akcyzowym w kwocie 581 zł.

W dniu 2 stycznia 2005 r. sprowadziłem z Niemiec do Polski uży-

wanego forda focusa o pojemności silnika 1600 cm sześc. z 2000

roku. Za auto zapłaciłem 17 000 zł. Taka też jest wartość rynkowa

tego auta. Zapłaciłem od tej wartości 1000 zł akcyzy. W związku

z tym należy mi się zwrot części zapłaconego podatku, co wynika

z poniższych obliczeń:

17 000 zł – średnia wartość rynkowa

17 000 zł: 1,22 = 13 934 zł (pomniejszona o VAT)

13 934 zł: 1,031 = 13 515 zł (pomniejszona o VAT i akcyzę)

13 515 zł x 0,031 = 419 zł (wyliczona akcyza zawarta w cenie sa-

mochodu)

Zapłacona akcyza to 1000 zł

Z = a – n = 1000 zł – 419 zł = 581 zł

W związku z powstałą nadpłatą proszę o jej zwrot na rachunek

bankowy.

Marian Nowak

Załączniki:

1. umowa kupna samochodu od niemieckiego sprzedawcy,

2. faktury potwierdzające naprawy sprowadzonego auta.

15

proc.

to aktualna

wysokość

oprocentowania

nadpłaty w skali

roku

WZÓR WNIOSKU O WZNOWIENIE POSTĘPOWANIA

Łódź, 15 sierpnia 2008 r.

Katarzyna Malinowska

ul. Waliców 12/83

31-335 Łódź

NIP 331-221-31-31

Do naczelnika

Urzędu Celnego w Łodzi

ul. Parkingowa 39

31-335 Łódź

Wniosek o wznowienie postępowania

Na podstawie art. 241 ustawy z 29 sierpnia 1997 r. Ordynacja po-

datkowa (t.j. Dz.U. z 2005 r. nr 8, poz. 60 z późn. zm.) oraz art.

4 ustawy o zwrocie nadpłaty w podatku akcyzowym zapłaconym

z tytułu nabycia wewnątrzwspólnotowego albo importu samo-

chodu osobowego (Dz.U. nr 118, poz. 7145) wnoszę o wznowie-

nie postępowania zakończonego decyzją ostateczną naczelnika

Urzędu Celnego w Łodzi z dnia 1 czerwca 2006 r. (nr US

18/1212/V/06) w przedmiocie podatku akcyzowego od samocho-

du ford mondeo o pojemności 2200 cm sześc. nabytego na tery-

torium kraju, ale wcześniej sprowadzonego z Francji.

Naczelnik Urzędu Celnego w Łodzi odmówił zwrotu części akcyzy

zapłaconej przeze mnie od sprowadzonego auta. W związku

z orzeczeniem Europejskiego Trybunału Sprawiedliwości z 18

stycznia 2007 r. w sprawie Maciej Brzeziński/dyrektor Izby Celnej

w Warszawie (C-313/05) zachodzą przesłanki do wznowienia po-

stępowania w mojej sprawie.

Uzasadnienie

Zgodnie z art. 4 ustawy o zwrocie nadpłaty w podatku akcyzowym

zapłaconym z tytułu nabycia wewnątrzwspólnotowego albo im-

portu samochodu osobowego można żądać wznowienia postępo-

wania w sprawie zakończonej decyzją ostateczną dotyczącą im-

portera lub nabywcy wewnątrzwspólnotowego w sprawie odmo-

wy zwrotu nadpłaty albo zwrotu nadpłaty w kwocie mniejszej niż

wartość wyliczona na podstawie specjalnego wzoru.

W dniu 2 marca 2006 r. sprowadziłam z Francji forda mondeo

o pojemności silnika 2200 cm sześc. z 2001 roku. Za auto zapłaci-

łam 30 000 zł. Taka też jest wartość rynkowa tego auta. Zapłaci-

łam od tej wartości 3500 zł akcyzy. W związku z tym należy mi się

zwrot części zapłaconego podatku, co wynika z poniższych obli-

czeń:

30 000 zł – średnia wartość rynkowa

30 000 zł : 1,22 = 24 590 zł (pomniejszona o VAT)

24 590 zł : 1,136 = 21 646 zł (pomniejszona o VAT i akcyzę)

21 646 zł x 0,136 = 2944 zł (wyliczona akcyza zawarta w cenie

samochodu)

Zapłacona akcyza to 3500 zł

Z = a – n = 3500 zł – 2944 zł = 556 zł

Powyższe wyliczenia oraz cytowany na początku wyrok ETS dają

podstawę do wznowienia postępowania i są uzasadnione. Jedno-

cześnie proszę o uchylenie poprzedniej decyzji wydanej w mojej

sprawie.

Katarzyna Malinowska

WAŻNE

Wznowienie postępowania w wyniku publikacji orzeczenia ETS

następuje na żądanie strony.

D

4

www.gazetaprawna.pl

NIEZBĘDNIK

PONIEDZIAŁEK 21 lipca 2008

kontroli skarbowej określi podstawę opodatkowania

w wysokości wartości rynkowej samochodu osobo-

wego. Średnią wartością rynkową samochodu oso-

bowego jest wartość ustalana na podstawie

notowanej na rynku krajowym, w dniu powstania

obowiązku podatkowego, średniej ceny samochodu

osobowego zarejestrowanego na terytorium kraju tej

samej marki, modelu, rocznika, wyposażenia

i o przybliżonym stanie technicznym co nabyty lub

nabyty wewnątrzwspólnotowo samochód osobowy.

Jeśli okaże się, że podatnik zaniżył wartość samo-

chodu, organ podatkowy lub organ kontroli skar-

bowej wezwie podatnika do zmiany wysokości pod-

stawy opodatkowania lub wskazania przyczyn uza-

sadniających podanie jej wysokości w kwocie

znacznie odbiegającej od średniej wartości rynko-

wej samochodu osobowego.

W razie nieudzielenia odpowiedzi, niedokona-

nia zmiany wysokości podstawy opodatkowania

lub niewskazania przyczyn, które uzasadniają po-

danie jej wysokości znacznie odbiegającej od śred-

niej wartości rynkowej, organ podatkowy lub organ

kontroli skarbowej określi wysokość podstawy opo-

datkowania z uwzględnieniem opinii biegłego lub

biegłych.

W przypadku, gdy wysokość podstawy opodat-

kowania ustalona w oparciu o opinię biegłego lub

biegłych będzie odbiegać co najmniej o 33 proc. od

zadeklarowanej podstawy opodatkowania, koszty

opinii biegłego lub biegłych ponosi podatnik.

■

A

Arrtt.. 1

1..

Ustawa określa zasady ustalania nadpłaty w po-

datku akcyzowym zapłaconym z tytułu nabycia we-

wnątrzwspólnotowego albo importu samochodu

osobowego, dokonanego w okresie od dnia 1 maja

2004 r. do dnia 30 listopada 2006 r., na podstawie

ustawy z dnia 23 stycznia 2004 r. o podatku akcyzo-

wym (Dz.U. nr 29, poz. 257, z późn. zm.

2

), zwanej

dalej „zwrotem nadpłaty”.

A

Arrtt.. 2

2..

Zwrot nadpłaty przysługuje podatnikowi podatku

akcyzowego, który nabył wewnątrzwspólnotowo sa-

mochód osobowy albo dokonał importu samochodu

osobowego po upływie 2 lat kalendarzowych od jego

produkcji, licząc rok produkcji jako pierwszy rok ka-

lendarzowy.

A

Arrtt.. 3

3.. 1

1..

Kwotę zwrotu nadpłaty ustala się według nastę-

pującego wzoru:

Z = a – n

gdzie:

Z – oznacza kwotę zwrotu nadpłaty,

a – oznacza podatek akcyzowy zapłacony z tytułu

nabycia wewnątrzwspólnotowego albo importu sa-

mochodu osobowego,

n – oznacza podatek akcyzowy zawarty w cenie

samochodu osobowego zarejestrowanego na teryto-

rium kraju ustalany:

– dla samochodów osobowych o pojemności sko-

kowej silnika powyżej 2000 cm

3

zgodnie ze wzorem:

n = (średnia wartość rynkowa samochodu: 1,22:

1,136) x 0,136

– dla pozostałych samochodów osobowych zgod-

nie ze wzorem:

n = (średnia wartość rynkowa samochodu: 1,22:

1,031) x 0,031

2. Średnią wartością rynkową samochodu oso-

bowego jest wartość ustalana na podstawie noto-

wanej na rynku krajowym, w miesiącu powstania

obowiązku podatkowego w podatku akcyzowym

z tytułu nabycia wewnątrzwspólnotowego albo im-

portu samochodu osobowego, a jeżeli miesiąc po-

wstania obowiązku podatkowego nie jest możliwy

do ustalenia – w miesiącu zapłaty podatku akcyzo-

wego z tytułu nabycia wewnątrzwspólnotowego

albo importu samochodu osobowego, średniej ce-

ny zarejestrowanego na terytorium kraju samocho-

du osobowego tej samej marki, modelu, roku pro-

dukcji oraz – jeżeli jest to możliwe do ustalenia

– z tym samym wyposażeniem i o przybliżonym

stanie technicznym, co nabyty wewnątrzwspólno-

towo albo importowany samochód osobowy, od

którego zapłacono podatek akcyzowy z tytułu jego

nabycia wewnątrzwspólnotowego albo importu.

3. Zwrot nadpłaty przysługuje, gdy wartość wyra-

żona literą Z, określona w ust. 1, jest liczbą większą

od zera.

4. Podatnicy, o których mowa w art. 2, którzy

otrzymali zwrot nadpłaty przed dniem wejścia w ży-

cie ustawy w kwocie niższej niż wartość wyrażona li-

terą Z, określona w ust. 1, mogą ubiegać się o zwrot

tej różnicy.

A

Arrtt.. 4

4..

W przypadku żądania strony o wznowienie postę-

powania w związku z orzeczeniem Europejskiego

Trybunału Sprawiedliwości z dnia 18 stycznia

2007 r. w sprawie C-313/05 (Dz.Urz. UE C 56

z 10.03.2007, str. 6) termin, o którym mowa w art.

241 § 2 pkt 2 ustawy z dnia 29 sierpnia 1997 r. – Or-

dynacja podatkowa (Dz.U. z 2005 r. nr 8, poz. 60,

z późn. zm.

3

), liczy się od dnia następującego po

dniu wejścia w życie niniejszej ustawy.

A

Arrtt.. 5

5..

W przypadku zwrotu nadpłaty oprocentowanie

przysługuje za okres:

1) od dnia powstania nadpłaty do dnia jej zwrotu

– pod warunkiem złożenia przez podatnika wniosku

o zwrot nadpłaty w okresie od dnia 1 maja 2004 r. do

30 dnia po dniu wejścia w życie ustawy;

2) od dnia powstania nadpłaty do 30 dnia od dnia

wejścia w życie ustawy – jeżeli wniosek o zwrot nad-

płaty został złożony po upływie 30 dni od dnia wej-

ścia w życie ustawy.

A

Arrtt.. 6

6..

W zakresie nieuregulowanym ustawą do zwrotu

nadpłaty stosuje się przepisy ustawy z dnia 29 sierp-

nia 1997 r. – Ordynacja podatkowa, z wyłączeniem

obowiązku składania korekty deklaracji.

A

Arrtt.. 7

7..

W ustawie z dnia 29 sierpnia 1997 r. – Ordynacja

podatkowa (Dz.U. z 2005 r. nr 8, poz. 60, z późn.

zm.

4

) wprowadza się następujące zmiany:

1) w art. 74 zdanie wstępne otrzymuje brzmienie:

„Jeżeli nadpłata powstała w wyniku orzeczenia

Trybunału Konstytucyjnego lub orzeczenia Europej-

skiego Trybunału Sprawiedliwości, a podatnik, któ-

rego zobowiązanie podatkowe powstaje w sposób

przewidziany w art. 21 § 1 pkt 1:”;

2) w art. 78 § 5 otrzymuje brzmienie:

„§ 5. W przypadku przewidzianym w art. 77 § 1 pkt

4 oprocentowanie przysługuje za okres:

1) od dnia powstania nadpłaty do dnia jej zwrotu

– pod warunkiem złożenia przez podatnika wniosku

o zwrot nadpłaty w terminie 30 dni od dnia wejścia

w życie orzeczenia Trybunału Konstytucyjnego lub

publikacji sentencji orzeczenia Europejskiego Trybu-

nału Sprawiedliwości w Dzienniku Urzędowym Unii

Europejskiej lub od dnia, w którym uchylono lub

zmieniono w całości lub w części akt normatywny;

2) od dnia powstania nadpłaty do 30 dnia od dnia

wejścia w życie orzeczenia Trybunału Konstytucyj-

nego lub publikacji sentencji orzeczenia Europejskie-

go Trybunału Sprawiedliwości w Dzienniku Urzędo-

wym Unii Europejskiej lub od dnia, w którym uchylo-

no lub zmieniono w całości lub w części akt norma-

tywny – jeżeli wniosek o zwrot nadpłaty został

złożony po upływie 30 dni od dnia wejścia w życie

orzeczenia Trybunału Konstytucyjnego lub publika-

cji sentencji orzeczenia Europejskiego Trybunału

Sprawiedliwości w Dzienniku Urzędowym Unii Eu-

ropejskiej lub od dnia, w którym uchylono lub zmie-

niono w całości lub w części ten akt.”;

3) w art. 241 w § 2 pkt 2 otrzymuje brzmienie:

„2) pkt 8 lub 11 następuje tylko na żądanie strony

wniesione w terminie miesiąca odpowiednio od dnia

wejścia w życie orzeczenia Trybunału Konstytucyj-

nego lub publikacji sentencji orzeczenia Europejskie-

go Trybunału Sprawiedliwości w Dzienniku Urzędo-

wym Unii Europejskiej;”.

A

Arrtt.. 8

8..

W ustawie z dnia 23 stycznia 2004 r. o podatku

akcyzowym (Dz.U. nr 29, poz. 257, z późn. zm.

5

) po

art. 82 dodaje się art. 82a w brzmieniu:

„A

Arrtt.. 8

82

2a

a.. 1

1.. Jeżeli wysokość podstawy opodatko-

wania w przypadku sprzedaży na terytorium kraju

albo nabycia wewnątrzwspólnotowego samochodu

osobowego, bez uzasadnionej przyczyny, znacznie

odbiega od średniej wartości rynkowej tego samo-

chodu osobowego, organ podatkowy lub organ kon-

troli skarbowej wzywa podatnika do zmiany wysoko-

ści podstawy opodatkowania lub wskazania przy-

czyn uzasadniających podanie jej wysokości w kwo-

cie znacznie odbiegającej od średniej wartości

rynkowej samochodu osobowego.

2. W razie nieudzielenia odpowiedzi, niedokona-

nia zmiany wysokości podstawy opodatkowania lub

niewskazania przyczyn, które uzasadniają podanie

jej wysokości znacznie odbiegającej od średniej war-

tości rynkowej, organ podatkowy lub organ kontroli

skarbowej określi wysokość podstawy opodatkowa-

nia.

3. Jeżeli wysokość podstawy opodatkowania usta-

lona z uwzględnieniem opinii biegłego odbiega co

najmniej o 33 proc. od zadeklarowanej podstawy

opodatkowania, koszty opinii biegłego lub biegłych

ponosi podatnik.

4. Średnią wartością rynkową samochodu osobo-

wego jest wartość ustalana na podstawie notowanej

na rynku krajowym, w dniu powstania obowiązku

podatkowego, średniej ceny zarejestrowanego na te-

rytorium kraju samochodu osobowego tej samej

marki, modelu, rocznika oraz – jeżeli jest to możliwe

do ustalenia – z tym samym wyposażeniem i o przy-

bliżonym stanie technicznym, co nabyty na teryto-

rium kraju lub nabyty wewnątrzwspólnotowo samo-

chód osobowy.”.

A

Arrtt.. 9

9..

Przepisy niniejszej ustawy stosuje się również do

postępowań wszczętych i niezakończonych przed

dniem wejścia w życie niniejszej ustawy, dotyczą-

cych stwierdzenia nadpłaty w podatku akcyzowym

zapłaconym z tytułu nabycia wewnątrzwspólnoto-

wego albo importu samochodu osobowego, dokona-

nego w okresie od dnia 1 maja 2004 r. do dnia 30 li-

stopada 2006 r., na podstawie ustawy z dnia

23 stycznia 2004 r. o podatku akcyzowym.

A

Arrtt.. 1

10

0..

Ustawa wchodzi w życie po upływie 14 dni od

dnia ogłoszenia.

1)

Niniejszą ustawą zmienia się ustawy: ustawę

z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa

oraz ustawę z dnia 23 stycznia 2004 r. o podatku

akcyzowym.

2)

Zmiany wymienionej ustawy zostały ogłoszone

w Dz.U. z 2004 r. Nr 68, poz. 623, z 2005 r. Nr 160,

poz. 1341, z 2006 r. Nr 169, poz. 1199 oraz z 2007 r.

Nr 99, poz. 666.

3)

Zmiany tekstu jednolitego wymienionej ustawy zo-

stały ogłoszone w Dz.U. z 2005 r. Nr 85, poz. 727,

Nr 86, poz. 732 i Nr 143, poz. 1199, z 2006 r.

Nr 66, poz. 470, Nr 104, poz. 708, Nr 143,

poz. 1031, Nr 217, poz. 1590 i Nr 225, poz. 1635

oraz z 2007 r. Nr 112, poz. 769, Nr 120, poz. 818,

Nr 192, poz. 1378 i Nr 225, poz. 1671.

4)

Zmiany tekstu jednolitego wymienionej ustawy zo-

stały ogłoszone w Dz.U. z 2005 r. Nr 85, poz. 727,

Nr 86, poz. 732 i Nr 143, poz. 1199, z 2006 r.

Nr 66, poz. 470, Nr 104, poz. 708, Nr 143,

poz. 1031, Nr 217, poz. 1590 i Nr 225, poz. 1635

oraz z 2007 r. Nr 112, poz. 769, Nr 120, poz. 818,

Nr 192, poz. 1378 i Nr 225, poz. 1671.

5)

Zmiany wymienionej ustawy zostały ogłoszone

w Dz.U. z 2004 r. Nr 68, poz. 623, z 2005 r. Nr 160,

poz. 1341, z 2006 r. Nr 169, poz. 1199 oraz z 2007 r.

Nr 99, poz. 666.

Ustawa

z dnia 9 maja 2008 r.

o zwrocie nadpłaty w podatku akcyzowym zapłaconym z tytułu nabycia

wewnątrzwspólnotowego albo importu samochodu osobowego

1

(Dziennik Ustaw nr 118 z 4 lipca 2008 roku, poz. 745)

ustawa weszła w życie 19 lipca 2008 roku

Wyszukiwarka

Podobne podstrony:

więcej podobnych podstron