Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

1

Analiza ekonomiczna

-ocena efektywności inwestycji

Inwestowanie jest procesem długotrwałym. Wymaga ono

zgromadzenia kapitału niezbędnego do sfinansowania początkowych

nakładów , które przynoszą efekt zawsze z pewnym opóźnieniem.

Niezbędnym i podstawowym warunkiem rozpoczęcia realizacji inwestycji

jest wykonanie analiz ekonomicznych , do których należy ocena opłacalności

przedsięwzięcia.

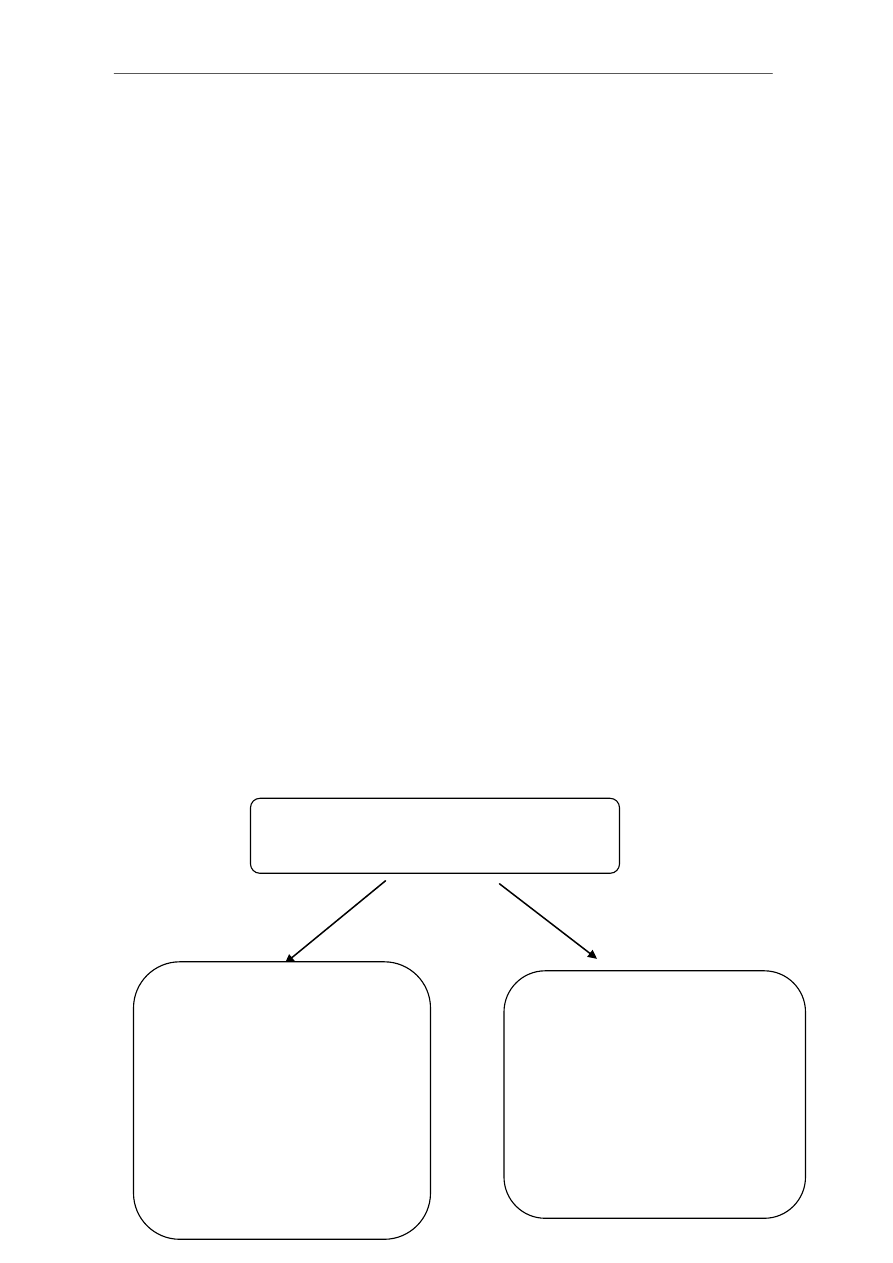

W teorii i w praktyce inwestycyjnej wyróżnić można szereg różnych metod

rachunku inwestycji. Najbardziej znany jest podział ze względu na wpływ

czynnika czasu. Kryterium to pozwala wyróżnić następujące grupy metod:

Metody statyczne-są najczęściej wykorzystywane we wstępnych etapach

oceny projektów, stanowiące podstawę pozwalającą się zorientować o ich

opłacalności. Cechą charakterystyczną tej metody jest nieuwzględnianie w

rachunku czynnika czasu. Jednakowo traktowane są przepływy strumieni

pieniężnych pojawiające się w różnym czasie (np. moment inwestowania i

wpływające (po pewnym czasie zyski z tytułu inwestycji). Do stosowania

tych metod skłania prostota ich użycia oraz łatwa interpretacja uzyskiwanych

wyników.

Metody dynamiczne-są to metody, które w sposób całościowy ujmują

czynnik czasu a tym samym rozkład wpływów i wydatków związanych z

projektem inwestycyjnym.

Metody rachunku inwestycji

Metody statyczne:

Metoda porównania

kosztów

Metoda porównania

zysków

Metoda porównania

rentowności

Metoda okresu zwrotu

nakładów (SPBT)

Metody dynamiczne

Metoda NPV (oraz

modyfikacje)

Metoda IRR (oraz

modyfikacje)

Metoda anuitetowa

inne

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

2

Pojęcie efektywności

a/ efektywność techniczna

Q

wyjściowe

energetyczna

=---------------------- < 1

Q

wejściowe

Wydajność techniczna , w przypadku konwersji energii zawsze poniżej 1,0 w

związku ze stratami energii w trakcie procesu konwersji .

b/ efektywność ekonomiczna

E

wyjściowe

ekonomiczna

=------------------ > 1

E

wejściowe

Wydajność ekonomiczna powinna być większa niż 1,0, oczekiwane wyniki

powinny być wyższe niż wkład. Jednak zależy to w bardzo dużym stopniu od

sytuacji i lokalizacji projektu, w związku z faktem, że ceny rynkowe

(odzwierciedlające odpowiednio ograniczoność wymaganych zasobów lub

zaspokojenie rynków lokalnych ) są różne.

I. Uwzględnianie czasu w rachunku opłacalności

Upływ czasu powoduje, że realna wartość pieniądza w czasie będzie

różna w zależności od tego, czy możemy nią dysponować dziś, za miesiąc czy

za rok. Nie uwzględniamy tutaj inflacyjnych (czy deflacyjnych ) zmian

wartości pieniądza, a jedynie zróżnicowanie tej wartości wraz z upływem czasu.

Zjawisko to wynika z różnej płynności pieniądza posiadanego w chwili

obecnej w stosunku do pieniądza, który uzyskamy w przyszłości.

Pieniądz będący aktualnie w naszej dyspozycji posiada realnie najwyższą

wartość. Możemy dowolnie nim rozporządzać (inwestycje, konsumpcja itp).

Tymczasem pieniądz, który otrzymamy w terminie późniejszym jest

pozbawiony płynności (zamrożony). Powoduje to, że nie możemy nim

dobrowolnie rozporządzać.

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

3

Bieżąca wartość pieniądza jest tym niższa im więcej czasu musi upłynąć zanim

uzyskamy możliwość dowolnego nim dysponowania.

Podstawowym parametrem ekonomicznym wykorzystywanym w tej metodzie

jest stopa procentowa.

1.1. Stopa procentowa

Konieczność zgromadzenia kapitału , umożliwiającego sfinansowanie

niezbędnych nakładów inwestycyjnych, zmusza zazwyczaj przedsiębiorstwa do

skorzystania z zewnętrznych źródeł finansowania, a więc sięgnięcia po kredyty i

pożyczki.

Wypożyczenie kapitału można traktować jako normalny proceder handlowy.

Przedmiotem transakcji jest jednak nie prawo własności kapitału, a jedynie

prawo dysponowania nim w określonym czasie.

Dochód , jaki właściciel kapitału otrzymuje za zbycie tego prawa, stanowi cenę

kapitału pożyczkowego (kredytu ) i nazywany jest procentem

W warunkach swobodnej gry sił rynkowych, poziom stopy procentowej

uzależniony jest przede wszystkim od dwóch podstawowych zmiennych:

podaży kapitału pożyczkowego

popytu na ten kapitał

W praktyce gospodarczej na poziom stopy procentowej wpływa również , poza

podażą i popytem na kapitał, szereg innych czynników. Do najważniejszych z

nich zaliczyć należy:

ryzyko

procesy inflacyjne

naturalną preferencję płynności

politykę pieniężno-kredytową państwa

Ryzyko

znajduje odzwierciedlenie w stopie procentowej, prowadząc do

wzrostu jej poziomu. Kredytodawca nigdy nie może być pewny czy i kiedy

odzyska swój kapitał. Dłużnik może się okazać nieuczciwym lub też zmiany

sytuacji na rynku nie pozwolą spłacić kredytu. Jest to tzw. ryzyko

indywidualne.

Kredytodawca ponosi również innego rodzaju ryzyko, które możemy nazwać

ryzykiem ogólnym (przeciętnym). Wiąże się ono z poziomem koniunktury

rynkowej.

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

4

W okresie recesji ryzyko pożyczenia kapitału jest znacznie wyższe niż w

okresie dobrej koniunktury na rynku.

Inflacja

-powoduje ona obniżenie siły nabywczej pieniądza . Kredytodawca,

chcąc obronić swój kapitał przed utratą wartości, podwyższa stopę procentową

w wymiarze odzwierciedlającym oczekiwania inflacyjne.

Stopa dyskonta

Podstawową trudnością jest ocena realnej wartości stopy dyskonta.

Teoretycznie możliwe jest wykorzystanie jednej z następującej

wielkości:

aktualna stopa depozytów długoterminowych, stosowanych przez

banki,

stopa stanowiąca różnicę między stopą kredytów długoterminowych

i stopą inflacji, lub inna funkcja tych wielkości,

tzw. społeczna stopa dyskonta określająca społeczną akceptację dla

zmniejszenia bieżącej konsumpcji na rzecz przyszłych większych

korzyści ogólnospołecznych.

Stopa depozytów bankowych silnie zależy od inflacji i jej stosowanie

w warunkach inflacyjnych musi prowadzić do preferowania korzyści

krótkoterminowych.

Stosunkowo dobrą ocenę realnej stopy dyskonta może dać wyrażenie

r

a

=(r

k

-i)/(1+i)

r

k

- stopa kredytów bankowych

i

- stopa inflacji

Ze względu na często stosowaną politykę deprecjacji wartości

depozytów bankowych wartość nominalna depozytów bankowych

rośnie wolniej niż inflacja.

Dlatego bezpieczniej jest stosować zależność podaną niżej

r

a

=(r

k

-r

d

)/(1+i)

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

5

r

d -

stopa depozytów długoterminowych

2. Ocena wartości pieniądza w czasie

W celu porównania wpływów i wydatków osiąganych przez

przedsiębiorstwo, konieczne jest przeliczanie ich wartości na jeden,

dobrowolnie wybrany moment czasu.

Służą do tego różnorodne formuły rachunkowe, których wspólną podstawą jest

przyjęta do obliczeń stopa procentowa..

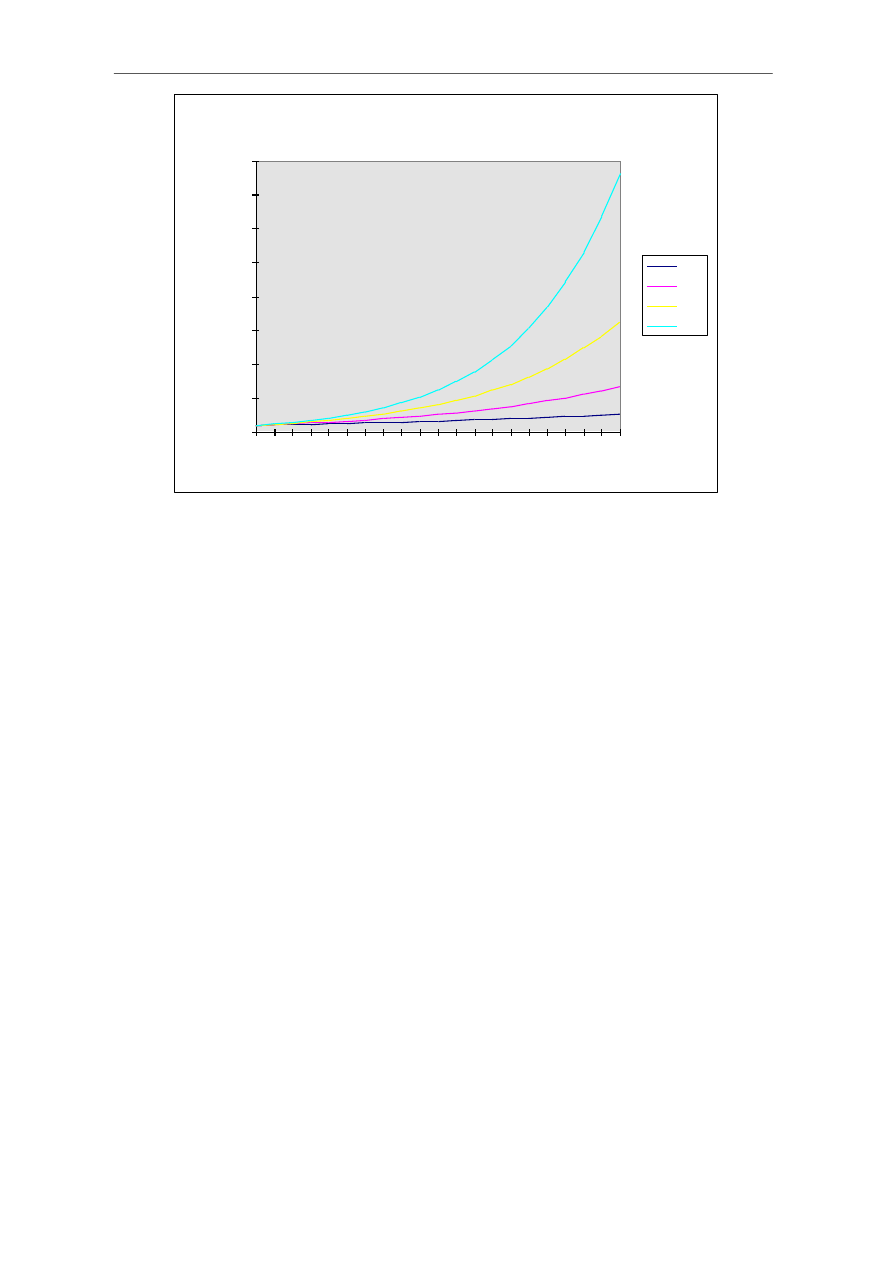

2.1. Przyszła wartość (future value)

Przyszła wartość informuje, jaka wartość uzyska ustalona

nominalnie kwota pieniężna po upływie określonego czasu. Do

obliczenia tej wartości służy następujące równanie, oparte na

technice kapitalizacji odsetek:

V

t

= V

0

*(1+i

1

)*(1+i

2

)*...* (1+i

n

)

gdzie :

V0 -początkowa kwota pieniężna,

V

t

- przyszła wartość kwoty V

0

,

i

1,2, ,n

stopa procentowa

t=1,2, ,n -liczba lat okresu obliczeniowego

Jeżeli przyjmiemy, że stopa procentowa pozostaje na stałym poziomie w całym

okresie obliczeniowym, równanie powyższe można zapisać następująco:

V

t

= V

0

x (1 + i)

t

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

6

Przyszła wartość pieniądza w funkcji stopy procentowej

0,00

5,00

10,00

15,00

20,00

25,00

30,00

35,00

40,00

0

2

4

6

8

10

12

14

16

18

20

lata

w

a

rt

oś

ć

p

ie

n

ią

d

za

,z

ł

5%

10%

15%

20%

wyrażenie

(1 + i)

t

nazywane jest „czynnikiem przyszłej wartości)

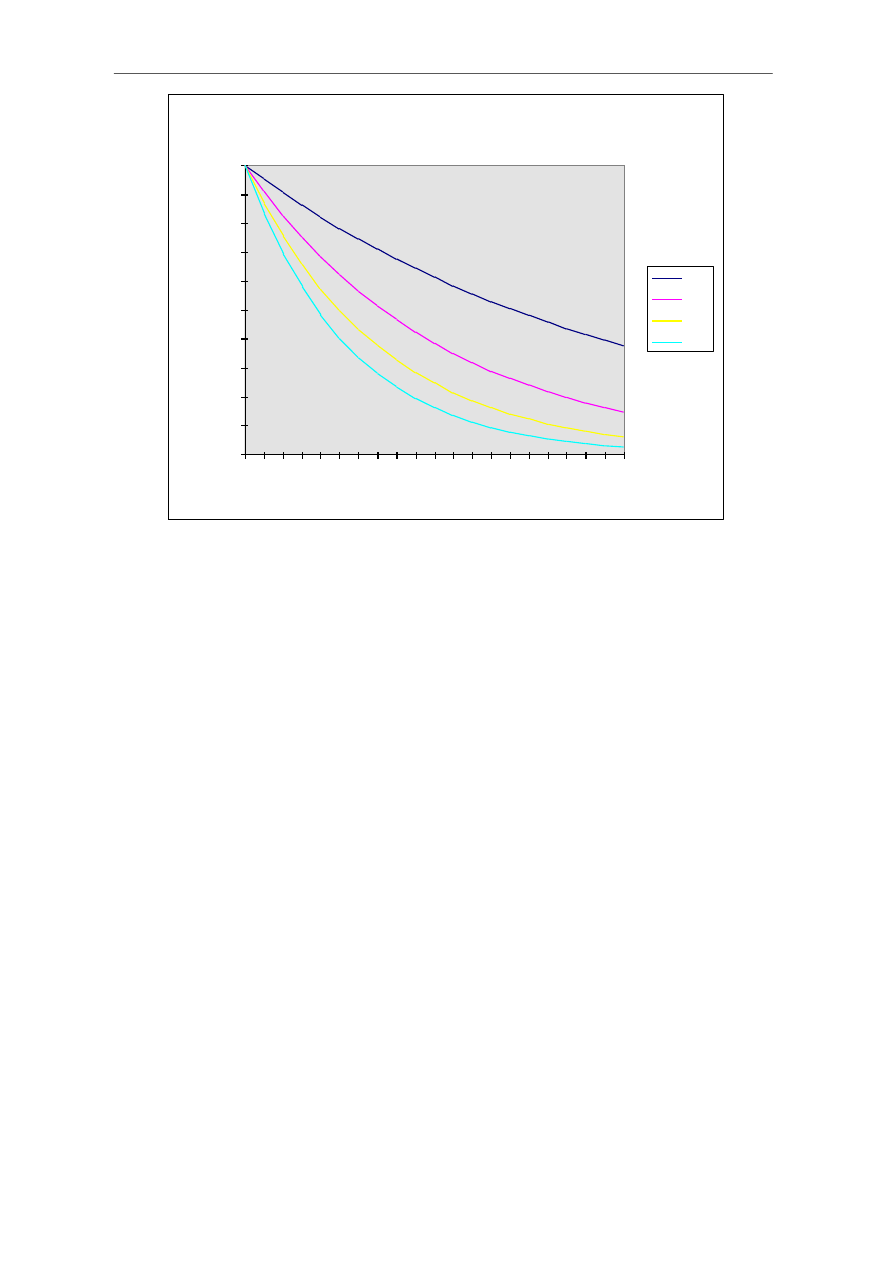

2.2. Obecna wartość

(present value)

Operacje gospodarcze, realizowane w przedsiębiorstwie, przynoszą

bardzo często skutki finansowe dopiero w przyszłości. Stąd niejednokrotnie

konieczne jest ustalenie obecnej (aktualnej) wartości wpływów czy wydatków,

które zostaną zrealizowane dopiero po upływie pewnego czasu.do tego celu

wykorzystywane jest równanie:

1

1

1

V

0

=V

t

x-----------x --------------x ... x --------------

(1+i

1

)

(1+i

2

)

(1+i

n

)

lub przy założeniu stałości stopy procentowej w całym okresie obliczeniowym

równanie

1

V

0

= V

t

x

---------------

(1+i)

t

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

7

Aktualna wartość pieniądza w czasie w funkcji stopy

procentowej

0,00

0,10

0,20

0,30

0,40

0,50

0,60

0,70

0,80

0,90

1,00

0

2

4

6

8

10

12

14

16

18

20

lata

w

a

rt

oś

ć

p

ie

n

ią

d

za

,z

ł

5%

10%

15%

20%

Równanie obecnej wartości stanowi zatem odwrotność

równania przyszłej wartości. Proces ustalania obecnej

wartości nazywa się dyskontowaniem i stanowi odwrotność

procesu kapitalizacji odsetek.

Wykorzystywane w procesie dyskontowania wyrażenie

1/ (1+i)

t.

określamy jako „czynnik obecnej wartości” lub

„współczynnik dyskontowy”

II. PROSTE METODY OCENY FINANSOWEJ

PRZEDSIĘWZIĘĆ INWESTYCYJNYCH

Ocenę przedsięwzięć inwestycyjnych rozpoczyna się wykorzystując tzw.

proste metody oceny finansowej.

Metody te mają charakter uproszczony.

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

8

Uzyskiwane wyniki należy traktować jako wstępne , pozwalające

wyeliminować z dalszych badań najmniej obiecujące projekty

inwestycyjne. Proste metody oceny finansowej stanowią uzupełnienie

dla wyników oceny uzyskanych na podstawie dyskontowych metod

rachunku opłacalności .

Do najczęściej stosowanych prostych metod oceny finansowej zalicza

się przede wszystkim :

okres zwrotu początkowych nakładów

inwestycyjnych

prostą stopę zwrotu (zysku)

analizę progu rentowności wraz z analizą

wrażliwości

2.1. Okres zwrotu nakładów inwestycyjnych

Okres zwrotu to czas, który musi upłynąć od momentu rozpoczęcia

inwestycji do chwili odzyskania początkowych nakładów przez osiągane w

kolejnych latach nadwyżki finansowe. Nadwyżki finansowe obejmują zysk

netto oraz amortyzację.

Saldo nakładów inwestycyjnych (ze znakiem minus) i nadwyżek w kolejnych

latach pozwoli określić okres czasu, w którym inwestycja „zwróci” się tzn.

saldo przyjmie wartość dodatnią. Okres ten nazywamy okresem zwrotu

nakładów kapitałowych.

Na tym etapie badań korzystniejszym jest wariant inwestycji o krótszym

okresie zwrotu.

Wadą metody okresu zwrotu jest pomijanie w niej wartości pieniądza w

czasie.

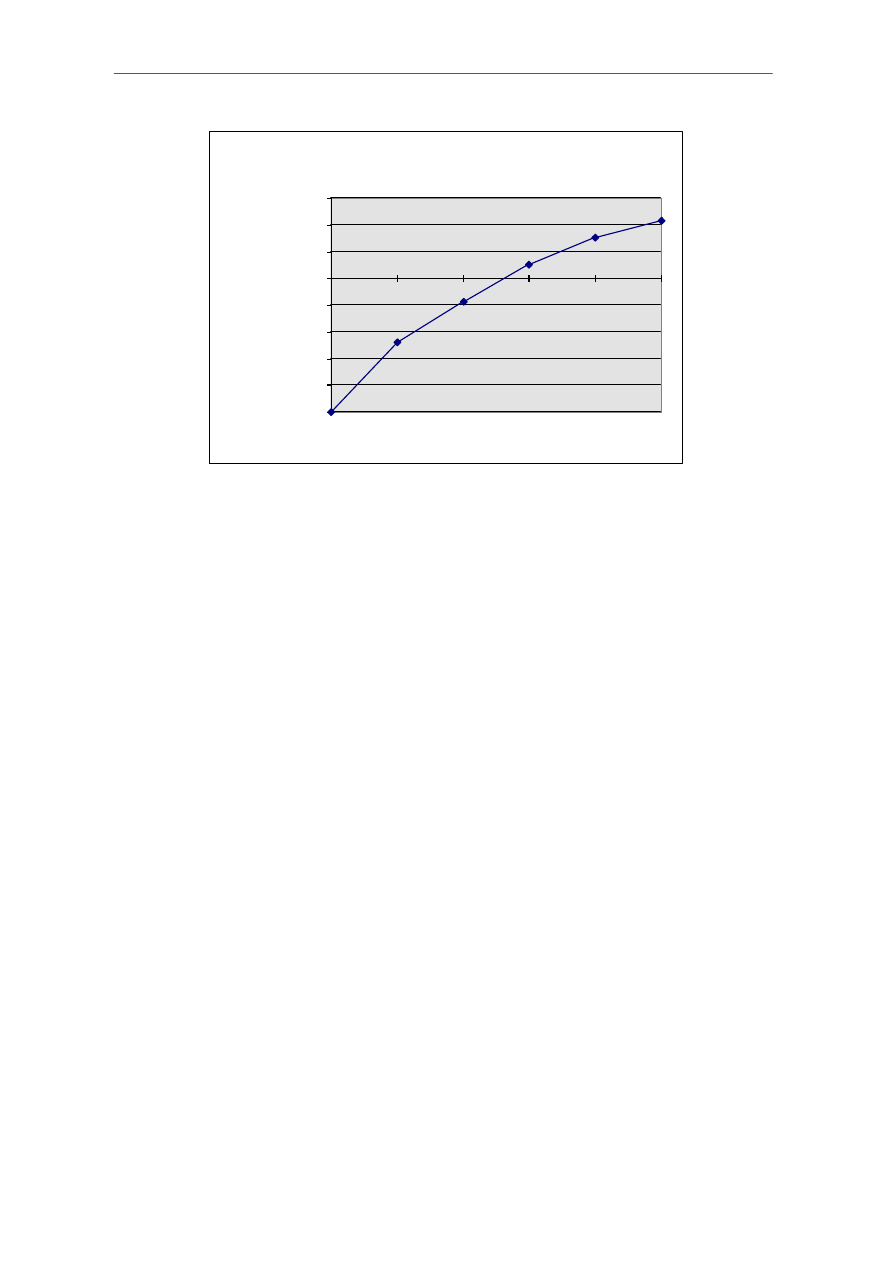

Przykład:

Przedsiębiorstwo zrealizowało

inwestycję o nakładzie 1 000 000 zł.

Roczny przepływy (cash flows) kształtowały się następująco:

1-szy rok 525 000 zł

2-gi rok 300 000 zł

3-ci rok 280 000 zł

4-rok 200 000 zł

5-ty rok 125 000 zł

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

9

Okres zwrotu nakładów przedstawiono graficznie.

Prosty okres zwrotu nakładów

-1000000

-800000

-600000

-400000

-200000

0

200000

400000

600000

0

1

2

3

4

5

lata

s

ku

m

u

lo

w

a

n

y

p

rz

e

pł

y

w

p

ie

n

ią

d

za

,z

ł

Z rysunku wynika, że prosty okres zwrotu nakładów wynosi ok. 2, 6 lat.

2.2. Prosta stopa zwrotu nakładów inwestycyjnych

prosta stopa zwrotu

zysk netto + amortyzacja

= ---------------------------------------

nakładów inwestycyjnych

całkowity nakład inwestycyjny

Prostą stopę zwrotu nakładów inwestycyjnych określa się jako stosunek

wielkośći zysku netto powiększonego o amortyzację w normalnym roku

funkcjonowania przedsięwzięcia (przy pełnym wykorzystaniu możliwości

produkcyjnych) do całkowitego nakładu inwestycyjnego przedsięwzięcia.

Można ją wykorzystać we wstępnej ocenie projektów konkurencyjnych lub w

sytuacji braku dokładnych danych charakteryzujących dane przedsięwzięcie

inwestycyjne.

Zachodzi zależność:

1

okres zwrotu = ------------------

stopa zwrotu

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

10

III. DYSKONTOWE METODY RACHUNKU OPŁACALNOŚCI

Najbardziej precyzyjnym narzędziem opłacalności przedsięwzięć

inwestycyjnych są metody dyskontowe. Uwzględniają one rozłożenie w czasie

przewidywanych wpływów i wydatków związanych z badaną inwestycją. Służą

do tego celu celu techniki dyskonta , które pozwalają sprowadzić do

porównywalności nakłady i efekty realizowane w różnym czasie . Określenie

ich wartości teraźniejszej t.j. zaktualizowanej na moment przeprowadzenia

oceny i stanowi podstawę do dalszego wnioskowania..

Metody dyskontowe dają możliwość objęcia oceną całego okresu

funkcjonowania przedsięwzięcia, a więc zarówno okresu jego realizacji jak też

pełnego okresu , w którym przewiduje się osiąganie efektów . Sprzyja to

dokładności oceny, narzuca jednak konieczność oszacowania wielkości

wpływów i wydatków w całym okresie objętym rachunkiem.

Do najczęściej stosowanych w praktyce dyskontowych metod rachunku

opłacalności przedsięwzięć inwestycyjnych należą:

metoda wartości zaktualizowanej netto (NPV-net present

value)

metoda wewnętrznej stopy zwrotu (IRR -internal rate of

return)

metoda anuitetowa

3.1. Wartość zaktualizowana netto

Metoda wartości zaktualizowanej netto pozwala określić obecną

(aktualną) wartość wpływów i wydatków pieniężnych związanych z

realizacją ocenianego przedsięwzięcia.

NPV określa się jako sumę zdyskontowanych oddzielnie dla każdego

roku przepływów pieniężnych netto (NCF), zrealizowanych w całym

okresie objętym rachunkiem, przy stałym poziomie stopy procentowej

(dyskontowej).

NPV= NCF

0

x CO

0

+ NCF

1

x CO

1

+.. + NCF

n

x Co

t

gdzie:

NPV- wartość zaktualizowana netto,

NCF

t

- przepływy pieniężne netto w kolejnych latach okresu

obliczeniowego

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

11

CO

t

- -współczynnik dyskontowy dla kolejnych lat okresu obliczeniowego

(właściwy dla przyjętego poziomu stopy procentowej)

t= 0, 1, 2, , n -kolejny rok okresu obliczeniowego.

Badane przedsięwzięcie jest opłacalne, gdy

NPV > 0

Przykład:

Przedsiębiorstwo zrealizowało inwestycję o nakładzie

inwestycyjnym wynoszącym 93 000 zł, a roczne zyski z

tytułu zrealizowanej inwestycji wynoszą 23 000 zł.

Oceń, czy przy stopie dyskonta= 5 % inwestycja jest

opłacalna?

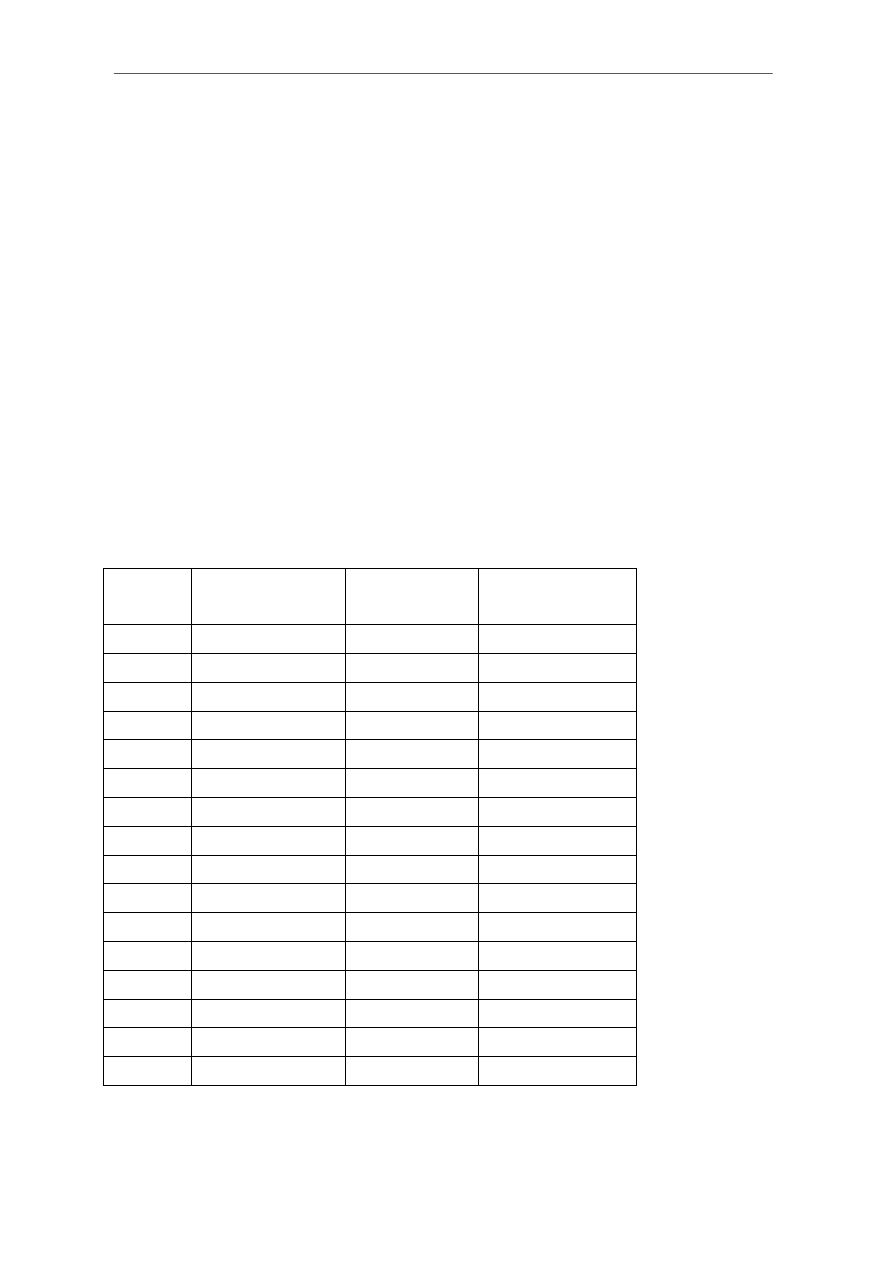

Rok

CF

Cot

CFt

0

-

93 000 zł

1,0000

-

93 000 zł

1

23 000 zł

0,9524

21 905 zł

2

23 000 zł

0,9070

20 862 zł

3

23 000 zł

0,8638

19 868 zł

4

23 000 zł

0,8227

18 922 zł

5

2

3 000 zł

0,7835

18 021 zł

6

23 000 zł

0,7462

17 163 zł

7

23 000 zł

0,7107

16 346 zł

8

23 000 zł

0,6768

15 567 zł

9

23 000 zł

0,6446

14 826 zł

10

23 000 zł

0,6139

14 120 zł

11

23 000 zł

0,5847

13 448 zł

12

23 000 zł

0,5568

12 807 zł

13

23 000 zł

0,5303

12 197 zł

14

23 000 zł

0,5051

11 617 zł

15

23 000 zł

0,4810

11 063 zł

NPV=

145 732 zł

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

12

NPV > 0, więc inwestycję należałoby uznać za opłacalną.

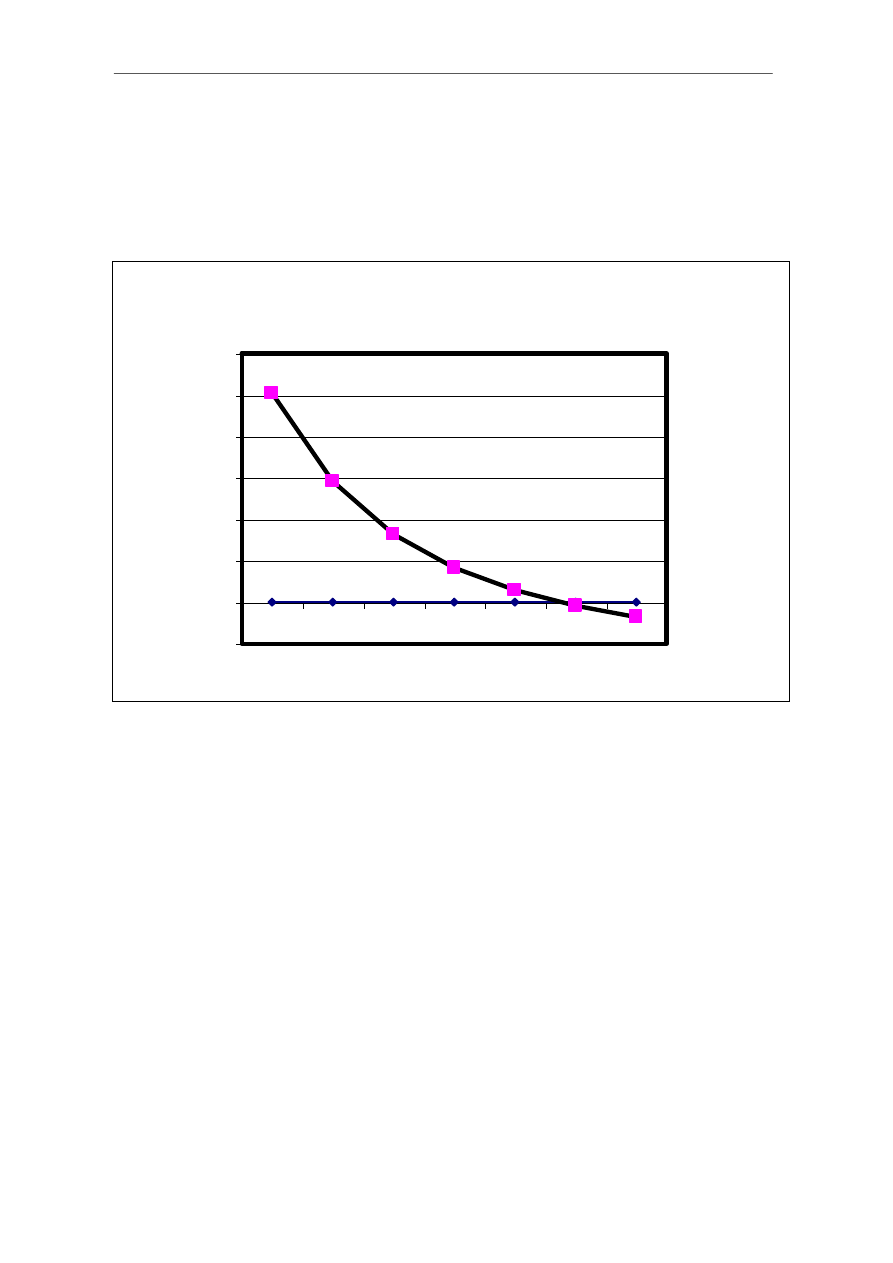

Wpływ stopy dyskonta na wartość NPV

Wartość N PV , zł w funkcji i,%

- 50000

0

50000

100000

150000

200000

250000

300000

0

5

10

15

20

25

30

stopa dyskonta, %

N

P

V

, zł

Wskaźnik wartości zaktualizowanej:

Jeżeli musimy dokonać wyboru pomiędzy kilkoma wariantami w oparciu

o kryterium NPV, to wybrany zostanie projekt posiadający największą wartość

NPV.

Należy jednak pamiętać, ze NPV świadczy jedynie o dodatnich wpływach netto

albo korzyściach netto z projektu.

W przypadku porównania dwóch wariantów dobrze jest wiedzieć, jak duże

inwestycje przynoszą te korzyści netto.

Stosunek NPV do wartości zaktualizowanej (bieżącej ) potrzebnego nakładu

inwestycyjnego (PVI -ang. Present

value of the investment ) nazywa się

wskaźnikiem zaktualizowanej (ang. net present -value ratio) NPVR i

stanowi zdyskontowaną stopę zysku.

Wskaźnik ten należy stosować przy porównywaniu projektów.

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

13

NPV

NPVR = ----------

PVI

NPVR może być uznane za kalkulacyjną , najniższą stopę zwrotu

inwestycji, która powinna być uzyskiwana przez projekt

3.2.

Wewnętrzna stopa zwrotu IRR

Metoda wewnętrznej stopy zwrotu jest drugą spośród najczęściej

wykorzystywanych w praktyce metod dyskontowych.

IRR to stopa procentowa, przy której obecna ( zaktualizowana) wartość

strumieni wydatków pieniężnych jest równa obecnej wartości strumieni

wpływów pieniężnych. Jest to wiec taka stopa procentowa, przy której wartość

zaktualizowana netto ocenianego przedsięwzięcia jest równa zero

(NPV=0)

IRR pokazuje bezpośrednio stopę rentowności badanych

przedsięwzięć . Pojedyncze przedsięwzięcie rozwojowe jest

opłacalne wówczas, gdy jego wewnętrzna stopa zwrotu jest wyższa

(w skrajnym przypadku równa) od stopy granicznej , będącej

najniższą możliwą do zaakceptowania przez inwestora stopę

rentowności.

Procedura obliczania IRR jest taka sama jak procedura

obliczania NPV.

Matematycznie oznacza to, że przy pomocy formuły dla obliczania

wartości NPV przedstawionej powyżej, należy wyliczyć takie i, dla

której - przy danych saldach pieniężnych CFn -NPV jest równa

zero.

Rozwiązanie może być znalezione drogą iteracyjną , przy

zastosowaniu tablic dyskontowych lub zastosowaniu programu

komputerowego.

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

14

Tak znaleziona IRR pokazuje dokładną stopę efektywności

projektu.

IRR może być interpretowana jako roczna pieniężna stopa zwrotu

netto (dochód albo zysk w sensie finansowym) zainwestowanego

kapitału albo też przedstawiona inaczej jako najwyższa stopa

oprocentowania kredytów w warunkach po opodatkowaniu (stopa

roczna obsługi zadłużenia) , po której możliwe jest zgromadzenie

środków dla projektu.

Przykład:

Przykładowo dla inwestycji wartość NPV w funkcji stopy

dyskonta i kształtuje się jak na rysunku

Wartość NPV, zł w funkcji i,%

- 50000

0

50000

100000

150000

200000

250000

300000

0

5

10

15

20

25

30

stopa dyskonta, %

N

PV

, zł

Z przedstawionego wykresu wynika, ze IRR leży pomiędzy 23 a 25 %.

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

15

Wybór rodzaju technologii w aspekcie ekonomicznym

1. Wstęp

O wyborze rodzaju technologii, urządzenia decydują zarówno

koszty inwestycyjne jak i eksploatacyjne. Koszty eksploatacyjne

w wielu

przypadkach (np.kotłownie) zależeć mogą głownie np..

od cen nośników energii itp.

Dla zarządu firmy (właściciela) podstawowe znaczenie ma na ile

dana technologia, urządzenie jest tańsze w porównaniu z innymi

możliwymi do zastosowania technologiami .

Klasycznym przypadkiem jest, ze jedna technologia/urządzenie

jest droższe inwestycyjnie od innej technologii, ale np. koszty

eksploatacyjne sa niższe.

Która zatem technlogia (urządzenie) jest lepsze?

Z pomocą tutaj mogą przyjsć analizy ekonomiczne, które pozwolą

wybrać technologię wg. kryterium najniższych kosztów np.

Oczywistym faktem jest, że wyboru dokonuje się sposród technologii

urządzeń posiadajacych te same parametry np. skuteczność

sprawn

ośc itp.

W przypadku sporządzania analiz ekonomicznych można posługiwać

się wskaźnikami efektywności ekonomicznej tj.

-

prosty okres zwrotu nakładów SPBT (Simply Pay Back Time)

-

wartosć bieżąca netto NPV

(Net Present Value)

-

wewnętrzna stopa zwrotu IRR (Internal Rate of Return)

2. Zaktualizowana wartość netto (NPV)

Metoda wartości zaktualizowanej netto pozwala określić obecną

wartość wpływów i wydatków pieniężnych związanych z realizacją

ocenianego przedsięwzięcia.

NPV określa się jako sumę zdyskontowanych oddzielnie dla każdego

roku przepływów pieniężnych netto (NCF), zrealizowanych w całym

okresie objętym rachunkiem, przy stałym poziomie stopy procentowej

(dyskontowej).

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

16

NPV= NCF0 x CO0 + NCF1 x CO1 +.. + NCFn x Cot

gdzie:

NPV-

wartość zaktualizowana netto,

NCFt -

przepływy pieniężne netto w kolejnych latach okresu

obliczeniowego

COt - -ws

półczynnik dyskontowy dla kolejnych lat okresu

obliczeniowego (właściwy dla przyjętego poziomu stopy

procentowej)

t= 0, 1, 2, , n -kolejny rok okresu obliczeniowego.

Badane przedsięwzięcie jest opłacalne, gdy

NPV > 0

3. Wewnętrzna stopa zwrotu IRR

Metoda wewn ętrznej stopy zwrotu jest druga spośród najczęściej

wykorzystywanych w praktyce metod dyskontowych. IRR to stopa

procentowa (dyskontowa) przy której obecna (zaktualizowana)

wartość strumieni wpływów pieniężnych jest równa strumieniowi

wydatków pieniężnych. Jest to wieć taka stopa procentowa, przy

której wartość zaktualizowana netto ocenianego przedsięwzięcia

jest równa zero (NPV=0 ).

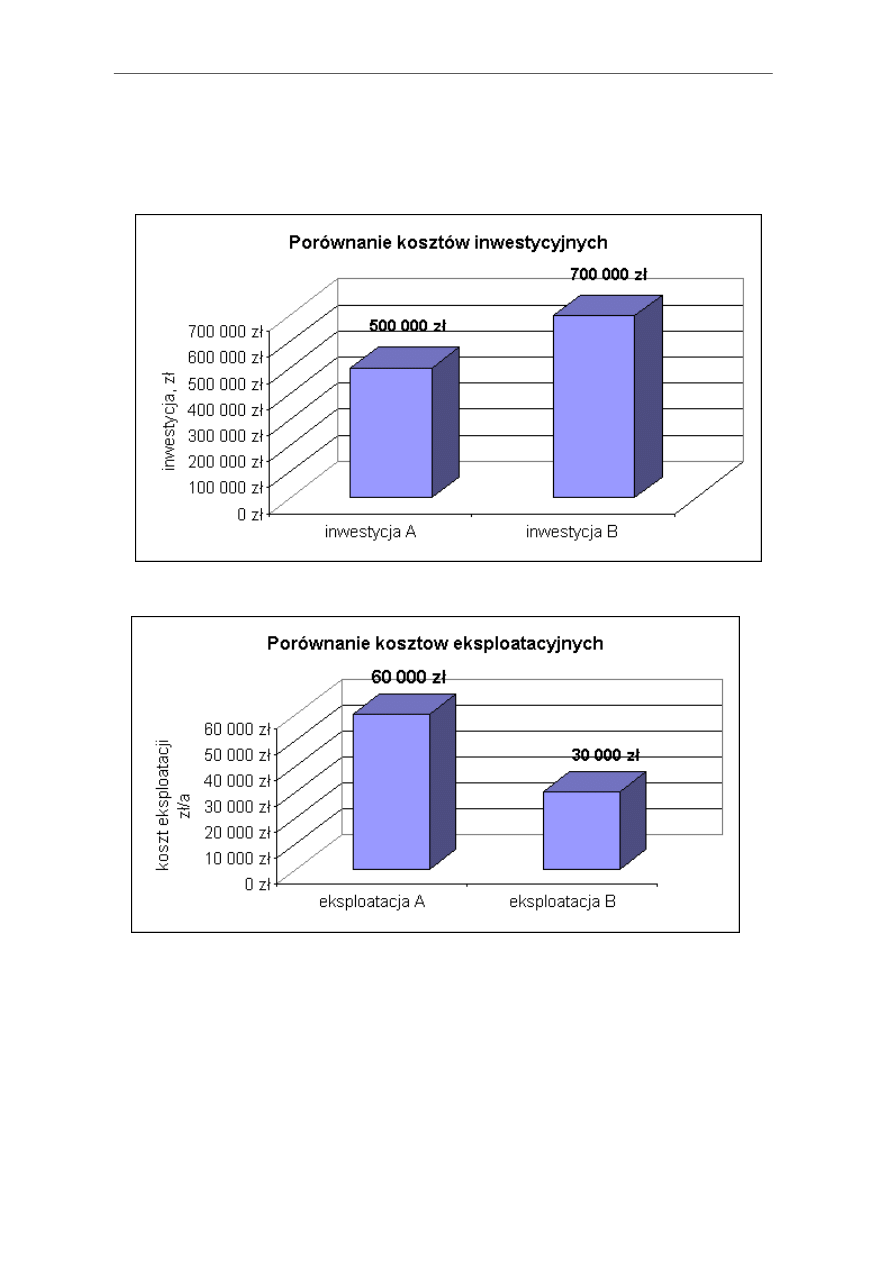

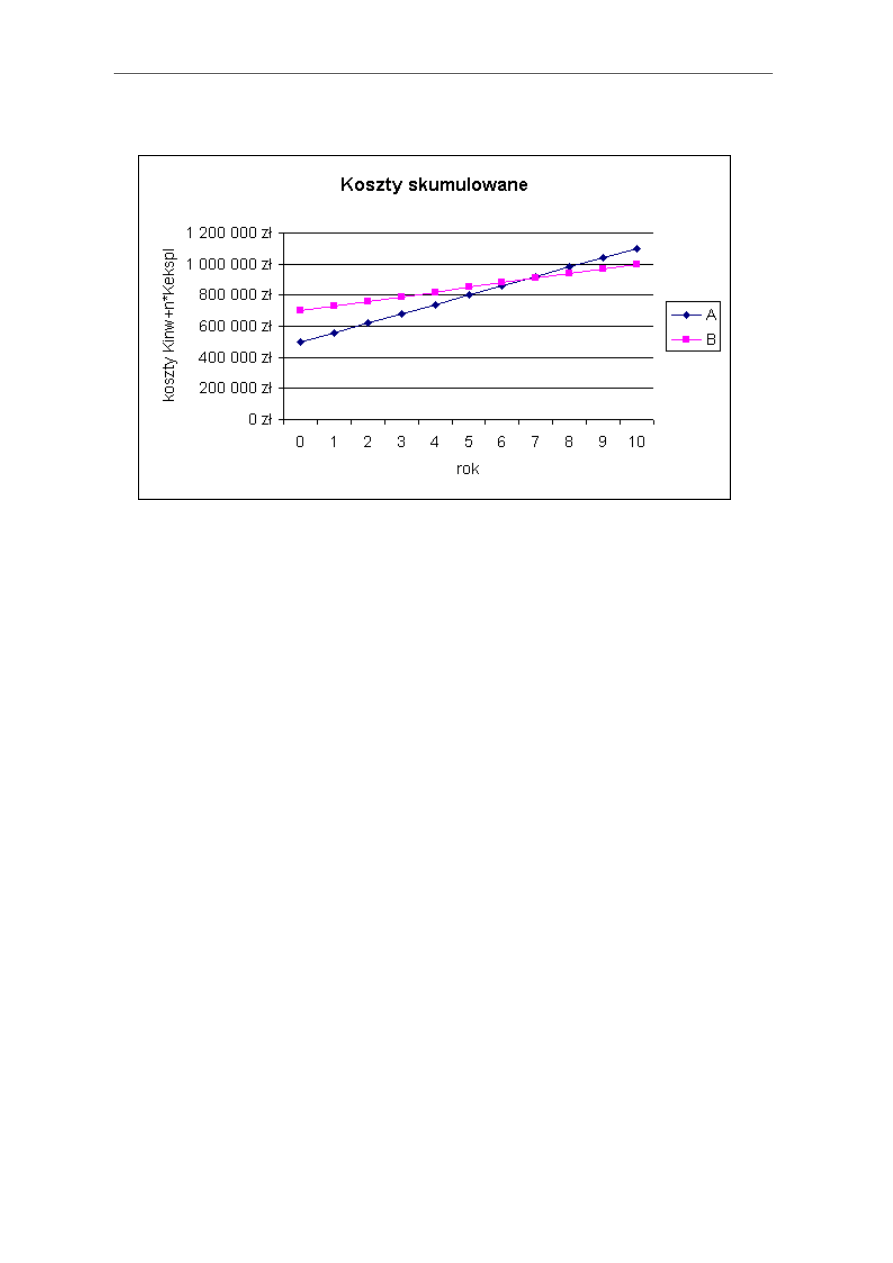

3. PRZYKŁAD OBLICZENIOWY

Przedsiębiorstwo rozpatruje możliwe do zastosowania dwie

równoważne pod względemm skuteczności technologie.

Koszt inwestycyjne całkowite rozpatrywanych technologii

kształtują się następująco:

1. technologia A - koszt inwestycyjny wynosi

500 000 zł

2. technologia B- koszt inwestycyjny wynosi

700 000 zł

Z kolei koszty eksploatacyjne roczne obu technologii kształtują

się następująco:

Technologia A - roczny koszt eksploatacji wynosi

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

17

60 000 zł

Technologia B - roczny koszt eksploatacji wynosi

30 000 zł

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

18

Ile wynosi SPBT ?

Należy postawić pytanie, która inwestycja z ekonomicznego

punktu widzenia jest lepsza?

Warunek: jedna z dwóch rozpatrywanych inwestycji zostanie

wybrana.

Pytanie; Czy droższa inwestycyjnie technologia jest uzasadniona

w świetle niższych rocznych kosztów eksploatacyjnych?

Sprawdzenie parametru NPV:

Dodatkowy nakład inwestycyjny ( w porównaniu do technologii )

tańszej wynosi

700 000 zł -

500 000 zł

Dane:

Dodatkowy nakład inwest.

200 000 zł

Roczne zyski z tytułu iniższych kosztów eksploatacyjnych wynoszą

60 000 zł -

30 000 zł

Roczny cash flow (eksploatac)

30 000 zł

Stopa dyskonta

0,05

Stopa

Dyskonta

Ekonomika Gospodarki Cieplnej - pojęcia wstępne_2007_SZ

19

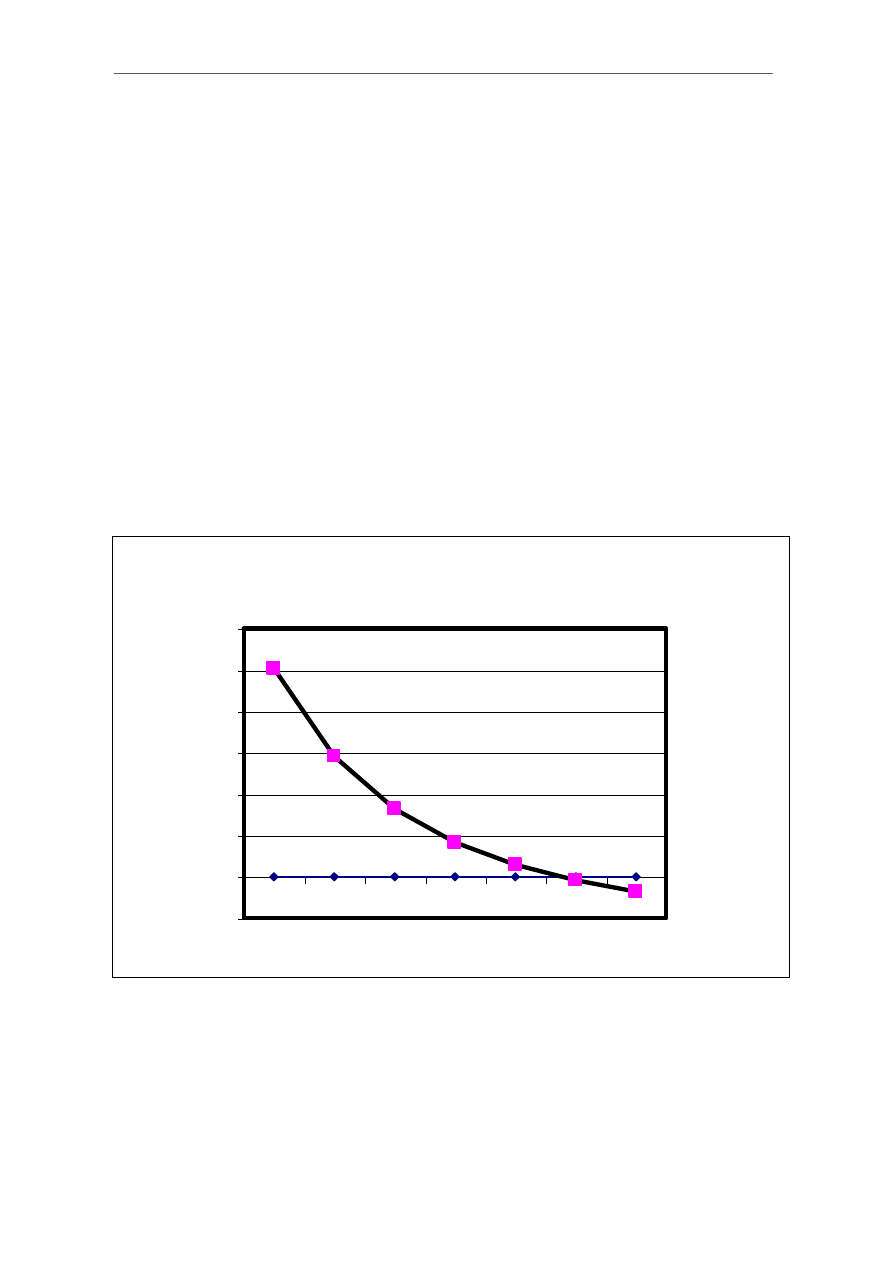

Rok

Cf

1/(1+i)^t

CFn

0

-

200 000 zł

1

-

200 000 zł

1

30 000 zł

0,9524

28 571 zł

2

30 000 zł

0,9070

27 211 zł

3

30 000 zł

0,8638

25 915 zł

4

30 000 zł

0,8227

24 681 zł

5

30 000 zł

0,7835

23 506 zł

6

30 000 zł

0,7462

22 386 zł

7

30 000 zł

0,7107

21 320 zł

8

30 000 zł

0,6768

20 305 zł

9

30 000 zł

0,6446

19 338 zł

10

30 000 zł

0,6139

18 417 zł

11

30 000 zł

0,5847

17 540 zł

12

30 0

00 zł

0,5568

16 705 zł

13

30 000 zł

0,5303

15 910 zł

14

30 000 zł

0,5051

15 152 zł

15

30 000 zł

0,4810

14 431 zł

NPV=

111 390 zł

IRR=

12,4%

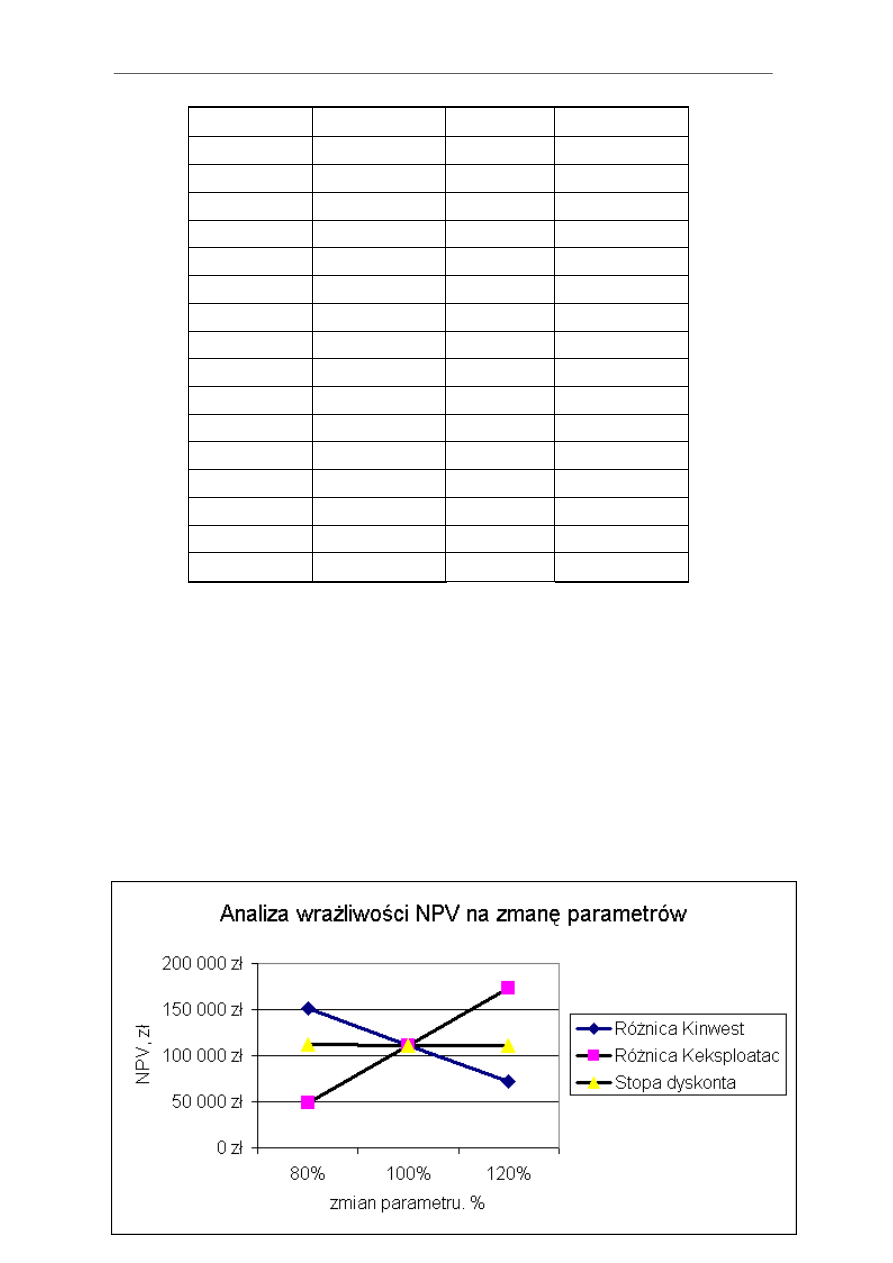

Wniosek; Ponieważ NPV posiada wartość

111 390 zł

80%

rozpatrywaną inwestycje (w porównaniu do inwestycji tańszej

151 390 zł

ale technologii droższej eksplaotacyjnie należy uznać za

49 112 zł

inwestycję opłacalną (ale tylko w odniesieniu do inwestycji

111 664 zł

rozpatrywanych!!!.

Wyszukiwarka

Podobne podstrony:

ocena efektywności inwestycji (6 str), Ekonomia

Zarządzanie Finansami Ocena Efektywności Inwestycji

Ocena efektywności inwestycji

Analiza ekonomiczna i ocena ekspercka w procesie restrukturyzacji przedsiębiorstw

Wykład 10 Ocena efektywności inwestycji, Notatki UTP - Zarządzanie, Semestr IV, Zarządzanie finansam

Pabianiak Pawel Ocena efektywnosci inwestycji 2

Ocena ekonomicznej efektywności inwestycji

WN 9.3. Ocena ekonomicznej efektywnosci inwestycji, materiały dydaktyczne

Ocena ekonomiczna efektywnosci inwestycji

Ocena ekonomicznej efektywności inwestycji

Ocena efektywności projektów inwestycyjnych 2014 01 12 zadania

Metody analizy?ektywności ekonomicznej inwestycji W2

INW CRIB, Ocena ekonomiczno-finansowa projektów inwestycyjnych

więcej podobnych podstron