1

Przewodnik Eksportera

po rynku Japonii

Spis treści

1. WSPÓŁPRACA GOSPODARCZA POLSKI Z JAPONIĄ .............................................. 2

1.1. SPECYFIKA

RYNKU................................................................................................... 2

1.2. WYMIANA

HANDLOWA ........................................................................................... 2

1.3. MOŻLIWOŚCI EKSPORTOWE BRANŻ I TOWARÓW ........................................... 4

2. KWESTIE

PRAWNE ........................................................................................................ 6

2.1. SYSTEM

PODATKOWY ............................................................................................. 6

2.2. ZAMÓWIENIA

PUBLICZNE ...................................................................................... 8

2.3. OCHRONA

WŁASNOŚCI PRZEMYSŁOWEJ ........................................................... 9

2.4.

ROZSTRZYGANIE SPORÓW, WINDYKACJA NALEŻNOŚCI .............................. 9

2.5. DOSTĘP DO RYNKU................................................................................................... 9

3. PRZEDSIĘWZIĘCIA TARGOWO – WYSTAWIENNICZE ........................................ 10

4. WAŻNE ADRESY I LINKI ............................................................................................ 11

4.1.

AMBASADA RP I POZOSTAŁE PLACÓWKI DYPLOMATYCZNE .................... 11

4.2. PODMIOTY

LOKALNE............................................................................................. 11

2

1.

WSPÓŁPRACA GOSPODARCZA POLSKI Z JAPONIĄ

1.1.

SPECYFIKA RYNKU

Japonia, a właściwie Cesarstwo Japońskie, jest państwem położonym na wąskim łańcuchu

wysp na zachodnim Pacyfiku rozciągającym się na długości 3,3 tys. km² u wschodnich

wybrzeży Azji. Archipelag składa się z czterech głównych wysp: Hokkaido, Honsiu, Shikoku

i Kiusiu oraz ponad 6 tys. mniejszych. Całość terytorium zamieszkuje 128 mln ludności,

co daje Japonii 10. miejsce w świecie pod względem populacji. Kraj podzielony jest na

47 prefektur. Japonia jest monarchią konstytucyjną na czele z cesarzem. Gospodarka

Japonii jest uznawana za trzecią gospodarką świata (po USA i Unii Europejskiej), cechuje ją

bardzo wysoka wydajność, zróżnicowanie i konkurencyjność oraz zaawansowanie

technologiczne. Dziedziny, w których Japonia osiągnęła wysoki poziom rozwoju

technologicznego obejmują m.in.: elektronikę, światłowody, przemysł motoryzacyjny,

półprzewodniki, optoelektronikę, nośniki optyczne, kserokopiarki i przemysł biochemiczny.

Japonia posiada wysoko wykwalifikowaną siłę roboczą oraz wysoki poziom oszczędności

i inwestycji. Walutą jest jen.

Na narodowy charakter oraz mentalność Japończyków ogromny wpływ wywarły i wywierają

wciąż tzw. bushido (kodeks honorowy) oraz nauki Konfucjusza. To za ich sprawą cechy takie

jak dyscyplina, stoicyzm, powściągliwość, opanowanie, a także lojalność i bezgraniczny

szacunek wobec starszych czy zwierzchników, są powszechnie respektowane i widoczne na

każdym kroku – w szkole, pracy i rodzinie. Harmonia w życiu społecznym stanowi dla

Japończyków najwyższą wartość, w związku z czym w relacjach międzyludzkich panuje

konformizm i dążenie do ugody niemal za wszelką cenę. Interes grupowy ma pierwszeństwo

nad indywidualnym, stąd źle widziane jest wyróżnianie się oraz formułowanie osobistych

opinii. Ludzie wypowiadają się najczęściej niejasno oraz wymijająco niżeli otwarcie,

a prywatne uczucia i troski maskują nienagannym uśmiechem oraz wysoką kulturą osobistą.

Honor oraz wszechobecne poczucie wdzięczności i obowiązku, a co za tym idzie obawa przed

utratą twarzy, skutkuje istnieniem we wzajemnych relacjach specyficznych, nieformalnych

układów i powiązań takich jak giri (moralne zobowiązanie), które dla skrytych i zamkniętych

w sobie Japończyków stanowi wzór zachowania, a także sposób polubownego rozwiązywania

sporów międzyludzkich. To właśnie konfucjańskie zasady, bushido, czyli "droga rycerza",

a także buddyzm zen stanowiły podstawę specyficznego systemu myślenia i sposobu

postrzegania świata przez Japończyków. Różnice kulturowe mogą stanowić przeszkodę

w kontaktach z Japończykami, dlatego warto zapoznać się panującymi tam zasadami

prowadzenia biznesu.

1.2.

WYMIANA HANDLOWA

W 2011 roku (według danych za pierwsze 10-m.) eksport z Polski do Japonii wyniósł 627,5

mln USD i był to wzrost o 35,3% w ujęciu rocznym. Natomiast import kształtował się na

poziomie 2,1 mld USD, w którego przypadku wzrost wyniósł 2,4 % w ujęciu rocznym.

W dziesięciu pierwszych miesiącach 2011 r. największymi pozycjami w polskim eksporcie

były maszyny i urządzenia mechaniczne (w tym części do silników, łożyska itp.), tytoń, mięso

(zwłaszcza wieprzowina), produkty przemysłu motoryzacyjnego (elementy zawieszenia,

skrzynie biegów i inne części), maszyny i urządzenia elektryczne, produkty

niesklasyfikowane, meble, produkty ceramiczne oraz przyrządy optyczne. Uwagę zwracają

produkty tytoniowe, które po raz pierwszy znalazły się w grupie głównych produktów

eksportowych na rynek japoński.

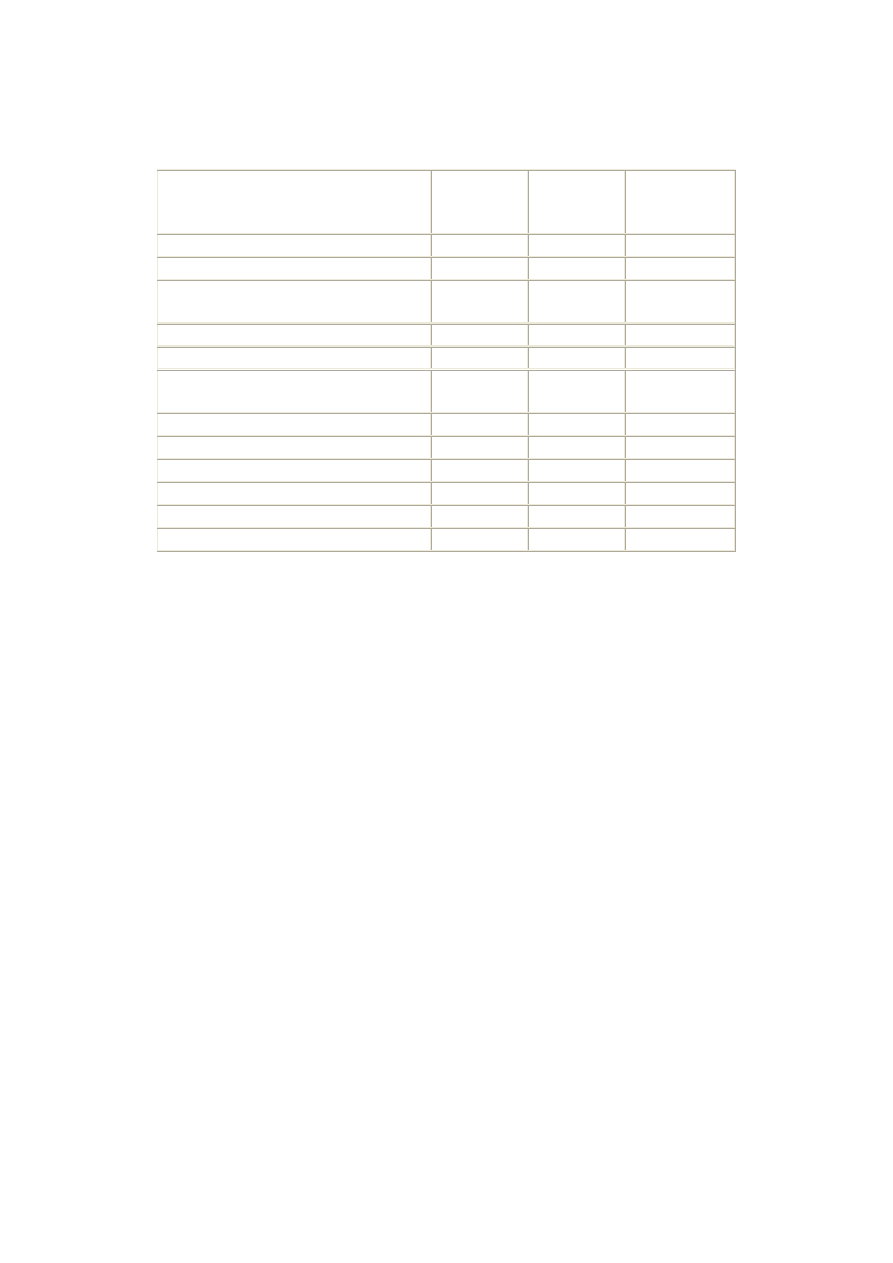

Strukturę towarową polskiego eksportu do Japonii przedstawia Tabela 1.

3

Tabela 1: Struktura towarowa polskiego eksportu do Japonii w okresie styczeń – październik

2011 r.

Kategoria

Eksport

(w mln

USD)

Zmiana

(r/r)

Udział

w eksporcie

Ogółem:

627,5

35,3%

100%

W tym:

1. Maszyny i urządzenia

mechaniczne

103

54,4%

16,4%

2. Tytoń 91

8.499,8%

14,6%

3. Mięso 81

361%

12,9%

4. Produkty przemysłu

motoryzacyjnego

61,7

-56,7%

9,8%

5. Chemia przemysłowa 41,5

21%

6,6%

6. Maszyny i urządzenia elektryczne

30,9

5,2%

4,9%

7. Produkty niesklasyfikowane

28,3

566,6%

4,5%

8. Meble

27,8

30,6%

4,4%

9. Produkty ceramiczne

25,8

146,4%

4%

10. Przyrządy optyczne

15,9

-43%

2,5%

Źródło: JETRO

Wśród głównych dziesięciu produktów eksportowych największe wzrosty odnotowano

w przypadku tytoniu (o 8.499,8% do 91,9 mln USD), produktów niesklasyfikowanych

(o 566,5% do 28,3 mln USD), mięsa (o 361% do 81 mln USD) oraz produktów ceramicznych

(o 146,4% do 25,8 mln USD). Wśród dziesięciu najważniejszych produktów eksportowych do

Japonii odnotowano spadki w dwóch kategoriach: produkty przemysłu motoryzacyjnego

(o 56,7% do 61,7 mln USD) oraz przyrządy optyczne (o 43% do 15,9 mln USD).

W przypadku pozostałych produktów, dla których wartość eksportu przekraczała 1 mln USD,

największe wzrosty odnotowano w takich kategoriach jak: produkty farmaceutyczne

(o 643,3% do 4,3 mln USD), wyroby z kamienia, gipsu i cementu (o 382,3% do 1,6 mln

USD), kosmetyki (o 134,8 do 2,8 mln USD) oraz wyroby z drewna (o 101,2% do 11,4 mln

USD).

Największe spadki odnotowano natomiast w takich kategoriach jak: zboże (o 52,7% do 3,2

mln USD) oraz chemia organiczna (o 30,8% do 2,6 mln USD).

W imporcie, w dziesięciu pierwszych miesiącach 2011 roku odnotowano spadki aż w sześciu

z dziesięciu głównych grup towarowych. Wzrosty odnotowano jedynie w przypadku maszyn

i urządzeń mechanicznych (o 47,5%), gumy (o 45,9%), chemii nieorganicznej i metali

rzadkich (o 77%) oraz produktów z żelaza i stali (o 19,8%). Ponad 80% polskiego importu

z Japonii stanowiły przyrządy optyczne, maszyny i urządzenia mechaniczne oraz produkty

przemysłu motoryzacyjnego.

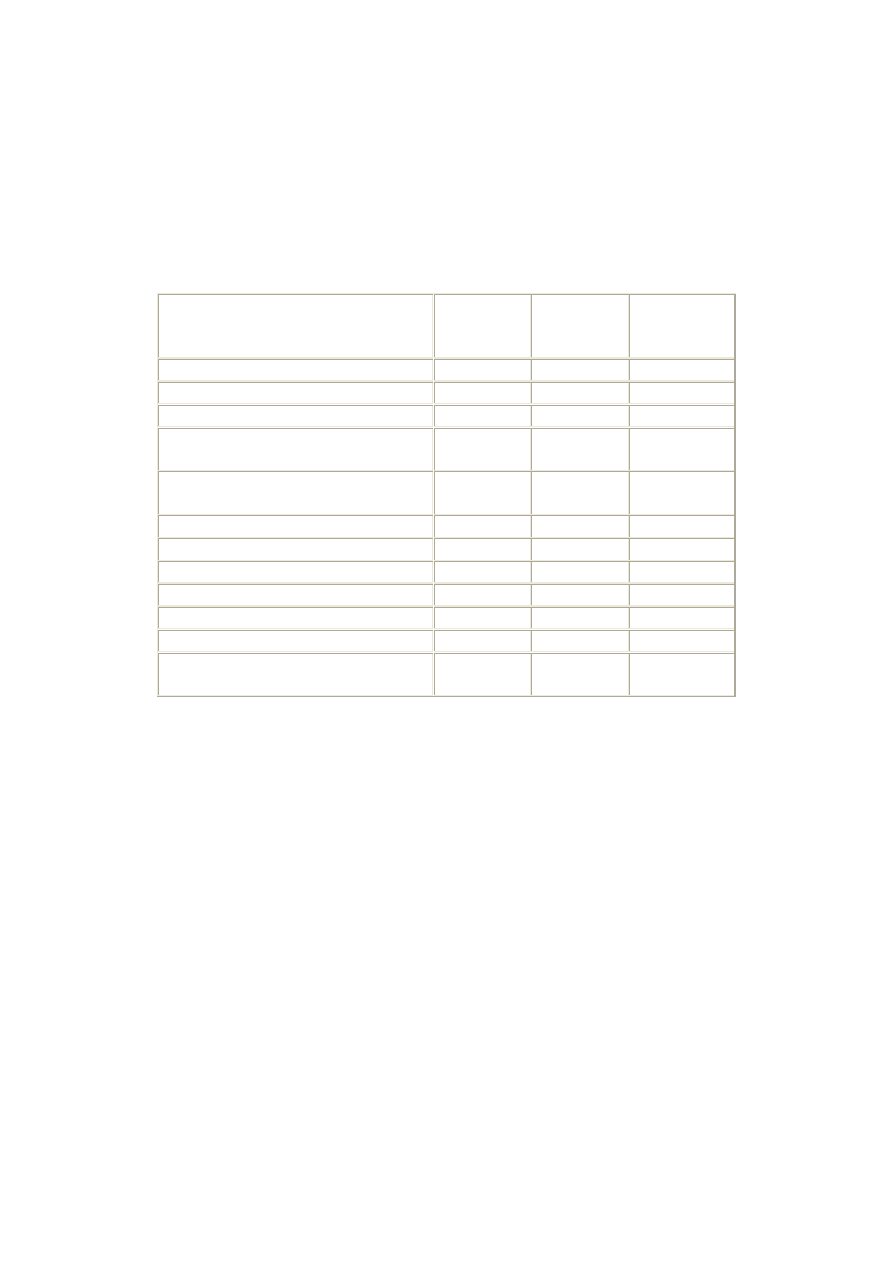

Struktura importu przedstawiona w tabeli nr 2 wskazuje, iż znaczną część polskiego importu

z Japonii stanowi wciąż import związany z działalnością japońskich firm w Polsce.

W przypadku pozostałych produktów importowych, dla których wartość importu

4

przekroczyła 1 mln USD, największe wzrosty odnotowano w przypadku mebli (4.532,78% do

4,6 mln USD), włókien syntetycznych (o 646,8% do 8,3 mln USD), barwników i farb

(o 473% do 6 mln USD) oraz produktów ceramicznych (o 153,9% do 10,3 mln USD). Spadki

dotyczyły natomiast chemii organicznej (o 59,7% do 3,2 mln USD) oraz sprzętu filmowego

i fotograficznego (o 35,5% do 1,2 mln USD).

Tabela 2: Struktura towarowa polskiego importu z Japonii w okresie styczeń – październik

2011 r.

Kategoria

Import

(w mln

USD)

Zmiana

(r/r)

Udział

w imporcie

Ogółem:

2.104,4

2,4%

100%

W tym:

1. Przyrządy optyczne

784,4

-2,9%

37%

2. Maszyny i urządzenia

mechaniczne

564,4

47,5%

26,8%

3. Produkty przemysłu

motoryzacyjnego

379,8

-2,4%

18%

4. Maszyny i urządzenia elektryczne

79,3

-59,7%

3,7%

5. Plastik

47,6

-30,7%

2,3%

6. Produkty niesklasyfikowane

45,8

-7,9%

2,2%

7. Produkty z żelaza i stali

38,3

19,7%

1,8%

8. Guma

35,7

45,9%

1,7%

9. Żelazo i stal

16,9

-10,9%

0,8%

10. Chemia nieorganiczna, rzadkie

metale

13,4

77%

0,6%

Źródło: JETRO

1.3.

MOŻLIWOŚCI EKSPORTOWE BRANŻ I TOWARÓW

Niski poziom zależności Japonii od towarów importowych mógłby wskazywać

na istnienie znaczących restrykcji importowych w japońskiej polityce handlowej. Tymczasem

większość barier handlowych zidentyfikowanych dotychczas przez Europejską Radę Biznesu

(ang. European Business Council – EBC) w Japonii wynika z regulacji wewnętrznych oraz

z różnic w regulacjach prawnych w Unii Europejskiej (UE) i Japonii.

Do kluczowych problemów wskazanych przez EBC należą:

różnice w standardach: w obszarach objętych umowami o wzajemnej uznawalności

standardów (ang. mutual recognition agreements - MRA) podnoszą się głosy

niezadowolenia z funkcjonowania tych umów. W obszarach, które nie są objęte MRA

(większość) procedury zatwierdzania produktów są długie, nieefektywne i kosztowne, tak

dla producentów, jak i klientów (np. szczepionki). Często nie jest to jednak dyskryminacja

de jure ani de facto, lecz problemy administracyjne, które zgłaszają także przedsiębiorcy

japońscy,

różnice w regulacjach rynkowych: silna segmentacja rynków w sektorze

telekomunikacyjnym, zdominowanym przez japońskich dostawców sprzętu (Sharp,

Panasonic, Hitachi) i usług (NTT, DoCoMo), wzmocniona jest dodatkowo odmiennymi

standardami technicznymi stosowanymi przez poszczególnych operatorów. Bardzo

5

utrudnia to wejście na rynek przedsiębiorstwom europejskim. Innym przykładem są

regulacje na rynku usług bankowych, ubezpieczeniowych i papierów wartościowych,

które uniemożliwiają bankom japońskim i jednostkom europejskim funkcjonującym

na lokalnym rynku oferowanie zaawansowanych produktów finansowych. Model ten

zmienia się jednak stopniowo pod presją japońskich instytucji finansowych,

polityka konkurencji: regulacje rynkowe i problemy z dostępem do rynku wynikają

często z polityki konkurencji. Japońscy decydenci (w tym Japońska Rada Handlu

Zagranicznego - JFTC oraz METI) często odmiennie postrzegają pojęcie konkurencji, niż

UE. Przykładem tego może być dominująca pozycja poczty japońskiej na rynku przesyłek

pocztowych, bankowości detalicznej oraz detalicznych instrumentów finansowych.

Ponadto, co najmniej dwa czynniki nieformalne wpływają na niską penetrację japońskiego

rynku przez produkty importowane,

preferencje konsumentów: wysoki poziom awersji konsumentów oraz władz japońskich

do produktów zagranicznych wiąże się z problemem bezpieczeństwa żywności

i produktów medycznych oraz dominującym przekonaniem, że krajowe produkty lepiej

chronią przed zagrożeniami z niego wynikającymi. Pewne przykłady wskazują jednak,

iż myślenie takie związane jest z ochroną rynku krajowego przez władze japońskie,

brak konkurencyjności wewnątrz grupy: system konglomeratów „keiretsu“ nadal jest

bardzo aktywny w Japonii i pomimo działań podejmowanych w latach 90. w celu jego

dezintegracji, wciąż posiada znaczny udział w japońskim PKB. Instynktowna niechęć

do konkurowania i preferowanie „harmonijnych relacji“ („sprawiedliwy handel“)

osłabiają politykę konkurencji w Japonii. Choć konkurencja poza grupą może być bardzo

silna (przykładowo na rynkach eksportowych), to ta wewnątrz grupy jest dużo bardziej

ograniczona. Silne przenikanie się sektora prywatnego z publicznym wyjaśnia

zaangażowanie METI w pomoc sektorową i regulacje rynkowe. Taki układ ogranicza

dostęp do japońskiego rynku dla europejskich produktów, usług i inwestycji.

Z punktu widzenia polskiego eksportu najbardziej uciążliwe są bariery w dostępie do rynku

japońskiego dla polskich produktów rolno-spożywczych. Ze względu na ochronę lokalnego

rolnictwa, eksporterzy produktów rolno-spożywczych na rynek japoński napotkają na liczne

bariery taryfowe i pozataryfowe. Poza wysokimi obciążeniami celnymi, do najczęściej

stosowanych form ochrony rynku należą kontyngenty importowe (np. nabiał, zboża) lub

specjalne zezwolenia eksportowe, najczęściej związane z wymogami bezpieczeństwa

żywności (np. mięso – wieprzowina, wołowina, baranina). Poza barierami o charakterze

administracyjno-regulacyjnym, istotne znaczenie mają również ograniczenia o charakterze

rynkowym związane z odmiennością i specyfiką gustów japońskich konsumentów.

Biorąc pod uwagę bariery regulacyjne, w przypadku mięsa w chwili obecnej na rynek

japoński dopuszczona jest wyłącznie polska wieprzowina, drób oraz konina. Producenci

wieprzowiny, chcący eksportować do Japonii, muszą zdobyć odpowiednie uprawnienia

do eksportu swoich wyrobów na rynek japoński, wydawane przez Głównego Lekarza

Weterynarii RP. Obecnie uprawnienia takie posiada w Polsce ponad 40 zakładów mięsnych.

Dodatkowo, w imporcie wieprzowiny na rynek japoński funkcjonuje system cen

minimalnych. W przypadku drobiu nie ma wymogów dotyczących posiadania specjalnych

certyfikatów uprawniających do eksportu na rynek japoński.

W odniesieniu do wołowiny, Polska oczekuje na zezwolenie japońskich władz

weterynaryjnych na eksport polskiego mięsa wołowego na rynek japoński. Procedury

aplikacyjne trwają z reguły ok. 2 lat od momentu złożenia przez kraj aplikujący odpowiednich

dokumentów. Polska przekazała władzom japońskim komplet dokumentów dot. oceny ryzyka

BSE w marcu 2008 r., co rozpoczęło proces decyzyjny po stronie japońskiej.

6

Japoński rynek mleka i produktów mlecznych chroniony jest wysokimi stawkami celnymi,

które skutecznie blokują dostęp do rynku. Ponadto, produkty takie jak masło, serwatka

i mleko w proszku objęte są kontyngentem importowym i dlatego też wielkość importu tych

produktów w zasadzie nie przekracza wartości objętej kwotami importowymi.

Z przeszkód pozataryfowych szczególnie uciążliwy jest jednak niski poziom

internacjonalizacji standardów. Wiele towarów, mimo że są dopuszczone do obrotu

na świecie, wymaga specjalnych badań lub dostosowania do odmiennych standardów

japońskich. Dlatego też proces wprowadzania nowych towarów na rynek japoński jest

z reguły bardzo czasochłonny, kosztowny i uciążliwy. Dotyczy to przede wszystkim

artykułów żywnościowych – kwarantanna, przepisy fitosanitarne, dopuszczenie dodatków

smakowych lub koloryzujących.

Największym utrudnieniem w rozwoju polskiego eksportu do Japonii pozostają jednak

uwarunkowania rynkowe:

ogromna konkurencja z całego świata i geograficzna bliskość tanich producentów

azjatyckich,

nieufność Japończyków do nowych towarów – tak konsumpcyjnych, jak przemysłowych.

Wejście na rynek japoński wymaga długiego okresu przekonywania miejscowych

odbiorców, promocji, reklamy, negocjacji, testów itd., co często zniechęca polskich

eksporterów,

w zakresie artykułów żywnościowych – zasadniczo inne gusta konsumenckie i różna dieta

codzienna Japończyków,

skłonność konsumentów japońskich, szczególnie kobiet, do kupowania towarów znanych,

światowych marek.

Wartym zauważenia jest fakt, iż także w sferze inwestycji (prowadzenia działalności

gospodarczej w Japonii) istnieją bariery administracyjne. Są one przedmiotem intensywnych

działań interwencyjnych zarówno delegatury Komisji Europejskiej, jak

i Europejskiej Rady Biznesu oraz Izb Przemysłowo-Handlowych USA, Kanady, Australii

i stopniowo, choć bardzo wolno, są dostosowywane do przepisów międzynarodowych.

Dotychczas bariery te nie dotyczyły jednak polskich przedsiębiorców, ponieważ polskie firmy

na razie nie podejmują prób inwestycji w Japonii.

2.

KWESTIE PRAWNE

2.1.

SYSTEM PODATKOWY

Firmy prowadzące działalność gospodarczą na terenie Japonii są zobowiązane do płacenia

podatków od dochodów pochodzących z działalności na terenie tego kraju. Należy nadmienić,

że w lutym 1980 r. w Tokio została podpisana Umowa między Rządem Polski a Rządem

Japonii o unikaniu podwójnego opodatkowania w zakresie podatków i dochodów

.

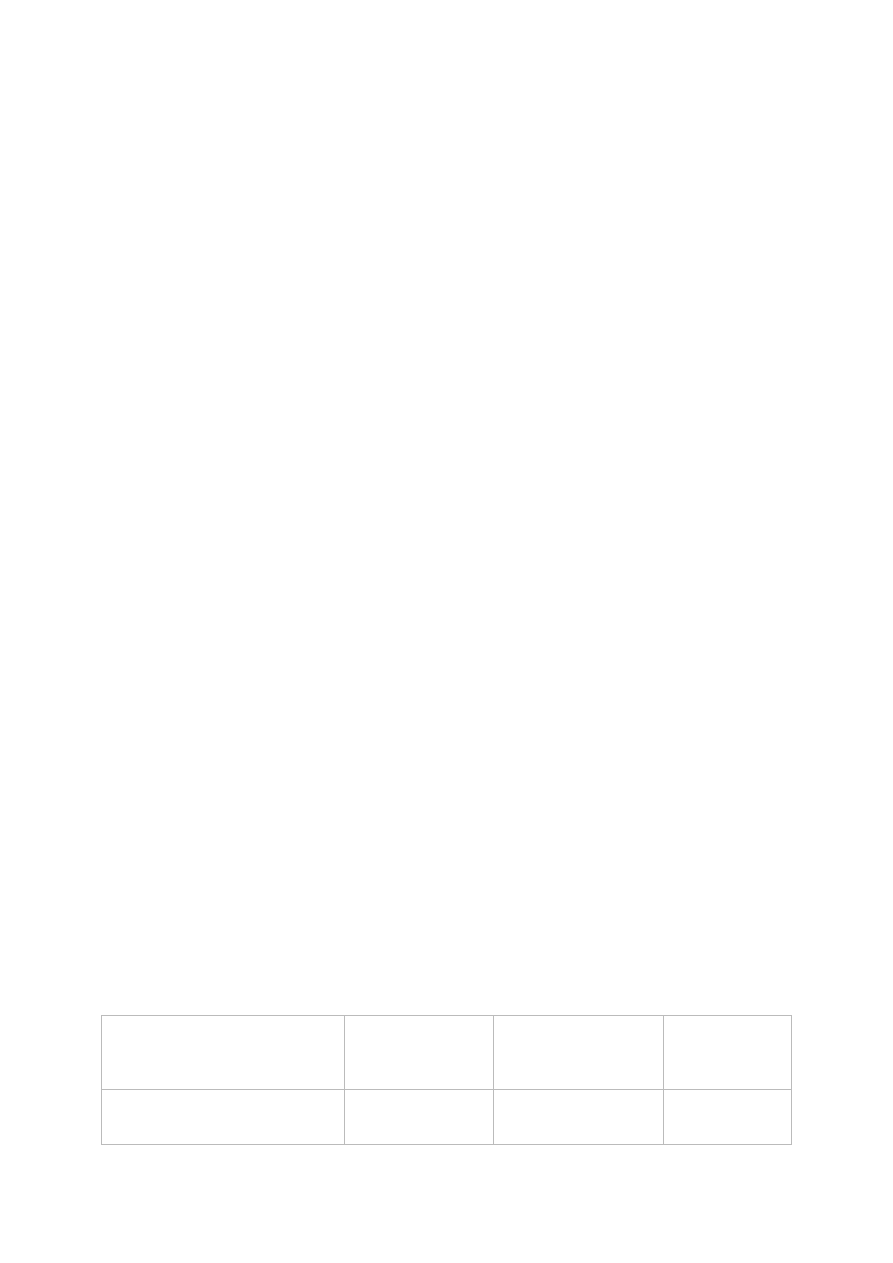

Tabela 4. Stopy podatku dochodowego od osób prawnych

Kategorie podatkowe

Do 4 milionów

jenów

Od 4 milionów jenów

do

8 milionów jenów

Ponad

8 milionów

jenów

Podatek od osób prawnych

Podatek lokalny

22.00%

1.10%

22.00%

1.10%

30.00%

1.50%

7

Kategorie podatkowe

Do 4 milionów

jenów

Od 4 milionów jenów

do

8 milionów jenów

Ponad

8 milionów

jenów

(stawka ruchoma)

(1) Prefekturalny

(2) Komunalny

Podatek od działalności

gospodarczej

2.70%

5.00%

2.70%

7.30%

3.69%

9.60%

Całkowita stopa podatkowa

30.80%

33.10%

44.79%

Efektywna stopa podatkowa

29.33%

30.85%

40.87%

Od czasów reformy podatkowej z 1999 roku, standardowy CIT jest na stałym poziomie 30%.

W dodatku jest progresywny tzw. podatek prefekturalny od przedsiębiorstw (ang. enterprise

tax) o maksymalnej wysokości 9.6% oraz tzw. ang. inhabitant tax (5.0%-12.3%).

Niższa stawka CIT 22% odnosi się jedynie do firm o kapitale poniżej 100 mln jenów i zysku

poniżej 8 mln jenów. Niższa stawka pozostałych podatków może być zastosowana do małych

i średnich przedsiębiorstw, poniżej 100 mln jenów kapitału.

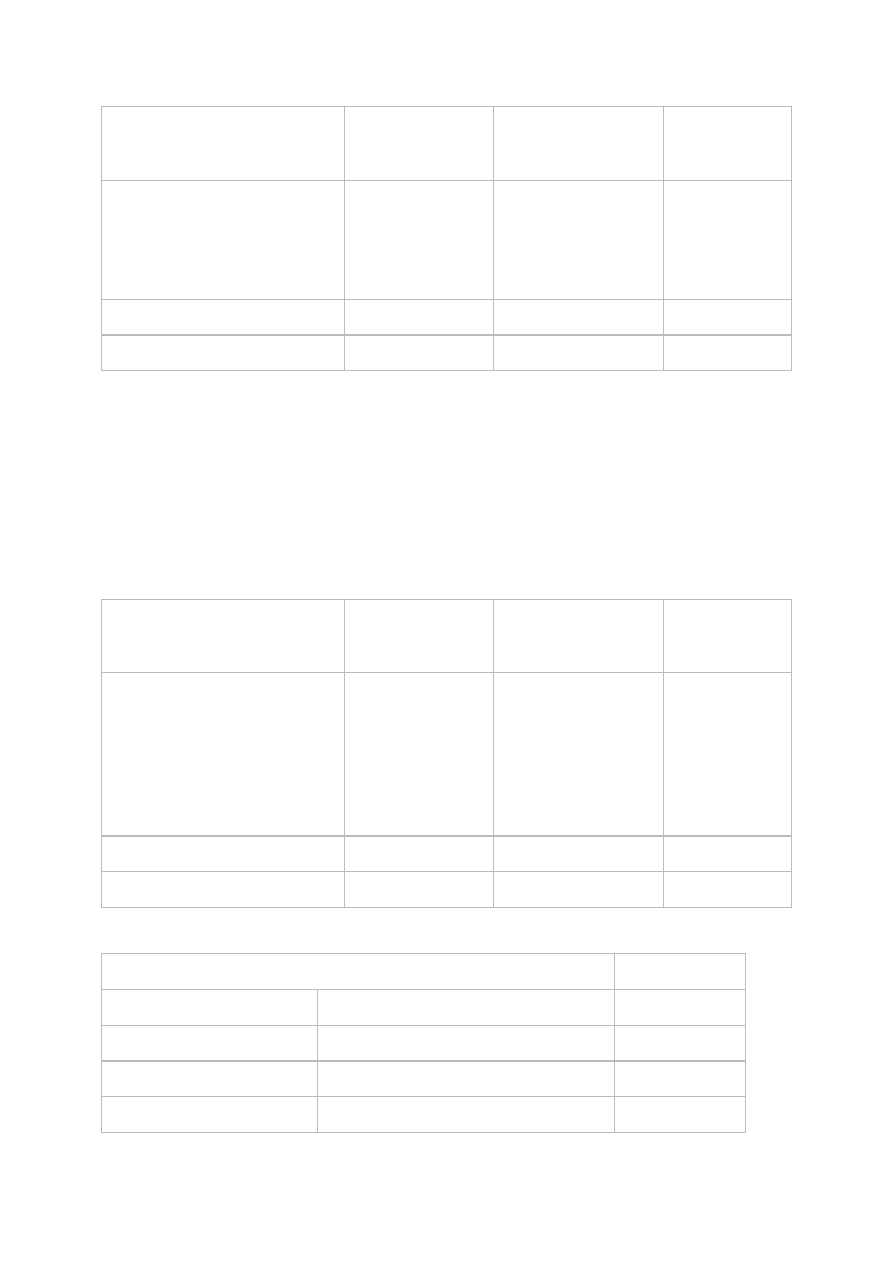

Tabela 5. Stopy podatku dochodowego od osób prawnych - Zmiany obowiązujące od 1 kwietnia 2009

do 31 Marca 2011 roku.

Kategorie podatkowe

Do 4 milionów

jenów

Od 4 milionów jenów

do

8 milionów jenów

Ponad

8 milionów

jenów

Podatek od osób prawnych

Podatek lokalny

(stawka ruchoma)

(1) Prefekturalny

(2) Komunalny

Podatek od działalności

gospodarczej

18.00%

0.90%

2.21%

5.00%

18.00%

0.90%

2.21%

7.30%

30.00%

1.50%

3.69%

9.60%

Całkowita stopa podatkowa

26.11%

28.41%

44.79%

Efektywna stopa podatkowa

24.87%

26.48%

40.87%

Tabela 6. Podatek od osób fizycznych.

Kategorie podatku od osób fizycznych

Stopy podatkowe

-

Do 1,950,000 jenów

5%

Ponad 1,950,000 jenów

Do 3,300,000 jenów

10%

Ponad 3,300,000 jenów

Do 6,950,000 jenów

20%

Ponad 6,950,000 jenów

Do 9,000,000 jenów

23%

8

Kategorie podatku od osób fizycznych

Stopy podatkowe

Ponad 9,000,000 jenów

Do 18,000,000 jenów

33%

Ponad 18,000,000 jenów

-

40%

Tabela 7. Stopy podatkowe dla rezydentów

Stopa podatku prefekturalnego Stawka stała 4%

Stopa podatku komunalnego

Stawka stała 6%

Źródło tabeli: Opracowanie WPHI na podstawie Tom Kuczyński „Capital structure and the debt – equity

dilemma in the practice of Japanese manufacturing corporations” ARM Systems Inc., Australia, 2006, s. 184-

196 oraz informacji uzyskanych od JETRO.

Wersje japońską i angielską japońskiego prawa podatkowego można znaleźć na stronach:

http://www.japaneselawtranslation.go.jp/?re=02

http://www.nta.go.jp/foreign_language/index.htm

2.2.

ZAMÓWIENIA PUBLICZNE

Jako sygnatariusz umowy w sprawie zamówień publicznych WTO (ang. World Trade

Organisation – Światowa Organizacja Handlu), Japonia zobowiązana jest do stosowania

zasad niedyskryminacji firm zagranicznych w dostępie do krajowego systemu zamówień

publicznych. W celu poprawy dostępu do rynku dla obcokrajowców, rząd japoński podjął

również środki wykraczające poza ramy porozumienia WTO. Działania te zmierzały głównie

do zwiększenia dostępu do informacji o japońskim systemie zamówień publicznych oraz

o konkretnych przetargach, jak również wprowadzały ułatwienia w procedurach

kwalifikujących przedsiębiorców do udziału w przetargach.

Japońskie regulacje w zakresie zamówień publicznych przewidują również niższą,

w porównaniu ze standardami WTO, wartość przedmiotu zamówienia, przy której wymagane

jest uruchomienie procedury zamówień publicznych (100.000 SDR – ang. Special Drawing

Rights). Natomiast przy zamówieniach przekraczających wartość 800.000 SDR niezbędne jest

przeprowadzenie odpowiednich działań informacyjnych poprzedzających ogłoszenie

przetargu (np. w formie organizacji seminariów i spotkań informacyjnych). W przypadku

takich zamówień dostawcy mają możliwość zgłaszania uwag do propozycji specyfikacji

przetargowej.

System zamówień publicznych w Japonii oparty jest na procedurach przetargowych,

w których mogą brać udział dostawcy towarów i usług posiadający odpowiednie

zezwolenia/kwalifikacje. Dlatego też podmioty zainteresowane realizacją projektów

w ramach zamówień publicznych muszą uzyskać odpowiednie zezwolenie jednostki

ogłaszającej przetarg, jeszcze przed rozpoczęciem danej procedury przetargowej.

Informacje o przetargach ogłaszane są w oficjalnym publikatorze „Kanpo” oraz

w elektronicznej bazie danych na stronie JETRO – Japońskiej Organizacji Handlu

Zagranicznego: http://www.jetro.go.jp/en/matching/procurement/procurement.html.

Przewodnik po japońskim systemie zamówień publicznych dostępny jest w języku angielskim

pod adresem: www.mofa.go.jp/policy/economy/procurement/q-a.pdf

9

2.3.

OCHRONA WŁASNOŚCI PRZEMYSŁOWEJ

Wśród umów międzynarodowych dotyczących ochrony własności intelektualnej, których

Japonia jest sygnatariuszem, najważniejszą jest Konwencja z Berna określająca przepisy

ochrony własności intelektualnej oraz skutki ich łamania.

W ramach krajowego prawa własności intelektualnej (IPR) w Japonii można wyszczególnić:

patenty, modele użytkowe, wzory, znaki towarowe, prawa autorskie, ochronę tajemnicy

handlowej oraz ochronę przed nieuczciwą konkurencją.

Wnioski patentowe rozpatrywane są przez japońskie biuro patentowe, które przyjmuje przede

wszystkim aplikacje w dziedzinach takich, jak: inżynieria mechaniczna i chemiczna,

elektronika, biotechnologia, programy komputerowe i metody zarządcze.

Teorie międzynarodowej ochrony prawa własności intelektualnej, a zwłaszcza problem

wiążący się z tzw. zasadą jurysdykcji terytorialnej, są obecnie w Japonii w fazie rozwoju. Ma

to wpływ m.in. na zwolnienie tempa transakcji pomiędzy japońskimi i zagranicznymi

podmiotami gospodarczymi. Z tego też powodu opóźniają się również projekty mające

prowadzić do m.in. transferów technologii, na co zwracają uwagę zarówno japoński przemysł,

jak i administracja rządowa. Wiele kwestii, takich jak np. łamanie prawa własności

intelektualnej za pośrednictwem internetu i transmisji satelitarnych, pozostaje wciąż

nierozwiązanych w Japonii.

Informacje dotyczące ochrony własności intelektualnej (w jęz. angielskim) można znaleźć na

stronach:

JETRO: Trademark and Design Protection Systems

http://www.jetro.go.jp/en/invest/setting_up/laws/section5/,

Japan Patent Office: www.jpo.go.jp/indexj.htm,

Copyright Research & Information Center: http://www.cric.or.jp/cric_e/index.html,

Agency for cultural affairs (copyrights): http://www.bunka.go.jp/,

Recording Industry Association of Japan: http://www.riaj.or.jp/.

2.4.

ROZSTRZYGANIE SPORÓW, WINDYKACJA NALEŻNOŚCI

Przepisy prawne dotyczące firm świadczących usługi odzyskiwania należności:

http://law.e-gov.go.jp/htmldata/H10/H10HO126.html

http://www.moj.go.jp/KANBOU/HOUSEI/chousa01.html#02

Lista firm:

http://www.moj.go.jp/

2.5.

DOSTĘP DO RYNKU

Taryfy celne w Japonii opierają się na klasyfikacji Harmonised System (HS). Za wyjątkiem

niektórych surowców (niezbędne elementy wyposażenia produkcji, antyki, jak również

traktory rolnicze, obrabiarki, samochody, sprzęty gospodarstwa domowego, książki, itp.),

import podlega opłatom celnym. Większość podlegających ocleniu artykułów posiada

określone stawki w ramach WTO. Jednocześnie niektóre z nich mają czasowo obniżoną

stawkę celną. Większość towarów podlega ocleniu ad valorem na bazie wartości CIF. Więcej

informacji można znaleźć na stronach urzędu celnego: www.customs.go.jp/index_e.htm

Z przeszkód pozataryfowych, szczególnie uciążliwe są przepisy importowe oraz niski poziom

ich internacjonalizacji w zakresie standardów. Proces ten jest niezwykle zbiurokratyzowany

i wiele towarów, mimo że dopuszczonych do obrotu w krajach wysokorozwiniętych

i spełniających rygorystyczne standardy unijne, wymaga specjalnych badań lub dostosowania

10

do odmiennych standardów japońskich. Dlatego też proces dopuszczenia nowych towarów na

rynek japoński jest z reguły bardzo czasochłonny, kosztowny i uciążliwy, szczególnie

w przypadku żywności. Więcej informacji można znaleźć na stronach:

http://www.tokyo.trade.gov.pl/pl/przewodnik_ja/article/detail,3193,Zywnosc_dodatki_do_zyw

nosci_i_bezpieczenstwo_zywnosci.html

Certyfikaty pochodzenia towaru nie są wymagane w stosunku do towarów, wobec których

żądane są konwencjonalne stawki celne, np.: towary, dla których stosuje się stawki WTO.

W tym przypadku wystarczy deklaracja o pochodzeniu towaru na fakturze.

Towary pochodzące z kraju trzeciego muszą posiadać certyfikat pochodzenia towaru. Ponadto

wymagane są dwie kopie faktur, które powinny zawierać oznaczenie, numer, nazwę i opis,

ilość i wartość towaru, dodatkowo numer HS, miejsce i datę wystawienia faktury, nazwy

i adresy konsygnata i odbiorcy oraz warunki kontraktu w odniesieniu do wartości towaru.

Jeśli wartość towaru nie może być łatwo odczytana z faktury, służby celne mają prawo

zażądać szczegółowych deklaracji frachtu, ubezpieczenia i kosztów pakowania oraz kopii

kontraktu sprzedaży i listy cen. Faktury pro-forma nie są zazwyczaj uznawane.

Aby uzyskać stawkę WTO lub MFN (ang. Most Favoured Nation) wysyłający jest

zobowiązany do załączenia lub umieszczenia na fakturze deklaracji pochodzenia towaru.

Faktyczne wymagania dotyczące konosamentu są określone w akredytywie, jednak zazwyczaj

wymagane są przez bank trzy podpisane oryginały dokumentów i co najmniej dwie

niepodpisane kopie dla odbiorcy.

Wysyłający powinien dołożyć wszelkich starań, aby właściwie wypełniona faktura załączona

była do każdej wysyłki. Opóźnienie w przesłaniu faktury, jeśli nie będzie ona załączona wraz

z wysłanym towarem, spowoduje dodatkowe olbrzymie koszta magazynowania towaru.

Dlatego wysyłający powinien sprawdzić czy faktura zawiera cenę jednostkową, wartość

handlową, całkowitą wielkość przesyłki, podpis eksportera i oznaczenie kraju pochodzenia.

Na każdej paczce powinny być opisane poprawne dane jak: pełny adres, zawierające nazwę,

nazwisko, stanowisko osoby i wydział, firmy, do której jest to adresowane oraz telefon

kontaktowy.

Nadal dużym problemem

pozostaje kwestia wzajemnego uznawania przez Japonię

i WHO/FAO (ang. Food and Agriculture Organization of the United Nations – FAO –

Organizacja Narodów Zjednoczonych do spraw Wyżywienia i Rolnictwa) dodatków do

żywności i substancji spożywczych mimo, iż proces ten został rozpoczęty w 1981 roku. Z 828

substancji spożywczych dopuszczonych do użytku przez Japonię jedynie 294 zostały uznane

jako bezpieczne przez WHO/FAO, podczas gdy ponad 600 substancji dopuszczonych przez

WHO/FAO nie jest akceptowanych przez Japonię. Jedynie 28 z priorytetowej listy

46 dodatków do żywność (powstałej w 2001 r.) zostało zaakceptowanych przez rząd japoński.

Podobne utrudnienia dotyczą branży: kosmetycznej, budowlanej, weterynarii, transportu

lotniczego, diagnostyki medycznej, itp.

Więcej informacji na temat dostępu do rynku można znaleźć na stronach:

http://www.tokyo.trade.gov.pl/pl/przewodnik_ja/article/detail,1231,Rynek_kosmetykow.html

http://www.tokyo.trade.gov.pl/pl/przewodnik_ja/article/detail,871,

3.

PRZEDSIĘWZIĘCIA TARGOWO – WYSTAWIENNICZE

Link do wyszukiwarki imprez targowo-wystawienniczych w Japonii:

http://www.jetro.go.jp/en/matching/j-messe/

Inne wyszukiwarki targów:

http://www.tsnn.com/

http://www.expodatabase.com/ - wyszukuje organizatorów targów

11

http://www.tradeshow.globalsources.com/

4.

WAŻNE ADRESY I LINKI

4.1.

AMBASADA RP I POZOSTAŁE PLACÓWKI DYPLOMATYCZNE

Wydział Promocji Handlu i Inwestycji

Ambasady RP w Tokio

Orix Meguro Building 2F

1-24-12, Meguro, Meguro-ku,

Tokio 153-0063

Japan

Tel.: (+81) 3 5437 5050 Faks: (+81) 3 5437 5040

www.tokio.trade.gov.pl e-mail: brhtokio@inter.net

Ambasada Rzeczypospolitej Polskiej w Japonii

2-13-5 Mita, Meguro-ku,

Tokyo 153-0062

Japan

Tel.: (+81) 3 5794 7020 Tel. dyżurny: (+81) 3 5794 7020 Faks: (+81) 3 5794 7024

www.tokio.polemb.net e-mail: tokio.amb.sekretariat@msz.gov.pl

Konsulat Generalny RP w Osace

Honorowy Konsul Generalny, Pani Kazuko Takashima (języki: japoński, angielski)

Aqua Dojima Nishi-kan 18F

1-4-16 Dojimahama, Kita-ku (c/o Kyoei Steel Ltd.)

Osaka 530-0004,

Japan

Tel.: +81 6 6346 5326 Faks: +81 6 6346 5324

e-mail: ktakashima@poland.or.jp

4.2.

PODMIOTY LOKALNE

Kancelaria Premiera (ang. Cabinet Office): www.cao.go.jp

Ministerstwo Gospodarki, Handlu i Przemysłu (ang. Ministry of Economy, Trade and Industry

- METI): www.meti.go.jp

Ministerstwo Gospodarki Przestrzennej, Infrastruktury, Transportu i Turystyki (ang. Ministry

of Land, Infrastructure, Transport and Tourism - MLIT): www.mlit.go.jp

Ministerstwo Finansów (ang. Ministry of Finance - MOF): www.mof.go.jp

Ministerstwo Spraw Zagranicznych (ang. Ministry of Foreign Affairs – MOFA):

www.mofa.go.jp

Japońska Organizacja Handlu Zagranicznego (ang. Japan External Trade Organization -

JETRO): www.jetro.go.jp

Japońska Federacja Biznesu Keidanren (ang. Japan Business Federation – Nippon

Keidanren): www.keidanren.or.jp

Organizacja Promocji Importu i Inwestycji Produkcyjnych (ang. Manufactered Imports and

Investment Promotion Organization - MIPRO) www.mipro.or.jp

12

Japońska Izba Handlu i Przemysłu (ang. The Japan Chamber of Commerce and Industry)

http://www.jcci.or.jp

Tokijska Izba Handlu i Przemysłu (ang. The Tokyo Chamber of Commerce and Industry)

www.tokyo-cci.or.jp

Chambers Information Network: http://www.cin.or.jp/trade/index.htm

13

Wyszukiwarka

Podobne podstrony:

Przewodnik po rynku UE

Algieria Przewodnik po rynku, WPHI Algier 2009 r

sri lanka przewodnik po rynku

przewoz drogowy po nowelizacji adr

Międzynarodowy przewodnik metodologiczny po streetworkingu na świecie

Informacja dotyczaca uwarunkowan polskiego eksportu na rynku rosyjskim

Krótki przewodnik porównawczy po religii i filozofii

Mały przewodnik turystyczny po świecie

3 7 Poznanie uwarunkowań ekonomicznych dotyczących przewozu drogowego i organizacji rynku

krótki przewodnik porównawczy po religii i filozofii KV4PDPMZ5SOL3D3THIVNVXDX2UKGMOMACYN4AWA

3 7 Poznanie uwarunkowań ekonomicznych dotyczących przewozu drogowego i organizacji rynku

przewoz drogowy po nowelizacji adr

Religie Krótki przewodnik porównawczy po regligii i filozofii

Krótki przewodnik porównawczy po religii i filozofii

Przewodnik wspinaczkowy po wąwozie Paklenica

KRÓTKI PRZEWODNIK PORÓWNAWCZY PO RELIGII I FILOZOFII

więcej podobnych podstron