CECHY JEDNOSTEK SAMORZĄDU TERYTORIALNEGO JAKO EMITENTÓW POŻCZKOWYCH PAPIERÓW WARTOSCIOWYCH

Zgodnie z ustawą z dnia 25 czerwca 1995 roku (Dz.U. 83) obligacja jest papierem wartościowym emitowanym w serii, w którym emitent stwierdza, że jest dłużnikiem właściciela obligacji, czyli obligatariusza, i zobowiązuje się wobec niego do spełnienia określonego świadczenia. Obligacje mogą być emitowane przez gminy, powiaty i województwa zwane jednostkami samorządu terytorialnego, a także związki tych jednostek oraz miasto stołeczne Warszawa.

Obligacja powinna zawierać:

powołanie podstawy prawnej emisji,

nazwę (firmę) i siedzibę emitenta, miejsce i numer wpisu do właściwego rejestru lub wskazanie jednostki samorządu terytorialnego będącego emitentem,

nazwę obligacji i cel jej wyemitowania,

wartość nominalną i numer kolejny obligacji oraz serię,

oznaczenie obligatariusza - przy obligacji imiennej,

ewentualny zakaz lub ograniczenie zbywania obligacji imiennej,

datę od której nalicza się oprocentowanie, wysokość oprocentowania, terminy jego wypłaty i miejsce płatności - jeżeli warunki emisji przewidują oprocentowanie, oraz warunki wykupu

wysokość i zasady udzielania gwarancji oraz oznaczenie podmiotu gwarantującego,

zakres i formę zabezpieczenia albo informację o jego braku,

miejsce i datę wystawienia obligacji oraz datę nabycia obligacji,

podpisy osób uprawnionych do zaciągania zobowiązań w imieniu emitenta .

Do obligacji dołącza się arkusz kuponowy oprocentowania, jeżeli warunki emisji to przewidują oraz arkusz wykupu obligacji.

Podstawowe zasady zaciągania długu przez gminę przed 1999 r. uregulowane były przede wszystkim w trzech ustawach:

• ustawie o finansowaniu gmin;

• ustawie o samorządzie terytorialnym;

• ustawie Prawo budżetowe.

Od tego roku zasady te regulowane są przez :

• ustawę o samorządzie terytorialnym

• ustawę o finansach publicznych (DzU 162,poz.1998).

Jednostki samorządu terytorialnego mogą zaciągać kredyty i pożyczki oraz emitować papiery wartościowe na:

pokrycie występującego w ciągu roku niedoboru budżetu jednostki samorządu terytorialnego

finansowanie wydatków nie znajdujących pokrycia w planowanych dochodach jednostki samorządu terytorialnego

Zaciągnięte kredyty i pożyczki oraz wyemitowane papiery wartościowe, z przeznaczeniem na cel 1, podlegają spłacie lub wykupowi w tym samym roku, w którym zostały zaciągnięte lub wyemitowane.

Na koszt emisji obligacji składają się następujące elementy:

stopa procentowa obligacji , tj. stopa bazowa (w przypadku zmiennej stopy procentowej, obecnie powszechnie stosowanej przez gminy, jest to rentowność 52-tygodniowych bonów skarbowych) oraz marża podwyższająca stopę bazową o około 0,5-1,5 % w zależności od terminu wykupu obligacji (1-5 lat);

prowizja dla agenta (organizatora) emisji obligacji, w której skład wchodzi:

- cena opracowania ostatecznej koncepcji emisji,

cena doradztwa finansowego i prawnego,

cena uplasowania obligacji na rynku pierwotnym,

cena organizowania i prowadzenia depozytu oraz rejestru obligatariuszy,

cena zorganizowania i obsługi rynku wtórnego,

cena gwarantowania emisji,

cena promocji,

cena wydrukowania obligacji.

w przypadku emisji publicznej - koszty związane z przygotowaniem i drukiem prospektu emisyjnego lub memorandum informacyjnego oraz publikowaniem okresowych sprawozdań finansowych (np. koszty audytu i publikacji), a także koszty spełnienia pozostałych wymogów związanych z emisją walorów na giełdzie papierów wartościowych.

Obligacje mogą być zróżnicowane w zależności od:

terminu wykupu - długoterminowe powyżej 10 lat,

- średnioterminowe - do 10 lat,

- krótkoterminowe - do 1 roku,

rodzaju oprocentowania - stałe / zmienne

obrotu obligacjami - imienne i na okaziciela,

formy oprocentowania - obligacje składające się z płaszcza i kuponu, obligacje zerokuponowe (np. obligacje z dyskontem),

przeznaczenia (celu) emisji - obligacje aktywne - pozwalają zdobyć środki na przedsięwzięcia inwestycyjne; obligacje bierne - pozyskane środki finansowe przeznaczone są na sfinansowanie istniejących już zobowiązań,

kręgu nabywców - obligacje w emisji publicznej i niepublicznej,

sposobu wykupu - obligacje pieniężne, obligacje niepieniężne (np. obligacje zamienne na akcje) i obligacje mieszane; obligacje wykupywane jednorazowo lub systematycznie,

zabezpieczenia obligacji - obligacje zabezpieczone :

całkowicie

częściowo

nie zabezpieczone

- emitenta - obligacje emitowane przez gminy, związki gminne, miasto stołeczne Warszawę,

Podstawowe cele jakie ma gmina w procesie zarządzania długiem, to :

minimalizacja kosztów pozyskiwania środków pieniężnych na obsługę długu,

koordynacja bieżącej i przyszłej zapadalności instrumentów dłużnych z wymagalnością zobowiązań gminy,

zapewniać bieżącą płynność finansową gminy.

Metody emisji obligacji gminnych:

emisja zamknięta (niepubliczna),

emisja w ofercie publicznej,

emisja obligacji krótkoterminowych w subskrypcji publicznej,

emisja zagraniczna (np. euroobligacje).

W obrocie niepublicznym (oferta niepubliczna) papiery wartościowe oferowane są nie więcej niż 300 osobom, a propozycja nabycia nie dokonuje się przez środki masowego przekazu. Organizatorem obrotu wtórnego obligacji emitowanych w subskrypcji niepublicznej może być agent emisji lub przedsiębiorstwo maklerskie, ale za zgodą Komisji Papierów Wartościowych i na określonych przez nią warunkach; od 4 stycznia 1998 r. zgoda Komisji Papierów Wartościowych i Giełd). Obligacje gminne plasowane są wówczas na rynku pozagiełdowym.

W obrocie publicznym (ofercie publicznej ) papiery wartościowe oferowane są więcej niż 300 inwestorom, a propozycja nabycia dokonuje się poprzez środki masowego przekazu. Wtórny obrót obligacjami emitowanymi w subskrypcji publicznej następuje na giełdzie papierów wartościowych lub w obrocie pozagiełdowym za pośrednictwem przedsiębiorstw maklerskich.

Emisja obligacji krótkoterminowych może być dokonywana drogą publicznej subskrypcji, jednak nie w obrocie publicznym. Termin realizacji tak emitowanych obligacji nie może być dłuższy od niż rok od daty emisji. Dzięki tej metodzie emitent może kierować propozycję nabycia obligacji do więcej niż 300 osób również z wykorzystaniem środków masowego przekazu, ale nie będzie to proponowane jako oferta publiczna. Obrót wtórny będzie przebiegał tak samo, jak w przypadku emisji niepublicznej.

Emisja euroobligacji dokonywana jest poza krajem, w którego walucie jest emitowana. Termin zapadalności euroobligacji wynosi od jednego roku do dziesięciu lat. Emisja obligacji gminnych na zagranicznych rynkach kapitałowych, z uwagi na koszty związane z przeprowadzeniem takiej emisji, jest dostępna przede wszystkim dla dużych miast o dobrej kondycji finansowej (pozycji ratingowej), na którą w szczególną uwagę zwracają zagraniczni inwestorzy.

Dotychczas gminy emitowały raczej obligacje w ofercie niepublicznej.

Jakie korzyści daje emisja obligacji w ofercie publicznej ? Oto one:

pozyskanie kapitału na korzystnych warunkach,

wzrost wiarygodności gminy dla instytucji finansowych,

pozytywny wizerunek gminy w skali ogólnokrajowej,

większe zainteresowanie inwestorów gminą,

wzrost zainteresowanie inwestorów gminą,

wzrost zainteresowania mieszkańców sprawami gminy,

wzmocnienie wiarygodności i pozycji władz lokalnych,

większe możliwości inwestycyjne i poprawa jakości świadczonych usług komunalnych,

uwiarygodnienie w oczach inwestorów (znane są słabe i silne strony emitenta)

większy poziom płynności dzięki opracowaniu prognoz przepływu środków pieniężnych w okresie zapadalności obligacji,

edukacja mieszkańców i pracowników gminy (w zakresie rynku kapitałowego)

Czym różnią się emisja obligacji gminnych na CTO od emisji niepublicznej oraz emisji publicznej ?

a) ta pierwsza umożliwia oferowanie obligacji szerszej grupie inwestorów (niż w ofercie niepublicznej), którzy będą mogli te papiery upłynnić w obrocie wtórnym, co obniży też wysokość oczekiwanego przez nich oprocentowania,

b) przygotowanie memorandum informacyjnego jest tańsze i łatwiejsze od przygotowania prospektu emisyjnego

c) gmina (emitent obligacji) nie musi podpisywać z bankiem reprezentantem odpowiedniej umowy (co jest warunkiem emisji obligacji na rynku giełdowym - WGPW)

nie trzeba prowadzić kosztownej kampanii public relations

efektywny i stosunkowo tani udział w rynku publicznym (pozagiełdowym) i czerpanie korzyści wynikających z tego uczestnictwa.

Warunki emisji obligacji komunalnych:

zgodnie z ustawą z 1998 r. (obowiązywała do końca 1998 roku) łączna kwota przypadających do spłaty w danym roku rat kredytów i pożyczek zaciągniętych w celu pokrycia występującego w danym roku niedoboru lub przeznaczonych na finansowanie wydatków nie znajdujących pokrycia w planowanych dochodach gmin oraz potencjalnych spłat kwot wynikających z udzielonych przez gminę poręczeń wraz z należnymi odsetkami od tych kredytów i pożyczek, a także przypadających do wykupu w danym roku papierów wartościowych wyemitowanych przez gminę po pomniejszeniu o kwotę zaciągniętych przez gminę kredytów i pożyczek, dla których ustanowiono zabezpieczenie na mieniu gminy, nie może przekraczać 15% planowanych dochodów budżetu gminy.

Ustawa o finansach publicznych z dnia 26 listopada 1998 powtarza powyższe ograniczenie zadłużenia gmin do wartości 15% planowanych dochodów rocznych jako kosztów obsługi tego zadłużenia, narzucając ostrzejsze warunki, jeżeli stan długu publicznego przekracza 55 % PKB.

Ustawa ta wprowadza również drugie ograniczenie wartościowe, tzn. dług żadnej jednostki samorządu terytorialnego nie może przekroczyć 60 % jej dochodu rocznego. Ponadto w ustawie o finansach publicznych określono trzy procedury ostrożnościowe postępowania w zależności od relacji długu publicznego do PKB:

* ustawa wprowadza związanie deficytów jednostek samorządu terytorialnego z deficytem państwa w strefie pomiędzy 55 a 60 % długu publicznego w stosunku do PKB. W tym przedziale deficyt budżetu każdej jednostki samorządu terytorialnego musi być mniejszy lub równy deficytowi państwa.

jeżeli relacja ta jest w przedziale 50-55%, to stanowi ona górne ograniczenie relacji deficytu każdej jednostki samorządu terytorialnego do jej dochodów, jaka może zostać uchwalona w budżecie jednostki samorządu terytorialnego,

jeżeli relacja ta jest większa od 55%,a mniejsza od 60%, to górne ograniczenie relacji deficytu każdej jednostki samorządu terytorialnego do jej dochodów, jak może zostać uchwalona w budżecie jednostki samorządu terytorialnego zostaje zmniejszone poprzez pomnożenie przez współczynnik R, wyliczany w następujący sposób:

R=(0,6-PDP/PKB):0,5,

gdzie:

PKB - produkt krajowy brutto

PDP - państwowy dług publiczny, powiększony o kwotę przewidywanych wypłat z tytułu poręczeń i gwarancji udzielonych przez podmioty tego sektora, oznaczają wielkości ogłoszone za poprzedni rok budżetowy,

jeżeli wielkość długu publicznego w relacji do PKB przekroczy 60 %, to

poczynając od siódmego dnia po ogłoszeniu dniu ogłoszenia tej relacji podmioty sektora finansów publicznych nie mogą udzielać nowych poręczeń i gwarancji,

w kolejnym roku budżetowym obowiązuje zakaz udzielania nowych poręczeń i gwarancji przez podmioty sektora finansów publicznych

w projekcie ustawy budżetowej na kolejny rok budżetowy nie zawiera się deficytu budżetu państwa, a budżety jednostek samorządu terytorialnego uchwala się nie zawierając w nich deficytu.

Powyższych ograniczeń nie stosuje się do kwot deficytu jednostek samorządu terytorialnego lub budżetu państwa sfinansowanych nadwyżką budżetową z lat poprzednich.

suma zobowiązań z wyemitowanych papierów wartościowych nie może przekroczyć kwoty określonej w budżecie jednostki samorządu terytorialnego

w przypadku zamiaru emisji przez JST papierów wartościowych, regionalna izba obrachunkowa, na wniosek JST, wydaje opinię o możliwości wykupu papierów wartościowych. Opinia ta, a także sprawozdanie z wykonania budżetu jednostki samorządu terytorialnego za rok poprzedzający emisję obligacji, podawana jest do wiadomości podmiotom, do których skierowana jest oferta nabycia papierów wartościowych

JST mogą zaciągać jedynie takie zobowiązania finansowe, z przeznaczeniem na podane wcześniej cele, których koszty obsługi są ponoszone co najmniej raz do roku, przy czym:

dyskonto od emitowanych przez JST papierów wartościowych nie może przekraczać 5% wartości nominalnej

kapitalizacja odsetek jest niedopuszczalna.

JST nie mogą zaciągać zobowiązań finansowych, których maksymalna wartość nominalna, wyrażona w złotych, nie została ustalona w dniu zawierania transakcji.

Rada gminy może określić niższy poziom zadłużenia uzależniony od zdolności kredytowej i prognozowanej sytuacji finansowej gminy. Decyzja i ocena w kwestii zaciągania kredytów (pożyczek) krótkoterminowych (do 1 roku) należy do zarządu i skarbnika gminy, którzy powinni dobrze znać gospodarkę finansową gminy.

Bardzo ważną rzeczą związaną z wykorzystaniem instrumentów dłużnych do pozyskania niezbędnego kapitału jest rozkład terminów spłat, który powinien być zsynchronizowany z terminami wpływu dochodów do budżetu gminy. W tym też celu istotne jest monitorowanie poboru dochodów i realizacji wydatków na zadania gminy oraz przeprowadzenie analizy przepływu środków pieniężnych, a także prognozowanie przyszłej kondycji finansowej gminy.

Przyjęty przez Radę Ministrów (22.VIII.1999) projekt nowelizacji ustawy o obligacjach ma doprowadzić do uproszczenia zasad emisji i obrotu obligacjami. Po przyjęciu tej nowelizacji rozszerzy się liczba podmiotów, które mogą emitować obligacje. Stanie się tak dzięki złagodzeniu wymogu, że emitentem mogą być tylko te podmioty, które funkcjonują trzy lata. Nie będzie też trzeba ściśle określać celu emitowania papierów. Proponuje się również ujednolicenie zasad obrotu obligacji „prywatnych” i komunalnych z obligacjami skarbowymi. Dla samorządów bardzo ważna będzie rezygnacja z obligatoryjnej instytucji banku reprezentanta, za pośrednictwem którego odbywały się emisja i obrót papierami. Możliwe będzie oferowanie w sposób publiczny, bez spełnienia warunków dopuszczenia do publicznego obrotu obligacji, których wartość nominalna jest na tyle wysoka, że ich kupnem są zainteresowani duzi inwestorzy.

Rezygnuje się też z zamkniętego katalogu zabezpieczeń obligacji.

Wybór organizatora emisji obligacji jednostek samorządu terytorialnego

Kwestie dotyczące emisji obligacji przez gminy i ich związki uregulowane są ustawą o obligacjach z 29 czerwca 1995r. Pomimo, że ustawa ta bardziej całościowo niż poprzednia reguluje procedurę emisyjną, nadal uważana jest za niewystarczającą, głównie z powodu dużej ilości odesłań do odrębnych regulacji prawnych, a także wielu uproszczeń.

Na uwagę zasługują nowe uregulowania dotyczące umów zawieranych przez emitenta (jednostki samorządu terytorialnego) z bankami, odnośnie reprezentacji obligatariuszy wobec emitenta. Umowę o reprezentację, której celem jest ochrona interesów obligatariuszy, emitent powinien zawrzeć z bankiem przed rozpoczęciem emisji obligacji. Umowa ta jest konieczna tylko w przypadku emisji w drodze publicznej subskrypcji, natomiast przy emisji niepublicznej ochrona obligatariuszy przez bank nie jest wymagana. Zadaniem banku - reprezentanta jest pełnienie funkcji przedstawiciela ustawowego obligatariuszy. Istotne postanowienia umowy o reprezentację z bankiem muszą być zamieszczone w prospekcie emisyjnym lub memorandum informacyjnym danej emisji obligacji.

Funkcjonowanie instytucji banku - reprezentanta regulują artykuły 29 - 38 ustawy o obligacjach. Określają one warunki, jakie bank - reprezentant powinien spełniać. Funkcję banku - reprezentanta może pełnić wyłącznie bank posiadający kapitał własny w wysokości nie niższej, niż równowartość 10.000.000 euro w walucie polskiej, utworzony w formie spółki akcyjnej, lub bank państwowy.

Przepisy te zawierają również listę przesłanek, według których konkretny bank nie może pełnić roli banku - reprezentanta, wśród których najważniejszą zasadą jest, że bank ten nie może być dłużnikiem emitenta. Bankiem - reprezentantem w ramach danej emisji obligacji nie może także być bank:

którego członkowie organów nadzoru lub zarządu są dłużnikami emitenta;

którego więcej niż 20% członków organów nadzoru lub zarządu pełni jednocześnie funkcje członka organu stanowiącego, nadzoru lub zarządu emitenta;

posiadający więcej niż 10% akcji lub udziałów emitenta lub podmiotu dominującego lub zależnego w stosunku do emitenta;

którego więcej niż 10% akcji lub udziałów jest łącznie w posiadaniu emitenta, członków jego organów stanowiących, nadzoru lub zarządu oraz któregokolwiek z właścicieli emitenta, albo gdy więcej niż 10% akcji lub udziałów podmiotu dominującego lub zależnego w stosunku do banku znajduje się w posiadaniu tych podmiotów lub osób.

Umowa o reprezentację powinna szczegółowo określać uprawnienia i obowiązki banku - reprezentanta wobec emitenta oraz obowiązki wobec obligatariuszy, jak również obowiązki emitenta wobec banku - reprezentanta.

Emitent zobowiązany jest do przekazywania bankowi - reprezentantowi informacji dotyczących emisji, składania mu okresowych sprawozdań z wypełniania obowiązków wynikających z warunków emisji oraz do zawiadamiania go, w przypadku ustanowienia zabezpieczenia emisji, o wszelkich zmianach dotyczących ustanowionych zabezpieczeń.

Do obowiązków banku - reprezentanta wobec obligatariuszy należy natomiast m.in.:

okresowa analiza sytuacji finansowej emitenta z punktu widzenia jego zdolności do wykonywania obowiązków wynikających z warunków emisji;

udzielenie odpowiedzi na pytania obligatariuszy dotyczące emisji;

niezwłoczne zawiadamianie obligatariuszy o sytuacji finansowej emitenta - przed wystąpieniem okoliczności stanowiących naruszenie obowiązków emitenta ciążących na nim w ramach emisji - o ile zdaniem banku - reprezentanta sytuacja ta stwarza zagrożenie dla zdolności wykonywania tych obowiązków przez emitenta.

Udział instytucji finansowej w profesjonalny sposób świadczącej usługi doradztwa dla gmin jako agent emisji jest obecnie konieczny dla skutecznej i szybkiej realizacji emisji obligacji jednostek samorządu terytorialnego. Zakres pomocy banku powinien obejmować wszystkie etapy towarzyszące emisji obligacji, w tym fazę wstępną dotyczącą ustalenia właściwej strategii pozyskania środków z rynku kapitałowego, opracowania projektu będącego przedmiotem przetargu oraz przeprowadzenia promocji przedsięwzięcia. Następnie bank powinien pomóc ustaleniu warunków emisji, które powinny być spełnione, aby zapewnić powodzenie emisji, czyli: ustalenie optymalnego zakresu emisji, jej oprocentowanie i termin wykupu. W kolejnym etapie bank powinien koncentrować się na zorganizowaniu przetargu, czyli przede wszystkim na akwizycji ofert ze strony instytucji pragnących zorganizować emisję oraz pomocy w dokonaniu wyboru zwycięzcy przetargu.

Bank - reprezentant powinien też czuwać nad prawidłowością przebiegu samej emisji, aby zapewnić emitentowi oczekiwane środki finansowe oraz zabezpieczyć realizację wierzytelności obligatariuszy wynikających z obligacji.

Podmiotami organizującymi emisje są, poza jednym przypadkiem (Żory - Fundusz Górnośląski S.A.), banki, lub ich konsorcja. Gminy, które rozpoczęły postępowania mające na celu wybór organizatora przed końcem 1995 roku, uniknęły konieczności stosowania przepisów ustawy z 10 czerwca 1994 r. o zamówieniach publicznych (Gdynia, Ostrów Wielkopolski - emisja z 1996 roku, Łódź, Lublin, Kraków, Gdańsk, Mieścisko), a wybór dokonywany był na podstawie konkursu ofert. Pierwszą gminą, która dokonała wyboru podmiotu - organizatora emisji zgodnie z rygorami ustawy o zamówieniach publicznych, był Gorzów Wielkopolski. Wybrał on tryb przetargu dwustopniowego.

Organy samorządu terytorialnego mają dwie możliwości wyłonienia organizatora emisji w trybie wspomnianej wyżej ustawy: przetarg dwustopniowy lub negocjacje z zachowaniem konkurencji. Do tej pory, najczęściej decydują się na przetarg, ponieważ negocjacje z zachowaniem konkurencji nie zapewniają satysfakcjonującego poziomu przejrzystości i jasności procedury oraz sprzyjają podejmowaniu przypadkowych decyzji. Ich zaletą jest jednak nieporównywalnie mniejsza czaso- i pracochłonność.

Jak wykazuje dotychczasowa praktyka, najwięcej możliwości znalezienia najkorzystniejszej oferty daje tryb przetargu dwustopniowego. Przetarg dwustopniowy można zastosować, gdy nie można z góry przewidzieć wszystkich szczegółowych cech technicznych i jakościowych zamawianych usług, czyli doradztwa przy emisji obligacji jednostek samorządu terytorialnego i przeprowadzenia transakcji na rynku. Stosuje się go w sytuacjach, gdy zamawiający (emitent) z braku wiedzy nie potrafi podać w specyfikacji precyzyjnie wszystkich parametrów zamówienia i wymaga doradztwa w zakresie określenia najkorzystniejszych warunków emisji.

Przetarg dwustopniowy, jak sama nazwa wskazuje, składa się z dwóch etapów. Pierwszy obejmuje składanie ofert wstępnych, bez podawania ceny. Zamawiający żąda na tym etapie określenia parametrów przedmiotu zamówienia i prowadzi z oferentami w tej dziedzinie negocjacje. Drugi etap polega na wyborze wykonawców usługi i zaproszenia ich do drugiego etapu. Zamawiający nie może przy tym wybrać wygodnych dla siebie oferentów, ale zakwalifikować tych wszystkich, którzy spełniają wymagania określone w specyfikacji. Wraz z zaproszeniem do drugiego etapu emitent może, po analizie ofert wstępnych lub negocjacji, zmienić specyfikację istotnych warunków zamówienia. Ostateczna oferta zawiera cenę.

Podstawowym problemem w przypadku przetargu z kolei, jest opracowanie obiektywnych i jednoznacznych kryteriów wyboru organizatora emisji. Warunki te najlepiej spełnia rzeczywisty całkowity koszt obsługi zadłużenia (true interest cost - TIC), będący standaryzacją wyboru organizatora emisji obligacji. Wybór według tego kryterium związany jest z występowaniem gwarancji zupełnej, czyli tzw. underwritngu, polegającym na objęciu wszystkich obligacji w całości przez organizatora emisji, który następnie na własne ryzyko stara się je odsprzedać na rynku wtórnym i zarazem gwarantuje powodzenie emisji. Każdy z banków stających do przetargu określa na podstawie danych przedstawionych mu przez gminę wszystkie składniki prowizji, cenę i nominalne oprocentowanie każdej serii. Stopa bazowa (ustalana przez emitenta) jest niezmienna dla całej emisji i obowiązuje każdego oferenta. Dzięki temu jednostka samorządu terytorialnego otrzymuje dane określające rzeczywiste koszty emisji. Określane są też warunki wykupu obligacji: miejsce, podmiot dokonujący wykupu, sposób dobierania obligacji do wykupu, sposób wypłaty należności za wykupione obligacje oraz ustalana jest cena emisyjna obligacji. Underwriting i wybór organizatora emisji według systemu TIC pojawiły się po raz pierwszy na rynku obligacji w Polsce w 1997 roku za sprawą emisji dokonanej przez Wałbrzych, a następnie Ciechanów, Bychawę i Turek. Pozostali emitenci również zawierali umowy o gwarantowanie emisji, jednak były to umowy o gwarantowanie częściowe (stand-by), a nie zupełne.

Z wybranym organizatorem emisji podpisywana jest umowa, która może składać się z kilku elementów w zależności od koncepcji emisji. Organizator może pełnić trzy funkcje:

agent emisji - przygotowuje walory, deponuje, obsługuje rynek pierwotny i wtórny;

dealer - lokuje emisję na rynku pierwotnym;

underwriter - zobowiązuje się objąć emisję w razie niewystarczającego zainteresowania inwestorów.

Obecnie zaobserwować można, że oferty banków dotyczące organizacji i obsługi emisji obligacji jednostek samorządu terytorialnego stają się coraz tańsze dla emitentów, co może czasem sprawiać wrażenie, że dla banku emisja jest pretekstem do objęcia obsługi głównych rachunków gminy oraz zaistnienia na nowym, tworzącym się rynku.

Cechy JST jako emitentów pożyczkowych papierów wartościowych

Inwestorzy rynku papierów wartościowych mogą dokonywać wyboru walorów, w które chcą zainwestować. Ważnym czynnikiem wpływającym na podjęcie decyzji o inwestycji finansowej jest charakter emitenta i instrumentu finansowego. Jednostki Samorządu Terytorialnego są emitentami charakteryzującymi się dużą wiarygodnością kredytową i w związku z tym papiery wartościowe emitowane przez nie są pewną lokatą. JST charakteryzują się jednak pewnymi cechami, których wpływ na ryzyko inwestycyjne może być zarówno dodatni jak i ujemny.

Pierwszą cechą, emitentów komunalnych jest fakt, że nie mogą oni zbankrutować. Dla inwestorów nabywających papiery wartościowe ma to jednak zarówno pozytywne jak i negatywne znaczenie. Pozytywne znacznie polega na tym, że taki emitent nie może zniknąć z mapy gospodarczej co może się przytrafić np. przedsiębiorstwu. Jednak faktycznie oznacza to jedynie, że wierzyciel będzie miał kogo wzywać do zapłaty długu nawet wiele lat po terminie płatności. JST mogą znaleźć się w trudnej sytuacji finansowej z różnych przyczyn natury obiektywnej (np. nie otrzymają wystarczających środków z budżetu państwa, niezbędnych do realizacji powierzonych jej zadań) lub z powodu złego zarządzania (np. marnotrawstwa, korupcji) i w efekcie być niewypłacalnymi. W takiej sytuacji nie można niestety skorzystać z szybkiej procedury likwidacyjnej i odzyskać przynajmniej części zainwestowanych pieniędzy i cecha ta nabiera znaczenia negatywnego.

Następna cecha związana jest z dużą wartością majątku trwałego i ma także dwojakie znaczenie. Duża wartość majątku trwałego należącego do JST daje możliwość ustanowienie zabezpieczenia dla wierzycieli w formie zastawu lub hipoteki, które to zabezpieczenia wzmacniają pozycję wierzycieli. Jednak z drugiej strony majątek komunalny charakteryzuje się niską płynnością. Poszczególne jego składniki, o dużej wartości księgowej czy odtworzeniowej mogą być trudno zbywalne, co powoduje, że wartość ich jako zabezpieczenia jest niewielka.

Niezależność ekonomiczna JST jest cechą bardzo pozytywną z punktu widzenia ich wiarygodności kredytowej i wynika z szerokiej bazy dochodowej, którą one dysponują. Dochody nie zależą tutaj od koniunktury w jednej branży, czy od jednego rynku zbytu, nie ma też niebezpieczeństwa krachu wywołanego wstrzymaniem dostaw surowców lub zerwaniem powiązań kooperacyjnych, jak może to mieć miejsce w przypadku przedsiębiorstw. Na dochody JST zwykle składają się podatki od firm z bardzo różnych branż, a także opłaty nie związane z gospodarką oraz różnego rodzaju dotacje i transfery. Ze względu na swoją różnorodność są one znacznie mniej podatne na wahania koniunktury gospodarczej niż dochody przedsiębiorstw.

Cechą negatywną JST jako emitentów papierów wartościowych jest uzależnienie dochodów od decyzji zewnętrznych co związane jest z uregulowaniami ustawowymi i decyzjami administracji centralnej, które kształtują poziom i strukturę tych dochodów. Około 40% budżetów miast i gmin to udział w podatkach pobieranych centralnie oraz dotacje i subwencje z budżetu państwa. Na wysokość i wahania tej części dochodów same JST nie mają wpływu.

Ograniczona możliwość manewrowania wydatkami jest także cechą negatywną i wynika ze złożoności funkcji pełnionych przez jednostki samorządowe. Są one nie tylko podmiotami gospodarczymi, ale i częściami organizmu państwowego, mającymi do wypełnienia zadania społeczne i socjalne. W związku z tym na ich zdolność płatniczą wpływa nie tylko wysokość dochodów, ale i wielkość wydatków, które ze względów społecznych nie mogą być redukowane. Dopiero nadwyżka wpływów nad tego rodzaju wydatkami może być uznawana za potencjalne źródło spłaty zadłużenia i możliwe są tutaj pewne przesunięcia.

Wpływ czynników politycznych to następna cecha o podwójnym znaczeniu. Polityczny charakter organizmów samorządowych i fakt, że są one cząstką państwa, sprawia, że w razie trudności finansowych łatwiej niż firmom będzie im uzyskać pomoc z budżetu centralnego. Z drugiej strony, na samorządy znacznie szybciej niż na przedsiębiorstwa przenoszą się różnego rodzaju napięcia polityczne, mające negatywny wpływ na ich działalność gospodarczą.

Zarządzanie w JST ma charakter publiczny i biurokratyczny. Publiczny charakter jednostek komunalnych z jednej strony wpływa na większą przejrzystość mechanizmów decyzyjnych i zabezpiecza przed niespodziankami, jakie w przedsiębiorstwach mogą wynikać z niesolidności lub wręcz złej woli zarządu nie kontrolowanego w tak dokładny sposób jak ma to miejsce w przypadku samorządów. Równocześnie biurokratyczny tryb podejmowania decyzji powoduje, że procedury decyzyjne są czasochłonne. W sytuacji gdy potrzebna jest szybka reakcja na zmieniające się warunki rynkowe konieczność uzyskania akceptacji rady, lub stosowania czasochłonnych procedur decyzyjnych może jednostkę komunalną narazić na straty, których dobrze zarządzanie przedsiębiorstwo łatwo by uniknęło.

Należy także pamiętać, że poszczególne samorządy mogą różnić się między sobą w sposób istotny dla potencjalnych inwestorów. Aby właściwie ocenić bezpieczeństwo lokaty w obligacje danego miasta czy gminy konieczna jest dogłębna analiza ich funkcjonowania. W tym celu emitenci komunalni poddawani są analizie ratingowej. Rating jest to opinia wysokiej klasy analityków niezależnej agencji wypracowana na podstawie różnych kryteriów, zarówno jakościowych jak i ilościowych. Wystawia się go podmiotowi emitującemu dłużne papiery wartościowe. Rating jest oceną wiarygodności kredytowej podmiotu zadłużającego się na rynku. Ratingi wiarygodności kredytowej wyrażane są symbolami literowymi. Stosuje się też kombinacje liter, liczb i znaków „+”, „-” podwyższających lub obniżających ocenę. Na przykład skala ocen dla papierów długoterminowych w uproszczeniu wygląda jak w poniższej tabeli.

Symbol (ocena) |

Znaczenie |

AAA |

obligacje najwyższej jakości |

AA |

obligacje bardzo wysokiej klasy |

A |

obligacje o średniej wiarygodności, mogą być podatne na zmiany w przyszłości wynikające ze specyfiki branży lub produktu |

BBB |

obligacje o średniej wiarygodności, tego typu obligacje nie są całkowicie pewną inwestycją |

BB |

obligacje o znacznej zmienności w zakresie bezpieczeństwa lokaty, perspektywy długoterminowe są trudne do przewidzenia |

B |

obligacje nie mają cech pożądanej inwestycji |

CCC |

istnieje duże prawdopodobieństwo nieuregulowania zobowiązań z tytułu obligacji albo pojawienia się poważnych trudności z wypłatą przyrzeczonych odsetek i kapitału |

CC |

w tym przypadku często zobowiązania nie są obsługiwane terminowo lub występują ograniczenia co do możliwości ich wypełnienia |

C |

obligacje najniższej grupy, mało prawdopodobne, aby emitenci kiedykolwiek wywiązali się ze swoich zobowiązań |

Zastosowanie obligacji JST w Polsce w latach 90-tych.

Tradycje obligacji komunalnych sięgają w Polsce XIX wieku. Do najczęściej podawanych przykładów należą obligacje miasta Warszawy, które miały na celu zdobycie środków na sfinansowanie budowy sieci kanalizacyjnej zaprojektowanej przez W. Lindleya. W okresie międzywojennym miały miejsce w Polsce 32 emisje obligacji komunalnych. Jedenaście z nich zostało przeprowadzone przez Warszawę, ale aktywne były także Poznań, Kraków, Lublin, Lwów. Zainteresowanie obligacjami komunalnymi pojawiło się ponownie w latach 90-tych w związku z reaktywowaniem samorządu terytorialnego, który stanął przed trudnym zadaniem poszukiwania środków na sfinansowanie swoich wydatków. Emisje obligacji, przy odpowiedniej skali pożyczki zapewniają niższy koszt kapitału aniżeli kredyty, więc w naturalny sposób znalazły się one w sferze zainteresowania gmin.

W rozwoju rynku obligacji komunalnych w latach 90-tych wyróżniamy dwa etapy. Pierwszy rozpoczęły pionierskie emisje roku 1993, a kończy wejście w życie (20 sierpnia 1995) nowej ustawy o obligacjach z 19 czerwca 1995 roku. Etap ten charakteryzował się dominacja małych emisji mieszkaniowych. Drugi etap charakteryzuje się wielokrotnie większą ilością podmiotów emitujących i wartością realizowanych programów emisyjnych, wśród których wyraźnie dominują obligacje o charakterze finansowym. W tym okresie następuje wzbogacenie zestawu stosowanych metod lokowania emisji (m.in. pojawiają się emisje z pełnym underwritingiem) oraz wyboru podmiotu organizującego emisję (m.in. ocena ofert w oparciu o rzeczywisty, całkowity koszt obsługi zadłużenia). Dochodzi do pierwszych prób emisji na rynkach międzynarodowych oraz pierwszego wejścia na publiczny rynek wtórny(CeTO). Zastosowana też została instytucja raitingu.

Emisje obligacji komunalnych zapoczątkowały w 1993 roku cztery gminy: Międzyrzecz, Czarnków, Płock Warszawa-Mokotów. Przykładem wykorzystania obligacji "mieszkaniowych" są obligacje gminy Międzyrzecz. Gmina ta miała problemy ze sprzedażą mieszkań komunalnych. Mimo zaproponowania bardzo korzystnych warunków zakupu, z 1900 przeznaczonych do sprzedaży lokali mieszkańcy kupili 35. Emisja obligacji pozwoliła na ominięcie obowiązującego w tym czasie przepisu i sprzedaż mieszkań poniżej ceny wyznaczonej przez biegłego.

W niepublicznej subskrypcji wyemitowano obligacje o bardzo wysokiej stopie procentowej (90% rocznie) spłatę rat powiązano z wpłatami należności na zakup mieszkania, a każdy kto chciał nabyć lokal zgłaszał w Urzędzie Miasta oświadczenie woli tego zakupu oraz kupno obligacji. Zabezpieczeniem rat mieszkaniowych była hipoteka ustanowiona na lokalu oraz prawa wynikające z obligacji. Dzięki temu sprzedano mieszkania za 12,5% ich wartości (10,5% stanowiła kwota obligacji, a 2% należne opłaty). Na tej zasadzie przeprowadzono 3 serie 10-cio letnich imiennych obligacji o wartości nominalnej 10 zł. Emisja za każdym razem odbywała się w trybie niepublicznym (oferta skierowana indywidualnie oznaczonych adresatów w liczbie nie większej niż 300). Najemcy wykupywali liczbę obligacji adekwatną do wartości mieszkania. W efekcie w wyniku trzech emisji sprzedano 334 lokale (odpowiednio 115, 96, 123), tj. 20% zasobów komunalnych. także Sukces tej gminy spowodował, że podobne emisje przeprowadzono w Braniewie, Gorzowie Wielkopolskim, Lublinie. Z początkiem grudnia 1994 roku w wyniku nowelizacji ustawy o gospodarce gruntami i wywłaszczeniu nieruchomości gminy zyskały prawo przyznania ulg przy sprzedaży mieszkań komunalnych dotychczasowym najemcom. Nie było to równoznaczne z końcem stosowania obligacji "mieszkaniowych" w Polsce, jednak w następnych latach emisje te były rzadsze.

Popularność obligacji komunalnych bardzo wzrosła po wejściu w życie nowej ustawy o obligacjach. Poprzednie przepisy nie wykluczały emisji obligacji komunalnych, jednak dopiero aktualne prawo wymienia wprost jednostki samorządu lokalnego jako potencjalnych emitentów obligacji. Do końca 1998 roku gminy 52 razy emitowały obligacje komunalne.

Gdynia jako jedna z pierwszych wykorzystała obligacje komunalne w 1996 roku. Celem emisji tych obligacji był zamiar zakupu 50 autobusów niskopodłogowych marki mercedes.

Zakup ten miał zapewnić mieszkańcom Gdyni następujące korzyści:

podniesienie standardu podróży autobusami komunikacji zbiorowej będzie stanowiło element poprawy jakości życia mieszkańców;

bardziej komfortowe autobusy umożliwiają komunikacji publicznej konkurowanie z publiczną komunikacja prywatną;

nowe autobusy będą spełniać europejskie wymogi w zakresie czystości spalin, co wydatnie przyczyni się do ograniczenia uciążliwości komunikacji autobusowej dla środowiska;

oczekuje się obniżki kosztów napraw i bieżących remontów autobusów;

okres użytkowania taboru będzie o wiele dłuższy niż w przypadku autobusów obecnie użytkowanych;

pojazdy niskopodłogowe będą lepiej przystosowane do potrzeb ludzi starszych i niepełnosprawnych.

Gmina wyemitowała obligacje na 28 mln zł w transzach . Po raz drugi Gdynia zdecydowała

się na wykorzystanie obligacji komunalnych w 1998 roku, aby pozyskać fundusze na realizację wieloletniego programu inwestycji drogowych. Program ten zakłada budowę nowych i modernizację istniejących dróg do 2002 roku, a także realizację inwestycji towarzyszących, np. nowej zajezdni trolejbusowej. Gdyńskie obligacje emitowane są w 5 seriach o łącznej wartości 206 mln zł. Ich spłata trwać będzie do 2008 roku, obciążając budżet maksymalnie do wysokości 8% rocznych przychodów gminnych. Obecnie uruchamiane są obligacje serii III (50,4 mln zł), a pozostałe będą uruchamiane do 2002 roku. W ramach poszczególnych serii miasto wystawia obligacje o okresie zapadalności od 3 do 8 lat.

CECHY OBLIGACJI KOMUNALNYCH EMITOWANYCHW POLSCE W LATACH 90-TYCH

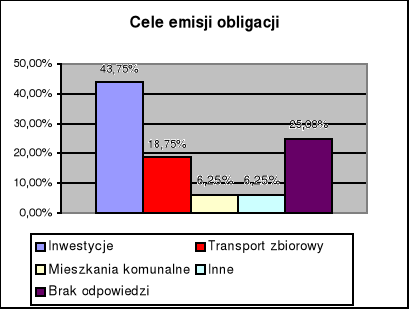

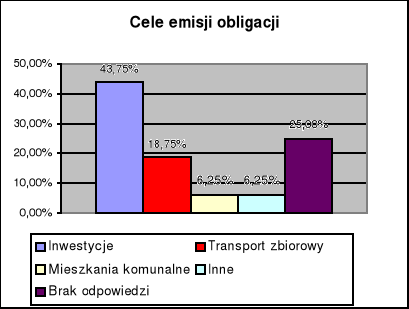

Cel emisji. Większość emisji obligacji komunalnych w Polsce związana jest z realizacją celów inwestycyjnych. Poprzez emisję obligacji najczęściej pozyskuje się środki potrzebne na budowę i remonty dróg, budowę sieci wodociągowych i kanalizacyjnych, wymianę taboru komunikacji miejskiej, a także w celu renowacji zabytków czy też rozwoju budownictwa komunalnego.

Rys. 1 Cele emisji obligacji

TABELA 1

Wybrane emisje obligacji komunalnych od 1996 roku do końca 1997 r.

Emitent |

organizator emisji |

wielkość emisji |

Marża inwestora |

cel emisji |

Gdynia

|

ING przy udziale Banku Komunalnego S.A. |

28 mln |

składnikowa 0,5% roczne 0,75% dwuletnie 1% trzyletnie |

wymiana taboru komunikacyjnego |

Ostrów Wielkopolski |

Bank Handlowy |

7,5 mln |

składnikowa 1,32% trzyletnie |

remont dróg |

Gorzów Wielkopolski |

Bank Handlowy, Gospodarczy Bank Wielkopolski |

20 mln |

składnikowa maks. 1,05 % trzyletnie, maks. 1,10% czteroletnie |

remont dróg |

Łódź |

ING, Bank Śląski, Bank Przemysłowy S.A. |

29 mln |

składnikowa 0,35 % roczne 0,65 % dwuletnie 0,90 % trzyletnie 1,15% czteroletnie |

wymiana taboru komunikacyjnego |

Gdańsk

|

Bank Gdański, Bank Handlowy, Merill Lynch |

99,3 mln |

składnikowa 0,50% jednoroczne 0,70% dwuletnie 1% trzyletnie 1,05% cztero- i pięcioletnie |

wymiana taboru komunikacyjnego, remont dróg, budowa kolektora sanitarnego |

Pieniężno |

Bank Komunalny S.A. |

0,9 mln |

składnikowa 1% dwuletnie 1,25% trzyletnie 1,49% czteroletnie 1,73% pięcioletnie |

szereg inwestycji w zakresie infrastruktury technicznej i socjalnej |

Wałbrzych |

Bank zachodni |

20 mln |

składnikowa 0,8% trzyletnie |

remont dróg |

Pabianice |

Polski Bank Inwestycyjny |

5 mln |

składnikowa 0,5%jedniroczne 0,7% dwuletnie 0,9% trzyletnie |

budowa dróg, wymiana taboru komunikacyjnego |

Niepołomice |

Bank Ochrony |

4 mln |

składnikowa 1,75% trzyletnie 1,90 czteroletnie |

renowacja zabytków |

Bytom |

Bank Współpracy Regionalnej-organizator, Bank Sląski-gwarant |

15 mln |

składnikowa 2% pięcioletnie |

renowacja śródmieścia |

Krotoszyn |

Wielkopolski Bank Kredytowy |

7 mln |

składnikowa 0,89%trzyletnie 0,99% czteroletnie 1,09% pięcio- i sześcioletnie

|

budowa kompleksu rekreacyjnego |

Kostrzyn |

Pomorski Bank Kredytowy-grupa PEKAO S.A. |

2,2 mln |

składnikowa 0,80% dwuletnie 0,95% trzyletnie 1,20% czteroletnie |

budowa kanalizacji |

Ostów Wielkopolski

|

Wielkopolski Bank Kredytowy |

7,5 mln |

składnikowa 1,15% siedmioletnie |

budowa dróg |

Żory |

Fundusz Górnośląski |

4,0 mln |

bd |

hala widowiskowa |

Źródło: M. Bitner, Obligacje komunalne w Polsce-charakterystyka rynku (biuletyn 2), Warszawa 1997 (Agencja Rozwoju Komunalnego)

TABELA 2

Wybrane emisje w 1998 roku

Emitent |

organizator emisji |

wielkość emisji |

Cel emisji |

Myślibórz |

PBKS |

5 mln |

inwestycje |

Legnica |

PKO BP |

21 mln |

autobusy |

Lublin |

Pekao SA |

30 mln |

inwestycje |

Wrocław |

Pekao S.A. i BZ |

50 mln |

obwodnica |

Pruszcz Gdański |

PKO BP |

1,2 mln |

kanalizacja |

Wejherowo |

PKO BP |

1,1 mln |

autobusy |

Sosnowiec |

PKB i GBG |

95 mln |

komunikacja |

Kraków |

konsorcjum CAIB West LB BPH BZ |

138 mln |

komunikacja |

Gdynia |

Pekao S.A.

|

206 mln |

komunikacja |

Źródło: Opracowanie własne na podstawie:

A Myczkowska, Niewiele dużych emisji, Rzeczpospolita ABC województw Polski,17.XII.1998 nr 295

A Myczkowska, Rośnie wartość emisji, Rzeczpospolita, 7.XII. 1998, nr 286

Bardzo zróżnicowane są wielkości realizowanych programów emisyjnych: od 0,9 mln zł (Pieniężno) do 206 mln zł (Gdynia). Przy czym wśród programów rozpoczętych w 1997 roku wyraźnie dominują programy o wartości nie przekraczającej 5-8 mln zł, a stanowi to zjawisko wyjątkowe na tle krajów zachodnioeuropejskich, gdzie minimalna wysokość podobnych programów wynosi kilkadziesiąt milionów DM.

Kolejne emisje charakteryzują się coraz dłuższym okresem zapadalności sprzedawanych instrumentów. W 1996 r. oferowano głównie obligacje 2-, 3-, 4-letnie, jedynie gmina Tarnobrzeg wyemitowała walory 5-letnie. W roku następnym co druga gmina emitowała instrumenty 5-letnie. Pojawiały się też walory 6-letnie (Krotoszyn) czy 7-letnie (Ostrów Wielkopolski). Najdłuższy okres wykupu (8 lat) posiadają obligacje wyemitowane w 1998 roku przez Kraków i Gdynię.

Polskie obligacje komunalne są najczęściej instrumentem średnioterminowym o zmiennym oprocentowaniu, a wynika to z ciągle wysokiej inflacji oraz mało stabilnych stóp

procentowych. Standardowym instrumentem bazowym w oparciu o który określa się oprocentowanie obligacji komunalnych, są 52-tygodniowe bony skarbowe. Marże odsetkowe ponad rentowność bonów mają z reguły charakter składnikowy i wahają się z reguły od 0,35% do 1,25%, a nawet do 2%(dla Mszczonowa, który jednak odbiega od średniej). Zdaniem ekspertów może to świadczyć o słabych zdolnościach negocjacyjnych gminy, braku doświadczenia lub też o dużym zasobie gotówki, ale z drugiej strony podkreśla się, że do informacji podawanych przez gminy należy podchodzić ostrożnie ponieważ mogą być sprzeczne lub nieprawdziwe. Wartość oprocentowania (stawka bazowa+marża odsetkowa) ustala emitent, a liczona jest od dnia zakupu obligacji.

Podmiotami organizującymi emisje są poza jednym przypadkiem (Żory-Fundusz Górnośląski S.A.) banki lub ich konsorcja.

Formy emisji obligacji komunalnych. obligacje mogą być zaoferowane w ofercie publicznej (publiczna subskrypcja) lub niepublicznej (propozycja nabycia skierowana do indywidualnych adresatów). Dodatkowymi formami są: emisja obligacji krótkoterminowych w subskrypcji publicznej oraz emisja zagraniczna (euroobligacje). Do chwili obecnej oprócz Ostrowa Wielkopolskiego wszystkie emisje były niepubliczne, czyli skierowane do mniej niż 300 inwestorów. W grudniu 1996 roku Komisja Papierów Wartościowych dopuściła obligacje Ostrowa Wielkopolskiego (jako pierwsze i dotąd jedyne) zostały wprowadzone do wtórnego, pozagiełdowego obrotu publicznego CeTO, a w marcu 1997 r. zaczął się obrót tymi papierami. Gminy z reguły korzystają z emisji niepublicznych ponieważ taką emisję charakteryzuje się:

prostsza procedura

mniejsze koszty

mniejsze ryzyko(identyfikacja indywidualnych adresatów umożliwia lepsze dostosowanie oferty emisyjnej do ich oczekiwań, możliwości finansowych itp.)

Gminy lub inne jednostki samorządu terytorialnego mogą również rozważać emisję zagraniczną, ale na ten typ mogą się zdecydować jedynie miasta duże o dobrej pozycji finansowej i w tym celu niezbędne jest poddanie się międzynarodowej ocenie ratingowej. Rating jest oceną wiarygodności finansowej podmiotu zaciągającego zobowiązania. Oznacza zdolność do spłaty długu. Do gmin, które uzyskały jakie uzyskały oceny rantingowe należą: Łódź, Kraków, Wrocław, Szczecin (oceny międzynarodowe uzyskane w wyniku badania przez renomowaną amerykańską agencję Standard and Poor's) , a także Ostrów Wielkopolski i Żory przebadane przez podmiot rodzimy Środkowoeuropejskie Centrum Ratingu i Analiz (CERA). Oceny przyznane przez agencję amerykańską dotyczą poziomu wiarygodności kredytowej gmin w ogóle, natomiast CERA dotyczy konkretnych emisji obligacji.

TABELA 3

Ratingi przyznane gminom polskim

MIASTO |

AGENCJA |

OCENA |

ZASIĘG OCENY |

ŁÓDŹ |

Standard & Poor's |

BBB- dla waluty krajowej i zagranicznej |

międzynarodowa |

KRAKÓW |

Standard & Poor's |

BBB+ dla waluty krajowej BBB- dla waluty zagranicznej |

międzynarodowa |

WROCŁAW |

Standard & Poor's |

BBB dla waluty krajowej BBB dla waluty międzynarodowej |

międzynarodowa |

SZCZECIN |

Standard & Poor's |

BBB dla waluty krajowej BBB dla waluty międzynarodowej |

międzynarodowa |

OSTRÓW WIELK. |

CERA |

A-dla emisji obligacji komunalnych |

krajowa |

ŻORY |

CERA |

BBB dla emisji obligacji komunalnych |

krajowa |

Źródło: A Myczkowska, Miasta szukają ocen, Rzeczpospolita 1997, nr 272, s 12

A Myczkowska, Łatwiej o kredyt za granicą, Rzeczpospolita 1999, nr 255, s B4

OPIS I INTERPRETACJA WYBRANYCH OCEN STANDARD & POOR'S

"BBB+" ; "BBB" -rating długoterminowy, prognoza stabilna

"BBB-" - rating długoterminowy, prognoza pozytywna

Ocena BBB+ dla Krakowa oznacza, że miasto ma stabilną perspektywą finansową, BBB- w odniesieniu do waluty zagranicznej - z pozytywną perspektywą. Ocena ta nie mogła być wyższa, gdyż taką ocenę uzyskała Polska, a ocena ratingowa nadawana poszczególnym miastom nie może być wyższa od nadanej państwu

Łódź poddała się ocenie z myślą o kredytach na rynku europejskim , a ocena BBB- jest spowodowana takimi czynnikami ograniczającymi jak dominacja branży tekstylnej i odzieżowej oraz wysokie bezrobocie.

Dla Ostrowa Wielkopolskiego rating miał przede wszystkim znaczenie prestiżowe i promocyjne w związku z zaistnieniem na rynku wcześniej decydując się na emisję obligacji w drodze pozagiełdowego rynku publicznego. Ocena A- oznacza wyższą niż średnia wiarygodność, z możliwością zmian w przyszłości obarczonych pewnym ryzykiem. Ocena uzyskana przez Żory (BBB) oznacza, że obligacje tego miasta należy uznać za zobowiązania o średniej wiarygodności.

Podsumowując znaczenie ratingu dla gmin emitujących papiery wartościowe, jego podstawowe funkcje nożna sprowadzić do następujących :

ocena wiarygodności kredytowej gmin,

ułatwienie inwestorom podjęcia decyzji na rynkach kapitałowych,

promocja gmin

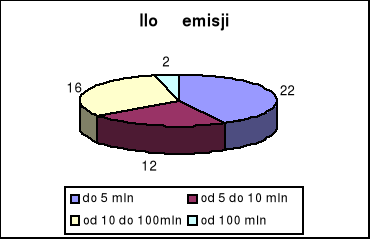

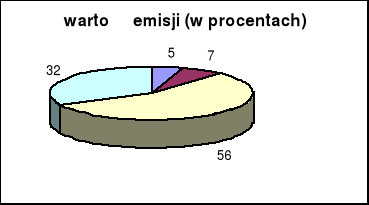

Próbę podsumowania dotychczasowych emisji (do końca 1998 roku) podjęło Stowarzyszenie Rozwoju Gospodarczego Gmin, z siedzibą w Szczecinie. wysłano ankiety do 80 gmin z pytaniami dotyczącymi struktury, zapadalności, rodzaju emisji, kto brał udział w przygotowaniu emisji. Poproszono o informacje na temat audytu, gwarancji i obrotu wtórnego, a także o źródłach spłaty zobowiązań, kosztach emisji i preferencje przy zakupie obligacji. Na pytania odpowiedziało 18 gmin. Korzystając dodatkowo z różnych publikacji (np. w Parkiecie czy Rzeczpospolitej) , z danych Agencji Rozwoju Komunalnego, analizie poddano 52 emisje obligacji komunalnych. Ich wartość opiewa na kwotę 1050 mln zł,z czego na rynku już się znajduje ponad 514 mln zł (rys 2 i 3) W rezultacie powstał "Raport-Obligacje komunalne '99" autorstwa a. Sobczyka i A. Sobolewskiego, a opracowanie zawiera bogaty materiał statystyczny oraz tabele i wykresy.

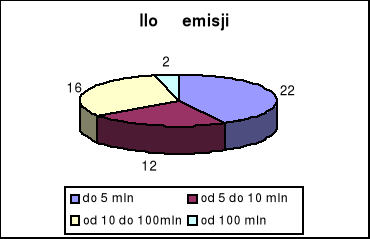

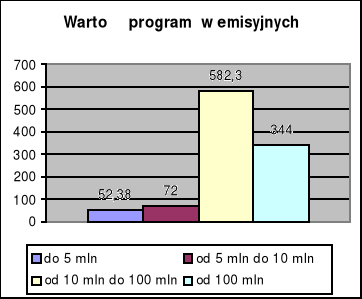

Eksperci podzielili emisje zależnie od ich wielkości i przyjęto następujące kryterium (tab. 4):

programy małe - do 5 mln zł

programy średnie od 5 do 10 mln zł

programy duże od 10 do 100 mln zł

programy bardzo duże, powyżej 100 mln zł

TABELA 4

Podział emisji obligacji komunalnych

|

DO 5 MLN |

OD 5 DO 10 MLN |

OD 10 DO 100 MLN |

OD 100 MLN |

RAZEM |

Ilość emisji |

22 |

12 |

16 |

2 |

52 |

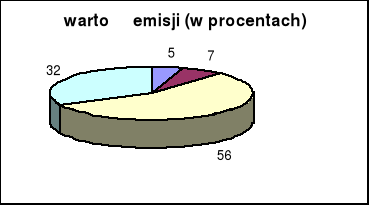

Wartość ogółem |

52,38 |

72 |

582,3 |

344 |

1050,68 |

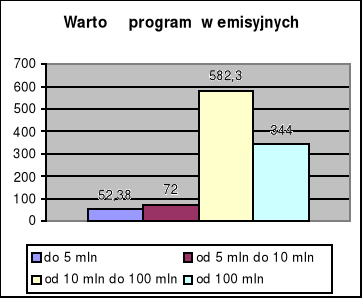

Średnia wartość |

2,380909 |

6 |

36,9375 |

172 |

|

Procentowo ilość emisji |

42,30769 |

23,07692 |

30,7692307 |

3,846154 |

100 |

Procentowo wielkość |

4,986767 |

6,854662 |

55,4370799 |

32,75006 |

100 |

Źródło: SRGG

MAŁE PROGRAMY

Małe programy liczą 22 emisje, stanowią one aż 42 procent wszystkich emisji, ale jedynie 4,9 procent ogólnej sumy. Gminy przeznaczały środki z emisji przede wszystkim na infrastrukturę komunalną

ŚREDNIE PROGRAMY

Do średnich programów zaliczono 12 emisji Udział ich we wszystkich programach wynosił 23 procent, a wartość stanowiła jedynie 6,85 procent. Największa w tej grupie emisja wynosiła 8,5 mln zł, a większość programów miała dolną wartość, czyli 5 mln zł. Środki przeznaczone zostały głównie na sfinansowanie budowy dróg.

DUŻE PROGRAMY

Do tej grupy należą emisje 16 dużych miast. Ich wartość wyniosła aż 582 mln zł., co stanowiło ponad 55 procent wartości wszystkich programów. Najmniejsza emisja opiewała na 10 mln zł, największa zaś na 99,3 mln zł. Gminy przeznaczały duże emisje na wymianą taboru komunikacyjnego oraz inwestycje drogowe. Jedynie Tarnobrzeg (10 mln zł) zdecydował się na renowację starówki.

BARDZO DUŻE PROGRAMY

Zaliczamy do nich euroobligacje Krakowa (138 mln zł denominowane w DM), oraz emisje Gdyni ( 206 mln),a które szerzej zostały omówione wcześniej.

Rys. 2

Źródło: SRGG

Rys 3

Źródło: SRGG

Podsumowanie:

Jednostki samorządu terytorialnego nie będąc prawnie zobligowane do posiadania zrównoważonego budżetu staja się coraz bardziej aktywnymi pożyczkobiorcami i uczestnikami rynku kapitałowego, ale polski rynek obligacji komunalnych jest rynkiem młodym i można powiedzieć, że dopiero na etapie tworzenia i trzeba stwierdzić, że jednostki podchodzą do tego źródła finansowania z dużą ostrożnością. Do podstawowych barier rozwoju rynku obligacji komunalnych w Polsce można zaliczyć:

niestabilną kondycję finansową JST

brak dużych doświadczeń w tym zakresie

niechęć do zadłużania się

niedostatecznie rozwiniętą obudowę instytucjonalną, która pozwoliłaby na profesjonalną obsługę emisji

mało czytelny stan prawny dotyczące emisji komunalnych (min rozproszenie przepisów w wielu aktach normatywnych)

stosunkowo słabo rozwinięty rynek kapitałowy w Polsce

Pomimo tych barier rynek obligacji komunalnych rozwija się i o w znacznym stopniu. Pojawiają się emisje o coraz większej wartości, przeprowadzane z resztą po raz kolejny przez daną jednostkę (np. Ostrów Wielkopolski, Gdynia). Coraz powszechniejsze jest przekonanie, że obligacje komunalne należy przede wszystkim postrzegać jako instrument zwiększania niezależności finansowej jednostki i wzmocnienia samorządów.

Literatura:

1. A. Kosmowska: Obligacje komunalne cz. 1, „Bank i Kredyt”-Bankowe ABC, Nr 1-2 styczeń / luty 1997

2. Opracowanie M. Weber: Rynek obligacji komunalnych, „Wspólnota” nr 37/496 , 11.IX.1999

3. A Myczkowska: Miasta szukają ocen, „Rzeczpospolita” 1997, nr 272, s 23

4. A Myczkowska: Łatwiej o kredyt za granicą, „Rzeczpospolita” 1999, nr 255, s B4

5. A Myczkowska: Niewiele dużych emisji, „Rzeczpospolita” ABC województw Polski, 1998 rok, nr 295

6. A. Myczkowska: Rośnie wartość emisji.”Rzeczpospolita” 1998 rok, nr 286

7. Funkcjonowanie samorządu terytorialnego - doświadczenia i perspektywy , pod redakcją S. Dolaty- tom II, Wydawnictwo Uniwersytetu Opolskiego, Opole 1998,

7.1 D. Perło, Rola obligacji w finansowaniu działalności gmin;

7.2 M. Poniatowicz, Rola obligacji municypalnych w finansowaniu potrzeb budżetowych gmin polskich;

8. Babczuk: Rozwój rynku obligacji komunalnych w Polsce w latach 1993-1997

9. M. Weber: O pożytkach z ratingu. „Wspólnota” 1998, nr 4

10. Ustawa z dnia 26.XI.1998 o finansach publicznych, DzU 155

11. Ustawa z dnia 7.V.1999 o zmianie ustawy o finansach publicznych DzU 49

12. Ustawa o dochodach jednostek samorządu terytorialnego w latach 1999-2000, DzU 150

13. Rozporządzenie - szczegółowe warunki, jakim powinien odpowiadać prospekt emisyjny, skrót prospektu emisyjnego oraz memorandum informacyjne oraz skrót memorandum informacyjnego Dz.U.163 (1998)

14. Ustawa z 29.V.1995 o obligacjach Dz.U.83

16. M.Jastrzębska: ,Zarządzanie finansami gmin. Wydawnictwo UG, s.114-122, 1999

17. A.Komar: Finanse publiczne w gospodarce rynkowej. Oficyna Wydawnicza Branta, Bydgoszcz 1996 s.241-257

18.S.G.:Łatwiejsza emisja. „Gazeta Samorządowa” nr 23 2-15.VIII.1999

19. M.Bitner: Instrumenty finansowe dla jednostek samorządu terytorialnego. „Gazeta Samorządowa”, nr 34/35 18-31.10.1999

20. Ustawa z 27 września 1988 r. o obligacjach, DzU nr 34, poz.254

21.P.Siemkowicz: Emisja obligacji gminnych w świetle nowej ustawy o obligacjach oraz obowiązującego obowiązującego ustawodawstwa. „Finanse komunalne” 3/1996

22.M.Miemiec: Zagadnienia prawne emisji obligacji komunalnych. ”Finanse komunalne” 5/1996

23. A.Babczuk: Emisje obligacji komunalnych w Polsce pod rządami ustawy z 19 czerwca 1995 r. o obligacjach. „Finanse komunalne” 3/1998

24. A.Myczkowska: Emisje nie są drogie. „Rzeczpospolita” 1998, nr 33, s.12

25. M.Weber: Przetarg na doradcę. „Nowa Europa”, Warszawa 2/1996

Por. Memorandum informacyjne emisji obligacji Miasta Gdyni, Gdynia 1996

prawnym ograniczeniem wielkości emisji obligacji gminnych były ograniczenia określone w ustawie o finansowaniu gmin, zgodnie z którą wysokość obciążenia, wynikająca z pożyczek, kredytów i poręczeń udzielonych przez gminę nie mogła przekroczyć 15% planowanych dochodów budżetu gminy. Gdynia ,aby nie przekroczyć tego 15% progu wyemitowała obligacje w transzach, z różnym terminem wykupu. Dzięki temu w

każdym roku obciążenia z tytuły p1ożyczek obligacyjnych obejmowało jedynie część ogólnej sumy zaplanowanej emisji

Ze względu na termin wykupu obligacje dzielimy na :

krótkoterminowe (okres wykupu nie dłuższy niż 5 lat)

Średnioterminowe (okres wykupu - od 5 do 10 lat)

długoterminowe (okres wykupu powyżej 10 lat)

dotychczas żadna z gmin nie zdecydowała się na taką formę emisji więc nie zostanie ona omówiona w tym opracowaniu, ale szerzej na ten temat : M. Poniatowicz, Rola obligacji municypalnych w finansowaniu potrzeb budżetowych gmin polskich, w książce pod redakcją naukową S. Dolaty, Funkcjonowanie samorządu terytorialnego - doświadczenia i perspektywy, tom II, wydawnictwo Uniwersytetu Opolskiego, Opole 1998

Euroobligacje zostały wyemitowane tylko przez Kraków (138 mln zł , denominowanych w DM).Jest to emisja dwuletnia , z opcją rolowania na dalsze 8 lat) Oprocentowanie euroobligacji opiera się na sześciomiesięcznej stawce LIBOR dla marki niemieckiej, plus 1% marży dla inwestorów.

CERA została utworzona 8XI 1996 roku przez 17 instytucji finansowych, głównie banków i biur maklerskich .

Wyszukiwarka

Podobne podstrony:

Finanse publiczne Finanse lokalne emisja papierów wartościowych (26 stron)

Emisja?nkowych papierów wartościowych (10 stron)

Giełda, Warszawska giełda papierów wartościowych (11 stron), Historia

Papiery wartościowe (12 stron) JOD2MPGWDTC3WQSXZFQEQ6DUEBVKADT5CMK7TDA

Funkcjonowanie giełdy papierów wartościowych (21 stron) WRKHM2SAOAT6XZF2D3YWLADJY7PQX6AD7M56KGY

Finanse Rynek finansowy publiczny obrót papierami wartościowymi (str 61)

Rynek kapitałowy, Emisja papierow wartosciowych

Giełda papierów wartościowych (14 stron)

, ARESTRA, warszawska giełda papierów wartościowych (11 stron)

Papiery wartościowe jako źródło finansowania działalności gospodarczej (11 stron)

Skarbowe papiery wartościowe jako element finansów publicznych (11 stron)

Finanse (26 stron)

więcej podobnych podstron