Conteúdo

1.1. CONTRIBUIÇÕES DE SEGURIDADE SOCIAL 4

1.2. CONTRIBUIÇÕES SOCIAIS GERAIS 20

1.3. CONTRIBUIÇÕES DE INTERVENÇÃO NO DOMÍNIO ECONÔMICO 22

1.4. CONTRIBUIÇÕES DE INTERESSE DE CATEGORIAS PROFISSIONAIS OU

ECONÔMICAS (= CONTRIBUIÇÕES CORPORATIVAS) 29

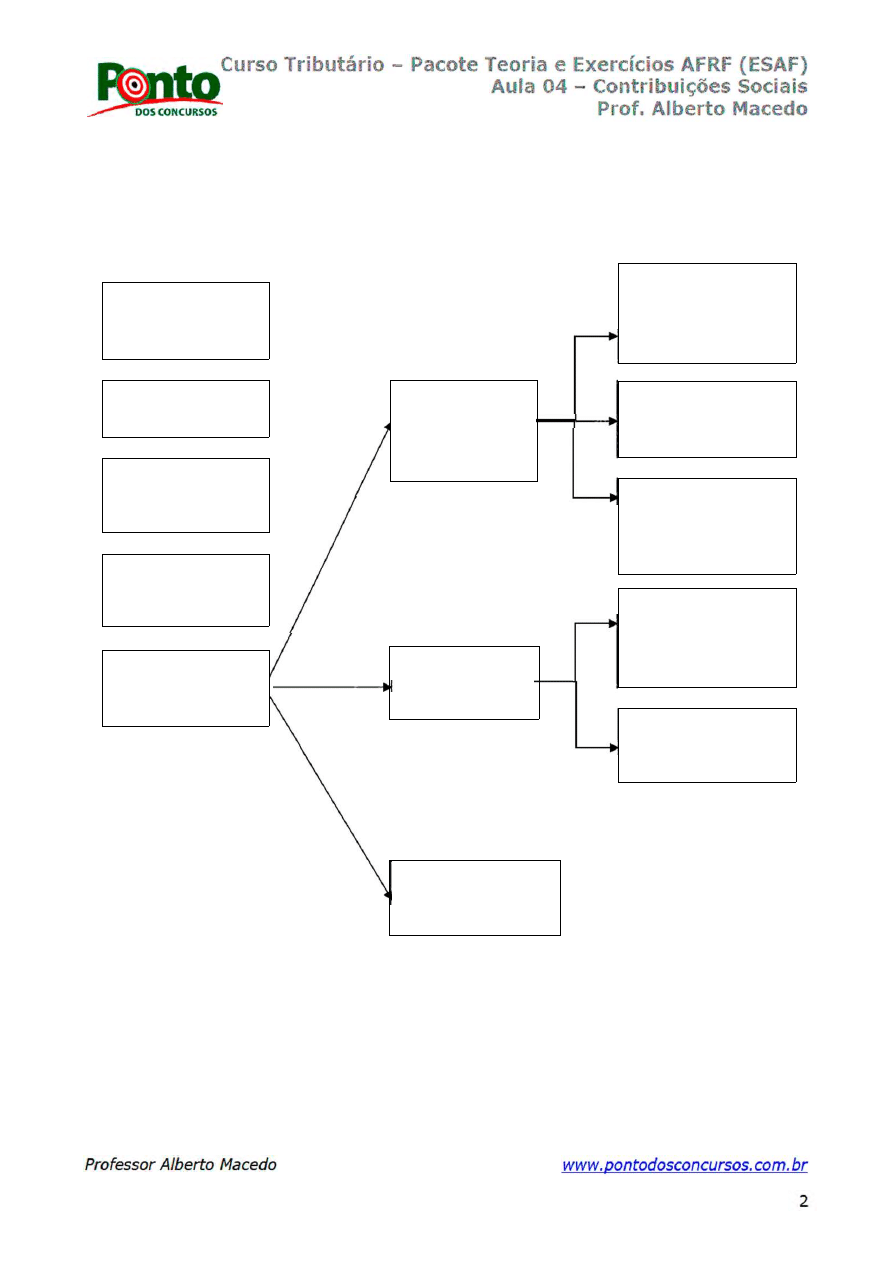

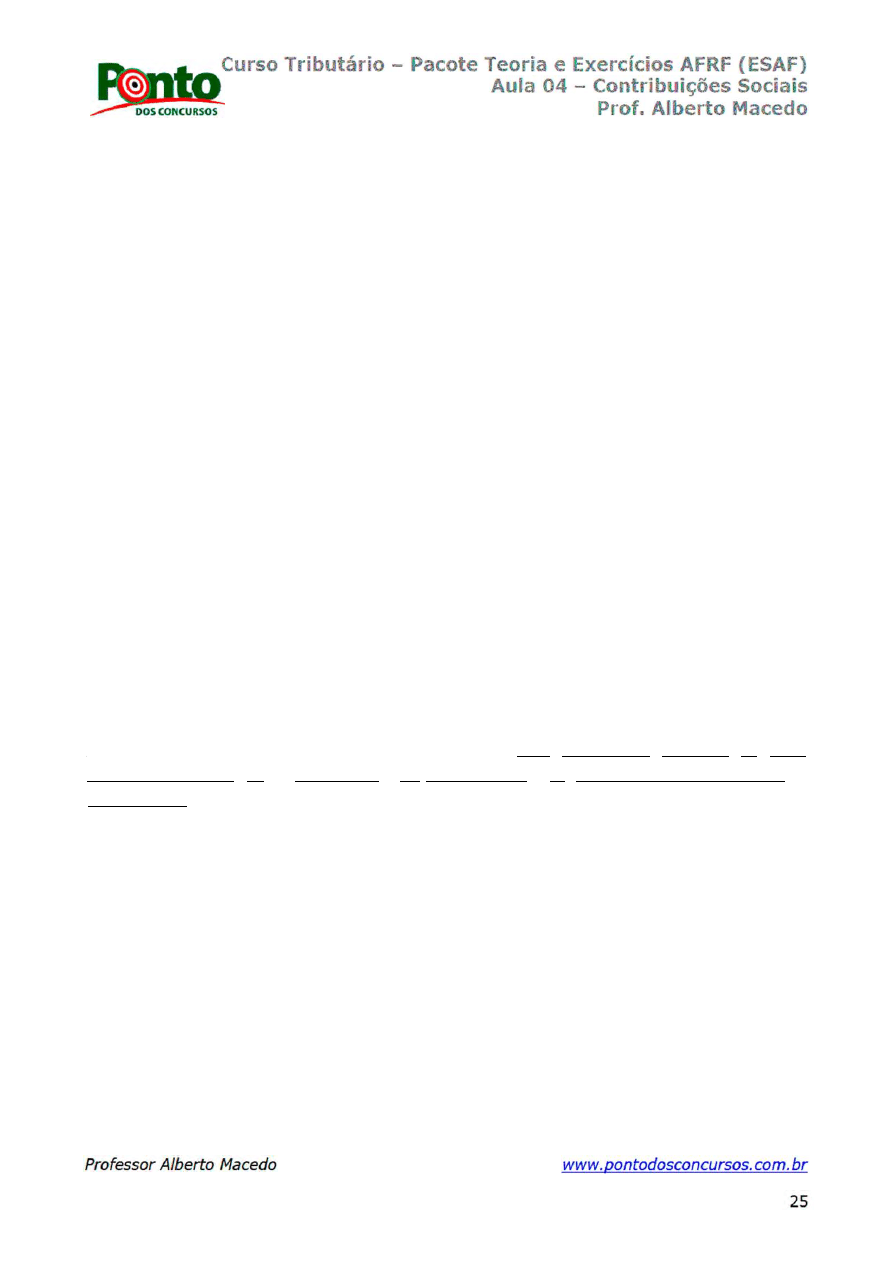

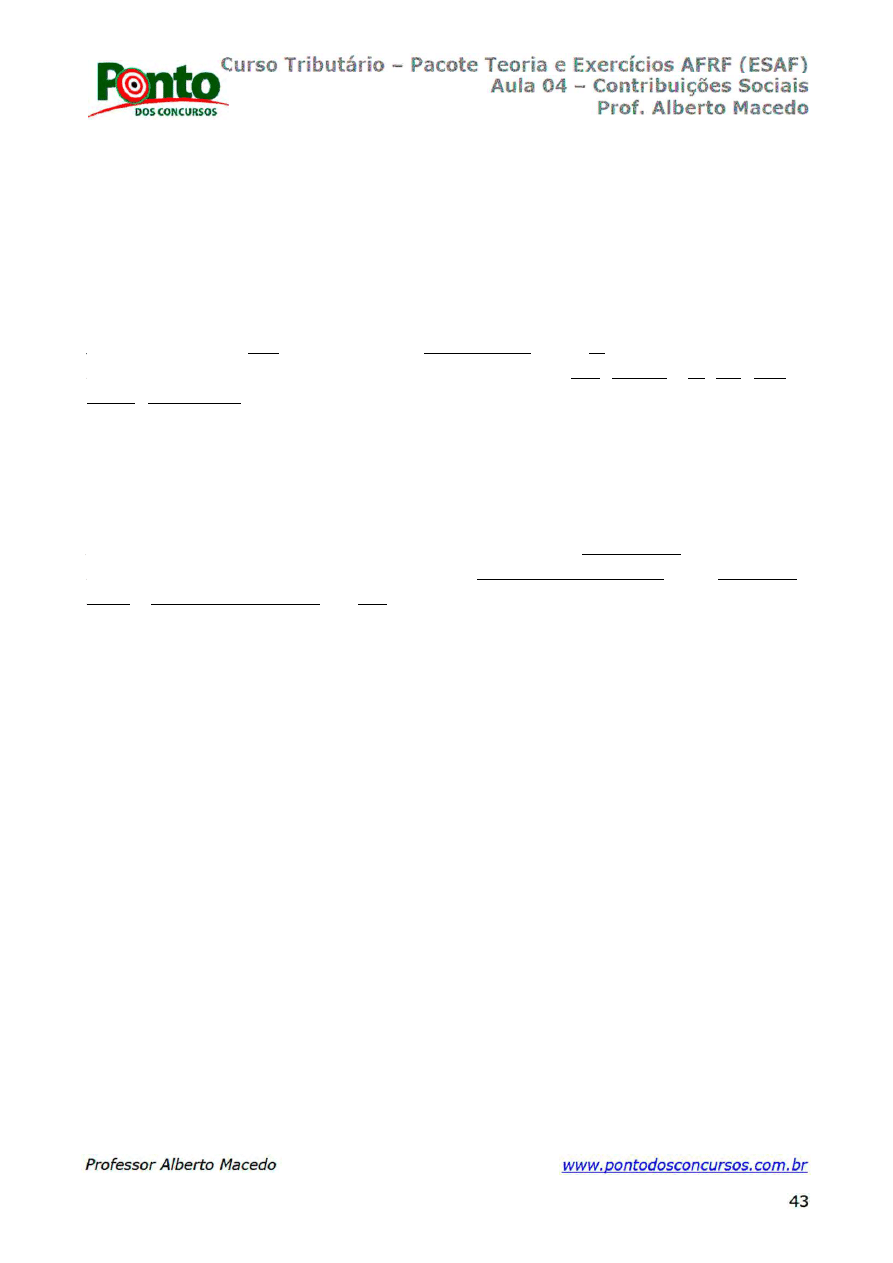

A título de esclarecimento, é interessante repetir o diagrama das espécies

tributárias:

DIAGRAMA DAS 5 ESPÉCIES TRIBUTÁRIAS:

Observação: Na verdade, quando do julgado em que o STF expressou que

são cinco as espécies tributárias (1992), ainda não existia a Contribuição para

o Custeio do Serviço de Iluminação Pública (COSIP ou CIP), pois ela foi

inserida na CF88 pela Emenda Constitucional n° 39/2002. Mas, entendo ser

adequado o seu enquadramento como mais uma da espécie "Outras

Contribuições Tributárias".

De Seguridade Social

(art.195, I, II, III, IV)

Outras de

Seguridade Social

(art.195, §4°)

Contribuições

Sociais Gerais

(art.212, §5«;

art.240)

Contribuições de

Intervenção no

Domínio Econômico

(art.149)

Contribuições

Corporativas

(art.149)

1. Impostos

(arts.145, I; 153;

154; 155 e 156)

2. Taxas

(art.145, II)

3- Contribuições

de Melhoria

(art.145, III)

4. Empréstimos

Compulsórios

(art.148)

5. Outras

Contribuições

Tributárias

Contribuições

Sociais

(=Parafiscais)

(art.149)

Contribuições

Especiais

(art.149)

Contribuições de

Iluminação Pública

(art.l49-A)

1. CONTRIBUIÇÕES SOCIAIS

A competência para a instituição de contribuições sociais e de contribuições

especiais (art.149, CF88) é privativa da União, exceto quanto às

contribuições para o custeio do regime previdenciário dos servidores dos

Estados, do Distrito Federal e dos Municípios, a ser cobrada desses

servidores, pelos respectivos entes políticos (art.149, §1°).

As contribuições sociais a que alude o caput do art.149, podemos classificar

em:

(i) Contribuições de Seguridade Social (art.195, I, II, III e IV);

(ii) Outras Contribuições da Seguridade Social (competência

residual da União);

(iii) Contribuições Sociais Gerais (Salário-Educação e Serviços

Sociais Autônomos).

As demais contribuições que alude o caput do art.149, a que chamaremos de

contribuições especiais, são:

(i) Contribuições de Intervenção no Domínio Econômico (CIDE); e

(ii) Contribuições Corporativas (ou no Interesse de Categorias

Profissionais ou Econômicas),

01- (ANALISTA SERPRO 2001 ESAF) As chamadas contribuições sociais,

destinadas ao custeio de finalidades relativas à intervenção no domínio

econômico, assim como no interesse de categorias profissionais ou

econômicas, podem ser instituídas:

(A) pela União e pelos Estados

(B) pelos Estados e pelo Distrito Federal

(C) pela União, pelos Estados e pelos Municípios

(D) pela União

(E) pela União, pelos Estados, pelo Distrito Federal e pelos Municípios

Resolução

Analisando a questão:

Das que constam no diagrama acima, vamos tratar, nesta aula, das

contribuições sociais e das contribuições especiais.

Conforme preceitua o art.149, CF88, "compete exclusivamente à União instituir

contribuições sociais, de intervenção no domínio econômico e de interesse das

categorias profissionais ou econômicas, [...]"

GABARITO: D

1.1. CONTRIBUIÇÕES DE SEGURIDADE SOCIAL

A Seguridade Social abrange a Previdência Social (arts.201 e 202, CF88), a

Assistência Social (arts.203 e 204, CF88) e a Saúde (arts.196 a 200, CF88).

Ela deverá ser financiada por toda a sociedade:

- diretamente, com o recolhimento das contribuições para a Seguridade; e

- indiretamente:

- na participação dos orçamentos dos entes federativos

- na compra de produtos e serviços pela população, onde há carga

tributária embutida.

1.1.1. CONTRIBUIÇÕES DO EMPREGADOR

1.1.1.1. CONTRIBUIÇÕES DO EMPREGADOR SOBRE A FOLHA DE

SALÁRIOS (art.195, I, *a')

Art.195. [...] contribuições sociais:

I - do empregador, da empresa e da entidade a ela equiparada na forma

da lei

/

incidentes sobre:

a) a folha de salários e demais rendimentos do trabalho pagos ou

creditados, a qualquer título, à pessoa física que lhe preste serviço,

mesmo sem vínculo empregatício

Dentre essas contribuições, podemos citar a:

- Contribuição Sobre a Remuneração Paga aos Segurados Empregados,

Trabalhadores Avulsos e Contribuintes Individuais

É a contribuição que o empregador recolhe, à alíquota de 20% (22,5% se o

empregador for instituição financeira), sobre o total das remunerações

pagas, devidas ou creditadas aos segurados empregados, aos trabalhadores

avulsos e aos contribuintes individuais que lhe prestem serviços (art.22, I e

III, e §1o, Lei n° 8.212/91).

Leis de 2011 a 2014 EXCETUARAM a aplicação dessa ALÍQUOTA PARA ALGUNS

SETORES ECONÔMICOS (aplicando alíquotas de 2% ou 1%), como estímulo à

produção. Devido à dificuldade que a economia no Brasil atravessa, essas

desonerações foram um pouco mitigadas pela MP 669, de 26.02.2015

(alíquotas majoradas respectivamente para 4,5% e 2,5%).

Assim, empresas de alguns grupos da CNAE 2.0 que prestam serviços de:

(i) Tecnologia da Informação (TI), Tecnologia da Informação e

Comunicação (TIC);

(ii) "Call Center";

(iii) Setor hoteleiro;

(iv) Transporte rodoviário coletivo de passageiros, com itinerário fixo,

municipal, intermunicipal em região metropolitana, intermunicipal,

interestadual e internacional;

(v) Construção civil;

(vi) Transporte ferroviário de passageiros;

(vii) Transporte metroferroviário de passageiros;

(viii) Construção de obras de infraestrutura,

em vez de recolherem a contribuição previdenciária patronal à alíquota de

20% (vinte por cento) sobre a folha de salários, passarão a recolhê-la à

alíquota de 4,5% sobre a receita bruta (excluídas as vendas canceladas e os

descontos incondicionais concedidos).

E as empresas dos mais variados ramos empresariais, como, por exemplo,

indústrias de plásticos e derivados; têxteis; de artigos de vestuário em

borracha e couro; tubos de aço; caldeiras de vapor, embarcações (de passeio

ou transporte); colchões; isqueiros e acendedores, recolherão a referida

contribuição patronal à alíquota de 2,5% sobre a receita bruta (com

exclusão das vendas canceladas e dos descontos incondicionais).

- Contribuição de Custeio do Acidente do Trabalho - SAT

É a contribuição devida pelas empresas para o financiamento dos benefícios

concedidos em razão do grau de incidência da incapacidade laborativa

decorrente dos riscos ambientais do trabalho.

Ela incide, regra geral, a alíquotas de 1%, 2% e 3% sobre o total das

remunerações pagas aos segurados empregados e trabalhadores avulsos.

As alíquotas variam de acordo com o grau de risco da atividade

preponderante da empresa, e o conceito de atividade preponderante é

definido por ato administrativo.

1.1.1.2. CONTRIBUIÇÕES DO EMPREGADOR SOBRE A RECEITA OU O

FATURAMENTO (art.195, I,"b")

Art.195. [...] contribuições sociais:

I - do empregador, da empresa e da entidade a ela equiparada na forma

da lei, incidentes sobre: [...]

b) a receita ou o faturamento; [...]

Nesse rol, podemos destacar a:

- Contribuição Social para o Financiamento da Seguridade Social

(COFINS)

Foi instituída pela LC n° 70/1991, normatizada em conjunto com a

Contribuição ao PIS/PASEP na Lei n° 9.718/98 e criada sua versão não-

cumulativa com a Lei n° 10.833/03.

A possibilidade dessa versão não-cumulativa teve previsão constitucional

expressa com a inserção do §12 ao art.195, pela EC 42/2003.

Art.195, §12. A lei definirá os setores de atividade econômica para os

quais as contribuições incidentes na forma dos incisos Ib; e IV do

caput, serão não-cumulativas. (Incluído pela Emenda Constitucional n°

42, de 19.12.2003)

O fato gerador da COFINS é auferir o "faturamento mensal, assim

entendido o total das receitas auferidas pela pessoa jurídica,

independentemente de sua denominação ou classificação contábil"

(art.1º, Lei n° 10.833/03).

As alíquotas devidas, regra geral, são de 3% (regime cumulativo) e 7,6%

(regime não-cumulativo).

A base de cálculo é o valor do faturamento mensal, conforme definido

pelo fato gerador.

O cálculo dos créditos da não-cumulatividade (utilizados para ser abatidos do

valor da COFINS inicialmente apurada), VEDADO PARA PESSOAS JURÍDICAS

EM DETERMINADAS SITUAÇÕES (por exemplo, pessoa jurídica no regime de

apuração do lucro presumido, no imposto de renda), é feito aplicando-se a

alíquota de 7,6% sobre o valor de aquisição de bens para revenda, de bens e

serviços utilizados como insumos, de despesas de energia elétrica, de

máquinas e equipamentos para o ativo imobilizado da pessoa jurídica etc. Essa

lista é taxativa, pois apenas os custos, despesas e encargos previstos em lei

poderão constituir base de cálculo dos créditos de não-cumulatividade.

- Contribuição para os Programas de Integração Social e de Formação

do Patrimônio do Servidor Público (PIS/PASEP)

Foi instituída pela LC n° 7/1970, normatizada em conjunto com a COFINS na

Lei n° 9.718/98 e criada sua versão não-cumulativa com a Lei n° 10.637/02.

A possibilidade dessa versão não-cumulativa teve previsão constitucional

expressa com a inserção do §12 ao art.195, pela EC 42/2003.

Art.195', §12. A lei definirá os setores de atividade econômica para os

quais as contribuições incidentes na forma dos incisos I, b; e IV do

caput; serão não-cumulativas. (Incluído pela Emenda Constitucional n°

42, de 19.12.2003)

Essa contribuição, com o advento da CF88, passou a financiar o programa do

seguro-desemprego e o abono salarial (salário-mínimo anual aos

empregados que recebam até 2 salários mínimos de remuneração mensal,

desde que seus empregadores contribuam para o PIS/PASEP) (art.239, CF88).

O fato gerador da contribuição para o PIS/Pasep é auferir o "faturamento

mensal, assim entendido o total das receitas auferidas pela pessoa

jurídica, independentemente de sua denominação ou classificação

contábil" (art.l

0

, Lei n° 10.637/02).

As alíquotas devidas, regra geral, são de 0,65% (regime cumulativo) e

1,65% (regime não-cumulativo).

A base de cálculo é o valor do faturamento mensal, conforme definido

pelo fato gerador.

O cálculo dos créditos da não-cumulatividade (utilizados para ser abatidos do

valor da contribuição para o PIS/Pasep inicialmente apurada), VEDADO PARA

PESSOAS JURÍDICAS EM DETERMINADAS SITUAÇÕES (por exemplo, pessoa

jurídica no regime de apuração do lucro presumido, no imposto de renda), é

feito aplicando-se a alíquota de 1,65% sobre o valor de aquisição de bens para

revenda, de bens e serviços utilizados como insumos, de despesas de energia

elétrica, de máquinas e equipamentos para o ativo imobilizado da pessoa

jurídica etc. Essa lista é taxativa, pois apenas os custos, despesas e encargos

previstos em lei poderão constituir base de cálculo dos créditos de não-

cumulatividade.

1.1.1.3. CONTRIBUIÇÕES DO EMPREGADOR SOBRE O LUCRO (art.195,

Art.195. [...] contribuições sociais:

I - do empregador, da empresa e da entidade a ela equiparada na forma

da lei, incidentes sobre: [...]

c) o lucro;

- Contribuição Social Sobre o Lucro das Pessoas Jurídicas (CSLL)

Foi instituída pela Lei n° 7.689/88.

Seu fato gerador é o auferimento de lucro por parte das pessoas jurídicas

domiciliadas no País e as que lhes são equiparadas pela legislação

tributária.

A base de cálculo da CSLL é o valor do resultado do exercício, antes da

provisão para o imposto de renda, ajustado por:

(i) Adições, tais como:

(i.1) Valor das provisões não dedutíveis na determinação do Lucro Real,

exceto a provisão para o imposto de renda (Lei n° 8.981/95, art. 57);

I, "c")

(i.2) Valor da reserva de reavaliação efetivamente realizado durante o

período de apuração, cuja contrapartida não tenha sido computada no

resultado do período (Lei n° 8.034/90, art. 2

o

);

(i.3) Ajuste por diminuição do valor dos investimentos avaliados pelo

patrimônio líquido (Lei n° 8.034/90, art. 2

o

);

(i.4) Parcela dos lucros de contratos de construção por empreitada ou

fornecimento celebrados com pessoa jurídica de direito público,

proporcional à receita recebida no período, excluída em períodos

anteriores (Lei n° 8.003/90, art. 3

o

);

(i.5) Reserva Especial - Realização (Lei n

0

8.200/91, art. 2

o

);

(i.6) Juros sobre o Capital Próprio, em relação aos valores excedentes

aos limites estabelecidos na legislação do imposto de renda;

(i.7) Despesas não dedutíveis (Lei n

0

9.249/95, art.13);

(i.8) Valor dos lucros distribuídos disfarçadamente (Lei n

0

9.532 de 1997,

art. 60);

(i.10) Variações cambiais passivas nas operações não liquidadas - para

quem opta por tributar a variação cambial apenas por ocasião da liquidação da

obrigação (art. 30 da MP n

0

1.858-10 de 1999);

(i.11) Variações cambiais ativas - operações liquidadas (art. 30 da MP n

0

1.858-10 de 1999);

(ii) Exclusões, tais como:

(11.1) O valor da reversão dos saldos das provisões não dedutíveis,

baixadas no período-base, seja por utilização da provisão ou por reversão

(Lei n° 8.034/90, art. 2

o

);

(ii.2) lucros e dividendos de investimentos avaliados pelo custo de

aquisição, que tenham sido computados como receita (Lei n

0

8.034/90,

art. 2°);

(ii.3) ajuste por aumento no valor de investimentos avaliados pelo

patrimônio líquido (Lei n

0

8.034/90, art. 2

o

);

(ii.4) variações cambiais ativas - operações não liquidadas (apropriação

contábil para quem opta por tributar a variação cambial apenas por ocasião da

liquidação do referido crédito) (art. 30 da MP n

0

1.858-10/99);

(ii.5) variações cambiais passivas - operações liquidadas (art.30 da MP n

0

1.858/10 de 1999).

A alíquota da CSLL é de 9%.

Aplicam-se à CSLL, no que couber, as disposições da legislação do imposto

de renda.

02- (AUDITOR-FISCAL DA RECEITA FEDERAL 2014 ESAF) Sobre a CSLL -

Contribuição Social sobre o Lucro Líquido, é incorreto afirmar que:

(A) o valor pago a título de CSLL não perde a característica de corresponder a

parte dos lucros ou da renda do contribuinte pela circunstância de ser utilizado

para solver obrigação tributária.

(B) é constitucional dispositivo de lei que proíbe a dedução do valor da CSLL

para fins de apuração do lucro real, base de cálculo do Imposto sobre a Renda

das Pessoas Jurídicas.

(C) as associações de poupança e empréstimo estão isentas do imposto sobre

a renda, mas são contribuintes da contribuição social sobre o lucro líquido.

(D) as entidades sujeitas à CSLL poderão ajustar o resultado do período com

as adições determinadas e exclusões admitidas, conforme legislação vigente,

para fins de determinação da base de cálculo da contribuição.

(E) estão sujeitas ao pagamento da CSLL as pessoas jurídicas e as pessoas

físicas a elas equiparadas, domiciliadas no País. A apuração da CSLL deve

acompanhar a forma de tributação do lucro adotada para o IRPJ.

Resolução

(A) CORRETO, o valor pago a título de CSLL não perde a característica de

corresponder a parte dos lucros ou da renda do contribuinte pela circunstância

de ser utilizado para solver obrigação tributária. ESTE É UM EXCERTO DO

JULGADO ABAIXO, PELO STF:

"O valor pago a título de Contribuição Social sobre o Lucro Líquido (CSLL)

não perde a característica de corresponder a parte dos lucros ou da

renda do contribuinte pela circunstância de ser utilizado para solver

obrigação tributária. É constitucional o art. 1

o

e parágrafo único da Lei

9.316/1996, que proíbe a dedução do valor da CSLL para fins de

apuração do lucro real, base de cálculo do Imposto sobre a Renda das

Pessoas Jurídicas." (RE 582.525, rei. Min.Joaquim Barbosa, julgamento

em 09.05.2013, Plenário, com repercussão geral)

RESUMINDO, O RELATOR EXPLICA O ENTENDIMENTO DA RECORRENTE:

"Segundo entende a recorrente, a vedação viola o conceito

constitucional de renda (art. 153, III da Constituição e arts. 43 e 44 do

CTN) na medida em que o valor pago a título de CSLL constitui

despesa operacional, isto é, gasto de recursos necessários ao

desenvolvimento da atividade econômica que leva ao ingresso

patrimonial. Por ser despesa necessária à manutenção da

atividade empresarial, o cômputo do gasto na apuração da

variação patrimonial chamada de renda seria obrigatório, sob

pena de se permitir a tributação de algo que não fosse renda." (...)

"Ainda de acordo com a recorrente, o art. 1

o

da Lei 9.316/1996 também

violaria a reserva de lei complementar em matéria tributária para dispor

sobre normas gerais relativas à regra-matriz do IRPJ (art. 146, III, a da

Constituição). Articula que a dedução vedada também contraria o

conceito de lucro real e, em conseqüência, o conceito de renda

previsto nos arts. 43 e 44 do CTN. Como os mencionados dispositivos

versam sobre normas gerais em matéria tributária, apenas lei

complementar poderia modificar os respectivos teores."

"A terceira linha de argumentação exposta pela recorrente versa sobre a

capacidade contributiva (art. 145, § 1

o

da Constituição). Segundo

mencionado princípio, as legislações complementar e ordinária devem

preservar a atividade econômica que serve de pressuposto à tributação.

Em matéria de IRPJ, a preservação sugerida se manifesta pela

obrigação imposta à União para que permita ao contribuinte

deduzir, na apuração do valor do tributo, todos os gastos e

despesas imprescindíveis à manutenção da fonte produtiva da

renda." [GRIFOS MEUS]

O IMPROVIMENTO DO STF AO RECURSO DO CONTRIBUINTE VEIO

FUNDAMENTADO BASICAMENTE PELO EXPOSTO NO TRECHO ABAIXO:

"Não considero que o valor devido a título de CSLL deva, nos termos da

Constituição, ser considerado como uma despesa operacional ou

necessária para fins de apuração do IRPJ e, portanto, dedutível.

Despesas operacionais são os gastos não computados nos custos,

necessários à atividade da empresa e à manutenção da respectiva

fonte produtora (art. 199, caput do Decreto 3.000/1999). Por seu

turno, são necessárias as despesas pagas ou incorridas para a realização

das transações ou operações exigidas pela atividade da empresa (art.

199, §1o do Decreto 3.000/1999)."

"O valor devido a título de CSLL corresponde a uma parcela do

lucro do contribuinte, que é destinada aos cofres públicos em

razão de seu dever fundamental de pagar tributos. Não se trata,

portanto, de despesa necessária ou operacional à realização da

operação ou do negócio que antecedem o fato jurídico tributário,

que é auferir renda." [GRIFOS MEUS]

(B) CORRETO, é constitucional dispositivo de lei que proíbe a dedução do valor

da CSLL para fins de apuração do lucro real, base de cálculo do Imposto sobre

a Renda das Pessoas Jurídicas. SIM, CONFORME EXPOSTO NA ALTERNATIVA

ACIMA.

(C) CORRETO, as associações de poupança e empréstimo estão isentas do

imposto sobre a renda, mas são contribuintes da contribuição social sobre o

lucro líquido.

ESSA ALTERNATIVA FOI DADA COMO CORRETA, MAS ELA DEVERIA SER DADA

COMO INCORRETA, POIS NÃO É VERDADE QUE AS ASSOCIAÇÕES DE

POUPANÇA E EMPRÉSTIMO ESTEJAM TOTALMENTE ISENTAS DO IMPOSTO

SOBRE A RENDA. É VERDADE QUE O DECRETO-LEI 70/1966, EM SEU ART.7

0

,

PREVÊ:

Art 7

o

As Associações de poupança e empréstimo são isentas de imposto

de renda; são também isentas de imposto de renda as correções

monetárias que vierem a pagar a seus depositantes.

MAS, A LEI 9430/1996 TAMBÉM PREVÊ, QUANTO À TRIBUTAÇÃO, PELO IRPJ,

DOS RENDIMENTOS AUFERIDOS EM APLICAÇÕES FINANCEIRAS:

Art. 57. As Associações de Poupança e Empréstimo pagarão o imposto de

renda correspondente aos rendimentos e ganhos líquidos, auferidos em

aplicações financeiras, à alíquota de quinze por cento, calculado sobre

vinte e oito por cento do valor dos referidos rendimentos e ganhos

líquidos.

Parágrafo único. O imposto incidente na forma deste artigo será

considerado tributação definitiva.

PORTANTO, DEVERIA SER DADA COMO INCORRETA ESSA ALTERNATIVA.

(D) INCORRETO, as entidades sujeitas à CSLL poderão DEVERÃO ajustar o

resultado do período com as adições determinadas e exclusões admitidas,

conforme legislação vigente, para fins de determinação da base de cálculo da

contribuição. NÃO É UMA FACULDADE DO CONTRIBUINTE DA CSLL. (ART.2<>

DA LEI 7689/1988, C/C DIVERSOS OUTROS DISPOSITIVOS LEGAIS). MAS, SE

FOSSE ESCOLHER A "MAIS INCORRETA", MARCARIA A ALTERNATIVA

X

C'.

(E) CORRETO, estão sujeitas ao pagamento da CSLL as pessoas jurídicas e as

pessoas físicas a elas equiparadas, domiciliadas no País. A apuração da CSLL

deve acompanhar a forma de tributação do lucro adotada para o IRPJ. (ART.4

o

E ART.6

o

, PARÁGRAFO ÚNICO, DA LEI 7689/1988).

GABARITO: D

03- (AUDITOR-FISCAL DA RECEITA FEDERAL 2009 ESAF) Sobre a

Contribuição Social para o Lucro Líquido (CSLL), instituída pela Lei n.

7.689/88, julgue os itens abaixo, classificando-os como verdadeiros (V) ou

falsos (F). Em seguida, escolha a opção adequada às suas respostas:

1. a sua base de cálculo é a mesma do imposto de renda das pessoas físicas,

sendo que as deduções e compensações admissíveis para a apuração de um

correspondem àquelas admitidas para fins de apuração da base de cálculo do

outro;

II. a sua base de cálculo é o valor do resultado do exercício antes da provisão

para o imposto de renda; art.2

o

lei 7689/88

III. a CSLL poderá incidir sobre o resultado presumido ou arbitrado, quando tal

seja o regime de apuração a que a pessoa jurídica se submete relativamente

ao imposto de renda.

(A) Estão corretos os itens I e II.

(B) Estão corretos os itens I e III.

(C) Estão corretos os itens II e III.

(D) Todos os itens estão corretos.

(E) Todos os itens estão errados.

Resolução

Analisando os itens da questão:

I. ERRADO. A sua base de cálculo é a mesma do imposto de renda das

PESSOAS JURÍDICAS pessoas físicas, sendo que as deduções e compensações

admissíveis para a apuração de um correspondem àquelas admitidas para fins

de apuração da base de cálculo do outro; (art.2

o

lei 7689/88).

II. CORRETO. A sua base de cálculo é o valor do resultado do exercício antes

da provisão para o imposto de renda; (art.2

o

lei 7689/88).

III. CORRETO. A CSLL poderá incidir sobre o resultado presumido ou arbitrado,

quando tal seja o regime de apuração a que a pessoa jurídica se submete

relativamente ao imposto de renda. (Art.57, Lei 8981/95).

GABARITO: C

1.1.2. CONTRIBUIÇÕES DO TRABALHADOR E DEMAIS SEGURADOS DA

PREVIDÊNCIA SOCIAL (art.195, II)

Essa contribuição tem como fato gerador a remuneração paga ou creditada

pelos serviços prestados pelo segurado, independentemente do título que lhe

seja dado.

Contribuintes - o segurado empregado, inclusive o doméstico, e o

trabalhador avulso. Mas também o são os contribuintes individual e o

facultativo, bem como o segurado especial.

Base de cálculo - salário-de-contribuição mensal, definido em faixas de

valores, sujeitas a limites mínimo e máximo, sobre as quais se aplicam as

alíquotas de 8%, 9% e 11%.

Para os contribuintes individual e facultativo, aplica-se a alíquota de

20% sobre o salário-de-contribuição, salvo se prestar serviço para

pessoa jurídica, situação em que a alíquota será de 11%.

Para o segurado especial (produtor rural, parceiro rural, meeiro rural,

arrendatário rural, pescador artesanal e assemelhados), a alíquota será de 2%

sobre a receita bruta da comercialização da produção rural (e de 0,1%

sobre a mesma receita bruta para financiamento das prestações por

acidente de trabalho).

Este segurado especial pode ainda contribuir facultativamente recolhendo

uma alíquota de 20% sobre o salário de contribuição, para ter direito aos

benefícios dos contribuintes individual e facultativo, sem as restrições nos

benefícios de um segurado especial.

1.1.3. CONTRIBUIÇÕES SOBRE A RECEITA DE CONCURSOS DE

PROGNÓSTICOS (art.195, III)

Concurso de prognósticos é todo e qualquer concurso de sorteios de

números, loterias, apostas, inclusive as realizadas em reuniões hípicas, nos

âmbitos federal, estadual, do Distrito Federal e municipal (art.26, §1°, Lei n°

8.212/91).

A Contribuição Sobre a Receita de Concursos de Prognósticos é a renda

líquida dos concursos de prognósticos, excetuando-se os valores destinados

ao Fundo de Financiamento ao Estudante de Nível Superior - FIES.

Renda líquida = total da arrecadação, deduzidos os valores destinados ao

pagamento de prêmios, de impostos e de despesas com a administração

(art.26, §1°, Lei n° 8.212/91).

A contribuição também pode se constituir de 5% sobre o valor do

movimento total de apostas em prados de corridas ou sobre o movimento

global de sorteio de números ou de quaisquer modalidades de símbolos.

1.1.4. CONTRIBUIÇÕES DO IMPORTADOR DE BENS OU SERVIÇOS DO

EXTERIOR, OU DE QUEM A LEI A ELE EQUIPARAR (art.195, IV)

A PIS/PASEP-Importação e a COFINS-Importação foram instituídas pela MP n°

164/2004 (convertida na Lei n° 10.865/2004), depois que a EC n° 42/2003

inseriu seu fundamento constitucional pelo inciso II ao §2° do art.149 e pelo

inciso IV do art.195.

Têm como fato gerador (art.3

o

):

I - a entrada de bens estrangeiros no território nacional; ou

II - o pagamento; o crédito, a entrega, o emprego ou a remessa de

valores a residentes ou domiciliados no exterior como

contraprestação por serviço prestado.

A base de cálculo é (art.7

o

):

I - Quando importação de bens, o valor aduaneiro, assim entendido o valor

que servir ou que serviria de base para o cálculo do imposto de importação

(pela redação dada pela Lei n° 12.865/2013, não são mais acrescidos, na

base de cálculo, o valor do ICMS incidente no desembaraço aduaneiro e o

valor das próprias contribuições).

II - Quando importação de serviços, o valor pago, creditado, entregue,

empregado ou remetido para o exterior, antes da retenção do imposto de

renda, acrescido do ISS e do valor das próprias contribuições.

O Contribuinte é (art.5°):

I - o importador, assim considerada a pessoa física ou jurídica que

promova a entrada de bens estrangeiros no território nacional;

II - a pessoa física ou jurídica contratante de serviços de residente ou

domiciliado no exterior; e

III - o beneficiário do serviço, na hipótese em que o contratante

também seja residente ou domiciliado no exterior.

Em relação à PIS/COFINS-Importação, o STF decidiu:

"Pis/Cofins-Importação. Lei 10.865/2004. Vedação de bis in idem.

Não ocorrência. Suporte direto da contribuição do importador (...).

Alíquota específica ou ad valorem. Valor aduaneiro acrescido do valor do

ICMS e das próprias contribuições. Inconstitucionalidade. Isonomia.

Ausência de afronta. Afastada a alegação de violação da vedação ao bis

in idem, com invocação do art. 195, § 4

o

, da CF. Não há que se falar

sobre invalidade da instituição originária e simultânea de

contribuições idênticas com fundamento no inciso IV do art. 195,

com alíquotas apartadas para fins exclusivos de destinação. (...)

Inaplicável ao caso o art. 195, § 4°, da Constituição. Não há que

se dizer que devessem as contribuições em questão ser

necessariamente não cumulativas. O fato de não se admitir o crédito

senão para as empresas sujeitas à apuração do Pis e da Cofins pelo

regime não cumulativo não chega a implicar ofensa à isonomia, de modo

a fulminar todo o tributo. A sujeição ao regime do lucro presumido,

que implica submissão ao regime cumulativo, é opcional, de

modo que não se vislumbra, igualmente, violação do art. 150, II,

da CF" (RE 559.937, rei. p/ o ac. Min. Dias Toffoli, julgamento em

20.03.2013, Plenário, com repercussão geral).

04- (AUDITOR-FISCAL DA RECEITA FEDERAL - Tributos e Aduana 2005

ESAF) Leia cada um dos assertos abaixo e assinale (V) ou (F), conforme seja

verdadeiro ou falso. Depois, marque a opção que contenha a exata seqüência.

( ) É legítima a cobrança da COFINS e do PIS sobre as operações relativas à

energia elétrica, serviços de telecomunicações, derivados de petróleo,

combustíveis e minerais do País.

( ) A Contribuição para o Financiamento da Seguridade Social - COFINS, com a

incidência não-cumulativa, tem como fato gerador o faturamento mensal,

assim entendido o total das receitas auferidas pela pessoa jurídica,

independentemente de sua denominação ou classificação contábil.

( ) Foram instituídas a Contribuição para o PIS/PASEPImportação e a

Contribuição para a COFINS, devida pelo importador de bens estrangeiros ou

serviços do exterior.

(A) V V F

(B) F V F

(C) V F F

(D) F F F

(E) V V V

Resolução

( ) VERDADEIRO. O art.155, §3º CF88, veda a incidência de outro IMPOSTO,

que não o II, o IE e o ICMS, MAS NÃO DE OUTROS TRIBUTOS, como é o caso

da COFINS e do PIS.

( ) VERDADEIRO. A Contribuição para o Financiamento da Seguridade Social -

COFINS, com a incidência não-cumulativa, tem como fato gerador o

faturamento mensal, assim entendido o total das receitas auferidas pela

pessoa jurídica, independentemente de sua denominação ou classificação

contábil (art.1o, Lei n° 10.833/03).

( ) VERDADEIRO. Foram instituídas a Contribuição para o PIS/PASEP-

Importação e a Contribuição para a COFINS, devida pelo importador de bens

estrangeiros ou serviços do exterior (art.1

o

, Lei n° 10.865/04).

GABARITO: E

05- (AUDITOR-FISCAL DA RECEITA FEDERAL 2009 ESAF) Segundo o

art.195, caput, da Constituição Federal, a seguridade social será financiada por

toda a sociedade, de forma direta e indireta, nos termos da lei, mediante

recursos provenientes dos orçamentos da União, dos Estados, do Distrito

Federal e dos Municípios, e das contribuições sociais que enumera. Sobre

estas, é incorreto afirmar que:

(A) ao afirmar que o financiamento da seguridade social se dará por toda a

sociedade, revela-se o caráter solidário de tal financiamento. Todavia, as

pessoas físicas e jurídicas somente podem ser chamadas ao custeio em razão

da relevância social da seguridade se tiverem relação direta com os segurados

ou se forem, necessariamente, destinatárias de benefícios.

(B) a solidariedade não autoriza a cobrança de tributo sem lei, não autoriza

exigência de quem não tenha sido indicado por lei como sujeito passivo de

obrigação tributária, e não autoriza que seja desconsiderada a legalidade

estrita que condiciona o exercício válido da competência relativamente a

quaisquer tributos.

(C) as contribuições de seguridade social, sendo tributos, submetem-se às

normas referentes às limitações do poder de tributar, contidas no art. 150 da

Constituição Federal, com exceção da anterioridade geral, em face da norma

especial contida no art. 195, § 6

o

(anterioridade nonagesimal), especialmente

concebida para o condicionamento da instituição de contribuições de

seguridade social.

(D) para a instituição de contribuições ordinárias (nominadas) de seguridade

social, quais sejam, as já previstas nos incisos I a IV do art. 195 da

Constituição, basta a via legislativa da lei ordinária, consoante o entendimento

pacificado do Supremo Tribunal Federal.

(E) as entidades beneficentes de assistência social gozam de imunidade das

contribuições para a seguridade social.

Resolução

(A) INCORRETO. Para ser chamada ao custeio em razão da relevância social da

seguridade, não é necessária a relação direta com os segurados ou ser a

pessoa destinatária de benefícios, tendo em vista o princípio da solidariedade,

em que toda a sociedade pode ser chamada a contribuir.

(B) CORRETO. As contribuições para a Seguridade Social obedecem aos

princípios constitucionais tributários, como tributos que são.

(C) CORRETO, as contribuições de seguridade social, sendo tributos,

submetem-se às normas referentes às limitações do poder de tributar, contidas

no art. 150 da Constituição Federal, com exceção da anterioridade geral, em

face da norma especial contida no art. 195, § 6

o

(anterioridade nonagesimal),

especialmente concebida para o condicionamento da instituição de

contribuições de seguridade social. Art.195, §6°, CF88.

(D) CORRETO. Este entendimento é pacificado no Supremo Tribunal Federal

(RE 138.284; RE 146.733; ADC 1-1 DF).

(E) CORRETO. Art.195, §7°, CF88.

GABARITO: A

06- (AUDITOR-FISCAL DA RECEITA FEDERAL - Tecnologia da

Informação 2005 ESAF) Sobre as contribuições para a seguridade social

(art. 195 da Constituição), podemos afirmar que

(A) nenhum benefício ou serviço da seguridade social poderá ser criado,

majorado ou estendido sem a correspondente fonte de custeio, parcial ou total.

(B) as contribuições do empregador sobre a folha de salários não poderão ter

alíquotas ou bases de cálculo diferenciadas em razão da atividade econômica a

que se dedique a empresa.

(C) as receitas dos estados, do Distrito Federal e dos municípios destinadas à

seguridade social integrarão o orçamento da União.

(D) são isentas de contribuição para a seguridade social as entidades

beneficentes de assistência social que atendam às exigências estabelecidas

pelo Poder Executivo.

(E) somente poderão ser exigidas após decorridos noventa dias da data da

publicação da lei que as houver instituído ou modificado.

Resolução

(A) ERRADA. Nenhum benefício ou serviço da seguridade social poderá ser

criado, majorado ou estendido sem a correspondente fonte de custeio TOTAL,

PARCIAL NÃO (art.195, §5°, CF88).

(B) ERRADA. As contribuições do empregador sobre a folha de salários

PODERÃO ter alíquotas ou bases de cálculo diferenciadas em razão da

atividade econômica a que se dedique a empresa (art.195, §9°, CF88).

(C) ERRADA. As receitas dos Estados, do Distrito Federal e dos Municípios

destinadas à seguridade social constarão dos respectivos orçamentos, não

integrando o orçamento da União (art.195, §1°, CF88).

(D) ERRADA. São isentas de contribuição para a seguridade social as entidades

beneficentes de assistência social que atendam às exigências estabelecidas EM

LEI (art.195, §7º, CF88).

(E) CORRETA. Somente poderão ser exigidas após decorridos noventa dias da

data da publicação da lei que as houver instituído ou modificado (art.195, §6°,

CF88).

GABARITO: E

07- (AUDITOR-FISCAL DA RECEITA FEDERAL 2003 ESAF) Responda com

base na Constituição Federal.

• É vedado que as contribuições sociais para a seguridade social tenham base

de cálculo própria de impostos?

• Incide contribuição social para a seguridade social sobre aposentadoria e

pensão concedidas pelo regime geral de previdência social?

• As contribuições sociais para a seguridade social sobre a folha de salários, a

receita ou o faturamento de pessoas jurídicas poderão ter alíquotas ou bases

de cálculo diferenciadas, em razão da atividade econômica ou da utilização

intensiva de mão-de-obra?

(A) Sim, não, não

(B) Sim, sim, sim

(C) Sim, sim, não

(D) Não, não, sim

(E) Não, sim, sim

Resolução

• É vedado que as contribuições sociais para a seguridade social tenham base

de cálculo própria de impostos? NÃO. O que as diferencia dos impostos é a

vinculação do produto de sua arrecadação a determinados fundos, órgãos,

despesas ou finalidades específicas. Já pacificado pelo STF (RE 228.321).

• Incide contribuição social para a seguridade social sobre aposentadoria e

pensão concedidas pelo regime geral de previdência social? NÃO (art.195, §9°,

CF88).

• As contribuições sociais para a seguridade social sobre a folha de salários, a

receita ou o faturamento de pessoas jurídicas poderão ter alíquotas ou bases

de cálculo diferenciadas, em razão da atividade econômica ou da utilização

intensiva de mão-de-obra? SIM (art.195, §9°, CF88).

GABARITO: D

1.2. CONTRIBUIÇÕES SOCIAIS GERAIS

1.2.1. CONTRIBUIÇÃO DO SALÁRIO-EDUCAÇÃO

Art. 212, § 5

o

A educação básica pública terá como fonte adicional de

financiamento a contribuição social do salário-educação, recolhida

pelas empresas na forma da lei.

Foi concebida pelo art. 178 da EC n° 1/1969, e recepcionada pela CF88. Nesse

sentido, RE 272.872 RS; RE 290.079 SC e Súmula 732, STF:

Súmula 732

É constitucional a cobrança da contribuição do salário-educação, seja sob

a Carta de 1969, seja sob a Constituição Federal de 1988, e no regime

da Lei 9424/1996.

A educação básica pública abrange a educação infantil, o ensino fundamental e

o ensino médio.

1.2.2. CONTRIBUIÇÕES DOS SERVIÇOS SOCIAIS AUTÔNOMOS

Têm fundamento constitucional no art.240, CF88:

Art. 240. Ficam ressalvadas do disposto no art. 195 as atuais

contribuições compulsórias dos empregadores sobre a folha de

salários, destinadas às entidades privadas de serviço social e de

formação profissional vinculadas ao sistema sindical.

São as contribuições destinadas ao chamado sistema "S", entidades privadas

de serviços sociais autônomos e de formação profissional, vinculadas ao

sistema sindical.

Atualmente, essas entidades são as seguintes:

INCRA - Instituto Nacional de Colonização e Reforma Agrária

DPC - Diretoria de Portos e Costas do Comando da Marinha

FUNDO

AEROVIÁRIO - Fundo vinculado ao Comando da Aeronáutica

SESC - Serviço Social do Comércio

SESI - Serviço Social da Indústria

SEST - Serviço Social de Transporte

SENAC - Serviço Nacional de Aprendizagem do Comércio

SENAI - Serviço Nacional de Aprendizagem Industrial

SENAT - Serviço Nacional de Aprendizagem do Transporte

SENAR - Serviço Nacional de Aprendizagem Rural

SESCOOP - Serviço Nacional de Aprendizagem do Cooperativismo

SEBRAE - Serviço Brasileiro de Apoio às Pequenas e Médias Empresas

(Quanto ao SEBRAE, cabe ALERTAR que o STF já decidiu que se trata de uma

CIDE, e não de contribuição social geral, tendo fundamento somente no

art.149, CF88, e não no art.240 - RE 396.266 SC; RE-RG 635.682).

Essas entidades utilizam tais contribuições para custear a prestação de

serviços no âmbito econômico e social e o ensino fundamental

profissionalizante.

Sua base de cálculo é a folha de salários da empresa, sendo a alíquota,

em regra, de 5,8%.

Outras decisões do STF sobre as contribuições dos serviços sociais

autônomos:

"Os serviços sociais autônomos do denominado sistema "s", embora

compreendidos na expressão de entidade paraestatal, são pessoas

jurídicas de direito privado, definidos como entes de colaboração, mas

não integrantes da administração pública. Quando o produto das

contribuições ingressa nos cofres dos serviços sociais autônomos perde o

caráter de recurso público" (ACO 1.953-AgR, Rei. Min. Ricardo

Lewandowski, julgamento em 18.12.2013, Plenário)."

"O art. 240 da Constituição expressamente recepcionou as contribuições

destinadas às entidades privadas de serviço social e de formação profissional

vinculadas ao sistema sindical. (...) A alteração do sujeito ativo das

Contribuições ao SESI/SENAI para o SEST/SENAT é compatível com o

art. 240 da Constituição, pois a destinação do produto arrecadado é

adequada ao objetivo da norma de recepção, que é manter a fonte de custeio

preexistente do chamado 'Sistema ' S ' " (RE 412.368-AgR, Rei. Min. Joaquim

Barbosa, julgamento em 01.03.2011, Segunda Turma)"

"A atividade desempenhada por empresa prestadora de serviços com

intuito lucrativo é compatível com o escopo de atuação do Sesc e do

Senac, enquanto não for criada entidade sindical de grau superior com o

objetivo de orientar, coordenar e defender todas as atividades econômicas

relacionadas à prestação de serviços." (RE 509.624-AgR, Rel. Min.

Joaquim Barbosa, julgamento em 01.03.2011, Segunda Turma)."

1.3. CONTRIBUIÇÕES DE INTERVENÇÃO NO DOMÍNIO ECONÔMICO

Essas contribuições atuam como instrumentos regulatórios da economia, sendo

cobrados quase sempre dos integrantes do setor ao qual é dirigida a atuação

de intervenção da União.

Possuem caráter nitidamente EXTRAFISCAL.

Conforme o art.149, §2°, CF88, as CIDE's:

(i) Não incidirão sobre as receitas decorrentes de exportação;

(ii) Incidirão também sobre a importação de produtos estrangeiros ou

serviços;

(iii) Poderão ter alíquotas:

a. Ad Valorem, tendo por base o faturamento, a receita bruta ou o

valor da operação e, no caso de importação, o valor aduaneiro;

b. Específica, tendo por base a unidade de medida adotada.

(iv) Poderão, conforme a lei, incidir uma única vez;

(v) Obedecerão aos princípios constitucionais tributários gerais, exceto

a CIDE-Combustíveis, quanto à Anterioridade Exercício Financeiro e

à Estrita Legalidade (redução e restabelecimento de alíquota)

(art.177, §4º, I , b ' )

Decisões

08- (AUDITOR-FISCAL DA RECEITA FEDERAL 2003 ESAF) Indique a

opção que preenche corretamente as lacunas, consideradas as pertinentes

disposições constitucionais.

• As contribuições sociais e de intervenção no domínio econômico previstas no

caput do art. 149 da Constituição Federal sobre as receitas

decorrentes de exportação, sobre a importação de petróleo

e seus derivados, gás natural e seus derivados e álcool combustível.

• As contribuições de intervenção no domínio econômico, previstas no art.

149 da Constituição Federal, estão submetidas ao princípio da

(A) incidirão / podendo incidir também / anterioridade

(B) não incidirão / mas poderão incidir / anterioridade

(C) não incidirão / mas poderão incidir / anterioridade mitigada ou

nonagesimal

(D) incidirão / não podendo incidir / anterioridade

(E) não incidirão / não podendo incidir também /anterioridade mitigada ou

nonagesimal

Resolução

Analisando as alternativas:

- não incidirão sobre as receitas decorrentes de exportação (art.149, §2°, I,

CF88)

- mas poderão incidir sobre a importação de petróleo e seus derivados, gás

natural e seus derivados e álcool combustível. Na verdade, a base foi ampliada

para importação de produtos estrangeiros ou serviços, pela EC n° 42/2003

(art.149, §2°, II, CF88).

- das contribuições, só as da Seguridade Social (art.195, §6°, CF88) e a CIDE-

Combustível, no restabelecimento (art. 177, §4°, I, "b", CF88), estão

submetidas à Anterioridade Nonagesimal.

GABARITO: B

Algumas CIDE's:

1.3.1. CIDE-COMBUSTÍVEIS

Instituída pela Lei n° 10.336/01.

Alíquota, específica, pode ser diferenciada por produto ou uso.

Destinação dos recursos arrecadados (art. 177, §4°, II):

a) ao pagamento de subsídios a preços ou transporte de álcool

combustível, gás natural e seus derivados e derivados de petróleo;

b) ao financiamento de projetos ambientais relacionados com a indústria do

petróleo e do gás;

c) ao financiamento de programas de infra-estrutura de transportes.

Fato gerador - importação ou comercialização de petróleo e seus

derivados, gás natural e seus derivados e álcool combustível.

Base de cálculo - unidade de medida legal para os produtos importados e

comercializados no mercado interno.

Contribuintes - produtor, formulador e o importador, pessoa física ou jurídica,

que realizar operações de importação e de comercialização, no mercado

interno, de diversos combustíveis.

09- (AUDITOR-FISCAL DA RECEITA FEDERAL - Tributos e Aduana 2005

ESAF)

• Aos estados, ao Distrito Federal e aos municípios compete instituir

contribuições de intervenção no domínio econômico e de interesse das

categorias profissionais ou econômicas, desde que para o custeio, em benefício

dos respectivos sujeitos passivos, e no âmbito territorial do ente tributante?

• A Contribuição de Intervenção no Domínio Econômico incidente sobre a

importação e a comercialização de petróleo e seus derivados, gás natural e

seus derivados, e álcool etílico combustível (CIDE) foi instituída pela União com

a finalidade de financiamento de projetos de proteção ao meio ambiente, ao

consumidor, a bens e direitos de valor artístico, estético, histórico, turístico e

paisagístico?

• Compete aos municípios o imposto sobre a cessão, a título oneroso, de

direitos à aquisição, por ato oneroso, de bens imóveis, por natureza ou

acessão física, e de direitos reais sobre imóveis?

(A) Não, não, sim

(B) Não, não, não

(C) Sim, sim, sim

(D) Não, sim, sim

(E) Não, sim, não

Resolução

Analisando as assertivas:

• NÃO. Contribuições de intervenção no domínio econômico e de interesse das

categorias profissionais ou econômicas são de competência EXCLUSIVA da

União (art.149, caput, CF88).

• NÃO. A Contribuição de Intervenção no Domínio Econômico incidente sobre a

importação e a comercialização de petróleo e seus derivados, gás natural e

seus derivados, e álcool etílico combustível (CIDE) foi instituída pela União com

a finalidade de financiamento de projetos de proteção ao meio ambiente, ao

consumidor, a bens e direitos de valor artístico, estético, histórico, turístico e

paisagístico ambientais relacionados com a indústria do petróleo e do gás e ao

financiamento de programas de infra-estrutura de transportes (art. 177, §4°,

II, "b"e"c", CF88).

• SIM. O ITBI é de competência privativa dos Municípios (art. 156, II, CF88).

GABARITO: A

1.3.2. CIDE-ROYALTIES

Instituída pela Lei n° 10.168/2000.

Destinação dos recursos arrecadados:

Para custear o Programa de Estímulo à Interação Universidade-Empresa

para o Apoio à Inovação, cujo objetivo principal é estimular o

desenvolvimento tecnológico brasileiro, mediante programas de pesquisa

científica e tecnológica cooperativa entre universidades, centros de

pesquisa e o setor produtivo (art.1

o

, Lei n° 10.168/2000).

Contribuinte é a pessoa jurídica: (art.2

o

)

(i) detentora de licença de uso ou adquirente de conhecimentos

tecnológicos;

(ii) que pagar, creditar, entregar, empregar ou remeter royalties, a qualquer

título, a beneficiários residentes ou domiciliados no exterior;

(iii) signatária de contratos que:

- impliquem transferência de tecnologia, firmados com residentes

ou domiciliados no exterior;

- tenham por objeto serviços técnicos e de assistência

administrativa e semelhantes a serem prestados por residentes ou

domiciliados no exterior;

Base de cálculo - valores pagos, creditados, entregues, empregados ou

remetidos, a cada mês, a residentes ou domiciliados no exterior, a título de

remuneração decorrente das obrigações assumidas pelos contribuintes

indicadas nos itens (i), (ii) e (iii) acima.

Alíquota - 10%.

1.3.3. OUTRAS CIDE's

- ADICIONAL AO FRETE PARA RENOVAÇÃO DA MARINHA MERCANTE -

AFRMM

Instituído pelo Decreto-Lei no 2.404/1987 e regulado pela Lei n° 10.892/2004.

Vide Súmula do STF:

Súmula 553

O adicional ao frete para renovação da marinha mercante (AFRMM) é

contribuição parafiscal, [...].

E a Ementa do RE 177.137 RS: "AFRMM: CONTRIBUIÇÃO PARAFISCAL OU

ESPECIAL DE INTERVENÇÃO NO DOMÍNIO ECONÔMICO.

CF.ART. 149,ART. 155,§2°, IX.ADCT, ART.36. I - Adicional ao frete para

renovação da marinha mercante - AFRMM - é uma contribuição parafiscal

ou especial, contribuição de intervenção no domínio econômico,

terceiro gênero tributário, distinta do imposto e da taxa. (CF,art. 149) [...].

Fato gerador = o início efetivo da operação de descarregamento da

embarcação em porto brasileiro (art.4

o

).

Base de cálculo = frete, que é a remuneração do transporte aquaviário da

carga de qualquer natureza descarregada em porto brasileiro (art.5

o

).

Contribuinte = o consignatário constante do conhecimento de embarque

(art.10).

Alíquotas - variáveis, conforme o tipo de navegação (longo curso,

cabotagem, fluvial e lacustre).

Destinação do produto da arrecadação - Atender aos encargos da intervenção

da União no apoio ao desenvolvimento da Marinha Mercante e da

indústria de construção e reparação naval brasileiras, e constitui fonte

básica do FMM (Fundo da Marinha Mercante).

- ADICIONAL DE TARIFA PORTUÁRIA - ATP (LEI N° 7.700/1988)

Instituído pela Lei n° 7.700/88.

Conforme entendimento do STF na Ementa do RE 209.365 SP: "[...] I -

Natureza jurídica do A.T.P.: contribuição de intervenção no domínio econômico,

segundo o entendimento da maioria, [...]".

Fato gerador = operações realizadas com mercadorias importadas ou

exportadas, objeto do comércio na navegação de longo curso (art. I

o

,

§1°).

Destinação do produto da arrecadação - aplicação em investimentos para

melhoramento, reaparelhamento, reforma e expansão de instalações

portuárias (art.2

o

, parágrafo único).

- CONTRIBUIÇÃO PARA O IAA (INSTITUTO DO AÇÚCAR E DO ÁLCOOL)

Conforme decisão do STF:

"(...) conforme demonstrado na decisão atacada por meio de precedente

citado (RE 158.208/RN), da relatoria do Min. Marco Aurélio, a

Contribuição para o IAA configura contribuição de intervenção no

domínio econômico, nos termos do art. 149 da CF. (...) Dessa

forma, a prescrição é regida pelo CTN. (...) Asseverou-se, naquele

julgamento, que a EC 8/1977 retirou a natureza tributária das

contribuições sociais, com exceção daquelas de intervenção no domínio

econômico, como a de que tratam estes autos (IAA). E, uma vez definida

a natureza jurídico-tributária da contribuição ao IAA, apenas foi citada e

não aplicada a Súmula Vinculante 8, tão somente como reforço de

argumentação para explicar que o instituto da prescrição é aplicável às

contribuições que têm natureza tributária e, por isso mesmo, submetem-

se, quanto ao tema de prescrição, ao CTN (Lei 5.172/1966), que foi

promulgado como lei ordinária e recebido como lei complementar pelas

Constituições de 1967/1969 e 1988" (RE 543.997-AgR, voto da Rei. Min.

Ellen Gracie, julgamento em 22.06.2010, Segunda Turma, Vide: RE

214.206, Rei. p/ o ac. Min. Nelson Jobim, julgamento em 15.10.1997,

Plenário).

10- (AUDITOR DO TRIBUNAL DE CONTAS DO PR 2003 ESAF) A

Constituição Federal estabelece requisitos a serem atendidos pela lei que

instituir contribuição de intervenção no domínio econômico relativa às

atividades de importação ou comercialização de petróleo e seus derivados, gás

natural e seus derivados e álcool combustível. Entre tais requisitos, que a

referida lei instituidora do tributo deve atender, está o seguinte:

(A) A alíquota da contribuição não poderá ser diferenciada por produto, exceto

na hipótese de comercialização de produto no mercado interno.

(B) A alíquota da contribuição não poderá ser reduzida por ato do Poder

Executivo.

(C) A base de cálculo da contribuição não poderá recair sobre o valor

aduaneiro das mercadorias e produtos, na hipótese de operação de

importação.

(D) Os recursos arrecadados com a referida contribuição serão destinados ao

financiamento de projetos ambientais relacionados com a indústria do petróleo

e do gás, sem prejuízo das demais destinações constitucionalmente previstas.

(E) Os recursos arrecadados com a referida contribuição não poderão ser

destinados ao financiamento de programas de infra-estrutura de transportes

nem ao pagamento de subsídios a preços ou transporte de álcool combustível,

gás natural e seus derivados e derivados de petróleo, entre outros.

Resolução

(A) ERRADA. A alíquota da contribuição PODERÁ ser diferenciada por produto

OU USO (art.177, §4º, I, "a", CF88).

(B) ERRADA. A alíquota da contribuição PODERÁ ser reduzida E

RESTABELECIDA por ato do Poder Executivo (art. 177, §4°, I, "b", CF88).

(C) ERRADA. A base de cálculo da contribuição PODERÁ recair sobre o valor

aduaneiro das mercadorias e produtos, na hipótese de operação de importação

(art.149, §2°, III, "a", CF88).

(D) CORRETA. Os recursos arrecadados com a referida contribuição serão

destinados ao financiamento de projetos ambientais relacionados com a

indústria do petróleo e do gás, sem prejuízo das demais destinações

constitucionalmente previstas (art. 177, §4°, II, CF88).

(E) ERRADA. Os recursos arrecadados com a referida contribuição PODERÃO

ser destinados ao financiamento de programas de infra-estrutura de

transportes (art.177, §4°, II, 'c', CF88), BEM COMO ao pagamento de subsídios

a preços ou transporte de álcool combustível, gás natural e seus derivados e

derivados de petróleo, entre outros (art.177, §4°, II, 'a', CF88).

GABARITO: D

1.4. CONTRIBUIÇÕES DE INTERESSE DE CATEGORIAS PROFISSIONAIS

OU ECONÔMICAS (= CONTRIBUIÇÕES CORPORATIVAS)

Nomenclatura:

Contribuições de Interesse de Categorias Profissionais ou Econômicas =

Contribuições Profissionais = Contribuições Corporativas

Subdividem-se em:

(i) Contribuição Sindical (impropriamente chamada de "imposto

sindical"); e

(ii) Contribuição para Fiscalização do Exercício de Profissões

Regulamentadas (= Contribuição-Anuidade).

1.4.1. CONTRIBUIÇÃO SINDICAL

CONTRIBUIÇÃO SINDICAL * CONTRIBUIÇÃO CONFEDERATIVA

O art.8°, IV, CF88, distingue as duas:

Art. 8

o

, CF88. É livre a associação profissional ou sindical\ observado o

seguinte: [...]

IV - a assembléia geral fixará a contribuição [CONTRIBUIÇÃO

CONFEDERATIVA, NÃO TRIBUTÁRIA] que, em se tratando de categoria

profissional, será descontada em folha, para custeio do sistema

confederativo da representação sindical respectiva,

independentemente da contribuição [CONTRIBUIÇÃO SINDICAL,

TRIBUTÁRIA] prevista em lei;

A Contribuição Sindical:

- Tem natureza tributária, instituída no interesse de categoria profissional (RE

129.930 SP)

- É obrigatória para todos os trabalhadores celetistas, sindicalizados ou não.

- Valor da contribuição: remuneração de 1 dia de trabalho por ano.

A Contribuição Confederativa:

- Tem natureza não tributária.

- É instituída pela Assembleia Geral, só sendo exigível dos filiados ao sindicato

respectivo (Súmula 666, STF).

Corroborando a distinção: RE 198.092 SP; RE 193.972 SP; REsp 636.334 PR.

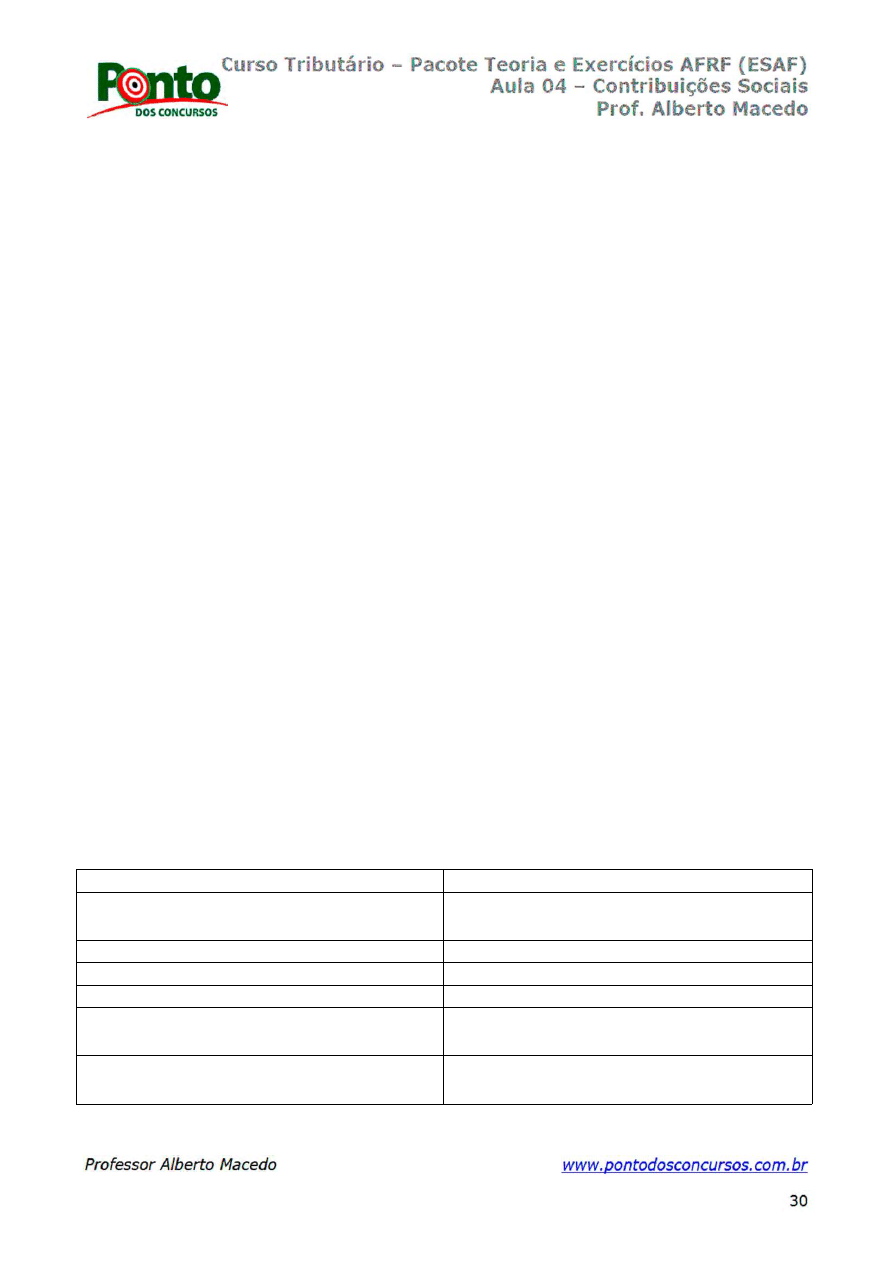

Contribuição Sindical

Contribuição Confederativa

Art.8

o

, IV, parte final, CF88

Art.578 e ss, CLT

Art.8

o

, IV, parte inicial, CF88

Natureza Tributária

Natureza Não Tributária

Deriva de ato do Poder Legislativo

Deriva de ato da Assembleia Geral

Obrigação Ex lege

Obrigação Ex voluntate

Exigida de todos os trabalhadores

celetistas, sindicalizados ou não

Exigível somente daqueles

sindicalizados

Está sujeita ao regime constitucional

tributário

Não está sujeita ao regime

constitucional tributário

1.4.2. CONTRIBUIÇÕES PARA FISCALIZAÇÃO DO EXERCÍCIO DE

PROFISSÕES REGULAMENTADAS

São as contribuições que custeiam os órgãos fiscalizadores e controladores das

profissões, os Conselhos Regionais de Fiscalização, como CREA, CRM, CRC,

CRE etc.

Esses órgãos, em regra autarquias, realizam atividades de interesse público,

daí serem postos como sujeitos ativos desse tributo.

Há uma discussão muito grande sobre o entendimento de ser a anuidade

para a OAB uma contribuição no interesse de categoria profissional ou não.

No STJ, a 1

a

Turma da 1

a

Seção entende que a anuidade à OAB é tributo,

devendo seguir os ditames da Lei n° 6.830/80, que dispõe sobre a cobrança

judicial da Dívida Ativa da Fazenda Pública.

A 2

a

Turma da 1

a

Seção entende que a anuidade à OAB não é tributo, não

devendo seguir os ditames da Lei n° 6.830/80, que dispõe sobre a cobrança

judicial da Dívida Ativa da Fazenda Pública.

O motivo dessa divergência passa pelo entendimento de qual função cumpre

a OAB, se apenas a função de um órgão de fiscalização profissional, assim

como CREA, CRM etc., ou se uma função institucional muito maior, de defesa

da ordem jurídica nacional.

O STF, na ADI 3.026 DF - apesar de essa ADI não ter tratado da referida

contribuição, mas sim da exigência ou não de concurso público para o

provimento de cargos de servidores da OAB - entendeu que a função da OAB é

de âmbito maior, relacionada com a defesa da ordem jurídica nacional, não se

enquadrando como pessoa jurídica de direito público nem autarquia, estando

desvinculada da Administração Pública, necessária a sua independência para o

cumprimento de sua missão histórica e constitucional.

Concluindo, apesar de a tendência da jurisprudência ir no sentido de que a

anualidade à OAB não é contribuição no interesse de categoria

profissional, não sendo pois tributo, não podemos ainda afirmar que a

jurisprudência está pacificada nesse sentido.

11- (AUDITOR-FISCAL DA RECEITA FEDERAL 2012 ESAF) Com relação

ao entendimento do STF sobre as contribuições sociais gerais, as contribuições

de intervenção no domínio econômico e de interesse das categorias

profissionais ou econômicas, assinale a opção correta.

(A) Não se pode prescindir de lei complementar para a criação das

contribuições de intervenção no domínio econômico e de interesse das

categorias profissionais.

(B) Sua constitucionalidade seria aferida pela necessidade pública atual do

dispêndio vinculado e pela eficácia dos meios escolhidos para alcançar essa

finalidade.

(C) No caso da contribuição devida ao SEBRAE, tendo em vista tratar-se de

contribuição de intervenção no domínio econômico, o STF entende ser exigível

a vinculação direta do contribuinte ou a possibilidade de que ele se beneficie

com a aplicação dos recursos por ela arrecadados.

(D) A sujeição de vencimentos e de proventos de aposentadoria e pensões à

incidência de contribuição previdenciária constitui ofensa ao direito adquirido

no ato de aposentadoria.

(E) Tais contribuições sujeitam-se à força atrativa do pacto federativo, pois a

União está obrigada a partilhar o dinheiro recebido com os demais entes

federados.

Resolução

(A) ERRADO - BASTA LEI ORDINÁRIA. AI 739.715 AgR.

(B) CORRETO - ADI 2556. "AFERE-SE A CONSTITUCIONALIDADE DAS

CONTRIBUIÇÕES PELA NECESSIDADE PÚBLICA ATUAL DO DISPÊNDIO

VINCULADO (MOTIVAÇÃO) E PELA EFICÁCIA DOS MEIOS ESCOLHIDOS PARA

ALCANÇAR ESSA FINALIDADE."

(C) ERRADO - AS CIDES, "CONFORME JÁ CONSAGRADO PELA

JURISPRUDÊNCIA, NÃO EXIGEM VINCULAÇÃO DIRETA DO CONTRIBUINTE OU

A POSSIBILIDADE DE AUFERIR BENEFÍCIOS COM A APLICAÇÃO DOS

RECURSOS ARRECADADOS".

(D) ERRADO - ADI 3105; RE 602771-AgRg - A sujeição de vencimentos e de

proventos de aposentadoria e pensões DE SERVIDORES PÚBLICOS à incidência

de contribuição previdenciária NÃO constitui ofensa ao direito adquirido no ato

de aposentadoria.

(E) ERRADO - ADI 2556 - "AS CONTRIBUIÇÕES ESCAPAM À FORÇA DE

ATRAÇÃO DO PACTO FEDERATIVO, POIS A UNIÃO ESTÁ DESOBRIGADA DE

PARTILHAR O DINHEIRO RECEBIDO COM OS DEMAIS ENTES FEDERADOS".

GABARITO: B

12- (AUDITOR-FISCAL DA RECEITA FEDERAL 2012 ESAF) A Constituição

Federal, em seu art. 195, dispõe sobre as contribuições para a seguridade

social, estabelecendo as suas fontes. Sobre as contribuições incidentes sobre a

receita ou faturamento, e de acordo com o entendimento recente do Supremo

Tribunal Federal sobre o assunto, analise os itens a seguir, classificando-os

como corretos ou incorretos, para, a seguir, assinalar a assertiva que

corresponda à sua opção.

I. O Sistema Tributário Nacional fixou o regime de competência como regra

geral para a apuração dos resultados da empresa, e não o regime de caixa.

II. Quanto ao aspecto temporal da hipótese de incidência da Cofins e da

contribuição para o PIS, temos que o fato gerador da obrigação ocorre com o

aperfeiçoamento do contrato de compra e venda (entrega do produto), e não

com o recebimento do preço acordado.

III. O resultado da venda, na esteira da jurisprudência da Corte, apurado

segundo o regime legal de competência, constitui o faturamento da pessoa

jurídica, compondo o aspecto material da hipótese de incidência da

contribuição ao PIS e da Cofins, consistindo situação hábil ao nascimento da

obrigação tributária.

IV. No âmbito legislativo, não há disposição permitindo a exclusão das

chamadas vendas inadimplidas da base de cálculo das contribuições em

questão.

V. As situações posteriores ao nascimento da obrigação tributária, que se

constituem como excludentes do crédito tributário, contempladas na legislação

do PIS e da Cofins, ocorrem apenas quando fato superveniente venha a anular

o fato gerador do tributo.

Estão corretos apenas os itens:

(A) I, II e IV.

(B) I e IV.

(C) II, III e V.

(D) II e III.

(E) todos os itens estão corretos.

Resolução

"O Sistema Tributário Nacional fixou o regime de competência como regra

geral para a apuração dos resultados da empresa, e não o regime de caixa

(art. 177 da Lei 6.404/1976). Quanto ao aspecto temporal da hipótese de

incidência da Cofins e da contribuição para o PIS, portanto, temos que o fato

gerador da obrigação ocorre com o aperfeiçoamento do contrato de

compra e venda (entrega do produto), e não com o recebimento do preço

acordado. O resultado da venda, na esteira da jurisprudência da Corte,

apurado segundo o regime legal de competência, constitui o faturamento da

pessoa jurídica, compondo o aspecto material da hipótese de incidência da

contribuição ao PIS e da Cofins, consistindo situação hábil ao nascimento da

obrigação tributária. O inadimplemento é evento posterior que não compõe o

critério material da hipótese de incidência das referidas contribuições. No

âmbito legislativo, não há disposição permitindo a exclusão das

chamadas vendas inadimplidas da base de cálculo das contribuições

em questão." (RE 586.482, julgado em 23.11.2011). (grifos meus).

I-CORRETO

II- CORRETO

III- CORRETO

IV-CORRETO

V-CORRETO

GABARITO: E

1.5. OUTRAS CONTRIBUIÇÕES SOCIAIS

As outras contribuições sociais são as Novas Contribuições para a

Seguridade Social (art.195, §4°, CF/88), desde que:

- sejam instituídas pela União por Lei complementar;

- sejam não-cumulativas;

- não tenham fato gerador ou base de cálculo próprios das

contribuições sociais já previstas na CF/88.

Reforçando, nada impede que uma nova contribuição social tenha a mesma

base de cálculo de um imposto já existente. Esse é o entendimento do STF. No

RE 228.321 RS, veja excerto do voto vencedor do Ministro Relator:

Ementa

"[...], quando o §4°, do art.195, da C.F., manda obedecer a regra da

competência residual da União - art.154, I - não estabelece que as

contribuições não devam ter fato gerador ou base de cálculo de

impostos. As contribuições, criadas na forma do §4°, do art.195, da C.F.,

não devem ter, isto sim, fato gerador e base de cálculo próprios das

contribuições já existentes"

1.6. OUTROS ASPECTOS SOBRE CONTRIBUIÇÕES

1.6.1. COSIP

O STF entendeu inconstitucional a taxa de iluminação pública, porque

não havia como mensurar a utilização individualizada da iluminação pública

pelo contribuinte. Com razão, porque como o Município vai querer cobrar taxa

de iluminação pública de morador que na rua reside se não dá para medir

quanto da iluminação da rua é utilizada pelo morador, e quanto é utilizada por

aqueles que passam pela rua, mas nunca ali moraram?

O reiterado entendimento do STF a respeito (por exemplo, nos RE's 233.332 RJ

e 231.764 RJ) fez com que fosse aprovada a Súmula n° 670, que prevê:

Súmula n° 670: "O serviço de iluminação pública não pode ser

remunerado mediante taxa."

Por isso que a cobrança pelo serviço de iluminação pública teve que ser

viabilizada por alteração constitucional (EC 39/2002), por intermédio de

contribuição, inserindo-se o art.l49-A na CF88:

Art. 149-A. Os Municípios e o Distrito Federal poderão instituir

contribuição, na forma das respectivas leis

/

para o custeio do serviço de

iluminação pública, observado o disposto no art. 150, I e III.

Parágrafo único. É facultada a cobrança da contribuição a que se refere o

caput

f

na fatura de consumo de energia elétrica.

1.6.2. FGTS NÃO É TRIBUTO

O Fundo de Garantia do Tempo de Serviço (FGTS) é um fundo constituído

por depósitos mensais dos empregadores em nome de seus

trabalhadores, ficando cada trabalhador com uma conta vinculada

nesse fundo, só podendo movimentá-la em situações específicas.

O FGTS não tem natureza tributária, e sim trabalhista e social,

disciplinado pelo Direito do Trabalho.

É esse o entendimento pacificado tanto no STJ quanto no STF:

STJ (REsp 383.885 PR):

"3. A contribuição para o FGTS não tem natureza tributária. Sua sede

está no artigo 165, XIII, da Constituição Federal. É garantia de índole

social. 4. Os depósitos de FGTS não são contribuições de natureza fiscal.

Eles pressupõem vínculo jurídico disciplinado pelo Direito do

Trabalho. 5. Impossibilidade de, por interpretação analógica ou

extensiva, aplicarem-se ao FGTS as normas do CTN"

STF (RE 100.249 SP):

"Fundo de garantia por tempo de serviço, sua natureza jurídica,

constituição, [...]. As contribuições para o FGTS não se caracterizam

como crédito tributário ou contribuições a tributo equiparáveis.

sua sede esta no art. 165, XIII, da Constituição. Assegura-se ao

trabalhador estabilidade, ou fundo de garantia equivalente. Dessa

garantia, de índole social, [...]. a contribuição pelo empregador, no caso,

deflui do fato de ser ele o sujeito passivo da obrigação, de natureza

trabalhista e social, que encontra, na regra constitucional aludida, sua

fonte. [...]. Não há, dai, contribuição de natureza fiscal ou parafiscal, os

depósitos do FGTS pressupõem vinculo jurídico, com disciplina no

direito do trabalho, não se aplica as contribuições do FGTS o disposto

nos arts. 173 e 174, do CTN. recurso extraordinário conhecido, por

ofensa ao art. 165, XIII, da constituição, e provido, para afastar a

prescrição quinquenal da ação."

13- (ANALISTA DO COMÉRCIO EXTERIOR MDIC 2012 ESAF) Sobre as

contribuições, pode-se afirmar que:

(A) no caso da contribuição de intervenção no domínio econômico, é

considerada inconstitucional a lei orçamentária no que implique desvio dos

recursos das contribuições para outras finalidades que não as que deram

ensejo à sua instituição e cobrança.

(B) alterar a finalidade da exigência de uma contribuição para a seguridade

social significa alterar a própria exigência, o que a faz deixar de ter

fundamento constitucional, não podendo subsistir.

(C) é vedado que impostos e contribuições possuam idêntica base de cálculo.

(D) nas contribuições especiais, haverá sempre a identidade entre o sujeito

ativo e a pessoa jurídica destinatária dos recursos e que terá a obrigação de

lhes dar a finalidade que fundamente a sua instituição.

(E) a referibilidade é um traço que caracteriza as contribuições, assim como os

demais tributos.

Resolução

(A) CORRETA, no caso da contribuição de intervenção no domínio econômico, é

considerada inconstitucional a lei orçamentária no que implique desvio dos

recursos das contribuições para outras finalidades que não as que deram

ensejo à sua instituição e cobrança. FOI ESSE O ENTENDIMENTO NA ADI 2925

DF (D.J. 19.12.2004), CONFORME EMENTA ABAIXO:

[...]. LEI ORÇAMENTÁRIA - CONTRIBUIÇÃO DE INTERVENÇÃO NO

DOMÍNIO ECONÔMICO - IMPORTAÇÃO E COMERCIALIZAÇÃO DE

PETRÓLEO E DERIVADOS, GÁS NATURAL E DERIVADOS E ÁLCOOL

COMBUSTÍVEL - CIDE - DESTINAÇÃO - ARTIGO 177, § 4°, DA

CONSTITUIÇÃO FEDERAL. É inconstitucional interpretação da Lei

Orçamentária n° 10.640, de 14 de janeiro de 2003, que implique

abertura de crédito suplementar em rubrica estranha à destinação do

que arrecadado a partir do disposto no § 4

o

do artigo 177 da

Constituição Federal, ante a natureza exaustiva das alíneas "a", "b" e "c"

do inciso II do citado parágrafo.

(B) ERRADA, alterar a finalidade da exigência de uma contribuição para a

seguridade social NÃO significa alterar a própria exigência, o que a faz deixar

de—ter—fundamento—constitucional,—não—podendo—subsistir. PODEMOS

ENCONTRAR ESSA AFIRMAÇÃO NA OBRA DO PROF. MARCO AURÉLIO GRECO:

Ementa

CONTRIBUIÇÕES (UMA FIGURA "SUI GENIS"). SÃO PAULO: DIALÉTICA, 2000.

MAS ESSE ENTENDIMENTO NÃO FOI ALBERGADO PELA JURISPRUDÊNCIA,

PODENDO HAVER ALTERAÇÕES DE FINALIDADE POR EMENDA

CONSTITUCIONAL (VIDE AS EC QUE DESVINCULAM DE ÓRGÃO, FUNDO OU

DESPESA, VINTE POR CENTO DA ARRECADAÇÃO DE IMPOSTOS E

CONTRIBUIÇÕES SOCIAIS DA UNIÃO, JÁ INSTITUÍDOS OU QUE VIEREM A SER

CRIADOS NO REFERIDO PERÍODO, SEUS ADICIONAIS E RESPECTIVOS

ACRÉSCIMOS LEGAIS - EC 27/2000, EC 42/2003, EC 56/2007 E EC 68/2011,

ESTA ÚLTIMA PREVENDO A DESVINCULAÇÃO ATÉ 31.12.2015). OU SEJA, A

FINALIDADE CONSTITUCIONALMENTE PREVISTA DAS CONTRIBUIÇÕES

SOCIAIS NÃO CONSTITUI CLÁUSULA PÉTREA.

(C) ERRADA. NÃO é vedado que impostos e contribuições possuam idêntica

base de cálculo. PARA TAL, VEJA TRECHO DO VOTO DO MÍNIMO. CARLOS

VELLOSO NO RE 228.321 RS (D.J. 01.10.1998): "E O SITUAÇÕES É ESTE:

TRATANDO-SE DE CONTRIBUIÇÃO, A CONSTITUIÇÃO NÃO PROÍBE A

COINCIDÊNCIA DE SUA BASE DE CÁLCULO COM A BASE DE CÁLCULO DO

IMPOSTOS, O QUE É VEDADO, EXPRESSAMENTE, RELATIVAMENTE ÀS TAXAS".

(D) ERRADA, nas contribuições especiais, NÃO haverá sempre a identidade

entre o sujeito ativo e a pessoa jurídica destinatária dos recursos e que terá a

obrigação de lhes dar a finalidade que fundamente a sua instituição. EXEMPLO

MAIS COMUM DESSA NÃO IDENTIDADE SÃO AS CONTRIBUIÇÕES AO SISTEMA

"S", EM QUE AS PESSOAS DESTINATÁRIAS DOS RECURSOS E QUE TERÃO A

OBRIGAÇÃO DE LHES DAR A FINALIDADE QUE FUNDAMENTE A SUA

INSTITUIÇÃO SÃO AS ENTIDADES PRIVADAS DE SERVIÇOS SOCIAIS

AUTÔNOMOS E DE FORMAÇÃO PROFISSIONAL, VINCULADAS AO SISTEMA

SINDICAL.

(E) ERRADA, a referibilidade NÃO é um traço que caracteriza as contribuições,

assim como os demais tributos. A REFERIBILIDADE É A VINCULAÇÃO ENTRE O

CONTRIBUINTE E O BENEFÍCIO DECORRENTE DA APLICAÇÃO DOS VALORES

DO TRIBUTO ARRECADADOS. O ENTENDIMENTO DO STF É QUE ESSA

REFERIBILIDADE NÃO SE APLICA À CIDE (NO CASO, CONTRIBUIÇÃO

DESTINADA AO SEBRAE - POR EXEMPLO, RE-AgRg 367.793 - D.J.

29.03.2005). A REFERIBILIDADE É UM TRAÇO QUE CARACTERIZA AS TAXAS

(A FALTA DE REFERIBILIDADE AFASTOU A EXIGÊNCIA DA TAXA DE LIMPEZA

DE LOGRADOUROS PÚBLICOS - AI 245.539 AgR RJ, D.J. 14.12.1999)

GABARITO: A

14- (ANALISTA DE PLANEJAMENTO E ORÇAMENTO 2010 ESAF) A

extrafiscalidade é característica que possuem alguns tributos de permitirem,

além da pura e simples forma de ingresso de receitas nos cofres públicos,

também de intervirem na economia, incentivando ou não determinada

atividade ou conduta do contribuinte. Assinale, entre os tributos listados

abaixo, aquele que não possui caráter extrafiscal.

(A) Imposto sobre produtos industrializados.

(B) Imposto sobre importação.

(C) Contribuição de intervenção no domínio econômico sobre combustíveis.

(D) Imposto sobre produtos industrializados.

(E) Taxa de iluminação pública.

Resolução

(A) ERRADA. IPI possui caráter extrafiscal (e fiscal também até certo ponto),

pois é instrumento de atuação no mercado, estando inclusive excepcionado do

Princípio da Legalidade Estrita e do Princípio da Anterioridade do Exercício

Financeiro.

(B) ERRADA. II. Com este imposto, a União controla as importações, podendo,

por exemplo, proteger o mercado nacional da concorrência de produtos

estrangeiros similares.

(C) ERRADA. As CIDE's possuem caráter eminentemente extrafiscal, pois sua

finalidade precípua é intervir no domínio econômico.

(D) ERRADA. IPI. Idem.

(E) CORRETA. A Taxa de iluminação pública é contraprestação a serviço público

prestado, não cabendo falar em extrafiscalidade, nem em fiscalidade, pois não

há interesse arrecadatório.

GABARITO: E

15- (AUDITOR-FISCAL DA RECEITA FEDERAL - Tecnologia da

Informação 2005 ESAF) Sobre as contribuições sociais gerais (art. 149 da

Constituição Federal), é errôneo afirmar-se, haver previsão de que

(A) poderão ter alíquotas ad valorem ou específicas.

(B) incidirão, também sobre a importação de produtos estrangeiros ou

serviços.

(C) incidirão, em todos os casos, uma única vez.

(D) poderão ter por base, entre outras, o faturamento e a receita bruta.

(E) não incidirão sobre as receitas decorrentes de exportação.

Resolução

(A) CORRETA. Poderão ter alíquotas ad valorem ou específicas (art.149, §2°,

III, "a" e "b", CF88).

(B) CORRETA. Incidirão, também sobre a importação de produtos estrangeiros

ou serviços (art.149, §2°, II, CF88).

(C) ERRADA. A lei definirá as hipóteses em que as contribuições incidirão uma

única vez (art.149, §4°, CF88).

(D) CORRETA, poderão ter por base, entre outras, o faturamento e a receita

bruta (art.149, §2°, III, "b", CF88).

(E) CORRETA, não incidirão sobre as receitas decorrentes de exportação

(art.149, §2°, I, CF88).

GABARITO: C

16- (AUDITOR-FISCAL DA PREVIDÊNCIA SOCIAL 2002 ESAF) Em

relação às contribuições sociais, inclusive às destinadas à seguridade social, a

Constituição estabelece limitações que devem ser respeitadas pela legislação

infraconstitucional. Isto posto, avalie as formulações seguintes e, ao final,

assinale a opção que corresponde à resposta correta.

I. É vedada a concessão de remissão ou anistia da contribuição social

destinada à seguridade social, para débitos em montante superior ao fixado

em lei complementar, do empregador, da empresa e da entidade equiparada a

empresa na forma da lei, incidente sobre a folha de salários e demais

rendimentos do trabalho pagos ou creditados, a qualquer título, à pessoa física

que lhe preste serviço, mesmo sem vínculo empregatício. Igual vedação se

aplica, para débitos em montante superior ao fixado em lei complementar, à

contribuição social de seguridade social, a que se sujeitam o trabalhador e os

demais segurados da previdência social.

II. É vedada a incidência de contribuições sociais sobre as receitas decorrentes

de exportação e sobre a importação de petróleo e seus derivados. Vedada

também é a incidência de contribuição para a seguridade social sobre o valor