Wypłaty z polis na życie

gwarantowane w połowie

UBEZPIECZENIA Ochrona na wypadek upadłości ubezpieczyciela

■

W razie upadłości ubezpieczyciela nie wszyscy mogą liczyć na pokrycie roszczeń

■

Posiadacze inwestycyjnych polis na życie otrzymają tylko połowę wpłat

■

Dziś żadnemu z towarzystw ubezpieczeniowych nie zagraża upadłość

M

ałe i średnie spółki notowane na

warszawskiej giełdzie walczą

z trudnościami: nie sprzyja im ani gospo-

darka polska, ani światowa. Sektor MSP

poprawi wyniki i odzyska zaufanie inwe-

storów, jeśli spadnie inflacja, a tempo

wzrostu PKB przyspieszy.

Więcej strona A4

GIEŁDA

PRAWA UBEZPIECZONYCH

Jeśli masz pytania dotyczące praw ubezpieczonych,

w przypadku upadłości towarzystwa

ubezpieczeniowego, napisz do Marcina

Jaworskiego, eksperta Gazety Prawnej

e-mail: marcin.jaworski@infor.pl

Rekomendacja brokera

uwzględni kondycję

ubezpieczyciela

Zamierzam zawrzeć umowę

ubezpieczenia firmy na naj-

bliższe trzy lata. Czy i gdzie

powinienem sprawdzić sta-

bilność finansową towa-

rzystw, wśród których ofert

będę wybierał?

Sprawdzenie stabilności finan-

sowej towarzystwa dla prze-

ciętnego klienta jest trudne, bo

dane na ten temat zbierają i upubliczniają tylko

np. branżowe wydawnictwa. Niestety, nie daje

takich danych Komisja Nadzoru Finansowego.

W tej sytuacji przeciętny klient ma problem ze

zbadaniem nawet bieżącej kondycji towarzy-

stwa, nie mówiąc o ocenie perspektyw (tym bar-

dziej, że sytuacja zmienia się dynamicznie). War-

to przypomnieć, że na koniec 2007 roku towa-

rzystwa mające problemy z utrzymaniem wskaź-

ników bezpieczeństwa na właściwym poziomie

miały 0,14 proc. udziału w rynku, a po I kwarta-

le 2008 r. było to już 7,34 proc. W przypadku

ubezpieczeń firm można to ryzyko choć w części

scedować, korzystając z usług brokera. On,

przygotowując porównanie i rekomendację,

musi uwzględnić kondycję finansową firmy i jej

perspektywy. Jeśli tego nie zrobi i doradzi nam

firmę, która upadnie, będzie można składać do

niego roszczenie o wyrównanie szkód z jego

polisy OC. Będzie on przy tym odpowiadał za

przypadki, w których w momencie wyboru ist-

niały już przesłanki do niepokoju o kondycję fi-

nansową takiej firmy, które jako profesjonalista

powinien wyłowić.

■

MARCIN JAWORSKI

Warto dziś szukać małych

spółek o niskiej wycenie

Pierwsze kroki

na trudnym rynku akcji

DYŻUR EKSPERTA

A1

nr 150 (2272) 1 sierpnia 2008

65 proc. Polaków chce

zadłużać się we frankach

Szukamy głównie kredytu na zakup mieszkania, najchętniej we frankach szwajcarskich,

i w coraz większej wysokości – wynika z najnowszego raportu porównywarki finansowej

Comperia.pl.

Więcej strona A2

Dodatek do Gazety Prawnej Wydawca: INFOR Biznes sp. z o.o. Sprzedaż łącznie z GP ISSN: 1232-6712

■

Najnowsze zestawienie lokat długoterminowych

■

Emocje – przyjaciel czy wróg inwestora

■

Jak dobrze ulokować waluty

8 sierpnia w Gazecie Prawnej

dodatek

INWESTYCJE

●

KR EDYTY

Mój

portfel

Mój

portfel

Jeden kredyt

na spłatę kilku

zobowiązań

finansowych

■

Największe korzyści

daje hipoteczny

kredyt konsolidacyjny

Więcej strona A2

www

.gazet

apr

a

wna.pl

INWEST

Y

CJE

●

KRED

Y

T

Y

I

nwestujący kilkadziesiąt czy kilkaset tysięcy

złotych w polisy na życie powinni pamiętać,

że w wypadku upadłości towarzystwa dosta-

ną 50 proc. tych kwot i nie więcej niż 30 tys. euro.

Komisja Nadzoru Finansowego opublikowała

raport na temat wypłacalności zakładów ubezpie-

czeń. Okazało się, że po I kwartale 2008 r. sześć

towarzystw miało problem z utrzymaniem wskaź-

ników bezpieczeństwa na właściwym poziomie.

Łącznie ich udziały w rynku sięgają 7,3 proc. Nad-

zór uspokaja, że to przejściowe problemy, które

już w części towarzystw zostały zażegnane dzię-

ki wpłatom kapitału przez akcjonariuszy. Dodat-

kowo warto pamiętać, że w Polsce działa system

gwarancyjny, który służy zaspokojeniu choć czę-

ści roszczeń klientów upadłych zakładów ubez-

pieczeń. Niestety, pełne gwarancje mają tylko po-

szkodowani przez posiadaczy polis OC komunika-

cyjnego i OC rolników oraz sami rolnicy, którzy

obowiązkowo ubezpieczają gospodarstwa. Posia-

dacze majątkowych polis dobrowolnych nie mogą

liczyć na żadne wypłaty w przypadku upadłości

wybranego przez nich towarzystwa. Tylko w czę-

ści na pokrycie swoich roszczeń mogą liczyć posia-

dacze polis na życie. To istotne o tyle, że obecnie

wielu klientów kupuje inwestycyjne polisy na ży-

cie, powierzając towarzystwom nawet kilkadzie-

siąt czy kilkaset tysięcy złotych. Niestety, specjal-

ny Ubezpieczeniowy Fundusz Gwarancyjny gwa-

rantuje im tylko 50 proc. wpłat, a dodatkowo nie

może to być kwota większa niż 30 tys. euro.

■

Więcej strona A3

RAPORT HIPOTRENDY

Tendencje na rynku kredytów hipotecznych

INWESTOWANIE

■

Jakie są perspektywy roz-

woju sytuacji na rynku ropy

po ostatnich spadkach cen na

światowych rynkach?

– Jednym z najważniejszych

czynników będzie skala spowol-

nienia gospodarczego w Sta-

nach Zjednoczonych i spadek

popytu na paliwa u tego naj-

większego konsumenta ropy na

świecie. Czysto technicznie ce-

ny ropy mają szanse spaść nawet

do 75 dolarów za baryłkę. Uza-

leżniałbym to od zaistnienia re-

cesji w gospodarce światowej,

co wydaje się być najmniej

prawdopodobne ze względu na

tempo wzrostu w Azji. Patrząc

na cenę surowca w kategoriach

fundamentalnych, popyt rośnie

szybciej niż podaż, co w optymi-

stycznym dla ropy wariancie być

może pozwoli wyhamować spa-

dek jej ceny na obecnych pozio-

mach. Wariant pośredni to ko-

rekta w okolice 100 dolarów.

■

Na ile o cenie ropy decydują

czynniki fundamentalne, a na

ile działania spekulacyjne?

– Nie ma konsensusu co do te-

go, ile w cenie ropy jest spekula-

cji, a ile fundamentów. Na pew-

no ostatnio wzrosła rola speku-

lantów, głównie rosnących w si-

łę funduszy hedgingowych. Jest

to rynek o olbrzymiej płynności,

co zawsze przyciąga najwięk-

szych spekulantów i musimy się

pogodzić z tym, że na rynkach

surowców rola inwestorów fi-

nansowych będzie rosła. Zmien-

ność rynku surowcowego jest

duża, co przy dopływie kapitału

spekulacyjnego i rosnących

emocjach odrywa ceny od fun-

damentów. W długim horyzon-

cie czasu na ceny mają wpływ

czynniki fundamentalne, a te

przemawiają za tym, że ceny

w długim okresie będą rosły.

W perspektywie najbliższej de-

kady większość globalnego za-

potrzebowania energetycznego

będzie pochodzić z Chin i Indii,

a w tej chwili także ze Stanów

Zjednoczonych. Póki co, kraje te

nie wprowadzają żadnych regu-

lacji emisji dwutlenku węgla, co

mogłoby sprzyjać zmniejszeniu

zużycia ropy.

■

Ceny jakich innych surow-

ców na światowych rynkach

będą rosły?

– Ceny surowców są zależne

przede wszystkim od popytu

z realnej gospodarki i możliwo-

ści ich produkcji. W sporej części

przypadków produkcja jest

związana z dużym zużyciem

energii, np. dla aluminium koszt

energii potrzebnej do wytopu to

około 40 proc. ceny finalnej.

Tymczasem problemy na rynku

energii są obecnie najbardziej

skomplikowane do rozwiązania.

Nie wchodząc w szczegóły, cena

energii będzie w najbliższym

czasie znacznie rosnąć i będzie

miała olbrzymi wpływ na gospo-

darkę – początkowo niekorzyst-

ny, także poprzez wzrost cen

produkcji surowców. Interesują-

ce perspektywy mają przed so-

bą surowce zużywające najwię-

cej energii, np. aluminium i pla-

tyna. Oczywiście, ich wzrost mo-

że być hamowany przez

zwalniającą gospodarkę. Dobre

perspektywy mają także metale

szlachetne, np. złoto, bo rośnie

ich znaczenie inwestycyjne i po-

pyt konsumpcyjny. Pozytywne

dla zwyżkujących cen złota jest

też stale pogarszający się stan

obecnych złóż i rosnące koszty

wydobycia. Do tego dochodzą

bieżące problemy na rynku fi-

nansowym.

■

Rozmawiała

MAŁGORZATA KWIATKOWSKA

Rozmawiamy z GRZEGORZEM MIELCARKIEM, członkiem zarządu Investors TFI

Duża zmienność to domena rynku surowców

Cena energii będzie w najbliższym czasie znacznie rosnąć

i będzie miała olbrzymi wpływ na gospodarkę – początkowo

niekorzystny, także poprzez wzrost cen produkcji surowców.

P

oczątkujący inwestor musi zrozumieć,

w jaki sposób zachowanie kursów akcji

skorelowane jest z koniunkturą gospodar-

czą, wynikami finansowymi spółek, analizą

techniczną oraz psychologią i emocjami in-

nych graczy.

Więcej strona A3

Fot. Arch.

Szukamy głównie kredytu

na zakup mieszkania,

najchętniej we frankach

szwajcarskich, i w coraz

większej wysokości – takie

wnioski płyną z najnowszego

raportu Hipotrendy,

przygotowanego przez

porównywarkę finansową

Comperia.pl.

W

śród użytkowników

portalu Comperia.pl,

którzy poszukiwali

produktu hipotecznego, naj-

więcej – ponad 68 proc. – zain-

teresowanych było kredytem

na zakup mieszkania. To o 0,13

pkt proc. więcej w porównaniu

z I kwartałem 2008 r. Kredytem

na zakup domu interesowało

się 16,9 proc. użytkowników.

Oznacza to spadek o 3,8 proc.,

co można tłumaczyć pogodą.

W sezonie wiosenno-letnim ra-

czej realizujemy inwestycje,

a więc wykorzystujemy kredy-

ty, a nie je zaciągamy.

Wzrost oprocentowania

kredytów złotowych coraz czę-

ściej skłania kredytobiorców

do poszukiwania sposobów na

zmniejszenie miesięcznych ob-

ciążeń. Można to zrobić prze-

walutowując kredyt na tańszy,

denominowany w walutach

obcych lub go refinansując,

a więc przenosząc kredyt do

innego banku (pod warun-

kiem, że dalsza spłata odby-

wać się będzie na lepszych wa-

runkach). W II kwartale 2008 r.

takim kredytem zainteresowa-

nych było 7,6 proc. użytkow-

ników Comperii, o 3,4 proc.

więcej niż w kwartale po-

przednim. Z pożyczki hipo-

tecznej chciało skorzystać

5 proc., a z kredytu konsoli-

dacyjnego 2,4 proc. kredyto-

biorców.

Apetyt na większy kredyt

Z raportu Hipotrendy wyni-

ka, że Polacy poszukują kredy-

tów o coraz większej wartości.

Kredytami w przedziałach od

300 do 350 i od 350 do 400

tys. zł zainteresowanych było

po około 5 proc. użytkowni-

ków Comperii (wzrost odpo-

wiednio o 0,4 i 0,5 pkt proc.

wobec I kwartału 2008 r.).

Kredyt w kwocie 400–450 tys.

zł chciało zaciągnąć 2,7 proc.

osób (wzrost o 0,8 pkt proc.),

450–500 tys. zł – 2,9 proc.

(wzrost 0,5 pkt proc.).

Największym zainteresowa-

niem (22 proc.) nadal cieszą

się kredyty w przedziale

200–250 tys. zł (wzrost o 0,9

pkt proc.). Po około 13 proc.

użytkowników zgłaszało popyt

na kredyt w segmentach

50–100 tys. zł, 100–150 tys. zł

i 150–200 tys. zł. W każdym

przedziale odnotowaliśmy nie-

wielki spadek popytu (od 1,3

do 1,9 pkt proc.).

W II kwartale średnia wyso-

kość poszukiwanego kredytu

na zakup mieszkania (w zło-

tych) wyniosła 239 tys. zł (wię-

cej o prawie 12 tys. zł w porów-

naniu z I kw.). W przypadku

kredytu we frankach szwajcar-

skich było to 269,5 tys. zł, wię-

cej o 9,3 tys. zł.

Spłaty do 30 lat

Najchętniej preferowanym

okresem spłaty był przedział

25-30 lat. Na taki okres chcia-

ło zaciągnąć kredyt 57,7 proc.

użytkowników Comperii

(wzrost o 4,2 proc.). Nieznacz-

nie wzrosło zainteresowanie

kredytami o krótszym okresie

spłaty – od 3 do 10 lat.

Rewolucyjnych zmian nie

było w przypadku deklarowa-

nego udziału środków wła-

snych w zakupie nieruchomo-

ści. W II kwartale ponad poło-

wa użytkowników Comperii

szukała kredytu w wysokości

od 80 do 100 proc. wartości za-

bezpieczenia (nieruchomości).

Króluje frank szwajcarski

Na początku roku kredyt

we frankach szwajcarskich

chciało zaciągnąć ponad 65

proc. korzystających z portalu

Comperia.pl (aż o 8,5 pkt proc.

więcej niż w poprzednim

kwartale). Jednocześnie o tyle

samo spadło zainteresowanie

kredytami złotowymi (32

proc. zapytań). To dość wyraź-

ne zmiany – zwłaszcza w po-

równaniu z IV kw. 2007 roku,

kiedy chętnych na kredyty we

frankach było 50,7 proc., a na

kredyty w złotych 47,6 proc.

Rosnący popyt na

kredyty denomino-

wane we frankach

szwajcarskich nie jest

zaskoczeniem, biorąc

pod uwagę drożejące

kredyty w złotych.

Od stycznia do

czerwca 2008 r. róż-

nica pomiędzy wyso-

kością rat kredytu

złotowego (200 tys.

zł, 30-letni okres

spłaty) i kredytu we

frankach urosła z 320

do 515,25 zł. Przyczyna tkwi

w wysokiej inflacji w Polsce,

rosnących stopach Narodowe-

go Banku Polskiego i coraz

wyższej rynkowej stawce

WIBOR, od której bezpośred-

nio zależy oprocentowanie.

Osoba spłacająca kredyt w ro-

dzimej walucie (200 tys. zł, za-

ciągnięty na 30 lat, spłacany

w ratach równych) w II kwar-

tale musiała przeznaczać na

ten cel miesięcznie średnio

1418,44 zł (o 8,7 proc. więcej

niż w I kwartale). Rata kredy-

tu we frankach wynosiła śred-

nio 937,34 zł, a w stosunku do

poprzedniego trymestru obni-

żyła się o prawie 4 proc. Co cie-

kawe, płacilibyśmy jeszcze niż-

sze raty, gdybyśmy wybrali

kredyt w dolarach, co jest spo-

wodowane niskimi stopami

procentowymi w

Stanach

Zjednoczonych i mocno osła-

biającym się dolarem. Rata ta-

kiego kredytu to średnio 816 zł

(o 16 proc. mniej niż w pierw-

szych trzech miesiącach 2008

roku).

W II kwartale 2008 r. śred-

nie oprocentowanie kredytów

złotowych, uwzględniające

rynkowe stopy pro-

centowe i średnie

marże banków, wy-

niosło 7,65 proc.

(wzrost o 0,84 pkt

proc. w porównaniu

z I kw.), oprocento-

wanie kredytów

w euro – 6,51 proc.

(wzrost o 0,48 pkt

proc.), w dolarach –

4,31 proc. (spadek

o 0,71 pkt proc.),

a we frankach szwaj-

carskich – 4,25 proc.

(wzrost o 0,12 pkt proc.).

Comperia.pl już po raz trze-

ci publikuje raport analizują-

cy tendencje na rynku kredy-

tów hipotecznych (obecnie za

II kwartał 2008 r.). Raport Hi-

potrendy prezentuje m.in.

strukturę popytu na poszcze-

gólne produkty hipoteczne

oraz analizę kosztów kredy-

tów zaciągniętych w złotych,

frankach szwajcarskich, euro

i dolarach.

■

i

Wyjaśnienie oceny zdolności

kredytowej

Bank ma prawo do uzależnienia przyznania kredytu od

zdolności kredytowej kredytobiorcy. Ma przy tym pełną

swobodę przy tej ocenie i nie musi co do jej zasad składać

wyjaśnień przed potencjalnym kredytobiorcą. Jedyny wy-

jątek stanowią kredyty dla przedsiębiorców.

P

rzez zdolność kredytową rozumie się zdolność do spłaty za-

ciągniętego kredytu wraz z odsetkami w terminach określo-

nych w umowie. Kredytobiorca jest obowiązany przedłożyć

na żądanie banku dokumenty i informacje niezbędne do dokona-

nia oceny tej zdolności.

Na wniosek przedsiębiorcy ubiegającego się o kredyt, bank prze-

kazuje odpłatnie, w formie pisemnej, wyjaśnienie dotyczące do-

konanej przez siebie oceny zdolności kredytowej. Wysokość opła-

ty za sporządzenie takiego wyjaśnienia jest uzależniona od ban-

ku. Prawo bankowe w tej materii zawiera jedynie lakoniczne

stwierdzenie, iż opłata taka powinna być odpowiednia do wyso-

kości kredytu.

ED

Korzyści z asisstance

Asisstance to usługa ubezpieczeniowa, której celem jest

zminimalizowanie skutków nieszczęśliwych zdarzeń, jakie

dotkną ubezpieczonego.

O

ile klasyczna polisa ubezpieczeniowa służy głównie zre-

kompensowaniu strat, o tyle asisstance niesie szybką po-

moc po zaistnieniu wypadku. W ramach asisstance ubez-

pieczony może liczyć zarówno na szybką pomoc, jak i rekompen-

satę szkód w mieniu i zdrowiu osób poszkodowanych wskutek

wypadku w kraju i za granicą.

Asisstance jest szczególnie przydatne w podróży, dlatego zazwy-

czaj towarzyszy ubezpieczeniom komunikacyjnym (może być np.

załącznikiem do polisy OC). Ale coraz częściej mamy do czynienia

z tzw. asisstance domowym, które dotyczy zarówno zdarzeń loso-

wych, jakie mogą dotknąć mienia, jak i przytrafić się ubezpieczo-

nemu w miejscu zamieszkania.

W ramach asisstance domowego firma organizuje pomoc pole-

gającą na świadczeniu różnych usług, np.: zorganizowanie po-

mocy medycznej lekarza internisty w domu ubezpieczonego

w przypadku nagłego zachorowania oraz interwencji specjali-

stów w domu ubezpieczonego w przypadku nagłego zachorowa-

nia oraz interwencji specjalistów w domu ubezpieczonego

w przypadku wystąpienia zdarzeń losowych, takich jak kradzież

z włamaniem i rabunek, pożar, zalanie, grad, powódź, huragan,

wybuch, lawina, uderzenie pioruna, upadek statku powietrzne-

go, złamanie lub upadek zewnętrznych anten telewizyjnych i sa-

telitarnych, stłuczenie szkła – powodujących uszkodzenie mienia

znajdującego się w domu ubezpieczonego.

ED

Kredyt konsolidacyjny

Jeden kredyt na spłatę kilku zobowiązań finansowych okre-

ślany jest mianem kredytu konsolidacyjnego. Największe

korzyści daje hipoteczny kredyt konsolidacyjny, gdyż jest on

najniżej oprocentowany. Osoby, które nie dysponują hipote-

ką nieruchomości, mogą wziąć kredyt lub pożyczkę konsoli-

dacyjną zabezpieczoną polisą ubezpieczenia na życie.

W

praktyce największe szanse na uzyskanie kredytu kon-

solidacyjnego mają osoby, które są właścicielami nieru-

chomości z czystą hipoteką, a ściślej – z księgą wieczy-

stą, w której nie występują żadne zabezpieczenia w postaci wpi-

su hipoteki. Ale równie dobrze może to być nieruchomość, dla

której sąd dopiero zakłada księgę wieczystą. Wówczas, podobnie

jak w przypadku większości kredytów hipotecznych, bank może

zgodzić się na przejściowe (do czasu możliwości wpisu hipoteki)

zabezpieczenie kredytu konsolidacyjnego w postaci jego ubezpie-

czenia.

Większość banków oferujących kredyty hipoteczne dopuszcza

także możliwość ustanowienia hipoteki na nieruchomości innej

osoby niż kredytobiorca (oczywiście za zgodą osoby trzeciej).

Ponadto na rynku pojawiają się również kredyty konsumenckie

(niehipoteczne), które mają za cel spłatę kredytów i pożyczek za-

ciągniętych wcześniej przez osobę ubiegającą się o taki kredyt.

W rzeczywistości są to także kredyty konsolidacyjne, a do ich za-

bezpieczenia służą miękkie instytucje typu weksel własny in blan-

co czy poręczenie osób trzecich. Trzeba jednak pamiętać, że takie

kredyty niehipoteczne są dość wysoko oprocentowane. Korzysta-

jąc z nich jest więc trudniej osiągnąć główny cel kredytu konsoli-

dacyjnego, a więc obniżenie kosztów obsługi zadłużenia. W wie-

lu przypadkach taki cel można jednak osiągnąć.

ED

porady ekspertów

A2

Mój portfel

PIĄTEK

1 SIERPNIA

2008 | nr 150

WWW.GAZETAPRAWNA.PL

■

MACIEJ

BEDNAREK

redaktor naczelny

portalu

Comperia.pl

RAPORT HIPOTRENDY Tendencje na rynku kredytów hipotecznych

65 proc. Polaków chce

zadłużać się we frankach

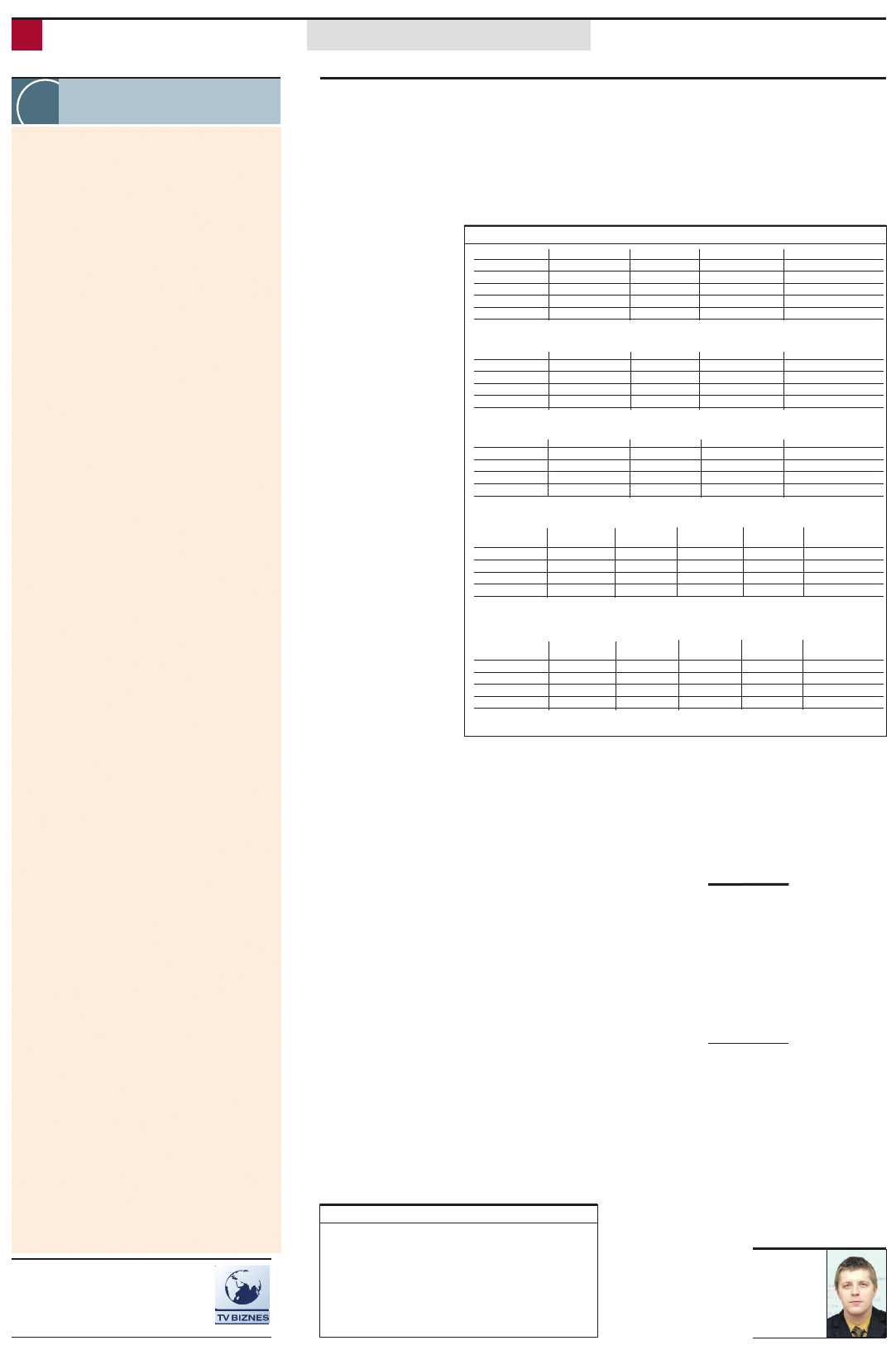

Udział zapytań

IV kw. 2007

I kw. 2008

II kw. 2008

Zmiana kw./kw.

Zakup

67,24

68,04

68,17

+ 0,13 p.p.

Refinansowanie

4,80

4,22

7,57

+ 3,35 p.p.

Pożyczka

4,74

4,84

4,98

+ 0,14 p.p.

Budowa domu

20,56

20,72

16,91

– 3,81 p.p.

Konsolidacja

2,65

2,18

2,37

+ 0,19 p.p.

ŚREDNIA WARTOŚĆ KREDYTU (W ZŁ)*

IV kw. 2007

I kw. 2008

II kw. 2008

Zmiana kw./kw.

Zakup/CHF

277 705

260 195

269 491

9 296

Pożyczka/CHF

167 231

157 605

154 257

-3 348

Zakup/PLN

241 389

227 176

239 156

11 980

Pożyczka/PLN

137 372

140 703

119 024

-21 679

UDZIAŁ ZAPYTAŃ O KREDYT W ZALEŻNOŚCI OD JEGO WALUTY ( W PROC.)*

IV kw. 2007

I kw. 2008

II kw. 2008

Zmiana kw./kw.

PLN

47,60

40,60

31,86

– 8,74 p.p.

CHF

50,70

56,84

65,36

+ 8,52 p.p.

EUR

1,00

1,44

1,31

– 0,13 p.p.

USD

0,70

1,12

1,46

+ 0,34 p.p.

KWARTALNA ZMIANA WYSOKOŚCI RAT KREDYTU*

IV kw. 2007

I kw. 2008 II kw. 2008

Zmiana

Zmiana

(w zł)

(w proc.)

PLN

1249

1304

1418

114

8,74

CHF

962

976

937

-38

-3,93

EUR

1225

1169

1175

6

0,50

USD

1233

967

817

-151

-15,57

KWARTALNA ZMIANA OPROCENTOWANIA KREDYTÓW*

IV kw. 2007

I kw. 2008

II kw. 2008

Zmiana

Zmiana

(w p.p.)

(w proc.)

PLN

6,39

6,80

7,65

0,84

12,37

CHF

4,14

4,13

4,25

0,12

2,97

EUR

6,26

6,03

6,51

0,48

8,01

USD

6,77

5,02

4,31

-0,71

-14,09

Źródło: porównywarka finansowa Comperia.pl

CELE KREDYTOWANIA*

Skutecznym sposobem znalezienia najtańszej oferty kredytu hipo-

tecznego jest porównanie rzeczywistej rocznej stopy oprocento-

wania (RRSO). W przeciwieństwie do oprocentowania nominalne-

go, które oddaje jedynie koszt odsetkowy, stopa rzeczywista

uwzględnia wszystkie koszty przyznania i obsługi kredytu: opro-

centowanie nominalne, prowizję, składki za tzw. ubezpieczenie

przejściowe, niski wkład własny, ubezpieczenie i wycenę nieru-

chomości, opłaty sądowe i notarialne, a także – w przypadku kre-

dytów walutowych – tzw. spread walutowy.

NA CO ZWRACAĆ UWAGĘ ZACIĄGAJĄC KREDYT HIPOTECZNY

Polacy

poszukują

kredytów

o coraz większej

wartości

Poradnik bankowy

Oglądaj w TV Biznes w sobotę

o godz. 16.40

Jak wybrać najlepsze produkty bankowe,

jak zarobić i nie stracić

* Udział zapytań użytkowników portalu Comperia.pl w poszczególnych kwartałach

* Średnia wyliczona w oparciu o zapytania użytkowników portalu Comperia.pl

* Średnia wyliczona w oparciu o zapytania użytkowników portalu Comperia.pl

* Raty wyliczone przy założeniu średniej stawki WIBOR 3M i marży banków (kredyt 200 tys. zł na 30 lat, bez wkładu własnego)

* Średnie raty wyliczone przy założeniu średniej stawki WIBOR 3M i marży banków

MARCIN JAWORSKI

marcin.jaworski@infor.pl

R

aport Komisji Nadzoru Fi-

nansowego dotyczący wy-

płacalności zakładów ubezpie-

czeń w I kwartale tego roku po-

kazał, że na koniec tego okresu

firmy o łącznym udziale w ryn-

ku na poziomie 7,3 proc. miały

problem z utrzymaniem wskaź-

ników bezpieczeństwa na wła-

ściwym poziomie. Równolegle

nadzór uspokaja, że w większo-

ści wypadków te problemy zo-

stały już zażegnane przez dopła-

ty ze strony udziałowców. Gene-

ralnie eksperci są zdania, że

obecnie nie należy spodziewać

się upadłości, bo udziałowcami

działających u nas towarzystw

są znane firmy, które ze wzglę-

du na wizerunek nie mogą so-

bie pozwolić na upadłość spółki

w jakimkolwiek kraju. Warto

jednak zwrócić uwagę na ten sy-

gnał, bo to pierwsza od kilku lat

informacja, że ubezpieczyciele

mają jakieś problemy.

Na szczęście dla klientów to-

warzystwa nie upadają z dnia

na dzień i można zorientować

się, że dzieje się coś złego.

Pierwszym sygnałem jest zain-

teresowanie nadzoru taką spół-

ką, która musi przedstawiać

programy naprawcze i realizo-

wać je. To wszystko dzieje się

bez rozgłosu, żeby nie niepoko-

ić klientów. Dopiero gdy to nie

pomoże, mamy pierwszy jawny

sygnał: wprowadzenie w spółce

zarządu komisarycznego.

Na szczęście nawet jeśli pró-

by uratowania spółki przez

nadzór nie pomogą, jest jeszcze

system gwarancji dla klientów

upadłych towarzystw. Przy

czym w ubezpieczeniach ma-

jątkowych ta gwarancja doty-

czy tylko wybranych grup

ubezpieczeń. Chodzi głównie

o poszkodowanych przez po-

siadaczy polis OC komunika-

cyjnego i OC rolnika w upa-

dłym zakładzie ubezpieczeń.

Na pełne wypłaty mogą też li-

czyć rolnicy, którzy kupili obo-

wiązkową polisę budynków

rolnych. Warto zaznaczyć, że

choć ostatnie upadłości miały

miejsce jeszcze w 2000 roku,

Ubezpieczeniowy Fundusz

Gwarancyjny wciąż wypłaca

pieniądze poszkodowanym

przez posiadaczy polis OC

w upadłych towarzystwach.

W 2007 roku było to 5,6 mln zł.

Można zakładać, że podobne

kwoty będzie wypłacał jeszcze

przez kilka kolejnych lat, bo co-

raz więcej w tych kosztach jest

udziału rent wypłacanych po-

szkodowanym lub ich rodzi-

nom. Z jednej strony, upraw-

nionych jest coraz mniej, bo np.

dzieci, które dostawały rentę

po ojcu, usamodzielniły się, al-

bo poszkodowany zmarł. Z dru-

giej, ci którzy renty pobierają,

dostają coraz wyższe kwoty (ze

względu na inflację i wzrost

ogólnego poziomu życia).

Pozostali klienci nie mogą już

liczyć na pełne rekompensaty.

Tylko 50 proc. wierzytelności

i dodatkowo nie więcej niż kwo-

tę stanowiącą równowartość 30

tys. euro dostaną dwie grupy.

Pierwsza grupa to poszkodowa-

ni przez posiadaczy polis, które

muszą kupić, bo wynika to z in-

nych ustaw (np. ubezpieczenia

organizatorów turystyki, OC

różnych grup zawodowych itp.).

Druga to posiadacze polis na ży-

cie. To ważna informacja dla

osób, które ostatnio chętnie ku-

pują polisy inwestycyjne. Po-

winny mieć świadomość, że np.

jeśli mają na polisie 100 tys. zł,

to w razie upadłości towarzy-

stwa dostaną połowę tej kwoty.

Dodatkowo jeśli ktoś lokuje 500

tys. zł, to z systemu gwarancyj-

nego dostanie niecałe 100 tys.

zł, bo tyle obecnie jest warte 30

tys. euro (wysokość maksymal-

nej kwoty wypłaty).

Posiadacze pozostałych

ubezpieczeń dobrowolnych bę-

dą musieli pogodzić się ze stra-

tą, bo nikt nie gwarantuje im

przejęcia ich roszczeń przez

Fundusz, co oznacza koniecz-

ność zakupu nowej polisy.

■

WWW.GAZETAPRAWNA.PL

Mój portfel

PIĄTEK

1 SIERPNIA

2008 | nr 150

A3

UBEZPIECZENIA Ochrona klientów towarzystw na wypadek upadłości

Pełne gwarancje mają poszkodowani i rolnicy

Z

arówno samodzielne inwestowanie, jak i inwestowanie za pośrednic-

twem funduszy, ma swoje plusy i minusy. Pewne jest jednak to, że in-

westując samodzielnie, można uzyskać nieporównywalnie lepsze wyniki

od funduszy inwestycyjnych. Dlaczego więc tak spore grono Polaków pre-

feruje jednostki funduszy inwestycyjnych? Wynika to przede wszystkim

z niewiedzy o giełdzie, mechanizmów jej funkcjonowania, a także niechę-

ci do edukacji. Tymczasem to właśnie edukacja powinna być pierwszym

i najważniejszym etapem przygotowania się do przyszłych inwestycji gieł-

dowych. Kluczowa jest kwestia zrozumienia, w jaki sposób zachowanie

kursów akcji skorelowane jest z koniunkturą gospodarczą, wynikami finan-

sowymi spółek, analizą techniczną, ale także psychologią i emocjami inwe-

storów. Szczególny nacisk warto położyć na edukację z zakresu analizy

fundamentalnej, pod dyktando której następują cykliczne wahania noto-

wań akcji na giełdzie. Obok podstawowych aspektów, które wpływają bez-

pośrednio na kurs, nie należy zapomnieć o poznaniu zasad obrotu giełdo-

wego, rodzajów zleceń czy też praw przysługujących akcjonariuszom.

Mając już przynajmniej ogólną wiedzę na temat giełdy, można przy-

stąpić do dalszych kroków. Na początek rekomendujemy wirtualne trans-

akcje na kartce papieru, które pozwolą ocenić słuszność naszych analiz

i założeń. Kiedy okaże się, że zdobyta wiedza procentuje w postaci do-

brych trafień, warto (także w sposób wirtualny) skonstruować portfel

oparty o większą ilość walorów. Chodzi o dywersyfikację, bez której in-

westor naraża się na ryzyko. Częstym błędem początkującego inwesto-

ra jest bowiem to, że kieruje się zasadą: im mniej spółek w portfelu, tym

większa szansa na szybki zarobek. Takie rozumowanie jest mylne i wy-

nika z przeświadczenia, że na giełdzie można tylko zarabiać. Rzeczywi-

stość szybko tę tezę weryfikuje i pokazuje, że zarobek nie jest taki prosty,

jakby się wydawało, w szczególności przy braku zróżnicowania portfe-

la. Dlatego dywersyfikacja może okazać się jedną z metod minimalizu-

jących straty podczas spadków i wpłynie korzystnie na portfel podczas

wzrostów. Nie należy też uśredniać cen zakupu walorów spadających.

(uśredniać można akcje wzrastające).

Znając już zasady i mechanizmy działania giełdy, dokonywania transak-

cji, oceniania spółek, należy przystąpić do wyboru brokera odpowiadają-

cego naszym wymaganiom. Jednym z kluczowych argumentów wpływa-

jących na taką decyzję powinien być koszt transakcji i utrzymania rachun-

ku – najniższy jest koszt transakcji prowadzonych za pośrednictwem inter-

netu. W szczególności warto wziąć pod uwagę ocenę jakości platform

internetowych. Do ich oceny przydać się mogą opinie innych inwestorów.

Znaleźć je można na forach tematycznych. Finalnie warto również spraw-

dzić, jaka jest dostępność punktów obsługi klienta. Im jest ich więcej – tym

lepiej. Przechodząc ten cały proces – od edukacji przez wybór brokera

– można stać się wreszcie wartościowym inwestorem giełdowym.

■

Trzeba zrozumieć, w jaki sposób zachowanie kursów akcji skorelowane

jest z koniunkturą gospodarczą, wynikami finansowymi spółek, analizą

techniczną, ale także psychologią i emocjami innych graczy.

■

PIOTR

CIEŚLAK

Stowarzyszenie

Inwestorów

Indywidualnych

STOWARZYSZENIE INWESTORÓW INDYWIDUALNYCH ODPOWIADA

reklama

Od czego zacząć inwestowanie na rynku akcji

Działający w Polsce system gwarancji na wypadek upadłości

towarzystw ubezpieczeniowych w pełni obejmuje tylko

poszkodowanych przez posiadaczy OC komunikacyjnego

i OC rolnika. Rolnicy są jedyną grupą zawodową,

która ma uprawnienia do korzystania z ochrony – nawet jeśli

sami wybiorą towarzystwo, które upadnie.

WYPŁATY DLA POSZKODOWANYCH

wypłacił UFG w 2007 roku

poszkodowanym przez posiadaczy polis

OC w upadłych towarzystwach

5,6

mln zł

Wśród klientów funkcjonuje powiedzenie, że polisę OC można ku-

pić w dowolnym zakładzie – byle tanio, bo i tak zmartwienie z uzy-

skaniem pełnej wypłaty (np. jeśli towarzystwo jest w słabej kondy-

cji finansowej) ma poszkodowany, a nie ten, kto płaci za polisę.

W praktyce tak rzeczywiście jest, bo większość osób nie wie, że nie

mamy obowiązku zwracać się do towarzystwa. Można składać bez-

pośrednio roszczenie do sprawcy wypadku, a ten, jeśli chce, może

poinformować o tym fakcie swojego ubezpieczyciela i uruchomić

polisę. Korzystają z tego chętnie brokerzy, którzy zajmują się likwi-

dacją szkód – szczególnie, jeśli mamy do czynienia z firmowym sa-

mochodem. Składają roszczenie bezpośrednio do firmy. Ta żeby

uniknąć problemów, zgłasza roszczenie do swojego ubezpieczycie-

la, żeby załatwił je jak najszybciej. Ponieważ zależy mu na dobrej

współpracy z takim podmiotem, rzeczywiście takie szkody są likwi-

dowane lepiej i szybciej.

NAWET OC WARTO KUPIĆ W DOBREJ FIRMIE

KUPUJEMY POLISY Z FUNDUSZEM

składek wpłaciliśmy na koniec 2007 r.

na polisy z ubezpieczeniowym

funduszem kapitałowym. Sporo polis

inwestycyjnych ma charakter polisy

na życie i dożycie, więc do tej kwoty

trzeba dodać kilka miliardów złotych

12

mld zł

Skąd bierze pieniądze UFG?

■

40 mln zł – składki od towarzystw sprzedających polisy obowiąz-

kowe, głównie OC komunikacyjne;

■

15,95 mln zł – przychody z opłat karnych płaconych przez osoby,

które nie mają polis obowiązkowych;

■

12,55 mln zł – przychody z tzw. regresów, czyli żądania zwrotu

wypłaconych przez UFG odszkodowań poszkodowanym przez

nieubezpieczonych czy np. pijanych sprawców wypadków.

Na co wydaje?

■

35,99 mln zł – wypłaty dla poszkodowanych przez nieubezpie-

czonych kierowców lub rolników lub w wypadkach, w których

sprawcy zbiegli (w tym 6,4 mln zł to kwota rent wypłacanych po-

szkodowanym lub rodzinom, dożywotnio lub do osiągnięcia

określonego wieku);

■

5,58 mln zł – wypłaty dla poszkodowanych przez posiadaczy po-

lis OC w upadłych towarzystwach

Uwaga! Pokazano tylko ważniejsze pozycje przychodów i wydatków,

mające znaczenie dla klientów. Dane na koniec 2007 r.

UBEZPIECZENIOWY FUNDUSZ GWARANCYJNY

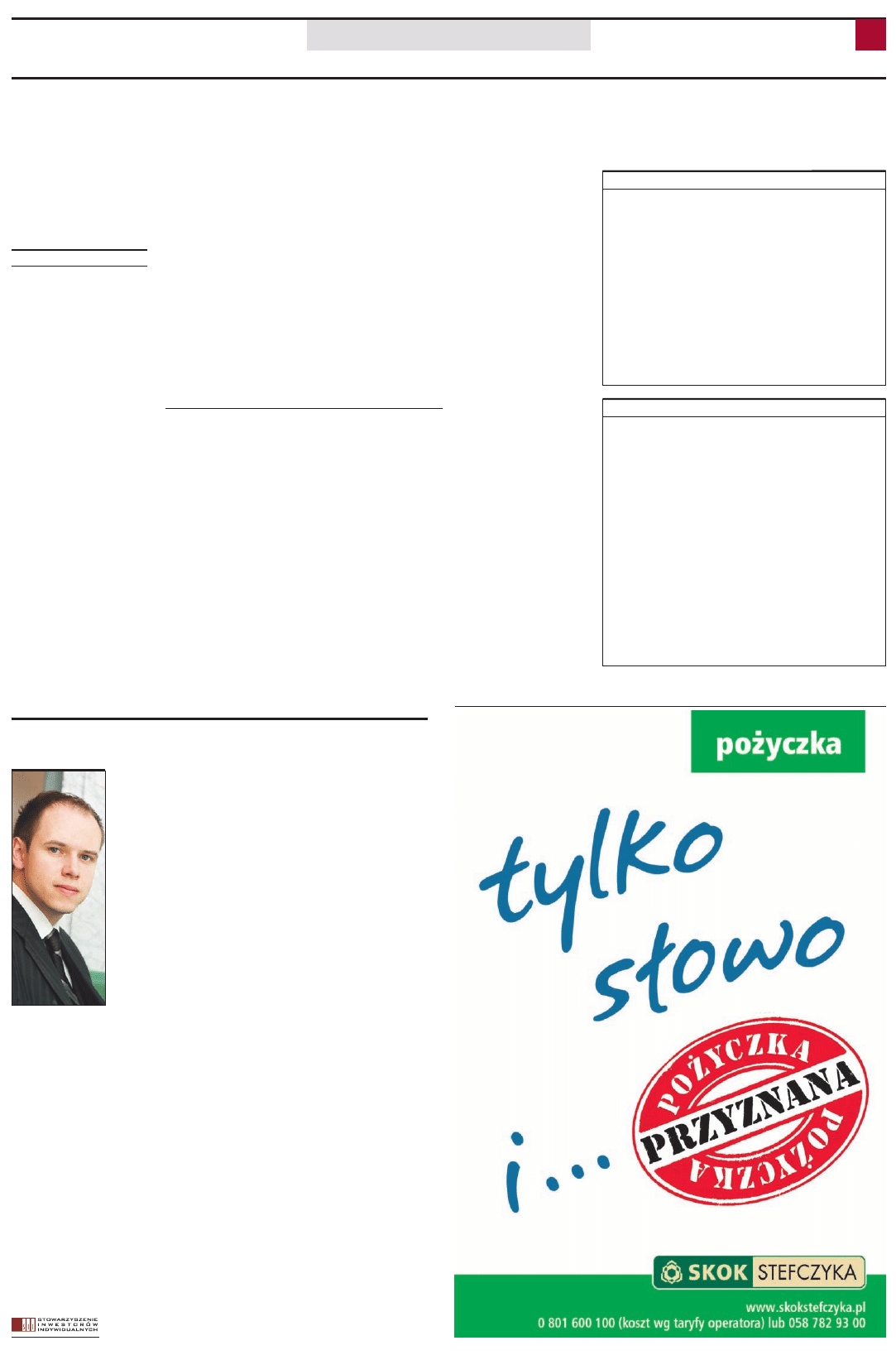

A

kcje MSP, które do poło-

wy ubiegłego roku cie-

szyły się dużą popular-

nością wśród inwestorów, dziś

przeżywają trudny okres. Dla-

czego? Po pierwsze, wcześniej-

sza hossa wywindowała wyce-

ny znacznej części spółek do ir-

racjonalnie wysokich pozio-

mów. Warto przypomnieć, że

bezpośrednio po przyznaniu

Polsce organizacji mistrzostw

Euro w 2012 roku wskaźnik ce-

na do zysku dla znacznej części

firm budowlanych osiągnął po-

ziom bliski 40-krotności ocze-

kiwanych zysków. W tamtym

czasie powszechne było myśle-

nie, że wysokie tempo oczeki-

wanego wzrostu pozwala uza-

sadniać wysokie wyceny pozio-

mem zysków, jakie spółki będą

wypracowywać za dwa-trzy la-

ta. Podstawą tego optymizmu

były doskonałe, choć rzadko

spotykane, uwarunkowania

makroekonomiczne: wysokie

tempo wzrostu gospodarczego

połączone z wyjątkowo niskim

poziomem inflacji.

Słabnie wzrost, rośnie inflacja

Kryzys na amerykańskim

rynku nieruchomości ma – jak

dotąd – stosunkowo małe prze-

łożenie na zjawiska w polskiej

gospodarce. Tym niemniej od

blisko roku doświadczamy stop-

niowo słabnącego tempa wzro-

stu połączonego z przyśpiesze-

niem inflacji. Konieczność wal-

ki z inflacją przekłada się na

wzrost stóp procentowych.

W ten sposób wskazać można

drugą, nie mniej ważną przy-

czynę pogorszenia sentymentu

inwestorów do małych i śred-

nich spółek. W obec-

nych uwarunkowa-

niach makroekono-

micznych znaczna

część firm nie jest

w stanie zapewnić

dalszej poprawy wy-

ników finansowych.

Odpada zatem argu-

ment uzasadniający

już nie tylko dalszy

wzrost kursów akcji,

lecz nawet utrzyma-

nie poziomów sprzed

roku. Warto również

podkreślić, że rynek

akcji może w krótkim okresie

kierować się różnego rodzaju

modami (na małe i średnie spół-

ki, na sektor budowlany, a kilka

lat wcześniej na spółki interne-

towe), tym niemniej w dłuż-

szym horyzoncie o poziomach

cen akcji decydują wyniki finan-

sowe spółek i oczekiwane tem-

po ich wzrostu.

Trudna poprawa wyników

Oprócz czynników makro-

ekonomicznych, małe i śred-

nie spółki borykają się rów-

nież z innymi trudnościami.

Do najważniejszych należy za-

liczyć: silne umocnienie kur-

su złotego, wysokie tempo

wzrostu płac oraz wzrost cen

surowców I energii. Biorąc to

wszystko pod uwagę, trudno

oczekiwać, aby większość

spółek mogła sprawić inwe-

storom niespodziankę w po-

staci poprawy wyników finan-

sowych w ciągu najbliższych

kilku kwartałów. Wyniki fi-

nansowe małych i średnich

spółek odznaczają się bowiem

znacznie większą zmienno-

ścią niż rezultaty spółek sta-

bilnych. W okresie przyspie-

szenia gospodarczego popra-

wiają się bardzo szybko, ale

mogą też dramatycznie się ob-

niżać, gdy koniunktura się po-

garsza. Przykład? Opubliko-

wane do tej pory raporty fi-

nansowe za II kwartał 2008 r.

Zmienna gospodarka i spółki

Czy małe i średnie spółki ma-

ją szansę wrócić do łask inwe-

storów? Analiza historyczna

stóp zwrotu z indeksów war-

szawskiej giełdy wskazuje, że

okresy dominacji małych i śred-

nich spółek przeplatają się z la-

tami, w których wypadają one

słabiej niż cały rynek. Można za-

ryzykować twierdzenie, że

zmienność ta jest w dużej mie-

rze determinowana fazą cyklu

gospodarczego, w ja-

ką w danym czasie

wchodzi gospodarka.

Jakkolwiek jest to ana-

liza uproszczona, war-

to zwrócić uwagę, że

małe i średnie spółki

wypadły szczególnie

dobrze w

latach

2003–2004. Był to

okres znaczącego

przyspieszenia tempa

wzrostu PKB w związ-

ku z przystąpieniem

Polski do Unii Euro-

pejskiej. Inflacja

w 2003 roku była jeszcze niska,

przyśpieszyła dopiero w kolej-

nym roku. Sentyment do ma-

łych i średnich spółek istotnie

pogorszył się jesienią 2004 r.

Kolejny rok był okresem spo-

wolnienia tempa wzrostu PKB

(szczególnie słabo wypadły I i II

kwartał 2005 r.). Łatwo zauwa-

żyć, że był to rok, w którym ma-

łe i średnie spółki zachowywały

się słabiej niż szeroki rynek. Sy-

tuacja zmieniła się pod koniec

2005 r., kiedy rozpoczęła się

trwająca blisko dwa lata hossa

średniaków. Można zaryzyko-

wać twierdzenie, że była ona

spowodowana niezwykle ko-

rzystnymi uwarunkowaniami

makroekonomicznymi, jakie

wystąpiły w 2006 roku. Był to

bez wątpienia jeden z najlep-

szych okresów w naszej gospo-

darce: tempo wzrostu PKB prze-

kroczyło 6 proc. przy średnio-

rocznej stopie inflacji na pozio-

mie zaledwie 1 proc.! Kolejny

rok wypadł jeszcze lepiej pod

względem tempa wzrostu PKB,

ale na horyzoncie pojawiły się

już czarne chmury, których

efektem był zapoczątkowany

w lipcu 2007 r. spadek noto-

wań. Obawy o pogorszenie

tempa wzrostu połączyły się

z narastającą presją inflacyjną.

Według prognoz, w bieżącym

roku tempo wzrostu PKB za-

mknie się w przedziale 5,0–5,5

proc., zaś inflacja może zbliżyć

się nawet do 5 proc.

W oczekiwaniu na trend boczny

Próba odpowiedzi na pyta-

nie o przyszłą sytuację w seg-

mencie małych i średnich spół-

ek musi opierać się na progno-

zach co do stanu polskiej go-

spodarki. Wydaje się, że 2009

rok nie przyniesie jeszcze uspo-

kojenia obecnych napięć. Tem-

po wzrostu PKB może się znów

obniżyć, a szczyt inflacji może

być nadal przed nami. Nie

oznacza to, że w segmencie

małych i średnich spółek nie da

się osiągać zysków. Po pierw-

sze, potencjał spadkowy rynku

jest już w dużej mierze zreali-

zowany, a obecne poziomy wy-

cen pozwalają oczekiwać wy-

stąpienia kilkumiesięcznego

trendu bocznego. W tej sytuacji

warto stosować selektywne po-

dejście inwestycyjne, poszuku-

jąc spółek o niskiej wycenie, ale

dających jednocześnie perspek-

tywę poprawy wyników finan-

sowych. Czy moda na małe

i średnie spółki ma szansę jesz-

cze powrócić? Wydaje się, że

w kilkuletnim horyzoncie jest

to możliwe.

■

A4

Mój portfel – poradnik inwestora

PIĄTEK

1 SIERPNIA

2008 | nr 150

WWW.GAZETAPRAWNA.PL

IIN

NFFO

ORR BBiizznneess SSpp.. zz oo..oo..

01-042 Warszawa, ul. Okopowa 58/72,

tel. (022) 530 40 35, (022) 530 40 40, fax (022) 530 40 39

w

ww

ww

w..ggaazzeettaapprraaw

wnnaa..ppll,, ggpp@

@iinnffoorr..ppll

RReeddaakkttoorr pprroow

waaddzząąccyy:: Tomasz Chojnowski, (022) 530 41 67, tomasz.chojnowski@infor.pl

BBiiuurroo RReekkllaam

myy:: Iwona Krzanowska, tel. (022) 530 44 61, fax (022) 530 40 25

D

Drruukk:: AGORA SA Drukarnia, ul. Daniszewska 27, 03-230 Warszawa

i

Zmiana IKE

Nie tracąc prawa do zwolnienia z podatku od oszczędno-

ści, posiadacz indywidualnego konta emerytalnego (IKE)

może zmienić konto – np. z prowadzonego przez fundusz

inwestycyjny na IKE w banku.

B

y nie utracić prawa do zwolnienia z podatku, oszczędzają-

cy przy zmianie kont musi pamiętać, że przekazanie środ-

ków zgromadzonych na starym koncie na nowe musi mieć

formę wypłaty transferowej.

Wypłata transferowa jest to przeniesienie środków zgromadzo-

nych przez oszczędzającego na IKE do innej instytucji finanso-

wej lub przeniesienie środków zgromadzonych na IKE z IKE

zmarłego na IKE osoby uprawnionej lub do programu emerytal-

nego, do którego uprawniony przystąpił, lub jednoczesne odku-

pienie jednostek uczestnictwa w jednym funduszu inwestycyj-

nym i nabycie jednostek uczestnictwa w innym funduszu inwe-

stycyjnym zarządzanym przez to samo towarzystwo za środki

pieniężne uzyskane z odkupienia jednostek uczestnictwa (kon-

wersja), pod warunkiem że jednostki odkupywane, jak i naby-

wane są rejestrowane na IKE oszczędzającego. Możliwe jest też

przeniesienie środków zgromadzonych przez oszczędzającego

na IKE do programu emerytalnego, do którego przystąpił

oszczędzający, lub przeniesienie środków z programu emerytal-

nego na IKE (w przypadkach określonych w ustawie o pracow-

niczych programach emerytalnych). Wypłata transferowa jest

dokonywana z instytucji finansowej prowadzącej IKE do innej

instytucji finansowej, z którą oszczędzający zawarł umowę

o prowadzenie IKE, z instytucji finansowej prowadzącej IKE do

programu emerytalnego, do którego przystąpił oszczędzający,

albo z programu emerytalnego do instytucji finansowej, z którą

oszczędzający zawarł umowę o prowadzenie IKE, albo z IKE

zmarłego oszczędzającego na IKE osoby uprawnionej albo do

programu emerytalnego, do którego uprawniony przystąpił.

Wypłata transferowa jest dokonywana na podstawie dyspozy-

cji oszczędzającego albo osoby uprawnionej, po uprzednim za-

warciu umowy o prowadzenie IKE z inną instytucją finansową

albo po przystąpieniu do programu emerytalnego i okazaniu

instytucji dokonującej wypłaty transferowej odpowiednio po-

twierdzenia zawarcia umowy albo potwierdzenia przystąpienia

do programu emerytalnego. W przypadku wypłaty transfero-

wej z IKE do programu emerytalnego wypłata transferowa do-

konywana jest na rachunek programu emerytalnego.

Trzeba też pamiętać, że przedmiotem wypłaty i wypłaty

transferowej może być wyłącznie całość środków zgroma-

dzonych na IKE. Jedynym wyjątkiem od tej reguły jest przy-

padek, gdy oszczędzający dokonuje wypłaty transferowej

między funduszami inwestycyjnymi zarządzanymi przez to

samo towarzystwo.

ED

Konto emerytalne pod zastaw

Posiadacze indywidualnych kont emerytalnych, którzy

mają przejściowe kłopoty finansowe, nie muszą w celu

odzyskania środków likwidować rachunku. Korzystniej-

szym rozwiązaniem może być wzięcie kredytu, zabezpie-

czeniem którego będzie zastaw na IKE.

G

dy następuje zwrot oszczędności zgromadzonych na indy-

widualnym koncie emerytalnym (IKE), jego skutkiem jest

likwidacja konta emerytalnego. Ale zamiast likwidacji

konta można wystąpić np. do banku o pożyczkę lub kredyt pod

zastaw IKE. Jeśli posiadacz konta wycofa oszczędności przed ter-

minem, zapłaci podatek od oszczędności i ewentualnie opłaty na

rzecz banku prowadzącego IKE. Przepisy prawne stwierdzają bo-

wiem, iż umowa zawarta z bankiem może ustanawiać termin,

nie dłuższy niż 12 miesięcy, w którym dokonanie zwrotu wiąże

się z koniecznością poniesienia przez oszczędzającego dodatko-

wej opłaty, której wysokość bank określił w umowie. W przypad-

ku wypowiedzenia umowy o prowadzenie IKE instytucja finan-

sowa jest obowiązana pouczyć oszczędzającego, że zwrotowi

podlegają środki zgromadzone na IKE pomniejszone o należny

podatek oraz pobrać ten podatek. Gdy oszczędzający dokonuje

zwrotu przed upływem tego terminu, instytucja finansowa ma

prawo do potrącenia dodatkowej opłaty ze zwracanych środ-

ków zgromadzonych na IKE.

ED

porady ekspertów

GIEŁDA Kiedy zainwestować w akcje małych i średnich spółek

Warto szukać spółek o niskiej

wycenie i poprawiających wyniki

Co czwartek o godz. 12

w Radiu Dla Ciebie audycja

Portfel dla ciebie przygotowywana

we współpracy z GP

Mój portfel w mediach

Małe i średnie spółki notowane na warszawskiej giełdzie

walczą z trudnościami: nie sprzyja im ani gospodarka polska,

ani światowa. Sektor MSP poprawi wyniki i odzyska zaufanie

inwestorów, jeśli spadnie inflacja, a tempo wzrostu PKB

przyspieszy.

■

MAREK

ŚWIĘTOŃ

wiceprezes

zarządu,

dyrektor

inwestycyjny

IPOPEMA TFI

Okresy dominacji

małych i średnich

spółek

przeplatają się

z latami,

w których

wypadają one

słabiej niż cały

rynek

Document Outline

Wyszukiwarka

Podobne podstrony:

więcej podobnych podstron