B A N K I K R E DY T s t y c z e ƒ - l u t y 2 0 0 0

72 BankowoÊç Komercyjna

Zarzàdzanie niefinansowymi aktywami trwa∏ymi,

umo˝liwiajàcymi dystrybucj´ produktów bankowych,

jest cz´sto zaniedbywanym elementem procesu zarzà-

dzania aktywami i pasywami. Przyczynà takiego stanu

rzeczy jest stosunkowo niski udzia∏ wspomnianej kate-

gorii pozycji majàtkowych w aktywach ogó∏em banków

komercyjnych. Niski udzia∏ nie oznacza jednak ma∏ego

wp∏ywu kszta∏towania niefinansowych aktywów trwa-

∏ych na sukces przedsi´biorstwa bankowego - przynaj-

mniej z dwu powodów.

Po pierwsze, mi´dzy realizowanà strategià a wiel-

koÊcià i strukturà aktywów trwa∏ych banku istnieje sil-

na wzajemna zale˝noÊç. Z jednej strony struktura

i wielkoÊç aktywów trwa∏ych sà wynikiem realizowa-

nej strategii, z drugiej - istniejàca wielkoÊç i struktura

tych aktywów ograniczajà mo˝liwoÊci realizacji no-

wych przedsi´wzi´ç strategicznych.

Po drugie, banki stojà dziÊ przed zasadniczym wybo-

rem, który w znacznej mierze okreÊli ich miejsce w sys-

temie finansowym najbli˝szych dziesi´cioleci. Chodzi tu-

taj o wybór kana∏ów dystrybucji produktów i us∏ug ban-

kowych: wybór mi´dzy tradycyjnà dystrybucjà poprzez

sieç oddzia∏ów i ekspozytur a dystrybucjà prowadzonà

elektronicznie w sieciach teleinformatycznych. Innymi

s∏owy, jest to wybór mi´dzy bankowoÊcià bezpoÊrednie-

go kontaktu pracownika z klientem (face-to-face banking)

a bankowoÊcià, w której maszyny i systemy informatycz-

ne zast´pujà pracowników w sprzeda˝y wi´kszoÊci pro-

duktów i us∏ug bankowych (przynajmniej tych wystanda-

ryzowanych), czyli remote banking

1

.

Banki muszà zatem podjàç decyzj´, w jakiej mierze

inwestowaç w dotychczasowe kana∏y dystrybucji,

a w jakiej mierze wykorzystywaç nowe technologie.

Nie mogà bowiem rozwijaç równolegle i niezale˝nie od

siebie tych dwóch kana∏ów. Grozi∏oby to ponoszeniem

wysokich kosztów utrzymywania, nadmiernych -

w stosunku do popytu - zdolnoÊci do Êwiadczenia

us∏ug i sprzeda˝y produktów bankowych, które ju˝ dziÊ

sà doÊç wyraênie, np. w Europie, zauwa˝alne. Koszty te

stawiajà banki w niekonkurencyjnym po∏o˝eniu w sto-

sunku do podmiotów nowo wchodzàcych do sektora,

wykorzystujàcych obni˝one, w∏aÊnie dzi´ki technolo-

giom informatycznym, bariery wejÊcia.

Do podj´cia decyzji o strukturze inwestycji deter-

minujàcych przysz∏y charakter niefinansowych akty-

wów trwa∏ych niezb´dna jest wiedza o:

- tendencjach w zakresie wyboru kana∏ów dystry-

bucji, obserwowanych w Êwiecie,

- zaletach i wadach tradycyjnych i wspó∏czesnych

kana∏ów dystrybucji, ich wp∏ywie na przychody i kosz-

ty banku oraz jego globalnà pozycj´ ryzyka.

Przybli˝eniu tych w∏aÊnie przes∏anek decyzyjnych

poÊwi´cona jest zasadnicza cz´Êç niniejszego artyku∏u.

Tradycyjna bankowoÊç

W Europie i na Êwiecie do po∏owy lat 80. za podstawo-

wy wskaênik pozycji banku na rynku detalicznym

uznawano wielkoÊç sieci fizycznych oddzia∏ów i in-

nych placówek, a liczba placówek wszystkich banków

na terenie danego kraju na tysiàc lub milion mieszkaƒ-

ców s∏u˝y∏a za podstawowà miar´ stopnia rozwoju sys-

temu bankowego. Dzisiaj poziom wspomnianych

dwóch wskaêników traktuje si´ z wielkà ostro˝noÊcià.

Rozbudowana sieç nadal stanowi bowiem istotny atut,

ale w przysz∏oÊci, przy dalszym obni˝aniu si´ barier

Nowe kana∏y dystrybucji produktów

bankowych a wybrane problemy

zarzàdzania bankiem

K r z y s z t o f J a c k o w i c z

1 Por. The Effects of Technology on the EU Banking Systems. European Cen-

tral Bank, July 1999, s. 5-8.

wejÊcia do sektora bankowego, mo˝e przekszta∏ciç si´

w powa˝ne zagro˝enie o charakterze strategicznym.

Równie˝ druga miara, obrazujàca dost´pnoÊç us∏ug

i produktów bankowych, musi byç zmodyfikowana, by

uwzgl´dniç zautomatyzowane kana∏y dystrybucji.

Cennych informacji mo˝e dostarczyç analiza da-

nych, dotyczàcych rozwoju tradycyjnej bankowoÊci.

Najlepszym miernikiem, którym dysponujemy

w tym przypadku, jest liczba placówek bankowych

na 1000 mieszkaƒców. Miernik ten nie jest pozba-

wiony wad, bowiem w ramach tradycyjnych oddzia-

∏ów produkty najcz´Êciej sà dystrybuowane za po-

mocà nowoczesnych, zautomatyzowanych i zinfor-

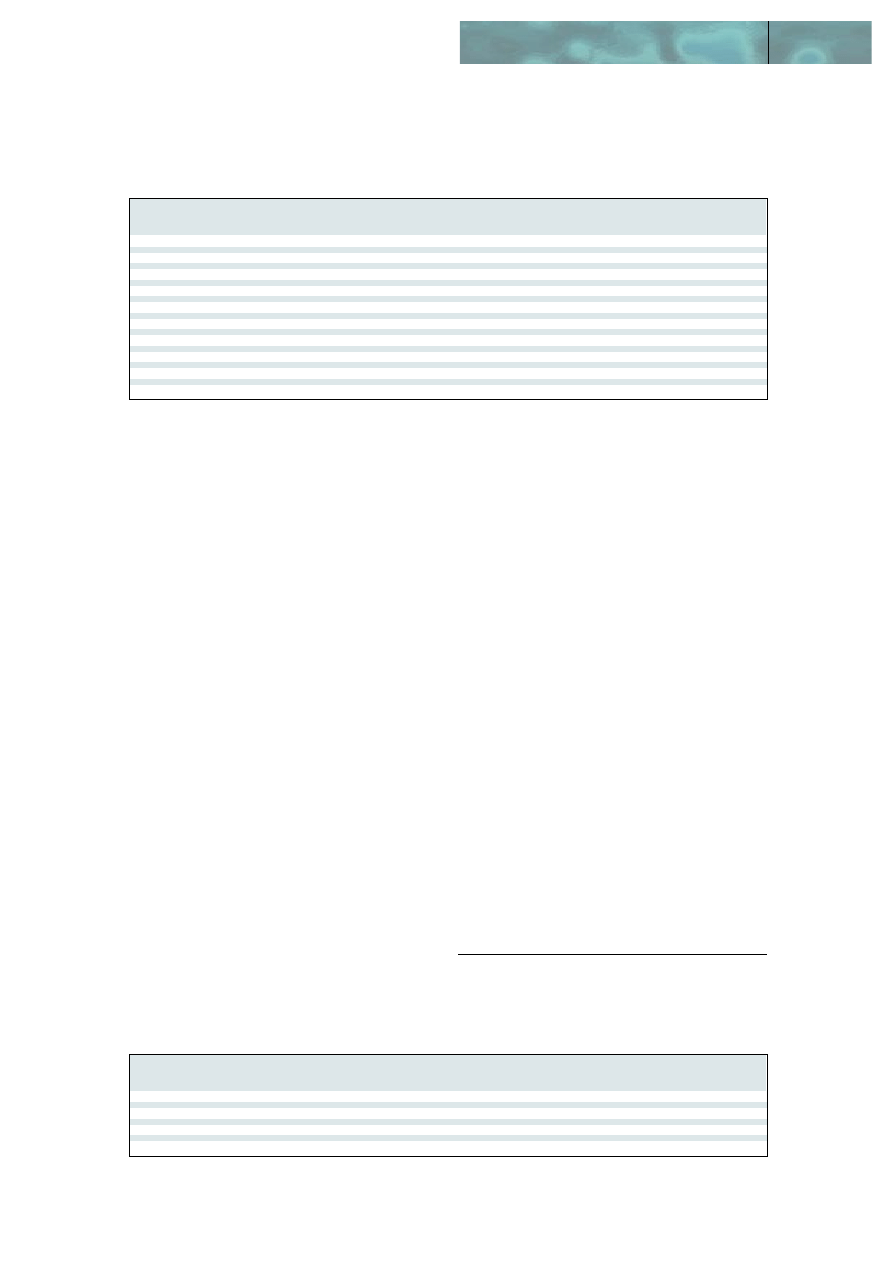

matyzowanych kana∏ów. Dane z lat 1980-1997 dla

wybranych krajów Unii Europejskiej i Unii jako ca-

∏oÊci przedstawia tabela 1.

W Unii Europejskiej jako ca∏oÊci obserwujemy od

roku 1985 niewielki spadek liczby palcówek banko-

wych na 1000 mieszkaƒców. JeÊli jednak analiz´ pro-

wadzimy w podziale na poszczególne kraje, obraz nie

jest ju˝ tak jednoznaczny. Te paƒstwa, które u progu lat

80. dysponowa∏y dobrze rozwini´tym systemem ban-

kowym, notujà od roku 1985 lub najpóêniej 1990 r.

doÊç wyraêny spadek omawianego wskaênika (Niem-

cy, Francja, Wielka Brytania, Holandia, Belgia). Tam

natomiast, gdzie w latach 80. sieç placówek by∏a mniej

g´sta (W∏ochy, Portugalia, Grecja), zauwa˝alny jest

wzrost liczby placówek bankowych na 1000 mieszkaƒ-

ców a˝ do 1997 r.

Taki przebieg badanego zjawiska mo˝e sugerowaç,

˝e dopiero systemy bankowe o pewnym stopniu roz-

woju, a wi´c pewnym stopniu zasobnoÊci (silnie zwià-

zanej ze stanem ca∏ej gospodarki) zaczynajà racjonali-

zowaç struktury terenowe i wdra˝aç kana∏y dystrybucji

nie wymagajàce posiadania rozbudowanej sieci fizycz-

nej. Zale˝noÊç ta jednak nie ma dziÊ, moim zdaniem,

determinujàcego znaczenia. Systemy s∏absze, mniej

rozwini´te, nie muszà powtarzaç historii rozwoju sys-

temów silniejszych. Mogà przechodziç skokowo pewne

etapy rozwoju, nie wdra˝ajàc rozwiàzaƒ, które nie

sprawdzi∏y si´ lub mia∏y tylko charakter przejÊciowy

w krajach wysoko rozwini´tych, a od razu si´gajàc po

metody najbardziej efektywne

2

.

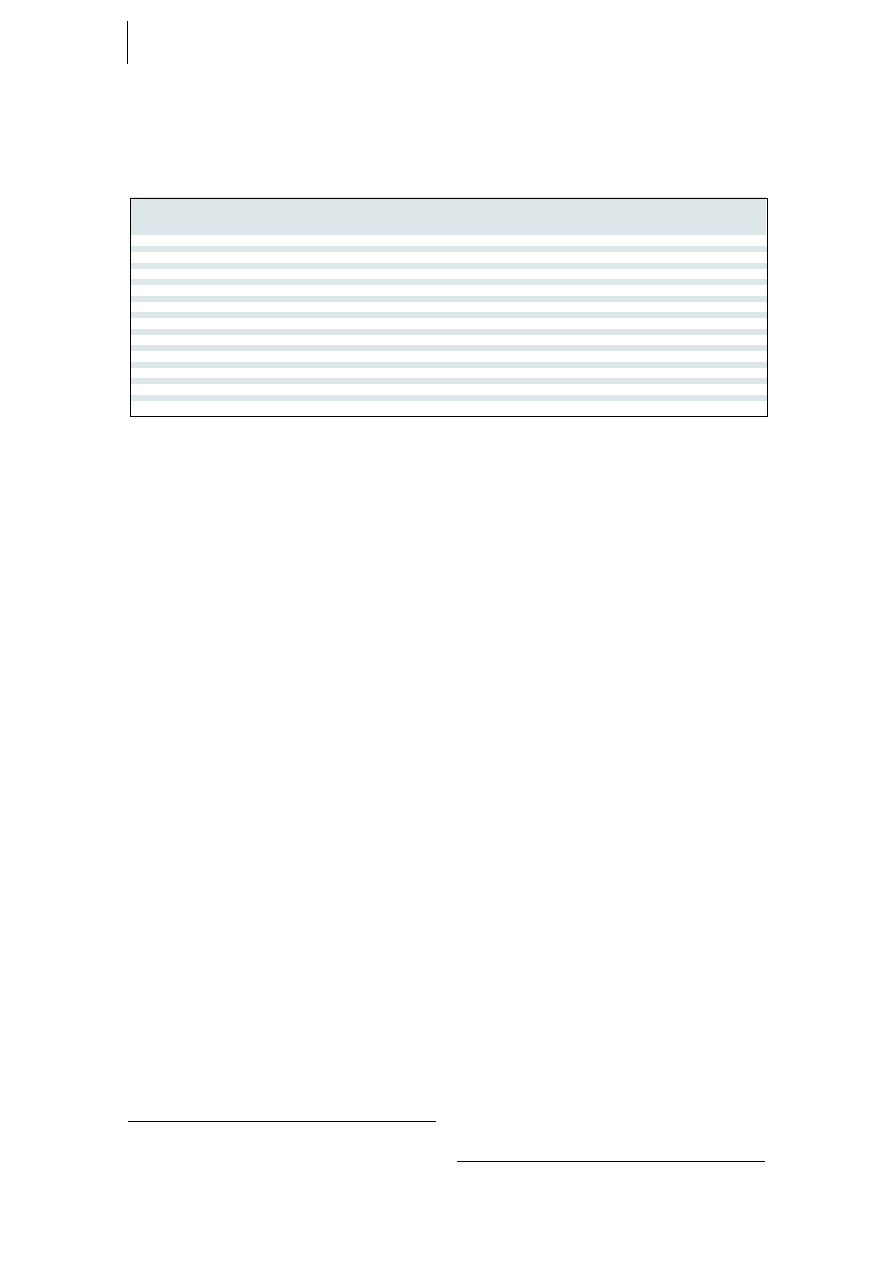

Sprawdêmy obecnie, jak na tle tendencji europej-

skich rysuje si´ obraz polskiego sektora bankowego.

Informacje o liczbach oddzia∏ów i innych placówek

bankowych w uk∏adzie bezwzgl´dnym i w przelicze-

niu na 1000 mieszkaƒców zawiera tabela 2.

Dane przedstawione w tabeli 2 nie potwierdzajà

(z wyjàtkiem pierwszego kwarta∏u 1999 r.) prezentowa-

nej w mediach opinii o szybkim rozwoju sieci banko-

wej. Rozwój sieci dotyczy przede wszystkim wielkich

miast i kilku najwi´kszych banków. Dost´p do us∏ug

bankowych na prowincji nie ulega natomiast szybkiej

poprawie ze wzgl´du na stabilnà liczb´ filii i ekspozy-

tur oraz malejàcà liczb´ banków spó∏dzielczych (930

w marcu 1999 r. wobec 1.653 w 1993 r.)

3

.

73

B A N K I K R E DY T s t y c z e ƒ - l u t y 2 0 0 0

BankowoÊç Komercyjna

2 Por. Krajowe karty z mikroprocesorem. „Rzeczpospolita”, 1.07.1999.

3 Spadek liczby banków spó∏dzielczych nie zawsze oznacza spadek liczby

placówek bankowych. Za znacznà cz´Êç zmniejszenia liczby banków spó∏-

dzielczych odpowiedzialne sà nie upad∏oÊci, ale fuzje i przej´cia.

Kraj

1980

1985

1990

1995

1996

1997

Belgia

b.d.

0,87

0,90

0,76

0,74

0,72

Francja

0,45

0,47

0,45

0,44

0,44

0,44

Grecja

0,17

0,19

0,23

0,23

0,23

0,24

Hiszpania

0,62

0,76

0,83

0,93

0,95

0,97

Holandia

0,67

0,59

0,54

0,44

0,44

0,44

Niemcy

b.d.

0,61

0,63

0,59

0,58

0,57

Portugalia

0,11

0,15

0,20

0,35

0,38

0,41

Wielka Brytania

b.d.

0,38

0,35

0,33

0,32

0,32

W∏ochy

0,22

0,23

0,31

0,41

0,43

0,44

Ârednia dla UE

0,52

0,52

0,51

0,49

0,48

0,48

Ta b e l a 1 L i c z b a p l a c ó w e k b a n k o w y c h n a 1 0 0 0 m i e s z k a ƒ c ó w

èród∏o: Possible Effects of EMU on the EU Banking Systems in the Medium to Long Term. European Central Bank, February 1999, Tabela 4.2. w aneksie; Payment

Systems in the European Union. Addendum Incorporating 1997 Figures. European Central Bank, January 1999, Tabela 2, s. 170.

1996

1997

1998

03.1999

Oddzia∏y banków komercyjnych

1.580

1.629

1.864

2.003

Inne placówki (filie, ekspozytury, ajencje)

7.981

8.023

7.615

7.920

Liczba placówek ogó∏em na 1000 mieszkaƒców

0,25

0,25

0,25

0,26

Ta b e l a 2 P l a c ó w k i b a n k ó w k o m e r c y j n y c h w P o l s c e w l a t a c h 1 9 9 6 - 1 9 9 9

èród∏o: obliczenia w∏asne na podstawie: Rocznik Statystyczny GUS 1998, s. 89; Sytuacja finansowa banków w I kwartale 1999 roku. Synteza. Narodowy Bank

Polski, Generalny Inspektorat Nadzoru Bankowego, s. 26, Tabela 3.

B A N K I K R E DY T s t y c z e ƒ - l u t y 2 0 0 0

74 BankowoÊç Komercyjna

Wskaênik liczby placówek przypadajàcych na 1000

mieszkaƒców nale˝y oceniç jako niski, jest on bowiem

blisko dwa razy ni˝szy od Êredniej dla Unii Europejskiej.

Dowodzi to niepe∏nego wykorzystania istniejàcych obec-

nie mo˝liwoÊci ekspansji przez banki dzia∏ajàce w Pol-

sce. Podczas gdy Êrednio w Unii Europejskiej aktywa

banków stanowià 244,23% PKB, a depozyty podmiotów

niebankowych 101,95% PKB

4

, w Polsce wskaêniki te

kszta∏tujà si´ na poziomie odpowiednio: 56,10%

i 33,75% (wszystkie dane GUS na koniec 1997 r.).

Polski rynek bankowy ma wi´c spory potencja∏

wzrostowy, nawet przy stabilnym poziomie PKB. Stwa-

rza to szans´ rozwoju, ale stawia te˝ ostro pytanie

o drogi ekspansji oraz sposoby opanowania rynku

i przyciàgni´cia nowych klientów

5

. Wydaje si´, ˝e od-

robienie dystansu dzielàcego nas od krajów UE poprzez

budow´ tradycyjnych oddzia∏ów, wymagajàcych wyso-

kiego zatrudnienia, jest racjonalne. Jest to sposób kosz-

towny i czasoch∏onny. Bardziej zasadne wydaje si´

tworzenie ma∏ych, wpó∏zautomatyzowanych placówek

(przyk∏adami takich dzia∏aƒ sà sieci Handlobanku

i Millennium), mogàcych obs∏ugiwaç zarówno kliente-

l´ przyzwyczajonà do nowoczesnych technologii, jak

te˝ klientów odnoszàcych si´ nieufnie do transakcji do-

konywanych w sposób elektroniczny. Ostatnie stwier-

dzenie nie oznacza oczywiÊcie, ˝e rozbudowa tradycyj-

nej sieci jest niewskazana w naszych warunkach. Uza-

sadnieniem dla jej rozbudowy mogà byç:

- ch´ç Êwiadczenia wyspecjalizowanych, niestan-

dardowych us∏ug, negocjowanych w drodze bezpoÊred-

niego kontaktu pracownika banku z klientem,

- zamiar wi´kszej geograficznej dywersyfikacji

dzia∏alnoÊci w celu obni˝enia ryzyka kredytowego lub

ryzyka zwiàzanego ze êród∏ami finansowania.

Remote banking

Remote banking, czyli w dos∏ownym t∏umaczeniu zdal-

na bankowoÊç, polega na zastàpieniu bezpoÊredniego

kontaktu pracownika z klientem pracà maszyn, wyko-

rzystaniem programów komputerowych i kontaktem

poÊrednim klientów z bankiem za poÊrednictwem tele-

fonu i sieci teleinformatycznych

6

. Jak wynika z przyto-

czonej definicji, poj´cie remote banking obejmuje doÊç

zró˝nicowane kana∏y dystrybucji produktów i us∏ug

bankowych. W jej zakres wchodzà bowiem:

- u˝ycie jedno lub wielozadaniowych bankomatów

(kiosk lub self-banking),

- wykorzystanie ∏àcznoÊci telefonicznej do kontak-

tu z bankiem i sk∏adania zleceƒ p∏atniczych i inwesty-

cyjnych,

- zastosowanie komputerów i dostarczonego przez

bank oprogramowania (home banking) lub powszech-

nie dost´pnych sieci (internet banking) do korzystania

z oferty banku.

Wymienione powy˝ej trzy kana∏y charakteryzujà

si´ sporà odr´bnoÊcià. Dlatego te˝ stan ich rozwoju

w Polsce i na Êwiecie b´dziemy opisywaç w zarysowa-

nym powy˝ej podziale.

Mo˝liwoÊç zastosowania bankomatów do dystry-

bucji produktów i us∏ug bankowych jest ÊciÊle zwiàza-

na z g´stoÊcià ich sieci, kosztami ponoszonymi przez

klienta oraz zwyczajami klienteli w zakresie korzysta-

nia z us∏ug finansowych.

Dane dotyczàce liczby bankomatów przypadajà-

cych na 1000 mieszkaƒców w wybranych paƒstwach

UE i w Stanach Zjednoczonych przedstawia tabela 3.

Tym razem zarysowujàca si´ w Europie i w Sta-

nach Zjednoczonych tendencja jest jasna. We wszyst-

kich analizowanych paƒstwach mamy do czynienia ze

wzrostem g´stoÊci sieci bankomatów. Dystans, dzielàcy

nasz kraj pod tym wzgl´dem od paƒstw wymienionych

4 Zob. Possible Effects of EMU ..., op.cit., Tabela 1.1a i 2.1.

5 O ró˝nych sposobach budowania sieci przez polskie banki mo˝na przeczy-

taç w tekÊcie A. Myczkowskiej: Tam, gdzie jeszcze nas nie ma. „Rzeczpospo-

lita”, 17.01.1998.

6 Por. The Effects of Technology ..., op.cit., s. 9-10.

Kraj

1985

1990

1993

1994

1995

1996

1997

Belgia

0,06

0,08

0,28

0,31

0,35

0,41

0,49

Francja

0,16

0,26

0,33

0,36

0,39

0,42

0,49

Grecja

b.d.

0,02

0,13

b.d.

0,16

0,14

0,15

Hiszpania

b.d.

0,46

0,56

0,60

0,66

0,75

0,88

Holandia

b.d.

0,18

0,29

0,33

0,36

0,37

0,38

Niemcy

b.d.

0,18

0,31

0,36

0,44

0,47

0,50

Portugalia

0,01

0,06

0,28

0,34

0,36

0,45

0,52

Wielka Brytania

0,18

0,25

0,33

0,34

0,29

0,31

0,38

W∏ochy

b.d

0,17

0,26

0,32

0,38

0,42

0,44

Ârednia dla UE

0,10

0,20

0,32

0,36

0,36

0,40

0,44

Stany Zjednoczone

0,24

0,32

b.d.

b.d

0,52

b.d.

0,66

Ta b e l a 3 L i c z b a b a n k o m a t ó w n a 1 0 0 0 m i e s z k a ƒ c ó w

èród∏o: dane dla paƒstw UE podaj´ za: Possible Effects of EMU ..., op.cit., Tabela 4.3 oraz Payment Systems ..., op.cit., Tabela 3, s. 171. Dane dotyczàce Stanów

Zjednoczonych majà natomiast charakter szacunkowy i pochodzà z: J.J. Mc Andrews: ATM Surcharges. „Current Issues in Economics and Finance”, April 1998,

Federal Reserve Bank of New York, s. 3.

w tabeli 3, jest bardzo du˝y. Z danych publikowanych

w „Rzeczypospolitej” wynika, ˝e obecnie funkcjonuje

w Polsce oko∏o 3.000 bankomatów, a do koƒca 1999 r.

ich liczba mia∏a wzrosnàç do czterech tysi´cy

7

.

W przeliczeniu na 1000 mieszkaƒców daje to g´stoÊç

sieci odpowiednio: 0,08 i 0,1, a wi´c ponad czterokrot-

nie ni˝szà ni˝ Êrednia w UE i ponad szeÊciokrotnie ni˝-

szà ni˝ w Stanach Zjednoczonych.

Dane iloÊciowe nie w pe∏ni odzwierciedlajà dzielà-

cy nas dystans. Dodatkowo trzeba uwzgl´dniç czynniki

jakoÊciowe. Otó˝ bankomaty w Polsce, w przeciwieƒ-

stwie do paƒstw wy˝ej rozwini´tych, majà zwykle zak-

tywizowane tylko podstawowe funkcje: wyp∏aty go-

tówki, ewentualnie podawanie stanu konta. Nieliczne

urzàdzenia Banku Pekao SA, PKO - bp, Euronetu i Han-

dlobanku oferujà szerszy zakres us∏ug, tj. pozwalajà

wyp∏acaç pieniàdze, dokonywaç lokat terminowych,

sk∏adaç zlecenia p∏atnicze i inwestycyjne

8

.

Ze stopniem wykorzystania bankomatów wià˝e si´

powszechnoÊç stosowania kart p∏atniczych. Liczb´ kart

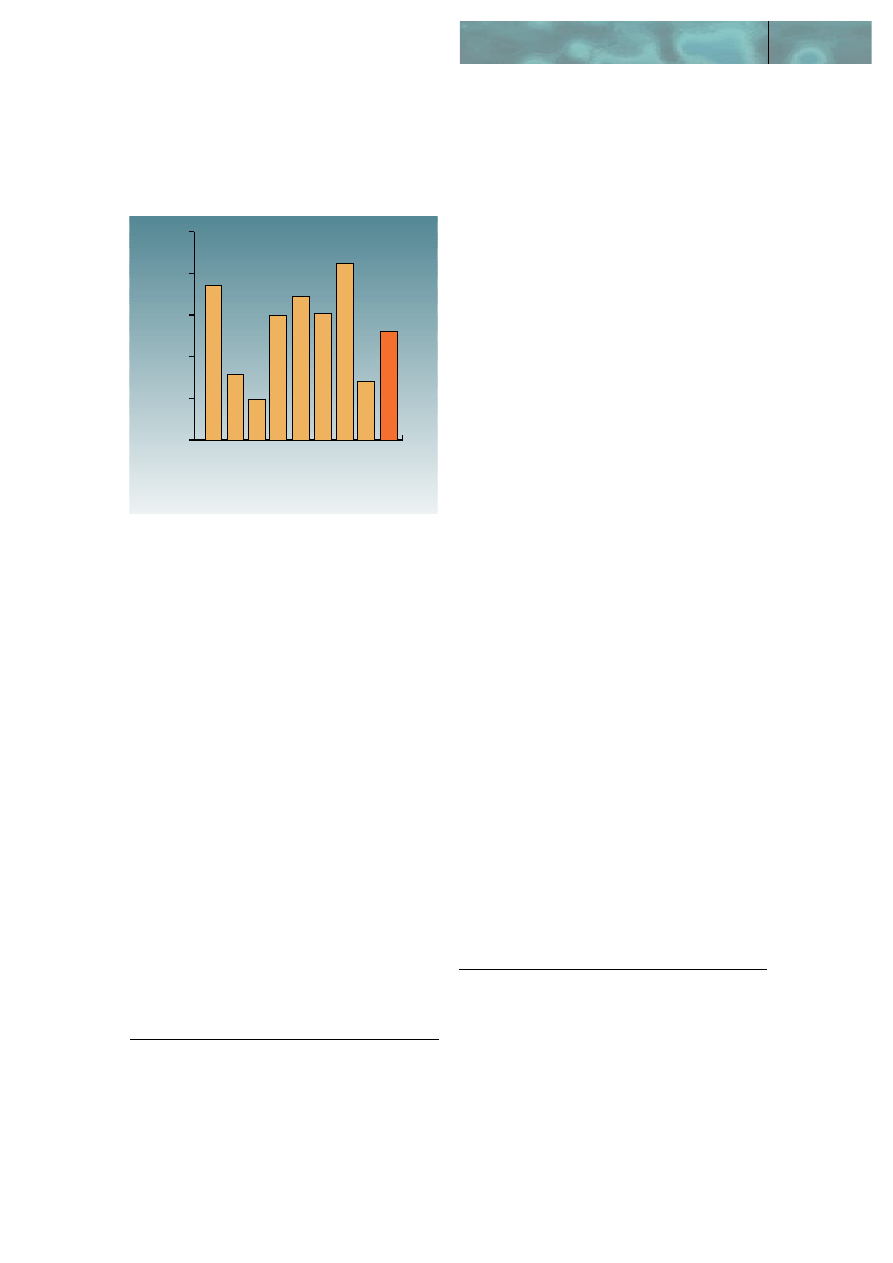

p∏atniczych na 1000 mieszkaƒców w wybranych kra-

jach Unii Europejskiej w 1997 r. pokazuje wykres.

Jak widzimy, zakres zastosowania kart p∏atniczych

w paƒstwach UE jest bardzo wysoki. W Polsce - ze

wzgl´du na krótkà histori´ systemu bankowego o ce-

chach rynkowych - jest znacznie mniejszy. Wed∏ug da-

nych zawartych w „Rzeczypospolitej” z 8 stycznia 1999 r.,

w obiegu w koƒcu 1998 r. znajdowa∏o si´ 3,5 mln kart

p∏atniczych (z czego jednà trzecià stanowi∏y karty ban-

komatowe)

9

, co oznacza, ˝e na 1000 mieszkaƒców

przypada∏o zaledwie oko∏o 120 kart. Niewielkà popu-

larnoÊcià cieszà si´ te˝, jak do tej pory, firmowe karty

p∏atnicze. Do sierpnia 1999 r. wydano ich tylko 55 ty-

si´cy

10

.

S∏aby rozwój sieci bankomatów i ma∏a powszech-

noÊç u˝ycia kart p∏atniczych nie muszà byç obcià˝e-

niem dla rozwoju polskiego systemu bankowego. Sto-

sunkowo niskie nak∏ady poniesione na zbudowanie in-

frastruktury, obs∏ugujàcej tradycyjne karty p∏atnicze

z paskiem magnetycznym, mogà sprzyjaç szybszemu

przejÊciu do systemu tzw. inteligentnych kart z mikro-

procesorem (smart cards) o znacznie wi´kszych mo˝li-

woÊciach i wy˝szym poziomie bezpieczeƒstwa

11

. Pro-

gram wdro˝enia kart z mikroprocesorem w Europie

Ârodkowo-Wschodniej opracowa∏a Visa International.

W Polsce w programie tym uczestniczy 9 banków.

W pierwszej fazie wprowadzania na rynek planowane

jest wydanie 20 tysi´cy tego rodzaju kart.

Âwiadczenie us∏ug bankowych przez telefon jest

bardzo popularne w Europie Zachodniej i w Ameryce

Pó∏nocnej. W niektórych krajach tà drogà jest obs∏ugi-

wanych do 10% klientów detalicznych (np. we Francji

i Wielkiej Brytanii). W 1997 r. pojawi∏y si´ telefony ko-

mórkowe przystosowane do obs∏ugi transakcji banko-

wych. Banki dzia∏ajàce w Polsce tak˝e wprowadzajà do

swej oferty us∏ugi Êwiadczone przez telefon, choç wy-

bór us∏ug, z których mo˝na skorzystaç przez telefon,

jest doÊç ograniczony

12

.

Us∏ugi z zakresu home banking na Êwiecie i w Pol-

sce sà skierowane g∏ównie do osób prawnych. W na-

szym kraju na poczàtku 1999 r. z omawianego kana∏u

dystrybucji korzysta∏o oko∏o 17 tysi´cy firm. Liderem

na rynku by∏ bank Rozwoju Eksportu SA, licznym gro-

nem klientów mog∏y te˝ si´ poszczyciç: Bank Handlo-

wy w Warszawie SA, Bank Âlàski SA, Citibank i BIG

Bank Gdaƒski SA. ¸àcznie 40 dzia∏ajàcych w Polsce

banków mia∏o w swej ofercie us∏ugi z zakresu home

75

B A N K I K R E DY T s t y c z e ƒ - l u t y 2 0 0 0

BankowoÊç Komercyjna

7 Por. A. Myczkowska: Na ulicach zaczyna byç t∏oczno, „Rzeczpospolita”,

29.01.1999.; Coraz wi´cej maszyn z pieni´dzmi. „Rzeczpospolita”,

08.10.1998.;

Nie tylko wyp∏ata gotówki. „Rzeczpospolita”, 10.07.1998. Zgod-

nie z danymi zawartymi w tych tekstach, najwi´kszymi sieciami bankomatów

w Polsce dysponujà: PKO-bp, Bank Pekao SA, Euronet, Bank Âlàski SA, BIG

Bank Gdaƒski SA i Kredyt Bank SA.

8 Por. A. Myczkowska: Karty do ka˝dej szczeliny. „Rzeczpospolita”,

27.02.1998; A. Myczkowska: Na ulicach..., op.cit.; A. Myczkowska: Samoob-

s∏ugowe oddzia∏y. „Rzeczpospolita”, 23.12.1997.; A. Myczkowska: Coraz wi´-

cej maszyn ..., op.cit.

9 Por. Przybywa plastikowych pieni´dzy. „Rzeczpospolita”, 8.01.1999. We-

d∏ug zestawienia zawartego w tym arytule, najwi´cej kart p∏atniczych wyda∏y

w Polsce: Bank Pekao SA -1,1 mln, PKO-bp - 835 tys. i Bank Âlàski SA - 405

tys.

10 Por. Ponad 55 tysi´cy firmowych kart. „Rzeczpospolita”, 14.08.1999. Po-

dobnie jak w przypadku kart dla klientów indywidualnych, liderem na ryn-

ku jest Bank Pekao SA, kilka tysi´cy karty wyda∏y te˝: Bank Rozwoju Ekspor-

tu SA, Bank Handlowy w Warszawie SA, BIG Bank Gdaƒski SA, Bank Âlàski

SA i PKO-bp.

11 Por. Federal Reserve Bank of Chicago - 1997 Conference on Bank Structu-

re and Competition. Remarks by J. McElhatton, President, MasterCard Interna-

tional, s. 5.

12 Por. The Effects of Technology ..., op.cit., s. 13.; Bank w telefonie GSM.

„Rzeczpospolita”, 17.07.1997; Zatrzymywanie klienta. „Rzeczpospolita”,

24.06.1999.

0

Belgia

Francja

Grecja

Hiszpania

Niemcy

Portugalia

Wielka

Brytania

W∏ochy

UE (Êrednia)

300

600

900

1200

1500

1116

473

293

897

1038

915

1271

426

786

Wy k re s 1

L i c z b a k a r t p ∏ a t n i c z y c h

n a 1 0 0 0 m i e s z k a ƒ c ó w

èród∏o: Payment Systems..., op.cit. Tabela 5, s.174; The Effects of

Technology..., op.cit. Tabela A2, s.46.

B A N K I K R E DY T s t y c z e ƒ - l u t y 2 0 0 0

76 BankowoÊç Komercyjna

banking. Barierà rozwoju home banking w przypadku

klientów indywidualnych sà wysokie koszty miesi´cz-

nych op∏at

13

.

BankowoÊç internetowa, b´dàca od kilku lat bar-

dzo popularnym tematem rozwa˝aƒ w prasie finanso-

wej i komputerowej, wcià˝ znajduje si´ w fazie ekspe-

rymentalnej. Silna reprezentacja banków w globalnej

sieci (oko∏o 1200 stron internetowych, z czego blisko

80% przypada na banki z Europy i Ameryki) nie prze-

k∏ada si´ na du˝à dost´pnoÊç internetowych us∏ug ban-

kowych. Najnowsze, znane autorowi, badania wskazu-

jà, ˝e tylko 35 banków w Stanach Zjednoczonych i 21

w innych krajach Êwiata Êwiadczy w pe∏nym zakresie

bankowe us∏ugi internetowe. W Polsce us∏ugi interne-

towe jako pierwszy zaproponowa∏ w paêdzierniku

1998 r. Powszechny Bank Gospodarczy SA w ¸odzi.

W 1999 r. internetowe kana∏y dystrybucji planuje rów-

nie˝ rozwinàç Handlobank

14

.

Wp∏yw wdra˝ania

remote banking na dzia∏al-

noÊç banku komercyjnego

Zajmiemy si´ obecnie wp∏ywem zastosowania nowych

kana∏ów dystrybucji produktów i us∏ug bankowych na:

- rol´ banków w systemie finansowym,

- charakter konkurencji w sektorze bankowym

i konkurencyjnoÊç banków wobec podmiotów nieban-

kowych,

- ryzyko dzia∏alnoÊci przedsi´biorstwa bankowego,

- przychody i koszty dzia∏ania banków komercyjnych.

Rola banków w systemie finansowym a

remote banking

Przysz∏a rola banków w systemie finansowym jest Êci-

Êle zwiàzana z post´pami procesu nazywanego w lite-

raturze z zakresu finansów dezintermediaryzacjà (od-

poÊredniczeniem), procesu polegajàcego na utracie

przez banki udzia∏u w transformacji rozproszonych,

przewa˝nie krótkoterminowych oszcz´dnoÊci w d∏ugo-

terminowy kapita∏ finansujàcy inwestycje. OdpoÊredni-

czenie banków zaznaczy∏o si´, jak dowodzà dane staty-

styczne, praktycznie we wszystkich rozwini´tych sys-

temach finansowych. Przyk∏adowo, tabela 4 prezentuje

tempa wzrostu aktywów banków, funduszy inwestycyj-

nych i firm ubezpieczeniowych wraz z funduszami

emerytalnymi jako procent PKB w okresie 1995-1997

w wybranych krajach europejskich.

Tempo wzrostu aktywów bankowych wyra˝onych

jako procent PKB w analizowanych krajach Unii Euro-

pejskiej jest wyraênie ni˝sze ni˝ tempo wzrostu akty-

wów funduszy inwestycyjnych i nieco ni˝sze ni˝ tem-

po wzrostu aktywów funduszy emerytalnych wraz z in-

stytucjami ubezpieczeniowymi (z wyjàtkiem Niemiec).

Dowodzi to relatywnego zmniejszania si´ roli banków

w przep∏ywach si∏y nabywczej, dokonujàcych si´ w ra-

mach systemu finansowego.

Proces odpoÊredniczenia nie dotyczy tylko gospo-

darek europejskich. Wyraêny jest te˝ na kontynencie

amerykaƒskim - w Stanach Zjednoczonych. Banki ame-

rykaƒskie w 1960 r. by∏y gestorami 58% wszystkich ak-

tywów finansowych, w 1980 r. 56%, dziesi´ç lat póê-

niej 43%, a w 1994 r. tylko 35%. W tym samym czasie

bardzo wyraênie, z 36% w 1960 r. do 57% w 1994 r.,

wzrós∏ udzia∏ aktywów utrzymywanych przez zak∏ady

ubezpieczeniowe, fundusze emerytalne i fundusze in-

westycyjne w aktywach finansowych ogó∏em

15

.

Istniejà uzasadnione obawy, ˝e powszechna do-

st´pnoÊç informacji w sieciach teleinformatycznych

przyczyni si´ do nasilenia omawianego procesu. Po-

wszechna dost´pnoÊç informacji grozi bowiem zani-

kiem poÊrednictwa we wszystkich dziedzinach dzia∏al-

noÊci, w tym i bankowoÊci. Jednà z mo˝liwych odpo-

wiedzi banków jest wykorzystanie nowych technologii

i kana∏ów dystrybucji, jeÊli nie do odwrócenia, to do

powstrzymania tendencji do odpoÊredniczania. W tym

15 Por. E.H. Neave: Financial Systems. Principles and Organisation.

Routledge 1998, s. 64.

13 Por. Witaj w domu. „Rzeczpospolita”, 04.12.1998; BRE ciàgle na czele.

„Rzeczpospolita”, 25.01.1999.

14 Por. Will „virtual kiosks” drive the remote banking future. Dokument

internetowy dost´pny pod adresem www.bankaway.com, s. 4.; Net Banking

Benefits! Sheer Acceleration. Dokument internetowy dost´pny pod adresem

www.bankaway.com, s. 7; W. Grzegorczyk: Jeszcze nie ma kolejek.

„Rzeczpospolita”, 13.11.1998; Zatrzymywanie klienta, op.cit.

Banki

Fundusze emerytalne,

Fundusze inwestycyjne

firmy ubezpieczeniowe

Belgia

105,60

118,43

137,28

Niemcy

114,74

114,59

151,38

Francja

109,20

112,50

b.d.

Holandia

117,00

117,74

118,75

Portugalia

119,57

134,00

152,94

Hiszpania

100,26

121,97

194,60

W∏ochy

103,60

111,49

262,50

Ta b e l a 4 I n d e k s y w z r o s t u a k t y w ó w r ó ˝ n y c h p o Ê r e d n i k ó w f i n a n s o w y c h j a k o

p r o c e n t P K B w l a t a c h 1 9 9 5 - 1 9 9 7

èród∏o: Possible Effects of EMU ..., op.cit., Tabela 1.4.

jednak przypadku banki muszà przyjàç rol´ lidera we

wprowadzaniu technologii zdalnego Êwiadczenia us∏ug

finansowych i wyprzedziç na tym obszarze bardziej eks-

pansywnych w ostatnich dziesi´cioleciach innych po-

Êredników finansowych. Strategia lidera w zakresie re-

mote banking mo˝e byç cz´Êcià doÊç popularnej ostatnio

strategii tworzenia organizacji finansowych wokó∏ ban-

ków odpowiadajàcych na wszystkie rodzaje zapotrzebo-

wania na us∏ugi finansowe zg∏aszane przez klientów

(tzw. one-stop-banking)

16

. Przyj´cie strategii lidera

w Êwiadczeniu zdalnych us∏ug finansowych rodzi jednak

powa˝ne zagro˝enia, które szerzej omówimy w rozdziale

poÊwi´conym wp∏ywowi nowych kana∏ów dystrybucji

na globalnà pozycj´ ryzyka przedsi´biorstwa bankowego.

Konkurencja w sektorze bankowym i konkurencyjnoÊç banków a r

e-

mote banking

W zwiàzku z rozwojem remote banking, a zw∏aszcza

bankowoÊci internetowej, pojawiajà si´ g∏osy, ˝e posia-

danie sieci oddzia∏ów fizycznych oraz sieci wielozada-

niowych bankomatów przestaje mieç znaczenie dla

sukcesu przedsi´biorstwa bankowego. W przekonaniu

autora, taki sàd jest dziÊ zbyt daleko idàcy. Badania

przeprowadzone przez MasterCard w 1996 r. na próbie

180 tysi´cy gospodarstw domowych na rynku amery-

kaƒskim, a wi´c na rynku najbardziej zaawansowanym

pod wzgl´dem wprowadzania nowych technologii, po-

kazujà, ˝e 60% klientów bankowych si´ga zarówno po

tradycyjne, jak i rodem z remote banking sposoby ko-

rzystania z produktów i us∏ug bankowych. Dodatkowo,

klienci korzystajàcy przewa˝nie z tradycyjnych kana-

∏ów dystrybucji sà przeci´tnie lepszymi, tj. bardziej do-

chodowymi, klientami banków

17

.

Nie nale˝y zatem spodziewaç si´ szybkiego zaniku

konkurencji pozacenowej mi´dzy bankami poprzez do-

st´pnoÊç us∏ug i produktów bankowych. Wag´ dobrej

lokalizacji oddzia∏ów fizycznych i wielozadaniowych

bankomatów zwi´ksza powszechnie stosowana prakty-

ka obcià˝ania klientów op∏atami za korzystanie z ban-

komatów, nie nale˝àcych do banku prowadzàcego ra-

chunek klienta lub wydajàcego kart´ p∏atniczà. Op∏aty

te mogà byç znaczne. Przyk∏adowo, w Stanach Zjedno-

czonych wynoszà ∏àcznie przy jednej transakcji od 0,75

do 7,5 USD. W Polsce op∏aty wahajà si´ od 1,5% do 5%

wartoÊci transakcji, przy czym minimalna wartoÊç

op∏aty ustalana jest na poziomie od 2 do 7 z∏

18

.

Opisany sposób post´powania banków i w∏aÊcicie-

li sieci bankomatów zmniejsza zakres konkurencji ce-

nowej mi´dzy bankami, czyli konkurencji na przyk∏ad

poprzez stopy oprocentowania depozytów, które zresz-

tà, jak pokazujà badania, nie sà podstawowà determi-

nantà zachowaƒ klientów banku

19

. Prowadzi te˝, przy-

najmniej w krajach o najlepiej rozwini´tych systemach

bankowych, do pokrywania si´ sieci bankomatowych,

które - nie w pe∏ni wykorzystane - uniemo˝liwiajà ob-

ni˝anie cen zdalnie Êwiadczonych us∏ug finansowych.

Utrzymywanie rozbudowanych sieci oddzia∏ów fi-

zycznych i sieci jedno- lub wielozadaniowych banko-

matów ze wzgl´du na pozacenowy charakter konkuren-

cji i wolne tempo zmian przyzwyczajeƒ klienteli do

sposobu korzystania z us∏ug finansowych mo˝e staç si´

czynnikiem zmniejszajàcym konkurencyjnoÊç banków

wobec podmiotów nowo wchodzàcych do sektora lub

wobec podmiotów spoza sektora, sprzedajàcych pro-

dukty typowo bankowe. Przyczyn spadku konkurencyj-

noÊci upatruje si´ w tym przypadku w wy˝szych kosz-

tach banków ni˝ ich potencjalnych konkurentów.

Nie nale˝y jednak spodziewaç si´ nag∏ego i znacz-

nego wzrostu konkurencji ze strony podmiotów nowo

wchodzàcych, wykorzystujàcych techniki remote ban-

king. Jest prawdà, ˝e pojawienie si´ remote banking,

a zw∏aszcza bankowoÊci internetowej, zmniejsza jednà

z najpowa˝niejszych barier wejÊcia do sektora banko-

wego w obszarze obs∏ugi klienta. Pozostaje jednak kil-

ka innych, bardzo istotnych barier wejÊcia, np. w zakre-

sie know-how bankowego, wyposa˝enia kapita∏owego,

reputacji czy te˝ regulacji prawnych i licencjonowania

dzia∏alnoÊci bankowej.

Ryzyko dzia∏alnoÊci przedsi´biorstwa bankowego a zdalne Êwiad-

czenie us∏ug finansowych

Zastosowanie nowych sposobów dystrybucji produk-

tów i us∏ug bankowych mo˝e pomóc w skutecznym za-

rzàdzaniu ró˝nymi rodzajami ryzyka bankowego dzi´ki

szybszemu zbieraniu i przetwarzaniu informacji o za-

chowaniach klientów. Rodzi te˝ jednak wiele nowych

zagro˝eƒ.

Po pierwsze, nowe technologie bankowe i szybkie

tempo ich zmian zwi´kszajà ryzyko strategiczne pono-

szone przez banki

20

. Przejawami tego ryzyka mogà byç:

- wy˝sze ni˝ u naÊladowców nak∏ady inwestycyjne

zwiàzane z wprowadzeniem nowych kana∏ów dystry-

bucji w bankach, przyjmujàcych strategi´ liderów tech-

nologicznych,

- stworzenie nadmiernych w stosunku do popytu

zdolnoÊci do sprzeda˝y produktów i us∏ug bankowych

77

B A N K I K R E DY T s t y c z e ƒ - l u t y 2 0 0 0

BankowoÊç Komercyjna

16 Por. The Effects of Technology ..., op.cit., s. 25.

17 Por. Remarks by J. McElhatton ..., op.cit., s. 8.

18 WysokoÊç op∏at pobieranych od klientów przy korzystaniu ze zdalnie

Êwiadczonych us∏ug finansowych z pomocà bankomatów sta∏a si´ tematem

o˝ywionej dyskusji naukowej w Stanach Zjednoczonych, zw∏aszcza po 1996 r.,

a tak˝e przedmiotem regulacji prawnych w kilku stanach. Por. J.J. Mc An-

drews: ATM Surcharges, op.cit., s. 2-3; Sam na sam z automatem. „Rzeczpo-

spolita”, 04.09.1998.

19 Por. J. Stavins: Checking Accounts: What Do Banks Offer and What Do

Consumer Value? „New England Economic Review”, March/April 1999, s. 3-13.

20 Por. The Effects of Technology ..., op.cit., s. 34.

B A N K I K R E DY T s t y c z e ƒ - l u t y 2 0 0 0

78 BankowoÊç Komercyjna

w obr´bie tradycyjnych i zdalnych kana∏ów dys-

trybucji,

- zastosowanie technologii, sposobów sprzeda˝y,

które nie zyskujà uznania w oczach klientów lub zy-

skujà je wolniej, ni˝ planowano,

- szybkie starzenie si´ zastosowanych technologii.

Po drugie, rozpowszechnienie si´ bankowoÊci in-

ternetowej (internet banking) i

komputerowej (PC-

banking) przyczynia si´ do upowszechnienia informa-

cji o ofertach ró˝nych instytucji, a przez to zwi´ksza

mobilnoÊç klientów bankowych i zmniejsza ich lojal-

noÊç wobec jednej instytucji

21

.

Po trzecie, zastosowanie zdalnych kana∏ów dystry-

bucji do zbierania wniosków kredytowych rozszerza

obszar dzia∏alnoÊci banku poza tradycyjne granice geo-

graficzne. JeÊli w Êlad za tym nie pójdà odpowiednie

modyfikacje procedur kredytowych, systemów analizy

wst´pnej wniosków i monitoringu ju˝ podpisanych

umów, mogà nasiliç si´ objawy ryzyka kredytowego

22

.

Po czwarte, wprowadzenie nowych technologii ze

wzgl´du na ich z∏o˝onoÊç i nieop∏acalnoÊç rozwoju we

w∏asnym zakresie zwi´ksza zapotrzebowanie na us∏ugi

obce (outsourcing) w bankowoÊci. To z kolei rodzi za-

gro˝enia wynikajàce z przeniesienia znacznej cz´Êci

kontroli nad ryzykiem operacyjnym na zewnàtrz, poza

organizacj´; powoduje ponadto utrat´ wewn´trznego

know-how (in-house know-how) w dziedzinie nowych

kana∏ów dystrybucji

23

. Zale˝noÊç od podmiotów trze-

cich jest dodatkowo pog∏´biana powszechnym obecnie

tworzeniem wspólnych systemów rozliczeniowych

i sieci bankomatowych.

Po piàte, polityka cenowa banków, wyraênie sta-

wiajàca w uprzywilejowanej pozycji w∏asne sieci ban-

komatów, prowadzàca do fragmentaryzacji krajowej

sieci, mo˝e staç si´ przedmiotem zainteresowania i re-

gulacji ze strony w∏adz nadzorczych. W przypadku

wszelkich sieci szczególnie silne sà bowiem efekty ze-

wn´trzne, jako ˝e korzyÊci jednego uczestnika zale˝à

od tego, jak wielu jest innych u˝ytkowników sieci.

Wzrasta zatem ryzyko regulacji ze strony ustawodawcy

lub w∏adz nadzorczych, dzia∏ajàcych w interesie spo-

∏ecznym

24

.

Po szóste, awaria systemów komputerowych, unie-

mo˝liwiajàca klientom korzystanie ze zdalnie Êwiad-

czonych us∏ug, lub z∏amanie zabezpieczeƒ tych syste-

mów i uzyskanie dost´pu do informacji o klientach

przez osoby nieupowa˝nione nara˝ajà bank nie tylko

na powa˝ne straty materialne, ale i ryzyko utraty repu-

tacji

25

.

Po siódme, u˝ywanie przez ró˝ne banki tych sa-

mych lub podobnych narz´dzi gromadzenia i przetwa-

rzania informacji oraz systemów wspomagania decyzji

zwi´ksza ryzyko systemowe. Prawdopodobieƒstwo

jednoczesnych i jednokierunkowych zachowaƒ ban-

ków w odpowiedzi na danà sytuacj´ na rynkach finan-

sowych wyraênie bowiem wzrasta.

SpoÊród innych rodzajów ryzyka zwiàzanych z no-

wymi kana∏ami dystrybucji nale˝y wymieniç: wynika-

jàce z niedostatecznej informacji ryzyko niew∏aÊciwe-

go wykorzystania nowych technologii przez pracowni-

ków i klientów, ryzyko w∏amaƒ do systemów pracujà-

cych w trybie on-line oraz ryzyko prawne, dotyczàce

nie do koƒca uregulowanej we wszystkich krajach kwe-

stii elektronicznego podpisu.

Wp∏yw

remote banking

na przychody i koszty banku

Jednym z najcz´Êciej powtarzanych argumentów za

szybkim wprowadzeniem technik remote banking sà

ni˝sze koszty us∏ug Êwiadczonych w ten sposób w po-

równaniu z kosztami us∏ug oferowanych w ramach tra-

dycyjnej sieci oddzia∏ów. Mo˝liwoÊci znacznej reduk-

cji kosztów dzi´ki zastosowaniu nowych kana∏ów dys-

trybucji potwierdzajà badania przeprowadzone zarów-

no na rynku amerykaƒskim, jak i europejskim. Tabela 5

przedstawia szacunkowe koszty obs∏ugi klienta ró˝ny-

mi sposobami przy za∏o˝eniu, ˝e koszt obs∏ugi przez

pracownika w tradycyjnym oddziale wynosi 100.

Relatywna obni˝ka kosztów dzia∏ania jest ju˝ wy-

raênie zauwa˝alna w statystykach, dotyczàcych sytu-

acji finansowej banków z ostatnich lat. Przyk∏adowo,

iloraz kosztów dzia∏ania banków i depozytów podmio-

tów niebankowych zmala∏ Êrednio w Unii Europejskiej

z 5,1% w 1992 r. do 3,7% w 1997 r. Z podobnà tenden-

cjà mamy do czynienia od 3 lat w Polsce. W 1996 r. ilo-

raz kosztów dzia∏ania banków do zobowiàzaƒ wobec

podmiotów niefinansowych wynosi∏ 5,41%, rok póê-

niej 5,33%, a w 1998 r. 5,11%

26

. Warto zauwa˝yç, ˝e

dane dla Polski i Êrednie wartoÊci dla paƒstw Unii Eu-

ropejskiej nie sà w pe∏ni porównywalne, poniewa˝

wskaênik obliczony dla naszego systemu bankowego

zawiera w mianowniku kategori´ zobowiàzaƒ wobec

podmiotów niefinansowych, zaÊ wskaênik dla krajów

Unii Europejskiej - kategori´ depozytów podmiotów

niebankowych.

Do podobnych wniosków o rosnàcej sprawnoÊci

dzia∏ania banków i wydajnoÊci pracowników prowadzi

21 Por. Net Banking Benefits..., op.cit., s. 3.

22 Por. Risk Management for Electronic Banking and Electronic Money Acti-

vities. Basle Committee on Banking Supervision, Basle, March 1998, s. 9.

23 Por. The Effects of Technology ..., op.cit., s. 30-31 oraz 36.

24 Efekty zewn´trzne sà szczególnie istotne, gdy bankomaty majà charakter

wielozadaniowy i pozwalajà sk∏adaç np. zlecenia p∏atnicze. Por. J. D. Hueter,

B.R. Craig: Global ATM Banking: Casting the Net. Economic Commentary. Fe-

deral Reserve Bank of Cleveland, August 1998, s. 2-4.

25 Por. Risk Management for Electronic ..., op.cit., s. 7 i 20-21.

26 Obliczenia w∏asne na podstawie: Rocznik Statystyczny Rzeczypospolitej

Polskiej 1998, op.cit., s. 451,456; Sytuacja finansowa banków w I kwartale

1999 roku. Synteza, op.cit., Tabele: 11, 29, 30; The Effects of Technology ...,

op.cit., Tabela A.9, s. 53.

tak˝e analiza wskaênika, obrazujàcego liczb´ pracowni-

ków bankowych przypadajàcych na 1 miliard ECU (eu-

ro) aktywów w krajach europejskich i 1 miliard z∏otych

aktywów w naszym kraju. Dok∏adne wartoÊci omawia-

nej miary prezentuje tabela 6.

Dane w tabeli 6 dla Polski zosta∏y przedstawione - ze

wzgl´du na doÊç wysokie stopy wzrostu cen - zarówno

w uk∏adzie nominalnym, jak i w przeliczeniu na ceny sta-

∏e z 1996 r. Obserwowane od 1996 r. korzystne tendencje

w zakresie wydajnoÊci pracowników sektora bankowego

nie powinny przes∏aniaç faktu, ˝e pod tym wzgl´dem

dzieli nas od krajów Unii jeszcze du˝y dystans.

Znacznà, jeÊli nie dominujàcà, cz´Êç redukcji kosz-

tów dzia∏ania i wzrostu wydajnoÊci odzwierciedlonych

w zaprezentowanych statystykach, nale˝y przypisaç -

co warto podkreÊliç - automatyzacji i informatyzacji

wewn´trznych procedur bankowych, a nie zastosowa-

niu zdalnych kana∏ów dystrybucji produktów i us∏ug

bankowych. Automatyzacja wewn´trznych procedur

poprzedza bowiem i warunkuje wprowadzenie nowych

technologii w kontaktach z klientami banku.

Mniej dynamicznie od kosztów dzia∏ania ogó∏em

malejà koszty wynagrodzeƒ pracowników wraz z na-

rzutami, stanowiàce jeden z ich podstawowych sk∏ad-

ników. Jak pami´tamy, iloraz kosztów dzia∏ania i depo-

zytów podmiotów niebankowych spad∏ w okresie

1992-1997 w paƒstwach Unii Europejskiej o 1,4 punk-

tu procentowego z poziomu 5,1%, czyli o 27,5%. Iloraz

kosztów p∏ac i depozytów podmiotów niebankowych

zmala∏ natomiast z 2,3% do 2,0% w omawianym okre-

sie, a wi´c tylko o 13%. Dla porównania w Polsce

wskaênik kosztów wynagrodzeƒ wraz z narzutami do

zobowiàzaƒ wobec podmiotów niefinansowych wy-

niós∏ w 1998 r. 2,88%. Równie˝ liczba pracowników

przypadajàcych na 1 oddzia∏ w krajach Unii pozostaje

od 1985 r. praktycznie na niezmienionym poziomie: 20

osób

27

. Oznacza to, ˝e zastosowanie nowych technolo-

gii wewnàtrz banku i w kontaktach z klientami nie spo-

wodowa∏o, jak do tej pory, znacznych redukcji zatrud-

nienia i idàcego w Êlad za tym spadku kosztów p∏aco-

wych. Wydaje si´, ˝e sà dwie przyczyny takiego stanu

rzeczy. Po pierwsze, trwa∏oÊç przyzwyczajeƒ klientów

uniemo˝liwia istotnà redukcj´ liczby fizycznych od-

dzia∏ów. Ponadto jednakowa zwykle, pod wp∏ywem

nacisków politycznych i ze strony zwiàzków zawodo-

wych, taryfikacja us∏ug Êwiadczonych tradycyjnie

przez pracowników i nowymi kana∏ami nie sprzyja

szybkiej zmianie zwyczajów finansowych klienteli

28

.

Po drugie, banki obawiajà si´ dokonywanej w du˝ym

tempie substytucji pracy ˝ywej w oddzia∏ach ze wzgl´-

dów bezpieczeƒstwa, a tak˝e z uwagi na zawrotne tem-

po starzenia si´ sprz´tu komputerowego i oprogramo-

wania oraz wynikajàcà stàd koniecznoÊç ponoszenia

cz´sto powtarzajàcych si´ nak∏adów inwestycyjnych.

Wp∏yw nowych technologii bankowych na przy-

chody banków jest znacznie trudniej kwantyfikowalny

i w tym przypadku nie dysponujemy odpowiednimi

danymi statystycznymi. Mo˝na jednak, na zasadzie

spekulacji myÊlowej, wskazaç obszary pozytywnego

wp∏ywu przemian dokonujàcych si´ w bankowoÊci na

wysokoÊç i stabilnoÊç przychodów.

W pierwszej kolejnoÊci nale˝y wymieniç mo˝li-

woÊç pozyskania nowych klientów wysko ceniàcych

79

B A N K I K R E DY T s t y c z e ƒ - l u t y 2 0 0 0

BankowoÊç Komercyjna

Sposób obs∏ugi

Szacunki EBC

Szacunki Booz Allen & Hamilton

(rynki europejskie)

(rynek amerykaƒski)

Obs∏uga przez pracownika w oddziale

100

100

Obs∏uga telefoniczna

40-71

51

Obs∏uga przez wielozadaniowy bankomat

28-40

25

Obs∏uga za pomocà home banking

14-25

14

Obs∏uga przez internet

1-25

9

Ta b e l a 5 K o s z t y o b s ∏ u g i k l i e n t a r ó ˝ n y m i s p o s o b a m i

èród∏o: The Effects of Technology ..., op.cit., s. 23; Will „virtual kiosks” drive ..., op.cit., s. 3.

Liczba pracowników bankowych na 1 mld z∏ ECU

1985

1990

1995

1996

1997

Ârednia dla krajów UE

507

336

241

216

192

Liczba pracowników bankowych na 1 mld z∏

1996

1997

1998

Dane dla Polski:

- nominalnie

815,21

654,06

546,93

- realnie w cenach z 1996 r.

815,21

750,86

681,82

Ta b e l a 6

èród∏o: obliczenia w∏asne na podstawie: Rocznik Statystyczny GUS 1998, op.cit., s.451; Sytuacja finansowa banków w I kwartale 1999 roku. Synteza, op.cit.,

Tabele: 2 i 7; The Effects of Technology ..., op.cit., Tabela A.7., s. 51.

27 Por. The Effects of Technology ..., op.cit., Tabele A.10 i A.8, s. 52 i 54.

28 Por. The Effects of Technology ..., op.cit., s. 26-27.

B A N K I K R E DY T s t y c z e ƒ - l u t y 2 0 0 0

80 BankowoÊç Komercyjna

sobie dost´p do us∏ug i produktów bankowych poprzez

sieci teleinformatyczne. Na tym obszarze najwi´ksze

korzyÊci odniosà banki, które jako pierwsze wdro˝à no-

we rozwiàzania, ponoszàc przy tym oczywiÊcie naj-

wy˝sze ryzyko. Rynek us∏ug bankowych Êwiadczonych

za poÊrednictwem komputerów domowych jest jednak

bardzo atrakcyjny. Jak pokazujà badania przeprowa-

dzone przez American Banker i Gallup Consumer Su-

rvey, w koƒcu 1996 r. w Stanach Zjednoczonych 2,1

mln gospodarstw domowych korzysta∏o z us∏ug banko-

wych oferowanych w systemie on-line. Grupa ta stano-

wi∏a tylko 6% z 35-milionowej populacji gospodarstw

domowych wyposa˝onych w odpowiedni sprz´t. Jed-

noczeÊnie ponad po∏owa gospodarstw domowych dys-

ponujàcych odpowiednimi mo˝liwoÊciami wyra˝a∏a

mniejsze lub wi´ksze zainteresowanie produktami

i us∏ugami bankowymi dost´pnymi za pomocà domo-

wego komputera. Na tej podstawie autorzy badania

oszacowali rynek bankowych us∏ug on-line w najbli˝-

szych latach w Stanach Zjednoczonych na 16-18 mln

gospodarstw domowych

29

.

Kolejnym czynnikiem o potencjalnie korzystnym

wp∏ywie na przychody banku, zwiàzanym z zastoso-

waniem technik remote banking, jest mo˝liwoÊç lep-

szego dopasowania produktów i us∏ug do zapotrzebo-

wania zg∏aszanego przez klientów

30

. Mo˝liwoÊç ta po-

jawia si´ w zwiàzku z u∏atwieniami w zbieraniu i prze-

twarzaniu informacji, oferowanymi przez nowe tech-

nologie bankowe.

Wykorzystanie zdalnych kana∏ów dystrybucji i po-

zyskanie nowych klientów, stwarza ponadto szans´

zwi´kszenia roli przychodów prowizyjnych od opera-

cji rozliczeniowych i dzia∏aƒ inwestycyjnych na ra-

chunek klienta w przychodach ogó∏em banku

31

.

Zwi´kszony udzia∏ przychodów prowizyjnych powi-

nien zaowocowaç z kolei wzrostem stabilnoÊci przy-

chodów ogó∏em, a co za tym idzie, spadkiem zmienno-

Êci wyniku finansowego.

Krótkie podsumowanie

Zdalna sprzeda˝ produktów i us∏ug bankowych jest po-

wa˝nà szansà rozwoju polskiego sektora bankowego,

charakteryzujàcego si´ dziÊ niskim poziomem akty-

wów w stosunku do PKB i zdecydowanie ni˝szà ni˝

w paƒstwach Unii Europejskiej g´stoÊcià sieci tradycyj-

nych oddzia∏ów. Umo˝liwia ona bowiem pozyskanie

nowych klientów oraz zaoferowanie dotychczasowym

wi´kszego wyboru us∏ug. Czyni tak˝e mo˝liwà obni˝k´

kosztów dzia∏ania, po uprzedniej automatyzacji i infor-

matyzacji procedur wewn´trznych, w pierwszej kolej-

noÊci pozap∏acowych, a w d∏u˝szej perspektywie tak-

˝e kosztów wynagrodzeƒ wraz z narzutami. Zwi´ksza-

jàc przychody i przyczyniajàc si´ do relatywnej obni˝-

ki kosztów, polepsza ogólnà sprawnoÊç dzia∏ania i mo-

˝e prowadziç do poprawy wyniku finansowego. Nowe

technologie niosà te˝ ze sobà zagro˝enia. Po pierwsze,

mogà staç si´ pot´˝nà bronià w r´kach konkurentów

z sektora bankowego i spoza niego. Po drugie, choç nie

tworzà w zasadzie nowych rodzajów ryzyka bankowe-

go, mogà przyczyniaç si´ do nasilenia lub zmiany cha-

rakteru zagro˝eƒ z obszaru ryzyka strategicznego, ope-

racyjnego, reputacyjnego i kredytowego.

29 Por. Net Banking Benefits..., op.cit., s. 6.

30 Por. The Effects of Technology ..., op.cit., s. 25.

31 Por. Remarks by J. McElhatton ..., op.cit., s. 8.

Wyszukiwarka

Podobne podstrony:

więcej podobnych podstron