PIENIĄDZ I SYSTEM BANKOWY

OGÓLNIE

Pieniądzem jest to wszystko, co spełnia funkcję środka wymiany, a ponadto jest miernikiem

wartości i środkiem gromadzenia oszczędności.

Funkcje pieniądza:

• środek wymiany – pośredniczenie w transakcjach wymiany dóbr;

• miernik wartości (jednostka rozliczeniowa) – sposób na wyrażenie cen dóbr;

• środek gromadzenia oszczędności – pomaga przenosić wartość w czasie.

Cechy „dobrego pieniądza”:

• trwałość;

• rzadkość (chodzi o występowanie materiałów użytych do jego wykonania);

• dobra podzielność (możliwość dokonywania aktów wymiany);

• jednorodność.

Pieniądz może być:

• towarowy (jego jednostka jest warta tyle, ile jest wart materiał, z którego została

wykonana);

• symboliczny (jednostka pieniądza jest warta więcej niż jego substancja);

• bezgotówkowy (bankowy, wkładowy, depozytowy, żyrowy, czyli pieniądz jest

zapisem w księgach bankowych lub w komputerach, inaczej jest to środek wymiany,

którego podstawą jest wierzytelność przedsiębiorstwa prywatnego lub osoby

fizycznej).

UWAGA

Pieniądz jest zwykle legalnym środkiem płatniczym!

Pieniądz papierowy jest to znak wartości niewymienialny na złoto i nie mający wartości

substancjonalnej. Jest on symbolem wartości, któremu państwo nadało kurs przymusowy,

właściwości środka cyrkulacji i środka płatniczego oraz przywilej płacenia nim podatków i

świadczeń na rzecz Skarbu Państwa przez obywateli.

Korzyścią z pojawienia się pieniądza jest zmniejszenie się kosztów transakcyjnych.

Szybkość obiegu pieniądza jest to liczba transakcji obsługiwanych przez jednostkę pieniądza

w ciągu roku.

Szybkość obiegu pieniądza definiujemy jako:

SN

P Y

V

M

⋅

=

, gdzie P to poziom cen, Y – realna

wielkość produkcji (PKB) oraz M

SN

– nominalna podaż pieniądza.

Wówczas realna podaż pieniądza wyraża się wzorem:

S

Y

M

V

=

.

Gwałtowny spadek realnego popytu na pieniądz nosi nazwę ucieczki od pieniądza.

1

Banki komercyjne to przedsiębiorstwa, które przechowują cudze pieniądze płacąc

właścicielom odsetki. Zgromadzone wkłady pożyczają, za wyższe wynagrodzenia,

przedsiębiorstwom, konsumentom i państwu.

Płynność aktywów banku oznacz możliwość szybkiej i pozbawionej ryzyka wymiany na

gotówkę.

STOPA REZERW

Stopa rezerw (r) jest to relacja zasobu gotówki banku komercyjnego R do ulokowanego w

nim wkładów płatnych na każde żądanie D:

R

r

D

=

FUNKCJE BANKU CENTRALNEGO

Bank centralny pełni w gospodarce trzy ważne funkcje: jest centralnym bankiem państwa,

emitentem pieniądza oraz bankiem nadrzędnym dla innych banków.

CENTRALNY BANK PAŃSTWA

Bank centralny jest bankiem państwa – oznacza to, że świadczy usługi bankowe instytucjom

rządowym, w tym między innymi prowadzi rachunek Ministerstwa Finansów.

Bank centralny zajmuje się także bieżącym rozliczaniem dochodów i wydatków państwa,

obsługuje przy tym emisje skarbowych papierów wartościowych (emitowanych przez

państwo).

BANK EMISYJNY

Bank centralny zajmuje się – w imieniu państwa – emisją pieniądza.

Bank centralny jest jedyną instytucją, uprawnioną do emitowania znaków pieniężnych danego

państwa. Określa przy tym nie tylko wielkość emisji, ale też podejmuje decyzje o

wprowadzeniu pieniądza do obiegu.

Bank emisyjny decyduje również o ilości pieniądza, znajdującej się w obiegu – w celu

oddziaływania na tę wielkość używa własnych instrumentów: m. in. stóp procentowych i

operacji otwartego rynku.

BANK BANKÓW

Bank centralny świadczy usługi bankowe na rzecz innych banków: przyjmuje ich depozyty

oraz udziela kredytów. Jedną z ważnych funkcji banku centralnego jest dostarczanie gotówki

bankom komercyjnym oraz prowadzenie rozliczeń międzybankowych.

Istotne jest również, że bank centralny jest dla banków handlowych „pożyczkodawcą ostatniej

instancji”. Oznacza to, że w razie potrzeby banki komercyjne mogą uzyskać kredyt w banku

centralnym (jest to element ochraniający system bankowy przed utratą płynności).

2

Bank centralny jest więc stabilizatorem systemu bankowego, a jednym z jego zadań jest

zapewnienie jak największego bezpieczeństwa rynku pieniężnego.

FUNKCJE STABILIZUJĄCO – KONTROLNE

Oprócz wspomnianych wyżej podstawowych funkcji, w nowoczesnej gospodarce bank

centralny spełnia szereg istotnych funkcji stabilizujących i kontrolnych.

•

Systematycznie monitoruje sytuację na rynku finansowym i podaż pieniądza;

•

Zajmuje się bieżącym stabilizowaniem sytuacji na rynkach finansowych (za pomocą

takich instrumentów, jak poziom stóp procentowych, operacje otwartego rynku czy

wysokość rezerwy obowiązkowej);

•

Nadzoruje działania systemu bankowego w danym kraju;

•

Oddziałuje na poziom kursów walutowych (w razie potrzeby przeprowadza konieczne

interwencje).

PODSUMOWANIE

Bank centralny pełni funkcje:

• wpływa na ilość pieniądza w gospodarce (wpływa na wielkość zagregowanego popytu

oraz recesję i bezrobocie);

• nadzoruje inne banki (kontrola działania banków komercyjnych zgodnie z literą

prawa);

• kredytodawca ostatniej instancji (pożyczkodawca dla banków, które utraciły płynność

finansową);

• finansuje deficyt budżetowy (o ile rząd nakłoni do tego bank centralny).

AGREGATY PODAŻY PIENIĄDZA

Dla określenia istoty pieniądza duże znaczenie ma pojęcie podaży pieniądza,

współcześnie różnie definiowane (uporządkowanie wg płynności):

• M-0:

Baza monetarna (inaczej zasób pieniądza wielkiej mocy). Obejmuje:

o

Banknoty i monety posiadane przez sektor pozabankowy (C)

o

Gotówkowe rezerwy banków komercyjnych (R)

0

M

R C

= +

• M-1:

Ilość pieniądza spełniająca funkcję środka wymiany. Obejmuje:

o

Banknoty i monety posiadane przez sektor pozabankowy (C)

o

Wkłady w bankach i podobnych instytucjach, których właściciele mogą się

posługiwać czekami (D) (wielkość wkładów na żądanie)

M1 – podaż pieniądza (środka płatniczego)

1

M

D C

= +

3

• M-2 to M-1 plus małe (do 100 tys. dol. USA) wkłady oszczędnościowe i certyfikaty

depozytowe;

• M-3 to M-2 plus duże salda rachunków terminowych;

• L to M-3 plus waluta bankowa, dokumenty handlowe i obligacje skarbowe;

precyzyjne rozgraniczenie powyższych kategorii zależy od specyficznych cech rynku

pieniężnego w poszczególnych krajach.

Wnioski:

1. M0 ≠ M1 (co do zawartości):

R + C ≠ D + C

2. Może zdarzyć się, że M0 = M1 (co do wartości)

3. M1 ≤ M2 ≤ M3 ≤ L

UWAGA

Termin podaż pieniądza jest wieloznaczny, a prezentowane definicje od M0 do L mogą być

różne.

Skłonność do trzymania gotówki

Przez skłonność sektora pozabankowego do trzymania gotówki rozumiemy wyrażenie:

C

g

D

=

gdzie g oznacza parametr charakteryzujący strukturę M1 (M1=C+D), C to ilość gotówki

utrzymywana przez sektor pozabankowy, D – wielkość należących doń wkładów płatnych na

żądanie.

KREACJA PIENIĄDZA

Kreacja pieniądza to inaczej zamiana gromadzonych przez banki oszczędności na kredyty

oprocentowane na określoną wysokość (stopa procentowa kredytów) przy utrzymaniu

odpowiedniej wartości kapitału w banku (rezerwy gotówkowe). Pieniądze stale krążą w

systemie bankowy, a w wyniku udzielania kolejnych kredytów zwiększa się ilość pieniędzy

dostępnych w systemie bankowym.

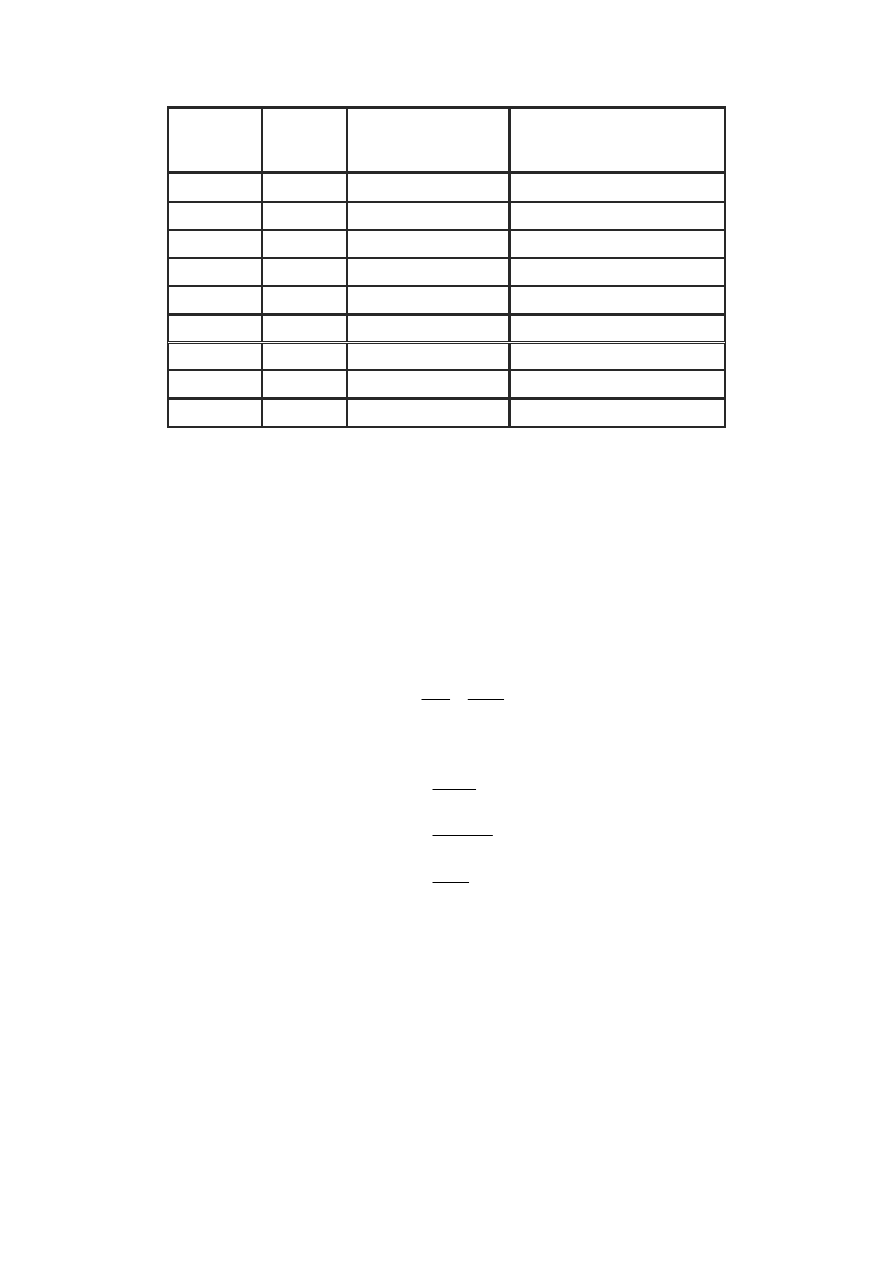

Przykład

Do banku A wpłacono gotówkę – 1000 zł jako wkłady na żądanie. Zakładając, że klient nie

wycofa pieniędzy niespodziewanie, bank udziela kredytu na wysokość 800 zł (stopa rezerw

wynosi 20%). Wobec tego bank A kreuje podaż pieniądza w wysokości 800 zł (1000 zł –

20%.1000 zł (rezerwy obowiązkowej)). Jeśli pożyczkobiorca przeznacza cały kredyt na zakup

maszyn od X, który zarobione pieniądze lokuje w banku B. Bank B może udzielić kredyt na

wysokość 640 zł (800 zł – 20%.800 zł (rezerwy obowiązkowej)). Dalej te same pieniądze są

w podobny sposób przekazywane do banków C, D, E, F, G, H, itd., które w podobny sposób

udzielają kredytów - prowadzi to do dalszej kreacji pieniądza.

4

Banki

Wkłady

pieniężne

Rezerwy

obowiązkowe

(20%)

Rezerwy nadobowiązkowe

umożliwiające udzielenie

kredytu

A 1000

200

800

B 800

160

640

C 640

128

512

D 512

103

409

E 409

82

327

F 327

65

262

Banki A-F

3688

738

2950

Pozostałe 1312

262

1050

Ogółem 5000

1000

4000

O całkowitej wartości podaży pieniądza wywołanego depozytem pierwotnym (w przykładzie

1000 zł) decyduje wysokość stopy rezerw. Wówczas współczynnik kreacji wynosi: 5.

Dlaczego 5?

Liczbą k

p

nazywamy mnożnikiem kreacji pieniądza i pozwala określić ile system bankowy

jest w stanie „zrobić” pieniądza M-1 z pojawiającego się w gospodarce dodatkowego zasobu

pieniądza wielkiej mocy (ΔM-0) (Informuje, ile razy wzrost podaży pieniądza M1

spowodowany przyrostem podaży pieniądza M0 jest większy od tego przyrostu M0)

Wówczas mamy, że:

1

1

0

p

M

g

k

M

r g

+

=

=

+

Dlaczego 5? – odpowiedź:

0 5000

1000 0

5000

5

1000

P

P

P

C D

k

R C

k

k

+

=

+

+

=

+

=

=

POLITYKA MONETARNA

Zmniejszenie (zwiększenie) przez bank centralny ilości środka płatniczego w gospodarce jest

nazywane restrykcyjną (ekspansywną) polityką pienieżną.

NARZĘDZIA KONTROLI PODAŻY PIENIĄDZA

Najważniejsze narzędzia:

o

Zmiana stopy rezerw obowiązkowych

o

Zmiany stopy redyskontowej

o

Operacje otwartego rynku

5

Stopa rezerw obowiązkowych:

Określenie przez bank centralny minimalnego stosunku rezerw gotówkowych w kasie banku i

rezerw w banku centralnym do ogólnej sumy wkładów zgromadzonych w banku.

Forma „podatku”, którą bankowi centralnemu muszą płacić banki komercyjne.

Podwyższenie stopy rezerw obowiązkowych:

• Ogranicza możliwości ekspansji kredytowej banków,

• Obniża potencjalne zyski banków komercyjnych,

• Mobilizuje banki komercyjne do ściągania wierzytelności od dłużników,

• Zachęca banki komercyjne do sprzedaży papierów wartościowych w celu uzupełnienia

rezerw obowiązkowych

Kryteria zróżnicowania (najczęstsze):

• Termin zobowiązań

o

Terminowe

o

A-vista

• Wielkość wkładu

• Rodzaj właściciela wkładu

o

Osoba fizyczna

o

Osoba prawna

Stopa redyskontowa:

Stopa redyskontowa to wysokość oprocentowania pożyczek gotówkowych udzielanych

bankom komercyjnym przez bank centralny. Poprzez ustalenie jej bank centralny wpływa na

wysokość rezerw w bankach komercyjnych.

Wysokość stopy redyskontowej wpływa na wielkość pożyczek zaciąganych przez banki

komercyjne w banku centralnym. Wzrost stopy redyskontowej zmniejsza wartość

redyskontowanych weksli i podnosi koszty kredytu. Prowadzi do spadku rezerw banków

komercyjnych i ogranicza ich działalność kredytową.

Operacje otwartego rynku:

Operacje otwartego rynku polegają na wpływaniu przez bank centralny na wysokość bazy

monetarnej M-0 co wpływa na rozmiary podaży pieniądza M-1.

Podsumowanie kontrola podaży pieniądza

Stopa rezerw obowiązkowych i stopa redyskontowa to narzędzia oddziaływania pośredniego

(pośrednie wpływ banku centralnego na zwiększenie lub zmniejszenie możliwości kreacji

pieniądza przez banki komercyjne), operacje otwartego rynku to narzędzie oddziaływania

bezpośredniego (bezpośredni wpływ banku centralnego na rozmiar podaży pieniądza).

Bank centralny wykorzystuje instrumenty oddziaływania na podaż pieniądza w celu

prowadzenia polityki ekspansywnej lub restrykcyjnej.

6

Polityka ekspansywna banku centralnego:

• Obniżanie stopy rezerw obowiązkowych,

• Obniżanie stopy redyskontowej,

• Skup papierów wartościowych przez bank centralny.

Polityka restrykcyjna banku centralnego:

• Podnoszenie stopy rezerw obowiązkowych,

• Podnoszenie stopy redyskontowej,

• Sprzedaż papierów wartościowych przez bank centralny.

Motywy związane z pieniądzem

Trzymanie gotówki przez ludzi wiąże się z:

• motywami transakcyjnymi – trzymanie gotówki w celu dokonywania zakupów

określonych dóbr;

• motywami przezorności – działanie w warunkach niepewności;

• motywami portfelowymi – traktowanie środków płatniczych jako wygodnej lokaty

majątku.

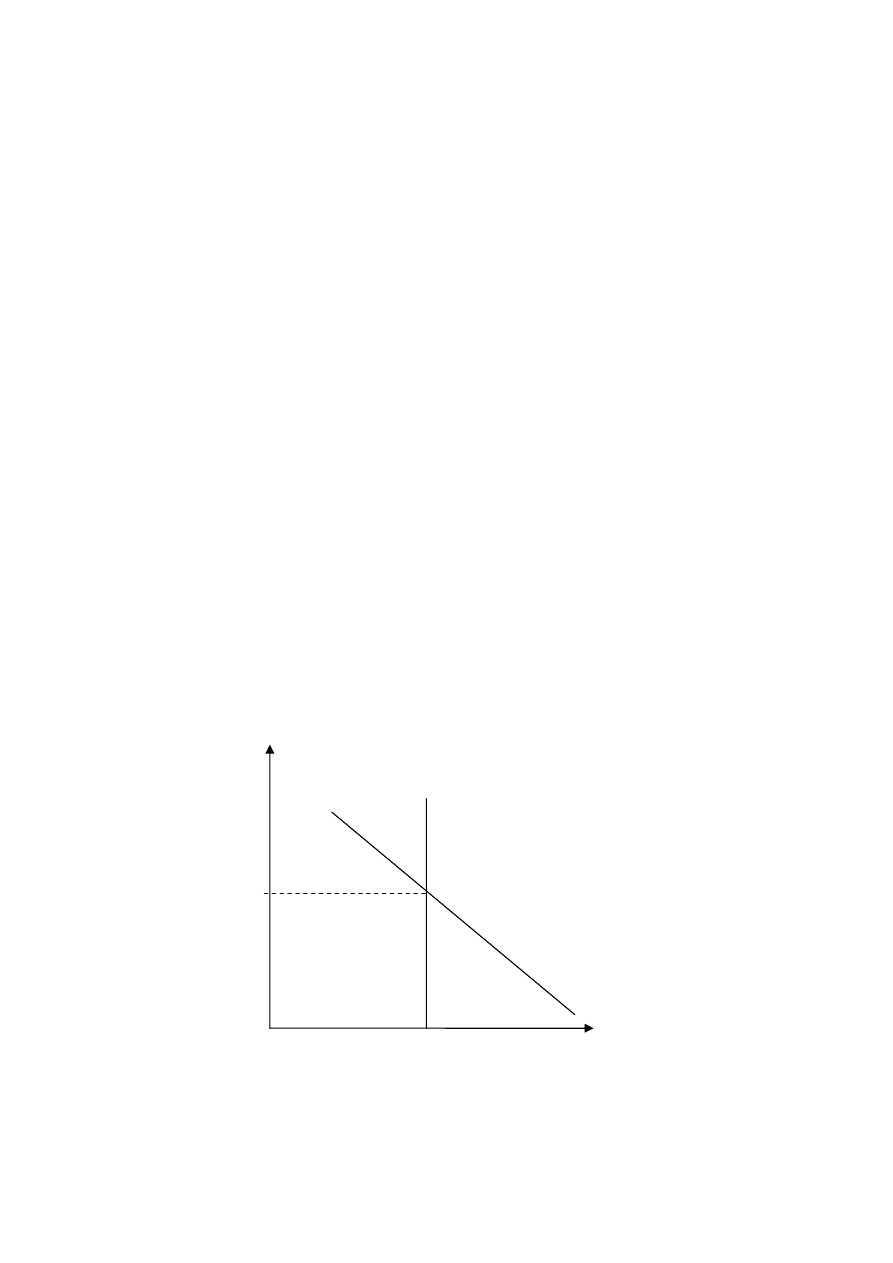

RÓWNOWAGA NA RYNKU PIENIĄDZA

UWAGA

• Przez MB oznaczmy krańcowe korzyści z posiadanie kolejnych porcji środka

płatniczego.

• Przez MC oznaczamy koszt krańcowy trzymania środka płatniczego.

• M

D

oznacza wielkość zapotrzebowania na środek płatniczy.

• M

S

to wielkość oferowana środka płatniczego.

M

D

, M

S

i

n

M

D

M

S

i

n

*

M

S*

Konfrontacja ustalonej przez bank centralny podaży środka płatniczego M

S*

z popytem na

ten środek M

D

prowadzi do powstania odpowiadającej równowadze na rynku pieniądza

nominalnej stopy procentowej i

n

*

.

7

Wyszukiwarka

Podobne podstrony:

W5 pieniadz i system bankowy

Ia System bankowy i jego elementy

12. Pieniądz i system bankowy, Mikroekonomia mgr Grażyna Karwacka

14 Pieniądz i system bankowy zadaniaid 15260

Makroekonomia - folie, PIENIĄDZ I SYSTEM BANKOWO - KREDYTOWY

Pieniądz i system bankowy ćwiczenie (1)

PIENIADZ I SYSTEM BANKOWY, Prawo finansowe

dr E Kwella 6 wyklad pieniadz i system bankowy, Studia, Makroekonomia, Wykłady

Pieniadz i System Bankowy cz2, ekonomia

Pieniądz i system bankowy

Pieniądz i system bankowy

W5 pieniadz i system bankowy

Ia System bankowy i jego elementy

12. Pieniądz i system bankowy, Mikroekonomia mgr Grażyna Karwacka

Pieniądz, system bankowy, polityka monetarna

13 Pieniądz i system bankowy test

więcej podobnych podstron