Jak rozliczyć przychody z działalności opodatkowane ryczałtem w

PIT-28

Podatnicy, którzy w 2011 roku rozliczali się z fiskusem w formie ryczałtu od przychodów ewidencjonowanych,

najpóźniej 31 stycznia 2012 r. będą musieli złożyć zeznanie roczne na formularzu

PIT-28

. Obowiązek ten

dotyczy ryczałtowców uzyskujących przychody zarówno z pozarolniczej działalności gospodarczej, jak i z najmu

Podatnicy ryczałtu muszą do 31 stycznia roku następującego po roku podatkowym, za który dokonywane jest rozliczenie,

złożyć zeznanie o wysokości przychodów, wysokości dokonanych odliczeń i należnego ryczałtu od przychodów

ewidencjonowanych. Zatem ostatnim dniem na złożenie

PIT-28

za 2011 rok będzie wtorek – 31 stycznia 2012 r. Takie zasady

wynikają z przepisów. Zeznanie

PIT-28

należy złożyć w urzędzie skarbowym właściwym według miejsca zamieszkania

podatnika. Nie musi to być ten sam adres, pod którym podatnik jest zameldowany. O tym warto pamiętać.

Obowiązek rozliczenia się na formularzu

PIT-28

mają osoby fizyczne objęte ryczałtem od przychodów ewidencjonowanych.

Podatnikami tymi są przede wszystkim spełniające określone warunki osoby prowadzące pozarolniczą działalność

gospodarczą. Najważniejszy z tych warunków dotyczy wysokości uzyskiwanych przychodów. Nie powinny one przekraczać

150 tys. euro w przypadku działalności indywidualnej oraz 150 tys. euro na wspólnika w spółkach (w spółce trzyosobowej

przychody spółki mogą zatem wynieść w sumie 450 tys. euro). Limit ten po przeliczeniu na złote w 2011 roku wynosił 591

975 zł, a dla roku 2012 wyniesie 661 680 zł. Limity odnosi się do roku poprzedzającego rok, w którym ma być płacony

ryczałt, a zatem w 2011 roku ryczałt mogli opłacać albo tacy podatnicy, którzy rozpoczynali w tym roku działalność, albo też

tacy, którzy w 2010 roku uzyskali przychody nie wyższe niż 591 975 zł. Co istotne, przekroczenie limitu w trakcie roku nie

powoduje konieczności zmiany formy opodatkowania. Zmiana taka dokonywana jest dopiero od początku kolejnego roku

podatkowego. Oznacza to, że podatnik, który przekroczył w 2011 roku wspomniany limit, straci prawo do ryczałtu dopiero od

1 stycznia 2012 r., a i to tylko wtedy, gdy jego przychody przekroczyły w 2011 roku 661 680 zł.

Wysokość przychodów to jednak niejedyne ograniczenia zamykające niektórym podatnikom drogę do korzystania z tej formy

opodatkowania. Również niektóre rodzaje działalności wykluczają opłacanie ryczałtu. Zostały one szczegółowo wymienione w

przepisach art. 8 ustawy o podatkach zryczałtowanych (patrz podstawa prawna). Są wśród nich m.in. prowadzenie aptek,

działalność kantorów, lombardów, handel częściami samochodowymi i większość wolnych zawodów.

Potrzebne formularze

PIT-28

to formularz zeznania rocznego. Ten druk będzie na pewno potrzebny przy rozliczeniu.

PIT-28/A

wypełniają podatnicy

uzyskujący przychody z działalności prowadzonej na własne nazwisko, a także uzyskujący przychody z najmu.

PIT-28/B

wypełniają podatnicy uzyskujący przychody z działalności prowadzonej w formie spółki cywilnej (spółek cywilnych) osób

fizycznych.

Niezależnie od omówionych załączników podatnik ryczałtu, który korzysta z odliczeń, powinien wraz z zeznaniem złożyć

załączniki

PIT/O

(odliczenia inne niż mieszkaniowe) i

PIT/D

(odliczenia mieszkaniowe). Załącznikiem, który podatnik będzie

być może musiał złożyć wraz z zeznaniem, jest formularz oświadczenia o wysokości wydatków związanych z inwestycją

służącą zaspokojeniu potrzeb mieszkaniowych (PIT-2/K). Formularz potrzebny jest do właściwego rozliczenia ulgi odsetkowej.

Korzystać z niej mogą jednak jedynie osoby, które prawo do takiej ulgi nabyły przed jej likwidacją, czyli do końca 2006 roku.

W przypadku zmiany danych objętych zgłoszeniem NIP konieczne może też być złożenie zgłoszenia aktualizacyjnego (w

przypadku osób prowadzących pozarolniczą działalność gospodarczą jest to formularz

NIP-1

oraz ewentualnie

NIP-B

, czyli

informacja dotycząca rachunków bankowych, lub

NIP-C

w przypadku zmian dotyczących zmiany miejsca wykonywania

działalności, będące załącznikami do pierwszego wymienionego formularza).

Wszystkie potrzebne druki można pobrać albo w urzędzie skarbowym, albo ze strony internetowej Ministerstwa Finansów

www.mf.gov.pl (zakładka: podatki/formularze/PIT lub podatki/formularze/NIP).

Można także złożyć takie zeznanie w formie elektronicznej za pośrednictwem platformy e-Deklaracje. I to bez konieczności

Dziennik Gazeta Prawna 244/2011 z 19.12.2011 [dodatek: Księgowość i Podatki, str. 7]

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

1 z 17

2011-12-20 10:16

posługiwania się kwalifikowanym podpisem elektronicznym. To istotna nowość w rozliczeniu za 2011 rok. Jeszcze przed

rokiem złożenie e-deklaracji

PIT-28

wymagało takiego podpisu. W przypadku wysyłania formularzy PIT drogą elektroniczną

podpisanych podpisem elektronicznym nieweryfikowanym za pomocą ważnego kwalifikowanego certyfikatu konieczne jest

pobranie i zainstalowanie specjalnego oprogramowania (wtyczek) ze strony www.e-deklaracje.gov.pl.

Wypełnienie

PIT-28

Przejdźmy do wypełniania formularza

PIT-28

. Druk potrzebny do rozliczenia za 2011 rok składa się z czterech stron

(obowiązująca wersja ma w dolnym prawym rogu obok nazwy indeks 16).

Wypełnienie zeznania należy zacząć od wpisania numeru NIP w poz. 1 zeznania

PIT-28

. To ustawowy obowiązek każdego

podatnika składającego zeznanie. Obecnie podatnicy prowadzący działalność gospodarczą podają NIP na wszelkich

dokumentach związanych z wykonywaniem zobowiązań podatkowych oraz niepodatkowych należności budżetowych, do

których poboru obowiązane są organy podatkowe lub celne. Podatnik, który nie podaje numeru identyfikacji podatkowej lub

podaje numer nieprawdziwy, podlega karze grzywny za wykroczenie skarbowe. Co ważne, NIP nadawany jest podatnikowi

tylko raz.

Osoby, które nie prowadzą działalności gospodarczej, np. składające

PIT-28

w związku z rozliczeniem przychodów z tzw.

prywatnego najmu, nie posługują się już w tym roku NIP, ale w poz. 1 zeznania wpisują swój numer PESEL. To istotna

nowość obowiązująca dopiero w tegorocznych rozliczeniach.

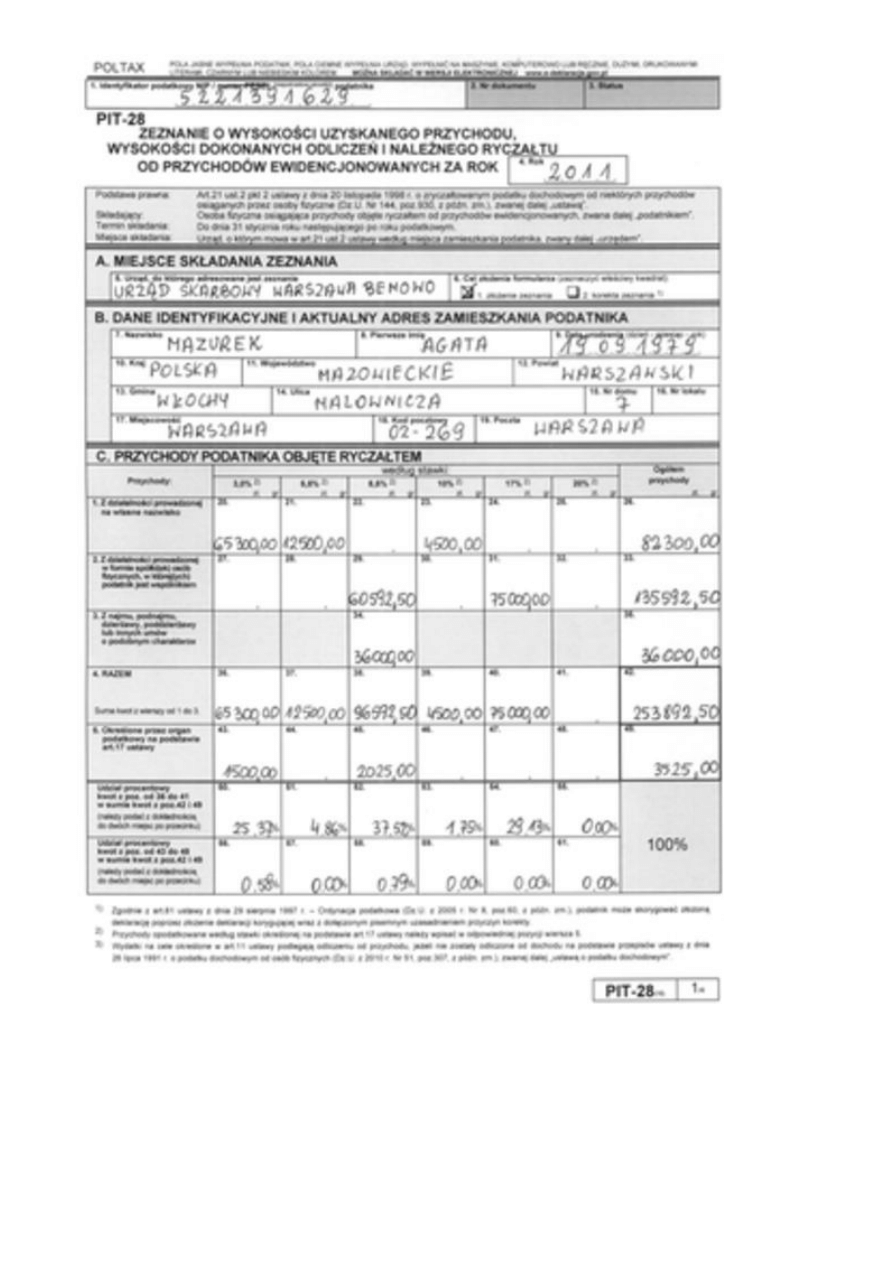

Część A. Miejsce składania zeznania

Część A. zeznania to miejsce składania zeznania. W tej części (poz. 5) zeznania

PIT-28

należy podać nazwę urzędu

skarbowego, do którego adresowane jest zeznanie (jest to miejsce składania zeznania). Urzędem tym jest urząd skarbowy

właściwy według miejsca zamieszkania podatnika. W tym miejscu zeznania wystarczy wpisać nazwę urzędu skarbowego, do

którego wysyłany jest lub w którym składany jest

PIT-28

. Nie trzeba natomiast wpisywać adresu tego urzędu.

W części A znajduje się jeszcze poz. 6, w której należy określić cel składania formularza. Do wyboru podatnik ma złożenie

zeznania lub korektę zeznania. W tej części wystarczy zaznaczyć odpowiedni kwadrat. Jeżeli jednak druk składany jest nie

jako zeznanie, ale jego korekta, musimy pamiętać, że wraz z samym formularzem będziemy musieli wysłać do urzędu

skarbowego pisemne uzasadnienie przyczyn korekty. Jest to zwykłe pismo, w którym musimy wytłumaczyć, dlaczego korekta

jest składana i w której części zeznania popełniliśmy błędy i jakie.

Część B. Dane identyfikacyjne i adres zamieszkania

Część B. zeznania to dane identyfikacyjne i adres zamieszkania podatnika. W części tej (poz. 7 do 19) należy wpisać dane

podatnika składającego zeznanie roczne (nazwisko, imię lub imiona, datę urodzenia), a także adres miejsca zamieszkania

podatnika.

Warto raz jeszcze podkreślić, że adres zamieszkania nie jest tożsamy z adresem zameldowania podatnika. Miejscem

zamieszkania osoby fizycznej jest miejscowość, w której osoba ta przebywa z zamiarem stałego pobytu. Należy także

pamiętać, że można mieć tylko jedno miejsce zamieszkania.

Część C. Przychody objęte ryczałtem

W części C zeznania

PIT-28

należy wpisać przychody podatnika objęte ryczałtem (poz. 20 do 61). Ta część zeznania składa

się z pięciu numerowanych wierszy:

● wiersz 1 (poz. 20–26) – przychody objęte ryczałtem z działalności prowadzonej na własne nazwisko; tę część zeznania

podatnik wypełnia na podstawie wypełnionego wcześniej załącznika

PIT-28/A

, w naszym przypadku w poz. 20 wykazano

kwotę 65 300 zł, w poz. 21 wykazano kwotę 12 500 zł, w poz. 23 wykazano kwotę 4500 zł. Wpisana w poz. 26 suma tych

kwot to 82 300 zł;

● wiersz 2 (poz. 27–33) – przychody objęte ryczałtem z działalności prowadzonej w formie spółki lub spółek osób

fizycznych, w których podatnik jest wspólnikiem; tę część zeznania podatnik wypełnia na podstawie wypełnionego wcześniej

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

2 z 17

2011-12-20 10:16

załącznika

PIT-28/B

, w naszym przypadku w poz. 29 wykazano kwotę 60 592,50 zł, a w poz. 31 wykazano kwotę 75 000 zł.

Wpisana w poz. 33 suma tych kwot to 135 592,50 zł;

● wiersz 3 (poz. 34–35) – przychody objęte ryczałtem z najmu, podnajmu, dzierżawy, poddzierżawy lub innych umów o

podobnym charakterze; tę część zeznania podatnik wypełnia na podstawie wypełnionego wcześniej załącznika

PIT-28/A

, w

naszym przypadku w poz. 34 wykazano kwotę 36 000 zł. Wpisana w poz. 35 suma to oczywiście również 36 000 zł;

● wiersz 4 (poz. 36–42) – sumy przychodów wykazanych w wierszach 1, 2 i 3, w naszym przypadku w poz. 36 wpisujemy

65 300 zł, w poz. 37 wpisujemy 12 500 zł, w poz. 38 wpisujemy 96 592,50 zł, w poz. 39 wpisujemy 4500 zł, w poz. 40

wpisujemy 75 000 zł. Wpisana w poz. 42 suma tych kwot to 253 892,50 zł;

● wiersz 5 (poz. 43–49) – przychody określone przez organ podatkowy

● na podstawie art. 17 ustawy o ryczałcie – w naszym przypadku w poz. 43 wykazano kwotę 1500 zł, a w poz. 45 wykazano

kwotę 2025 zł. Wykazana w poz. 49 suma tych kwot to 3525 zł.

W wierszu 5 podatnicy powinni wpisać przychody określone przez organ podatkowy na podstawie art. 17 ustawy o ryczałcie.

Zgodnie z tym artykułem w przypadku nieprowadzenia ewidencji lub prowadzenia jej niezgodnie z warunkami wymaganymi

do uznania jej za dowód w postępowaniu podatkowym, a także w przypadku stwierdzenia istnienia związków gospodarczych

podatnika, o których mowa w art. 25 ustawy o PIT, organ podatkowy określi wartość niezaewidencjonowanego przychodu, w

tym również w formie oszacowania, i określi od tej kwoty ryczałt według stawek, które stanowią pięciokrotność stawek, które

byłyby zastosowane do przychodu w przypadku jego ewidencjonowania, z tym jednak, że ryczałt ten nie może być wyższy

niż 75 proc. przychodu.

Oznacza to, że np. taka karna stawka w przypadku przychodów objętych normalnie stawką ryczałtu 3 proc. wyniesie 15 proc.

(3 proc. x 5), w przypadku stawki 8,5 proc. wyniesie 42,5 proc., zaś w przypadku stawki 20 proc. wyniesie 75 proc. (20 proc.

x 5 to 100 proc., ale maksymalna stawka nie może być wyższa niż 75 proc.).

W naszym przypadku taką stawką opodatkowane są przychody (1500 zł), które normalnie opodatkowane byłyby stawką 3

proc. (poz. 43), oraz przychody (2025 zł) normalnie opodatkowane stawką 8,5 proc. (poz. 45). Z uwagi na zastosowanie

stawek karnych przychody te będą opodatkowane odpowiednio według stawki 15 proc. (kwota 1500 zł) oraz 42,5 proc.

(kwota 2025 zł). Wykazana w pozycji 49 suma przychodów opodatkowanych karnymi stawkami wyniesie oczywiście 3525 zł

(1500 zł + 2025 zł).

W kolejnych pozycjach wierszy wykazuje się przychody opodatkowane poszczególnymi stawkami ryczałtu.

W części C zeznania

PIT-28

dokonuje się również określenia udziału procentowego przychodów opodatkowanych

poszczególnymi stawkami ryczałtu w ogólnej sumie przychodów. Wynik należy podać z dokładnością do dwóch miejsc po

przecinku.

Udział ten wylicza się według następującego wzoru:

przychód opodatkowany daną stawką (poz. 36 do 41) podzielony przez sumę kwot z poz. 42 i 49 x 100 proc. = udział

procentowy.

Następnie należy dokonać tej samej operacji dla przychodów opodatkowanych karnymi stawkami ryczałtu. Udział ten wylicza

się według następującego wzoru:

przychód opodatkowany daną karną stawką ryczałtu (poz. 43 do 48) podzielony przez sumę kwot z poz. 42 i 49 x 100 proc.

= udział procentowy.

Po co te wyliczenia? Otóż w przypadku ryczałtu odliczeń od przychodu dokonuje się nie od sumy przychodów, ale z

podziałem na przychody opodatkowane poszczególnymi stawkami podatku. Konieczne w tej sytuacji jest określenie

procentowego udziału przychodów opodatkowanych poszczególnymi stawkami w przychodzie ogółem. To chyba

najtrudniejszy etap rocznych obliczeń dokonywanych przez ryczałtowca.

Udział ten ustalamy odrębnie dla każdej stawki ryczałtu, w tym także dla każdej karnej stawki ryczałtu. W naszym przypadku

wygląda to tak:

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

3 z 17

2011-12-20 10:16

● poz. 50 udział dla stawki 3 proc. – 25,37 proc.,

● poz. 51 udział dla stawki 5,5 proc. – 4,86 proc.,

● poz. 52 udział dla stawki 8,5 proc. – 37,52 proc.,

● poz. 53 udział dla stawki 10 proc. – 1,75 proc.,

● poz. 54 udział dla stawki 17 proc. – 29,13 proc.,

● poz. 55 udział dla stawki 20 proc. – 0 proc.

Następnie należy dokonać tej samej operacji dla przychodów opodatkowanych karnymi stawkami ryczałtu.

W naszym przypadku wygląda to tak:

● poz. 56 udział dla stawki 3 proc. – 0,58 proc.,

● poz. 57 udział dla stawki 5,5 proc. – 0 proc.,

● poz. 58 udział dla stawki 8,5 proc. – 0,79 proc.,

● poz. 59 udział dla stawki 10 proc. – 0 proc.,

● poz. 60 udział dla stawki 17 proc. – 0 proc.,

● poz. 61 udział dla stawki 20 proc. – 0 proc.

Przychody z działalności gospodarczej

Ustawa o podatkach zryczałtowanych nie zawiera własnej definicji przychodów z działalności gospodarczej, lecz odsyła w tym

względzie do treści przepisów art. 14 ustawy o PIT.

W myśl art. 14 ust. 1 ustawy o PIT za przychód z działalności, o której mowa w art. 10 ust. 1 pkt 3, uważa się kwoty

należne, choćby nie zostały faktycznie otrzymane.

Z definicji przychodu z działalności gospodarczej wynika zatem, że podatnik ma obowiązek doliczyć do przychodów z

działalności gospodarczej nie tylko faktycznie otrzymane kwoty wynikające z realizacji zawartych umów, ale również kwoty

określone przez ustawodawcę jako należne, a więc takie, które, mimo że nieotrzymane, już podatnikowi się należą. Co więcej,

dzieje się tak nawet wtedy, gdy zapłata z tytułu tej umowy, mimo że stała się podatnikowi należna (zapłata stała się

wymagalna), faktycznie nigdy nie nastąpi. Można posłużyć się tu prostym przykładem. Załóżmy, że kontrahent nabył 100

sztuk jakiegoś towaru o wartości 10 zł każdy. Wynikająca z takiego zakupu należność to oczywiście 1 tys. zł (100 x 10 zł).

Strony kontraktu umówiły się, że zapłata nastąpi 11 marca. Mimo upływu terminu kupujący jednak należności nie uiścił.

Zrobił to dopiero 20 czerwca. W takiej sytuacji przychód w wysokości 1 tys. zł stał się należny już 11 marca. W tym też dniu

podatnik uzyskał przychód podlegający opodatkowaniu.

Oznacza to, że przychód powstanie zarówno wtedy, gdy nabywca towaru lub usługi będzie zwlekał z zapłatą, jak i gdy

podatnik odroczy termin płatności lub w ogóle zrezygnuje z otrzymania należności. Jak wyjaśnił to w jednym z wyroków

Naczelny Sąd Administracyjny: „Są to zatem te przychody, które wynikają ze źródła przychodów, jakie stanowi działalność

gospodarcza, i które w następstwie prowadzenia tej działalności stają się należnością (wierzytelnością), choćby faktycznie

środków z tego tytułu jeszcze nie uzyskano” (wyrok NSA z 3 października 1997 r., sygn. akt l SA/Łd 901/97;

niepublikowany).

Tu jedna ważna uwaga! Otóż nie stanowią przychodu z działalności gospodarczej pobrane wpłaty lub zarachowane należności

na poczet dostaw towarów i usług, które zostaną wykonane w następnych okresach. Obowiązuje zatem prosta zasada, że

zaliczka nie jest jeszcze przychodem. I znów prosty przykład. Kontrahenci umawiają się na dostawę towaru o wartości 2 tys.

zł z dostawą na 16 lipca. Termin zapłaty to 15 lipca. Jednak na poczet wykonania kontraktu sprzedawca 20 marca otrzymuje

zaliczkę w wysokości 1 tys. zł. W takim przypadku przychód w wysokości 2 tys. zł staje się należny 15 lipca. Oczywiście

abstrahujemy tu od szczególnych reguł dotyczących powstawania przychodu, które omówione zostaną dalej. W tym miejscu

chodzi jedynie o zobrazowanie zasad dotyczących przychodu należnego.

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

4 z 17

2011-12-20 10:16

W przypadku natomiast, gdy kontrahent dokona zwrotu towarów, podatnik powinien pomniejszyć przychód o wartość tego

zwrotu. Fakt ten powinien być odpowiednio wykazany w ewidencji podatnika: zarachowaną wcześniej do przychodów

podatkowych należność należy z tych przychodów wyksięgować (wystornować).

W przypadku ustalania przychodu z działalności gospodarczej duże znaczenie ma właściwe rozumienie takich pojęć jak

bonifikata i skonto. Warto zatem pamiętać, że bonifikata to pomniejszenie ustalonej uprzednio ceny towaru lub usługi ze

względu na przewidywaną lub faktyczną stratę kontrahenta lub stałe powiązania między stronami, wielkość zakupu, drobne

ubytki towaru, niewłaściwy gatunek lub z uwagi na inne okoliczności. Natomiast skonto to obniżenie ceny udzielane w

przypadku zapłaty należności gotówką lub przed upływem terminu płatności, lub w inny określony przez sprzedającego

sposób.

Możliwość udzielenia bonifikaty i wysokość skonta powinny być przewidziane w umowie zawartej między stronami transakcji.

Ułatwia to przyszłe rozliczenia z fiskusem i czyni je bardziej bezpiecznymi niż w przypadku, gdy umowa takich postanowień

nie zawiera.

Przy okazji warto także zauważyć, że u podatników VAT za przychód uważa się należność pomniejszoną o podatek od

towarów i usług (kwota netto).

Do przychodów z działalności gospodarczej zalicza się również:

● dotacje, subwencje, dopłaty i inne nieodpłatne świadczenia otrzymane na pokrycie kosztów albo jako zwrot wydatków, z

wyjątkiem gdy przychody te są związane z otrzymaniem, zakupem albo wytworzeniem we własnym zakresie środków

trwałych lub wartości niematerialnych i prawnych, od których dokonuje się odpisów amortyzacyjnych,

● różnice kursowe,

● otrzymane kary umowne,

● odsetki od środków na rachunkach bankowych utrzymywanych w związku z wykonywaną działalnością,

● wartość umorzonych lub przedawnionych zobowiązań, w tym z tytułu zaciągniętych kredytów (pożyczek), z wyjątkiem

umorzonych pożyczek z Funduszu Pracy, z tym że przychodem nie są zwrócone, umorzone lub zaniechane podatki i opłaty

stanowiące dochody budżetu państwa albo budżetów jednostek samorządu terytorialnego, niezaliczone do kosztów uzyskania

przychodów,

● wartość zwróconych wierzytelności, które zostały odpisane jako nieściągalne albo na które utworzono rezerwy zaliczone

uprzednio do kosztów uzyskania przychodów, przy czym

● w razie zwrotu części wierzytelności przychód ustala się proporcjonalnie do udziału zwróconej części wierzytelności w jej

ogólnej kwocie,

● wartość zwróconych wierzytelności wynikających z umowy leasingu, zaliczonych uprzednio do kosztów uzyskania

przychodów,

● wartość należności umorzonych, przedawnionych lub odpisanych jako nieściągalne w tej części, od której dokonane odpisy

aktualizujące zostały uprzednio zaliczone do kosztów uzyskania przychodów,

● równowartość odpisów aktualizujących wartość należności, uprzednio zaliczonych do kosztów uzyskania przychodów, w

przypadku ustania przyczyn, dla których dokonano tych odpisów,

● w przypadku obniżenia lub zwrotu podatku od towarów i usług lub zwrotu podatku akcyzowego zgodnie z odrębnymi

przepisami naliczony podatek od towarów i usług lub zwrócony podatek akcyzowy, w tej części, w której podatek uprzednio

został zaliczony do kosztów uzyskania przychodów,

● równowartość rozwiązanych lub zmniejszonych rezerw, zaliczonych uprzednio do kosztów uzyskania przychodów,

● wartość otrzymanych świadczeń w naturze i innych nieodpłatnych świadczeń, z wyjątkiem otrzymanych od osób

zaliczonych do I i II grupy podatkowej w rozumieniu przepisów o podatku od spadków i darowizn,

● otrzymane wynagrodzenie za obsługę pracowniczego programu emerytalnego uczestnika, w związku ze zwrotem środków

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

5 z 17

2011-12-20 10:16

pochodzących ze składki dodatkowej,

● wynagrodzenia płatników z tytułu: terminowego wpłacania podatków pobranych na rzecz budżetu państwa i wykonywania

zadań związanych z ustalaniem prawa do świadczeń i ich wysokości oraz wypłatą świadczeń z ubezpieczenia chorobowego,

określonych w przepisach o systemie ubezpieczeń społecznych,

● przychody z najmu, podnajmu, dzierżawy, poddzierżawy oraz z innych umów o podobnym charakterze, składników majątku

związanych z działalnością gospodarczą,

● otrzymane odszkodowania za szkody dotyczące składników majątku związanych z prowadzoną działalnością gospodarczą

lub z prowadzeniem działów specjalnych produkcji rolnej.

Sprzedaż majątku

Niezależnie od tego, co stanowi przychód w rozumieniu art. 14 ust. 1 ustawy o PIT, ustawa ta przewiduje ponadto, że

przychodem z działalności gospodarczej są również przychody z odpłatnego zbycia wykorzystywanych na potrzeby związane

z działalnością gospodarczą oraz przy prowadzeniu działów specjalnych produkcji rolnej składników majątku będących:

● środkami trwałymi,

● składnikami majątku, o których mowa w art. 22d ust. 1 (chodzi o składniki majątku, których wartość początkowa nie

przekracza 3500 zł i od których podatnicy mogą nie dokonywać odpisów amortyzacyjnych), z wyłączeniem składników,

których wartość początkowa nie przekracza 1500 zł, wartościami niematerialnymi i prawnymi,

● ujętych w ewidencji środków trwałych oraz wartości niematerialnych i prawnych, w tym także przychody z odpłatnego

zbycia składników majątku wymienionych w drugim punkcie, spółdzielczego własnościowego prawa do lokalu użytkowego lub

udziału w takim prawie nieujętych w ewidencji środków trwałych oraz wartości niematerialnych i prawnych.

Do przychodów tych nie zalicza się jednak przychodów z odpłatnego zbycia wykorzystywanych na potrzeby związane z

działalnością gospodarczą oraz przy prowadzeniu działów specjalnych produkcji rolnej: budynku mieszkalnego, jego części lub

udziału w takim budynku, lokalu mieszkalnego stanowiącego odrębną nieruchomość lub udziału w takim lokalu, gruntu lub

udziału w gruncie albo prawa użytkowania wieczystego gruntu lub udziału w takim prawie, związanych z tym budynkiem lub

lokalem, spółdzielczego własnościowego prawa do lokalu mieszkalnego lub udziału w takim prawie oraz prawa do domu

jednorodzinnego w spółdzielni mieszkaniowej lub udziału w takim prawie (w tym przypadku stosuje się też art. 28 ustawy o

PIT).

Przy określaniu wysokości omawianych przychodów stosuje się odpowiednio przepisy art. 14 ust. 1 i art. 19 ustawy o PIT.

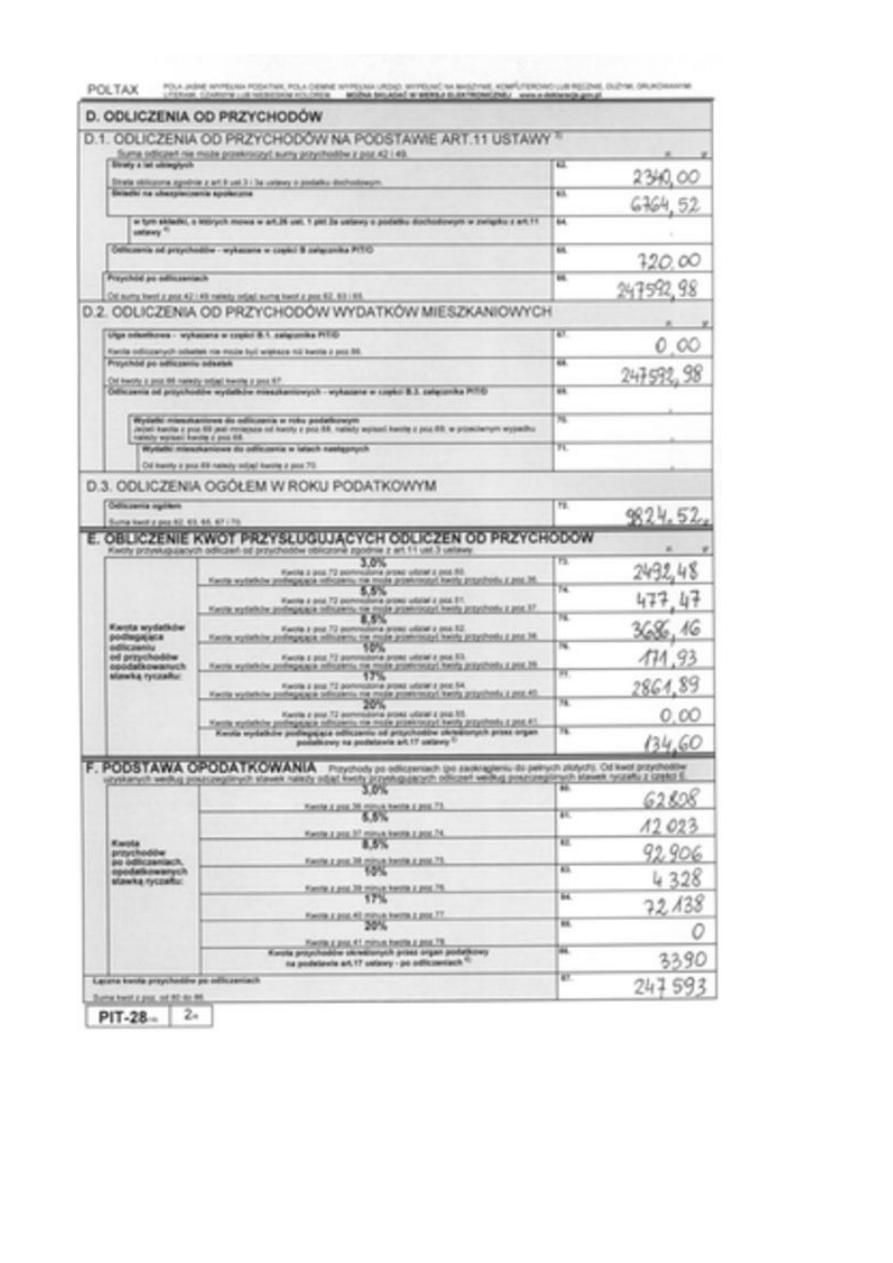

Część D. Odliczenia od przychodów

Odliczenia od przychodu wykazywane są w części D

PIT-28

. W części D.1 podatnicy wykazują odliczenia od przychodów.

Zgodnie z art. 11 ust. 1 ustawy o podatku zryczałtowanym podatnik uzyskujący przychody opodatkowane w formie ryczałtu

od przychodów ewidencjonowanych może odliczyć od przychodów stratę, o której mowa w art. 9 ust. 3 i 3a ustawy o PIT,

oraz wydatki określone w art. 26 ust. 1 ustawy o PIT. Artykuł 11 ust. 2 ustawy o podatku zryczałtowanym nakazuje

odpowiednie stosowanie w tym ostatnim przypadku zasad wynikających z przepisów ustawy o PIT, dotyczących warunków

oraz wysokości odliczeń dokonywanych od dochodu.

A zatem podatnicy mogą tu wykazać:

● stratę z lat ubiegłych (poz. 62), w naszym przypadku wpisujemy 2340 zł,

● zapłacone przez podatnika składki ubezpieczeniowe (poz. 63), w naszym przypadku wpisujemy 6764,52 zł,

● darowizny, wydatki rehabilitacyjne, na internet (poz. 65), w naszym przypadku wpisujemy 720 zł.

W poz. 66 części D.1 należy wpisać przychód po odliczeniach. W naszym przykładzie będzie to kwota będąca sumą poz. 42 i

49 (czyli 257 417,50 zł) pomniejszona o kwoty wpisane w poz. 62, 63 i 65 (czyli 9824,52 zł). Oznacza to, że w poz. 66

wpisujemy 247 592,98 zł.

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

6 z 17

2011-12-20 10:16

Część D.2 przeznaczona jest na wpisanie odliczeń od przychodów wydatków mieszkaniowych, w tym ulgi odsetkowej (poz.

67). W poz. 68 podatnik wpisuje przychód po odliczeniu odsetek.

W części D.3 trzeba podać odliczenia ogółem w roku podatkowym – poz. 72.

Jeśli podatnik będzie chciał z któregoś odliczenia skorzystać, z wyjątkiem odliczenia straty i składek na ubezpieczenia,

dodatkowo będzie musiał wypełnić załączniki

PIT/O

i

PIT/D

.

W naszym przypadku odliczenia obejmują jednak wyłącznie stratę z poprzedniego roku (poz. 62 kwota 2340 zł), gdy

podatnik opodatkowany był na zasadach ogólnych, odliczenie rehabilitacyjne (załącznik

PIT/O

, a następnie poz. 65 kwota

720 zł) oraz składki na ZUS (poz. 65 kwota 6764,52 zł). I tu uwaga dla dociekliwych – przyjęta w przykładzie kwota składek

ZUS nie jest tożsama z sumą minimalnych składek płaconych przez przedsiębiorców w 2011 roku (jest jedynie do niej

zbliżona i nie obejmuje np. składki wypadkowej). To wielkość założona. Proszę jej nie kopiować. Suma odliczeń wpisanych w

poz. 72 zeznania wyniesie w naszym przykładzie 9824,52 zł.

Zgodnie z przepisami podatnicy mają możliwość pomniejszenia swojego przychodu o faktycznie zapłacone składki

emerytalno-rentowe. Odliczeniu podlegają zarówno składki zapłacone bezpośrednio przez podatnika, jak i składki, które

zostały potrącone przez płatnika od dochodu podatnika. Przychód może zostać pomniejszony o składki określone w ustawie z

13 października 1998 r. o systemie ubezpieczeń społecznych (Dz.U. nr 137, poz. 887 z późn. zm.):

● zapłacone w roku podatkowym bezpośrednio na własne ubezpieczenia emerytalne, rentowe, chorobowe oraz wypadkowe

podatnika oraz osób z nim współpracujących,

● potrącone w roku podatkowym przez płatnika ze środków podatnika na ubezpieczenia emerytalne i rentowe oraz na

ubezpieczenie chorobowe.

Pod pewnymi warunkami można też odliczyć składki zapłacone w roku podatkowym ze środków podatnika na obowiązkowe

ubezpieczenie społeczne podatnika lub osób z nim współpracujących, zgodnie z przepisami dotyczącymi obowiązkowego

ubezpieczenia społecznego obowiązującymi w innym niż Polska państwie członkowskim Unii Europejskiej lub w innym

państwie należącym do Europejskiego Obszaru Gospodarczego lub w Konfederacji Szwajcarskiej.

Trzeba jednak pamiętać, że wydatki takie podlegają odliczeniu od dochodu, jeżeli nie zostały zaliczone do kosztów uzyskania

przychodów lub nie zostały odliczone od przychodu na podstawie ustawy o zryczałtowanym podatku dochodowym lub od

dochodu na podstawie ustawy z 24 sierpnia 2006 r. o podatku tonażowym albo nie zostały zwrócone podatnikowi w

jakiejkolwiek formie. Odliczenie nie dotyczy składek:

● których podstawę wymiaru stanowi dochód (przychód) zwolniony od podatku na podstawie umów o unikaniu podwójnego

opodatkowania, których stroną jest Polska,

● odliczonych w innym niż Polska państwie członkowskim UE lub w innym państwie należącym do EOG, lub w Konfederacji

Szwajcarskiej od dochodu (przychodu) albo podatku osiągniętego w tym państwie, albo od podatku na podstawie art. 27b

ust. 1 pkt 2 ustawy o PIT.

Co ważne, odliczenie stosuje się pod warunkiem istnienia podstawy prawnej wynikającej z umowy o unikaniu podwójnego

opodatkowania lub innych ratyfikowanych umów międzynarodowych, których stroną jest Polska, do uzyskania przez organ

podatkowy informacji podatkowych od organu podatkowego państwa, w którym podatnik opłacał składki na obowiązkowe

ubezpieczenie społeczne.

Część E. Obliczenie kwot odliczeń

W części E zeznania należy obliczyć kwoty przysługujących odliczeń od przychodów (poz. 73 do 79).

Z konstrukcji zeznania

PIT-28

wynika, że:

● kwota wydatków podlegających odliczeniu od przychodów opodatkowanych stawką 3 proc. (poz. 73 zeznania) to kwota z

poz. 72 (tj. odliczenia ogółem) pomnożona przez udział

● ustalony w poz. 50 (tj. udział przychodów opodatkowanych stawką 3 proc. w ogólnej kwocie przychodów). Wyliczone w

poz. 73 zeznania odliczenie nie może przekroczyć kwoty przychodu wykazanego w poz. 36 (jeżeli z wyliczenia wynika kwota

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

7 z 17

2011-12-20 10:16

wyższa niż wykazana w poz. 36, należy wpisać w poz. 73 kwotę równą kwocie wykazanej w poz. 36). W przykładowym

zeznaniu jest to 2492,48 zł;

● kwota wydatków podlegających odliczeniu od przychodów opodatkowanych stawką 5,5 proc. (poz. 74 zeznania) to kwota z

poz. 72 (tj. odliczenia ogółem) pomnożona przez udział ustalony w poz. 51 (tj. udział przychodów opodatkowanych stawką

5,5 proc. w ogólnej kwocie przychodów); wyliczone w poz. 74 zeznania odliczenie nie może przekroczyć kwoty przychodu

wykazanego w poz. 37 (jeżeli z wyliczenia wynika kwota wyższa niż wykazana w poz. 37, należy wpisać w poz. 74 kwotę

równą kwocie wykazanej w poz. 37). W przykładowym zeznaniu jest to 477,47 zł;

● kwota wydatków podlegających odliczeniu od przychodów opodatkowanych stawką 8,5 proc. (poz. 75 zeznania) to kwota z

poz. 72 (tj. odliczenia ogółem) pomnożona przez udział ustalony w poz. 52 (tj. udział przychodów opodatkowanych stawką

8,5 proc. w ogólnej kwocie przychodów); wyliczone w poz. 75 zeznania odliczenie nie może przekroczyć kwoty przychodu

wykazanego w poz. 38 (jeżeli z wyliczenia wynika kwota wyższa niż wykazana w poz. 38, należy wpisać w poz. 75 kwotę

równą kwocie wykazanej w poz. 38). W przykładowym zeznaniu jest to 3686,16 zł;

● kwota wydatków podlegających odliczeniu od przychodów opodatkowanych stawką 10 proc. (poz. 76 zeznania) to kwota z

poz. 72 (tj. odliczenia ogółem) pomnożona przez udział ustalony w poz. 53 (tj. udział przychodów opodatkowanych stawką

10 proc. w ogólnej kwocie przychodów); wyliczone w poz. 76 zeznania odliczenie nie może przekroczyć kwoty przychodu

wykazanego w poz. 39 (jeżeli z wyliczenia wychodzi nam kwota wyższa niż wykazana w poz. 39, należy wpisać w poz. 76

kwotę równą kwocie wykazanej w poz. 39). W przykładowym zeznaniu jest to 171,93 zł;

● kwota wydatków podlegających odliczeniu od przychodów opodatkowanych stawką 17 proc. (poz. 77 zeznania) to kwota z

poz. 72 (tj. odliczenia ogółem) pomnożona przez udział ustalony w poz. 54 (tj. udział przychodów opodatkowanych stawką

17 proc. w ogólnej kwocie przychodów); wyliczone w poz. 77 zeznania odliczenie nie może przekroczyć kwoty przychodu

wykazanego w poz. 40 (jeżeli z wyliczenia wychodzi nam kwota wyższa niż wykazana w poz. 40, należy wpisać w poz. 77

kwotę równą kwocie wykazanej w poz. 40). W przykładowym zeznaniu jest to 2861,89 zł;

● kwota wydatków podlegających odliczeniu od przychodów opodatkowanych stawką 20 proc. (poz. 78 zeznania) to kwota z

poz. 72 (tj. odliczenia ogółem) pomnożona przez udział ustalony w poz. 55 (tj. udział przychodów opodatkowanych stawką

20 proc. w ogólnej kwocie przychodów); wyliczone w poz. 78 zeznania odliczenie nie może przekroczyć kwoty przychodu

wykazanego w poz. 41 (jeżeli z wyliczenia wychodzi nam kwota wyższa niż wykazana w poz. 41, należy wpisać w poz. 78

kwotę równą kwocie wykazanej w poz. 41). W przykładowym zeznaniu jest to 0 zł.

Szczególną uwagę należy zwrócić na poz. 79 tej części zeznania. W celu obliczenia kwoty wydatków podlegających odliczeniu

od przychodów określonych przez organ podatkowy na podstawie art. 17 ustawy o podatku zryczałtowanym i

opodatkowanych różnymi stawkami należy w pierwszej kolejności kwotę z poz. 72 pomnożyć przez właściwe dla

poszczególnych stawek udziały procentowe (ustalone w pozycjach od 56 do 61), a następnie obliczone w ten sposób kwoty

zsumować. Trzeba też pamiętać, że kwoty obliczone dla poszczególnych wskaźników procentowych nie mogą być wyższe od

przychodów opodatkowanych poszczególnymi stawkami karnymi (kwoty z poz. 43 do 48).

W przykładowym zeznaniu jest to 134,60 zł.

Część F. Podstawa opodatkowania

Część F zeznania poświęcona jest podstawie opodatkowania (poz. 80 do 87). W części tej należy kolejno wykazać przychody

opodatkowane poszczególnymi stawkami po odjęciu wyliczonych w poprzednim kroku odliczeń z podziałem na stawki.

Oczywiście od każdego rodzaju przychodu odejmujemy tylko właściwe mu, czyli wyliczone dla niego, odliczenie.

Z konstrukcji zeznania wynika, że podstawę opodatkowania tworzy:

● kwota przychodów opodatkowanych stawką 3 proc. po odliczeniu ulg pomniejszających przychody, czyli różnica pomiędzy

kwotą z pozycji 36 a kwotą z pozycji 73, w naszym przypadku jest to 62 808 zł, którą wpisujemy w poz. 80,

● kwota przychodów opodatkowanych stawką 5,5 proc. po odliczeniu ulg pomniejszających przychody, czyli różnica pomiędzy

kwotą z pozycji 37 a kwotą z pozycji 74, w naszym przypadku jest to 12 023 zł, którą wpisujemy w poz. 81,

● kwota przychodów opodatkowanych stawką 8,5 proc. po odliczeniu ulg pomniejszających przychody, czyli różnica pomiędzy

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

8 z 17

2011-12-20 10:16

kwotą z pozycji 38 a kwotą z pozycji 75, w naszym przypadku jest to 92 906 zł, którą wpisujemy w poz. 82,

● kwota przychodów opodatkowanych stawką 10 proc. po odliczeniu ulg pomniejszających przychody, czyli różnica pomiędzy

kwotą z pozycji 39 a kwotą z pozycji 76, w naszym przypadku jest to 4328 zł, którą wpisujemy w poz. 83,

● kwota przychodów opodatkowanych stawką 17 proc. po odliczeniu ulg pomniejszających przychody, czyli różnica pomiędzy

kwotą z pozycji 40 a kwotą z pozycji 77, w naszym przypadku jest to 72 138 zł, którą wpisujemy w poz. 84,

● kwota przychodów opodatkowanych stawką 20 proc. po odliczeniu ulg pomniejszających przychody, czyli różnica pomiędzy

kwotą z pozycji 41 a kwotą z pozycji 78, w naszym przypadku jest to 0 zł, którą wpisujemy w poz. 85,

● kwota przychodów opodatkowanych stawkami karnymi po odliczeniu ulg pomniejszających przychody, czyli różnica

pomiędzy kwotą z pozycji 49 a kwotą z pozycji 79, w naszym przypadku jest to 3390 zł, którą wpisujemy w poz. 86.

Podstawa opodatkowania to kwota, która przemnożona przez obowiązującą stawkę opodatkowania daje w rezultacie podatek.

Podstawą opodatkowania ryczałtem jest przychód. Podatek zryczałtowany pobiera się bez pomniejszania przychodu o koszty

uzyskania. Przychodem, od którego oblicza się ryczałt według obowiązujących stawek, jest przychód pomniejszony o sumę

przysługujących podatnikowi odliczeń dokonywanych od przychodu, wykazanych w części E. zeznania

PIT-28

.

Przychody po dokonaniu tych odliczeń wykazuje się po zaokrągleniu do pełnego złotego. Zaokrągleń dokonuje się w ten

sposób, że kwoty wynoszące mniej niż 50 groszy pomija się, 50 i więcej groszy podwyższa się do pełnych złotych.

Zaokrąglenia dokonuje się dla poszczególnych stawek. Dla stawek karnych wyliczeń dokonuje się poza zeznaniem, wpisując w

pozycji 86 wyniki tych wyliczeń. Zanim to zrobimy, podstawę opodatkowania dla każdej ze stawek karnych zaokrąglamy.

Dopiero później wyliczamy sumę tak wyliczonych podstaw cząstkowych i wpisujemy ją w poz. 86.

Pozycja 87 przeznaczona jest do wpisania łącznej kwoty przychodów po odliczeniach. W naszym przypadku jest to 247 593

zł.

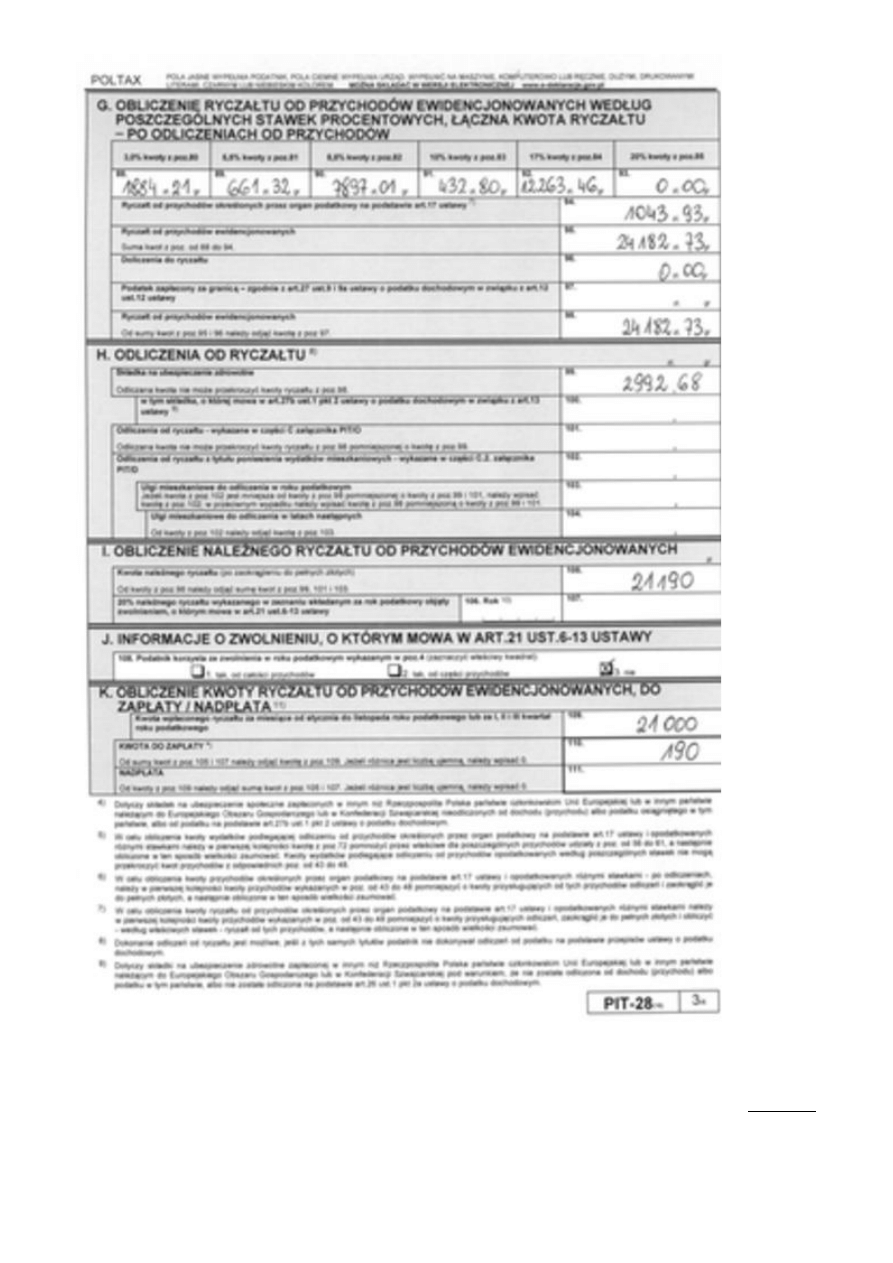

Część G. Ryczałt według stawek

W części G (poz. 88 do 100) następuje obliczenie ryczałtu według poszczególnych stawek procentowych, a także obliczenie

łącznej kwoty ryczałtu po odliczeniach od przychodu. W tej części trzeba przemnożyć podstawy opodatkowania

poszczególnymi stawkami poprzez te właśnie stawki i wpisać tak wyliczone kwoty ryczałtu do odpowiednich rubryk.

W naszym przypadku wygląda to tak:

● poz. 88, czyli podatek płacony według stawki 3 proc., wyniesie 1884,21 zł,

● poz. 89, czyli podatek płacony według stawki 5,5 proc. wyniesie 661,32 zł,

● poz. 90, czyli podatek płacony według stawki 8,5 proc. wyniesie 7897,01 zł,

● poz. 91, czyli podatek płacony według stawki 10 proc. wyniesie 432,80 zł,

● poz. 92, czyli podatek płacony według stawki 17 proc. wyniesie 12 263,46 zł,

● poz. 93, czyli podatek płacony według stawki 20 proc. wyniesie 0 zł,

● poz. 94, czyli podatek płacony według stawek karnych wyniesie 1043,93 zł.

W sumie ryczałt wyniesie w naszym przykładzie (poz. 95) 24 182,73 zł.

W tej części zeznania warto jeszcze zwrócić uwagę na poz. 97. Wykazuje się w niej podatek zapłacony za granicą. Przy czym

zastosowanie ma w tym przypadku wszystko to, co wynika z przepisów art. 27 ust. 9 i 9a ustawy o PIT.

Z przepisów tych wynika, że jeżeli podatnik osiąga również dochody z tytułu działalności wykonywanej poza terytorium

Rzeczypospolitej Polskiej lub ze źródeł przychodów znajdujących się poza terytorium Rzeczypospolitej Polskiej, a umowa o

unikaniu podwójnego opodatkowania nie stanowi o zastosowaniu metody określonej w art. 27 ust. 8, lub z państwem, w

którym dochody są osiągane, Rzeczpospolita Polska nie zawarła umowy o unikaniu podwójnego opodatkowania, dochody te

łączy się z dochodami ze źródeł przychodów położonych na terytorium Rzeczypospolitej Polskiej. W tym przypadku od

podatku obliczonego od łącznej sumy dochodów odlicza się kwotę równą podatkowi dochodowemu zapłaconemu w obcym

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

9 z 17

2011-12-20 10:16

państwie. Odliczenie to nie może jednak przekroczyć tej części podatku obliczonego przed dokonaniem odliczenia, która

proporcjonalnie przypada na dochód uzyskany w państwie obcym.

W przypadku podatnika, uzyskującego wyłącznie dochody z tytułu działalności wykonywanej poza terytorium

Rzeczypospolitej Polskiej lub ze źródeł przychodów znajdujących się poza terytorium Rzeczypospolitej Polskiej, które nie są

zwolnione od podatku na podstawie umów o unikaniu podwójnego opodatkowania lub z państwem, w którym dochody są

osiągane, Rzeczpospolita Polska nie zawarła umowy o unikaniu podwójnego opodatkowania.

Część H. Odliczenia od ryczałtu

Część H. zeznania to odliczenia od ryczałtu. W pierwszej kolejności dokonuje się odliczenia składki zdrowotnej (poz. 99)

opłaconej przez podatnika w roku podatkowym, jeżeli nie została ona odliczona od podatku dochodowego. Kwota składki na

powszechne ubezpieczenie zdrowotne, o którą pomniejsza się podatek, nie może przekroczyć 7,75 proc. podstawy wymiaru

tej składki. Oznacza to, że konieczne jest samodzielne wyliczenie tej części składki, która podlega odliczeniu.

Istnieje też możliwość odliczenia w tym miejscu składki zapłaconej za granicą (poz. 100).

Pozostałych odliczeń dokonujemy na podstawie tego, co wynika z załączników

PIT/O

i

PIT/D

. W przypadku ryczałtowców

można odliczyć od podatku (na zasadzie praw nabytych) ulgi mieszkaniowe, w tym przede wszystkim ulgę odsetkową i

związaną z systematycznym oszczędzaniem w kasie mieszkaniowej. Można także w ramach praw nabytych dokonać odliczenia

z tytułu ulgi na wyszkolenie uczniów, do której podatnik nabył prawo przed jej likwidacją. Ale uwaga: podatnicy ryczałtu

nadal nie mogą od podatku odliczyć ulgi prorodzinnej.

W naszym przykładzie w tej części zeznania wpisujemy jedynie składkę zdrowotną w poz. 99, jest to kwota 2992,68 zł.

Część I. Ryczałt należny

Część I zeznania to obliczenie należnego ryczałtu od przychodów ewidencjonowanych. W tej części obliczymy ryczałt należny

za 2011 rok. W tym celu wystarczy od kwoty z poz. 98 (ryczałt po doliczeniach) odjąć odliczenia wykazane w pozycjach 99,

101 i 103. Uzyskany wynik zaokrągla się do pełnych złotych. W naszym przypadku jest to 21 190 zł. Kwotę wpisujemy w

poz. 105. Trzeba pamiętać, że należny ryczałt wykazuje się po zaokrągleniu do pełnych złotych.

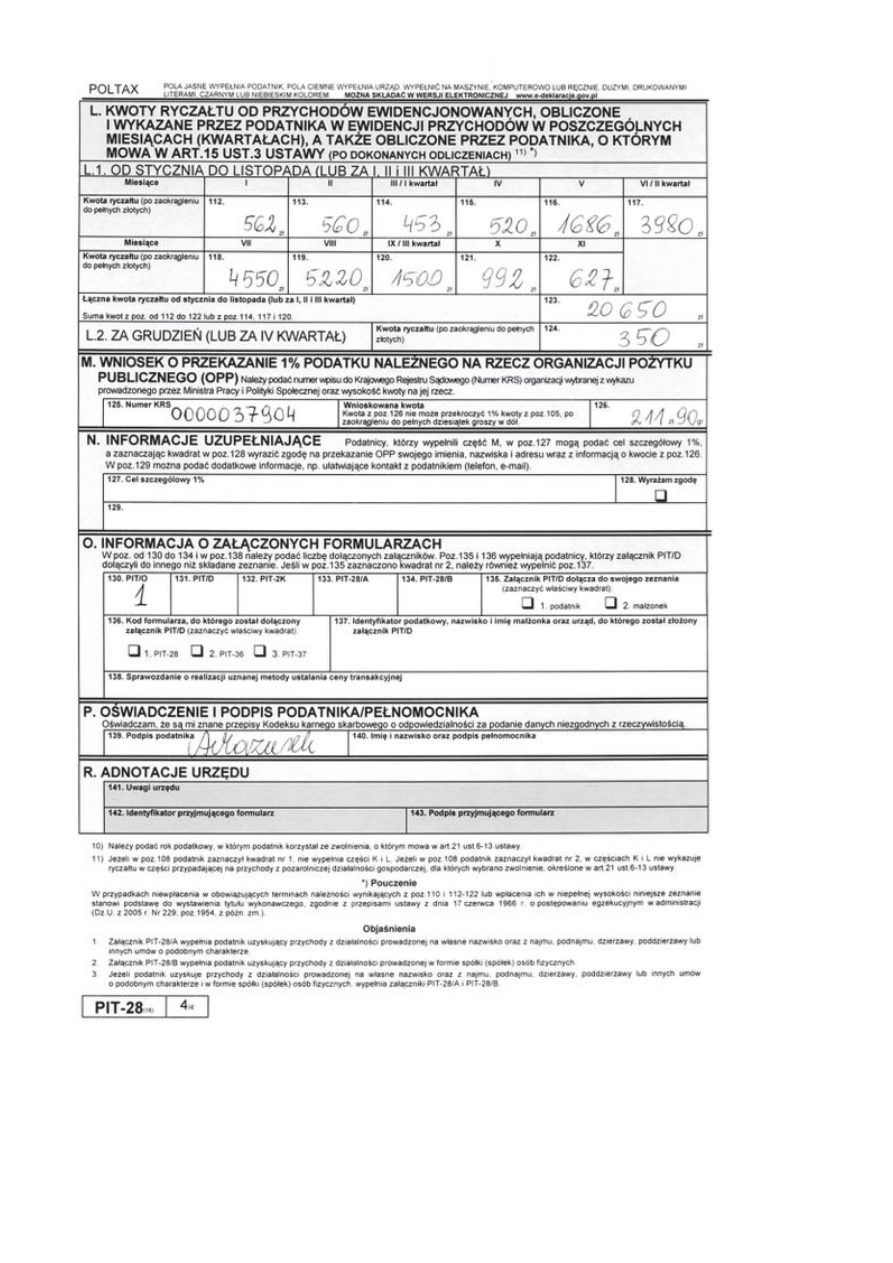

Części J, K, L

Część J

PIT-28

to informacja o zwolnieniu wynikającym z art. 21 ust. 6 – 13 ustawy o podatkach zryczałtowanych

(zwolnienie dla podatników rozpoczynających działalność). W tym miejscu podatnicy informują urząd, czy korzystają z tego

zwolnienia od całości przychodów, czy tylko ich części. W tym celu należy zaznaczyć odpowiedni kwadrat zeznania (poz. 108).

W części K należy obliczyć kwotę ryczałtu do zapłaty, a także ewentualną nadpłatę. W naszym przykładzie w poz. 109

wpisujemy 21 000 zł. Jest to kwota założona, która odpowiada temu, co podatnik wpłacał od stycznia do listopada lub za

pierwsze trzy kwartały roku. Po porównaniu z kwota z poz. 105 widać, że wpłacona kwota jest niższa od wykazanej w tej

pozycji. Wychodzi zatem kwota do zapłaty w wysokości 190 zł, którą należy wykazać w poz. 110.

W części L należy wykazać kwoty ryczałtu obliczone i wskazane przez podatnika w ewidencji przychodów w poszczególnych

miesiącach (kwartałach). Kwoty ryczałtu wpisywane w tej części mają być kwotami po dokonanych wcześniej odliczeniach. W

części L.1 wpisać należy kwoty ryczałtu z okresu od stycznia do listopada lub za I, II i III kwartał 2011 r. W części L.2

wpisuje się kwoty za grudzień lub za IV kwartał 2011 r.

Części M i N. Przekazanie 1 proc. podatku

W

PIT-28

w częściach M i N (poz. 129 do 134) przewidziano rubryki na wpisanie organizacji pożytku publicznego, na rzecz

której podatnik może przekazać 1 proc. ryczałtu.

Naczelnik urzędu skarbowego właściwy miejscowo dla złożenia zeznania podatkowego przekaże 1 proc. podatku na rzecz

jednej organizacji pożytku publicznego, którą w

PIT-28

wskaże podatnik.

Warunkiem przekazania 1 proc. podatku przez fiskusa będzie zapłata w pełnej wysokości podatku należnego stanowiącego

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

10 z 17

2011-12-20 10:16

podstawę obliczenia kwoty, która ma być przekazana na rzecz organizacji pożytku publicznego, nie później niż w terminie

dwóch miesięcy od upływu terminu na złożenie zeznania podatkowego.

Aby 1 proc. od ryczałtowca mógł być przekazany potrzebującym, podatnik w

PIT-28

będzie musiał podać numer wpisu do

KRS organizacji oraz kwotę do przekazania w wysokości nieprzekraczającej 1 proc. podatku należnego. Następnie naczelnik

urzędu skarbowego przekaże część podatku na rachunek bankowy organizacji pożytku publicznego.

W naszym przykładzie jest to 211,90 zł, czyli 1 proc. z 21 190 zł.

Część O. Załączniki

Kolejna część O w

PIT-28

to informacja o załączonych formularzach (poz. 130 do 138). Podatnik w tej części zakreśla

odpowiednie pola, zaznaczając, jaki załącznik dołącza do zeznania. W naszym przykładzie jest to załącznik PIT-O, a zatem

wpisujemy 1 w poz. 130.

Część P. Podpis i oświadczenie

Ostatnia część, jaką wypełnia podatnik, to oświadczenie i podpis podatnika. Wypełniając zeznanie, musimy poświadczyć, że

znamy przepisy kodeksu karnego skarbowego o odpowiedzialności za podanie danych niezgodnych z rzeczywistością. Na

koniec trzeba koniecznie własnoręcznie podpisać zeznanie.

Co nie jest przychodem

Do przychodów z pozarolniczej działalności gospodarczej opodatkowanych PIT nie zalicza się:

● pobranych wpłat lub zarachowanych należności na poczet dostaw towarów i usług, które zostaną

wykonane w następnych okresach sprawozdawczych, a także otrzymanych pożyczek i kredytów oraz

zwróconych pożyczek, z wyjątkiem skapitalizowanych odsetek od tych pożyczek,

● kwot naliczonych, lecz nieotrzymanych odsetek od należności, w tym również od udzielonych

pożyczek,

● zwróconych, umorzonych lub zaniechanych podatków i opłat stanowiących dochody budżetu państwa

albo budżetów jednostek samorządu terytorialnego, niezaliczonych do kosztów uzyskania przychodów,

● zwróconych innych wydatków niezaliczonych do kosztów uzyskania przychodów,

● zwróconych, umorzonych lub zaniechanych wpłat dokonywanych na Państwowy Fundusz Rehabilitacji

Osób Niepełnosprawnych na podstawie odrębnych przepisów, niezaliczonych do kosztów uzyskania

przychodów,

● przychodów, które w rozumieniu przepisów o zakładowym funduszu świadczeń socjalnych zwiększają

ten fundusz,

● kwoty stanowiącej równowartość umorzonych zobowiązań, w tym także umorzonych pożyczek

(kredytów), jeżeli umorzenie zobowiązań jest związane z postępowaniem upadłościowym z możliwością

zawarcia układu w rozumieniu przepisów prawa upadłościowego i naprawczego,

● zwolnionych od wpłat należności z tytułu podatku od towarów i usług oraz zwróconej różnicy podatku

od towarów i usług, dokonywanych na podstawie odrębnych przepisów,

● przychodów z odpłatnego zbycia na podstawie umowy przewłaszczenia w celu zabezpieczenia

wierzytelności, w tym pożyczki lub kredytu do czasu ostatecznego przeniesienia własności przedmiotu

umowy.

W przypadku umowy najmu lub dzierżawy rzeczy albo praw majątkowych oraz umów o podobnym

charakterze, których przedmiotem są składniki majątku związane z działalnością gospodarczą, jeżeli

wynajmujący lub wydzierżawiający przeniósł na rzecz osoby trzeciej wierzytelności z tytułu opłat

wynikających z takich umów, a umowy te między stronami nie wygasają, do przychodów wynajmującego

lub wydzierżawiającego nie zalicza się kwot wypłaconych przez osobę trzecią z tytułu przeniesienia

wierzytelności. Opłaty ponoszone przez najemcę lub dzierżawcę na rzecz osoby trzeciej stanowią

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

11 z 17

2011-12-20 10:16

przychód wynajmującego lub wydzierżawiającego w dniu wymagalności zapłaty.

WAŻNE

Osoby, które nie prowadzą działalności gospodarczej, np. składają

PIT-28

w związku z rozliczeniem

przychodów z prywatnego najmu, nie posługują się już w tym roku NIP, ale w poz. 1 zeznania wpisują

swój numer PESEL

WAŻNE

Otrzymanie zaliczki, zadatku lub przedpłaty związanej z wykonaniem usługi bądź dostawą towaru nie

stanowi przychodu dla celów PIT

Utrata prawa do ryczałtu

Podatnicy, których przychody przekroczyły w 2011 roku 661 680 zł, stracą od 1 stycznia 2012 r. prawo do

rozliczania się w formie ryczałtu od przychodów ewidencjonowanych

31 stycznia 2012 r. mija termin złożenia

PIT-28

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

12 z 17

2011-12-20 10:16

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

13 z 17

2011-12-20 10:16

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

14 z 17

2011-12-20 10:16

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

15 z 17

2011-12-20 10:16

Krystyna Górczak

dgp@infor.pl

Podstawa prawna

Ustawa z 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów

osiąganych przez osoby fizyczne (Dz.U. nr 144, poz. 930 z późn. zm.).

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

16 z 17

2011-12-20 10:16

Ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2010 r. nr 51, poz. 307

z późn. zm.).

Źródło: INFOR LEX Księgowość publikacja z serii INFOR LEX

Copyright © 2010 INFOR PL S.A. Wszelkie prawa zastrzeżone.

INFOR LEX Księgowość

http://ksiegowosc.inforlex.pl/nowosci/artykuly/drukuj,ko,w,I02.2011.24...

17 z 17

2011-12-20 10:16

Wyszukiwarka

Podobne podstrony:

pit 28

PIT 28 B druk

pit 28

Deklaracje pit-28-2008

pit 28 formularz skladany od 1 stycznia 2011r

Zadanie PIT 28

2011 wzór wyliczenia nadpłaty z PIT 28 do korekty w PIT 37

Zadanie do PIT u 28 Elżbieta Kos

pit 28

pit 28 2010

PIT 28 za 2014 rok druk

Wzór pisma potrzebnego do odzyskania pieniędzy z PIT 28

PIT 28

Kosci, kregoslup 28[1][1][1] 10 06 dla studentow

PIT wyklad 1 planowanie infrastuktury technicznej

więcej podobnych podstron