Przykłady

pochodnych

instrumentów

kredytowych

zagranicą

Krzysztof Kamiński, Katarzyna Łosiewicz

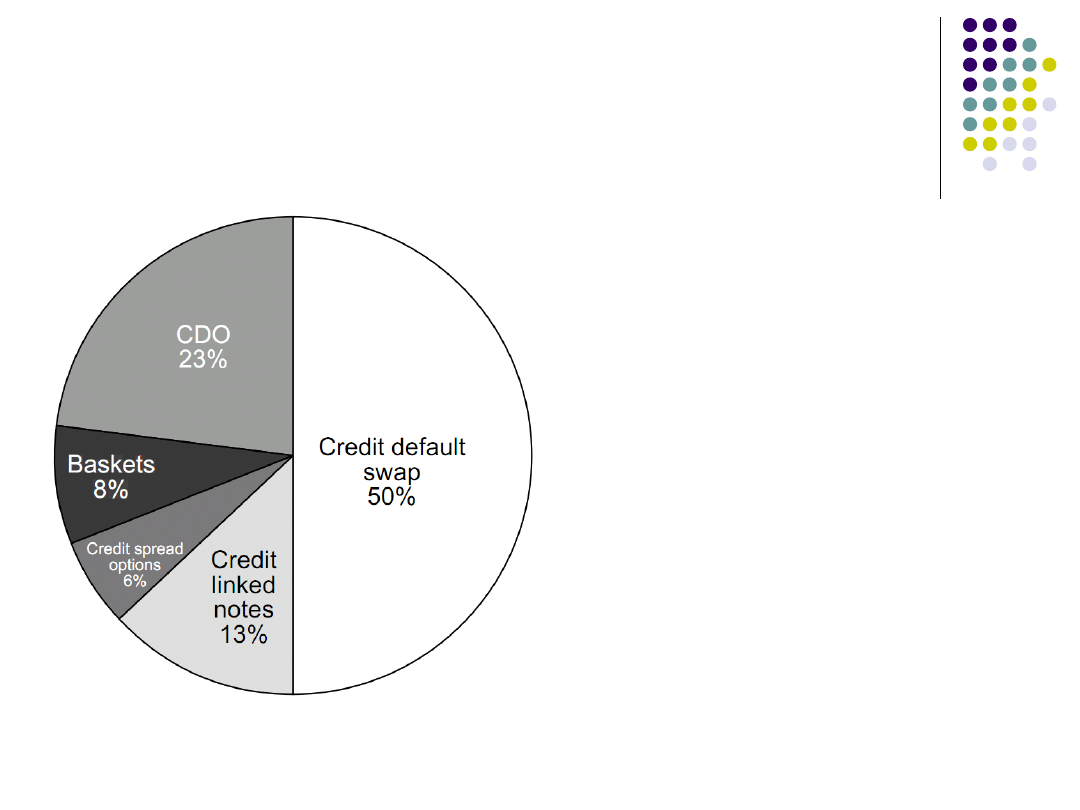

RYNEK KREDYTOWYCH

INSTRUMENTÓW POCHODNYCH

•

swapy

niewypłacalnościowe (CDS)

•

zobowiązania

zabezpieczone na portfelu

aktywów (CDO)

•

obligacje kredytowe (CLN)

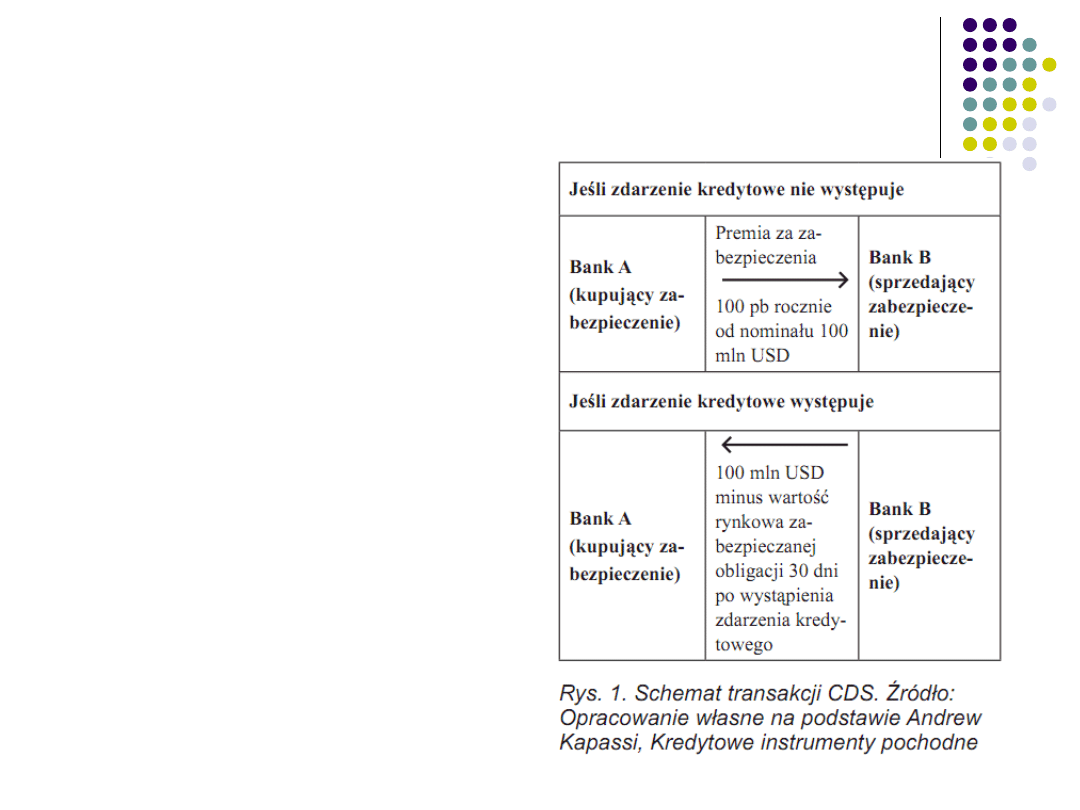

CREDIT DEFAULT SWAP

To instrument

pochodny służący

przenoszeniu

ryzyka

kredytowego.

CDS

jest umową, w ramach której

jedna ze stron transakcji w

zamian

za

uzgodnione

wynagrodzenie zgadza się na

spłatę długu należnego drugiej

stronie transakcji od innego

podmiotu – podstawowego

dłużnika

–

w

przypadku

wystąpienia uzgodnionego w

umowie

CDS

zdarzenia

kredytowego

Z czego składa się umowa

CDS?

Umowa określa:

podstawowego dłużnika – podmiot,

którego zobowiązanie jest objęte CDS-em;

podstawowe zobowiązanie – wskazanie długu, w

odniesieniu do którego wystawiany jest CDS – z reguły

jest to wskazanie ściśle określonej emisji obligacji;

okres objęty ochroną (okres, w którym zobowiązanie z

tytułu CDS jest efektywne);

warunki, pod którymi strona transakcji CDS ma

obowiązek spłaty długu (z reguły warunkami takimi

są bankructwo odnośnego podmiotu lub niespłacenie

zobowiązania – poparte publicznie dostępnymi

informacjami).

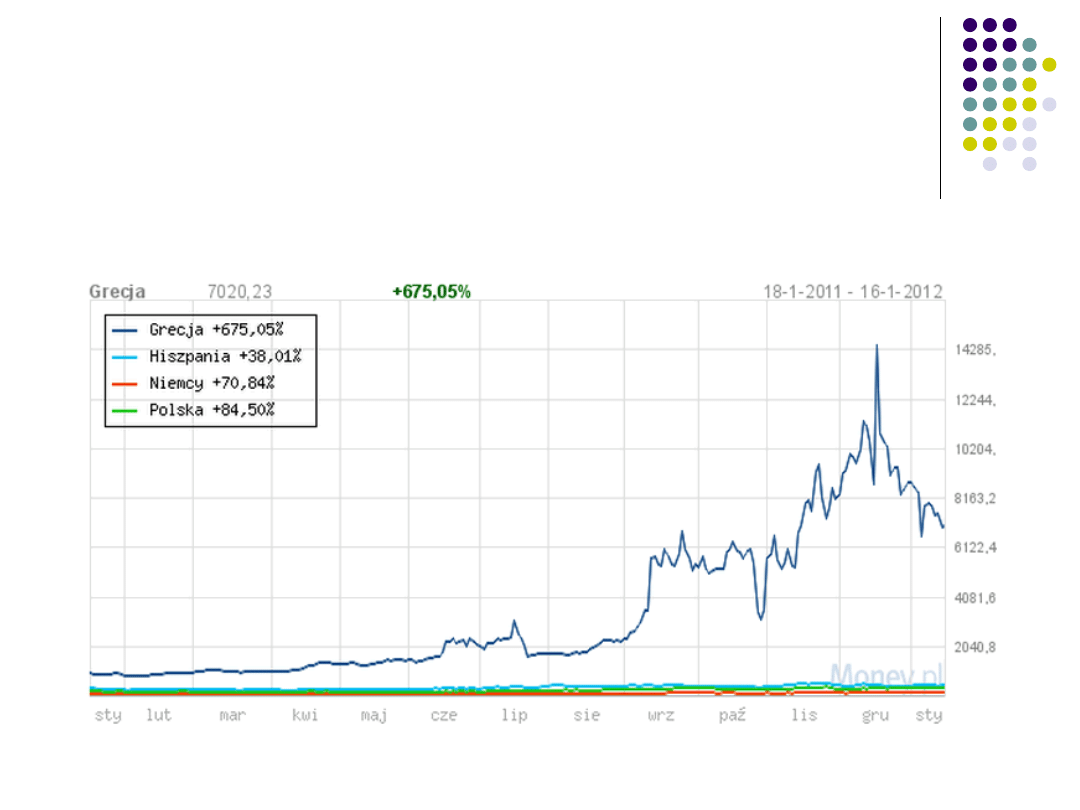

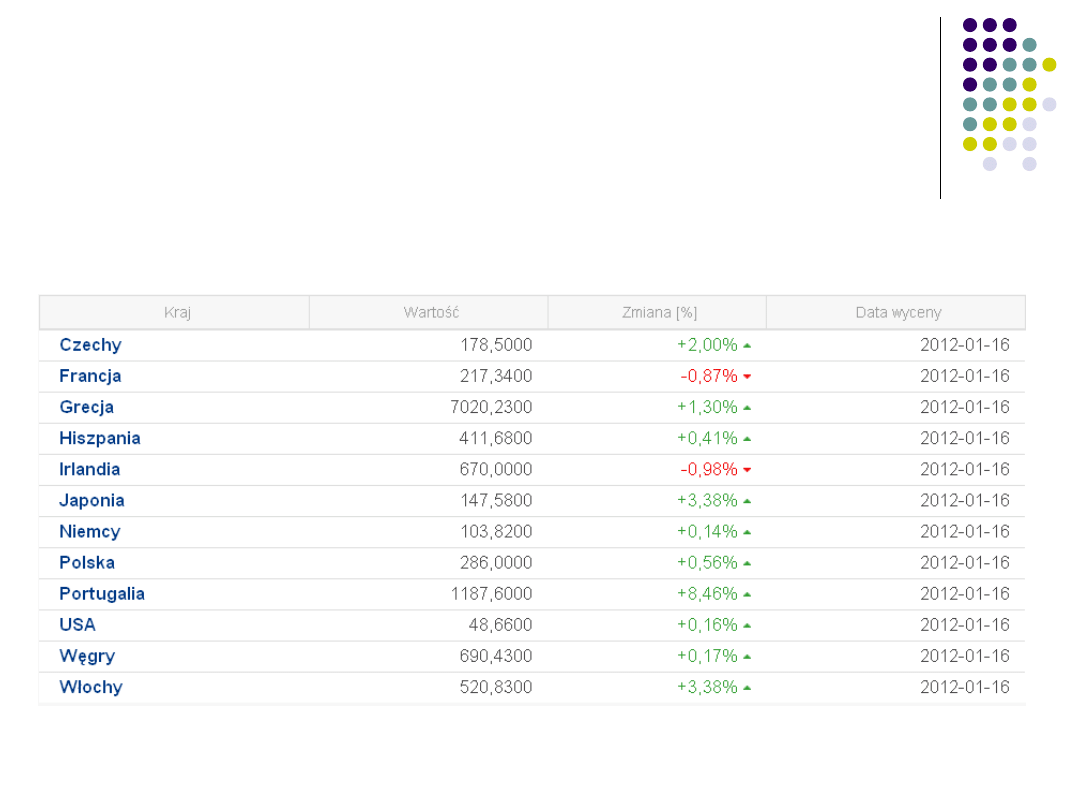

CDSy na świecie

Wykres spreadów CDS dla obligacji pięcioletnich (w punktach bazowych*)

Tabela spreadów CDS dla obligacji pięcioletnich (w punktach bazowych*)

CDSy na świecie II

COLLATERIZED DEBT OBLIGATION

To instrumenty sekurytyzacji oparte na długu. Instrumenty CDO

zabezpiecza się portfelem aktywów, do którego należą m.in.

kredyty korporacyjne lub ustrukturyzowane zobowiązania

finansowe. Połączone w portfel (podobnie jak w przypadku

instrumentów MBO), zostają podzielone na nowe papiery

wartościowe i

są

oferowane

w

transzach

rozmaitym

inwestorom. Wysokość płatności odsetkowych, kapitałowych

oraz

faktyczny

moment

wygaśnięcia

zobowiązania

determinowane są przez wyniki portfela obligacji stanowiącego

zabezpieczenie instrumentów CDO.

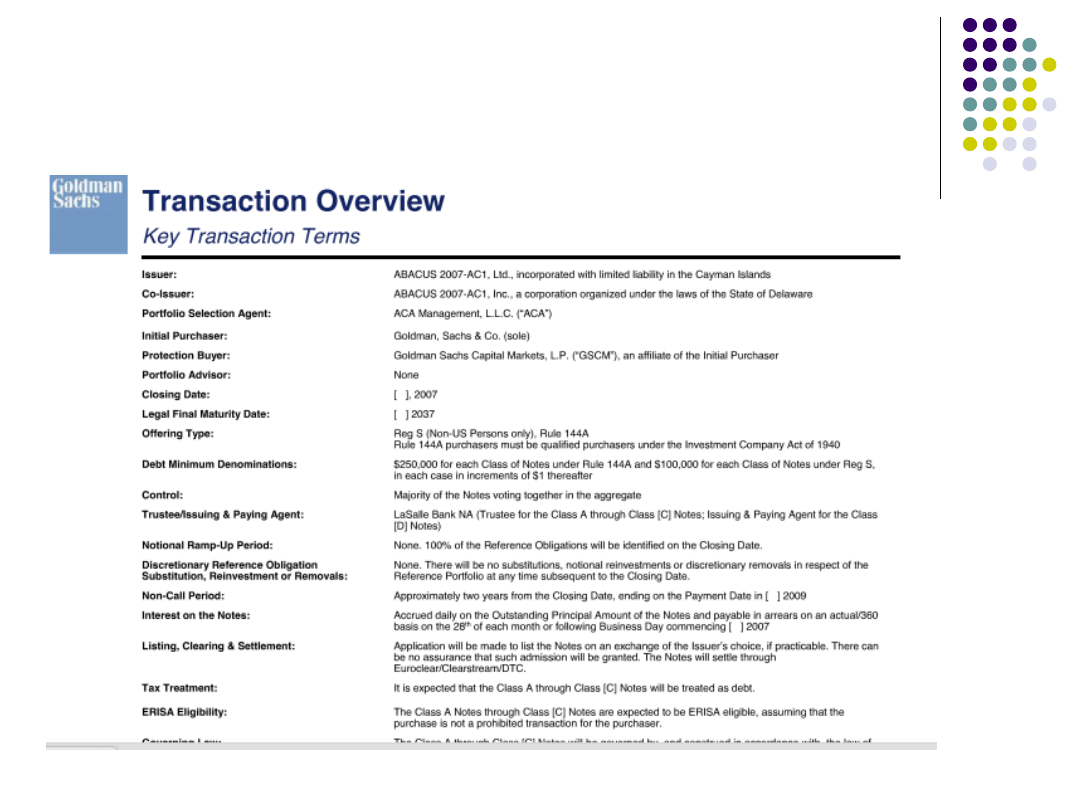

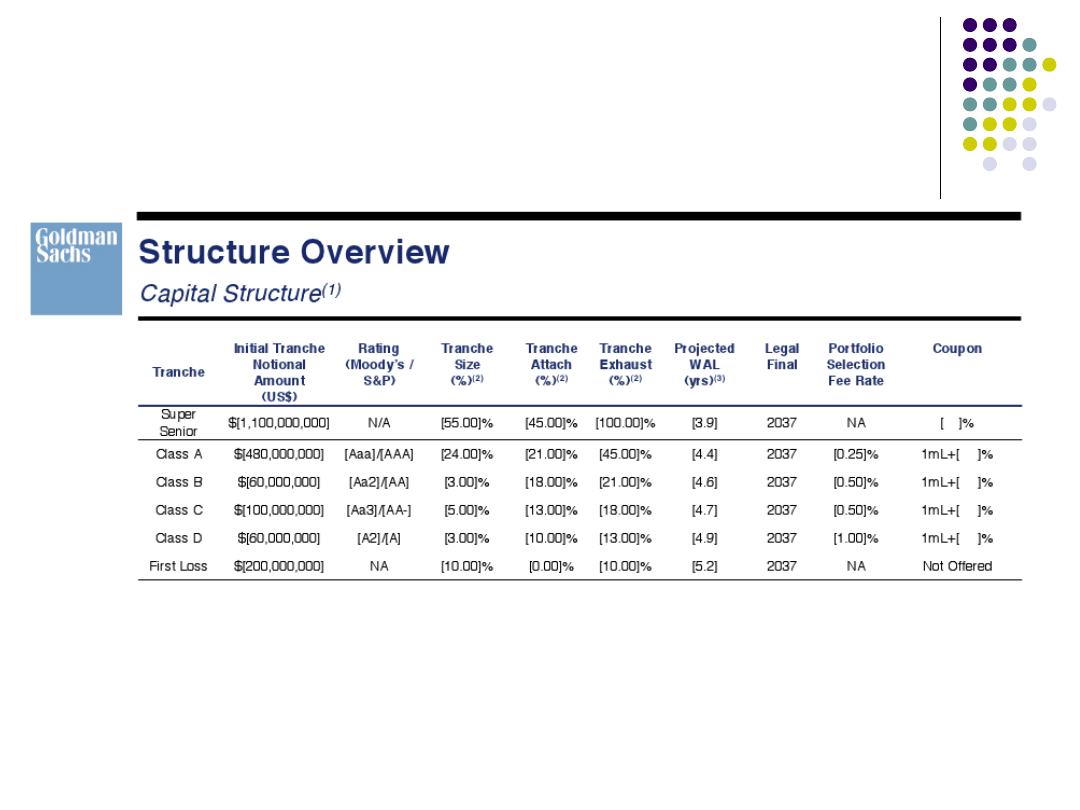

CASE STUDY: ABACUS

CASE STUDY: ABACUS

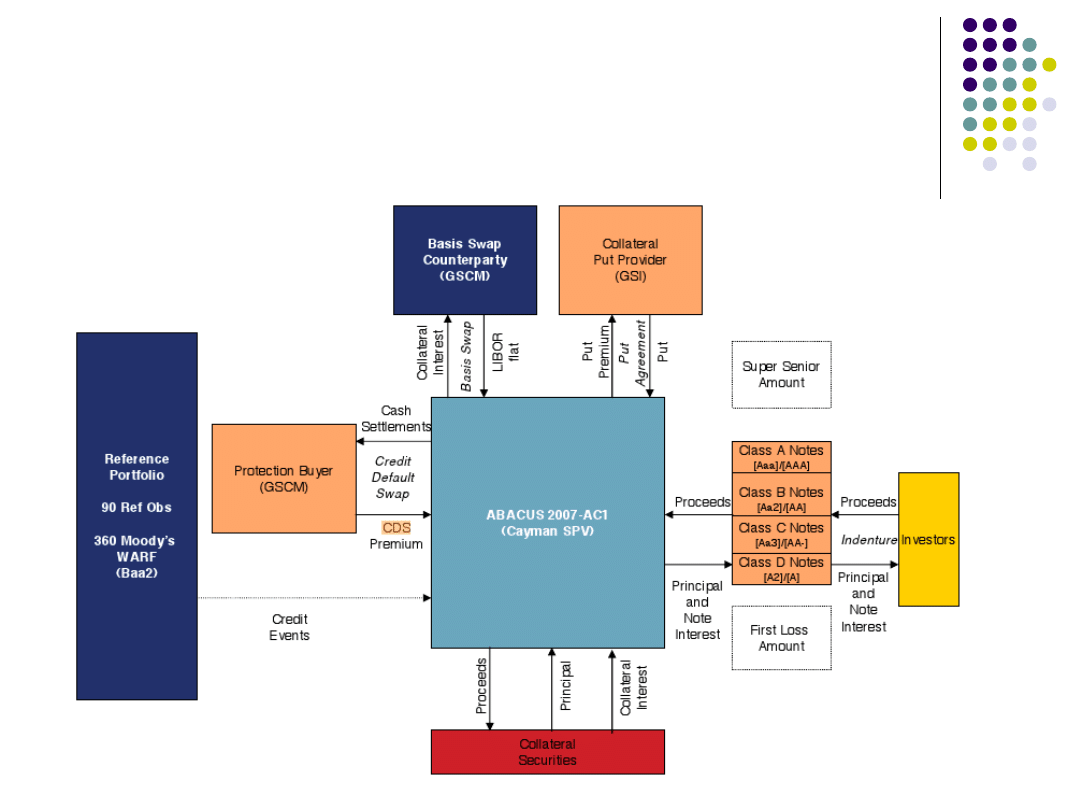

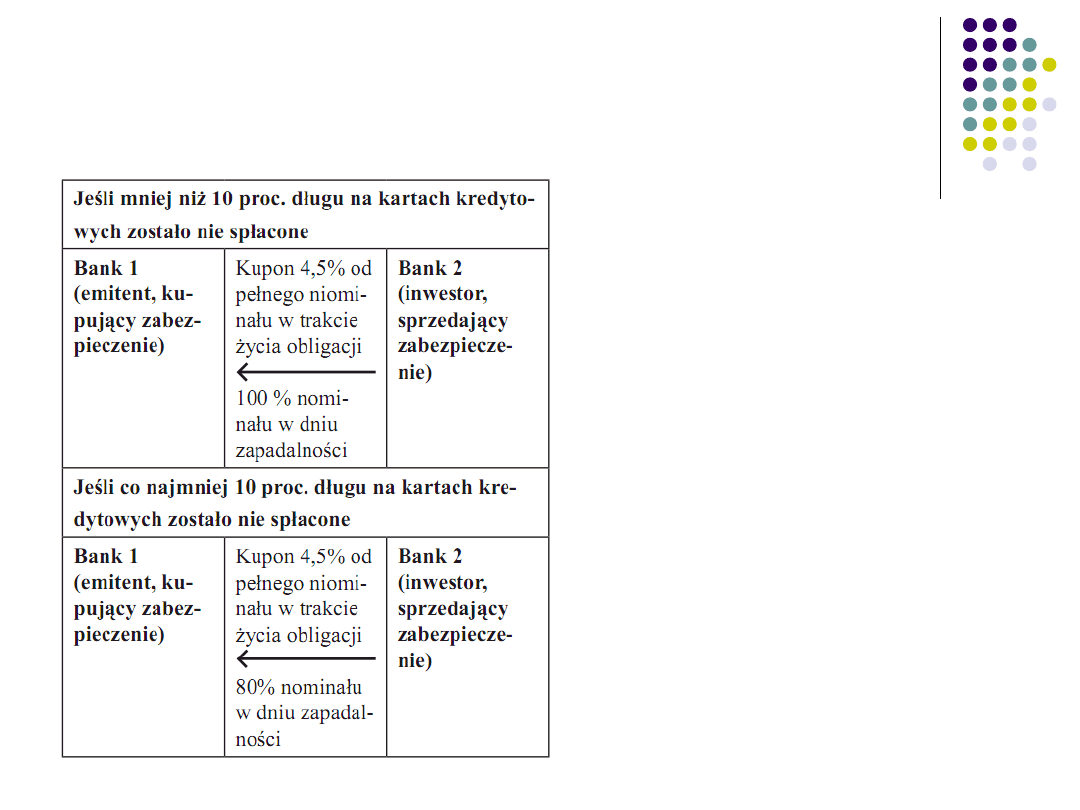

SCHEMAT DZIAŁANIA

CLN W PRAKTYCE…

Obecnie ok. 85 proc. Derywatów

kredytowych

na

dług

krajów

rozwijających się stanowią credit

default swapy, zaś ok. 10 proc.

credit

linked

notes.

Najpopularniejsze są w Ameryce

Południowej (Brazylia, Argentyna,

Kolumbia, Wenezuela, Peru) oraz

Europie

Wschodniej

(przede

wszystkim Rosja). W Polsce CLN są

nadal niepopularne.

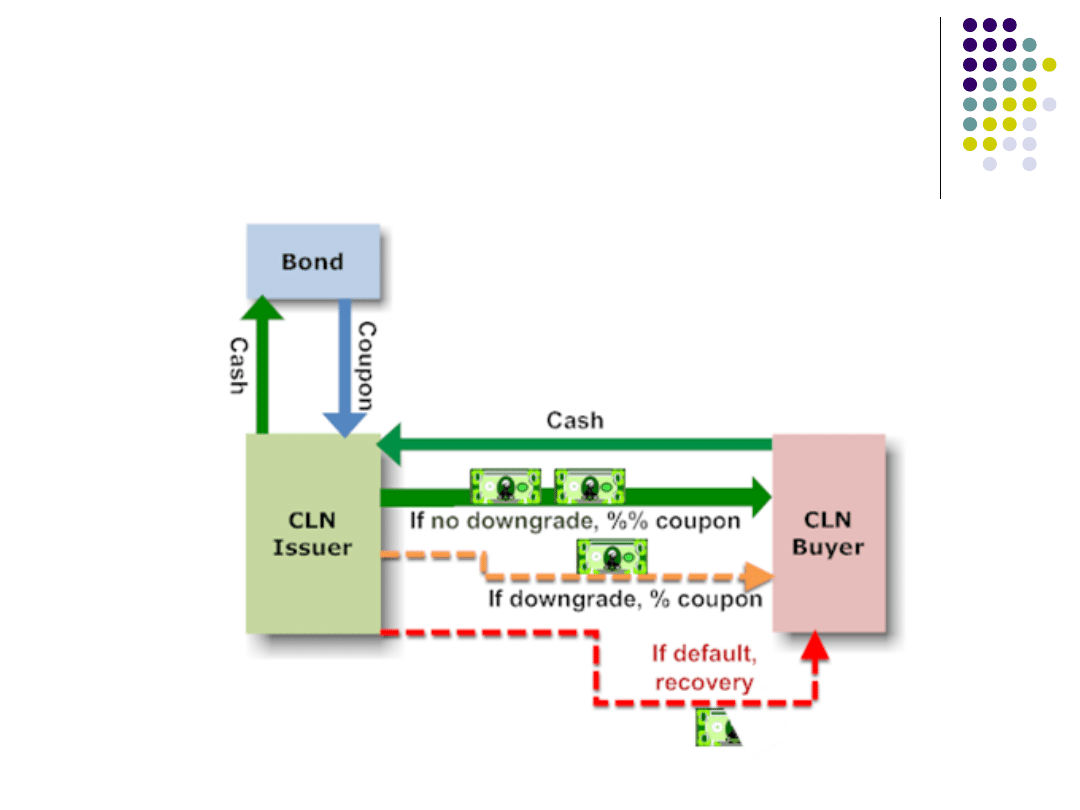

JAK DZIAŁA CLN?

CDS a CLN

RÓŻNICE

PODOBIEŃSTWA

Emitent CLN nie ponosi

ryzyka strony przeciwnej.

default risk (czyli ryzyko

niewypłacalności) zostaje

przeniesione na kupca

CLN

CLN jest finansowany z

funduszy kupującego.

ryzyko spadku wartości

kredytu ponosi tylko

kupujący CLN

Dziękujemy za uwagę!

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

Wyszukiwarka

Podobne podstrony:

Prez 13 11 30

Prez 09 11 30

Prez 01 11 30

Prez 02 11 30

Prez 15 11 30

Prez 16 11 30

Prez 27 11 30

Prez 12 11 30

Prez 25 11 30

Prez 05 11 30

Prez 19 11 30

Prez 08 11 30

Prez 14 11 30

Prez 17 11 30

26 (11)

więcej podobnych podstron