BANKOWO

– PYTANIA I ZADANIA

dr Adam Barembruch,

20

[4] OPERACJE BANKOWE

4.1

Istota i podzia operacji bankowych

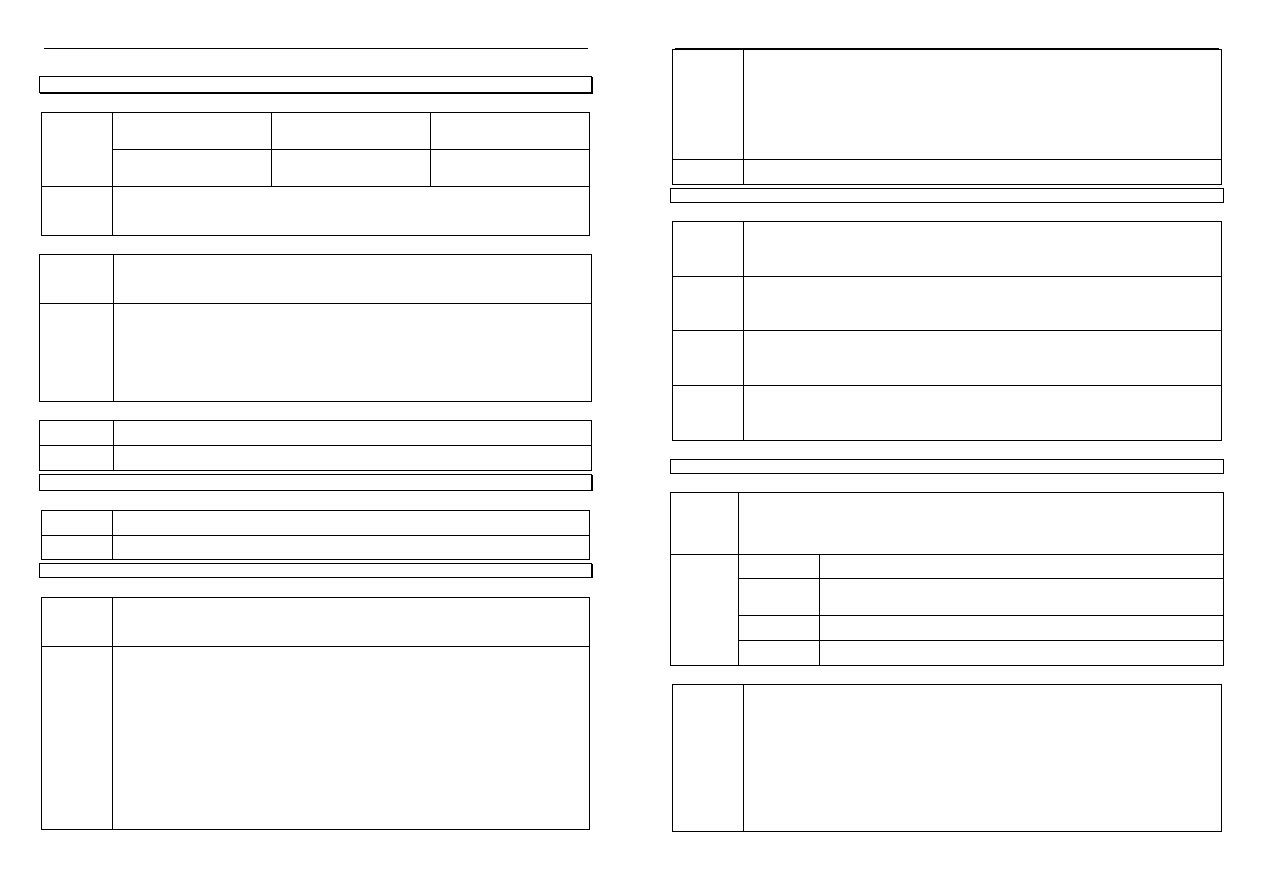

Pyt. 1 Przedstaw klasyczny podzia operacji bankowych

Klasyczny

podzia

Operacje bierne = pasywne

(depozytowe)

Operacje czynne = aktywne

(kredytowe)

Operacje rozliczeniowe =

po rednicz ce (obs uga obrotu

atniczego)

Dzia alno depozytowa

Emisja papierów warto ciowych

Depozyty mi dzybankowe

Dzia alno kredytowa

Inwestycje w papiery warto ciowe

Lokaty mi dzybankowe

Cechy us ug

bankowych

(finansowych)

Pyt. 2 Jak dziel si operacje bankowe ze wzgl du na form rozlicze pieni nych?

Gotówkowe

Bezgotówkowe

Pyt. 3 Przedstaw podzia operacji zagranicznych

Warunkowe

Bezwarunkowe

4.2

Krajowe operacje bankowe

Pyt. 4 Co to jest polecenie przelewu i zlecenie sta e

Polecenie

przelewu

Zlecenie sta e

4 2 2

Polecenie przelewu i polecenie zap aty

Pyt. 5 Co to jest polecenie zap aty?

Definicja

Stanowi udzielon bankowi dyspozycj wierzyciela obci enia okre lon kwot rachunku bankowego d nika i uznania

kwot rachunku wierzyciela.

Dyspozycja wierzyciela oznacza równocze nie jego zgod na cofni cie przez bank d nika obci enia rachunku

nika i cofni cie uznania rachunku wierzyciela w przypadku dokonanego przez d nika odwo ania polecenia zap aty

Warunki

rozliczenia

Posiadania przez wierzyciela i d nika rachunków w bankach, które zawar y porozumienie w sprawie stosowania

polecenia zap aty, okre laj ce w szczególno ci: zakres odpowiedzialno ci banków wykonuj cych polecenie zap aty,

przyczyny odmowy wykonania polecenia zap aty przez bank d nika, procedury dochodzenia wzajemnych roszcze

banków, wynikaj cych ze skutków odwo ania polecenia zap aty przez d nika, wzory jednolitych formularzy oraz zasady

wykonywania przez banki polece zap aty za pomoc elektronicznych no ników informacji,

Udzielenia przez d nika wierzycielowi zgody do obci ania rachunku d nika w drodze polecenia zap aty w umownych

terminach zap aty z tytu u okre lonych zobowi za ,

Zawarcia pomi dzy wierzycielem a bankiem prowadz cym jego rachunek umowy w sprawie stosowania polecenia

zap aty przez wierzyciela, zawieraj cej w szczególno ci: zgod banku na stosowanie polecenia zap aty przez

wierzyciela, zasady sk adania i realizowania polece zap aty, zgod wierzyciela na obci enie jego rachunku kwotami

odwo ywanych polece zap aty wraz z odsetkami, o których mowa w ust. 7, zwróconymi d nikowi w zwi zku z

odwo aniem polecenia zap aty oraz zakres odpowiedzialno ci wierzyciela i banku,

e maksymalna kwota pojedynczego polecenia zap aty nie przekracza równowarto ci, przeliczonej na z ote wed ug kursu

redniego og aszanego przez Narodowy Bank Polski w ostatnim dniu kwarta u poprzedzaj cego kwarta , w którym

dokonywane jest rozliczenie pieni ne:

BANKOWO

– PYTANIA I ZADANIA

dr Adam Barembruch,

21

Terminy

odwo ania

nik mo e odwo pojedyncze polecenie zap aty, w banku prowadz cym jego rachunek, w terminie:

30 dni kalendarzowych od dnia dokonania obci enia rachunku bankowego w przypadku gdy d nikiem jest osoba

fizyczna

niewykonuj ca

dzia alno ci

gospodarczej,

5 dni roboczych od dnia dokonania obci enia rachunku bankowego w przypadku pozosta ych d ników.

Odwo anie polecenia zap aty przez d nika zobowi zuje bank d nika do natychmiastowego uznania rachunku

bankowego d nika kwot odwo anego polecenia zap aty.

Uznanie rachunku d nika nast puje z dat z enia odwo ania polecenia zap aty, z obowi zkiem naliczenia od dnia

obci enia rachunku d nika kwot odwo anego polecenia zap aty odsetek nale nych d nikowi z tytu u

oprocentowania rachunku bankowego.

Maksymalna

kwota

1 000 euro w przypadku gdy d nikiem jest osoba fizyczna niewykonuj ca dzia alno ci gospodarczej,

50 000 euro w przypadku pozosta ych d ników.

4 2 3

Karty p atnicze

Pyt. 6 Wymie rodzaje i cechy kart p atniczych

Debetowe

Obci eniowe

Kredytowe

Wst pnie

przep acone

Pyt. 7 Czy zdanie typu „ nie mam karty p atniczej tylko kart kredytow ” jest poprawne?

4 2 4

Weksle

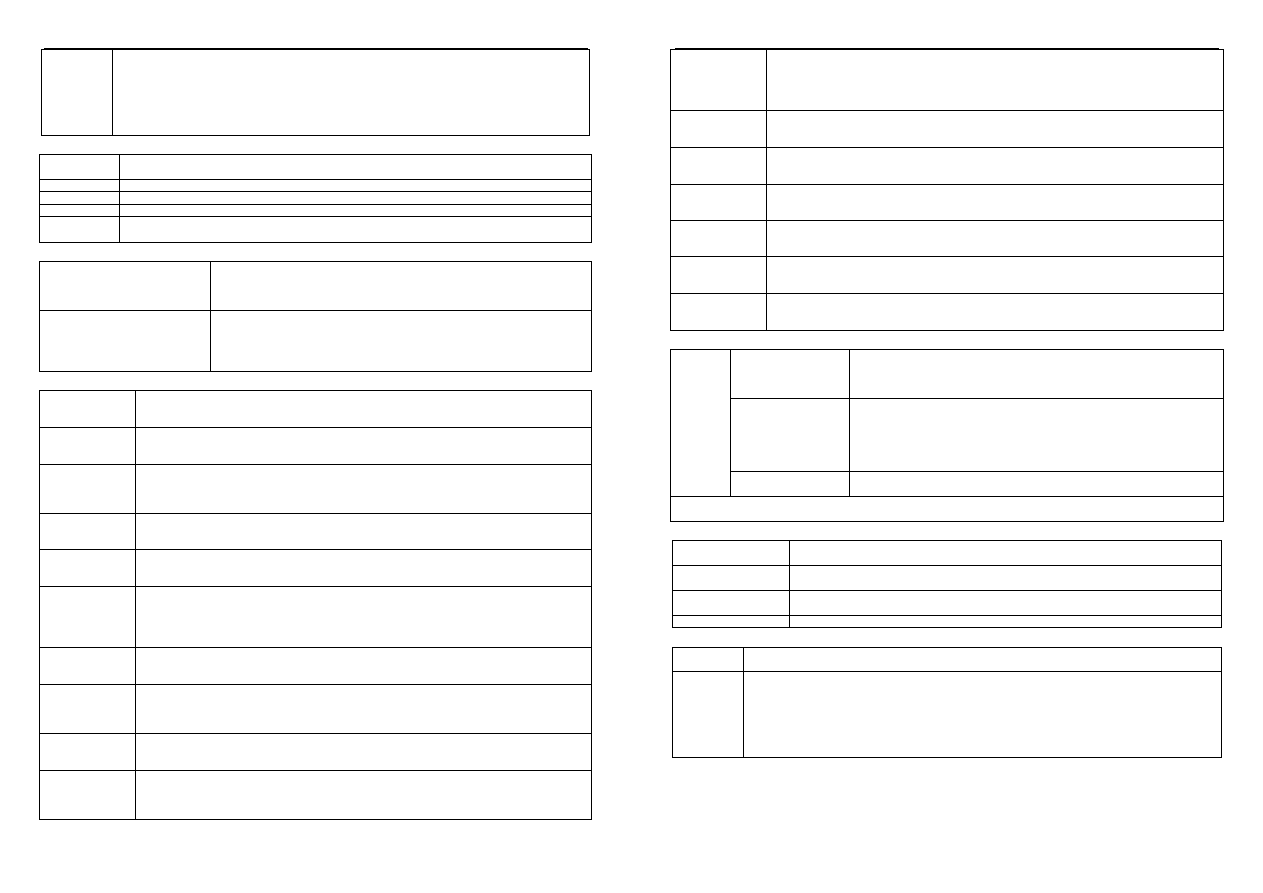

Pyt. 8 Co to jest weksel?

Definicja

Weksel jest papierem warto ciowym, posiadaj cym cechy ci le przez prawo okre lone w którym wystawca (trasant)

Albo sam przyrzeka zap at okre lonej sumy pieni nej (weksel sola, suchy, prosty)

Albo poleca zap at osobie trzeciej (weksel trasowany, ci gniony, przekazowy)

Wystawca przyjmuje bezwarunkow odpowiedzialno za zap at weksla i poddaje si wszelkim rygorom prawa

wekslowego

Cechy

zobowi zania

wekslowego

Samoistne

Indosowanie

Solidarne

Rygor wekslowy

Pyt. 9 Wymie ustawowe elementy weksla

Elementy

1. Nazwa "weksel" w samym tek cie dokumentu w j zyku, w jakim go wystawiono.

2. Przyrzeczenie bezwarunkowe zap acenia oznaczonej sumy pieni nej. Bezwarunkowe tzn. Bez jakichkolwiek

warunków. Np. "zap ac po otrzymaniu kredytu", "zap ac po otwarciu konta przez Bank". W razie rozbie no ci mi dzy

sum napisan s ownie lub zapisan cyframi liczy si ta napisana s owami.

3. Oznaczenie terminu p atno ci.

4. Oznaczenie miejsca p atno ci. Miejsce p atno ci w rozumieniu miejscowo . To wystarczy, mo e by zaw one do

adresu .

5. Nazwisko osoby, na której rzecz (piszemy gdy nie chcemy by weksel by zbyty przez indos) lub na której zlecenie (gdy

zgadzamy si na indosowanie) zap ata ma by dokonana. Mo e to by osoba fizyczna lub prawna. Nazwiskiem osoby

prawnej jest jej nazwa, mo e by skrócona, zwyczajowo u ywana. Najwa niejsze jest by by okre lony jej status prawny

(Sp. Z o.o., S.A. itd.).

6. Oznaczenie miejsca i daty wystawienia weksla. Data ma bardzo du e znaczenie, decyduje o tym, czy podpisani na

BANKOWO

– PYTANIA I ZADANIA

dr Adam Barembruch,

22

wekslu mieli w tym czasie zdolno do zaci gania zobowi za , czy yli, czy mieli pe nomocnictwa do reprezentowania

osoby prawnej. Nieporozumieniem jest, e od tej daty liczy si trzyletni okres przedawnienia dochodzenia roszcze z

weksla. Przedawnienie liczy si od daty p atno ci weksla.

7. Podpis wystawcy weksla Podpis musi by naniesiony w asnor cznie (dotyczy to wszystkich podpisów na wekslu) i to

wystarcza, mo e by nieczytelny, ale taki jak u ywany zwyczajowo, je li obok nazwisko jest wydrukowane lub odci ni te

piecz ci , to polepsza czytelno i jest pomocne w dochodzeniu roszcze . W wypadku osoby prawnej musi by

wydrukowana lub odci ni ta piecz ci nazwa firmy wraz z jej statusem prawnym.

Pyt. 10 Wymie i scharakteryzuj funkcje weksla

Wyst puje w transakcjach kupna/sprzeda y i polega na udzieleniu nabywcy krótkoterminowego kredytu

(kupieckiego),

Mo e by przenoszony na ró ne osoby,

Umo liwia regulowanie zobowi za ,

Kwot weksla minus odsetki dyskontowe mo na otrzyma przed terminem p atno ci (dyskontowanie)

Polega na zabezpieczeniu przy pomocy weksla roszcze wynikaj cych z naruszenia przez wystawc weksla

umowy z kontrahentem; wykorzystuje si tu tzw. Weksel in blanco.

Pyt. 11 Rodzaje weksla

Weksel w asny

Jest bezwarunkowym przyrzeczeniem wystawcy zap acenia wskazanej osobie (zwanej

remitentem) okre lonej sumy pieni nej w oznaczonym czasie i miejscu; wystawc i

zobowi zanym do zap aty jest ta sama osoba; w handlu zagranicznym wystawc weksla

asnego jest importer, zobowi zany do zap aty za towar lub us ug .

Weksel trasowany

/weksel przekazany/ przekazowy, zawiera bezwarunkowe polecenie osoby wystawiaj cej

weksel (trasanta) skierowane do innej osoby (trasata) zap acenia okre lonej kwoty na

rzecz osoby trzeciej (remitenta); w obrotach handlowych wystawc weksla trasowanego

jest sprzedaj cy/eksporter, który poleca kupuj cemu/importerowi lub jego bankowi, je li tak

si umówiono, zap at okre lonej sumy.

Pyt. 12 Poj cia zwi zane z wekslem :

Wystawca weksla

Trasat

Remitent

Akceptant

Indosowanie

Indos

Indosant

Indosatariusz

Awal

Por czyciel/awalista

BANKOWO

– PYTANIA I ZADANIA

dr Adam Barembruch,

23

Domicyliat

Dyskontowanie

Dyskonto

Stopa dyskontowa

Weksel na zlecenie

Weksel na rzecz

Weksel in blanco

Pyt. 13 Wymie podstawowe poj cia zwi zane z wekslem i krótko je wyja nij

Klauzule

wekslowe

Inaczej "bez kosztów" tzn. bez obowi zku sporz dzenia protestu w przypadku nie

zap acenia weksla.

Po wpisaniu tej klauzuli, dla utrzymania wszystkich praw przys uguj cych prawnemu

posiadaczowi, wystarczy przedstawienie weksla do zap aty w dniu p atno ci.

Jest to zakaz przenoszenia uprawnie z weksla w formie indosu

Indos zrobiony przy takim zapisie powoduje, e zbycie nast pi o ze skutkiem zwyk ego

przelewu.

Je li nie chcemy by weksel by w jakikolwiek sposób zbyty lub zastawiony przez

remitenta, piszemy dodatkowo "Weksel ten nie mo e by przedmiotem zbycia ani

zastawu".

Okre la rodzaj i przeznaczenie weksla. Jest informacj dla ksi gowo ci by nie ksi gowa

tego weksla jako zap aty tylko pozabilansowo jako zabezpieczenie.

Klauzule wekslowe nie s konieczne do wa no ci weksla, ale okre laj sposób ksi gowania, rodzaj kosztów, charakter zobowi zania i s

pomocne w procesie dochodzenia roszcze z weksla. Jednoznacznie okre laj do czego zobowi za si wystawca.

Pyt. 14 Wska terminy p atno ci weksla

atny za okazaniem, tzw. atny na danie na ogó w ci gu roku od dnia wystawienia, ale mo e to

wyd

wystawca);

atny w pewien czas po okazaniu weksel podlega wizowaniu, o czym wzmiank umieszcza si na wekslu,

np. „widzia em” i data od tego momentu biegnie termin zap aty

atny w pewien czas po dacie, np.. 10 dni po dacie wystawienia

W oznaczonym dniu

Pyt. 15 Co to jest weksel In blanco i deklaracja wekslowa

Dokument zawieraj cy co najmniej podpis wystawcy weksla z zamiarem zaci gni cia zobowi zania wekslowego.

Z punktu widzenia banku celowe jest umieszczanie na wekslu daty jego wystawienia i miejsca p atno ci

Okre lenie kwoty, na któr weksel mo e by wype niony (w sposób bezpo redni lub opisowy),

Okre lenie rodzaju terminu p atno ci, jakim weksel mo e by opatrzony.

Mo e te zawiera upowa nienie do wpisania przez wierzyciela wskazanych klauzul wekslowych („bez protestu” lub „bez

kosztów”, domicyliatu, waluty) oraz innych upowa nie i wskaza co do wype nienia weksla.

Brak pisemnego porozumienia co do uzupe nienia weksla upowa nia posiadacza weksla do uzupe nienia go tylko jego

ustawowymi elementami.

Deklaracja wekslowa nie jest warunkiem wa no ci weksla.

BANKOWO

– PYTANIA I ZADANIA

dr Adam Barembruch,

26

(wi zana)

Akredytywa

zaliczkowa

Akredytywa typu

stand-by

Rol banku

po rednicz cego:

Potwierdzona-

Niepotwierdzona-

awizowana-

Niepotwierdzona-

negocjacyjna-

Importowa

Eksportowa

asna

Obca

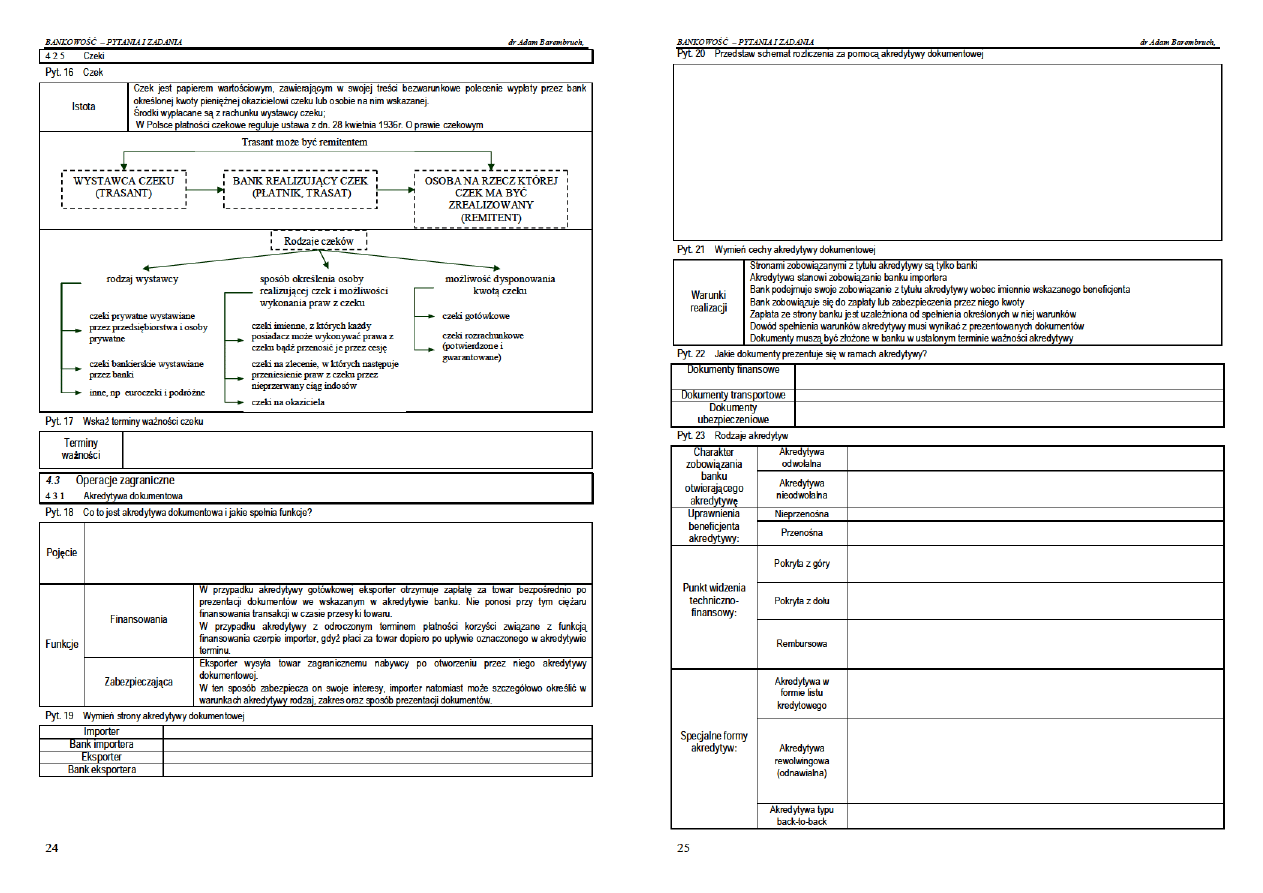

4 3 2

Inkaso dokumentowe

Pyt. 24 Uzupe nij tabel dotycz

inkasa dokumentowego

Inkaso

dokumentowe

Polega na wydaniu przez bank importerowi dokumentów reprezentuj cych towar w zamian za zap at lub spe nienie

przez niego innego wiadczenia okre lonego przez zleceniodawc inkasa.

Bank inkasuje zatem nale no od importera i wydaje w zamian dokumenty.

Strony

Eksporter Zleceniodawca/podawca inkasa

Bank eksportera Bank zleceniodawcy/podawcy;

Importer P atnik

Bank importera Bank inkasuj cy/prezentuj cy;

Pyt. 25

Przedstaw schemat rozliczenia za pomoc inkasa dokumentowego

BANKOWO

– PYTANIA I ZADANIA

dr Adam Barembruch,

27

Pyt. 26 Wymie i scharakteryzuj rodzaje inkasa

Prezentowanych

dokumentów

Inkaso dokumentowe

Inkaso

bezdokumentowe

proste

Rodzaju

transakcji

Inkaso eksportowe

Inkaso importowe

Terminu i formy

zap aty:

Inkaso dokumentowe

gotówkowe typu D/P

Inkaso dokumentowe

gotówkowe typu C/D

Inkaso akceptacyjne

D/A

4.4

Inne operacje bankowe

4 4 1

Faktoring i forfaiting

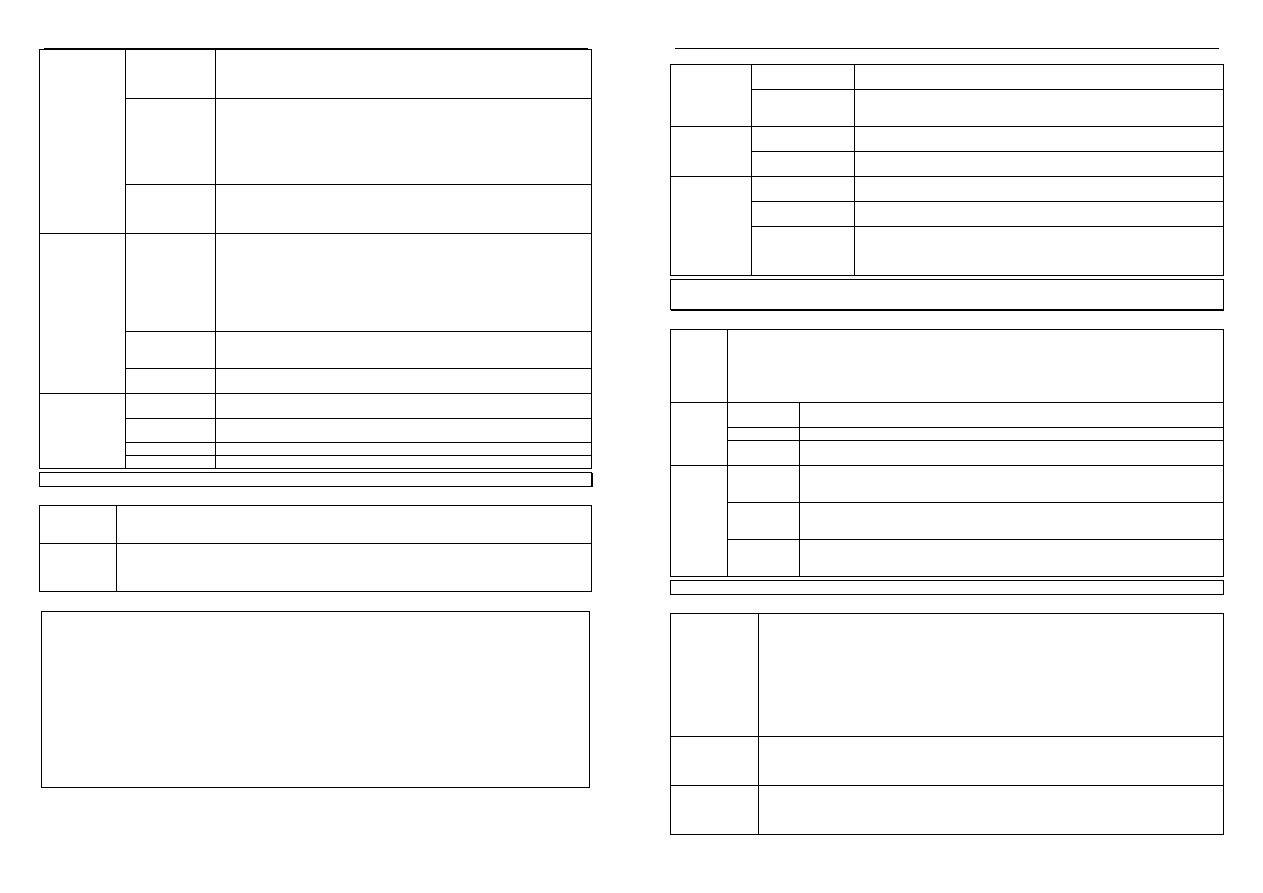

Pyt. 27 Faktoring

Istota

Polega na tym, e dostawca (faktorant) na podstawie umowy przenosi na bank (faktora) swoj wierzytelno wynikaj

z

faktury obci aj cej (p atnika), a bank wyp aca faktorantowi kwot nale no ci okre lan na fakturze pomniejszon o

odpowiednie dyskonto i/lub prowizj nale

faktorowi, p atnik za otrzymuje po dany termin p atno ci.

Ryzyko niewyp acalno ci importera przyjmuje faktor. Oznacza to pewno otrzymania zap aty przez eksportera. Faktoring ma

na celu zabezpieczenie przedsi biorstwa przed utrat wierzytelno ci.

Faktoring jest to forma krótkoterminowego finansowania eksportu.

Uczestnicy

Faktorant

(dostawca)

nik

Faktor (bank)

Rodzaje

Faktoring

pe ny

Faktoring

niepe ny

Faktoring

mieszany

4 4 2

Forfaiting

Pyt. 28 Forfaiting

Istota

Jest to d ugoterminowe ród o finansowania nale no ci d ugoterminowych

Forfaiting jest zazwyczaj sposobem finansowania rozlicze pomi dzy eksporterem a importerem.

Polega na zbyciu przez eksportera wierzytelno ci o odroczonym terminie p atno ci, zabezpieczonych w formie weksla

asnego importera lub traty (weksla trasowanego) akceptowanej przez importera.

Importer przekazuje eksporterowi weksel jako zap at za dostarczony towar. Eksporter odst puje weksel bankowi i

natychmiast otrzymuje od niego zap at pomniejszon o dyskonto, nie ponosi przy tym odpowiedzialno ci za

realizacj weksla.

Bank forfaiter dyskontuje weksel bez prawa regresu do eksportera, a wi c na w asne ryzyko.

Weksel importera musi by por czony przez jego bank, ryzyko banku nie jest wi c du e. Kiedy nadchodzi termin

atno ci weksla, bank forfaiter przedstawia go do wykupienia bankowi importera.

Przedmiot

forfaitingu

1.

Wierzytelno ci niewymagalne.

2.

Wierzytelno ci rednio lub d ugoterminowe (data wymagalno ci od roku do dziesi ciu lat).

3.

Wierzytelno ci indywidualne wynikaj ce z realizacji kontraktu eksportowego.

4.

Wierzytelno ci zabezpieczone wekslem w asnym importera lub innego rodzaju por czeniami i gwarancjami.

Koszty

Dyskonto,

Mar a instytucji forfaitingowej, Op aty dodatkowe.

Koszty forfaitingu s wysokie i uzale nione od: Ryzyka towarzysz cego transakcji, Waluty transakcji, D ugo ci

okresu, jaki up ywa od wykupu wierzytelno ci do dnia jej p atno ci, Zabezpiecze .

Wyszukiwarka

Podobne podstrony:

więcej podobnych podstron