PODEJMOWANIE I PROWADZENIE DZIAŁALNOŚCI GOSPODARCZEJ

KREDYTY I POŻYCZKI

Opracował :

Prowadzący :

Wrocław

KREDYTY I POŻYCZKI.

WSTĘP.

Przedsiębiorstwa działające na rynku, a także na rynek wchodzące opracowują własną strategię finansową, która obejmuje:

określenie bieżących i przyszłych potrzeb finansowych związanych z działalnością gospodarczą,

ustalenie źródeł środków pieniężnych i sposobów gromadzenia tych środków, kierowanych na zaspokojenie potrzeb finansowych.

Źródła finansowania działalności przedsiębiorstwa dzielimy na zewnętrzne (kredyt handlowy lub bankowy, factoring, leasing, kredyty zaciągane na rynku papierów wartościowych, kredyty od instytucji niebankowych) i wewnętrzne (środki przeznaczone z zysku na działalność bieżącą i rozwój, amortyzację, środki uzyskane ze sprzedaży posiadanego majątku trwałego i obrotowego, rezerwy tworzone na zapłatę przyszłych zobowiązań).

Przy wyborze zewnętrznych i wewnętrznych źródeł finansowania działalności gospodarczej podmiotów gospodarczych istotną rolę odgrywają banki. Mogą one czynnie uczestniczyć w podejmowaniu decyzji o wyborze wariantu finansowania i realizować je lub odgrywać jedynie rolę pośrednika (w przypadku skoncentrowania się przedsiębiorstwa na wewnętrznych źródłach finansowania.

WEWNĘTRZNE ŹRÓDŁA FINANSOWANIA PRZEDSIĘBIROSTWA.

Jednym z zewnętrznych źródeł finansowania działalności gospodarczej jest kredyt handlowy. Ma on kilka odmian. Przykładem kredytu handlowego jest tzw. kredyt kupiecki, który polega na tym, że sprzedawca wyraża zgodę na odroczenie zapłaty od kupującego i w ten sposób kredytuje go. Sam w przypadku silnej konkurencji na rynku ma zapewniony zbyt swojej produkcji; kupujący natomiast nie musi zaciągać kredytu na zakup. Instrumentem kredytu kupieckiego jest weksel, w praktyce nie potwierdzany prze bank.

Innym rodzajem kredytu handlowego jest kredyt dostawcy, zwany dostawą z odroczoną zapłatą. Dostawca wyraża zgodę na późniejszą zapłatę (najczęściej od 7 do 30 dni), a ponadto może zastrzec, że udzieli kupującemu rabatu, jeśli zapłata nastąpi przed ustalonym terminem.

W obrocie towarowym artykułami inwestycyjnymi można się spotkać z korzystaniem przez dostawców z zewnętrznego źródła finansowania, którym są zaliczki otrzymane od inwestorów (kupujących) przed realizacją transakcji.

Kolejnym zewnętrznym źródłem finansowania działalności gospodarczej przedsiębiorstwa może być kredyt bankowy. W przeciwieństwie do różnych form kredytu handlowego, w tym przypadku przed udzieleniem kredytu bank dokładnie bada sytuację finansowa potencjalnego kredytobiorcy, strukturę jego majątku, dochodów, wydatków wypłacalność, sposoby zabezpieczenia spłaty kredytu. Banki odgrywają tu aktywną rolę przyspieszając zawarcie transakcji jak i umożliwiają prowadzenie działalności gospodarczej, stawiając do dyspozycji środki finansowe.

Bankowe formy kredytowania dzielą się na:

kredyty - jest to stosunek ekonomiczny wynikający z odstąpienia prze jedną ze stron (wierzyciela) drugiej stronie (dłużnikowi) określonej wartości wyrażonej w pieniądzu, na warunkach zwrotu równowartości w ustalonym terminie. Banki wykonując czynności kredytowe żądają wynagrodzenia za udostępnieni określonej wartości pieniężnej - w postaci oprocentowania. Jest finansowaniem celowym określonym przez klienta we wniosku kredytowym,

pożyczki pieniężne - na mocy umowy pożyczki, na pożyczkobiorcę przenoszona jest własność określonej ilości pieniędzy, pożyczka nie musi mieć określonego celu, na jaki będzie wykorzystana i może być odpłatna lub nieodpłatna,

awale kredytowe - oznaczają udzielenie poręczenia i gwarancji dla innego podmiotu. W tym przypadku bank nie angażuje w ogóle swoich środków, lecz swoją zdolność kredytową. Pieniądze będą potrzebne dopiero wtedy, gdy klient nie wywiąże się ze swojego zobowiązania.

W obecnym krajowym systemie bankowym brak jest jednolitego podziału i nazewnictwa kredytów udzielanych przez banki. Dzieli się je najczęściej wg pięciu kryteriów.

Ze względu na przedmiot kredytu:

kredyty obrotowe,

kredyty inwestycyjne.

Według kryterium czasowego:

kredyty krótkoterminowe (udzielane na okres do 1 roku),

kredyty średnioterminowe (udzielane na okres do 3 lat),

kredyty długoterminowe (udzielane na okres powyżej 3 lat).

Przyjmując za podział formę kredytu dzielimy je na:

kredyty w rachunku bieżącym,

kredyty w rachunku kredytowym,

kredyty dyskontowe,

kredyty akceptacyjne,

factoring,

leasing,

konsorcjum bankowe.

W zależności od prawnej formy zabezpieczenia kredytu można je podzielić na:

pożyczki lombardowe,

kredyty hipoteczne,

inne.

W zależności od waluty kredytu wyróżnia się:

kredyty złotowe,

kredyty dewizowe.

KREDYTY KLASYFIKOWANE WG PRZEDMIOTU I CELÓW GOSPODARCZYCH

Kredyty obrotowe

Kredyty obrotowe udzielane są na finansowanie bieżących potrzeb działalności gospodarczej związanych z zaopatrzeniem, produkcją i sprzedażą oraz procesem rozliczeń pieniężnych. Ta kategoria kredytu gospodarczego dominuje w działalności kredytowej banków. Są to najczęściej kredyty krótkoterminowe i średnioterminowe. Kredyt taki można uzyskać w rachunku

bieżącym,

kredytowym.

Kredyt w rachunku bieżącym wiąże się z powstaniem debetu w rachunku bieżącym kredytobiorcy. Oznacza to, że z kredytu tego mogą korzystać w danym banku wyłącznie podmioty posiadające rachunek bieżący w tym banku. W tej grupie mogą wystąpić dwa rodzaje kredytów:

kredyt otwarty (in blanco), który upoważnia kredytobiorcę do spowodowania salda debetowego na rachunku bieżącym, jednocześnie bank przyjmuje na siebie zobowiązanie do zapłaty dokumentów płatniczych, na których bank jest wskazany jako domicyliat (osoba, u której dokument ma być płatny), choćby na koncie kredytobiorcy nie było pokrycia. Kredyt ten ustalany jest w zależności od obecnych i przewidywanych w okresie kredytowania wpływów na rachunek bieżący;

kredyt kasowy, to kredyt, kiedy bank daje kredytobiorcy upoważnienie do pobrania z rachunku bieżącego kwoty przekraczającej pokrycie na tym rachunku. Kredyt udzielany jest w związku z chwilowym brakiem gotówki w kasie kredytobiorcy i powinien być spłacony w ciągu kilku dni. Udzielany jest klientom bardzo dobrze znanym bankowi i o bardzo dobrym standingu finansowym.

Kredyt w rachunku kredytowym jest to kredyt, którego uruchomienie następuje poprzez otwarcie dla kredytobiorcy wydzielonego rachunku kredytowego otwartego specjalnie, w celu ewidencjonowania wykorzystania i spłaty kredytu. Kredyt ten może funkcjonować jako:

kredyt docelowy przeznaczony na finansowanie jednej określonej transakcji. Nie jest kredytem odnawialnym;

kredyt na pokrycie wymagalnych zobowiązań, kredyt kilkumiesięczny odnawialny na sfinansowanie wymagalnych zobowiązań;

kredyt kasowy, który różni się tym od kredytu kasowego w rachunku bieżącym, że jego uruchomienie następuje przez otwarcie rachunku kredytowego, w ciężar którego następuje wykorzystanie kredytu;

linie kredytowe, w ramach określonego w umowie limitu kredytowego można sfinansować wiele transakcji, których przedmiotem są sukcesywne i powtarzalne dostawy określonego typu towarów, materiałów czy surowców, czy usługi świadczone kredytobiorcy;

kredyty sezonowe przeznaczone na sfinansowanie potrzeb związanych z przesunięciem wpływów i nakładów eksploatacyjnych, spowodowanych specyfiką produkcji czy świadczonych usług

Kredyty inwestycyjne

Są udzielane na finansowanie przedsięwzięć, zmierzających do odtworzenia, modernizacji i zwiększenia majątku trwałego. Kredytem inwestycyjnym mogą być finansowane inwestycje:

materialne (zakup sprzętu, maszyn, nieruchomości, środków transportu);

niematerialne (zakup papierów wartościowych, patentów, koszty prowadzenia badań);

finansowe (zakup udziałów, akcji).

Kredyty wg kryterium czasowego

Klasyfikację tę należy uznać najważniejszą z punktu widzenia banku. Przyjmowane do tej klasyfikacji kryterium daje bankowi rozpoznanie, na jak długi okres środki pieniężne banku zostały zamrożone w umowach w kredytowych, pomaga wyeliminować groźbę utraty płynności banku.

Kredyty klasyfikowane wg formy kredytu

Kredyty w rachunku bieżącym

Istota tego kredytu polega na tym, że bank na podstawie umowy kredytowej (zawieranej najczęściej na okresy kilkumiesięczne) upoważnia klienta do spowodowania salda debetowego na jego rachunku bieżącym do wysokości przyznanego kredytu. Powstanie salda debetowego oznacza zadłużenie się klienta wobec banku.

Cechą charakterystyczną kredytu w rachunku bieżącym jest jego odnawialność, to znaczy, że każda całkowita lub częściowa spłata wykorzystanego kredytu daje możliwość ponownego, wielokrotnego zadłużenia się klienta w ramach przyznanego kredytu (limitu).

Na rachunku bieżącym koncentrują się zarówno operacje rozchodowe jak i wpływy z należności klientowskich, często nierównomierne w czasie i różne kwotowo, co powoduje w efekcie powstanie salda debetowego (wykorzystanie kredytu) lub salda kredytowego (posiadanie własnych środków). W praktyce u wielu klientów występuje saldo debetowe o nieustannie zmieniającej się wysokości. Kredytobiorca w związku z tym ponosi mniejsze koszty odsetkowe, gdyż każdy wpływ na rachunek bieżący zmniejsza automatycznie zadłużenie (saldo debetowe). Natomiast gdy rachunek bieżący wskazuje saldo dodatnie (kredytowe) - klient otrzymuje odsetki od banku.

Kredyty w rachunku bieżącym są na ogół wyżej oprocentowane. Podobnie prowizja pobierana jest wg wyższej na ogół stawki. Ma to swoje uzasadnienie w tym, że bank musi utrzymywać rezerwy finansowe w kresach gdy klient nie wykorzystuje przyznanego limitu.

Kredyty w rachunku kredytowym

Kredyt ten polega na prowadzeniu odrębnych rachunków kredytów (obok rachunku bieżącego kredytobiorcy). Wymaga najczęściej ze strony klienta, oddzielnych dyspozycji i przeksięgowań między rachunkiem kredytu, a rachunkiem bieżącym, w zakresie wykorzystania (transzowania) oraz spłaty zaciągniętego kredytu w umownym terminie. Ta metoda kredytowania stosowana jest z reguły w odniesieniu do długoterminowych kredytów inwestycyjnych oraz kredytów celowych.

Kredyty dyskontowe

Kredyt dyskontowy należy do podstawowych form kredytowania jednostek gospodarczych. Jest on udzielany w operacji dyskontowania weksli przez banki. Operacja dyskonta polega na zakupie weksla przed upływem terminu jego płatności, z potrąceniem przez bank oprocentowania (dyskonta). W operacji dyskonta weksel reprezentujący kredyt kupiecki zostaje przekształcony przez kredyt bankowy na pieniądz w formie zapisu na rachunku bankowym kredytobiorcy. Bank nie płaci za weksel jego nominalnej sumy, lecz potrąca z góry określoną kwotę, zwaną potocznie dyskontem. Wysokość potrąconej kwoty zależy od wysokości stopy dyskontowej wyrażonej w procentach oraz od liczby dni liczonych od daty zdyskontowania weksla od dnia jego płatności. Bank dyskontuje weksle pochodzące z operacji gospodarczych gdy termin ich zapłaty przypada nie wcześniej niż po 15 dniach od daty złożenia w banku i nie później niż 3 miesiące.

Udzielenie kredytu dyskontowego następuje na podstawie umowy o linię dyskontową lub formie doraźnej transakcji nabycia wierzytelności wekslowych. Linia dyskontowa jest limitem kredytowym przyznawanym stałym klientom banku, do wysokości którego przyjmuje on weksle do dyskonta.

Kredyty akceptacyjne

Weksle są wykorzystywane w innych operacjach bankowych, między innymi należy do nich akceptowanie weksli. Przedsiębiorstwa sprzedające swoje produkty lub towary z odroczonym terminem płatności, mogą zabezpieczyć terminowy wpływ należności, żądając od nabywcy weksla akceptowanego przez bank.

Banki mogą zawierać ze swoimi stałymi klientami umowy o akceptowanie ciągnionych, a nie trasowanych weksli i udzielanie kredytu akceptacyjnego. W umowie klient zleca bankowi akceptowanie weksli, a zawierający umowę bank przyjmuje zlecenia akceptowania weksli ciągnionych na niego przez klienta. Równocześnie bank zobowiązuje się, że w razie potrzeby udzieli mu tym celu kredytu akceptacyjnego na wykupienie weksla. Banki akceptują weksle ciągnione na siebie, gdy termin ich płatności nie przekracza 6 miesięcy, a kwota wystawionych weksli mieści się w granicach przyznanego kredytu akceptacyjnego.

Awalizowanie weksli przez bank jest podobną operacją, lecz bez udziału kredytu. Zapłatę weksla można dodatkowo zabezpieczyć awalem, czyli poręczeniem wekslowym osoby trzeciej. Zagraniczni importerzy często domagają się, aby weksle akceptowane przez polskiego importera były dodatkowo awalizowane przez banki. Udzielenie awalu następuje przez zamieszczenie na przedniej stronie weksla zwrotu „poręczam”, „gwarantuję” lub „per aval”, ze wskazaniem nazwy przedsiębiorstwa, za które awal jest udzielony, podaniem numeru awalu oraz podpisaniem go przez osoby upoważnione do zaciągania zobowiązań w imieniu banku.

Factoring

Factoring można określić jako umowę między bankiem (faktorem) a dostawcą o zakup przez bank jego wierzytelności powstałych w wyniku dokonanych przez niego dostaw towarów, wyrobów, robót czy usług. Bank, który angażuje swoje środki finansowe, zainteresowany jest kondycją i wypłacalnością nabywcy (odbiorcy), który dokonuje ostatecznej zapłaty należności zakupionej przez bank od dostawcy. Facktoring jest formą kredytowania należności, gdyż bank po otrzymaniu od dostawcy odpowiednich dokumentów dokonuje zazwyczaj niezwłocznie przelewu na jego rzecz umówionej kwoty w klasycznej postaci factoringu, bank nabywa prawa handlowe wierzytelności klienta i równocześnie je zaliczkuje, zrzekając się prawa regresu do wierzyciela gdyby dłużnik nie uregulował zobowiązania.

W innej odmianie factoringu bank podejmuje się do ściągnięcia handlowych należności przedsiębiorstwa, udzielając mu równocześnie kredytu. Ryzyko niewypłacalności dłużnika ponosi w pierwszym przypadku faktor, w drugim zleceniodawca.

Leasing

Istotą leasingu jest oddanie przez leasingodawcę użytkownikom rzeczy (maszyn, urządzeń, środków transportu) będącej przedmiotem leasingu do korzystania za opłatą. Leasingodawcą bywa najczęściej producent rzeczy, jednostkoa handlowa lub firma wyspecjalizowana w tej dziedzinie.

Transakcje leasingowe mogą przebiegąc między podmiotami gospodarczymi, bez udziału banku lub z jego udziałem.

Działanie banku w przypadku leasingu może być trojakie:

Leasingodawca chce mieć zapewnienie, że jego kontrahent (użytkownik) wywiąże się z podjętych zobowiązań finansowych, żąda więc gwarancji bankowej.

Bank może kredytować każdego leasingodawcę.

Bank może założyć własną firmę leasingową.

Konsorcjum bankowe

Konsorcjum bankowe polega na tym, że bank (zwany inicjującym) zawiera z innymi bankami (zwanymi uczestniczącymi) umowę w sprawie udzielenia kredytu określonemu kredytobiorcy. Możliwość powoływania konsorcjów bankowych pozwala bankom na wspólne kredytowanie dużych przedsięwzięć gospodarczych, przekraczających często możliwości kapitałowe pojedyńczego banku

Klasyfikacja kredytów wg prawnej formy zabezpieczenia kredytu

Pożyczki lombardowe

W swej istocie nie różnią się od klasycznych pożyczek pieniężnych dla ludności. Różnica sprowadza się jedynie do sposobu zabezpieczenia pożyczki, to jest ustanowienia na rzecz banku zastawu, co nie jest stosowane przy innych pożyczkach. Przedmiotem zastawu są najczęściej metale i kamienie szlachetne, biżuteria, dzieła sztuki papiery wartościowe, lokaty terminowe itp. Przyznana pożyczka nie wynosi na ogół więcej niż 50-60% wartości zastawionych przedmiotów. Są udzielane na krótki okres (np. od 7 dni do 3 miesięcy) z tym, że ich oprocentowanie należy z reguły do najniższych stosowanych w danym banku. Po terminowej spłacie pożyczki bank zwraca przedmiot zastawu. Wszelkie koszty związane z udzieleniem pożyczki (np. ubezpieczenie, wycena, przechowanie przedmiotu zastawu) ponosi pożyczkobiorca.

Kredyty hipoteczne

Powstały Fundusz Hipoteczny administrowany przez Bank Rozwoju Budownictwa Mieszkaniowego, za pośrednictwem banków uczestniczących, umożliwia udzielanie kredytów hipotecznych. Kredyty te są udzielane na zakup mieszkań lub domów na pewnych warunkach (kredytobiorca musi posiadać wkład równy 25% wartości zakupu, założenie księgi wieczystej, ograniczona powierzchnia mieszkalna itd.). Rata kredytu nie może wynosić więcej niż 25% dochodu brutto (osoby lub rodziny).

UMOWY KREDYTOWE

Banki udzielają kredytów na podstawie opracowanego przez klienta wniosku, który powinien określać rodzaj kredytu, cel na jaki zostanie przeznaczony, a także zawierać informacje, które bank uzna za niezbędne.

Umowa kredytowa jest najważniejszym dokumentem określającym prawa i obowiązki stron zawieranej umowy, czyli kredytobiorcy i kredytodawcy. Jest to umowa dwustronna, na podstawie której bank zobowiązuje się oddać do dyspozycji kredytobiorcy, na czas oznaczony w umowie, określoną kwotę środków pieniężnych, a kredytobiorca zobowiązuje się do zwrotu kwoty wykorzystanego kredytu wraz z odsetkami w umownym terminie spłaty oraz do zapłaty prowizji kredytu.

Umowa kredytowa określa precyzyjnie przedmiot finansowania. Dla banku jest to bardzo istotna informacja umożliwiająca kontrolę przez bank prawidłowości wykorzystania przyznanego kredytu. Bank za postawienie kredytu do wykorzystania i za jego wykorzystanie pobiera odsetki i prowizję.

Oprocentowanie kredytu wyraża określoną stopę procentową, liczoną w stosunku rocznym od kwoty wykorzystanego kredytu, za okres od dnia wykorzystania kredytu do dnia ostatecznej spłaty i pobieraną w określonych terminach. W każdej umowie kredytowej bardzo dokładnie określa się sposób naliczania oprocentowania i spłaty kredytu uwzględniając rodzaj realizowanej transakcji kredytowej. Oprocentowanie liczone jest w walucie kredytu i pokrywa koszt uzyskania środków i marżę banku. Wyróżniamy oprocentowanie stałe i zmienne.

Oprocentowanie stałe to stopa procentowa niezmienna w całym okresie trwania umowy kredytowej. Stosuje się ją głównie w przypadku krótkoterminowych kredytów konsumpcyjnych.

Oprocentowanie zmienne to zmienna stopa procentowa składająca się ze stawki bazowej, która jest elementem zmiennym i marży banku będącej elementem stałym. Stawka bazowa dla kredytów złotowych jest najczęściej stopą procentową kredytu refinansowego, ustaloną przez NBP na podstawie wskaźnika inflacji.

Dla kredytów dewizowych stawką bazową jest stopa oprocentowania depozytów w danej walucie na europejskim rynku.

Bank oprócz oprocentowania pobiera jeszcze prowizję:

prowizja przygotowawcza - jednorazowa opłata pobierana od czynności związanych z udzieleniem kredytu, liczona od kwoty udzielonego kredytu; wysokość mieści się od 0,5% do 2% udzielonego kredytu;

prowizja do zaangażowania - opłata pobierana zgodnie z taryfą opłat i prowizji w danym banku, związana z postawieniem do dyspozycji kredytobiorcy środków kredytowych; bank stawiając do dyspozycji kredytobiorcy określone środki finansowe pozbawia się dochodów płynących z lokowania tych środków w innej formie, dlatego prowizja ta jest naliczana od niewykorzystanej kwoty kredytu, najczęściej od dnia postawienia środków do dyspozycji do dnia ostatecznego wykorzystania całego kredytu i płatna jest w terminach określonych umową.

Kredytobiorca zgodnie z umową kredytową zobowiązany jest do terminowego spłacania rat kredytu obejmującej raty odsetkowe i raty kapitałowe

Umowa kredytowa określa bardzo dokładnie zabezpieczenia spłaty kredytu. Banki ustanawiają najczęściej kilka zabezpieczeń,

Do umowy kredytowej są dołączane załączniki wymagane przez bank i związane między innymi z realizowaną transakcją kredytową i ustalonymi zabezpieczeniami spłaty kredytu.

Prawne formy zabezpieczenia spłaty kredytów

Zgodnie z przepisami prawa bankowego (art. 30 i 31 ust. 2) przed udzieleniem kredytu oraz w czasie jego funkcjonowania bank może zażądać od kredytobiorcy zabezpieczenia spłaty kredytu przewidzianego prawem cywilnym i wekslowym.

Najczęstszym zabezpieczeniem spłaty kredytów jest ustanowienie zabezpieczeń na aktywach kredytobiorcy. Realizacja projektów inwestycyjnych może się odbywać na bazie „project finance”, gdzie głównym zabezpieczeniem projektu inwestycyjnego są przyszłe wpływy generowane przez projekt. Zabezpieczenia na aktywach są traktowane subsydialnie.

Kredytobiorca nie musi posiadać aktywów na pokrycie łącznego zaangażowania kredytowego, ale wykazać, że realizowany projekt generuje wystarczającą ilość środków na spłatę kredytu i odsetek oraz utrzymanie bieżącej działalności przedsiębiorstwa.

W praktyce bankowej przyjęto, że prawne zabezpieczenia spłaty kredytu dzielą się na:

zabezpieczenia osobiste,

zabezpieczenia rzeczowe.

Do zabezpieczeń osobistych należą:

weksel własny in blanco,

poręczenie wekslowe (awal),

poręczenie wg prawa cywilnego,

gwarancja bankowa,

przelew wierzytelności,

pełnomocnictwo.

Do zabezpieczeń rzeczowych należą:

zastaw ogólny,

zastaw na prawach,

przewłaszczenie na zabezpieczenie,

gwarancja

blokada środków na rachunku bankowym

hipoteka.

KRYTERIA OCENY EFEKTYWNOŚCI PRZY KREDYTACH DŁUGOTERMINOWYCH

Jednostki gospodarcze podejmujące szereg decyzji dotyczących funkcjonowania w długim okresie czasu mogą rozpatrywać:

podjęcie dodatkowej produkcji,

różnego typu inwestycje,

przedsięwzięcia typu „kupić” czy „wydzierżawić”.

Decyzje te powinny być poprzedzone rachunkiem ekonomicznym opłacalności. Przeprowadzenie takiego rachunku jest także konieczne ze strony banku finansującego długookresowe przedsięwzięcia różnych podmiotów gospodarczych

Przy decyzjach długookresowych ma się do czynienia z ponoszeniem wydatków i uzyskiwaniem wpływów w różnych punktach czasowych. Dla określenia efektywności nakładów finansowych, niezbędne jest przeliczenie tych wydatków i wpływów tak, aby były wielkościami współmiernymi. Osiąga się to przez zastosowanie dyskonta.

Rachunek opłacalności przedsięwzięć długookresowych powinien być zatem przeprowadzony przy zastosowaniu dyskontowych metod efektywności. Są nimi:

metoda aktualnej wartości netto (NPV),

metoda zdyskontowanego dopływu środków pieniężnych (DCF) określana również jako metoda „wewnętrznej stopy zwrotu” (IRR).

Ocena efektywności zamierzonego przedsięwzięcia zgodnie z tą metodologią obejmuje następujące etapy:

oszacowanie całkowitych nakładów inwestycyjnych;

określenie źródeł finansowania nakładów;

określenie całkowitych kosztów produkcji i wpływów z działalności eksploatacyjnej;

wyliczenie podstawowych mierników efektywności przedsięwzięcia

Istotą mierników opłacalności jest wliczenie do rachunku wszystkich wpływów i wydatków, a nie tylko zysków, a więc operowanie kategorią „przepływów gotówkowych netto” lub „nadwyżki pieniężnej”

Metoda aktualnej wartości netto

Do obliczania zaktualizowanej wartości wpływów i wydatków służy dyskonto"

gdzie

r - stopa procentowa

n - liczba rat

Jest ono odwrotnością procentu składanego (1+r)n, służącego do obliczenia wartości przyszłej (S) po n latach zainwestowanego kapitału (P).

S=P(1+r)n

Dyskontowanie polega na mnożeniu wartości pieniężnej (S) przez czynnik dyskontujący, który w zależności od poziomu stopy procentowej i liczby lat redukuje przyszłą wartość do jej aktualnego ekwiwalentu (P). Oceniona w ten sposób zaktualizowana wartość spełnia rolę wspólnego mianownika i porównań opłacalności przedsięwzięć.

Wartość zaktualizowana netto przedsięwzięcia jest równa sumie zdyskontowanych przepływów gotówkowych w kolejnych latach jego funkcjonowania.. Odzwierciedla korzyści z realizacji projektu inwestycyjnego w postaci nadwyżki przychodów ze sprzedaży nad kosztami inwestycyjnymi i operacyjnymi. Może stanowić kryterium wyboru w przypadku wzajemnie wykluczających się projektów inwestycyjnych.

Wyraża się wzorem:

NPV=CF1(1+r)-1+ CF2(1+r)-2+...+ CFt(1+r)-t-N

gdzie:

Cfi - przepływy pieniężne w roku t;

N - początkowe nakłady inwestycyjne;

r - stopa procentowa przyjęta do dyskontowania.

Stopa procentowa r wyraża końcowy koszt kapitału inwestycyjnego i obrotowego. Stanowi zatem parametr graniczny opłacalności projektu. Jest ona przyjmowana w wysokości oprocentowania kredytu długoterminowego na rynku kapitałowym lub oprocentowania depozytów bankowych.

Jeżeli NPV>0 to stopa rentowności inwestycji jest wyższa niż minimalna stopa graniczna. Projekt o NPV>0 można przyjąć za możliwy do przyjęcia.

Wskaźnik zaktualizowanej wartości NPVR jest to stosunek NPV do wartości zaktualizowanej wymaganego nakładu inwestycyjnego PVI. Stanowi on zdyskontowaną stopę zwrotu. Jest stosowany do porównywania projektów alternatywnych

Metoda wewnętrznej stopy zwrotu IRR

Jest to stopa dyskontowa, przy której wartość zaktualizowanych wydatków pieniężnych równa się zaktualizowanej wartości wpływów pieniężnych w całym okresie przedsięwzięcia

Wielkość wewnętrznej stopy można ustalić stosując metodę kolejnych przybliżeń tzn. należy przeprowadzić obliczenia dla kilku różnych poziomów stopy dyskontowej, aż znajdzie się taki poziom, dla którego NPV jest równa zero.

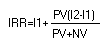

Wewnętrzna stopa zwrotu wyraża się wzorem:

gdzie:

PV - zaktualizowana wartość netto dodatnia dla niskiej stopy dyskontowej;

NV - zaktualizowana wartość netto ujemna dla wysokiej stopy procentowej.

Stopy dyskontowe I1 i I2 nie powinny się różnić więcej niż o jeden bądź dwa punkty procentowe.

Wewnętrzna stopa zwrotu obrazuje rzeczywistą stopę zysku całego nakładu inwestycyjnego. Można ją wykorzystać ją do ustalenia warunków kredytowych, ponieważ określa ona maksymalną stopę oprocentowania kredytów, którą inwestor może zapłacić bez powodowania straty w swoim przedsięwzięciu

1

Wyszukiwarka