Zarządzanie inwestycjami kapitałowymi

Prowadzący: Małgorzata Janiszewska

Forma egzaminu: TEST

WYKŁAD Z DNIA 5.03.2000

Podręcznik: „Inwestycje - instrumenty finansowe, ryzyko finansowe, inżynieria finansowa” - Teresa i Krzysztof Jajuga

PROGRAM:

Rynek finansowy i jego segmentacja

Podstawowe instrumenty finansowe (certyfikaty bony skarbowe)

Inwestowanie w akcje

Dlaczego tworzymy portfel i z czego się składa

Wpływ instrumentów finansowych na decyzje

Ryzyko-kategorie

I. Definicje wprowadzające

1. System finansowy

System najprościej można zdefiniować jako układ elementów

Gdzie: giełdy, rynek pozagiełdowy.

Giełda -> wszelkiego rodzaju transakcje są standaryzowane

Pozagiełdowy -> instrumenty dostosowane do inwestora

Co: wszystkie instrumenty finansowe

Jak: zależy jaką chcemy mieć strukturę, dokonujemy lokaty z dużym ryzykiem

Kto: inwestorzy indywidualni i instytucjonalni

Inwestorzy indywidualni: wszystkie osoby fizyczne lub prawne samodzielne podejmują decyzję co, gdzie, jak i kto(makler, broker)

Inwestorzy instytucjonalni - banki komercyjne, inwestycje, emerytalne i fundusze powiernicze zamknięte lub otwarte.

Żeby system mógł sprawnie funkcjonować musza oddziaływać na niego elementy:

- elementy systemu prawnego

- elementy ekonomii

- elementy państwa w zakresie fiskalizmu

2. Rynek finansowy

Rynek firm -> miejsce na którym dokonywane są transakcje kupna-sprzedaży instrumentów finansowych

Instrument finansowy -> jest kontraktem wiążącym dwie strony określający zależność w jakiej te strony pozostają ze sobą

Papier wartościowy -> instrument finansowy, z którego wypływające zobowiązania pokryte są przez deklaracje emitenta

3. Segmentacja rynku finansowego

Są cztery segmenty rynku finansowego:

Pierwszy segment -> to rynek pieniężny

Charakterystyka rynku:

Rynek pieniężny tworzą instrumenty o charakterze wierzycielskim między emitentem a potencjalnym inwestorem jest zobowiązanie obu stron

Cel podstawowy:

Zapewnienie płynności produktów gospodarczych. Zapadalność instrumentów rynku pieniężnego nie przekracza roku.

Zapadalność - możliwość zmiany na gotówkę lub inny pieniądz

Instrumenty zaliczane go tego segmentu:

- Bon Skarbowy emitowany przez Skarb Państwa w celu sfinansowania jego bieżących wydatków

- Certyfikat depozytowy - instrument, który określa zdeponowanie danej sumy na określony czas według określonej stopy procentowej

- Bon komercyjny - jest to instrument, który zobowiązuje emitenta do wypłacania określonej sumy oznaczonej na tym bonie

Drugi segment (najistotniejszy) to Rynek Kapitałowy

Różnica miedzy rynkiem pieniężnym i kapitałowym ->tworzą go instrumenty o charakterze własnościowym. Zapadalność tych instrumentów jest większa niż rok.

Cel funkcjonowania tego segmentu:

- właściwa wycena tego segmentu

- właściwa alokacja kapitału

- osiąganie zysku przez inwestorów

Podstawowe instrumenty rynku kapitałowego:

- obligacje

- akcje

Obligacja -> instrument finansowy zawierający zobowiązanie emitenta do wypłacenia jej posiadaczowi kwoty określonej w obligacji i ewentualnych odsetek

Akcja -> instrument finansowy emitowany przez przedsiębiorstwo będące spółką akcyjną

Trzeci segment - Rynek walutowy

oznacza, że możemy dokonywać zakupu instrumentów w jednej walucie a sprzedać w drugiej walucie. Rynek walutowy dotyczy instrumentów, które wyrażane są w innej walucie. Jeden instrument kupowany jest w walucie X i zbywany w walucie Y.

Czwarty segment - Rynek Instrumentów Pochodnych

Instrument pochodny - instrument, którego wartość zależy od wartości instrumentu pierwotnego, na który ten instrument został wystawiony. Inaczej mówiąc instrumentem pochodnym są kontrakty (np. walutowe)

Cel:

zakup ma na celu zabezpieczenie przed ryzykiem wahań kursów instrumentów pierwotnych

RACHUNKOWOŚĆ ZARZĄDCZA W ZARZĄDZANIU KAPITAŁEM

Rachunkowość - ewidencja zdarzeń gospodarczych wyrażona w mierniku pieniężnym. Zorganizowany system ewidencji gospodarczej ujęty w normy, zasady

Manager-> analiza inwestycji

w jaki sposób uzyskać kredyt i jak go spłacić

zakup akcji

Podstawowy element rozróżniający - polega na tym, że rachunkowość księgowa określona jest przez system norm i zasad. Podstawowe dokumenty określające sposób prowadzenia rachunkowości: Ustawa o Rachunkowości, wzorcowy plan kont i kodeks handlowy.

Rachunkowość finansowa nie jest w żaden sposób ograniczona, jest dostosowywana do indywidualnym potrzeb przedsiębiorstwa (pod względem liczby pracowników i rodzaju zadań)

Zadania rachunkowości finansowej:

- służy wewnętrznym potrzebom przedsiębiorstwa i w zależności od kształtu inf. dostosowywana jest do indywidualnych potrzeb przedsiębiorstwa

- informacje tworzone w tym dziale służą menadżerom z całej firmy (będą powiązane z Działem Sprzedaży, Logistyki Zaopatrzenia)

Rachunkowość finansowa - dotyczy wnętrza.

Rachunkowość księgowa dostarcza informacji na zewnątrz potencjalnym kontrahentom i podmiotom współpracującym (potencjalnym inwestorom)

Podstawowe sprawozdanie:

- bilans

- rachunek zysków i strat (wyników r-k)

- sprawozdanie z przepływach pieniężnych (cashflow)

- sprawozdanie o zyskach nierozdzielonych

Podstawowe grupy wskaźników:

- wskaźniki aktywności (operacyjności)

- wskaźniki zyskowności (rentowności)

- wskaźniki płynności

- wskaźniki zadłużenia

!!!CO MIERZĄ, JAK MIERZĄ PO JEDNYM ZADANIU!!!

Wartość pieniądza w czasie

To co kupujemy dzisiaj ma większą wartość niż, to co jutro.

To co mam dziś ->pewne, nie wiem ile z tego będę miała jutro (nie wiem jaką jutro będzie inflacja itp.) dotyczy to ryzyka. Zmienną wartość pieniądza ze względu na zjawiska-inflacja zmiana stóp procentowych zmienia się wartość pieniądza.

Narzędziami służącymi porównywaniu różnych kwot pieniężnych w czasie służą:

- dyskonto

- procent składany - jest wykorzystywany w procesie kapitalizacji

KAPITALIZACJA (co miesiąc są dopisywane odsetki od odsetek)

Kapitalizacja jest procesem szukania przyszłej wartości przypływających sum pieniężnych

(1+r)t r - stopa procentowa

t - długość okresu inwestowania

Procent składany można obliczyć wg zależności, ten wzór jest właściwy, gdy kapitalizacja odbywa się raz do roku.

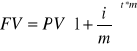

W przypadku inwestycji lokaty do roku ale realizowane częściej

DYSKONTO

D=FV-P ![]()

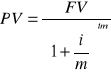

Dyskontowanie jest odwrotnością kapitalizacji, czyli szukaniem obecnej wartości przepływów środków pieniężnych

![]()

Kapitalizacja częściej realizowana niż raz w roku

Instrument oznacza że instrument kupowany jest po cenie niższej niż wartość jaką posiada, różnica stanowi dyskonto np. 100-95=5 -> dyskonto

Wielkości- parametry służące określaniu wartości pieniądza w czasie

1. Określenie wartości przyszłej

FV=PV(1+i)t

FV(wartość nominalna, wartość przyszła -> zależy od wartości obecnej z uwzględnieniem procentu składanego

2. Określenie wartości obecnej

![]()

PV - wartość obecna (present value)

FV - future value

Gdzie ?

Co ?

Jak ?

Kto ?

Otoczenie prawne

Inwestycje indywidualne

Inwestorzy instytucjonalni

1

2

3

4

5

Dziś

Dział Finansowy

Główny Księgowy

rachunkowość

sprawozdawczość finansowa

Prowadzenie i rewizja ksiąg rachunkowych

Manager finansowy

Inwestycje kapitałowe

koszt + ryzyko finansowe

Analiza finansów

kontakty z inwestycji finansowych

Wyszukiwarka

Podobne podstrony:

ZARZ DZANIE INWESTYCJAMI 3, Zarządzanie projektami, Zarządzanie(1)

ZARZ DZANIE INWESTYCJAMI003, Zarządzanie projektami, Zarządzanie(1)

ZARZ DZANIE FINANSAMI, Zarządzanie projektami, Zarządzanie(1)

ZARZ DZANIE STRATEGICZNE006, Zarządzanie projektami, Zarządzanie(1)

SKUTECZNE ZARZ DZANIE PROCE, Zarządzanie projektami, Zarządzanie(1)

ZARZ DZANIE MIEDZYNARODOWE, Zarządzanie projektami, Zarządzanie(1)

PROJEKT ZARZ DZANIE STRATEG, Zarządzanie projektami, Zarządzanie(1)

NAUKOWE ZARZ DZANIE SZKO , Zarządzanie projektami, Zarządzanie(1)

ZARZ DZANIE STRATEGICZNE004, Zarządzanie projektami, Zarządzanie(1)

ZARZ DZANIE MARKETINGIEM W, Zarządzanie projektami, Zarządzanie(1)

ZARZ DZANIE ORGANIZACJAMI G, Zarządzanie projektami, Zarządzanie(1)

ZARZ DZANIE STRATEGICZNE , Zarządzanie projektami, Zarządzanie(1)

ZARZ DZANIE PYTANIA I D U, Zarządzanie projektami, Zarządzanie(1)

ZARZ DZANIE MARKETINGOWE, Zarządzanie projektami, Zarządzanie(1)

więcej podobnych podstron