Dr hab. Zofia Wilimowska, prof. PWr.

Politechnika Wrocławska

R Y Z Y K O

However, when we look at the research work that is currently being undertaken, we find that a very substantial proportion of it is concerned with the presence of risk in decision making, because it is our lack of understanding about risk - its nature, measurement and investor's attitude towards it - that causes the greater number of problems and unanswered questions

S. Lumby

WSTĘP

Pojęcie ryzyka

Ilościowe miary i modele ryzyka

WROCŁAW

WSTĘP

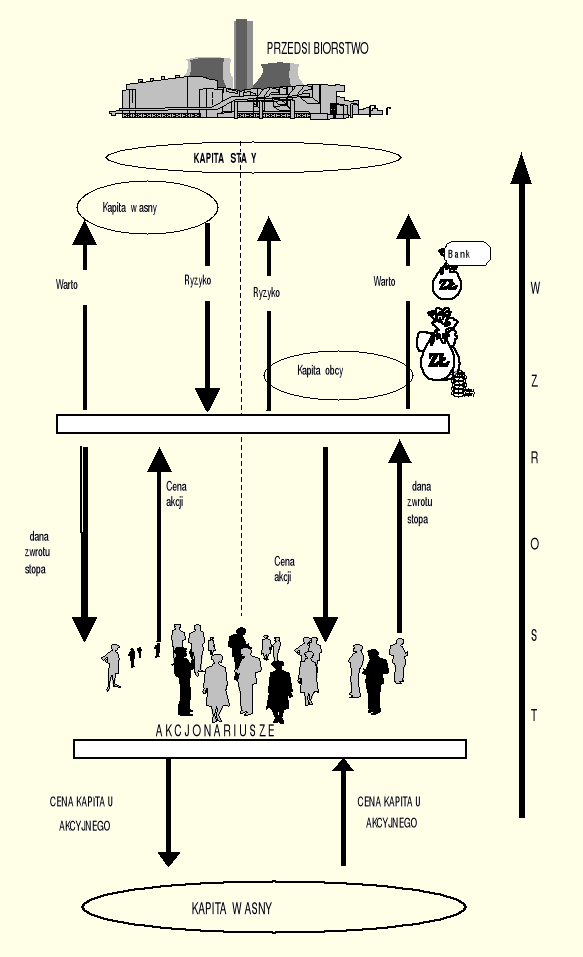

Przedsiębiorstwo jest podmiotem gospodarczym prowadzącym działalność w celach zarobkowych i na własny rachunek, mającym na celu osiąganie nadwyżki przychodów nad kosztami.

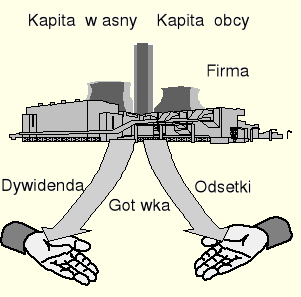

Rys. 1

Wygenerowana nadwyżka (zysk) jest dzielona ; część jest przeznaczana na wypłatę dywidendy, a część zatrzymywana w przedsiębiorstwie i przeznaczana na dalszy rozwój.

Rys. 2

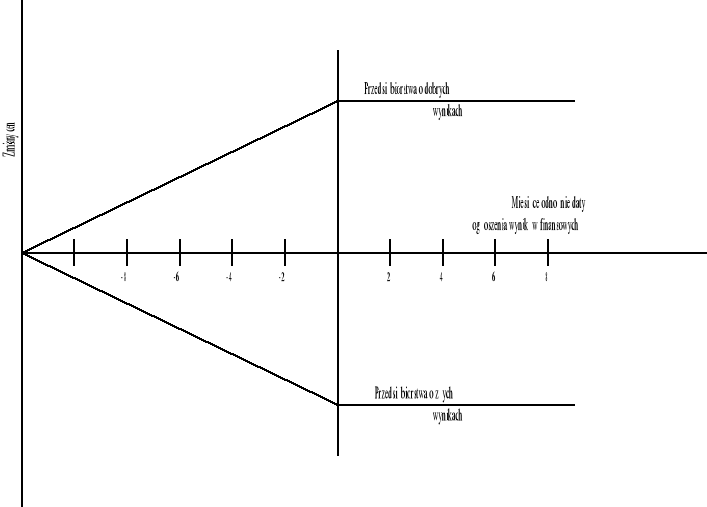

Rynek kapitałowy wycenia każdą dostępną informację a ceny papierów wartościowych są odbiciem wszystkich podanych do publicznej wiadomości danych. Co znaczy, że każda nowa informacja zostaje zdyskontowana przez rynek kapitałowy. „Dobre wiadomości” będą prowadziły do wzrostu cen akcji tak samo jak „złe” do spadku

Rys. 3 Zmiany cen akcji poprzedzające i następujące po ogłoszeniu informacji o wynikach finansowych przedsiębiorstwa.

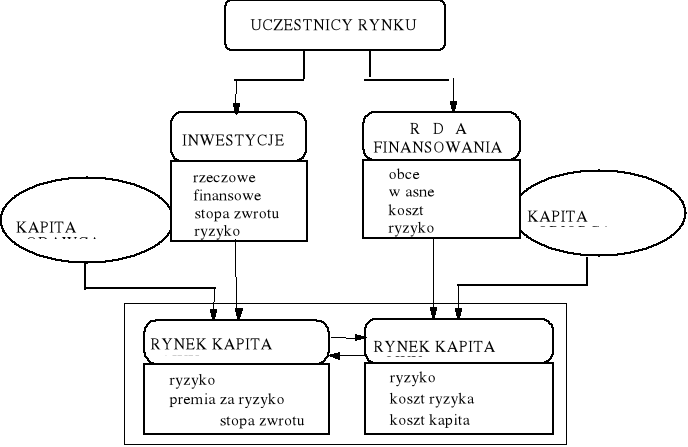

Rys. 4. Uczestnicy rynku kapitałowego

Czy decyzje menedżerskie zapewnią efektywność działania, polepszą wizerunek firmy, trudno orzekać już w momencie podejmowania decyzji. Efekty decyzji uwidoczniają się dopiero w przyszłości, czasami bardzo odległej. Liczba parametrów wpływających na przyszłe wyniki działania jest bardzo duża.

CELE I FUNKCJE ZARZĄDZANIA FINANSAMI

Cele główne i cele podrzędne

Wzrost wartości rynkowej przedsiębiorstwa

Przetrwane i rozwój

Maksymalizacja zysku

Współczesny świat uznaje za cel nadrzędny maksymalizację wartości przedsiębiorstwa albo nieco ogólniej ale mniej precyzyjnie matematycznie maksymalizację bogactwa właścicieli.

WARTOŚĆ PRZEDSIĘBIORSTWA

W warunkach gospodarki rynkowej przedsiębiorstwo jest traktowane jako towar i podlega wszystkim prawom i mechanizmom regulującym rynek. Dlatego przede wszystkim należy mówić o jego wartości użytkowej i wymiennej (handlowej).

Tradycyjne metody wyceny przedsiębiorstwa poszukują wartości „samej w sobie”, obiektywnych korzyści niezależnie od tego, kto jest właścicielem przedsiębiorstwa. Są oparte na dochodzie lub wartości majątku. Ograniczają się do szacunku tylko części korzyści, jakie zapewnia posiadanie przedsiębiorstwa, tj. do określenia dochodów generowanych przez to przedsiębiorstwo, względnie określenia wartości rynkowej jego majątku.

W literaturze często spotyka się pogląd, że wartość firmy (goodwill) tworzą czynniki, które dają się zidentyfikować, ale nie ma możliwości ich odrębnej wyceny. Wartość firmy jest częścią kapitału organizacyjnego.

Po raz pierwszy termin goodwill pojawił się w roku 1571. Pierwsza definicja wartości firmy w orzecznictwie brytyjskim w roku 1810 brzmiała: „Wartość firmy, która jest przedmiotem sprzedaży, jest niczym innym jak prawdopodobieństwem, że starzy klienci powrócą na stare miejsce nawet wtedy, gdy starego sklepikarza już nie będzie”.

Ze względu na sposób powstania wartości firmy wyróżnia się dwa źródła jej pochodzenia:

źródło wewnętrzne - wewnętrznie generowaną wartość przedsiębiorstwa,

źródło zewnętrzne - nabyta wartość przedsiębiorstwa.

Przyjęcie maksymalizacji wartości przedsiębiorstwa jako nadrzędnego celu jego działalności budzi nadal wiele kontrowersji. Spory na temat maksymalizacji wartości wynikają z różnego podejścia do tej kwestii różnych grup interesów (stakeholders).

Realizacji maksymalizacji wartości dla właścicieli kapitału własnego jako podstawowego celu zarządzania przedsiębiorstwem sprzyja powstała w latach dziewięćdziesiątych koncepcja zarządzania przez wartość.

Wartość przedsiębiorstwa jest określona przez subiektywne korzyści, jakie osiągnie jego właściciel (finansowe i niefinansowe). Wartość w znacznym stopniu determinowana jest przez czynniki natury subiektywnej. Subiektywizm wartości wynika z ideałów, preferencji i dążeń ludzi.

Przyjmuje się, że wartość przedsiębiorstwa jest zdeterminowana czterema czynnikami, do których należą:

strumień dochodów generowanych przez przedsiębiorstwo,

dochody z upłynnienia aktywów niepracujących,

dochody osiągane z wykorzystania efektu synergii,

alternatywne możliwości ulokowania kapitału przez potencjalnych nabywców,

ryzyka prowadzonej działalności.

Dążenie do maksymalizacji wartości przedsiębiorstwa rodzi potrzebę zastosowania mierników oceny wartości.

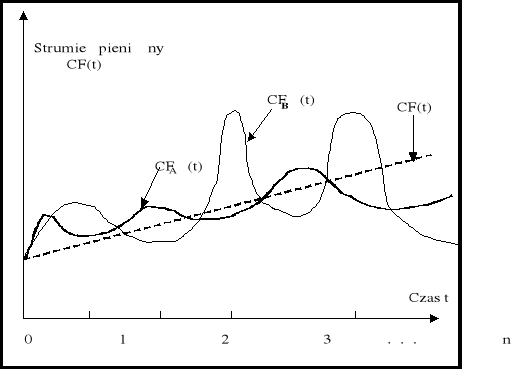

Biorąc pod uwagę ideę szacowania wartości przedsiębiorstwa metodą DCF, rys. , należy zwrócić uwagę na trzy czynniki będące źródłem ryzyka w procesie zarządzania wartością przedsiębiorstwa:

możliwą zmienność prognozowanych strumieni pieniężnych CF,

niepewność zależną od czasu t,

niepewność co do poziomu kosztu kapitału rWACC .

Rys. 5 Schemat ideowy szacowania wartości przedsiębiorstwa

Inne cele finansowe

Poza celami związanymi z zyskiem, zyskiem na akcję EPS i dywidendą na akcję DPS, spółki mogą ustalać jeszcze inne cele:

a. narzucenie ograniczeń co do poziomu dźwigni finansowej lub długu. Na przykład, zarząd spółki ustala, że:

i. stosunek długu długoterminowego do kapitału włożonego nie może przekraczać określonej wartości, na przykład 1:1;

ii. koszt długu czyli wartość odsetek nie może być wyższa niż, na przykład, 25% zysku przed odliczeniem odsetek i podatku.

b. ograniczenie co do zysku zatrzymanego. Na przykład, zarząd decyduje, że stosunek zysku podzielonego do wartości wypłaconych dywidend nie powinien być mniejszy, niż 2.5 raza.

c. ograniczenie co do zysku operacyjnego. Na przykład, zarząd ustala, że stosunek zysku do sprzedaży powinien wynosić minimalnie 10%, lub też, że stopa zwrotu z kapitału zaangażowanego powinna wynosić minimalnie 20%.

Cele niefinansowe i ogólnospołeczne

Sukcesy firmy (jak i jej porażki) często oddziałują na dobrobyt wielu grup społecznych: pracowników (załóg), dostawców, klientów i bezpośrednio sąsiadującej z firmą społeczności.

Dobro załogi.

Dobro zarządu.

Dobro dostawców i klientów

Dobro społeczne.

Spełnianie celów niefinansowych ogranicza możliwość osiągania celów finansowych, ale ich nie neguje. Znaczy to jednak, że skupianie się tylko i wyłącznie na celach finansowych * maksymalizacji bogacenia się właścicieli * jest zbytnim uproszczeniem. Cele finansowe muszą uwzględniać również te inne cele. Praktyka wykazuje, że w perspektywie długoterminowej spełnienie tych celów ułatwia osiągnięcie celu podstawowego.

Cele wielokryterialne. Głównym problemem w ustalaniu celów wielokryterialnych* na które składają się cele podstawowe i uzupełniające * jest fakt, że często cele elementarne (składowe) kolidują ze sobą, albo nie są osiągane w tym samym czasie. Jeśli wystąpi taka sytuacja, pewien kompromis musi być zaakceptowany.

Do najważniejszych decyzji determinujących rozwój organizacji należą strategiczne decyzje inwestycyjne i finansowe. Od ich trafności zależy potencjalna perspektywiczna konkurencyjność przedsiębiorstwa, jego udział w rynku i możliwość generowania zysków.

Zadania strategiczne mogą być dość zróżnicowane i obejmować wzrost kapitałowy firmy, uzyskanie przewagi konkurencyjnej na istniejących rynkach, poszerzenie rynku lub asortymentu produktów, obniżenie ryzyka działalności itd.

1. ZARZĄDZANIE INWESTYCJAMI

W encyklopedycznym ujęciu inwestycje to

nakłady gospodarcze dokonywane w celu stworzenia lub powiększenia środków trwałych;

W amerykańskim słowniku biznesu inwestycję definiuje się jako:

INVESTMENT - purchase of stocks, bonds, mutual fund shares, real property, annuity, collectible, etc., with the expectation of obtaining INCOME or CAPITAL GAIN - or both - in the future. Investment tends to be longer term and less risky than SPECULATION.

Inwestowaniem zaś nazywa:

INVEST - transfer CAPITAL to an enterprise in order to secure income or profit for the investor.

W polskim słowniku inwestycję określa się jako:

inwestycja jest to zamiana środków finansowych na dobra rzeczowe, usługi, prawo użytkowania i patenty - a więc jest to majątek trwały zorganizowany w celu osiągnięcia w następnych okresach dodatkowych dochodów lub oszczędności kosztów.

Literatura z zakresu ekonomii i zarządzania oferuje czytelnikowi wiele definicji i interpretacji terminu "inwestycja". Definicję, która dość dobrze opisuje inwestycje w gospodarce rynkowej, sformułował Hirschleifer:

"Inwestycja jest w istocie bieżącym wyrzeczeniem dla przyszłych korzyści. Ale teraźniejszość jest względnie dobrze znana, natomiast przyszłość to tajemnica. Przeto inwestycja jest wyrzeczeniem się pewnego dla niepewnej korzyści".

3. Instrumenty finansowe

Współczesne rynki finansowe oferują instrumenty, które umożliwiają i ułatwiają obrót aktywami kapitałowymi, a tym samym wspomagają rozwój przedsiębiorstw.

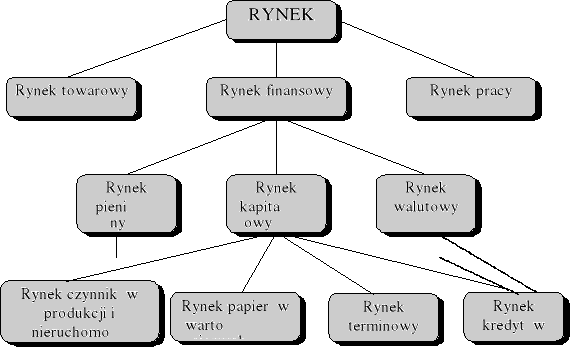

Rys.6 Rynek finansowy.

Uczestnikami rynku finansowego są funduszodawcy (pożyczkodawcy, kredytodawcy, kapitałodawcy) i funduszobiorcy, czyli jednostki, których zapotrzebowanie na fundusze przekracza (w krótkim lub dłuższym okresie) możliwości wygospodarowania ich z własnej działalności; wykazują niedobór, deficyt finansowy i muszą korzystać z zewnętrznych (własnych lub obcych, źródeł finansowania. Za możliwość korzystania z cudzych funduszy gotowi są ponieść odpowiednie koszty.

2. POJĘCIE RYZYKA

Termin ryzyko (risk) wywodzi się z języka włoskiego (wł. Risico), w którym oznacza przede wszystkim przedsięwzięcie, którego wynik jest nieznany albo niepewny, lub możliwość, że coś się uda albo nie uda, czy też inaczej jako stan, w którym rezultat osiągnięty w przyszłości jest nieznany, ale można zidentyfikować jego przyszłe alternatywy, przy założeniu, że szanse wystąpienia możliwych alternatyw są znane.

Ryzyko jest pojęciem wieloznacznym i złożonym, posiadającym wiele aspektów . W zależności od potrzeby uwypuklenia któregoś aspektu, przyjmuje się odpowiednie określenia pojęcia ryzyka. Suma tych wszystkich określeń stanowi pełną definicję.

A.H.Willet określa ryzyko jako niepewność wystąpienia określonych skutków stanu natury. Ryzyko jest pewną obiektywną prawidłowością cechującą świat realny, którą jednostka subiektywnie postrzega i interpretuje.

Ryzyko w ujęciu psychologicznym jest stanem umysłu człowieka. Jeżeli stan umysłu się zmieni, to zmieni się również ryzyko. Ryzyko istnieje o tyle, o ile podmiot poznający ma świadomość ryzyka.

I.Pfeffer zwrócił uwagę na fakt, że ta definicja zawiera sprzeczności, jak również rodzi sprzeczności. Ryzyko można mierzyć za pomocą prawdopodobieństwa, natomiast niepewność jest stanem umysłu mierzonym stopniem wiary. Oba pojęcia dotyczą różnych rzeczywistości i nie mogą być tożsame. Szereg sprzeczności wynika z założenia, że ryzyko istnieje o tyle, o ile ktoś zdaje sobie z tego sprawę. W szczególności wynikałoby stąd, że najlepszym sposobem uniknięcia ryzyka jest nie myśleć o nim.

F.Knight, a także O.Lange określają ryzyko jako niepewność przewidywania zdarzeń w przyszłości, wynikającą z niepełności i niedokładności danych statystycznych, na podstawie których dokonuje się szacowania przyszłości. Obaj przyjmowali istnienie niepewności mierzalnej i niepewności niemierzalnej. Pierwsza z nich nazywali ryzykiem, a drugą niepewnością sensus stricto. Podział ten opiera się na możliwości lub niemożliwości zastosowania miar statystycznych w ujęciu częstościowym do szacowania niepewności.

W literaturze mówi się również o konieczności rozróżniania pojęcie ryzyka:

jako abstrakcyjnej konstrukcji pojęciowej, oznaczającej przyczyny pewnych realnych zdarzeń o określonej naturze,

jako stanu świata, będącego skutkiem urzeczywistnienia się różnorakich niebezpieczeństw i zagrożeń (np. zgon, pożar, katastrofa kolejowa, gradobicie itp.).

Spośród wielu różnorodnych definicji ryzyka w działalności gospodarczej, można wyróżnić cztery podstawowe grupy:

Pierwsza grupa definicji rozpatruje ryzyko w kategoriach decyzji podejmowanych dla realizacji określonych celów. J.K Sinkey stwierdza, że ryzyko to niepewność związana z przyszłymi wydarzeniami lub wynikami decyzji

W literaturze spotyka się dwa podejścia do tak definiowanego ryzyka. Pierwsze z nich utożsamia ryzyko wyłącznie z niebezpieczeństwem - możliwością wystąpienia wydarzenia negatywnego - straty, drugie zaś rozszerza pojęcie ryzyka o możliwość wystąpienia nie tylko straty ale także zysku w niespodziewanej wysokości.

Takie podejście jest charakterystyczne dla autorów amerykańskich, którzy różnicują ryzyko dzieląc je na:

pure risk (static risk) - ryzyko poniesienia straty,

speculative risk (dynamic risk) - ryzyko osiągnięcia efektu niezgodnego z oczekiwanym (lepszego lub gorszego).

Druga grupa definicji podkreśla źródła powstania ryzyka. R. Holscher uważa, że ryzyko jest to zagrożenie nieosiągnięcia zamierzonego zysku, wynikające z posiadania niepełnej informacji . E. Kreim podaje definicję jeszcze ogólniejszą, mówiąc: „...ryzyko oznacza, że na skutek niepełnej informacji są podejmowane decyzje, które nie są optymalne z punktu widzenia założonego celu” .

Trzecia grupa definicji to definicje opisujące pewne przejawy ryzyka. Jako przykład może służyć definicja M.J. Gardnera i D.L. Millsa, którzy przez pojęcie ryzyka rozumieją potencjalne wahania oczekiwanego dochodu. D. E. Fischer i R. J. Jordan z kolei definiują ryzyko jako niepewność przyszłego dochodu, rozkład prawdopodobieństwa przyszłego dochodu

Czwarta grupa to grupa utożsamiająca ryzyko z jego probabilistycznymi lub statystycznymi miarami.

Ryzyko może być postrzegane z różnych punktów widzenia. W literaturze przedmiotu można spotkać wiele rodzajów klasyfikacji ryzyka.

Ryzyko przedsięwzięcia inwestycyjnego można rozważać z trzech punktów widzenia:

ryzyko projektu (pojedynczej inwestycji, ryzyko wyłączne),

ryzyko firmy,

ryzyko właściciela kapitału.

Pomiędzy tymi trzema rodzajami ryzyka istnieje ścisła zależność: ryzyko projektu wpływa na ryzyko firmy, to zaś na ryzyko akcjonariuszy.

Podstawowym źródłem ryzyka w inwestowaniu jest niepewność co do wysokości stopy zwrotu w przyszłości. Źródła niepewności towarzyszące decyzjom inwestycyjnym mogą mieć charakter zewnętrzny (dotyczą otoczenia spółki) i wewnętrzny (dotyczą decyzji podejmowanych przez zarządy spółek).

Niepewność jest cechą rzeczywistości oznaczającą niemożliwość dokładnego określenia przyszłych zdarzeń. Jej źródłem są czynniki obiektywne, wynikające ze zmienności i złożoności sytuacji oraz subiektywne, wiążące się z procesami umysłowymi decydenta.

Zarządzanie ryzykiem rozumie się jako podejmowanie działań mających na celu rozpoznanie, ocenę i sterowanie ryzykiem oraz kontrolę podjętych działań. Celem zarządzania jest ograniczanie ryzyka oraz zabezpieczanie się przed jego skutkami.

Celem rozpoznania - identyfikacji jest określenie rodzajów ryzyka, które wiążą się z rozważaną inwestycją. Ich prawidłowe rozpoznanie jest o tyle istotne, że umożliwia inwestorowi podjęcie działań mających na celu zabezpieczenie się przed nimi lub ich ograniczenie.

Oceny ryzyka dokonuje się stosując różne mierniki. Ich wybór zależy od rodzaju ryzyka jakie podlega ocenie. Dzięki kwantyfikacji możliwe jest wskazanie tych czynników ryzyka, na które należy zwrócić szczególną uwagę.

Sterowanie rozumie się jako podejmowanie działań mających na celu ograniczenie ryzyka do dopuszczalnych rozmiarów. W sterowaniu ryzykiem wyróżnić można dwa zasadnicze podejścia:

aktywne polegające na oddziaływaniu na przyczyny ryzyka oraz

pasywne, koncentrujące się na zabezpieczaniu przed ewentualnymi stratami.

W ramach podejścia aktywnego inwestor może podejmować następujące działania :

unikanie ryzyka - wiąże się z zaniechaniem inwestycji, gdy jest ona obarczone zbyt dużym ryzykiem.

działania prewencyjne - mają na celu zapobieganie zdarzeniom losowym.

przenoszenie ryzyka na inne podmioty - wiąże się z transferem odpowiedzialności za pokrycie ewentualnych strat. Może ono przyjmować takie formy, jak np.: ubezpieczenia, gwarancje, poręczenia, transakcje terminowe.

hedging - polega na zajmowaniu odwrotnej pozycji na rynku terminowym w stosunku do pozycji utrzymywanej na rynku kasowym.

dywersyfikacja - ma na celu zmniejszenie poziomu ryzyka przez inwestowanie w różne działalności, których stopy zwrotu są są mniej niż absolutnie dodatnio skorelowane. Utworzenie dobrze zdywersyfikowanego portfela projektów inwestycyjnych spowodować może znaczne, a nawet całkowite zredukowanie ryzyka specyficznego.

Podejście pasywne w sterowaniu ryzykiem przejawia się najczęściej tym, że inwestor tworzy określone rezerwy finansowe, które umożliwią mu pokrycie ewentualnych strat.

Głównym celem kontroli jest badanie efektywności podejmowany działań, mających na celu ograniczenie ryzyka. Do głównych zadań wykonywanych na tym etapie powinny należeć ocena: dokładności zastosowanych metod ryzyka, efektywności podjętych działań w zakresie sterowania ryzykiem, stopnia zgodności działań z odpowiednimi programami itp.

2.2. Ryzyko działalności

Ryzykiem obarczone są wszystkie rodzaje działalności gospodarczej.

Ryzyko przedsiębiorstwa oraz emitowanego przez nie instrumentu kapitałowego wpływają na siebie nawzajem. Im większe ryzyko działalności danego podmiotu, tym większym ryzykiem obarczone są jego instrumenty kapitałowe w rozumieniu potencjalnych nabywców tych instrumentów, rysunek 1.

Wewnętrznymi źródłami ryzyka są więc także uwarunkowania wewnętrzne firmy, na przykład:

zdolności i poziom wiedzy menedżerskiej kierownictwa,

podejmowane decyzje menedżerskie,

możliwość występowanie strajków załogi,

stosowane systemy motywacyjne,

dostępność surowców,

siła wpływu rządowych ustaw na wydatki niebezpośrednio produkcyjne, na przykład z tytułu kontroli zanieczyszczeń,

siła wpływu konkurencji,

poziom jakości wyrobów i usług,

poziomy dźwigni finansowej i operacyjnej

itp.

Niepewność jest cechą rzeczywistości oznaczającą niemożliwość dokładnego określenia przyszłych zdarzeń. Jej źródłem są czynniki obiektywne, wynikające ze zmienności i złożoności sytuacji oraz subiektywne, wiążące się z procesami umysłowymi osób.

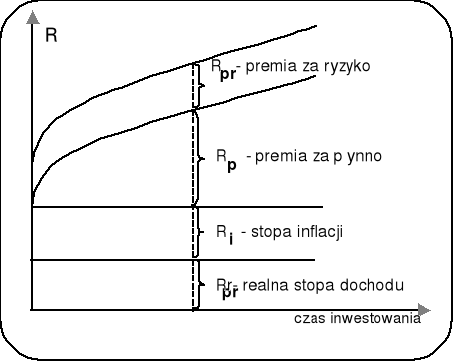

Inwestorzy żądają, aby stopa dochodu z inwestycji pokryła oczekiwaną stopę dochodu i ryzyko.

Stopa dochodu inwestora powinna pokryć wszystkie atrybuty ryzyka.

Nominalna stopa dochodu =

+ oczekiwana realna stopa dochodu Rf

+ oczekiwana realna stopa inflacji Ri

+ oczekiwana premia za płynność Rpł

+ oczekiwana premia za ryzyko Rpr

Trzy pierwsze składniki są ceną czasu, czwarty składnik jest ceną ryzyka. O ile zwykle zakłada się, że oczekiwana realna stopa dochodu i oczekiwana stopa inflacji są stałe w czasie trwania inwestycji, o tyle premia za płynność i premia za ryzyko zmieniają się. Im niższa płynność inwestycji (dłuższy czas inwestowania) tym oczekiwana premia za płynność wyższa, im niższe ryzyko, tym niższa oczekiwana premia za ryzyko.

Żądana stopa zwrotu z inwestycji jest funkcją ceny czasu i wszystkich atrybutów ryzyka, rysunek 2.

R = f(Rf, Ri, Rpł, Rpr).

Rys.2. Składowe żądanej stopy zwrotu z inwestycji.

Co więcej, można zapisać

R = Rr + Ri + Rpł, + Rpr,

gdzie : Rr - realna stopa zwrotu, Ri - stopa inflacji, Rpł - premia za płynność, Rpr - premia za ryzyko.

Określenie Rpr dla określonej inwestycji jest jednym z najtrudniejszych zadań zarządzania inwestycjami. Kumuluje ona w sobie - wycenia, wszystkie niemierzalne atrybuty ryzyka.

Rys. Ryzyko i żądana stopa zwrotu akcjonariusza

Jednakże ryzyko daje inwestorowi szansę osiągnięcia ponadprzeciętnego zysku. Ta możliwość czyni z niego „pożyteczne” zjawisko. Dobry menedżer dostrzega ryzyko, kalkuluje je i szuka możliwości wykorzystania go w możliwie najlepszy sposób - szuka metod zarządzania ryzykiem. Analiza różnych aspektów ryzyka, zastosowanie odpowiednich narzędzi do sterowania nim jest jednym z podstawowych zadań menedżerów.

Ryzyko rozumie się jako możliwość nie uzyskania spodziewanych efektów, czyli nie uzyskania spodziewanej stopy zwrotu na skutek zmienności i nieprzewidywalności poziomu strumieni pieniężnych CFi w kolejnych przyszłych okresach, (rys.3). Jeśli dla menedżerów, pożądany strumień pieniężny przedstawia prosta CF(t) (wówczas ryzyko związane ze zmiennością strumienia jest zerowe, a sukcesywny wzrost strumienia zwiększa dochodowość inwestycji), to dla projektu A zmienność strumienia CFA(t) jest nieco większa, a więc i ryzyko większe. Dla projektu B strumień CFB(t) jest najmniej stabilny - ryzyko największe.

Rys. 3 Zmienność strumieni pieniężnych firmy A oraz B.

Zatem stabilność CF(t) zwiększa wiarygodność stosowanych metod. Zadaniem menedżerów, w procesie projektowania przyszłej działalności firmy, jej rozwoju i wzrostu wartości jest redukcja ryzyka związanego z utrzymaniem określonego poziomu CF(t), co wymaga ciągłego monitorowania inwestycji oraz rozważania strumieni pieniężnych CF jako funkcji czasu, czyli dynamicznego procesu zarządzania portfelem inwestycji.

Ryzyko, którego źródłem jest otoczenie dalsze, często jest nazywane systematycznym lub niedywersyfikowalnym. Natomiast ryzyko, którego źródłem jest otoczenie bliższe oraz sama organizacja nazywa się niesystematycznym i dywersyfikowalnym.

Ryzyko systematyczne (tj. otoczenia dalszego) wpływa na ryzyko działalności przedsiębiorstwa. W jego ramach można wyróżnić: ryzyko otoczenia: makroekonomicznego, polityczno-prawnego, technologicznego, socjokulturowego oraz naturalnego.

Rys. 4. Rodzaje (formy) ryzyk w przedsiębiorstwie: Źródło: J. Bizon-Górecka: Koszty w przedsiębiorstwie w ujęciu komplementarnym, Rynek terminowy 2004 nr 2,

Rys. 5. Źródła ryzyka inwestowania.

Pomiędzy ryzykiem a niepewnością zachodzi relacja o charakterze przyczynowo-skutkowym. Niepewność jest źródłem ryzyka. Jest ona warunkiem koniecznym do jego wystąpienie.

Termin „ryzyko” odnoszony jest raczej do efektów podejmowanych decyzji. Jest ono kategorią dynamiczną, w przeciwieństwie do terminu „niepewność”. Wiąże się to z tym, że wraz z upływem czasu zmieniają się warunki decyzyjne, co z kolei pociąga za sobą zmianę wielkości ryzyka. Podejmując decyzje inwestorzy kierują się nie tylko oczekiwaną stopą zwrotu, lecz również ryzykiem. Z reguły wyższej stopie zwrotu towarzyszy wyższe ryzyko (i na odwrót).

Zarządzanie ryzykiem zależy również od potencjalnej szkody, jaką może ono przynieść. Według prof. O. KAPLIŃSKIEGO (art.”Klasyfikacja ryzyka w zarządzaniu według A. Klinke i O. Renn'a)

W istniejącej „modzie na ryzyko” powstają jednak następujące pytania:

jaka jest potencjalna szkoda (skutek), tj. wielkość szkody jaką w danym przypadku ryzyko może powodować,

jaki jest stopień niepewności; dotyczy niepewności, która nie jest wykazywana przez oszacowane prawdopodobieństwo; czy to jest niepewność statystyczna, czy autentyczna, czy też wynikająca z ignorancji,

jaka jest powszechność zjawiska, rozrzut skutków, potencjalnych odszkodowań,

jaka jest uporczywość i oddziaływanie w czasie potencjalnych odszkodowań, „trwałość”,

jaka jest nieodwracalność skutków, czy występuje brak możliwości przywrócenia stanu sprzed wystąpienia szkody, awarii itp. Przeciwieństwem są możliwe do przywrócenia przypadki, takie jak ponowne zasilanie, czy też oszczędzanie wody,

jakie są opóźnienia skutków, co charakteryzuje się czasem między wystąpieniem przyczyny (wypadku) a faktycznym wystąpieniem szkody. Ten czas „utajenia” może mieć naturę fizyczną, chemiczną lub biologiczną,

jaka jest potencjalna mobilizacja grup ludzkich, podczas pogwałcenia (zakłócenia) indywidualnych bądź społecznych i kulturalnych interesów podczas wystąpienia sił generujących konflikty społeczne, jakie są psychologiczne reakcje skłóconych ludzi.

Istotna też jest relacja między odpowiedzialnością a skutkiem. Ponieważ w klasycznym pojęciu skutki są niepożądane, dlatego ryzyko zawiera się w pojęciu normatywnym. Według A. Klinke i O. Renn'a oceny ryzyka są różnorodne, ale i skutki charakteryzują się nie tylko różnym prawdopodobieństwem lecz także tym, czy są pożądane czy nie. Autorzy zastanawiają się nad następującymi dylematami:

Które skutki są mile widzianymi, a które są niepożądanymi? Jakie kryterium odróżni pozytywne i negatywne skutki działań a nawet zawodów?

W jaki sposób możemy przewidzieć te skutki? Jak je szacować, jakie narzędzia musimy zastosować do zarządzania w niepewności, jak szacować prawdopodobieństwo i samą szkodę?

Czy jesteśmy zdolni przypisać ryzyko stosownie do klasy? Które charakterystyki są odpowiednie w ocenie ryzyka? Czy obejmują one sytuacje występujące w zarządzaniu?

Jaka kombinacja pożądanych i niepożądanych skutków legitymuje do odrzucenia bądź przyjęcia ryzykownych działań?

Te cechy czy kryteria mogą generować teoretycznie wiele klas ryzyka. Autorzy tę klasyfikację przedstawiają ją w sposób przystępny - w nawiązaniu do mitologii greckiej, oraz w relacji przyczyna - skutek, analizując: jaka niepewność towarzyszy skutkowi i jaka niepewność charakteryzuje skutek.

Na klasyczny wykres von Piechowskiego zostały naniesione klasy zaproponowane przez A. Klinke i O. Renn'a (rys.6). Nazwy tych klas zostały zapożyczone z mitologii greckiej i, jak sądzę, dobrze odzwierciedlają charakterystykę danej klasy. Są to: Miecz Damoklesa, Cyklop, Pytia, Puszka Pandory, Kasandra, Meduza.

Rys 6. Klasy ryzyka

Ryzyko klasy Miecz Damoklesa

Ta klasa ryzyka nazwana została Mieczem Demoklesa, albowiem według mitologii greckiej Demokles zapraszany był na biesiady u króla. Przy stole musiał on siedzieć pod ostrym mieczem zawieszonym na cienkiej nitce. Była to szansa i ryzyko dla Demoklesa a miecz stał się symbolem zagrażającego niebezpieczeństwa. Mit nie opowiada o pęknięciu nici z nieuchronnymi skutkami. Groźba raczej pochodzi z możliwości nieuchronnego wypadku, który mógł przydarzyć się Demoklesowi za każdym razem, mimo że prawdopodobieństwo było niskie. Zatem, ta klasa ryzyka odpowiada ryzyku, które ma bardzo wysoki potencjał zniszczenia a jednocześnie bardzo niskie prawdopodobieństwo wystąpienia.

Ryzyko klasy Cyklop

Starożytni Grecy znali ogromnych, silnych olbrzymów, którzy byli ukarani poprzez posiadanie jedynie jednego, okrągłego oka. Stąd też nazwano ich „okrągłookimi” lub Cyklopami, a więc tylko z jednym okiem. tylko jedna strona rzeczywistości, żadnej wymiarowej perspektywy spostrzegania. Oznacza to, odnośnie ryzyka, stwierdzanie któregokolwiek prawdopodobieństwa zdarzenia albo obszaru szkody, podczas gdy inne, np. uboczne, mogą być niezauważone. W klasie ryzyka Cyklop prawdopodobieństwo występowania zdarzeń w dużym stopniu jest niepewne, podczas gdy maksymalna szkoda może być oceniania.

Ryzyko klasy Pytia

Ta klasa charakteryzuje się wielką niepewnością co do przeciwstawnych sobie skutków jak i prawdopodobieństwa stwierdzenia tej szkody. Jest tu analogia do przepowiedni Pytii z Delf. Grecy w starożytności zwracali się do ślepej wyroczni w przypadkach dużej niepewności. Wyrocznie Pytii zawsze były dwuznaczne. Było pewne, że wielkie wydarzenie (niebezpieczeństwo) mogłoby wystąpić, ale jego prawdopodobieństwo wystąpienia, miejsce i sposób zniszczenia pozostawały niepewne.

Ryzyko klasy Puszka Pandory

Pewna liczba ludzkich interwencji w środowisko przyczynia się do szeroko sięgających w skutkach i trwałych szkód. Może to być zilustrowane przez trwałe ograniczone zanieczyszczenia i przez zmiany ekosystemu, pozostające w tym stanie przez niewyobrażalnie długi okres. Szczególną uwagę należy zwrócić na ryzyko charakteryzowane jednocześnie przez wysoką powszechność, trwałość i nieodwracalność. Te trzy kryteria są wskazówką, że trudno będzie skompensować szkody. Ryzyka tej klasy nazwane zostały puszką Pandory. Starożytni Grecy wyjaśniali istnienie wielu nieszczęść i zła za pomocą mitu Pandory. Jej puszka zawierała wielkie nieszczęścia. Ta klasa ryzyka jest charakteryzowana przez niepewność cechy prawdopodobieństwa wystąpienia zdarzenia, niepewności zakresu szkody (tylko przypuszczenia) i wysoką trwałość skutków.

Ryzyko klasy Kasandra

Ta klasa ryzyka charakteryzowana przez relatywnie rozwlekłe opóźnienie między wystąpieniem zdarzenia a wystąpieniem szkody (zniszczenia). Przypadek ten jest ciekawy tylko wówczas, kiedy prawdopodobieństwo i wielkość szkody są względnie wysokie. Jeśli ten odstęp czasu byłby bardzo krótki, wówczas kierownictwo (decydent) interweniowałby - ponieważ ryzyko jest zlokalizowane w „nieznośnym” obszarze . Jednakże odstęp czasowy (opóźnienie) między wystąpieniem zdarzenia i samych skutków kreują błędne poczucie bezpieczeństwa. Ryzyko klasy Kasandra opisuje następujący paradoks: prawdopodobieństwo zdarzenia jak również obszar szkody są znane., ale to powoduje tylko niewielką konsternację (na dziś), ponieważ konsekwencje będą pojawiać się dopiero po długim czasie. Oczywiste jest, że ryzyka klasy Kasandra będą nas interesowały tylko wtedy, kiedy potencjał szkody i prawdopodobieństwo szkody są relatywnie wielkie.

Ryzyko klasy Meduza

Ryzyka tej klasy odnoszą się do możliwości tzw. publicznej mobilizacji. To kryterium wyraża obszar indywidualnej awersji do ryzyka i nawet polityczne protesty wspomagane są tą niechęcią. Oba przypadki niechęci mogą mieć swoje źródło w dyletanctwie, kiedy ryzyko jest podejmowane. Mitologiczny świat starożytnych Greków był pełen niebezpieczeństw, który groził zwykłym ludziom, bohaterom i nawet bogom z Olimpu. Szczególnie straszna była urojona jędza Meduza. Meduza była jedną z trzech sióstr Gorgon, skręcona w postaci węża, która zmieniała przechodnia w kamienny posąg. Analogicznie do mitu, kto objawia obawę i przerażenie, ten hamuje niektóre zjawiska i postęp, czyli traktuje to jak mityczną urojoną figurę. Niektóre innowacje są odrzucane, chociaż nie są szacowane przez naukę jako zagrożenie. Meduza może być pokonana przez efektywne argumentowanie, dalsze badania i komunikację publiczną.

Omówione sześć klas ryzyka (wraz z ich głównymi charakterystykami i odpowiednimi przykładami dla każdej z nich) zestawiono w tablicy 1.

Tablica 1. Przegląd klas ryzyka, ich kryteriów i typowe przykłady

KLASA RYZYKA |

PRAWDOPO- DOBIEŃSTWO |

ZNACZENIE (WIELKOŚĆ) |

INNE KRYTERIA |

TYPOWE PRZYKŁADY |

Miecz Damoklesa |

niskie |

wielkie |

nie decydujące |

|

Cyklop |

niepewne |

wielkie |

nie decydujące |

|

Pytia |

niepewne |

niepewne |

nie decydujące |

|

Puszka Pandory |

niepewne |

niepewne |

Wysokiej trwałości |

|

Kasandra |

wielkie |

wielkie |

duże opóźnienie |

|

Meduza |

niskie |

niskie |

wysoka mobilizacja |

|

Tablica 2 Zastawienie różnych stopni niepewności w kontekście głównych kryteriów i klas ryzyka

STOPIEŃ NIEPEWNOŚCI |

GŁÓWNE KRYTERIUM |

KLASA RYZYKA |

Znany rozkład prawdopodobieństw oraz odpowiednich szkód |

Prawdopodobieństwo wystąpienia i obszar szkody są znane |

|

Niepewność |

Prawdopodobieństwo wystąpienia lub obszar szkody lub obie wielkości są niepewne (z powodu naturalnych nieprzewidywalności lub autentycznych stochastycznych zależności) |

|

Ignorancja |

Prawdopodobieństwo wystąpienia i obszar szkody są wysoce nieznane dal nauki |

|

3. Analityczne sposoby oceny ryzyka

W analizie ryzyka wykorzystuje się zarówno metody statystyczne, oparte na teorii rachunku prawdopodobieństwa jak również inne metody, takie jak miary stochastyczne, dyskretne miary ryzyka, można również zastosować fraktale do szacowania ryzyka. Są to miary informujące o różnicach miedzy oczekiwanym zyskiem a zyskami dotyczącymi różnych wyników (np. dochodów z inwestycji).

Prawdopodobieństwo

Przyjmijmy, że r* będzie założoną żądaną stopą zwrotu z inwestycji. Pamiętajmy, że w chwili podejmowania decyzji nie jesteśmy w stanie przewidzieć rzeczywistej wartości zwrotu r z inwestycji. Dlatego w modelach statystycznych przyjmuje się, że r jest realizacją pewnej zmiennej losowej R (zmienna o istniejącym znanym bądź nie znanym rozkładzie prawdopodobieństwa). Znów powróćmy do momentu podejmowania decyzji, w której nie jesteśmy pewni, czy za pewien czas (np. rok) wartość R będzie większa od założonej spodziewanej stopy zwrotu r* (R>r*)? Możemy wprawdzie próbować określić prawdopodobieństwo zajścia takiego zdarzenia: P(R>r*), gdzie P oznacza prawdopodobieństwo. Istnieje jeszcze sytuacja przeciwna z punktu widzenia spodziewanego zarobku, czyli zdarzenie niekorzystne, a prawdopodobieństwo tego zdarzenia nazywa się ryzykiem s: s=P(R<r*). Jest to jedna z podstawowych miar ryzyka.

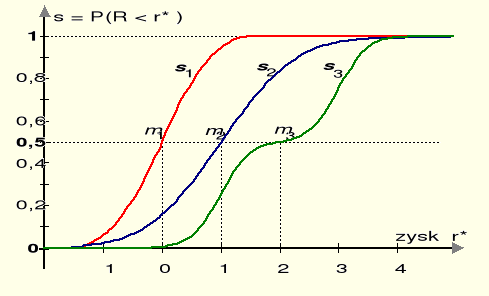

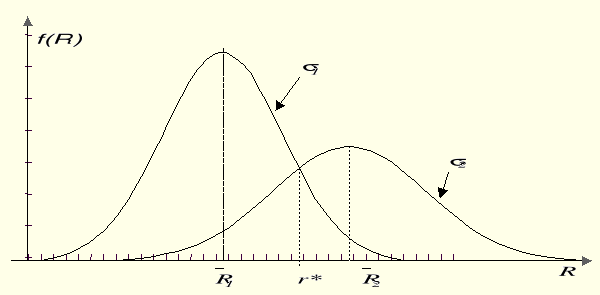

Na rysunku 1 przedstawiono trzy przykładowe funkcje tego prawdopodobieństwa lub inaczej ryzyka.

Rys. 1. Przykładowe wykresy ryzyka

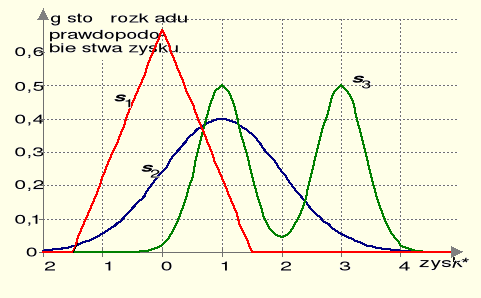

Rys. 2. Funkcje gęstości rozkładu prawdopodobieństwa dla funkcji ryzyka z rysunku 1.

Funkcja gęstości rozkładu prawdopodobieństwa stopy zwrotu dla ryzyka s1 jest funkcją trójkątną, s2 - funkcją normalną (Gaussa), a s3 - funkcją dwumodalną złożoną z dwu rozkładów normalnych.

Oczekiwana stopa zwrotu

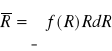

U podstaw nowoczesnych finansów stoi założenie, że inwestor podejmując decyzje dąży do maksymalizacji stopy zwrotu oraz do minimalizacji ryzyka. Oczekiwana stopa zwrotu przypomnijmy jest definiowana jako:

Dla rzeczywistego (ciągłego) typu stopy zwrotu:

gdzie: ![]()

- oczekiwana stopa zwrotu (matematyczna nadzieja zysku), f(R) - funkcja gęstości rozkładu prawdopodobieństw stopy zwrotu R.

Dodajmy, że podejmując decyzje inwestor kieruje się w pierwszej kolejności wartością oczekiwanej stopy zwrotu z inwestycji.

Dla dyskretnego (skokowego) typu stopy zwrotu:

gdzie:

pi - prawdopodobieństwo wystąpienia i-tej wartości stopy zwrotu, ri - wartość i-tej stopy zwrotu.

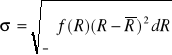

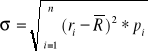

Odchylenie standardowe

Jedna z najpopularniejszych miar statystycznych jest odchylenie standardowe, określające, jakie jest przeciętne odchylenie możliwych do osiągnięcia zysków od zysku oczekiwanego. Odchylenie standardowe jest definiowane jako:

Często przyjmuje się rozkład normalny przy nieznanych rozkładach prawdopodobieństwa rozważanej zmiennej losowej.

Rys. 3 Funkcja gęstości rozkładu prawdopodobieństwa stopy zwrotu dla ryzyka

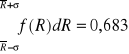

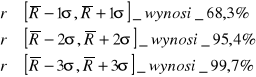

Z rys 3 widać, że w wyniku pomiarów obarczonych niepewnością przypadkową najczęściej otrzymamy wartości leżące w pobliżu rzeczywistej wartości. Krzywa jest symetryczna wokół wartości x = 1. Jak nietrudno to obliczyć,

co oznacza, że prawdopodobieństwo otrzymania rezultatu z tego przedziału jest równe 68,3%.

Tu należy dodać że rozkład jest tym bardziej płaski im odchylenie standardowe jest większe.

Semiwariancja stopy zwrotu

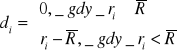

Do tej pory przy określeniu rozmiarów ryzyka jednakowo traktowaliśmy odchylenia w górę jak i w dół. Wystąpienie odchylenia w dół oznacza osiągniecie niższego zysku od oczekiwanego, a to jest negatywne zjawisko. Natomiast osiągniecie w górę odchylenia oznacza pomyślną sytuacje dla decydenta. Ponieważ ryzyko wiąże się z efektami niepożądanymi dla inwestora, więc można ograniczyć się do mierzenia ryzyka uwzględniając jedynie odchylenie w dół od wartości oczekiwanej. Miarą ryzyka w tym wypadku mogłaby być subwariancja, określona według wzoru:

![]()

gdzie : di - ujemne odchylenie od wartości oczekiwanej, określana następująco:

Z praktycznego punktu widzenia lepiej posługiwać się semiodchyleniem, które jest pierwiastkiem semiwariancji, ponieważ ono wskazuje o ile przeciętnie odchylają się możliwe wyniki od oczekiwanego zysku w wypadku niepomyślnej sytuacji gospodarczej.

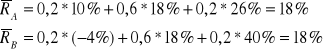

Przykład 1

Inwestor rozważa możliwość zakupu akcji 2 firm A i B, żeby po roku je odsprzedać z zyskiem. Inwestor szacuje że w następnym roku z prawdopodobieństwem 20% nastąpi recesja, że sytuacja będzie stabilna 60% szans i 20% że nastąpi boom gospodarczy. Ustala ponadto, że w określonych sytuacjach spodziewać się można stopy zwrotu z inwestycji, co przedstawia Tabela 1:Tabela 1: Dane do przykładu 1

Stan gospodarki |

Prawdopodobieństwo wystąpienia stanu |

Stopa zwrotu A |

Stopa zwrotu B |

Recesja |

0,2 |

10% |

-4% |

Normalny |

0,6 |

18% |

18% |

Boom |

0,2 |

26% |

40% |

Zatem którą z inwestycji wybrać?

Normalnie inwestor wybrałby tę inwestycję, której oczekiwana stopa zwrotu jest większa.

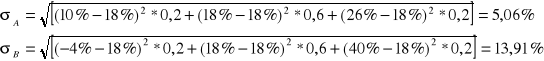

Jak widać obie wartości są takie same i wynoszą 18%. Zatem na tej podstawie nie możemy osądzić, która jest lepsza. Co się rzuca w oczy to jest fakt, że inwestycja A nie przyniesie straty, choć z drugiej strony inwestując w przedsięwzięcie A nigdy nie zarobilibyśmy aż 40% jak w wypadku inwestycji B. zatem wypróbujmy inne kryterium oceny inwestycji. Obliczmy odchylenie standardowe jako miarę ryzyka:

Jak widać inwestycja B jest bardziej ryzykowna, gdyż wartość odchylenia jest większa. Ale przecież już na wstępie zauważyliśmy, że w przypadku inwestycji A nie poniesiemy straty, stąd widać już, że obarczona jest mniejszym ryzykiem. Zatem dla inwestora o niskim poziomie tolerancji ryzyka inwestycja A jest korzystniejsza.

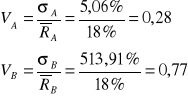

Relatywne miary ryzyka

Ale co robić w wypadku, gdy inwestycje mają różne oczekiwane wartości stóp zwrotu oraz różne ryzyka?

Rys.5. Stopy zwrotu o różnych wartościach oczekiwanych i różnych odchyleniach standardowych.

Inwestycja 1 jest mniej ryzykowna niż inwestycja 2 ponieważ odchylenie standardowe![]()

. Ale na rysunku 5 wyraźnie widać, że wartość oczekiwana ![]()

. Co więcej ryzyko mierzone prawdopodobieństwem otrzymania stopy zwrotu R < r* jest większe dla inwestycji 1. Ryzyko mierzone dwoma miarami daje więc dwa różne wyniki.

Która inwestycja jest bezpieczniejsza?

W takiej sytuacji możemy się posłużyć relatywną miarą ryzyka, taka jak współczynnik wariancji określony jako:

![]()

Z tego wzoru wynika, że wielkość zmienności jest wielkością niemianowaną. Określa ono, jakie ryzyko (mierzone odchyleniem standardowym stopy zwrotu) przypada na jednostkę dochodu (mierzona oczekiwaną stopą zwrotu).

Powracając do przykładu 1 zobaczmy, ile wynoszą współczynniki wariancji:

Według relatywnej miary ryzyka, przy takich samych stopach zwrotu znów inwestycja B okazuje się bardziej ryzykowna.

Przedstawione do tej pory statystyczne miary ryzyka inwestycji nie stanowią pełnego zestawu. To jaki przyjmiemy statystyczny miernik w gruncie rzeczy zależy od specyfiki rozpatrywanego problemu oraz rozumienia ryzyka.

KwartYle

W celu określenia ryzyka instrumentu, którego rozkład stóp zwrotu ma nieskończoną wariancję lub nie można jej wyznaczyć, stosowane są odchylenia ćwiartkowe. Jest ono równe połowie różnicy między kwartylami górnym i dolnym.

![]()

Gdzie: Q3 - kwartyl trzeci (górny), wartość która dzieli zbiór możliwych stóp zwrotu w ten sposób, że 75% stóp zwrotu jest nie wyższa niż, a 25% nie niższa od tej wartości; Q1 - kwartyl pierwszy (dolny)

Na wartość odchylenia ćwiartkowego nie mają jednak wpływu wartości jednostek mniejszych od kwartyna dolnego oraz większych od kwartyna górnego, choć one zajmują znaczną część obszaru zmienności. Tak więc odchylenie ćwiartkowe wnosi niepełną informację o zróżnicowaniu zbioru stóp zwrotu. Ma jednak ważną zaletę, jest odporne na nietypowe obserwacje.

odchylenie przeciętne stóp zwrotu

Do rzadziej stosowanych bezwzględnych miar dyspersji należy odchylenie przeciętne stóp zwrotu, które również charakteryzuje się odpornością na występowanie obserwacji nietypowych. Jest ono równe średniej arytmetycznej bezwzględnych wartości odchyleń możliwych wartości stóp zwrotu od średniej stopy zwrotu.

![]()

ŚREDNIE ODCHYLENIE OD MIEDIANY

Jeżeli za miarę dochodu przyjmiemy medianę stóp zwrotu, wtedy miarą zmienności (ryzyka), obok odchylenia ćwiartkowego jest średnia arytmetyczna bezwzględnych odchyleń stóp zwrotu od miedany tych stóp zwrotu.

![]()

gdzie: Me - mediana stóp zwrotu

Jeśli natomiast miarą dochodu jest średnia z dwóch wartości: maksymalnej i minimalnej stopy zwrotu, oznaczona jako mr:

![]()

wtedy miarą zmienności jest połowa rozstępu:

![]()

dyskretne miary ryzyka

Ta metoda wiąże się z zastosowaniem teorii rozpoznawania obrazów do klasyfikacji ryzyka inwestowania. Zdefiniowanie problemu klasyfikacji projektów ze względu na ryzyko wymaga przejście przez następujące etapy:

Ustalenie czynników (przyczyn) wpływających na ryzyko projektów. Wiąże się to z zaangażowaniem nie tylko osób powiązanych bezpośrednio z dana inwestycją, ale również obserwatorów zewnętrznych. Ustalenie wszystkich możliwych przyczyn powstania ryzyka stwarza podstawę do przejścia do kolejnego etapu.

Wybranie czynników będących podstawą klasyfikacji - budowa zbioru cech. Wartość klasyfikacji ryzyka projektu inwestycyjnego zależy od jakości procesu wyboru cech. Cechy należy dobierać głównie ze względu na ich wartość różnicującą ryzyko, czyli liczbę informacji, jaką ze sobą niosą w stosunku do klas ryzyka. Niewątpliwie wybór cech zależy od wiedzy i doświadczenia specjalistów w tej dziedzinie.

Następnie można przejść do redukcji i selekcji cech. Jedną z metod selekcji jest odrzucanie cech silnie zależnych, bowiem takie cechy mają taką samą wartość różnicującą. Kryterium selekcji cech może być również standaryzacja cech, to znaczy przyporządkowanie do jednakowego przedziału.

Po etapie trzecim otrzymuje się zbiór cech będących podstawą klasyfikacji. Do celów klasyfikacji należy zdefiniować wektor cech xn=(x1, x2,…,xn), n=ns, w którym indeks elementu odpowiada określonej cesze - czynnikowi wpływającemu na ryzyko inwestowania. W problemie klasyfikacji ryzyka punkty w przestrzeni obrazów stanowią projekty inwestycyjne opisane za pomocą zdefiniowanych wcześniej wektorów cech (wektorów wielkości wpływających na ryzyko).

Ze względu na ryzyko projekty inwestycyjne mogą być:

dużym ryzyku (założone stopy zwrotu z inwestycji są bardzo niepewne)

średnim ryzyku (wydają się dobre efekty)

małym ryzyku ( najlepsze z punktu widzenia inwestora)

Problem szacowania ryzyka projektu można przedstawić następująco:

Zakwalifikować projekt do jednego z M klas ryzyka - 1, 2,…,M na podstawie wielkości charakteryzujących go.

Według schematu klasyfikacji:

x

Z punktu widzenia zastosowania teorii rozpoznawania przestrzeń klas ryzyka należy zdefiniować jako skończony zbiór dyskretny W={w1,w2,…wM}, w którym elementy zbioru stanowią odpowiednie klasy ryzyka:

w1 - wysoki stopień ryzyka,

w2 - średni stopień ryzyka,

wM - niski stopień ryzyka,

lub odpowiednio, W={1,2,…,M}.

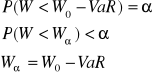

Koncepcja wartości zagrożonej VAr

VaR jest najpopularniejszym rozwiązaniem, jeśli chodzi o pomiar ryzyka rynkowego, ale jest również stosowana do innych rodzajów ryzyka, tj kredytowego i operacyjnego. Jest to w pewnym sensie uniwersalna miara ryzyka, ponieważ daje możliwości wyrażania ryzyka różnych pozycji przyjmowanych na rynku finansowym w sposób jednolity.

Value at Risk jest to strata wartości rynkowej (instrumentu finansowego, portfela, instytucji) taka, że prawdopodobieństwo osiągnięcia jej lub przekroczenia w zadanym przedziale czasowym jest równe zadanemu poziomowi tolerancji. Jeśli np. zadany przedział czasowy wynosi jeden dzień i zadany poziom tolerancji wynosi 0,05, zaś VaR portfela wynosi 700 tys. zł, oznacza to, że z prawdopodobieństwem straty (spadku wartości portfela) w ciagu dnia równej lub większej 700 tys zł jest równe 0,05 (czyli jest niewielkie). Z definicji tej wywnioskować można, że VaR zależy od dwóch parametrów:

Horyzont czasowy

Poziom tolerancji (zamiast poziomu tolerancji rozważa się również poziom ufności, który jest różnicą między 1 (100%) a poziomem tolerancji).

Należy pamiętać o następujących zasadach:

im niższy poziom tolerancji, tym większa wartość VaR

im dłuższy przedział ufności, tym większa wartość VaR.

Zauważmy, że VaR jest funkcją odpowiedniego kwantyla rozkładu wartości portfela.

Formalnie VaR można przedstawić następująco:

gdzie: W0 - obecna wartość portfela, W - wartość portfela na koniec okresu (zmienna losowa), α - poziom tolerancji (prawdopodobieństwo bliskie 0, z reguły 0,01 lub 0,05).

Często analiza ryzyka jest prowadzona nie na tle wartości, lecz dla stóp procentowych. Oznaczmy kwantyl rozkładu stóp zwrotu odpowiadającemu zadanemu prawdopodobieństwu przez Rα:

![]()

Stopa zwrotu przy kapitalizacji jest określona jako:

![]()

Podstawiając do ostatniego równania równanie Wα otrzymujemy:

![]()

Ponieważ kwanty rozkładu stopy zwrotu odpowiadający małemu prawdopodobieństwu jest z reguły ujemny, zatem VaR w ostatnim wzorze przyjmuje z reguły wartość dodatnią. Z powyższego wzoru wynika, że podstawowym parametrem, który określa VaR jest kwantyl rozkładu stóp zwrotu.

Metody szacowania VaR

Szacowanie wartości VaR jest istotnym problemem praktycznym, który nie doczekał się uniwersalnego rozwiązania. Obecnie stosowane są następujące metody obliczeniowe:

Podejście wariancji-kowariancji,

Symulacja historyczna,

Symulacja Monte Carlo,

Podejście wyznaczania kwantyl dowolnego rozkładu,

Podejście oparte na teorii wartości ekstremalnych,

Podejście oparte na wykorzystaniu wartości pochodzących z ogona rozkładu.

Zalety wartości zagrożonej można ująć następująco:

Uniwersalność - daje możliwości wyrażania ryzyka różnych pozycji przyjmowanych na rynku finansowym w sposób jednolity, ułatwia to porównania i tworzenie zagregowanych miar ryzyka;

Określa prawdopodobieństwo wystąpienia ustalonej zmiany wartości czynnika ryzyka (inne miary ryzyka np. zmienność czy wrażliwość, tego nie określają);

Wyraża ryzyko w sposób łatwy do zintepraetowania (jako maksymalną możliwość do poniesienia stratę mierzoną w jednostkach pieniężnych);

Może być stosowana do określenie zabezpieczenia kapitałowego instytucji;

Uwzględnia efekt dywersyfikacji portfela;

Popularność - rekomendowana przez wiele instytucji nadzorczych (Grupa trzydziestu, Komitet Bazylejski do Spraw Nadzoru Bankowego)

do wad wartości zagrożonej zaliczyć można:

Określa stratę spowodowaną ”normalnym” funkcjonowaniem rynku, przy określonych założeniach (czas, poziom tolerancji), a wiec, jeśli warunki rynkowe zmieniają się gwałtownie, VaR będzie bezużyteczna;

Nie określa, jak wysokie straty będą, jeśli wartość VaR zostanie przekroczona;

Nie jest koherentną miarą ryzyka w ogólnym przypadku, tj., gdy stopa zwrotu z portfela ma inny rozkład niż wielowymiarowy normalny czy inny wielowymiarowy rozkład eliptyczny;

Trudność w dokładnym oszacowaniu, zwłaszcza dla złożonych portfeli;

Wyniki oszacowań wrażliwe są na metodę estymacji.

Podsumowanie:

Ogromna sztuką jest umiejętność trafnego szacowania ryzyka i odpowiadającej mu stopy zwrotu. Zależy to nie tylko od dobrej znajomości sytuacji gospodarczej, metod szacowania, prognozowania, ale także osobowości i szczęścia osobistego inwestora oraz od zdolności inwestora do podejmowania ryzyka. Zatem, mimo że do zagadnienia oceny ryzyka poszukuje się nieustannie coraz to nowszych rozwiązań ilościowych, coraz częściej się zauważa, że również duży wpływ na podejmowanie decyzji inwestycyjnych mają czynniki jakościowe.

Por. Hedging i nowoczesne usługi finansowe. Praca zbiorowa pod redakcją naukową Mariana Biegańskiego i Alfreda Janca, Wydawnictwo Akademii Ekonomicznej w Poznaniu, Poznań 2001, s. 9

Leksykon Finansów. Praca zbiorowa ...

Przykład z „Sztuka zarządzania finansami cz I” Z. Wilimowska, M. Wilimowski, Bydgoszcz 2002, str 316-318.

Na podstawie: www.statsoft.pl, artykuł K. Kuziak, Koncepcja wartości zagrożonej VaR, AE we Wrocławiu 2003, str. 29-38

Praca zbiorowa „Nowoczesne metody zarządzania ryzykiem finansowym”, Warszawa 2001, str. 23-33

30

SPRZEDAŻ

NADWYŻKA

KOSZTY

Wzrost cen akcji

Miesiące od daty ogłoszenia

wyników finansowych

EXPECTED

CF

![]()

CAPITAL

Ryzyko w przedsiębiorstwie

Ryzyko

reputacji

Ryzyko

finansowe

Ryzyko

zarządzania

Ryzyko

technologii

Ryzyko

organizacji

Ryzyko

obsługi

maszyn i urządzeń

Ryzyko

trafności

ceny oferowanej

Ryzyko

logistyczne

Ryzyko

harmonizacji

procesów

Ryzyko

pozycji konkurencyjnej

Ryzyko

szacowania kosztów

Ryzyko

zgodności z prawem

Ryzyko

płynności

finansowej

Ryzyko

uzależnienia

od kadry

Ryzyko

zdolności

kredytowej

Ryzyka

makroekonomiczne

Ryzyko

jakości

Ryzyko

technologiczności

Ryzyko

środków

technicznych

Ryzyko

postępu

technicznego

Ryzyko

udzielonych

gwarancji

Ryzyko

inwestycyjne

![]()

i0=1,lub 2 lub…lub M

odpowiedź

obraz

x

xi

i0=H(x)

Wyszukiwarka