Źródła finansowania działalności małej firmy

Na procesy związane z alokacją i pozyskiwaniem kapitału mają wpływ różnorodne czynniki, które możemy podzielić na zewnętrzne i wewnętrzne.

Do zewnętrznych zalicza się czynniki makrootoczenia i otoczenia konkurencyjnego. Na czynniki makrootoczenia przedsiębiorstwo nie ma wpływu. Otoczenie konkurencyjne to stosunki przedsiębiorstwa z partnerami, na przykład dostawcami, odbiorcami, wierzycielami. Do najważniejszych czynników makrootoczenia, wpływających na możliwości pozyskiwania kapitału przez przedsiębiorstwa należą czynniki: prawne, ekonomiczne i polityczne.

Korzystna sytuacja gospodarcza i optymistyczne prognozy stanowią pożądaną bazę dla powstawania i rozwoju przedsiębiorstw, które z kolei stymulują dalszy wzrost gospodarczy. Rośnie wtedy zainteresowanie inwestowaniem długookresowym w związku z niską inflacją, niższymi kosztami kapitałów obcych i stabilną sytuacją rynkową. Polityka fiskalna zwiększa lub zmniejsza obciążenia podatkowe wypracowanego zysku, stymuluje produkcję lub ją hamuje i powoduje masowe ucieczki do szarej strefy.

Do czynników wewnętrznych zalicza się czynniki kreowane przez samo przedsiębiorstwo. Czynniki wewnętrzne są w całości kreowane przez właściciela i uwarunkowane wyborem przez przedsiębiorcę formy organizacyjno-prawnej, wypracowaniem pozycji na rynku, prowadzonej polityki i sytuacji finansowej.

Biorąc pod uwagą różne kryteria można dokonać następujących podziałów kapitałów:

1) według kryterium prawa własności kapitału:

własny,

obcy;

2) według kryterium czasu dyspozycji kapitałem:

krótkoterminowy,

średnioterminowy,

długoterminowy;

3) według kryterium powodu finansowania:

pierwotne,

bieżącej działalności,

rozwoju czyli procesów inwestycyjnych;

4) według kryterium źródła pochodzenia kapitału:

zewnętrzne,

wewnętrzne.

Najczęściej wskazywaną przez polskich przedsiębiorców barierą uniemożliwiającą rozwój firm w Polsce jest właśnie brak dostępu do taniego kapitału.

Tworzenie oraz realizacja strategicznej wizji firmy w zakresie finansowania powinna mieć miejsce w każdym, nawet najmniejszym podmiocie gospodarczym. Strategia ta winna być procesem dynamicznym, to znaczy, że po zaplanowaniu i wdrożeniu określonego działania, na podstawie stale zdobywanej wiedzy i informacji, należy dokonywać bieżących modyfikacji w stosunku do wcześniejszych zamierzeń.

Niezbędnym elementem strategii opracowanej przez przedsiębiorstwo jest określenie celu (zarówno w krótkim jak i w długim okresie), który planuje osiągnąć oraz sposób jego realizacji.

Krótkookresowym celem finansowym większości przedsiębiorstw jest zapewnienie płynności finansowej, długookresowym zaś - maksymalizacja wartości firmy poprzez generowanie strumieni dochodów, które prowadzą do zwiększenia stanu posiadania właścicieli firmy.

Przedsiębiorstwa prowadząc działalność gospodarczą wykorzystują kapitały pochodzące z różnych źródeł, które są bardzo zróżnicowane pod wieloma względami. Optymalny dobór kapitału wymaga określenia bieżących i przyszłych potrzeb finansowych firmy. Oprócz tego niezbędna jest też wiedza dotycząca różnic pomiędzy poszczególnymi źródłami finansowania.

Przy wyborze zewnętrznych źródeł finansowania należy wziąć pod uwagę następujące czynniki:

dostępność do danego źródła - przy wyborze rodzaju kapitału obcego należy brać pod uwagę tylko te, które są dla niego dostępne,

szybkość pozyskania kapitału,

zabezpieczenia zwrotu kapitału,

ponoszone koszty - przy wyborze źródła finansowania istotne znaczenie ma koszt jego pozyskania i obsługi,

okres i harmonogram zwrotu kapitału,

elastyczność źródła finansowania - wyraża się ona w możliwości dostosowania dopływu środków w zależności od potrzeb, a także dostosowanie kosztów jego obsługi do bieżących możliwości płatniczych,

efekt dźwigni finansowej - rozwój firmy oparty na zadłużeniu zwiększa rentowność kapitałów własnych,

ryzyko obsługi - wzrost zadłużenia przedsiębiorstwa powoduje zwiększenie ryzyka finansowego; wraz ze wzrostem zadłużenia dostawcy kapitału żądają również wyższego oprocentowania.

stopień zagrożenia przejęciem kontroli nad firmą.

Rodzaje zewnętrznych źródeł w małym przedsiębiorstwie:

kredyty krótkoterminowe,

kredyty długoterminowe,

kredyt kupiecki,

leasing,

factoring,

franchising,

pożyczki (w tym z funduszy pożyczkowych),

dotacje i subwencje,

środki z funduszy pomocowych,

poręczenia kredytowe,

fundusze venture capital/private equity,

aniołowie biznesu (business angels).

Kredyt kupiecki (handlowy, towarowy)

to kredyt udzielany kupującemu bezpośrednio przez sprzedawcę. Odbywa się bez pośrednictwa banku.

W praktyce jest odroczeniem zapłaty za otrzymane towary lub usługi. Warunki płatności zależą od charakteru kupującego (zazwyczaj 7-120 dni). Dostawcy towarów i usług, decydując się na swą strategię udzielania kredytu, mają do dyspozycji szereg instrumentów, od najbardziej rygorystycznych, jak zaliczki czy przedpłaty do liberalnych, jak długie czy odroczone terminy płatności.

Standardowy termin płatności

W przypadku klientów znanych, dokonujących regularnych zakupów, dostawca może zaoferować standardowy termin płatności (np. 21 - 30 dni). Standardowy termin płatności łatwiej jest uzyskać także wtedy, gdy taką praktykę stosuje konkurencja w branży oraz gdy składane jest optymalne zamówienie pod względem wielkości.

Krótki termin płatności

Gdy wartość składanych zamówień jest niewielka, a ich przedmiotem są towary łatwo psujące się lub łatwe do odsprzedania, dostawca może wyrazić zgodę na krótki termin płatności. Podobny czas na realizacje zobowiązań można uzyskać jeśli firma jest nowym, nie znanym klientem.

Długi termin płatności

Dostawcy oferują długi termin płatności, gdy przedsiębiorstwo należy do grupy klientów o umiarkowanym i małym ryzyku kredytowym, składa duże zamówienia. Kredyt na długi okres przedsiębiorstwo może otrzymać jeśli:

segment rynku dostawcy charakteryzuje się dużą konkurencją,

nabywane wyroby posiadają liczne substytuty,

dostawca wprowadza produkt lub wchodzi na nowe rynki,

dostawcy zależy na wzroście sprzedaży,

dostawca dysponuje nadwyżką mocy produkcyjnych,

dostawca darzy firmę dużym zaufaniem.

Zaliczki lub przedpłaty czyli kredyt odbiorcy

Istota tego kredytu polega na tym, że to dostawca wyrobów gotowych, towarów otrzymuje zapłatę za wyroby przed transakcją kupna sprzedaży, czyli przed ich wyprodukowaniem lub dostarczeniem do odbiorcy.

Kredyt odbiorcy przyjmując formę zaliczki stanowi raczej gwarancję odbioru wytworzonych produktów, niż źródło finansowania (przedpłaty wynoszą około 20-30% wartości transakcji). Gwarancję odbioru produktów zapewniają sobie najczęściej wykonawcy robót inwestycyjnych, czy wytwórcy dóbr specjalistycznych realizowanych na indywidualne zamówienie odbiorcy, trudnych do sprzedaży bez indywidualnego zamówienia.

Zaliczki są również powszechną formą kredytowania dostawcy w przypadku, gdy realizacja zamówienia wymaga długiego okresu (np. budowa obiektów), a wykonawca nie dysponuje odpowiednio dużym kapitałem. Przedpłaty są substytutem kredytu krótkoterminowego, poprawiają płynność finansową, stąd koszty ich wykorzystania powinny być porównywalne z kosztami kredytów bankowych. Koszty te są ujmowane w postaci opustów cenowych.

Koszt kredytu kupieckiego. Kredytodawca dążąc do optymalizacji poziomu swych należności oferuje często opusty cenowe, mające przyspieszyć spływ należnych mu kwot. Dostawca informuje o gotowości udzielenia skonta kasowego stosując zapis typu: r/y netto. Zapis taki oznacza ofertę r - procentowego opustu od ceny transakcyjnej, jeśli płatność zostanie dokonana w ciągu y dni, a nie w ciągu zaoferowanego terminu płatności, tj. do z - tego dnia od momentu zawarcia transakcji

Przykład:

Zapis 3/10 netto 30

oznacza trzyprocentowy opust od ceny transakcyjnej w ciągu 10 dni od daty zawarcia transakcji.

Jeśli przedsiębiorstwo nie skorzysta z opustu, wówczas zapłaci pełną należność do 30 dnia od daty transakcji. Wielkość oferowanego opustu gotówkowego uzależniona jest od kosztów tego opustu, przy ustalaniu których uwzględnia się przyjęty termin płatności i okres przyspieszenia płatności.

Jeśli sprzedawca oferuje przedsiębiorstwu 3-procentowy opust "za płatność" w ciągu 10 dni, to oznacza, że pozostałe 30-10 dni mają dla niego taką wartość jak wielkość opustu.

Oferując opust, dostawca niejako "płaci" przedsiębiorstwu (3% ceny transakcji) za rezygnację z przyznanego kredytu, a w zamian za to może korzystać z funduszy które otrzymuje nie po 30, ale już po 10 dniach.

Pojawia się więc nominalny koszt kredytu (k) w stosunku rocznym:

gdzie:

r - procentowa wielkość opustu,

z - oferowany lub rzeczywisty termin płatności,

y - okres przyspieszenia płatności objęty skontem.

Jeżeli przedsiębiorstwo zrezygnuje z opustu, (k) jest kosztem kapitału jaki poniesie obracając zatrzymaną w ten sposób gotówką.

Jeśli koszt kredytu dostawcy jest wyższy niż np. koszt kredytu bankowego, przedsiębiorstwo powinno wykorzystać opust umożliwiający realizację większych korzyści, koszt (k) zostanie wówczas poniesiony przez dostawcę.

Warunki sprzedaży 3/10 net 30 pozwalają klientowi uzyskać 3% rabatu od ceny sprzedaży, jeśli zapłaci on do dziesiątego od daty transakcji. W ten sposób klient może zarobić 3% przez odstąpienie od 20 dni kredytu. Skonto takie odpowiada rocznej stopie procentowej w wysokości 56,4 %:

Nominalny koszt kredytu handlowego przewyższa z reguły oprocentowanie kredytów oferowanych przez banki. Dlatego dla odbiorcy korzystne jest skorzystanie z upustu i pozyskanie środków niezbędnych do uregulowania płatności poprzez zaciągnięcie tańszego kredytu bankowego. Dostawca może bowiem świadomie oferować korzystne warunki płatności za sprzedane wyroby celem ograniczenia ryzyka przeterminowanych płatności. Sprzedający jest gotowy odstąpić od części swojego realnego zysku dla uniknięcia opóźnień płatności, ponieważ mogą one przekształcić się w nieściągalne długi. Wysoka stopa zaniechanych odsetek, zawarta w warunkach sprzedaży, może być więc uznana za rodzaj "kary" dla tych klientów, którzy zapłacą później niż w okresie przysługiwania skonta.

Proces zarządzania kredytem handlowym obejmuje:

Ocenę wiarygodności kredytowej klienta w tym pozyskiwanie informacji dotyczących jego wiarygodności kredytowej (pozyskiwanie informacji, analiza danych, ocena wiarygodności płatniczej, selekcja klientów). Cel: minimalizacja ryzyka kredytowego.

Ustalanie warunków kredytowych (okres, limit, opusty cenowe) i podejmowanie decyzji dotyczącej udzielenia kredytu. Cel: maksymalizacja sprzedaży, minimalizacja ryzyka kredytowego.

Finansowanie należności handlowych. Firma powinna dokonać wyboru optymalnej formy refinansowania należności przy uwzględnieniu możliwości dostępu do źródeł finansowania oraz związanych z tym kosztów (np. poprzez zatrzymanie zysku, kredyt bankowy, kredyt handlowy, factoring). Cel: niski koszt kapitału, utrzymanie płynności finansowej.

Monitorowanie poziomu należności oraz spłat dokonywanych przez klienta (poprzez systemy informatyczne) pozyskiwanie i przetwarzanie informacji o bieżącej sytuacji finansowej klienta.

Zarządzanie ryzykiem kredytowym. Obejmuje działania mające na celu ograniczenie lub transfer ryzyka i służy ochronie przed niewypłacalnością kontrahentów (np. weksel, poręczenie czy zastaw żądane od klienta, ubezpieczenie kredytu handlowego lub factoring pełny).

Ściąganie należności (skuteczne inkasowanie należności, windykacja).

Tabela 1: Działania podejmowane w ramach samodzielnego pozyskiwania informacji przez dostawcę według wskazań przedsiębiorstw z sektora MSP.

|

Zawsze |

Często |

Czasami |

Nigdy |

Przygotowywanie raportów przez własne DS., handlowców |

68,85 |

14,75 |

6,56

|

9,84 |

Pozyskiwanie info od konkurencji |

54,10 |

18,03 |

16,39 |

11,48 |

Pozyskiwanie info z mediów, prasy lokalnej, fachowej |

3,28 |

13,12 |

34,42 |

49,18 |

Pozyskiwanie info z internetu |

1,64 |

11,48 |

37,70 |

49,18 |

Pozyskiwanie info od kontrahebta (sprawozdania finansowe) |

6,56 |

8,20 |

24,59 |

60,65 |

Pozyskiwanie info od kontrahenta - referencje handlowe |

1,64 |

6,56 |

24,59 |

67,21 |

Pozyskiwanie info z KRS |

8,20 |

1,64 |

16,39 |

73,77 |

Pozyskiwanie info od kontrahenta - referencje bankowe |

0 |

4,92 |

16,39 |

78,69 |

Zaświadczenia z ZUS i US o niezaleganiu z płatnościami |

11,48 |

3,28 |

6,56 |

78,68 |

Źródło: Piotr Rytko: Zarządzanie kredytem handlowym w małych i średnich przedsiębiorstwach, Difin, Warszawa 2009, s. 347.

Tabela 2. Osoba odpowiedzialna za podjęcie decyzji o udzieleniu kredytu handlowego kontrahentowi (w%)

Osoba |

Ogółem MSP |

Mikro |

Małe |

Średnie |

Duże |

Właściciel |

72,13 |

90,91 |

75,00 |

40,00 |

33,33 |

Kierownik DS. |

29,51 |

13,64 |

33,33 |

46,67 |

66,67 |

Dyrektor lub prezes przeds. |

26,23 |

13,64 |

29,17 |

40,00 |

33,33 |

Kierownik DF |

19,67 |

9,09 |

16,67 |

40,00 |

66,67 |

Inna osoba |

14,75 |

0 |

12,50 |

40,00 |

33,33 |

Leasing

Istnieją dwa podstawowe rodzaje leasingu: leasing operacyjny będący umową podobną do dzierżawy (leasingobiorca nic zalicza przedmiotu do swoich środków trwałych), oraz leasing finansowy w swej istocie zbliżony do kredytu. W odniesieniu do kredytu leasing jest zwykle droższą (choć nic jest to regułą), ale za to łatwiej dostępną formą finansowania przedsięwzięć rozwojowych. Wyższa cena leasingu wynika z faktu, że większość działających firm leasingowych refinansuje się w bankach komercyjnych sprzedając im wierzytelności z tytułu umów leasingu. Opłata leasingowa zawiera zatem zysk zarówno banku jak i firmy leasingowej. Większa dostępność wynika z łagodniejszych procedur oceny klienta stosowanych przez firmy leasingowe, co w dużej mierze jest związane z tym, że leasingowany przedmiot przez cały czas trwania umowy jest własnością firmy leasingowej, która może go w przypadku zaniechania spłat leasingobiorcy odebrać.

Faktoring

Faktoring jest jedną z form finansowania należności od odbiorców. Factoring polega na wykupie przez wyspecjalizowaną instytucję (z reguły spółka z udziałem banku) lub bank wierzytelności. Faktor (wyspecjalizowana instytucja lub bank) nabywa zatem w drodze cesji od przedsiębiorstw handlowych lub przemysłowych (faktoranta) roszczenie o zapłatę należnych im kwot z różnego tytułu, a zwłaszcza z tytułu sprzedaży.

Zawarcie transakcji kupna-sprzedaży z odroczonym terminem płatności; dostarczenie towaru lub wyświadczenie usługi przez dostawcę wraz z fakturą.

Sprzedaż wierzytelności przysługującej od dłużnika faktorowi; otrzymanie środków pieniężnych za zbytą wierzytelność pomniejszoną o opłaty faktora (zaliczka udzielana przez faktora stanowi 60-90% wartości należności, natomiast pozostała część -pomniejszona o opłaty - wypłacana jest przedsiębiorstwu po dokonaniu płatności przez kontrahenta.

Przedstawienie faktury dłużnikowi do zapłaty; uregulowanie należności przez dłużnika.

Wynagrodzeniem faktora jest pobierane z góry oprocentowanie w formie dyskonta, zależne od terminu płatności (zazwyczaj do 60 dni), rodzaju faktoringu oraz ewentualnie prowizja. Umowa faktoringu jest zawierana na pewien określony czas (zwykle do l roku), określana jest w niej także maksymalna kwota wykupionych jednocześnie wierzytelności faktoranta, (kwota ta nazywana jest limitem faktoringowym). Limit ten odnawia się w miarę płacenia przez dłużników za poprzednio wykupione wierzytelności. Umowa określa również minimalną kwotę pojedynczej faktury objętej wykupem.

W praktyce występują następujące rodzaje faktoringu: faktoring pełny, w którym faktor przejmuje pełne ryzyko związane z odzyskaniem wierzytelności od dłużnika (i nie ma w tym względzie regresu w stosunku do faktoranta), oraz faktoring niepełny, gdzie faktorowi przysługuje prawo do regresu w stosunku do faktoranta w przypadku gdy dłużnik nie spłaca wierzytelności w określonym terminie W tym wypadku faktorant musi zapłacić całą kwotę faktorowi i samemu zająć się windykacją należności od dłużnika. Faktoring mieszany łączy w sobie cechy faktoringu pełnego i niepełnego. W takiej umowie faktor określa kwotę graniczną, do wysokości której przyjmuje na siebie ryzyko wypłacalności dłużnika, a powyżej niej odpowiada faktorant. Oczywiście korzystniejszym dla firmy wariantem jest faktoring pełny, jednak wiąże się on z większymi kosztami (faktor oczekuje premii za większe ryzyko). Poza tym, w praktyce banki niechętnie zawierają umowy faktoringu pełnego (muszą w tym celu sprawdzać kondycję finansową każdego objętego nim odbiorcy), dlatego większość stanowią umowy faktoringu niepełnego. Mimo wszystko faktoring jest bardzo wygodnym źródłem finansowania bieżącej działalności dla małej i średniej firmy.

Poręczenia kredytowe

Korzystanie z funduszu poręczeń kredytowych daje przedsiębiorcom możliwość dostępu do kredytów, które bez tego rodzaju poręczenia byłyby dla nich niedostępne. W ramach swej działalności fundusze poręczeń kredytowych współpracują z wybranymi bankami.

Zasadnicze trudności, jakie napotykają małe firmy w dostępie do kredytów bankowych koncentrują się wokół:

braku historii kredytowej,

braku wystarczających zabezpieczeń (zarówno w odniesieniu do ich ilości, jak i wartości) wymaganych przez bank do udzielenia kredytu

nieumiejętności wypełnienia wniosku przez przedsiębiorcę,

uproszczonych form księgowości stosowanych przez małe podmioty gospodarcze, co utrudnia bankowi ocenę sytuacji finansowej przedsiębiorstwa.

Fundusze poręczeń kredytowych

Celem strategicznym ich działalności jest ułatwianie przedsiębiorstwom z sektora MSP dostępu do finansowania zewnętrznego. Do funkcji pełnionych przez FPK należy zmniejszanie ryzyka finansowania firmy, tworzenie jej historii kredytowej, stworzenie zabezpieczenia pod zaciągane przez nią kredyty bankowe, weryfikacja biznesplanów przedstawianych przez firmy oraz ułatwienie bankom dostępu do informacji o określonym podmiocie gospodarczym.

Poręcznie funduszu poręczeniowego z reguły umożliwia zaciągnięcie pierwszego kredytu, co prowadzi do powstania historii kredytowej firmy. Dzięki poręczeniom przedsiębiorstwo w pewnym momencie staje się wiarygodnym partnerem dla banku i poręczenie takie staje się już zbędne.

Wśród klientów funduszy poręczeniowych dominują przedsiębiorstwa z sektora usług i transportu (38% poręczeniobiorców) oraz handlu (31% klientów funduszy). Pozostałe poręczenia trafiły do firm produkcyjnych, budowlanych i pochodzących z innych branż. Klientami funduszy poręczeniowych są niemal wyłącznie przedsiębiorstwa zatrudniające do 49 pracowników. W 2010 r. firmy najmniejsze (zatrudniające do 9 pracowników) otrzymały 70% poręczeń (a jednocześnie 54% ich wartości). Na firmy nieco większe (zatrudnienie od 10 do 49 osób) przypadało ¼ poręczeń, co się przekładało na 1/3 ich wartości. Firmy z zatrudnieniem od 50 do 249 osób otrzymały 5% poręczeń, które stanowiły 13% łącznej wartości poręczeń udzielonych w roku sprawozdawczym. Poręczenia na rzecz firm największych, tzn. zatrudniających ponad 250 pracowników, stanowiły margines działalności poręczeniowej funduszy.

Fundusz poręczeń kredytowych w Jeleniej Górze Sp. z o. o. działa przy ul. 1 Maja.

Fundusz Poręczeń Kredytowych Sp. z o.o. w Jeleniej Górze jest instytucją, której głównym zadaniem jest poręczanie kredytów i pożyczek zaciąganych przez przedsiębiorców na cele związane z prowadzeniem działalności gospodarczej.

Misją FPK w Jeleniej Górze jest zwiększenie strumienia przepływu kredytów bankowych do mikro, małych i średnich przedsiębiorstw działających na terenie Województwa Dolnośląskiego.

Celem działalności Spółki jest likwidowanie barier w dostępie MSP do kapitału, poprzez oferowanie poręczeń zabezpieczających spłatę kredytów i pożyczek.

FPK w Jeleniej Górze jest instytucją typu non-profit, mającą na celu wspieranie zmian strukturalnych w gospodarce Dolnego Śląska.

Oferta funduszu skierowana jest do firm z segmentu mikro, małych lub średnich przedsiębiorstw prowadzących działalność gospodarczą na terenie Województwa Dolnosląskiego, które są zainteresowane poręczeniem kredytu oferowanego przez Instytucje Współpracujace z FPK w Jeleniej Górze.

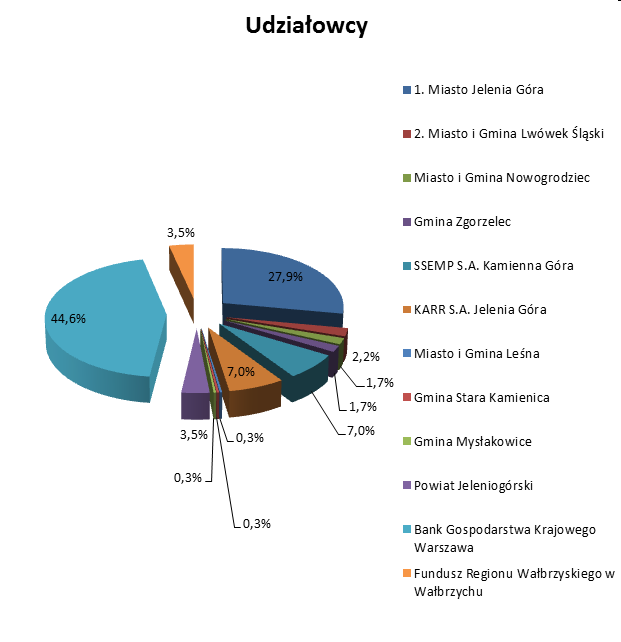

Fundusz Poręczeń Kredytowych Sp. z o.o. w Jeleniej Górze powstał z inicjatywy:

Karkonoskiej Agencji Rozwoju Regionalnego S.A.

Władz Samorządowych gmin: Jeleniej Góry, Lwówka Śląskiego, Nowogrodźca, Zgorzeleca,

Specjalnej Strefy Ekonomicznej Małej Przedsiębiorczości SA w Kamiennej Górze.

Spółka powstała dnia 14 sierpnia 2001 r. i została zarejestrowana w Krajowym Rejestrze Sądowym w dniu 5 listopada 2001 r.

Kapitał poręczeniowy Funduszu stanowiący wartość środków finansowych przeznaczonych na udzielenie poręczeń (pochodzący z kapitałów własnych oraz innych źródeł wsparcia finansowego)

wynosi na dzień 31.12.2010 r. 7 510 415,13 zł w tym:

- kapitał zakładowy spółki wynosi 1 435 000,00 zł i dzieli się na 287 udziałów po 5000 zł,

- dotacja z PARP 577 000 zł,

- dofinansowanie SPO-WKP 5 000 000 zł

- odsetki od inwestycji w lokaty bankowe 498 415,13 zł.

Sektorowy Program Operacyjny Wzrost Konkurencyjności (SPO WKP) powstał w 2004 roku po przystąpieniu Polski do Unii Europejskiej. Celem Sektorowego Programu Operacyjnego - Wzrost Konkurencyjności Przedsiębiorstw jest Poprawa pozycji konkurencyjnej przedsiębiorstw działających na terenie Polski w warunkach Jednolitego Rynku Europejskiego. SPO WKP, wykorzystując zasoby sfery naukowo-badawczej oraz korzyści związane ze stosowaniem nowoczesnych technologii, w tym technologii informacyjnych oraz technologii wspierających ochronę środowiska, określa cele, priorytety i działania dotyczące realizacji polityki w zakresie przedsiębiorczości i innowacyjności, ze szczególnym uwzględnieniem sektora małych i średnich przedsiębiorstw (MSP).

Ocena wyrażona ratingiem Agencji Ratingowej EuroRating z dnia 18.10.2011 r.:

A - Z PERSPEKTYWĄ STABILNĄ

Rating przyznany Funduszowi Poręczeń Kredytowych Sp. z o o. dotyczy ryzyka związanego z udzielanymi przez fundusz poręczeniami kredytów bankowych i pożyczek dla mikro, małych i średnich przedsiębiorstw. Rating określa ryzyko wystąpienia sytuacji, w której fundusz stanie się niewypłacalny, tzn. nie będzie w stanie terminowo i w pełnej wysokości uregulować zobowiązań wynikających z udzielonych przez niego poręczeń, które zostały postawione w stan wymagalności przez banki akceptujące poręczenia.

Ryzyko kredytowe wyrażone ratingami Agencji Ratingowej EuroRating określane jest w 20-stopniowej skali (AAA do D) - analogicznej do tradycyjnej skali stosowanej powszechnie przez międzynarodowe agencje ratingowe. Zapewnia to porównywalność ratingów i ułatwia ich użytkownikom korzystanie z ratingów przyznawanych przez kilka różnych agencji.

AAA Znikomy poziom ryzyka kredytowego. Wiarygodność finansowa na najwyższym poziomie. Rating nadawany wyłącznie w przypadku wyjątkowo wysokiej zdolności do obsługi zobowiązań finansowych.

AA+ AA AA- Bardzo niski poziom ryzyka kredytowego. Wiarygodność finansowa na bardzo wysokim poziomie. Bardzo wysoka zdolność do obsługi zobowiązań. Niska podatność na niekorzystne warunki gospodarcze.

A+ A A- Niski poziom ryzyka kredytowego. Wysoka wiarygodność finansowa i zdolność do obsługi zobowiązań. Przeciętna odporność na wpływ niekorzystnych warunków gospodarczych utrzymujących się przez dłuższy czas.

BBB+ BBB BBB- Ryzyko kredytowe na średnim poziomie. Dobra wiarygodność finansowa i wystarczająca zdolność do obsługi zobowiązań w dłuższym terminie. Podwyższona podatność na utrzymujące się przez dłuższy czas niekorzystne warunki gospodarcze.

Po otrzymaniu od banku współpracującego wniosku o poręczenie wraz z potwierdzonymi kopiami wszystkich dokumentów złożonych przez kredytobiorcę w banku, merytoryczna komórka Funduszu dokonuje analizy sytuacji ekonomiczno-finansowej klienta i sporządza raport wraz z końcową propozycją dla Zarządu Spółki w sprawie udzielania bądź odmowy udzielenia poręczenia. Zarząd Spółki na podstawie przedstawionych materiałów podejmuje w formie uchwały decyzję końcową w sprawie udzielenia bądź odmowy udzielenia poręczenia.

W przypadku wydania opinii negatywnej przez komórkę merytoryczną Funduszu, Zarząd Spółki nie może podjąć pozytywnej decyzji o udzieleniu poręczenia. W ramach oceny wniosku przedstawiciele FPK Sp. z o.o. obowiązani są do wizytacji kredytobiorcy i sporządzenia raportu z inspekcji.

Wymienione dokumenty, tj. „Ocena sytuacji ekonomiczno finansowej klienta” stanowiące załącznik nr 2 oraz „Karta inspekcji” załącznik nr 3 - do niniejszego regulaminu są wewnętrznymi aplikacjami Funduszu i nie podlegają udostępnieniu klientowi.

Ocena sytuacji ekonomiczno-finansowej zawiera analizę ryzyka niespłacenia zaciągniętego przez poręczeniobiorcę zobowiązania i jest podstawą do podjęcia decyzji o udzieleniu bądź odmowie poręczenia.

Za wydawane poręczenia spółka pobiera prowizję w 2 częściach:

I - w stałej kwocie 100 zł wnoszonej przy złożeniu zlecenia poręczenia,

II - w przypadku pozytywnej decyzji, uzależniona od okresu poręczenia:

do 12 miesięcy - do 2% kwoty poręczenia,

powyżej 12 do 36 miesięcy - do 2,5% kwoty poręczenia,

powyżej 36 do 60 miesięcy - do 3,5% kwoty poręczenia.

Przedsiębiorca musi być mikro, małym lub średnim przedsiębiorstwem w rozumieniu Ustawy o swobodzie działalności gospodarczej, prowadzić działalność na terenie województwa dolnośląskiego. Minimalna wysokość poręczenia to 10.000, a maksymalna 350.000 zł.

Fundusze Venture Capital (Private Equity)

Fundusze Venture Capital są to wyspecjalizowane firmy, często powiązane z bankami i innymi instytucjami finansowym zajmujące się inwestowaniem w przedsięwzięcia charakteryzujące się wysokim ryzykiem, ale zarazem umożliwiające osiągnięcie bardzo wysokiej stopy zwrotu z zainwestowanego kapitału.

Przedmiotem zainteresowania funduszy venture capital są przedsięwzięcia innowacyjne i firmy o dużym potencjale wzrostu. Szczególnie atrakcyjne dla tych funduszy są zatem branże takie jak informatyka, usługi internetowe i szeroko pojęta branża hi-tech. Jednakże branża w której działa firma nie jest tak naprawdę najważniejsza z punktu widzenia funduszu venture capital - największe znaczenie dla funduszy ma element innowacyjności w sferze produktowej lub rynkowej, bowiem tylko innowacje umożliwiają osiągnięcie przewagi konkurencyjnej i szybkie zdobycie rynku, co jest warunkiem szybkiego wzrostu wartości firmy.

Fundusze venture capital interesują się głownie małymi i średnimi firmami, które dysponują innowacyjnym produktem lub usługą.

Środki funduszy venture capital inwestowane są na pewien czas (z reguły 3-10 lat) charakteryzujący się szybkim wzrostem firmy. Po ustabilizowaniu pozycji rynkowej venture capital odsprzedają posiadane udziały wprowadzając akcje firmy na giełdę, znajdując inwestora branżowego lub odsprzedając posiadane akcje pozostałym właścicielom, w zależności od tego, która forma przyniesie im najwyższy zysk.

Venture capital można zatem zdefiniować jako kapitał własny wnoszony na ograniczony okres przez inwestorów zewnętrznych do małych i średnich przedsiębiorstw dysponujących innowacyjnym produktem, metodą produkcji bądź usługą, które nie zostały jeszcze zweryfikowane przez rynek, a więc stwarzają wysokie ryzyko niepowodzenia inwestycji, ale jednocześnie w przypadku sukcesu przedsięwzięcia, wspomaganego w zarządzaniu przez inwestora, zapewniają znaczący przyrost wartości zainwestowanego kapitału, który jest realizowany przez sprzedaż udziałów.

Ponieważ fundusze VC zainteresowane są wzrostem wartości firmy, ich interes jest zatem zbieżny z interesem dotychczasowego właściciela, nie będą więc wywierane naciski na realizację bieżących zysków (np. w formie dywidendy). Fundusze realizują politykę zatrzymywania zysków w przedsiębiorstwie co powoduje szybszy przyrost wartości firmy.

Przedsiębiorca rozpoczynający współpracę z VC musi się jednak liczyć z częściową utraty kontroli nad swoją firmą, fundusze są bowiem bardzo aktywne w sferze zarządzania, co zwykle wychodzi firmie na dobre, ponieważ oprócz kapitału zyskuje także kadrę wykwalifikowanych menadżerów.

Fundusze VC mogą w niektórych przypadkach podjąć się finansowania przedsięwzięcia już od fazy pomysłu, częściej jednak angażują się w już istniejące firmy.

Business Angels

Anioł Biznesu (ang. Business Angel) to szczególny typ inwestora prywatnego, który własne nadwyżki finansowe lokuje w nowe, dobrze rokujące firmy (start-up), które dzięki zastrzykowi kapitałowemu mogą szybko (w ciągu 2-4 lat) rozwinąć się, dając wysoki wzrost wartości udziałów.

Polska Sieć Aniołów Biznesu PolBAN (założona w 2003 r.) jest instytucją, która grupuje Business Angels oraz zajmuje się promocją, organizacją i rozwojem "angel investing". Cechą PolBAN jest całkowita niezależność.

Aniołowie Biznesu (Business Angels) to zamożne osoby prywatne, wspierające przedsiębiorców finansowo i merytorycznie, ze skłonnością do inwestowania w tych obszarach, w które inni obawiają się wkraczać, oczekujące w zamian za swoje pieniądze udziałów w przedsięwzięciu oraz możliwości wpływania na strategiczne decyzje firmy, w którą inwestują.

Aniołowie Biznesu vs Venture Capital:

1) fundusze VC to inwestorzy formalni - AB to inwestorzy nieformalni,

2) fundusze VC inwestują cudze środki w różne przedsięwzięcia - AB inwestują własny kapitał oraz wiedzę biznesową i zarządczą w dziedzinach, które znają i rozumieją najlepiej,

3) fundusze VC inwestują z reguły w istniejące firmy - AB inwestują w pomysły znajdujące się jeszcze „w głowach przedsiębiorczych zapaleńców” lub w firmy w bardzo wczesnej fazie „zasiewu”,

4) fundusze VC inwestują kwoty wielokrotnie wyższe niż AB.

Podobieństwa:

1) AB - podobnie jak fundusze VC - inwestują w przedsięwzięcia obarczone dużym i bardzo dużym ryzykiem,

2) AB - podobnie jak fundusze VC - wychodzą z inwestycji sprzedając udziały innym inwestorom lub dokonując emisji pierwotnej na giełdzie,

3) AB - podobnie jak fundusze VC - liczą na zyski, lecz w odróżnieniu od inwestorów formalnych stają się częścią firmy, którą finansują.

DŁUŻNIK

Odbiorca

FAKTOR

(nabywca wierzytelności)

FAKTORANT

Dostawca - sprzedawca wierzytelności

Cele inwestycyjne - 16%

Cele obrotowe - 80%

Inne - 4%

Struktura poręczeń udzielonych w 2010 r. wg przeznaczenia finansowania

(liczba poręczeń)

Wyszukiwarka