Instrumenty pochodne

występujące na GPW

Instrumenty pochodne - są instrumentami finansowymi, których cena bezpośrednio lub pośrednio zależy, czyli "pochodzi od" ceny papierów wartościowych (akcje, obligacje) lub innych instrumentów (kursy walut, indeksy giełdowe).

Na GPW w Warszawie notowane są instrumenty pochodne obok instrumentów rynku kasowego.

Obrót instrumentami pochodnymi dokonywany jest na tzw. rynku terminowym, w odróżnieniu od rynku kasowego, na którym handluje się rzeczywistymi aktywami, takimi jak akcje czy obligacje.

Na rynku kasowym transferowi podlega kapitał, natomiast na rynku terminowym zobowiązania (do przyszłej zapłaty lub dostarczenia instrumentu, który jest przedmiotem kontraktu). Zobowiązania te są nabywane przez strony transakcji terminowej w chwili zawarcia transakcji, a zapłata następuje w przyszłości, w przeciwieństwie do rynku kasowego, na którym zapłata następuje w chwili zawarcia transakcji.

Instrumenty pochodne są wykorzystywane przez inwestorów do trzech podstawowych celów:

zabezpieczenia - zawierane w celu ograniczenia strat wynikających z inwestycji na rynku kasowym

spekulacji - zawierane w celu osiągnięcia zysku wynikającego z przekonania o wzroście lub spadku wartości instrumentu pochodnego

arbitrażu - zawierane w celu osiągnięcia zysku bez ponoszenia ryzyka dzięki jednoczesnemu zawarciu transakcji na rynku kasowym i terminowym.

Do instrumentów pochodnych, które są notowane na GPW należą:

kontrakty terminowe

warranty

jednostki indeksowe MiniWIG20

certyfikaty indeksowe

Kontrakt terminowy (ang. futures contract) jest umową między dwoma uczestnikami rynku, w której jedna ze stron zobowiązuje się sprzedać, a druga kupić określoną liczbę instrumentu bazowego, czyli instrumentu będącego przedmiotem transakcji, w ściśle określonym terminie w przyszłości i po cenie ustalonej w momencie zawierania umowy.

Instrumentem bazowym może być właściwie dowolna wartość ekonomiczna, którą da się wyliczyć w sposób nie budzący wątpliwości. Najczęściej są to akcje, obligacje, indeksy giełdowe lub poziom stóp procentowych.

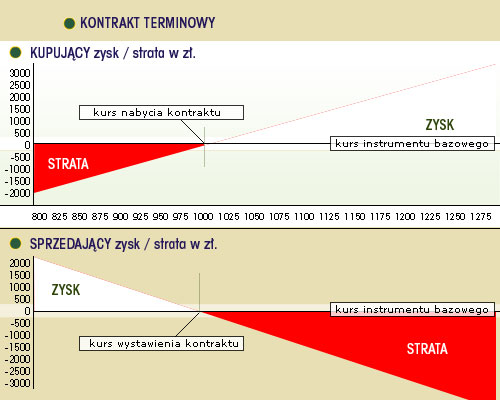

Kupujący odnosi zysk wówczas, gdy w terminie realizacji cena produktu bazowego (np. akcji) będzie wyższa od wskazanej ceny kontraktowej, ponieważ zobowiązał się on do zakupu instrumentu bazowego po cenie kontraktowej, w tym wypadku niższej od obowiązującej na rynku.

Z kolei sprzedający odnosi zysk wówczas, gdy w terminie realizacji cena produktu bazowego będzie niższa od przyjętej ceny kontraktowej, ponieważ po cenie kontraktowej musi sprzedać produkt bazowy, w tym wypadku po cenie wyższej od obowiązującej na rynku.

Kontrakty dzielimy na:

I.Kontrakty terminowe indeksowe:

na indeks WIG20

na indeks TechWIG

na indeks MIDWIG

II.Kontrakty terminowe na akcje:

na akcje spółek

III.Kontrakty terminowe walutowe:

na kurs USD

na kurs EURO

Kontrakty terminowe na warszawskiej giełdzie.

Na początku 1998 roku Giełda Papierów Wartościowych w Warszawie rozpoczęła notowania kontraktów terminowych na indeks WIG20, obejmujący akcje dwudziestu największych spółek z warszawskiego parkietu. Tym samym otwarty został nowy rozdział w historii polskiego rynku kapitałowego. Inwestorzy giełdowi otrzymali instrument, który umożliwia zarabianie zarówno na wzrostach, jak i na spadkach cen akcji na warszawskiej giełdzie. Dzięki prostej i przejrzystej budowie, kontrakty terminowe na WIG20 stały się w krótkim czasie instrumentem bardzo popularnym, o czym najlepiej świadczy dynamika wzrostu obrotów i liczba otwartych pozycji.

Wysoka płynność, relatywnie niskie prowizje i przejrzystość rynku powodują, że zainteresowanie rynkiem terminowym stale rośnie.

Oprócz kontraktów, dla których instrumentami bazowymi są indeksy giełdowe (WIG20, TechWIG), na giełdzie warszawskiej handluje się obecnie także kontraktami terminowymi na kursy walut: Euro i USD oraz kontraktami na akcje kilku największych spółek giełdowych.

Przy kontraktach terminowych używa się pojęć "otwarcie pozycji" i "zamknięcie pozycji".

O inwestorze, który kupił lub sprzedał kontrakt mówi się, że otworzył pozycję na rynku.

Należy pamiętać, że w przypadku kontraktów futures nie ma emitenta. Kontrakt powstaje wówczas, gdy otwierana jest pozycja; to znaczy, że znalazł się kupujący i sprzedający, którzy po tej samej cenie zdecydowali się zawrzeć transakcje terminową.

Kupujący i sprzedający mogą utrzymać otwartą pozycję do terminu wykonania kontraktu, kiedy to nastąpi porównanie ceny terminowej z ceną rynkową i zostanie wypłacona kwota pieniężna stronie, której przewidywania się sprawdziły.

Kupujący i sprzedający mogą również zamknąć pozycję przed terminem wykonania kontraktu poprzez zawarcie na giełdzie kontraktu przeciwnego, z tym samym terminem wykonania.

Jeżeli inwestor kupujący 20 marca kontrakt z terminem wygaśnięcia we wrześniu chce zamknąć pozycję np. 15 czerwca, musi sprzedać taki sam kontrakt z terminem wygaśnięcia również we wrześniu (czyli w tym samym miesiącu, w którym nastąpi zakończenie pierwotnej transakcji kupna).

Pozycje zamyka się po to, aby zminimalizować stratę lub wcześniej zrealizować zysk. Kupujący kontrakt 20 marca liczy, że cena produktu bazowego kontraktu futures wzrośnie do terminu wykonania, czyli do września.

•Jeżeli 15 czerwca cena produktu bazowego jest wyższa od ceny kontraktowej i nasz inwestor przewiduje, że może ona już więcej nie wzrosnąć, zamyka pozycję poprzez zawarcie na giełdzie transakcji sprzedaży kontraktu wrześniowego, realizując zysk.

• Jeżeli 15 czerwca cena produktu bazowego jest niższa od ceny kontraktowej i nasz inwestor obawia się, że dalej będzie się obniżać, minimalizuje stratę poprzez sprzedaż kontraktu wrześniowego.

Inwestor, który wystawił taki kontrakt, również może zamknąć swoją pozycję wcześniej kupując taki sam kontrakt wrześniowy na giełdzie i realizując zysk lub minimalizując stratę, w zależności od ceny kontraktu w dowolnym dniu przed jego wygaśnięciem.

Kupując lub sprzedając kontrakt, inwestor musi wpłacić do biura maklerskiego depozyt, który będzie zabezpieczeniem jego zobowiązań, wynoszący około 10% wartości kontraktu.

Kontrakty terminowe notowane na giełdzie charakteryzują się tym, że:

kontrakt jest rozliczany wyłącznie pieniężne

obrót kontraktami odbywa się w systemie notowań ciągłych

terminy realizacji pokrywają się z ostatnimi miesiącami poszczególnych kwartałów, dlatego mówi się o kontraktach marcowych, czerwcowych, wrześniowych i grudniowych

codzienne rozliczanie kontraktów przy pomocy izby rozrachunkowej - na GPW rolę tę pełni Krajowy Depozyt Papierów Wartościowych

konieczność ustanowienia depozytu zabezpieczającego

Instrumenty pochodne zaliczane są do grupy najbardziej ryzykownych instrumentów finansowych.

Wynika to z faktu zastosowania tzw. dźwigni finansowej, co oznacza, że kupując lub sprzedając kontrakt, "angażujemy" kwotę dużo niższą od wartości instrumentu bazowego.

Ta sama sytuacja występuje wówczas, gdy kupujemy akcje na kredyt. W przypadku kontraktów kwota, którą musimy dysponować jest równa wartości depozytu zabezpieczającego, który stanowi ok. 10% wartości kontraktu. Posiadając 10 zł można zainwestować w instrument o wartości 100 zł. Zyski są wówczas zwielokrotnione, ale niestety straty również.

Najbardziej istotną różnicą między inwestowaniem w akcje, a inwestowaniem w kontrakty terminowe jest właśnie to, że w momencie zakupu lub sprzedaży kontraktów uczestnicy nie muszą angażować wszystkich środków, na które opiewają kontrakty. Wystarczy, by przed zawarciem kontraktu obie strony wniosły depozyty zabezpieczające, stanowiące niewielki procent wartości kontraktu.

Wartość pobieranego depozytu jest taka sama dla inwestorów zajmujących długie i krótkie pozycje.

Z faktu pobierania od inwestorów depozytów zabezpieczających, a nie całości sumy, jaką jest wart kontrakt terminowy, wynika zasadnicza dla tego rynku cecha. Jest nią dźwignia finansowa, która pozwala osiągać znacznie wyższe stopy zwrotu niż klasyczne inwestowanie w akcje.

Konstrukcja kontraktu terminowego na WIG20

•Instrumentem bazowym jest indeks giełdowy WIG20.

• Wartość kontraktu podawana jest w punktach indeksowych.

• Jeden punkt odpowiada 10 zł.

•Terminy realizacji - trzeci piątek marca(H), czerwca(M), września(U), grudnia(Z).

•Depozyt zabezpieczający może się zmieniać, najczęściej oscyluje w wysokości 10% - 15% wartości kontraktu.

Kupno kontraktów terminowych we właściwym momencie przynosi zyski lub straty proporcjonalnie do zmiany ich kursu. Niezależnie od tego, czy zachowanie rynku będzie zgodne z naszymi oczekiwaniami, czy nie, musimy zrealizować kontrakt w dniu wygaśnięcia lub zamknąć go wcześniej na rynku i wywiązać się w ten sposób z umowy.

Nieco inaczej jest w przypadku instrumentu pochodnego innego rodzaju - warrantu. W przypadku warrantu bowiem, jego nabywca nie ma obowiązku, lecz jedynie prawo do realizacji warunków kontraktu.

Warrant daje posiadaczowi prawo do zakupu lub sprzedaży określonego instrumentu bazowego w określonej liczbie, po ustalonej cenie, w konkretnym ustalonym terminie. Warranty mogą być emitowane przez banki i biura maklerskie.

W obrocie znajdują się również obok warrantów dających prawo do kupna akcji (warranty call), warranty dające prawo do sprzedaży interesujacych nas aktywów

- warranty put. Zasada ich działania jest identyczna jak warrantów call, z tą różnicą, że w przypadku warrantów sprzedaży zyski rosną wraz ze spadkiem ceny aktywów bazowych

Innymi słowy, warranty sprzedaży nabywają inwestorzy liczący na zniżkę kursu instrumentu bazowego, a kupna - inwestorzy liczący na wzrost kursu instrumentu będącego podstawą warrantu.

Wszystkie warranty notowane na GPW rozliczane są wyłącznie pieniężnie, a instrument bazowy nie jest dostarczany fizycznie.

Ścisłe i wyczerpujące zdefiniowanie warrantu jest bardzo trudne.

W sensie ekonomicznym warrant jest to instrument finansowy, którego cena zależy od ceny lub wartości tzw. instrumentu bazowego. Instrumentem tym może być papier wartościowy, waluta, wskaźnik ekonomiczny (np. indeks, stopa procentowa) lub inna wartość. Z uwagi na powyższe uzależnienie warrant jest określany właśnie jako instrument pochodny lub prawo pochodne.

W sensie formalnoprawnym warrant jest bezwarunkowym i nieodwołalnym zobowiązaniem się jego emitenta do wypłacenia uprawnionym właścicielom warrantów kwoty rozliczenia.

Klasyfikacja i typy warrantów

Istnieje wiele kryteriów, według których można klasyfikować warranty. Ze względu na podmiot emitujący warranty, dzielimy je na subskrypcyjne i opcyjne.

Warranty subskrypcyjne mogą być emitowane przez spółki akcyjne wyłącznie na własne akcje przyszłej emisji. Z pewnym uproszczeniem można je określić jako tzw. pozakodeksowe prawo poboru (czyli prawo pierwszeństwa nabycia akcji po określonej z góry cenie).

Drugim rodzajem warrantów są warranty opcyjne. Mogą one być emitowane przez banki i inne instytucje finansowe, np. domy maklerskie - na akcje innych spółek znajdujące się już w obrocie publicznym.

Wymogi kapitałowe i organizacyjne dla emitentów określane są najczęściej przez podmioty organizujące rynek praw pochodnych, czyli giełdy lub podmioty prowadzące regulowane rynki pozagiełdowe.

Z punktu widzenia terminu, w którym posiadacz warrantu może go wykonać, wyróżniamy również dwa typy warrantów: warrant europejski (kupna lub sprzedaży) oraz warrant amerykański (kupna lub sprzedaży).

Warrant europejski może być wykonany jedynie we wcześniej określonym przez emitenta dniu, określanym jako dzień wygaśnięcia. Natomiast warrant typu amerykańskiego może być wykonany w dowolnym, wybranym przez inwestora dniu, aż do dnia jego wygaśnięcia.

W zależności od przyjętego przez emitenta zobowiązania możemy wymienić następujące rodzaje warrantów:

oEuropejski warrant kupna

(ang. call warrant), który umożliwia inwestorowi nabycie instrumentu bazowego po ustalonej wcześniej cenie wykonania, w wyznaczonym dniu wygaśnięcia, lub otrzymania kwoty rozliczenia.

o Europejski warrant sprzedaży

(ang. put warrant), który umożliwia inwestorowi sprzedaż instrumentu bazowego po ustalonej wcześniej cenie, w wyznaczonym dniu wygaśnięcia, lub otrzymania kwoty rozliczenia.

o Amerykański warrant kupna

umożliwia inwestorowi nabycie instrumentu bazowego po ustalonej cenie w dowolnym dniu, nie późniejszym niż wyznaczony dzień wygaśnięcia, albo otrzymania w takim dniu kwoty rozliczenia.

• Amerykański warrant sprzedaży

umożliwia inwestorowi sprzedaż instrumentu bazowego po ustalonej cenie w dowolnym dniu, nie późniejszym niż wyznaczony dzień wygaśnięcia, albo otrzymania w takim dniu kwoty rozliczenia.

Publiczny obrót warrantami w Polsce

Zgodę na wprowadzenie warrantów do obrotu publicznego wyraża Komisja Papierów Wartościowych i Giełd. Wniosek o wyrażenie zgody na wprowadzenie warrantów do obrotu publicznego składa podmiot organizujący rynek. Do wniosku są dołączone między innymi

"Warunki emisji i obrotu", w których zawarte są szczegółowe informacje na temat warrantów, które znajdą się w obrocie giełdowym. Wprowadzenie warrantów do obrotu publicznego, a w konsekwencji np. giełdowego, oznacza dla inwestorów możliwość nie tylko nabycia warrantu i wykonania go w określonym terminie, lecz także swobodnego obrotu tymi instrumentami na zasadach określonych w "Warunkach emisji i obrotu". Na polskim rynku rolę izby rozrachunkowej pełni Krajowy Depozyt Papierów Wartościowych S.A.

Podstawowym źródłem informacji o warrantach jest dokument "Warunki emisji i obrotu dla warrantów", zatwierdzony przez Komisję Papierów Wartościowych i Giełd.

Jednostka indeksowa- to papier wartościowy, który naśladuje zachowania danego indeksu.

Jednostki indeksowe, którymi handluje się na warszawskiej giełdzie oparte są na indeksie WIG20 odzwierciedlającym zmiany kursów akcji 20 największych i najbardziej płynnych spółek giełdowych. Instrument ten nosi nazwę MiniWIG20.

Wartość jednej jednostki indeksowej jest wyrażana w złotych i stanowi 1/10 wartości indeksu WIG20. Nabycie MiniWIG20 odpowiada inwestycji w portfel 20 akcji wchodzących w skład tego indeksu

W zależności od przewidywanego przez inwestora trendu, może on kupować lub wystawiać jednostki. W pierwszym przypadku inwestor będzie zarabiał na wzrostach i tracił na spadkach indeksu, w drugim - odwrotnie.

Zakup jednostki jest bardzo prostą czynnością. Zlecenie kupna składane jest w domu maklerskim na takich samych zasadach, jak to ma miejsce w przypadku innych papierów wartościowych.

Inwestorzy prognozujący spadek indeksu mogą wystawiać (czyli sprzedawać) jednostki indeksowe. W tym przypadku osiąganie zysków następuje wraz ze spadkiem indeksu, gdyż wtedy spada także wartość jednostki indeksowej.

Wystawcy jednostek są zobowiązani do utrzymywania depozytów zabezpieczających, na zasadach zbliżonych do tych, które obowiązują na rynku kontraktów terminowych.

O inwestorze, który nabył jednostkę indeksową mówimy, że zajął on pozycję długą.

O inwestorze, który sprzedał (wystawił) jednostkę mówimy, że zajął on pozycję krótką.

Są to te same określenia, których używa się w odniesieniu do handlujących kontraktami terminowymi.

Nabywca jednostki może w każdej chwili zakończyć swoją inwestycję i to na dwa sposoby:

• poprzez wykonanie jednostki. Aby to uczynić, inwestor informuje dom maklerski, w którym prowadzi rachunek inwestycyjny o zamiarze wykonania jednostki. Skutkuje to otrzymaniem od jej wystawcy kwoty rozliczenia równej 1/10 wartości indeksu bazowego na otwarciu w dniu następnym.

• poprzez sprzedaż jednostki na rynku (zajęcie pozycji odwrotnej do posiadanej).

Inwestor posiadający pozycję krótką (wystawca jednostki), aby ją zamknąć, musi zająć pozycję odwrotną, czyli nabyć jednostkę.

Dużą zaletą nabywania jednostek indeksowych jest rozproszenie ryzyka inwestycyjnego na całą grupę akcji tworzących indeks WIG20.

Certyfikaty indeksowe - zaliczają się do grupy instrumentów pochodnych, jednak różnią się znacznie od typowych instrumentów pochodnych jakimi są np. kontrakty terminowe, opcje czy warranty.

Jest to nowa kategoria instrumentów pochodnych łącząca w sobie cechy różnych instrumentów. Do głównych cech certyfikatów indeksowych należy zaliczyć:

· Emitent - certyfikaty indeksowe posiadają swojego emitenta. Emitent w pierwszych dniach obrotu sprzedaje certyfikaty, a w dniu ich wygaśnięcia wypłaca posiadaczom certyfikatów należną kwotę rozliczenia.

· Brak dźwigni finansowej - aby dokonać zakupu certyfikatów należy posiadać 100% wartości certyfikatu, co powoduje, że inwestor nie wykorzystuje dźwignie finansowej. Ta cecha sprawia, że inwestycja w certyfikaty indeksowe jest inwestycją bezpieczną, przypominającą inwestycję na rynku akcji.

Zakup zdywersyfikowanego portfela akcji - inwestor

dokonując zakupu certyfikatów dokonuje w jednej transakcji zakupu zdywersyfikowanego portfela akcji wchodzących w skład indeksu.

·

Naśladowanie indeksu - procentowe zmiany wartości certyfikatu są bardzo zbliżone do procentowych zmian indeksu będącego instrumentem bazowym dla certyfikatów. Certyfikaty w dokładny sposób naśladują ruchy indeksu.

·

Tylko zakup (pozycja długa) - inwestor nie może być wystawcą certyfikatu (nie może otworzyć pozycji krótkiej) może jedynie dokonać zakupu certyfikatów od emitenta po czym sprzedać je na rynku wtórnym innemu inwestorowi lub poczekać do dnia wygaśnięcia kiedy to nastąpi ostateczne rozliczenie certyfikatów.

Istnieją również certyfikaty inwestycyjne

Certfikaty inwestycyjne są instrumentem emitowanym przez fundusze zamknięte. Są to papiery wartościowe, dopuszczone do publicznego obrotu i wprowadzane do notowań na rynku regulowanym. Dzięki temu podlegają stałej wycenie rynkowej i mogą być bez przeszkód zbywane lub nabywane.

Główną różnicą pomiędzy certyfikatami indeksowymi a inwestycyjnymi jest to, że instrumentem bazowym dla certyfikatów inwestycyjnych są aktywa zgromadzone przez fundusz. Dzięki temu instrumentem bazowym dla certyfikatów inwestycyjnych może być dowolnie zbudowany przez fundusz portfel złożony z różnych instrumentów (akcji, obligacji, kontraktów terminowych, innych instrumentów). W przypadku certyfikatów indeksowych instrumentem bazowym może być jedynie portfel danego indeksu.

Wyszukiwarka