Akademia Ekonomiczna im. Oskara Langego we Wrocławiu

Wydział Gospodarki Regionalnej i Turystyki w Jeleniej Górze

Studia Stacjonarne w Wałbrzychu

Kredyt inwestycyjny jako źródło finansowania przedsiębiorstw sektora MSP

Prowadzący:

Dr Artur Więznowski

Przygotowali:

Kamil Zieliński

Krzysztof Kumorek

Wałbrzych, 2008r.

Małe i średnie przedsiębiorstwa mają dziś decydującą rolę w rozwoju gospodarki. Tendencja ta widoczna jest na całym świecie, również w krajach UE. Według informacji PARP (Polska Agencja Rozwoju Przedsiębiorczości), zamieszczonych w Raporcie o stanie sektora małych i średnich przedsiębiorstw w Polsce w latach 2005 - 2006, polski sektor MSP skupia około 2/3 ogółu osób zatrudnionych w przedsiębiorstwach, generowane w nim przychody stanowią 60% przychodów firm, a udział w PKB to około 50%. Przeważają mikroprzedsiębiorstwa (93% małych i średnich przedsiębiorstw) zatrudniające co najwyżej 5 osób, 6% stanowią przedsiębiorstwa zatrudniające od 6 do 50 osób, a 1% - od 51 do 250 pracowników.

Sektor MSP stanowi dla banków rozwijający się rynek zbytu dla ich produktów. Witryny internetowe informują o szerokiej gamie ofert kierowanych do małych przedsiębiorców. Wypełniając zamieszczone tam odpowiednie formularze można w łatwy i szybki sposób złożyć wniosek o przyznanie konta bankowego, otwarcie linii kredytowej, czy uzyskanie kredytu. W naszej pracy chcielibyśmy bliżej przeanalizować jedno ze źródeł finansowania jakim jest kredyt inwestycyjny, zarówno pod kątem jakości oferty banków kierowanej do sektora małych firm, jak i rzeczywistych szans jego uzyskania.

Przedsiębiorstwa mają do dyspozycji wiele źródeł finansowania działalności bieżącej i inwestycyjnej:

źródła własne - dopłaty wspólników, emisja akcji, zysk zatrzymany, fundusze wysokiego ryzyka, odpisy amortyzacyjne, sprzedaż zbędnego majątku trwałego,

źródła obce:

komercyjne - kredyty bankowe, kredyty kupieckie, pożyczki (fundusze pożyczkowe), kredyty i pożyczki konsumpcyjne (dla osób fizycznych), leasing, faktoring, franchising, emisja dłużnych papierów wartościowych, rozliczenia za pomocą weksli,

inicjatywy państwa - poręczenia kredytowe, dopłaty do kredytów, dotacje i subwencje.

Powodami wykorzystywania przez przedsiębiorstwa komercyjnych źródeł kapitału są potrzeby finansowania bieżącej działalności (kredyty krótkoterminowe) oraz inwestycje (kredyty długoterminowe). Potrzeby bieżącego finansowania wynikają między innymi z tego, że sprzedaż produktów lub usług nie zawsze oznacza jednoczesny wpływ gotówki na rachunek. Firmy udzielają swoim odbiorcom kredytu kupieckiego, otrzymują go również od swoich dostawców. Terminy te zwykle nie pokrywają się, dlatego też firmy potrzebują innych źródeł finansowania. Powodem zaciągania kredytów krótkoterminowych jest także sezonowość wielu branż. W przypadku działań inwestycyjnych przedsiębiorstwa zwykle nie są w stanie sfinansować całej inwestycji z własnych środków.

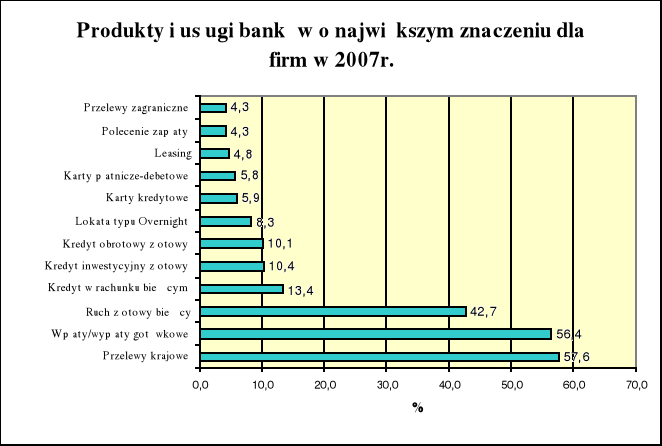

Prezentowane zestawienie przedstawia produkty i usługi bankowe o największym znaczeniu dla firm w 2007r.

Źródło: Dziennik, 05.12.2007

Kredyty inwestycyjne są źródłem pozyskania środków na sfinansowanie nakładów inwestycyjnych. Przedmiotem finansowania mogą być:

rzeczowe składniki majątku trwałego (urządzenia, budynki) - inwestycje materialne,

wartości niematerialne i prawne (prawa autorskie, patenty) - inwestycje niematerialne,

papiery wartościowe, np. akcje, udziały w przedsiębiorstwach - inwestycje finansowe.

Kredyt może przyjąć formę realizacji przez bank zleceń płatniczych kredytobiorcy, opłacania przedstawionych faktur związanych z wykonywaniem planu inwestycyjnego, lub wypłat kredytu w postaci transz. Często stosowany jest okres karencji, w którym kredytobiorca spłaca jedynie raty odsetkowe.

Wielkość udzielonego kredytu jest indywidualnie ustalana w zależności od rodzaju przedsięwzięcia i kondycji finansowej firmy. Istotna jest również wartość i rodzaj zabezpieczenia jakie można zaoferować bankowi. Zazwyczaj dopuszcza się następujące zabezpieczenia:

weksle in blanco,

zabezpieczenie na przedmiocie inwestycji stałym i ruchomym w postaci zastawu, przewłaszczenia lub wpisu do hipoteki (przedmiot stały inwestycji to np.: budynek, który ma zostać postawiony, ruchomy to np. samochód),

zabezpieczenie hipoteczne na mieszkaniu,

hipoteka na lokalu komercyjnym,

poręczenie osób trzecich (żyranci),

cesja polisy ubezpieczeniowej na życie,

zabezpieczenie na aktywach płynnych (np.: akcjach, obligacjach),

pełnomocnictwo do rachunku.

Okres spłaty kredytu inwestycyjnego wynosi zazwyczaj od 1 do 10 lat (PKO BP oferuje również kredyty na okres 25lat).

Oprocentowanie kredytu w walucie obcej jest zazwyczaj niższe od złotówkowego. Zmiany kursu waluty względem złotego mogą jednak powodować miesięczne wahania wysokości zadłużenia. Są trzy podstawowe metody przeliczania kursu na złotówki: za pomocą uśrednionego kursu NBP, według stopy LIBOR oraz według stawki uchwalanej przez zarząd banku.

Dostępne są kredyty o oprocentowaniu stałym oraz zmiennym. Pierwszy sposób oznacza, że przez cały okres spłaty oprocentowanie będzie takie samo niezależne od wahań stóp procentowych na rynku. Banki jednak rzadko godzą się na taką opcję ze względu na zbyt długi okres spłaty. Stałą stopę oprocentowania ustalają wówczas na pewien okres, krótszy niż okres spłaty kredytu. W przypadku kredytu o zmiennym oprocentowaniu wysokość rat ulega zmianie wraz ze zmianą stóp. Tymi stopami są:

dla złotówek WIBOR (Warsaw Interbank Offered Rate) miesięczny, 3- lub 6-miesięczny,

dla walut indeksowanych LIBOR (London Interbank Offered Rate) miesięczny, 3- i 6-miesięczny.

Sektor MSP jest rynkiem rozwijającym się jednak obarczony wysokim ryzykiem. Jak wynika ze statystyk w pierwszym roku od zarejestrowania kończy działalność prawie co druga firma, a w ciągu dwóch lat fiaskiem kończy się ok. 60% przedsięwzięć. Dlatego też banki poddają klientów wnikliwej i rygorystycznej weryfikacji, ustalając szereg wymogów jakie małe firmy muszą spełnić.

Firma, która stara się o kredyt inwestycyjny, powinna istnieć na rynku co najmniej rok, choć zdarza się, że banki finansują inwestycje młodszych przedsiębiorstw. Aby otrzymać kredyt, z reguły musi mieć na inwestycję co najmniej 20% własnych środków. Stanowi to istotna barierę dla firm, szczególnie w początkowym okresie ich działalności. Kredyt jest przyznawany zazwyczaj tylko na określony cel, którego nie można zmienić. Banki zwykle wymagają przedstawienia studium wykonalności projektu. Szczegółowej analizie poddawana jest zdolność kredytowa kredytobiorcy, każdy bank przeprowadza ją wg własnej metody. Na podstawie przeprowadzonych wywiadów z przedstawicielami banków, oraz informacji zawartych w broszurach reklamowych i na witrynach internetowych można ustalić pewne ogólne reguły jakimi kierują się banki w procesie weryfikacji. Na ocenę zdolności kredytowej składają się dochody dotychczasowe - zarówno właściciela firmy, jak i jego rodziny (o ile jej członkowie współtworzą firmę). Sprawdzana jest forma uzyskiwania dochodów, branża, w jakiej działa firma. Na uznanie zdolności kredytowej mają też wpływ bieżąca sytuacja na rynku w danej branży, oraz dochody okresów przyszłych (podstawą ich oceny jest biznesplan). Bank analizuje możliwości firmy w uplasowaniu się na rynku, ryzyko inwestycji i szacuje ewentualne przychody. Podczas oceny przedsiębiorstwa kompleksowo analizowane są dokumenty finansowe: bilans, rachunek zysków i strat oraz deklaracje podatkowe. Analizie poddawane as wskaźniki rentowności, płynności finansowej, rotacji należności, zobowiązań, zapasów, a także zmiany wskaźników w ustalonym przez bank okresie.

W procedurze przyznawania kredytu inwestycyjnego banki wnikliwie badają zdolność firmy do jego spłaty z bieżących wpływów, tylko w pewnym stopniu uwzględniają natomiast dodatkowe przychody z planowanej inwestycji. Stanowi to duże utrudnienie w pozyskaniu środków, oraz jest przejawem wysokiej ostrożności i dystansu z jakim bank podchodzi do inwestycji będącej przedmiotem kredytowania. Zdolność kredytowa stanowi więc kolejną barierę dla rozwijających się firm poszukujących środków na inwestycje. Niska zdolność kredytowa jest często wynikiem przyjętej przez przedsiębiorstwo polityki podatkowej, opartej na zawyżaniu kosztów w celu wykorzystaniu efektu tarczy.

Istotnym dla małych i średnich przedsiębiorstw elementem związanym z kredytem inwestycyjnym jest jego koszt. Główny koszt kredytu stanowią odsetki, na których wysokość składają się:

stopa referencyjna zależna od wskaźników WIBOR i LOBOR,

prowizja banku, jej wysokość jest stała i bank określa ją w zależności od wkładu własnego, pożyczanej kwoty oraz długości okresu kredytowania.

Większość kosztów kredytu ma jednak charakter kosztów stałych związanych z obsługą zadłużenia. Są to:

prowizja za udzielenie kredytu (może być to opłata stała lub procentowa, zazwyczaj 1-3 proc. kwoty kredytu, pobierana w momencie jego uruchomienia),

opłata za rozpatrzenie wniosku (nie wszystkie banki jej wymagają),

opłata związana z zabezpieczeniem (zazwyczaj jest to wpis zastawu do rejestru sądowego, wpis do księgi wieczystej lub inne opłaty notarialne),

koszt ubezpieczenia nieruchomości (gdy stanowi ona zabezpieczenie kredytu),

koszt prowadzenia rachunku, z którego spłacane będą raty kredytu i koszt każdorazowego przelewu raty. Spłacający kredyt z rachunku osobistego w tym samym banku najczęściej nie płacą za przelew. Posiadanie rachunku w banku udzielającym nam kredyt jest czasami jednym z wymogów uzyskania kredytu,

opłata za przewalutowanie,

opłata za zmianę planu spłaty rat,

prowizja rekompensacyjna (jest to opłata za wcześniejszą spłatę całości bądź części kredytu, zazwyczaj jest określana jako procentowa wartość wcześniej spłacanej kwoty),

ewentualny koszt ubezpieczenia kredytu.

Przykładowe oferty kilku wybranych banków w załączniku.

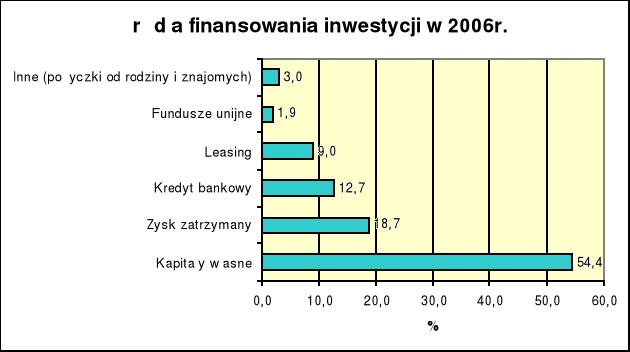

Według raportu PARP (Polska Agencja Rozwoju Przedsiębiorczości) oraz badań PKPP (Polska Konfederacja Pracodawców Prywatnych) Lewiatan (Monitoring kondycji sektora MSP 2007) małe i średnie przedsiębiorstwa korzystają z dobrej koniunktury. Słabnie jednak skłonność do inwestowania i planowania długookresowego. Tylko 19,8% małych i średnich firm podjęło w 2006 r. działania o charakterze inwestycyjnym. Większość firm, jeśli inwestuje, wykorzystuje do tego kapitał własny. Kredyt jest ciągle najważniejszym, choć tracącym pozycję, źródłem zewnętrznego finansowania inwestycji. Przedsiębiorstwa co raz chętniej wybierają leasing, rośnie też znaczenie funduszy unijnych.

Źródło: Monitoring kondycji sektora MSP 2007, PKPP Lewiatan

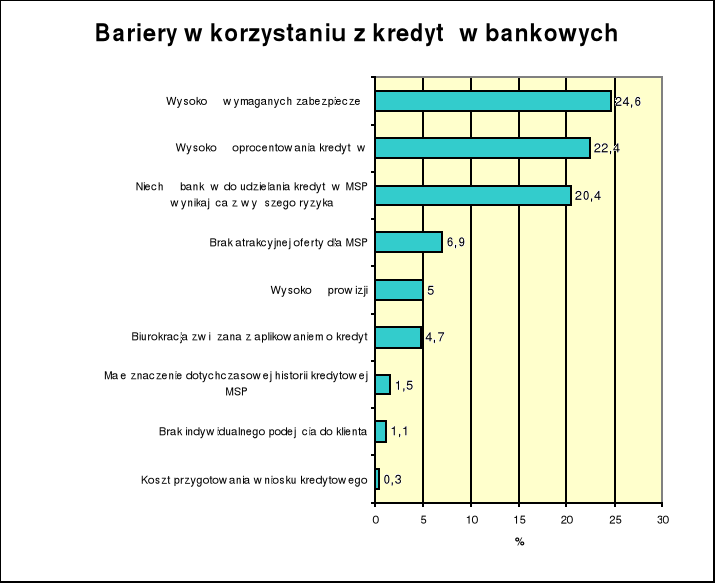

Duża część barier utrudniających dostęp MSP do kapitału związana jest z większym ryzykiem udzielania kredytu tym przedsiębiorstwom przez banki - z wyższego ryzyka wynika bowiem konieczność zabezpieczeń, koszt pieniądza, biurokracja, nadrzędność oceny bieżącej sytuacji przedsiębiorstwa wobec jego historii kredytowej. Z jednej strony mamy zatem wyższe niż dla firm dużych wymogi formalne, które MSP muszą spełnić, aby dostać kredyt, z drugiej zaś większe zaufanie małych i średnich przedsiębiorstw do samofinansowania.

Źródło: Monitoring kondycji sektora MSP 2007, PKPP Lewiatan

Nazwa banku |

Nazwa kredytu |

Wymagania |

Kwota kredytu |

Okres |

Oprocentowanie |

Prowizja |

PKO BP |

Plan inwestycyjny |

prowadzenie działalności min. 18 mies. |

ustalana indywidualnie |

do 20 lat |

WIBOR-S + marża 0,8 - 3,5% |

0,1% |

|

Kredyt inwestycyjny PARTNER |

zdolność kredytowa |

ustalana indywidualnie |

do 25 lat |

WIBOR-S + marża 0,8 - 3,5% |

0,1% |

BPH |

Kredyt inwestycyjny |

prowadzenie działalności min. 18 mies. |

ustalana indywidualnie |

do 10 lat |

WIBOR + marża od 2,5% |

od 0,5% |

Kredyt Bank |

Kredyt inwestycyjny w pakiecie Ekstrabiznes |

opis przedsięwzięcia, prowadzenie uproszczonej księgowości |

od 20 tys.do 0,5 mln zł |

do 10 lat |

WIBOR + marża od 1,5% |

0,5 - 4% 150 zł za rozpatrzenie wniosku |

Getin Bank |

Kredyt inwestycyjny |

dane finansowe, dokumenty rejestrowe, |

do 100% netto nakładów poniesionych na finansowaną inwestycję |

do 10 lat |

od 7% |

od 0,5% |

ING Bank Śląski |

Kredyt dla małych firm |

dokumenty finansowe, przeniesienie konta firmowego |

od 50 tys. do 1 mln zł |

do 10 lat |

WIBOR + marża 3,5% |

|

Źródło: Opracowanie własne na podstawie danych poszczególnych banków

9

Wyszukiwarka