Program wykładu:

Str.

Definicja i organizacja controllingu w banku komercyjnym 1

Analiza sytuacji finansowej banku 6

Monitorowanie i zarządzanie ryzykiem bankowym 8

Rachunek efektywności produktów odsetkowych 18

Rachunek efektywności produktów nieodsetkowych 26

Planowanie i budżetowanie 34

7. Warunki funkcjonowania controllingu 36

Temat 1: Definicja i organizacja controllingu w banku komercyjnym

Definicja controllingu bankowego:

Controlling to system wspierający zarządzanie bankiem, który przez koordynację wszystkich podsystemów zarządzania oraz wzajemne ich dostosowanie jak i zapewnienie informacji niezbędnych do podejmowania optymalnych decyzji ukierunkowuje działania kierownictwa na wszystkich poziomach zarządzania na realizację głównych celów banku.

Podstawowe elementy systemu controllingu:

Nowe wyzwania dla controllingu:

deregulacja,

liberalizacja,

globalizacja,

nowe metody zarządzania ryzykiem (sekurytyzacja, instrumenty pochodne itp.),

postęp techniczny,

rosnące wymagania klientów

Ilościowe normy ostrożnościowe:

normy koncentracji kredytów i wierzytelności

współczynniki wypłacalności

limity pozycji walutowych

współczynniki płynności

Jakościowe normy ostrożnościowe:

przepisy dotyczące tworzenia rezerw celowych

zasady udzielania gwarancji bankowych

reguły przeciwdziałania nielegalnym praktykom

Specyfika funkcjonowania banku:

szeroki asortyment świadczonych usług,

duża liczba klientów i transakcji,

zróżnicowanie kanałów dystrybucji,

rozbudowana struktura organizacyjna,

wysoki stopień decentralizacji,

długie drogi przebiegu informacji

System zarządzania powinien zapewnić:

sprawność funkcjonowania na rynku,

wysoką jakość obsługi klientów,

efektywność wykorzystania zasobów,

odpowiednią pozycję banku na rynku

Specyfika usług bankowych:

niematerialność,

nietrwałość,

nierozdzielność,

niejednorodność

Funkcje controllingu:

podejście funkcjonalne:

funkcja informacyjna,

funkcja koordynacyjna,

funkcja zarządzania

podejście podmiotowe:

funkcja rejestracyjna (lata 70-te),

funkcja nawigacyjna (lata 80-te),

funkcja innowacyjna (lata 90-te)

Czynniki finansowe wpływające na zysk:

rodzaj, jakość i struktura aktywów i pasywów,

kapitał własny,

inwestycje i innowacje,

baza klientów

Czynniki niefinansowe:

renoma i pozycja na rynku,

jakość kadry zarządzającej,

sieć i lokalizacja placówek

Controlling normatywny (zadania):

wspieranie kształtowania systemu wartości,

kształtowanie organizacji i struktury banku,

kształtowanie kanałów komunikacyjnych,

wprowadzanie i rozwój systemów planowania,

ustalanie wytycznych polityki banku,

koordynacja procesu planowania,

organizowanie niezależnej kontroli zewnętrznej,

przygotowywanie sprawozdań i raportów (dla rady nadzorczej i akcjonariuszy banku).

Controlling strategiczny (zadania):

efektywne wykorzystanie możliwości rozwoju,

analiza obszarów działalności banku,

zarządzanie strukturą bilansu,

tworzenie ram dla planów operacyjnych,

pozyskiwanie informacji o otoczeniu banku,

nadzorowanie kontroli strategicznej,

kształtowanie systemu sprawozdawczości,

koordynacja z controllingiem operacyjnym.

Controlling operacyjny (zadania):

określenie wartości priorytetowych i obserwacja prawidłowości w działaniu banku,

ocena ilościowa i jakościowa banku,

analiza efektywności produktów,

zarządzanie budżetem.

Cechy poszczególnych typów controllingu:

Cechy |

Normatywny |

Strategiczny |

Operacyjny |

Orientacja |

Otoczenie banku |

Otoczenie + sytuacja wewn. |

Rentowność, płynność |

Stopień planowania |

Normatywne |

Strategiczne |

Operacyjne + budżetowanie |

Przedmiot zadań |

Ramy działania banku |

Szanse i zagrożenia |

Dochody, wydatki |

Źródła informacji |

Otoczenie |

Otoczenie + bank |

Rachunkowość |

Pytania |

Dlaczego ? |

Co ?, z kim ? |

Jak ? |

Cele |

Rozwój i utrzymanie się na rynku |

Zapewnienie potencjałów zysku |

Wykorzystanie potencjałów zysku |

Specyfika przedsiębiorstwa bankowego:

bank jako instytucja zaufania publicznego,

aktywa złożone z zasobów pieniężnych (i ich substytutów) - towarem jest pieniądz

abstrakcyjny charakter usług bankowych,

powiązanie produkcji i sprzedaży produktów.

Charakterystyka usług bankowych:

sfera wartościowa (np. kredyty i depozyty),

sfera zakładowa (np. zlecenia, rachunki itp.)

Etapy wdrażania controllingu w banku:

zmiana struktury organizacyjnej banku,

wybór wielkości i struktury komórki controllingu,

umiejscowienie controllingu w strukturze organizacyjnej banku.

Czynniki wpływające na wielkość i strukturę komórki controllingu:

wielkość i kapitał banku,

zasoby ludzkie (wielkość i kwalifikacje kadry),

czynniki zewnętrzne.

Formy organizacji controllingu:

doraźnie tworzone zespoły,

realizacja controllingu przez inne jednostki,

zespoły w ramach komórek analitycznych,

odrębne jednostki organizacyjne.

Dwupłaszczyznowa struktura controllingu (dla odrębnych jedn. organizacyjnych):

niższy poziom - gromadzenie i analiza informacji,

wyższy poziom - planowanie, analiza ryzyka, rachunek efektywności, kontrola itp.

Typowe struktury organizacyjne banku:

struktura liniowa:

struktura sztabowa:

struktura macierzowa:

. . . . .

Temat 2: Analiza sytuacji finansowej banku

Bilans banku komercyjnego:

Rachunek zysków i strat

Rachunek przepływu środków pieniężnych:

Przepływy środków pieniężnych z działalności operacyjnej

Przepływy środków pieniężnych z działalności inwestycyjnej

Przepływy środków pieniężnych z działalności finansowej

Zmiana stanu środków pieniężnych netto (A +/- B +/- C)

Środki pieniężne na początek roku obrotowego

Środki pieniężne na koniec roku obrotowego (D + E)

Wskaźniki finansowe

Wskaźniki dynamiki (analiza „pozioma”):

Wskaźniki struktury (analiza „pionowa”):

![]()

w tym:

- Wskaźniki efektywności:

Rentowność aktywów (ROA) = wynik finansowy / aktywa

Rentowność kapitału (ROE) = wynik finansowy / kapitał własny

Rentowność obrotu (ROS) = wynik finansowy / przychody

Marża zysku (PM) = wynik finansowy (netto) / przychody operacyjne

Marża odsetkowa = (przychody odsetkowe - koszty odsetkowe) / aktywa

Wskaźnik poziomu kosztów = koszty / przychody

Wskaźnik kosztów działania = koszty działania / koszty

Obciążenie WF kosztami działania = koszty działania / wynik finansowy

- Wskaźniki efektywności zartudnienia:

Wskaźnik_1 = aktywa / liczba etatów

Wskaźnik_2 = wynik finansowy / liczba etatów

Wskaźnik_3 = koszty osobowe / wynik finansowy

- Wskaźniki płynności i wypłacalności

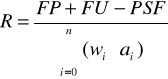

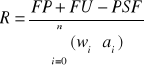

Współczynnik wypłacalności = fundusze własne / aktywa ważone ryzykiem

Gdzie:

FP - fundusze podstawowe (kapitał akcyjny, rezerwy itp.),

FU - fundusze uzupełniające (rezerwa rewaluacyjna, pożyczki, akcje itp.),

PSF - pomniejszenia sumy funduszy (np. inwestycje kapitałowe),

wi - wagi ryzyka (np. 0, 20, 50, 100%),

ai - aktywa (bilansowe i pozabilansowe) zaliczane do i-tej kategorii ryzyka

Wskaźnik płynności bieżącej (bilansowy):

PB = (gotówka + krótkoterminowe należności + papiery wart.) / zobowiązania

Wskaźnik płynności (strumieniowy):

PS = aktywa zapadalne w danym czasie / pasywa wymagalne w danym czasie

Wskaźniki jakości aktywów:

Jakość należności = należności nieregularne / należności ogółem

Jakość lokacyjnych papierów wart. = odpisy na deprecjację / wart. papierów wart.

Jakość handlowych papierów wart. = cena rynkowa / cena zakupu

Obciążenie WF rezerwami = (odpisy na rezerwy - rozwiązania rezerw) / wynik fin.

Czynniki niemierzalne:

jakość kadry i zarządzania,

struktura właścicielska,

pozycja na rynku,

strategia działania,

kanały dystrybucji produktów i obszary działalności

Bazy odniesienia analizy finansowej:

czas (wartości historyczne wskaźników),

normatywne wartości wskaźników,

średnie wartości wskaźników (w danym sektorze lub gospodarce),

wartości planowane (stopień realizacji),

zalecenia i wymagania regulacyjne

Temat 3: RYZYKO BANKOWE

Definicja:

Ryzyko bankowe to zagrożenie nieosiągnięcia zamierzonego celu równoznaczne z prawdopodobieństwem wystąpienia zdarzeń oddziałujących negatywnie na sytuację banku i perspektywy jego rozwoju.

Czynniki generujące ryzyko:

Czynniki zewnętrzne:

zmiany parametrów makroekonomicznych (inflacja, stopy procentowe, kursy walut, deficyty budżetowe, dług wewnętrzny i zewnętrzny itp.),

zmiany regulacyjno-instytucjonalne (przepisy bankowe, podatkowe itp.),

globalizacja (otwarcie rynków na zagraniczną konkurencję),

zmiany popytowe (rosnące wymagania klientów),

zmiany podażowe (nowe produkty bankowe),

czynniki losowe (klęski żywiołowe, kradzieże itp.)

Czynniki wewnętrzne:

czynnik ludzki (jakość zarządzania, kwalifikacje personelu itp.),

czynnik techniczny (systemy transakcyjne, informacyjne itp.)

Klasyfikacja ryzyka bankowego:

ryzyko kredytowe,

ryzyko struktury bilansu, w tym:

ryzyko płynności,

ryzyko stopy procentowej,

ryzyko rynkowo-cenowe (np. ryzyko walutowe),

ryzyko operacyjne

Sposoby podejścia do ryzyka bankowego:

unikanie ryzyka (np. unikanie pewnych grup klientów lub obszarów działania),

ograniczanie ryzyka (np. kontroling i monitoring),

aktywne zarządzanie ryzykiem (identyfikacja, pomiar, sterowanie ryzykiem)

Ryzyko kredytowe:

aktywne (ryzyko niespłacenia udzielonego kredytu),

pasywne (związane z refinansowaniem kredytu)

indywidualne (ryzyko pojedynczego kredytu),

portfelowe (ryzyko portfela kredytowego)

Metody pomiaru ryzyka kredytowego:

metoda punktowa (credit scoring),

metody dyskryminacyjne (np. metoda Altmanna),

wewnętrzne ratingi ryzyka (internal credit ratings),

Przykłady:

Metoda punktowa: (System punktowy stosowany w PBK S.A.)

kryteria mierzalne (zobiektywizowane), w tym:

rentowność ( 0 do 10 pkt.),

płynność finansowa ( 0 do 10 pkt.),

zadłużenie ( 0 do 10 pkt.),

kryteria niemierzalne (subiektywne), w tym:

wielkość zbytu ( 0 do 5 pkt.),

stopień uzależnienia od rynku ( 0 do 5 pkt.),

perspektywy rozwojowe ( 0 do 6 pkt.),

zabezpieczenie kredytu ( 0 do 6 pkt.),

jakość zarządzania ( 0 do 6 pkt.).

Klasyfikacja podmiotów (kredytobiorców) według kategorii ryzyka:

Kategoria ryzyka |

Symbol |

Ocena (suma pkt.) |

B. dobra (niskie ryzyko) |

I |

58 - 51 |

Dobra (małe ryzyko) |

II |

50 - 41 |

Średnia (średnie ryzyko) |

III |

40 - 31 |

PS (podwyższone ryzyko) |

IV |

30 - 21 |

Słaba (wysokie ryzyko) |

V |

20 - 11 |

Zła (nieunikniona strata) |

VI |

10 - 0 |

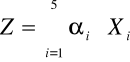

Metoda dyskryminacyjna:

Funkcja dyskryminacyjna Altmanna :

Dla każdego podmiotu obliczana jest ważona suma wybranych wskaźników:

Gdzie (na przykład):

X1 = (aktywa bieżące netto) / (suma aktywów),

X2 = (skumulowany zysk zatrzymany) / (suma aktywów),

X3 = (zysk przed opodatkowaniem) / (suma aktywów),

X4 = (wartość rynkowa KW) / (wartość księgowa KW),

X5 = (wartość sprzedaży) / (suma aktywów),

Obliczona wartość Z porównywana jest z wartością progową, przy czym

jeśli Z jest mniejsze od wartości progowej to podmiot jest z dużym prawdopodobieństwem narażony na bankructwo, a więc ryzyko kredytowe jest wysokie. Dla bardziej precyzyjnej oceny ryzyka konieczne jest wprowadzenie przedziałów wartości Z, odpowiadających różnym poziomom ryzyka (im większa wartość Z tym mniejsze ryzyko)

Wskaźniki rentowności uwzględniające poziom ryzyka:

Są one miarą rzeczywistej rentowności kapitału (skorygowanej o ryzyko)

RORAC (Return On Risk Adjusted Capital):

RORAC = zysk (netto) / kapitał na pokrycie ryzyka

RAROC (Risk Adjusted Return On Capital):

RAROC = zysk skorygowany o ryzyko / kapitał na pokrycie ryzyka

Przy czym: RAROC < RORAC

Ryzyko płynności:

Rodzaje ryzyka płynności:

aktywne ryzyko płynności,

pasywne ryzyko refinansowania,

ryzyko zawartych umów

Strategie zachowania płynności:

magazynowanie płynności,

zarządzanie pożyczoną płynnością,

zrównoważone zarządzanie płynnością

Metody zarządzania płynnością:

metoda puli zasobów finansowych,

metoda konwersji zasobów,

metoda aktywnego zarządzania pasywami,

metoda sekurytyzacji należności kredytowych,

Metody szacowania zapotrzebowania na płynność

metoda analizy źródeł i wykorzystania funduszy,

metoda analizy struktury funduszy,

metoda wykorzystania wskaźników płynności,

Instrumenty sterowania ryzykiem płynności:

zewnętrzne normy płynności,

wewnętrzne limity płynności,

operacje na rynku pieniężnym,

operatywne sterowanie płynnością,

awaryjne plany zachowania płynności

Wskaźniki płynności:

wskaźniki absolutne:

nadwyżka = płynne aktywa - pasywa krótkoterminowe

wskaźniki względne:

wskaźnik płynności = płynne aktywa / pasywa krótkoterminowe

wskaźnik płynności_1 = nadwyżka(niedobór) / aktywa ogółem

wsk. płynności kasowej = rezerwy gotówkowe / pasywa krótkoterminowe

wskaźnik wahań płynności = rezerwa płynności / pot. roszczenia

wskaźnik poziomu refinansowania = środki refinansujące / aktywa płynne

udział wkładów w zobowiązaniach = wkłady klientów / zobowiązania

wskaźnik zaległości płatniczych = zaległe raty / należne raty

wskaźnik utraty płynności = rezerwy płynności / zmiany płynności

Ryzyko operacyjne:

Metody ograniczania ryzyka operacyjnego:

uświadomienie faktu jego istnienia,

stworzenie systemu monitorowania ryzyka,

kontrola realizacji zadań,

wprowadzanie limitów błędów,

tworzenie rezerw na potencjalne straty,

kontrola kwalifikacji i lojalności kadry,

opracowanie systemu zastępstw

Etapy budowy systemu monitorowania ryzyka bankowego:

określenie produktów generujących ryzyko,

badanie procedur tworzenia i sprzedaży produktu,

określenie ryzyk związanych z produktem,

identyfikacja etapów „krytycznych”,

opracowanie procedur kontroli tych etapów,

adaptacja systemu do zmiennych warunków

Podstawowe instrumenty ograniczania ryzyka bankowego:

limity (wewnętrzne i zewnętrzne),

regulacje ostrożnościowe,

instrumenty pochodne (np. w stosunku do ryzyka stopy procentowej czy ryzyka walutowego)

RYZYKO STOPY PROCENTOWEJ

Klasyfikacja ryzyka stopy procentowej:

Ryzyko wartości Ryzyko podstawowe

Ryzyko dochodu Ryzyko reinwestycji

Ryzyko terminowej Ryzyko stochastyczne

stopy procentowej

Metody pomiaru ryzyka stopy procentowej:

metoda luki odsetkowej,

metoda granicznych stóp procentowych,

metoda analizy okresowej,

metoda analizy elastyczności stóp procentowych,

metoda statystycznego pomiaru ryzyka,

inne metody (metoda VaR, modele symulacyjne itp.)

Ad.(1):

Zestawienie aktywów i pasywów odsetkowych banku (ze względu na terminy zapadalności / wymagalności lub zmiany ich oprocentowania):

Lp. |

Termin zmiany |

do 1 mies. |

1-3 mies. |

3-6 mies. |

6-12 mies |

pow 1 rok |

Razem: |

A1 |

Kredyty udziel. |

70 |

50 |

70 |

80 |

40 |

310 |

A2 |

Lokaty bankowe |

30 |

- |

10 |

- |

- |

40 |

A3 |

Papiery wartość. |

30 |

10 |

20 |

20 |

10 |

90 |

A |

Aktywa razem: |

130 |

60 |

100 |

100 |

50 |

440 |

P1 |

Depozyty a'vista |

80 |

- |

- |

- |

- |

80 |

P2 |

Depozyty term. |

20 |

90 |

60 |

50 |

20 |

240 |

P3 |

Depozyty bank. |

20 |

- |

50 |

- |

- |

70 |

P |

Pasywa razem: |

120 |

90 |

110 |

50 |

20 |

390 |

Luka okresowa (Lj) |

10 |

-30 |

-10 |

50 |

30 |

50 |

|

Luka skumulowana: |

50 |

40 |

70 |

80 |

30 |

- |

|

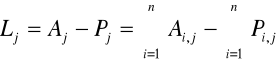

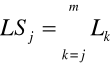

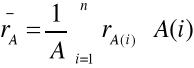

Luka odsetkowa okresowa:

(dla j - tego okresu)

Luka skumulowana:

Zmiana dochodu odsetkowego spowodowana zmianą rynkowej stopy procentowej r :

Gdzie:

j oraz j' - dolna i górna granica j-tego przedziału terminów.

Przykład:

Dla zmiany stopy procentowej o jeden punkt procentowy (tzn. r = 1%)

zmiana dochodu odsetkowego wyniesie:

I = 10(1-1/24) - 30(1-4/24) - 10(1-9/24) + 50(1-18/24) = -9%

Ad.(2): Graniczne stopy procentowe

Są to minimalne i maksymalne wartości stóp procentowych przy których bank może zamknąć otwarte pozycje odsetkowe, przy czym:

- graniczna stopa procentowa "GA":

GA = r'A gdy: Aj > Pj czyli: Lj > 0

GA = r'P gdy: Aj < Pj czyli: Lj < 0

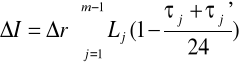

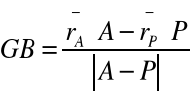

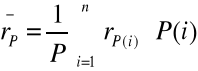

Są to średnie ważone stóp oprocentowania aktywów i pasywów wyliczane według wzorów:

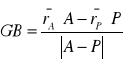

![]()

- graniczna stopa procentowa "GB":

Przykład:

Bank posiada aktywa A=100 mln oraz pasywa P=92 mln, przy czym:

średnie (ważone) oprocentowanie aktywów wynosi rA =14%; natomiast średnie (ważone) oprocentowanie pasywów wynosi rP =9,5%.

Stąd:

Graniczna stopa procentowa GA = rA = 14%, (bo: A > P)

Dochód odsetkowy wynosi: I = 100 x 14% - 92 x 9,5% = 5,52 (mln)

Graniczna stopa GB = I/(A-P)100% = (5,52/8)100% = 65,8%

Ad.(3): Metoda analizy okresowej:

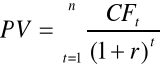

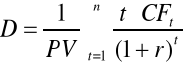

Wartość bieżąca instrumentu dłużnego (np. obligacji) liczona jako suma zdyskontowanych przepływów pieniężnych (CFt):

Duracja definiowana jest jako:

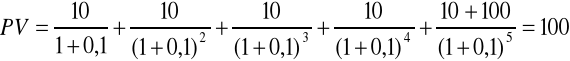

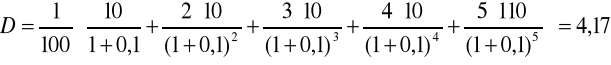

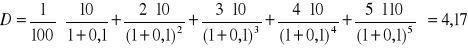

Przykład:

Wartość obligacji = 100 jednostek, termin wykupu: n = 5 lat,

Oprocentowanie (stałe) = 10% , rynkowa stopa procentowa: r = 10% :

Przy czym wzrost rynkowej stopy procentowej powoduje spadek zarówno wartości bieżącej jak i duracji.

np. dla: r' = 15% : PV = 83,24 oraz D = 4,07

Odpowiednio spadek rynkowej stopy procentowej powoduje wzrost zarówno wartości bieżącej oraz duracji.

Zależność wartości bieżącej od rynkowej stopy procentowej można przedstawić w sposób graficzny: PV

CF

Nachylenie tej krzywej zależy

od wartości duracji w/g wzoru:

0 r

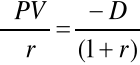

Ad.(4): Elastyczność stóp procentowych:

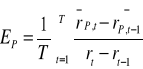

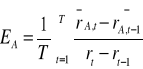

Miary elastyczności stóp procentowych aktywów (rA,t) i pasywów (rP,t):

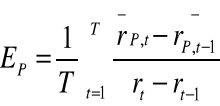

Ad.(5): Statystyczne miary ryzyka stopy %:

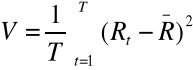

Wariancja:

Gdzie: Rt - rentowność w okresie t (T - liczba okresów)

![]()

Odchylenie standardowe:

Ad.(6): Inne metody pomiaru:

Wartość narażona na ryzyko VaR (ang. Value at Risk) to przewidywana wielkość straty obliczana według modelu statystycznego (o parametrach szacowanych na podstawie danych historycznych), której przekroczenie w danym okresie może wystąpić z założonym prawdopodobieństwem równym tzw. „poziomowi istotności” (zwykle wynosi on 0,01 tzn. 1%).

Metoda VaR służy także do szacowania ryzyka rynkowego (cenowego).

Temat 4: RACHUNEK EFEKTYWNOŚCI PRODUKTÓW

ODSETKOWYCH

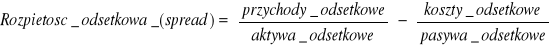

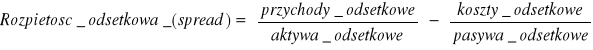

Marża odsetkowa = (przychody odsetkowe - koszty odsetkowe) / aktywa odsetkowe

Metody liczenia marży cząstkowej dla pozycji aktywów:

Metoda I:

Marża = (oprocentowanie pozycji aktywów - średnie oprocentowanie pasywów) / 2

Metoda II:

Marża = oproc. pozycji aktywów - średnie oproc. pasywów - marża całkowita/2

Metody liczenia marży cząstkowej dla pozycji pasywów:

Metoda I:

Marża = (średnie oprocentowanie aktywów - oprocentowanie pozycji pasywów) / 2

Metoda II:

Marża = średnie oproc. aktywów - oproc. pozycji pasywów + marża całkowita/2

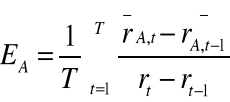

Uwaga:

Średnie oprocentowanie aktywów i pasywów liczone jest według wzorów

![]()

Metody oceny efektywności:

1) Metoda puli (przykład):

Aktywa |

Wartość |

Oprocentowanie |

A(1) Rachunek bieżący |

30 |

0,000% |

A(2) Lokaty międzybankowe |

190 |

13,286% |

A(3) Kredyty |

420 |

17,338% |

A(4) Papiery wartościowe |

360 |

14,615% |

Pasywa |

|

|

P(1) Depozyty międzybankowe |

50 |

12,667% |

P(2) Depozyty a'vista |

280 |

6,782% |

P(3) Depozyty terminowe |

600 |

14,722% |

P(4) Wyemitowane papiery wartościowe |

70 |

12,500% |

Marże cząstkowe liczone dwiema różnymi metodami:

Rodzaj aktywów/pasywów |

Metoda I |

Metoda II |

Rachunek bieżący |

-6,093% |

-13,679% |

Lokaty międzybankowe |

0,550% |

-0,393% |

Kredyty |

2,576% |

3,659% |

Papiery wartościowe |

1,215% |

0,936% |

Depozyty międzybankowe |

1,253% |

1,012% |

Depozyty a'vista |

4,195% |

6,897% |

Depozyty terminowe |

0,225% |

-1,043% |

Wyemitowane papiery wart. |

1,336% |

1,179% |

Metoda bilansu warstwowego:

Sytuacja wyjściowa:

Aktywa |

Oprocentowanie |

Kwota |

Gotówka i rachunek w banku centr. |

0,00% |

150 |

Należności od klientów |

24,50% |

650 |

Papiery wartościowe |

19,00% |

200 |

Pasywa |

|

|

Wkłady a'vista |

7,00% |

320 |

Wkłady terminowe |

19,50% |

550 |

Wyemitowane papiery wartościowe |

17,50% |

130 |

Rezerwa obowiązkowa Stopa: Uwagi: Kwota rezerwy:

Wkłady a'vista 20,00% 64,00

Wkłady terminowe 11,00% 60,50

Wyemitowane pap. wart. 11,00% dla 100 11,00

Przyporządkowanie według rentowności:

Warstwa I:

Aktywa Oproc. Kwota Pasywa Oproc. Kwota

Należn. od klientów 24,50% 650 Wkłady terminowe 19,50% 550

Wyemit. pap. wart. 17,50% 130

Łącznie warstwa I : 24,50% 650 19,12% 680

Marża warstwy I = 5,38%

Warstwa II:

Papiery wartościowe 19,00% 200 Nadw. z warstwy I 19,12% 30

Wkłady a'vista 7,00% 320

Łącznie warstwa II : 19,00% 200 8,04% 350

Marża warstwy II = 10,96%

Warstwa III:

Rez. obow. od a'vista 0,00% 64 Nadw. z warstwy II 8,04% 150 Rez. obow. od termin. 0,00% 60,5

Rez. obow. od pap. wart. 0,00% 11

Gotówka i rach. w b.c. 0,00% 14,5

Łącznie warstwa III: 0,00% 150 8,04% 150

Marża warstwy III = -8,04%

Marża całkowita = 4,49%

3) Metoda odsetek rynkowych:

Sytuacja wyjściowa:

Aktywa / pasywa |

Kwota |

Stopa % |

Stopa rynkowa |

Stopa dzienna |

Gotówka i rachunek w b.c. |

150,00 |

0,00% |

0,00% |

16,00% |

Należności od klientów |

650,00 |

24,50% |

18,00% |

16,00% |

Papiery wartościowe |

200,00 |

19,00% |

19,50% |

16,00% |

Razem aktywa |

1000,00 |

19,725% |

15,600% |

16,000% |

Wkłady a'vista |

320,00 |

7,00% |

16,00% |

16,00% |

Wkłady terminowe |

550,00 |

19,50% |

19,50% |

16,00% |

Wyemitowane pap. wart. |

130,00 |

17,50% |

19,50% |

16,00% |

Razem pasywa |

1000,00 |

15,240% |

18,380% |

16,000% |

Kwota: Stopa %:

Przychody z odsetek 197,25 19,725%

Koszty odsetek 152,40 15,240%

Nadwyżka odsetkowa 44,85 4,485%

Korzyści z warunków rynkowych:

Pozycja aktywów / pasywów |

Kwota |

Stopa % |

Gotówka i rachunek w b.c. |

0,00 |

0,000% |

Należności od klientów |

42,25 |

6,500% |

Papiery wartościowe |

-1,00 |

-0,500% |

Aktywa łącznie |

41,25 |

4,125% |

Wkłady a'vista |

28,80 |

9,000% |

Wkłady terminowe |

0,00 |

0,000% |

Wyemitowane papiery wartośc. |

2,60 |

2,000% |

Pasywa łącznie |

31,40 |

3,140% |

Suma: |

72,65 |

7,265% |

Korzyści z transformacji terminów:

Pozycje aktywów / pasywów |

Kwota |

Stopa % |

Gotówka i rachunek w b.c. |

-24,00 |

-16,000% |

Należności od klientów |

13,00 |

2,000% |

Papiery wartościowe |

7,00 |

3,500% |

Aktywa łącznie |

-4,00 |

-0,400% |

Wkłady a'vista |

0,00 |

0,000% |

Wkłady terminowe |

-19,25 |

-3,500% |

Wyemitowane papiery wartość. |

-4,55 |

-3,500% |

Pasywa łącznie |

-23,80 |

-2,380% |

Suma: |

-27,80 |

-2,780% |

4) Metoda bieżącej wartości transakcji (przykład):

Kredyt w wysokości 1.000.000,- PLN

okres kredytowania: 3 lata,

oprocentowanie (stałe): 16%,

prowizja w wysokości: 1%,

I rata = 340.000,- II i III rata = 330.000,-

Płatności z tytułu kredytu 3-letniego:

0 1 rok 2 lata 3 lata

-990.000,- +500.000,- +435.600,- +382.800,-

Płatności z tytułu transakcji refinansowych:

Depozyt 3-letni na 8,8%:

+351.840,- -30.960,- -30.960,- -382.800,-

Depozyt 2-letni na 8,5%:

+372.240,- -31.700,- -404.640,-

Depozyt 1-roczny na 8,3%:

+403.820,- -437.340,-

Razem:

1.128.600,-

- 990.000,-

= 138.600,- 0,- 0,- 0,-

Ocena efektywności prowadzona jest w trzech wymiarach:

produktów,

klientów,

jednostek organizacyjnych

Ocena w wymiarze produktów:

KALKULACJA DLA TRANSAKCJI

+ nadwyżka odsetkowa dla transakcji 1

+ opłaty i prowizje dla transakcji 1

standardowe koszty ryzyka dla transakcji 1

standardowe koszty zakładowe dla transakcji 1

= Wynik bezpośredni dla transakcji 1

KALKULACJA DLA PRODUKTU

+ suma wyników bezpośrednich dla transakcji 1 do n dla produktu A

+ wynik ryzyka dla produktu A

standardowe koszty zakładowe dla produkty A

= Wynik bezpośredni dla produktu A

KALKULACJA DLA GRUPY PRODUKTÓW

+ suma wyników dla produktów A do Z w grupie produktów I

standardowe koszty zakładowe dla grupy produktów I

= wynik bezpośredni dla produktów grupy I

KALKULACJA ŁĄCZNA

+ suma wyników dla produktów grup I, II, III, IV, . . .

+ łączny wynik produktywności

koszty niespecyficzne dla grup produktów

= Wynik na operacjach z klientami

Ocena w wymiarze klientów:

KALKULACJA DLA KONTA

+ nadwyżka odsetkowa dla konta 1

+ opłaty i prowizje dla konta 1

standardowe koszty ryzyka dla konta 1

standardowe koszty zakładowe dla konta 1

= Wynik bezpośredni dla konta 1

KALKULACJA DLA KLIENTA

+ suma wyników dla kont 1 do n klienta A

= wynik bezpośredni dla klienta A

KALKULACJA DLA GRUPY KLIENTÓW

+ suma wyników dla klientów A do Z w grupie I

+ wynik ryzyka dla grupy I

+ wynik produktywności dla grupy I

= Wynik bezpośredni dla grupy I

KALKULACJA ŁĄCZNA

+ suma wyników bezpośrednich dla grup klientów I, II, III, IV, ...

koszty niespecyficzne dla grup klientów z tytułu operacji

= Wynik na operacjach z klientami

Ocena w wymiarze jednostek organizacyjnych:

KALKULACJA DLA OPIEKUNA KLIENTA

+ suma wyników transakcji dla opiekuna 1

= wynik bezpośredni dla opiekuna 1

KALKULACJA DLA MIEJSCA POWSTAWANIA KOSZTÓW (MPK)

+ suma wyników dla opiekunów 1 do n w MPK I

+ wynik ryzyka dla MPK I

+ wynik produktywności dla MPK I

= Wynik bezpośredni dla MPK I

KALKULACJA DLA JEDNOSTKI ORGANIZACYJNEJ

+ suma wyników dla MPK I, II, III, IV, ...

koszty niespecyficzne dla jednostki organizacyjnej A

= Wynik bezpośredni dla jednostki organizacyjnej A

KALKULACJA ŁĄCZNA

+ suma wyników dla jednostek organizacyjnych A do Z

koszty niespecyficzne dla jednostek organizacyjnych

= Wynik na operacjach z klientami

Metoda stóp transferowych:

Przekazuje aktywa

Przekazuje pasywa

Przykład:

Bilans banku wygląda następująco:

|

Kwoty |

Oprocentowanie |

Przychód/koszt |

Aktywa |

120 000 |

17,00% |

20 400 |

Pasywa |

120 000 |

16,20% |

19 440 |

|

|

Zysk |

960 |

Bilans oddziału I:

|

Kwoty |

Oprocentowanie |

Przychód/koszt |

Aktywa |

20 000 |

16,70% |

3 340 |

Pasywa |

16 500 |

15,50% |

2 558 |

|

|

Zysk: |

783 |

Bilans oddziału II:

|

Kwoty |

Oprocentowanie |

Przychód/koszt |

Aktywa |

27 000 |

16,30% |

4 401 |

Pasywa |

30 000 |

15,40% |

4 620 |

|

|

Zysk: |

-219 |

Centrala „sprzedaje” oddziałowi I pasywa o wartości 3500 na 14%:

|

Kwoty |

Oprocentowanie |

Przychód/koszt |

Aktywa |

20 000 |

16,70% |

3 340 |

Pasywa |

16 500 |

15,50% |

2 558 |

Kupione pasywa |

3 500 |

14,00% |

490 |

|

|

Zysk: |

293 |

Centrala „kupuje” od oddziału II pasywa o wartości 3000 na 14%:

|

Kwoty |

Oprocentowanie |

Przychód/koszt |

Aktywa |

27 000 |

16,30% |

4 401 |

Pasywa |

30 000 |

15,40% |

4 620 |

Sprzedane pasywa |

3 000 |

14,00% |

420 |

|

|

Zysk: |

201 |

Temat 5:

OCENA EFEKTYWNOŚCI PRODUKTÓW NIEODSETKOWYCH

Klasyfikacja kosztów:

koszty bezpośrednie i pośrednie,

koszty stałe i zmienne,

koszty kontrolowane i niekontrolowane

Koszty można klasyfikować również według:

rodzajów - co pozwala na określenie dynamiki i struktury kosztów oraz porównanie w czasie i pomiędzy bankami,

stanowisk powstawania - polega na przypisaniu wszystkich kosztów do stanowisk, które je wypracowały, co pozwala na określenie zmian w czasie i stopień efektywności,

nośników - co pozwala na określenie kosztów pojedynczych transakcji

Aby uzyskać marżę netto, należy marżę brutto skorygować o następujące pozycje:

koszty ryzyka,

koszty zakładowe,

wynik na prowizjach

W rachunku kosztów można wyróżnić dwa podejścia do przypisywania kosztów poszczególnym operacjom:

metoda kosztów pełnych - do danego produktu przypisuje się wszystkie koszty (bezpośrednie i pośrednie) w danych proporcjach,

metoda kosztów bezpośrednich - do danego produktu przypisuje się tylko bezpośrednio z nim związane, zaś pozostałe koszty są pokrywane z wyników (nadwyżek) osiągniętych na innych produktach.

Etapy rachunku kosztów standardowych:

określenie katalogu produktów odsetkowych i nieodsetkowych oferowanych przez bank,

przeprowadzenie studiów przebiegu pracy tzn. identyfikacji czynności związanych z daną transakcją,

określenie nakładów i rzeczowych dla poszczególnych produktów,

wycena średniego jednostkowego kosztu poszczególnych czynności,

pomnożenie nakładów przez koszty jednostkowe

Przykład (kalkulacja kosztów obsługi kredytu detalicznego):

Koszty osobowe:

Czynność |

Liczba |

Jedn. czasu |

Koszt minuty |

Koszt stand. |

Rozmowa wstępna |

1 |

15 |

0,33 |

4,88 |

Obróbka wniosku |

1 |

30 |

0,70 |

21,00 |

Otwarcie konta |

1 |

5 |

0,33 |

1,65 |

Informacja o kredycie |

1 |

5 |

0,33 |

1,65 |

Przekazanie akt |

1 |

10 |

0,70 |

7,00 |

Ocena konta kredytu |

8 |

8 |

0,21 |

13,44 |

Razem |

|

|

|

49,52 |

Koszty przetwarzania danych:

Czynność |

Liczba |

Jedn. czasu |

Koszt sekundy |

Koszt stand. |

Otwarcie konta |

2 |

0,30 |

0,50 |

0,30 |

Prowadzenie konta |

24 |

0,30 |

0,50 |

3,60 |

Zamknięcie konta |

2 |

0,50 |

0,50 |

0,50 |

Razem |

|

|

|

4,40 |

Pozostałe koszty rzeczowe:

Materiał |

Liczba jednostek |

Koszt jednostki |

Koszt standard. |

Formularz wniosku |

1 |

0,40 |

0,40 |

Formularz zabezp. |

1 |

0,20 |

0,20 |

Informacja o kred. |

1 |

0,20 |

0,20 |

Teczka kredytowa |

1 |

1,45 |

1,45 |

Formularz potwier. |

1 |

0,15 |

0,15 |

Wysyłka |

8 |

1,00 |

8,00 |

Razem |

|

|

10,40 |

Łącznie koszty standardowe kredytu detalicznego = 64,32 PLN

Rachunek kosztów standardowych umożliwia:

określenie wielkości liczbowych dla planowania, budżetowania, monitorowania i kontroli kosztów,

przyporządkowanie wartości pojedynczym operacjom,

przeprowadzenie analizy wydajności,

wspieranie procesu kontroli,

kalkulacja cen usług,

ustalenie wartości do rozliczania cen usług,

ocena efektywności pracowników i jednostek organ.

Ocena efektywności działania oddziałów banku:

Wyszczególnienie |

Oddz. 1 |

.. |

Oddz. n |

Razem |

+ Przychody z odsetek, ryzyka, prowizji, wymiany itp. - koszty bezpośrednie |

|

|

|

|

Marża pokrycia I |

|

|

|

|

+ odsetki za przekazane środki - odsetki za otrzymane środki + prowizje za usługi świadczone innym centrom - prowizje za usługi świadczone przez inne centra |

|

|

|

|

Marża pokrycia II |

|

|

|

|

(-)Koszty centrali, w tym:

|

|

|

|

|

Marża pokrycia III |

|

|

|

|

ZAKRES CENTRALIZACJI ZADAŃ CONTROLLINGU

Czynniki |

Zadania zcentralizowane |

Zadania zdecentralizowane |

Typ banku |

Małe banki |

Duże banki |

Usługi |

Ograniczona oferta |

Rozbudowana oferta |

Otoczenie |

Bliskie i stabilne |

Dalekie i zmienne |

Zarządzanie |

Zcentralizowane |

Zdecentralizowane |

Zdolności decyzyjne |

Niskie , małe doświadczenie |

Wysokie, Duże doświadczenie |

Zadania które muszą pozostać zcentralizowane:

harmonizowanie celów banku,

koordynowanie planowania,

sporządzanie sprawozdań i raportów,

modernizacja systemu zarządzania,

opracowywanie polityki banku.

Zadania zasadnicze:

wspieranie zarządzania,

system budżetowania,

zarządzanie strukturą bilansu

Zadania formalne:

koordynacja przepływu informacji,

analiza potrzeb informacyjnych,

kontrola systemu rachunkowości,

budowa systemu planowania,

optymalizacja struktury bilansu

Schematy podporządkowania komórek controllingu:

Podporządkowanie |

Centralny kontroler |

Kierownik jednostki |

Funkcjonalne |

|

|

Dyscyplinarne |

|

|

Zalety podporządkowania centralnemu kontrolerowi:

jednolita realizacja koncepcji controllingu,

dobra koordynacja działań,

szybka realizacja nowych koncepcji,

szybki przepływ informacji do centrali

Wady:

traktowanie kontrolera jako „szpiega” centrali,

izolacja i brak akceptacji kontrolera,

blokada informacyjna

Zalety podporządkowania kierownikowi jednostki:

zaufanie i akceptacja kontrolera,

dostęp do nieformalnych źródeł informacji,

koncentracja na potrzebach podległych komórek

Wady:

zaniedbywanie ogólnej koncepcji controllingu,

chęć zachowania jak największej samodzielności,

zaniedbywanie centralnej sprawozdawczości

Podległość komórek controllingu centralnego:

bezpośrednio radzie nadzorczej banku,

bezpośrednio prezesowi banku,

zarządowi banku (jako departament controllingu),

kierownictwu samodzielnego pionu (np. logistyki)

Struktura komórki controllingu w banku:

księgowość

kontrola podatki planowanie

rachunkowość ubezpieczenia zarządzanie

informacja

Zalety poszerzania zakresu controllingu:

szybkie zdobywanie autorytetu w banku,

eliminowanie konfliktów,

niezależność pozyskiwania danych,

lepsze sprzężenia zwrotne między funkcjami

Wydziały komórki conrollingu:

planowania i kontroli,

informacji i sprawozawczości,

opracowywania projektów,

doradztwa

Przykładowa struktura komórki controllingu:

Zadania centralnej komórki controllingu:

przygotowanie informacji decyzyjnych,

analiza i ocena systemu zarządzania

Zadania w ramach przygotowania informacji:

opracowanie koncepcji organizacji sprawozdawczości,

analiza potrzeb odbiorców informacji,

organizacja nadzoru i koordynacja źródeł informacji,

gromadzenie i agregacja sprawozdań,

kontrola planowania i budżetowania,

opracowywanie okresowych raportów,

prowadzenie różnego rodzaju statystyki,

standaryzacja stosowanej terminologii,

budowa systemów „wczesnego ostrzegania”

Zadania w ramach analizy i oceny systemu zarządzania:

opracowywanie instrumentów i metod zarządzania,

szkolenie kadry kierowniczej,

analiza efektywności i rentowności,

przygotowywanie systemów wspomagania decyzji,

ocena struktury bilansu banku oraz ryzyka,

koordynacja zadań controllingu,

rozwiązywanie problemów organizacyjnych,

planowanie dochodów i norm wydajności,

kontrola samodzielnych pionów organizacyjnych,

ustalanie cen rozrachunkowych

Zadania komórki controllingu w grupach kapitałowych:

bieżące informowanie zarządu,

pomoc w wyborze strategii dla grupy,

wdrażanie kanałów informacyjnych,

inicjowanie działań naprawczych,

opracowywanie reguł postępowania,

kontrola realizacji uchwał,

opracowywanie systemu oceny spółek,

opracowywanie systemu motywacyjnego

Przykładowa struktura departamentu controllingu:

zespół współpracy z oddziałami,

zespół nakładów inwestycyjnych,

zespół do spraw kosztów,

zespół kontroli finansowej,

zespół analizy przychodów

Zadania controllingu w samodzielnym pionie:

realizacja wytycznych controllingu centralnego,

adaptacja controllingu w systemie zarządzania,

informowanie centralnego kontrolera,

przygotowywanie analiz dla kierownictwa pionu,

szkolenie kierownictwa pionu w zakresie controllingu,

systematyczne informowanie kierownictwa banku,

opracowywanie metod identyfikacji i oceny ryzyka,

współpraca z centralną komórką controllingu

Temat 6: PLANOWANIE I BUDŻETOWANIE

Rola controllingu w planowaniu:

opracowywanie i zatwierdzanie planów,

monitorowanie wykonania planów,

badanie odchyleń od planu,

wyjaśnianie przyczyn odchyleń,

dokonywanie korekt (aktualizacja),

formułowanie wniosków na przyszłość

Rodzaje planów:

długoterminowe (strategiczne),

średnioterminowe (taktyczne),

krótkoterminowe (operacyjne + bieżące)

Etapy budowy planu:

analiza (kondycji banku, otoczenia, klientów itp.),

właściwe planowanie, a w tym:

określenie i rozpisanie celów do realizacji,

określenie sposobów i narzędzi realizacji celów,

wskazanie osób odpowiedzialnych

Cel planowania - rozpoznanie problemu i zmniejszenie ryzyka nietrafnych decyzji (ograniczenie niepewności).

Funkcje procesu planowania:

funkcja wyznaczania celów,

funkcja koordynacyjna,

funkcja sterowania,

funkcja optymalizacji,

funkcja kontrolna,

funkcja informacyjna,

funkcja motywacyjna,

funkcja zabezpieczająca

Elementy systemu planowania:

„wizja” - określenie głównych kierunków działania,

„misja” - określenie głównych obszarów działania,

polityka banku - na podstawie wizji i misji banku

Metody określania celów:

„burza mózgów”,

modele symulacyjne,

analiza portfelowa

Etapy procesu planowania:

wyznaczenie celów (na podstawie strategii),

opracowanie planów wstępnych (w oparciu o cele),

agregacja planów wstępnych,

akceptacja planu (lub jego weryfikacja),

jeśli plan wymaga weryfikacji to powrót do pkt. (b),

rozpisanie planu na etapy,

kontrola wykonania (feed-back lub feed-forward),

aktualizacja i korekty planu (w razie potrzeby).

Metody planowania:

planowanie odgórne,

planowanie oddolne,

metody mieszane

Pożądane cechy dobrego planu:

dokładność i jednoznaczność,

możliwość kontroli jego realizacji,

obowiązkowy charakter (egzekwowalność),

prostota, przejrzystość i zrozumiałość,

elastyczność.

Wśród czynników wpływających na powstanie odchyleń od planu można wymienić nietrafne założenia odnośnie:

struktury bilansu (w tym wielkości i struktury akcji kredytowej oraz bazy depozytowej),

ryzyka w aspekcie rezerw na należności i inne aktywa,

kosztów działania banku (osobowych i rzeczowych),

efektywności dokonanych inwestycji (np. zakupu akcji),

marży na produktach

Najczęściej prognozowane parametry zewnętrzne:

stopa inflacji,

stopy procentowe i kształt krzywej dochodowości,

kursy walutowe,

stopy rezerw obowiązkowych,

stopy i zasady podatkowe.

Proces ustalania schematu raportów:

określenie zakresu i przekroju analizy wykonania planu,

określenie parametrów zewnętrznych stanowiących bazę odniesienia,

określenie schematu raportów oraz odpowiedzialnych za nie jednostek (osób),

zatwierdzenie schematu i zakresu odpowiedzialności oraz określenie zasad wprowadzania modyfikacji.

Temat 7: WARUNKI FUNKCJONOWANIA CONTROLLINGU

Stosowanie controllingu wymaga określenia:

zakresu zadań controllingu,

stopnia centralizacji zadań,

budowy (struktury) komórek controllingu,

pozycji i hierarchii controllingu

Ponadto konieczne są:

zespołowe style kierowania,

zarządzanie przez cele i odchylenia,

ukierunkowanie filozofii banku na zysk,

właściwe ukształtowanie systemu zarządzania, w tym:

integracja systemu planowania i kontroli,

dostosowanie systemu informacyjnego,

ukierunkowanie struktury banku na rynek,

określenie przebiegu procesu decyzyjnego

Wyróżnia się następujące style kierowania:

styl dyrektywny,

styl patriarchalny,

styl konsultatywny,

styl kooperatywny,

styl partycypacyjny,

styl demokratyczny

Zalety zespołowych stylów kierowania:

odciążenie kierownictwa od zadań szczegółowych,

integracja i motywowanie pracowników,

szybka ocena efektów działań i decyzji,

wykorzystanie wiedzy i umiejętności pracowników,

wzrost poczucia odpowiedzialności,

identyfikacja pracowników z celami banku

Metody zarządzania wymagane przez controlling:

zarządzanie przez cele,

zarządzanie przez odchylenia,

zarządzanie przez delegowanie uprawnień,

zarządzanie przez wyniki,

zarządzanie przez motywowanie

Fazy procesu zarządzania przez cele:

faza przygotowawcza (przeszkolenie kadry, dobór doradców i konsultantów),

faza podstawowa (określenie i dezagregacja celów, wybór metod oceny, opracowanie i przegląd planów),

faza końcowa (ocena wyników, ustalenie odchyleń, wynagrodzenie efektywności, ustalenie celów na kolejny okres planistyczny).

Zalety metody zarządzania przez odchylenia:

oszczędność czasu kierownictwa,

wyzwalanie samodzielności i odpowiedzialności,

lepsze wykorzystanie kwalifikacji personelu,

oddzielenie spraw istotnych od drugorzędnych

Zasady zarządzania bankiem:

traktowanie rentowności jako kryterium decyzyjnego,

kierowanie polityki rozwojowej na przyszłe dochody,

analiza ryzyka

Integracja systemu planowania i kontroli:

sprzężenia wyprzedzające,

sprzężenia zwrotne

Główne fazy cyklu controllingu:

faza planowania (wyznaczenie celów banku),

faza sterowania (realizacja wyznaczonych celów),

faza kontroli (kontrola i analiza odchyleń od planów)

Analiza odchyleń powinna:

doprowadzić do wykrycia i korekcji odchyleń,

wskazać słabe punkty procesu planowania,

dawać wytyczne dla następnego procesu planowania

Księga planowania powinna zawierać:

wskazówki dotyczące planowania i jego filozofii,

opis systemu planowania i kontroli,

kalendarz planowania,

określenie organów planowania,

określenie metod i instrumentów planowania,

objaśnienie stosowanych pojęć i terminów

System informacji zarządczej powinien:

zapewniać każdej jednostce odpowiednie informacje,

przedstawiać zarządowi jasny opis sytuacji banku,

oceniać stopień realizacji celów,

opracowywać odpowiednie metody prezentacji danych

OGRANICZENIA MOŻLIWOŚCI CONTROLLINGU

Struktura organizacyjna:

skierowana na produkt a nie na klienta,

centralizacja władzy i decyzji,

System księgowy:

skierowany tylko na potrzeby sprawozdawczości,

brak odpowiednich kont analitycznych,

System informatyczny:

zła konstrukcja oraz zbyt mała wydajność,

brak tzw. hurtowni danych,

Analiza systemu finansowego banku:

brak odpowiednich danych historycznych,

brak porównywalności danych,

zbyt mała częstotliwość generowania danych,

brak danych dla analizy jakościowej.

Planowanie finansowe:

zbyt krótki okres planistyczny,

niedobór informacji (danych) makroekonomicznych,

zbyt duża zmienność otoczenia banku,

złe założenia planistyczne

Rachunek efektywności:

nieodpowiednia struktura organizacyjna,

brak informacji o produkcie i kliencie,

niedostosowanie syst. księgowego i informacyjnego,

brak oceny we wszystkich wymiarach,

niedobór danych rynkowych,

zbyt wysoki poziom inflacji,

brak informacji wewnętrznych (o sytuacji w banku)

Zarządzanie ryzykiem:

niejednorodny podział na rodzaje ryzyka,

brak metod i zintegrowanego systemu monitorowania,

słabo rozwinięty rynek instrumentów pochodnych,

brak danych księgowych

Organizacja wdrażania:

zbyt małe nakłady na wdrożenie controllingu,

niedostateczne wyszkolenie pracowników,

brak współpracy z ośrodkami szkoleniowymi

Opór ze strony pracowników:

brak uświadomienia i niechęć do nowych rozwiązań,

zbyt rozbudowana biurokracja wyższych szczebli,

zbyt duże obciążenie obowiązkami (przepracowanie),

brak doświadczonych controllerów,

IMPLEMENTACJA I INFORMATYZACJA CONTROLLINGU:

Sposoby podejścia do informatyzacji controllingu:

wdrażanie przy wykorzystaniu rozbudowanych systemów finansowo-księgowych (np. na bazie arkuszy kalkulacyjnych),

opracowywanie niezależnych systemów „dedykowanych” z myślą o konkretnym użytkowniku z uwzględnieniem jego: potrzeb, specyfiki oraz dotychczasowych systemów),

implementacja zintegrowanych systemów zarządzania.

Czynniki wpływające na wybór sposobu informatyzacji:

zasoby finansowe przeznaczone na wdrażanie systemu,

dotychczas stosowane systemy informacyjne,

specyfika działalności i struktura organizacyjna,

kwalifikacje i osobiste preferencje kadry kierowniczej (niekiedy „nieformalne” układy i powiązania).

Metody przekazywania (transferu) danych pomiędzy systemem finansowo-księgowym a systemem controllingu:

manualne (ręczne) wprowadzanie danych,

automatyczne przenoszenie danych,

metoda pośrednia (część ręcznie - część automatycznie).

1

1

![]()

Ryzyko stopy procentowej (sensu largo)

Ryzyko zakłócenia strumieni pieniężnych

Ryzyko struktury stóp procentowych

Ryzyko stopy procentowej (sensu stricte)

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

System rachunkowości

+ Kontrola

System planowania

+ Kontrola

System informacji i sprawozdawczości

Rada nadzorcza

Zarząd banku

Pion admin.- kadrowy

Pion marketingu i promocji

Departament controllingu

Pion gospodarki pieniężnej

Pion księgowo- sprawozd.

Pion centrów zysku

Rada nadzorcza

Departament controllingu

Zarząd banku

Pion administracyjno kadrowy

Pion marketingu i promocji

Pion gospodarki pieniężnej

Pion księgowo- sprawozd.

Pion centrów zysku

Pion „n”

Pion 2

Pion 1

Grupa fachowa 1

Grupa fachowa 2

Grupa fachowa n

AKTYWA

PASYWA

Kasa, rachunek bieżący w b.c.

(NBP), rezerwa obowiązkowa

Kredyty zaciągnięte w banku centralnym (NBP)

Udzielone kredyty i złożone lokaty międzybankowe

Przyjęte depozyty klientów i depozyty międzybankowe

Papiery wartościowe

(dłużne i udziałowe) i inne

instrumenty finansowe

Dłużne papiery wartościowe wyemitowane przez bank

Rezerwy i fundusze

Majątek trwały

Kapitał własny

Pozostałe aktywa

Pozostałe pasywa

I.

+

Wynik z tytułu odsetek

=

Wynik działalności bankowej

Wynik z pozostałych operacji bankowych

-

II.

-

Amortyzacja

Koszty działania banku

Wynik działalności bankowej

+

Saldo rezerw

=

Wynik działalności operacyjnej

Wynik finansowy brutto: zysk bądź strata

Wynik na operacjach nadzwyczajnych

Wynik działalności operacyjnej

III.

+

=

IV.

-

=

Wynik finansowy netto: zysk bądź strata

Podatki

Wynik finansowy brutto: zysk bądź strata

Jednostka z nadwyżką pasywów

Jednostka z nadwyżką aktywów

PLANOWANIE:

normatywne,

strategiczne,

operacyjne

KONTROLA:

normatywna,

strategiczna,

operacyjna

STEROWANIE:

normatywne,

strategiczne,

operacyjne

Zespół planowania

Zespół analiz

Zespół sprawozdawczości wewnętrznej

Wydział controllingu

CONTROLLING

FINANSE

Controlling i finanse

Wyszukiwarka