Źródła finansowania przedsięwzięć gospodarczych

Pokrycie kosztów działalności operacyjnej:

materiały i surowce,

płace pracowników bezpośrednio produkcyjnych i menedżerów,

energię,

sprzedaż.

Pokrycie kosztów ogólnych działalności i administracji:

podatki od wynagrodzeń,

ubezpieczenia społeczne,

odsetki od pożyczek,

podatki dochodowe,

dywidendy.

Wydatki inwestycyjne:

opracowanie projektów inwestycyjnych,

zakup maszyn i urządzeń,

zakup technologii,

zakup know how, licencji,

inne.

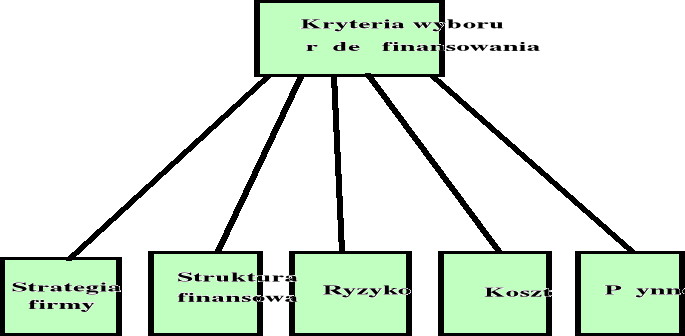

Rys.5.1 Kryteria wyboru źródeł finansowania.

Kształtowanie struktury kapitału

Optymalizując strukturę kapitału należy mieć na względzie m.in.:

długookresowy cel przedsiębiorstwa

wzajemną zależność pomiędzy działalnością bieżącą i rozwojową

właściwie ocenić relację pomiędzy efektem dźwigni a kosztem kapitału

konieczność modyfikacji strategii finansowej ze względu na zmieniające się warunki ekonomiczne, społeczne, gospodarcze

rezerwy finansowe jako neutralizatory ryzyka

finansowa elastyczność

obciążenie firmy podatkami (odsetki obniżają podstawę opodatkowania)

Źródła finansowania

Źródłami finansowania są:

źródła własne firmy (wewnętrzne i zewnętrzne) oraz

- źródła obce czyli zaciągnięte zobowiązania oraz kredyty i pożyczki.

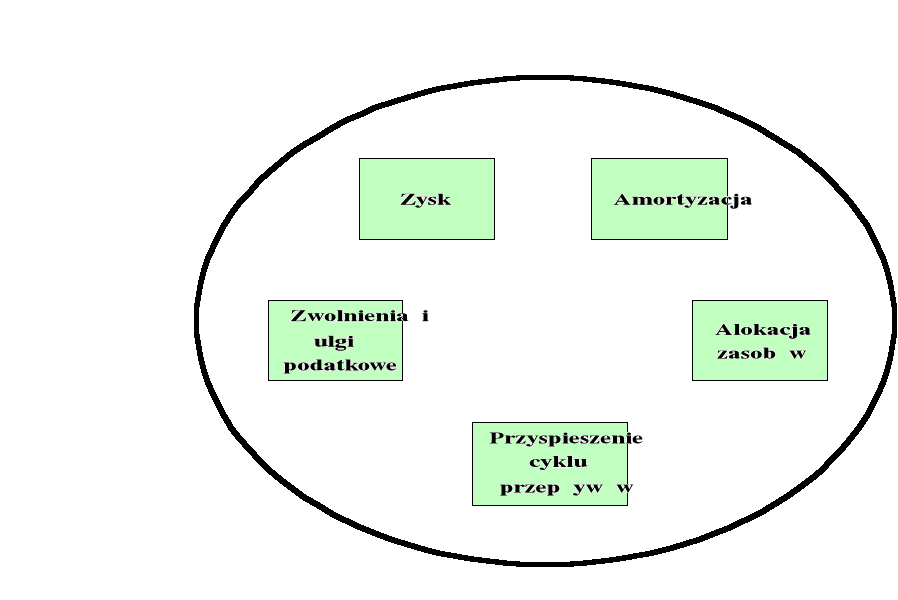

Źródła własne wewnętrzne

Rys. 5.4 Wewnętrzne źródła finansowania

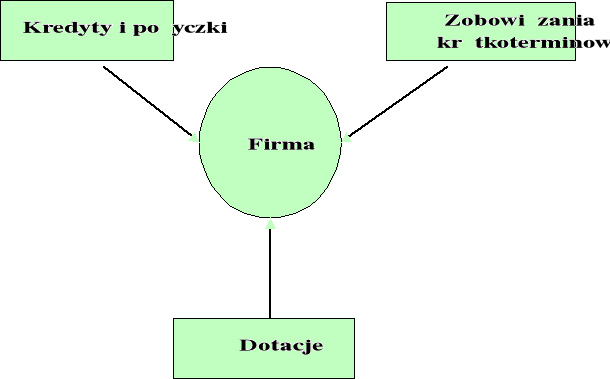

Rys. 5.5 Tradycyjne źródła finansowania

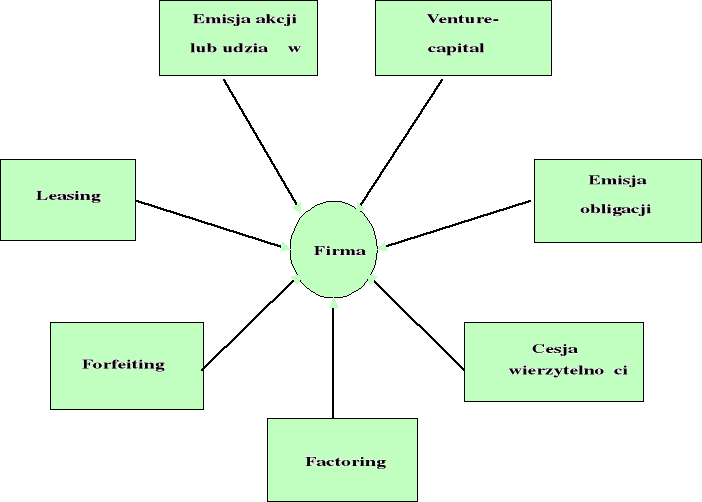

Rys.5.6 Nowoczesne źródła finansowania

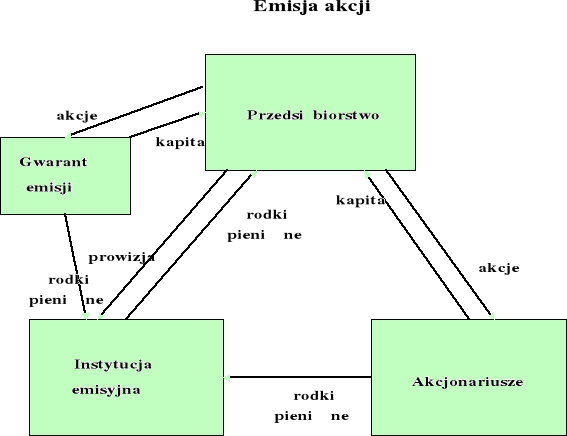

Rys. 5.7 Emisja akcji jako źródło finansowania zewnętrznego.

Zalety i wady emisji akcji

Podstawowymi zaletami emisji akcji są:

Pozyskanie kapitału nie wymagającego zwrotu.

Niższe koszty pozyskania środków finansowych.

Zwiększenie kapitałów własnych.

Poprawa płynności finansowej.

Do wad emisji akcji zaliczyć można:

1. Niechęć dotychczasowych akcjonariuszy do nowych emisji.

2. Zwykle emisja powoduje pogorszenie wskaźników stosowanych przez inwestorów do oceny opłacalności inwestycji w dane akcje.

3. Zmniejszenie nominalnie dywidendy przypadającej na akcję.

Koszt kapitału

Koszt kapitału uzyskanego drogą nowej emisji akcji składa się z dwóch podstawowych elementów

Kk = ks+ke,

ks - żądana stopa zwrotu akcjonariusza, udziałowca,

ke - koszty emisji rozumiane jako koszty przygotowania prospektów, opłat, prowizii instytucji rozprowadzających, itd.

Koszt kapitału uzyskanego poprzez zatrzymanie zysku, który stanowi kapitał własny firmy jest równy żądanej stopie zwrotu akcjonariusza.

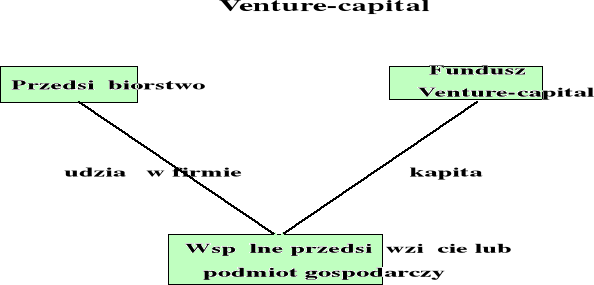

Rys. 5.8 Venture capital.

Koszt pozyskania kapitału Venture Capital

Podstawowym kosztem, który należy uwzględnić jest koszt związany ze stworzeniem profesjonalnego biznes planu.

Koszt kapitału jest sumą dwóch podstawowych elementów

Kk = ks+ke, gdzie

ks - żądana stopa zwrotu udziałowca,

ke - koszty inne rozumiane jako koszty przygotowania biznes planu, opłat, prowizji instytucji pośredniczących, itd.

Zalety i wady

Zalety funduszy venture capital.

Fundusze nie wymagają od swoich przyszłych partnerów żadnych zabezpieczeń, jak w przypadku kredytów bankowych.

Fundusz ponosi ryzyko w przedsięwzięciu wspólnie z innymi udziałowcami.

Jako udziałowiec wspiera przedsiębiorstwo w dziedzinach zarządzania i udostępniając wiedzę fachową.

Zwiększa wiarygodność wobec partnerów handlowych i banków.

Wady

Utrata dotychczasowej samodzielności właścicieli oraz zarządu.

Poprawa efektywności może się wiązać ze znacznymi zmianami w firmie.

Kapitały obce

Jako koszt kapitału obcego przyjmuje się

kd = id (1-t) + ke,

kd - koszt kapitału obcego(długu),

id - stopa oprocentowania,

t - stopa podatkowa,

ke - koszt emisji, prowizji (jeśli występuje).

Kredyty i pożyczki bankowe

Definicja kredytu

Kredyt bankowy jest to pożyczenie przez bank ubiegającemu się o kredyt klientowi określonej kwoty pieniężnej lub przejęcie jego zobowiązań na ustalony w umowie cel i okres, pod warunkiem zwrotu oraz zapłacenia oprocentowania i prowizji.

Tab.5.1 Charakterystyka kredytu i pożyczki.

KREDYT |

POŻYCZKA |

Jest udzielany na określone cele sprecyzowane we wniosku kredytowym |

Nie ma takiego wymogu |

Powinien być wykorzystany na zasadach i warunkach określonych w umowie kredytowej |

Zasady te nie obowiązują |

Na podstawie umowy kredytowej pozostawia się do dyspozycji kredytobiorcy w postaci bezgotówkowego pieniądza bankowego |

Może być udzielana w postaci gotówki |

Jest odpłatny |

Może być odpłatna lub nieodpłatna |

Banki udzielają kredytów ze środków powierzonych przez deponentów |

Jest instytucją prawa cywilnego, a udzielający ją może być tylko właściciel pieniędzy |

Koszty kredytu

Na koszty pozyskania kredytu składają się:

Koszty przygotowania biznes planu.

Marża banku za udzielenie kredytu.

Odsetki od kredytu.

Odsetki od kredytu mają największy udział w kosztach kredytu. W przypadku kredytów złotówkowych uzyskanie go wiąże się z płaceniem odsetek w wysokości minimum stawki WIBOR. Takich kredytów udzielają Raiffeisen-Centrobank, PBR, IBP Bank, HYPO-Bank, BRE. Pozostałe banki oferują kredyty wyżej oprocentowane w zależności od stopy refinansowej NBP. Wysokość stopy procentowej w głównej mierze zależy od wielkości udzielanego kredytu, wiarygodności kredytobiorcy, płynności zabezpieczeń kredytu, okresu spłaty kredytu, oraz banku udzielającego kredytu . Odsetki od kredytu dewizowego mogą się wahać dla dolara amerykańskiego od stawki LIBOR do około 12%, a dla marki niemieckiej od stawki FIBOR do około 12% * .

Zalety i wady kredytu

Zalety:

1. Łatwo odnawialne źródło finansowania.

2. Odsetki od kredytu stanowią koszt uzyskania przychodu (shield).

3. Możliwość negocjowania z bankiem w przypadku przejściowych trudności kredytobiorcy.

4. Udzielenie przez bank kredytu zwiększa wiarygodność kredytobiorcy.

Stosunkowo niski koszt kapitału.

Wadami kredytu bankowego są:

1. Trudne do uzyskania przez podmioty gospodarcze działające niedługo.

2. Długotrwała i ostra procedura wobec nowych kredytobiorców.

3. Wysokie odsetki karne za przeterminowane kredyty.

4. Zwiększenie udziału obcego kapitału

5. Konieczność spłaty kapitału podstawowego.

Niepewność co do zachowania się banku w przypadku czasowej niewypłacalności podmiotu.

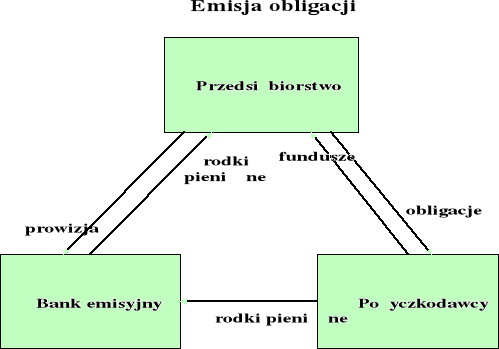

Rys. 5.10 Emisja obligacji.

Zalety i wady emisji obligacji

Zaletami emisji obligacji są:

Łatwo odnawialne źródło finansowania.

Stosunkowo niskie koszty pozyskania kapitału.

Rozproszeni pożyczkodawcy.

Znane z góry koszty bezpośrednie transakcji.

Wady to:

Podwyższenie kosztów w przypadku obniżenia stopy procentowej w bankach.

Możliwość braku zainteresowania ze strony pożyczkodawców.

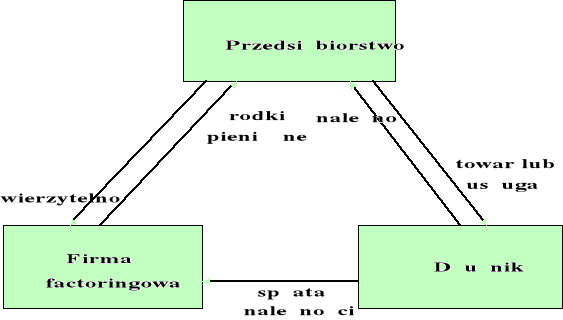

Rys. 5.11 Factoring.

Koszty factoringu

Koszty jakie ponosi przedsiębiorstwo z tytułu zawarcia umowy factoringowej mają podobny charakter jak przy kredycie, jednakże firma factoringowa stosuje blokadę od 10% do 20% należności na poczet gwarancji. Po uregulowaniu wierzytelności przez dłużnika kwota jest wypłacana dostawcy. Podstawowym kosztem jest dyskonto ( stopa procentowa ), którego wysokość zależy od okresu na jaki opiewa wierzytelność. Istotne znaczenie ma także marża jaką pobiera firma factoringowa za usługę. Marża lub prowizja może być przedmiotem negocjacji w zależności od wielkości, obrotów i opinii firm uczestniczących w transakcji. W tabeli 5.2 zaprezentowano przykładowe stopy dyskontowe oraz marże stosowane przez firmy factoringowe w Polsce.

Tab.5.2 Koszty factoringu w bankach (dane z 1996 roku)

Firma factoringowa |

Dyskonto |

Marża lub prowizja |

Min. wart. Faktury (zł) |

Bank Gdański |

30% |

2%-5% + 0,5%-1% limitu |

5000 |

BGK |

35% |

500-700 zł + 1-1,5% limitu |

500 |

Bank Handlowy |

32% |

0,5%-1,5% |

|

BIG |

20% |

0.05%-0.2% za każdy tydzień |

10000 |

PEKAO SA |

27% |

prowizja +10% wierzytelności na fundusz gwarancyjny do zwrotu + 0,75% limitu |

|

BPH |

WIBOR |

marża + prowizja od 0,25% wierzytelności |

|

Bank Przemysłowy |

3,2-3,6% mies. |

|

|

POLFACTOR (BRE) |

refinansowy |

3-7%, + 0,5-3% |

1000 |

PBI |

28% |

0,1-1% wartości faktury+ 0,5%-2% limitu |

|

PKO BP |

WIBOR |

1% |

|

WBK |

29% |

1-10% |

|

Bank Śląski |

WIBOR |

0-8%+3% wartości |

|

Zalety i wady factoringu

Do podstawowych zalet factoringu należą:

Faktor ma możliwość szybszego uzyskania środków finansowych

Factoring jest alternatywą w stosunku do kredytu obrotowego formą wspierania płynności dostawcy, bez konieczności obciążania aktywów firmy zobowiązaniami kredytowymi.

Dostawca zostaje uwolniony od uciążliwych i kosztownych czynności związanych z dochodzeniem zapłaty należności.

Dostawca ma możliwość elastyczniejszego operowania terminami płatności wobec swoich klientów.

Dostawca może przeznaczyć uzyskane wcześniej środki na zakup towarów lub produktów, utrzymując żądany poziom zapasów.

Poprawa dyscypliny stosunków gospodarczych między partnerami.

Poprawienie stosunku bieżących aktywów do bieżących zobowiązań.

Wadami factoringu są:

Wyższe koszty niż przy zaciągnięciu kredytu krótkoterminowego.

Możliwość wpływu na pogorszenie reputacji firmy.

Redukcja kontaktów z klientami, którzy poprzez obsługę factoringową nie mogą już sobie pozwolić na przeciąganie spłat zobowiązań.

Uzależnianie się od firmy factoringowej.

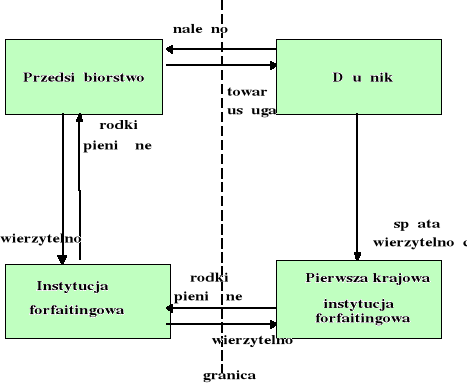

Rys. 5.12 Forfaiting

Koszty forfaitingu

Na wysokość kosztów forfaitingu ma wpływ wiele czynników dotyczących importera i jego kraju, a także waluty transakcji. Preferowane są waluty, które zapewniają instytucji forfaitingowej łatwość refinansowania się na eurorynku, np. dolary amerykańskie, marki niemieckie, franki szwajcarskie. Na koszt forfaitingu składają się dyskonto należności oraz prowizja za przeprowadzenie transakcji. Koszty dyskonta stosowanego w forfwitingu są wyższe od kosztów kredytu bankowego.

Zalety i wady forfaitingu

Zaletami forfaitingu są:

Uwolnienie eksportera od ryzyka związanego z ewentualną windykacją należności.

Uzyskanie środków finansowych przed terminem płatności za dostawę.

Forfaiting obejmuje całą wartość dostawy, bez konieczności wnoszenia wkładu własnego.

Uwolnienie od ryzyka zmienności kursów walutowych.

Polepszenie płynności finansowej.

Forfaiting nie zmienia struktury kapitałowej.

Możliwość poszukiwania nowych zagranicznych partnerów, bez potrzeby kalkulowania ryzyka, w przypadku pozyskania nowego odbiorcy.

Możliwość wydłużenia terminów płatności, bez wpływu na płynność finansową firmy.

Wadami forfaitingu są:

Wyższe koszty operacji niż w przypadku kredytów.

Możliwość stosowania tylko przez duże podmioty gospodarcze.

Cesja wierzytelności

Rys. 5.13 Cesja wierzytelności.

Koszt przelania wierzytelności.

Ponieważ skupem wierzytelności zajmują się w Polsce głównie banki, koszt cesji jest zbliżony do kosztów kredytu zaciągniętego w banku. Koszty oczywiście mogą ulec podwyższeniu w sytuacji gdy sprzedający wierzytelność nie jest posiada wiarygodności kredytowej lub zabezpieczenie wierzytelności jest niewystarczające.

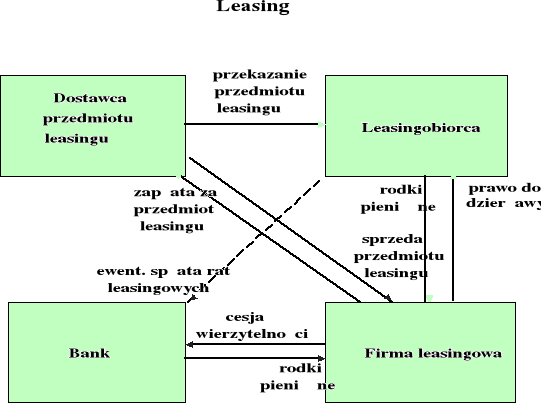

Leasing

Rys. 5.14 Leasing.

Leasing finansowy - polega na przekazaniu przez leasingodawcę leasingobiorcy dóbr inwestycyjnych do użytkowania na czas zbliżony do okresu jego gospodarczej używalności, z jednoznacznym zagwarantowaniem prawa zakupu tego dobra po okresie trwania umowy (opcja kupna ). Płatności leasingowe ustalane są z góry na cały czas użytkowania przedmiotu umowy i obejmują :

wartość środka trwałego ( raty kapitałowe )

oprocentowanie udzielonego kredytu

Leasing operacyjny - polega na przekazaniu przez leasingodawcę leasingobiorcy do użytkowania przedmiotu umowy na czas oznaczony ( znacznie krótszy niż w leasingu finansowym ) bez udzielenia gwarancji zakupu tego środka po upływie okresu leasingu.

Leasingodawcą może być wyspecjalizowana firma leasingowa, producent, którego wyroby będą przedmiotem leasingu lub bank. Często bank refinansuje przedsiębiorstwo leasingowe wówczas, przedsiębiorstwo spłaca kredyt lub może scedować spłatę rat leasingowych na bank. |

Całkowity koszt leasingu otrzymamy sumując następujące elementy:

Wartość pierwszej wpłaty

+ Opłata manipulacyjna

+ Wartość wszystkich rat leasingowych ( iloczyn raty miesięcznej i ilości miesięcy)

+ Opcja wykupu ( 1% wartości netto środka trwałego)

--------------------------------------------

= Całkowity koszt leasingu

Zalety i wady leasingu

Do podstawowych zalet leasingu można zaliczyć:

Możliwość finansowania do 100% inwestycji ze środków obcych

Elastyczność finansowania inwestycji

Uniknięcie początkowych nakładów inwestycyjnych

Rozszerzenie możliwości kredytowych

Zmniejszenie całkowitych kosztów inwestycji

Korzyści podatkowe

Korzyści bilansowe

Umożliwienie łatwiejszego dostępu do nowoczesnych technologii

Do podstawowych wad leasingu można zaliczyć:

Wieloznaczność i nieostrość pojęciową leasingu

Brak odrębnej regulacji prawnej leasingu (w Polsce)

Wysokie koszty transakcji ponoszone przez korzystającego z leasingu

Dotkliwe skutki niedotrzymania terminowych rozliczeń

Wątpliwość co do praw korzystającego wobec dostawcy

Ponoszenie ryzyka cenowego i rzeczowego przez korzystającego

Ponoszenie odpowiedzialności za produkt przez korzystającego, chociaż prawnie do niego nie należy.

Niepewność wobec możliwości wykupienia przedmiotu leasingu po okresie umowy. [85]

Porównanie źródeł finansowania

Tab. 5.3 Cechy charakterystyczne źródeł finansowania

Rodzaj |

Obligacja |

Akcja uprzywilejowana |

Akcja zwykła |

Typ kapitału |

dług |

kapitał |

Kapitał |

Termin spłaty |

ustalony |

nieskończony |

Nieskończony |

Prawo głosu |

nie ma |

nie ma, bądź ma |

Posiada |

Forma własności posiadacza |

nie jest współwłaścicielem firmy |

jest współwłaścicielem firmy |

Jest współwłaścicielem firmy |

Bankructwo |

spłacony |

spłacony przedostatni |

Spłacony ostatni |

Forma zwrotu |

kapitał i odsetki |

ustalona dywidenda |

Dywidenda |

Ryzyko kapitałodawcy |

małe |

duże |

Bardzo duże |

Tabela 5.4. Zalety i wady wybranych form finansowania [81]

Nazwa źródła |

Zaleta |

Wada |

1 |

2 |

3 |

Akcje |

• pozyskanie kapitału nie wymagającego zwrotu • zwiększenie kapitałów własnych • poprawa płynności finansowej |

• niechęć dotychczasowych akcjonariuszy do nowych emisji • pogorszenie wskaźników stosowanych przez potencjalnych akcjonariuszy |

Fundusz |

• nie wymaga od swoich przyszłych partnerów zabezpieczeń, jak w przypadku kredytów bankowych • fundusz ponosi ryzyko w przedsięwzięciu wspólnie z innymi udziałowcami • wspiera przedsiębiorstwo w dziedzinach zarządzania udostępniając wiedzę fachową • zwiększa wiarygodność wobec partnerów handlowych i banków |

• utrata dotychczasowej samodzielności właścicieli oraz zarządu • poprawa efektywności może się wiązać ze znacznymi zmianami w firmie |

Kredyt |

• jest łatwo odnawialnym źródłem finansowania • odsetki od kredytu stanowią koszt uzyskania przychodu • jest możliwość negocjowania z bankiem w przypadku przejściowych trudności • udzielenie przez bank kredytu zwiększa wiarygodność kredytobiorcy • stosunkowo niski koszt kapitału |

• trudny do uzyskania przez podmioty gospodarcze działające niedługo • uciążliwa procedura wobec nowych kredytobiorców • wysokie odsetki karne za przeterminowane kredyty • zwiększenie udziału obcego kapitału • konieczność spłaty kapitału podstawowego • niepewność co do zachowania się banku w razie czasowej niewypłacalności podmiotu |

Obligacja |

• łatwo odnawialne źródło finansowania • stosunkowo niskie koszty kapitału • rozproszeni pożyczkodawcy • znane z góry koszty bezpośrednie transakcji |

• wzrost kosztów w przypadku obniżenia stopy procentowej w bankach • możliwość braku zainteresowania ze strony pożyczkodawców |

Factoring |

• daje możliwość szybszego uzyskania środków finansowych • jest alternatywą w stosunku do kredytu obrotowego formą wspierania płynności dostawcy |

• wyższe koszty niż przy zaciągnięciu kredytu krótkoterminowego • możliwość wpływu na pogorszenie reputacji firmy |

|

• dostawca zostaje uwolniony od uciążliwych i kosztownych czynności związanych z dochodzeniem zapłaty należności • dostawca ma możliwość

elastyczniejszego operowania terminami płatności wobec swoich klientów • dostawca może przeznaczyć uzyskane wcześniej środki na zakup towarów lub produktów, utrzymując żądany poziom zapasów |

• redukcja kontaktów z klientami, którzy przez obsługę factoringową nie mogą już sobie pozwolić na przeciąganie spłat zobowiązań |

Factoring |

• poprawa dyscypliny stosunków gospodarczych między partnerami • poprawienie stosunku bieżących aktywów do bieżących zobowiązań |

|

Forfaiting |

• uwolnienie eksportera od ryzyka związanego z ewentualną windykacją należności • uzyskanie środków finansowych przed terminem płatności za dostawę • forfaiting obejmuje całą wartość dostawy, bez konieczności wnoszenia wkładu własnego • uwolnienie od ryzyka zmienności kursów walutowych • polepszenie płynności finansowej • forfaiting nie zmienia struktury kapitałowej • możliwość poszukiwania nowych zagranicznych partnerów, bez potrzeby kalkulowania ryzyka, w przypadku pozyskania nowego odbiorcy • możliwość wydłużenia terminów płatności, bez wpływu na płynność finansową firmy |

• wyższe koszty operacji niż w przypadku kredytów • możliwość stosowania tylko przez duże podmioty gospodarcze

|

Leasing |

• możliwość finansowania do 100% inwestycji ze środków obcych • elastyczność finansowania inwestycji • uniknięcie początkowych nakładów inwestycyjnych • rozszerzenie możliwości kredytowych • zmniejszenie całkowitych kosztów inwestycji • korzyści podatkowe • korzyści bilansowe • umożliwienie łatwiejszego dostępu do nowoczesnych technologii

|

• wieloznaczność i nieostrość pojęciowa leasingu • wysokie koszty transakcji ponoszone przez korzystającego z leasingu • dotkliwe skutki niedotrzymania terminowych rozliczeń • wątpliwość co do praw korzystającego wobec dostawcy • ponoszenie ryzyka cenowego i rzeczowego przez korzystającego • ponoszenie odpowiedzialności za produkt przez korzystającego, chociaż prawnie do niego nie należy |

Dywersyfikacja źródeł finansowania

Obliczenie kosztu kapitału

Średni ważony koszt kapitału w przedsiębiorstwie, przy założeniu, że wypracowana struktura kapitału jest Xd : Xap : Xw, oblicza się następująco:

(WACC) kk = Xd * kd + Xap * kap + Xw * kw,

gdzie:

Xd - udział kapitału zadłużeniowego, w kapitale stałym firmy,

Xap - udział kapitału własnego - kapitał akcyjny uprzywilejowany w kapitale własnym firmy,

Xw - udział kapitału własnego, (zysk zatrzymany i akcje zwykłe) w kapitale stałym firmy,

Xd + Xap + Xw = 1,

kd - koszt kapitału zadłużeniowego,

kap - koszt kapitału z akcji uprzywilejowanych,

kw - koszt kapitału własnego.

Koszt kapitału zadłużeniowego po opodatkowaniu oblicza się jako

kd = iz (1 - t),

gdzie: iz - stopa oprocentowania kredytu bankowego lub obligacji, t - stopa podatku dochodowego.

Koszt kapitału własnego:

- koszt akcji uprzywilejowanej

kap = Dp / Pnet,

gdzie: Dp - dywidenda roczna płacona posiadaczowi akcji uprzywilejowanej, Pnet - cena netto jednej akcji (cena - koszt emisji).

koszt akcji zwykłych

ke = (D1 / Po) + g,

a emisji nowych akcji:

k'e= (D1 / Pnet) + g,

gdzie:

D1 - dywidenda przyszłoroczna przypadająca na 1 akcję,

Po - obecna cena rynkowa jednej akcji,

Pnet - cena jednej akcji pomniejszona o koszty emisji,

g - spodziewana stopa wzrostu firmy (dywidendy bądź zysku netto).

Przykład 5.1.

W wyniku analizy sytuacji zakładu LOMB SA i jego perspektyw rozwojowych przyjęto 5-letni projekt programu inwestycyjnego. Projekt opracowano w horyzoncie czasowym 1994-1998.

Określono niezbędny docelowy kapitał inwestycyjny oraz jego zapotrzebowanie w poszczególnych latach realizacji programu inwestycyjnego, tabela 5.4.

Tab. 5.4 Harmonogram wydatków inwestycyjnych.

Lp. |

Rok |

Nakład [mld starych. Zł] |

1 |

1994 |

162.10 |

2 |

1995 |

39.00 |

3 |

1996 |

105,00 |

4 |

1997 |

96.00 |

5 |

1998 |

70.00 |

|

RAZEM |

472.10 |

Opracowany projekt programu inwestycyjnego jest konsekwencją dokonujących się już od wielu lat zmian zarówno w Spółce, jak i na rynku producentów ceramiki.

Rozważono następujące możliwości finansowania inwestycji.

Wersja A.

Zakłada się emisję 1 136 000 akcji o cenie nominalnej 50 000,-zł/akcję i cenie emisyjnej

150 000,-zł/akcję. Otrzyma się wówczas:

56 800 mln zł. kapitału akcyjnego i

113 600 mln zł. nadwyżki

Razem 170 400 mln zł.

Koszty emisji przyjęto w wysokości 5 000 mln zł., zatem wzrost kapitału wynosi 165 400 mln zł., który w całości przeznacza się na inwestycje.

Analiza sytuacji finansowej Firmy w trakcie przeprowadzanych symulacji komputerowych wykazuje, że 400 000 mln zł. projektowanych wydatków inwestycyjnych w latach 94 - 99, zapewni korzystanie z zysku zatrzymanego i zaciągnięcie kredytu bankowego w wysokości 120 000 mln zł. pobieranego w następujących transzach [w mln zł.] (tabela 5.5)

Tab. 5.5 Transze kredytu

Rok |

Miesiąc |

Wielkość [mln. zł] |

1996 |

03 |

10 000 |

|

09 |

30 000 |

1997 |

03 |

20 000 |

|

07 |

30 000 |

1998 |

03 |

10 000 |

|

08 |

10 000 |

|

11 |

10 000 |

razem |

|

120 000 |

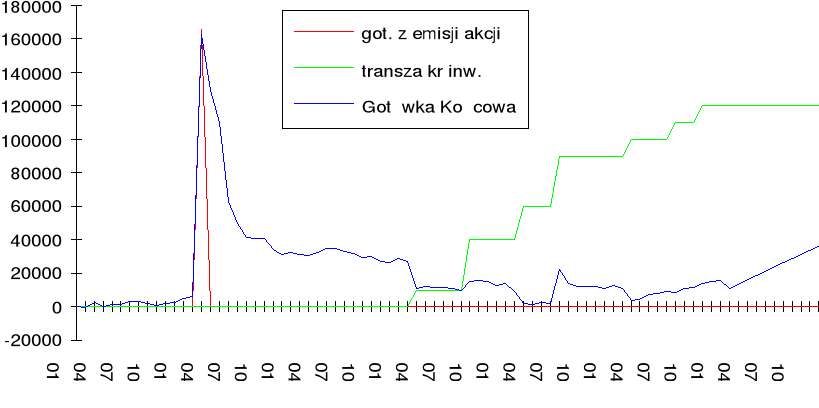

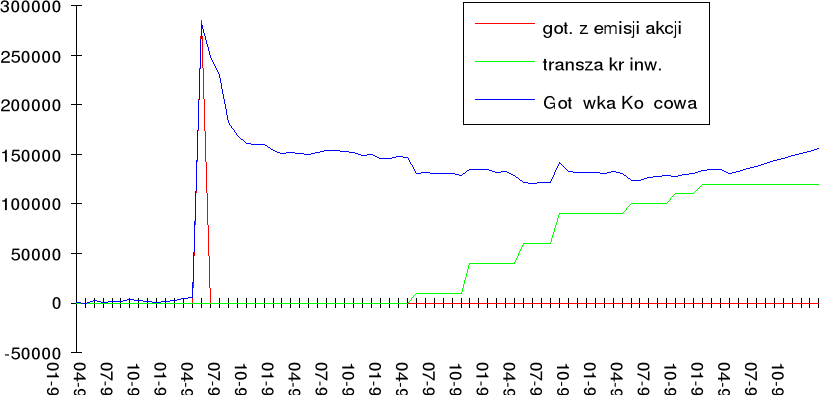

Tak zdywersyfikowane źródła finansowania zapewniają firmie pełną płynność finansową, (rys. 5.15).

Rys. 5.15 Płynność finansowa spółki dla wersji finansowania A.

Odsetki od kredytów przyjęto na poziomie 6% powyżej inflacji. Otrzymuje się wówczas dodatni przepływ gotówki. Najniższą wartość gotówki obserwuje się w kwietniu 1997r. Wynosi ona 1 300 mln zł.

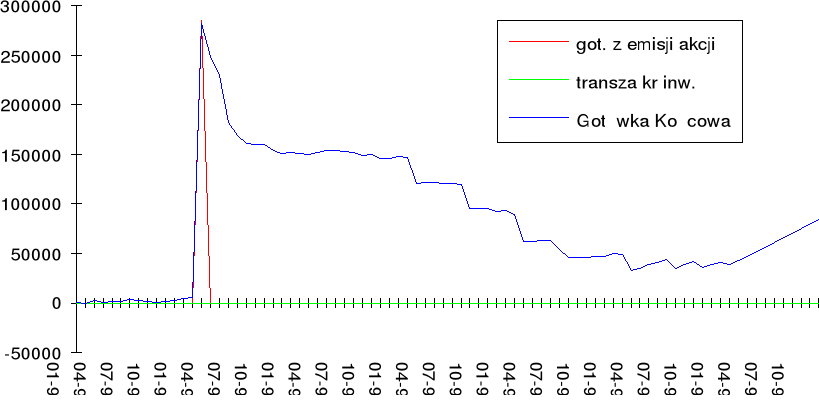

Wersja B.

Emisja akcji i transze kredytu jak w wersji A. Oprocentowanie kredytu przyjęto na poziomie 8% powyżej inlacji- wówczas najniższy poziom gotówki w kwietniu 1997r. wynosi

810 mln zł. (rys.5.16).

Rys. 5.16 Płynność finansowa spółki dla wersji finansowania B.

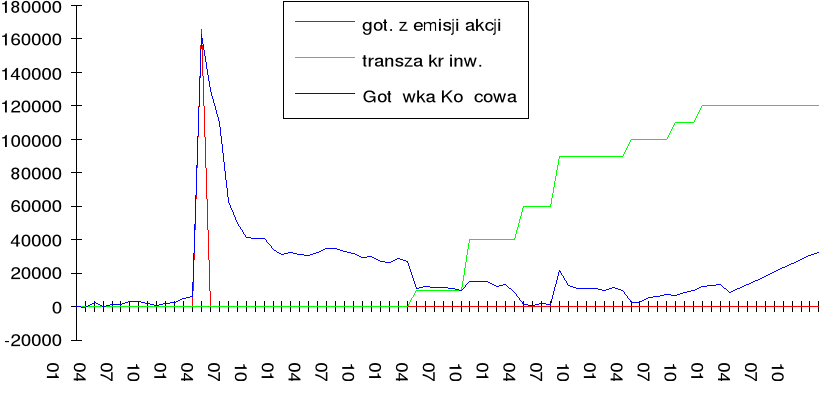

Wersja C.

Transze kredytu przyjęto jak w wersjach A i B, oprocentowanie kredytu 8% powyżej inflacji. Emisja 2 000 000 akcji o cenie nominalnej 50 000 zł./akcję i cenie emisyjnej 150 000 zł./akcję. Otrzymuje się wówczas:

100 000 mln zł. kapitału akcyjnego

200 000 mln zł. nadwyżki

Razem 300 000 mln zł.

Proponuje się 30% nowych akcji, to jest 600 000 akcji, sprzedać w ofercie publicznej, a 70% inwestorom aktywnym. Koszt emisji szacuje się następująco:

6 200 mln zł. - koszt emisji transzy dużych inwestorów,

9 000 mln zł. (10% wartości emisji) - koszt emisji transzy małych inwestorów.

Płynność finansową spółki dla wersji finansowania C

Rys. 5.17 Płynność finansowa spółki dla wersji finansowania C.

Przy takiej formie emisji istnieje możliwość dokonywania wpłat za akcje ratami, w miarę zapotrzebowania firmy na kapitał inwestycyjny - ułatwi to niewątpliwie znalezienie i negocjacje z potencjalnymi inwestorami aktywnymi. Jak również usunie niedogodność powtórnego poszukiwania aktywnych inwestorów, koniecznych przy ewentualnej drugiej emisji - publicznej.

W tej wersji gotówka na koniec każdego miesiąca jest bardzo wysoka - pozwala zastanawiać się nad nowymi projektami inwestycyjnymi i wypłacaniem dywidend akcjonariuszom.

Wersja D.

Emisja 2 000 000 akcji, jak w wersji C, ale bez zaciągania kredytu inwestycyjnego. Poziom gotówki przekracza (w każdym miesiącu) 30 000 mln zł.(rys.5.18).

Rys. 5.18 Płynność finansowa spółki dla wersji finansowania D.

Dokonanie wyboru formy finansowania należy oczywiście do walnego zgromadzenia akcjonariuszy. Wersje A, B, C są możliwe do zrealizowania pod warunkiem nie wypłacania dywidend w czasie realizacji projektu i zaciągnięcia odpowiedniego kredytu. Realizacja wersji D natomiast daje nie tylko możliwość realizacji projektu, ale również umożliwia wypłacanie dywidend bez zaciągania ryzykownych kredytów.

Koszt kapitału obcego jest doliczany do kosztów przedsiębiorstwa i w związku z tym jest niższy niż oprocentowanie kredytu (tarcza podatkowa); z punktu widzenia firmy i właściciela, jest on niższy niż koszt kapitału własnego, ale za to korzystanie z niego wiąże się z wyższym ryzykiem. Kapitał własny chociaż jest droższy, to korzystanie z niego jest mniej ryzykowne - funduszodawca ponosi ryzyko razem z funduszobiorcą.

Wybór między poziomem ryzyka i kosztem jest jednym z najważniejszych elementów decyzji finansowych.

* Stawki w czasie mogą ulegać zmianie.

87

Wyszukiwarka