PLAN MARKETINGOWY ZAKŁADÓW OBUWNICZYCH

Spis treści

Charakterystyka przedsiębiorstwa

Rys historyczny

Misja firmy

SJB

Analiza makrootoczenia

Segmenty makrootoczenia

Scenariusze stanów otoczenia

Analiza potencjału strategicznego

Bilans strategiczny zasobów przedsiębiorstwa

Kluczowe czynniki sukcesu

Profile konkurencyjne

Cykl życia produktu.

Macierz BCG

Analiza otoczenia konkurencyjnego

Pięć sił Portera

Mapy grup strategicznych

Analiza SWOT

1. Charakterystyka organizacyjno - ekonomiczna fabryki obuwia.

Zakłady Obuwnicze X SA zostały założone w 1967r. w Katowicach.

Podstawowym produktem przedsiębiorstwa było obuwie męskie (ok. 60% produkcji) sprzedawane w kraju, ale również eksportowane do ZSRR, Włoch, Anglii, Holandii, Niemiec, Austrii, i USA.

W końcu lat 80-tych przedsiębiorstwo zatrudniało 3.473 osób i produkowało 4 mln par obuwia.

Transformacja systemu gospodarczego w Polsce na początku lat 90-tych oraz załamanie rynków ZSRR bardzo negatywnie odbiło się na działalności firmy. Przejście zakładów na warunki samofinansowania i pojawiający się w Polsce import konkurencyjnego obuwia (uniemożliwiające kosztowe ustalanie cen), spowodowały, że firma wpadła w poważne problemy finansowe. Źródłem problemów były znaczne przerosty kosztowe (duży majątek socjalny, przerost zatrudnienia), lawinowy wzrost stóp oprocentowania kredytów, niska efektywność pracy i brak umiejętności funkcjonowania w gospodarce rynkowej. W efekcie dramatycznie spadła sprzedaż, rosły jej straty i zadłużenie.

Szansą na rozwiązanie problemu zadłużenia firmy była uchwalona przez Sejm ustawa o restrukturyzacji finansowej przedsiębiorstw i banków, otwierająca przed firmą możliwości redukcji zadłużenia. Wszczęte w 1994 roku bankowe postępowanie ugodowe wobec Zakładów pozwoliło firmie umorzyć 65% długów, a pozostałe 35% zamienić na akcji powstałej na bazie przedsiębiorstwa spółki akcyjnej.

Zakłady Obuwnicze X S.A. zostały znacząco zrestrukturyzowane również w zakresie działalności operacyjnej. Dokonano zbycia praktycznie całego majątku socjalnego, sprzedano kilka budynków, zlikwidowano przestarzałe linie produkcyjne.

Zakłady Obuwnicze X jako Spółka Akcyjna powstała w czerwcu 1995 w wyniku przekształcenia przedsiębiorstwa państwowego w Spółkę Akcyjną Skarbu Państwa.

Zakłady Obuwnicze X to od lat jeden z wiodących producentów wysokiej jakości obuwia męskiego w Polsce. W roku 1998 Zakłady weszły do grupy kapitałowej "POT" BUT-S S.A., która jest potentatem w produkcji obuwia damskiego, męskiego i młodzieżowego. Dzięki stosowaniu najwyższej jakości materiałów - skór wierzchnich i podszewkowych a także modnemu wzornictwu powstaje produkt najwyższej jakości porównywany z liderami światowego obuwnictwa.

Nad walorami użytkowymi i estetycznymi butów Zakładów X czuwa zespół konstruktorów - projektantów, którzy rozpracowują konstrukcję wzorów za pomocą systemów komputerowych. Powstaje pierwowzór w oddziale produkcji doświadczalnej. Potem zostaje przekazany do akceptacji służbom handlowym i marketingowym. Jeśli ocena danego modelu jest pozytywna podejmuje się decyzję o wdrożeniu go do masowej produkcji. W sezonie opracowuje się średnio około 180 modeli

Za serię półbutów męskich przyznano Fabryce w 1999 roku Godło Promocyjne Teraz Polska i tym samym firma znalazła się w gronie najlepszych polskich producentów. Fabryka zdobywała również "Złote Medale" Międzynarodowych Targów Poznańskich.

Fabryka prezentowała swoje wyroby na targach krajowych (Krajowe Branżowe Targi "Obuwie-Skóra" 2000 w Łodzi) i zagranicznych - w Moskwie (Rosja), Kijowie (Ukraina), Brnie (Czechy), pokazach mody Antkowiaka w Brnie, Honaoka w Poznaniu, Mister Poland. Firma sponsoruje olimpiady szkolne, konkursy regionalne Miss Polski, itp. Zakłady Obuwnicze X nieodpłatnie przekazały obuwie domom opieki społecznej, PCK, domowi dziecka, Caritas, Centrum Pomocy Bliźniemu Markot. Obuwie firmy wybierane jest jako element ubioru mundurowego przez firmy takie jak LOT, Poczta Polska.

Organami zarządzającymi Spółką są: Walne Zgromadzenie Akcjonariuszy, Rada Nadzorcza oraz Zarząd Spółki, w skład której wchodzą: Prezes Zarządu (Dyrektor Naczelny) oraz Członek Zarządu (Dyrektor ds. Finansowych - Główny Księgowy).

Zadania kierownictwa naczelnego koncentrują się na formułowaniu strategii dla całej organizacji, nadzorze, kontroli i koordynacji funkcjonowania poszczególnych działów i centralnych komórek organizacyjnych oraz na rozdziale ograniczonych zasobów pomiędzy poszczególnymi działami, które charakteryzują się dużą samodzielnością.

W 1991 roku przedsiębiorstwo rozpoczęło program restrukturyzacji zmierzający do usprawnienia procesów produkcji i zbytu oraz zwiększenie ich elastyczności. Jednym z nich była likwidacja tych komórek, które zostały przekazane na zewnątrz przedsiębiorstwa lub sprzedane (np. szkoła, mieszkania, ośrodek wypoczynkowy, hotel itd.). Dokonano przeglądu stanowisk nieprodukcyjnych pod kątem przydatności dla realizacji przyjętej strategii rozwoju przedsiębiorstwa i w efekcie spłaszczeniu uległa struktura administracyjno-biurowa (zmniejszenie liczby komórek, zwiększenie integracji).

Misja firmy

Przedmiotem działalności Spółki jest:

Produkcja obuwia i jego elementów,

Usługi w zakresie produkcji obuwia i jego elementów,

Działalność handlowa wyrobami własnymi i obcymi,

Pośrednictwo handlowe między podmiotami gospodarczymi, krajowymi i zagranicznymi.

Zakłady Obuwnicze X produkują obecnie obuwie wyjściowe skórzane dla mężczyzn, kobiet i młodzieży przeznaczone w większości asortymentów na wszystkie pory roku (całosezonowe). Podstawową rolę w ofercie produktowej firmy pełni obuwie męskie wyjściowe skórzane.

Zakłady produkują obuwie wyjściowe skórzane w następujących asortymentach:

Całoroczne obuwie męskie wizytowe wysokiej klasy- skierowane dla całego segmentu o średnich i wysokich dochodach. Produkowane jest ze skór importowanych najwyższej jakości oraz na najlepszych jakościowo podeszwach (także głównie importowanych).

Całoroczne obuwie męskie średniej klasy - nieco tańsze od poprzedniego (z uwagi na wykorzystywanie skór krajowych), skierowane do średniego segmentu cenowego.

Półbuty męskie na grubych i średnich spodach - oferowane całosezonowo (na cienkich spodach) lub całoroczne (na grubych spodach). Oferowane jest dla praktycznie wszystkich mężczyzn.

Obuwie młodzieżowe na grubych spodach - to obuwie wdrożone do produkcji stosunkowo niedawno. Pojawienie się tego asortymentu jest wypełnieniem mody rynkowej ostatnich kilku lat na trzewiki młodzieżowe na sezon wiosenny, jesienny i zimowy z podwyższoną cholewką i ''traperskimi'' spodami, ze stosunkowo bogatym wzornictwem i kolorystyką.

Obuwie damskie - to zanikający produkt firmy. Oferowane są przede wszystkim kozaki damskie i botki.

Obuwie wizytowe męskie niższej klasy - produkowane z surowców gorszej jakości, co ma przełożenie na niższą cenę. Z tego względu obuwie to cieszy się dużym zainteresowaniem mężczyzn o średnich i niższych dochodach.

Obuwie pozostałe - to obuwie oferowane przede wszystkim na okres późnowiosenny i letni.

W sprzedaży firmy dominują pierwsze trzy asortymenty obuwia, a znaczna część oferty asortymentowej firmy pokrywa w zasadzie wszystkie pory roku. Oznacza to, iż w produkcji sezonowość nie jest tak widoczna, jak w przypadku innych producentów obuwia.

Obuwie wizytowe męskie oferowane jest w kolorach czarnym i tzw. ''florenticus'' (ciemnobordowy, częściowo wyłaniający się podkład pod kolor czarny). Obuwie jest lakierowane (świecące) lub nielakierowane (matowe). Natomiast obuwie młodzieżowe oferowane jest w kolorach jaśniejszych (różne odcienie szarości z domieszkami koloru zielonego i seledynowego).

Obuwie męskie produkowane przez firmę cieszy się dużym powodzeniem wśród odbiorców. Wynika to z ciekawego wzornictwa, dobrej jakości (liczba odnotowanych reklamacji nie przekracza 1%), atrakcyjnego wyglądu, kolorystyki i wysokiej funkcjonalności (obuwie całosezonowe).

Kierunki rozwoju

Główną misją firmy na rynku produktowo - geograficznym jest zwiększenie udziału w rynku i znajomości marki, poprawa image produktu oraz firmy. Rozwinięcie kanałów dystrybucji, wykorzystanie zdolności produkcyjnych oraz zwiększenie zysku i sprzedaży swoich towarów.

Jakie korzyści przedstawiamy

Produkty firmy posiadają własny znak firmowy (utrwalany w segmencie obuwia męskiego od wielu lat), który jednocześnie identyfikuję producenta. Znak firmowy jest nanoszony na obuwie w nieusuwalny sposób w procesie technologicznym. Taka polityka spowodowała, iż znak firmy w odniesieniu do obuwia męskiego jest znany i rozpoznawany na rynku. Natomiast w przypadku obuwia damskiego znak ten jest praktycznie nierozpoznawalny z uwagi na brak tradycji w produkcji tego asortymentu oraz niewielką skalę produkcji.

Obuwie jest sprzedawane w atrakcyjnych, stonowanych kolorystycznie pudełkach tekturowych, dostosowanych do charakteru obuwia (obuwie wizytowe nie powinno mieć kolorów krzykliwych). Stosowane są dwa rodzaje przykrywek na pudełka. Niestety, na pudełkach brak jest jakichkolwiek informacji o otrzymanych wyróżnieniach (np. złotym medalu za półbuty męskie otrzymane na Poznańskich Targach Artykułów Konsumpcyjnych wiosną 1997 roku).

Reasumując, podstawowym asortymentem firmy jest całosezonowe obuwie męskie wizytowe. Cieszy się ono dużym powodzeniem klientów ze względu na atrakcyjne wzornictwo (nie odbiegające od obuwia importowanego z Włoch), umiarkowaną cenę (niższą od obuwia włoskiego) i dobrą jakość. W tym segmencie obuwia Zakłady Obuwnicze X mogą się poszczycić rozpoznawalną w Polsce i pozytywnie kojarzoną marką (długoletnia tradycja).

Jakie korzyści chcielibyśmy przedstawiać

Kluczową częścią misji firmy jest obsługa rynku poprzez ciągłe innowacje produktu co wiąże się z dopasowaniem do nowych, specyficznych potrzeb nabywców. Zmusiło to firmę do wprowadzenia produktu określanego jako „zdrowa stopa”. Skutkiem tego będzie zwiększenie grupy odbiorców swoich towarów na dotychczasowym rynku, zwiększenie sprzedaży obuwia młodzieżowego. Firma chce również zwiększyć odsetek rozpoznawalności wśród większej liczby potencjalnych odbiorców, co z kolei wymaga ekspansji geograficznej, zwiększenia badań rynkowych, a także nakładów na reklamę i public relation.

Wyodrębnienie strategicznych jednostek biznesu (SJB)

Do wyodrębnienia strategicznych jednostek biznesu posłużę się zestawieniem produkt/rynek co umożliwi zidentyfikować biznesy w jakich działa firma. Cechą charakterystyczną Spółki jest produkcja dużej ilości wzorów obuwia.. Tendencja wzrostowa w liczbie produkowanych wzorów świadczy o bardzo dużej elastyczności Spółki na zmiany trendów rynkowych, co jest niewątpliwym atutem firmy.

|

hurtownie |

detaliści |

Zakłady pracy |

Obuwie damskie |

|||

Obuwie męskie |

|||

Obuwie młodzieżowe |

|||

Środki kosmetyczne do butów |

|

||

Wkładki zwykłe |

|||

Podeszwy |

|

|

|

Wykrojniki |

|

|

|

Pudełka tekturowe do pakowania obuwia |

|

|

|

części zamiennych do maszyn i urządzeń |

|

|

Źródło: Opracowanie własne na podstawie danych firmy

Z zestawienia wynika, iż głównymi odbiorcami produktów firmy są hurtownie, które zamawiają cały dostępny zakres asortymentowy. Wśród odbiorców zaopatrujących się w bezpośrednio w Zakładach są także detaliści i zakłady pracy.

Zakłady Obuwnicze X dostarczają na rynek obuwie codziennego użytku. Dzięki dużym zyskom uzyskiwanym ze sprzedaży podstawowego generatora przychodów Spółki, a zarazem jej głównego biznesu obuwia męskiego, zdecydowano się poszerzyć produkcję o nowy produkt. Zapotrzebowanie na rynku na obuwie kładące nacisk na walory zdrowotne oraz wzrost świadomości klientów dotyczących wyboru pomiędzy obuwiem zwykłym a specjalnie przystosowanym do różnego rodzaju schorzeń spowodował alokację dodatkowych zasobów przedsiębiorstwa w produkcję nowej linii zdrowego obuwia wśród grupy obuwia męskiego, za co w roku 1997 Spółka uzyskała na 30 wzorów obuwia znak „Zdrowa Stopa” nadawany przez Centralne Laboratorium Przemysłu Obuwniczego w Krakowie. Znak ten jest wyróżnikiem szczególnych walorów użytkowo-higienicznych i zdrowotnych ważnych dla prawidłowego ułożenia stopy. Dobra reputacja wśród klientów była też podstawą do stworzenia w roku 1997 - 12 wzorów sandałów męskich i damskich na spodach poliuretanowych, co zostało po przejściu procedury badawczej zakwalifikowanych przez Centralny Ośrodek Techniki Medycznej w Warszawie do specjalnej grupy „obuwie na stopy wrażliwe”.

Makrootoczenie

Znając ogólne trendy w otoczeniu można przejść do analizy otoczenia firmy, która zostanie przeprowadzona w następujących obszarach:

ekonomicznym,

technologicznym,

polityczno - prawnym,

społecznym,

międzynarodowym.

Czynnikami sfery ekonomicznej, które mają największy wpływ na działalność firmy są: stopa inflacji, wysokość oprocentowania kredytów, polityka celna państwa, kursy walut, kształtowanie się dochodu narodowego, poziom bezrobocia, polityka monetarna państwa, rentowność produkcji krajowej, poziom cen i integracja przedsiębiorstw.

Do najbardziej istotnych czynników technologicznych należy zaliczyć: skracanie cykli życia technologii, pojawianie się nowych technologii, jakość zaplecza naukowo badawczego, branżowe wymagania technologiczne, technologia jako narzędzie konkurencji oraz automatyzacja stosowanych technologii.

Najbardziej znaczącymi trendami sfery polityczno - prawnej są: regulacje Unii Europejskiej, rządowa kontrola kapitału zagranicznego, polityka państwa wobec przemysłu obuwniczego, wymagania prawne dotyczące wyrobów, polityka eksportowa państwa, regulacje ekologiczne, a także wymagane atesty i dopuszczenia.

W sferze społecznej dominują: presja związków zawodowych, styl życia ludzi, nacisk na ochronę środowiska, zmiana postawy wobec pracy, przyrost naturalny, wysokość zarobków ludności.

Sfera międzynarodowa jest charakteryzowana poprzez takie czynniki jak: izolacja Polski na rynkach zagranicznych, konkurencja ze strony państw azjatyckich, integracja z Unią Europejską oraz sytuacja w Rosji.

Siłę wpływu poszczególnych stref otoczenia na firmę, z uwzględnieniem prawdopodobieństwa wystąpienia tendencji wzrostowej, stabilizacyjnej oraz spadkowej przedstawia poniższa tabela. Konstrukcja tabeli oparta jest na skali ocen negatywnych i pozytywnych wraz z przypisanym prawdopodobieństwem wystąpienia określonego zjawiska. Zakres ocen mieści się w przedziale od - 5 dla najbardziej negatywnych do +5 dla najbardziej pozytywnych.

Siła wpływu poszczególnych czynników i prawdopodobieństwo ich wystąpienia zostały określone na podstawie informacji zdobytych w firmie oraz uśrednionych sił wpływu i prawdopodobieństw.

Scenariusze stanów otoczenia

Tabela 2

Analiza trendów w otoczeniu firmy

Czynniki sfery ekonomicznej |

Trend |

Siła wpływu od -5 do +5 |

Prawdopodobieństwo 0 - 1 |

Stopa inflacji |

Wzrost |

-4 |

0,1 |

|

Stabilizacja |

-1 |

0,2 |

|

Regres |

+3 |

0,7 |

Wysokość oprocentowania kredytów |

Wzrost |

-4 |

0,1 |

|

Stabilizacja |

-2 |

0,4 |

|

Regres |

+3 |

0,5 |

Ochronna polityka celna państwa |

Wzrost |

+5 |

0,2 |

|

Stabilizacja |

+1 |

0,3 |

|

Regres |

-4 |

0,5 |

Kursy walut zagranicznych |

Wzrost |

+4 |

0,3 |

|

Stabilizacja |

-2 |

0,5 |

|

Regres |

-5 |

0,2 |

Kształtowanie się dochodu narodowego |

Wzrost |

+2 |

0,7 |

|

Stabilizacja |

-2 |

0,2 |

|

Regres |

-3 |

0,1 |

Nasycenie rynków |

Wzrost |

-5 |

0,3 |

|

Stabilizacja |

-2 |

0,5 |

|

Regres |

+3 |

0,2 |

Restrykcyjna polityka monetarna państwa |

Wzrost |

-4 |

0,3 |

|

Stabilizacja |

-1 |

0,6 |

|

Regres |

+3 |

0,1 |

Rentowność produkcji krajowej |

Wzrost |

+4 |

0,1 |

|

Stabilizacja |

+1 |

0,3 |

|

Regres |

-4 |

0,6 |

Poziom cen w branży |

Wzrost |

+5 |

0,1 |

|

Stabilizacja |

+2 |

0,4 |

|

Regres |

-4 |

0,5 |

Integracja przedsiębiorstw |

Wzrost |

-3 |

0,3 |

|

Stabilizacja |

+1 |

0,6 |

|

Regres |

+3 |

0,1 |

Restrykcyjność systemu podatkowego |

Wzrost |

-2 |

0,2 |

|

Stabilizacja |

+2 |

0,3 |

|

Regres |

+3 |

0,5 |

Czynniki sfery technologicznej |

Trend |

Siła wpływu od -5 do +5 |

Prawdopodobieństwo 0 - 1 |

Skracanie cykli życia produktów |

Wzrost |

-5 |

0,4 |

|

Stabilizacja |

+2 |

0,5 |

|

Regres |

+5 |

0,1 |

Pojawienie się nowych technologii |

Wzrost |

-4 |

0,3 |

|

Stabilizacja |

+2 |

0,5 |

|

Regres |

+4 |

0,2 |

Jakość zaplecza naukowo - badawczego |

Wzrost |

+3 |

0,2 |

|

Stabilizacja |

+1 |

0,3 |

|

Regres |

-1 |

0,5 |

Tempo zmian w procesach produkcyjnych |

Wzrost |

-3 |

0,5 |

|

Stabilizacja |

+1 |

0,4 |

|

Regres |

+3 |

0,1 |

Branżowe wymagania technologiczne |

Wzrost |

-4 |

0,6 |

|

Stabilizacja |

+2 |

0,4 |

|

Regres |

+3 |

0,0 |

Technologia jako narzędzie konkurencji |

Wzrost |

-5 |

0,6 |

|

Stabilizacja |

+2 |

0,3 |

|

Regres |

+5 |

0,1 |

Automatyzacja stosowanych technologii |

Wzrost |

-3 |

0,3 |

|

Stabilizacja |

+1 |

0,6 |

|

Regres |

+4 |

0,1 |

Czynniki sfery polityczno - prawnej |

Trend |

Siła wpływu od -5 do +5 |

Prawdopodobieństwo 0 - 1 |

Regulacje Unii Europejskiej |

Wzrost |

-4 |

0,5 |

|

Stabilizacja |

-2 |

0,4 |

|

Regres |

+3 |

0,1 |

Rządowa kontrola kapitału zagranicznego |

Wzrost |

+3 |

0,2 |

|

Stabilizacja |

-1 |

0,5 |

|

Regres |

-5 |

0,3 |

Wymagania prawne dotyczące wyrobów |

Wzrost |

+2 |

0,5 |

|

Stabilizacja |

+1 |

0,3 |

|

Regres |

-2 |

0,2 |

Polityka eksportowa państwa |

Wzrost |

+4 |

0,3 |

|

Stabilizacja |

-1 |

0,5 |

|

Regres |

-2 |

0,2 |

Atesty i dopuszczenia |

Wzrost |

+4 |

0,5 |

|

Stabilizacja |

+3 |

0,3 |

|

Regres |

-2 |

0,2 |

Czynniki sfery społecznej |

Trend |

Siła wpływu od -5 do +5 |

Prawdopodobieństwo 0 - 1 |

Nacisk na utrzymanie poziomu zatrudnienia |

Wzrost |

-5 |

0,2 |

|

Stabilizacja |

-3 |

0,7 |

|

Regres |

+5 |

0,1 |

Presja związków zawodowych |

Wzrost |

-4 |

0,3 |

|

Stabilizacja |

-2 |

0,6 |

|

Regres |

+4 |

0,1 |

Zmiany postawy wobec pracy |

Wzrost |

+4 |

0,4 |

|

Stabilizacja |

-1 |

0,5 |

|

Regres |

-5 |

0,1 |

Poziom bezrobocia |

Wzrost |

+3 |

0,2 |

|

Stabilizacja |

-1 |

0,5 |

|

Regres |

-3 |

0,3 |

Wysokość zarobków ludności |

Wzrost |

+1 |

0,5 |

|

Stabilizacja |

-2 |

0,3 |

|

Regres |

-3 |

0,2 |

Presja ze strony klientów |

Wzrost |

-5 |

0,4 |

|

Stabilizacja |

-2 |

0,5 |

|

Regres |

+4 |

0,1 |

Czynniki sfery międzynarodowej |

Trend |

Siła wpływu od -5 do +5 |

Prawdopodobieństwo 0 - 1 |

Izolacja Polski na rynkach zagranicznych |

Wzrost |

-3 |

0,1 |

|

Stabilizacja |

-1 |

0,6 |

|

Regres |

+3 |

0,3 |

Konkurencja ze strony państw rozwijających się |

Wzrost |

-5 |

0,5 |

|

Stabilizacja |

-3 |

0,4 |

|

Regres |

+5 |

0,1 |

Integracja z Unią Europejską |

Wzrost |

+2 |

0,4 |

|

Stabilizacja |

+1 |

0,5 |

|

Regres |

-2 |

0,1 |

Sytuacja polityczno - gospodarcza |

Wzrost |

+3 |

0,2 |

|

Stabilizacja |

-2 |

0,5 |

|

Regres |

-3 |

0,3 |

Protekcjonizm na rynkach międzynarodowych |

Wzrost |

-5 |

0,4 |

|

Stabilizacja |

+1 |

0,5 |

|

Regres |

+5 |

0,1 |

Wielkość organizacji jako narzędzie konkurencyjności |

Wzrost |

-4 |

0,4 |

|

Stabilizacja |

+2 |

0,5 |

|

Regres |

+3 |

0,1 |

Źródło: opracowanie własne na podstawie informacji z firmy

Na podstawie danych zawartych w powyższej tabeli można przystąpić do stworzenia czterech typów scenariuszy otoczenia: optymistycznego, pesymistycznego, najbardziej prawdopodobnego i niespodziankowego.

Siły wpływów czynników poszczególnych sfer, które mają najbardziej pozytywny wpływ na przedsiębiorstwo zostały umieszczone w tabeli 3 tworząc scenariusz optymistyczny.

Tab. 3 Scenariusz optymistyczny stanów otoczenia firmy

Elementy scenariusza |

Siła wpływu |

SFERA EKONOMICZNA |

|

Stopa inflacji |

3 |

Wysokość oprocentowania kredytów |

3 |

Ochronna polityka celna państwa |

5 |

Kursy walut zagranicznych |

4 |

Kształtowanie się dochodu narodowego |

2 |

Nasycenie rynków |

3 |

Restrykcyjna polityka monetarna państwa |

3 |

Rentowność produkcji krajowej |

4 |

Poziom cen w branży |

5 |

Integracja przedsiębiorstw |

3 |

Restrykcyjność systemu podatkowego |

3 |

Średnia siła wpływu |

3,45 |

SFERA TECHNOLOGICZNA |

|

Skracanie cykli życia produktów |

5 |

Pojawienie się nowych technologii |

4 |

Jakość zaplecza naukowo - badawczego |

3 |

Tempo zmian w procesach produkcyjnych |

3 |

Branżowe wymagania technologiczne |

3 |

Technologia jako narzędzie konkurencji |

5 |

Automatyzacja stosowanych technologii |

4 |

Średnia siła wpływu |

3,9 |

SFERA POLITYCZNO - PRAWNA |

|

Regulacje Unii Europejskiej |

3 |

Rządowa kontrola kapitału zagranicznego |

3 |

Wymagania prawne dotyczące wyrobów |

2 |

Polityka eksportowa państwa |

4 |

Atesty i dopuszczenia |

4 |

Średnia siła wpływu |

3,2 |

SFERA SPOŁECZNA |

|

Naciski na utrzymanie poziomu zatrudnienia |

5 |

Presja związków zawodowych |

4 |

Zmiany postawy wobec pracy |

4 |

Poziom bezrobocia |

3 |

Wysokość zarobków ludności |

1 |

Presja ze strony klientów |

4 |

Średnia siła wpływu |

3,5 |

SFERA MIĘDZYNARODOWA |

|

Izolacja Polski na rynkach zagranicznych |

3 |

Konkurencja ze strony państw rozwijających się |

5 |

Integracja z Unią Europejską |

2 |

Sytuacja polityczno - gospodarcza w Rosji |

3 |

Protekcjonizm na rynkach międzynarodowych |

5 |

Wielkość organizacji jako narzędzie konkurencyjności |

3 |

Średnia siła wpływu |

3,5 |

Źródło: opracowanie własne na podstawie tabeli 2

Trendy o największym negatywnym wpływie na organizację zostały zebrane w tabeli 4 tworząc scenariusz pesymistyczny.

Tab. 4 Scenariusz pesymistyczny stanów otoczenia

Elementy scenariusza |

Siła wpływu |

SFERA EKONOMICZNA |

|

Stopa inflacji |

-4 |

Wysokość oprocentowania kredytów |

-4 |

Ochronna polityka celna państwa |

-4 |

Kursy walut zagranicznych |

-5 |

Kształtowanie się dochodu narodowego |

-3 |

Nasycenie rynków |

-5 |

Restrykcyjna polityka monetarna państwa |

-4 |

Rentowność produkcji krajowej |

-4 |

Poziom cen w branży |

-4 |

Integracja przedsiębiorstw |

-3 |

Restrykcyjność systemu podatkowego |

-2 |

Średnia siła wpływu |

-3,8 |

SFERA TECHNOLOGICZNA |

|

Skracanie cykli życia produktów |

-5 |

Pojawienie się nowych technologii |

-4 |

Jakość zaplecza naukowo - badawczego |

-1 |

Tempo zmian w procesach produkcyjnych |

-3 |

Branżowe wymagania technologiczne |

-4 |

Technologia jako narzędzie konkurencji |

-5 |

Automatyzacja stosowanych technologii |

-3 |

Średnia siła wpływu |

-3,6 |

SFERA POLITYCZNO - PRAWNA |

|

Regulacje Unii Europejskiej |

-4 |

Rządowa kontrola kapitału zagranicznego |

-5 |

Wymagania prawne dotyczące wyrobów |

-2 |

Polityka eksportowa państwa |

-2 |

Atesty i dopuszczenia |

-2 |

Średnia siła wpływu |

-3,0 |

SFERA SPOŁECZNA |

|

Naciski na utrzymanie poziomu zatrudnienia |

-5 |

Presja związków zawodowych |

-4 |

Zmiany postawy wobec pracy |

-5 |

Poziom bezrobocia |

-3 |

Wysokość zarobków ludności |

-3 |

Presja ze strony klientów |

-5 |

Średnia siła wpływu |

-4,1 |

SFERA MIĘDZYNARODOWA |

|

Izolacja Polski na rynkach zagranicznych |

-3 |

Konkurencja ze strony państw rozwijających się |

-5 |

Integracja z Unią Europejską |

-2 |

Sytuacja polityczno - gospodarcza w Rosji |

-3 |

Protekcjonizm na rynkach międzynarodowych |

-5 |

Wielkość organizacji jako narzędzie konkurencyjności |

-4 |

Średnia siła wpływu |

-3,7 |

Źródło: opracowanie własne na podstawie tabeli 2

Procesy charakteryzujące się największym prawdopodobieństwem wystąpienia niezależnie od charakteru ich wpływu zostały zgromadzone w tabeli 16 tworząc scenariusz najbardziej prawdopodobnym.

Tab. 5 Scenariusz najbardziej prawdopodobny stanów otoczenia

Elementy scenariusza |

Siła wpływu |

|

|

pozytywna |

negatywna |

SFERA EKONOMICZNA |

||

Stopa inflacji |

3 |

- |

Wysokość oprocentowania kredytów |

3 |

- |

Ochronna polityka celna państwa |

- |

-4 |

Kursy walut zagranicznych |

- |

-2 |

Kształtowanie się dochodu narodowego |

2 |

|

Nasycenie rynków |

- |

-2 |

Restrykcyjna polityka monetarna państwa |

- |

-1 |

Rentowność produkcji krajowej |

- |

-4 |

Poziom cen w branży |

- |

-4 |

Integracja przedsiębiorstw |

1 |

- |

Restrykcyjność systemu podatkowego |

3 |

- |

Średnia siła wpływu |

2,4 |

-2,8 |

SFERA TECHNOLOGICZNA |

||

Skracanie cykli życia produktów |

2 |

- |

Pojawienie się nowych technologii |

2 |

- |

Jakość zaplecza naukowo - badawczego |

- |

-1 |

Tempo zmian w procesach produkcyjnych |

- |

-3 |

Branżowe wymagania technologiczne |

- |

-4 |

Technologia jako narzędzie konkurencji |

- |

-5 |

Automatyzacja stosowanych technologii |

1 |

- |

Średnia siła wpływu |

1,7 |

-3,25 |

SFERA POLITYCZNO - PRAWNA |

||

Regulacje Unii Europejskiej |

- |

-4 |

Rządowa kontrola kapitału zagranicznego |

- |

-1 |

Wymagania prawne dotyczące wyrobów |

2 |

- |

Polityka eksportowa państwa |

- |

1 |

Atesty i dopuszczenia |

4 |

- |

Średnia siła wpływu |

3,0 |

-2,0 |

SFERA SPOŁECZNA |

||

Naciski na utrzymanie poziomu zatrudnienia |

- |

-3 |

Presja związków zawodowych |

- |

-2 |

Zmiany postawy wobec pracy |

- |

-1 |

Poziom bezrobocia |

- |

-1 |

Wysokość zarobków ludności |

1 |

- |

Presja ze strony klientów |

- |

-2 |

Średnia siła wpływu |

1,0 |

-1,8 |

SFERA MIĘDZYNARODOWA |

||

Izolacja Polski na rynkach zagranicznych |

- |

-1 |

Konkurencja ze strony państw rozwijających się |

- |

-5 |

Integracja z Unią Europejską |

1 |

- |

Sytuacja polityczno - gospodarcza w Rosji |

- |

-2 |

Protekcjonizm na rynkach międzynarodowych |

1 |

- |

Wielkość organizacji jako narzędzie konkurencyjności |

2 |

- |

Średnia siła wpływu |

1,3 |

-2,7 |

Źródło: opracowanie własne na podstawie tabeli 1

Trendy o najmniejszym prawdopodobieństwie wystąpienia ujmuje tabela 17, tworząc scenariusz niespodziankowy.

Tab. 6 Scenariusz niespodziankowy stanów otoczenia

Elementy scenariusza |

Siła wpływu |

|

|

Pozytywna |

Negatywna |

SFERA EKONOMICZNA |

||

Stopa inflacji |

- |

-4 |

Wysokość oprocentowania kredytów |

- |

-4 |

Ochronna polityka celna państwa |

5 |

- |

Kursy walut zagranicznych |

- |

-5 |

Kształtowanie się dochodu narodowego |

- |

-3 |

Nasycenie rynków |

3 |

- |

Restrykcyjna polityka monetarna państwa |

3 |

- |

Rentowność produkcji krajowej |

4 |

- |

Poziom cen w branży |

5 |

- |

Integracja przedsiębiorstw |

3 |

- |

Restrykcyjność systemu podatkowego |

- |

-2 |

Średnia siła wpływu |

3,8 |

-3,6 |

SFERA TECHNOLOGICZNA |

||

Skracanie cykli życia produktów |

5 |

- |

Pojawienie się nowych technologii |

4 |

- |

Jakość zaplecza naukowo - badawczego |

3 |

- |

Tempo zmian w procesach produkcyjnych |

3 |

- |

Branżowe wymagania technologiczne |

- |

-4 |

Technologia jako narzędzie konkurencji |

5 |

- |

Automatyzacja stosowanych technologii |

4 |

- |

Średnia siła wpływu |

4,0 |

-4,0 |

SFERA POLITYCZNO - PRAWNA |

||

Regulacje Unii Europejskiej |

3 |

- |

Rządowa kontrola kapitału zagranicznego |

3 |

- |

Wymagania prawne dotyczące wyrobów |

- |

-2 |

Polityka eksportowa państwa |

- |

-2 |

Atesty i dopuszczenia |

- |

-2 |

Średnia siła wpływu |

3,0 |

-2,0 |

SFERA SPOŁECZNA |

||

Naciski na utrzymanie poziomu zatrudnienia |

5 |

- |

Presja związków zawodowych |

4 |

- |

Zmiany postawy wobec pracy |

- |

-5 |

Poziom bezrobocia |

3 |

- |

Wysokość zarobków ludności |

- |

-3 |

Presja ze strony klientów |

4 |

- |

Średnia siła wpływu |

4,0 |

-4,0 |

SFERA MIĘDZYNARODOWA |

||

Izolacja Polski na rynkach zagranicznych |

- |

-3 |

Konkurencja ze strony państw rozwijających się |

5 |

- |

Integracja z Unią Europejską |

- |

-2 |

Sytuacja polityczno - gospodarcza w Rosji |

3 |

- |

Protekcjonizm na rynkach międzynarodowych |

5 |

- |

Wielkość organizacji jako narzędzie konkurencyjności |

- |

-3 |

Średnia siła wpływu |

4,3 |

-2,7 |

Źródło: opracowanie własne na podstawie tabeli 12

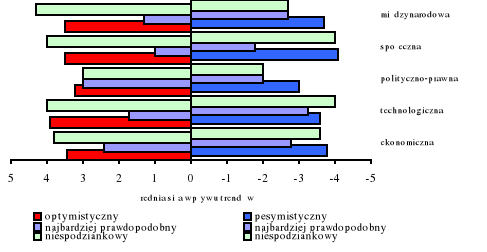

Graficzną ilustrację średnich sił wpływu każdej z analizowanych sfer przedstawia rysunek 22.

Rys. 22 Układ scenariuszowy stanów otoczenia.

Źródło: opracowania własne na podstawie tabel 2-6.

Analizując rysunek można zauważyć, że firma działa w otoczeniu niestabilnym, na co wskazują duże rozbieżności pomiędzy scenariuszami: optymistycznym i pesymistycznym we wszystkich analizowanych strefach. Z rozpiętości scenariusza najbardziej prawdopodobnego wynika, że najbardziej burzliwe otoczenie cechuje sferę ekonomiczną i polityczno - prawną co sprawia, że są one najmniej jednorodne. Z kolei najbardziej ustrukturalizowaną jest sfera społeczna, która w przeciwieństwie do dwóch powyższych nie wymaga poświęcenia dodatkowej uwagi. Pozostałe sfery są umiarkowanie jednorodne i ustrukturalizowane.

W sferze polityczno - prawnej, jako w jedynej, przeważają szanse nad zagrożeniami w pozostałych przypadkach zaś występuje zależność odwrotna. Wśród szans wymienionych w tym segmencie można wyróżnić atesty i dopuszczenia traktowane jako duża bariera wejścia na rynek dla nowych przedsiębiorstw. Ponadto pozytywny wpływ na Spółkę miałoby zakładane obniżenie podatków, które pozwoliłoby na zwiększenie zysku netto.

Analizując tzw. procesy wiodące mające największy wpływ na organizację oraz największe prawdopodobieństwo wystąpienia należy wymienić: konkurencję ze strony państw rozwijających się oraz spadek rentowności produkcji zarówno na potrzeby krajowe jak i na eksport.

Opłacalność działalności maleje zarówno ze względu na coraz wyższe wymagania branżowe oraz napływ tanich produktów z państw azjatyckich wypierających z rodzimego rynku wyroby europejskich. Jest to wynikiem posiadania przez te państwa ogromnych niewykorzystanych mocy tamtejszych producentów.

Analiza potencjału strategicznego przedsiębiorstwa

Tab. Bilans strategiczny zasobów przedsiębiorstwa

Atuty |

Słabe |

Średnie |

Silne |

Wiodące |

A. Marketing/ Sprzedaż/ Dystrybucja |

|

|

|

|

Jakość produktów |

|

|

* |

|

Gama produktów |

|

* |

|

|

Wizerunek produktów |

|

|

* |

|

Cykl życia produktów |

|

|

* |

|

Konfekcjonowanie |

|

|

* |

|

Serwis po sprzedaży |

|

|

* |

|

Poziom cen |

|

|

|

* |

Wahania cen |

|

|

|

* |

Wielkość sprzedaży |

|

|

* |

|

Kanały dystrybucyjne |

|

* |

|

|

Zasięg dystrybucji |

|

|

* |

|

Transport |

|

* |

|

|

Koszty dystrybucji |

* |

|

|

|

Zewnętrzny przepływ informacji |

|

* |

|

|

Opanowanie znajomości rynku |

|

|

* |

|

Przystosowanie się do rynku |

* |

|

|

|

|

12,5% |

25% |

50% |

12,5% |

B. produkcja /Logistyka |

|

|

|

|

Lokalizacja |

|

* |

|

|

Możliwość rozbudowy |

* |

|

|

|

Stan budynków |

* |

|

|

|

Połączenia transportowe |

|

|

* |

|

Sąsiedztwo dostawców |

|

* |

|

|

Sąsiedztwo klientów |

|

* |

|

|

Jakość sprzętu |

|

* |

|

|

Jakość przygotowania produkcji |

|

|

* |

|

Zdolność produkcyjna |

|

|

* |

|

Stopień wykorzystania zdolności produkcyjnej |

|

* |

|

|

Zdolność do rozwoju |

* |

|

|

|

Stopień automatyzacji |

* |

|

|

|

Ciągłość cyklu |

|

|

* |

|

Koszty produkcji |

* |

|

|

|

|

35,70% |

35,70% |

28,60% |

0% |

C. Badania i rozwój |

|

|

|

|

Dziedziny badań |

* |

|

|

|

Metody |

* |

|

|

|

Patenty |

* |

|

|

|

Porozumienia |

|

* |

|

|

Śledzenie nowości technologicznych |

|

|

* |

|

Budżet (% obrotów) |

* |

|

|

|

|

66,70% |

16,65% |

16,65% |

0% |

D. Finanse |

|

|

|

|

Struktura bilansu |

* |

|

|

|

Środki własne |

* |

|

|

|

Zapotrzebowanie na środki obrotowe |

* |

|

|

|

Środki płynne |

|

* |

|

|

Wartość dodana |

|

* |

|

|

Wynik brutto |

|

* |

|

|

Koszty ogólne |

* |

|

|

|

Wynik netto |

|

* |

|

|

Samofinansowanie |

* |

|

|

|

Zadłużenie |

* |

|

|

|

Rentowność ekonomiczna |

* |

|

|

|

Rentowność finansowa |

* |

|

|

|

|

66,70% |

33,30% |

0% |

0% |

E. Kontrola zarządzania |

|

|

|

|

Analiza kosztów |

|

* |

|

|

Rachunki klientów |

|

* |

|

|

Plan finansowania |

|

* |

|

|

Plan zarządzania środkami płynnymi |

* |

|

|

|

System informacji |

|

* |

|

|

Jakość informatyki |

|

* |

|

|

Dostęp do banków danych |

* |

|

|

|

|

28,60% |

71,40% |

0% |

0% |

F. Zasoby ludzkie |

|

|

|

|

Rekrutacja /integracja |

* |

|

|

|

Szkolenie /doskonalenie zawodowe |

|

* |

|

|

Wewnętrzny przepływy informacji |

|

|

* |

|

Systemy motywacyjne |

* |

|

|

|

Systemy awansu (plany karier zawodowych) |

* |

|

|

|

Poziom zarobków |

* |

|

|

|

Ocena osiągnięć |

* |

|

|

|

Delegacja (zadań, uprawnień,, odpowiedzialności) |

|

* |

|

|

Stosunki pracy |

|

* |

|

|

Zarządzenie społeczne |

|

* |

|

|

|

50% |

40% |

10% |

0% |

Źródło: Opracowanie własne na podstawie danych firmy

Sporządzony powyżej bilans strategiczny spółki pozwoli na przeprowadzenie analizy przedsiębiorstwa i umożliwi ocenę wszystkich obszarów jego funkcjonowania. Wytypowanych zostało sześć obszarów strategicznych, które wg nas mają znaczący wpływ na system zarządzania. Obszar marketing / sprzedaż / dystrybucja stanowi silną stronę przedsiębiorstwa. Przedsiębiorstwo wyspecjalizowało się w obuwiu męskim i młodzieżowym natomiast obuwie damskie stało się zanikającym produktem firmy. Wyspecjalizowanie się w obuwiu wizytowym, które jest rzadziej kupowane niż obuwie sportowe wpłynęło na osłabienie przystosowania się do rynku.

W obszarze produkcja /logistyka dominują słabe i średnie strony. Słaba kondycja finansowa nie pozwala na możliwość rozbudowy przedsiębiorstwa, poprawę stanu budynków i przeprowadzenie remontów, a także stopnia automatyzacji co ma wpływ na wysokość kosztów produkcji.

W obszarze badania i rozwoju ewidentnie można zauważyć przewagę słabych stron przedsiębiorstwa czego wynikiem jest słaby budżet. Jedynie pozytywna stroną jest śledzenie nowości technologicznych i opracowywanie dużej ilości nowych wzorów obuwia.

W obszarze kontroli zarządzania przeważają średnie strony.

W obszarze zasobów ludzkich 50% stanowią słabe strony czego przyczyną jest zła reorganizacja wewnątrz przedsiębiorstwa. Małą uwagę zwraca się na motywację, możliwość awansu, osiągnięcia pracowników. Aby zmienić zaistniałą sytuację kierownictwo firmy powinno umożliwić większą swobodę w realizacji zadań pracowników.

3. Kluczowe czynniki sukcesu

Poniżej ujęte kluczowe czynniki sukcesu pozwolą nam określić takie zasoby firmy, które będą decydować o ich sukcesie na rynku

Tab.3.Kluczowe czynniki sukcesu

Lp. |

Kluczowe czynniki sukcesu |

waga |

ocena |

wartość ważona |

1 |

Udział w rynku |

0,10 |

3 |

0,3 |

2 |

Wzrost udziału w rynku |

0,05 |

3 |

0,15 |

3 |

Jakość produktu |

0,10 |

5 |

0,5 |

4 |

Marka firmy |

0,05 |

5 |

0,25 |

5 |

Sieć dystrybucji |

0,05 |

3 |

0,15 |

6 |

Efektywność reklamy |

0,05 |

3 |

0,15 |

7 |

Zdolności produkcyjne |

0,05 |

2 |

0,1 |

8 |

Kwalifikacje pracowników |

0,10 |

4 |

0,4 |

9 |

Osiągnięcia w dziedz. badań i rozwoju |

0,10 |

3 |

0,3 |

10 |

Zarządzanie ludźmi |

0,05 |

2 |

0,1 |

11 |

Dostosowanie się do zmian na rynku |

0,10 |

4 |

0,4 |

12 |

Relacje firmy z otoczeniem |

0,05 |

2 |

0,1 |

13 |

Pozycja materialna firmy |

0,10 |

2 |

0,3 |

14 |

Dyferencja oferty |

0,05 |

2 |

0,1 |

|

REZULTAT OCENY |

1,00 |

|

3,3 |

Opracowanie własne

Decydującym czynnikiem, który stanowić będzie o sukcesie firmy są jakość produktu i marka firmy. Długoletnia tradycja produkcji obuwia i atrakcyjne wzornictwo obuwia męskiego dla rożnych klas społecznych, stanowi silną stronę przedsiębiorstwa. O sukcesie firmy na rynku będzie stanowić również dobra sieć dystrybucji, osiągnięcia w dziedzinie badań i rozwoju. Jednak obecna słaba kondycja finansowa na to nie pozwala ze względu na duże zadłużenie, a co za tym idzie brak możliwości inwestowania. Osiągniecie w dziedzinie rozwoju pozwoliło na osiągnięcie wyróżnienia, godła - "Teraz Polska". Dużym atutem firmy jest dostosowywanie się do zmian na rynku, czego wynikiem jest bogate wzornictwo nie odbiegające od nowych tendencji w modzie, jak również duża ilość opracowywanych wzorów obuwia w ciągu roku (ok. 180).

Kwalifikacje pracowników oraz poprawa zarządzania ludźmi z pewnością przyczyni się do poprawy wydajności pracy, pomysłowości a co za tym idzie organizacji w pracy. Bardzo ważnym czynnikiem, który stanowić będzie o sukcesie firmy na rynku jest zarówno udział jak i wzrost rynku. Plusem może być wzrastający krajowy popyt na obuwie męskie, jednak silna konkurencja producentów krajowych oraz wzrastający import obuwia męskiego wizytowego zwłaszcza z Włoch może zachwiać ten porządek, jak również nielegalna "szara strefa".

Ogólnie rzecz biorąc ujęte powyżej kluczowe czynniki sukcesu, które obecnie stanowią o sukcesie firmy na rynku w skali od 1 do 5 znajdują się w granicach oceny dostatecznej.

Profile konkurencyjne

Kluczowe czynniki sukcesu |

Zakłady Obuwnicze X |

Kirsbut |

Neptun |

Udział w rynku |

3 |

7 |

6 |

Jakość produktu |

8 |

6 |

5 |

Marka firmy |

8 |

6 |

4 |

Sieć dystrybucji |

3 |

7 |

6 |

Efektywność reklamy |

-5 |

-1 |

-3 |

Zdolności produkcyjne |

-6 |

0 |

-3 |

Kwalifikacje pracowników |

5 |

5 |

5 |

Osiągnięcia w dziedz. badań i rozwoju |

2 |

3 |

4 |

Zarządzanie ludźmi |

-4 |

-2 |

1 |

Dostosowanie się do zmian na rynku |

5 |

6 |

7 |

Relacje firmy z otoczeniem |

-4 |

-1 |

0 |

Pozycja materialna firmy |

-6 |

0 |

2 |

Dyferencja oferty |

0 |

1 |

2 |

W identyfikacji atutów i słabości przedsiębiorstwa zastosowano kryteria przedstawione w tabeli nr 3 Po ustaleniu listy kryteriów przyjęto skalę ocen od -9 do +9. Przyjęte skale punktowe zawierają przedziały ocen:

Od 9 do 4; element silny

Od 3do -3; element średni

Od -4 do -9; element słaby

Przedstawione wyniki analizy w formie wykresu tabelarycznego pozwala na wyznaczenie profilu silnych i słabych stron, ułatwiającego porównanie potencjału przedsiębiorstwa z potencjałem głównego konkurenta.

Za podstawę odniesienia ocen przyjęto analizę miedzy podmiotową, której podstawowe stanowi ocena dotycząca grupy głównych konkurentów. Pozwala ona ocenić atutu i słabości przedsiębiorstwa w bezpośrednim odniesieniu do konkretnego konkurenta. Na podstawie przeprowadzonych badań ustalono, że największymi atutami analizowanej firmy są jakość i marka produktów. Wysoka jakość omówiona szczegółowo w analizie SWOT warunkowana jest wieloletnią tradycją w produkcji obuwia, a co za tym idzie bogatym wzornictwem i szczególną dbałością przy doborze materiałów do produkcji obuwia. Wysoka ocena jakości i marki oferowanego obuwia jest bardzo dużym atutem, który pozwala utrzymać się firmie na rynku pomimo słabej kondycji finansowej, i nieumiejętności wykorzystania zasobów produkcyjnych i kadrowych.

Ocena pozostałych czynników na tle największych konkurentów Zakładów Obuwniczych X wyraźnie wskazuje na przewagę słabości nad atutami. Bardzo niskie oceny dotyczące takich czynników jak pozycja materialna, efektywność reklamy, nie wykorzystanie mocy produkcyjnych czy słabe public relations są dowodem na konieczność wprowadzenia zmian w zarządzaniu finansami, zasobami ludzkimi, co wymaga przeprowadzenia odpowiednich prognoz i badań. Wskazane jest również rozważenie innych kierunków rozwoju niż dotychczasowe, a co za tym idzie opracowanie i wprowadzenie nowych , lepszych strategii.

Cykl życia produktu

3.4. Potencjał wewnętrzny

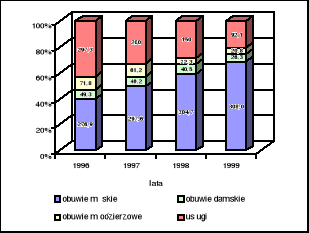

Zakłady Obuwnicze X od 1967 roku nieprzerwanie są związane z przemysłem obuwniczym. Podstawowa grupę wyrobów stanowi obuwie męskie, które cieszy się dużym powodzeniem wśród odbiorców. Strukturę sprzedaży wyrobów "Alki" w latach 1996 -1999 obrazuje rysunek 26.

Rys. 26 Struktura sprzedaży wyrobów w latach 1996 - 1999

Źródło: opracowanie własne na podstawie danych firmy

Do opracowania skutecznej strategii rozwoju Spółki konieczne jest zaznajomienie się z cyklem życia oferowanych produktów. Rozeznanie w jakiej fazie życia znajdują się poszczególne wyroby pozwala na przewidywanie wielkości sprzedaży i planowanie obrotów z nimi związanych w przyszłości. Wielkość sprzedaży badanych produktów w latach 1996-1999 przedstawia tabela 23.

Tab. 23 Sprzedaż poszczególnych produktów w latach 1996-1999

WYSZCZEGÓLNIENIE |

LATA |

|||

|

1996 |

1997 |

1998 |

1999 |

Obuwie męskie (w tys. par) |

276,9 |

297,6 |

304,7 |

308,0 |

Obuwie damskie (w tys. par) |

49,3 |

46,2 |

40,5 |

26,3 |

Obuwie młodzieżowe (w tys. par) |

71,8 |

61,2 |

22,3 |

20,8 |

Usługi (w tys. par) |

297,3 |

200,0 |

150,0 |

92,1 |

Źródło: opracowanie własne na podstawie danych firmy

Czteroletni szereg czasowy zawiera się w przedziale krótszym aniżeli rzeczywisty cykl życia omawianych produktów z uwagi na brak wcześniejszych danych.

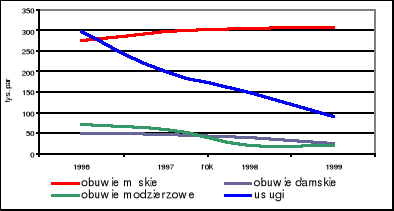

Na podstawie tabeli 23 na rysunku 22 zostały przedstawione cykle życia produktów stanowiących trzon poszczególnych grup asortymentowych (rys.27).

Rys. 27 Cykl życia obuwia męskiego, damskiego, młodzieżowego oraz usług.

Źródło: opracowanie własne na podstawie tabeli 23

Powyższe cykle życie poszczególnych produktów "Alki" obrazują, iż silną stroną przedsiębiorstwa jest specjalizacja w produkcji i sprzedaży obuwia męskiego w którym firma ma kilkudziesięcioletnie tradycje. Koncepcja rozwoju produktu zakłada wzrost produkcji i sprzedaży obuwia męskiego pod własną marką oraz całkowitą rezygnację obuwia damskiego. Ten drugi kierunek wynika z woli uniknięcia konkurencji w ramach grupy kapitałowej POT-"BUT-S", która specjalizuje się w obuwiu damskim. Jeśli chodzi o segment obuwia męskiego to oferta powinna zawierać obuwie dla wszystkich grup dochodowych (o wyższych, średnich i niższych dochodach). Obuwie młodzieżowe wykazuje tendencje spadkową lecz z uwagi na fakt, iż firma specjalizuje się w produkcji obuwia męskiego istnieje szansa na wzrost produkcji a co za tym idzie sprzedaży obuwia młodzieżowego. Dużym spadkiem sprzedaży charakteryzują się usługi. Dzieje się tak, iż firma wychodzi z założenia, że nie powinna świadczyć usług firmom w swojej branży z uwagi na dużą konkurencję istniejącą na rynku.

Do ustalenia pozycji produktów w portfelu „Alki” użyta została metoda analizy portfelowej w postaci macierzy BCG. Metody analizy portfelowej pozwalają na ustalenie zasad i kierunków przepływów finansowych umożliwiających uzyskanie przewagi konkurencyjnej oraz pozwalają dostrzec luki na rynku.

Zmienne potrzebne do konstrukcji macierzy to tempo wzrostu rynku oraz względny udział w rynku badanego produktu.

Tempo wzrostu rynku liczone jest jako stosunek różnicy całkowitej sprzedaży w roku 1999 i całkowitej sprzedaży w 1996 roku do całkowitej sprzedaży danego wyrobu w roku 1999. Względny udział w rynku to stosunek udziału w rynku danego produktu do udziału jego największego konkurenta, natomiast pole koła danego produktu obrazuje jego wielkość sprzedaży w sprzedaży całkowitej. Promień koła ( r ) wyznacza się ze wzoru:

Produkty znajdujące się w poszczególnych czterech polach macierzy mają nazwy: „gwiazdy”, „znaki zapytania”, „dojne krowy” i „psy”.

Badane produkty analizowane są odpowiednio względem rynku, na którym są oferowane:

rynek obuwia męskiego

rynek obuwia damskiego

rynek obuwia młodzieżowego

rynek usług

Dane niezbędne do skonsumowania macierzy BCG zawiera tabela 24.

Tab. 24 Dane o produktach do skonstruowania macierzy BCG

Produkt |

Tempo wzrostu rynku |

Udział w sprzedaży całkowitej |

Względny udział w rynku |

Promień koła |

Fazy cyklu życia |

|||

|

|

|

|

|

W |

R |

D |

S |

Obuwie męskie |

1,07 |

48,70% |

0,48 |

0,39 |

|

+ |

|

|

Obuwie damskie |

-53,99 |

26,0% |

0,45 |

0,29 |

|

|

|

+ |

Obuwie młodzieżowe |

-7,21 |

12,40% |

0,21 |

0,20 |

|

|

+ |

|

Usługi |

-53,01 |

8,34% |

14,38 |

0,26 |

|

|

|

+ |

UWAGA: W * wzrost, R * rozwój, D * dojrzałość, S * spadek

Źródło: Opracowanie własne na podstawie danych Fo „Alka” S.A.

Na rysunku 28 przedstawione są pozycje strategiczne badanych produktów „Alki".

Rys. 28 Macierz BCG dla produktów „Alki”

|

|

|

|

Z rysunku 28 wynika, że firma posiada dwa produkty tj. obuwie damskie i młodzieżowe znajdujące się w polu "psy". Są to produkty nierozwojowe i nie przynoszące znaczącej nadwyżki dla przedsiębiorstwa. Wzrost przemysłu jest niski, jak również udział w rynku. Produkty te mają słaba pozycję konkurencyjną. Obuwie męskie znajdujące się w polu "znaki zapytania" mają względnie niski udział w rynku ale charakteryzują się dużą dynamiką, jeśli zostaną odpowiednio dofinansowane to w dłuższej perspektywie może stać się tak, iż zostaną gwiazdami.

Listę czynników, które decydują o sukcesie w sektorze obuwia męskiego przedstawia tabela 25.

5 Sił Portera

Dostawcy

Portfel dostawców firmy jest dość mocno zdywersyfikowany. Największy udział w dostawach mają garbarnie. Największym dostawcą firmy są zakłady garbarskie „Kegar” (25% dostaw) wydaje się jednak, że ten duży udział nie stanowi zagrożenia dla firmy, ponieważ w wśród największych 17 -tu dostawców jest jeszcze 3 innych dostawców skór.

Rynek garbarski w Polsce podobnie jak rynek obuwniczy jest stosunkowo silnie rozproszony. Podobnie wygląda rynek dodatków do obuwia, na którym prym wiedzie import z Włoch. Między Zakładami Obuwniczymi X, a głównym dostawcą („Kegar”) występuje powiązanie kapitałowe („Kegar" jest drugim co do wielkości akcjonariuszem Zakładów).Powinno to dobrze służyć współpracy między firmami. Reasumując dostawcy nie stanowią poważnego zagrożenia dla rozwoju firmy.

Odbiorcy

Jeśli chodzi o odbiorców, to portfel odbiorców firmy jest mocno zdywersyfikowany, ogólna liczba odbiorców dochodzi ok 320. Dziesięć największych odbiorców firmy to duże hurtownie patronackie, łącznie stanowiące 42,1% sprzedaży firmy, jednak żaden z nich nie przekracza 10% udziału w sprzedaży spółki.

Zdecydowana większość odbiorców od dłuższego czasu utrzymuje współpracę ze Spółką. Portfel odbiorców jest wiec dość stabilny. W Polsce barak jest sieci detalicznych zajmujących się handlem obuwia, co utrudnia dostęp do konsumentów. Pojawiają się w Polsce próby tworzenia sieci i systemów dystrybucji obuwia (zrzeszenie detalistów „Garant Schuh”, sieci dystrybucji POT „BUT-S i RING 2000), które mogą w przyszłości stać się poważnymi kanałami dystrybucji. Coraz większe znaczenie w dystrybucji mają sieci zachodnich hipermarketów, z większością których firma ma podpisane umowy.

Generalnie można stwierdzić, iż obuwie firmy może być zakupione praktycznie w każdej części kraju. Poza tym część produkcji jest eksportowana.

Reasumując, odbiorcy nie stanowią poważnego zagrożenia dla rozwoju firmy pod warunkiem, że firma będzie posiadała właściwą jakościowo i cenowo ofertę asortymentową.

Konkurencja

Na polskim rynku występuje ostra konkurencja w zakresie obuwia męskiego, operuje tu kilkadziesiąt firm. Polski rynek producentów obuwia jest silnie rozczłonkowany, żaden z producentów nie posiada istotnego udziału w rynku. Silną konkurencję stwarza import włoskiego obuwia męskiego wyjściowego. Jednocześnie Włosi są uważani za lidera europejskiego i kreatora trendów mody. Wiele małych firm prowadzi działalność na granicy prawa i sprzedaje obuwie poza ewidencją, nie płacąc podatków. Powoduje to, że mogą one sobie pozwolić na oferowanie niższych cen. Polscy konkurenci posiadają rezerwy w zdolnościach wytwórczych, szacowane na około 25 -32%, co powiększa konkurencyjność rynku. Analiza progów rentowności polskich producentów wskazuje, że już 54- 58% poziom wykształcenia mocy produkcyjnych zabezpiecza zyskowną działalność firm. Może to mieć wpływ na walkę cenową i w konsekwencji doprowadzić do obniżenia cen.

Ostatnim z czynników, które należy uwzględnić w analizie metodą Portera, jest groźba pojawienia się nowych produktów. Największe zagrożenie, pod tym względem, wynika z ekspansji przedsiębiorstw z Chin, Turcji, Korei Południowej, Hong-Kongu, Włoch na nasze rynki. Oferują one oferty bazujące na niskiej jakości produktach sprzedawanych po niskich cenach.

Reasumując, konkurencja stanowi duże zagrożenie dla przyszłej działalności firmy. Spółka, chcąc być konkurencyjną musi maksymalnie ograniczyć koszty produkcji i dbać o stronę jakościową , wizualną i jakościową produktów.

Bariery wejścia

Polski rynek obuwniczy jest słabo chroniony przed importem i będzie chroniony coraz słabiej w miarę przystępowania Polski do Unii Europejskiej. Nieszczelność granic powoduje, że rozwija się zjawisko handlu przygranicznego. Powoduje to przenikanie na rynek polski obuwia importowanego, nie obciążonymi opłatami celnymi

Brak skutecznej polityki antydumpingowej powoduje, że często obuwie importowane jest po cenach zaniżonych w stosunku do ich realnej wartości. Ma to na celu zminimalizowanie opłat celnych.

Reasumując poza problemami z dystrybucją obuwia brak jest poważnych barier wejścia na rynek polski. Dotyczy to zarówno importu obuwia, kapitałochłonności produkcji obuwia oraz dostępu przeszkolonej kadry technicznej. Stanowi to duże zagrożenie dla działalności firmy. Powoduje również, że rynek obuwniczy należy do rynków wysoko konkurencyjnych.

Substytuty

Jeśli chodzi o substytuty to brak jest poważnych substytutów dla segmentu obuwia produkowanego przez firmę.

Analiza atrakcyjności sektora obuwniczego zostanie przeprowadzona w oparciu o takie kryteria jak: wielkość sektora, przewidywana stopa jego wzrostu, intensywność konkurencji, uprzednia i przewidywana rentowność, pojawiające się szanse i zagrożenia, wymagania technologiczne i kapitałowe oraz wpływ otoczenia. Punktową ocenę atrakcyjności sektora obuwniczego przedstawia poniższa tabela.

Ważona wartość sektora obuwniczego wynosi 3,05 punktu przy maksymalnej możliwej ocenie 5 punktów. Sektor ten charakteryzuje się zatem umiarkowaną atrakcyjnością, ze względu na wyróżnione czynniki.

Czynniki, które zmniejszają atrakcyjność sektora obuwniczego związane są z dużą intensywnością konkurowania oraz koniecznością inwestycji.

Tab. 22 Punktowa ocena atrakcyjności sektora obuwniczego

L.p. |

Czynniki atrakcyjności sektora |

Waga czynnika |

Ocena kryterium czynnika w skali 1-5 |

Wartość ważona |

1 |

2 |

3 |

4 |

5 |

1. |

wielkość sektora |

0,15 |

4 |

0,60 |

2. |

przewidywana stopa wzrostu |

0,10 |

2 |

0,20 |

3. |

intensywność konkurencji |

0,15 |

3 |

0,45 |

4. |

uprzednia i przewidywana rentowność |

0,15 |

3 |

0,45 |

5. |

bariery wejścia nowych konkurentów |

0,15 |

3 |

0,30 |

6. |

wymagania technologiczne i kapitałowe |

0,10 |

5 |

0,50 |

7. |

wpływ otoczenia |

0,05 |

3 |

0,15 |

8. |

pojawiające się szanse i zagrożenia |

0,05 |

4 |

0,20 |

9. |

poziom cen |

0,10 |

2 |

0,20 |

10 |

Razem |

1,00 |

x |

3,05 |

Źródło: opracowanie własne na podstawie danych firmy

Zakłady Obuwnicze X, aby utrzymać swoją pozycję na rynku muszą być zdolne do konkurowania przede wszystkim poprzez wypełnianie luki technologicznej, stosowanie szerszej i skuteczniejszej promocji oraz rozszerzenie sieci dystrybucji.

Analiza wewnętrzna

Powodzenie rynkowe Zakładów Obuwniczych X tradycyjnie opierało się na kilku silnych stronach. Po pierwsze są to kontakty międzynarodowe oraz innowacyjność. Strategia marketingowa polegała m.in. na tym, iż menedżerowie decydowali się na produkcję takich wyrobów, które byłyby nabywane na rynku międzynarodowym. Firma zaczęła swoją działalność w dobrym okresie, co zagwarantowało jej odpowiednią pozycję na rynku. Firma nie chciałaby stracić tej możliwości. Badania wykazują jednak pogarszającą się sytuację na rynku. Firma jest wierna swoim tradycjom, ale stosuje przy tym zasadę innowacyjności. Jak do tej pory przedsiębiorstwo osiągało wyniki zgodne z oczekiwaniami zarządu. Dobrą stroną firmy jest wykwalifikowana kadra, która dąży do rozwoju na rynku.

Słabe strony są natomiast reprezentowane przez stronę konkurencyjności, znajomość firmy na rynku, a co za tym idzie udziałem firmy w rynku.

Dlatego firma poszukuje strategii, która umożliwiłaby zwiększenie udziału w rynku, znajomości firmy na rynku oraz ograniczenie konkurencyjności.

3.3. Mikrootoczenie

Polski rynek obuwniczy podlegał na przestrzeni ostatnich lat poważnym przeobrażeniom. Funkcjonujące jeszcze w 80 - tych latach duże państwowe przedsiębiorstwa obuwnicze przeszły głęboką restrukturyzację. Nowe warunki gospodarcze w Polsce narzuciły trudne warunki konkurencji, powodując konieczność szybkich przeobrażeń dla przetrwania. Dostosowania do nowej rzeczywistości polegały głównie na obniżeniu kosztów produkcji oraz poprawie jakości produkowanego obuwia. Jedną z przyczyn powodującą zaostrzenie warunków funkcjonowania sektora obuwniczego były pojawiające się w kraju firmy prywatne. Obecnie w Polsce funkcjonuje ok. 1500 firm obuwniczych z czego 90 % to drobne zakłady zatrudniające kilkanaście osób. Konkurują one głównie niskimi kosztami, związanymi z istnieniem nieewidenconowanej sprzedaży. Istotną przyczyną zaostrzenia warunków funkcjonowania sektora obuwniczego jest duży i narastający import obuwia.

Tab.18 Procentowy udział sprzedaży produktów wg odbiorców w 1999 .

Lp |

Nazwa odbiorcy |

Udział w sprzedaży |

1 |

"Lastmak" Lublin |

9,6% |

2 |

"Irena" |

5,2% |

3 |

DT "Centrum" (13 oddziałów) |

4,5% |

4 |

"Awin" katowice |

3,6% |

5 |

"Polbut" S.A. Łódź |

3,5% |

6 |

"Bardo" |

3,5% |

7 |

POT "But-S"S.A. Łódź |

3,5% |

8 |

"Rowit" Warszawa |

3,4% |

9 |

"Sandal" Warszawa |

2,8% |

10 |

"Dragon" Pruszków |

2,7% |

|

Razem wyżej wymienieni |

42,1% |

|

Pozostali ok. 310 odbiorców |

57,9% |

|

Razem sprzedaż obuwia "Alka" SA |

100,0% |

Źródło: opracowanie własne na podstawie danych firmy

W tabeli wyraźnie widać, iż największym odbiorcą jest firma handlowa "Lastmak" z Lublina (9,6% sprzedanych produktów). W roku 1999 zajmowała ona drugą pozycję na liście największych odbiorców i była wyprzedzana przez "Dragon" Pruszków, który w bieżącym roku obniżył zamówienia.

W oparciu o powyższe zestawienia można powiedzieć, iż portfel odbiorców obuwia firmy jest silnie zdywersyfikowany, a żaden z odbiorców nie posiada znacznego udziału w sprzedaży produktów firmy. Natomiast portfel odbiorców usług jest znacznie mniej zdywersyfikowany , a jeden z kontrahentów realizuje aż 70,8% wielkości usług.

Głównych konkurentów występujących na zagranicznych rynkach obuwia przedstawia tabela 20.

Tab. 20 Udziały procentowe państw konkurujących na rynku obuwniczym w 1999 roku

Lp. |

Nazwa przedsiębiorstwa |

Udział (%) |

Pole koła |

1 |

Chiny |

20 |

2,52 |

2 |

Włochy |

11 |

1,87 |

3 |

Indonezja |

2 |

0,80 |

4 |

Hiszpania |

4 |

1,13 |

5 |

Brazylia |

1 |

0,56 |

6 |

Hong Kong |

8 |

1,60 |

Źródło: opracowanie własne na podstawie danych firmy

Czynnikami, które najbardziej różnicują strategie uczestników sektora obuwniczego, są: cena i jakość oferowanych wyrobów, dlatego zmienne te posłużą do skonstruowania mapy grup strategicznych

Rys. 23 Mapa grup strategicznych w sektorze obuwia w 1999 roku według kryterium ceny i jakości

Tab. 21 Udziały procentowe przedsiębiorstw konkurujących na polskim rynku obuwniczym w segmencie obuwia męskiego w 1999 roku

Lp. |

Nazwa przedsiębiorstwa |

Udział (%) |

Pole koła |

1 |

" Kirsbut" Myszków |

7,3 |

1,52 |

2 |

"Neptun" Stargard Szczeciński |

5,7 |

1,35 |

3 |

Lubelska ZSP, Lublin |

4,5 |

1,20 |

4 |

Zakłady Obuwnicze X |

2,9 |

0,98 |

5 |

"Gino Rossi" Słupsk |

2,3 |

0,86 |

6 |

"Mesir" Słupsk |

1,9 |

0,78 |

7 |

"Nord" Słupsk |

1,7 |

0,74 |

8 |

Pozostali |

73,7 |

4,84 |

Źródło: opracowanie własne na podstawie danych firmy

Czynnikami najbardziej różnicującymi strategie sektora obuwia męskiego są: poziom cen oraz zakres obsługiwanego rynku. Mapę grup strategicznych sektora obuwia męskiego przedstawia rysunek 24.

Rys. 24 Mapa grup strategicznych polskiego sektora obuwia męskiego w 1999 roku według kryterium ceny i zakresu obsługiwanego rynku

W obszarze korzyści strategicznych znajdują się takie przedsiębiorstwa jak: Zakłady Obuwnicze X, Neptun, Kirsbut oraz Lubelska ZSP z uwagi na to, iż oferują oni obuwie po umiarkowanych cenach i średnim zakresie obsługiwanego rynku. Mesir i Nord to producenci obuwia oferujący średnią cenę i obsługujący mały zakres rynku. Ginno Rossi oferuje produkty o wysokiej cenie.

Rys. 25 Mapa grup strategicznych polskiego sektora obuwia męskiego w 1999 roku według kryterium ceny i zakresu obsługiwanego rynku

W obszarze korzyści strategicznych znajdują się takie przedsiębiorstwa jak: Zakłady Obuwnicze X, Neptun, Kirsbut oraz Lubelska ZSP z uwagi na to, iż oferują oni obuwie po umiarkowanych cenach przeznaczonych dla klientów o średnich dochodach i dobrej jakości. Ginno Rossi to producent obuwia markowego obsługujący zamożną klientele ich znaki firmowe oznaczają wysoką jakość i najwyższy komfort użytkowania. Nord i Mesir to producenci oferujący produkty po średniej cenie i jakości.

Zaletą map grup strategicznych jest to, że można je wykorzystać w dalszym toku badań mikrootoczenia, do przeprowadzenia analizy atrakcyjności sektora według modelu Portera, jako jeden z pięciu czynników, a mianowicie natężenie walki konkurencyjnej wewnątrz sektora.

Analiza SWOT

|

Mocne strony |

Słabe strony |

Rynek |

|

|

Dystrybucja |

|

|

Produkt i produkcja |

|

|

Promocja i marketing |

|

|

Finanse |

|

|

Silna stroną firmy jest produkt - dopracowany o dobrej jakości i atrakcyjnym desing zgodny z bieżącymi trendami mody, atrakcyjnie opakowany.

Najsłabszą stroną firmy jest pozycja finansowa - nieregularne zadłużenia stwarzające możliwość egzekucji, brak wiarygodności płatniczej w stosunku do konkurentów, brak środków finansowych w obrocie i konieczność ciągłego „łatania dziur budżetowych”

Niski budżet na promocję z pewności hamuje wzrost sprzedaży.

Szanse |

Zagrożenia |

|

|

W oparciu o powyższą analizę oceniamy, że duża szansę wzrostu sprzedaży firmy S.A. jest stabilizacja pozycji finansowej, zwiększenie nakładów na promocję i eksport do krajów byłego ZSRR.

Podstawowymi zagrożeniami będą natomiast spodziewany dalszy wzrost warunków konkurencyjnych na rynku polskim i możliwe rychłe nasycenie rynku obuwniczego w Polsce.

Zauważyć można, iż słabą stroną firmy są działania marketingowe firmy związane z jej promocją i reklamą. Mocną stroną natomiast są kontakty z klientami i zagraniczne oraz otwartość i innowacyjność.

W wyżej wymienionych aspektach działalności firmy należy wprowadzić działania korygujące, które mogą przynieść poprawę jej sytuacji.

Polska

Włochy

Turcja

Legenda:

Hong-Kong

Chiny

Obszar korzyści strategicznych

niska

wysoka

średnia

niska

średnia

wysoka

CENA

JAKOŚĆ

Źródło: opracowanie własne na podstawie tabeli 20

Legenda:

Kirsbut

Neptun

Lubelska ZSP

Zakłady X

Ginno Rossi

Obszar korzyści strategicznych

Nord

Mesir

niska

wysoka

średnia

mały

średni

duży

CENA

ZAKRES OBSŁUGIWANEGO RYNKU

Źródło: opracowanie własne na podstawie tabeli 21

Legenda:

Kirsbut

Neptun

Lubelska ZSP

Zakłady X

Ginno Rossi

Obszar korzyści strategicznych

Nord

Mesir

niska

wysoka

średnia

mały

średni

duży

CENA

JAKOŚĆ

Źródło: opracowanie własne na podstawie tabeli 21

wzrost

rynku

-7,21%

-53,9%

1,7%

względny udział w rynku

x1

0,5

0

5

10

Psy

Dojne krowy

Legenda:

Obuwie damskie

Obuwie męskie

Gwiazdy

Znaki zapytania

Usługi

Obuwie młodzieżowe

Źródło: Opracowanie własne na podstawie tabeli 24.

Wyszukiwarka