Pytanie 1 - Strategiczne cele zarządzania finansami przedsiębiorstw

Jednym z głównych celów strategicznych firmy jest: maksymalizowanie korzyści przypadających udziałowcom firmy, tj. osobom które ulokowały w niej swoje kapitały w sposób trwały. Zarządzanie strategiczne to określenie sensu działania przedsiębiorstwa, a poprzez dokonywanie się ciągłych zmian programów

i zakresu środków zmierzania do realizacji określonych celów lub utworzenia nowych.

Pytanie 2 - Podstawowe cele zarządzania finansami przedsiębiorstwa.

Zarządzanie finansami można zdefiniować jako planowanie i kontrolowanie finansów w celu osiągnięcia finansowych celów przedsiębiorstwa. Celem zarządzania finansami przedsiębiorstw jest maksymalizacja wartości rynkowej zgromadzonego w nim kapitału w długim czasie. Konieczne jest tu rozróżnienie między maksymalizacją bogactwa właścicieli przedsiębiorstwa a maksymalizacją zysku. Zarządzanie finansowe jest to wszystko to co, robi i za co odpowiedzialny jest menedżer ds. finansowych.

Podstawowym celem jest maksymalizowanie dobrobytu akcjonariuszy.

Pytanie 3 - Funkcje zarządzania finansami.

Zarządzanie finansami nie może być widziane jako poszukiwanie i wybór środków finansujących działalność przedsiębiorstwa w istniejących warunkach rynkowych. Pełne określenie funkcji zarządzania finansami a ściślej zespołu osób odpowiedzialnych za decyzje finansowe przedsiębiorstwa obejmuje:

Określenie spodziewanych kosztów i korzyści wynikających z różnych form zaangażowania środków finansowania przedsiębiorstwem tak w wymiarze krótko- jak i długookresowym;

Alokację środków oraz określenie jej kosztów (wybór przedsięwzięcia inwestycyjnego);

Wybór źródeł finansowania i sposobów wykonywania;

Szacowanie oceny przychodów oraz związane z ich uzyskaniem ryzyko działalności przedsiębiorstw.

Podstawowe funkcje zarządzania finansami:

kształtowanie poziomu i struktury majątku, stosowanie do wymogów działalności operacyjnej

i kryteriów efektywnościowych;Określenie kierunków i form inwestowania oraz ocena i wybór projektów inwestycyjnych przewidzianych do realizacji;

Optymalizacja struktury kapitałowej z uwzględnieniem kosztów pozyskania kapitału

i alternatywnych źródeł finansowania (leasing);Szacowanie i ocena przychodów oraz związanego z ich uzyskaniem ryzyka z działalności przedsiębiorstwa;

Bieżąca (ocena) analiza sytuacji majątkowej i finansowej przedsiębiorstwa umożliwiająca ocenę zdolności przebiegu działalności operacyjnej, inwestycyjnej i finansowej z założeniami, stanowiąca punkt wyjścia dla podejmowania decyzji rozwojowych;

Analiza pozycji rynkowej przedsiębiorstwa i ocena wpływu uwarunkowań zewnętrznych na decyzje inwestycyjne i finansowe;

Formułowanie wniosków dla polityki podziału zysku z uwzględnieniem celów strategicznych.

Pytanie 4 - Instrumenty zarządzania finansami.

Są to szczegółowe techniki, które pozwalają dostarczyć właściwych informacji do zarządzania firmą. Jednym z głównych instrumentów jest rachunkowość, której zadanie polega na rejestrowaniu operacji gospodarczych i na podstawie wyników liczbowych pozwolić uzyskać ocenę wyników finansowych przedsiębiorstwa oraz jego powiązań ze światem zewnętrznym. Rachunkowość zarządcza to wyższy jakościowo etap dostarczenia właściwych informacji we właściwym czasie właściwym osobom.

Pytanie 5 - Obszary zarządzania finansami przedsiębiorstw.

Do obszarów zarządzania finansami przedsiębiorstw zaliczamy:

Kształtowanie wielkości i struktury majątku przedsiębiorstwa poprzez określenie kierunków oraz form inwestowania w powiązaniu z realizowaną działalnością operacyjną;

Kształtowani struktury kapitałowej poprzez określenie sposobów pozyskiwania środków na finansową działalność operacyjną i inwestycyjną;

Kształtowanie relacji między strukturą majątkową i strukturą kapitałową gwarantujących zachowanie równowagi ekonomiczno-finansowej;

Podział zysku i polityka dywidend w kontekście relacji zachodzących miedzy działalnością bieżącą

i działalnością rozwojową.

Pytanie 6 - Rola i znaczenie menedżera finansowego dla zarządzania finansami przedsiębiorstw.

Menedżerowi finansowemu powierzone są funkcje zarządzania finansami w przedsiębiorstwie. Menedżer odpowiada za prawidłowość i efektywność dokonywanych przez firmę operacji finansowych. W tym celu:

organizuje i nadzoruje obieg informacji wewnętrznej, umożliwiającej kontrolę przebiegu operacji finansowej, sygnalizującej możliwość występowania ewentualnych zagrożeń i nieprawidłowości, których usunięcie wymaga interwencji oraz ułatwiającej ocenę bieżącej sytuacji finansowej firmy,

przedkłada zarządowi informacje o sytuacji firmy i jej przewidywanym rozwoju oraz

o wynikających z tego konsekwencjach dla dalszego kształtowania działalności gospodarczej,podejmuje decyzje związane z zarządzaniem finansami, zmierzające do zapewnienie dopływu niezbędnych kapitałów z zewnątrz, przy minimalizacji kosztów finansowych oraz zachowanie należytej płynności finansowej (zdolności płatniczej),

utrzymuje kontakty z zewnętrznymi partnerami firmy, występującymi w charakterze wierzycieli

i dłużników, a także z organami skarbowymi w związku z wymiarem i regulowaniem podatków, podpisuje umowy kredytowe z bankiem itp.

Pytanie 7 - Podstawowe składniki kapitału obrotowego przedsiębiorstwa.

Składnikami kapitału obrotowego są:

Zapasy - reprezentują kwotę surowców, prac w toku (produkcji niezakończonej) i wyrobów gotowych posiadanych przez przedsiębiorstwo w danym momencie.

Należności - to kwoty należne przedsiębiorstwu od stron trzecich za dostawy zrealizowane na kredyt.

Gotówka w banku i w kasie - gotówką są pieniądze w kasie przedsiębiorstwa oraz na saldach jego rachunków bankowych, a także krótkookresowe zbywalne papiery wartościowe posiadane przez przedsiębiorstwo.

Zobowiązania - tworzą kwoty krótkoterminowe należne od przedsiębiorstwa osobom trzecim.

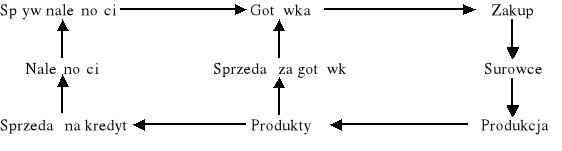

Pytanie 8 - Cykl kapitału obrotowego.

Do określenia cyklu kapitału obrotowego przedsiębiorstwa potrzebne jest obliczenie trzech podstawowych składników kapitału obrotowego. Wskaźnikami tymi są:

okres inkasa (dni należności lub dłużników) - okres inkasa lub dni dłużników jest to średnia liczba dni jakie upływają między momentem zrealizowania sprzedaży a momentem rzeczywistego wpływu do przedsiębiorstwa gotówki z tytułu tej sprzedaży;

okres zapasów - to średnia liczba dni zapasów utrzymywanych w danym momencie;

okres płatności (dni zobowiązań lub wierzycieli) - to średnia dni jaki upływają od dokonania zakupu do momentu zapłacenia za nie.

Pytanie 9 - Wartość pieniądza jako funkcja czasu.

W przypadku zarządzania finansami powszechni jest znane powiedzenie, że „czas to pieniądz”. Niezależnie od procesów inflacyjnych zmniejszających wartość pieniądza w czasie, złotówka uzyskana „jutro” nie jest równa złotówce uzyskanej „dzisiaj”, gdyż umiejętne zainwestowanie tej ostatniej - chociażby w formie wkładu terminowego na rachunku bankowym - pozwala uzyskać „jutro” dodatkowe przychody w postaci procentu (odsetek od kapitału). Typowe decyzje finansowe z reguły wymagają porównania bieżących nakładów i przyszłych efektów działalności przedsiębiorstwa.

Podstawowym narzędziem analitycznym zarządzania finansami w tego typu sytuacjach jest określenie przyszłej oraz w szczególności zaktualizowanej wartości strumieni pieniężnych przez przedsiębiorstwo.

Pytanie 10 - Co to jest wartość przyszła?

Wartość przyszła - FV (Future Value) wynika z zastosowanej reguły procentu składanego do aktualnie posiadanej kwoty pieniężnej. FV pokazuje nam wielkość przychodów na dany m moment w przyszłości.

Na przyszłą wartość pieniądza składa się suma kapitału początkowego (pierwotnego) powiększona o odsetki należące wg określonej stopy procentowej.

Pytanie 11 - Co to jest wartość zaktualizowana?

Jest to wartość jaką ma w chwili obecnej założona przyszła kwota pieniężna (przyszły strumień pieniądza). Poszukiwanie wartość zaktualizowanej PV (Present Value) jest procesem odwrotnym do wyznaczenia wartości przyszłej. O ile FV (Future Value) pokazuje nam wielkość przychodów na dany moment w przyszłości, o tyle PV odzwierciedla aktualną wartość przychodów spodziewanych w przyszłości.

lub

PV - zaktualizowana wartość przyszłych dochodów

FVn - wartość przyszła zaktualizowanych środków roku „n”

n - liczba lat

k - stopa dyskontowa (%)

PVIF - czynnik wartości zaktualizowanych - współczynnik dyskonta

PVIFkn = (1+k)n

Na wartość zaktualizowaną wpływają: inflacja i stopa dyskontowa. Kategoria zaktualizowanej wartości jest szeroko stosowana w zarządzaniu finansami, zwłaszcza w decyzjach zmiennych, wyborem zróżnicowanych możliwości inwestycyjnych. Koncepcje wartości zaktualizowanej należą do najczęściej praktycznie wykorzystywanych w działalności finansistów zarządzających przedsiębiorstwem. Stosowanie zaktualizowanej wartości opiera się na trzech zasadach:

Najistotniejsze dla procesu szacowania tej wartości są strumienie przychodów pieniężnych, podkreśla się zasadę właściwego wykorzystania wartości pieniądza w czasie.

Wartość zaktualizowana zależy od przyszłych przychodów z tytułu użytkowania aktywów, strumienie generowane w przyszłości są nie istotne dla wyznaczenia aktualnej wartości aktywów przedsiębiorstwa, tym co określa aktualna ich wartości jest spodziewany strumień przychodów z tytułu użytkowania aktywów.

Stopa dyskontowa musi odzwierciedlać ryzyko związane z danym składnikiem majątku, im wyżej ryzyko tym wyższa stopa dyskontowa.

Pytanie 12 - Na czym polega szacowanie strumieni pieniężnych?

Wartość składników majątku przedsiębiorstwa zarówno jego aktywów fizycznych jak i finansowych uzależniona jest od wielkości strumieni pieniężnych generalnych przez te aktywa w okresie ich użytkowania. Szacowanie wielkości strumieni pieniężnych przychodów, określenie właściwego poziomu stopy dyskontowej jest zadaniem czasochłonnym, trudnym i wymagającym znacznej wiedzy.

Pytanie 13 - Ryzyko a dochody - trzy strategie zachowań.

Niechęć do podejmowania ryzyka - awersja inwestora względem ryzyka skłania go do oczekiwania szczególnej „premii za ryzyko” które przybierają najczęściej postać dodatkowych przychodów z tytułu podjęcia ryzykownej decyzji inwestycyjnej.

Obojętność (neutralność) względem ryzyka. Inwestor o takim stosunku do ryzyka nie oczekuje dodatkowych przychodów, podejmuje ryzykowną decyzję inwestycyjną.

Preferowanie ryzyka - niektórzy inwestorzy szczególnie chętnie podejmują ryzyko, akceptując wyższe przychody jako element pożądany. Są oni rozważni, skłonni ponieść dodatkowe koszty udziału w ryzykownych przedsięwzięciach.

Obserwując rzeczywistość potwierdza się, że inwestorzy niechętnie podejmują ryzyko. W praktyce oznacza to, że przedsięwzięcia o wyższym stopniu ryzyka generują wyższe przychody niż propozycje mniej ryzykowne.

Inwestorzy w swych decyzjach przedkładają niższe ryzyko nad wyższym stąd można w ich decyzjach zaobserwować następujące prawidłowości:

wyższe ryzyko, oczekiwanie większej korzyści;

wyższe ryzyko zwiększa możliwość poniesienia większych strat;

z punktu widzenia racjonalności decyzji za sytuację krańcową uznaje się taką, w której prawdopodobieństwo straty nie może przewyższyć prawdopodobieństwa korzyści.

Pytanie 14 - Ewolucja zarządzania finansowego w gospodarce rynkowej.

Przełom XIX/XX - gromadzenie kapitału, fuzje i połączenia przedsiębiorstw, potrzeba określenia i zabezpieczenia praw różnych grup udziałowców.

Okres wielkiego kryzysu - lata 30-te (fala bankructw, upadłości przedsiębiorstw, niewypłacalności) nie zmieniły zasadniczego podejścia do nauczania finansów.

Lata 40-te - analityczne podejście do zagadnień decyzyjnych.

Lata 50-te - stworzenie teoretycznych podstaw wykorzystania metod dyskontowych w decyzjach inwestycyjnych, określenie budżetu przedsiębiorstw inwestycyjnych (produkcja)l rozległe opracowanie inwestycji portfelowej.

Lata 60-te - rozszerzenie analizy portfelowej na wszystkie aktywa obarczone ryzykiem, szczególnie uwzględnienie akcji (marketing).

Lata 70-te - rozwój nowych przedsięwzięć rynku kapitałowego, rozwój operacji i wykorzystanie ich w decyzjach inwestycyjnych przedsiębiorstw i korporacji (strategia finansowa).

Lata 80-te - dekada innowacji w sposobie inwestowania korporacji i przedsiębiorstw oraz ich zabezpieczanie przed przejęciem przez konkurentów .

Lata 90-te - pieniądz jako miernik wartości.

Ewolucja funkcji finansów miała istotny wpływ na role zarządzania finansami przedsiębiorstw a zwłaszcza w korporacjach. Znaczne rozszerzenie arsenału narzędzi analitycznych wywołało wyraźny wpływ na teorię

i praktykę finansów.

Pytanie 15 - Rola zarządzania finansowego w polskich przedsiębiorstwach .

Co najmniej dwie okoliczności sprawiają, że przyswojenie i wdrożenie podstawowych kategorii zarządzania finansowego jest niezbędne dla tworzącej się grupy nowoczesnych polskich mediów. Pierwszą przesłanką jest sama istota współczesnych finansów, ich dynamika i ekspansywność jako samodzielnej dyscypliny, źródła wiedzy o nowych technikach i metodach zarządzania przedsiębiorstwem w warunkach wysoko rozwiniętej gospodarki rynkowej. Drugą przyczyną są realia polskiej gospodarki poddawanej zasadniczym przeobrażeniom.

Powstający sektor prywatnych przedsiębiorstw, rozwój indywidualny przedsięwzięcia wymagają zasadniczego wsparcia w postaci większej kompetencjo i profesjonalizmu wszystkich uczestników życia gospodarczego.

Pytanie 16 - Różnice między prognozą a planowaniem.

Prognoza z definicji dotyczy zdarzeń nad którymi nie mamy kontroli. Plan dotyczy działań podejmowanych dla wywołania zdarzeń nad którymi spodziewamy się sprawować kontrolę. Prognozy dotyczą zazwyczaj przyszłych zdarzeń gospodarczych lub zmian zachodzących na rynku albo w danej branży. Plan zawiera rozstrzygnięcia kierownictwa na temat tego co przedsiębiorstwo zamierz w przyszłości robić, jak zamierz to robić i kto będzie to robić.

Pytanie 17 - Proces budżetowania - budżety operacyjne i kapitałowe.

Budżet jest planem zamienionym w kategorie ilościowe. Najczęściej używanymi w tym przypadku kategoriami ilościowymi są: „wolumen” i „pieniądz”. Wolumen określa poziom działalności na podstawie, którego można szacować kwotowo zasoby fizyczne potrzebne do zrealizowania danego wolumenu działalności. Pieniężny wymiar budżetu uzyskuje się mnożąc wolumeny przez odpowiednie koszty lub wartości. Żaden budżet nie jest realizowany dokładnie wg przewidywań. Wiążą się z tym 2 sprawy:

porównanie stanów rzeczywistych z zapisami budżetowymi jest bardzo użytecznym instrumentem kontroli;

budżety jeśli mają być odpowiedni powinny być od czasu do czasu rewidowane.

Budżety można podzielić na dwa rodzaje:

„budżety operacyjne”

„budżety kapitałowe”

„Budżety operacyjne” dotyczą bieżącej działalności przedsiębiorstwa w ramach jego normalnego cyklu handlowego. Podstawowymi budżetami operacyjnymi w przedsiębiorstwie produkcyjnym powinny być:

budżet sprzedaży . Jest to budżet najważniejszy, ponieważ z niego wyprowadzane są inne budżety. Kierownictwo musi przywiązywać szczególną uwagę do jego sporządzania, ponieważ błędy popełnione przy jego opracowywaniu pociągają za sobą zniekształcenie pozostałych budżetów;

budżet obejmujący koszty handlowe i administracyjne;

Budżet produkcji , obejmujący procesy produkcyjne. Określa on wolumen produkcji niezbędnej do pokrycia potrzeb wynikających z przewidywalnej na dany okres budżetowy sprzedaży oraz wielkości niezbędnych zapasów. Budżet produkcyjny jest wspomagany przez budżety szczegółowe, obejmujące materiały, siłę robocza oraz koszty ogólne. Budżety te mogą być dzielone na jeszcze bardziej szczegółowe;

Budżet nakładów, obejmujący koszty nakładowe i administracyjne;

Budżet gotówkowy, stanowiący szczegółową analizę gotówkowego składnika budżetu kapitału obrotowego.

„Budżety kapitałowe” dotyczą długoterminowych operacji przedsiębiorstwa i zazwyczaj obejmują wszystkie inwestycje dające zwrot w okresie dłuższym niż jeden okres budżetowy.

Z reguły dzielą się one na dwa podstawowe rodzaje:

Budżety środków trwałych, obejmujących inwestycje w aktywa, które przynoszą korzyści

w przyszłych okresach;Budżety kapitału obrotowego, obejmujące wszystkie główne inwestycje kapitałowe

w przedsiębiorstwie, jakich wymaga rozwój mocy indywidualnych lub nowych rynków, a które są powiązane z inwestowaniem w kapitał obrotowy.

Budżety operacyjny i kapitałowe razem tworzą „budżet główny” przedsiębiorstwa, w skład którego wchodzą: budżetowy rachunek zysków i strat oraz bilans, pokazując kierownictwu zasoby finansowe niezbędne do wspierania budżetowego poziomu działalności oraz środki finansowe, jakie działalność ta prawdopodobnie wygeneruje.

Pytanie 18 - Projektowanie bilansu /bilans pro forma/.

Projekt bilansu (pro-forma) przestawia całkowitą kwotę zapotrzebowania finansowego w określonym momencie. W zarządzaniu finansami niezbędne jest badanie jak kwota ta będzie zmieniać się z okresu na okres. Dane do bilansu brane są z budżetów gotówkowych i operacyjnych. W chwili gdy ustalamy projektowaną wielkość sprzedaży a także założenia dotyczące struktury kosztów i cen możliwe jest sporządzenie bilansu (projektu). Sprawą, która ma podstawowe znaczenie jest określenie relacji między sprzedażą i kosztami jej wytworzenia a pozycjami bilansu takimi jak:

dłużnicy,

wierzyciele,

zapasy.

Ukazuje ona zapotrzebowanie na kapitał obrotowy.

Jeśli chodzi o dłużników to kwota należności jakie przedsiębiorstwo ma u swoich dłużników determinowana jest trzema sprawami tzn. determinowana jest przez: - wolumen sprzedaży na kredyt; - proponowany okres płatności; - prawdopodobną efektywność kontroli kredytu.

Dłużnicy = × okres inkasa

Jeśli chodzi o wierzycieli to poziom zobowiązań wobec wierzycieli jest określany przez: poziom kredytu udostępnionego przez dostawców, przez długość udzielanego okresu „łaski” nazywanego okresem płatności. Okres ten jest zazwyczaj wyrażany w dniach kosztów.

Wierzyciele = × okres płatności

Zapasy zaś wyrażają poziom zapasów potrzebnych do zabezpieczenia projektowanej wielkości sprzedaży określonej przez „okres zapasów”. Zazwyczaj wyrażany jest „w dniach” kosztów wytworzenia sprzedaży.

Zapasy = × okres zapasów

Pytanie 19 - Prognozowanie przepływów gotówki /cash flow/.

Budżet gotówkowy - oceniając przyszłe potrzeby finansowe należy sporządzić prognozę przepływów gotówki lub budżet gotówkowy. Budżety gotówkowe przedstawiają oczekiwaną sytuację gotówkową przedsiębiorstwa na przestrzeni danego okresu czasu. Pojęcie gotówka oznacza to zarówno tę w ręku jak i tę w banku. Do budżetu gotówkowego należy włączyć wszystko co wywołuje ruch gotówki w budżecie gotówkowym bez względu na to jak pozycje te są traktowane dla celów rachunkowych. Przygotowując budżet gotówkowy istotny jest tylko moment przechodzenia pieniędzy „z ręki do ręki”, a nie moment zaistnienia transakcji handlowych.

Proces przygotowania budżetu gotówkowego składa się z czterech etapów:

Określenie spodziewanych wpływów gotówki - w każdym przedsiębiorstwie głównym źródłem gotówki jest sprzedaż. Określając wielkość sprzedaży budżetowanej należy podzielić ją na dwie części: sprzedaż realizowaną za gotówkę; sprzedaż na kredyt. Istnieją jeszcze inne pozycje wpływów gotówki takie jak odsetki od depozytów, pieniądze ze sprzedaży środków trwałych.

Określanie spodziewanych wpływów gotówki: podstawową ich pozycją są płatności za dokonywane zakupy. Zakupy zazwyczaj dokonywane są na kredyt, dla budżetu gotówkowego ważna jest data terminu a nie sam moment dokonania transakcji. Zakupy można podzielić na: dokonywane za gotówkę; dokonywane na kredyt. Ta część budżetu, która poświęcona jest wpływom zawiera również nakłady przedsiębiorstwie takie jak: płace, wynagrodzenia, koszty administracyjne i ogólne, podatki, dywidendy itp., oraz każdy opłacony wydatek kapitałowy.

Określenie przepływów gotówki netto: zestawienie wpływów i wypływów gotówki ogółem. Wynik za dany okres może być dodatni lub ujemny.

Obliczenie końcowego salda gotówki, czyli skumulowanego przepływu gotówki.

Pytanie 20 - Analiza finansowa - wskaźniki.

Narzędziem analizy finansowych , umożliwiającym skierowanie uwagi bezpośrednio na relacje między różnymi pozycjami sprawozdań finansowych, są wskaźniki finansowe.

Wskaźniki, chociaż same w sobie nie dają pełnego obrazu dokonań przedsiębiorstwa i jego finansowej kondycji, to jednak pomagają uzyskać jaśniejszy jego obraz.

Mogą one ponad to wskazywać na obszary i pozycje , które należy przeanalizować z większą dokładnością.

Ponieważ jednak wskaźniki mogą powiedzieć tylko, co się zdarzyło, ale nie powiedzą dlaczego to się zdarzyło, trzeba poddać analizie również czynniki i dane pozafinansowe.

Analiza wskaźnikowa jest jedną z wielu technik używanych przy planowaniu i kontroli finansów przedsiębiorstwa. Nie należy jej stosować w oderwaniu od innych , ale w połączeniu z innymi technikami.

Wskaźniki dostarczają użytecznych informacji na temat:

Zyskowności i zwrotności;

Płynności;

Obsługi i wspomaganie długiem;

Inwestycji akcjonariuszy.

Międzynarodowe porównania wskaźników są szczególnie przydatne do identyfikacji trendów zmian zachodzących w przedsiębiorstwie.

Pytanie 21 - Wskaźniki rentowności, płynności, zadłużenia, inwestycji akcjonariuszy.

Wskaźniki rentowności - pokazują jak efektywnie działa przedsiębiorstwo. Są dwa rodzaje wskaźników rentowności:

przestawiające rentowność sprzedaży:

wskaźnik zysku brutto - przestawia ekonomiczność działalności produkcyjnej przedsiębiorstwa oraz efektywność stosowanej przez nie polityki cenowej.

Wskaźnik zysku brutto =

wskaźnik zysku operacyjnego - pokazuje rentowność sprzedaży przedsiębiorstwa po odjęciu zarówno produkcyjnych jak i handlowych kosztów sprzedanych towarów. Koszty produkcyjne

i handlowe nie zawierają w sobie odsetek

Wskaźnik zysku operacyjnego =

wskaźnik zysku przed opodatkowaniem - przedstawia pełny efekt struktury kapitałowej

i finansowej przedsiębiorstwa na jego rentowność. Uwzględnia się wpływ odsetek na rentowność przedsiębiorstwa

Wskaźnik zysku przed opodatkowaniem =

wskaźnik zysku netto - uwzględnia obciążenie podatkowe

Wskaźnik zysku netto =

przestawiające rentowność inwestycji

stopa zwrotu z kapitału zaangażowanego - jest wskaźnikiem podstawowym (ROCE), jest najważniejszym miernikiem sprawności zarządzania, ponieważ odnosi wynik operacyjny do całkowitej wielkości zaangażowanego funduszu

Stopa zwrotu z kapitału zaangażowanego =

Wskaźnik zysku operacyjnego × obrót aktywami netto = stopa zwrotu kapitału zaangażowanego (wskaźnik ROCE)

Równanie powyższe zawiera elementy składowe ogólnej rentowności przedsiębiorstwa. Jeśli wskaźnik ROCE prawidłowo odzwierciedla zasadę rentowności przedsiębiorstwa to istnieją dwa sposoby jej podwyższenia:

poprzez wzrost rentowności operacyjnej,

poprzez zwiększenie rotacji aktywów netto.

okres zasobów - wskaźnik ten przedstawia szacunkową liczbę dni zapasów utrzymywanych przez przedsiębiorstwo i wyrażonych w kategoriach kosztu towarów sprzedanych. Jest to liczba dni potrzebnych do zmiany zapasów w sprzedaż gotówkową lub kredytową (dłużnikową)

Okres zasobów =

okres inkasa - przedstawia szacunkową liczbę dni kredytowania pobieranego przez dłużników

i wskazuje na płynność pozycji, dłużnicy w środkach obrotowych

Okres inkasa =

okres płatności - przedstawia szacunkową liczbę dni kredytu branego przez przedsiębiorstwo od dostawców

Okres płatności =

Wskaźniki płynności - służą do ustalenia zdolności przedsiębiorstwa w zakresie wywiązywania się na bieżąco z wiążących na nim zobowiązaniach. Umożliwiają współmierną ocenę efektywności struktury finansowej przedsiębiorstwa w kategoriach „dojrzałości”, zarówno jego środków (aktywów) jak i zobowiązań.

wskaźnik płynności bieżącej - pokazuje w jakim stopniu krótkoterminowe środki (akcje) przedsiębiorstwa są pokryte zobowiązaniami o podobnym poziomie dojrzałości

Wskaźnik płynności bieżącej =

wskaźnik podwyższonej płynności =

albo

wskaźnik podwyższonej płynności =

Jest on miarą adekwatności kapitału obrotowego. Jest on nazwany wskaźnikiem „szybkim”

i testem kwasowym albo kwaśnym.

Wskaźnik zadłużenia i wspomagania długiem - opisuje on relacje między wkładem właściciela,

a wkładem osób wewnętrznych w finansowanie przedsiębiorstwa.

wskaźnik zadłużenia - jest on miernikiem relacji ogólnej kwoty roszczeń stron trzecich do aktywa przedsiębiorstwa ogółem. Stanowi on miarę poziomu ryzyka podejmowanego przez osoby zewnętrzne. Istotną kwestią przy ocenie akceptowanego poziomu zadłużenia jest zdolność przedsiębiorstwa do generowania gotówki, wystarczającej do obsługi wierzycieli

u pożyczkodawców.

Wskaźnik zadłużenia =

wskaźnik wspomagania długiem bankowym - odzwierciedla relacje między zadłużeniem bankowym, a zaangażowaniem właścicieli. Jest to ważny wskaźnik finansowej kondycji przedsiębiorstwa z racji relatywnie silnej pozycji bankowej w stosunku do pozostałych dostarczycieli funduszy.

Wskaźnik wspomagania długiem bankowym =

wskaźnik przełożenia (dźwigni) - koncentruje uwagę na długoterminowym elemencie zadłużenia, porównując go z całkowitą kwotą zaangażowanego kapitału.

Wskaźnik przełożenie =

wskaźnik pokrycia odsetek - jest on nazywany wskaźnikiem rentowności pokrycia odsetek dochodem, odsetki należy ujmować w kwocie brutto, a niejako odsetki otrzymane netto.

Wskaźnik pokrycia odsetek =

wskaźnik pokrycia obciążeń sztywnych - uwzględnia czynsze leasingowe i fundusze amortyzacyjne.

Wskaźnik pokrycia obciążeń sztywnych =

dźwignia ogólna - mierzy wrażliwość zmian dochodu (zysku) w przeliczeniu na jedną akcję na zmianę zachodzącą w poziomie sprzedaży.

Dźwignia ogólna = dźwignia operacyjna × dźwignia finansowa

wskaźnik przepływu gotówki - mierzy on zdolność przedsiębiorstwa do generowania

z działalności operacyjnej ilości gotówki wystarczającej do spłacenia długów oraz innych zobowiązań.

Wskaźnik przepływu gotówki =

Wskaźnik inwestycji akcjonariuszy:

wskaźnik zysku na jedną akcję =

Pokazuje marżę zysku przypadającego na jedną akcję.

wskaźnik relacji ceny do zysku na jedną akcję =

Pokazuje cenę, jaką trzeba zapłacić za jednostkę zysku przy kupnie akcji.

wskaźnik stopy dywidendy =

Skala korzyści udziałowców w stosunku do ceny rynkowej akcji.

wskaźnik stopy wypłat dywidendy =

Ukazuje skłonność spółki do przeznaczenia zysku na dywidendy.

Pytanie 22 - Wskaźniki działalności, wskaźniki wrażliwości.

Wskaźniki działalności - służą do pokazania, jak szybko pieniądze zainwestowane w środki obrotowe przechodzą przez cały system (cykl obrotowy) i zmieniają się z powrotem w gotówkę.

wskaźnik rotacji zapasami =

Zauważmy, że Zapas średni =

Wskaźnik ten pokazuje ile razy w danym okresie zapasy „obróciły się” tzn. zamieniły

w sprzedaż.

wskaźnik obrotu należnościami =

Wskaźnik ten pokazuje ile razy w danym okresie „obrócono” należnościami.

wskaźnik obrotu zobowiązaniami =

Analiza wrażliwości obejmuje ocenę wpływu jednej lub kilku zmiennych łącznie na wszystkie pozycje sprawozdań finansowych. Wszystkie wskaźniki rachunkowe (księgowe) omówione mogą być zastosowane do prowadzenia analizy wrażliwości i w podobny sposób mogą być używane do prognozowania przyszłego zapotrzebowania finansowego.

Pytanie 23 - Rodzaje finansowania kapitałem własnym.

Podstawowymi rodzajami finansowania kapitału własnego są:

akcje zwykłe (zwyczajne) - są emitowane dla właścicieli spółki, dzięki nim mają oni prawo

w zakresie kontrolowania przedsiębiorstwa poprzez głosowanie na walnym zgromadzeniu oraz udziału w zyskach (stratach). Dają one też prawo do uzyskania spłaty kapitału w przypadku likwidacji spółki, ale dopiero po uregulowaniu wszystkich innych zobowiązań;akcje preferencyjne (uprzywilejowane) - są one uprzywilejowane w zakresie otrzymania należnej dywidendy oraz roszczeń w przypadku likwidacji spółki. Posiadacze tych akcji z reguły nie mają prawa udziału w głosowaniu. Dywidendy od akcji uprzywilejowanych mogą mieć charakter kumulatywny albo niekumulatywny;

rezerwy - tworzone z zysku nie rozdzielonego między akcjonariuszy. Są one dochodem zatrzymanym i najczęściej stanowią najważniejsze źródła nowych kapitałów własnych. Rodzaje rezerw:

rezerwa z premii - jest różnicą między ceną po jakiej akcje zostały sprzedane, a ich ceną naturalną;

rezerwa rewaluacyjna - stanowiąca nadwyżkę z przeszacowania wartości środków (aktywów).

Pytanie 24 - Scharakteryzuj pożyczki krótkoterminowe.

Pożyczki krótkoterminowe charakteryzują się następującymi cechami:

gwarantowaną możliwością uzyskania w przypadku, gdy pożyczkobiorca spełnia określone warunki zaciągane na określony okres (max 1 rok lub w szczególnych przypadkach na 2 lata);

specjalnym celem;

stałą stopą oprocentowania;

możliwością podjęcia całej kwoty jednorazowe lub w określonych kwotach minimalnych;

możliwością dokonania spłaty jednorazowo lub w kilku kwotach.

Zalety pożyczek krótkoterminowych:

nie mogą być cofnięte z żadnego powodu;

są one zazwyczaj oprocentowane wg stopy najkorzystniejszej dla danej kategorii kredytowej klienta;

są to pożyczki pewne zarówno z punktu widzenia ich dostępności jak i warunków spłat;

dają one elastyczność w zakresie podejmowania określonych kwot i możliwości koordynowania terminów ich podejmowania.

Wady:

jeśli warunkiem jest ustalenie z góry kwot pobrań, wówczas przedsiębiorstwo zmuszone jest do podejmowania funduszy niekoniecznie w danym momencie potrzebnych;

określenie stałych kwot i terminów spłat, że jeśli przedsiębiorstwo dysponuje odpowiednimi funduszami musi kontynuować pożyczkę, aż do uzgodnionego terminu jej wygaśnięcia;

jeśli stopa oprocentowania pożyczki jest stała, wówczas jest to dla przedsiębiorstwa niekorzystne

w okresach spadku stóp procentowych.

Pytanie 25 - Overdraft - znaczenie i sposoby finansowania przy pomocy overdraftu.

Zaciąganie w banku kredytu w formie przekroczenia konta (overdraft) jest najpowszechniej stosowaną metoda finansowania krótkoterminowego. Każdy system bankowy i każdy bank mają swoje własne zasady

i regulacje dotyczące korzystania z overdraftu. Overdraft zazwyczaj charakteryzuje się następującymi cechami:

ponieważ jest on związany z posiadaniem bieżącego lub potwierdzonego rachunku w banku to korzystanie z niego odzwierciedla wydatki przedsiębiorstwa;

jest on spłacany na wezwanie;

jego górny limit jest określany, ale w ramach tego limitu może się on zmieniać;

zwykle wymaga się, aby każdego roku zmieniał się on na mini. okres do kredytowania;

stopa oprocentowania overdraftu jest związana z podstawową lub bazową stopą banku i zmienia się wraz z nią;

w przypadku niedotrzymania warunków overdraftu naliczane są kary lub dopłaty;

z reguły podlega on corocznej rewizji i jeśli bank jest usatysfakcjonowany postępowaniem klienta może ponownie przyznać mu prawo do korzystania z overdraftu.

Zalety korzystania z overdraftu:

Względnie łatwo jest go negocjować, ponieważ jest spłacany na żądanie i bank może szybko ograniczyć możliwości korzystania z niego.

Jest to system prosty w działaniu.

Stopa oprocentowania jest zwykle najkorzystniejsza z możliwych, gdyż odsetki naliczane są codziennie, zmniejsza to obciążenie procentowe i nie płaci się za fundusze.

Największą zaleta jest jego elastyczność.

Odzwierciedla dzienne zapotrzebowanie gotówkowe przedsiębiorstwa.

Niewykorzystana część stanowi rezerwę gotówki na natychmiastowe płatności.

Stanowi efektywne źródło finansowania permanentnego lub rewolwingowego.

Wady:

Ponieważ overdraft jest spłacany na żądanie to bank, chociaż rzadko ucieka się do takiego rozwiązania, może je zastosować w trzech sytuacjach:

kiedy sam ma kłopoty z płynnością i musi zmniejszyć swoje zobowiązania;

kiedy jego władze nadzorcze zdecydują, że należy ograniczyć kredyty, to wówczas pożyczki

o charakterze overdrafty ograniczone są w pierwszej kolejności;kiedy sytuacja finansowa przedsiębiorstwa ulega pogorszeniu.

Kiedy stopa procentowa rośnie, to oprocentowanie overdraftu rośnie szybciej niż w przypadku innych form finansowania, odwrotnie natomiast dzieje się wówczas, gdy stopa procentowa spada.

Weksle handlowe - weksel to papier wartościowy o określonej dokładnie przez prawo wekslowej formie, charakteryzuje się tym że złożenie na nim podpisu stanowi podstawę i przyczynę zobowiązania wekslowego podpisującego. Weksel jest dokument potwierdzającym istnienie zobowiązania osób, które weksel podpisały.

Weksle bankowe (kredyty akceptacyjne) - wystawiane i akceptowane przez bank lub inną instytucję finansową, z której nie zawiera się podstawowych transakcji handlowych, następnie są one dyskontowane przez bank albo stronę trzecią, którą może być firma bankowa lub instytucja dyskontowa. Za akceptację weksla pobiera ona określoną opłatę lub prowizję. Kiedy przypada termin zapłaty weksla jest on przedstawiony bankowi akceptującemu, który musi dokonać zapłaty. Potrzebne na dokonanie zapłaty fundusze muszą być dostarczone przez klienta a sposób tego dokonania powinien wcześniej zostać uzgodniony między bankiem a klientem. Jednak zgodnie z prawem obowiązek dokonania płatności spoczywa na akceptancie. Jeśli weksel jest dyskontowany przez stronę trzecią, stopa dyskonta będzie oparta na ocenie zdolności kredytowej akceptanta (banku lub innej instytucji dyskontowej) z tego powodu może być ona korzystniejsza niż przy normalnych wekslach handlowych.

Faktoring regresywny, gdzie przedsiębiorstwo ponosi ryzyko wątpliwych należności.

Faktoring bezregresywny, gdzie ryzyko związane z wątpliwymi należnościami ponosi instytucja faktoringowa.

dłużnicy zapłacą instytucji faktoringowej, w przypadku faktoringu regresywnego,

nadchodzi termin płatności długu, w przypadku faktoringu bezregresywnego.

świadczenie usług związanych z prowadzeniem rachunków sprzedaży od momentu wystawienia faktury;

inkaso długów;

dostarczenie klientom aktualnych informacji kredytowych;

określenie limitów kredytu na podstawie założeń kredytowych przedsiębiorstwa oraz zdolności kredytowej każdego z dłużników.

W umowie ustalone są zarówno terminy jak i kwoty spłat, dlatego ryzyko finansowe przedsiębiorstwa jest mniejsze niż w przypadku overdraftu.

Ustalone umową warunki pozwalają przedsiębiorstwu na sporządzenie bardziej wiarygodnej prognozy przepływu gotówki.

Terminy i kwoty spłat mogą być lepiej dopasowane do profilu przepływów gotówkowych przedsiębiorstwa. Jeśli stopa oprocentowania jest zmienna, jest to dla przedsiębiorstwa bardziej korzystne w okresach spadku stóp procentowych, ale mniej korzystne w okresach ich wzrostu. Jeśli natomiast oprocentowanie pożyczki jest stałe pożyczkobiorca więcej korzysta w okresach wzrostu stóp procentowych, traci natomiast w okresach ich spadku.

Pożyczka średnioterminowa umożliwia bardziej racjonalne korzystanie z overdraftu kiedy pojawiają się trudności ze sprostaniem towarzyszącym my wymogom.

Pożyczki średnioterminowe mogą zapewnić stabilność bilansu przedsiębiorstwa, co trudno osiągną poprzez korzystanie z długu krótkoterminowego.

Jeśli się okaże, że uzgodnione terminy nie mogą być dotrzymane grozi to zmiana lub zerwaniem umowy.

Jeśli przedsiębiorstwo nie ma pewności co do własnych potrzeb finansowych, to powinno pamiętać, że opłaty naliczane od nie pobranych części pożyczki średnioterminowe mogą je uczynić bardzo kosztowne.

Jeśli w umowie zostały ustalone minimalne kwoty pobrań i spłat to pożyczkobiorca może być zmuszony do pobierania kwot zbędnych mu w danym momencie oraz gromadzenia gotówki na określony termin spłat.

Leasing finansowy - zwany niekiedy w pełni spłacanym, polegający na zawarciu umowy, na mocy której leasingobiorca w ciągu uzgodnionego okresu w pełni spłaca koszt kapitałowy leasingu, urządzenia oraz zapewnia leasingodawcy odpowiedni zysk. Jeśli przedsiębiorstwo chce użytkować urządzenie po upływie okresu umownego, uzyskuje kolejny okres umowny, w czasie którego płaci już tylko nominalny czynsz.

Leasing operacyjny - będący umową zgodnie z której leasingobiorca nie pokrywa kosztów kapitałowych urządzenia, a suma umowna może być odnawiana na kolejny okres, albo urządzenie jest leasingowane innemu przedsiębiorstwu.

Ponieważ nie wymaga on żadnych początkowych wydatków kapitałowych, ani wnoszenia depozytu, jest bardzo korzystny z punktu widzenia płynności gotówkowej przedsiębiorstwa.

Uzyskuje się dostęp do kapitału bez konieczności zastawiania innych aktywów jako formy zabezpieczenia.

W zależności od konkretnej sytuacji przedsiębiorstwa, a zwłaszcza jego sytuacji podatkowej może stanowić najtańszy z dostępnych mu form finansowania.

Leasing może być sposobem samofinansowania się, ponieważ z wykorzystywania leasingowanego środka uzyskuje się fundusze potrzebne na opłacanie rat leasingowych.

W świetle niektórych rozwiązań prawnych jest to pozycja pozabilansowa, co może zwiększać możliwości kredytowe przedsiębiorstwa.

Leasing nie może być cofnięty lub ograniczony w okresie deficytu kredytowego albo w zmienionych warunkach ekonomicznych.

Przedsiębiorstwa, które nie mogą bezpośrednio korzystać z inwestycyjnych ulg podatkowych leasing umożliwia ich otrzymanie za pośrednictwem leasingodawcy, którym mogąc skorzystać z tego typu ulgi, uzyskane korzyści uwzględni przy określaniu stawki czynszu.

Przedsiębiorstwu z niską krańcową stopą podatkową, leasing umożliwia zwiększenie korzyści gotówkowych uzyskanych dzięki ulgom podatkowym otrzymanym przez leasingobiorcę mającego wyższą stopę podatkową.

Ponieważ przy leasingu zazwyczaj nie stosuje się tak silnych restrykcji, kontroli jaki mogą występować przy pożyczce średnioterminowej, przedsiębiorstwo ma większą swobodę działania.

Ponieważ leasing jest często uważany bardziej za przychód niż zobowiązanie kapitałowe, to czyni łatwiejszym decyzje inwestycyjne.

Leasingobiorca przeważnie musi zrezygnować z części lub całości potencjalnych korzyści możliwych do uzyskania z wartości leasingu danego środka pozostałej na koniec okresu leasingowego.

W umowie leasingowej mogą być zawarte pewne restrykcje dotyczące użytkowania środka.

Jeśli warunki cenowe leasingu są niekorzystne koszt odsetek może okazać się wyższy niż

w przypadku innych form finansowania.Jeśli leasingowe urządzenie stanie się przestarzałe przed upływem terminu umowy, kierownictwo spółki leasingowej może podjąć decyzję o konieczności dalszego jej użytkowania przez przedsiębiorstwo, stawia je tym samym w niekorzystnej sytuacji wobec rywali rynkowych, którzy szybko wymienili swoje przestarzałe urządzenia. Jeśli natomiast zapadnie decyzja o wcześniejszym zrezygnowaniu z umowy leasingowej wówczas przedsiębiorstwo obciążone zostanie karą pieniężną.

Termin ich spłat wynosi z reguły ponad 10 lat, ale może być on dużo dłuższy jeśli dłuższy jest okres ich potencjalnej zbywalności.

Ponieważ obligacje mają zazwyczaj charakter pożyczki „bulletowej” a nie w gorszym razie „ballonowej” zatem partie odsetek są wypłacane w całym okresie kowania pożyczki, a nawet dłużej w przypadku gdy termin wykupu określony został opcjonalnie. Daje to przedsiębiorstwu istnienie korzyści gotówkowej znacznie zmniejszenia ryzyka finansowania zw. z tą formą długu.

Jeśli emisja obligacji została dobrze przeprowadzona i dała ich posiadaczom rozsądny dochód, może zostać powtórzone bez naruszenia płynności gotówkowej przedsiębiorstwa.

Przy obligacjach dobrze zabezpieczonych, stopa oprocentowania jest z reguły niższa niż

w przypadku innych form długu długoterminowego.Wpłacone odsetki są odliczone od podstawy opodatkowania.

Zabezpieczenie publicznych emisji obligacji bardzo ogranicza możliwość zabezpieczenia innych pożyczkodawców. Zmniejszają się tym samym możliwości podejmowania realizacji innych dużych projektów, wymagających dostępu do zabezpieczenia funduszy długoterminowych. Możliwe jest jednak uzyskanie pozwolenia firm powierniczych na podejmowanie takich przedsięwzięć;

Ponieważ emisja obligacji ma charakter publiczny, ich monitorowanie i kontrola będą silniejsze, niż w przypadku pożyczki długoterminowej udzielonej przez bank;

Jeśli się coś nie powiedzie, to wiadomość o tym przedstawia się do opinii publicznej i może zaszkodzić reputacji przedsiębiorstwa.

Euroobligacje o stałej stopie oprocentowania, która ustalana jest jako procent od ich wartości.

Euroobligacje o zmiennej stopie oprocentowania, zwane powszechnie „notami o zmiennej stopie”. Stopa oprocentowania jest w tym przypadku powiązana ze stopami na rynkach pieniężnych takimi jak np. LIBOR (London International Offered Rate). Chociaż obligacje te są długoterminowe, ich stopa procentowa jest zazwyczaj związana i korygowana w takich samych przedziałach czasu.

Zawierania finansowych umów terminowych, umowy te polegają na zobowiązaniu do kupna lub sprzedaży typowego instrumentu finansowego (świadectwo depozytowe w określonym terminie

w przyszłości).zawrzeć umowę terminową na sprzedaż 1 mln PLN z dostawą w terminie spłaty długu, oznacza to zgodę na 3-miesięczny depozyt 1 mln PLN, przy oprocentowaniu 9% przyszła cena wynosi 910 000 PLN

jeśli 3-miesięczny LIBOR wzrośnie do 12% koszt krańcowy transakcji wyniesie

880 000 PLN, a zatem zyska on 30 000 PLNzysk z transakcji terminowej zrekompensuje zwiększone odsetki, które trzeba będzie zapłacić od długu ponieważ zyska rocznie dodatkowe 3% od 1 mln.

Zawrzeć transakcję swapową dotyczącą stopy %, transakcja taka polega na zamianie potencjalnie zmiennej stopy % na stopę stałą. Można je zawrzeć z bankiem, który powinien się zgodzić na płacenie przedsiębiorstwu stopy zmiennej koniecznej do realizacji płatności odsetek

w przypadających co 3 m-ce terminach płatności. Przedsiębiorstwo w zamian będzie płacić bankowi stopę stałą od równoważnej kwoty. Stopa stała zostanie ustalona przez bank na podstawie stopy wykupu państwowych papierów wartościowych plus (+) marża na pokrycie ryzyka banku. W ten sposób przedsiębiorstwo może ustalić stopę % na cały okres pożyczki. Podobna transakcję swapową można zawrzeć z innymi przedsiębiorstwami na ten sam okres. Koszty ograniczają się wówczas do opłat manipulacyjnych.Zawrzeć terminową umowę odsetkową, jest t terminowa umowa zawierana między spółką i bankiem dotyczącą stopy oprocentowania pożyczki krótkoterminowej lub depozytu bankowego. Jeśli rzeczywista stopa oprocentowania pozyczki okaże się wyższa niż uzgodniona, bank wypłaci spółce różnicę. Jeśli stopa okaże się niższa, różnicę wypłaca spółka bankowi, koszt takiej transkacji dla spółki odzwierciedlany w stopie oprocentowania uzgodnionej z bankiem.

Uzyskać gwarantowaną stopę oprocentowania, wynoszącą określoną opłatę, spółka uzyskuje prawo (opcję) zaciągania pożyczki w określonej umowie przy gwarantowanej stopie oprocentowania. Kiedy nadchodzi termin zrealizowania opcji, spółka musi zdecydować czy z prawa tego chce skorzystać. Jeśli rynkowa stopa % spadnie poniżej stopy opcji, opcja może nie zostać zrealizowana.

Kwota potrzebnych funduszy

Okres, na jaki będą one potrzebne

Forma (y) otrzymania

Cele, na które są potrzebne (na spłatę zobowiązań)

Krótki szkic historyczny przedsiębiorstwa (strategie i plany)

Główne procedury, systemy produkcji i operacji

Liczba pracowników

Zweryfikowane przez rewidentów rachunki spółki za ostatnie 3-5 lat

Projektowane rachunki zysków i strat, bilans prognozy przepływów gotówkowych na okres umowy

Struktura zarządzania systemem informacyjnym dla kierownictwa i kontroli

Lista dyrektorów i wyższych rangą kierowników wraz z życiorysami

Szczegóły dotyczące zabezpieczeń wraz z wyceną (osobiste, rzeczowe)

Szczegóły dotyczące innych umów zawieranych z bankiem i instytucjami finansowymi

Rentowność

Płynność

Wspomaganie długiem

Zysk brutto

Zysk netto

Zysk przed opodatkowaniem

Zysk operacyjny

Stopa zwrotu kapitału zaangażowanego

Rotacje aktywów netto (obrót aktywów netto)

Wskaźnik płynności bieżącej

Wskaźnik podwyższonej płynności

Okres inkasa, okres zapasów

Okres płatności

Wskaźnik zadłużenia całkowitego

Wskaźnik wspomagania długiem bankowym

Wskaźnik dźwigni finansowej

Pokrycie odsetek zyskiem

Cash flow (płynność gotówkowa)

wkłady kapitałowe właścicieli, wnoszone w formie udziałów, subskrypcji akcji itp., tworzące kapitał podstawowy, noszący różne nazwy - w zależności od formy prawnej przedsiębiorstwa (np. kapitał założycielski, udziałowy, zakładowy, akcyjny),

zyski pozostawione do dyspozycji przedsiębiorstwa (tj. reinwestowane w firmie), przeznaczone na pokrycie przyszłego ryzyka i umocnienie ogólnego standingu finansowego (np. na kapitał zapasowy, rezerwowy) lub na z góry określony cel (np. na fundusz inwestycyjny).

W celu zwiększenia dochodu na jedną akcję.

W celu pozbycia się nielojalnych akcjonariuszy mniejszościowych.

W celu umożliwienia inwestorom zrealizowania ich pakietów w przypadku braku na istniejące akcje.

W celu zmiany struktury kapitałowej w przypadku problemów finansowych.

Dochód (zysk) na jedna akcję EPS - wskaźnik ten jest podstawowym miernikiem osiągnięć spółki

z punktu widzenia akcjonariuszy. Przedstawia on kwotę zysku przypadającego na jedną akcję. Oblicza się go następująco:Dywidenda na jedną akcję - mierzy kwotę dywidendy przypadającą na jedną akcję. Wielookresowe porównanie wskaźnika dywidendy na jedną akcję stanowi miernik wzrostu dochodu, jaki uzyskiwali akcjonariusze:

Wskaźnik ceny do dochodu P/E - w Polsce wskaźnik nazywa się też wskaźnikiem cena/zysk.

Z punktu widzenia rynku jest to podstawowy miernik osiągnięć spółki, wskaźnik ten wyraża bieżącą cenę jako wielokrotność EPS (dochodu na jedną akcję) z ostatniego okresu. Wskaźnik pokazuje, że letni dochód jest potrzebny dla pokrycia bieżącej ceny akcji i dlatego bywa określany miernikiem „zwrotności”. Wskaźnik ten będąc zestawieniem miernika wewnętrznego, jakim jest EPS z miernikiem zewnętrznym, jaki jest rynkowy kurs akcji, stanowi ogólną miarę stosunku osiągnięć do kosztu nabycia akcji. Im wyższy jest wskaźnik P/E tym rozwojowym, niski poziom P/E świadczy o pesymistycznych prognozach na przyszłość.Stopa zysku (dochodu) - jest to wskaźnik zbliżony do P/E, ale nie będący wielokrotnością tylko wielkością procentową:

Stopa dywidendy - jest to stopa dywidendy obecnie dostępnej, od inwestycji w akcje, w których wartość oceniana jest po ich bieżącym kursie rynkowym. Miara ta jest procentowym wyrażeniem stosunku wartości dywidendy przypadającej na jedną akcję do rynkowej wartości akcji.

Pokrycie dywidendy - wskaźnik jest wielokrotnością pokrycia dywidendy przez dochód (zysk) przedsiębiorstwa.

sprzedaż

rentowność

stopa procentowa

analiza przepływu gotówki

międzyfirmowe porównanie sektorowe

postawy pożyczkodawców

koszt kapitału

postawy właścicieli i kierownictwa przedsiębiorstwa a otoczenie

obrót kapitałem własnym i długiem dokonuje się na „rynku doskonałym”. Pomimo wzrastającego

w ostatnich latach wyrafinowania rynków kapitałowych ciągle nie istnieją rynki doskonałe, odnosi się to zwłaszcza do spółek prywatnych oraz tych, których kapitał obraca się na rynkach wtórnych.Nie istnieje różnica między opodatkowaniem w przypadku finansowania z kapitału wtórnego i długu. Założenie takie da się zastosować do gospodarki rynkowej w praktyce spłaty odsetek firmy mogą odejmować od podstawy opodatkowania i osiągną z tego tytułu znaczące korzyści.

autorzy ignorują kwestię kosztów transakcyjnych pojawiających się w procesach arbitrażu rynkowego

przyjmuje się założenie, że zadłużenie w celu prowadzenia „gry” rynkowej nie zwiększa ryzyka finansowego akcjonariuszy

zakłada się, że koszt zadłużenia będzie dla osób prywatnych taki sam, jak dla zaciągających pożyczki spółek.

dług zbyt wysoki w stosunku do kapitału własnego skłania pożyczkodawców do przeszacowania ryzyka przedsiębiorstwa, zwiększenia stóp procentowych oraz ograniczenia dalszych pożyczek;

proporcje długu i kapitału własnego mogą zostać ustalone prawidłowo, ale błędne mogą się okazać oszacowania całkowitej kwoty zapotrzebowania finansowego niezbędnego dla sfinansowania danego poziomu działalności przedsiębiorstwa.

Nadmierna ekspansja

Początkowe niedoświadczenie

Wyczerpanie zasobów kapitału obrotowego

przeinwestowanie w środki trwałe w wyniku czego może pojawić się niedobór środków na potrzeby kapitału obrotowego. Bardzo łatwo można w stan taki popaść podejmując realizację zakrojonych „na wprost” programów budowlanych, nadmiernie inwestując w uporządkowanie fabryczne maszyny, itp. Zdarza się to również gdy firma zamiast wydzierżawić lub leasingować potrzebne jej rzeczy kupuje.

Przedterminowe płacenie pożyczek długoterminowych powoduje nadmierne stosowanie kapitału krótkoterminowego. Może się tak zdarzyć, gdy prognoza przepływów gotówki jest deficytowa, a na bieżąco dostępna gotówka przeznaczona jest na spłatę długu, chociaż zaraz potem będzie ona potrzebna do sfinansowania kapitału obrotowego.

Przemieszczanie dostępnej gotówki na działalność poza handlową. Dzieje się tak gdy starcza gotówki na prowadzenie bieżącej działalności przedsiębiorstwa, ale fundusze są lokowane w środki, które nie są niezbędne do bieżącej działalności.

Fiasko realizacji zysku zaplanowanego w budżecie. Wtedy trzeba odwołać się do długu w celu uzupełnienia niedoboru zysków nie rozdzielonych.

nadmierne rozdzielenie zysku powoduje konieczność zadłużenia się w celu zapełnienia niedoborów spowodowanych wypłacenie dywidendy akcjonariuszom. Może to spowodować kłopoty, kiedy realizacja programu ekspansji przedsiębiorstwa wymaga zatrzymania zysku dla wspierania projektowanego wzrostu. Tak działając rentowne przedsiębiorstwo może stanąć w obliczu niedoboru funduszy potrzebnych do sfinansowania bieżącej działalności. Podstawową koniecznością dla rozwijającego się przedsiębiorstwa jest utrzymanie równomiernego wzrostu kapitału własnego nadarzającego za tempem rozwoju ogólnego i niedopuszczenia do zniekształcenia struktury kapitału. Wzrost zasobów kapitału własnego może pochodzić tylko z wprowadzenia nowego kapitału, zatrzymania dochodów i tworzenia rezerw kapitałowych.

szybki wzrost sprzedaży, często połączony ze spadkiem marży zysku

słaby (lub niewystarczający) wzrost dochodu zatrzymanego w przedsiębiorstwie. Wzrost aktywów będzie wówczas na większą skalę finansowany z kredytu kupieckiego lub overtradingu bankowego

szybki wzrost środków obrotowych (zapasów i dłużników) oraz ewentualnie środków trwałych

spadek niezależności (dłużników) bez zmniejszenia poziomu overtradingu w banku

pogorszenie się wskaźników płynności.

jaki zysk przedsiębiorstwo wypracowało

ile wynoszą zobowiązania przedsiębiorstwa

ile wynoszą należności przedsiębiorstwa

jaka jest sytuacja gotówkowa przedsiębiorstwa

jak wygląda prognoza przypływów gotówki w przedsiębiorstwie

jaką wielkość zysk zakłada się w budżecie

jak wygląda projekt bilansu przedsiębiorstwa

kapitał akcyjny

dochody (zyski) zatrzymane

akcje uprzywilejowane

dług

nie bierze pod uwagę przyszłych dywidend

nie uwzględnia oczekiwań akcjonariuszy i rynku

nie odnosi się do rynkowej inwestycji akcjonariuszy

w przypadku nie wypłacenie dywidend, niemożliwe staję się zastosowanie tego sposobu do obliczenia kosztu

bieżące tendencje rynkowe

wskaźniki wzrostu danej branży

przeszłe wskaźniki wzrostu w przedsiębiorstwie

stopę dochodu bez ryzyka (z państwowych papierów wartościowych)

profil ryzyka działalności przedsiębiorstwa

ryzyko finansowe i potencjalne znaczenie dla sytuacji przedsiębiorstwa bieżącego wspomaganiem długiem oraz prognozowanych zmian w tym zakresie.

stopę dyskontową, odnoszona do kwoty długu będącego sumą obecnej wartości odsetek i płatności rat kapitałowych netto (bez opodatkowania) za cały okres, na jaki dług został zaciągnięty (stopa wykupu) jeśli dług pochodzi z emisji rynkowej należy stosować jego wartość rynkową a nie nominalną,

minimalną stopę zwrotu wymaganą do utrzymania poziomu dochodu (jeśli np.: koszt obsługi długu = 10% to dla utrzymania wartości dochodu potrzebna będzie stopa zwrotu przynajmniej na poziom 10%),

przyrostowy koszt długu.

minimalna zwrotność z inwestycji przy założeniu, że fundusze zostaną wykorzystane dla zakładanych celów,

stopa „obcięcia” wydatków kapitałowych

docelowa zwrotność inwestycji, która musi być wyższa, jeśli zastosowanie kapitału ma mieć uzasadnienie

normatyw finansowy.

koszt krańcowy (marginal cost)

koszt średni (average cost)

obliczenie współczynnika wagi dla każdego składnika kapitału

obliczenie kosztu dla każdego z tych składników

pomnożenie tych kosztów przez współczynniki wagowe, dla uzyskania kosztu ważonego ze składników

zsumowanie wszystkich kosztów przez współczynniki wagowe, dla uzyskania kosztu ważonego kapitału.

dywidenda nie ma żadnego powiązania z wartością firmy - „Teoria nieistotności”

dywidenda ma znaczenie dla wartości firmy - „Teoria istotności”

możliwości inwestycyjne firmy

relację między kosztem długu a kosztem dochodów zatrzymanych w firmie

terminowość szans inwestycyjnych

płynność

zdolność kredytową

inflacja

ograniczenie statutowe

restrykcje zapisane w umowach pożyczkowych

preferencje akcjonariuszy

kontrola akcjonariusza nad firmą

stabilność

wypłata dywidendy w postaci akcji

split („rozrzedzenie”) akcji w drodze emisji akcji premiowych.

Pytanie 26 - Na czym polega finansowanie poprzez weksel?

Ta forma finansowania krótkoterminowego wynika z możliwości dyskontowania czyli realizowania weksli. Istnieją dwa rodzaje weksli:

Pytanie 27 - Faktoring i sposoby finansowania przez faktoring.

Faktoring to umowa wg której księgowane sumy należne przedsiębiorstwu są odkupywane przez spółkę faktoringową. Zwalnia to przedsiębiorstwa z konieczności ściągania długów, jednocześnie umożliwia pozyskiwanie od dłużników gotówki przed terminem płatności długu.

Istnieją dwa podstawowe rodzaje faktoringu:

Spółka faktoringowa staje się prawnym właścicielem długów i płaci ich wartość z góry zwykle na początek w wysokości 80% długu, reszta zostaje wypłacana gdy:

W zakres odpowiedzialności spółki faktoringowej wchodzi:

W efekcie tej oceny niektórzy dłużnicy mogą być wyłączeni z umowy faktoringowej.

Pytanie 28 - Korzyści z dyskontowania faktur jako źródła finansowania.

Dyskontowanie faktur - odmiana faktoringu, w którym firma faktoringowa wypłaca klientom pewną część nie zapłaconych faktur, klient jednak we własnym zakresie nadal ściąga należne mu pieniądze. W ten sposób jego odbiorcy nie dowiadują się, że zdecydował się na faktoring, co samo w sobie mogłoby ich skłonić do przypuszczeń, że ma kłopoty, a tym samym zakłócić stosunki handlowe.

Pytanie 29 - Wady i zalety finansowania poprzez pożyczki średnioterminowe.

Pożyczka średnioterminowa jest stałą umową wiążącą pożyczkobiorcę z pożyczkodawcą oraz zobowiązuje strony do przestrzegania wszelkich uzgodnionych terminów i warunków w całym okresie objętym umową.

Zalety:

Wady:

Pytanie 30 - Rola i znaczenie leasingu.

Leasing jest formą dzierżawy i jako taki jest raczej metodą finansowania użytkowanego środka, a nie jego zakupu. Cecha ta odróżnia leasing od innych form finansowania aktywów, z których większość polega na ostatecznym nabyciu przez przedsiębiorstwo praw własności środka. Istnieją dwa główne rodzaje leasingu:

Zalet leasingu:

Wady:

Podstawowym zadaniem leasingu jest umożliwienie użytkowania majątku firmom nie posiadającym własnych funduszy dostatecznych na zakup obiektów i nie mających możliwości uzyskania na ten cel kredytów.

Pytanie 31 - Dług długoterminowy.

Pod pojęciem pożyczki długoterminowej będziemy rozumieć pożyczkę zaciągniętą na 7 lat lub więcej. Może się to wydać okresem dość krótki, jako że zazwyczaj za perspektywę długookresową uważa się horyzont ponad 10-letni. Inną cechą współczesnych rynków kapitałowych jest zwiększający się obrót wszelkimi formami długu, co sprawia, że efekty „okaz życia” wielu pożyczek długoterminowych zaciąganych przez przedsiębiorstwa jest krótszy niż ustalony początkowo termin ich płatności. Dług długoterminowy odgrywa istotną rolę przy zapewnieniu stabilności struktury kapitałowej przedsiębiorstwa. Ryzyko finansowe związane z długiem długoterminowym mniejsze niż w przypadku innych form długu. Dług długoterminowy zaciągany jest zazwyczaj dla sfinansowania inwestycji w środki produkcyjne

o długim cyklu życia, takie jak ziemia i budynki lub urządzenia i maszyny.

Pytanie 32 - Obligacje, ich wady i zalety.

Obligacja jest dokumentem, będącym dowodem zobowiązania do obsługi i spłaty długu. Terminem obligacja określa się zwykle zabezpieczony dług długoterminowy. Zabezpieczone pożyczki długoterminowe będą zatem również obligacjami.

Zalety obligacji:

Wady obligacji:

Pytanie 33 - Leaseback.

Leaseback (sale and leaseback) polega na tym, że organizacja gospodarcza sprzedaje element swojego majątku za jednorazowo wypłaconą kwotę firmie leasingowej, z która uzgadnia natychmiastowe wzięcie go

w leasing ustalając terminy i wysokość spłat. Technika ta pozwala organizacji (leasingobiorcy) uwolnić gotówkę zamrożoną w rzeczy będącej przedmiotem ej formy leasingu, a firmie leasingowej daje kontakt. Leaseback to inaczej leasing zwrotny. Leasingodawca nabywa wpierw przedmiot leasingu od właściciela

a następnie wydzierżawia go sprzedawcy na warunkach leasingu finansowego.

Pytanie 34 - Euroobligacje.

W odniesieniu do pożyczek terminu „euro” oznacza, że są one de nominowane w walucie innej niż waluta emitenta. „Eurorynek” jest międzynarodowym rynkiem kapitałowym, obracającym papierami wartościowymi i pożyczkami poza granicami kraju, w którym ma swoją siedzibę pożyczkodawca. Euroobligacje z reguły nie są zabezpieczone i mogą być odsprzedawane.

Są dwa rodzaje Euroobligacje:

Pytanie 35 - Zarządzanie stopą procentową.

Jedną z najbardziej udanych innowacji na rynkach finansowych był w ostatnich latach rozwój rynków terminowych. Dzięki nim menedżerowie uzyskali możliwość minimalizowania lub eliminowania ryzyka związanego ze zmiennością stóp procentowych w sposób podobny do tego, jaki od wielu lat stosują do minimalizowania ryzyka zawiązanego ze zmianami kursów walutowych. Cztery sposoby zarządzania ryzykiem:

Przedsiębiorstwo zaciągnęło pożyczkę na 1 mln PLN, stopa jej oprocentowania jest związana

z 3-miesięcznym LIBOR-em, np. 9% . Jeśli menedżer ds. finansowych obawia się, że stopa ta będzie wzrastać może zabezpieczyć się przed ryzykiem tego wzrostu w następujący sposób:

Stosowanie tych elementów jest istotnym elementem efektywnego zarządzania kosztem długu.

Pytanie 36 - Wymogi związane z udzieleniem kredytu

Udzielenie pożyczki, kredytu - kroki wstępne:

Aby wystąpić o udzielenie pożyczki należy poznać kwotę oraz rodzaj potrzebnego finansowania. Małe przedsiębiorstwo chce uzyskać ile się da, a nie tyle ile jest mu potrzebne. Koniecznie trzeba przeanalizować preliminarze budżetowe, przepływy gotówkowe i dopasowanie funduszy do aktywów.

Ważne zbadanie jak można zminimalizować inwestycje w środki trwałe i kapitał obrotowy. Dopiero wtedy należy rozpocząć proces aplikacyjny. Aby skłonić pożyczkodawcę do przychylnej reakcji, często potencjalny pożyczkobiorca „podretuszowuje” podawane informacje i przedstawia obraz sytuacji zbyt optymistyczny, uwydatniając nadmiernie jej aspekty.

Dobry analityk kredytów to dostrzeże, ale ukrywanie ważnej informacji z obawy przed nieotrzymaniem pożyczki może sprawić, że on też jej nie zidentyfikuje. Będzie to działać na niekorzyść wnioskodawcy, który otrzyma fundusze w niewłaściwej kwocie i rodzaju, co zmniejszy jego zdolność kredytową, kiedy cały obraz wyjdzie na światło dzienne. Pożyczkodawca (kredytodawca) nie lubią niespodzianek.

Informacje we wniosku kredytowym:

Pytanie 37 - Analiza danych przez pożyczkodawcę

Wskaźniki - analiza danych przez pożyczko-; kredytodawcę

Należy wiedzieć przedstawiając dane kredytodawcy, czego będzie on poszukiwał w rachunkach i zamierzeniach prezentowanych przez klienta wnioskującego o udzielenie pożyczki. Podstawowym celem analizy kredytowej jest dokonania oceny zdolności klienta do spłacenia odsetek i rat kapitałowych długu.

Analizy będą badać grupy wskaźników:

Rentowność (zyskowność)

Analiza rentowności stosowana będzie przez analityków do oceny zdolności przedsiębiorstwa w zakresie generowania gotówki. Dostarczy też ona informacji na temat skuteczności lub innych aspektów strategii, jaką przedsiębiorstwo zamierz wdrażać i ułatwiać analitykom - kredytodawcy wyrobienie sobie niezależnego osądu na temat ograniczeń kompetencyjnych kierownictwa przedsiębiorstwa.

Główne wskaźniki rentowności:

Płynność

Przy ocenianiu płynności przedsiębiorstwa analitycy zechcą ustalić czy jego zdolność w zakresie generowania gotówki wyrażona wskaźnikami zyskowności skrystalizowała się w środkach płynnych czy też została wchłonięta przez inne aktywa.

Wskaźnikami określającymi płynność będą:

Wspomaganie długiem

Przy ocenianiu stopnia wspomagania przedsiębiorstwa długiem pożyczkodawca zechce dokonać pomiaru ryzyka finansowego, a zwłaszcza tego, które jest związane z jego własnym udziałem w strukturze kapitału kredytodawcy, kredytodawców.

Głównymi wskaźnikami wspomagania długiem są:

Jaki jest akceptowalny poziom wspomagania długiem?

Poziom wspomagania długiem akceptowalny z punktu widzenia pożyczkodawcy jest w odniesieniu do różnych przedsiębiorstw inny i silnie uzależniony od postrzegania przez kredytodawcę zdolności przedsiębiorstwa do generowania gotówki oraz ryzyka związanego z jego działalnością.

Pytanie 38 - Akcje zwykłe

Są emitowane dla właścicieli spółki. Dają im one prawa w zakresie kontrolowania przedsiębiorstwa poprzez głosowanie w walnym zgromadzeniu wspólników oraz udziału w zyskach lub stratach.

Akcje zwykłe dają też prawo uzyskania spłaty kapitału w przypadku likwidacji spółki, ale dopiero po uregulowaniu wszystkich innych zobowiązań tzn. ostatniej kolejności.

Podstawowym aktem prawnym regulującym działalność spółek w Polsce jest rozporządzenie Prezydenta RP z 1934r. - Kodeks Handlowy.

Pytanie 39 - Akcje preferencyjne.

Akcje preferencyjne (uprzywilejowane) różnią się od akcji zwykłych tym, iż z ich posiadaniem związane są dodatkowe uprawnienia. W Polsce uprzywilejowanie akcji może dotyczyć wysokości wypłacanej na jedną akcje dywidendy, liczby głosów przypadających na jedną akcję na zgromadzeniu oraz prawa akcjonariusza co do przypadającego na daną akcję majątku likwidowanej spółki. Rodzaje i sposób uprzywilejowania określa dokładnie statut spółki, natomiast kodeks handlowy reguluje w niektórych przypadkach jego zakres, np. uprzywilejowanie odnośnie liczby głosów dających na jedną akcję nie może przekroczyć pięciu głosów. Uprzywilejowanie akcji co do wypłaty dywidendy oraz podziału likwidowanego majątku spółki oznacza, iż akcjonariusze posiadający te akcje w pierwszej kolejności otrzymają część wypracowanego zysku lub majątku spółki, zanim zostaną wielkości te podzielone pomiędzy akcjonariuszy posiadających akcje zwykłe.

Pytanie 40 - Źródła kapitału własnego.

Zasadniczą substancję kapitałów firmy powinny stanowić kapitały własne na które składają się:

Pytanie 41 - Sposoby pomniejszania kapitału

Pytanie 42 i 43 - Wskaźniki giełdowe - wskaźniki podstawowe

Dochód na jedną akcję =

Dywidenda na jedną akcję =

Wskaźnik cena/dochód (P/E) =

Stopa zysku = × 100

Stopa dywidendy = × 100%

Dla dokonania bezpośrednich porównań z innymi możliwościami inwestycyjnymi, stopa dywidendy powinna być obliczana na podstawie dywidendy brutto przez powtórne dodanie do wartości dywidendy netto podatku zaliczkowego (tax credit). Stopa dywidendy stanowi jeden z najważniejszych wskaźników przy analizowaniu obecnego i przyszłego zaangażowania inwestycyjnego. Stosuje się go również do porównania natychmiastowego dochodu gotówkowego uzyskiwanego z jednej akcji przez inwestora z dochodem możliwym do uzyskania z inwestycji o stałym oprocentowaniu. Porównanie takie nie uwzględnia jednak żadnych przewidywań, co do kapitałowej aprecjacji lub depracjacji akcji. Akcje mające niższą stopę dywidendy mają z reguły wysoki wzrost kapitałowy, natomiast akcje o wysokiej stopie dywidendy - niski potencjał inwestowy.

Pokrycie dywidendy =

Jest to miernik jej wrażliwości. Wysoki wskaźnik świadczy zazwyczaj, że zysk firmy musiałby się znacznie obniżyć, by doszło do obniżenia dywidendy. Jeżeli wskaźnik jest niski to nawet mały spadek zysku może uniemożliwić podwyższenie dywidendy lub nawet utrzymanie je na dotychczasowym poziomie. Pokrycie dywidendy stanowi również wskaźnik polityki referencyjnej (zatrzymanie zysku) przedsiębiorstwa. Wysoki wskaźnik świadczy, że spółka stosuje politykę zatrzymywania stosunkowo dużej części swoich zysków. Stopa dywidendy dla rynku jest wskaźnikiem zabezpieczania stabilności dywidendy. Jest to bardzo istotne przy ocenie korzyści inwestowania w akcje. Dobry wskaźnik powinien wyrażać się proporcją 2:1, ale podobnie jak

w przypadku wszelkich innych zasad będzie to zależało od konkretnych okoliczności, a zwłaszcza profilu ryzyka branży, w której działa spółka.

Pytanie 44 - Czynniki warunkujące decyzje dotyczące struktury kapitału.

Pytanie 45 -Teoria Midiglianiego i Millera

Teoria M. i M. powstała w 1958r. Autorzy podważali powszechnie uznawaną teorię, że „napędzana” długiem struktura kapitału zwiększa całkowitą wartość firmy przynosi zwiększone dochody akcjonariusza.

M. i M. stwierdzili, że finansowanie z długu nie wpływa na wartość firmy. Teorię swoja oparli na założeniu, że jeżeli wzrasta udział długu w strukturze kapitału, to akcjonariusze natychmiast korygują swoją ocenę firmy o element zwiększonego ryzyka i domagają się wyższej zwrotności z zainwestowanego kapitału. Zwiększa to koszt kapitału własnego i niweluje korzyści uzyskiwane ze zwiększonego długu. Ogólna wartość firmy (rynkowa) powinna utrzymać się na nie zmniejszonym poziomie, ponieważ natychmiastowy arbitraż rynkowy sprawi, że zarówno akcjonariusze jak i wierzyciele zechcą sprzedawać swoje tytuły własności i używając prywatnego zadłużenia - będą poszukiwać zysku z różnić cenowych z inwestycji

w inne spółki.

Tak, więc, wybór struktury kapitału nie ma większego znaczenia. Tym samym bez znaczenia jest poziom wspomagania firmy długiem.

Teoria M. i M. jest słuszna pod warunkiem, że:

Teorię swoją M. i M. zmodyfikowali tak, że umożliwiała uwzględnienie podatkowych skutków obciążeń odsetkowych. Uczeni doszli do wniosku, że biorąc pod uwagę podatkowe efekty odsetek - średni ważony koszt spółki będzie zmniejszał się wraz ze wzrostem jej zadłużenia i osiągnie poziom minimalny

w przypadku finansowania spółki całkowicie z długu.

Teoria ta ma jednak istotne wady:

Chociaż teoria M. i M. jest wewnętrznie spójna i logiczna, to doświadczenie uczy, że firmy na wszystkich rynkach zarządzają strukturą swojego kapitału w sposób, który sugeruje istnienie optymalnego dla każdego przedsiębiorstwa poziomu wspomagania długiem. Zróżnicowanie tego poziomu w różnych przedsiębiorstwach świadczy, że optymalna struktura kapitału jest bardzo uzależniona od poziomu ryzyka działalności przedsiębiorstwa ściśle związanego ze specyfiką danego sektora przemysłu.

Pytanie 46 - Nieprawidłowa struktura kapitału.

Zmiana zysku organizacyjnego lub stóp procentowych może mieć skutek niszczący. Podobny skutek może wywołać nieprawidłowa struktura kapitału, nie da się go dostrzec analizując normalne czynniki ryzyka finansowego.

Kiedy przedsiębiorstwo chce zrobić zbyt wiele w zbyt krótkim czasie przy użyciu zbyt niskiego udziału długu długoterminowego, to może ono osiągną wzrost zysku handlowego, ale jednocześnie nie być w stanie wytwarzać odpowiednich przyrostów gotówki. Nie mając odpowiednich funduszy wspierających wzrost obrotów handlowych przedsiębiorstwo może nie być zdolne do terminowego spłacenia swoich długów. Stan taki nazywa się wzrostem ponad stan (overtradingiem).

Pytanie 47 - Przyczyny OVERTRADINGU - przegrzania.

Nadmierna ekspansja jest zjawiskiem, z którego wywodzi się pojęcie OVERTRADING. Zjawisko to występuje wówczas, gdy przedsiębiorstwo rozwija swoją działalność w takim stopniu, że posiadana przez nie baza kapitałowa nie wystarcza na sfinansowanie zwiększającego się poziomu działalności. Niedostatek bazy kapitałowej może oznaczać zarówno bezpośredni brak kapitału, jak i niezdolność do zaciągnięcia dalszych pożyczek. W takich przypadkach zdarza się, że przedsiębiorstwo osiąga zysk oraz zachowuje dalszą możliwość jego osiągania, ale poziom tego zysku jest niewystarczający do wygenerowania gotówki potrzebnej dla sfinansowania wzrastającego zapotrzebowania na kapitał obrotowy i środki trwałe. Nadmierna ekspansja pojawia się, gdy przedsiębiorstwo dąży do zwiększenia sprzedaży niezależnie od tego czy jest ona rzeczywiście opłacalna. Dla zwiększenia wolumenu sprzedaży obniża się marże i „dokłada” nowych, nierentownych klientów. Tak rozumiany overtrading jest cechą charakterystyczną wzrostu firmy.

Początkowe niedoinwestowanie - jeżeli przedsiębiorstwo rozpoczyna działalność z ilością kapitału akcyjnego lub kapitału własnego, niewystarczająca (gotówka lub dostęp do pożyczek) dla podtrzymania zamierzonego poziomu działalności, to od początku znajduje się w sytuacji overtradingu. Początkowe niedoinwestowanie jest najczęstszą przyczyną overtradingu. Innym powodem tego zjawiska jest zbyt szybki

w stosunku do posiadanego kapitału wzrost obrotów.

Wyczerpanie zasobów kapitału obrotowego - przedsiębiorstwo może doświadczyć niedostatku zasobów potrzebnych do prowadzenia bieżącej działalności z powodu złego gospodarowania tymi zasobami.

Przyczyny tego zjawiska:

Pytanie 48 - Skutki OVERTRADINGU.

Sytuacja overtradingu zawsze ma dla przedsiębiorstwa poważne konsekwencje.

Poważne problemy z płynnością, pojawiają się w przedsiębiorstwie mającym kłopoty z wywiązywaniem się z bieżących zobowiązań finansowych: płace pracowników, płatności dla wierzycieli, opłacanie nakładów, podatków, obowiązkowych ubezpieczeń społecznych pracowników oraz podatku od spółek i innych opodatkowanych dochodów. Przedsiębiorstwo zamiast koncentrować się na próbach zaspokojenia żądań wierzycieli przy zbyt małych zasobach, powinno skoncentrować się zarządzaniu częściami przedsiębiorstwa przynoszącymi zysk.

Innym ważnym aspektem kłopotów z płynnością powodowanych prze overtrading jest to, że nie wywiązanie się z w/w zobowiązań płatniczych może doprowadzić do wszczęcia postępowania upadłościowego.

Spadek rentowność i efektywności, problemy płynnościowe pojawiające się w wyniku nadmiernego rozwinięcia działalności są powszechnie dostrzegane, jednak nie dostrzega się ich wpływu na rentowność

i efektywność przedsiębiorstwa. Zyskowne przedsiębiorstwo może w wyniku zaistnienia overtradingu stwierdzić, że zaczyna mieć kłopoty z rentownością. Wszystko to związane jest z zastosowaniem nieprawidłowej struktury kapitału, ale tylko zwiększone obciążenie odsetkami pociąga za sobą wzrost ryzyka finansów. Pozostałe zwiększają ryzyko działalności przedsiębiorstwa i negatywnie wpływają na poziom jego zysku operacyjnego.

Symptomy tego zjawiska, które można dostrzec analizując rachunki przedsiębiorstwa znajdującego się

w stanie overtradingu:

Pytanie 49 - Środki zaradcze w przypadku OVERTRADINGU.

Zwiększenie kapitału akcyjnego stanie się tylko źródłem dodatkowych zasobów bezpośrednio dostępnych przedsiębiorstwu, ale zwiększy jego zdolność kredytową. Jeżeli przedsiębiorstwo nie może pozyskać dodatkowego kapitału akcyjnego musi zadowolić się długoterminową pożyczką, w najlepszym razie powiązaną

z moratorium na dokonywanie spłat.

Powiększenie marż:

Działanie takie może być opcją trudną do zrealizowania, zwłaszcza gdy początkowa nieprawidłowa struktura kapitału zaczęła już niszczyć zyskowność przedsiębiorstwa. Kiedy jednak uda się zrealizować zwiększony zysk może być zatrzymany w przedsiębiorstwie i umożliwić zwiększenie bazy kapitału własnego równomiernie ze wzrostem działalności. Dzięki temu można uniknąć sytuacji overtradingu lub skutecznie z niej wyjść.

Zmniejszenie inwestycji w środki trwałe:

Minimalizowanie inwestycji w środki trwałe polega na kupowaniu tych środków które są niezbędnie potrzebne, natomiast w przypadku pozostałych należy stosować leasing lub najem. Postępowanie takie pozwala pozyskać zasoby konieczne do zaspokojenia bieżącego zapotrzebowania na kapitał obrotowy. Sprzedaż środków trwałych, które nie są przedsiębiorstwu niezbędne oraz stosowanie sprzedaży z jednoczesnym leasbackiem środków, które są mu potrzebne, mogą stanowić poważny zastrzyk gotówki.

Poprawa kontroli kapitału obrotowego:

Efektywne zarządzanie kluczowymi elementami kapitału obrotowego (należnościami, zapasami, zobowiązaniami) umożliwią zminimalizowanie wielkości dodatkowych zasobów potrzebnych do sfinansowania wzrastającej sprzedaży. Działania takie maja jednak swoje granice ponieważ pozycja konkurencyjna przedsiębiorstwa określa na ile może one kontrolować te wyniki.

Zmniejszenie poziomu działalności:

Nieuniknionym skutkiem przedłużenia sytuacji overtradingu jest likwidacja przedsiębiorstwa, zatem lepiej jest je utrzymać na poziomie niższym niż stracić przy poziomie wyższym.

Menedżer powinien wiedzieć:

Pytania związane ze skutkiem overtradingu:

Pytanie 50 - Koszt kapitału.

Podejmując decyzje dotyczące użytkowania zasobów należy wziąć pod uwagę koszt finansowy.

Koszt finansowania zasobów nosi nazwę kosztu kapitału. Szacowanie kosztu kapitału jest jednym z najtrudniejszych problemów w pracy kierownictwa finansowego firmy. Koszt kapitału nie jest dokładnie taki jak mogłoby to wynikać z kosztu różnych rodzajów finansowania. Koszt kapitału jest docelowym poziomem zwrotności wymaganym dla usatysfakcjonowania dostarczycieli finansów. To właśnie określenie tego docelowego poziomu nastręcza dużo trudności.

Pytanie 51 - Elementy składowe kosztu kapitału.

Jednym z istotnych czynników jakie należy brać pod uwagę przy decyzjach dotyczących użytkowania zasobów jest koszt finansowy.

Koszt finansowania zasobów nosi nazwę „kosztu kapitału” szacowanie kosztu kapitału jest jednym z najtrudniejszych problemów w pracy kierownictwa finansowego firmy. Koszt kapitału nie jest dokładnie taki jak mogłoby to wynikać z kosztu różnych rodzajów finansowania. Koszt kapitału jest docelowym poziomem zwrotności wymaganym dla usatysfakcjonowania dostarczycieli finansów. To właśnie określenie tego docelowego poziomu nastręcza dużo trudności.

Elementy składowe kosztu kapitału 4 podstawowe elementy składowe:

Koszty każdego z tych elementów składowych jest inny i dlatego doliczając ogólny koszt kapitału należy je najpierw rozpatrywać oddzielnie, a dopiero łączyć.

Kapitał akcyjny - koszt kapitału akcyjnego określany jest zazwyczaj terminem „koszt własny kapitału”. Istnieje wiele sposobów obliczania kosztu własnego ale większość z nich bierze pod uwagę zwrotność wymaganej przez inwestorów.

Kiedy przystępujemy do określania wymaganej zwrotność, musimy przede wszystkim zwrotność wymaganą przez poszczególnych akcjonariuszy, którzy są dostarczycielami kapitału własnego. Celem zarządzania finansowego jest maksymalizowanie zamożności akcjonariusza.

Koszt dywidendy

Przyjmując za podstawę obliczania kosztu kapitału akcyjnego - koszt rocznej dywidendy stosujemy podejście oderwane od kosztu bieżącego.

Formuła obliczania wygląda następująco:

Koszt własny kapitału = (dywidenda na 1 akcję / cena emisji 1 akcji) × 100

Uzyskany wynik nie w pełni odzwierciedla koszt tego składnika kapitału, ponieważ:

Dochód z dywidendy

Koszt kapitału akcyjnego obliczany jest na podstawie stopy dochodu z dywidendy. Uwzględnia się tutaj czynnik oczekiwań akcjonariuszy i rynku, jako że znajdują one swoje odzwierciedlenie w cenie akcji.

Formuła obliczenia:

Koszt własny kapitału = (dywidenda na 1 akcję / rynkowa cena akcji) × 100%

Metoda ta - tylko nieznacznie lepsza od poprzedniej i ma jak tamta podobne wady.

Dochodowość

Stosując tę metodę jako koszt własny kapitału wychodzimy od całkowitego dochody przynależnego akcjonariuszom (dochód na 1 akcję).

Koszt własny kapitału = (dochód na 1 akcję / emisyjna cena akcji) × 100%

Stopa dochodu z akcji:

- próba uwzględnienia oczekiwań akcjonariuszy odzwierciedlanych w rynkowej cenie akcji

Koszt własny kapitału = (dochód na 1 akcję / rynkowa cena akcji) × 100%

Metoda stopy dochodu z akcji może dawać myjąco zaniżony koszt kapitału własnego, kiedy przedsiębiorstwo ma wysoki wskaźnik PB (cena / dochód), ukształtowany na podstawie wysokich oczekiwań rynku. Wysoki wskaźnik PB mógłby zaniżać stopę dochodu.

Model wzrostu dywidendy (wzór Gordona). Otrzymana dywidenda nie jest jedną korzyścią jaką akcjonariusze czerpią z przedsiębiorstwa. Dochód zatrzymany w przedsiębiorstwie efektywnie zastosowany może prowadzić do wzrost przyszłego dochodu oraz dywidendy, a także kapitałowej wartości inwestycji akcjonariuszy.

Akcjonariusze oczekują, że zarówno dywidenda jak i wartość rynkowa ich akcji nie będą zatrzymane na stałym poziomie, ale będą z roku na rok wzrastać. Ponieważ model opracowany przez M. Gordona oczekiwania te odzwierciedla, uważany jest za najwłaściwszą metodę określania kosztu kapitału własnego. W ramach tego modelu, inwestor postrzegany jest jako nabywca przyszłej dywidendy która stanowi część ceny sprzedanej akcji. Jeśli zdyskontujemy strumień przyszłej dywidendy i założymy stałą stopę jej wzrostu otrzymamy formułę:

Koszt kapitału własnego = + WD

D - dywidenda bieżąca netto

KA - bieżąca cena akcji

WD - oczekiwana stopa wzrostu dywidendy netto

W porównaniu tym stosujemy wartość bieżącej dywidendy.

Odmiana powyższej formuły uwzględnia przyrost dywidendy jest następująca. Wzór:

Koszt kapitału własnego = + WD

D - oczekiwana wartość dywidendy w roku 1