POJĘCIE I FUNKCJE FINANSÓW

Źródłosłów: „finire” (łac) - zakończyć

przekształcone w „finantio” - zakończyć postępowanie (sądowe) dotyczące np. należności pieniężnej „financia pecuniara”

„Termin finanse nierozerwalnie jest związany z pieniądzem - historia tworzenia się finansów w obecnej postaci to historia powstawania i ewolucji pieniądza.”

Pierwotne ujęcie

Finanse - przeprowadzanie operacji pieniężnych. Tam, gdzie nie występują pieniądze, nie ma też finansów

Podejście obecne

Finanse - ogół zjawisk pieniężnych powstających w związku z działalnością gospodarczą i społeczną człowieka, a także działalność związana z zarządzaniem pieniędzmi danego podmiotu

Nauka finansów bada strumienie pieniądza przepływające pomiędzy podmiotami działającymi w toku procesów:

Wytwarzania

Podziału i wymiany

Spożycia

Akumulacji rzeczowej

Przedmiotem zainteresowania nauki finansów jest przede wszystkim ruch pieniądza

Tworzenie pieniądza w systemie bankowym

Cyrkulacja pieniądza pomiędzy różnymi jednostkami gospodarującymi

Osiadanie pieniądza w postaci oszczędności i rezerw pieniężnych

Funkcje finansów

Funkcja alokacyjna (rozdzielcza) - dokonywanie za pomocą strumieni pieniężnych alokacji zasobów w gospodarce. Przez gromadzenie i wydatkowanie zasobów pieniężnych następuje podział materialnych i ludzkich czynników produkcji w różne rodzaje działalności

Funkcja stabilizacyjna - oddziaływanie na przebieg procesów gospodarczych w celu zapewnienia wysokiego i zrównoważonego tempa wzrostu oraz zneutralizowania wpływu kryzysów gospodarczych

Funkcja redystrybucyjna - ponowne rozdysponowanie zgromadzonych już zasobów pieniężnych; w wyniku realizacji funkcji następuje korekta pierwotnych dochodów poszczególnych podmiotów

(Redystrybucja = wtórny podział)

Podział pierwotny w warunkach gospodarki rynkowej dokonuje się pod wpływem mechanizmu rynkowego Relacje popytu i podaży wyznaczają wynagrodzenie poszczególnych czynników produkcji (pracy, kapitału, zasobów)

Redystrybucja realizowana jest poprzez poszczególne ogniwa finansowe:

Redystrybucja budżetowa-związana z realizacją obciążeń na rzecz sektora finansów publicznych (podatki etc)

Redystrybucja pozabudżetowa-przedmiotem są przepływy pieniężne zachodzące w związku z operacjami finansowymi (wzięcie kredytu bankowego, spłata odsetek od kredytu)

Zaoszczędzone dochody podlegają redystrybucji poprzez system bankowy, rynek kapitałowy i pieniężny, właściciele depozytów otrzymują odsetki w miejsce „unieruchomionych” dochodów tworzone są dochody wtórne - kredyty bankowe

Planowanie finansowe - zespół działań, polegających na ustalaniu na przyszłość kształtowania się dochodów i wydatków pieniężnych, a także na nadawaniu im mocy wiążącej

Gospodarka finansowa - działania podmiotów (jednostek gospodarujących) w dziedzinie zjawisk pieniężnych, polegające na:

Przygotowaniu do prowadzenia wszelkich operacji pieniężnych (rola planowania!)

Faktycznej realizacji tych operacji pieniężnych

Ewidencji i analizie operacji pieniężnych zrealizowanych w przeszłości (m in. w celu przygotowania decyzji co do działań na przyszłość)

Polityka finansowa - świadoma działalność osób i instytucji polegająca ma ustalaniu i realizacji określonych celów za pomocą instrumentów finansowych

Polityka finansowa gospodarstw domowych i przedsiębiorstw dotyczy jednostkowych celów-ma charakter mikroekonomiczny)

Polityka finansowa państwa obejmuje wybór celów i instrumentów ich realizacji dla całej gospodarki narodowej

System finansowy - ogół zasad i instytucji finansowych stworzonych przez obowiązujące w danym państwie i danym czasie prawo finansowe

System finansowy tworzy podstawy działalności dla wszystkich podmiotów posługujących się pieniądzem.

Odgrywa ważną rolę w gospodarce i społeczeństwie, zapewniając sprawny obieg dochodów, wewnętrzne i zewnętrzne bezpieczeństwo finansowe.

Podział finansów

Stosując kryterium rodzaju podmiotów dokonujących gromadzenia i wydatkowania środków pieniężnych oraz cel tych operacji finanse dzielimy na:

Finanse publiczne

Finanse prywatne

Finanse publiczne - publiczne zasoby pieniężne, operacje tymi zasobami oraz normy prawne je regulujące

Przedmiotem finansów publicznych są procesy związane z tworzeniem i rozdysponowaniem funduszy publicznych (budżetu państwa, jednostek samorządowych funduszy ubezpieczeń społecznych i in.)

Klasyfikacja zjawisk finansowych

Kryterium przedmiotowe

Transakcje - przepływowi strumienia pieniężnego (wydatkowi) od jednego podmiotu towarzyszy ekwiwalentny co do wartości przepływ strumienia dóbr lub usług od drugiego podmiotu

Kryterium przedmiotowe

Transfery- przepływowi strumienia pieniężnego od jednego podmiotu nie towarzyszy ekwiwalentny przepływ strumienia dóbr lub usług od drugiego podmiotu (podatki, renty, emerytury, dotacje, darowizny)

Kryterium przedmiotowe

Pożyczki - strumienie pieniężne związane z operacjami kredytowymi banków

Przychodami pieniężnymi podmiotów są pobrane z banków kredyty

Kosztami pieniężnymi są wydatki podmiotów związane ze spłatą kredytów

Kategorie finansowe

Kategorie finansowe - jednolite zespoły pojęć finansowych wyodrębnione ze względu na specyficzne cechy. Ich wspólnym mianownikiem jest pieniądz

PIENIĄDZ I FINANSE

Pieniądz

Rzecz, która przez swoją uniwersalną wartość wymienną stanowi dla większości ludzi na danym obszarze środek płatniczy ułatwiający wymianę towarową.

Substrat wartości zbywanego bądź nabywanego towaru akceptowany przez obydwie strony transakcji

Środek wymiany

Pieniądz jest powszechnie akceptowany jako środek płatniczy

Za jego pośrednictwem dokonuje się wymiany dóbr i usług

Wymiana pracy na pieniądze

Kupno i sprzedaż towarów za pieniądze

Funkcje pieniądza

Środek płatniczy

Przy regulacji wszelkich zobowiązań pieniądz występuje jako środek płatniczy

Pieniądz reguluje zobowiązania:

związane z zakupem towarów i usług

nie związane z zakupem towarów i usług

odroczone w czasie płatności dotyczące zaciąganych i spłacanych pożyczek, regulowania zobowiązań podatkowych, opłacania składek na ubezpieczenia gospodarcze i społeczne

Miernik wartości

Za pośrednictwem pieniądza wyraża się wartość dóbr i usług - CENY

Pieniądz używany jako jednostka rozliczeniowa upraszcza tzw. wartościowanie porównawcze

Dla pieniądza istotnie jest utrzymanie jego siły nabywczej, określanej przez ilość towarów, która można zakupić za jednostkę pieniądza

Środek tezauryzacji

Pieniądz jest dobrym środkiem gromadzenia i przechowywania wartości - oszczędzając można go wykorzystać do zakupów w przyszłości

tezauryzacja prowadzi do zmniejszenia ilości pieniądza w obiegu

warunkiem spełnienia funkcji jest stała wartość pieniądza-w przeciwnym razie funkcję przejmują inne dobra (antyki, biżuteria, obrazy, domy...)

może być również symptomem braku zaufania społeczeństwa do instytucji finansowych w okresie kryzysu gospodarczego

Ewolucja form pieniądza

W gospodarce naturalnej, gdy ludzie przeznaczali wyprodukowane przez siebie dobra na własne potrzeby, nie było potrzeby istnienia pieniądza

W miarę specjalizacji produkcji i powstania tzw. gospodarki towarowej, wytworzone nadwyżki zaczęto zamieniać na inne, potrzebne towary

I. Pieniądz towarowy

Z czasem zaczęto wymieniać towary nie na produkty akurat potrzebne, a na dobra konsumpcyjne będące powszechnie w użytku

Towary te, posiadając cechę pełnej akceptacji wymiany, zaczęły pełnić funkcję pieniądza:

Dobra powszechnego użytku (sól, bursztyn, ryby, muszelki, noże, niewolnicy)

Przedmioty i ozdoby metalowe (żelazo, cyna, miedź, brąz, złoto, srebro)

II. Pieniądz metalowy

Z czasem kruszec wyparł wymianę towarową i stał się powszechną formą pieniądza ze względu na swoje cechy (duża wartość użytkowa, trwałość, łatwość transportu i przechowywania, podzielność, łatwe dopasowanie wartości do innych towarów, mała ilość produktu w obiegu)

Początkiem powstania pieniądza kruszcowego była wymiana sztabek metali lub ich bryłek jako towarów

II. Pieniądz metalowy

W konsekwencji starożytne systemy monetarne były oparte na pieniądzu złotym, srebrnym lub miedzianym (polimetalizm)

Monety kruszcowe reprezentując sobą określoną wartość (wartość wewnętrzna) były narażone na próby ich fałszowania

II. Pieniądz metalowy-psucie monety

Pomimo ustalenia parytetu wymiany kruszców, z których bito monety, dochodziło do tzw. zjawiska psucia monety - emisji większej ilości pieniądza i obniżania zawartości metalu szlachetnego w monecie (gł. srebrnej)

„Gorszy” pieniądz wypiera z obiegu pieniądz „lepszy” (Prawo Kopernika-Greshama)

w obiegu pozostawały tylko srebrne monety, złote były zatrzymywane przez ludzi

Oprócz pieniądza w formie metalowej w Europie i na świecie zaczął się pojawiać tzw. reprezentatywny pieniądz towarowy:

Państwa-miasta włoskie XII w. - weksle handlowe

Anglia XVIII w. - kwity depozytowe

XIX/XX w. - asygnaty emitowane przez skarb państwa

III. Pieniądz papierowy

Skutkiem zwiększania pieniędzy w obiegu było nie tylko psucie monety, lecz także pojawienie się pieniądza papierowego, początkowo w pełni wymienialnego na złoto

Postępująca, nadmierna emisja pieniądza była przyczyną wzrostu inflacji i kryzysów gospodarczych

III. Pieniądz papierowy

Problemy związane z nadmierną emisją pieniądza doprowadziły do powstania podstaw bankowości centralnej, a także do stopniowego odstępowania od zasady wymienialności pieniędzy na złoto (USA, jako ostatnie państwo, odstąpiło od wymiany dolara na złoto w 1971 r.)

Miejsce złota jako źródła współczesnego pieniądza zajął pieniądz papierowy, oparty na zaufaniu społecznym i autorytecie władz danego kraju

IV. Pieniądz bezgotówkowy

Pieniądz nie posiadający formy materialnej

istnieje jako wierzytelność deponenta (klienta banku) wobec banku w postaci zapisu na koncie klienta

Używany jest do rozliczeń handlowych zarówno przez przedsiębiorstwa jak również co raz częściej przez osoby prywatne

Cechy współczesnego pieniądza

Pieniądz papierowy- niewymienialny na złoto znak wartości, któremu państwo nadało przywilej środka płatniczego;

papierowego charakteru pieniądza nie podważa fakt istnienia w obiegu pieniądza bezgotówkowego i tzw. surogatów pieniądza (np. czeków)

Pieniądz bezgotówkowy stanowi formę występowania pieniądza, którego źródłem jest państwowy pieniądz papierowy

Pieniądz państwowy - autentyczność jest gwarantowana nie przez wartość wynikająca z kruszcu, a przez autorytet państwa

Pieniądz zabezpieczony towarami i usługami (substancjonalny) - posiadacz może za pieniądze uważane za prawny środek płatniczy kupić użyteczne dobra (towary i usługi)

Istotne jest zaufanie, że posiadane pieniądze nie będą tracić na wartości w wyniku ewentualnych podwyżek cen zakupu dóbr i usług

Pieniądz kredytowy (żyrowy) - źródłem pieniądza jest kredyt bankowy

Pieniądz ten znany jest jako pieniądz banków komercyjnych

Podstawą jego tworzenia są wkłady depozytowe różnych podmiotów - banki komercyjne mają przywilej pomnażania ilości pieniądza w stosunku do przyjmowanych depozytów

Euro

1.01.1999 r. w Unii Europejskiej została ustanowiona Unia Gospodarcza i Walutowa, a w jej ramach zaczął funkcjonować nowy pieniądz - Euro

Spośród 15 ówczesnych członków UE do strefy Euro nie zdecydowało się przystąpić 3 członków (Wielka Brytania, Szwecja, Dania); Grecja dołączyła do Eurolandu w 2001 r.

Euro jest prawnym środkiem płatniczym w krajach Eurolandu, na terytoriach stowarzyszonych oraz w niektórych małych krajach europejskich silnie powiązanych z państwami strefy Euro

Obecnie pełni rolę drugiej najważniejszej waluty na świecie

Kryteria konwergencji

Warunki przystąpienia do strefy Euro

(kryteria zbieżności-convergence criteria):

Stopa inflacji nie wyższa o 1,5 pktu proc. od średniej stopy inflacji w trzech krajach UE o najniższej inflacji

Długookresowa stopa procentowa nie przekracza o więcej niż 2 pkty proc. średniej stóp procentowych w trzech krajach UE o najniższej inflacji

Deficyt budżetowy nie wyższy niż 3% PKB

Dług publiczny nie większy niż 60% PKB

Stabilny kurs waluty w ciągu 2 lat

SYSTEM FINANSÓW PUBLICZNYCH

Finanse publiczne

Finanse publiczne - ogół zjawisk związanych z emisją, gromadzeniem i rozdysponowaniem pieniądza publicznego

Finanse publiczne -publiczne zasoby pieniężne oraz operacje na nich dokonywane, kształtowane przez regulujące je normy

Cechy finansów publicznych:

Przeważająca część dochodów sektora finansów publicznych ma charakter przymusowych świadczeń pieniężnych (daniny publiczne)

Reguły przyjęte przy obrocie pieniądzem publicznym mają charakter silnie skodyfikowany i szczegółowy (jasno określone procedury działań)

Podział finansów publicznych:

Sektor rządowy

Sektor samorządowy

Sektor innych związków publicznoprawnych i instytucji publicznych

Dobro prywatne i publiczne

Dobra prywatne - towary i usługi wytworzone zgodnie z mechanizmem rynkowym, rozdzielane za pomocą tego mechanizmu

Konsumpcja dóbr prywatnych ma charakter indywidualny

Konsument nabywając określone dobra płaci za nie cenę rynkową

Dobra publiczne - są przedmiotem konsumpcji zbiorowej, pochodzą z redystrybucji produktu krajowego. Ich rozdział jest dokonywany przez administrację państwową (administracyjny mechanizm rozdziału dóbr publicznych)

znaczna część konsumpcji zbiorowej odbywa się na zasadach bezpłatnych świadczeń

część dóbr publicznych jest dzielona na zasadzie częściowej odpłatności

Dochody publiczne - świadczenia pieniężne o charakterze bezzwrotnym i obowiązkowym na rzecz państwa oraz innych związków publicznoprawnych, przeznaczane na realizację funkcji określonych w polityce finansowej państwa

Rodzaje dochodów publicznych:

Daniny publiczne - podstawowe dochody (podatek, cło)

Dochody publiczne z majątku i praw majątkowych - o charakterze dochodów rentierskich, pochodzące z korzystania przez inne podmiotu z majątku publicznego (wynajem, dzierżawa), a także dochody z akcji, odsetki od pożyczek i lokat

Pozostałe dochody - składki i wpłaty na ubezpieczenia społeczne, zdrowotne i fundusze celowe

Dochody publiczne

Funkcje realizowane za pomocą dochodów publicznych:

Funkcje publiczne (administracja, bezpieczeństwo wewnętrzne, obrona narodowa, wymiar sprawiedliwości)

Funkcje społeczne (opieka zdrowotna, edukacja, zabezpieczenie socjalne, zabezpieczenie emerytalno-rentowe, kultura)

Funkcje gospodarcze (realizacja celów określonych w polityce gospodarczej państwa)

Wpływy publiczne

Podatek

Podatek - przymusowe, bezzwrotne i nieodpłatne świadczenie pieniężne o charakterze powszechnym, nakładane z mocy prawa przez państwo lub inne organy władzy publicznej (np. samorządy lokalne) na osoby fizyczne i prawne

Podatek jest podstawowym, najważniejszym źródłem dochodu państwa nakładanym w celu pokrycia zapotrzebowania na środki finansowe niezbędne do realizacji wydatków państwa

Funkcje podatków:

fiskalna - są głównym źródłem dochodów budżetu państwa, gwarantują finansowanie wydatków publicznych (pierwotna, najstarsza funkcja podatków)

redystrybucyjna - są instrumentem przesuwania dochodów pomiędzy różnymi grupami społecznymi

stymulacyjna - są wykorzystywane przez państwo jako instrument oddziaływania na decyzje podmiotów gospodarczych w celu skorelowania ich z założeniami polityki gospodarczej i społecznej państwa

Podatek-kryteria klasyfikacji

Kryterium przedmiotowe podatków:

Majątkowe - podstawą naliczania podatku jest posiadany majątek, w tym prawo majątkowe

Od przychodów - naliczany od przychodów osiąganych z działalności gospodarczej

Od dochodów - naliczany od dochodów osiąganych z pracy i działalności gospodarczej

Od wydatków - nakładany na realizowane wydatki, o charakterze selektywnym (np. podatek od luksusu)

Kryterium związku pomiędzy ciężarem podatkowym a ponoszącym go podatnikiem:

Bezpośrednie - podatki płacą podmioty bezpośrednio związane z zaistnieniem zjawiska wywołującego obowiązek podatkowy (zgodność między przedmiotem a podmiotem opodatkowania)

Pośrednie - podatek płacą inne podmioty niż te, u których powstało zobowiązanie podatkowe

Kryterium władztwa podatkowego:

Państwa - podatki zasilają budżet państwa (pełne uprawnienia do ich kształtowania ma państwo)

Samorządu terytorialnego - podatki zasilają wyłącznie jednostki samorządu terytorialnego, w ich zakresie posiadają one określone kompetencje

Elementy konstrukcyjne podatku:

Podmioty podatku

Podmiot czynny - osoba lub instytucja nakładająca i pobierająca podatek

Podmiot bierny - osoba lub instytucja zobowiązana do uiszczenia podatku

(płatnik podatku - podmiot płacący podatek za inną osobę będąca podmiotem biernym podatku [podatek dochodowy od osób fizycznych])

Przedmiot podatku - zjawisko lub przedmiot, którego wystąpienie rodzi konieczność uiszczenia podatku

Podstawa opodatkowania - określony ilościowo lub wartościowo przedmiot podatku, od którego nalicza się podatek

Stawka podatkowa - określa sposób naliczania podatku w zależności od wielkości podstawy opodatkowania:

Kwotowa stawka podatkowa

Procentowa stawka podatkowa

Stała (proporcjonalna)

Progresywna

Degresywna (połączenie stałej i progresywnej)

Regresywna

Skala podatkowa - zestawienie wielkości podstawy opodatkowania i odpowiadających im stawek podatkowych

Zwolnienia od podatku - wyłączenie podmiotu z poboru podatku

Ulgi - częściowe ograniczenie ciężaru podatkowego

Przykładowe podatki:

Dochodowy od osób fizycznych

Dochodowy od osób prawnych

Od towarów i usług

Akcyzowy

Od gier

Od nieruchomości

Leśny

Od spadków i darowizn

Od środków transportu

Od czynności cywilnoprawnych

Od psów

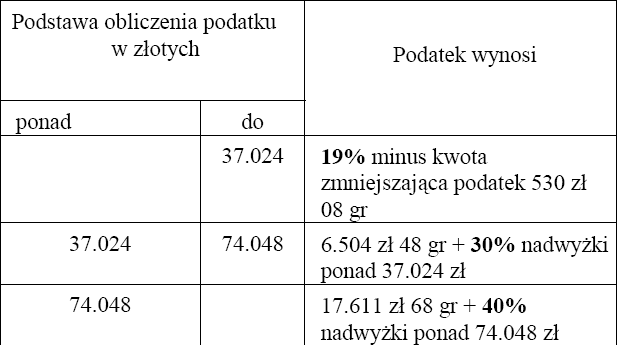

Podatek dochodowy

Obowiązująca skala podatku dochodowego

Od osób prawnych - 19% (CIT)

Od osób fizycznych - 3 progi podatkowe

19%

30%

40%

Podatek dochodowy osób fizycznych

Wydatki publiczne

Wydatki publiczne - wydatkowanie środków pieniężnych przez państwo i inne związki publicznoprawne w celu zaspokojenia potrzeb publicznych

spełniające klasyczne funkcje publiczne państwa (obrona narodowa, bezpieczeństwo wewnętrzne, administracja publiczna)

realizujące socjalne funkcje władz publicznych

spełniające ekonomiczne funkcje państwa

Kategorie wydatków publicznych

Wydatki osobowe oraz związane z zakupem przez państwo na rynku niezbędnych towarów i usług

Transfery socjalne na rzecz gospodarstw domowych jako element realizacji zabezpieczeń socjalnych

Subwencjonowanie przedsiębiorstw jako element uzupełniania mechanizmu rynkowego

System budżetowy

System budżetowy odnosi się do ram prawnych, organizacyjnych i planistycznych prowadzenia gospodarki budżetowej.

Najważniejszym elementem systemu budżetowego państwa jest budżet

Budżet

Budżet - plan finansowy (zestawienie dochodów i wydatków) państwa uchwalany na 1 rok

Scentralizowany fundusz publiczny, w którym gromadzi się środki pieniężne na pokrycie wydatków związanych z funkcjonowaniem państwa i związków publicznoprawnych

Wymiary budżetu:

Finansowy - zestawienie planowanych dochodów i wydatków państwa

Prawny - uchwalany w formie ustawy

Programowy - wyraża założenia polityki gospodarczej rządu

Deficyt budżetowy

Deficyt budżetowy - niedobór dochodów budżetu państwa w stosunku do jego wydatków (nadwyżka wydatków nad dochodami)

Zgodnie z przyjętymi w wielu krajach rozwiązaniami deficyt budżetowy nie powinien przekraczać 3% PKB

W praktyce współczesnych państw deficyt budżetowy jest permanentnym zjawiskiem konieczność wypracowywania rozwiązań gwarantujących jego finansowanie

Dług publiczny

Źródłem pokrycia deficytu budżetowego jest dług publiczny - finansowe zobowiązanie władz z tytułu zaciągniętych pożyczek.

Dług publiczny to stałe zjawisko współczesnych finansów publicznych; w miarę wzrostu narastania problemów podejmuje się działania zmierzające do jego ograniczenia:

Górna granica rozmiaru długu publicznego 60% PKB

Racjonalizacja zarządzania długiem publicznym

Zarządzanie długiem publicznym:

Regulacja proporcji pomiędzy zadłużeniem krajowym a zagranicznym

Regulacja proporcji pomiędzy zadłużeniem krótkookresowym a wieloletnim

Dobór instrumentów zaciągania długu oraz zmiany w ich strukturze (kredyt bankowy, weksel skarbowy, obligacje skarbowe)

Celem działań jest zaspokojenie zapotrzebowania rządu na pieniądz przy jak najmniejszym koszcie jego pozyskania

W marcu 2006 r dług publiczny Polski wynosił ponad 480 mld złotych, co stanowiło wartość wartość połowy produktu krajowego brutto

Wysokość długu publicznego w Polsce wykazuje tendencję rosnącą

W ciągu pięciu lat dług publiczny wzrósł o 190 mld zł - napędzają go głównie wydatki socjalne - renty, przywileje emerytalne.

Finanse samorządu terytorialnego

Finanse samorządowe nabierają znaczenia na gruncie tendencji decentralizacji finansów publicznych i przekazywania samorządom praw do dysponowania określoną pulą środków publicznych w celu realizacji wcześniej założonych funkcji.

Podstawą gospodarki finansowej jednostek samorządu terytorialnego jest budżet, silnie skorelowany z budżetem państwa

Podział dochodów jednostek samorządu terytorialnego:

Dochody własne (podatki lokalne i regionalne, dochody z opłat, z majątku)

Udziały we wpływach z tytułu podatków stanowiących dochód budżetu państwa (część wpływów z podatków dochodowych)

Transfery z budżetu państwa (subwencje, dotacje)

Kompetencje jednostek samorządu terytorialnego:

Możliwości kształtowania dochodów własnych (ulgi wpływające na rozwój obszarów)

Możliwość zaciągania zobowiązań finansowych (kredyt, emisja obligacji komunalnych) w ramach prawnych ograniczeń

Polityka fiskalna

Polityka fiskalna - działalność państwa polegająca na wykorzystaniu instrumentów fiskalnych (podatków i danin publicznych, wydatków, długu publicznego, gwarancji i poręczeń dla podmiotów gospodarczych itd), do osiągania określonych celów (stabilizacji cyklu koniunkturalnego, osiągnięcia wysokiego stopnia wykorzystania mocy wytwórczych itd)

Za politykę fiskalną, w ramach której wykorzystuje się dochody publiczne pochodzące z podatków oraz wydatki na realizację zadań państwa, odpowiada rząd przed parlamentem, który uchwala ustawy budżetowe

Cele polityki mogą ulegać zmianie pod wpływem czasu i warunków panujących w danym kraju

Cele polityki fiskalnej:

Fiskalne - popyt państwa na pieniądz zostaje zaspokojony w wyniku przejmowania części dochodów od podmiotów. Może również zostać zaspokojony przez zaciąganie przez państwo pożyczek

Pozafiskalne - wynikające z roli, jakie państwo odgrywa w funkcjonowaniu całego systemu ekonomiczno-społecznego (promowanie wzrostu dochodów, łagodzenie niesprawności mechanizmu rynkowego, ograniczanie cykliczności procesów gospodarczych, walkę z bezrobociem, ograniczanie nadmiernego zróżnicowania dochodów, walkę z nieuczciwą konkurencją)

Podmioty odpowiedzialne za kształt polityki fiskalnej:

parlament (władze stanowiące)

rząd (władze wykonawcze)

minister finansów (ponoszący szczególną odpowiedzialność za przygotowanie koncepcji polityki fiskalnej i jej realizację)

aparat skarbowy (zajmujący się zarówno realizacją polityki fiskalnej, jak i dysponujący pewnymi uprawnieniami decyzyjnymi w kwestiach fiskalnych /umarzanie zaległości podatkowych etc/)

Podstawowe instrumenty polityki fiskalnej

Polityka kredytowa

W okresie kryzysu gospodarczego państwo może stymulować popyt poprzez wzrost inwestycji

Wzrostu inwestycji można oczekiwać, gdy zaistnieje możliwość korzystnego (taniego) finansowania podmiotów ekonomicznych na rynku

Sprzyjać temu może polityka państwa: obniżenie stopy procentowej, stopy rezerw obowiązkowych płaconych przez banki, stopy kredytu redyskontowego udzielanego bankom komercyjnym przez bank centralny operacje na otwartym rynku kredytowym

Polityka podatkowa

W okresie kryzysu gospodarczego państwo może obniżać stopę podatkową, co spowoduje pozostawienie większej ilości zasobów pieniężnych z gospodarce i przekształcenie ich w inwestycje

Przy dodatkowym zmniejszeniu podstawy opodatkowania u przedsiębiorców (np. wprowadzenie zasady przyspieszonej amortyzacji) w gospodarce pozostaje zwiększona ilość środków

W okresie rozkwitu gospodarki państwo może przyjąć strategię odwrotną - zacieśniania polityki fiskalnej

Planowanie gospodarcze

W gospodarce rynkowej planowanie ma charakter indykatywny - daje przedsiębiorcom i organom państwowym wiedzę o warunkach niezbędnych do utrzymania równowagi gospodarczej

Tworzenie silnego sektora publicznego

Ma znaczenie w przypadku stymulacji określonych, nisko rentownych dziedzin życia społecznego

Ingerencja sektora publicznego likwiduje lukę wynikającą z braku zainteresowania prywatnych przedsiębiorców danym sektorem

Podstawowe instrumenty polityki fiskalnej

Bodźce podatkowe

Bodźce rozwoju regionalnego

Przywileje podatkowe dotyczące np. określonych kierunków oszczędzania

Bezzwrotna pomoc finansowa

Udzielana przez państwo w celu wspierania określonej działalności

Beneficjentami mogą być podmioty gospodarcze, osoby fizyczne, instytucje rządowe i pozarządowe

Doktryny finansów publicznych

MERKANTYLIZM (XVII w)

Działalność państwa nakierowana na wspieranie i ochronę gospodarki krajowej, a przede wszystkim akumulacji pierwotnej kapitału

Polityka wynikała z przyjętych założeń, iż bogactwo jest zbiorem skończonym, a wzrost zamożności można uzyskać stosując tzw. nieekwiwalwentną wymianę

Krajowe podmioty gospodarcze płaciły mniejsze podatki i cła [dochody państwa]

Państwo wspierając rozwój gospodarczy finansowało infrastrukturę: budowę dróg, funkcjonowanie poczty i policji, regulację rzek itd [wydatki państwa]

Postulaty podatkowe: najwyższe podatki powinni płacić najubożsi-ta grupa społeczne „przeje” swoje dochody, natomiast bogatsi dochody zainwestują

LIBERALIZM GOSPODARCZY (XVIII w)

Postulowano ograniczenie interwencji państwa w sprawy gospodarcze do niezbędnego minimum (rola państwa jako „stróża nocnego”), uważając mechanizm rynkowy za doskonały system alokacji kapitału

Rozmiary finansów publicznych powinny być dostosowane do zadań stawianych przed państwem-ograniczone do niezbędnego minimum: finansowania bezpieczeństwa wewnętrznego i zewnętrznego

Podatki powinny być jak najniższe (koncepcja „zła” koniecznego) i mieć charakter neutralny (nie powinny powodować zmian w pierwotnie ukształtowanym podziale dochodu narodowego)

ORTODOKSYJNA TEORIA FINANSÓW PUBLICZNYCH (XIX w do 1929 r)

Rozwinięcie teorii liberalnej - formułuje tzw. koncepcję małego budżetu, który powinien być bezwzględnie i stale zrównoważony

INTERWENCJONIZM PAŃSTWOWY (XIX w -XX w)

Teoria ortodoksyjna nie ma zastosowania w dobie kryzysów gospodarczych (rozszerzanie się rzesz ubogich powoduje zmianę roli państwa)

Realny wzrost wydatków publicznych jest nieuchronny jako wynik wzrostu potrzeb publicznych [PRAWO WAGNERA]

DOKTRYNA KEYNESOWSKA (po 1929 r)

Gospodarka rynkowa skazana jest na funkcjonowanie przy niepełnym wykorzystaniu zasobów oraz w sposób cykliczny

Aby w pełni wykorzystać zasoby oraz ustabilizować rozwój niezbędna jest ingerencja państwa; w tym celu należy wykorzystać finanse publiczne-stronę przychodową i wydatkową

Budżet nie musi być zrównoważony w skali rocznej - powinien być wykorzystany do alokacji kapitałów, redystrybucji dochodów, stabilizowania gospodarki i pobudzania koniunktury musi przejmować znaczną część produktu krajowego

System podatkowy powinien być redystrybucyjny, z dominującą rolą podatków bezpośrednich

MONETARYZM/NEOLIBERALIZM (lata 70-te XX w)

Państwo powinno ograniczyć swoje działania w gospodarce, gdyż nie jest w stanie w sposób długofalowy zapewnić rozwoju, a wszelkie kryzysy maja źródło w decyzjach państwa lub są przez nie pogłębiane [M. FRIEDMAN]

Budżet powinien być mały i zrównoważony, należy dążyć do ograniczenia długu publicznego

System podatkowy powinien być znacznie ograniczony i mieć charakter neutralny, z przewagą podatków pośrednich

Państwo powinno czuwać przede wszystkim nad podażą pieniądza

POLITYKA MONETARNA

Polityka monetarna

Polityka monetarna wraz z polityką fiskalną tworzy politykę finansową państwa

W gospodarce rynkowej instrumenty pieniężne i fiskalne są podstawowymi instrumentami realizacji zadań polityki społeczno-ekonomicznej państwa

Głównym kierunkiem oddziaływania polityki monetarnej jest ilość pieniądza oraz zmiany podaży i popytu na pieniądz.

Podaż pieniądza wpływa na koszt kredytu dla przedsiębiorstw, na decyzje oszczędnościowe i inwestycyjne gospodarstw domowych oraz podmiotów inwestujących na rynku kapitałowym. Ma znaczenie przy kształtowaniu się procesów inflacyjnych

W kształtowaniu polityki monetarnej szczególną rolę odgrywa stopa procentowa

Cele polityki monetarnej

Za politykę monetarną odpowiedzialny jest bank centralny, posiadający istotną autonomię. Jest on odpowiedzialny za realizację celów:

strategicznych (bezpośrednich)

utrzymanie stabilnego poziomu cen

należy mieć na uwadze pozostałe cele bezpośrednie: wzrost gospodarczy, ograniczenie bezrobocia, równowagę gospodarki

pośrednich

kształtowanie wysokości stóp procentowych

oddziaływanie na wielkość podaży pieniądza

wpływanie na wielkość kredytów udzielanych przedsiębiorstwom oraz gospodarstwom domowym oraz na wielkość kredytów ogółem.

operacyjnych

Agregaty pieniężne

Z punktu widzenia polityki monetarnej bardzo istotne jest precyzyjne określenie mierników służących określeniu ilości pieniądza.

Miarami pieniądza, stosowanymi przez NBP i Europejski Bank Centralny (ECB), są tzw. agregaty pieniężne: M0, M1, M2, M3

M0 (BAZA MONETARNA) =

gotówka (banknoty i monety) znajdujące się w obiegu

wkłady banków komercyjnych na rachunkach w banku centralnym (w tym rezerwy obowiązkowe)

Najbardziej wąskie pojęcie podaży pieniądza (ang. high-powered money)

Inaczej określana jako pieniądz banku centralnego

M1 (wąski agregat pieniężny) =

Pieniądz gotówkowy w obiegu

Depozyty bieżące (płatne na żądanie) w monetarnych instytucjach finansowych i instytucjach rządowych szczebla centralnego

M2 (pośredni agregat pieniężny) =

M1

Depozyty z terminem wypowiedzenia do 3 miesięcy (=krótkoterminowe wkłady oszczędnościowe)

Depozyty terminowe do 2 lat, zdeponowane w monetarnych instytucjach finansowych i instytucjach rządowych szczebla centralnego

M3 (szeroki agregat pieniężny) =

M2

Instrumenty zbywalne (=operacje z przyrzeczeniem odkupu, jednostki uczestnictwa w funduszach na rynku pieniężnym)

Dłużne papiery wartościowe z terminem pierwotnym do 2 lat, wyemitowane przez monetarne instytucje finansowe

M3 jest podstawową miarą pieniądza stosowaną przez ECB i NBP (w NBP od 2002r)

Podaż pieniądza

Podaż pieniądza jest powiązana z bazą monetarną M0 za pośrednictwem mnożnika kreacji pieniądza (mnożnika kredytowego)

Mnożnik kredytowy obrazuje wielkość zmiany ilości pieniądza w obiegu wywołanej zmianą wielkości bazy monetarnej o jednostkę

Mnożnik podaży pieniądza jest odwrotnością wskaźnika rezerw obowiązkowych (r) określanych przez bank centralny

Obecnie we wszystkich krajach pieniądz występuje w formie:

gotówkowej (jako banknoty banku centralnego i bilon metalowy)

bezgotówkowej (jako depozyty na rachunkach w banku centralnym i depozyty na rachunkach innych banków)

Kreacja pieniądza bankowego

Banki komercyjne wpływają na wielkość podaży pieniądza poprzez operacje kredytowe, czyli udzielanie pożyczek pieniężnych klientom

Kreacja pieniądza następuje dzięki wykorzystaniu depozytów płatnych na żądanie (składnik M1)

W okresie stabilizacji gospodarczej wpłaty i wypłaty gotówki do/z banku przeplatają się wzajemnie

Bank nie musi mieć pełnego pokrycia zobowiązań w gotówce - może utrzymywać rezerwę gotówkową, która wystarczy do zabezpieczenia wkładów na żądanie

Minimalną wysokość pozostawionych środków określa stopa rezerw obowiązkowych (r), określana przez bank centralny

Założenie: stopa rezerw obowiązkowych 20%

W banku I klient składa depozyt gotówkowy o wartości 200 tys zł. Po wpłacie depozytu bank posiada nadmierny w stosunku do potrzeb stan środków pieniężnych (wyższy od pogotowia gotówkowego) - może udzielić kredytu w wysokości 80% zgromadzonego depozytu

BANK I - wpłata depozytu 200 tys zł

Aktywa Pasywa

Gotówka 200 Depozyty 200

Razem 200 Razem 200

Bank I decyduje się udzielić kredytu klientowi B na kwotę 160 tys zł. Klient z uzyskanych środków reguluje zobowiązania wobec wierzycieli posiadających rachunek w banku II

BANK I - udzielenie 160 tys zł kredytu firmie B

Aktywa Pasywa

Depozyt rezerwowy 40 Depozyty 200

Kredyt dla firmy B 160

Razem 200 Razem 200

BANK II - przyjęcie środków na r-k kontrahenta firmy B

Aktywa Pasywa

Gotówka 160 Depozyty 160

Razem 160 Razem 160

Po wpłacie depozytu, aktywa banku II wzrastają o 160 tys zł. Bank wykorzystuje nadmiar środków finansowych, udzielając kredytu firmie C w wysokości 80% posiadanych środków. Firma C całość kredytu wpłaca na rachunek bieżący w banku III

BANK II - udzielenie 128 tys zł kredytu firmie C

Aktywa Pasywa

Depozyt rezerwowy 32 Depozyty 160

Kredyt dla firmy C 128

Razem 160 Razem 160

BANK III - przyjęcie na r-k 128 tys zł od klienta C

Aktywa Pasywa

Gotówka 128 Depozyty 128

Razem 128 Razem 128

Pożyczka banku II stając się depozytem banku III powiększyła stan jego aktywów o 128 tys zł i zapewniła mu rezerwy nadwyżkowe w wysokości 102,4 tys zł. Środki te bank może przeznaczyć na pożyczki, przyczyniając się do dalszej kreacji pieniądza.

Ekspansja kredytowa odbywać się może do momentu zrównania nadwyżki z rezerwami obowiązkowymi banków

Mnożnik kreacji pieniądza=5

(odwrotność stopy rezerw obowiązkowych=1/0,2)

Zmiana podaży pieniądza na skutek akcji kredytowej (przyrost depozytów na żądanie D)

200 tys zł * 5 = 1 000 tys zł

depozyt pierwotny 200 tys zł

depozyt wtórny 800 tys zł

Czynniki wpływające na rozmiar kreacji pieniądza:

Stopa rezerw obowiązkowych

przykład: przyrost podaży pieniądza (depozyty na żądanie) dla 200 tys zł depozytu pierwotnego

Wartość rezerw gotówkowych banków

r-stopa rezerw obowiązkowych

R-rezerwa gotówkowa (czasowo wole środki)

D-depozyty (na żądanie) jednostek niebankowych w bankach komercyjnych

Instrumenty polityki pieniężnej

Podstawowe instrumenty, za pomocą których bank centralny oddziałuje na banki komercyjne w zakresie kształtowania podaży pieniądza

Stopy procentowe

Stopy procentowe

Stopy procentowe ustalane są przez Radę Polityki Pieniężnej. Ich poziom ma wpływ na oprocentowanie kredytów i depozytów w systemie bankowym (cena pieniądza)

Podnosząc stopy procentowe, bank centralny zaostrza politykę pieniężną (zmniejsza ilość pieniądza w obiegu)

Obniżając stopy procentowe, bank centralny łagodzi politykę pieniężną (zwiększa ilość pieniądza w obiegu)

Bank centralny udziela bankom komercyjnym kredytów:

lombardowego

redyskontowego

Kredyt lombardowy

Udzielany jest przez NBP bankom komercyjnym na 1 dzień, pod zastaw papierów wartościowych

Kwota kredytu nie może być wyższa niż 80% wartości nominalnej zastawianych papierów wartościowych

Stopa procentowa na kredyt lombardowy jest najwyższa - określa krańcowy koszt pozyskania środków na rynku międzybankowym (obecnie 5,50%)

Kredyt redyskontowy

Udzielany jest przez NBP bankom komercyjnym, które przedstawiają do tzw. dyskonta zdyskontowane przez siebie weksle

Wysokość stopy redyskontowej ma wpływ na wysokość pożyczek zaciąganych przez banki (obecnie 4,25%)

Wzrost stopy redyskonta powoduje uzyskanie niższej ceny za przedstawione weksle i zmniejsza możliwość kreowania pieniądza przez kredyt

Stopa referencyjna

Określa rentowność bonów pieniężnych NBP, zakupywanych przez banki komercyjne dysponujące nadmiarem środków pieniężnych

Jest uważana za podstawową stopę procentową, kształtującą cenę pieniądza na rynku (obecnie 4,00%)

Stopa depozytowa

Stopa depozytowa określa oprocentowanie jednodniowych depozytów składanych przez banki komercyjne, dysponujące nadmiarem gotówki, w banku centralnym

Stopa ta określa najniższe możliwe oprocentowanie na rynku (obecnie 2,50%)

Podstawowe stopy procentowe NBP

Stopa procentowa: |

Oprocentowanie |

Obowiązuje |

Stopa referencyjna |

4,00% |

2006-03-01 |

Kredyt lombardowy |

5,50% |

2006-03-01 |

Stopa depozytowa NBP |

2,50% |

2006-03-01 |

Redyskonto weksli |

4,25% |

2006-03-01 |

Rezerwy obowiązkowe

Polityka rezerw obowiązkowych

Wprowadzenie rezerw obowiązkowych ma na celu:

Regulowanie potencjału kredytowego banków komercyjnych

Zabezpieczenie płynności banków komercyjnych

Podwyższenie minimalnej stopy zmniejsza zdolność kreowania pieniądza bankowego

Podstawę rezerwy obowiązkowej stanowią wkłady podmiotów niebankowych w bankach

Obowiązkowa minimalna stopa rezerw określa, jaka część wkładu w bankach komercyjnych powinna zostać zdeponowana na rachunku w banku centralnym

Wysokość rezerwy jest różnicowana w zależności od rodzaju wkładów (ze względu na rodzaj podmiotu, długość trwania depozytu, wielkość wkładu)

Operacje otwartego rynku

Operacje otwartego rynku

Transakcje dokonywane z inicjatywy banku centralnego z bankami komercyjnymi dotyczą:

Sprzedaży lub zakupu papierów wartościowych

Sprzedaży lub zakupu dewiz

Emisji i sprzedaży papierów wartościowych NBP

Sprzedaż papierów wartościowych przez bank centralny prowadzi do zmniejszenia ilości pieniądza w obiegu

Skup papierów wartościowych przez bank centralny skutkuje zwiększeniem pieniądza w obiegu

Operacje otwartego rynku mogą mieć charakter:

bezwarunkowy - kupno/sprzedaż papierów wartościowych i/lub walut

warunkowy - transakcja pomiędzy bankiem centralnym a komercyjnym z jednoczesnym przyrzeczeniem zawarcia transakcji odwrotnej w przyszłości

Transakcje REPO (repurchase agreement) -zakup przez NBP papierów wartościowych po określonej cenie z jednoczesnym przyrzeczeniem ich odsprzedaży po cenie wyższej, w określonym dniu w przyszłości cel: zwiększenie na pewien czas płynności systemu bankowego

Transakcje REVERSE REPO - sprzedaż papierów wartościowych przez NBP bankom komercyjnym z jednoczesnym ich odkupem w przyszłości cel: zmniejszenie płynności systemu bankowego poprzez wycofanie pieniądza z rynku

Operacje dewizowe typu SWAP - kupno dewiz z dostawą natychmiastową przy jednoczesnej obietnicy odsprzedaży tej samej kwoty w określonym terminie po ustalonym kursie

Zalety operacji otwartego rynku

Operacje kupna/sprzedaży inicjuje bank centralny

Operacje mogą być dokonywane w dowolnej skali

Operacje następują w sposób ciągły (transakcje zawierane codziennie) są płynnym środkiem sterowania gospodarka

Aktualnie operacje otwartego rynku polegają głównie na emisji własnych papierów dłużnych (14-dniowych bonów pieniężnych), o minimalnej rentowności równej stopie referencyjnej

Lokaty krótkoterminowe

Lokaty krótkoterminowe

Banki komercyjne posiadają możliwość składania krótkookresowego (jednodniowego) depozytu w NBP

Lokaty pozwalają na zagospodarowanie nadwyżek płynnych środków - zapobiegają spadkowi stóp procentowych na międzybankowym rynku pieniężnym poniżej stopy depozytowej

SYSTEM BANKOWY

System bankowy

System bankowy jako składowa systemu finansowego odpowiada za kreowanie pieniądza i tworzenie warunków, w których pieniądz może pełnić swoje funkcje

Nowoczesny system bankowy ma strukturę dwuszczeblową, na którą składają się:

bank centralny

banki komercyjne

System bankowy-ramy prawne

Najważniejszym źródłem prawa bankowego jest ustawa z 29.08.97r.-Prawo bankowe (Dz. U. Nr 140, poz. 989)

Bank - osoba prawna utworzona zgodnie z przepisami ustaw, działająca na podstawie zezwoleń uprawniających do wykonywania czynności bankowych obciążających ryzykiem środki powierzone pod jakimkolwiek tytułem zwrotnym

Bank centralny

Bank centralny spełnia funkcje:

banku emisyjnego, mającego wyłączne prawo do emisji znaków pieniężnych

banku banków komercyjnych (w ramach której bank centralny realizuje - za pomocą odpowiednich narzędzi - założenia polityki monetarnej)

banku państwa albo kasjera rządu (obsługa budżetu państwa)

Narodowy Bank Polski

NBP Działa na podstawie ustawy o NBP z 29.08.97 O Narodowym Banku Polskim (Dz.U.Nr 140 poz 938) oraz innych ustaw (w szczególności prawa bankowego)

NBP jest centralnym bankiem RP

NBP ma osobowość prawną i prawo używania pieczęci państwowych z godłem państwowym

NBP nie podlega wpisowi do rejestru przedsiębiorstw państwowych

Działalność NBP jest prowadzona na terenie RP (bank ma siedzibę w Warszawie)

NBP może być członkiem międzynarodowych instytucji finansowych i bankowych. Nie może być udziałowcem bądź akcjonariuszem innych osób prawnych (z wyjątkiem prowadzących działalność usługową wyłącznie na rzecz instytucji finansowych i Skarbu Państwa)

Do głównych zasad funkcjonowania banku centralnego należy jego niezależność od rządu

Relacje między rządem a bankiem centralnym należą do jednego z podstawowych spornych zagadnień systemu finansowego

Podstawowym celem polskiego banku centralnego jest utrzymanie stabilnego poziomu cen, przy jednoczesnym wspieraniu polityki gospodarczej rządu, jeśli nie ogranicza to podstawowego celu NBP

Do pozostałych zadań NBP należą:

organizowanie rozliczeń pieniężnych

prowadzenie gospodarki rezerwami dewizowymi

prowadzenie działalności dewizowej w określonych ustawami granicach

prowadzenie bankowej obsługi budżetu państwa

regulowanie płynności banków oraz ich refinansowanie

kształtowanie warunków niezbędnych dla rozwoju systemu bankowego

opracowanie sprawozdawczego bilansu płatniczego oraz bilansów należności i zobowiązań zagranicznych państwa

wykonywanie innych zadań określonych ustawami

Struktura organizacyjna NBP

Organy Narodowego Banku Polskiego

Prezes NBP

Rada Polityki Pieniężnej

Zarząd NBP

Prezes NBP

Powoływany na wniosek Prezydenta RP przez Sejm na okres 6 lat (max. na 2 kadencje)

Przewodniczy Radzie Polityki Pieniężnej, Zarządowi NBP, Komisji Nadzoru Bankowego, reprezentuje NBP na zewnątrz

Rada Polityki Pieniężnej (RPP)

Skład: 9 członków powoływanych przez Prezydenta RP, Sejm i Senat, na okres 6 lat (max. jedna kadencja)

Organ, który projektuje i określa narzędzia polityki pieniężnej (w tym względzie jest autonomiczny od rządu i parlamentu)

Zadania RPP:

Ustalanie wysokości stóp procentowych

Określanie zasad tworzenia rezerw obowiązkowych banków

Ustalanie zasad funkcjonowania operacji otwartego rynku

Wyznaczanie granic zobowiązań NBP z tytułu zaciągania przez niego pożyczek i kredytów w zagranicznych instytucjach finansowych

Zatwierdzanie planu finansowego NBP i ocena zarządu NBP

Zarząd NBP

Skład: od 6 do 9 członków (w tym 2 wiceprezesów)

Zakres działania zarządu:

Nadzorowanie operacji otwartego rynku

Ocena funkcjonowania systemu bankowego

Realizowanie zadań polityki kursowej

Udzielanie bankom uprawnień z zakresu obrotu dewizowego

Ocena obiegu i rozliczeń pieniężnych

Komisja Nadzoru Bankowego

W Polsce nadzór bankowy działa w ramach NBP. Funkcje kontroli sprawuje Komisja Nadzoru Bankowego.

Skład: 7 członków (przewodniczący-prezes NBP, zastępca-Minister Finansów)

Obecnie trwają prace nad projektem ustawy o zintegrowanym nadzorze nad rynkiem finansowym (UNF), zakładającym połączenie instytucji KNB, KPWiG, KNUiE. Superurząd nadzorowałby instytucje rynku kapitałowego, bankowe, emerytalne i ubezpieczeniowe.

Zadania KNB:

określanie zasad działania banków, zapewniających bezpieczeństwo środków pieniężnych zgromadzonych przez klientów w bankach

nadzorowanie banków w zakresie przestrzegania przepisów prawa oraz obowiązujących je norm finansowych

dokonywanie okresowych ocen stanu ekonomicznego banków i przedstawianie ich Radzie Polityki Pieniężnej

opiniowanie zasad organizacji nadzoru bankowego i ustalanie trybu jego wykonywania

w szczególności: wydaje zezwolenia na utworzenie banku, decyduje o zawieszeniu działalności, nakłada kary przewidziane prawem

Organem wykonawczym KNB jest Generalny Inspektorat Nadzoru Bankowego.

Zadania Generalnego Inspektoratu Nadzoru Bankowego

badanie wypłacalności, płynności i wyników banków

badanie zgodności udzielonych kredytów z przepisami prawa

kontrolowanie zabezpieczeń i terminowości spłaty kredytów i innych wierzytelności

sprawdzanie poprawności stosowania stawek oprocentowania kredytów

dokonywanie oceny całościowej sytuacji banku

Banki komercyjne

Banki komercyjne - niezależne przedsiębiorstwa zorientowane na osiągnięcie zysku, których przedmiotem działania jest pieniądz (obrót pieniężny)

Istota działalności bankowej to operowanie powierzonymi (cudzymi) środkami w celu pomnożenia ich wartości. Działalności towarzyszy element ryzyka, który uzasadnia stosunkowo surowy reżim tworzenia banków

Bankiem może być jedynie osoba prawna, która spełnia określone w ustawie wymogi i uzyskała zezwolenie na wykonywanie czynności bankowych

Czynności bankowe:

przyjmowanie wkładów pieniężnych płatnych na żądanie lub z upływem oznaczonego terminu

prowadzenie rachunków bankowych

udzielanie kredytów i pożyczek

udzielanie gwarancji bankowych

emitowanie bankowych papierów wartościowych

przeprowadzanie bankowych rozliczeń pieniężnych

Banki same ponoszą odpowiedzialność za zaciągnięte zobowiązania (Skarb Państwa odpowiada za zobowiązania, za które przyjął odpowiedzialność z tytułu gwarancji i poręczenia)

Cechy banków komercyjnych:

Samodzielność - możliwość podejmowania decyzji co do struktury organizacyjnej oraz prowadzonej polityki, w ramach której bank decyduje o zakresie swojej działalności oraz swoich finansach (w granicach prawa bankowego)

Samofinansowanie - działalność banku sprowadza się do maksymalizowania zysku, w sytuacji ponoszenia wszystkich kosztów prowadzonej działalności; stąd istotne jest ustalenie przez bank takiej polityki depozytowo-kredytowej, która przyniesie zysk (w ramach kontroli przez bank centralny)

Uniwersalizm - działalność wszystkich banków jest uregulowana wg. takich samych zasad tworzenia banków, likwidacji, kontroli ich działalności

Banki komercyjne są instytucjami depozytowymi - depozyty stanowią podstawę ich działalności pożyczkowej.

Rodzaje depozytów:

depozyty bieżące (wkłady a vista)

depozyty, na które można wystawiać czeki

oszczędności i depozyty terminowe

Zgromadzone przez banki środki pieniężne są lokowane w:

rządowe papiery wartościowe (weksle i obligacje skarbowe)

papiery wartościowe banku centralnego

papiery wartościowe emitowane przez władze samorządowe i lokalne

pożyczki udzielane przedsiębiorstwom produkcyjnym, usługowym i handlowym

pożyczki konsumpcyjne

pożyczki udzielane na zakup nieruchomości

Struktura sektora bankowego

Na koniec września 2005 r. działalność operacyjną prowadziło:

55 krajowych banków komercyjnych (54 spółki akcyjne i 1 bank państwowy),

590 spółdzielczych (spośród banków spółdzielczych jedynie Krakowski Bank Spółdzielczy funkcjonował samodzielnie, a pozostałe były zrzeszone w trzech strukturach).

6 oddziałów instytucji kredytowych

Na GPW w Warszawie były notowane akcje 13 banków krajowych oraz austriackiej instytucji kredytowej.

Kapitał polski kontrolował 10, w tym Skarb Państwa 4 banki komercyjne. Pozostałych 45 krajowych banków komercyjnych kontrolowali inwestorzy zagraniczni

Model systemu bankowego

Amerykański

Oparty na wyodrębnieniu banków depozytowo-kredytowych i inwestycyjnych oraz na zakazie prowadzenia działalności inwestycyjnej na rynku kapitałowym

Europejski

Oparty jest na modelu banku uniwersalnego, który może być uczestnikiem rynku kapitałowego

Brak jest zakazu działania banków specjalistycznych

SYSTEM UBEZPIECZEŃ

Klasyfikacja ubezpieczeń

Najczęstsza klasyfikacja ubezpieczeń:

społeczne

należące do publicznego systemu finansowego

związane z pracownikiem i jego zatrudnieniem

gospodarcze

majątkowe

od odpowiedzialności cywilnej

Ustawa z 28.07.1990 r o działalności ubezpieczeniowej dzieli ubezpieczenia na 2 działy:

Dział I ubezpieczenia na życie

Dział II ubezpieczenia pozostałe, osobowe i majątkowe

Ubezpieczenie

Ubezpieczenie - urządzenie gospodarcze, które:

na podstawie umowy i dzięki opłacie składki pozwala zakładowi ubezpieczeń przyjąć na siebie, a ubezpieczającemu przekazać do zakładu ryzyko negatywnych, ekonomicznych skutków określonego zdarzenia losowego

na podstawie metod oceny ryzyka pozwala selekcjonować i gromadzić ryzyka przez zakład ubezpieczeń i jednocześnie gromadzić składki, w sposób i w skali pozwalającej co najmniej pokryć przyrzeczone świadczenia z tytułu wypadków ubezpieczeniowych oraz koszty funkcjonowania zakładu

Składka ubezpieczeniowa - świadczenie pieniężne realizowane przez ubezpieczającego na rzecz zakładu ubezpieczeń z zamian za ochronę ubezpieczeniową

Podstawową funkcją składki jest gromadzenie funduszu ubezpieczeniowego

Ubezpieczenie

Świadczenie ubezpieczeniowe - wypłata w wysokości wynikającej z umowy ubezpieczenia, do której ubezpieczyciel jest zobowiązany w przypadku zajścia zdarzenia losowego określonego w umowie

Zadaniem świadczenia jest finansowa kompensata (całkowita lub częściowa) strat w mieniu, utraty praw, szkód osobistych lub braków finansowych

Gdy świadczenie służy kompensacie strat majątkowych nazywane jest odszkodowaniem

Działalność ubezpieczeniowa - działalność prowadzona przez zakład ubezpieczeń na podstawie zezwolenia, polegająca na zobowiązaniu się zakładu (w umowie ubezpieczenia) do udzielenia, w zamian za składkę, ochrony ubezpieczeniowej (wypłaceniu przez zakład świadczenia w razie zajścia wypadku ubezpieczeniowego)

Działalność ubezpieczeniową prowadzić mogą wyłącznie podmioty mające odpowiednią formę prawną, odpowiednią nazwę i posiadające zezwolenie na prowadzenie działalności ubezpieczeniowej

Ubezpieczający - osoba, która zawiera z zakładem ubezpieczeń umowę ubezpieczenia i zobowiązana jest do płacenia składki ubezpieczeniowej

Ubezpieczony - osoba, której mienie lub życie, albo zdrowie jest przedmiotem ubezpieczenia

Uprawniony (uposażony, beneficjent) - osoba wskazana (przez ubezpieczonego) jako uprawiona do pobrania sumy ubezpieczenia

Przedmiot ubezpieczenia - interes ubezpieczeniowy chroniony w ramach stosunku ubezpieczenia

Wypadek ubezpieczeniowy (zdarzenie ubezpieczeniowe) - zdarzenie losowe, które jest określone w umowie ubezpieczeniowej jako to, którego pojawienie się rodzi prawo do uzyskania świadczenia od zakładu ubezpieczeń

Ubezpieczenia społeczne

Ubezpieczenia społeczne wchodzą w skład systemu finansowego ze względu na partycypowanie budżetu państwa w ich finansowaniu

W krajach europejskich systemy ubezpieczenia społecznego są powszechnie dotowane z finansów publicznych - różna jest skala dotacji

(Polska - ok. 28 mld zł rocznie)

Zabezpieczenie społeczne

Ubezpieczenie społeczne jest traktowane jako część zabezpieczenia społecznego - systemu pomocy ze strony państwa dla obywateli znajdujących się w potrzebie (dzieci, ludzi starych, chorych niepełnosprawnych, bezrobotnych, wychowujących dzieci, o niskich dochodach)

Zabezpieczenie społeczne

prewencja i łagodzenie skutków ubóstwa (węższe znaczenie)

całokształt środków i działań, za pomocą których państwo stara się zabezpieczyć obywateli przed nie zawinionym przez nich niedostatkiem i — dzięki systemowi świadczeń — zagwarantować im minimum egzystencji (szersze znaczenie)

Zabezpieczenie społeczne w Polsce obejmuje:

ubezpieczenie społeczne

ochronę zdrowia

pomoc społeczną

W skład zabezpieczenia społecznego wchodzą: ubezpieczenie społeczne i zaopatrzenie społeczne, fundusze emerytalne, pomoc społeczna, świadczenia socjalne, świadczenia dla kombatantów, działalność pożytku publicznego

Ubezpieczenia społeczne

System świadczeń zabezpieczający pracowników i ich rodziny przed ujemnymi następstwami utraty lub ograniczenia możliwości zarobkowania, utraty żywiciela lub zwiększenia obciążeń rodzinnych (choroba, macierzyństwo, inwalidztwo, starość, śmierć, brak pracy)

Cechy ubezpieczenia społecznego:

gwarancje ustawowe

przymusowy charakter

związek z pracą

roszczeniowość

nie nastawione na osiąganie zysku

funkcjonujące na zasadzie solidarności (redystrybucja środków od bogatszych do biedniejszych)

Rozwój ubezpieczeń społecznych

Ubezpieczenia społeczne wywodzą się z ubezpieczenia gospodarczego (zabezpieczenia się przed niekorzystnymi zdarzeniami losowymi)

Pierwsze obowiązkowe powszechne ubezpieczenia społeczne wprowadzono w:

Niemczech 1883-89 (chorobowe, od wypadków przy pracy, inwalidztwa i na starość)

Austrii 1887-88 (wypadkowe i chorobowe) i 1906 (emerytalne pracowników umysłowych)

Francji 1910 (inwalidzkie i na starość)

Wielkiej Brytanii 1908 (na starość), 1911 (chorobowe i na wypadek inwalidztwa oraz od bezrobocia)

Rosji 1912 (wypadkowe i chorobowe)

Polsce 1919 (chorobowe i później pozostałe)

Stopniowo następowało rozszerzanie kręgu osób obejmowanych systemem ubezpieczeń społecznych — początkowo tylko niektóre grupy pracownicze, później wszyscy pracujący

Ubezpieczenia społeczne

System ubezpieczeń społecznych w Polsce obejmuje:

ubezpieczenie emerytalne

ubezpieczenia rentowe

ubezpieczenie w razie choroby i macierzyństwa (ubezpieczenie chorobowe)

ubezpieczenie z tytułu wypadków przy pracy i chorób zawodowych (ubezpieczenie wypadkowe)

System emerytalny

Rodzaje systemów emerytalnych na świecie:

repartycyjny - osoby pracujące opłacają składki, które są przeznaczane na finansowanie bieżących emerytur (WADY: duża wrażliwość na proces starzenia się społeczeństwa i bezrobocie większe obciążenia osób pracujących; uzależnienie od nacisków politycznych; ZALETY: mała wrażliwość na kryzysy rynków finansowych i zjawisko inflacji)

kapitałowy - każdy pracownik wpłaca składki na własne konto w funduszu emerytalnym, który później będzie wypłacał świadczenia (emeryturę) (WADY: zagrożenie wysoką inflacją i kryzysami na rynkach finansowych; ZALETY: odporność na starzenie się społeczeństwa i bezrobocie)

rozwiązania mieszane - ZALETY: dywersyfikacja ryzyka, związanego z danym sposobem finansowania emerytur

System emerytalny w Polsce

Do 1998 r. w Polsce istniał repartycyjny system emerytalny, oparty na umowie pokoleniowej

Podstawą systemu był Zakład Ubezpieczeń Społecznych, do którego trafiało co miesiąc 45% płacy brutto (przed opodatkowaniem), przeznaczanej na wypłatę bieżących świadczeń

Stary system nie zachęcał do płacenia wysokich składek (wysokość emerytury miała niewielki związek z wpłacanymi wcześniej pieniędzmi)

emerytura = 0,24 x kwota bazowa x 0,013 P x LS + 0,007 P x LN

kwota bazowa - średnie wynagrodzenie w gospodarce za poprzedni kwartał

P - podstawa wymiaru emerytury (zwaloryzowane wynagrodzenia pracownika ze wskazanego przezeń okresu)

LS - lata składkowe (okres opłacania składek na ZUS)

LN - lata nieskładkowe (niektóre okresy pozostawania bez pracy i niepłacenia składek)

Stary system emerytalny okazał się mało wydolny (niski wiek emerytalny, mało ostre kryteria przyznawania rent inwalidzkich i szerokie uprawnienia dla różnych branż i grup zawodowych)

Zaczęły pojawiać się trudności z zapewnieniem wypłacalności Funduszu Ubezpieczeń Społecznych (spadek liczby zatrudnionych i szybki przyrost liczby nowych emerytów oraz wzrost faktycznej wartości emerytur w stosunku do płac realnych)

Zmiany systemowe oraz starzenie się społeczeństwa spowodowały konieczność gruntownej reformy systemu ubezpieczeń emerytalnych

Wprowadzony w styczniu 1999 roku nowy system emerytalny opiera się na trzech filarach

Państwo gwarantuje emerytom otrzymywanie minimalnej emerytury z I i II filaru łącznie, stanowiącej 28% średniej krajowej płacy brutto (tzw. stopa zastąpienia). Warunkiem jest:

osiągnięcie wieku emerytalnego (60 lat dla kobiet i 65 lat dla mężczyzn)

przepracowanie odpowiedniej liczby lat (20 lat dla kobiet, 25 lat dla mężczyzn)

I Filar

I Filar - obowiązkowy, powszechny, repartycyjny, administrowany przez państwo, opiera się na zasadzie redystrybucji

Zebrane przez ZUS składki nie są nigdzie inwestowane - przeznacza się je od razu na wypłaty dla pobierających świadczenia

Każdy pracownik posiada indywidualne konto pracownika, na którym są odnotowywane wpłaty do systemu - ma to umożliwić wyliczenie wysokości wypłacanej z pierwszego filaru emerytury i renty

Z ZUS-u wydzielone zostały cztery fundusze:

emerytalny (19,52% podstawy wymiaru składki), na wypłaty emerytur

rentowy (13,00% podstawy wymiaru składki), na wypłaty rent z tytułu niezdolności do pracy, rent szkoleniowych, rodzinnych, dodatków dla sierot, dodatków pielęgnacyjnych i zasiłków pogrzebowych

chorobowy (2,45% podstawy wymiaru składki), na świadczenia z tytułu niezdolności do pracy z powodu choroby albo macierzyństwa

wypadkowy (0,97% - 3,86% podstawy wymiaru składki), na świadczenia z tytułu wypadków przy pracy i chorób zawodowych

Przychód brutto 1500złpracownik otrzyma 1044,75zł

Od składki ubezpieczonego, płaconej na ubezpieczenie emerytalne, 7,3% podstawy wymiaru odprowadzane jest do otwartego funduszu emerytalnego

II Filar

II Filar - Otwarte Fundusze Emerytalne (OFE)

II Filar - obowiązkowy, powszechny, kapitałowy, zarządzany przez prywatne podmioty

Składki wpłacane do tego podsystemu nie zostają przeznaczone na wypłaty świadczeń dla aktualnych emerytów i rencistów, ale trafiają do specjalnie w tym celu utworzonych otwartych funduszy emerytalnych

Fundusze są zarządzane przez specjalnie powołane spółki akcyjne - Powszechne Towarzystwa Emerytalne (PTE)

Fundusze emerytalne mają charakter otwarty- każdy uprawniony może dowolnie wybrać fundusz, a fundusz nie może odmówić mu członkostwa

Istnieje obowiązek przynależności do funduszu dla każdej osoby objętej ubezpieczeniem społecznym urodzonej po 31 grudnia 1968 r.

Istotą działalności otwartych funduszy emerytalnych jest gromadzenie i inwestowanie środków pieniężnych członków OFE z przeznaczeniem na wypłatę członkom funduszu po osiągnięciu przez nich wieku emerytalnego

II Filar

Każdy członek funduszu ma indywidualny rachunek, na którym odnotowana jest ilość tzw. jednostek rozrachunkowych (wartość jednostki rozrachunkowej ustalana jest każdego dnia roboczego w oparciu o wartość aktywów funduszu)

Obowiązkiem funduszu emerytalnego jest lokowanie aktywów (z zastrzeżeniem zapewnienia max. stopnia bezpieczeństwa lokat)

Minimalną akceptowaną zyskowność inwestycji zapewnia mechanizm minimalnej wymaganej stopy zwrotu (jeżeli stopa zwrotu któregoś z funduszy jest niższa, powstały niedobór pokrywany jest ze środków PTE)

Fundusze przesyłają każdemu członkowi, (nie rzadziej niż co 12 mies), informację o wysokości środków znajdujących się na rachunku (a także terminach wpłat składek, ich przeliczeniu na jednostki rozrachunkowe oraz dane dotyczące wyników inwestycyjnych funduszu)

OFE może pobierać opłaty:

opłatę dystrybucyjną

(pobieraną od składki; opłata od składki nie może przekroczyć 7% - docelowo w 2014 r. opłata ma być obniżona do 3,5 %)opłatę za zarządzanie

(nie wyższą niż 0,045% zarządzanych aktywów netto)opłatę z tytułu dokonania wypłaty transferowej

(pobierana w wyniku decyzji członka o przeniesieniu środków do innego otwartego funduszu, tylko wtedy, gdy staż członkowski jest niższy niż 24 miesiące)

Bezpieczeństwo środków w II Filarze:

wysokie wymagania kapitałowe dla OFE (min 2 mln Euro kapitałów własnych)

odpowiedzialność PTE wobec członków OFE funduszu za szkody wynikłe z nienależytego wykonania obowiązków

zdeponowanie wszystkich środków przez bank-depozytariusza poza OFE

Fundusz Gwarancyjny tworzony z wpłat wszystkich OFE na wypadek zbyt słabych wyników lub upadłości któregoś z OFE

III Filar - Indywidualne ubezpieczenia

III Filar - dodatkowy, dobrowolny, kapitałowy, zarządzany przez prywatne podmioty; wszelkie formy dodatkowego oszczędzania na zakończenie kariery

Forma oszczędzania:

Pracownicze Programy Emerytalne (PPE) - forma zorganizowanego, grupowego oszczędzania na emeryturę

Indywidualne Konta Emerytalne (IKE) - indywidualna forma oszczędzania

Pracownicze Programy Emerytalne (PPE) - tworzone przez pracodawców dla zatrudnianych przez nich pracowników

Pracodawca z własnej woli stwarza swoim pracownikom warunki dobrowolnego gromadzenia środków finansowych, w formie składek, które nalicza, pobiera i przekazuje na rachunek instytucji zarządzających środkami (zakładu ubezpieczeń, funduszu inwestycyjnego albo specjalnie w tym celu utworzonego pracowniczego funduszu emerytalnego)

Obecnie działa nieco ponad 300 PPE obejmujących około 100 tys. osób

Indywidualne Konto Emerytalne (IKE) umożliwia systematyczne oszczędzanie środków z przeznaczeniem na przyszłą emeryturę

Każdy może założyć jedno IKE i odkładać na nie rocznie kwotę równą max 150% średniego miesięcznego wynagrodzenia (3435 zł w 2005 r.)

Środki zgromadzone na IKE zostaną zwolnione z tzw. "podatku Belki”. Warunkiem zwolnienia jest:

wypłata środków po ukończeniu 60 roku życia (lub po nabyciu wcześniejszych uprawnień emerytalnych i ukończeniu 55 roku życia)

dokonywanie wpłat przez co najmniej 5 lat kalendarzowych

zgromadzenie ponad połowy oszczędności nie później niż 5 lat przed wypłatą

IKE mogą prowadzić:

banki (konto emerytalne na zasadzie lokaty systematycznego oszczędzania)

towarzystwa funduszy inwestycyjnych (rachunek inwestycyjny w Towarzystwie Funduszy Inwestycyjnych)

biura maklerskie (rachunki papierów wartościowych lokowanie środków w papiery wartościowe dopuszczone do publicznego obrotu)

towarzystwa ubezpieczeń na życie (ubezpieczenie na życie z funduszem kapitałowympoza pomnażaniem kapitału zakład gwarantuje ubezpieczonemu wypłatę odszkodowania w sytuacji, gdy dojdzie do nieszczęśliwego wypadku lub wypłatę dla jego spadkobierców, gdy nastąpi śmierć ubezpieczonego)

Przykład: osoba młoda, nie dysponująca znacznymi nadwyżkami finansowymi, która będzie wpłacać do IKE 75 zł miesięcznie.

Tak długa perspektywa pozwala na wybranie nawet bardziej agresywnych sposobów lokowania środków. Wskazane jest skorzystanie o oferty funduszy inwestycyjnych lub zakładów ubezpieczeń.

Warto zwrócić uwagę na to, by profil inwestycyjny wybranego produktu pozwalał na lokowanie dużej części środków np. w akcje. Przy takim wariancie uzyskanie założonej w symulacji długoterminowej stopy zwrotu na poziomie 5% powinno być łatwe.

Przy opisanych powyżej założeniach posiadacz IKE zaoszczędzi na podatku od zysków kapitałowych prawie 6,8 tys. zł. Miesięcznie będzie to ok. 7,5 zł, czyli nieco ponad 10% składki

Ubezpieczenie społeczne rolników

Ubezpieczenie społeczne rolników powierzono odrębnej instytucji - Kasie Rolniczego Ubezpieczenia Społecznego (KRUS)

KRUS zajmuje się:

działalnością prewencyjną, rehabilitacyjną, leczniczą oraz inicjowaniem ubezpieczeń wzajemnych

wypłatą rent strukturalnych, zasiłków rodzinnych, świadczeń kombatanckich

obsługą ubezpieczenia zdrowotnego rolników i ich domowników (płatnik składek)

Ubezpieczenie społeczne rolników obejmuje rolników, ich małżonków i pracujących z nimi domowników

Rolnikiem jest osoba zamieszkująca i prowadząca na terytorium RP działalność rolniczą w swoim gospodarstwie o powierzchni pow. 1 ha (lub tzw. dział specjalny produkcji rolnej)

W zależności od warunków spełnianych przez osobę, objęcie ubezpieczeniem następuje w trybie obowiązkowym (z mocy ustawy) lub dobrowolnym (na wniosek)

W ubezpieczeniu społecznym rolników funkcjonują dwa rodzaje ubezpieczenia:

ubezpieczenie emerytalno-rentowe (finansowane w przeważającej części z dotacji budżetowej, uzupełnionej dochodami ze składek ubezpieczonych rolników)

ubezpieczenie wypadkowe, chorobowe i macierzyńskie (finansowane ze składek od rolników, gromadzone w Funduszu Składkowym Ubezpieczenia Społecznego Rolników)

Ubezpieczenie emerytalno-rentowe

Ubezpieczenie emerytalno-rentowe dotyczy (z mocy ustawy) rolnika, małżonka i domownika

Ubezpieczenie zapewnia:

emeryturę

rentę

rentę rodzinną

rentę szkoleniową

dodatki do emerytur i rent

Ubezpieczenie jest finansowane przez Fundusz Emerytalno-Rentowy Rolników. Środki na Fundusz pochodzą:

ze składek rolników (6%)

z budżetu państwa (95%-ok. 15 mld zł)

Do wydatków Funduszu należą:

emerytury i renty rolnicze (84%-ok.13,6 mld zł)

dodatki do emerytur i rent (4,8%)

składki na ubezpieczenia zdrowotne (9%w całości z budżetu państwa)

dane za 2003 rok

Ubezpieczenie chorobowe, wypadkowe, macierzyńskie

Ubezpieczeniu podlega rolnik, małżonek i domownik (dopuszczalna jest również opcja dobrowolnego ubezpieczenia)

Z ubezpieczenia przysługuje:

zasiłek chorobowy

zasiłek macierzyński

jednorazowe odszkodowanie (za uszczerbek na zdrowiu)

Ubezpieczenie jest finansowane przez Fundusz Składkowy, zorganizowany na zasadzie samofinansowania

Działalność Rehabilitacyjno-Prewencyjna

Za finansowanie działalności odpowiedzialny jest Fundusz Rehabilitacyjno-Prewencyjny

Celem działań jest:

zapobieganie wypadkom przy pracy

działalność rehabilitacyjna

Środki na Fundusz pochodzą:

z Funduszu Składkowego (13%)

z dotacji budżetu państwa (87%-ok.29 mln zł)

dane za 2003 rok

Ubezpieczenia gospodarcze

Ubezpieczenia gospodarcze rozwinęły się w XIX w w celu zabezpieczenia się przed niekorzystnymi skutkami zdarzeń losowych. Wyróżnia się:

ubezpieczenia wzajemne - polegające na solidarności określonych grup podmiotów, zagrożonych podobnym ryzykiem wystąpienia zdarzeń

ubezpieczenia komercyjne -zorientowane na zysk

Funkcje współczesnych ubezpieczeń gospodarczych:

ochrona ludzi i majątku przed skutkami różnych zdarzeń losowych

ograniczanie różnego rodzaju ryzyka przez politykę ubezpieczeniową

mobilizacja oszczędności w gospodarce

sprzyjanie rozwojowi gospodarczemu (poprzez tworzenie warunków do prowadzenia działalności; np. ubezpieczenia transakcji gospodarczych)

Ubezpieczenia gospodarcze dzielą się na:

ubezpieczenia na życie

ubezpieczenia majątkowe

pozostałe ubezpieczenia osobowe

Ubezpieczenia gospodarcze mogą być:

dobrowolne

obowiązkowe (OC rolników, OC pojazdów mechanicznych, ubezpieczenie budynków rolnych)

Ze względu na znaczące różnice pomiędzy ubezpieczeniami na życie i majątkowymi, nowoczesny system ubezpieczeń zakłada odrębność tych 2 rodzajów działalności prowadzonej przez towarzystwa ubezpieczeniowe

Ubezpieczenia na życie mają zwykle charakter długoterminowy, co zmusza do właściwego lokowania środków i ochrony ich wartości

Instytucje rynku ubezpieczeniowego

Ustawa z 28.07.90 r o działalności ubezpieczeniowej (oraz nowelizacja z 1995 r.) wyodrębnia:

Komisję Nadzoru Ubezpieczeń i Funduszy Emerytalnych (KNUiFE)

Ubezpieczeniowy Fundusz Gwarancyjny

Urząd Rzecznika Ubezpieczonych

Polskie Biuro Ubezpieczeń Komunikacyjnych

KNUiFE

Komisja Nadzoru Ubezpieczeń i Funduszy Emerytalnych jest organem nadzoru rynku ubezpieczeń w Polsce:

analizuje sytuację finansową zakładów ubezpieczeniowych w celu zapewnienia im wypłacalności

kontroluje działalność zakładów, wydaje zalecenia mające na celu usunięcie nieprawidłowości, może nakładać kary pieniężne na członków zarządu i/lub zakłady ubezpieczeń

opiniuje Ministrowi Finansów wydawanie zezwoleń na prowadzenie działalności ubezpieczeniowej

wydaje zezwolenia na wykonywanie czynności agenta ubezpieczeniowego i brokera

Ubezpieczeniowy Fundusz Gwarancyjny

Ubezpieczeniowy Fundusz Gwarancyjny pełni rolę zabezpieczenia interesów klienta zakładów ubezpieczeniowych przed skutkami ich niewypłacalności

wypłaca odszkodowania i świadczenia z tytułu obowiązkowego ubezpieczenia OC (rolników i posiadaczy pojazdów mechanicznych), gdy nie ustalono sprawcy lud sprawca nie posiadał obowiązkowego OC

zaspokaja roszczenia osób z tytułu upadłości zakładu ubezpieczeń

Urząd Rzecznika Ubezpieczonych

Urząd Rzecznika Ubezpieczonych reprezentuje i chroni interesy ubezpieczonych wynikające z zawartych umów ubezpieczenia. Ma prawo do:

proponowania zmian w przepisach regulujących sytuację rynku ubezpieczeniowego

informowania KNUiFE o nieprawidłowościach w funkcjonowaniu zakładów ubezpieczeń

rozstrzygania skarg ubezpieczonych

Polskie Biuro Ubezpieczeń Komunikacyjnych

Polskie Biuro Ubezpieczeń Komunikacyjnych zrzesza zakłady prowadzące ubezpieczenia pojazdów w ruchu zagranicznym

pełni rolę koordynacyjną w zakresie obowiązkowego OC w ruchy zagranicznym

zawiera z zagranicznymi ubezpieczycielami umowy o wzajemnym uznawaniu wydawanych dokumentów ubezpieczenia

prowadzi działania związane z likwidacją szkód spowodowanych na terenie RP przez zagranicznych posiadacz pojazdów

FINANSE PRZEDSIĘBIORSTW

Finanse przedsiębiorstwa

Finanse przedsiębiorstwa - zjawisko związane z gromadzeniem i wydatkowaniem środków pieniężnych na cele działalności gospodarczej przedsiębiorstwa

Zarządzanie finansami przedsiębiorstwa - pozyskiwanie źródeł finansowania działalności przedsiębiorstwa oraz przeznaczanie ich na zakup lub odtwarzanie składników majątku w sposób pozwalający na realizację jego celów

Cele przedsiębiorstwa

Celem wszelkich decyzji podejmowanych w przedsiębiorstwie jest maksymalizacja jego wartości rynkowej - wzrost wartości rynkowej przedsiębiorstwa prowadzi do zwiększenia stanu posiadania jego właścicieli

Podział celów przedsiębiorstwa:

Cele długookresowe

Cele krótkookresowe

Cele długookresowe:

cele marketingowe (np. przyrost sprzedaży, zwiększenie udziału w rynku)

cele innowacyjne (np. wprowadzenie nowej linii, unowocześnienie dotychczasowych produktów)

cele finansowe (np. zyskowność, osiągnięcie zysku operacyjnego)

cele zaopatrzenia przedsiębiorstwa w zasoby (np. właściwe wykorzystanie zasobów naturalnych, ludzkich, kapitału)

Cele krótkookresowe - skonkretyzowane cele, jakich osiągnięcia oczekuje przedsiębiorstwo w sukcesywnej realizacji celów długookresowych

Zadania krótkookresowe determinują tempo i moment realizacji celów długookresowych:

przyrost udziału w rynku

wprowadzenie jednej modyfikacji produktu rocznie

poprawa zyskowności o 10% rocznie

zmniejszenie zakupu surowców, pracowników

zwiększenie płac

Finanse przedsiębiorstwa

Dla efektywności ulokowanych w przedsiębiorstwie kapitałów istotne znaczenie ma łączna nadwyżka finansowa (tzw cash flow = zysk+odpisy amortyzacyjne)

Otoczenie przedsiębiorstwa

Czynniki wpływające na decyzje przedsiębiorstwa:

uwarunkowania wewnętrzne (cele przedsiębiorstwa, sposób zarządzania, efektywność)

uwarunkowania zewnętrzne

ryzyko gospodarcze (możliwości zbytu, polityka podatkowa, wzrost konkurencji itd)

ryzyko finansowe (zdolność terminowego regulowania zobowiązań, zmiana stóp procentowych)

Analiza finansowa

Analiza finansowa polega na przetwarzaniu informacji o działalności i sytuacji ekonomiczno-finansowej przedsiębiorstwa

Wyniki analizy finansowej umożliwiają poznanie, ocenę i opracowanie sposobów usprawnienia działalności przedsiębiorstwa

O wynikach analizy decydują materiały źródłowe:

zewnętrzne

wewnętrzne

Materiały zewnętrzne - informacje o otoczeniu przedsiębiorstwa, dotyczące otoczenia konkurencyjnego firmy

wielkość rynku, perspektywy wzrostu

specyficzne uregulowania dotyczące danej branży

konkurencyjne podmioty, ich udział w rynku, strategie rozwoju, elementy przewagi konkurencyjnej

Materiały wewnętrzne - zawierają dane o przedsiębiorstwie; mogą mieć charakter:

ewidencyjny (dane księgowe zawarte w sprawozdaniach finansowych)

pozaewidencyjny (dokumenty z posiedzeń zarządu, rady nadzorczej, spotkań ze związkami zawodowymi itd.)

Sprawozdania finansowe:

Bilans przedsiębiorstwa

Rachunek wyników (rachunek zysków i strat)

Sprawozdanie z przepływu środków pieniężnych

Bilans przedsiębiorstwa - zestawienie przedstawiające sytuację ekonomiczno-finansową przedsiębiorstwa w danym momencie historycznym

Bilans zawiera informacje charakteryzujące ogólną sytuację majątkową i finansową przedsiębiorstwa

Aktywa - pokazują majątek przedsiębiorstwa; w skład aktywów wchodzą wszystkie składniku majątku służące do pomnażania dochodów przedsiębiorstwa i zwiększania jego wartości. Dzielą się na:

majątek trwały (środki trwałe) - składniki majątku o okresie trwania powyżej 1 roku, np. nieruchomości, budynki, maszyny produkcyjne, długoterminowe papiery wartościowe

majątek obrotowy (środki obrotowe) - składniki majątku o okresie trwania poniżej 1 roku, np. pieniądze, zapasy, produkty przeznaczone na sprzedaż, należności do 1 roku

Bilans przedsiębiorstwa

Pasywa - pokazują źródła finansowania przedsiębiorstwa; w skład pasywów wchodzą wszystkie środki finansowania majątku spółki. W bilansie pasywa dzielą się na:

kapitał własny - środki będące własnością przedsiębiorstwa

kapitał obcy (zobowiązania) - środki będące w dyspozycji przedsiębiorstwa, ale nie stanowiące jego własności

Kapitał własny - środki będące własnością przedsiębiorstwa. Uważa się, że zasadniczą substancją pasywów powinny być kapitały własne, na które składają się:

środki pochodzące ze źródeł zewnętrznych (wkłady kapitałowe właścicieli, wnoszone w formie udziałów, subskrypcji akcji itp. tworzące kapitał podstawowy)

środki pochodzące ze źródeł wewnętrznych (powstałe w trakcie działalności przedsiębiorstwa - zyski pozostawione do dyspozycji przedsiębiorstwa przeznaczone na pokrycie przyszłego ryzyka i umocnienie sytuacji finansowej firmy lub z góry określony cel np. fundusz inwestycyjny)

Kapitał własny:

kapitał podstawowy (wartość nominalna akcji lub udziałów - zarówno aktywów pieniężnych, jak aportów)

kapitał zapasowy (nadwyżka ceny emisyjnej akcji lub udziałów nad ceną nominalną, dopłaty właścicieli, odpisy z zysku z kapitałów rezerwowych)

kapitał z aktualizacji wyceny

pozostałe kapitały

zysk (strata)

Kapitały własne znajdują się w bezterminowej dyspozycji firmy, a na ich zwrot udziałowcy mogą liczyć dopiero w momencie likwidacji przedsiębiorstwa

Kapitał obcy (zobowiązania) - środki będące w dyspozycji przedsiębiorstwa, ale nie stanowiące jego własności

Przedsiębiorstwo jest zobowiązane do zwrotu środków obcych po upływie czasu użytkowania

Najpopularniejsze zobowiązania:

kredyt handlowy

kredyt bankowy

pożyczki pieniężne

leasing

Zobowiązania dzielą się na:

długoterminowe (konieczność zwrotu powyżej 1 roku)

krótkoterminowe (konieczność zwrotu do 1 roku)

Analiza bilansu

Znajomość treści poszczególnych sprawozdań finansowych umożliwia analizowanie zawartych w tych sprawozdaniach informacji. Porównanie poszczególnych pozycji może się odbywać:

w układzie poziomym

w układzie pionowym

Analiza pozioma bilansu polega na porównaniu wartości odpowiednich pozycji bilansowych w różnych okresach. Umożliwia

zdiagnozowanie, jak poszczególne elementy bilansu zmieniają się w czasie

określenie historycznej dynamiki zmian

Analiza zmian ułatwia wnioskowanie na temat prawidłowości funkcjonowania firmy w przeszłości oraz przewidywanie tendencji jej rozwoju w następnych okresach

Analiza pionowa bilansu polega na ustaleniu zmian, jakie zachodzą w strukturze aktywów i pasywów wykazanych w bilansie

Podstawową zasadą jest wyliczanie udziału procentowego poszczególnych składników w sumie bilansowej w różnych okresach i ustalanie kierunków tych zmian

Rachunek zysków i strat

Rachunek zysków i strat - zestawienie wszystkich przychodów przedsiębiorstwa i towarzyszących im kosztów

Cel rachunku zysków i strat: usystematyzowanie przychodów i kosztów pozwalające na ustalenie cząstkowych wyników finansowych z poszczególnych rodzajów działalności

Konstrukcja rachunku zysków i strat obejmuje 4 poziomy:

operacyjny

finansowy

nadzwyczajny

wstępnego podziału wyniku finansowego

Poziom operacyjny - dotyczy oceny podstawowej działalności operacyjnej przedsiębiorstwa

Wynik finansowy poziomu operacyjnego wskazuje na efekty podstawowego działania podmiotu (i efektywności realizacji strategii zarządzania, kosztów marketingowych, kosztów pracy itd)

Poziom operacyjny ujmuje także działalność pośrednio związaną z działalnością podstawową (np. przychody ze sprzedaży majątku)

Poziom finansowy - obejmuje przychody i koszty z działalności finansowej oraz z inwestycji finansowych (np. lokowanie nadwyżek pieniężnych w instrumenty finansowe, nabywanie akcji)