1

1. Istota zasady organizacji rachunkowość

Organizacja dokumentacji księgowej.

Dokumenty księgowe dzielą się na :

dokumenty, które odzwierciedlają przebieg lub skutek operacji gospodarczych

dokumenty nie mające bezpośredniego związku z operacjami gospodarczymi, ale zawierają pisemne

polecenie dokonania zapisów, np. o charakterze zbiorczym, korygującym lub rozliczeniowym.

Dokumenty mogą być dzielone wg różnych kryteriów:

Ze względu na liczbę operacji

pojedyncze – jedna operacja gospodarcza

zbiorcze – kilka operacji gospodarczych, przynajmniej dwie

Ze względu na podstawę wystawienia dokumentów

dokumenty pierwotne (źródłowe) – będące rezultatem bezpośredniego pomiaru i obserwacji

zdarzeń gospodarczych wystawianych w momencie zaistnienia tego zdarzenia, np. karty pracy,

dowody Rw.

dokumenty wtórne – sporządzane na podstawie dokumentów pierwotnych; dokumenty takie

są sporządzane w celu zbiorczego odzwierciedlenia określonych zdarzeń gospodarczych

jednego rodzaju, np. lista płac przedstawiająca wielkość i strukturę płac pracowników za dany

miesiąc, zbiorcze zestawienie dowodów rozchodu materiałów (Rw) za określony okres, raport

kasowy ujmujący operacje kasowe danego dnia.

Ze względu na wystawcę

dokumenty własne – czyli dokumenty wystawiane przez własne komórki organizacyjne dla

potrzeb wewnętrznych i zewnętrznych, np. faktury za sprzedane produkty i usługi, listy płac,

dowody magazynowe.

dokumenty obce – czyli dokumenty wystawiane przez inne osoby fizyczne, prawne oraz

instytucje finansowe i administracyjne np., rachunki za wykorzystane usługi oraz zakupione

towary, nakazy płatnicze, wyciągi bankowe, decyzje sądowe i administracyjne.

Ze względu na rodzaj operacji

dokumenty związane z obrotem zapasów

dokumenty związane z obrotem środków pieniężnych

dokumenty związane z obrotem silą roboczą.

Zadaniem dokumentu jest utrwalenie zdarzenia gospodarczego w związku z tym musi on

zawierać:

a) określenie wystawcy, którym może być osoba fizyczna lub prawna, instytucja finansowa lub

administracyjna oraz wewnętrzna komórka organizacyjna jednostki gospodarczej

b) określenie adresata, czyli innej os. fizycznej lub prawnej bądź wewnętrznej komórki

organizacyjnej

c) rodzaj dokumentu, np. umowa, faktura

d) numer dokumentu nadany przez wystawcę

e) treść zdarzenia gospodarczego, które jest przez dokument odzwierciedlane

f) datę wystawienia dokumentu

g) wielkości liczbowe, wyrażone w mierniku pieniężnym lub w miernikach naturalnych,

charakteryzujące utrwalane zdarzenie gospodarcze

h) podpisy osób realizujących zdarzenie gospodarcze oraz przyjmujące odpowiedzialność za te

realizację.

Dowody księgowe poddawane są systemowi kontroli, który obejmuje:

o Kontrolę formalną – polega ona na stwierdzeniu, czy dowód wystawiony został w odpowiedniej

formie, czy zawiera wszystkie niezbędne elementy i czy sposób przedstawienia na treści

nie zawiera usterek, np. czy przy poprawianiu błędów zachowano obowiązujące zasady.

o Kontrolę rachunkową – jej celem jest sprawdzenie poprawności obliczeń arytmetycznych.

2

o Kontrolę merytoryczną – jej przedmiotem jest ocena zasadności dokonanej operacji, jej podstawy

prawnej, zgodności z zamówieniami z warunkami umowy. Jest to zatem najtrudniejszy i

najważniejszy element kontroli.

Zasady, które sprzyjają optymalizacji obiegu dokumentów:

1) należy określić rodzaj dokumentów, które są stosowane w przedsiębiorstwie można

wyeliminować dokumenty dublujące się, zbędne.

2) należy ustalić niezbędną ilość kopii, które będą wykorzystywane.

3) należy ujednolicić układ dla różnych dokumentów, gdyż to może usprawnić ich obieg i

wypełnienie.

4) należy ograniczyć do niezbędnego minimum liczbę dokumentów zaliczanych do dokumentów

ścisłego zarachowania ścisłej kontroli.

5) należy opracować system symboli, które można wykorzystywać przy wypełnianiu

dokumentów.

6) należy opracować zakres kompetencji pracowników poszczególnych komórek organizacyjnych

w zakresie dokumentacji.

7) należy ustalić zasady kontroli

8) należy dążyć do skrócenia czasu i drogi obiegu dokumentów.

9) powinny być opracowane instrukcje, które dotyczą obiegu dokumentów.

Dokumenty po zaksięgowaniu podlegają archiwizacji, która dzieli się na:

a) archiwizację bieżącą

b) archiwizację stałą

Dokumenty muszą być odpowiednio opisane.

Dokumenty kategorii A są archiwizowane trwale w archiwum państwowym.

Dokumenty kategorii B są przechowywane przez pewien okres czasu wynika to z UOR.

Księgi rachunkowe obejmują:

- dziennik, przeznaczony do chronologicznego ujmowania operacji gospodarczych,

- księgę główną( konta syntetyczne), przewidziana do prowadzenia zapisów w porządku

systematycznym,

- księgę szczegółowa(konta analityczne< rejestry szczegółowe), stosowane w ewidencji

analitycznej,

- zestawienie obrotów i sald

- inwentarz.

2. Polityka rachunkowości, Plan kont, księgi rachunkowe

Każda organizacja pozarządowa, zgodnie z UoR, powinna opracować politykę rachunkowości,

czyli zasady finansowe, według których prowadzone są księgi rachunkowe.

UoR i ustawy podatkowe mówią o ogólnych zasadach księgowości, zaś polityka

rachunkowości to konkretne reguły i praktyki przyjęte w organizacji do prowadzenia rachunkowości.

Politykę rachunkowości, jako dokument opisujący zasady finansowe obowiązujące w organizacji,

opracowuje księgowy wspólnie z zarządem lub osobą odpowiedzialną za zarządzanie finansami w

organizacji. Opracowanie polityki rachunkowości może być dokonane przez zespół wewnątrz

organizacji, jak też zlecone na zewnątrz. Chcąc mieć dobrze funkcjonującą księgowość, trzeba zwróć

uwagę, by opracowane reguły były nie tylko zgodne z wymaganiami ustawy i rozporządzenia, lecz

także uwzględniały specyfikę działalności organizacji.

Następnie opracowana polityka rachunkowości powinna zostać spisana i przyjęta przez

zarząd. Za politykę rachunkowości organizacji odpowiedzialność ponosi zarząd, który przyjmuje ten

dokument na podstawie uchwały.

Co powinien zawierać dokument zwany polityką rachunkowości

3

Opisane w polityce rachunkowości danej organizacji zasady finansowe określają m.in. plan

kont, sposób obiegu, przechowywania i archiwizacji dokumentacji finansowej, sposób amortyzowania

środków trwałych, informacje o sposobie księgowania kosztów przynależących do roku poprzedniego,

a realizowanych w roku następnym itd. W szczególności powinny znaleźć się tam następujące

informacje:

jaki jest nasz rok obrotowy i jego okresy sprawozdawcze;

podział kosztów na działalność programową i administracyjną;

dokumentowanie operacji dowodami księgowymi;

sposób inwentaryzacji;

archiwizacja dokumentów i okres ich przechowywania; udostępnianie danych oraz

dokumentów osobom trzecim;

zasady amortyzacji;

sposób prowadzenia ksiąg rachunkowych (wykaz kont księgi głównej oraz ewidencji

analitycznej czyli plan kont);

metody prowadzenia ewidencji zapasów;

zasady wyceny aktywów i pasywów oraz ustalenia wyniku finansowego;

opis systemu przetwarzania danych (przy korzystaniu z systemów komputerowych) oraz

system zabezpieczania dokumentów.

W polityce rachunkowości powinna zostać także wskazana osoba odpowiedzialna za

przestrzeganie wszystkich procedur określonych w polityce rachunkowej organizacji i odpowiednich

przepisach. Każda zmiana zasad powinna znaleźć się w aneksie, podpisanym przez osoby do tego

upoważnione.

Księgi rachunkowe prowadzone są na podstawie dowodów księgowych i ujmują zapisy

zdarzeń w porządku chronologicznym i systematycznym. Obejmują one zbiory zapisów księgowych,

obrotów i sald, które tworzą dziennik, księgę główną, księgi pomocnicze, zestawienia: obrotów i sald

kont księgi głównej oraz sald kont ksiąg pomocniczych, a także wykaz składników aktywów i

pasywów.

Księgi rachunkowe prowadzi się w siedzibie jednostki. Mogą być prowadzone poza siedzibą

jednostki, w przypadku powierzenia ich prowadzenia jednostce uprawnionej - zgodnie z

obowiązującymi przepisami - do usługowego prowadzenia ksiąg rachunkowych. W takiej sytuacji

kierownik jednostki jest obowiązany:

powiadomić właściwy urząd skarbowy o miejscu prowadzenia ksiąg w terminie 15 dni od dnia ich

wydania poza siedzibę jednostki,

zapewnić dostępność ksiąg rachunkowych do badania przez upoważnione organy kontrolne.

Otwarcia ksiąg rachunkowych dokonuje się na:

dzień rozpoczęcia działalności,

początek każdego następnego roku obrotowego,

dzień zmiany formy prawnej, połączenia lub podziału jednostki,

dzień rozpoczęcia likwidacji lub postępowania upadłościowego.

Księgi otwiera się w ciągu 15 dni od dnia wymienionych zdarzeń. Otwarcia ksiąg

rachunkowych pod datą rozpoczęcia działalności dokonuje się przez wprowadzenie do ewidencji

księgowej stanu aktywów i pasywów, potwierdzonego spisem z natury rzeczowych składników

majątku i gotówki (inwentaryzacja).

Księgi rachunkowe zamyka się na:

dzień kończący rok obrotowy,

dzień zakończenia działalności, w tym również sprzedaży i zakończenia likwidacji lub postępowania

upadłościowego,

dzień poprzedzający zmianę formy prawnej, postawienia w stan likwidacji lub upadłości.

4

Księgi zamyka się nie później niż w ciągu trzech miesięcy od dnia tych zdarzeń. Ostateczne

zamknięcie ksiąg jednostki powinno być dokonane nie później niż w ciągu 3 miesięcy od dnia

zaistnienia tych zdarzeń.

Księgi rachunkowe obejmują:

1.

dziennik – służy do zapisywania w porządku chronologicznym, dzień po dniu, danych o

operacjach gospodarczych. Zapisy w dzienniku muszą być kolejno numerowane, a sumy zapisów

(obroty) liczone w sposób ciągły

2.

konta księgi głównej – wprowadza się pod datą otwarcia ksiąg rachunkowych salda

początkowe aktywów i pasywów, a następnie dokonuje zapisów wszystkich operacji za kolejne

miesiące, zarejestrowanych uprzednio lub jednocześnie w dzienniku

3.

konta ksiąg pomocniczych (ewidencji analitycznej) – prowadzi się w szczególności dla:

― środków trwałych, wartości niematerialnych i prawnych oraz dokonanych od nich odpisów

amortyzacyjnych (umorzeniowych)

― rozrachunków z kontrahentami

― rozrachunków z pracownikami

― operacji sprzedaży (kolejno numerowane własne faktury i inne dowody, ze szczegółowością

niezbędną do celów podatkowych)

― operacji zakupu (obce faktury i inne dowody)

― kosztów

4. zestawienie obrotów i sald księgi głównej oraz zestawienia sald kont ksiąg

pomocniczych

5. wykaz składników aktywów i pasywów

Podmioty uprawnione do prowadzenia ksiąg rachunkowych

osoby fizyczne posiadające certyfikat księgowego

biegłych rewidentów

doradców podatkowych

3. Zadania i cechy dowodów księgowych

Dowody księgowe są podstawą zapisów księgowych. W jednostkach występuje wiele

rodzajów dokumentów. Aby dokument można było uznać za dowód księgowy, musi on odpowiadać

określonym wymaganiom. Przede wszystkim dowód księgowy powinien zawierać określone elementy

niezbędne do szczegółowego odzwierciedlenia dokonanej operacji gospodarczej, a także kompletny i

bez błędów rachunkowych. Wśród rodzajów dowodów księgowych wyróżni się m.in.:

dowody zewnętrzne obce (dokumenty otrzymane od zewnętrznych kontrahentów);

dowody zewnętrzne własne (dokumenty wystawiane przez jednostkę i przekazywane w

oryginale kontrahentowi);

dowody wewnętrzne (dotyczące dokumentowania operacji wewnątrz jednostki).

Każdy dowód księgowy to prawidłowo sporządzony dokument źródłowy, który odzwierciedla

konkretną operację gospodarczą występującą w jednostce. Należycie wystawiony dowód księgowy

jest podstawą do ujęcia go w odpowiedniej ewidencji.

Do ksiąg rachunkowych danego okresu sprawozdawczego należy wprowadzić każde

zdarzenie, które nastąpiło w tym okresie. Można je podzielić na dowody źródłowe i wtórne.

W przypadku uzasadnionego braku możliwości uzyskania zewnętrznych obcych dowodów

źródłowych, kierownik jednostki może zezwolić na udokumentowanie operacji gospodarczej za

pomocą księgowych dowodów zastępczych, sporządzonych przez osoby dokonujące tych operacji.

Nie może to jednak dotyczyć operacji gospodarczych, których przedmiotem są zakupy opodatkowane

podatkiem od towarów i usług oraz skup metali nieżelaznych od ludności. Przy prowadzeniu ksiąg

rachunkowych komputerowo za równoważne z dowodami źródłowymi uważa się zapisy w księgach

rachunkowych, wprowadzane automatycznie za pośrednictwem urządzeń łączności, informatycznych

nośników danych lub tworzone według algorytmu (programu) na podstawie informacji zawartych już

5

w księgach, przy zapewnieniu, że podczas rejestrowania tych zapisów zostaną spełnione co najmniej

następujące warunki:

uzyskają one trwale czytelną postać zgodną z treścią odpowiednich dowodów księgowych;

możliwe jest stwierdzenie źródła ich pochodzenia oraz ustalenie osoby odpowiedzialnej za ich

wprowadzenie;

stosowana procedura zapewnia sprawdzenie poprawności przetworzenia odnośnych danych

oraz kompletności i identyczności zapisów;

dane źródłowe w miejscu ich powstania są odpowiednio chronione, w sposób zapewniający ich

niezmienność, przez okres wymagany do przechowywania danego rodzaju dowodów

księgowych.

Cechy dowodów księgowych

Dowód księgowy musi odpowiadać ściśle określonym wymaganiom co do treści i formy. Powinien on

zawierać co najmniej:

określenie rodzaju dowodu i jego numeru identyfikacyjnego;

określenie stron (nazwy, adresy) dokonujących operacji gospodarczej;

opis operacji (treść powinna być pełna i zrozumiała, dopuszczalne jest stosowanie skrótów

ogólnie przyjętych) oraz jej wartość, jeżeli to możliwe, określoną także w jednostkach

naturalnych);

datę dokonania operacji, a gdy dowód został sporządzony pod inną datą – także datę

sporządzenia dowodu;

podpis wystawcy dowodu oraz osoby, której wydano lub od której przyjęto składniki aktywów;

stwierdzenie sprawdzenia i zakwalifikowania dowodu do ujęcia w księgach rachunkowych przez

wskazanie miesiąca oraz sposobu ujęcia dowodu w księgach rachunkowych (dekretacja), podpis

osoby odpowiedzialnej za te wskazania.

Dowód księgowy opiewający na waluty obce powinien zawierać przeliczenie ich wartości na

walutę polską według kursu obowiązującego w dniu przeprowadzenia operacji gospodarczej. Wynik

przeliczenia zamieszcza się bezpośrednio na dowodzie, chyba że system przetwarzania danych

zapewnia automatyczne przeliczenie walut obcych na walutę polską, a wykonanie tego przeliczenia

potwierdza odpowiedni wydruk.

Na żądanie organów kontroli lub biegłego rewidenta należy zapewnić wiarygodne

przetłumaczenie na język polski treści wskazanych przez nich dowodów, sporządzonych w języku

obcym. Dowód księgowy powinien spełniać funkcję:

dokumentu;

dowodową – potwierdza, że wskazane w nim operacje rzeczywiście nastąpiły w określonym

miejscu i czasie;

informacyjną – zawiera wiele źródłowych operacji analitycznych przyjaznych analizie;

księgową – stanowi podstawę ujęcia w księgach rachunkowych;

kontrolną – pozwala na kontrolę dokonanych operacji.

Dowody księgowe powinny być wystawione w sposób staranny, czytelny i trwały.

Po sporządzeniu i podpisaniu dowodu wystawiający przedkłada go niezwłocznie do

podpisania osobie odpowiedzialnej za dokonanie operacji gospodarczej i jej udokumentowania.

4. Bilans jednostki gospodarczej

Bilans to statyczny finansowy obraz przedsiębiorstwa

Każda firma potrzebuje zasobów majątkowych do prowadzenia działalności:

maszyn do produkcji

materiałów do produkcji

zapasów towarów do sprzedaży

zapasów towarów do sprzedaży

zasobów

gotówki

do

płacenia

dostawcom itd.

Aby móc nabyć wszystkie te aktywa, jednostka potrzebuje pieniędzy. Źródła pochodzenia

tych pieniędzy, nazywamy źródłami finansowania przedsiębiorstwa. Cała idea rachunkowości zasadza

6

się na podstawowym założeniu równowagi, zgodnie którym, gdyby zatrzymać firmę w dowolnym

momencie w czasie, można by pokazać dokładnie jakie zasoby majątkowe posiada oraz skąd

pozyskała środki na ich nabycie. Zasada ta nazywana jest zasadą równowagi bilansowej lub

zasadą bilansowania.

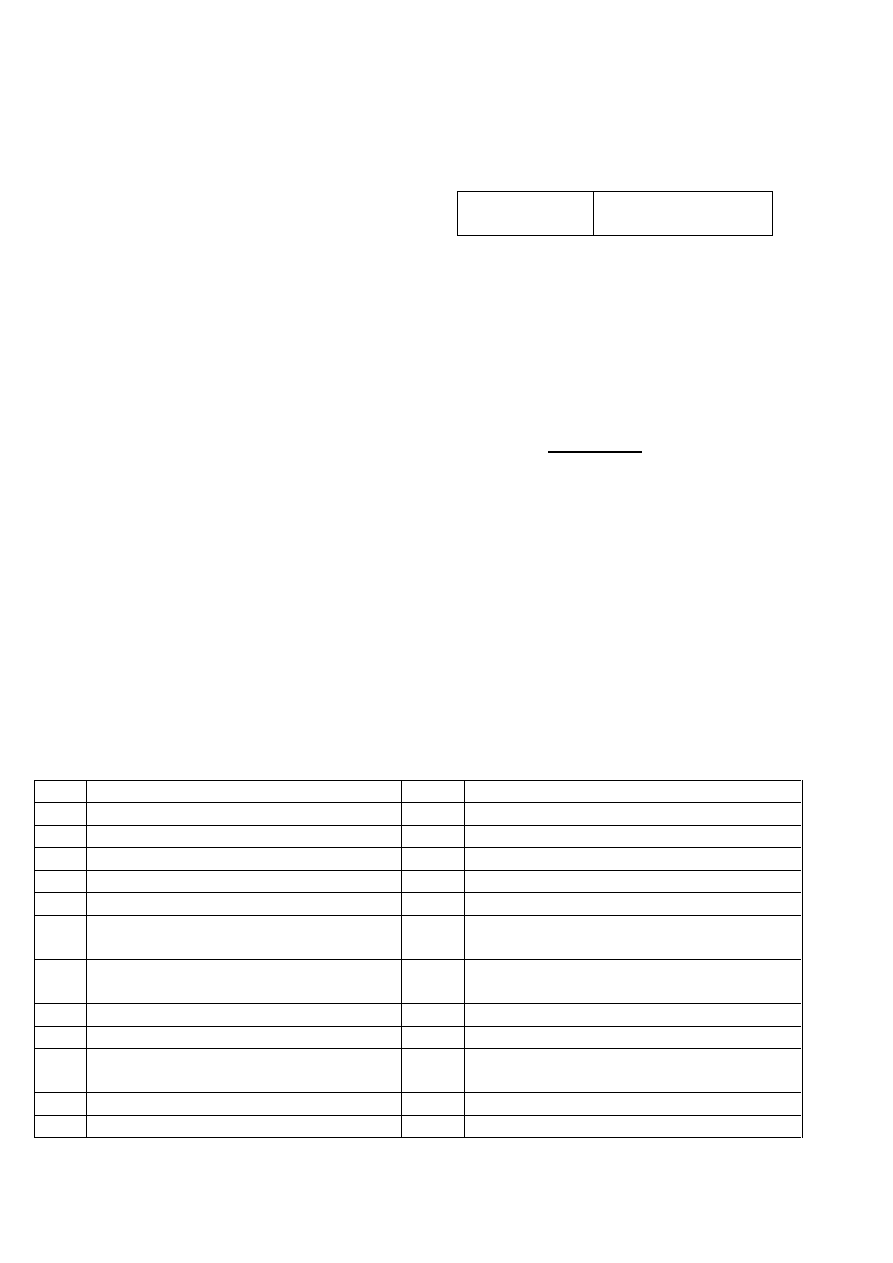

Sytuację spółki przedstawić można więc

następująco:

Bilans pokazuje wyszczególnienie majątku

W każdej działającej jednostce występują różne rodzaje majątku np. maszyny, zapasy,

gotówka, oraz różne rodzaje źródeł finansowania np. wkłady właścicieli, kredyty, pieniądze zarobione

przez spółkę w poprzednich latach. Aby ułatwić rozróżnienie pomiędzy różnymi rodzajami majątku i

różnymi źródłami finansowania w jednostce zbiera się je w grupy. Ułatwia to zarządzanie

poszczególnymi wielkościami oraz utrzymanie pożądanej struktury poszczególnych wielkości oraz

ocenę finansową spółki.

W języku księgowym, zasoby majątkowe nazywane są aktywami. Dokładnie definiuje się je

jako zasoby o wiarygodnie określonej wartości, powstałe w wyniku przeszłych zdarzeń i mające

spowodować w przyszłości wpływ do jednostki korzyści ekonomicznych. Ich podstawowy podział to

podział na aktywa trwałe i aktywa obrotowe. Głównym kryterium tego jest czas, przez jaki firma

planuje wykorzystywać dane składniki. Ogólnie przyjętą graniczną długością okresu, od którego

zależy klasyfikacja aktywów do jednej z grup jest 12 miesięcy.

Źródła finansowania w języku księgowym nazywane są pasywami. Ich podstawowy podział

to podział na własne źródła finansowania - kapitał własny oraz obce źródła finansowania -

zobowiązania (kapitał obcy). Dopiero zobowiązania dzielą się tak jak aktywa na długo i

krótkoterminowe zależnie od tego, czy zostaną spłacone w ciągu 12 miesięcy czy później.

Dalszy przedstawiany przez nas podział jest już podziałem wykorzystywanym w księgowości

w przedsiębiorstwach w Polsce i za granicą. Wprawdzie wyszczególnione tu pozycje aktywów i źródeł

finansowania wciąż są dość ogólne oraz pominięte zostały niektóre pozycje rozliczeniowe, np. podatki

odroczone, poniższy podział jednak wiernie przedstawia nazewnictwo oraz kategorie wykorzystywane

we współczesnej księgowości. W dalszych częściach tego kursu, zamieściliśmy dokładne wyjaśnienia

wszystkich pozycji, łącznie z przykładami.

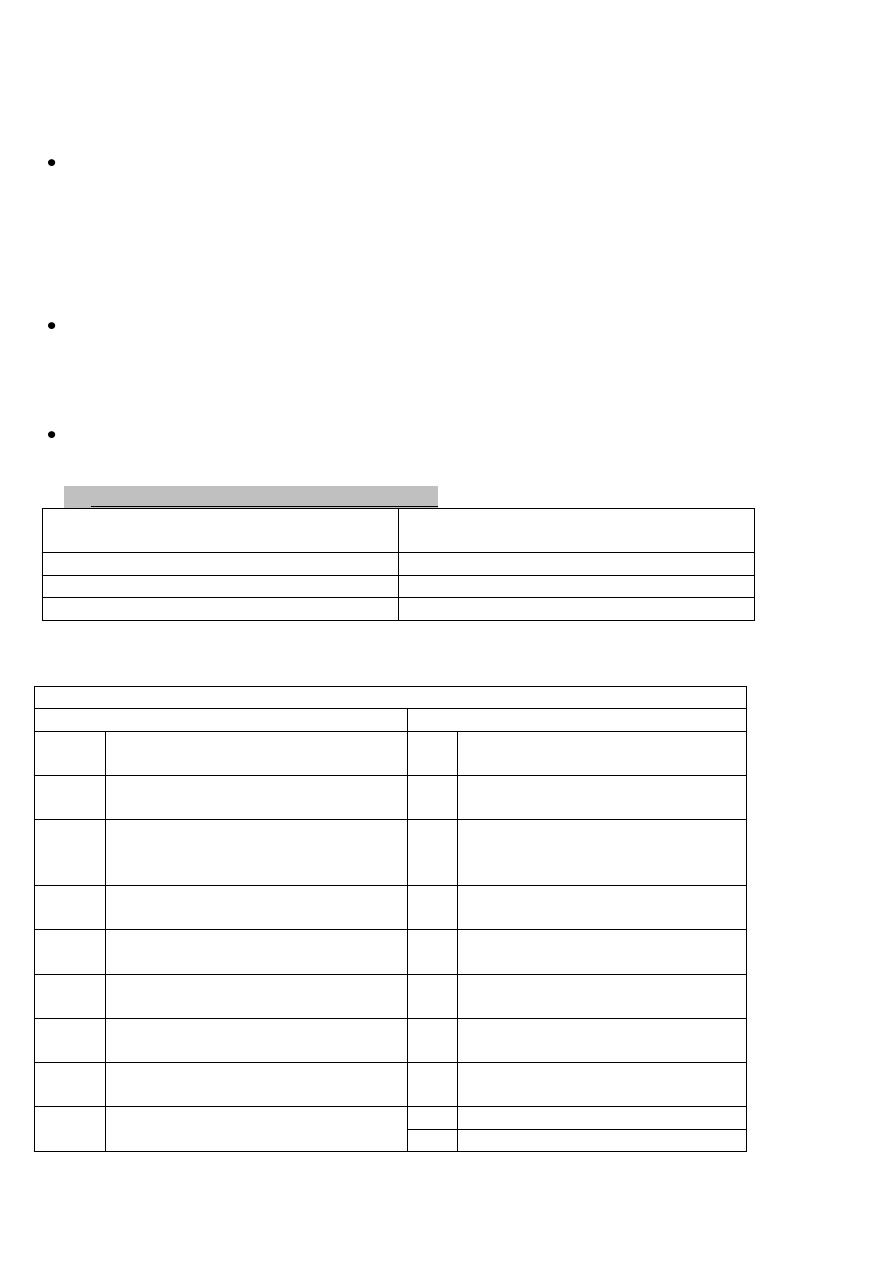

AKTYWA

PASYWA

A.

Aktywa trwałe

A.

Kapitał (fundusz) własny

I.

Wartości niematerialne i prawne

I.

Kapitał podstawowy

II.

Rzeczowe aktywa trwałe

II.

Należne wpłaty na kapitał podstawowy

III. Należności długoterminowe

III.

Udziały (akcje) własne

IV.

Inwestycje długoterminowe

IV.

Kapitał (fundusz) zapasowy

V.

Długoterminowe

rozliczenia

międzyokresowe

V.

Kapitał (fundusz) z aktualizacji wyceny

VI.

Pozostałe

kapitały

(fundusze)

rezerwowe

VII.

Zysk (strata z lat ubiegłych)

VIII. Zysk (strata) netto

IX.

Odpisy z zysku netto w ciągu roku

obrotowego

B.

Aktywa obrotowe

B.

Zobowiązania

i

rezerwy

na

Zasoby

majątkowe

Źródła

finansowania

7

zobowiązania

I.

Zapasy

I.

Rezerwy na zobowiązania

II.

Należności krótkoterminowe

II.

Zobowiązania długoterminowe

III. Inwestycje krótkoterminowe

III.

Zobowiązania krótkoterminowe

IV.

Krótkoterminowe

rozliczenia

międzyokresowe

IV.

Rozliczenia międzyokresowe

5. Zasady ewidencji operacji gospodarczych

Operacja gospodarcza – zdarzenie gospodarcze, które powoduje zmiany w składnikach bilansu.

Operacje gospodarcze to takie zdarzenia, które spełniają poniższe warunki:

Dają się wyrazić w wartościach pieniężnych. Często stosuje się również ewidencję w

jednostkach naturalnych jest ona jednak jedynie pomocnicza i nie może zastąpić ewidencji

wartościowej.

Powodują zmiany w stanie posiadanych zasobów i/lub źródłach ich finansowania, czyli

powodują zmiany w bilansie po stronie aktywów, po stronie pasywów lub po obu stronach

jednocześnie.

Wchodzą w zakres działalności danego przedsiębiorstwa. Jest to zgodne z metodą podmiotową

rachunkowości według której wszystkie zdarzenia gospodarcze muszą być rozpatrywane z

punktu widzenia danego podmiotu gospodarczego. Księguje się tylko takie operacje, które

bezpośrednio zmieniają wartość aktywów i pasywów. (Tu zaznaczyć należy, że występuje

grupa operacji księgowych nie spełniająca powyższych warunków. Są to operacje wynikające z

wymogów formalnych oraz operacje rozliczeniowe i przegrupowujące.

Muszą być rozpatrywane równocześnie z dwóch punktów widzenia chodzi tu o to, że operacje

gospodarcze zgodnie z zasadą podwójnego zapisu wywołują równocześnie dwie równe

wartościowo zmiany w stanie aktywów i/lub pasywów. Zgodnie z powyższymi warunkami

zauważyć możemy ,że rzeczywiście nie wszystkie zdarzenia zaliczane będą do operacji

gospodarczych, a tym samym nie wszystkie ujmowane będą w ewidencji księgowej.

Zasady ewidencji:

Periodyzacji , która zakłada podział zdarzeń gospodarczych na przedziały czasowe, których

dotyczą (oznacza ona ujmowanie działalności jednostek w wyznaczonych jednostkach czasu, np.

rok obrotowy czy okres sprawozdawczy).

Podmiotowości- polega na prowadzeniu rachunkowości w jednostkach gospodarczych

określonych nazwą i wyodrębnionych pod względem majątkowym, organizacyjnym i prawnym.

dwustronnego (podwójnego) zapisu

kontynuacji działania, która zakłada się, że jednostka gospodarcza będzie kontynuowała swoją

działalność w dającej się przewidzieć przyszłości oraz w niezmienionym istotnie zakresie.

Memoriału- zapisy księgowe dotyczą tylko jakiegoś okresu np. miesiąca.

współmierności

o kasowa- polega na zaliczaniu do przychodów danego okresu tylko tych przychodów, które

nastąpiły w wyniku rzeczywistego wpływu środków pieniężnych do kasy lub na rach. Bank.

To samo dotyczy poniesionych kosztów.

o Zasada współmierności polega na tym, że koszty poniesione w celu osiągnięcia określonych

przychodów muszą być ujęte w księgach rachunkowych w tym samym okresie

rozrachunkowym, co osiągnięte przychody. Dotyczy to głównie kosztów bezpośrednich, np.

kosztów wytworzenia sprzedanych wyrobów.

Ciągłości- przyjętą politykę rachunkowości stosuje się w sposób ciągły.

ostrożnej wyceny- tak się wycenia aby nie zniekształcić WF

8

przewagi treści nad formą- operacje muszą być ujęte w księgach i wykazane w sprawozdaniu

zgodnie z ich treścią i rzeczywistością ekonomiczną, nawet jeśli z formalnego punktu widzenia nie

powinny się tam znaleźć.

Istotności- wszystkie zdarzenia wpływające znacząco na działalność i sytuację finansową

jednostki powinny być wykazane w sprawozdaniu finansowym.

prawdziwego i rzetelnego obrazu wiadomo^^

porównywalności sprawozdań inaczej zasadą pomiaru pieniężnego czyli zapisy trzeba prowadzić

po polsku i w PLN.

terminowości i aktualności wiadomo

wiarygodności wiadomo

bezstronności też wiadomo

6. Znaczenie zestawienia obrotów i sald w praktyce gospodarczej

Zestawienie obrotów i sald jest stosowane w celu sprawdzenia poprawności księgowań.

Zestawienie pozwala na wykrycie błędów księgowych i rachunkowych.

Zestawienie obrotów i sald dostarcza danych potrzebnych do sporządzenia bilansu końcowego.

Art. 18. UoR omawia zestawienie obrotów i sald.

Na podstawie zapisów na kontach księgi głównej sporządza się zestawienie na koniec

każdego okresu sprawozdawczego, nie rzadziej niż na koniec miesiąca. Obroty tego zestawienia

powinny być zgodne z obrotami dziennika lub obrotami zestawienia obrotów dzienników częściowych.

Co najmniej na dzień zamknięcia ksiąg rachunkowych sporządza się zestawienia sald

wszystkich

kont ksiąg pomocniczych, a na dzień inwentaryzacji - zestawienia sald inwentaryzowanej grupy

składników aktywów.

Zestawienie obrotów i sald zawiera:

symbole lub nazwy kont,

salda kont na dzień otwarcia ksiąg rachunkowych, obroty za okres sprawozdawczy i

narastająco od

początku roku obrotowego oraz salda na koniec okresu sprawozdawczego,

sumę sald na dzień otwarcia ksiąg rachunkowych, obrotów za okres sprawozdawczy i

narastająco od

początku roku obrotowego oraz sald na koniec okresu sprawozdawczego

Czynności występujące przy sporządzeniu zestawienia obrotów i sald:

ustalenie obrotów debetowych i kredytowych na wszystkich kontach poprzez sumowanie

zapisów księgowych

wpisanie nazw kont oraz ich obrotów do odpowiednich kolumn zestawienia

zsumowanie i uzgodnienie ogólnych sum obrotów debetowych i kredytowych

obliczenie i wpisanie sald końcowych poszczególnych kont zsumowanie i uzgodnienie ogólnych

sum sald debetowych i kredytowych

Błędy, które można wykryć za pomocą zestawienia obrotów i sald:

zaksięgowanie operacji tylko na jednym koncie

zaksięgowanie operacji na dwóch kontach, ale po tych samych stronach

zaksięgowanie innej kwoty operacji na jednym z kont

błędne sumowanie obrotów na kontach

Zestawienie obrotów i sald spełnia dwie funkcje:

1) Funkcja kontrolna

2) Funkcja informacyjna

9

Realizując funkcję kontrolną, zestawienie umożliwia stwierdzenie, czy:

Łączna suma obrotów kredytowych i debetowych jest sobie równa,

Łączna suma sald kredytowych i debetowych jest sobie równa.

Ze stwierdzeń tych wynikają następujące wnioski:

a) W powiązaniu z dziennikiem można dojść do przeświadczenia, że wszystkie dokonane zapisy

mają kompletny charakter,

b) Dokonane zapisy zostały przeprowadzone zgodnie z zasadą podwójnego zapisu,

c) Nie mają błędów arytmetycznych w wartości ustalonych sald

Zestawienie obrotów i sald sprawdza się również dla określonej i przypisanej do danego konta

syntetycznego grupy kont analitycznych

7. Istota i elementy rachunku zysków i strat

Rachunek zysków i strat pokazuje dokonania jednostki w danym okresie.

Zawiera istotną informację o rentowności jednostki.

Jego istota polega na przeciwstawieniu przychodom ( i zyskom nadzwyczajnym) z różnych

rodzajów działalności współmiernych do nich kosztów (i strat nadzwyczajnych), uzyskując w

efekcie wynik finansowy (zysk lub stratę) brutto, który skorygowany o obowiązkowe zmniejszenia

wyniku brutto (np. podatek dochodowy) pozwala na uzyskanie kwoty wyniku netto za dany

okres.

Rachunek zysków i strat w Polsce może być sporządzony w wersji porównawczej lub

kalkulacyjnej. W obu wariantach rachunek zysków i strat sporządzony jest metodą drobinkową

charakteryzującą się tym, że od każdego rodzaju przychodu odejmowany jest koszt tego samego

typu. W świetle ustawy o rachunkowości jednostka gospodarcza ma do wyboru sporządzenie

rachunku zysku i strat w wariancie porównawczym, czy też kalkulacyjnym.

+ Przychody ze sprzedaży netto

-

Koszty wytworzenia sprzedanych wyrobów

= Zysk/strata na sprzedaży (brutto)

-

Koszty ogólne zarządu

-

Koszty sprzedaży

= Zysk/strata na sprzedaży (netto)

+ Pozostałe przychody operacyjne

-

Pozostałe koszty operacyjne

= Zysk/strata na działalności operacyjnej (EBIT)

+ Przychody finansowe

-

Koszty finansowe

= Zysk/strata na działalności gospodarczej

+ Zyski nadzwyczajne

-

Straty nadzwyczajne

= Zysk/strata brutto

-

Podatek dochodowy

= Zysk/strata netto

8. Charakterystyka aktywów i pasywów bilansu przedsiębiorstwa

Aktywa określają realną wartość majątku posiadanego przez spółkę, są czynnikiem, który

okazuje również sposób wykorzystania środków finansowych.

majątek trwały- charakteryzuje je długotrwały okres użytkowania, zużywają się stopniowo w toku

działalności, oraz stosunkowo wysoką wartością jednostkową:

10

-środki trwałe i środki trwałe w budowie;

-wartości niematerialne i prawne;

-finansowy majątek trwały;

-należności długoterminowe;

majątek obrotowy- uczestniczą w procesach gospodarczych, zmieniając swą pierwotną postać

naturalną i ulegają stałym przekształceniom, przyjmują postać zewnętrzną:

-materiały;

-produkty;

-towary;

-należności i roszczenia;

-krótkoterminowe papiery wartościowe;

-środki pieniężne;

Pasywa są obrazem tego skąd spółka pozyskuje kapitał potrzebny na finansowanie majątku

oraz kwoty wydane na sfinansowanie poszczególnych pozycji aktywów.

kapitał własny- obejmuje równowartość składników majątku wniesione na trwałe do jednostki

przez jej właściciela, jak i część zysku wygospodarowaną przez jednostkę, która została

przeznaczona na finansowanie jej działalności lub, która nie została podzielona przez właścicieli:

-kapitał akcyjny;

-kapitał zapasowy;

-kapitał rezerwowy;

kapitał obcy- są to zobowiązania i rezerwy na zobowiązania

-kredyt bankowy;

-zobowiązania

wobec

dostawców

9. Metody ustalania wyniku finansowego

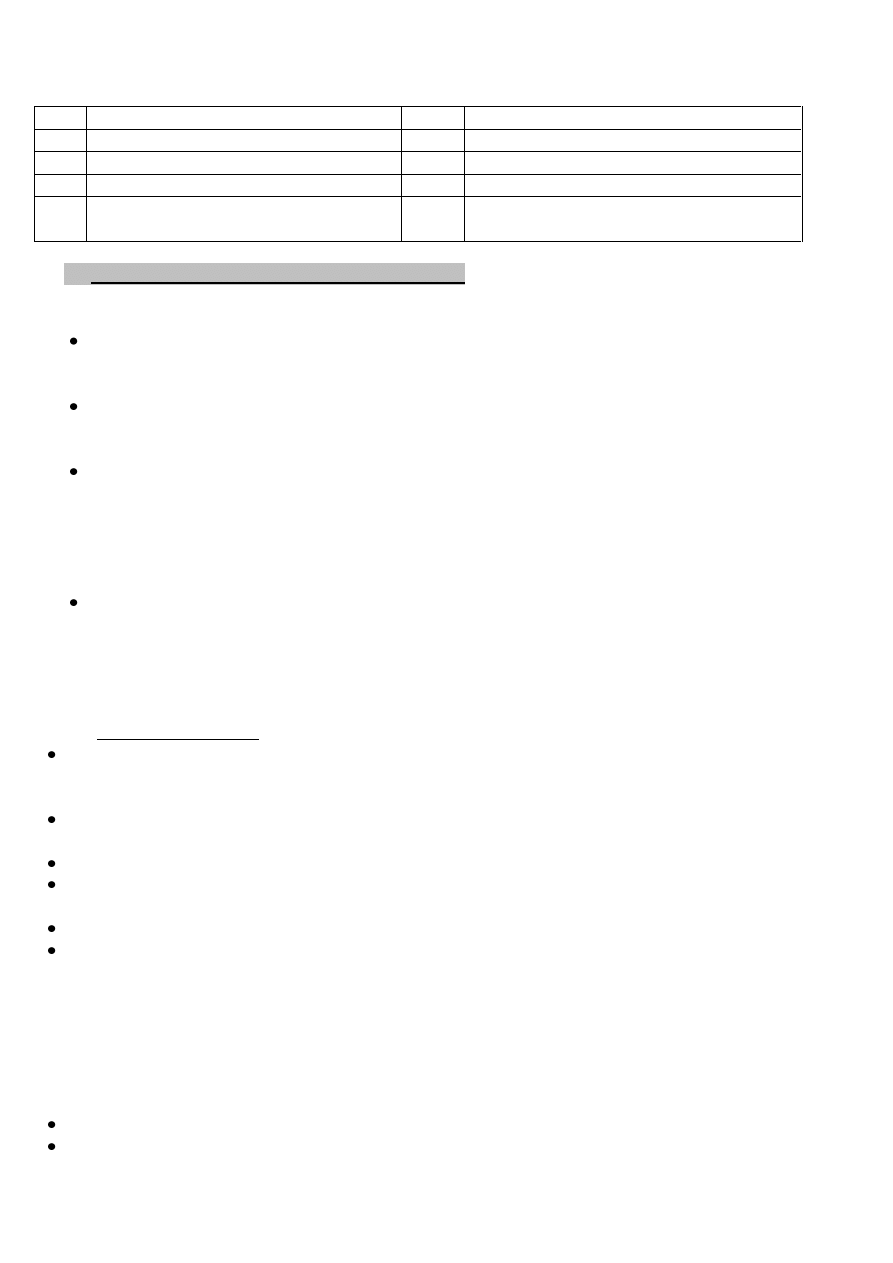

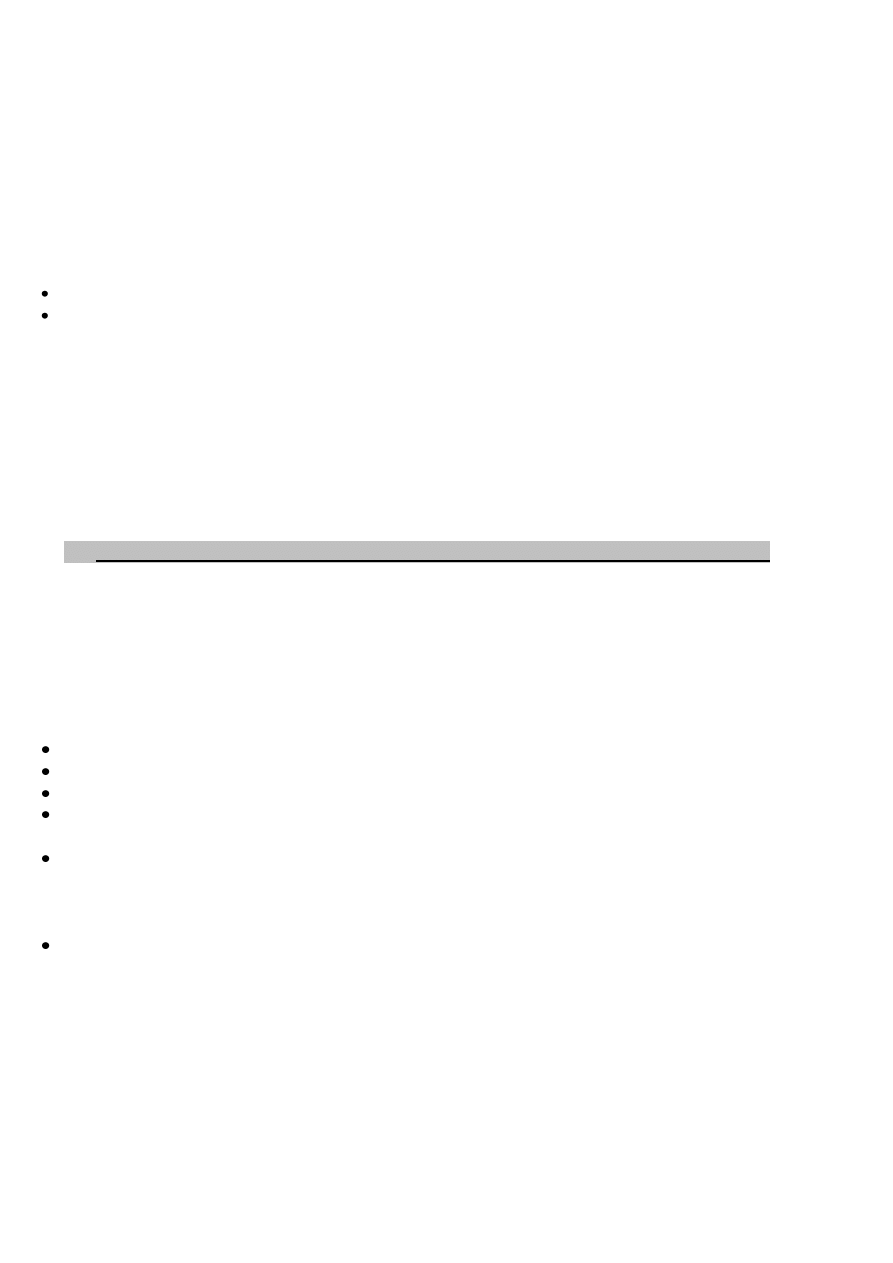

Rodzaj ewidencji kosztów

Metoda

ustalania

wyniku

finansowego

Uproszczona - tylko zespół 4

Porównawcza

Uproszczona - tylko zespół 5

Kalkulacyjna

Rozszerzona - zespół 4 i 5

Porównawcza lub kalkulacyjna

Różnice pomiędzy wariantami ustalania rachunku zysków i strat wynikają z odmiennego

sposobu grupowania kosztów zasadniczej działalności operacyjnej, co syntetycznie zaprezentowano

na schemacie.

Zasadnicza działalność operacyjna

Wariant porównawczy

Wariant kalkulacyjny

A.

Przychody netto ze sprzedaży

i zrównane z nimi

A. Przychody netto ze sprzedaży

I.

Przychody netto ze sprzedaży

produktów

I.

Przychody netto ze sprzedaży

produktów

II.

Zmiana

stanu

produktów

(zwiększenie - wartość dodatnia,

zmniejszenie - wartość ujemna)

II. Przychody netto ze sprzedaży

towarów i materiałów

III.

Koszt wytworzenia produktów na

własne potrzeby jednostki

B. Koszt sprzedanych produktów,

towarów i materiałów

IV.

Przychody netto ze sprzedaży

towarów i materiałów

I.

Koszt wytworzenia sprzedanych

produktów

B.

Koszty działalności operacyjnej

II. Wartość sprzedanych towarów

i materiałów

I.-

VII.

Koszty rodzajowe

C. Zysk (strata) brutto ze sprzedaży

(A - B)

VIII. Wartość sprzedanych towarów

i materiałów

D. Koszty sprzedaży

C.

Zysk (strata) ze sprzedaży (A - B)

E.

Koszty ogólnego zarządu

F.

Zysk (strata) ze sprzedaży (C - D

11

- E)

W wariancie porównawczym rachunku zysków i strat od sumy przychodów netto ze

sprzedaży produktów, towarów i materiałów skorygowanych o zmianę stanu produktów (zwiększenie

stanu produktów występuje ze znakiem plus, a zmniejszenie - ze znakiem minus) i zwiększonych

o koszt wytworzenia produktów na własne potrzeby odejmowana jest suma kosztów działalności

operacyjnej według ich rodzaju oraz wartość sprzedanych towarów i materiałów.

Wariant porównawczy rachunku zysków i strat klasyfikuje koszty podstawowej działalności

operacyjnej w dwóch grupach:

1) koszty rodzajowe, ujęte na kontach zespołu 4 oraz

2) wartość sprzedanych towarów i materiałów.

Koszty według rodzajów to przekrój opisujący koszty proste według rodzajów zużywanych

w jednostce zasobów, a nie ze względu na cel ich poniesienia. Koszty rodzajowe obejmują

następujące pozycje: amortyzacja, zużycie materiałów i energii, usługi obce, podatki i opłaty,

wynagrodzenia, ubezpieczenia społeczne i inne świadczenia, pozostałe koszty rodzajowe.

Drugą kategorią kosztu wyróżnioną w segmencie zasadniczej działalności operacyjnej

porównawczego rachunku zysków i strat jest wartość sprzedanych towarów i materiałów. Kategoria

ta związana jest z wyceną w cenie nabycia lub zakupu sprzedanych w danym okresie

sprawozdawczym towarów i materiałów.

Wariant kalkulacyjny rachunku zysków i strat ujmuje koszty podstawowej działalności

operacyjnej jako koszty sprzedanych produktów, towarów i materiałów. W ramach tej pozycji

wyróżnia się koszt wytworzenia sprzedanych produktów oraz - podobnie jak w wariancie

porównawczym - wartość sprzedanych towarów i materiałów. Dodatkowo przy ustalaniu wyniku na

sprzedaży brane są pod uwagę koszty sprzedaży oraz koszty ogólnego zarządu.

Inaczej można powiedzieć, że wariant kalkulacyjny rach. zysków i strat dzieli koszty na:

1) bezpośrednio związane z przychodami - koszt wytworzenia sprzedanych produktów, wartość

sprzedanych towarów i materiałów,

2) związane z działalnością jednostki w okresie sprawozdawczym - koszty ogólnego zarządu i koszty

sprzedaży.

Powyższy podział kosztów daje możliwość 2-etapowego ustalenia wyniku ze sprzedaży:

wyniku brutto ze sprzedaży (przychody pomniejszone o koszty bezpośrednio związane

z przychodami),

wyniku ze sprzedaży (wynik brutto ze sprzedaży pomniejszony o koszty związane z działalnością

jednostki w okresie sprawozdawczym).

Koszt wytworzenia sprzedanych produktów to wartość sprzedanych w danym okresie

obrotowym produktów wycenionych po koszcie wytworzenia, na który składają się koszty

bezpośrednie i uzasadniona część kosztów pośrednio związanych z wytworzeniem tych produktów.

Jednak porównanie kosztu wytworzenia sprzedanych produktów z przychodami uzyskanymi ze

sprzedaży tych produktów nie daje możliwości prawidłowego wyliczenia wyniku ze sprzedaży.

Konieczne jest uwzględnienie jeszcze kosztów zarządu i kosztów sprzedaży, aby ustalić pełny koszt,

jaki jednostka poniosła w związku z prowadzoną podstawową działalnością operacyjną.

Koszty zarządu jednostki to koszty pośrednie związane z obsługą, utrzymaniem,

administrowaniem, zarządzaniem, kierowaniem i organizacją jednostki rozpatrywanej jako całe

przedsiębiorstwo.

Kosztami sprzedaży jednostki są koszty związane z obsługą transakcji sprzedaży

wytwarzanych w jednostce produktów, np. koszty pozyskiwania nabywców, koszy spedycji, koszty

reklamy i marketingu, koszty napraw gwarancyjnych.

12

Sumę kosztów wytworzenia sprzedanych produktów, kosztów ogólnego zarządu i kosztów

sprzedaży określa się mianem kosztu własnego sprzedaży.

Zróżnicowanie prezentacji kosztów podstawowej działalności operacyjnej w poszczególnych

wariantach rachunku zysków i strat nie wpływa na osiągnięty przez jednostkę wynik ze sprzedaży.

Oba warianty sporządzania rachunku zysków i strat (porównawczy i kalkulacyjny) dają bowiem

wartościowo ten sam wynik ze sprzedaży. Jednak należy zwrócić uwagę, że pomiędzy przychodami

ze sprzedaży - w wariancie porównawczym i kalkulacyjnym - może wystąpić rozbieżność

spowodowana dwoma elementami:

kosztem wytworzenia świadczeń na własne potrzeby jednostki,

zmianą stanu produktów.

Elementy te zostały wprowadzone po to, aby zapewnić współmierność wykazanym kosztom.

Pozostałe elementy Rach.ZiS i strat są wspólne dla obydwu wariantów i obejmują one:

1) pozostałe przychody i koszty operacyjne,

2) przychody i koszty finansowe,

3) zyski i straty nadzwyczajne,

4) podatek dochodowy i pozostałe obowiązkowe zmniejszenia zysku lub zwiększenia straty.

Wynik finansowy może być ustalany metodą porównawczą lub kalkulacyjną. W zależności od

metody prezentacji zależeć będzie ewidencja księgowa dotycząca zamknięcia kont wynikowych,

a tym samym ustalenia wyniku finansowego w księgach rachunkowych.

10. Charakterystyka i zasady ewidencji przychodów w jednostce gospodarczej

Obowiązek prowadzenia ewidencji przychodów dotyczy przedsiębiorców, korzystających z

uproszczonej formy opodatkowania w postaci ryczałtu ewidencjonowanego. Wspólną ewidencję

powinni prowadzić:

1) podatnicy wykonujący działalność w formie spółki (cywilnej lub jawnej osób fizycznych), a także

2) małżonkowie, między którymi istnieje wspólność majątkowa, osiągający przychody z najmu i

dzierżawy, o ile nie złożyli oświadczenia o opodatkowaniu całości przychodu przez jednego z nich.

Podatnik jest obowiązany zbroszurować ewidencję i kolejno ponumerować jej karty.

Zapisy w ewidencji są dokonywane na podstawie:

wystawionych faktur VAT (faktur VAT marża, faktur VAT RR, faktur VAT MP),

dokumentów celnych,

rachunków,

faktur korygujących i not korygujących, zwanych dalej "fakturami", odpowiadających

warunkom określonym w odrębnych przepisach, jeżeli sprzedaż jest udokumentowana fakturami.

A w przypadku sprzedaży bez faktur - na podstawie wystawionego na koniec dnia dowodu

wewnętrznego, w którym w jednej kwocie jest wykazana wartość tych przychodów za ten dzień z

podziałem na przychody objęte poszczególnymi stawkami ryczałtu od przychodów

ewidencjonowanych.

W przypadku osiągania przychodów z działalności gospodarczej oraz w razie osiągania

przychodów z najmu, podnajmu, dzierżawy, poddzierżawy lub innej umowy o podobnym charakterze

- zapisów dokonuje się na podstawie dowodów potwierdzających faktyczne uzyskanie tych

przychodów.

Podatnik może prowadzić ewidencję komputerowo. Na koniec każdego miesiąca, nie później

niż do dnia 20 każdego miesiąca za miesiąc poprzedni, podatnik jest obowiązany sporządzić wydruk

zapisów dokonanych za dany miesiąc. Wydruk powinien być zgodny z wzorem ewidencji określonym

w załączniku do rozporządzenia.

13

Podatnik posługujący się programem komputerowym, który nie zapewnia wydrukowania

ewidencji, według wzoru określonego w załączniku, jest obowiązany założyć ewidencję. Po

zakończeniu miesiąca do odpowiednich kolumn tej ewidencji należy wpisać w jednej pozycji sumy

przychodów uzyskanych w danym miesiącu, według poszczególnych stawek ryczałtu.

11. Pojęcie, klasyfikacja i zasady ewidencji kosztów

Koszty – wyrażone wartościowo celowe zużycie czynników produkcji, w tym zasobów

materialnych i ludzkich oraz usług obcych, bądź niektóre wydatki powstałe w toku normalnej

działalności jednostki.

Wartościowo wyrażone wielkości kosztów mają bardzo duże znaczenie dla jednostki

gospodarczej, ponieważ wpływają w głównej mierze na wynik finansowy (zysk lub stratę) osiąganą w

wyniku prowadzenia swojej działalności. Do czynników produkcji, które są elementem składowym

kosztów można m.in. zaliczyć:

zużycie

(amortyzacja)

środków

trwałych,

zużycie materiałów i energii,

wynagrodzenia,

usługi obce.

Do powyższych elementów należy jeszcze dodać również niektóre ponoszone wydatki, które

nie stanowią zużycia czynników produkcji, a mianowicie chodzi tutaj m.in. o podatki, ubezpieczenia

społeczne, opłaty, ubezpieczenia majątku. W definicji również podkreślone zostało to, że zużycie

czynników produkcji musi być celowe lub wyniknąć w toku zwykłej działalności jednostki. W związku

z tym musi być widoczny efekt gospodarczy, który powstaje wskutek zaangażowania tych czynników.

W przypadku gdy ten warunek nie zostaje spełniony zużycie czynników produkcji zostaje uznane

najczęściej jako strata nadzwyczajna.

Podział kosztów

Podział I wg rodzaju działalności przedsiębiorstwa

1. W układ kosztów działalności eksploatacyjnej wchodzą:

a. K.działalności produkcyjnej-> koszty poniesione na wytworzenie odpowiednich

wyrobów/usług (K.produkcji podstawowej i pomocniczej)

b. K. działalności handlowej-> k.zakupu surowców i materiałów oraz k.sprzedaży wyrobów

gotowych.

c. K.działalności zarządu (ogólnozakładowe)->k.zwiazane z kierownictwem, całokształtem

działalności przedsię-a,

2. Koszty inwestycyjne- związane z tworzeniem i powiększaniem potencjału produkcyjnego

przedsię-a.

3. K.remontowe- związane z utrzymaniem potencjału produkcyjnego w pełni sprawności

technicznej.

4. K.działalnosci socjalno-bytowej oraz innych rodzajów działalności wyodrębnionej finansowo,

obejmuje np.: dofinansowanie wypoczynku dzieci, pożyczki na budowę domu lub zakup

mieszkania.

Podział II wg rodzaju zużytych czynników produkcji

Są to pierwotne, jednorodne składniki kosztów własnych, które z punktu widzenia danego

przedsiębiorstwa stanowią proste elementy procesu pracy, składniki te określane są mianem

rodzajów kosztów, a ich odpowiednie segregowanie tworzy rodzajowy układ kosztów.

1. Zużycie materiałów i energii:

― zużycie

materiałów podstawowych i

pomocniczych

― zużycie opakowań

― zużycie materiałów biurowych

― zużycie energii elektrycznej i cieplnej

― zużycie ciepłej i zimnej wody

14

― zużycie gazów

― zużycie pary wodnej

2. Usługi obce:

― transportowe

― budowlane

― remontowe

― składowania

― łączności (telekomunikacyjne, pocztowe

itp.)

― poligraficzne

― informatyczne

― bankowe

― wykonanie ekspertyz i badań

― tłumaczenie tekstu

― pozostałe usługi np. (pranie odzieży,

utrzymanie czystości

3. Podatki i opłaty:

― podatek od nieruchomości

― podatek od środków transportu

― podatek akcyzowy

― opłaty skarbowe

― opłaty sądowe i notarialne

― opłaty za wieczyste użytkowanie gruntów

― roczne opłaty licencyjne uprawniające do

wykonywania działalności

4. Wynagrodzenia:

― wartości

wynagrodzenia

brutto

wypłacanego w formie pieniężnej

― wartości świadczeń w naturze bądź ich

ekwiwalent

5. Ubezpieczenia społeczne i inne świadczenia z tytułu wynagrodzeń:

― składki z tytułu ubezpieczeń społecznych

opłaconych ze środków pracodawcy

― składki na fundusz pracy

― składki na zakładowy fundusz świadczeń

socjalnych

― odzież ochronna i robocza

― świadczenia

rzeczowe

związane

z

bezpieczeństwem i higieną pracy

― szkolenie pracowników

― dopłaty do okresowych biletów za dojazdy

pracowników do pracy

6. Amortyzacja:

― planowe zużycie środków trwałych

― planowe zużycie wartości niematerialnych

i prawnych

7. Pozostałe koszty:

― ubezpieczenia majątkowe

― koszty krajowych i zagranicznych podróży

służbowych

― koszty reprezentacji i reklamy

― koszty wynajęcia kwater lub ryczałtu za

noclegi

w

przypadku

czasowego

zatrudnienia pracowników poza miejscem

stałego zatrudnienia.

― wypłaty ryczałtów za używanie przez

pracowników własnych samochodów dla

celów

służbowych.

Podział III wg możliwości przypisania kosztów do jednostki kalkulacyjnej.

K. bezpośrednie- są ściśle związane z wytworzeniem konkretnych wyrobów, bez dodatkowego

przeliczenia można je odnieść wprost na jednostkę kalkulacyjną. Są to np. koszty materiałów

bezpośrednich, płace bezpośrednie, skóra, sznurówki- w firmie produkującej obuwie.

K. pośrenie- koszty których nie można odnieść wprost do określonych jednostek kalkulacyjnych.

Rozlicza się je na poszczególne jednostki kalkulacyjne. Np.: proporcjonalnie do kosztów wynagrodzeń

bezpośrednich+ wynagrodzenia księgowej, ochrona budynku, reklama, pensja prezesa.

k. bezpośrednie > k. pośrednie.

Podział IV wg relacji na zmianę wielkości produkcji:

K. stałe- nie zależa od rozmiarów działalności przedsiębiorstwa (np. amortyzacja, koszt dzierżaw,

wynagrodzenia pracowników zarządu, czynsz, przeglądy ochrona).

15

K. zmienne- wykazują korelację z rozmiarem działalności przedsiębiorstwa (np.: k materiałów

bezpośrednich, zuzycie energii, paliw).

Podział V wg wpływu na decyzje:

K. istotne- mają wpływ na wybór wariantu działania (np.: cena biletu miesięcznego, jednorazowego,

cena paliwa);

K. nieistotne nie mają takiego wpływu (np.: ubezpieczenie auta, przeglądy).

Podział VI wg stanu dokonania:

K. przesądzone- wywołane decyzjami wcześniejszymi, których nie można zmienić na etapie

podejmowania bieżących decyzji. Są to koszty zapadłe i nieodwracalne. Np.: nadmiar zapasów

materiałów, których przedsiębiorstwo niej Est w stanie zużyć ani sprzedać;

K nie przesądzone (przyszłe)-których przedsiębiorstwo może uniknąc ponieważ nie są

zdeterminowane wcześniejszymi umowami ani zaangażowaniem środków.

Ewidencja i rozliczanie kosztów Podmioty gospodarcze mają możliwość wyboru

ewidencji i rozliczania kosztów według jednego z niżej wymienionych wariantów:

1. Ewidencja kosztów na kontach zespołu 4 - grupowanie kosztów tylko w układzie rodzajowym.

2. Ewidencja kosztów na kontach zespołu 5 - ujmowanie kosztów tylko według miejsc ich

powstawania - w układzie funkcjonalno-kalkulacyjnym.

3. Ewidencja kosztów na kontach zespołu 4 i 5 - wstępne grupowanie kosztów następuje na kontach

zespołu 4, a następnie rozlicza się je za pomocą kluczy podziałowych na miejsca ich powstawania na

konta zespołu 5.

Warto jednak pamiętać, że jeśli jednostka zdecyduje się prowadzić ewidencję tylko na

kontach zespołu 5, to ze względu na wymogi sprawozdawczości zewnętrznej będzie musiała posiadać

także informacje na temat kosztów w przekroju ich rodzajów, które ewidencjonuje się na kontach

zespołu 4.

Jednostka może też wybrać ewidencję tylko według rodzajów kosztów lub ewidencję na

kontach zespołu 4 i równocześnie prowadzić ewidencję w przekroju miejsc ich powstawania, czyli w

układzie funkcjonalno-kalkulacyjnym. Prezentacja kosztów na kontach zespołu 5 pozwala bowiem na

łatwiejszą kalkulację kosztu świadczonych usług.

12. Środki trwałe przedsiębiorstwa, charakterystyka, klasyfikacja i wycena

Środek trwały to składnik rzeczowych aktywów przedsiębiorstwa, wyróżniający się

następującymi cechami:

długim czasem użytkowania (powyżej 1 roku)

postacią rzeczową (w przeciwieństwie do wartości niematerialnych i prawnych)

jest zdatny do użytku i używany na potrzeby przedsiębiorstwa.

Wg Marchelowej za środki trwałe uważa się rzeczowe aktywa trwałe i zrównane z nimi, o

przewidywanym okresie ekonomicznej użyteczności dłuższym niż rok, kompletne, zdatne do użytku i

przeznaczone na potrzeby jednostki organizacyjnej.

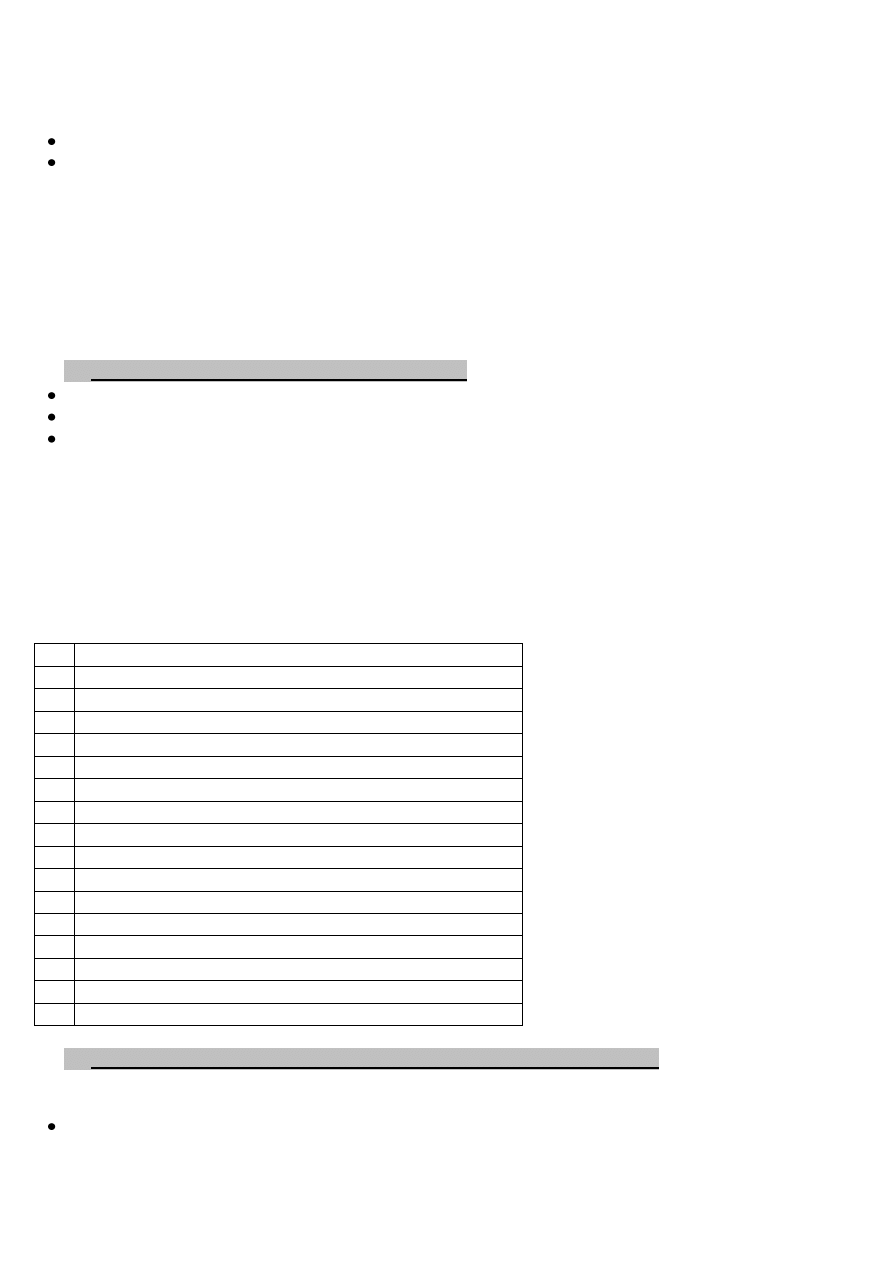

Klasyfikacja ŚT:

0 - grunty

1 - budynki i lokale, spółdzielcze własnościowe prawo do lokalu mieszklanego oraz spółdzielcze

prawo do lokalu niemieszklanego

2 - obiekty inżynierii lądowej i wodnej

3 - kotły i maszyny energetyczne

4 - maszyny, urządzenia i aparaty ogólnego zastosowania

5 - specjalistyczne maszyny, urządzenia i aparaty

6 - urządzenia techniczne

16

7 - środki transportu

8 - narzędzia, przyrządy, ruchomości i wyposażenie

9 - inwentarz żywy

Wycena:

ceny zakupu - ceny zapłaconej za składnik, zmniejszonej o wartość bonifikat, upustów i

rabatów, uwzględniającą podatek VAT

ceny nabycia - ceny zakupu powiększoną o dodatkowe koszty zw. z zakupem (np. załadunek,

transport, montaż, instalacja, szkolenie itp.)

kosztów wytworzenia - kosztów zw. z wytworzeniem środka trwałego. Do kosztów

wytworzenia wliczamy koszty bezpośrednie (badania geodezyjne, prace badawcze, wynagrodzenia

dla pracowników budowy itp.), oraz koszty pośrednie (odsetki od kredytów zaciągniętych na budowę,

koszty zarządu odpowiedzialnego za budowę itp.)

wartości rynkowej - wartości takiego samego, lub podobnego charakterem składnika, który

można by nabyć za określoną cenę w określonym miejscu i czasie

wartości godziwej - wartości, po jakiej dwie dobrze poinformowane strony są w stanie zawrzeć

transakcję na prawach transakcji rynkowej

13. Metody liczenia zużycia środków trwałych.

a) liniowa czyli równomierna lub proporcjonalna, co miesiąc odpisuje się takie same kwoty

amortyzacji;

b) stawek indywidualnych- wiadomo dla czegoś udizwnionego czyli jak coś zostało ulepszone,

kupione już używane itd.;

c) degresywna- odpisywane stawki maleją wraz z czasem coś coraz mniej się zużywa;

d) progresywna- stawki rosną z czasem;

e) jednorazowego odpisu- wiadomo ^^

f) naturalna- w zależności od wykorzystania ŚT np. zużcie ogumienia w samochodzie;

g) przyśpieszona- jeśli coś jest tak badziewie i zużywa się szybciej.

h) ze współczynnikiem- tak jak liniowa ale stawkę amortyzacji podwyższa się o współczynnik

14.Materiały – istota, wycena i zasady ewidencji.

Materiały- to nabyte od kontrahentów lub wytworzone we własnym zakresie składniki

majątku obrotowego przeznaczonego do zużycia na potrzeby wszystkich rodzajów prowadzonej

działalności.

Klasyfikacja:

-materiały podstawowe;

-materiały pomocnicze;

-paliwa;

-części zamienne maszyn i urządzeń;

-opakowania;

-odpady.

Wycena:

Fifo- (pierwsze weszło, pierwsze wyszło), czyli przyjęcie ceny najwcześniejszej; dowody

rozchodów są wyceniane na podstawie pierwszej dostawy, która znajduje się w magazynie, a po

jej wyczerpaniu na podstawie dostawy następnej. Metoda ta jest stosowana najczęściej i jest

najlepsza w przypadku szybkiej rotacji materiałów.

Lifo- (ostatnie weszło, pierwsze wyszło), czyli przyjęcie ceny najpóźniejszej; rozchody wycenia

się na podstawie ostatniej dostawy, która zalega w magazynie, a po ich wyczerpaniu według cen

dostawy, która była wcześniej. Metoda ta jest najlepsza w warunkach inflacji.

Cena przeciętna- (średnia)- po każdej dostawie ustala się cenę średnią, którą można policzyć

wg wzoru: (wartość stanu poprzedniego + ostatni przychód materiałów) / ilość odpowiadająca

17

tym wartościom W przypadku przyjęcia cen przeciętnych należy pamiętać, ze wymagają one

każdorazowego ustalenia ich od nowa w kolejnych okresach sprawozdawczych.

Zasady ewidencji- ewidencja materiałów składa się z:

ewidencji ilościowej (prowadzi ja na bieżąco magazynier na luźnych kartach odrębnych dla

każdego asortymentu, chronologicznie),

ewidencja ilościowo-wartościowej (prowadzona w formie kartoteki dla każdego materiału.

Inwentaryzacji dokonuję się w takim przypadku co 2 lata.

ewidencja wartościowa (prowadzonej wg zasady podwójnego zapisu).

Księgowanie: Zasady funkcjonowania kont

Rozliczenie zakupu materiałów:

1) rejestrowanie faktur dotyczących zakupu materiałów (Dt)

2) rejestrowanie przyjęcia materiałów wycenionych według cen rzeczywistych albo według stałych

cen ewidencyjnych do magazynu (Ct)

3) zamknięcie konta i ustalenie sald końcowych:

Materiały w drodze (saldo debetowe)- gdy do końca okresu sprawozdawczego nie nadejdą zakupione

materiały, a jednostka zaakceptowała fakturę zakupu. W bilansie wartość ta powiększa wartość

materiałów.

Dostawy niefakturowane (saldo kredytowe) gdy jednostka nie otrzyma na przyjętą już do magazynu

dostawę faktury od dostawców. W bilansie wartość ta powiększa wartość zobowiązań z tytułu dostaw

i usług.

4) rejestrowanie odchyleń od cen ewidencyjnych- gdy cena zakupu może się różnić od ceny nabycia,

ceny sprzedaży

15. Towary – istota, wycena i zasady ewidencji.

Towary to rzeczowe składniki majątku obrotowego nabyte w celu odsprzedaży w stanie

nieprzetworzonym.

Wycena- sposoby wyceny rozchodu zapasów ewidencjonowanych w rzeczywistych cenach:

według cen przeciętnych, czyli ustalonych w wysokości średniej ważonej cen (kosztów) danego

składnika majątku,

według cen (kosztów) tych składników majątku, które jednostka najwcześniej nabyła

(wytworzyła), określanych jako FIFO (pierwsze przyszło – pierwsze wyszło),

według cen (kosztów) tych składników majątku, które jednostka najpóźniej nabyła (wytworzyła),

określanych jako LIFO (ostatnie przyszło – pierwsze wyszło),

za pomocą szczegółowej identyfikacji rzeczywistych cen (kosztów) każdej partii dostaw, jeżeli

cechy określonej dostawy są tak charakterystyczne, że jest możliwe ustalenie ceny, po której była

ona zakupiona.

Księgowanie

Zakup towarów lub materiałów na podstawie np. faktury VAT:

Wn Rozliczenie zakupu 150.000 zł,

Wn VAT naliczony i jego rozliczenie 34.500 zł,

Ma Rozrachunki z dostawcami 184.500 zł,

Zaliczenie nabytych towarów w cenach zakupu bezpośrednio w koszty:

Wn Wartość sprzedanych towarów w cenach zakupu (nabycia) 150.000 zł,

Ma Rozliczenie zakupu 150.000 zł,

Faktura za sprzedane towary:

Wn Rozrachunki z odbiorcami 172.200 zł

18

Ma Przychody ze sprzedaży towarów 140.000 zł

Ma Rozrachunki z tytułu VAT - VAT należny 32.200 zł

Korekta kosztów - na koniec okresu sprawozdawczego - o wartość stanu zapasów towarów

ustaloną na podstawie spisu z natury:

Wn Towary 30.000 zł,

Ma Wartość sprzedanych towarów w cenach zakupu (nabycia) 30.000 zł,

W następnym okresie sprawozdawczym (na początku lub na końcu tego okresu) należy dokonać

ponownego zarachowania w koszty wartości zapasu ustalonego na koniec okresu poprzedniego,

zapisem:

Wn Wartość sprzedanych towarów w cenach zakupu (nabycia) 30.000 zł,

Ma Towary 30.000 zł.

16. Produkty gotowe – istota, wycena i zasady ewidencji.

Produkty gotowe to wytworzone przez jednostkę artykuły nie podlegające dalszej obróbce,

odpowiadające normom jakościowym i handlowym przeznaczone do sprzedaży na rzecz odbiorców

zewnętrznych.

Ewidencja produktow gotowych może być prowadzona przez daną jednostkę według:

• Rzeczywistego kosztu ich wytworzenia

• Planowanego kosztu wytworzenia

• Ceny sprzedaży netto (bez podatku vat)

Rzeczywisty koszt wytworzenia produktu obejmuje:

• Koszty bezpośrednie Uzasadniony koszty pośrednie wytwarzania (koszty wydziałowe)

• Koszty wytworzenia nie obejmują:

• Kosztow ogolnego zarządu

• Części kosztow wydziałowych (nieuzasadnionych), czyli takich kosztow, ktore są rezultatem

niewykorzystania zdolności produkcyjnych i strat produkcyjnych

• Kosztow magazynowania produktow

• Kosztow sprzedaży produktow

Wycena w rzeczywistym koszcie wytworzenia oznacza, iż wyroby gotowe przyjmowane są do

magazynu w wysokości kosztu faktycznie poniesionego na ich wytworzenie. W tym przypadku

wycena rozchodu wyrobów gotowych przebiega w oparciu o jedną z metod: Wg kosztów

przeciętnych, FIFO, LIFO, w drodze szczegołowej identyfikacji kosztu wytworzenia poszczegolnych

rozchodowanych wyrobow gotowych (znajduje zastosowanie np. W sytuacji, gdy wyrob produkowany

jest na konkretne zamowienie odbiorcy).

Z chwilą przyjęcia na stan magazynowy wyrobow gotowych ich wyceny dokonuje się według

kosztu wytworzenia i ujmuje w księgach rachunkowych zapisem: Wn konto 600 "Produkty

gotowe i połprodukty"; Ma konto 500 "Koszty działalności podstawowej - produkcyjnej".

PW- Przyjęcie do magazynu wyrobów gotowych w cenie ewidencyjnej. Wn - Wyroby gotowe

(601) ;Ma - Rozliczenie kosztów działalności (580)

FV - Sprzedaż wyrobów gotowych - wpłata należności od odbiorcy na rachunek bankowy. Wn -

Rachunek bieżący (130); Ma - Przychody ze sprzedaży wyrobów gotowych (701) , 221-1

WZ- Wydanie sprzedanych wyrobów gotowych z magazynu. Wn - Koszty sprzedanych wyrobów

(711); Ma - Wyroby gotowe (601)

Koszt wytworzenia produktu obejmuje, w myśl UoR, koszty pozostające w bezpośrednim

związku z danym produktem oraz uzasadnioną część kosztow pośrednio związanych z wytworzeniem

19

tego produktu. Przy czym koszty bezpośrednie obejmują wartość zużytych materiałow bezpośrednich,

koszty pozyskania i przetworzenia związane bezpośrednio z produkcją i inne koszty poniesione w

związku z doprowadzeniem produktu do postaci i miejsca, w jakich się znajduje w dniu wyceny. Do

uzasadnionej, odpowiedniej do okresu wytwarzania produktu, części kosztow pośrednich zalicza się

zmienne pośrednie koszty produkcji oraz tę część stałych, pośrednich kosztow produkcji, ktore

odpowiadają poziomowi tych kosztow przy normalnym wykorzystaniu zdolności produkcyjnych. Za

normalny poziom wykorzystania zdolności produkcyjnych uznaje się przeciętną, zgodną z

oczekiwaniami w typowych warunkach, wielkość produkcji za daną liczbę okresow lub sezonow, przy

uwzględnieniu planowych remontow. Jeżeli nie jest możliwe ustalenie kosztu wytworzenia produktu,

jego wyceny dokonuje się według ceny sprzedaży netto takiego samego lub podobnego produktu,

pomniejszonej o przeciętnie osiągany przy sprzedaży produktow zysk brutto ze sprzedaży, a w

przypadku produktu w toku - także z uwzględnieniem stopnia jego przetworzenia.

17. Zasady gospodarki kasowej i jej dokumentacja.

Obrót kasowy w przedsiębiorstwie zależy od rodzaju prowadzonej w nim działalności, a także

od struktury organizacyjnej.

Do dokumentów kasowych zalicza się:

dowody źródłowe, takie jak gotówkowe faktury i rachunki zakupu i sprzedaży, wnioski o

zaliczkę i dowody ich rozliczenia, dowody rozliczenia kosztów podróży służbowych, rachunki umów

zlecenia i umów o dzieło, listy płac, zaliczek, zasiłków, nagród, bankowe dowody wpłaty itp.,

asygnaty kasowe – kasa przyjmie (KP) i kasa wypłaci (KW), traktowane jak zastępcze

dowody kasowe,

raport kasowy (RK), dowód zbiorczy ujmujący dowody źródłowe na podstawie których

dokonywany jest obrót kasowy będący podstawą zapisów w księgach rachunkowych. W zależności od

wielkości obrotów raport kasowy może być sporządzany za okresy dzienne, tygodniowe, dekadowe

lecz nie rzadziej niż raz na koniec miesiąca. Wszystkie operacje muszą być w nim ujęte dzień po dniu.

Przedsiębiorstwo prowadzące kasę (punkt kasowy) jest zobowiązane do wprowadzenia

instrukcji kasowej. Instrukcja kasowa wprowadzana jest zarządzeniem kierownika jednostki i

określa zasady obrotu gotówkowego, rozliczeń gotówkowych, zasad dokumentowania transakcji oraz

ich rozliczania. Instrukcja zawiera również zasady przechowywania oraz konwojowania wartości

pieniężnych.

Instrukcja kasowa zawiera:

- Informacje o pomieszczeniu kasowym (rodzaj zabezpieczenia i przygotowania pomieszczenia

kasowego)

- Ochronę kasy

- Wysokość pogotowia kasowego

- Transport środków pieniężnych (zasady ochrony transportu)

- Kasjer /kwalifikacje/

- Zasady gospodarki kasowej

- Dokumentacje kasową

-Zasady sporządzania dokumentów kasowych

- Kontrolę kasy

18. Zasady ewidencji rozrachunków z dostawcami.

ROZRACHUNKI Z DOSTAWCAMI I ODBIORCAMI

Kontrahentami firmy, jej dostawcami, mogą być zarówno podmioty (osoby) krajowe, jak i

zagraniczne . Całość należności, roszczeń i zobowiązań z tytułu dostaw materiałów, towarów, dóbr

20

inwestycyjnych, robot i usług, w tym także zaliczek na poczet dostaw, robot i usług oraz kaucji

gwarancyjnych, a także przychodów finansowych i zobowiązań z tytułu weksli własnych ujmuje się na

koncie „Rozrachunki z dostawcami”. Wierzytelności te mogą być regulowane gotowką, czekami

rozrachunkowymi, poleceniem przelewu, a także za pomocą weksli i akredytywy.

Na koncie „Rozrachunki z odbiorcami i dostawcami” księguje się należności i

zobowiązania z tytułu:

przyjętych i zrealizowanych dostaw, robot i usług materiałow i towarow pobranych ze składów

celnych kontrahentów zagranicznych

udzielonych i otrzymanych bonifikat oraz uznanych reklamacji wynikających z błędów w

fakturach, rożnic w dostawach, stosowanych cen itp.

prawomocnych tytułow egzekucyjnych dotyczących dostaw, robot i usług

odpisanych, przedawnionych i nieściągalnych należności oraz przedawnionych i umorzonych

zobowiązań

odszkodowań, odsetek za zwłokę w zapłacie i kar związanych z dostawami, robotami i usługami

otrzymanych lub udzielonych zaliczek na poczet dostaw, robot i usług oraz kaucji gwarancyjnych

wydatków wyłożonych za kontrahenta (nie objętych ceną sprzedaży)

wystawionych i wykupionych weksli własnych

Podstawowe dokumenty w rozrachunkach z odbiorcami i dostawcami to:

faktury VAT i faktury korygujące VAT - dla podatnikow podatku od towarow i usług

rachunki uproszczone i korygujące rachunki uproszczone – dla jednostek nie będących

podatnikami VAT

Do konta „Rozrachunki z odbiorcami i dostawcami” prowadzi się ewidencję szczegołową, ktora

umożliwia:

wyodrębnienie przebiegu rozrachunkow

ustalenie stanu należności i roszczeń oraz zobowiązań, (wyodrębnienie zobowiązań wekslowych ,

wypłaconych zaliczek na inwestycje, na poczet dostaw, robot i usług)

wyodrębnienie rozrachunkow według poszczegolnych kontrahentow z uwzględnieniem rodzaju

waluty (w odniesieniu do kontrahentow zagranicznych)

ustalenie rozrachunkow długoterminowych i krotkoterminowych

Konto „Rozrachunki z dostawcami i odbiorcami” może wykazywać dwa salda, które ustala się na

podstawie ewidencji analitycznej:

saldo WN – oznacza stan należności i roszczeń

saldo MA – oznacza stan zobowiązań.

EWIDENCJA

Konto „Rozrachunki z dostawcami” służy do ewidencji księgowej wszelkich bezspornych

zobowiązań wobec dostawcow z wyjątkiem własnych pracownikow i emerytow z tytułu zakupow

materiałow, towarow, produktow i usług dla podstawowej działalności gospodarczej.

Po stronie Wn(Dt) ujmuje się:

1. Spłaty zobowiązań wobec dostawcow(gotowka, przelewem lub wekslem własnym)

2. Odpisanie zobowiązań przedawnionych( w sytuacji typowej lub w ramach postępowania

upadłościowego, układowego lub ugodowego)

3. Ujęcie faktur korygujących i faktur VAT od dostawcow(zmniejszających zobowiązania) w cenie

sprzedaży netto oraz w kwocie VAT naliczonego

Po stronie Ma (Ct) ujmuje się:

21

1. Ujęcie faktur VAT z tytułu zakupu materiałow, produktow, towarow i usług w wartości brutto –

wraz z podatkiem VAT naliczonym

2. Ujęcie faktury korygującej VAT od dostawcy(zwiększenie zobowiązań) w cenie zakupu brutto wraz

z podatkiem VAT naliczonym

3. Naliczenie przez dostawcow odsetek ustawowych za zwłokę w regulowaniu zobowiązań

4. Naliczenie przez dostawcow kar, grzywien i odszkodowań

Saldo występuje głównie po stronie Ma co oznacza stan zobowiązań wobec dostawców, w

wyjątkowych przypadkach (nadpłaty, przedpłaty) saldo może występować równolegle po stronie Wn.

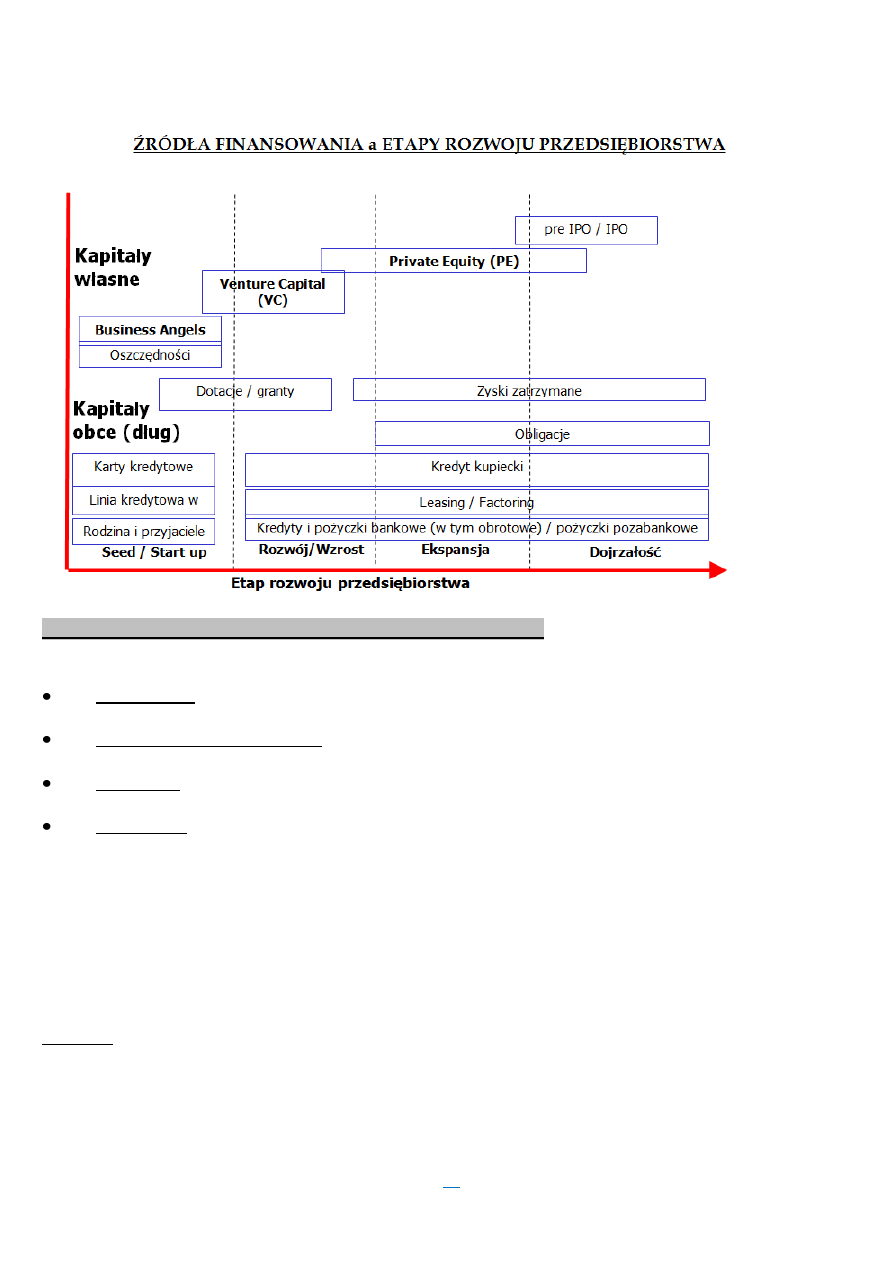

19. Źródła finansowania rozwoju działalności przedsiębiorstwa: finansowanie kapitałem

własnymi obcym.

Dostęp do źródeł finansowania jest jednym z kluczowych elementów funkcjonowania i

rozwoju przedsiębiorstw działających w systemach nowoczesnych gospodarek rynkowych.

Anioł biznesu - zamożna osoba, która przeznacza kapitał na finansowanie przedsięwzięć

będących we wczesnych fazach rozwoju w zamian za mniejszościowy pakiet udziałów w firmie. Anioły

zawsze inwestują swoje własne fundusze, w przeciwieństwie do venture capitals, które zarządzają

pewną pulą środków innych kapitałodawców zgromadzonych w profesjonalnym funduszu.

Rosnąca grupa aniołów biznesu w Polsce skupia się przede wszystkim w sieciach aniołów

biznesu, które umożliwiają im zachowanie anonimowości, zajmują się selekcją projektów, ich

odpowiednim przygotowaniem, szkoleniem przedsiębiorców i inwestorów. Inne formy organizacyjne

aniołów biznesu to kluby, fundusze i grupy. Ponieważ aniołowie biznesu inwestują swój prywatny

kapitał, decyzje o wejściu kapitałowym podejmują w pełni samodzielnie i subiektywnie.

Inwestycje aniołów są narażone na ekstremalnie wysokie ryzyko, dlatego też wymagają

bardzo wysokich stóp zwrotu. Ponieważ statystycznie 6 na 10 firm wspartych kapitałem anielskim

upada, 3 pozwalają przynajmniej na odzyskanie zainwestowanej kwoty, a tylko 1 okazuje się być

niekwestionowanym sukcesem.

Venture capital najczęściej tłumaczony jest na język polski jako „kapitał wysokiego ryzyka”

lub „kapitał ryzyka”. Oznacza to, że główną cechą tego instrumentu finansowania przedsięwzięć jest

założenie, że inwestorzy gotowi są zaakceptować wyższy poziom ryzyka niż w przypadku innych form

inwestowania (np. inwestycje w akcje na rynku publicznym), w zamian jednak oczekują, że

inwestycja ta, w przypadku powdzenia, przyniesie im wielokrotnie większe zyski, rekompensując

nieuniknione straty na innych przedsięwzięciach i większe ryzyko.

Główne, najczęściej wymieniane elementy składowe definicji venture capital.

· · inwestowanie w przedsiębiorstwa „młode” i tzw. start-up;

· dostarczenie tzw. added value (zasilanie w biznesowe know-how);

· długoterminowy charakter inwestycji;

· dochód głównie w postaci zysków kapitałowych;

· inwestowanie w przedsiębiorstwa dojrzałe;

· inwestowanie w przedsiębiorstwa o wysokiej stopie wzrostu;

· finansowanie typu quasi – equity;

· wysokie ryzyko inwestycji;

· inwestowanie w przedsiębiorstwa innowacyjne i high – tech.

Private equity / venture capital Inwestycje na niepublicznym rynku kapitałowym, w celu

osiągnięcia średnio- i długoterminowych zysków z przyrostu wartości kapitału. Private equity /

venture capital (PE/VC) może być wykorzystane na rozwój nowych produktów i technologii,

zwiększenie kapitału obrotowego, przejmowanie spółek lub też na poprawę i wzmocnienie bilansu

22

spółki. Venture capital (VC) jest jedną z odmian private equity. Są to inwestycje dokonywane we

wczesnych stadiach rozwoju przedsiębiorstw, służące uruchomieniu danej spółki lub jej ekspansji.

Faktoring- Pośrednictwo handlowe, w którym wyspecjalizowana instytucja finansowa (z

reguły spółka z udziałem banku) nabywa w drodze cesji od przedsiębiorstw handlowych lub

przemysłowych niewymagalne roszczenia o zapłatę kwot należnych im z tytułu prowadzonej

działalności, zwłaszcza ze sprzedaży.

Mówiąc krótko, dla przedsiębiorcy faktoring to ściąganie należności w jego imieniu przez

zewnętrzną instytucję. Oto przykład takiej transakcji. Firma A jest winna firmie B jakieś pieniądze.

Firma C ściąga należność od firmy A, w imieniu firmy B. Czyli w transakcji firma C jest pośrednikiem

(bierze na siebie ryzyko, związane ze ściąganiem należności).

Zysk zatrzymany wynika z podziału zysku netto wypracowanego w przedsiębiorstwie w

danym roku obrotowym na część wypłaconą właścicielom i część, która jest zatrzymana w celu

reinwestycji. Właściciele przedsiębiorstwa często godzą się na pozostawienie części lub nawet całości

wygospodarowanego zysku w przedsiębiorstwie mając świadomość, iż takie działanie zwiększy jego

wartość w przyszłości, umocni bowiem standing finansowy przedsiębiorstwa i jego pozycję na rynku.

Zysk zatrzymany stanowi o zdolności podmiotu gospodarczego do samofinansowania się.

Obligacja – papier wartościowy emitowany w serii, w którym emitent stwierdza, że jest

dłużnikiem obligatariusza i zobowiązuje się wobec niego do spełnienia określonego świadczenia[1].

Obligacja należy do kategorii dłużnych instrumentów finansowych[2]. W przeciwieństwie do akcji,

obligacje nie dają posiadaczowi żadnych uprawnień względem emitenta typu współwłasność,

dywidenda czy też uczestnictwo w walnych zgromadzeniach. Emisja obligacji polega na przekazaniu

kapitału spółce przez inwestorów. Obligacje reprezentują prawa majątkowe podzielone na określoną

liczbę równych jednostek, co oznacza, iż przyznają identyczne uprawnienia danym emisjom lub

seriom obligacji.

Leasing – jest umownym stosunkiem cywilnoprawnym. W ramach leasingu jedna ze stron

umowy (finansujący, leasingodawca) przekazuje drugiej stronie (korzystającemu, leasingobiorcy)

prawo do korzystania z określonej rzeczy na pewien uzgodniony w umowie leasingu okres, w zamian

za ustalone ratalne opłaty (raty leasingowe).

Linia kredytowa – to limit w rachunku bankowym, do jakiego kredytobiorca może się

zadłużyć w okresie określonym umową. Kredytobiorca korzysta z tego limitu w miarę potrzeb.

Pre-IPO - czyli niepubliczna emisja akcji, skierowana do inwestorów prywatnych, która ma

poprzedzać emisję publiczną czyli IPO (ang. initial public offering). Zazwyczaj inwestorami są

wyspecjalizowane fundusze private equity oraz joint venture, które dysponują rozległa wiedzą na

temat rynku i są gotowe ponosić większe ryzyko w zamian za możliwość osiągnięcia

23

ponadprzeciętnych

zysków.

20. Cechy i wymogi formalne sprawozdań finansowych.

1.

Wiarygodność- niezbędna cecha jakościowa sprawozdania, informacje uznaje się za

wiarygodne, jeśli są one zgodne z rzeczywistością oraz nie zawierają istotnych błędów.

kompletność- informacje są kompletne, jeśli odzwierciedlają skutki wszystkich transakcji i

innych zdarzeń, jakie wystąpiły w okresie sprawozdawczym.

przewaga treści nad formą- poszczególne transakcje i inne zdarzenia należy księgować i

przedstawiać zgodnie z ich treścią ekonomiczną i rzeczywistością, a nie tylko formą prawną.

ostrożność- wyraża się w wykazywaniu rozwagi przy subiektywnych ocenach, niezbędnych do

dokonania oszacowań warunkach niepewności.

neutralność- cecha oznaczająca zachowanie bezstronności w stosunku do jednostki

gospodarczej przez osoby sporządzające sprawozdanie finansowe.

2.

Zrozumiałość-oznacza łatwość odczytania i interpretacji zawartości sprawozdania

finansowego przez różnych odbiorców.

3.

Przydatność informacji prezentowanych w sprawozdaniach oznacza ich użyteczność przy

podejmowaniu decyzji gospodarczych przez określonych użytkowników.

4.

Porównywalność w czasie, osiąga się dzięki zastosowaniu w ramach danej jednostki w

kolejnych okresach takich samych sposobów wyceny i prezentacji skutków finansowych podobnych

transakcji i innych zdarzeń.

Wymogi:

-pełna nazwa i adres firmy w nagłówku;

-okres lub moment, dotyczący danych;

-załączenie tablic statystycznych;

-data sporządzenia sprawozdania;

-podpis osoby odpowiedzialnej za sporządzenie sprawozdania;

24

-dane zaokrąglone do tysiąca złotych, jeżeli nie zniekształci to obrazu jednostki, zawartej w

sprawozdaniu finansowym;

-sprawozdanie finansowe sporządza się w języku polskim oraz w walucie polskiej;

21. Rodzaje kalkulacji kosztów jednostkowych i ich charakterystyka.

Kalkulacja jest to czynność obliczeniowa, zmierzająca do ustalenia kwoty kosztów

przypadających na przedmiot kalkulacji.

1. Kalkulacja podziałowa prosta ma zastosowanie w jednostkach produkcyjnych, które

wytwarzają jeden rodzaj nieskomplikowanych wyrobów lub usług, np. kopalnie, jednostki świadczące

usługi transportu osobowego i towarowego. Metoda ta ma ograniczone zastosowanie, ponieważ jest

niewiele jednostek wytwarzających jeden rodzaj wyrobów.

Przy zastosowaniu kalkulacji podziałowej prostej jednostkowy koszt wytworzenia jest ustalony w

wyniku podzielenia poniesionych kosztów w danym okresie przez ilość wytworzonego wyrobu w tym

okresie. Jednostkowy koszt wytworzenia oblicza się według wzoru:.

2. Kalkulacja podziałowa ze współczynnkami jest stosowana w przypadku produkcji masowej

różnych wyrobów produkowanych z tego samego surowca, za pomocą takich samych zabiegów

produkcyjnych i przechodzących przez te same urządzenia, ale w wyniku otrzymuje się produkty

różniące się między sobą właściwościami, jakością i parametrami użytkowymi, np. kosmetyki,

produkcja wyrobów szklanych.

Kalkulacja podziałowa ze współczynnikami polega na tym, że wytworzone produkty na podstawie

współczynników przeliczeniowych sprowadza się do wspólnego mianownika, ustalając w ten sposób

ilość wytworzonych jednostek umownych.

Współczynnik jest wielkością określającą wzajemną relację kosztów wytworzenia kilku podobnych

produktów. Od wyboru współczynnika zależeć będzie ustalenie kosztu jednostkowego. Współczynnik

ten można ustalić np. na podstawie wagi wyrobów, ich rozmiarów czy czasu pracy przeznaczonego

na wytworzenie danego produktu. Współczynniki przeliczeniowe mogą dotyczyć także określonych

grup kosztów.

3. Kalkulacja podziałowa prosta z nie zakończoną produkcją

4. Kalkulacja doliczeniowa jest stosowana w produkcji złożonej, montażowej, przechodzącej

skomplikowane i wielostopniowe procesy technologiczne w wielu wydziałach. Produkowane wyroby

składają się z wielu części wytwarzanych i montowanych w jednym lub kilku wydziałach, zależnie od

organizacji wydziałów produkcyjnych, które mogą być tworzone według struktury przedmiotowej lub

technologicznej.

Podstawową zasadą tej metody jest grupowanie kosztów rodzajowych według możliwości

udokumentowania ich związku z wyróżnionymi przedmiotami kalkulacji. W efekcie tworzy się

następującą strukturę kosztów:

- koszty bezpośrednie – dają się przyporządkować poszczególnym przedmiotom kalkulacji,

miejscom powstania kosztów albo fazom działalności na podstawie źródłowych dokumentów.

- koszty pośrednie – rozlicza się w wymaganym przekroju metodą pośrednią, zwykle za

pomocą tzw. kluczy podziałowych. Do kosztów pośrednich zaliczane są:

- koszty pośrednie produkcji ( wydziałowe, zarządu);

- koszty pośrednie obrotu ( zakupu, sprzedaży);

22. Prawne formy prowadzenia działalności gospodarczej.

Każda forma prawna przedsiębiorstwa uregulowana jest w innym akcie prawnym.

Spółki prawa handlowego uregulowane w kodeksie spółek handlowych obejmują:

Spółki osobowe

25

o spółka jawna- jest spółką osobową, która prowadzi przedsiębiorstwo pod własną firmą, a

nie jest inną spółką handlową. Spółka nie posiada osobowości prawnej, ale przepisy nadają

jej niektore z cech osoby prawnej. Spółka jawna może zawierać umowy, czy występować

przed sądem jako strona, posiada więc swój majątek (cechy osobowości prawnej).

o spółka partnerska- jest typem handlowej spółki osobowej, przeznaczonej do prowadzenia

działalności w zakresie wolnych zawodów. Kodeks spółek handlowych definiuje spółkę

partnerską jako spółkę utworzoną przez wspólników (partnerów) w celu wykonywania

wolnego zawodu w spółce prowadzącej przedsiębiorstwo pod własną firmą.

o spółka komandytowa- spółka osobowa mająca na celu prowadzenie przedsiębiorstwa pod

własną firmą, w której za zobowiązania spółki co najmniej jeden wspólnik

(komplementariusz) odpowiada bez ograniczenia, a odpowiedzialność co najmniej jednego

wspólnika (komandytariusza) jest ograniczona do wysokości sumy komandytowej.

o spółka komandytowo- akcyjna- została zakwalifikowana, zgodnie z założeniami ustawy,

jako spółka osobowa. Ponieważ jednak konstrukcja prawna tego typu spółki wykazuje

elementy kapitałowe, można również mówić o jej mieszanym, osobowo-kapitałowym

charakterze. Cechy konstrukcyjne kwalifikują spółkę komandytowo-akcyjną jako formę

prowadzenia średnich i większych przedsiębiorstw o ugruntowanej pozycji na rynku.

Spółki kapitałowe

o spółka z ograniczoną odpowiedzialnością- tworzona przez jedną lub więcej osób. To jedyna

możliwa forma spółki jednoosobowej.

o spółka akcyjna- jest spółką kapitałową- powstaje ona przez połaczenie kapitałów wielu

osób. Wspólnicy (akcjonariusze) nie odpowiadają osobiście za zobowiązania spółki.

Pierwszym krokiem warunkującym powstanie spółki akcyjnej jest sporządzenie i podpisanie

przez założycieli statusu spółki.

Kodeks cywilny z kolei reguluje działalność następujących form prawnych przedsiębiorstw:

spółka cywilna- jeden z rodzajów umów znanych polskiemu prawu cywilnemu. W odróżnieniu

od spółek kapitałowych spółka cywilna, nie posiada osobowości prawnej, nie stanowi też

jednostki organizacyjnej nie posiadającej osobowości prawnej, lecz jest konstrukcją

regulowaną przez prawo zobowiązań.

przedsiębiorstwo prywatne osoby fizycznej- osoba fizyczna wykonująca działalność

gospodarczą lub indywidualna przedsiębiorstwa lub przedsiębiorstwo prywatne osoby

fizycznej- jedna z form prowadzenia działalności gosp. W Polsce.

Pozostałe formy prawne uregulowane są w poszczególnych aktach prawnych- ustawach. Inne

spotkane podmioty gospodarcze w polskim ustawodawstwie to:

przedsiębiorstwo państwowe- samodzielna, samorządna i samofinansująca się jednostka

organizacyjna, prowadząca działalność gospodarczą. Polega na zapewnieniu załodze

możliwości współdecydowania o sprawach przedsiębiorstwa.

stowarzyszenie- jest dobrowolnym, samorządnym, trwałym zrzeszeniem o celach

niezarobkowych.

spółdzielnia- jest samodzielnym, samorządnym i dobrowolnym zrzeszeniem członków.

Spółdzielnia prowadzi działalność gospodarczą i działalność społeczno- wychowawczą,

uwzględniając potrzeby zrzeszonych w spółdzielni członków.