Fuzje i przejęcia

przedsiębiorstw

Wykład prowadzony

przez

dr Rafał Tuzimek

Warszawa, 2010

2

Agenda

I.

Klasyfikacja i motywy M&A

II.

Proces transakcyjny

III. Strategie finansowania fuzji i

przejęć

IV. Opłacalność integracji

Klasyfikacja i motywy M&A

Rafał Tuzimek

Rafał Tuzimek

Klasyfikacja fuzji i przejęć

4

Fuzje i przejęcia możemy podzielić na trzy

zasadnicze kategorie:

poziome - polegają na połączeniu dwóch spółek

produkujących ten sam rodzaj dóbr lub oferujących

usługi tego samego rodzaju

pionowe - następują wtedy, gdy partnerem

przedsiębiorstwa jest inna spółka występująca

wyżej w łańcuchu produkcyjnym w kierunku

konsumenta lub niżej w stronę źródła surowców i

materiałów.

tworzące konglomerat - zachodzą wtedy, gdy

łączą się nie związane ze sobą przedsiębiorstwa,

tzn. nie współpracujące ze sobą w ramach cyklu

produkcyjnego i jednocześnie reprezentujące różne

branże.

Formy fuzji i przejęć

5

Łączenie się przedsiębiorstw może przybrać

różną formę. Generalnie, transakcje

możemy podzielić na:

fuzje i przejęcia przyjazne,

przejęcia wrogie,

wykupy lewarowane lub wspomagane

(leverage buy-outs, LBO)

wykup spółki przez dotychczasowy zarząd

(management buy-outs MBO)

wykup spółki przez menadżerów z zewnątrz

(management buy-in MBI)

Główne motywy fuzji i przejęć

6

Związane z poprawą efektywności gospodarczej

(motywy operacyjne),

zwiększeniem użyteczności dla klienta,

redukcją kosztów.

Związane z aspektami finansowymi.

redukcja ryzyka poprzez dywersyfikację w portfelu

papierów wartościowych.

zmiana struktury finansowania

aspekty podatkowe

wykorzystania

niedowartościowania

przedsiębiorstw przez rynek

uzyskanie dodatkowych środków finansowych

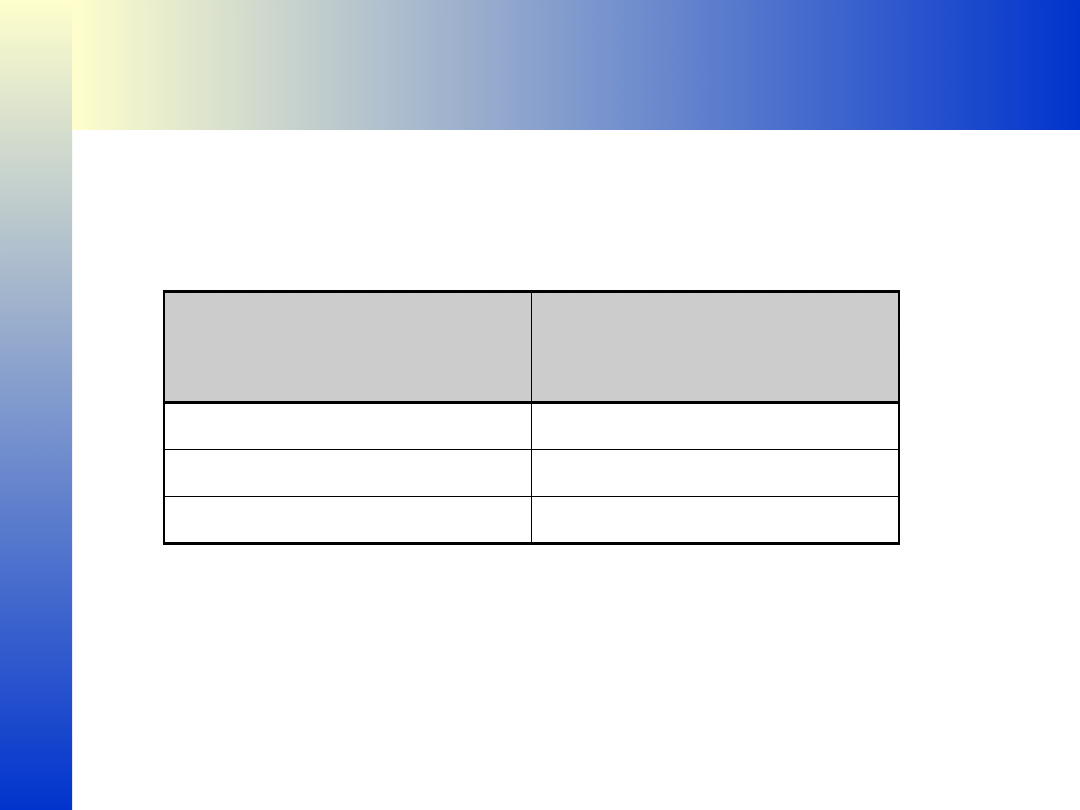

Motywy fuzji i przejęć c.d.

7

Grupy motywów

Motywy specyficzne

Motywy techniczne i operacyjne

Zwiększenie efektywności zarządzania

Pozyskanie bardziej efektywnego kierownictwa

Usunięcie nieefektywnego kierownictwa

Synergia operacyjna

Korzyści skali

Komplementarność zasobów i umiejętności

Ograniczenie kosztów transakcyjnych

Korzyści integracji technicznej

Motywy rynkowe i marketingowe

Zwiększenie udziału w rynku

Zwiększenie wartości dodanej

Wyeliminowanie konkurencji

Komplementarność produktów (rynków)

Dywersyfikacja ryzyka działalności

Wejście w nowe obszary działalności

Źródło: Praca zbiorowa pod red. W. Frąckowiaka, Fuzje i przejęcia przedsiębiorstw, PWN, Warszawa 1998, s. 23.

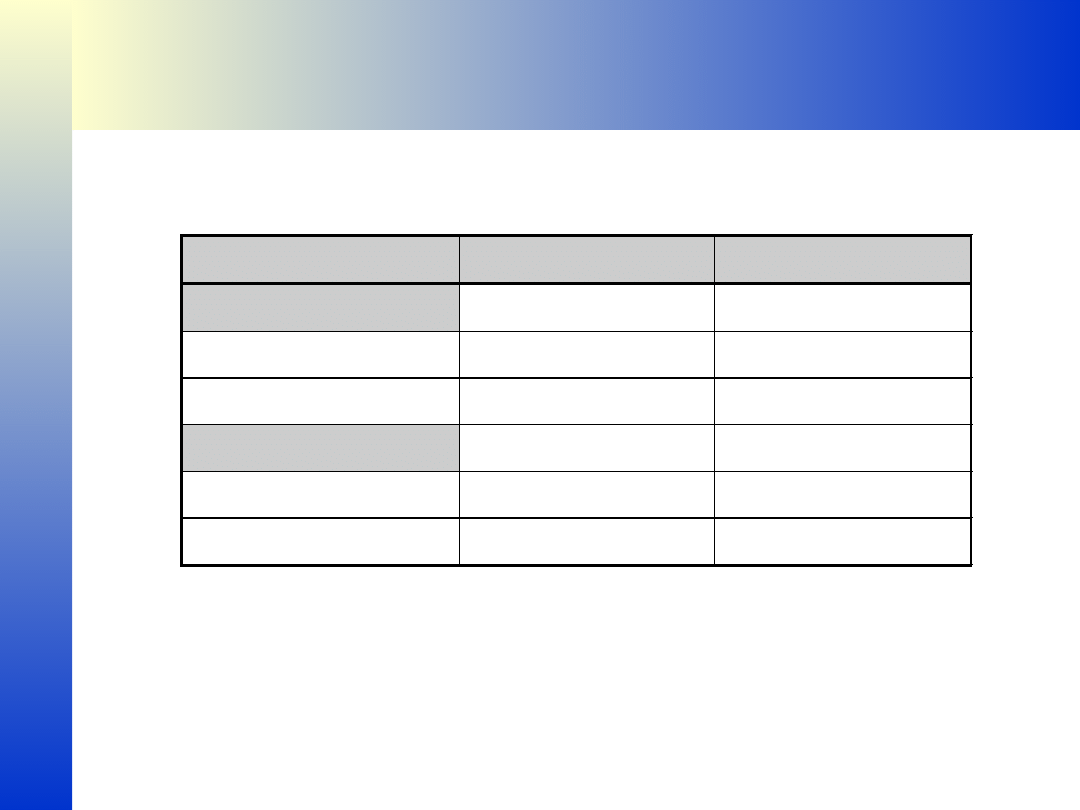

Motywy fuzji i przejęć c.d.

8

Grupy motywów

Motywy specyficzne

Motywy finansowe

Wykorzystanie funduszy nadwyżkowych

Zwiększenie zdolności do zadłużenia

Przejęcie gotówki

Obniżenie kosztu kapitału

Korzyści podatkowe

Niedoszacowanie wartości nabywanej spółki

Motywy menedżerskie

Wzrost wynagrodzeń kierownictwa

Wzrost prestiżu i władzy

Zmniejszenie ryzyka zarządzania

Zwiększenie swobody działania

Źródło: Praca zbiorowa pod red. W. Frąckowiaka, Fuzje i przejęcia przedsiębiorstw, PWN, Warszawa 1998, s. 23.

Proces transakcyjny

Proces transakcyjny

Rafał Tuzimek

Rafał Tuzimek

Typy transakcji M&A

10

Sprzedaż

Sprzedaż

przedsiębiorstw

przedsiębiorstw

Zakup

Zakup

przedsiębiorstw

przedsiębiorstw

Fuzje

Fuzje

przedsiębiorstw

przedsiębiorstw

Poszukiwanie

Poszukiwanie

finansowania

finansowania

właścicielskiego/

właścicielskiego/

doradztwo

doradztwo

finansowe

finansowe

LBO/MBO

LBO/MBO

- wykupy

- wykupy

menedżerskie

menedżerskie

Obsługa

Obsługa

przejęć

przejęć

w procesach

w procesach

prywatyzacyjnych

prywatyzacyjnych

Działania banku inwestycyjnego w zakresie zakupu

przedsiębiorstw

11

FAZA

PRZEDTRANSAKCYJNA

(ZAKUP)

FAZA

TRANSAKCYJN

A

(ZAKUP)

FAZA

POTRANSAKCYJNA

(ZAKUP)

• Identyfikacja

potrzeb i

oczekiwań

inwestora

• Poszukiwanie

potencjalnych

celów do

przejęcia

• Wstępna

analiza

potencjalnych

celów do

przejęcia

• Strukturyzacja

transakcji

• Wycena celu przejęcia

• Organizacja procesu

due-diligence:

koordynacja prac

konsultantów

zewnętrznych

• Pomoc w określeniu

oferowanej ceny

• Pomoc w

przygotowaniu

wstępnej i wiążącej

oferty

• Opracowanie struktury

finansowej transakcji

• Pomoc w

przygotowaniu

dokumentacji

transakcyjnej

• Pomoc w negocjacjach

ze wszystkimi stronami

transakcji

• Doradztwo

finansowe

związane z

rozwojem

nabytego

podmiotu

• Pomoc w

poszukiwaniu

nowych celów do

przejęcia

Działania banku inwestycyjnego w zakresie sprzedaży

przedsiębiorstw

12

FAZA

PRZEDTRANSAKCYJNA

(SPRZEDAŻ)

FAZA

TRANSAKCYJNA

(SPRZEDAŻ)

FAZA

POTRANSAKCYJNA

(SPRZEDAŻ)

• Pomoc w

przygotowaniu

struktury

sprzedaży

• Identyfikacja

potencjalnych

inwestorów

• Analiza podmiotu

przeznaczonego

do sprzedaży

• Wycena spółki

• Pomoc w

przygotowaniu

dokumentacji

sprzedażowej

• Nawiązanie kontaktu z

potencjalnymi

inwestorami

• Przygotowanie

Memorandum

Informacyjnego

• Pomoc w

przygotowaniu spółki

do procesu due-

diligence i koordynacja

procesu

• Opracowanie

finansowej struktury

transakcji

• Pomoc w negocjacjach

z inwestorami

• Pomoc w

przygotowaniu umowy

kupna/ sprzedaży i

umów towarzyszących

• Pomoc w procesie

zamknięcia transakcji

• Pomoc w

poszukiwaniu

nowych

możliwości

inwestycyjnych

Strategie finansowania

Strategie finansowania

fuzji i przejęć

fuzji i przejęć

Rafał Tuzimek

Rafał Tuzimek

S

tr

a

te

g

ie

fi

n

a

n

so

w

a

n

ia

t

ra

n

sa

k

cj

i

fu

zj

i

i

p

rz

e

ję

ć

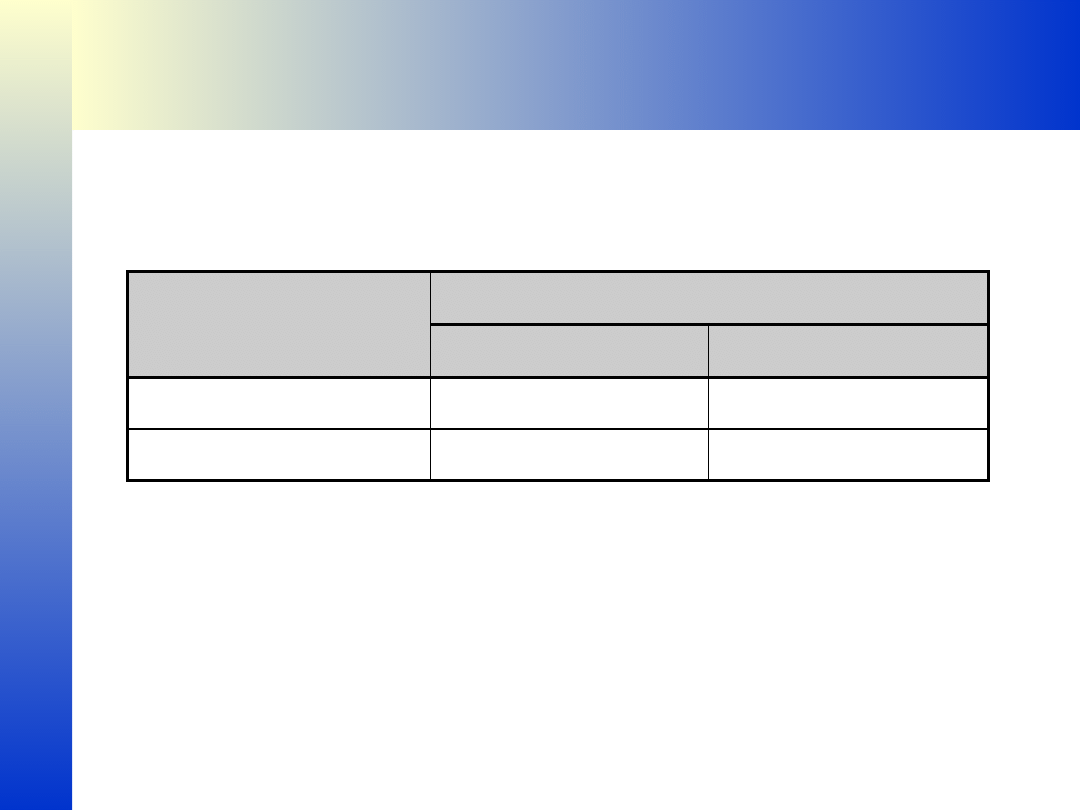

Klasyfikacja możliwych źródeł i form finansowania

transakcji,

rodzajów płatności oraz ich podmiotów finansowania

14

Źródła i formy finansowania

transakcji

Rodzaje płatności

w transakcjach

Podmioty zasilania finansowego

Źródła finansowania

Podmioty finansowe

Finansowanie wewnętrzne

Finansowanie zewnętrzne

- Finansowanie zewnętrzne własne

- Finansowanie zewnętrzne obce

Metody mieszane

Środki pieniężne

Akcje

Obligacje

Metody mieszane

Banki

Towarzystwa ubezpieczeniowe

Fundusze emerytalne

Fundusze inwestycyjne i inne

Przykładowe formy finansowania

Podmioty niefinansowe

Zysk zatrzymany

Transformacja majątku

Akcje

Obligacje

Dług zabezpieczony

Inne

Przedsiębiorstwa

Gospodarstwa domowe

Państwo

Ź

ró

d

ła

i

f

o

rm

y

fi

n

a

n

so

w

a

n

ia

tr

a

n

sa

k

cj

i

Źródła i formy finansowania możliwe do zastosowania w

transakcjach fuzji i przejęć

15

Finansowanie

Zewnętrzne

Wewnętrzne

Własne

Obce

Poprzez rynek finansowy

Kredyty krótkookresowe

Kredyty w rachunku bieżącym

Kredyty w rachunku kredytowym

Kredyty wekslowe

Kredyty pod zastaw nieruchomości

Pozostałe kredyty

Długoterminowe pożyczki i kredyty

Pożyczka obligacyjna

Pozostałe pożyczki

Kredyty inwestycyjne i hipoteczne

Poprzez rynek towarowy

Kredyt dostawcy

Kredyt odbiorcy

Szczególne formy finansowania

Faktoring

Leasing

Emisja akcji

Z odpisów amortyzacyjnych

Ze sprzedaży zbędnego majątku

Z przyspieszenia obrotu kapitału

Pozostałe źródła

Zatrzymanie zysku

Długookresowe

rezerwy,

fundusze emerytalne

Z bieżących wpływów

Dopłaty akcjonariuszy

Udziały

Dopłaty wspólników

Wkłady, wpisowe

Dotacje

Pozostałe

Poprzez kształtowanie kapitału

Z transformacji majątku

Ź

ró

d

ła

i

f

o

rm

y

fi

n

a

n

so

w

a

n

ia

tr

a

n

sa

k

cj

i

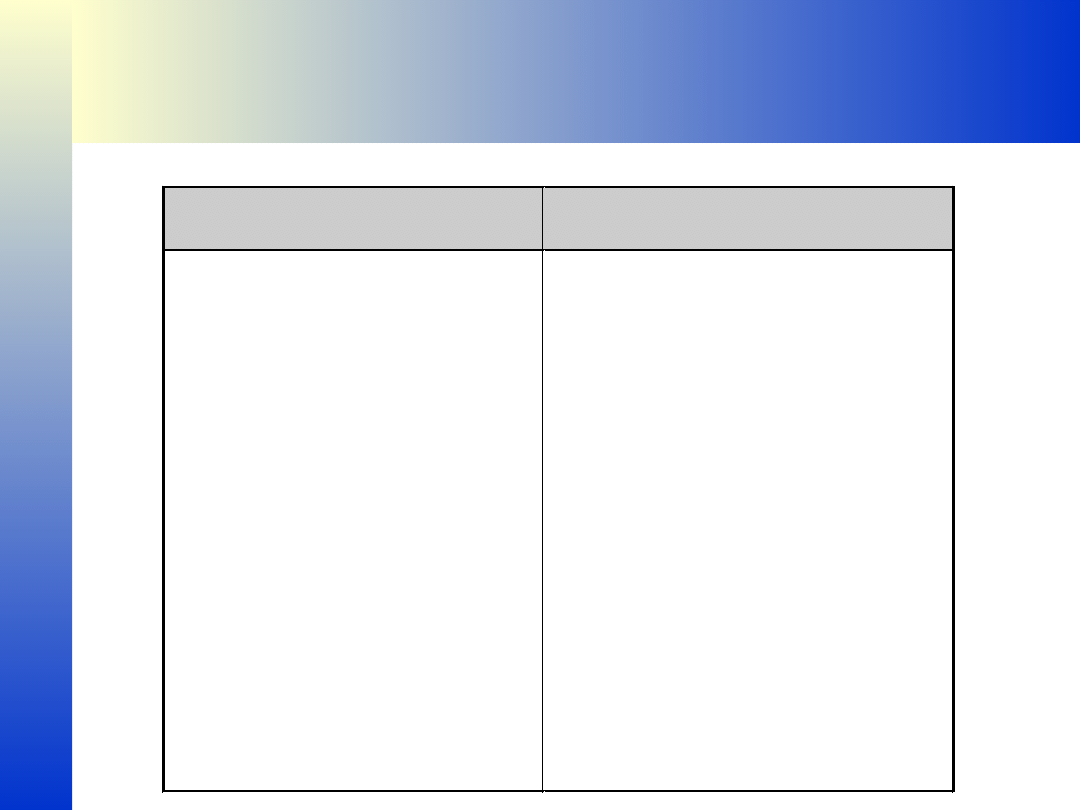

Czynniki

wpływające

na

kształtowanie

struktury

finansowania

16

Czynniki wpływające na poziom kapitału

własnego w przedsiębiorstwie

Czynniki wpływające na poziom kapitału

obcego w przedsiębiorstwie

Forma

prawna

przedsiębiorstwa,

determinująca w dużym stopniu zasady

i źródła uzyskania kapitału niezbędnego do

utworzenia przedsiębiorstwa oraz sposoby

zwiększania tego kapitału,

Forma opodatkowania i możliwości

korzystania z ulg i zwolnień

Polityka przedsiębiorstwa w zakresie

podziału wyniku finansowego netto

Możliwość

korzystania

z

dotacji

budżetowych

Możliwości zwiększenia kapitału własnego,

Sytuacja

finansowa

przedsiębiorstw,

uzyskiwana efektywność i płynność finansowa,

Koszt kapitału i możliwości wykorzystania

pozytywnego efektu dźwigni finansowej

Zakres odpowiedzialności wobec wierzycieli

i możliwość zabezpieczenia długu

Opinia o przedsiębiorstwie w dotychczasowej

współpracy z wierzycielami

Istniejąca konkurencja pomiędzy bankami

Wielkość przedsiębiorstwa i struktura jego

aktywów

Rodzaj działalności i związane z nim ryzyko

Ogólna sytuacja w gospodarce (faza

ożywienia czy recesji), stopy inflacji, polityka

banku centralnego i fiskalna państwa

Ź

ró

d

ła

i

f

o

rm

y

fi

n

a

n

so

w

a

n

ia

tr

a

n

sa

k

cj

i

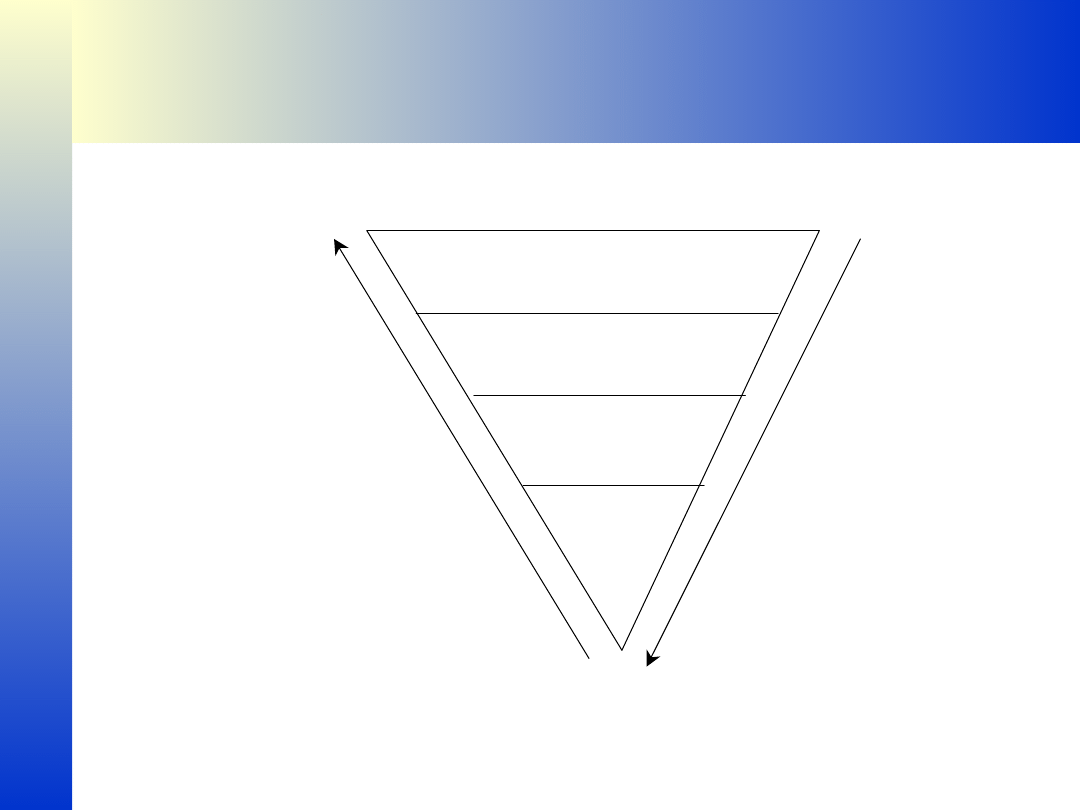

Zależność pomiędzy formą finansowania, kosztami oraz

ryzykiem finansowania

17

Dług zabezpieczony

Pozostałe instrumenty

dłużne

Akcje

uprzywilejowane

Akcje

zwykłe

Wyższe

koszty

Wyższe

ryzyko

Ź

ró

d

ła

i

f

o

rm

y

fi

n

a

n

so

w

a

n

ia

tr

a

n

sa

k

cj

i

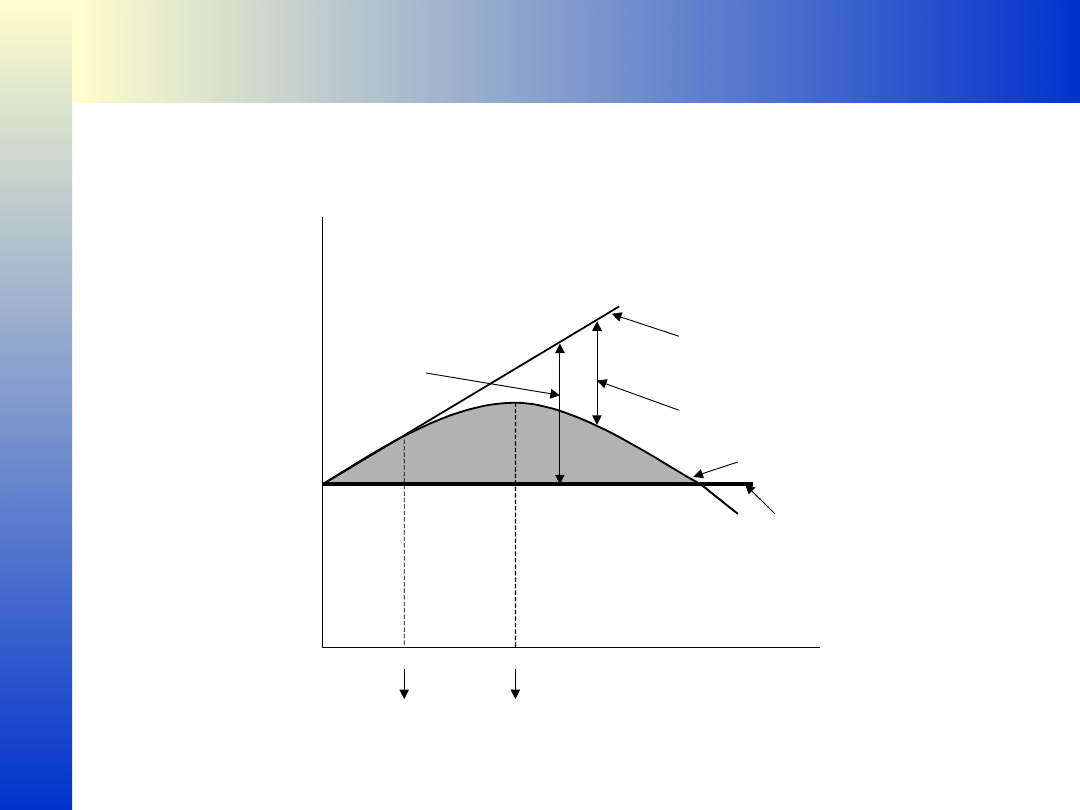

Zależność pomiędzy strukturą kapitału a wartością akcji

18

D2

D1

0

Dźwignia, D/A

Wartość akcji

w przypadku, gdy

firma nie stosuje

dźwigni finansowej

Faktyczna wartość akcji

Zmniejszenie wartości

przez koszty związane

z upadłością

Czysty wynik MM:

cena akcji w przypadku

braku kosztów związanych

z upadłością

Wartość dodana

będąca efektem

korzyści podatkowych

z zadłużenia

Wartość akcji

przy zerowym

zadłużeniu

Wartość akcji

firmy B

Graniczny poziom

zadłużenia, przy

którym istotne stają

się koszty upadłości

Optymalna struktura kapitału:

Krańcowe korzyści podatkowe =

= Krańcowe koszty związane

z upadłością

Ź

ró

d

ła

i

f

o

rm

y

fi

n

a

n

so

w

a

n

ia

tr

a

n

sa

k

cj

i

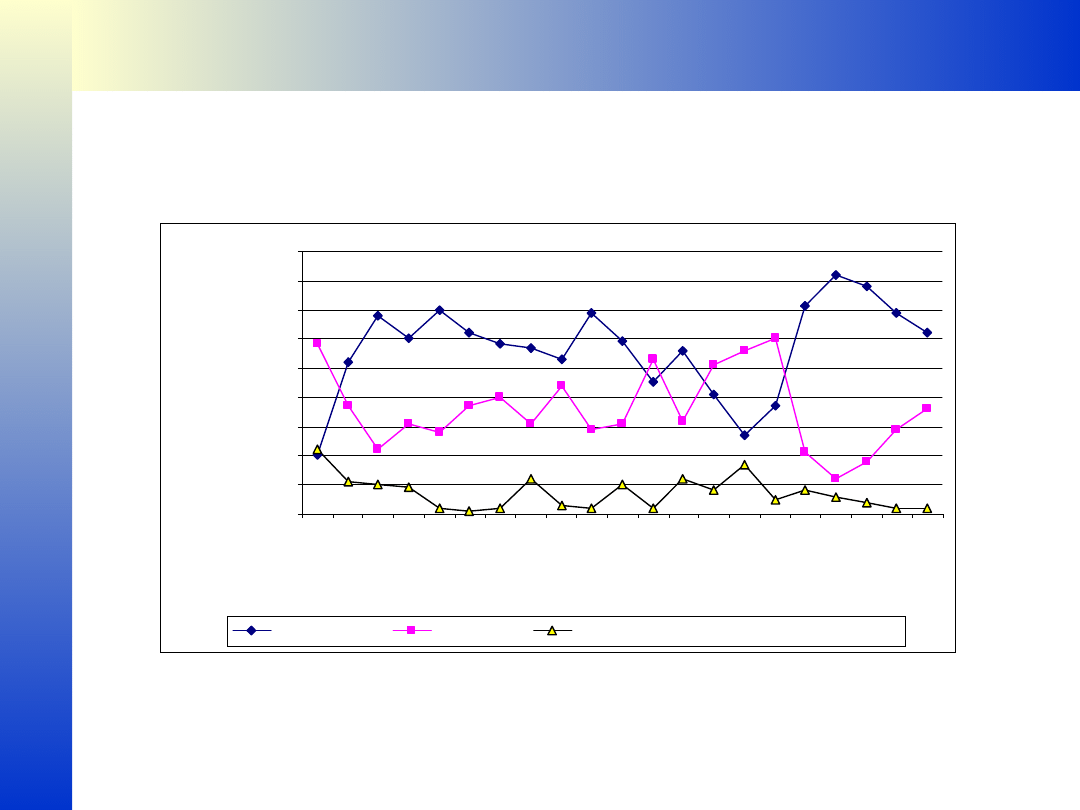

Struktura transakcji sfinansowana różnymi rodzajami

płatności w Wielkiej Brytanii w latach 1972 - 1992

19

0

10

20

30

40

50

60

70

80

90

19

72

19

73

19

74

19

75

19

76

19

77

19

78

19

79

19

80

19

81

19

82

19

83

19

84

19

85

19

86

19

87

19

88

19

89

19

90

19

91

19

92

kolejne lata

ud

zi

ał

w

s

tr

uk

tu

rz

e

Środki pieniężne

Akcje zwykłe

Papiery wartościowe o stałym oprocentowaniu

Opłacalność integracji

Opłacalność integracji

Rafał Tuzimek

Rafał Tuzimek

R

y

n

k

i

ro

zw

in

ię

te

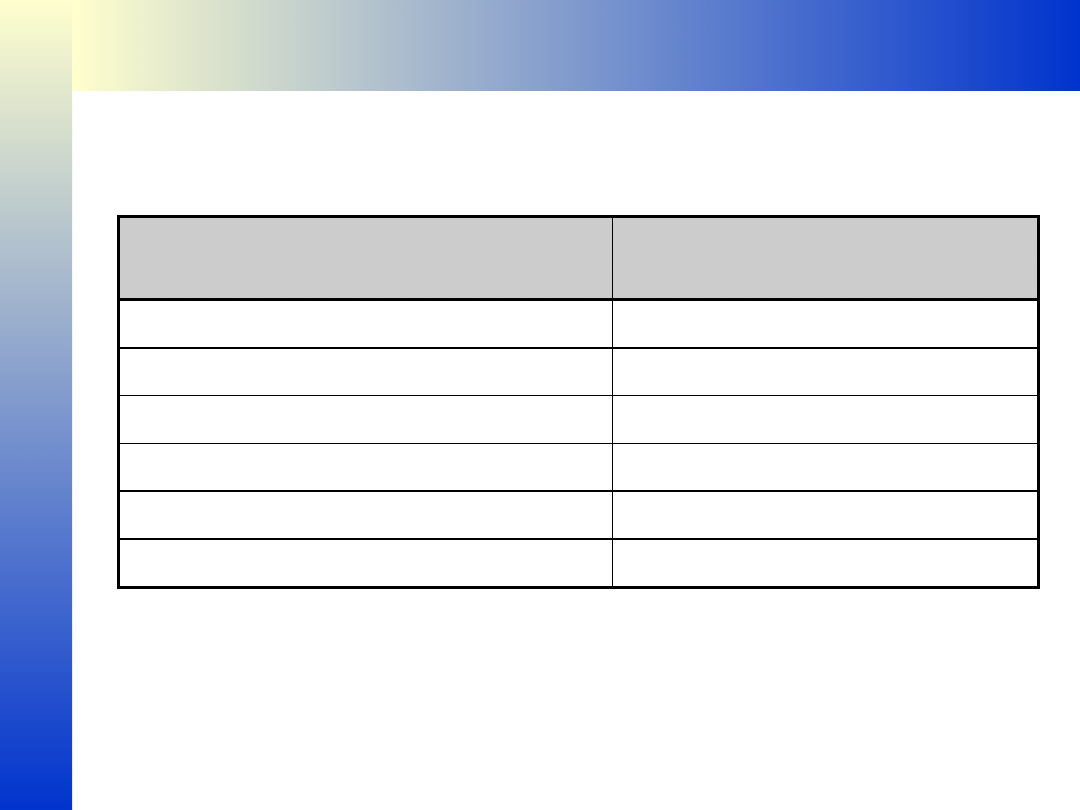

Dodatkowe stopy zwrotu związane z podejmowanymi

działaniami konsolidacyjnymi

21

Rodzaj wydarzenia

Średnia stopa zwrotu uzyskana przez

akcjonariuszy (w %)

Fuzja

- Spółka przyłączana

20%

- Spółka przyłączająca

2-3%

Oferta przejęcia

- Spółka przejmowana

35%

- Spółka przejmująca

3-5%

Ź

ró

d

ła

i

f

o

rm

y

fi

n

a

n

so

w

a

n

ia

tr

a

n

sa

k

cj

i

Zależność pomiędzy rodzajem płatności w transakcjach

fuzji i przejęć a zrealizowanymi dodatkowymi stopami

zwrotu

22

Rodzaj płatności

Dodatkowe stopy zwrotu w okresie 20 dni

przed i 20 dni po ogłoszeniu transakcji

fuzji

Środki pieniężne

33,54%

Akcje

17,47%

Środki pieniężne + akcje

11,77%

Ź

ró

d

ła

i

f

o

rm

y

fi

n

a

n

so

w

a

n

ia

tr

a

n

sa

k

cj

i

Dodatkowe stopy zwrotu w zależności od rodzaju płatności i

strony

transakcji

w

Wielkiej

Brytanii

i

Stanach

Zjednoczonych

23

Wielka Brytania

Stany Zjednoczone

Spółka przejmowana

Środki pieniężne

30,2%

25,4%

Akcje

15,1%

11,0%

Spółka przejmująca

Środki pieniężne

0,7%

0,2%

Akcje

-1,1%

-0,9%

Ź

ró

d

ła

i

f

o

rm

y

fi

n

a

n

so

w

a

n

ia

tr

a

n

sa

k

cj

i

Dodatkowe

stopy

zwrotu

dla

właścicieli

spółek

przejmowanych w zależności od zastosowanego rodzaju

płatności i typu przejęcia

24

Dodatkowe stopy zwrotu przy:

Typ przejęcia

Środkach pieniężnych

Zamianie akcji

Fuzja

26,3%

19,6%

Wrogie przejęcie

36,7%

b.d.

W

y

b

ra

n

e

t

ra

n

sa

k

cj

e

n

a

W

G

P

W

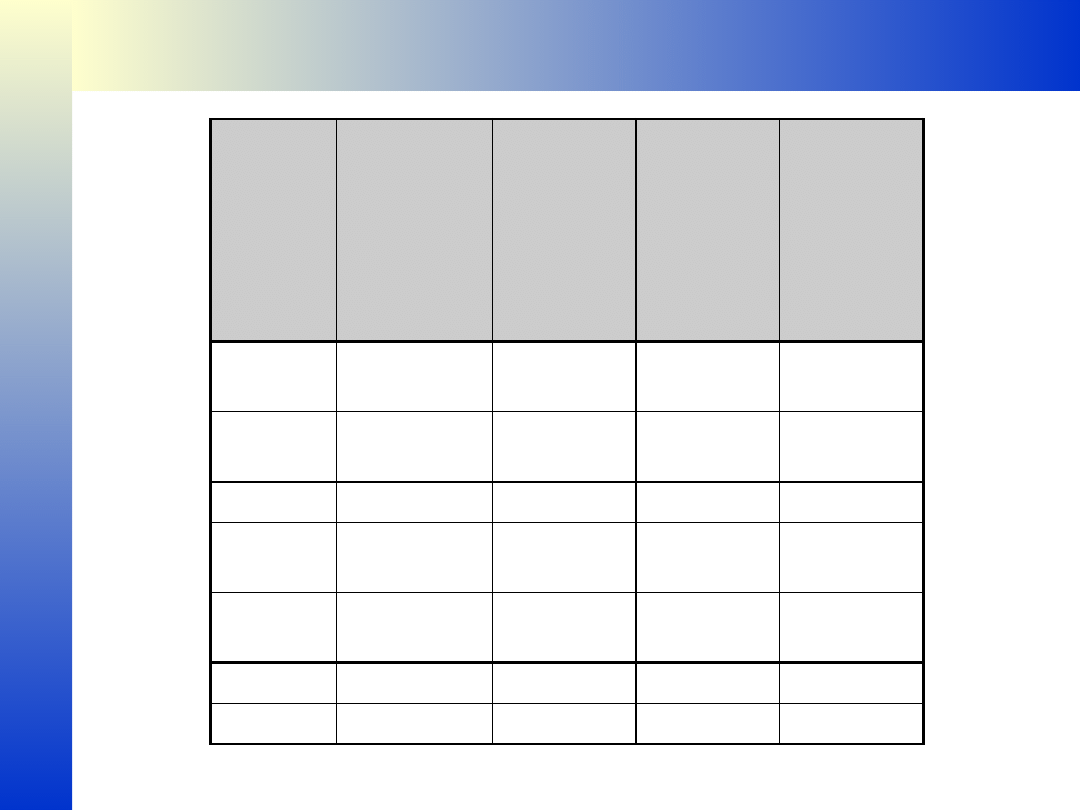

Dodatkowe stopy zwrotu związane z podejmowanymi

działaniami konsolidacyjnymi

25

Badane spółki

Suma

zrealizowanych

dodatkowych stóp

zwrotu w okresie

10 dni przed datą

pojawienia się

informacji

Dodatkowa stopa

zwrotu

zrealizowana w

dniu pojawienia

się informacji

Suma

zrealizowanych

dodatkowych

stóp w okresie 10

dni po dacie

pojawienia się

informacji

Suma

zrealizowanych

dodatkowych

stóp zwrotu w

dniu pojawienia

się informacji i w

okresie 10 dni

przed i po tej

dacie

Polifarb

Cieszyn

1,30%

0,50%

14,75%

16,56%

Polifarb

Wrocław

-2,65%

-1,75%

17,94%

13,54%

Medicines

21,30%

-1,40%

18,43%

38,33%

Cefarm

Spółka nie

notowana na

WGPW

Spółka nie

notowana na

WGPW

Spółka nie

notowana na

WGPW

Spółka nie

notowana na

WGPW

Carbo

Spółka nie

notowana na

WGPW

Spółka nie

notowana na

WGPW

Spółka nie

notowana na

WGPW

Spółka nie

notowana na

WGPW

BIG

10,60

0,76%

-2,55%

8,81%

BG

11,04%

0,67%

-15,26%

-3,55%

Niepowodzenie

61%

Sukces

23%

Wynik

nieokreślony

16%

R

y

n

k

i

ro

zw

in

ię

te

Wyniki działań konsolidacyjnych w dłuższym okresie

26

0

20

40

60

80

100

Mała

firma

Duża

firma

W branży pokrewnej

Niepowodzenie

Sukces

0

50

100

Mała

firma

Duża

firma

W branży obcej

Niepowodzenie

Sukces

Przyczyny niepowodzenia integracji przedsiębiorstw

27

Do najczęściej występujących w praktyce

przyczyn niepowodzenia fuzji i przejęć można

zaliczyć:

· nie dojście transakcji do skutku,

· zbyt optymistyczne określenie potencjału rynku (udział,

wzrost, konkurencja)

· przeszacowanie efektów synergicznych,

· zapłacenie zbyt wysokiej ceny za podmiot przejmowany

lub przyłączany,

· źle poprowadzony etap integracji i implementacji

wspólnej strategii działania

Pytania

28

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

- Slide 28

Wyszukiwarka

Podobne podstrony:

prezentacja fuzje finansowanie oplacalnosc Kopia

prezentacja diagram Ellinghama Kopia

prezentacja diagram Ellinghama Kopia

Prezentacja praca inzynierskiej Kopia

Kopia Prezentazja z zarządania

Kopia Najciekawsze portrety kobiet w znanych, Szkoła, Matura, Polski, ustna, rozne gotowe prezentacj

Kopia PREZENTACJA

Kopia Prezentacja o przemocy

Plan prezentacji — kopia

Kopia jugosławia prezentacja

Kopia RYZYKO Pojęcie i podstawowe rodzaje ryzyka bankowego prezentacja EW 26 10 2009 (3)

Kopia 07.12.05.Tu gdzie masz serce 83a, PREZENTACJE RÓŻNE pps, pps różne

Kopia prezentacja immunologia gotowa

prezentacja podsumowanie kopia, Opracowania do matury

Prezentacja Kopia

więcej podobnych podstron