T: Podstawy teoretyczno- metodyczne analizy ekonomicznej.

Analiza ekonomiczna - jest dyscypliną naukową zajmująca się wyszukiwaniem i mierzeniem związków zachodzących między zjawiskami ekonomicznymi oraz wykrywaniem za pomocą różnych metod badawczych, prawidłowości dotyczących zachowania się podmiotów gospodarczych i ich reakcji na bodźce płynące z otoczenia. Jest ona również narzędziem przydatnym kierownictwu w podejmowaniu bieżących i strategicznych decyzji gospodarczych oraz w ich kontroli.

Analiza ekonomiczna dzielona jest na:

analizę techniczno - ekonomiczną

analizę finansową (ekonomiczno - finansową)

Budowa analizy:

Stan ekonomiczny (opis) - charakterystyka majątku przedsiębiorstwa, charakterystyka otoczenia przedsiębiorstwa, charakterystyka źródeł finansowania

Wyniki ekonomiczne - efekty działalności przedsiębiorstwa (rentowność przedsiębiorstwa)

Organizacja i metody gospodarowania

Rodzaje analiz ekonomicznych wg kryterium czasu:

analiza retrospektywna (ex post - podstawa weryfikacji decyzji podjętych w przeszłości)

analiza bieżąca (operatywna) - krótkoterminowa

analiza prospektywna (ex ante - pozwala ustalić wyniki przewidywanych procesów gospodarczych). Jej odmiany to:

analiza taktyczna - obejmuje krotki okres i wyróżnia się dużą szczegółowością

analiza strategiczna - obejmuje okres dłuższy niż jeden rok, mniejszy stopień szczegółowości i dokładności. Pozwala na wybór wariantu rozwoju przedsiębiorstwa:

- analiza wewnętrzna - słabe i mocne strony przedsiębiorstwa

- analiza zewnętrzna - szanse i zagrożenia dla przedsiębiorstwa w otoczeniu

- analiza synergii przedsiębiorstwa z otoczeniem

Kryterium klasyfikacji:

zakres przedmiotowy badań

analiza całościowa

analiza odcinkowa

częstotliwość badań

ciągła

doraźna

okresowa

szczegółowość badań

funkcjonalna

decyzyjna

kompleksowa

przeznaczenie analizy

wewnętrzna

zewnętrzna

charakter badanych czynników

statyczna

dynamiczna

czas objęty analizą

retrospektywna

bieżąca

prospektywna

rodzaj informacji analitycznej

strukturalna

należnościowa

forma badań

wskaźnikowa

rozliczeniowa

zakres przestrzenny badań

pojedynczego przedsiębiorstwa

międzyzakładowe

Metody i cele analizy finansowej

Metody analizy finansowej:

metody ogólne

indukcja

dedukcja

redukcja

metody szczegółowe

jakościowe

ilościowe

- porównań

- deterministyczne

- stochastyczne

T: Źródła informacji wykorzystywane w analizie. Wstępna analiza sprawozdań finansowych.

Przy ocenie sytuacji majątkowej duże znaczenie poznawcze, przypisuje się dwóm syntetycznym wskaźnikom struktury, tzn.:

wskaźnikowi struktury aktywów trwałych

![]()

wskaźnikowi struktury aktywów obrotowych

![]()

Przykładem innych wskaźników są:

![]()

Wskaźnik zadłużenia:

![]()

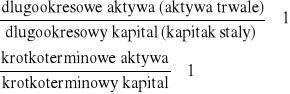

Złota zasada finansowa i złota zasada bilansowa

1) ![]()

2) ![]()

Druga z wyżej wskazanych zasad - nazywana ujęciem zróżnicowanym, przyjmuje za założenie, że aktywa trwałe i obrotowe przeciwstawiane są w pasywach odpowiednio kapitałom długookresowym i krótkookresowym, co wyraża się w następującej regule - złota zasada finansowania

![]()

T: Źródła informacji

Syntetyczna analiza wyników ekonomicznych przedsiębiorstwa.

Gospodarowanie ekstensywne polega na osiąganiu wzrostu przychodu ze sprzedaży oraz zysku na skutek zwiększonego zaangażowania zasobów osobowych i majątkowych zarówno w aspekcie ilościowo-wartościowym jak i czasowym.

Gospodarowanie intensywne polega na osiąganiu wzrostu przychodu ze sprzedaży i zysku na jednostkę zaangażowanych zasobów osobowych i majątkowych przez uzyskiwanie korzystniejszych cen oraz wyzwalanie rezerw wewnętrznych, a w szczególności przez efektywny postęp techniczno-organizacyjny.

Podstawą oceny są odpowiednie wskaźniki ilościowe.

zasoby osobowe

nominalny stan zatrudnienia

realny stan zatrudnienia

zasoby majątkowe

przychody (utarg, wpływy ze sprzedaży, obrót)

koszty uzyskania przychodów: koszty własne sprzedanych wyrobów, robót i usług - wartość sprzedanych towarów w cenach nabycia, określone jako koszty działalności operacyjnej. Koszty działalności operacyjnej + pozostałe koszty operacyjne + koszty finansowe = koszty działalności gospodarczej.

zysk przedsiębiorstwa (zysk z działalności gospodarczej, inaczej dochód) jest to nadwyżka przychodów nad kosztami ich uzyskani i uznawany jest za podstawowy wskaźnik oceny działalności gospodarczej. Zysk ten skorygowany o straty i zyski nadzwyczajne tworzy zysk brutto. Pomniejszony o obowiązkowe zmniejszenia (zobowiązania publiczno-prawne) stanowi zysk netto.

analiza porównawcza i analiza przyczynowa

zewnętrzne materiały źródłowe

wewnętrzne materiały źródłowe

Sprawozdanie finansowe i jego analiza wstępna:

Cele sprawozdań finansowych (sprawozdawcze dokumentacje, informacyjne)

Podstawowe zasady wyceny bilansowej i pomiaru wyniku finansowego

zasada jasnego i rzetelnego obrazu

zasada ciągłości

zasada memoriału

zasada ostrożnej wyceny

Wewnętrzni |

Zewnętrzni |

- zarządzający |

- inwestorzy finansujący banki, towarzystwa leasingowe, private aquity, kredyto i pożyczkobiorcy, klienci, nabywcy |

- Właściciele (udziałowcy, akcjonariusze) |

- Dostawcy, konkurenci |

- pracownicy |

- agendy rządowe, ubezpieczyciela, agencje informacyjne |

- wewnętrzni kontrolerzy i analitycy |

- wszyscy zainteresowani |

W jednostkach, w których sprawozdanie finansowe podlega obowiązkowi corocznego badania i ogłaszania, sprawozdanie obejmuje:

bilans

rachunek zysków i strat

zestawienie zmian w kapitale (funduszu) własnym, nowy element

rachunek przepływów pieniężnych (zmiana nazwy)

informacja dodatkowa (dodatkowe informacje, objaśnienia oraz wprowadzenie do sprawozdania finansowego)

Jednostki, które są zwolnione z obowiązku badania i publikacji sprawozdań finansowych, sporządzają:

bilans

rachunek zysków i strat

informacja dodatkowa (dodatkowe informacje, objaśnienia oraz wprowadzenie do sprawozdania finansowego)

Analiza bilansu: Ustawa z dnia 9 listopada 2000 r o zmianie ustawy o rachunkowości (z mocą prawną od 1 stycznia 2002 roku) przewiduje inny układ bilansu dla banków, ubezpieczycieli, a inny dla przedsiębiorstw.

Podstawowym celem wstępnej oceny aktywów bilansu jest ogólne zbadanie zmian zachodzących w aktywach ogółem oraz wzajemnych relacji pomiędzy aktywami trwałymi, a aktywami obrotowymi oraz w strukturze poszczególnych składników w obu wymienionych grupach zasobów. W ramach wstępnej oceny przedmiotem badania jest również prowadzona przez jednostkę polityka inwestycyjna oraz wiążące się z nią ryzyko operacyjne.

Wskaźnik struktury aktywów jest syntetyczną miarą stopnia elastyczności majątku przedsiębiorstwa.

Struktura pasywów, znajdujących się w bilansie, jest odzwierciedleniem pochodzenia aktywów, czyli źródeł i instrumentów finansowania majątku przedsiębiorstwa.

![]()

Złota reguła bilansowa - wymaga dostosowania instrumentu finansującego do czasu wykorzystania kapitału i rodzaju finansowanego majątku, lub inaczej wyrażając terminy płatności pasywów, powinny korespondować z odpowiednimi kwotami i terminami aktywów.

Bilans analityczny - uproszczony A i cyfry rzymskie.

Rachunek zysków i strat.

Rachunek zysków i strat prezentuje wielkości strumieniowe, czyli poniesione w okresie sprawozdawczym koszty i straty oraz osiągnięte przychody i zyski, informuje o finansowych dokonaniach przedsiębiorstwa.

Rachunek zysków i strat jest dokumentem, który ma dostarczyć informacje i odpowiedz na dwa zasadnicze pytania:

jaki jest ostateczny rezultat finansowy

jakie czynniki kształtują ten wynik

Uwzględniając konstrukcję rachunku zysków i strat, można wyróżn8ić trzy poziomy tworzenia wyniku finansowego:

operacyjny (eksploatacyjny), obejmujący podstawową i pozostałą działalność operacyjną

finansowy

nadzwyczajny

Rachunek zysków i strat może być sporządzony w wariancie kalkulacyjnym i w wariancie porównawczym.

Analiza dynamiki - polega na ustaleniu i ocenie zmian poszczególnych pozycji rachunku zysków i strat w czasie. Analiza taka umożliwia określenie źródeł osiągniętego wyniku finansowego.

Analiza struktury - polega na ustaleniu i ocenie udziału poszczególnych elementów rachunku zysków i strat w ogólnej kwocie przychodów, odejmujących przychody ze sprzedaży produktów, towarów i materiałów, pozostałe przychody operacyjne i przychody finansowe.

Informacja dodatkowa i jej znaczenie dla oceny przedsiębiorstwa. Zasada istotności - tylko informacje ważne dla oceny sytuacji jednostki.

Informacja powinna zawierać:

wprowadzenie do sprawozdania finansowego

dodatkowe informacje i objaśnienia

Sytuację finansową przedsiębiorstwa ocenia się na podstawie kryterium rentowności, ryzyka, płynności i niezależności w podejmowaniu decyzji strategicznych.

Praktyka w zakresie analizy finansowej wskazuje, że analiza ograniczona do danych bilansu oraz rachunku zysków i strat pomija wiele informacji potrzebnych do oceny rzeczywistej sytuacji finansowej przedsiębiorstwa, a zwłaszcza płynności finansowej.

Jednym z głównych czynników wpływających na płynność, a tym samym i zdolność płatniczą jest niewątpliwie zysk ujęty w rachunku zysków i strat oraz w bilansie.

Mimo, że zyski i płynność są wzajemnie powiązane, to jednak często nie występują one równolegle.

Rachunek przepływów pieniężnych

Przepływy środków dotyczą 3 rodzajów działalności:

operacyjnej - obejmuje przepływy pieniężne związane bezpośrednio z prowadzoną działalnością określoną w statucie lub umowie spółki, nie wlicza się tu działalności inwestycyjnej, chodzi głownie o płatności związane ze sprzedażą dóbr i usług płaconymi podatkami oraz kosztami produkcji

inwestycyjnej (lokacyjnej) - obejmuje wpływy i wydatki związane z majątkiem trwałym i krótkoterminowymi aktywami finansowymi oraz wszystkie związane z tym pieniężne koszty i korzyści

finansowej - odnosi się do zmian w kapitale własnych jak i obcym, koszty i korzyści pieniężne związane z pozyskiwaniem instrumentów finansowania

Zgodnie z definicją środków pieniężnych stosowane na potrzeby rachunku przepływów do środków tych zalicza się te krótkoterminowe aktywa finansowe, które są płatne lub wymagalne w ciągu 3 miesięcy od dnia och otrzymania, wystawienia, nabycia lub założenia (lokaty).

Rachunek przepływów pieniężnych w zakresie działalności operacyjnej może być sporządzony metodą bezpośrednią lub pośrednią, wybór należy do kierownika jednostki.

Metoda bezpośrednia polega na wykazywaniu tytułów podstawowych wpływów i wydatków działalności operacyjnej.

Punktem wyjścia przy stosowaniu metody pośredniej jest wynik finansowy netto roku obrachunkowego, który koryguje się o pozycje niepowodujące zmian stanu środków pieniężnych lub ich ekwiwalentności, a także o wyniki innych działalności (inwestycyjnej, finansowej) oraz elementy pieniężne wyniku innych działalności. Poprzez te korekty wynik finansowy netto zostaje przekształcony w przepływy pieniężne netto z działalności operacyjnej.

Wstępna analiza rachunku przepływów pieniężnych może być przeprowadzona w postaci:

analizy wstępnej

analizy wskaźnikowej

Wstępna analiza rachunku przepływów: czytanie i ocena sytuacji finansowej przedsiębiorstwa.

Rodzaj działalności |

Warianty |

|||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

Działalność operacyjna |

+ |

+ |

+ |

+ |

- |

- |

- |

- |

Działalność inwestycyjna |

+ |

- |

+ |

- |

+ |

- |

+ |

- |

Działalność finansowa |

+ |

- |

- |

+ |

+ |

+ |

- |

- |

OCENA WSKAŹNIKOWA KONDYCJI FINANSOWEJ PRZEDSIĘBIORSTA

W badaniach analitycznych znajdują zastosowanie różne wskaźniki. W odniesieniu do sprawozdań finansowych szeroko wykorzystuje się wskaźniki struktury i wskaźniki dynamiki.

Wskaźniki struktury wyrażają relacje występujące w danym momencie między częścią, a całością, do której ta część należy lub relacje między poszczególnymi częściami danej całości.

Wskaźniki dynamiki obrazują natomiast zmiany, które zaszły w pewnym okresie. Wskaźniki te mogą określać zarówno siłę (skalę) zmian, jak i ich kierunek. Ponadto przydatne są wskaźniki odzwierciedlające stosunek różnych wielkości, który określa charakter występujących zjawisk, jak na przykład: wydajność, efektywność, skuteczność itp. Syntetyczną charakterystykę stosowanych wskaźników zawiera tabela 1.

Ogół wskaźników stosowanych w badaniach sprawozdań finansowych można też podzielić na:

wskaźniki operacyjne służą do oceny działalności firmy z pominięciem zagadnień finansowania. Wśród wskaźników operacyjnych rozróżnia się wskaźniki rentowności i wskaźniki wydajności.

Wskaźniki rentowności są konstruowane jako relacja, w której zysk jest zestawiany z różnymi wielkościami angażowanymi do jego osiągnięcia, jak: kapitał, majątek firmy, przychody ze sprzedaży itp. Do obliczenia tych wskaźników wykorzystuje się dane z rachunku zysków i strat oraz z bilansu.

Wskaźniki wydajności (produktywności, efektywności, sprawności działania) służą do wyznaczania korzyści z określonych inwestycji firmy, a także do oceny skuteczności w osiąganiu przychodów z prowadzonej działalności w rezultacie zaangażowania poszczególnych składników majątku firmy oraz zobowiązań. Te wskaźniki również bazują na danych z rachunku zysków i strat oraz z bilansu.

Druga grupa wskaźników dotyczy badania sytuacji finansowej firmy na podstawie danych pochodzących z pasywów (kapitał własny i zobowiązania) oraz aktywów bilansu (majątku ). Wskaźniki finansowe dzielą się na wskaźniki płynności i wskaźniki struktury finansowania (zadłużenia). Wskaźniki płynności służą do badania krótkoterminowej sytuacji finansowej firmy. Umożliwiają one ocenę jej zdolności do spłaty zobowiązań w krótkim okresie.

tabela 1 Obszary wykorzystania wskaźników analitycznych

Obszar |

Wskaźniki |

Analityczne |

Badania |

Nazwa |

Zasada konstrukcji |

Sytuacja majątkowa |

Wskaźniki struktury majątku — udział określonych składników aktywów w części lub całości majątku. |

Stosunek poszczególnych pozycji (grup) aktywów do ogólnej sumy aktywów (łącznej kwoty określonej grupy aktywów). |

|

Wskaźniki dynamiki majątku — tempo przyrostu składników aktywów. |

Stosunek danej pozycji aktywów do jej poziomu w okresie wcześniejszym (bazowym). |

|

Wskaźniki zaangażowania majątku — produktywność, wydajność majątku. |

Stosunek uzyskanych przychodów do zaangażowanego majątku lub jego części składowych. |

Sytuacja finansowa |

Wskaźniki struktury finansowania — źródła finansowania. |

Stosunek kapitału własnego (lub obcego) do kapitału łącznego. |

|

Wskaźniki dynamiki kapitałów — tempo zmian kapitałów. |

Stosunek kapitału własnego (lub obcego) do poziomu w okresie wcześniejszym (bazowym). |

|

Wskaźniki płynności — zdolność spłaty zobowiązań (wypłacalność). |

Stosunek aktywów bieżących (płynnych) do bieżących zobowiązań albo stosunek majątku trwałego do średnio- i długoterminowych zobowiązań i kapitału własnego. |

Siła finansowa |

Wskaźniki na bazie cash flow |

Relacje między cash flow a kapitałem własnym, zadłużeniem, krótkoterminowymi zobowiązaniami. |

Rentowność |

Wskaźniki rentowności — efektywność wykorzystania składników majątku lub kapitału. |

Stosunek zysku do składników aktywów, zaangażowanych kapitałów. |

Efektywność |

Wskaźniki zyskowności |

Stosunek zysku do przychodów ze sprzedaży. |

|

Wskaźniki kosztów |

Relacje między ponoszonymi nakładami a osiąganymi przychodami. |

Wskaźniki struktury finansowania pozwalają ocenić długoterminową sytuację finansową w zależności od stopnia finansowania działalności firmy przez kapitał własny i obcy.

Oceniając działalność jednostki gospodarczej bierze się też pod uwagę jej silę finansową. Pod tym pojęciem rozumie się zdolność jednostki do wygospodarowania nadwyżki środków pieniężnych wskutek prowadzonej działalności. Nadwyżka ta, określana mianem cash flow, jest wykorzystywana do budowy szczegółowych wskaźników, jak na przykład: stopa zwrotu kapitału, dynamiczny stopień zadłużenia, dynamiczny stopień płynności. Dane potrzebne do określenia nadwyżki środków pieniężnych i szczegółowych badań dostarcza, przede wszystkim, rachunek przepływów pieniężnych.

Zazwyczaj dla uzyskania pełnego obrazu badanego zjawiska nie wystarcza ograniczenie się do jednego wskaźnika, lecz jest pożądane łączenie wskaźników w zestawy dobrane odpowiednio do potrzeb. W razie złożonych badań można posłużyć się bardziej skomplikowanymi metodami analizy oraz graficzną prezentacją wyników badań.

Wykorzystanie sprawozdań finansowych jako źródła informacji nie może ograniczać się wyłącznie do odczytania zawartych w nich informacji. Niezbędna jest ich ocena i interpretacja umożliwiająca wyjaśnienie przyczyn, ukazanie występujących prawidłowości i zależności, sygnalizowanie ewentualnych zagrożeń itp.

Pomocne w tym są badania analityczne uwzględniające potrzeby użytkowników. Dla ich przeprowadzenia duże znaczenie ma wybór bazy odniesienia, stwarzającej podstawy relatywizacji badań. W praktyce jako bazę porównań przyjmuje się założenia planowe (stopień wykonania zamierzeń), wielkości z innych okresów (dynamika zjawisk, występujące trendy) lub z innych jednostek (pozycja firmy w kontaktach z otoczeniem).

W badaniach analitycznych wykorzystuje się też różne wskaźniki, które pozwalają ustalić występujące powiązania i zależności, dynamikę i charakter zjawisk gospodarczych. Jest przy tym wskazane stosowanie zestawu uzupełniających się wskaźników. Ograniczenie się tylko do jednego czy dwóch wskaźników może bowiem prowadzić do mylnych wniosków, ponieważ badający nie uzyska kompleksowego obrazu badanych zjawisk bądź problemów. Należy też podkreślić, że dla poprawnego przeprowadzenia badań istotne znaczenie ma dobór właściwej metody badań dostosowanej do zakresu badania, specyfiki przedmiotu badań i ich celu.

Dla potrzeb wykładu wyróżniamy pięć obszarów analizy wskaźnikowej służących ocenie

Płynności finansowej,

Zadłużenia i zdolności do obsługi długu,

Sprawności działania,

Rentowności,

Rynkowej wartości akcji i kapitału.

A) Płynność finansowa - (zdolność płatnicza i równowaga finansowa)

Proces produkcji może przebiegać bez zakłóceń tylko wówczas, gdy kierownictwo przedsiębiorstwa zdoła strumień wpłat i wypłat tak skoordynować w czasie, aby środki finansowe konieczne do zrealizowania procesów produkcji były zawsze w odpowiedniej wysokości i w odpowiednim terminie do jego dyspozycji. Problem zgodności w czasie powstaje z jednej strony w wyniku różnego okresu zamrożenia kapitału w poszczególnych rodzajach majątku, na przykład w budynkach z pięćdziesięcioletnim okresem użytkowania i w zapasach materiałów, które w ciągu kilku dni zostają przetworzone i następnie sprzedane na rynku, z drugiej zaś strony z różnic w terminach, na jakie przedsiębiorstwo otrzymuje kapitał do dyspozycji.

Możliwość zamiany, bez poniesienia strat, posiadanych składników majątkowych na środki płatnicze lub pieniężne umożliwiająca terminowe pokrywanie wymaganych zobowiązań określana jest jako strukturalna zdolność płatnicza przedsiębiorstwa do bieżącego regulowania zobowiązań.

Rozbieżność między terminami wpływów pieniądza i zapadającymi terminami płatności na rzecz wierzycieli może spowodować utratę płynności finansowej, a to może doprowadzić nawet do postawienia przedsiębiorstwa w stan likwidacji i to niezależnie od wysokości osiąganych zysków. Zachowanie płynności finansowej, rozumiane jest jako zdolność przedsiębiorstwa do terminowego regulowania zobowiązań bieżących, uwarunkowanej wielkością krótkoterminowego zadłużenia oraz poziomem aktywów obrotowych.

Utrata płynności finansowej oznacza sytuację, gdy w danym momencie przedsiębiorstwo nie jest w stanie pokryć swoich wydatków operacyjnych i finansowych z bieżących przychodów i środków zakumulowanych we wcześniejszych okresach. Natomiast niewypłacalność oznacza sytuację, w której przedsiębiorstwo utraciło w sposób trwały zdolność do pokrycia swoich zobowiązań, wynikającą z faktu, że wartość jego zobowiązań przekroczyła wartość jego majątku. Oznacza to, że wypłacalność jest pojęciem szerszym od płynności finansowej oraz zdolności płatniczej - odnosi się do możliwości oddania wszystkich długów, zarówno w krótszym jak i dłuższym czasie.

Miernik oceny płynności finansowej może być wyrażony za pomocą wskaźników statycznych - dostarczających informacji o zdolności firmy do pokrycia zobowiązań bieżących w wymaganych terminach spłaty, lub wskaźników dynamicznych - dostarczających informacji o zdolności firmy do pokrycia swoich zobowiązań w długich okresach. Wskaźniki statyczne pokazują zdolność firmy do wywiązywania się z krótkoterminowych zobowiązań, czyli tych, które są płatne w przeciągu roku. Pojęcie płynność finansowa w tym znaczeniu określa się jako absolutną płynność finansową

Wskaźniki dynamiczne informują o płynności w długich okresach i są elementem składowym dynamicznego rachunku ekonomicznego. W tym przypadku przedsiębiorstwo musi przedstawić prognozę kształtowania się płynności finansowej w przyszłości, czyli próbować ująć przyszłe strumienie płatności w planie finansowym - jest to tak zwana relatywna płynność finansowa Można wyróżnić następujące wskaźniki określające płynność finansową przedsiębiorstwa w ujęciu statycznym:

Wskaźnik bieżącej płynności finansowej;

Wskaźnik płynności finansowej przyspieszonej;

Wskaźnik środków pieniężnych

Wskaźnik natychmiastowej płynności

Wskaźnik płynności gotówkowej.

(1) Wskaźnik bieżącej płynności finansowej, który określa stosunek majątku obrotowego do krótkoterminowych zobowiązań.

Wskaźnik bieżącej płynności finansowej |

= |

aktywa bieżące |

· 100 %, |

|

|

zobowiązania krótkoterminowe |

|

Ustalenie tego wskaźnika w oparciu o bilans księgowy wymaga zastosowania następującej formuły:

Wskaźnik bieżącej płynności finansowej |

= |

aktywa obrotowe-należności z tytułu dostaw i usług powyżej 12 miesięcy |

· 100 %, |

|

|

zobowiązania krótkoterminowe- zobowiązania z tytułu dostaw usług powyżej 12 miesięcy + rezerwy krótkoterminowe +rozliczenia międzyokresowe krótkoterminowe |

|

Zgodnie z klasyczną regułą finansowania, wskaźnik bieżącej płynności finansowej powinien mieć wartość w przedziale 1,2 - 2,0.,

(2) Wskaźnik płynności finansowej przyspieszonej:

Wskaźnik płynności przyspieszonej |

= |

aktywa bieżące - zapasy - rozliczenia międzyokresowe czynne |

· 100 %, |

|

|

zobowiązania bieżące |

|

Natomiast zalecana wartość wskaźnika płynności przyspieszonej wynosi 1; w teorii i w praktyce jest to ważna reguła finansowania.

(3) Wskaźnik środków pieniężnych :

Wskaźnik środków pieniężnych |

= |

Inwestycje krótkoterminowe |

· 100 %, |

|

|

zobowiązania krótkoterminowe |

|

który dotyczy majątku pieniężnego i określa stosunek sumy płynnych środków finansowych i krótkoterminowych należności do krótkoterminowych zobowiązań;

(4) Wskaźnik natychmiastowej płynności:

Wskaźnik natychmiastowej płynności |

= |

środki pieniężne+ inne aktywa pieniężne |

· 100 %, |

|

|

zobowiązania krótkoterminowe o okresie zapadalności do 3 miesięcy |

|

który określa stosunek płynnych środków finansowych i krótkoterminowych zobowiązań, których okres wymagalności przypada na najbliższe 3 miesiące;

W praktyce nie ma standardu odnoszącego się do poziomu tego wskaźnika.

(5) Wskaźnik płynności gotówkowej

Wskaźnik płynności gotówkowej |

= |

Przepływy pieniężne netto z działalności operacyjnej |

· 100 %, |

|

|

zobowiązania bieżące |

|

Czynniki kształtujące płynność finansową:

W ujęciu modelowym można je zapisać za pomocą następującej formuły:

Wskaźniki płynności są ustalane na podstawie danych pochodzących z przeszłości. W związku z tym ich znaczenie jako podstawy do prognozowania kondycji finansów przedsiębiorstwa jest ograniczone. Dokładne oszacowanie płynności finansowej w momencie sporządzania bilansu nie jest możliwe z powodu wielu ograniczeń wynikających z charakteru sprawozdań finansowych.

Dane bilansowe nie informują dokładnie o zapadających terminach płatności na rzecz wierzycieli i terminach wpływu gotówki od dłużników. Wskaźniki płynności informują tylko o przeciętnym stosunku pokrycia, który tym bardziej może się odchylać od rzeczywistego stosunku pokrycia, im mniejsza jest liczba wierzycieli i dłużników i im większy jest udział poszczególnych krótkoterminowych zobowiązań lub należności w odpowiednich pozycjach bilansu. W związku z tym pojawia się niepewność, czy należności zostaną uregulowane i nie wystąpi utrata płynności finansowej pomimo korzystnego kształtowania się wskaźników.

Oprócz wypłat związanych z regulowaniem zobowiązań powstałych w związku z finansowaniem nakładów (płace, odsetki, podatki, wydatki nadzwyczajne w związku z naprawą maszyn, na które nie zostały utworzone rezerwy lub zostały utworzone, lecz w niewystarczającej wysokości) pojawiają się wypłaty, których nie można ustalić na podstawie bilansu.

Na podstawie bilansu nie można ustalić, czy część majątku została przedstawiona jako zabezpieczenie, ustalenie zastawu lub w inny sposób została wyłączona z majątku przedsiębiorstwa jako podstawy odpowiedzialności przedsiębiorstwa wobec osób trzecich.

Nie można właściwie ustalić pozycji bilansowych z punktu widzenia płynności. Zaniżona ocena majątku, czego nie da się rozpoznać na podstawie bilansu, nie może zostać uwzględniona przy ustalaniu wskaźników płynności. Powoduje to, że ocena płynności finansowej przedsiębiorstwa jest niekorzystna, pomimo iż w rzeczywistości odpowiada wymaganiom rachowania bezpieczeństwa finansowego firmy.

Wartość wskaźników płynności finansowej obliczona na podstawie danych z bilansu w przedsiębiorstwach, których wartość produkcji ulega sezonowym wahaniom, jest uzależniona od wyboru daty sporządzenia bilansu. W przedsiębiorstwach tych z reguły na koniec sezonu istnieją niewielkie zapasy wyrobów gotowych, surowców i materiałów, ale także wysoki stan środków płatniczych i należności, natomiast na początku sezonu stosunek ten jest odwrotny.

6.Na podstawie danych z bilansu nie da się określić możliwości pozyskiwania krótkoterminowych kredytów albo ich prolongaty, dzięki którym przedsiębiorstwo może na krótki czas poprawić swoją płynność finansową.

Ocena płynności finansowej przy pomocy analizy strumieni przepływów finansowych - rachunek przepływów pieniężnych

Ze względu na ograniczone znaczenie poznawcze wskaźników bieżącej płynności finansowej opartych na danych bilansowych opracowano metody umożliwiające ustalenie oczekiwanych przepływów w przyszłości na podstawie analizy przepływów środków finansowych w przeszłości. Również te metody są oparte na danych z przeszłości, jednak ich odmienna konstrukcja, według ocen prezentowanych w literaturze, powoduje, że dzięki nim można lepiej ocenić poziom zdolności płatniczej w przyszłości.

Analiza płynności finansowej w ujęciu dynamicznym, wychodząc od danych zawartych w sprawozdaniach finansowych, a zwłaszcza w rachunku zysków i strat, pozwala obliczyć wskaźniki określające dopływ środków z działalności operacyjnej, które dają wgląd w poziom zdolności płatniczej i rozwój finansowy przedsiębiorstwa. Wskaźniki te oblicza się z zysku okresowego, powiększonego o nakłady, którym nie są przeciwstawione żadne wypłaty, na przykład amortyzacja pomniejszająca dochody będące podstawą opodatkowania:

nadwyżka finansowa

+ nakłady, które nie powodują wypłat

- dochody, które nie powodują wpłat

= przepływy pieniężne z działalności operacyjnej.

Z bardzo dużym uproszczeniem można stwierdzić, że przepływy pieniężne z działalności operacyjnej to suma zysku okresowego, odpisów amortyzacyjnych i okresowych rezerw.

Środki finansowe ustalone za pomocą rachunku przepływów pieniężnych na określony moment bilansowy nie są jednak w tym czasie do dyspozycji przedsiębiorstwa, ponieważ częściowo zostały już zainwestowane w okresie obrachunkowym, zgodnie z planami inwestycyjnymi i finansowymi, czyli przeznaczone bądź na sfinansowanie inwestycji, bądź na spłatę długów, bądź wypłacone. Znaczenie rachunku przepływów pieniężnych polega na tym, że informuje on jakie środki finansowe posiada przedsiębiorstwo z bieżącej działalności operacyjnej na pokrycie wydatków inwestycyjnych, spłatę zadłużenia i wypłatę z zysku; bieżące wydatki przedsiębiorstwa dokonywane w okresie, którego dotyczy rachunek przepływów pieniężnych zostały już odjęte.

Wadą rachunku przepływów pieniężnych jest to, że nakłady powodujące wypłaty i dochody powodujące wpłaty nie obejmują wszystkich wypłat i wpłat przedsiębiorstwa dokonywanych z procesu obrotu w okresie obrachunkowym. Brakuje tych, które wprawdzie powodują wpłaty lub wypłaty, ale nie zostaną ujawnione w sprawozdawczości finansowej i w związku z tym obliczenia w rachunku przepływów pieniężnych ogranicza się do nakładów i dochodów.

Suma przepływów pieniężnych nie zmniejszy się, jeżeli surowce i zapasy materiałowe zostaną zakupione i zapłacone w tym samym okresie obrachunkowym. Odpływ środków skompensuje podwyższenie stanu zapasów. Suma przepływów pieniężnych wzrośnie również w następstwie obrotu towarów, nawet jeżeli nie wpłyną środki finansowe, lecz tylko powstaną należności. Jeżeli przedsiębiorstwo otrzyma zaliczkę, to wpłyną środki finansowe, ale ponieważ nie powstaną żadne odpowiednie zobowiązania, także ten proces nie wywoła żadnych skutków.

Uogólniając, można stwierdzić, że obliczone za pomocą podanych reguł przepływy pieniężne umożliwiają tylko pobieżną ocenę przepływów środków płatniczych spowodowanych przez proces obrotu.

Podobnie jak pojęcie zdolność płatnicza i płynność finansowa również pojęcie równowaga finansowa jest różnie interpretowane w literaturze. W wąskim znaczeniu jest uznawane za tożsame z pojęciem płynność finansowa, co oznacza, że przedsiębiorstwo zachowuje równowagę finansową wówczas, gdy dostępne mu środki finansowe są równe lub wyższe niż przypadające zobowiązania płatnicze. Można także powiedzieć, że dostępne środki finansowe muszą być w każdym czasie równe co najmniej istniejącemu zapotrzebowaniu na nie. W szerokim znaczeniu pojęcie to obejmuje również system celów przedsiębiorstwa. W zakresie gospodarki rzeczowej przedsiębiorstwo znajduje się w równowadze finansowej wówczas, gdy realizuje produkcję i zbyt w takich ilościach, które umożliwiają mu osiągnięcie maksymalnego zysku. Dla osiągnięcia równowagi finansowej w szerokim znaczeniu nie wystarczy więc, aby przedsiębiorstwo regulowało swoje zobowiązania w zapadających terminach, lecz konieczne jest również, aby strumienie płatności były tak uporządkowane, by sprzyjały optymalnej realizacji systemu celów przedsiębiorstwa.

Zarówno dla wierzycieli, jak i właścicieli przedsiębiorstwa istotne jest odróżnienie sytuacji, w której przedsiębiorstwo nie jest w stanie pokryć swoich wydatków operacyjnych (kosztów działalności) i finansowych (spłata zobowiązań finansowych) z bieżących przychodów i środków zakumulowanych we wcześniejszych okresach, od sytuacji niewypłacalności, w której przedsiębiorstwo nie jest zdolne do pokrycia swoich zobowiązań, ponieważ przekraczają one w dającym się przewidzieć okresie wartość majątku przedsiębiorstwa.

Najogólniej mówiąc, przyczyny niewypłacalności można sprowadzić do trzech grup zjawisk:

zachodzących na szczeblu makroekonomicznym,

zachodzących na szczeblu branży,

zachodzących na poziomie przedsiębiorstwa.

Mimo, że przyczyny niewypłacalności mogą być skutkiem tych trzech grup zjawisk, to jednak analiza różnych przypadków upadłości przedsiębiorstw przeprowadzona przez wielu badaczy skłania do wniosku, że w znacznej mierze jest to bezpośredni lub pośredni efekt błędów w zarządzaniu przedsiębiorstwem. W literaturze dyskutowana jest możliwość i sposoby oddziaływania zarządu przedsiębiorstwa na poszczególne grupy zjawisk kształtujących płynność finansową.

B) Analiza zadłużenia i zdolności do obsługi długu,\

Analizę zadłużenia przedsiębiorstwa rozpoczyna się od badania struktury pasywów. Pozwala to uzyskać informacje o wielkości udziału kapitałów (funduszy) własnych i obcych w finansowaniu majątku (aktywów) oraz o relacjach między nimi. Naruszenie właściwych proporcji w tym zakresie może być powodem wystąpienia trudności finansowych oraz utraty wiarygodności firmy w kontaktach z kontrahentami, a zwłaszcza z bankami. Uzyskane informacje pozwalają ocenić politykę finansową przedsiębiorstwa.

Wskaźniki obrazujące poziom zadłużenia przedsiębiorstwa można ująć w dwie zasadnicze grupy:

wskaźniki obrazujące poziom zadłużenia przedsiębiorstwa,

wskaźniki informujące o zdolności przedsiębiorstwa do obsługi długu.

B.1. Poziom zadłużenia firmy oraz jej stabilność finansową wyraża stosunek kapitału własnego do kapitału obcego. Określenie optymalnego poziomu tego wskaźnika jest bardzo ważne dla bezpiecznego funkcjonowania firmy. Mimo tego problem ten wciąż nie został jednoznacznie rozstrzygnięty. Trudność wyznaczenia ogólnej zasady udziału obu form własności kapitałów wynika z faktu, iż kształtowanie ich na określonym poziomie jest wyrazem polityki finansowej danej firmy. Proporcja między kapitałem własnym a kapitałem obcym jest konsekwencją wyboru między ryzykiem finansowym a spodziewanymi korzyściami, wynikającymi ze zjawiska tzw. dźwigni finansowej (financial leverage). Najogólniej mechanizm jej polega na tym, że powiększenie udziału kapitałów obcych, czyli stopnia zadłużenia firmy może przyczynić się do zwiększenia rentowności kapitału własnego pod warunkiem, że stopa odsetek płaconych za korzystanie z kapitału obcego nie przekroczy rentowności kapitału całkowitego zainwestowanego w przedsiębiorstwie. W przeciwnym wypadku, gdy stopa odsetek od kapitału obcego jest wysoka, a stopień zadłużenia duży, zachodzi niebezpieczeństwo poniesienia straty i utraty części lub całości kapitału własnego. Zamiast pozytywnego efektu mechanizmu dźwigni wystąpi efekt negatywny.

Jak wynika z dotychczasowych rozważań, określenie optymalnych proporcji między kapitałem własnym a kapitałem obcym wymaga indywidualnego podejścia. Powinno być poprzedzone analizą sytuacji przedsiębiorstwa z uwzględnieniem ryzyka nadmiernego zadłużenia (ryzyko dźwigni finansowej). W tym celu należy dokładniej zbadać pasywa posługując się wskaźnikami struktury. Do podstawowych wskaźników należą:

wskaźnik zaangażowania kapitału własnego; odpowiednia wartość tego wskaźnika stanowi jeden z najważniejszych problemów polityki finansowej

wskaźnik zaangażowania kapitału obcego (wskaźnik ogólnego zadłużenia) określa poziom zadłużenia firmy. Istotne znaczenie ma przy tym wewnętrzna struktura kapitału obcego, którą można rozpatrywać ze względu na pochodzenie kapitału obcego oraz terminy spłat. W pierwszym wypadku wyróżnia się: kredyty bankowe, zobowiązania wobec dostawców i pozostałe zobowiązania. Cechą kredytów jako instrumentu finansowania jest konieczność ponoszenia kosztów odsetek i obsługi bankowej, co pomniejsza pozytywne efekty wykorzystania kapitału obcego. Obciążenie to rośnie w wypadku wystąpienia trudności finansowych.

Wskaźnik udziału zobowiązań powyżej 1 roku w zobowiązaniach ogółem

Wskaźnik zadłużenia długoterminowego,

Wskaźnik poziomu zadłużenia rzeczowych aktywów trwałych.

2. Analiza zdolności przedsiębiorstwa do obsługi długu

Ocenę zdolności przedsiębiorstwa do obsługi długu można dokonać w sposób:

Statyczny,

Dynamiczny.

Do oceny statycznej wykorzystuje się szereg wskaźników, m.in.

wskaźnik pokrycia obsługi długu (I) i (II),

wskaźnik pokrycia zobowiązań odsetkowych,

wskaźnik pokrycia obsługi długu z nadwyżki finansowej,

wskaźnik wiarygodności kredytowej,

wskaźnik pokrycia nadwyżką finansową zobowiązań generujących koszty.

Do oceny dynamicznej zdolności płatniczej można wykorzystać następujące wskaźniki:

wskaźnik pokrycia obsługi długu z gotówki operacyjnej,

wskaźnik pokrycia odsetek z gotówki operacyjnej,

wskaźnik pokrycia zobowiązań długoterminowych z gotówki operacyjnej,

wskaźnik pokrycia zobowiązań kosztowych gotówki operacyjnej,

Wskaźnik pokrycia zobowiązań ogółem z gotówki operacyjnej.

C.1. Ocena sytuacji majątkowej firmy (sprawności działania)

Możliwości produkcyjne oraz rezultaty prowadzonej działalności gospodarczej zależą w dużym stopniu od zasobów materialnych i kapitału intelektualnego, którym dysponuje firma. Ważne są, przy tym, nie tylko jego rozmiary, ale i struktura.

Składniki majątku znajdują odzwierciedlenie w aktywach bilansu, gdzie w myśl ustawy o rachunkowości są one uszeregowane według rosnącej podatności na zmianę formy. Jest to ściśle związane z szybkością, z jaką przekształcają one swą postać w ruchu okrężnym. Zgodnie z tym kryterium składniki aktywów dzielą się na dwie zasadnicze grupy, a mianowicie: aktywa (majątek) trwałe i aktywa (majątek) obrotowe. Składniki aktywów mogą być też uporządkowane odwrotnie, czyli według malejącej płynności. Wówczas pierwszą pozycję stanowią, środki pieniężne, a ostatnią — majątek trwały. Takie rozwiązanie jest, przykładowo, stosowane w USA

Majątek można sklasyfikować także posługując się kryterium przeznaczenia. Na jego podstawie wyodrębnia się majątek produkcyjny i majątek finansowy. Podział ten można odnieść także oddzielnie do majątku trwałego i majątku obrotowego. Zasady ogólnej klasyfikacji majątku firmy przedstawia tabela 3.

tabela 3. Klasyfikacja majątku firmy

Przeznaczenie Stopień płynności |

Majątek produkcyjny |

Majątek finansowy |

Majątek trwały (Aktywa trwałe) |

Rzeczowy majątek trwały (Rzeczowe aktywa trwałe) |

Należności długoterminowe Inwestycje długoterminowe |

Majątek obrotowy (Aktywa obrotowe) |

Zapasy |

Należności krótkoterminowe Inwestycje krótkoterminowe |

W ramach każdej grupy można dokonać bardziej szczegółowego podziału odpowiednio do potrzeb. Zachowanie prawidłowych proporcji między szczegółowymi składnikami majątku firmy jest warunkiem efektywnego ich wykorzystania. Badając strukturę aktywów, można ustalić, jakimi środkami i w jakich rozmiarach firma dysponuje, jakie są relacje między nimi i czy to odpowiada potrzebom wynikającym ze specyfiki i skali działalności gospodarczej firmy. Zależności w tym zakresie obrazują wskaźniki struktury aktywów (majątku).

Aktywa trwałe (majątek trwały), który angażuje kapitał na długi okres (majątek długoterminowy) jest obarczony znacznym ryzykiem. Decyzje dotyczące powiększenia składników majątku trwałego muszą więc być podejmowane szczególnie rozważnie.

Ponadto majątek trwały (aktywa trwałe) cechuje nieelastyczność. Dostosowanie go do zachodzących zmian jest trudne. Jego cykl obrotowy jest bowiem powolny. Uważa się, że rzeczowy majątek trwały ogranicza zdolność firmy do wypracowania przychodu. Należy też mieć na uwadze, iż niezależnie od faktycznego stopnia wykorzystania rzeczowego majątku trwałego, koszt jego zużycia (amortyzacja) w jednakowej wysokości obciąża koszty poszczególnych okresów w wypadku dokonywania odpisów proporcjonalnie do czasu użytkowania. W razie niepełnego wykorzystania tego majątku wyższy będzie koszt amortyzacji przypadający na jednostkę produktu gotowego, co powoduje spadek jednostkowego zysku. Podobnie będą wpływać nieefektywne koszty obsługi, konserwacji składników rzeczowego majątku trwałego itp. Z tych powodów należy unikać nadmiernego powiększania rozmiarów majątku trwałego, pamiętając jednak zarazem, że majątek ten zbyt mały w stosunku do potrzeb może hamować rozwój firmy, a zwłaszcza wykonanie zadań materialnych i finansowych.

Generalnie obowiązuje jednak zasada, że należy dążyć do minimalizacji udziału majątku trwałego, gdyż sprzyja to lepszemu wykorzystaniu potencjału majątkowego firmy (tzw. dźwignia operacyjna), wskutek czego zwiększa się obrót firmy i poprawia się jej sytuacja dochodowa. Umożliwia to wzrost zapasów i należności. Znaczny udział majątku obrotowego (aktywów obrotowych) sprawia natomiast, że dzięki dużej jego elastyczności rośnie płynność całego majątku. Majątek obrotowy wskutek krótkoterminowego angażowania kapitału można łatwo dostosowywać do zmieniającej się sytuacji firmy, co pozwala zwiększać przychody i zyski (elastyczność dyspozycyjna i dochodowa). Dzięki tym właściwościom majątek obrotowy (aktywa obrotowe) jest obarczony mniejszym ryzykiem.

Jednocześnie należy pamiętać, że stosunek majątku trwałego do majątku obrotowego jest w pewnym stopniu zdeterminowany specyfiką działalności gospodarczej firmy. Podobnie jest z relacją majątku produkcyjnego do majątku finansowego. Są bowiem branże, w których wysoki udział produkcyjnego majątku trwałego jest konieczny, jak na przykład: przemysł ciężki, rolnictwo, hotelarstwo, żegluga itp. Wielkość wskaźnika można zatem obiektywnie ocenić, porównując go z przeciętnym wskaźnikiem w branży lub ze wskaźnikiem innego przedsiębiorstwa tej samej branży (po uprzednim doprowadzeniu do porównywalności).

Wskaźniki oceny sprawności działania przedsiębiorstwa można ująć w trzech grupach:

wskaźniki oparte na kosztach przedsiębiorstwa,

wskaźniki rotacji,

wskaźniki gospodarowania zasobami.

Oprócz omówionych przyczyn kształtujących wielkość wskaźników struktury aktywów, powinno się uwzględniać odmienne oddziaływanie wahań cenowych na majątek trwały i obrotowy. Majątek trwały jest wyceniany według cen historycznych, a więc jego wartość zależy od wieku poszczególnych składników. Majątek obrotowy, który odznacza się szybszym obrotem jest wyrażony w aktualnych cenach. W konsekwencji zmiany cen mogą powodować przesunięcia w strukturze majątku firmy nawet w ciągu jednego roku.

Ograniczenie badań do syntetycznych wskaźników struktury jest zazwyczaj niewystarczające. Często jest niezbędne poznanie wewnętrznej struktury majątku trwałego (aktywów trwałych) i majątku obrotowego (aktywów obrotowych), gdyż ma ona wpływ na zdolność produkcyjną firmy.

Strukturę majątku trwałego można badać posługując się różnymi kryteriami. W aktywach bilansu znajduje odzwierciedlenie rodzajowa struktura składników majątku trwałego. Determinuje ją specyfika działalności gospodarczej danej jednostki. Wyznaczenie procentowego udziału poszczególnych składników majątku trwałego w ogólnej kwocie majątku trwałego (aktywów trwałych) lub majątku łącznego (aktywów razem) pozwala ocenić prawidłowość proporcji między tymi składnikami.

Na podstawie bilansu można też analizować strukturę majątku trwałego z podziałem na majątek produkcyjny i finansowy (por. tabela 3.4.). Również w tym wypadku znaczący wpływ wywiera przynależność branżowa firmy. Dla przykładu, w przedsiębiorstwach przemysłowych ponad 90% majątku trwałego stanowi majątek produkcyjny, w którym dominujący udział ma majątek bezpośrednio produkcyjny. Jest to, bowiem warunek ciągłości procesu produkcyjnego.

Kolejnym kryterium wyznaczającym procedurę badawczą jest struktura wiekowa rzeczowego majątku trwałego (rzeczowych aktywów trwałych), a zwłaszcza struktura wiekowa środków trwałych. Wyraża ją stopień umorzenia tych środków. Wysoki jego poziom oraz wzrostowa tendencja świadczą o starzeniu się środków trwałych, co — oprócz zwiększonych nakładów na konserwację i remonty — może utrudniać realizację zadań produkcyjnych i powodować spadek efektywności produkcji wskutek zmniejszonej wydajności. Jednocześnie sytuacja taka sygnalizuje konieczność poniesienia nakładów w celu odtworzenia środków trwałych.

Badając strukturę majątku obrotowego (aktywów obrotowych) należy zwrócić szczególną uwagę na relacje między zapasami, należnościami i środkami pieniężnymi. Utrzymywanie zapasów na wysokim poziomie powoduje zamrożenie kapitału, przyczynia się do ponoszenia kosztów związanych z ich przechowywaniem oraz do powstania ewentualnych strat (straty losowe, fizyczne zanikanie zapasów). Istotna jest przy tym struktura zapasów, które mogą składać się z materiałów, inwestycjami krótkoterminowymi, a w ich ramach półproduktów i produktów w toku oraz produktów gotowych i towarów.

W wielu krajach minimalizację zapasów materiałów osiąga się stosując na szeroką skalę logistykę. Dąży się do rozwiązań zapewniających ciągłość produkcji bez gromadzenia materiałów w magazynach (rytmiczne dostawy bezpośrednio do produkcji, just in time). Wymaga to jednak wyjątkowo precyzyjnej organizacji dostaw i solidności dostawców.

Szczególne znaczenie dla gospodarki materiałami ma unikanie zapasów nieprawidłowych (zbędnych, nadmiernych, niepełnowartościowych), które angażując środki mogą być powodem trudności płatniczych. Jednocześnie nie przyczyniają się do osiągania efektów gospodarczych. Z tych względów negatywnie oddziałują na wynik finansowy.

Duże zapasy produktów gotowych mogą natomiast świadczyć o kłopotach ze zbytem. Występowanie takich zapasów oznacza też zahamowanie ruchu okrężnego środków, co znajdzie odzwierciedlenie w spadku zdolności do finansowania prowadzonej działalności i rozwoju przedsiębiorstwa.

Należy zarazem podkreślić, że zbyt małe zapasy materiałów mogą wstrzymywać realizację zadań produkcyjnych, natomiast niedostateczne zapasy

Środki trwałe w budowie netto stanowią różnice między łączną wartością środków trwałych w budowie w roku obrotowym, a rozchodami rzeczowego majątku trwałego. produktów mogą powodować utratę potencjalnych klientów (niemożność zrealizowania zamówień, utrata kontraktów, niewykorzystane możliwości zarobkowania).

Analiza należności powinna ułatwiać czuwanie nad ich terminowym spływem oraz nad odpowiednią długością cykli rozliczeniowych z odbiorcami. Na szczególną uwagę zasługują należności o największym udziale oraz najdłużej nie spłacone. Są one obciążone dużym ryzykiem. Ich występowanie może powodować powstanie trudności płatniczych. Ograniczają też one możliwości wykorzystania środków firmy na cele związane z pomnażaniem korzyści ekonomicznych. Minimalizacja środków w należnościach umożliwia lepsze wykorzystanie własnych środków (mniejsze odsetki od obcych funduszy), może przyczyniać się do spadku roszczeń spornych. Ponadto nie ma potrzeby przeprowadzania uciążliwych czynności kontrolnych w zakresie należności, kredytów, sprzedaży.

Spośród składników majątku obrotowego (aktywów obrotowych) największą elastycznością odznaczają się środki pieniężne. Stwarza to możliwości wyboru najkorzystniejszych wariantów decyzyjnych. Środki te są wolne od ryzyka, gwarantując bezpieczny potencjał płatniczy, który stwarza możliwość swobodnej adaptacji firmy do zmian sytuacji dla osiągnięcia maksymalnych korzyści.

Struktura majątku obrotowego może być też analizowana z podziałem na majątek produkcyjny, obejmujący zapasy i na majątek finansowy, do którego zalicza się należności i krótkoterminowe aktywa finansowe.

Prawidłowość relacji w strukturze majątku (aktywów) firmy można lepiej ocenić, badając efektywność zastosowania poszczególnych składników. W tym celu można posłużyć się wskaźnikami wydajności (produktywności, intensywności), w których poszczególne składniki majątku (aktywów) porównuje się z uzyskanymi przychodami, dochodami lub kosztami czerpiąc dane z bilansu oraz rachunku zysków i strat. Tak obliczone wskaźniki ukazują związek między zaangażowanymi składnikami majątku (aktywów) a rozmiarami rezultatami działalności gospodarczej.

Reasumując, należy stwierdzić, że badanie sytuacji majątkowej powinno stanowić punkt wyjścia do dalszych badań, ponieważ od niej zależą możliwości firmy w osiąganiu określonych efektów. Jednocześnie należy przyjąć zasadę, że ujawnienie jakiejś nieprawidłowości wymaga pogłębionych badań dla jej wyjaśnienia, ustalenia przyczyn i wyznaczenia pożądanych reakcji decyzyjnych.

Analiza rentowności przedsiębiorstwa (Ocena wyniku finansowego i jego elementów)

Ocenę wyniku finansowego i jego elementów oraz ich analizę umożliwia rachunek zysków i strat. Na jego podstawie można badać następujące aspekty:

bezwzględną kwotę wyniku finansowego i jego charakter (zysk, strata),

dynamikę wyniku finansowego,

strukturę wyniku finansowego (udział wyników cząstkowych),

wskaźniki rentowności i ich dynamikę.

Bezwzględna kwota wyniku finansowego świadczy o efektywności (rentowności) gospodarowania. Zysk (wynik dodatni) oznacza efektywność (rentowność), zaś strata (wynik ujemny) jej brak. Bezwzględna kwota wyniku finansowego ma ograniczoną wymowę informacyjną. Dlatego jej ustalenie stanowi punkt wyjścia do dalszych badań.

Istotne znaczenie ma określenie tendencji kształtowania się wyniku w dłuższym przedziale czasowym. Posługiwanie się kwotami bezwzględnymi wymaga jednak uwzględnienia czynników powodujących zniekształcenia kwoty wyniku w poszczególnych okresach i utrudniających porównywalność. Taką przeszkodą w analizie może być wysoka inflacja.

Kolejnym przybliżeniem w badaniach jest poznanie struktury wyniku finansowego, na którą składają się następujące wyniki cząstkowe:

wynik ze sprzedaży produktów, towarów i materiałów,

wynik z pozostałej działalności operacyjnej,

wynik z działalności operacyjnej,

wynik z działalności finansowej

wynik z działalności gospodarczej,

wynik nadzwyczajny,

wynik finansowy brutto,

wynik finansowy netto.

Przedmiotem wnikliwego badania powinien być wynik ze sprzedaży. Zgodnie z przepisami może być on ustalany w wersji porównawczej lub kalkulacyjnej. Każdorazowo stanowi jednak różnicę między przychodami ze sprzedaży produktów, towarów i materiałów skorygowanymi o dopłaty, rabaty, opusty a kosztami uzyskania tych przychodów, po uwzględnieniu obciążeń przychodów, a także ewentualnych ich zwiększeń. Elementy składające się na wynik ze sprzedaży wymagają dalszego badania z uwzględnieniem struktury asortymentowej produktów (towarów).

Analizując przychody ze sprzedaży należy zwrócić uwagę na ich strukturę i dynamikę. To samo dotyczy analizy kosztów. Przedmiotem zainteresowania powinny być zwłaszcza te pozycje i grupy kosztów, które odgrywają istotną rolę w strukturze kosztów oraz te, które wykazują silną tendencję wzrostu. Ujawnienie takich zjawisk wymaga poszukiwania przyczyn silnej dynamiki określonych składników kosztów.

. Możliwości obiektywnej oceny poziomu efektywności (rentowności) gospodarowania firmy stwarzają wskaźniki rentowności. Dzięki nim relatywizuje się oddziaływanie wybranych wielkości na wynik finansowy. Wskutek tego staje się możliwe porównanie wyników danej firmy z wynikami innych firm lub z przeciętnym wynikiem w branży.

We wskaźnikach rentowności zysk jest odnoszony do wielkości, której efektywność jest przedmiotem badania. Zysk może występować jako:

zysk operacyjny odnoszący się do działalności, do której prowadzenia

jednostka została powołana (nie obejmuje podatku dochodowego, oprocentowania i wyniku nadzwyczajnego),zysk brutto przed opodatkowaniem i oprocentowaniem kapitału obcego,

zysk netto po wyeliminowaniu podatków i procentów.

W zależności od wielkości przyjętej za podstawę oceny rozróżnia się trzy grupy wskaźników rentowności. Są to: wskaźniki rentowności sprzedaży, rentowności majątku i rentowności kapitału.

Należy zaznaczyć, że miernik zysku w poszczególnych wskaźnikach może ulegać zmianie odpowiednio do celu badania (zysk brutto, netto, operacyjny, nadzwyczajny, z działalności finansowej itp.).

Charakteryzując pokrótce wybrane grupy wskaźników można stwierdzić, że:

wskaźniki rentowności sprzedaży pozwalają ocenić, jak korzystnie firma sprzedaje swoje wyroby. Wyrażają one, bowiem, jaką część zrealizowanej sprzedaży stanowi zysk. Inaczej mówiąc, informują one o wielkości zysku zawartego w każdej złotówce ze sprzedaży. W prezentowanym przykładzie w bieżącym roku wzrosła rentowność netto, natomiast spadła rentowność brutto sprzedanej produkcji.

Wskaźniki rentowności majątku są dowodem efektywności gospodarowania posiadanym majątkiem,

Wskaźniki rentowności kapitału informują o sile dochodowej firmy, pozwalając ustalić jej zdolność do przynoszenia dochodu z zaangażowanego kapitału (efektywność kapitału). Informacje dostarczane przez poszczególne wskaźniki rentowności kapitału zależą od przyjętej formuły ich obliczania. Należy przy tym zwrócić uwagę na występującą prawidłowość, zgodnie, z którą rentowność kapitału łącznego często jest niższa od rentowności kapitału własnego. Jest to związane ze wspomnianym już efektem dźwigni finansowej (flnancial leverage), ale i wzrostem ryzyka finansowego przedsiębiorstwa.

Posługując się różnymi wskaźnikami rentowności, należy mieć na uwadze ich wzajemny związek, ponieważ wszystkie elementy, których rentowność się ocenia przyczyniły się do powstania zysku. Uwzględnienie więzi między wskaźnikami pozwala pogłębić ocenę rentowności, zwłaszcza w aspekcie przyczynowym.

Analiza ekonomiczna w przedsiębiorstwie (M. Jarzemowska red. nauk) , PWE, Warszawa 2006, s. 135.

D. Olszewski: Zdolność płatnicza przedsiębiorstwa - koncepcje i metody oceny. „Bank

i Kredyt” 1999, nr 6.

Wskaźnik

Bieżącej = struktura x struktura instrumentów x struktura zadłużenia

Płynności aktywów finansowania

(mnożnik zadłużeniowy)

Wyszukiwarka

Podobne podstrony:

Wskazniki z AE, Archiwum, Semestr VII, Analiza ekonomiczna

inne obciążenia podatkowe, Archiwum, Semestr VII, Analiza ekonomiczna

pytania na egzamin, Archiwum, Semestr VII, Międzynarodowe stosunki gospodarcze

Wyk. zadania. analiza na egzamin, Ekonomia UWr WPAIE 2010-2013, Semestr II, Analiza Ekonomiczna

sciaga msg, Archiwum, Semestr VII, Międzynarodowe stosunki gospodarcze

7b. rachunek analityczny, Ekonomia UWr WPAIE 2010-2013, Semestr II, Analiza Ekonomiczna, Wykład

MSG wszystkie wyklady, Archiwum, Semestr VII, Międzynarodowe stosunki gospodarcze

kolo bankowosc, Archiwum, Semestr VII, Bankowość

2015-ćw-7, Studia, UR OŚ INŻ, semestr VII, prawo i ekonomia w ochronie środowiska

Wyk. syllabus 2010 analiza ekonomiczna SSE I, Ekonomia UWr WPAIE 2010-2013, Semestr II, Analiza Ekon

Rozw. zad. 10, Studia, UR OŚ, semestr VII, prawo i ekonomia w ochronie środowiska, kolos 2

MOPG1, Archiwum, Semestr VII, Metody oceny projektów gospodarczych

MOPG2, Archiwum, Semestr VII, Metody oceny projektów gospodarczych

Basel II, Archiwum, Semestr VII, Bankowość

sciaga oczachowski[1], Archiwum, Semestr VII, Projektowanie aplikacji

SCIAGA JASIULEWICZ, Archiwum, Semestr VII, Międzynarodowe stosunki gospodarcze

Projektowanie aplikacji - zagadnienia, Archiwum, Semestr VII, Projektowanie aplikacji

więcej podobnych podstron