Księgowi pytają

EkspErci

odpowiadają

BIULETYN:

KATALOG: O CO PYTAJĄ KSIĘGOWI - INFOR ORGANIZER

Data utworzenia: 2014-07-21

SPIS TREŚCI:

1. Czy jest możliwe wynajęcie samochodu zgłoszonego informacją VAT-26

2. Czy limit 50% obowiązuje w przypadku faktur za ubezpieczenie leasingowanego

samochodu

3. Czy można zaliczyć do kosztów 50% VAT nieodliczonego od samochodów

wykorzystywanych w działalności gospodarczej

4. Czy ograniczenia w odliczeniu VAT dotyczą również wózków widłowych

5. Czy dzień fizycznej likwidacji środka trwałego jest dniem zakończenia dokonywania

odpisów amortyzacyjnych

6. Czy ograniczenie w odliczaniu 50% VAT dotyczy wynajmu miejsc parkingowych dla

klientów

7. Czy wydłużenie terminu zapłaty oznacza konieczność korekty kosztów

8. Jak ustalać wymiar urlopu wypoczynkowego pracownika korzystającego z urlopu

wychowawczego

9. Jaką fakturą udokumentować sprzedaż samochodu na złom

10. Kiedy można odliczyć VAT z faktury wystawionej przed powstaniem obowiązku

podatkowego

11. Kiedy wykorzystując samochód na cele prywatne, tracimy prawo do odliczonego

50% VAT

12. Umowy zlecenia ze studentami – odpowiedzi na najczęściej zadawane pytania

Biuletyn VAT 9/2014 z 01.05.2014, str. 31

Czy jest możliwe wynajęcie samochodu zgłoszonego

informacją

PROBLEM

Jestem czynnym podatnikiem VAT. Zgłosiłem samochód, składając informację

. Czy mogę go

wynająć na kilka godzin bez utraty prawa do pełnych odliczeń? Osoba wynajmująca również jest podatnikiem

VAT, prowadzi firmę. Wynajęty samochód będzie wykorzystywać w prowadzonej działalności gospodarczej.

Jak powinienem się zachować, aby nie mieć problemów z urzędem skarbowym?

RADA

Najem stanowi rodzaj działalności gospodarczej. Dlatego możliwe jest, aby bez utraty prawa do pełnych

odliczeń wynajmował Pan posiadany samochód. Zachowanie prawa do pełnych odliczeń wymagać jednak

będzie od Pana uwzględnienia wynajmu samochodu i sposobu jego wykorzystywania w tym okresie w

prowadzonej dla niego ewidencji przebiegu pojazdu.

UZASADNIENIE

Od 1 kwietnia 2014 r. pojazdy samochodowe, ze względu na dokonywanie pełnych odliczeń od wydatków ich

dotyczących, dzieli się na:

1) pojazdy samochodowe uprawniające do pełnych odliczeń ze względu na swoje cechy,

2) pozostałe pojazdy samochodowe – pojazdy należące do tej grupy uprawniają do pełnych odliczeń, jeżeli

sposób ich wykorzystywania przez podatnika, zwłaszcza określony w ustalonych przez niego zasadach ich

używania, dodatkowo potwierdzony prowadzoną przez podatnika dla tych pojazdów ewidencją przebiegu,

wyklucza ich użycie do celów niezwiązanych z działalnością gospodarczą (art. 86a ust. 1 w zw. z art. 86a ust.

3 pkt 1 lit. a) w zw. z art. 86a ust. 4 pkt 1 ustawy o VAT).

Z treści pytania wynika, że użytkowany przez Pana samochód należy do drugiej grupy. Świadczy o tym

informacja o złożeniu przez Pana informacji

, która jest składana tylko przez podatników należących

do tej właśnie grupy (art. 86a ust. 12 ustawy o VAT).

W tym miejscu warto zaznaczyć, że wynajmowanie rzeczy, w tym pojazdów samochodowych, stanowi

działalność gospodarczą w rozumieniu VAT (jako wykorzystywanie towarów w sposób ciągły dla celów

zarobkowych – zob. art. 15 ust. 2 zdanie drugie ustawy o VAT). Prowadzi to do wniosku, że wynajęcie

samochodu przykładowo na kilka godzin stanowi jego użycie do celów związanych z działalnością

gospodarczą. Wynajęcie samochodu nie spowoduje zatem, że pojazd samochodowy podatnika zostanie uznany

za wykorzystywany do celów niezwiązanych z tą działalnością, a jednocześnie przestanie być on pojazdem

samochodowym uprawniającym do pełnych odliczeń.

Podobny wniosek płynie z opublikowanej przez Ministerstwo Finansów broszury pt. „Nowe zasady odliczania

podatku VAT od wydatków związanych z pojazdami samochodowymi”. Wynika z niej, że wynajmowanie

pojazdów samochodowych tylko w niektórych przypadkach wskazuje, iż pojazdy te nie są wykorzystywane

wyłącznie do działalności gospodarczej. Sytuacja taka ma miejsce – zdaniem Ministerstwa – jeżeli:

(...) zostaną zawarte umowy z pracownikami na wynajęcie pojazdów dla celów używania ich prywatnie, w

sytuacji gdy wynajem nie stanowi podstawowej działalności przedsiębiorstwa, a ceny wynajmu nie są cenami

rynkowymi, co łącznie może wskazywać na próbę obejścia przepisów implementujących decyzję derogacyjną.

Przy określaniu ceny (opłaty) za wynajem należy brać pod uwagę postanowienia wynikające z art. 32 ustawy o

VAT regulującego kwestię określania podstawy opodatkowania w przypadku istnienia powiązań między

nabywcą a usługodawcą.

Zatem cena za wynajem musi stanowić realne wynagrodzenie (rzeczywistą równowartość) za świadczenie tego

typu usług dostępne na rynku. Fakt, że korzystanie przez pracownika do celów prywatnych z samochodu

pracodawcy uznawane jest za dochód dla pracownika, nie oznacza, że warunek opłaty zostaje spełniony.

Również to, że pracownik wykonuje pracę na rzecz przedsiębiorstwa, nie może zostać uznane za domniemaną

płatność dokonaną przez pracownika za używanie samochodu.

Omawiany przypadek nie stanowi jednak takiej sytuacji.

A zatem możliwe jest, aby bez utraty prawa do dokonywania pełnych odliczeń wynajmował Pan (np. na kilka

godzin) posiadany samochód. Zachowanie prawa do pełnych odliczeń wymagać jednak będzie od Pana

uwzględnienia okresu wynajmu samochodu (i sposobu jego wykorzystywania w tym okresie) w prowadzonej

dla niego ewidencji przebiegu pojazdu. Samochód, o którym mowa, nie jest bowiem przeznaczony wyłącznie

do wynajmu, dlatego nie ma w omawianej sytuacji zastosowania wyłączenie z obowiązku prowadzenia

ewidencji przebiegu pojazdu (art. 86a ust. 5 pkt 1 lit. c) ustawy o VAT). A zatem okres wynajmu samochodu

nie może zostać pominięty w tej ewidencji. Zważywszy, że w okresie wynajmu samochód zostanie

udostępniony osobie niebędącej Pańskim pracownikiem, wpis do ewidencji za okres wynajmu powinien

zawierać (art. 86a ust. 8 ustawy o VAT):

● kolejny numer wpisu,

● datę i cel udostępnienia pojazdu,

● stan licznika na dzień udostępnienia pojazdu,

● liczbę przejechanych kilometrów,

● stan licznika na dzień zwrotu pojazdu,

● imię i nazwisko osoby, której udostępniony został pojazd.

Zapisu można dokonać w odrębnej ewidencji prowadzonej dla przypadków, gdy samochód użytkuje inna

osoba niż pracownik. Może to być wspólna ewidencja, ale pod warunkiem, że zawiera wymagane elementy.

PRZYKŁAD

Podatnik użytkuje wyłącznie do działalności gospodarczej samochód osobowy, dla którego prowadzi

ewidencję przebiegu oraz który został zgłoszony naczelnikowi urzędu skarbowego poprzez złożenie informacji

. 7 kwietnia 2014 r. podatnik wynajął samochód na kilka godzin również podatnikowi VAT. Nie

wyłączy to możliwości dokonywania pełnych odliczeń od wydatków związanych z samochodem, o ile

wynajęcie samochodu podatnik uwzględni w ewidencji przebiegu, dokonując wpisu zawierającego:

1) kolejny numer wpisu,

2) datę (7 kwietnia 2014 r.) i cel (wynajęcie) udostępnienia samochodu,

3) stan licznika na moment wynajęcia samochodu,

4) liczbę przejechanych kilometrów (w czasie, gdy samochód był wynajęty),

5) stan licznika na moment zwrotu wynajętego samochodu,

6) imię i nazwisko osoby, której został udostępniony samochód (najprawdopodobniej najemcy lub osoby

reprezentującej najemcę).

PODSTAWA PRAWNA:

● art. 86a ustawy z 11 marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2011 r. Nr 177, poz. 1054;

ost.zm. Dz.U. z 2014 r. poz. 312

Tomasz Krywan

prawnik, doradca podatkowy, właściciel kancelarii doradztwa podatkowego, autor licznych publikacji

CZYTAJ TAKŻE

„VAT-26 – Informacja o wykorzystaniu samochodu wyłącznie do działalności” – BV nr

„Dojazd do miejsca zamieszkania samochodem firmowym a pełne odliczenie VAT” – BV nr

„Zmiany w rozliczaniu VAT od samochodów – 1 kwietnia 2014 r.” – BV nr

Biuletyn VAT 13-14/2014 z 01.07.2014, str. 65

Czy limit 50% obowiązuje w przypadku faktur za

ubezpieczenie leasingowanego samochodu

PROBLEM

Jaką kwotę VAT można odliczyć z faktury za ratę ubezpieczenia samochodu będącego przedmiotem leasingu,

który jest wykorzystywany do celów mieszanych? Czy obowiązuje tu limit 50%?

RADA

Ograniczenie kwoty podatku naliczonego do 50% obowiązuje również w przypadku wystawianych przez

leasingodawców faktur dotyczących kosztów ubezpieczenia samochodu, gdy koszty ubezpieczenia zwiększają

podstawę opodatkowania usług leasingu. Szczegóły w uzasadnieniu.

UZASADNIENIE

Odpowiedź należy rozpocząć od wyjaśnienia, że kosztami ubezpieczenia leasingodawcy mogą obciążać

leasingobiorców na dwa sposoby.

Pierwszy scenariusz – leasingobiorca wybiera ubezpieczyciela

Pierwszy z tych sposobów obowiązuje wówczas, gdy leasingobiorcy mają swobodę wyboru ubezpieczyciela i

wybiorą ofertę przedstawioną przez leasingodawcę.

W takich przypadkach – jak wynika z wyroku Trybunału Sprawiedliwości Unii Europejskiej z 17 stycznia

– dochodzi do odrębnie opodatkowanej odsprzedaży usługi ubezpieczeniowej.

Odsprzedaż tej usługi jest zwolniona od podatku (na podstawie art. 43 ust. 1 pkt 37 ustawy o VAT), w

konsekwencji wystawiane przez leasingodawców faktury nie zawierają VAT.

Drugi scenariusz – leasingobiorca nie wybiera ubezpieczyciela

Drugi scenariusz ma zastosowanie wówczas, gdy leasingobiorcy nie mają swobody wyboru ubezpieczyciela i

na podstawie zawartej umowy leasingu obciążani są przez leasingodawcę kosztami ubezpieczenia. W tym

zakresie aktualność zachowuje uchwała Naczelnego Sądu Administracyjnego z 8 listopada 2010 r. (sygn. akt

), w której czytamy, że:

(...) podmiot świadczący usługi leasingu powinien włączyć do podstawy opodatkowania tych usług koszty

ubezpieczenia przedmiotu leasingu.

W takiej sytuacji nie dochodzi do odsprzedaży zwolnionych od podatku usług ubezpieczenia, lecz do

zwiększenia o koszty ubezpieczenia podstawy opodatkowania opodatkowanych stawką 23% usług leasingu.

Od 1 kwietnia 2014 r. kwota podatku naliczonego od wydatków związanych z pojazdami samochodowymi,

które nie są wykorzystywane wyłącznie do działalności, ograniczona jest, co do zasady, do 50% (art. 86a ust. 1

ustawy o VAT). Wydatki, których dotyczy to ograniczenie, określa art. 86a ust. 2 ustawy o VAT. Są to:

1) wydatki dotyczące nabycia, importu lub wytworzenia tych pojazdów oraz nabycia lub importu ich części

składowych;

2) wydatki dotyczące używania tych pojazdów na podstawie umowy najmu, dzierżawy, leasingu lub innej

umowy o podobnym charakterze, związane z tą umową, inne niż wymienione w pkt 3;

3) wydatki dotyczące nabycia lub importu paliw silnikowych, oleju napędowego i gazu, wykorzystywanych do

napędu tych pojazdów, usług naprawy lub konserwacji tych pojazdów oraz innych towarów i usług

związanych z eksploatacją lub używaniem tych pojazdów.

Zwrócić należy uwagę, że w pkt 2 zostały wymienione wydatki dotyczące używania tych pojazdów na

podstawie m.in. umowy leasingu, które są związane z tą umową. Nie są to zatem tylko raty leasingowe, ale

również wszelkie inne kwoty, które w myśl zawartej umowy leasingu leasingobiorca obowiązany jest uiszczać

leasingodawcy (lub podmiotowi przez niego wskazanemu). Dotyczy to również kwot z tytułu ubezpieczenia

samochodów będących przedmiotem leasingu, jeżeli powiększają one podstawę opodatkowania usług leasingu

(a więc w drugiej ze wskazanych na wstępie sytuacji). Oznacza to, że w przypadku leasingu samochodów

nieuprawniających do pełnych odliczeń kwota podatku z wystawianych przez leasingodawców faktur za

ubezpieczenie ograniczona jest, co do zasady, do 50% (na podstawie art. 86a ust. 1 w zw. z art. 86a ust. 2 pkt 2

ustawy o VAT).

Od zasady tej istnieje jeden wyjątek. Dotyczy on leasingu samochodów nieuprawniających obecnie do pełnych

odliczeń, lecz uprawniających do takich odliczeń na podstawie przepisów obowiązujących do końca marca

2014 r., jeżeli umowa ich leasingu została zarejestrowana w urzędzie skarbowym w terminie do 2 maja 2014 r.

oraz spełnione zostały pozostałe warunki określone przepisami art. 13 ustawy nowelizującej z 7 lutego 2014 r.

W takich przypadkach podatnicy zachowują bowiem prawo do dokonywania pełnych odliczeń w stosunku do

wszelkich płatności wynikających z umowy leasingu, w tym z wystawianych przez leasingodawcę faktur

dotyczących kosztów ubezpieczenia.

PRZYKŁAD

Podatnik wykonujący wyłącznie czynności opodatkowane od 2013 r. użytkuje na podstawie umowy leasingu

samochód, który zgodnie z przepisami obowiązującymi do końca marca 2014 r. uzyskał adnotację VAT-2, a

więc uprawniał do dokonywania pełnych odliczeń. Na podstawie zawartej umowy leasingu leasingodawca

obciąża podatnika kosztami ubezpieczenia samochodu, wystawiając mu faktury zawierające VAT (obliczany

według stawki 23%). Z faktur tych podatnik może odliczać:

1) całość podatku – jeżeli zarejestrował umowę leasingu w urzędzie skarbowym w terminie do 2 maja 2014 r.,

2) 50% podatku – jeżeli nie zarejestrował umowy leasingu w terminie do 2 maja 2014 r.

PODSTAWA PRAWNA:

● art. 29a ust. 1, art. 43 ust. 1 pkt 37, art. 86a oraz art. 88 ust. 3 pkt 2 ustawy z 11 marca 2004 r. o podatku od

towarów i usług – j.t. Dz.U. z 2011 r. Nr 177, poz. 1054; ost.zm. Dz.U. z 2014 r. poz. 312

● art. 13 ustawy z 7 lutego 2014 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych

ustaw – Dz.U. poz. 312

Tomasz Krywan

prawnik, doradca podatkowy, właściciel kancelarii doradztwa podatkowego, autor licznych publikacji

CZYTAJ TAKŻE

„Zmiany w rozliczeniu VAT od samochodów – 1 kwietnia 2014 r.” – BV nr

„Jak po 1 kwietnia br. rozliczać leasing samochodu” – BV nr

Monitor Księgowego 11/2014 z 01.06.2014, str. 73

Czy można zaliczyć do kosztów 50% VAT nieodliczonego od

samochodów

wykorzystywanych

w

działalności

gospodarczej

PROBLEM

Czy może być zaliczany do kosztów uzyskania przychodów nieodliczony VAT w związku z nieprowadzeniem

ewidencji przebiegu pojazdu dla celów VAT i niezgłoszeniem samochodu naczelnikowi urzędu skarbowego

informacją VAT-26? Organy podatkowe wskazują, że jeżeli podatnik ma prawo do odliczenia VAT, ale z

niego nie skorzysta, to taki VAT naliczony nie może zostać zaliczony do kosztów uzyskania przychodów.

Samochody (środki trwałe) wykorzystywane są wyłącznie do działalności gospodarczej, ale ze względu na

dodatkowe obowiązki związane z prowadzeniem ewidencji przebiegu pojazdu podatnik zrezygnował z

możliwości odliczania 100% VAT od wydatków i będzie odliczał tylko 50% VAT. Czy rezygnacja z

odliczenia 100% VAT oznacza nieskorzystanie z prawa do odliczenia VAT, a co za tym idzie – do nieuznania

50% VAT za koszt podatkowy?

RADA

Nieodliczony VAT od wydatków na samochód (50%) może być zaliczony do kosztów uzyskania przychodów

podatnika. W przypadku korzystania z ryczałtowego (50%) odliczenia VAT podatnik nie rezygnuje z

odliczenia 100% VAT, lecz dokonuje odliczenia (50%) zgodnie z art. 86a ust. 1 ustawy o VAT. Jak na razie

nie wiadomo jednak, jakie stanowisko w tej kwestii zajmą Ministerstwo Finansów oraz organy podatkowe.

UZASADNIENIE

Podatnicy mogą zaliczać do kosztów uzyskania przychodów podatek naliczony w tej części, w której zgodnie z

przepisami o podatku od towarów i usług nie przysługuje im obniżenie kwoty lub zwrot różnicy VAT (chyba

że podatek ten powiększa wartość środka trwałego lub wartości niematerialnej i prawnej) – art. 23 ust. 1 pkt 43

lit. a) tiret drugie updof. Wbrew pozorom nie jest oczywiste, czy na podstawie tego przepisu w ogóle wchodzi

w grę zaliczanie do kosztów uzyskania przychodów kwot podatku dotyczącego wydatków związanych z

samochodami, które ze względu na brzmienie przepisów art. 86a ustawy o VAT nie stanowią kwot podatku

naliczonego. Analizując art. 23 ust. 1 pkt 43 lit. a) tiret drugie updof, można bowiem twierdzić, że na

podstawie tego przepisu nie można zaliczać do kosztów uzyskania przychodów kwot niestanowiących kwot

podatku naliczonego ze względu na brzmienie art. 86a ustawy o VAT. Za stanowiskiem takim, oprócz samego

brzmienia art. 23 ust. 1 pkt 43 lit. a) updof, przemawia również treść art. 22g ust. 3 updof (przepis ten określa

sposób ustalania ceny nabycia środków trwałych), który wyraźnie wymienia, między innymi, podatek od

towarów i usług, który nie stanowi podatku naliczonego.

Należy jednak zauważyć, że od ponad 10 lat (już bowiem art. 86 ust. 3 ustawy o VAT w pierwotnym

brzmieniu obowiązującym od 1 maja 2004 r. ograniczał kwotę podatku naliczonego przy nabywaniu

samochodów, a nie prawo do odliczenia; podobnie było w przypadku kolejnych przepisów określających takie

ograniczenia, aż do przepisów obowiązujących do końca marca 2014 r. włącznie) powszechnie przyjmowano,

że na podstawie art. 23 ust. 1 pkt 43 lit. a) updof podatnicy mogą jednak zaliczać do kosztów uzyskania

przychodów kwoty podatku od towarów i usług, które nie stanowią kwot podatku naliczonego. Takie też

stanowisko przez lata prezentowały organy podatkowe (zob. przykładowo postanowienie Naczelnika II Urzędu

Skarbowego w Rzeszowie z 6 kwietnia 2006 r., sygn. II US. PB-I/415/22/06, czy interpretację indywidualną

Dyrektora Izby Skarbowej w Poznaniu z 9 marca 2009 r., sygn.

W tej sytuacji należy uznać, że zaliczanie do kosztów uzyskania przychodów kwot, które nie stanowią kwot

podatku naliczonego, jest jednak możliwe. Skoro bowiem tak długo uznawano, że art. 23 ust. 1 pkt 43 lit. a)

updof dotyczyć może takich kwot, nie ma podstaw, aby ze względu na zmianę innych przepisów (tj. przepisów

ustawy o VAT) przepis ten stosować inaczej.

Należy jednak zauważyć, że art. 23 ust. 1 pkt 43 lit. a) tiret drugie updof pozwala zaliczać do kosztów

uzyskania przychodów podatek naliczony, w stosunku do którego nie przysługuje obniżenie kwoty lub zwrot

różnicy podatku od towarów i usług. Na podstawie tego przepisu nie jest zatem możliwe zaliczanie do kosztów

uzyskania przychodów podatku naliczonego, jeżeli:

1) na podstawie obowiązujących przepisów VAT podatnikowi przysługuje prawo do obniżenia kwoty lub

zwrotu różnicy podatku od towarów i usług,

2) podatnik dobrowolnie nie korzysta z tego prawa.

Organy podatkowe uważają przy tym, że nie jest możliwe zaliczanie do kosztów uzyskania przychodów kwot

podatku naliczonego, który nie podlega odliczeniu ze względu na niespełnienie warunków określonych

przepisami VAT (zob. przykładowo interpretację indywidualną Dyrektora Izby Skarbowej w Łodzi z 30 maja

, interpretację indywidualną Dyrektora Izby Skarbowej w Katowicach

z 3 grudnia 2013 r., sygn.

, czy interpretację indywidualną Dyrektora Izby

Skarbowej w Bydgoszczy z 29 stycznia 2014 r., sygn.

). Podobne stanowisko zajął

również Wojewódzki Sąd Administracyjny w Gdańsku w wyroku z 27 maja 2013 r., sygn. akt

Podobna sytuacja mogłaby mieć miejsce w omawianym przypadku, gdyby przepisy art. 86a ustawy o VAT

przewidywały, że kwotę podatku naliczonego stanowią całe kwoty podatku dotyczące wydatków związanych z

samochodami, jeżeli podatnicy spełniają określone warunki. Przepisy art. 86a ustawy o VAT mają jednak inny

charakter. Ustanawiają one bowiem zasadę, że kwotę podatku naliczonego stanowi tylko 50% kwot podatku

dotyczących wydatków związanych z samochodami (zob. art. 86a ust. 1 ustawy o VAT), a następnie określają

wyjątki od tej zasady, gdy ograniczenie to nie ma zastosowania. A zatem w tym przypadku podatnicy, którzy

nie decydują się na spełnienie określonych przepisami warunków, nie tyle rezygnują z uznania części kwoty

podatku za kwotę podatku naliczonego (w uproszczeniu – nie tracą prawa do odliczenia tej kwoty), ile

rezygnują z możliwości uznania części kwoty podatku niestanowiącej kwoty podatku naliczonego za kwotę

podatku naliczonego (rezygnują z możliwości zwiększenia kwoty podatku naliczonego).

Dlatego też, zdaniem autora, w omawianym przypadku nie ma miejsca sytuacja, w której kwoty podatku nie

stanowią kwoty podatku naliczonego ze względu na niespełnienie warunków określonych przepisami VAT,

lecz sytuacja, w której kwoty podatku nie stanowią kwoty podatku naliczonego ze względu na brzmienie art.

86a ust. 1 ustawy o VAT. W konsekwencji – na podstawie art. 23 ust. 1 pkt 43 lit. a) tiret drugie updof

podatnicy mogą zaliczać do kosztów uzyskania przychodów kwoty podatku, które ze względu na brzmienie

przepisów art. 86a ustawy o VAT nie stanowią kwot podatku naliczonego.

Niestety, do dzisiaj nie wiadomo, jakie stanowisko w tej kwestii zaprezentuje Ministerstwo Finansów oraz

organy podatkowe. Należy jednak przypuszczać, że skoro nie kwestionowały w poprzednich latach prawa do

zaliczania do kosztów VAT nieodliczonego od samochodów, nie będą tego robiły również po 1 kwietnia br.

PODSTAWA PRAWNA:

● art. 23 ust. 1 pkt 43 lit. a) tiret drugie ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych

– j.t. Dz.U. z 2012 r., poz. 361; ost.zm. Dz.U. z 2014 r., poz. 312

● art. 86a ustawy z 11 marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2011 r. Nr 177, poz. 1054;

ost.zm. Dz.U. z 2014 r., poz. 312

Tomasz Krywan

prawnik, doradca podatkowy, właściciel kancelarii podatkowej, autor licznych publikacji z zakresu prawa

podatkowego

Biuletyn VAT 9/2014 z 01.05.2014, str. 49

Czy ograniczenia w odliczeniu VAT dotyczą również wózków

widłowych

PROBLEM

W magazynie mamy kilka wózków widłowych. Czy po zmianach możemy nadal odliczać 100% VAT od

zakupu paliwa do nich?

RADA

Tak, nadal można odliczać 100% VAT. Nie trzeba w tym przypadku spełniać żadnych dodatkowych

warunków.

UZASADNIENIE

Nowe zasady odliczeń dotyczą pojazdów samochodowych w rozumieniu przepisów o ruchu drogowym o

dopuszczalnej masie całkowitej nieprzekraczającej 3,5 tony. Oznacza to, że gdy według ustawy o ruchu

drogowym nie jest to pojazd samochodowy, nie stosujemy ograniczeń w odliczeniu VAT.

Do pojazdów samochodowych zaliczamy m.in.:

● motocykle,

● quady,

● samochody osobowe,

● samochody ciężarowe,

● amochody specjalne.

W ustawie – Prawo o ruchu drogowym wymieniana jest kategoria pojazdu wolnobieżnego, do której zaliczamy

wózki widłowe.

Jak z tego wynika, na podstawie obowiązujących przepisów Prawa o ruchu drogowym wózek widłowy zalicza

się do pojazdów wolnobieżnych, a tym samym nie można go zaliczyć według obowiązującej klasyfikacji do

pojazdów samochodowych.

Wózek widłowy jest środkiem transportu przeznaczonym konstrukcyjnie do przenoszenia ładunków w obrębie

zakładów pracy. PKWiU klasyfikuje wózki widłowe w grupowaniu „urządzenia dźwigowe i chwytarki” – w

kategorii „wózki widłowe, pozostałe wozy i wózki transportu wewnętrznego PKWiU 28.22.15”. Jest to

odrębna kategoria obok samochodów.

Wózki widłowe nie są więc zaliczane do samochodów osobowych ani do pojazdów samochodowych

poruszających się po drogach. Oznacza to, że ograniczenia w prawie do odliczania VAT od paliwa nie mają do

nich zastosowania.

SŁOWNICZEK

Pojazdami samochodowymi są pojazdy silnikowe, których konstrukcja umożliwia jazdę z prędkością

przekraczającą 25 km/h.

Pojazd wolnobieżny – pojazd silnikowy, którego konstrukcja ogranicza prędkość jazdy do 25 km/h, z

wyłączeniem ciągnika rolniczego.

PODSTAWA PRAWNA:

● art. 2 pkt 34, art. 86a ustawy z 11 marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2011 r. Nr 177,

poz. 1054; ost.zm. Dz.U. z 2014 r. poz. 312

Marcin Jasiński

ekspert w zakresie VAT, autor licznych publikacji

Monitor Księgowego 8/2014 z 15.04.2014, str. 61

Czy dzień fizycznej likwidacji środka trwałego jest dniem

zakończenia dokonywania odpisów amortyzacyjnych

PROBLEM

W marcu 2014 r. podjęliśmy decyzję o likwidacji maszyny produkcyjnej, natomiast w kwietniu 2014 r.

dokonaliśmy jej fizycznej likwidacji. W dniu likwidacji maszyna nie była jeszcze całkowicie umorzona. W

którym miesiącu należy dokonać ostatniego odpisu amortyzacyjnego – w marcu czy w kwietniu?

RADA

Jeśli jednostka przeznaczyła maszynę do likwidacji w marcu 2014 r., to w tym miesiącu dokona ostatniego

odpisu amortyzacyjnego. Data dokonania fizycznej likwidacji (tu kwiecień 2014 r.) wpłynie natomiast na

okres, w którym można nieumorzoną wartość początkową środka trwałego uznać za koszt uzyskania

przychodów. Szczegóły – w uzasadnieniu.

UZASADNIENIE

Ustawa o rachunkowości wskazuje (art. 32 ust. 1), że odpisów amortyzacyjnych lub umorzeniowych od środka

trwałego dokonuje się drogą systematycznego, planowego rozłożenia jego wartości początkowej na ustalony

okres amortyzacji. Rozpoczęcie amortyzacji następuje nie wcześniej niż po przyjęciu środka trwałego do

używania, a jej zakończenie – nie później niż z chwilą zrównania wartości odpisów amortyzacyjnych lub

umorzeniowych z wartością początkową środka trwałego lub przeznaczenia go do likwidacji, sprzedaży lub

stwierdzenia jego niedoboru, z ewentualnym uwzględnieniem przewidywanej przy likwidacji ceny sprzedaży

netto pozostałości środka trwałego.

Z kolei w ustawach podatkowych (art. 16h ust. 1 pkt 1 updop i art. 22h ust. 1 pkt 1 updof) wskazuje się, że

odpisów amortyzacyjnych dokonuje się od wartości początkowej środków trwałych lub wartości

niematerialnych i prawnych począwszy od pierwszego miesiąca następującego po miesiącu, w którym ten

środek lub wartość wprowadzono do ewidencji, do końca tego miesiąca, w którym następuje zrównanie sumy

odpisów amortyzacyjnych z ich wartością początkową lub w którym postawiono je w stan likwidacji, zbyto lub

stwierdzono ich niedobór.

We wskazanych przepisach mówi się zatem albo o momencie „przeznaczenia środka trwałego do likwidacji”

albo „postawienia środka trwałego w stan likwidacji”. Jak można zauważyć, oba te terminy są praktycznie

identyczne, a zarazem różne od „daty dokonania fizycznej likwidacji środka trwałego”. Jeśli zatem w

rozpatrywanym przypadku jednostka przeznaczyła maszynę do likwidacji w marcu 2014 r., to w tym miesiącu

dokona ostatniego odpisu amortyzacyjnego. Tak dokonany odpis będzie uznawany nie tylko za koszt

bilansowy, ale też za koszt uzyskania przychodów.

Zapisy w księgach rachunkowych dokładnie odróżniają moment postawienia w stan likwidacji (czasami

nazywany też likwidacją księgową) od likwidacji fizycznej. Likwidacja księgowa odbywa się na podstawie

wewnętrznego dokumentu księgowego „Likwidacja środka trwałego – LT” (po uprzednim uzyskaniu pisemnej

decyzji kierownika jednostki lub osoby uprawnionej do podejmowania tego typu decyzji) w sposób

następujący:

Ma konto 010 „Środki trwałe” – wartość początkowa

Wn konto 070 „Odpisy umorzeniowe środków trwałych” – wartość dotychczasowego umorzenia

Wn konto 765 „Pozostałe koszty operacyjne” – nieumorzona wartość

Likwidacja księgowa nie oznacza fizycznej likwidacji środka trwałego. Dlatego środek trwały wyksięgowany

z ewidencji bilansowej, a przeznaczony do likwidacji należy wprowadzić do ewidencji pozabilansowej

zapisem jednostronnym (pod datą postawienia w stan likwidacji, równocześnie z wyksięgowaniem z ewidencji

bilansowej):

Wn konto pozabilansowe 090 „Środki trwałe w likwidacji”

Dokonanie fizycznej likwidacji środka trwałego musi zostać również odpowiednio udokumentowane. Dzieje

się to zazwyczaj na podstawie protokołu fizycznej likwidacji środka trwałego. Dokument ten jest podstawą

wyksięgowania środka trwałego z ewidencji pozabilansowej (również zapisem jednostronnym):

Ma konto pozabilansowe 090 „Środki trwałe w likwidacji”

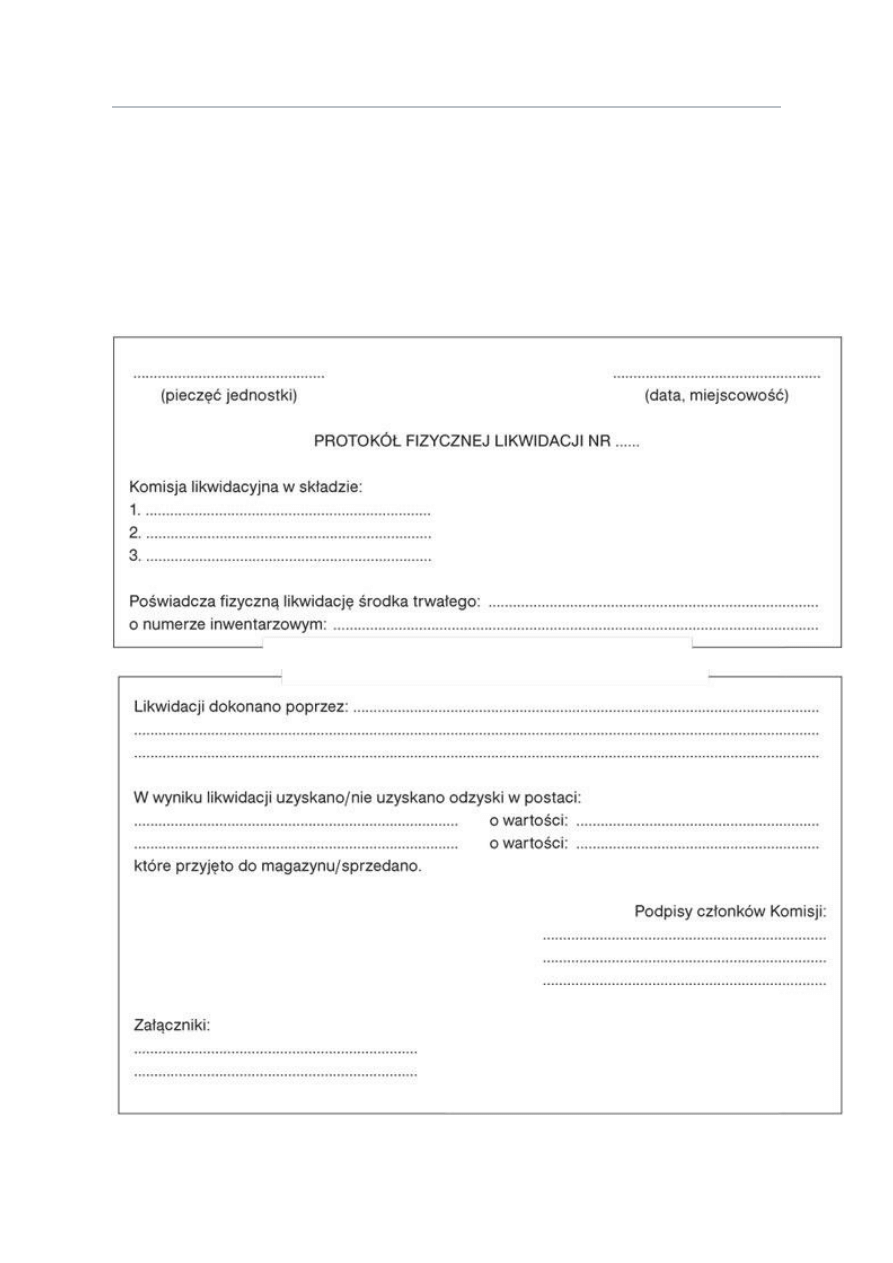

Wzór. Protokół fizycznej likwidacji środka trwałego:

Należy zaznaczyć, że amortyzacja za okres do dnia przeznaczenia środka trwałego do likwidacji, jeśli

oczywiście dotyczy środka trwałego służącego prowadzonej działalności gospodarczej, będzie stanowiła

koszty podatkowe. Inaczej jest w przypadku nieumorzonej wartości środka trwałego na moment likwidacji

fizycznej. Jak stanowi art. 16 ust. 1 pkt 6 updop (i analogicznie art. 23 ust. 1 pkt 6 updof), nie uważa się za

koszty uzyskania przychodów strat powstałych w wyniku likwidacji nie w pełni umorzonych środków

trwałych, jeżeli środki te utraciły przydatność gospodarczą na skutek zmiany rodzaju działalności. A zatem

kosztem uzyskania przychodu będzie nieumorzona część wartości początkowej środka trwałego, jeśli

likwidacja nastąpiła z innej przyczyny niż zmiana rodzaju działalności. Strata powstała w wyniku likwidacji

będzie uznana podatkowo nie w momencie postawienia środka trwałego w stan likwidacji, lecz w dacie

dokonania fizycznej likwidacji. W rozpatrywanym przypadku data dokonania fizycznej likwidacji nastąpiła w

kwietniu 2014 r. – zatem jednostka będzie mogła w kwietniu 2014 r. uznać nieumorzoną wartość początkową

środka trwałego za koszt uzyskania przychodów.

PODSTAWA PRAWNA:

● art. 32 ust. 1 ustawy z 29 września 1994 r. o rachunkowości – j.t. Dz.U. z 2013 r., poz. 330; ost.zm. Dz.U. z

2013 r., poz. 613

● art. 22h ust. 1 pkt 1, art. 23 ust. 1 pkt 6 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych

– j.t. Dz.U. z 2012 r., poz. 361; ost.zm. Dz.U. z 2014 r., poz. 312

● art. 16 ust. 1 pkt 1, art. 16h ust. 1 pkt 6 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób

prawnych – j.t. Dz.U. z 2011 r. Nr 74, poz. 397; ost.zm. Dz.U. z 2014 r., poz. 312

Anna K. Kowal

biegły rewident, ekspert w zakresie podatków dochodowych i VAT

Biuletyn VAT 11/2014 z 01.06.2014, str. 36

Czy ograniczenie w odliczaniu 50% VAT dotyczy wynajmu

miejsc parkingowych dla klientów

PROBLEM

Firma wykorzystuje samochody do celów mieszanych oraz wyłącznie do działalności. Wynajmujemy miejsca

parkingowe na terenie biurowca dla własnych samochodów oraz dla naszych klientów. Na każde miejsce

otrzymujemy osobną fakturę. Jak w tej sytuacji odliczać VAT? Czy 50% odliczamy tylko od miejsc

służbowych, a od pozostałych miejsc możemy odliczyć 100%? Czy od wszystkich powinniśmy odliczyć 50%?

RADA

Z faktur za wynajem miejsc parkingowych dla klientów podatek może być odliczany w całości. Natomiast

wysokość odliczenia z faktur dokumentujących wynajmowanie przez Państwa służbowych miejsc

parkingowych zależy od tego, czy są one przyporządkowane do konkretnych samochodów. Szczegóły w

uzasadnieniu.

UZASADNIENIE

Od 1 kwietnia 2014 r. kwota podatku naliczonego od wydatków związanych z pojazdami samochodowymi

ograniczona jest do 50%, gdy samochód jest wykorzystany do celów mieszanych (art. 86a ust. 1 ustawy o

VAT). Wydatki, których dotyczy to ograniczenie, określa art. 86a ust. 2 ustawy o VAT.

Wydatki związane z pojazdami samochodowymi, których dotyczy ograniczenie kwoty podatku

naliczonego do 50%

1) wydatki dotyczące nabycia, importu lub wytworzenia tych pojazdów oraz nabycia lub importu ich

części składowych;

2) wydatki dotyczące używania tych pojazdów na podstawie umowy najmu, dzierżawy, leasingu lub

innej umowy o podobnym charakterze, związane z tą umową, inne niż wymienione w pkt 3;

3) wydatki dotyczące nabycia lub importu paliw silnikowych, oleju napędowego i gazu,

wykorzystywanych do napędu tych pojazdów, usług naprawy lub konserwacji tych pojazdów oraz innych

towarów i usług związanych z eksploatacją lub używaniem tych pojazdów.

Do usług związanych z eksploatacją lub używaniem tych pojazdów należy zaliczyć m.in. usługi związane z ich

parkowaniem, np. usługi wynajmu miejsc parkingowych.

Chociaż z przepisów nie wynika to wprost, nie ulega wątpliwości, że ograniczenia dotyczą zakupów towarów i

usług związanych z eksploatacją lub używaniem pojazdów samochodowych przez dokonujących tych

zakupów podatników. Ograniczenia nie dotyczą zakupów towarów i usług związanych z eksploatacją lub

używaniem pojazdów samochodowych przez inne podmioty. Przyjęcie odmiennego stanowiska prowadziłoby

bowiem do absurdalnego wniosku, że, przykładowo, ograniczenie kwoty podatku naliczonego do 50% dotyczy

wszystkich zakupów dokonywanych przez podatników prowadzących warsztaty samochodowe, np. zakupów

części zamiennych do naprawianych samochodów klientów.

Uznać zatem należy, że wskazane na wstępie ograniczenie kwoty podatku naliczonego do 50% nie ma

zastosowania w przypadku dokonywania zakupów towarów i usług związanych z zapewnieniem miejsc

parkingowych dla klientów podatników. Podatek z faktur dokumentujących usługi wynajmu miejsc

parkingowych mogą zatem Państwo odliczać w całości (w 100%).

Niekoniecznie przy tym limit 50% obowiązuje w przypadku wynajmu miejsc parkingowych dla samochodów

służbowych. Uznać bowiem należy, że limit ten obowiązuje wyłącznie w stosunku do wydatków, które

bezpośrednio można powiązać z konkretnym pojazdem samochodowym nieuprawniającym do pełnych

odliczeń. W przypadku wynajmu miejsc parkingowych limit ten obowiązuje zatem tylko, jeżeli wynajmowane

miejsce parkingowe jest przyporządkowane do konkretnego pojazdu samochodowego, który nie uprawnia do

dokonywania pełnych odliczeń. W przypadku wynajmu innych miejsc (nieprzyporządkowanych do

konkretnych pojazdów samochodowych oraz przyporządkowanych do pojazdów samochodowych

uprawniających do dokonywania pełnych odliczeń) limit 50% nie obowiązuje.

A zatem kwota podatku naliczonego z faktur dokumentujących wynajmowanie przez Państwa służbowych

miejsc parkingowych zależy od tego, czy są one przyporządkowane do samochodów wykorzystywanych do

celów mieszanych. Jeżeli tak, limit 50% niewątpliwie obowiązuje. W przeciwnym razie z faktur za wynajem

miejsc parkingowych również w tym zakresie mogą Państwo, zdaniem autora, odliczać VAT w całości. Należy

jednak pamiętać, że przyjęcie takiego stanowiska jest ryzykowne, gdyż nie ma wyjaśnień organów

podatkowych potwierdzających jego prawidłowość.

PODSTAWA PRAWNA:

● art. 86a ust. 1 i 2 ustawy z 11 marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2011 r. Nr 177, poz.

1054; ost.zm. Dz.U. z 2014 r. poz. 312

Tomasz Krywan

prawnik, doradca podatkowy, właściciel kancelarii doradztwa podatkowego, autor licznych publikacji

CZYTAJ TAKŻE

„Zmiany w rozliczeniu VAT od samochodów – 1 kwietnia 2014 r.” – BV nr

„Czy jest możliwe wynajęcie samochodu zgłoszonego informacją VAT-26” – BV nr

„Specjalny system korekt dla samochodów” – BV nr

Monitor Księgowego 12/2014 z 15.06.2014, str. 69

Czy wydłużenie terminu zapłaty oznacza konieczność

korekty kosztów

PROBLEM

Spółka z o.o. nabyła od kontrahenta partię towaru, a transakcja została udokumentowana fakturą z 31-

dniowym terminem płatności. Fakturę w kwocie netto spółka zaliczyła do kosztów podatkowych w dniu jej

otrzymania. Na skutek przejściowych trudności z płynnością finansową spółka nie była w stanie dokonać

zapłaty w umówionym terminie i była zmuszona zwrócić się o odroczenie terminu płatności. Strony zawarły

finalnie pisemne porozumienie o przedłużeniu terminu płatności o kolejne 80 dni. Spółka zamierza uregulować

zobowiązanie z końcem nowo umówionego terminu. Czy spółka słusznie uważa, że zapłata w tych warunkach

nie będzie skutkować koniecznością dokonania korekty (pomniejszenia) kosztów uzyskania przychodów?

RADA

Niestety, stanowisko spółki nie jest prawidłowe. Spółka zamierza dokonać płatności po upływie terminu

płatności dłuższego niż 60 dni (łącznie 101 dni). Spółka będzie zobligowana do zmniejszenia swych kosztów

podatkowych z upływem 90 dni od daty zaliczenia kwoty z faktury do kosztów.

UZASADNIENIE

W opisanym stanie faktycznym w związku z przedłużeniem terminu płatności o 80 dni od upływu pierwotnego

terminu płatności, wynoszącego początkowo 21 dni – nowy termin płatności wynosi 101 dni. Oznacza to, że

spółka powinna zastosować art. 15b ust. 2 updop. Tym samym będzie zobowiązana do zmniejszenia kosztów

uzyskania przychodów o kwotę wynikającą z faktury z upływem 90 dni od daty zaliczenia tej kwoty do

kosztów uzyskania przychodów. Oczywiście strony umowy mają pełne prawo dokonywać w zasadzie

dowolnych ustaleń w zakresie umówienia terminu zapłaty należności. Nie ma to jednak wpływu na

konieczność zastosowania omawianych przepisów podatkowych. Stosowanie przepisów o korekcie kosztów

nie jest wyłączone w sytuacji zgody kontrahenta na przedłużenie terminu płatności. Termin 60-dniowy odnosi

się do łącznego terminu płatności, a nie tylko do czasu przedłużenia. W przypadku spółki dodatkowy termin

wynosił 80 dni, jednak łączny termin płatności to 101 dni (21 plus 80).

Stanowisko takie potwierdził Minister Finansów, m.in. w interpretacji Dyrektora Izby Skarbowej w

Bydgoszczy z 25 kwietnia 2013 r., sygn.

. W zbliżonym stanie faktycznym (przedłużenie

terminu płatności łącznie do dłuższego niż 90-dniowy) organ podatkowy stwierdził:

(...), w sytuacji ustalenia przez strony terminu płatności dłuższego niż 60 dni, podatnik będzie zobowiązany do

dokonania zmniejszenia kosztów podatkowych o kwotę wynikającą z faktury lub innego dokumentu z

upływem 90 dni od daty zaliczenia tej kwoty do kosztów uzyskania przychodów, jeżeli w tym terminie kwota

ta nie zostanie uregulowana. Zmniejszenia kosztów podatkowych (ewentualnie zwiększenia przychodów

podatkowych) należy więc dokonać w odniesieniu do tej kwoty wynikającej z faktury lub innego dokumentu,

która została uprzednio zaliczona do kosztów podatkowych, a która nie została zapłacona w terminie 30 dni od

upływu terminu płatności lub 90 dni od zaliczenia jej do kosztów podatkowych, jeżeli termin płatności jest

dłuższy niż 60 dni.

Zmniejszenia kosztów należy dokonać w miesiącu, w którym upływa termin 90 dni (art. 15b ust. 3 updop).

Jeżeli po dokonaniu zmniejszenia spółka ureguluje zobowiązanie, to zwiększy koszty uzyskania przychodów o

kwotę dokonanego zmniejszenia (art. 15b ust. 4 updop).

W sytuacji gdyby w miesiącu dokonania zmniejszenia spółka nie ponosiła kosztów podatkowych lub ponosiła

je w kwocie niższej niż kwota zmniejszenia, to ma obowiązek zwiększyć przychody. Przychody należy

zwiększyć o kwotę, o którą nie zostały zmniejszone koszty podatkowe (art. 15b ust. 5 updop).

PRZYKŁAD

CINEX Sp. z o.o. zakupiła na potrzeby prowadzonej działalności dwa wyspecjalizowane samochody

ciężarowe. Zakup został dokonany 1 lutego 2014 r. i w tym dniu spółka zaliczyła do kosztów podatkowych

kwotę netto 1 230 000 PLN wskazaną w fakturze. Termin płatności określono na 14 dni (15 lutego). Niestety,

pomimo otrzymania promesy bank w ostatniej chwili odmówił spółce CINEX udzielenia kredytu, co

spowodowało, iż dochowanie terminu płatności nie było możliwe. CINEX 13 lutego dokonała zapłaty jedynie

kwoty 330 000 PLN netto, podczas gdy termin płatności pozostałej części ceny został umownie przedłużony o

kolejne 50 dni (do 5 kwietnia). Czy CINEX powinna dokonać korekty kosztów podatkowych?

Należy zauważyć, że kwestia korekty dotyczy tu jedynie kwoty 900 000 PLN, ponieważ kwota 330 000 PLN

została zapłacona przez CINEX w pierwotnym terminie 14-dniowym. Łączny termin płatności pozostałej

kwoty 900 000 PLN wynosi 64 dni, a więc jest dłuższy niż 60 dni, co powoduje konieczność zastosowania

przez CINEX przepisu art. 15b ust. 2. Oznacza to, że jeśli CINEX nie dokona płatności do 30 maja (90 dni od

daty zaliczenia do kosztów podatkowych), będzie zobligowana do pomniejszenia kosztów podatkowych maja

2014 r. Zakładając przykładowo, iż koszty podatkowe tego miesiąca wyniosą 350 000 PLN, to CINEX

zmniejszy je do 0 i jednocześnie powiększy swoje przychody w maju 2014 r. o 550 000 PLN (pozostałą część

z 900 000 PLN).

PODSTAWA PRAWNA:

● art. 15b ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych – j.t. Dz.U. z 2011 r. Nr 74,

poz. 397; ost.zm. Dz.U. z 2014 r., poz. 598

Marcin Gawlik

prawnik, doradca podatkowy, autor licznych publikacji z zakresu prawa podatkowego

CZYTAJ TAKŻE

„Korekta kosztów – wnioski z interpretacji organów podatkowych wydanych w 2013 r.” – Mk nr

Monitor Prawa Pracy i Ubezpieczeń 10/2014 z 15.05.2014, str. 45

Jak ustalać wymiar urlopu wypoczynkowego pracownika

korzystającego z urlopu wychowawczego

PROBLEM

Pracownica urodziła dziecko 10 lipca 2012 r. Wykorzystała urlop macierzyński. Następnie złożyła wniosek o

urlop wypoczynkowy, który rozpoczął się 27 grudnia 2012 r. i był to urlop przysługujący za 2012 r. Urlop ten

trwał do 5 lutego 2013 r. Następnie pracownica złożyła wniosek o urlop wychowawczy na okres od 6 lutego

2013 r. do 6 lutego 2014 r. Po tym okresie pracownica złożyła kolejny wniosek o urlop wychowawczy na

okres od 7 lutego 2014 r. do 7 lutego 2015 r. Czy pracownica ma prawo wykorzystać urlop wychowawczy na

nowych zasadach, tj. w 5 częściach do ukończenia przez dziecko 5. roku życia, czy na starych zasadach? Czy

pracownicy należy naliczyć urlop wypoczynkowy za 2013 r. i kolejne lata?

RADA

Państwa pracownica będzie mogła wykorzystać urlop wychowawczy w 5 częściach do ukończenia przez

dziecko 5 lat. Za 2013 r. pracownicy będzie przysługiwał urlop wypoczynkowy w pełnym wymiarze, tj. 26 lub

20 dni urlopu, ponieważ nabyła prawo do tego urlopu 1 stycznia 2013 r., kiedy przebywała na urlopie

wypoczynkowym. Jeżeli natomiast przez cały 2014 r. pracownica będzie przebywała na urlopie

wychowawczym, to nie nabędzie prawa do urlopu wypoczynkowego za ten rok. W przypadku gdy wróci do

pracy w 2015 r., nabędzie prawo do urlopu w wymiarze proporcjonalnym do okresu świadczenia pracy po

powrocie z urlopu.

UZASADNIENIE

Od 1 października 2013 r. urlop wychowawczy może być wykorzystany w 5 częściach, a nie jak do tej pory w

4 częściach (art. 186 § 8 Kodeksu pracy). Ta nowelizacja weszła w życie w czasie korzystania przez Państwa

pracownicę z urlopu wychowawczego. Natomiast, zgodnie z przepisami przejściowymi, pracownik, który w

dniu wejścia w życie nowelizacji korzysta w częściach z urlopu wychowawczego, tak jak Państwa pracownica,

ma prawo do różnicy między liczbą części dotychczas wykorzystanych na dane dziecko a 5 częściami, jakie

obecnie przysługują (art. 2 ustawy z 26 lipca 2013 r. o zmianie ustawy – Kodeks pracy). Zatem Państwa

pracownica może wykorzystać ten urlop w 5 częściach, ponieważ w dniu wejścia w życie nowelizacji była w

trakcie korzystania z pierwszej części urlopu wychowawczego.

Nowelizacja wydłużająca wiek dziecka uprawniający pracowników do urlopu wychowawczego z 4 do 5 lat

weszła w życie 17 czerwca 2013 r. Nie wprowadziła ona żadnych przepisów przejściowych. Ponieważ

Państwa pracownica korzysta z urlopu wychowawczego w częściach i o drugą część wnioskowała już po 17

czerwca 2013 r., należy uznać, że pracownicy przysługuje urlop wychowawczy na dziecko do ukończenia

przez nie 5. roku życia.

Państwa pracownica prawo do urlopu wypoczynkowego za 2013 r. nabyła 1 stycznia tego roku, kiedy

przebywała na urlopie wypoczynkowym. Pracownicy przebywający na urlopie wypoczynkowym nabywają

bowiem za ten okres prawo do urlopu wypoczynkowego. Za 2013 r. pracownicy będzie przysługiwać prawo

do urlopu w pełnym wymiarze, tj. 26 dni lub 20 dni. Obniżenie wymiaru urlopu wypoczynkowego następuje w

przypadku, gdy pracownik powraca z takiego urlopu w następnym roku niż rok, w którym rozpoczął ten urlop.

PRZYKŁAD

Pracownik korzystał z urlopu wychowawczego od 20 stycznia 2013 r. do 14 kwietnia 2014 r. Za 2013 r.

pracownik nabył prawo do pełnego wymiaru urlopu wypoczynkowego (20 lub 26 dni) 1 stycznia 2013 r.

Natomiast za 2014 r. pracownik nie nabył prawa do urlopu wypoczynkowego 1 stycznia 2014 r., ponieważ

korzystał wtedy z urlopu wychowawczego i w tym czasie jego prawa i obowiązki były zawieszone. Pracownik

nabył prawo do urlopu wypoczynkowego dopiero po powrocie do pracy z tego urlopu – w wymiarze

proporcjonalnym do okresu pozostałego do końca danego roku kalendarzowego, czyli za okres od kwietnia do

grudnia 2014 r., a więc 9/12 z przysługujących mu 20 albo 26 dni urlopu.

Od 1 października 2013 r. zmieniły się przepisy dotyczące naliczania urlopu wypoczynkowego dla osób

powracających po urlopie wychowawczym. Zgodnie z nowymi przepisami, jeżeli okres urlopu

wychowawczego przypada po nabyciu przez pracownika prawa do urlopu w danym roku kalendarzowym,

wymiar urlopu pracownika powracającego do pracy w ciągu tego samego roku kalendarzowego nie ulega

proporcjonalnemu obniżeniu (art. 155

2

§ 2 Kodeksu pracy). Oznacza to, że pracownik zachowuje prawo do

urlopu w pełnym wymiarze, bez pomniejszania go o okres przebywania na urlopie wychowawczym. Dotyczy

to jednak wyłącznie sytuacji, w której urlop wychowawczy rozpoczyna się po 1 stycznia danego roku, a więc

po nabyciu przez pracownika prawa do urlopu wypoczynkowego, a pracownik powraca do pracy w tym

samym roku.

PRZYKŁAD

Pracownica korzysta z urlopu wychowawczego od 1 marca do 15 czerwca 2014 r. Pracownica za 2014 r.

nabyła prawo do pełnego 26-dniowego wymiaru urlopu wypoczynkowego i do dnia rozpoczęcia urlopu

wychowawczego wykorzystała 6 dni tego urlopu. Po zakończeniu urlopu wychowawczego – w tym samym

roku kalendarzowym, w którym urlop ten się rozpoczął – pracownica nadal będzie uprawniona do 20 dni

urlopu wypoczynkowego. Wymiar jej urlopu nie zostanie obniżony proporcjonalnie za okres nieobecności.

Jeżeli pracownik przebywa na urlopie wychowawczym przez cały rok kalendarzowy, to za ten rok nie nabywa

on prawa do urlopu wypoczynkowego. Jeśli więc w omawianym przypadku pracownica będzie przebywała na

urlopie wychowawczym przez cały 2014 r., to za ten rok nie nabędzie ona prawa do urlopu proporcjonalnego

(1 stycznia 2014 r. miała status osoby na urlopie wychowawczym i przebywała na nim przez cały rok).

PODSTAWA PRAWNA:

● art. 152, art. 154 § 1, art. 155

2

, art. 161, art. 168, art. 186 ustawy z 26 czerwca 1974 r. – Kodeks pracy – j.t.

Dz.U. z 1998 r. Nr 21, poz. 94; ost.zm. Dz.U. z 2014 r., poz. 208

● art. 2 ust. 2 ustawy z 26 lipca 2013 r. o zmianie ustawy – Kodeks pracy – Dz.U. z 2013 r., poz. 1028

Katarzyna Czajkowska-Matosiuk

prawnik, ekspert z zakresu prawa pracy i prawa podatkowego, doktorantka na Wydziale Prawa Uniwersytetu

Warszawskiego, autorka licznych publikacji prawniczych

Biuletyn VAT 12/2014 z 15.06.2014, str. 50

Jaką fakturą udokumentować sprzedaż samochodu na złom

PROBLEM

Oddałam na złom samochód wykorzystywany jako środek trwały w dziłalności gospodarczej. Chciałam

wystawić fakturę z 23% VAT, lecz nabywca się nie zgadza i żąda faktury z odwrotnym obciążeniem. Czy

mogę tę sprzedaż udokumentować taką fakturą?

RADA

W tym przypadku ma Pani obowiązek udokumentować dostawę samochodu fakturą bez danych dotyczących

stawki i kwoty podatku, ale zawierającą adnotację „odwrotne obciążenie”.

UZASADNIENIE

W niektórych przypadkach podatnikami z tytułu dostaw towarów są nabywcy, tj. dochodzi do tzw. odwrotnego

obciążenia. Warunki, jakie muszą być spełnione, aby taka sytuacja miała miejsce, określa – w przypadku

transakcji dokonywanych między polskimi podatnikami – art. 17 ust. 1 pkt 7 ustawy o VAT.

Jednym z warunków stosowania art. 17 ust. 1 pkt 7 ustawy o VAT jest, aby przedmiotem dostawy były towary

wymienione w załączniku nr 11 do ustawy o VAT.

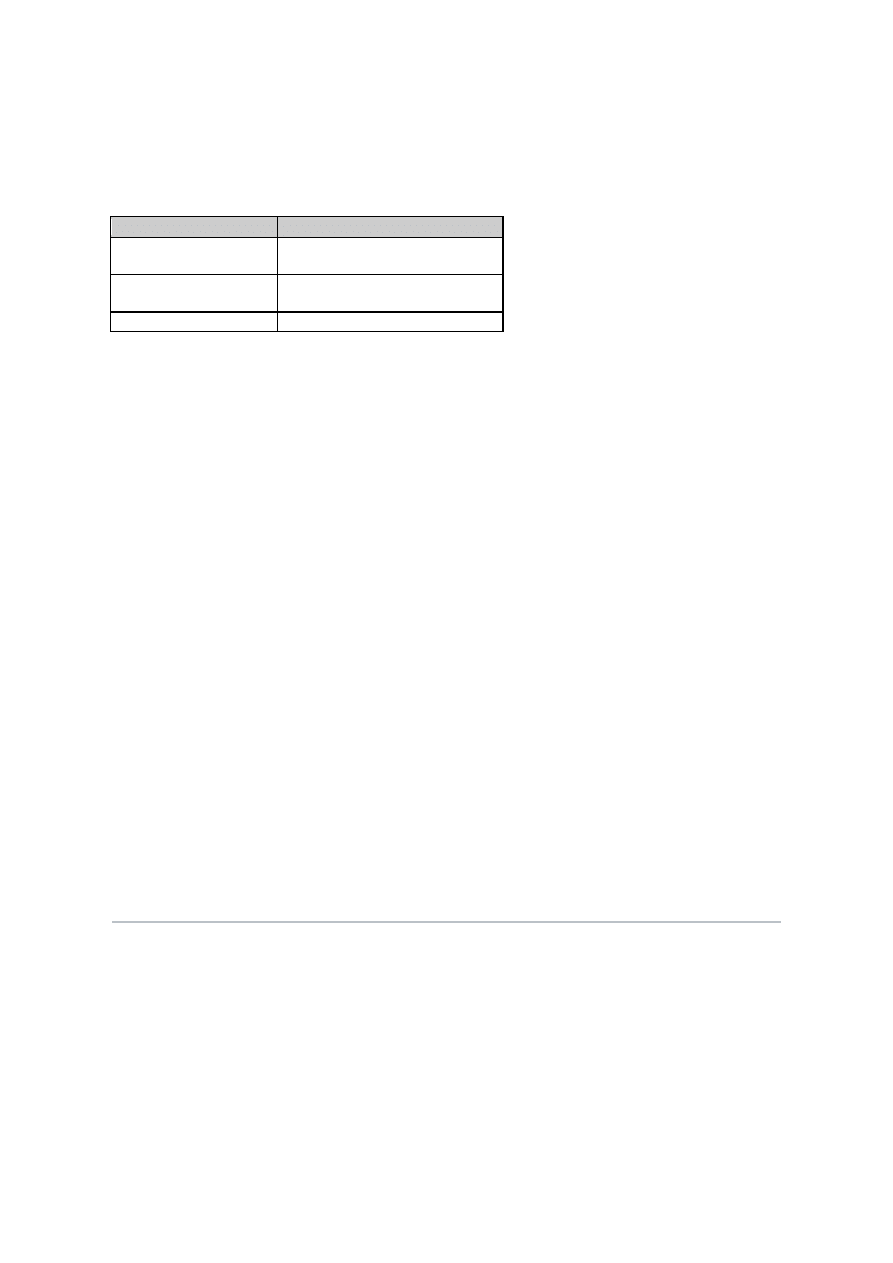

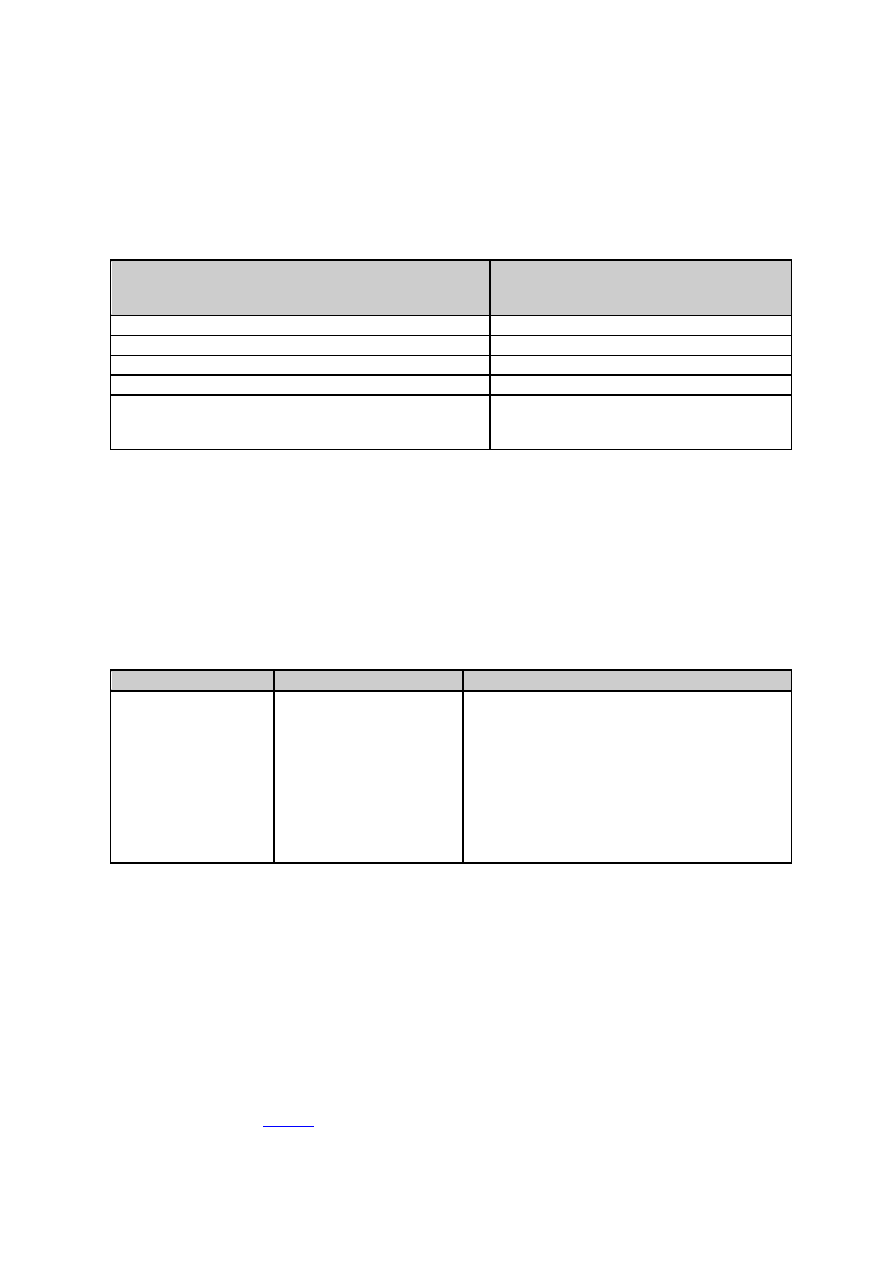

Warunki stosowania art. 17 ust. 1 pkt 7 ustawy o VAT

1.

Przedmiotem dostawy są towary wymienione w załączniku nr 11 do ustawy o VAT

2.

Dostawcą towarów jest podatnik, czyli podmiot wykonujący samodzielnie działalność gospodarczą w rozumieniu

VAT

3.

Nabywcą towarów jest podatnik (zarówno czynny, jak i zwolniony z VAT)

4.

Dostawca towarów nie korzysta ze zwolnienia, o którym mowa w art. 113 ust. 1 i 9 ustawy o VAT

5.

Dostawa nie jest objęta zwolnieniem od podatku, o którym mowa w art. 43 ust. 1 pkt 2 ustawy o VAT. Do końca

2013 r. zwolnienie to obejmowało dostawę towarów używanych, pod warunkiem że w stosunku do tych towarów

nie przysługiwało dokonującemu ich dostawy prawo do obniżenia kwoty podatku należnego o kwotę podatku

naliczonego. Od 1 stycznia 2014 r. zwolnienie to obejmuje dostawę towarów wykorzystywanych wyłącznie na

cele działalności zwolnionej od podatku, jeżeli z tytułu nabycia, importu lub wytworzenia tych towarów nie

przysługiwało dokonującemu ich dostawy prawo do obniżenia kwoty podatku należnego o kwotę podatku

naliczonego.

Do towarów, których dotyczy art. 17 ust. 1 pkt 7 ustawy o VAT, należą m.in. wraki przeznaczone do

złomowania inne niż statki i pozostałe konstrukcje pływające (PKWiU 38.11.49.0). Grupowanie to obejmuje

m.in. zużyte samochody, co potwierdziło Ministerstwo Finansów w opublikowanej broszurze pt. Zmiany

wprowadzone ustawą z dnia 26 lipca 2013 r. Można w niej przeczytać, że:

(...) w grupowaniu tym znajduje się m.in. zużyty sprzęt gospodarstwa domowego (np. lodówki, pralki,

odkurzacze, kuchenki, telewizory, radia), zużyta elektronika użytkowa (np. komputery, monitory, laptopy itp.),

zużyte transformatory, silniki, zużyte samochody, wagony kolejowe itp.

Oznacza to, że podatnikami z tytułu dostaw samochodów mogą być nabywcy.

Pojawia się pytanie, kiedy pojazdy samochodowe należy klasyfikować jako wraki przeznaczone do

złomowania inne niż statki i pozostałe konstrukcje pływające (PKWiU z 2008 r. 38.11.49.0).

W ocenie autora w ten sposób klasyfikowane są pojazdy samochodowe sprzedawane właściwym firmom

recyklingowym, tj. przedsiębiorcy prowadzącemu stację demontażu lub przedsiębiorcy prowadzącemu punkt

zbierania pojazdów. Firmy te działają na podstawie przepisów ustawy z 20 stycznia 2005 r. o recyklingu

pojazdów wycofanych z eksploatacji (j.t. Dz.U. z 2013 r. poz. 1162). W innych przypadkach pojazdy

samochodowe są klasyfikowane w grupowaniu PKWiU o symbolu 29.1 (grupowanie to obejmuje pojazdy

samochodowe, z wyłączeniem motocykli), gdyż jako sprzedawane innym podmiotom niż wymienione, nie

mogą być uznane za przeznaczone do złomowania.

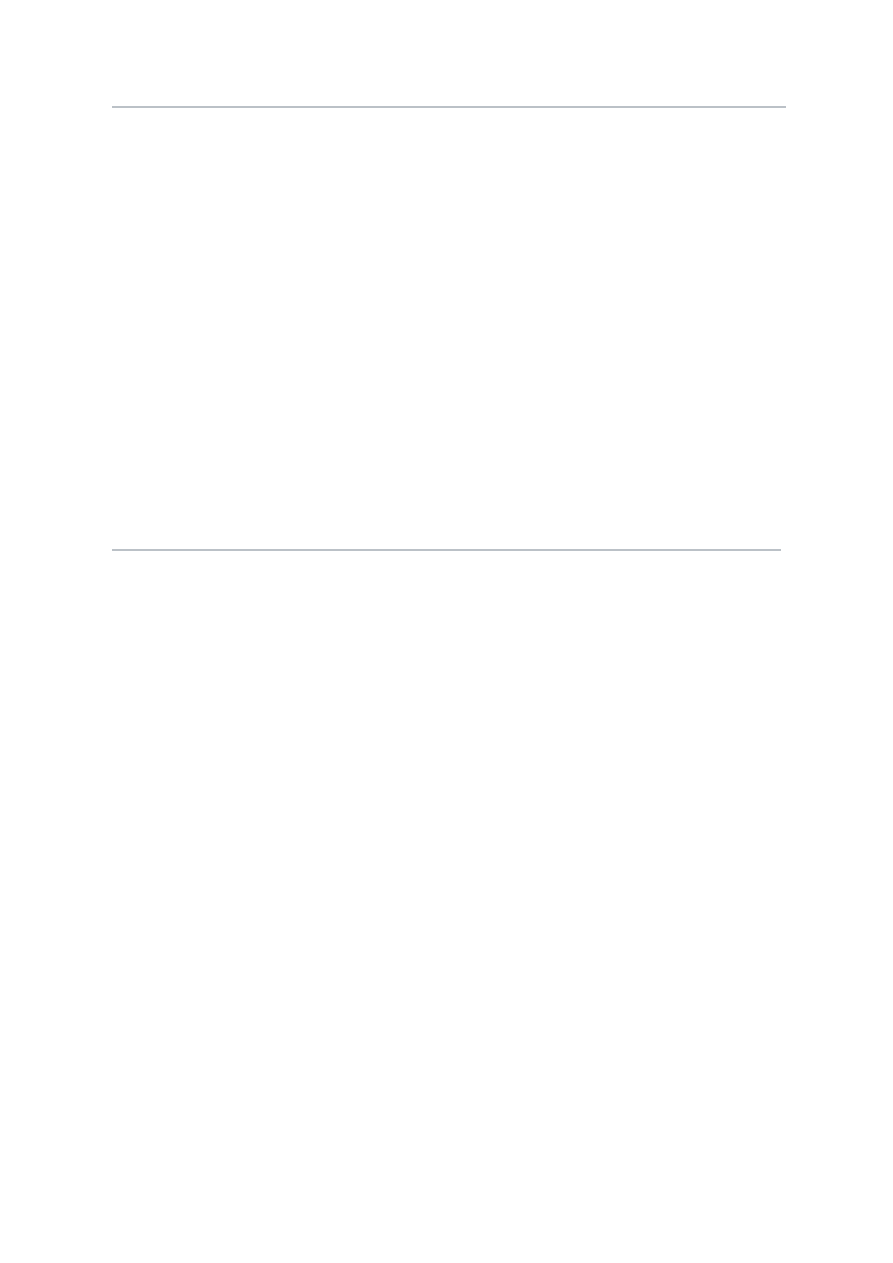

Stosowanie odwrotnego obciążenia do sprzedaży samochodów na złom

Status nabywcy

Stosowanie odwrotnego obciążenia

Przedsiębiorca prowadzący

stację demontażu

TAK,

jeżeli spełnione są pozostałe warunki

Przedsiębiorca prowadzący

punkt zbierania pojazdów

TAK,

jeżeli spełnione są pozostałe warunki

Inny nabywca

NIE

Zatem odpowiedź na pytanie zależy od tego, kto jest nabywcą samochodu. I tak:

1) jeżeli nabywcą jest przedsiębiorca prowadzący stację demontażu lub przedsiębiorca prowadzący punkt

zbierania pojazdów (skoro sprzedała Pani samochód „na złom”, jest to zdecydowanie bardziej prawdopodobny

scenariusz) – to on jest podatnikiem z tytułu dostawy samochodu, a więc jego dostawę powinna Pani

udokumentować fakturą bez danych dotyczących stawki i kwoty podatku (art. 106e ust. 4 pkt 1 ustawy o VAT)

oraz z wyrazami „odwrotne obciążenie” (art. 106e ust. 1 pkt 18 ustawy o VAT);

2) jeżeli nabywcą jest inny podmiot – to Pani (względnie rozliczany przez Panią podatnik) jest podatnikiem z

tytułu dostawy omawianego samochodu, a więc jego dostawę powinna Pani udokumentować zwykłą fakturą

zawierającą VAT obliczony według stawki 23%.

PODSTAWA PRAWNA:

● art. 17 ust. 1 pkt 7 w zw. z załącznikiem nr 11, art. 106e ust. 1 pkt 18 oraz art. 106e ust. 4 pkt 1 ustawy z 11

marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2011 r. Nr 177, poz. 1054; ost.zm. Dz.U. z 2014 r.

poz. 312

Tomasz Krywan

prawnik, doradca podatkowy, właściciel kancelarii doradztwa podatkowego, autor licznych publikacji

Biuletyn VAT 12/2014 z 15.06.2014, str. 55

Kiedy można odliczyć VAT z faktury wystawionej przed

powstaniem obowiązku podatkowego

PROBLEM

Prowadzimy sklep ze specjalistycznym sprzętem elektronicznym. Zamówienia na towar z reguły składamy z

dużym wyprzedzeniem. Najczęściej otrzymujemy wtedy fakturę pro forma, a właściwa faktura jest wysyłana

dopiero wraz z towarem. Zdarzają się jednak przypadki, gdy sprzedawca od razu wystawia fakturę.

Otrzymujemy ją wtedy mniej więcej dwa bądź trzy tygodnie przed dostawą towaru. Dostawy każdorazowo są

realizowane transportem sprzedawcy. Mamy wątpliwości, jak postąpić, jeżeli do takich sytuacji dochodzi na

przełomie miesiąca. Przykładowo fakturę otrzymaliśmy w kwietniu 2014 r., a zamówiony towar w maju 2014

r., lecz jeszcze przed złożeniem deklaracji

za kwiecień 2014 r. Czy możemy wówczas ująć fakturę w

rozliczeniu za kwiecień 2014 r.? Podobny problem występuje przy fakturach obejmujących zaliczki na poczet

nabycia towaru. Zaliczki wpłacamy bowiem na podstawie wystawionych wcześniej faktur. Jeżeli fakturę

otrzymujemy pod koniec miesiąca, zdarza się, że wpłaty dokonujemy w miesiącu kolejnym. Zaliczki

uiszczamy generalnie w ciągu 7 dni od daty sporządzenia faktury. Czy taki sposób wystawiania faktur jest

prawidłowy? Kiedy powinniśmy rozliczyć fakturę zaliczkową?

RADA

Tak, taki sposób wystawiania faktur jest prawidłowy, gdy faktura została wystawiona 30 dni przed

dokonaniem dostawy lub otrzymaniem zaliczki. Prawo do odliczenia uzyskacie Państwo dopiero w rozliczeniu

za okres, w którym sprzedawca dokona dostawy towaru, a w przypadku faktur zaliczkowych – w rozliczeniu

za okres, w którym faktycznie otrzyma zaliczkę.

UZASADNIENIE

Terminy wystawiania faktur reguluje art. 106i ustawy o podatku od towarów i usług. Jako zasadę przyjęto, że

fakturę wystawia się nie później niż 15 dnia miesiąca następującego po miesiącu, w którym dokonano dostawy

towaru lub wykonano usługę, lecz jednocześnie nie wcześniej niż 30 dnia przed dokonaniem dostawy towaru

lub wykonaniem usługi (art. 106i ust. 1 i ust. 7 pkt 1 ustawy). Natomiast w przypadku otrzymania przed

dostawą towaru lub wykonaniem usługi całości lub części zapłaty fakturę należy wystawić nie później niż 15

dnia miesiąca następującego po miesiącu, w którym otrzymano całość lub część zapłaty od nabywcy, jednak

nie wcześniej niż 30 dnia przed otrzymaniem – przed dokonaniem dostawy towaru lub wykonaniem usługi –

całości lub części zapłaty (art. 106i ust. 2 i ust. 7 pkt 2 ustawy). Ograniczenia w zakresie możliwości

wcześniejszego wystawienia faktury nie dotyczą dostaw towarów i świadczenia usług, o których mowa w art.

19a ust. 3, 4 i ust. 5 pkt 4 ustawy, jeżeli faktura zawiera informacje, jakiego okresu rozliczeniowego dotyczy.

Nie obejmują zatem świadczenia usług ani dostaw towarów, dla których w związku z ich realizacją ustalane są

następujące po sobie terminy płatności lub rozliczeń (usługi świadczone w sposób ciągły), oraz świadczenia

usług najmu, dzierżawy, leasingu lub usług o podobnym charakterze, usług ochrony osób, usług ochrony,

dozoru i przechowywania mienia, usług stałej obsługi prawnej i biurowej oraz tzw. usług powszechnych. Tego

typu faktury mogą być wystawiane wcześniej.

W Państwa przypadku faktury wystawiane przez kontrahentów zarówno przed dostawą towaru, jak i przed

otrzymaniem zaliczki nie powinny być sporządzane wcześniej niż 30 dnia przed zaistnieniem zdarzenia

skutkującego powstaniem obowiązku podatkowego w podatku od towarów i usług. Z przedstawionego stanu

faktycznego wynika, że faktury wystawiane przez dostawców Waszej firmy sporządzane są prawidłowo, z

zachowaniem terminów wskazanych w art. 106i ust. 7 pkt 1 i 2 ustawy. Ma to bowiem miejsce dwa lub trzy

tygodnie przed dokonaniem dostawy towarów lub ok. 7 dni przed otrzymaniem zaliczki.

Ustalenie, że faktura została wystawiona w ustawowo określonym terminie, nie oznacza jednak uzyskania

prawa do odliczenia podatku z chwilą jej otrzymania. Prawo do obniżenia kwoty podatku należnego o kwotę

podatku naliczonego, zgodnie z art. 86 ust. 10 ustawy, powstaje bowiem w rozliczeniu za okres, w którym w

odniesieniu do nabytych lub importowanych przez podatnika towarów i usług powstał obowiązek podatkowy.

Ustawodawca wiąże obecnie uzyskanie prawa do odliczenia z powstaniem obowiązku podatkowego z tytułu

czynności stanowiącej źródło podatku naliczonego. Jest to termin początkowy. W przypadku faktur

wystawionych przed rozpoznaniem obowiązku podatkowego (w Państwa sytuacji przed dostawą towaru) będą

one stanowiły podstawę do odliczenia podatku, jednak dopiero w momencie powstania obowiązku

podatkowego u sprzedawcy, czyli z chwilą dokonania dostawy (art. 19a ust. 1 ustawy). Oczywiście jeżeli nie

wystąpią inne przesłanki negatywne, które wykluczałyby odliczenie.

Realizacja odliczenia będzie więc możliwa po łącznym spełnieniu dwóch warunków: otrzymaniu faktury oraz

zaistnieniu obowiązku podatkowego u wystawcy faktury w związku z dokonaną dostawą towaru. Ponieważ

dostawa jest realizowana transportem kontrahenta, należy założyć, że ponosi on ryzyko zniszczenia lub utraty

towaru w trakcie transportu. Przeniesienie prawa do rozporządzania towarami jak właściciel, a tym samym

dokonanie dostawy towaru w rozumieniu przepisów ustawy o podatku od towarów i usług, wystąpi z chwilą

jego fizycznego przywozu do Państwa firmy.

Dla ustalenia terminu odliczenia podatku nie ma natomiast żadnego znaczenia dostarczenie towaru jeszcze

przed złożeniem deklaracji podatkowej

za miesiąc, w którym otrzymano fakturę. Jak wskazano, prawo

do odliczenia powstanie dopiero w rozliczeniu za okres, w którym spełniono oba warunki jednocześnie.

PRZYKŁAD

Sprzedawca wystawił fakturę 26 maja 2014 r. i w tym samym dniu doręczył ją nabywcy. Fakturę sporządzono

przed dostawą towaru (nie była to faktura zaliczkowa). Sprzedawca dostarczył towar własnym transportem 5

czerwca 2014 r. Nabywca rozlicza podatek od towarów i usług miesięcznie.

Obowiązek podatkowy w podatku od towarów i usług, z tytułu zrealizowanej dostawy, powstanie u wystawcy

faktury z chwilą dostarczenia towaru do odbiorcy, tj. 5 czerwca 2014 r. Nabywca może zatem dokonać

odliczenia podatku, na podstawie faktury otrzymanej 26 maja 2014 r., dopiero w rozliczeniu za czerwiec 2014

r.

Analogiczne zasady będą dotyczyły również faktur wystawianych na poczet mającej nastąpić wpłaty zaliczki.

Reguły wynikające z art. 86 ust. 10 ustawy, dotyczące terminu obniżenia kwoty podatku należnego o kwotę

podatku naliczonego, w myśl art. 86 ust. 10c, stosuje się bowiem odpowiednio do całości lub części zapłaty

uiszczanej przed dokonaniem dostawy lub wykonaniem usługi.

W przypadku otrzymania przed dokonaniem dostawy towaru lub wykonaniem usługi całości lub części

zapłaty, w szczególności: przedpłaty, zaliczki, zadatku, lub raty, obowiązek podatkowy powstaje z chwilą jej

otrzymania w odniesieniu do uzyskanej kwoty. Przy czym zasada ta nie obejmuje czynności, dla których

obowiązek podatkowy, zgodnie z art. 19a ust. 5 pkt 4, powstaje z chwilą wystawienia faktury tj. świadczenia

usług najmu, dzierżawy, leasingu lub usług o podobnym charakterze, usług ochrony osób oraz usług ochrony,

dozoru i przechowywania mienia, usług stałej obsługi prawnej i biurowej oraz tzw. usług powszechnych.

Otrzymanie zaliczki na poczet ich realizacji nie rodzi zatem obowiązku podatkowego. Wskazane wyłączenie,

nie ma zastosowania przy zaliczkach na poczet dostaw towarów, będących przedmiotem Państwa pytania.

Przy fakturach zaliczkowych dokonanie odliczenia będzie zatem możliwe po łącznym spełnieniu dwóch

warunków: otrzymaniu faktury oraz zaistnieniu obowiązku podatkowego u wystawcy faktury w związku z

otrzymaniem całości lub części zapłaty. Pomimo wcześniejszego otrzymania faktury mogą Państwo dokonać

odliczenia podatku dopiero w rozliczeniu za okres, w którym zaliczka zostanie wpłacona sprzedawcy.

PRZYKŁAD

28 kwietnia 2014 r. sprzedawca wystawił fakturę na poczet mającej nastąpić wpłaty zaliczki za materiały

budowlane i w tym samym dniu doręczył ją nabywcy. Zaliczkę, którą obejmowała faktura, sprzedawca

otrzymał 12 maja 2014 r. Nabywca rozlicza podatek od towarów i usług miesięcznie.

Obowiązek podatkowy w podatku od towarów i usług, z tytułu otrzymania całości lub części zapłaty przed

dokonaniem dostawy towaru, powstanie u wystawcy faktury z chwilą otrzymania zaliczki, tj. 12 maja 2014 r.

Nabywca może zatem dokonać odliczenia podatku, na podstawie faktury otrzymanej 28 kwietnia 2014 r.,

dopiero w rozliczeniu za maj 2014 r.

PODSTAWA PRAWNA:

● art. 19a ust. 1, 3, 4, ust. 5 pkt 4 i ust. 8, art. 86 ust. 10 i 10c, art. 106i ust. 1, 2, ust. 7 pkt 1 i 2, ustawy z 11

marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2011 r. Nr 177, poz. 1054; ost.zm. Dz.U. z 2014 r.

poz. 312

Tomasz Olejarz

praktyk, autor licznych publikacji z zakresu podatku od towarów i usług

Biuletyn VAT 10/2014 z 15.05.2014, str. 3

Kiedy wykorzystując samochód na cele prywatne, tracimy

prawo do odliczonego 50% VAT

Od 1 kwietnia 2014 r. nadal obowiązuje zasada, że podatnik musi naliczyć VAT, gdy wykorzystał samochód

do celów prywatnych, a przy jego nabyciu odliczył 100% VAT. Nie zawsze ta zasada będzie obowiązywać,

nawet gdy podatnik odliczył pierwotnie 100%. W niektórych przypadkach nawet jednokrotne wykorzystanie

pojazdu do celów prywatnych pozbawi prawa do odliczonej części VAT (50%), jednocześnie podatnik nie

będzie zobowiązany do naliczenia VAT od tego wykorzystania. Takie wnioski wynikają z wyjaśnień MF.

Nadal obowiązuje zasada, że opodatkowaniu VAT jako odpłatne świadczenie usług podlega również użycie

towarów stanowiących część przedsiębiorstwa podatnika do celów innych niż działalność gospodarcza

podatnika, w tym w szczególności do celów osobistych podatnika lub jego pracowników, w tym byłych

pracowników, wspólników, udziałowców, akcjonariuszy, członków spółdzielni i ich domowników, członków

organów stanowiących osób prawnych, członków stowarzyszenia, jeżeli podatnikowi przysługiwało, w całości

lub w części, prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego z tytułu nabycia,

importu lub wytworzenia tych towarów lub ich części składowych (art. 8 ust. 2 ustawy o VAT). Zasada ta ma

zastosowanie również w przypadku użycia samochodów do celów prywatnych. Po zmianie przepisów od tej

zasady przewidziano wyjątek (można stosować z mocą wsteczną od 1 stycznia 2014 r.). Podatnik nie ma

obowiązku opodatkowania nieodpłatnego użycia samochodów, gdy od ich nabycia przysługiwało prawo do

ograniczonego odliczenia VAT. Za nabycie towarów uznaje się również przyjęcie ich w używanie na

podstawie umowy najmu, dzierżawy, leasingu lub innej umowy o podobnym charakterze.

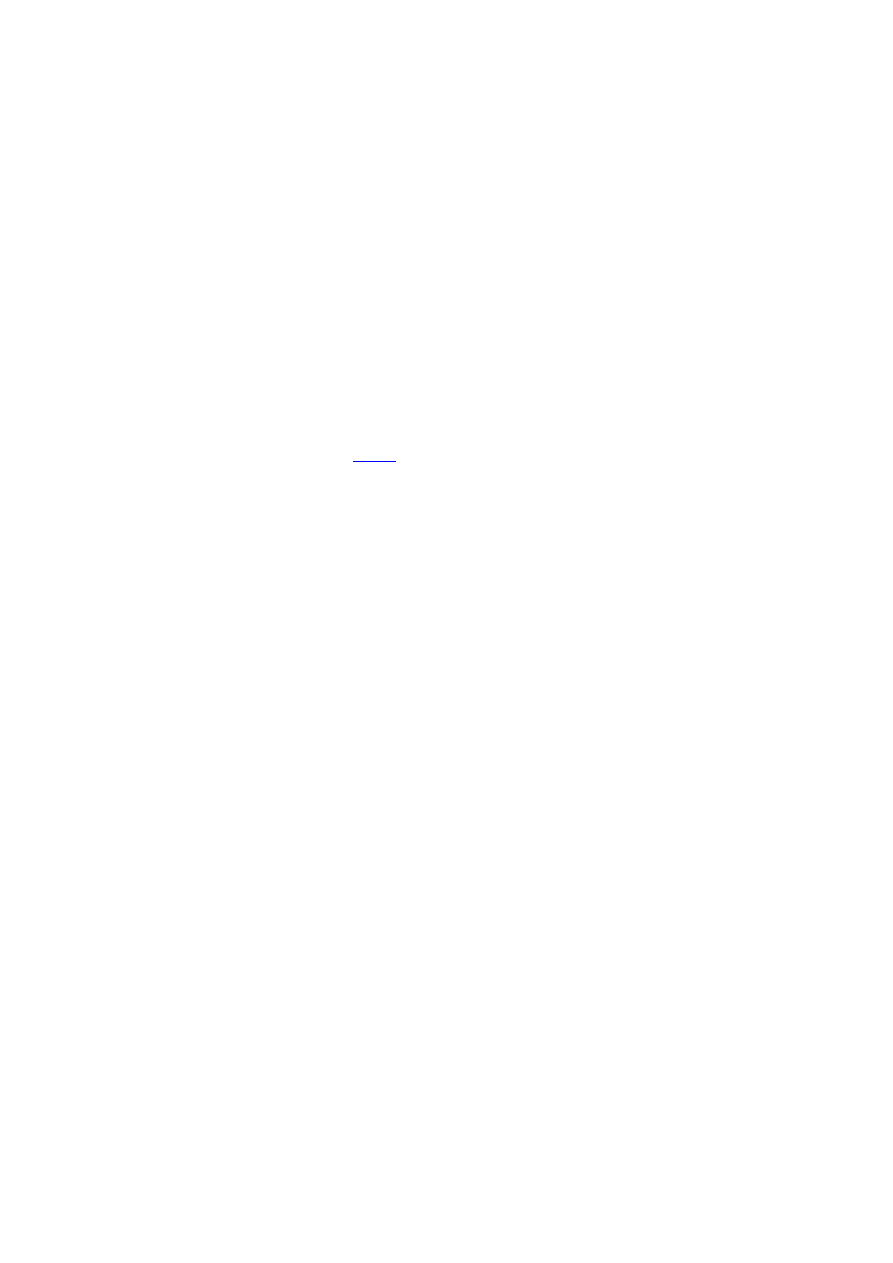

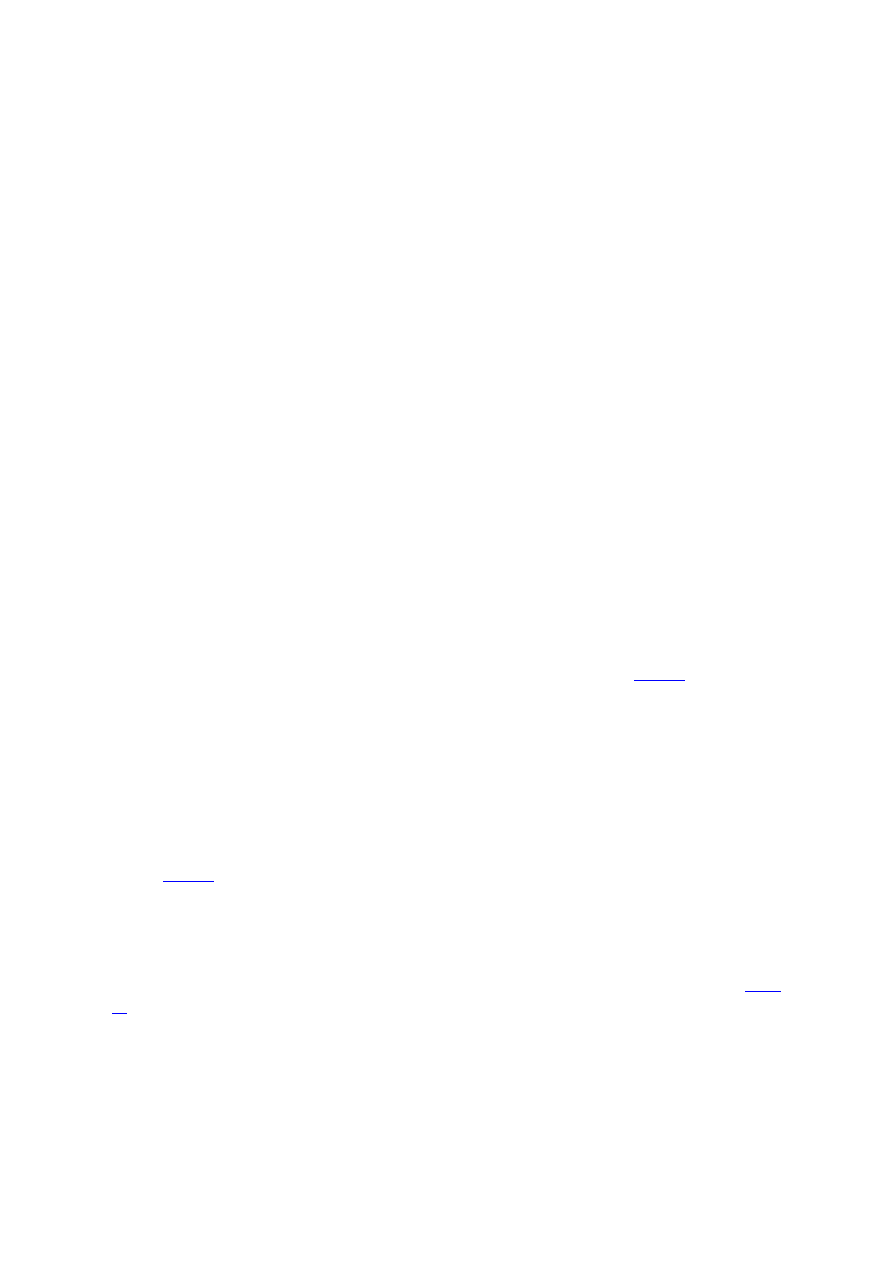

Przypadki, kiedy nie trzeba naliczać VAT przy nieodpłatnym świadczeniu usług na cele osobiste

W jakiej wysokości odliczono VAT

przy nabyciu pojazdu

Czy trzeba naliczyć VAT od nieodpłatnego

wykorzystania samochodu na cele osobiste

podatnika i pracowników

50% podatku naliczonego, nie więcej niż 5000 zł

Nie

60% podatku naliczonego, nie więcej niż 6000 zł

Nie

50% podatku naliczonego

Nie

Nie odliczono w ogóle

Nie

Nie odliczono w ogóle, ale odliczono 50% kwoty podatku

naliczonego z tytułu nabycia, importu lub wytworzenia części

składowych do tych pojazdów

Nie

Jak z tego wynika, podatnik ma obowiązek opodatkować użycie samochodu do celów prywatnych, gdy od

nabycia przysługiwało mu prawo do odliczenia 100% VAT od jego nabycia czy leasingu. Dotyczy to sytuacji,

gdy podatnik odliczył 100% VAT zarówno przed, jak i po 1 kwietnia 2014 r. Od 1 kwietnia 2014 r. możemy

wyróżnić trzy kategorie pojazdów, od zakupu których odliczymy 100% VAT.

Pojazdy samochodowe uprawniające od 1 kwietnia 2014 r. do pełnych odliczeń

Kategoria 1

Kategoria 2

Kategoria 3

Pojazdy, których nie

możemy zaliczyć do

pojazdów

samochodowych

Pojazdy samochodowe w

rozumieniu przepisów o ruchu

drogowym o dopuszczalnej

masie całkowitej

przekraczającej 3,5 tony

Pojazdy samochodowe w rozumieniu przepisów o

ruchu drogowym o dopuszczalnej masie całkowitej

nieprzekraczającej 3,5 tony, jeśli:

●

będą wykorzystywane wyłącznie do działalności

gospodarczej podatnika

●

konstrukcyjnie będą przeznaczone do przewozu co

najmniej 10 osób łącznie z kierowcą (autobusy)

W przypadku pojazdów wymienionych w kategorii 3, czyli pojazdów wykorzystywanych wyłącznie do

działalności gospodarczej podatnika, wyróżniamy dwa ich rodzaje:

1) pojazdy uważane za wykorzystywane wyłącznie do działalności gospodarczej podatnika ze względu na

sposób wykorzystywania,

2) pojazdy uważane za wykorzystywane wyłącznie do działalności gospodarczej podatnika ze względu na

konstrukcję.

W przypadku pierwszej grupy pojazdów podatnik deklaruje, że wykorzystuje pojazd wyłączne do działalności.

W tym celu musi złożyć

. Powstaje pytanie, czy w tym przypadku jednokrotne wykorzystanie pojazdu

do celów prywatnych powoduje, że tracimy prawo do odliczenia 50% odliczonego i nie musimy naliczać

podatku na podstawie art. 8 ust. 2 ustawy? Czy może trzeba naliczyć VAT, ale nie tracimy prawa do odliczenia

50% VAT? Zgodnie z wyjaśnieniami MF pierwsze stanowisko jest prawidłowe.

Jak czytamy w wyjaśnieniach MF:

Zmiana wykorzystywania pojazdu musi mieć charakter trwały i stały, potwierdzony obiektywnymi

okolicznościami, znajdującymi swój wyraz m.in. w zmianie zasad używania pojazdu, określonych przez

podatnika. Krótkookresowe (np. tygodniowe) zmiany wykorzystywania pojazdu wskazują na użytek „mieszany”

pojazdu od samego początku ponoszenia wydatków związanych z pojazdem – wskazują bowiem na możliwość

użytku prywatnego.

(...) Jeśli organ podatkowy stwierdzi w trakcie czynności sprawdzających lub kontrolnych użytek prywatny

pojazdu, który miał służyć od 1 kwietnia 2014 r. (data poniesienia pierwszego wydatku) wyłącznie działalności

gospodarczej, w sytuacji gdy nie została zgłoszona w stosownym terminie zmiana przeznaczenia tego pojazdu

(potwierdzona obiektywnymi okolicznościami), to fakt ten będzie skutkować uznaniem złożonej informacji za

niezgodną ze stanem rzeczywistym.

W konsekwencji oznacza to utratę pełnego prawa do odliczenia wszystkich wydatków poniesionych od dnia 1

kwietnia 2014 r., związanych z tym pojazdem.

W takiej sytuacji nie musimy naliczać VAT. Istnieje tylko obowiązek korekty odliczonego VAT (50%

odliczonego podatku). Podatnik nie może być dwukrotnie karany.

Ale dotyczy to tylko samochodów nabytych od 1 kwietnia 2014 r. Gdy odliczyliśmy 100% przed zmianą

przepisów, to niezależnie od tego, czy obecnie wykorzystujemy go wyłącznie do działalności, czy nie, musimy

naliczyć VAT od wykorzystania go do celów prywatnych. Jeśli złożyliśmy

, czyli zostało

zadeklarowane wykorzystanie pojazdu wyłącznie do działalności, a następnie pojazd zostanie wykorzystany,

nawet jednorazowo, do celów prywatnych, nie tracimy prawa do 50% VAT od jego nabycia. Tracimy jednak

prawo do 100% odliczanego VAT od pozostałych wydatków odliczanych od 1 kwietnia br. Mimo to musimy

naliczyć VAT od wykorzystania pojazdu do celów prywatnych.

Obowiązek naliczenia VAT w takiej sytuacji dotyczy również samochodów używanych na podstawie umowy

leasingu, która została zarejestrowana w urzędzie do 2 maja br. Wykorzystanie samochodu do celów

prywatnych w takiej sytuacji zawsze powoduje obowiązek naliczenia VAT, niezależnie od tego, czy został

złożony

, czy nie.

PRZYKŁAD

Podatnik kupił w styczniu 2014 r. samochód z kratką. Od tego zakupu odliczył 100% VAT. Jeżeli od 1

kwietnia br. wykorzysta go do celów prywatnych, musi naliczyć VAT, niezależnie od tego, czy złożył

Obowiązek naliczenia VAT od prywatnego wykorzystania będzie dotyczył pojazdów uważanych za

wykorzystywane wyłącznie do działalności gospodarczej podatnika ze względu na konstrukcję. W ich

przypadku użycie pojazdów do celów prywatnych nie powoduje utraty prawa do odliczonej części VAT.

Dotyczy to samochodów nabytych zarówno przed, jak i po 1 kwietnia 2014 r.

PRZYKŁAD

Pracodawca zgodził się pożyczyć pracownikowi na weekend vana do przeprowadzki. Samochód ten uprawnia

do 100% odliczenia VAT ze względu na konstrukcję i pracodawca z tego odliczenia skorzystał. W takiej

sytuacji powinien naliczyć VAT od nieodpłatnego wykorzystania pojazdu do celów prywatnych przez

pracownika.

PODSTAWA PRAWNA:

● art. 8 ust. 2, 5 i 6, art. 86a ustawy z 11 marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2011 r. Nr

177, poz. 1054; ost.zm. Dz.U. z 2014 r. poz. 312

Joanna Dmowska

prawnik, autorka licznych publikacji z zakresu podatku od towarów i usług

Monitor Księgowego 12/2014 z 15.06.2014, str. 90

Umowy zlecenia ze studentami – odpowiedzi na najczęściej

zadawane pytania

Umowa zlecenia zawarta z uczniem lub studentem do 26. roku życia nie powoduje obowiązku opłacania

składek na ubezpieczenia społeczne i zdrowotne. Należy jednak pamiętać, że nie zawsze zleceniobiorcy

będący jednocześnie uczniami bądź studentami są wyłączeni z ubezpieczeń ZUS. Dzień utraty statusu

ucznia/studenta lub ukończenie przez niego 26. roku życia powoduje, że od tego dnia należy zgłosić takiego

zleceniobiorcę do obowiązkowych ubezpieczeń.

Przedstawiamy sytuacje, w których umowy zlecenia zawierane z uczniami lub studentami podlegają

obowiązkowi ubezpieczeń, a kiedy są wyłączone z oskładkowania.

1. Czy umowa zlecenia zawarta z uczniem lub studentem do 26. roku życia, z którym przedsiębiorca zawarł

jednocześnie umowę o pracę, jest zwolniona z obowiązku opłacania składek?

Nie. Umowa taka podlega obowiązkowi opłacania składek na zasadach przewidzianych dla umowy o pracę,

ponieważ za pracownika uważa się również osobę pozostającą w stosunku pracy i wykonującą pracę na

podstawie umowy zlecenia lub umowy o dzieło z własnym pracodawcą lub na rzecz pracodawcy, z którym

pozostaje w stosunku pracy. Należy zatem opłacić składki na wszystkie ubezpieczenia społeczne oraz na

ubezpieczenie zdrowotne, nawet jeśli osoba ta posiada status studenta. Przychód z umowy zlecenia jest

traktowany jak przychód ze stosunku pracy.

Zsumowany przychód z umowy o pracę i z umowy zlecenia należy wykazać w raporcie imiennym ZUS RCA

jako podstawę wymiaru składek na ubezpieczenia. Nie należy sporządzać dodatkowego zgłoszenia z tytułu

umowy zlecenia. Pracownik wykonujący jednocześnie umowę cywilnoprawną rozliczany jest z kodem

pracownika 0110xx.

2. Czy uczeń lub student zwolniony z opłacania składek na ubezpieczenie emerytalne i rentowe ma obowiązek

opłacania składki zdrowotnej z tytułu umowy zlecenia?

Nie. Umowa zlecenia zawarta z uczniem lub studentem do 26. roku życia nie podlega oskładkowaniu, a to

oznacza, że z tego tytułu zleceniobiorca nie może zgłosić się do ubezpieczeń społecznych i do ubezpieczenia

zdrowotnego ani obowiązkowo, ani dobrowolnie. Uczeń lub student do ukończenia 26 lat może być zgłoszony

do ubezpieczenia zdrowotnego np. jako członek rodziny.

3. Czy za ucznia uznaje się każdą osobę, która świadczy obowiązek nauki w roku szkolnym?

Nie. Dla celów ubezpieczeń społecznych uznaje się, że uczniem do 31 sierpnia jest osoba, która:

● kontynuuje naukę w tej samej szkole,

● ukończyła ją i rozpoczyna naukę w szkole, w której rok szkolny rozpoczyna się 1 września,

● ukończyła szkołę i nie kontynuuje nauki.

PRZYKŁAD

Grzegorz W. zakończył w czerwcu 2014 r. naukę w technikum samochodowym. Od 1 lipca do 31 grudnia

2014 r. zawarł umowę zlecenia na roznoszenie ulotek. Zleceniodawca zgłosi Grzegorza W. do obowiązkowych

ubezpieczeń społecznych oraz do ubezpieczenia zdrowotnego od 1 września br., pod warunkiem że nie będzie

on kontynuował nauki.

4. Czy uczeń, który będzie kontynuować naukę na studiach wyższych, traci status ucznia z dniem zakończenia

wakacji – 31 sierpnia? Czy wówczas należy taką osobę zgłosić do obowiązkowych ubezpieczeń z tytułu

umowy zlecenia?

Nie. Jeśli zleceniobiorca-uczeń przedstawi zaświadczenie o przyjęciu na studia wyższe, uznaje się go za ucznia

do 30 września. Wówczas umowa zlecenia nadal nie podlega oskładkowaniu.

5. Czy studia doktoranckie lub podyplomowe zleceniobiorcy, który nie ukończył 26 lat, zwalniają z obowiązku

opłacania składek?

Nie. Studentem zgodnie z przepisami o szkolnictwie wyższym jest osoba kształcąca się na studiach pierwszego

lub drugiego stopnia albo na jednolitych studiach magisterskich. Uczestnicy studiów doktoranckich lub

podyplomowych nie są studentami.

UWAGA!

Nie są studentami uczestnicy studiów doktoranckich lub studiów podyplomowych.

6. Kiedy osoba przyjęta na studia nabywa prawa studenta, a kiedy je traci?

Osoba nabywa prawa studenta od daty immatrykulacji (aktu przyjęcia w poczet studentów uczelni). Jednak

jeśli formalna data immatrykulacji ma miejsce po 1 października danego roku kalendarzowego, zwolnienie z

opłacania składek z tytułu umowy zlecenia dotyczy także okresu między 1 października a dniem

immatrykulacji. Student traci swój status z dniem ukończenia studiów lub skreślenia z listy studentów.

7. Czy za studenta uznaje się osobę zawsze do 30 września, nawet jeśli ukończyła studia wyższe przed tą datą?

Nie. Status studenta zleceniobiorca zachowuje tylko do dnia ukończenia studiów. Za dzień ten należy uznać

datę złożenia egzaminu dyplomowego, złożenia ostatniego wymaganego planem studiów egzaminu (chodzi o

studentów kierunków lekarskich, stomatologii i weterynarii) lub datę zaliczenia ostatniej praktyki, która jest

wymagana w planie studiów (dotyczy farmacji).

PRZYKŁAD

Firma RAWA sp. z o.o. zatrudnia studentów w dziale call-center. Jedna ze studentek 18 czerwca 2014 r.

obroniła pracę magisterską. Zleceniodawca zgłosi ją do obowiązkowych ubezpieczeń ZUS od daty złożenia

egzaminu, tj. od 18 czerwca 2014 r. Jest to dzień utraty statusu studenta.

PODSTAWA PRAWNA:

● art. 6 ust. 1 pkt 4, ust. 4, art. 8 ust. 1 ustawy z 13 października 1998 r. o systemie ubezpieczeń społecznych –

j.t. Dz.U. z 2013 r., poz. 1442; ost.zm. Dz.U. z 2014 r., poz. 598

● art. 66 ust. 1 ustawy z 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków

publicznych – j.t. Dz.U. z 2008 r. Nr 164, poz. 1027; ost.zm. Dz.U. z 2014 r., poz. 619

● art. 2 ust. 1 pkt 18k i 19, art. 170 ust. 1, art. 190 ustawy z 27 lipca 2005 r. – Prawo o szkolnictwie wyższym –

j.t. Dz.U. z 2012 r., poz. 572; ost.zm. Dz.U. z 2014 r., poz. 7

Anna Boszko

ekspert prawa ubezpieczeń społecznych z 20-letnią praktyką, prowadziła szkolenia i warsztaty w zakresie

rozliczeń z ZUS z wykorzystaniem Programu Płatnik

UWAGA!

Nie są studentami uczestnicy studiów doktoranckich lub studiów podyplomowych.

Źródło: INFORLEX.PL DGP Ekspert Złoty publikacja z serii INFORLEX

Copyright © 2014 INFOR PL S.A. Wszelkie prawa zastrzeżone.

Document Outline

Wyszukiwarka

Podobne podstrony:

21 02 2014 Wykład 1 Sala

2015 08 20 08 21 07 01

D2014000092401 rozporządzenie z 08 07 2014

KPPZK 21 07 2001

3 wyjaśn i modyf 21 07

o co pytaja fragment

WPROWADZENIE DO PSYCHOLOGII w 21.11.2014

21 02 2014 Jednostki Fizyczne

21 02 2014 Wyklad 1 Salaid 29047 ppt

cad 1 I Cw 07 2014(1)

Aktualnosci ksiegowe wydanie pazdziernik 2014 r e 55l6

loveparade 2010 anlage 34 genehmigung bauaufsicht 21 07 10

modyf 21 07

Aktualnosci ksiegowe wydanie sierpien 2014 r e 55gp

07.11.21, 07.11.28, 07.12.12 Pedagogika turystyki

Charaktery 07 2014

21 01 2014 Sapaid 29041 Nieznany (2)

21.02.2014.Ćwiczenia 1, Nieorganiczna, chemia2, Arkusze powtórzeniowe, Pobieranie1, studia 1.2, fiza

więcej podobnych podstron