12 sposobów na problemy z rozliczaniem wynagrodzeń

Zatrudniając pracownika, pracodawca jest zawsze zobowiązany do wypłaty wynagrodzenia. Od 2009

roku pracownicy mogą otrzymać pensję zarówno w złotówkach, jak i w walutach obcych. Jeśli

pracodawca nie wypłaci wynagrodzenia, pracownikowi przysługuje roszczenie o jego wypłatę w

umówionej wysokości.

Umowa o pracę musi zawierać postanowienia dotyczące wynagrodzenia. Powinno ono być godziwe, a także

odpowiadać rodzajowi wykonywanej pracy. Pracodawca, ustalając wysokość wynagrodzenia, powinien się kierować

kryteriami ściśle określonymi przez kodeks pracy (k.p.).

Wynagrodzenie powinno spełniać następujące wymagania:

● odpowiadać kwalifikacjom odpowiednim do wykonania pracy na danym stanowisku,

● uwzględniać ilość i jakość świadczonej pracy.

Wysokość oraz zasady przyznawania konkretnych stawek wynagrodzenia sporządza się w zakładowym regulaminie

wynagradzania bądź układzie zbiorowym pracy.

1. Osoby uprawnione do odbioru wynagrodzenia

Do odbioru wynagrodzenia za pracę uprawniony jest pracownik. Jednak w określonych prawem przypadkach

wynagrodzenie to może podjąć za pracownika inna osoba.

Pracownik nie może zrzec się prawa do wynagrodzenia ani przenieść tego prawa na inną osobę. A zatem umowa

przenosząca na osobę trzecią prawo do wynagrodzenia byłaby w świetle przepisów kodeksu pracy nieważna,

natomiast na pracodawcy ciążyłby obowiązek wypłaty wynagrodzenia pracownikowi, a nie innej osobie, z którą

pracownik zawarł taką umowę.

Wypłata do rąk pracownika

Zasadą jest wypłata wynagrodzenia do rąk pracownika. Pracodawca jest zobowiązany wypłacać wynagrodzenie w

miejscu, terminie i czasie określonym w regulaminie pracy lub innych przepisach prawa pracy (np. układzie

zbiorowym pracy). Jeżeli pracownik nie odbierze wynagrodzenia w ustalonym terminie i miejscu wypłaty, to

pracodawca nie musi podejmować dodatkowych czynności mających na celu przekazanie pracownikowi

wynagrodzenia, np. przesłać wynagrodzenie na adres zamieszkania pracownika.

Wyjątek od zasady wypłaty wynagrodzenia do rąk pracownika wprowadza art. 86 § 3 k.p. Zgodnie z tym przepisem

wypłata wynagrodzenia w inny sposób jest możliwa wówczas, gdy stanowi tak układ zbiorowy pracy lub pracownik

uprzednio wyrazi na to zgodę na piśmie. Z przepisu tego nie wynika, jakie inne sposoby wypłaty wynagrodzenia

można dopuścić w układzie lub za pisemną zgodą pracownika. Najczęściej przewidzianym w tym trybie sposobem

wypłaty wynagrodzenia jest przelew na konto bankowe pracownika. Możliwe jest również – najczęściej na wniosek

pracownika – przekazywanie wynagrodzenia pocztą na wskazany przez pracownika adres. Wypłacając

wynagrodzenie w inny sposób niż do rąk pracownika, należy pamiętać, że pracownik powinien mieć możliwość

dysponowania wynagrodzeniem w dniu ustalonym jako dzień wypłaty wynagrodzenia. Pracodawca musi zatem

dokonać przelewu wynagrodzenia na konto pracownika lub przesłać pieniądze przekazem pocztowym z

odpowiednim wyprzedzeniem.

Warunkiem prawidłowego wykonania zobowiązania przez pracodawcę w przypadku dokonywania wypłaty

wynagrodzenie za pracę w inny sposób niż do rąk pracownika jest udzielenie przez pracownika uprzedniej zgody na

IPP24.pl 8/2010 z 08.11.2010 [dodatek: Biblioteka Infor Lex, str. 2]

Strona 1 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

piśmie. Dla zachowania pisemnej formy czynności prawnej wystarcza złożenie własnoręcznego podpisu na

dokumencie obejmującym treść oświadczenia woli (art. 78 k.c.). Wymaganie pisemnej zgody pracownika na

bezgotówkową formę wypłaty wynagrodzenia za pracę ma ściśle bezwzględnie obowiązujący charakter, a

postanowienie regulaminu pracy dopuszczające ustną zgodę jest nieważne (wyrok Sądu Najwyższego z 24 września

2003 r., sygn. akt

I PK 324/02

, OSNP 2004/18/313).

Odbiór wynagrodzenia przez pełnomocnika

Pracownik może upoważnić do odbioru wynagrodzenia inną osobę, udzielając jej w tym celu pełnomocnictwa.

Przepisy kodeksu pracy nie regulują kwestii związanych z udzieleniem pełnomocnictwa, a zatem na mocy art. 300

k.p. należy stosować odpowiednio przepisy kodeksu cywilnego. Pełnomocnictwo może mieć charakter ogólny,

obejmujący ogół czynności w sferze zwykłego zarządu (art. 98 k.c.). W tym pojęciu mieści się zatem umocowanie

do odbioru wynagrodzenia. Pełnomocnictwo ogólne powinno być pod rygorem nieważności udzielone na piśmie

(art. 99 § 2 k.c.).

Pracownik może też udzielić innej osobie pełnomocnictwa tylko do dokonania określonej czynności, np. odbioru

wynagrodzenia. W tym przypadku przepisy nie wymagają dla skuteczności tego pełnomocnictwa formy pisemnej.

Zasadą jest bowiem, że pełnomocnictwo może być skutecznie udzielone ustnie i w sposób dorozumiany. Wyjątek

dotyczy pełnomocnictwa ogólnego, które powinno być udzielone na piśmie, oraz pełnomocnictwa do dokonania

czynności prawnej, do której ważności potrzebna jest szczególna forma – wówczas pełnomocnictwo powinno być

udzielone w tej samej formie (np. aktu notarialnego). W doktrynie prawa pracy przyjmuje się jednak, że

pełnomocnictwo do odbioru wynagrodzenia za pracownika powinno być przez niego udzielone na piśmie, a także

powinno wskazywać osobę upoważnioną do odbioru wynagrodzenia. Skoro art. 86 § 3 k.p. wymaga wyrażenia

przez pracownika zgody na piśmie w razie spełnienia przez pracodawcę obowiązku wypłaty wynagrodzenia w inny

sposób niż do rąk pracownika, to taka sama forma jest wymagana w przypadku wypłaty wynagrodzenia osobie

trzeciej.

Odbiór wynagrodzenia przez współmałżonka

Przepisy kodeksu rodzinnego i opiekuńczego przewidują dwa przypadki, w których wynagrodzenie przysługujące

pracownikowi może odebrać jego współmałżonek. Taka możliwość istnieje w przypadku nakazania przez sąd

wypłaty wynagrodzenia do rąk drugiego z małżonków (art. 28 k.r.o.) oraz w razie wystąpienia przemijającej

przeszkody dotyczącej jednego z małżonków (art. 29 k.r.o.).

Jeżeli jedno z małżonków pozostających we wspólnym pożyciu nie spełnia ciążącego na nim obowiązku

przyczyniania się do zaspokajania potrzeb rodziny, sąd może nakazać, aby wynagrodzenie za pracę albo inne

należności przypadające temu małżonkowi były w całości lub w części wypłacane do rąk drugiego małżonka.

Przesłankami skorzystania przez jedno z małżonków z możliwości sądowego nakazania wypłaty do jego rąk

wynagrodzenia są

● niewypełnianie przez współmałżonka obowiązku przyczyniania się do zaspokajania potrzeb rodziny,

● pozostawanie przez małżonków we wspólnym pożyciu.

Zarówno faktyczna, jak i orzeczona separacja wyłącza możliwość wydania przez sąd nakazu wypłacenia

wynagrodzenia drugiemu małżonkowi. Rozstrzygnięcie o zaspokajaniu potrzeb rodziny następuje przez nakazanie

wypłacania wynagrodzenia za pracę, które obejmuje zarówno płacę zasadniczą, jak i wszelkie dodatki, dopłaty i

ekwiwalenty pieniężne, oraz renty, emerytury, a także wszelkich stałych i powtarzających się świadczeń albo innych

należności (uchwała Sądu Najwyższego z 16 grudnia 1987 r., sygn. akt III CZP 91/86, OSNC 1988/4/42).

Wydany przez sąd nakaz zachowuje moc, mimo ustania po jego wydaniu wspólnego pożycia małżonków. Sąd może

jednak na wniosek każdego z małżonków nakaz ten zmienić albo uchylić.

Strona 2 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

W razie przemijającej przeszkody, która dotyczy jednego z małżonków pozostających we wspólnym pożyciu, drugie

z małżonków może za niego działać w sprawach zwykłego zarządu, w szczególności może bez pełnomocnictwa

pobierać przypadające należności, chyba że sprzeciwia się temu małżonek, którego przeszkoda dotyczy. Artykuł 29

k.r.o. przewiduje, że względem osób trzecich sprzeciw jest skuteczny, jeżeli był im wiadomy.

Możliwość skutecznego działania bez pełnomocnictwa w imieniu współmałżonka uzależniona jest od łącznego

spełnienia trzech przesłanek:

● pozostawania przez małżonków we wspólnym pożyciu,

● wystąpienia przemijającej przeszkody dotyczącej małżonka reprezentowanego,

● brak sprzeciwu tego małżonka, którego dotyczy przemijająca przeszkoda.

Przemijająca przeszkoda oznacza przeszkodę, która uniemożliwia lub utrudnia osobiste działanie małżonka (np.

choroba pracownika, czasowy wyjazd do innej miejscowości), ale nie może mieć jednak charakteru trwałego.

Małżonek, którego dotyczy przeszkoda, może się sprzeciwić reprezentowaniu go przez drugiego małżonka. Sprzeciw

ten może być wyraźny (np. przez złożenie pracodawcy stosownego oświadczenia) lub dorozumiany (np. przez

ustanowienie pełnomocnictwa ogólnego dla osoby).

2. Wynagrodzenia wypłacane w walutach obcych

W aktualnym stanie prawnym nie istnieją żadne ograniczenia dotyczące waluty, w jakiej wypłacane są

wynagrodzenia za pracę. Do 23 stycznia 2009 r. regulowanie zobowiązań powstałych na terytorium kraju w

walutach obcych odbywało się sporadycznie. Obecnie, po nowelizacji art. 358 k.c. oraz uchyleniu pkt 15 art. 9

ustawy – Prawo dewizowe, nie ma przeszkód, aby wynagrodzenie ustalać i wypłacać w walutach obcych. Możliwość

ta jest coraz częściej wykorzystywana głównie w firmach z kapitałem zagranicznym.

Jesteśmy spółką z kapitałem zagranicznym. Jeden z pracowników ma wynagrodzenie ustalane w

euro. Wypłata również jest dokonywana w euro. Według jakiego kursu powinniśmy przeliczyć

wynagrodzenie, aby prawidłowo sporządzić i zaksięgować listę płac?

Zobowiązania publicznoprawne związane z wynagrodzeniami, tzn. podatek PIT i składki ZUS, są obliczane i

odprowadzane w złotych polskich.

Aby prawidłowo obliczyć przychód pracownika ze stosunku pracy, wartość wynagrodzenia wyrażonego w walucie

obcej należy przeliczyć na walutę polską:

● według kursu stosowanego przez bank pracownika z dnia postawienia wynagrodzenia do dyspozycji pracownika i

mającego zastosowanie przy kupnie, albo

● według kursu średniego NBP z dnia poprzedzającego dzień obciążenia rachunku bankowego pracodawcy, jeżeli

bank, z którego usług korzysta podatnik, stosuje różne kursy walut obcych i nie jest możliwe zastosowanie tego

kursu lub bank nie ogłasza kursu walut, a także kiedy wynagrodzenie pracownika nie jest przekazywane na konto

bankowe.

Natomiast w księgach rachunkowych koszt wynagrodzenia zarówno dla celów bilansowych, jak i dla celów

podatkowych należy przeliczyć według średniego kursu NBP z dnia poprzedzającego dzień poniesienia kosztu.

Rozliczenie pensji wypłacanej w walucie stwarza pewne problemy praktyczne w aspekcie naliczenia listy płac, a

także jej ujęcia w księgach rachunkowych. Niezależnie od waluty wypłaty zarówno zaliczka na podatek dochodowy,

jak i obowiązkowe składki odprowadzane do ZUS muszą być obliczone i odprowadzone w złotych polskich.

Powstaje pytanie, według jakiego kursu przeliczyć:

● przychód uzyskany przez pracownika dla celów naliczenia zaliczki na podatek dochodowy,

Strona 3 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

● przychód uzyskany przez pracownika, stanowiący podstawę naliczenia składek ZUS,

● koszty pracodawcy dla celów bilansowych i podatkowych.

Przychód ze stosunku pracy

Do wyliczenia przychodu pracownika ze stosunku pracy zastosowanie mają zapisy art. 11 ust. 3 i 4 oraz 11a ustawy

o podatku dochodowym od osób fizycznych. Należy zastosować kurs kupna stosowany przez bank pracownika z

dnia postawienia wynagrodzenia do jego dyspozycji albo kurs średni NBP z dnia poprzedzającego dzień obciążenia

rachunku bankowego pracodawcy.

Wybór kursu zależy od tego, czy pracownik w ogóle korzysta z usług banku oraz czy bank pracownika stosuje różne

kursy walut lub ich nie ogłasza. Kwestia przeliczania wynagrodzeń w walutach obcych doczekała się już kilku

interpretacji indywidualnych. Organy zajmują tutaj jednolite stanowisko. Jako przykład fragment interpretacji

indywidualnej dyrektora Izby Skarbowej w Bydgoszczy z 29 października 2009 r. (sygn. ITPB2/415-657/09/ENB;

publ. http://sip.mf.gov.pl/sip): „Dla celów właściwego obliczenia kwot przychodu oraz zaliczek na podatek

dochodowy od osób fizycznych [spółka] powinna przeliczyć na złote polskie wynagrodzenia z tytułu umów o pracę,

ustalone i wypłacane pracownikom w Euro według kursów z dnia otrzymania lub postawienia do dyspozycji

pracownika, ogłaszanych przez bank, z którego usług korzysta pracownik, i mających zastosowanie przy kupnie

walut. W sytuacji natomiast gdy bank, z którego usług korzysta podatnik, stosuje różne kursy walut obcych i nie

jest możliwe zastosowanie tego kursu lub też bank nie ogłasza kursu walut, do przeliczenia przychodu uzyskanego

przez podatnika na złote stosuje się kurs średni ogłaszany przez Narodowy Bank Polski z ostatniego dnia roboczego

poprzedzającego dzień uzyskania przychodu. Jednocześnie, w tym przypadku za moment uzyskania przychodu

przez pracownika należy uznać – wbrew opinii Wnioskodawcy – moment obciążenia rachunku pracodawcy, a nie

dzień, w którym wynagrodzenie wpływa na rachunek pracownika. Wobec powyższego, w świetle przepisów

podatkowych Spółka nie ma również obowiązku dokonywania dodatkowych rozliczeń (korekt) wynagrodzeń ze

stosunku pracy z uwagi na ewentualne różnice kursowe, które mogą wystąpić pomiędzy kursem Euro z dnia

obciążenia rachunku Spółki oraz z dnia uznania rachunku pracownika” (np. interpretacje: z 29 października 2009 r.,

ITPB2/415-679/09/ENB

, z 5 maja 2009 r.,

IPPB2/415-120/09-4/JB

, z 4 czerwca 2009 r.,

ITPB2/415-237/09/IB

,

publikowanych na stronach Ministerstwa Finansów).

Momentem uzyskania przychodu przez pracownika jest moment obciążenia rachunku pracodawcy, a

nie dzień, w którym wynagrodzenie wpływa na rachunek pracownika

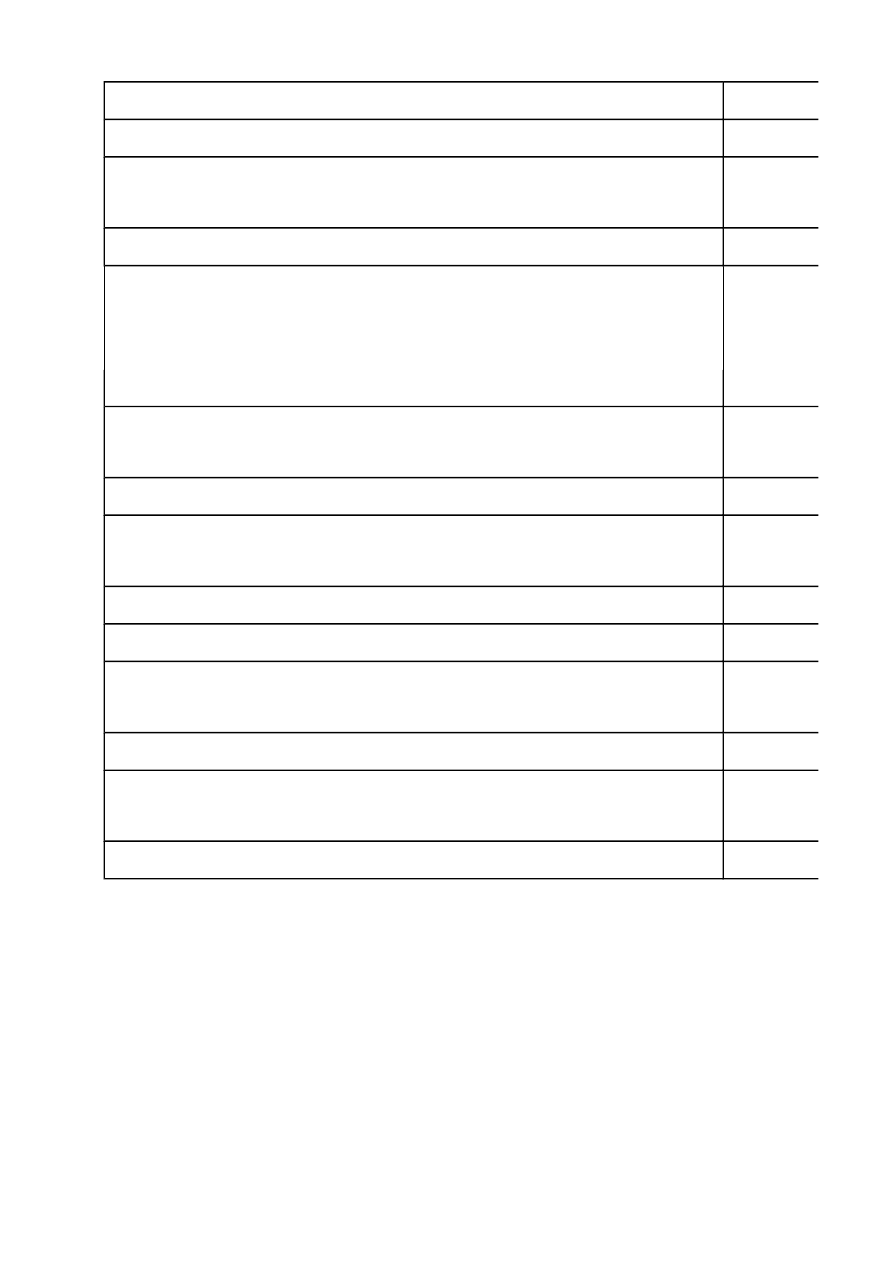

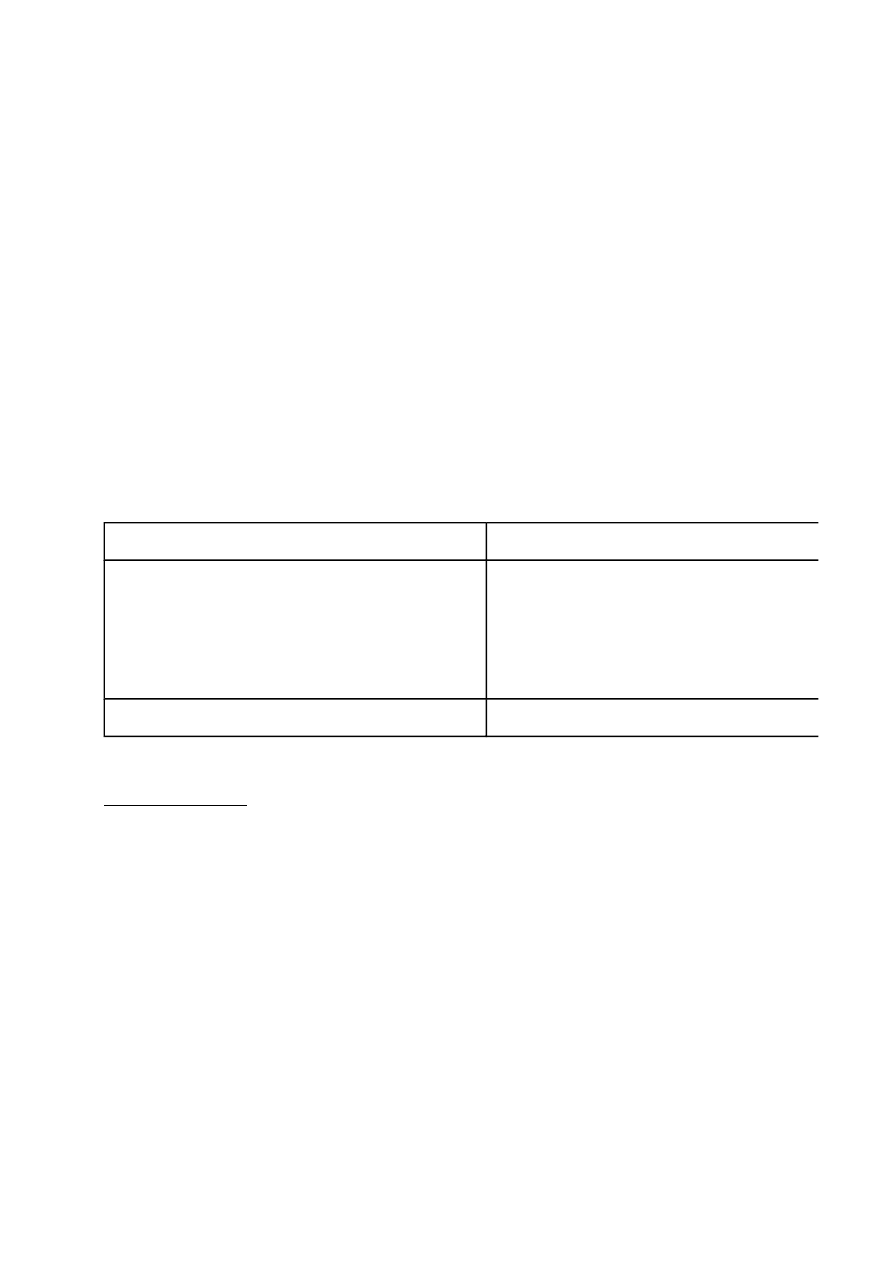

PRZYKŁAD

Spółka z o.o. wypłaca pracownikom wynagrodzenia w euro. Lista płac jest naliczana każdego

przedostatniego roboczego dnia miesiąca i w tym samym dniu następuje wypłata wynagrodzeń.

Pracownicy posiadają konta w bankach, które ustalają kursy walut wielokrotnie w ciągu dnia, dlatego

wynagrodzenia są przeliczane według kursu obowiązującego w dniu poprzedzającym dzień obciążenia

rachunku bankowego pracodawcy. W tabeli przedstawiono naliczenie listy płac za przykładowy miesiąc

dla jednego pracownika przy następujących założeniach:

● wynagrodzenie zasadnicze brutto: 2000 euro,

● kurs średni NBP z dnia poprzedzającego dzień wypłaty wynagrodzeń: 4 zł/euro,

● koszty uzyskania przychodów: 111,25 zł,

● stawka ubezpieczenia wypadkowego: 1,67%,

● zapłata wynagrodzenia nastąpiła z konta bankowego prowadzonego w euro przy kursie rozchodu 4,10

zł/euro.

Wynagrodzenia wypłacane w walutach obcych

Strona 4 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

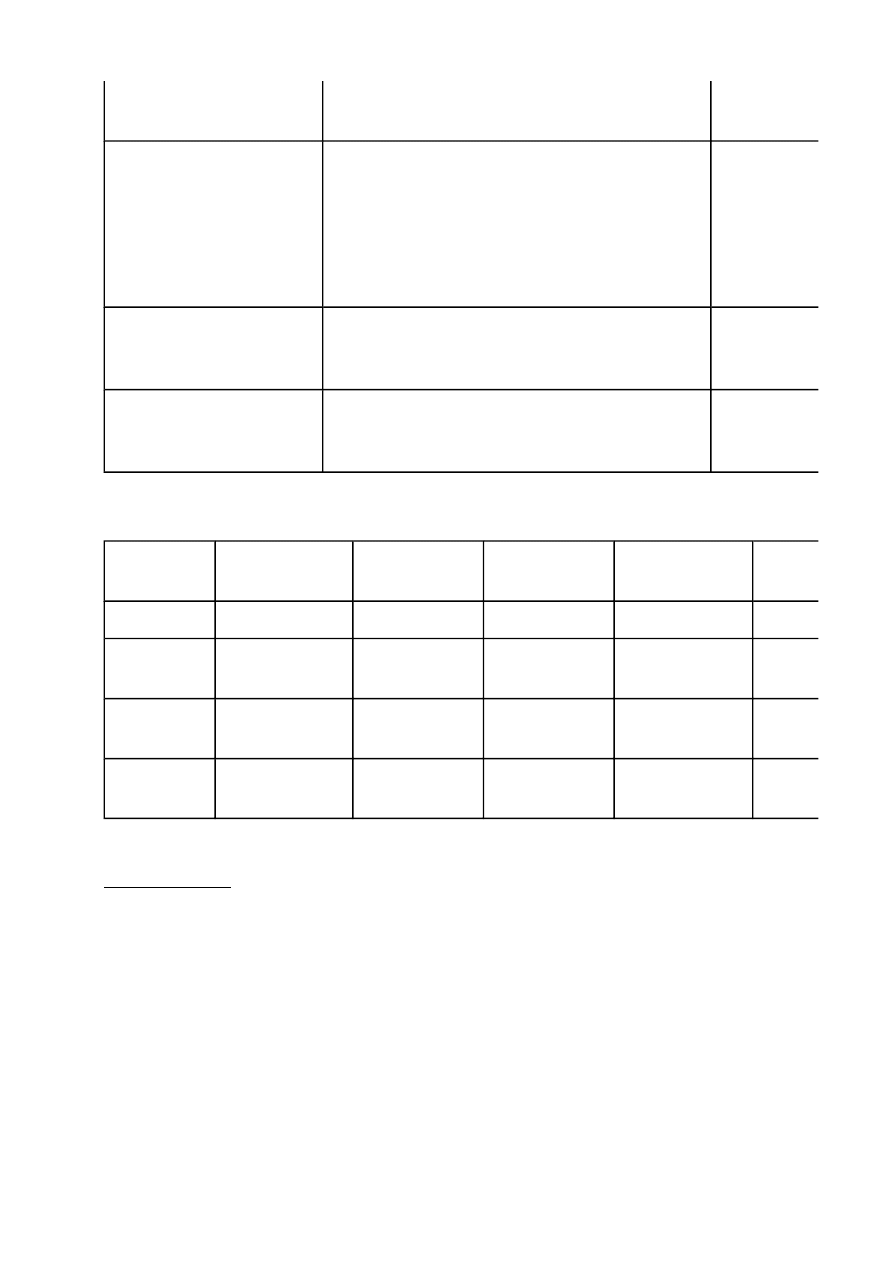

Składniki listy płac

Kwota

Wynagrodzenie brutto: 2000 euro x 4 zł/euro

8 000,00

Składki na ubezpieczenia społeczne obciążające pracownika 13,71% x 8000 zł = 1096,80 zł

emerytalna 9,76%, rentowa 1,5%, chorobowa 2,45%)

1 096,80

Podstawa wymiaru składki na ubezpieczenie zdrowotne: 8000 zł – 1096,80 zł = 6903,20 zł

6 903,20

Składka na ubezpieczenie zdrowotne:

● pobrana z wynagrodzenia pracownika: 6903,20 zł x 9%

● podlegająca odliczeniu od podatku dochodowego: 6903,20 zł x 7,75%

621,29

535,00

Koszty uzyskania przychodów

111,25

Podstawa naliczenia podatku dochodowego: 8000 zł – 1096,80 zł – 111,25 zł

(po zaokrągleniu do pełnych złotych)

6 792,00

Zaliczka na podatek dochodowy: (6792,00 zł x 18%) – 46,33 zł

1 176,23

Zaliczka po odliczeniu składki na ubezpieczenie zdrowotne 1176,23 zł – 535 zł

(po zaokrągleniu do pełnych złotych)

641,00

Kwota wynagrodzenia netto: 8000 zł – 1096,80 zł – 621,29 zł – 641 zł

5 640,91

Kwota wynagrodzenia w walucie wypłaty: 5640,91 zł : 4 zł/euro

1 410,23

Składki ZUS obciążające pracodawcę: 8000 zł x 18,48%

emerytalna 9,76%, rentowa 4,5%, wypadkowa 1,67%, FP 2,45%, FGŚP 0,1%)

1 478,40

Kurs euro na własnym rachunku bankowym zastosowany przy rozchodzie

4,1 zł/

Wartość wynagrodzenia według kursu euro zastosowanego przy rozchodzie z rachunku bankowego:

1410,23 euro x 4,1 zł/euro = 5781,94 zł

5 781,94

Różnica kursowa ujemna: 5781,94 zł – 5640,91 zł = 141,03 zł

141,03

Podstawa naliczania składek ZUS

Przy wyliczaniu podstawy naliczania składek ZUS należy zastosować taki sam kurs jak przy wyliczeniu przychodu

pracownika. Zgodnie z zapisami § 4 rozporządzenia ministra pracy i polityki socjalnej w sprawie szczegółowych

zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe przy obliczaniu składek ZUS

przychody pracownika osiągane w walutach obcych przelicza się na złote w sposób przyjęty w przepisach o podatku

dochodowym od osób fizycznych.

Koszty pracodawcy

Do wyliczenia kosztów pracodawcy z tytułu wynagrodzeń ustalonych w walucie, do celów zarówno bilansowych, jak

i podatkowych należy dokonać przeliczenia według kursu średniego NBP z dnia poprzedzającego dzień poniesienia

kosztu (art. 15 ust. 1 ustawy o podatku dochodowym od osób prawnych – dalej: updop, a w przypadku

Strona 5 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

pracodawców będących osobami fizycznymi, spółkami cywilnymi i spółkami osobowymi osób fizycznych – art. 22

ust. 1 ustawy o podatku dochodowym od osób fizycznych – dalej: updof, oraz art. 30 ust. 2 pkt 2 ustawy o

rachunkowości).

Biorąc pod uwagę wariantowość rozwiązań, stwierdzić należy, że zastosowanie jednolitego kursu do naliczania

wszystkich składowych listy płac może być niemożliwe. Dodatkowa trudność przy wykorzystaniu kursu kupna

stosowanego przez bank pracownika to brak wiedzy na etapie naliczania listy płac, jaki kurs zostanie faktycznie

zastosowany. W praktyce może zaistnieć sytuacja, że wynagrodzenia poszczególnych pracowników zostaną

przeliczone według różnych kursów.

Jeżeli lista płac zostanie sporządzona kilka dni przed datą wypłaty bądź wynagrodzenie pracownika wpływa do

banku stosującego jednolity kurs kupna walut w ciągu dnia, konieczne będzie ponowne przeliczenie listy płac.

3. Obliczanie wynagrodzenia chorobowego

Sposób pomniejszania wynagrodzenia określonego w stałej miesięcznej wysokości za miesiąc, w którym pracownik

chorował, budzi wiele wątpliwości interpretacyjnych. Najczęściej popełniamy błędy w sytuacji, kiedy pracownik

wynagradzany stałą stawką miesięczną choruje niepełny kalendarzowy miesiąc, jednocześnie nie świadcząc w tym

miesiącu pracy. Innym problemem jest sytuacja, kiedy pracownik w miesiącu 31-dniowym choruje przez 30 dni, a

jednego dnia pracuje. Jak prawidłowo ustalić wynagrodzenie pracownika w takich sytuacjach, aby nie popełnić

wykroczenia przeciwko prawom pracownika, bezpodstawnie wypłacając wynagrodzenie w zaniżonej wysokości.

We wrześniu 2010 r. pracownik wynagradzany stałą stawką miesięczną w kwocie 2370 zł chorował

przez wszystkie dni robocze, tj. 22 dni. Kolejne zwolnienia lekarskie były wystawiane wyłącznie na

dni robocze, z pominięciem sobót i niedziel, czyli dni dla pracownika wolnych od pracy. Za pierwsze

10 dni niezdolności do pracy pracownik zachowuje prawo do wynagrodzenia chorobowego, za

pozostałe 12 dni ma prawo do zasiłku chorobowego (świadczenia w wysokości 80% podstawy

wymiaru). Wynagrodzenie pracownika nie uległo zmianie od początku zatrudnienia, pracownik nie

otrzymuje dodatkowych składników wynagrodzenia. Czy w takim przypadku pracownikowi należy

wypłacić wynagrodzenie za pracę wynikające ze stałej stawki miesięcznej za wrzesień? Czy należy

mu się wyłącznie świadczenie chorobowe za 22 dni, skoro nie świadczył pracy nawet przez jeden

dzień? Jaką kwotę należy wypłacić pracownikowi za wrzesień, jeśli pracownik jest uprawniony do

podstawowych kosztów uzyskania przychodów i złożył pracodawcy oświadczenie PIT-2?

W celu obliczenia wynagrodzenia ustalonego w stawce miesięcznej w stałej wysokości, za przepracowaną część

miesiąca, jeżeli pracownik za pozostałą część tego miesiąca otrzymał wynagrodzenie chorobowe lub zasiłek z

ubezpieczenia społecznego, miesięczną stawkę wynagrodzenia dzieli się przez 30 (bez względu na liczbę dni

kalendarzowych miesiąca), a otrzymaną kwotę mnoży przez liczbę dni wskazanych w zaświadczeniu lekarskim o

czasowej niezdolności pracownika do pracy wskutek choroby. Tak obliczoną kwotę wynagrodzenia odejmuje się od

wynagrodzenia przysługującego za cały miesiąc (§ 11 rozporządzenia w sprawie sposobu ustalania wynagrodzenia

w okresie niewykonywania pracy oraz wynagrodzenia stanowiącego podstawę obliczania odszkodowań, odpraw,

dodatków wyrównawczych do wynagrodzenia oraz innych należności przewidzianych w kodeksie pracy).

Wskazany przepis nie różnicuje metody ustalania wynagrodzenia za część miesiąca w przypadku niezdolności do

pracy wskutek choroby w zależności od liczby dni kalendarzowych w danym miesiącu ani od rozkładu czasu pracy

obowiązującego pracownika. Wynagrodzenie określone w stałej stawce miesięcznej dzielimy przez 30, bez względu

na liczbę dni w miesiącu, i otrzymany wynik mnożymy przez liczbę dni kalendarzowych niezdolności do pracy.

Następnie stałą płacę miesięczną pomniejszamy o otrzymaną kwotę. Wynagrodzenie stałe miesięczne przysługuje w

tej samej kwocie również wtedy, gdy miesiąc liczy 28, 29, 30 czy 31 dni. Wynagrodzenie ustalone w stałej

miesięcznej wysokości jest bowiem formą ryczałtu, a przyjęta metoda obliczania tego wynagrodzenia za

przepracowaną część miesiąca oddaje jego istotę.

Strona 6 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

Jednak, aby wskazana metoda miała zastosowanie, niezdolność pracownika do pracy i pobieranie z tego tytułu

wynagrodzenia chorobowego lub zasiłku nie może obejmować pełnego miesiąca kalendarzowego. Co najmniej

jeden dzień musi być dniem nieobjętym niezdolnością do pracy, przy czym nie ma znaczenia, czy jest to dzień

roboczy, czy dzień wolny od pracy. W przypadku kiedy niezdolność do pracy obejmuje pełny kalendarzowy miesiąc,

pracownikowi nie przysługuje wynagrodzenie wynikające ze stałej stawki miesięcznej. W takim przypadku

przysługuje mu wyłącznie wynagrodzenie chorobowe lub zasiłek.

§ 11 rozporządzenia w sprawie sposobu ustalania wynagrodzenia w okresie niewykonywania pracy nie ma

zastosowania w sytuacji, kiedy niezdolność do pracy uprawniająca pracownika do wynagrodzenia chorobowego lub

zasiłku z ubezpieczenia społecznego obejmuje cały miesiąc. W takim przypadku nie ustalamy kwoty pomniejszającej

stałej płacy miesięcznej i wypłacamy za cały miesiąc wyłącznie świadczenie chorobowe. Należy o tym pamiętać

szczególnie w sytuacji, kiedy pracownik choruje przez cały miesiąc trwający krócej niż 30 dni, np. w lutym. Jeżeli

pracownik choruje cały luty, np. 28 lub 29 dni, to nie wypłacamy mu wynagrodzenia wynikającego ze stałej płacy

miesięcznej.

Zatem pracownikowi, którego niezdolność do pracy obejmowała 22 dni we wrześniu, należy wypłacić

wynagrodzenie wynikające ze stałej stawki miesięcznej w wysokości 632 zł, co wynika z wyliczenia:

2370 zł : 30 = 79 zł

79 zł x 22 (liczba dni zwolnienia lekarskiego) = 1738 zł

2370 zł – 1738 zł = 632 zł

Fakt, iż pracownik nie przepracował we wrześniu nawet jednego dnia, nie ma w tej sytuacji znaczenia. Pracownik

nie otrzyma bowiem świadczenia chorobowego za wszystkie dni września, lecz tylko za 22 dni. Gdyby nie

wypłacono pracownikowi wynagrodzenia wynikającego ze stałej stawki miesięcznej, a wyłącznie świadczenie

chorobowe za 22 dni, pracownik otrzymałaby niewspółmiernie niską kwotę w stosunku do należnej.

Poza wynagrodzeniem należy wypłacić pracownikowi świadczenia chorobowe w wysokości: 545,50 zł

wynagrodzenie chorobowe i 654,60 zł zasiłek chorobowy, zgodnie z wyliczeniem:

2370 zł – 13,71% = 2045,07 zł

2045,07 zł x 80% = 1636,06 zł

1636,06 zł : 30 = 54,54 zł

wynagrodzenie chorobowe: 54,54 zł x 10 dni = 545,40 zł

zasiłek chorobowy: 54,54 zł x 12 dni = 654,48 zł

Wypłacając wynagrodzenie za wrzesień, należy dokonać następujących wyliczeń:

● obliczyć składki na ubezpieczenia społeczne finansowane ze środków pracownika od podstawy wymiaru 632 zł:

[(632 zł x 9,76%) + (632 zł x 1,5%) + (632 x 2,45%)] = 86,64 zł,

● ustalić podstawę wymiaru składki na ubezpieczenie zdrowotne:

632 zł + 545,40 zł (wynagrodzenie chorobowe – nie stanowi podstawy wymiaru składek na ubezpieczenia

społeczne, ale stanowi podstawę wymiaru składek na ubezpieczenie zdrowotne) – 86,64 zł (składki na

ubezpieczenia społeczne finansowane przez ubezpieczonego) = 1090,76 zł,

● obliczyć składkę na ubezpieczenie zdrowotne:

1090,76 zł x 9% = 98,17 zł (z czego należy odliczyć od podatku składkę w wysokości 7,75% podstawy wymiaru, tj.

84,53 zł),

Strona 7 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

● ustalić przychód, a następnie podstawę opodatkowania i obliczyć zaliczkę na podatek dochodowy

● przychód:

632 zł (wynagrodzenie) + 545,40 zł (wynagrodzenie chorobowe) + 654,48 (zasiłek chorobowy) = 1831,88 zł,

● podstawa opodatkowania:

1831,88 zł (przychód) – 111,25 zł (k.u.p.) – 86,64 zł (składki na ubezpieczenia społeczne finansowane przez

ubezpieczonego) = 1634 zł (po zaokrągleniu do pełnych złotych),

● zaliczka na podatek:

1634 zł (podstawa opodatkowania) x 18% (stopa procentowa podatku) – 46,33 zł (ulga podatkowa) = 247,79 zł,

● obliczyć podatek do urzędu skarbowego:

247,79 zł (zaliczka na podatek dochodowy) – 84,53 zł (składka na ubezpieczenie zdrowotne w wysokości 7,75%

podstawy wymiaru) = 163,26 zł, a po zaokrągleniu do pełnych złotych 163 zł.

Za wrzesień 2010 r. należy wypłacić pracownikowi łącznie kwotę: 1484,07 zł, co wynika z wyliczenia: 632 zł

(wynagrodzenie) + 545,40 zł (wynagrodzenie chorobowe) + 654,48 zł (zasiłek chorobowy) – 86,64 zł (składki na

ubezpieczenia społeczne finansowane przez ubezpieczonego) – 98,17 zł (składka na ubezpieczenie zdrowotne –

9%) – 163 zł (podatek do US) = 1484,07 zł.

Innego rodzaju wątpliwości powoduje sytuacja, kiedy niezdolność do pracy z powodu choroby obejmuje w danym

miesiącu 30 dni, a pracownik przepracował jeden dzień w miesiącu 31-dniowym. Kwestia ta jest przykładem

niedoskonałości przepisów prawa, bowiem stosując § 11 rozporządzenia o wynagrodzeniach w literalnym jego

brzmieniu, pracownikowi w takim przypadku nie przysługiwałoby wynagrodzenie. Zastosowanie wprost przywołanej

regulacji w opisanym stanie faktycznym powodowałoby, że w miesiącu, który liczy 31 dni, wynagrodzenie

pracownika za przepracowaną część miesiąca wyniosłoby 0 zł (np. pracownik choruje od 1 do 30 sierpnia, a pracuje

31 sierpnia). Zastosowanie takiego rozwiązania pozostawałoby w kolizji z art. 80 kodeksu pracy, zgodnie z którym

wynagrodzenie przysługuje za pracę wykonaną. Ponadto przyjęcie interpretacji, zgodnie z którą pracownikowi nie

przysługiwałoby w powyższej sytuacji wynagrodzenie, naruszałoby zasadę równego traktowania w zatrudnieniu,

doprowadzając do zrównania sytuacji pracownika, który w sierpniu w związku z chorobą nie przepracował ani

jednego dnia, z sytuacją pracownika, który przepracował jeden dzień. Zatem w przedstawionej sytuacji należy

kierować się zasadą wyrażoną w art. 80 kodeksu pracy i wypłacić wynagrodzenie za pracę wykonaną.

PRZYKŁAD

Pracownik, wynagradzany stałą stawką miesięczną 5200 zł, chorował w okresie od 1 do 30 sierpnia

2010 r., natomiast 31 sierpnia przepracował 8 godzin. Nominalny czas pracy w sierpniu wynosił 176

godzin. W jaki sposób wyliczyć wynagrodzenie za przepracowany 8-godzinny dzień?

Pracownikowi należy wypłacić wynagrodzenie za 8 godzin pracy w kwocie 236,40 zł oraz świadczenie

chorobowe za 30 dni. Wynagrodzenie za dzień przepracowany obliczamy przez podzielenie stałej płacy

miesięcznej przez obowiązujący pracownika w sierpniu nominalny wymiar czasu pracy, a następnie

pomnożenie przez liczbę godzin przepracowanych:

5200 zł : 176 godzin (nominalny czas pracy) = 29,55 zł

29,55 zł x 8 godzin = 236,40 zł.

4. Wynagrodzenie urlopowe i chorobowe w jednym miesiącu

Strona 8 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

Wynagrodzenie za miesiąc, w którym pracownik przez część miesiąca pracował, a przez część przebywał na urlopie

i chorował, należy obliczyć oddzielnie, ustalając kwotę: wynagrodzenia za czas przepracowany, wynagrodzenia

„urlopowego” i „chorobowego”.

Pracownik, zatrudniony na pełny etat, w sierpniu 2010 r. przebywał dwa dni na urlopie

wypoczynkowym (od 5 do 6 sierpnia 2010 r.) oraz pięć dni na zwolnieniu lekarskim (od 16 do 20

sierpnia 2010 r.). Wynagradzany jest on według stałej stawki miesięcznej w kwocie 3520 zł. Jak

ustalić wysokość wynagrodzenia pracownika w sierpniu 2010 r.?

Aby obliczyć wynagrodzenie za część miesiąca, w którym pracownik przebywał na urlopie i chorował, należy ustalić

osobno wynagrodzenie za czas przepracowany i osobno wynagrodzenie za każdą nieobecność.

Metoda obliczenia wynagrodzenia za przepracowaną część miesiąca polega na zastosowaniu przepisów

rozporządzenia ministra pracy i polityki socjalnej w sprawie sposobu ustalania wynagrodzenia w okresie

niewykonywania pracy oraz wynagrodzenia stanowiącego podstawę obliczania odszkodowań, odpraw, dodatków

wyrównawczych do wynagrodzenia oraz innych należności przewidzianych w kodeksie pracy.

Wynagrodzenie za przepracowaną część miesiąca

W przypadku gdy pracownik za część danego miesiąca otrzymał wynagrodzenie za okres niezdolności do pracy

wskutek choroby (albo zasiłek chorobowy), wynagrodzenie (w stałej stawce miesięcznej) za przepracowaną część

miesiąca należy ustalić następująco:

● miesięczną stawkę wynagrodzenia podzielić przez 30,

● otrzymaną kwotę pomnożyć przez liczbę dni wskazanych w zaświadczeniu lekarskim o czasowej niezdolności

pracownika do pracy wskutek choroby (wliczamy wszystkie dni, a nie tylko robocze),

● obliczoną kwotę wynagrodzenia odjąć od wynagrodzenia przysługującego za dany miesiąc (§ 11 rozporządzenia w

sprawie sposobu ustalania wynagrodzenia).

W sytuacji opisanej w pytaniu pracownik wykorzystał ponadto w miesiącu dwa dni urlopu wypoczynkowego. Aby

obliczyć wynagrodzenie za przepracowaną część miesiąca, należy więc jeszcze obniżyć je w związku z udzielonym

pracownikowi urlopem (wyliczenie wynagrodzenia zostało podane w przykładzie).

Wynagrodzenie „chorobowe”/zasiłek

Wynagrodzenie za czas choroby jest wyliczane według zasad obowiązujących przy ustalaniu podstawy wymiaru

zasiłku chorobowego (zgodnie z przepisami ustawy o świadczeniach pieniężnych z ubezpieczenia społecznego w

razie choroby i macierzyństwa) i wypłacane za każdy dzień niezdolności do pracy, nie wyłączając dni wolnych od

pracy (art. 92 k.p.). Podstawę wymiaru wynagrodzenia chorobowego (zasiłku chorobowego) stanowi przeciętne

miesięczne wynagrodzenie wypłacone za okres 12 miesięcy kalendarzowych poprzedzających miesiąc, w którym

powstała niezdolność do pracy, po odliczeniu potrąconych przez pracodawcę składek na ubezpieczenia społeczne

(13,71%).

Jeśli niezdolność do pracy powstała przed upływem okresu 12 miesięcy pracy – podstawę wymiaru wynagrodzenia

(zasiłku chorobowego) należy ustalić na podstawie wynagrodzenia za pełne miesiące kalendarzowe ubezpieczenia.

Aby obliczyć wynagrodzenie chorobowe za jeden dzień, należy podzielić średnie miesięczne wynagrodzenie przez 30

(art. 36 ust. 3 ustawy zasiłkowej). Tak ustaloną dniówkę mnożymy przez liczbę dni wskazanych w zaświadczeniu

lekarskim o czasowej niezdolności pracownika do pracy wskutek choroby.

Otrzymany wynik mnożymy przez 100%, 80% lub 70%, w zależności od tego, z jaką wysokością zasiłku lub

wynagrodzenia mamy do czynienia. Otrzymana kwota to należny zasiłek chorobowy (wynagrodzenie chorobowe).

Strona 9 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

PRZYKŁAD

Pracownik wynagradzany według stałej stawki miesięcznej w wysokości 3520 zł w sierpniu 2010 r.

przebywał 2 dni na urlopie wypoczynkowym (od 5 do 6 sierpnia 2010 r.) oraz 5 dni na zwolnieniu

lekarskim (od 16 do 20 sierpnia 2010 r.). Aby ustalić wysokość wynagrodzenia pracownika w sierpniu

2010 r., należy:

Krok I. Ustalić kwotę, o którą będzie pomniejszona pensja za czas zwolnienia

● miesięczną stawkę wynagrodzenia dzielimy przez 30:

3520 zł : 30 = 117,33 zł (stawka za 1 dzień choroby),

● otrzymaną kwotę mnożymy przez liczbę dni wskazanych w zaświadczeniu lekarskim, tj. przez 5 dni:

117,33 zł x 5 dni = 586,65 zł.

Krok II. Ustalić kwotę, o którą będzie pomniejszona pensja za czas urlopu

● stawkę miesięczną wynagrodzenia dzielimy przez liczbę godzin przypadających do przepracowania w

sierpniu (tj. 176 godzin):

3520 zł : 176 godzin = 20 zł (stawka za godzinę pracy),

● otrzymaną kwotę mnożymy przez liczbę godzin urlopu wypoczynkowego:

20 zł x 16 godzin (nieobecność spowodowana urlopem) = 320 zł.

Krok III. Ustalić kwotę wynagrodzenia za czas przepracowany w sierpniu 2010 r.

● od miesięcznej stawki wynagrodzenia należy odjąć kwoty zmniejszenia pensji za czas zwolnienia

lekarskiego oraz za czas urlopu wypoczynkowego:

3520 zł – 586,65 zł – 320 zł = 2613,35 zł.

Za czas przepracowany w sierpniu 2010 r. pracownik powinien otrzymać 2613,35 zł (brutto) pensji.

Krok IV. Obliczyć wynagrodzenie za urlop

● wynagrodzenie zasadnicze w stałej stawce miesięcznej dzielimy przez liczbę godzin przypadających

do przepracowania w sierpniu 2010 r. Następnie mnożymy przez liczbę godzin urlopu:

3520 zł : 176 godzin = 20 zł,

20 zł x 16 godzin urlopu = 320 zł.

Krok V. Obliczyć wynagrodzenie chorobowe

● obliczamy podstawę wynagrodzenia chorobowego. Ponieważ pracownik otrzymuje tylko

wynagrodzenie zasadnicze – będzie ono stanowiło podstawę. Następnie wynagrodzenie to należy

pomniejszyć o składki na ubezpieczenia społeczne (13,71%):

3520 zł x 13,71% = 482,59 zł,

3520 zł – 482,59 zł = 3037,41 zł,

● ustalamy dniówkę wynagrodzenia chorobowego, dzieląc średnie miesięczne wynagrodzenie przez 30:

3037,41 zł : 30 = 101,25 zł,

● otrzymany wynik mnożymy przez liczbę dni choroby:

101,25 zł x 5 dni = 506,25 zł,

● otrzymany wynik mnożymy przez 80% (z założeniem, że jest to wynagrodzenie za czas choroby, w

trakcie której pracownikowi przysługuje wynagrodzenie za czas choroby w wysokości 80%):

506,25 zł x 80% = 405 zł.

Strona 10 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

W sierpniu 2010 r. pracownik powinien otrzymać 2613,35 zł (brutto) pensji za czas przepracowany, 320

zł (brutto) wynagrodzenia za urlop wypoczynkowy oraz 405 zł (brutto) wynagrodzenia chorobowego.

5. Dozwolone potrącenia z wynagrodzenia

Przepisy kodeksu pracy określają rodzaje dozwolonych potrąceń z wynagrodzenia, ich kolejność, granice oraz kwoty

od nich wolne.

Potrąceń z wynagrodzenia dokonuje się w kolejności wskazanej w art. 87 § 1 k.p., czyli w pierwszej kolejności

dokonuje się potrącenia na zaspokojenie świadczeń alimentacyjnych, a dopiero po nich, jeżeli wynagrodzenie

pracownika na to pozwala, dokonuje się potrącenia sum egzekwowanych na mocy tytułów wykonawczych na

pokrycie należności innych niż świadczenia alimentacyjne.

Potrącenia z tytułu świadczeń alimentacyjnych mogą być dokonane do wysokości 3/5 wynagrodzenia, bez

ograniczenia w postaci kwoty wolnej od potrąceń.

Kolejnych potrąceń dokonuje się na pokrycie należności innych niż świadczenia alimentacyjne. Należy jednak

pamiętać, że nie mogą one razem z potrąceniem na zaspokojenie świadczeń alimentacyjnych przekroczyć 3/5

wynagrodzenia. Równocześnie po potrąceniu świadczeń alimentacyjnych pozostała kwota wynagrodzenia

pracownika musi być wyższa od kwoty wolnej od potrąceń w przypadku sum egzekwowanych na mocy tytułów

wykonawczych na pokrycie należności innych niż świadczenia alimentacyjne, czyli kwota minimalnego

wynagrodzenia za pracę.

Tytuły wykonawcze inne niż świadczenia alimentacyjne

Bardziej skomplikowana jest sytuacja, w której pracodawca otrzymuje kilka tytułów wykonawczych

niealimentacyjnych. Wówczas powstaje problem, które z nich należy zrealizować w pierwszej kolejności.

Gdy egzekucja została skierowana do tej samej rzeczy lub prawa majątkowego, wówczas mamy do czynienia z tzw.

zbiegiem egzekucji – art. 773 k.p.c. W takim przypadku prowadzący egzekucję wierzytelności na podstawie tytułu

wykonawczego zarówno komornik sądowy, jak i administracyjny organ egzekucyjny (np. naczelnik urzędu

skarbowego) muszą wstrzymać czynności egzekucyjne na wniosek: wierzyciela, dłużnika lub z urzędu i przekazać

akta egzekucji administracyjnej oraz egzekucji sądowej sądowi rejonowemu, w którego okręgu znajduje się siedziba

komornika lub administracyjnego organu egzekucyjnego, który pierwszy wszczął egzekucję.

Sąd rejonowy ma 14 dni na wydanie postanowienia i określenie, który organ egzekucyjny, sądowy czy

administracyjny ma dalej prowadzić łącznie egzekucję w trybie właściwym dla danego organu.

Wstrzymanie czynności egzekucyjnych nie powoduje zawieszenia postępowania egzekucyjnego, lecz skutkuje

niedokonywaniem dalszych czynności z uwagi na zbieg egzekucji. Komornik sądowy, dokonując zajęcia

wynagrodzenia pracownika za pracę w trybie art. 880 i nast. k.p.c. lub art. 72–75 ustawy o postępowaniu

egzekucyjnym w administracji, w zawiadomieniu poucza pracodawcę o ciążących na nim obowiązkach oraz skutkach

niezastosowania się do nich – art. 882, 886 k.p.c. Pracodawca w takiej sytuacji może wypłacić pracownikowi

jedynie część wynagrodzenia wolną od zajęcia. Zajętą część pensji może natomiast przekazywać do depozytu.

PRZYKŁAD

Wynagrodzenie za pracę pracownika wynosi 6000 zł brutto. Pracodawca otrzymał 2 tytuły wykonawcze

– pierwszy na pokrycie świadczeń alimentacyjnych – zobowiązujący do potrącania z wynagrodzenia

kwoty 1500 zł miesięcznie, i drugi niealimentacyjny z tytułu niespłaconego kredytu, zobowiązujący do

potrącenia z wynagrodzenia kwoty 500 zł.

Aby prawidłowo dokonać potrąceń z wynagrodzenia za pracę, pracodawca musi w pierwszej kolejności

ustalić kwotę netto wynagrodzenia po odliczeniu składek na ubezpieczenia oraz zaliczki na podatek

Strona 11 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

dochodowy. Dopiero wówczas może przystąpić do realizacji potrąceń ustawowych w kolejności i

wysokości regulowanej przez Kodeks pracy.

Załóżmy, że pracownik:

● zatrudniony jest w pełnym wymiarze czasu pracy,

● pracuje i mieszka w tej samej miejscowości,

● złożył pracodawcy PIT-2 upoważniający do stosowania przy ustalaniu wysokości zaliczki kwoty

zmniejszającej podatek.

Krok I. Ustalamy wysokości składek na ubezpieczenia społeczne:

● składka na ubezpieczenie emerytalne:

6000 zł x 9,76% = 585,60 zł,

● składka na ubezpieczenia rentowe:

6000 zł x 1,5% = 90 zł,

● składka na ubezpieczenie chorobowe:

6000 zł x 2,45% = 147 zł,

● łączna kwota składek na ubezpieczenia społeczne:

585,60 zł + 90 zł + 147 zł = 822,60 zł.

Krok II. Obliczamy wysokość składki na ubezpieczenie zdrowotne:

● podstawą wyliczenia składki na ubezpieczenie zdrowotne jest wynagrodzenie brutto pomniejszone o

kwotę składek na ubezpieczenia społeczne:

6000 zł – 822,60 zł = 5177,40 zł,

● składka na ubezpieczenie zdrowotne w pełnej wysokości (9%):

5177,40 zł x 9% = 465,97 zł,

● składka na ubezpieczenie zdrowotne odliczana od podatku (7,75%):

5177,40 zł x 7,75% = 401,25 zł.

Krok III. Ustalamy dochód pracownika. W tym celu od przychodu odejmujemy składki na ubezpieczenia

społeczne oraz kwotę stanowiącą zryczałtowany koszt uzyskania przychodu, a wynik zaokrąglamy do

pełnych złotych:

6000 zł – 822,60 zł – 111,25 zł = 5066,15 zł; po zaokrągleniu – 5066 zł.

Krok IV. Obliczamy zaliczkę na podatek dochodowy od osób fizycznych. Podstawę opodatkowania

mnożymy przez obowiązującą stopę procentową podatku, a następnie pomniejszamy o ulgę podatkową

i składkę zdrowotną 7,75%; wynik zaokrąglamy do pełnych złotych:

5066 zł x 18% = 911,88 zł,

911,88 zł – 46,33 zł = 865,55 zł,

865,55 zł – 401,25 zł = 464,30 zł; po zaokrągleniu do pełnych złotych ostateczna kwota zaliczki będzie

więc wynosić 464 zł.

Krok V. Ustalamy wynagrodzenie netto do wypłaty. W tym celu wynagrodzenie brutto pomniejszamy o

składki na ubezpieczenia społeczne, zaliczkę podatkową oraz składkę na ubezpieczenie zdrowotne

(9%):

6000 zł – 822,60 zł – 464 zł – 465,97 zł = 4247,43 zł.

Strona 12 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

Kwota 4247,43 zł jest wynagrodzeniem netto pracownika. Z tak ustalonej kwoty pracodawca może

dopiero dokonać potrąceń. Musi przy tym pamiętać o nałożonych przez Kodeks pracy ograniczeniach.

Przy jednoczesnym potrącaniu sum egzekwowanych na mocy tytułów wykonawczych na pokrycie

świadczeń alimentacyjnych i należności innych niż świadczenia alimentacyjne nie mogą one w sumie

przekraczać 3/5 wynagrodzenia:

4247,43 zł x 3/5 = 2548,46 zł.

Jednocześnie pracownikowi musi pozostać do wypłaty co najmniej kwota wolna od potrąceń (przy

potrącaniu sum egzekwowanych na mocy tytułów wykonawczych na pokrycie należności innych niż

świadczenia alimentacyjne jest to kwota minimalnego wynagrodzenia za pracę – 1317 zł brutto, czyli

984,15 zł netto).

Zgodnie z kolejnością dokonywania potrąceń w pierwszej kolejności potrącamy należność z tytułu

świadczenia alimentacyjnego:

4247,43 zł – 1500 zł = 2747,43 zł,

a następnie z tytułu niespłaconego kredytu:

2747,43 zł – 500 zł = 2247,43 zł.

W tym przypadku potrącenia z obu tytułów wykonawczych były możliwe. Ich suma była wyższa od 3/5

wynagrodzenia, a po ich potrąceniu pracownikowi pozostało więcej niż minimalne wynagrodzenie.

6. Odpowiedzialność za niedopełnienie obowiązków wobec komornika

Pracodawca ma obowiązek nie tylko przyjąć otrzymane od komornika zawiadomienie i zakwalifikować ten dokument

do odpowiedniej części akt osobowych pracownika, ale również wypełnić inne obowiązki z tym związane w

wymaganym przepisami terminie pod rygorem ukarania grzywną.

Kadrowa nie odpowiedziała na pismo komornika i nie dokonywała potrąceń z wynagrodzenia

pracownika, wobec którego komornik prowadzi postępowanie egzekucyjne. Czy w związku z tym

zakład pracy może zostać ukarany przez komornika? Czy kadrowa może zostać pociągnięta do

odpowiedzialności finansowej za niewywiązanie się z obowiązków wobec komornika?

Za brak odpowiedzi na pismo komornika może on nałożyć karę grzywny do 500 zł. Taka kara jest zawsze

wymierzana wobec konkretnej osoby – pracodawcy będącego osobą fizyczną, wspólnika spółki cywilnej bądź

odpowiedzialnego pracownika, gdy pracodawcą jest osoba prawna lub jednostka organizacyjna. Natomiast za

niedokonywanie potrąceń na rzecz komornika pracodawca może zostać pociągnięty do odpowiedzialności

odszkodowawczej wobec wierzyciela (tj. podmiotu, na rzecz którego miały być dokonywane potrącenia). Jeśli

szkoda powstanie z winy kadrowej, będzie ona musiała pokryć szkodę.

Jednym z obowiązków pracodawcy jest prowadzenie dokumentacji pracowniczej. Otrzymane od komornika pismo

dotyczące zajęcia wynagrodzenia pracownika niewątpliwie stanowi jej część.

W zawiadomieniu komornik wzywa pracodawcę do nieprzekazywania zajętej części wynagrodzenia pracownikowi (z

wyjątkiem kwoty wolnej od potrąceń) oraz do:

● przekazania jej na wskazany rachunek bezpośrednio egzekwującemu wierzycielowi, zawiadamiając komornika o

pierwszej wypłacie, albo do

● przekazania zajętego wynagrodzenia komornikowi w przypadku, gdy w stosunku do wynagrodzenia jest już

prowadzona inna egzekucja lub gdy inna egzekucja zostanie skierowana do wynagrodzenia w dalszym toku

postępowania egzekucyjnego, a wynagrodzenie w części wymagalnej nie wystarcza na pokrycie wszystkich

egzekwowanych świadczeń wymagalnych (art. 881 § 3 pkt 1–2 k.p.c.), albo do

Strona 13 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

● bezpośredniego przekazywania mu zajętego wynagrodzenia (art. 881 § 4 k.p.c.).

Pismo komornika wskazuje tytuł wykonawczy, na podstawie którego jest prowadzona egzekucja, oraz informację o

wysokości egzekwowanej należności głównej, odsetkach i kosztach postępowania. Te dane pozwalają pracodawcy

lub pracownikowi odpowiedzialnemu za dokonywanie potrąceń na prawidłowe obliczenie kwot, które powinny

zostać przekazane wierzycielowi lub komornikowi. Należy pamiętać, że zajęcie dotyczy nie tylko wynagrodzenia

zasadniczego, ale wszystkich innych składników pensji oraz wynagrodzeń, np. za prace zlecone, nagród, premii,

wypłat z zakładowego funduszu świadczeń socjalnych (ZFŚS) itp. uzyskanych u pracodawcy, do którego było

skierowane wezwanie.

Oprócz dokonywania potrąceń, z zawiadomienia komornika o zajęciu wynagrodzenia dla pracodawcy wynika

dodatkowo kilka innych obowiązków, których niewykonanie jest zagrożone karą grzywny. Po otrzymaniu takiego

zawiadomienia pracodawca ma obowiązek w ciągu tygodnia przedstawić komornikowi na piśmie zestawienie

periodycznych wynagrodzeń za pracę dłużnika oraz jego dochodów ze wszystkich innych tytułów za okres trzech

miesięcy poprzedzających miesiąc otrzymania zawiadomienia o zajęciu, za każdy miesiąc oddzielnie. Pracodawca ma

również obowiązek podać, w jakiej kwocie i w jakich terminach zajęte wynagrodzenie będzie przekazywane

komornikowi/wierzycielowi.

Odpowiedź na zawiadomienie komornika od pracodawcy lub osoby przez niego upoważnionej powinna

nastąpić w ciągu jednego tygodnia od dnia otrzymania zawiadomienia

Jeżeli istnieją przeszkody w dokonywaniu potrąceń z wynagrodzenia za pracę, pracodawca musi również złożyć

komornikowi oświadczenie w tej sprawie, wskazując konkretny rodzaj tych trudności.

Ponadto w odpowiedzi na zawiadomienie komornicze musi podać:

● czy inne osoby roszczą sobie prawa do zajętego wynagrodzenia pracownika,

● czy i w jakim sądzie toczy się sprawa o zajęte wynagrodzenie,

● o jakie roszczenia do zajętego wynagrodzenia została skierowana egzekucja przez innych wierzycieli.

Nieprzekazanie powyższych informacji może spowodować nałożenie na osobę winną zaniedbania mandatu w

wysokości do 500 zł. Gdy pracodawcą jest osoba fizyczna, grzywnę za niewykonanie obowiązków informacyjnych, o

jakich mowa wyżej, wymierza mu się osobiście nawet wtedy, gdyby odpowiedzialny za wykonanie czynności był

wyznaczony pracownik. Jeżeli pracodawcą jest spółka cywilna, grzywna jest wymierzana jednemu ze wspólników.

Komornik nakłada karę grzywny na pracodawcę, który jest osobą fizyczną, nawet jeśli winę za

niewypełnienie obowiązków wobec komornika ponosi pracownik.

W przypadku gdy pracodawcą jest osoba prawna lub jednostka organizacyjna nieposiadająca osobowości prawnej,

komornik wymierza grzywnę wobec pracownika lub wspólnika odpowiedzialnego za niewykonanie obowiązku

poinformowania komornika. W razie niewyznaczenia takiego pracownika lub braku możliwości jego ustalenia,

komornik wymierza grzywnę osobom uprawnionym do reprezentowania pracodawcy.

Wymierzając grzywnę za niedopełnienie czynności związanych z potrąceniami, komornik wyznacza dodatkowy

termin na ich wykonanie pod rygorem wymierzenia kolejnej kary pieniężnej.

PRZYKŁAD

Osoba fizyczna prowadzi, na podstawie wpisu do ewidencji, przedsiębiorstwo zatrudniające 300

pracowników, w tym kilka osób w dziale kadrowo-księgowym. Pracownicy tego działu odpowiedzialni za

wykonanie wezwania komornika nie odpowiedzieli na jego zawiadomienie o zajęciu wynagrodzenia

jednego z pracowników ani nie dokonali potrąceń. Grzywna zostanie wymierzona pracodawcy jako

osobie fizycznej. Jeśli pracownicy nie wykonają obowiązków związanych z zajęciem w dodatkowym

terminie wyznaczonym przez komornika przy wymierzaniu kary grzywny, pracodawca może zostać

Strona 14 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

ukarany kolejną karą grzywny w wysokości do 500 zł. Może on jednak wyciągnąć konsekwencje

służbowe wobec pracownika odpowiedzialnego za wykonanie wezwania.

Skutkiem niewypełnienia lub niewłaściwego wypełnienia obowiązków w postępowaniu egzekucyjnym przez

pracodawcę lub osoby przez niego upoważnione może być powstanie szkody po stronie wierzyciela. Dojdzie do tego

w chwili, kiedy wskutek zaniechania potrąceń egzekucja okaże się bezskuteczna, np. dłużnik stanie się

niewypłacalny. Za brak dokonywania potrąceń komornik nie może zastosować sankcji w postaci grzywny. Jednak w

tym przypadku odpowiedzialność pracodawcy jest jeszcze bardziej dotkliwa. Jeśli bowiem wierzyciel wykaże związek

przyczynowo-skutkowy między zaniedbaniami pracodawcy a powstaniem szkody, może żądać jej naprawienia.

Wysokość takiej szkody może być w niektórych przypadkach znacznie wyższa niż kwota zajęcia.

Wartość szkody, jaką poniósł wierzyciel, musi pokryć pracodawca, bez względu na osobę winną

zaniedbania.

Jeżeli do powstania szkody po stronie wierzyciela doszło z powodu nieprawidłowego wypełniania obowiązków przez

upoważnionego pracownika, pracodawca może żądać od tego pracownika jej wyrównania na podstawie art. 120

kodeksu pracy. Wtedy pracodawcy będzie przysługiwać odszkodowanie od pracownika w wysokości poniesionej

szkody, z tym że nie może ono przewyższać kwoty trzymiesięcznego wynagrodzenia przysługującego pracownikowi

w dniu wyrządzenia tej szkody. Pracodawcy nie dotyczy to kwotowe ograniczenie odpowiedzialności, jeśli jest w

stanie wykazać, że pracownik umyślnie nie wykonywał wezwania komornika. Wtedy pracownik musi pokryć szkodę

w całości.

PRZYKŁAD

Komornik przesłał do spółki z o.o. wezwanie do dokonywania potrąceń z wynagrodzenia jednego z

członków zarządu, który znajdował się w okresie wypowiedzenia. Miały one łącznie wynieść 30 000 zł.

Księgowy, który był kolegą dłużnika, umyślnie nie dokonał żądanych potrąceń, zatajając otrzymanie

wezwania. Dłużnik okazał się niewypłacalny, a dalsza egzekucja przeciwko niemu bezskuteczna.

Wierzyciel uzyskał przeciwko spółce nakaz zapłaty na kwotę 30 000 zł. Po zapłaceniu tej kwoty

pracodawca ma prawo żądać od księgowego naprawienia szkody w całości. W tym przypadku nie musi

stosować ograniczenia do 3-miesięcznego wynagrodzenia księgowego.

7. Potrącanie z wynagrodzenia składek na ubezpieczenia grupowe

Składki na grupowe ubezpieczenie na życie należne są zakładowi ubezpieczeń, z którym została zawarta umowa

ubezpieczenia. Rola pracodawcy ogranicza się najwyżej do obsługi ubezpieczenia (np. potrącania z wynagrodzenia

składek na rzecz ubezpieczyciela).

Składki na kasy zapomogowo-pożyczkowe i na ubezpieczenie na życie należy uznać za inne należności – i przy

potrącaniu z pensji pracownika (za jego zgodą) stosować kwotę wolną od potrąceń w wysokości 80% minimalnego

wynagrodzenia netto.

Czy składki na grupowe ubezpieczenie na życie, na kasę zapomogowo-pożyczkową oraz na spłatę

pożyczki z zakładowego funduszu świadczeń socjalnych należy traktować jako należności na rzecz

pracodawcy i przy potrąceniach z pensji pracownika (za jego zgodą) stosować kwotę wolną od

potrąceń w wysokości 989,15 zł (przy podwyższonych kosztach uzyskania przychodu), czy też jako

inne potrącenia (za zgodą pracownika) i stosować kwotę wolną od potrąceń 791,32 zł (przy

podwyższonych kosztach)?

Pożyczki z zakładowego funduszu świadczeń socjalnych powinny być traktowane jako należności na rzecz

pracodawcy, natomiast składki na ubezpieczenie na życie i na kasę zapomogowo-pożyczkową – jako inne

należności.

Strona 15 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

Co do zasady, pracodawca – dokonując potrąceń z pensji pracownika – powinien uzyskać na to jego pisemną

zgodę. Potrącenia niewymagające zgody reguluje art. 87 § 1 i 7 ustawy z 26 czerwca 1974 r. – Kodeks pracy.

Z wynagrodzenia za pracę bez zgody pracownika mogą być potrącane tylko:

● sumy egzekwowane na mocy tytułów wykonawczych,

● zaliczki pieniężne udzielone pracownikowi,

● kary pieniężne nałożone przez pracodawcę za nieprzestrzeganie przez pracownika przepisów bezpieczeństwa i

higieny pracy lub przepisów przeciwpożarowych, opuszczenie pracy bez usprawiedliwienia, stawienie się do pracy w

stanie nietrzeźwości albo spożywanie alkoholu w czasie pracy,

● kwoty wypłacone w poprzednim terminie płatności za okres nieobecności w pracy, za który pracownik nie

zachowuje prawa do wynagrodzenia.

Potrącenia za zgodą pracownika

W przypadku wyrażenia przez pracownika zgody na potrącenie należności z pensji wolna od potrąceń jest kwota:

● minimalnego wynagrodzenia za pracę, przysługującego pracownikom zatrudnionym w pełnym wymiarze czasu

pracy, po odliczeniu składek na ubezpieczenia społeczne oraz zaliczki na podatek dochodowy od osób fizycznych, a

także – zgodnie ze stanowiskiem Departamentu Prawa Pracy Ministerstwa Pracy i Polityki Społecznej z 16

października 2007 r. – kwota składek na ubezpieczenie zdrowotne (dalej: minimalne wynagrodzenie netto) – przy

potrącaniu należności na rzecz pracodawcy,

● 80% kwoty minimalnego wynagrodzenia netto – przy potrącaniu innych należności.

W sytuacji gdy pracownik korzysta z tzw. podwyższonych kosztów uzyskania przychodu (które przysługują

zatrudnionym w innej miejscowości niż ich miejsce zamieszkania i jednocześnie nieotrzymującym dodatku za

rozłąkę) oraz ma zmniejszaną przez pracodawcę zaliczkę na podatek dochodowy o kwotę zmniejszającą podatek

(tzw. kwotę wolną od podatku), to minimalne wynagrodzenie netto w 2010 r. wynosi 989,15 zł, natomiast 80% tej

kwoty wynosi 791,32 zł.

8. Nadpłacone wynagrodzenie

Odzyskanie od pracownika nadpłaconego wynagrodzenia często okazuje się wyjątkowo trudne, a nawet niemożliwe.

Jeśli pracodawca wystąpi z roszczeniem do sądu o zwrot korzyści majątkowych (powołując się na bezpodstawne

wzbogacenie pracownika) i/lub zwrot nienależnie pobranego świadczenia, powinien się liczyć z długim procesem,

bez gwarancji wygranej. Natomiast samowolne dokonanie potrącenia z wynagrodzenia pracownika, bez jego zgody,

jest – poza nielicznymi wyjątkami – zabronione i zagrożone karą grzywny w wysokości od 1 tys. do 30 tys. zł.

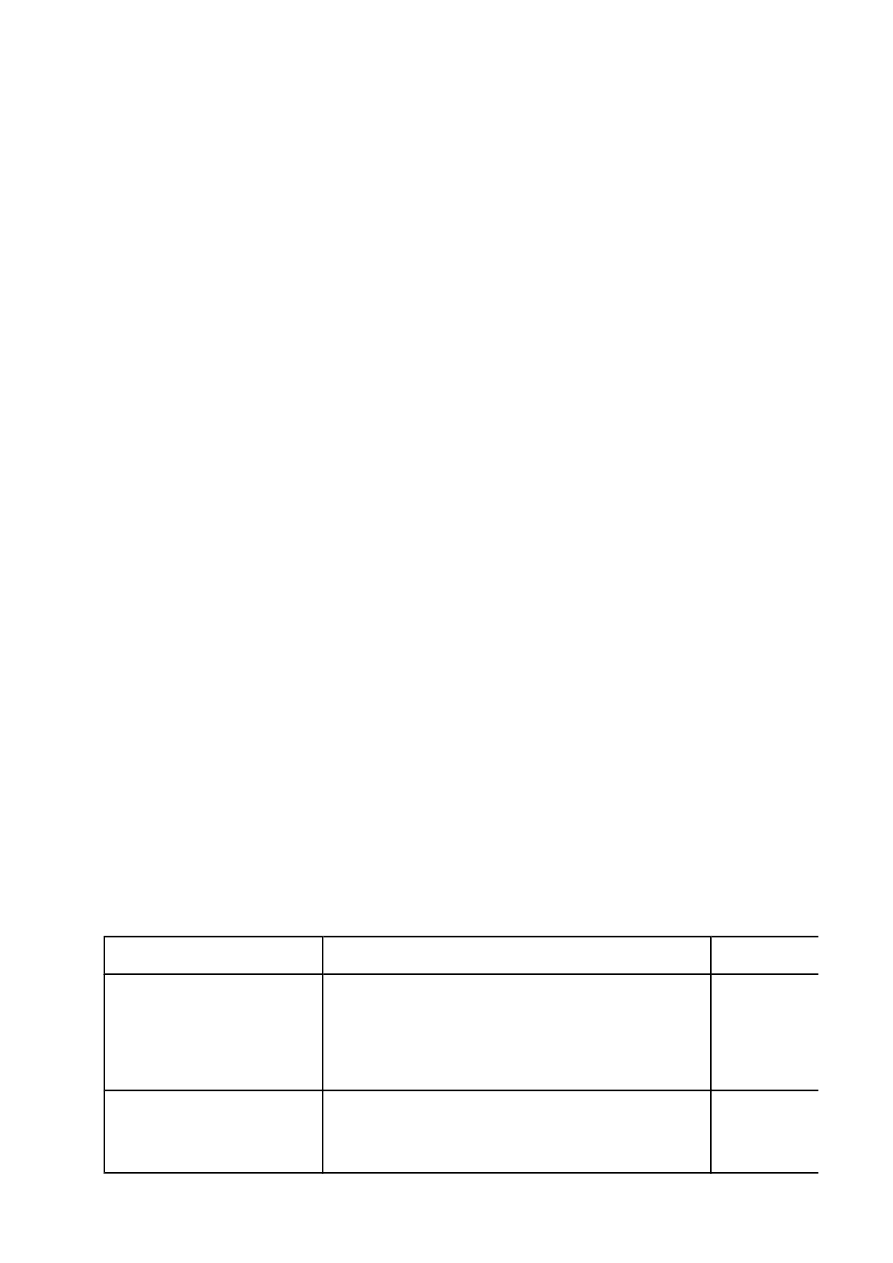

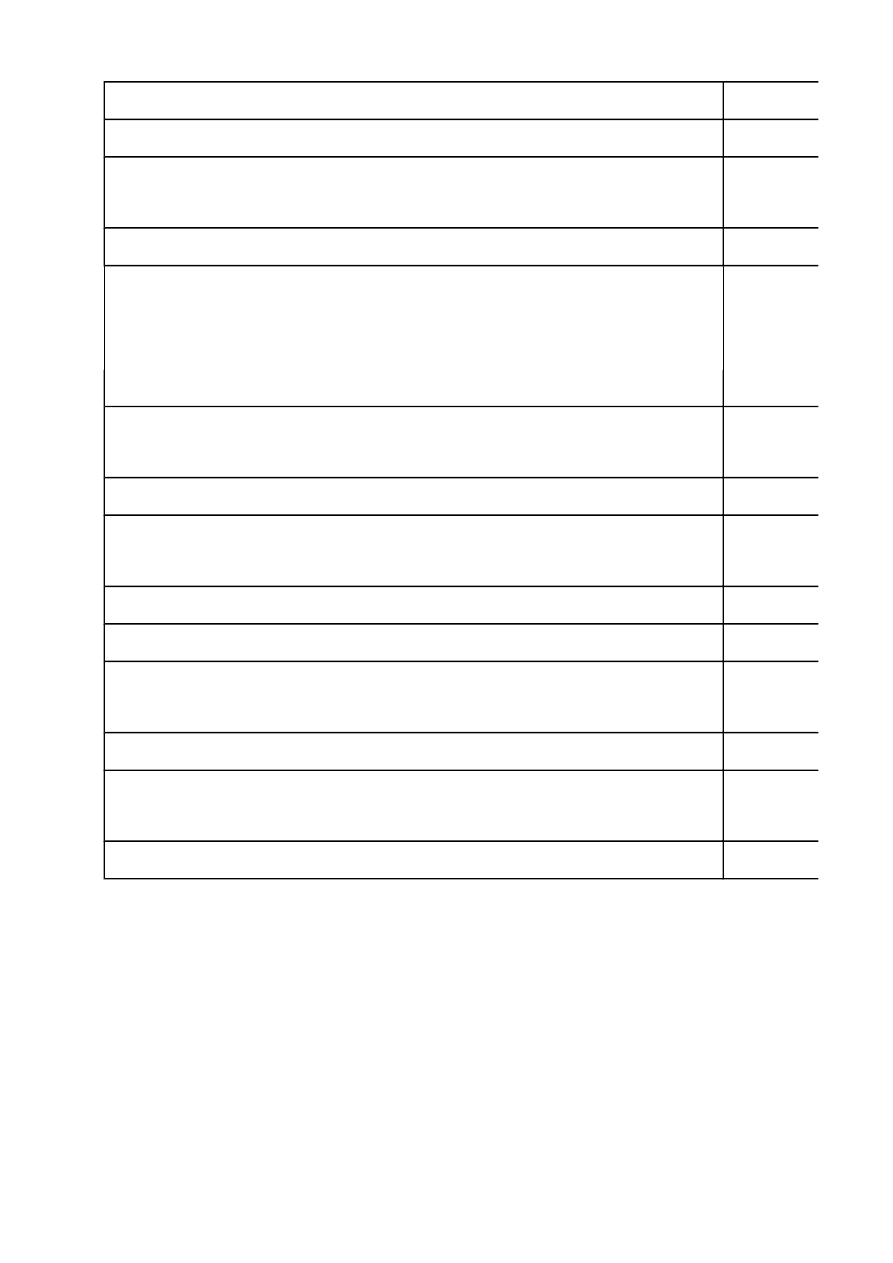

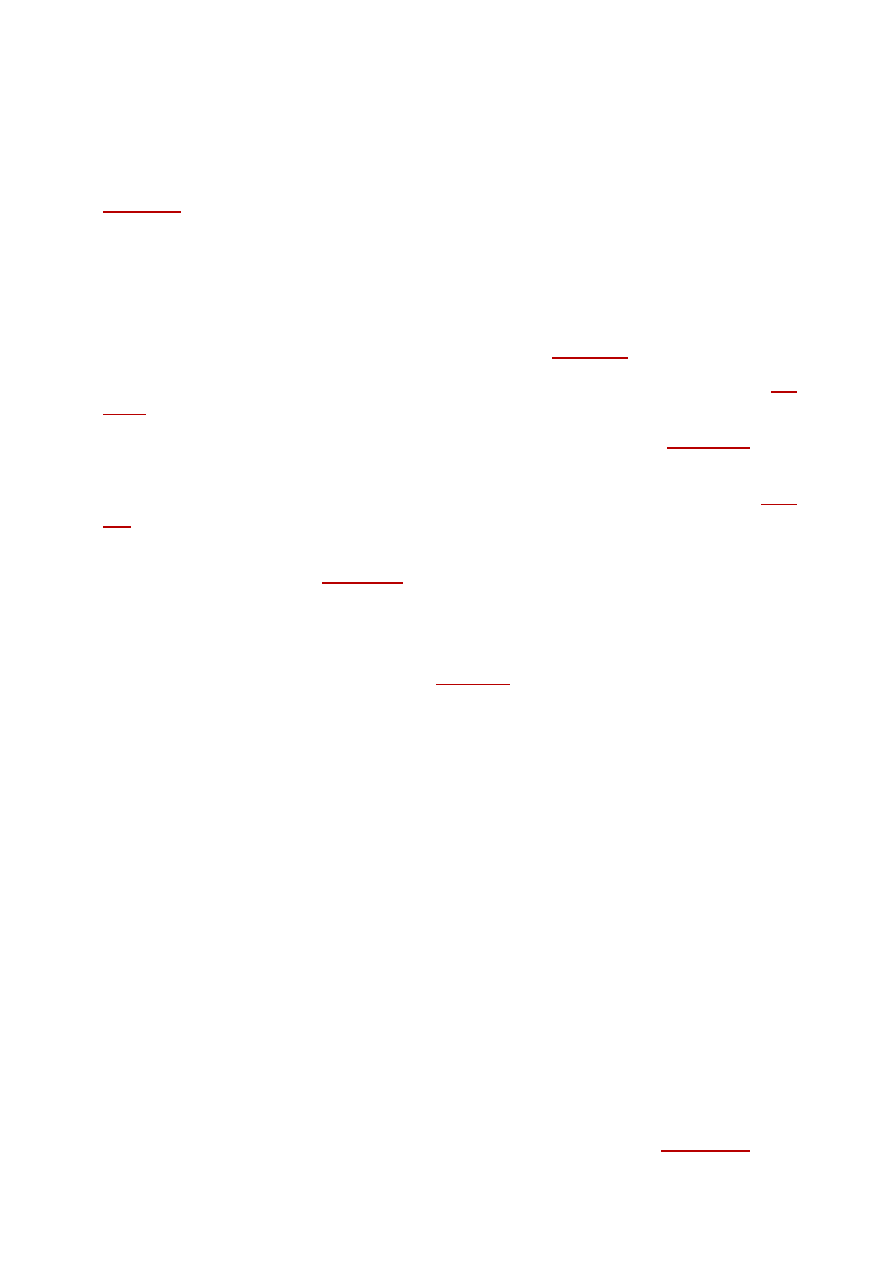

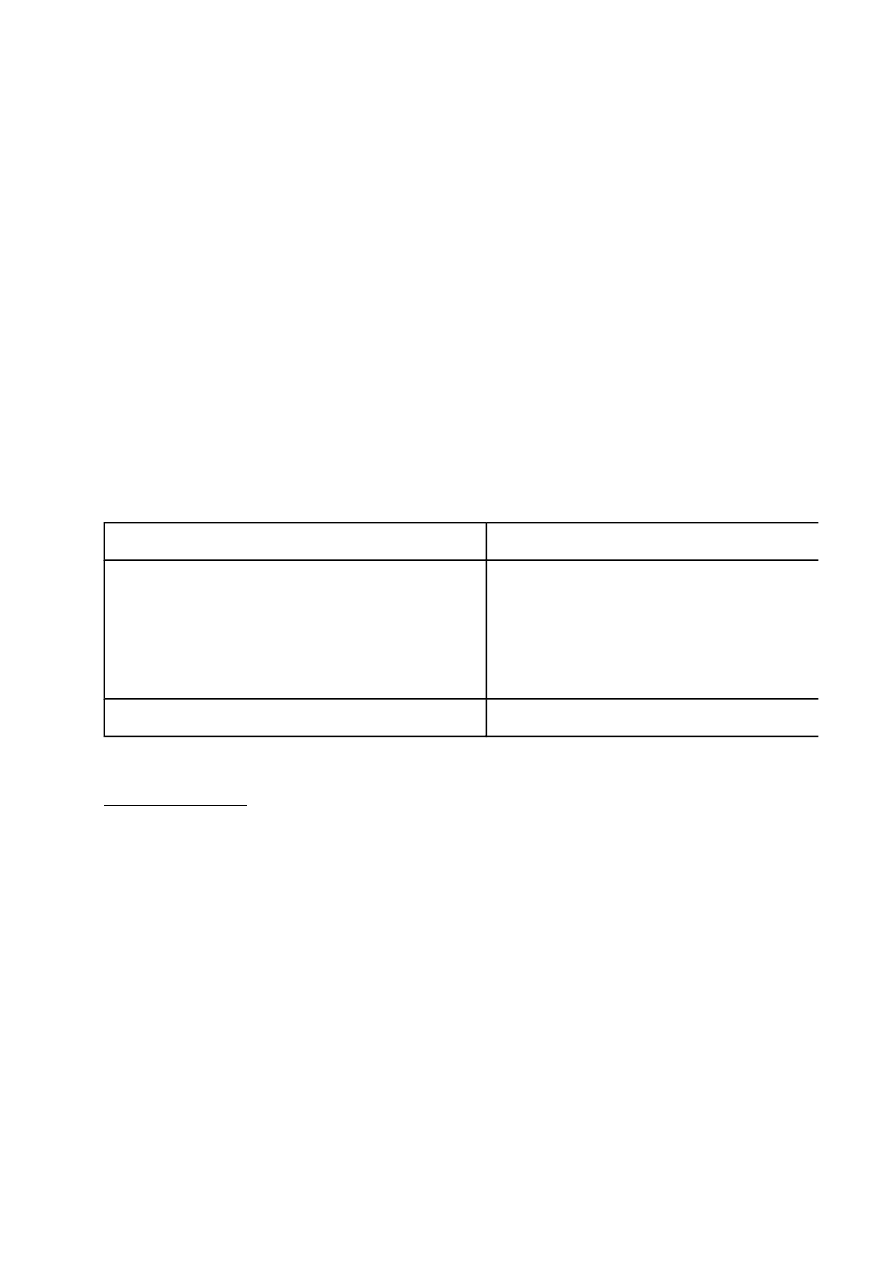

Maksymalne kwoty potrąceń

Rodzaj potrącenia

Maksymalna kwota potrącenia

Podstawa praw

Alimenty egzekwowane na mocy

tytułu wykonawczego

● 3/5 wynagrodzenia netto pracownika,

● nagrody z zakładowego funduszu nagród, dodatkowe

wynagrodzenie roczne i należności z tytułu udziału w zysku lub

w nadwyżce bilansowej – w pełnej wysokości

art. 87 § 3 pkt 1

kodeksu pracy

Należności

inne

niż

alimenty

egzekwowane na mocy tytułu

wykonawczego

1/2 wynagrodzenia netto pracownika

art. 87 § 3 pkt

kodeksu pracy

Strona 16 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

Zaliczka pieniężna

1/2 wynagrodzenia netto pracownika

art. 87 § 3 pkt

kodeksu pracy

Kara pieniężna

●

za

jedno

przekroczenie

lub

za

jeden

dzień

nieusprawiedliwionej

nieobecności

–

jednodniowe

wynagrodzenie pracownika,

● łącznie 1/10 wynagrodzenia netto pracownika, po potrąceniu

alimentów, innych należności i zaliczek pieniężnych – w

przypadku więcej niż jednej kary pieniężnej

art. 108 § 3

kodeksu pracy

Inne

należności

niż

alimenty

egzekwowane na mocy tytułu

wykonawczego i zaliczka pieniężna

1/2 wynagrodzenia netto pracownika

art. 87 § 4

kodeksu pracy

Alimenty i/lub inne świadczenia

egzekwowane na mocy tytułu

wykonawczego i zaliczka pieniężna

3/5 wynagrodzenia netto pracownika

art. 87 § 4

kodeksu pracy

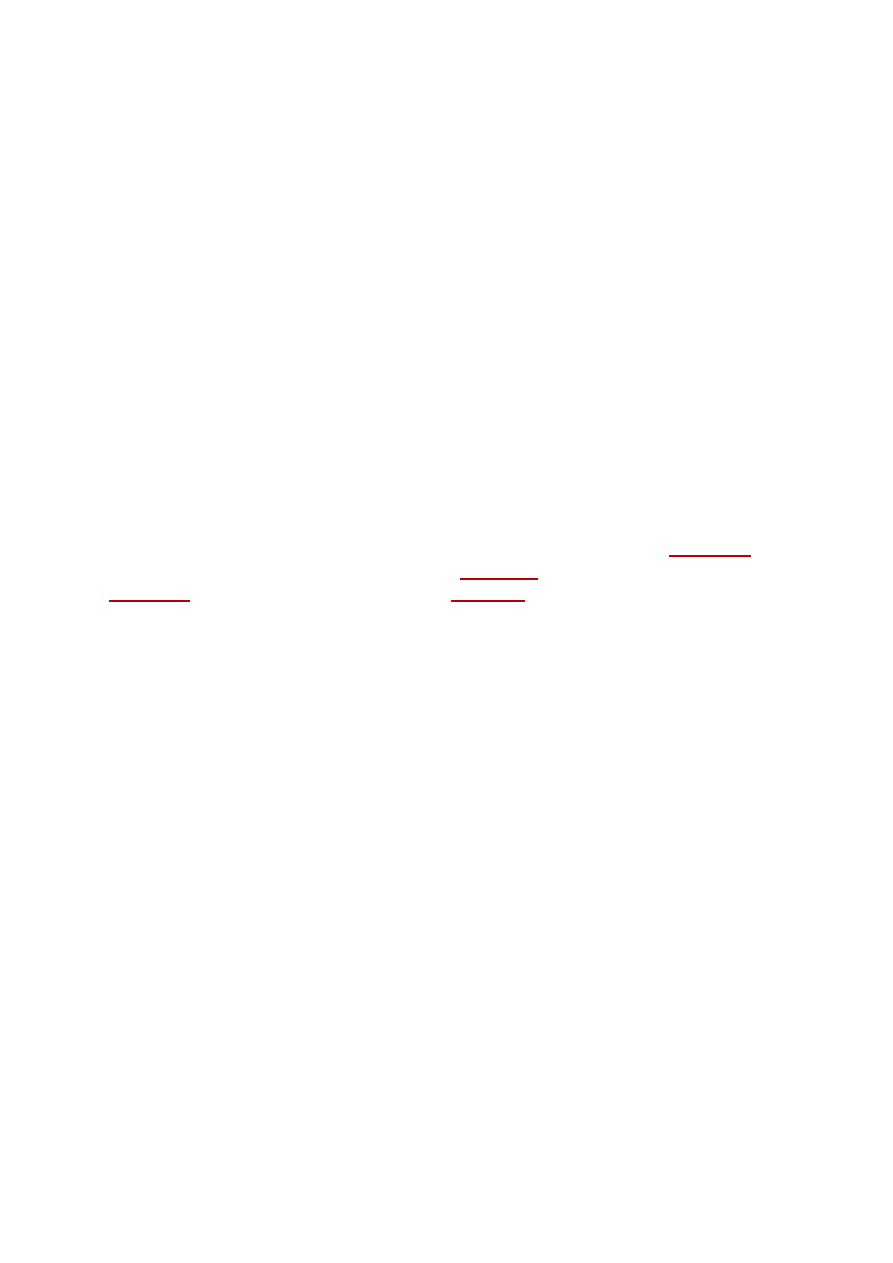

Kwoty wolne przy ustawowych potrąceniach (dla pracowników zatrudnionych na pełny etat)

Potrącenie

Wysokość kwoty

wolnej

Podstawowe

k.u.p.** i PIT-2

Podstawowe

k.u.p. i bez PIT-2

Podwyższone

k.u.p. i PIT-2

Podwy

k.u.p. i be

Alimenty*

brak

brak

brak

brak

brak

Inne

niż

alimenty*

100%

minimalnego

wynagrodzenia netto

984,15 zł

938,15 zł

989,15 zł

943,15 zł

Zaliczki pieniężne 75%

minimalnego

wynagrodzenia netto

(984,15 zł x 75%) =

738,11 zł

(938,15 zł x 75%) =

703,61 zł

(989,15 zł x 75%) =

741,86 zł

(943,15 zł

707,36 zł

Kary pieniężne

90%

minimalnego

wynagrodzenia netto

(984,15 zł x 90%) =

885,74 zł

(938,15 zł x 90%) =

844,34 zł

(989,15 zł x 90%) =

890,24 zł

(943,15 zł

848,84 zł

* Należności egzekwowane na mocy tytułów wykonawczych.

** k.u.p. – koszty uzyskania przychodów.

Bezpodstawne wzbogacenie oznacza uzyskanie korzyści majątkowej kosztem innej osoby bez podstawy prawnej.

Osoba, która bezpodstawnie uzyskała korzyść, musi ją zwrócić w naturze bądź jej pieniężną wartość (art. 405

kodeksu cywilnego).

Z nienależnie pobranym świadczeniem ze stosunku pracy mamy natomiast do czynienia, gdy wystąpiła jedna z

następujących przesłanek:

● pracodawca spełniający świadczenie nie był w ogóle zobowiązany do jego spełnienia lub był zobowiązany, ale nie

względem danej osoby,

● przed wypłaceniem świadczenia ustała podstawa prawna do jego przyznania,

Strona 17 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

● nie został osiągnięty zamierzony cel świadczenia,

● czynność prawna zobowiązująca do świadczenia była nieważna i nie stała się ważna po jego spełnieniu (art. 410

§ 2 kodeksu cywilnego).

Nienależne świadczenie jest szczególną formą bezpodstawnego wzbogacenia (np. wyrok SN z 21 listopada 1966 r.,

II PR 512/66

, niepubl.).

W niniejszym opracowaniu przedstawiamy krok po kroku, kiedy i jak pracodawca może odebrać nadpłacone

wynagrodzenie i inne nienależnie wypłacone świadczenia.

Sądy dodatkowo wzmacniają i tak silną ochronę wynagrodzenia za pracę, rozszerzając zakres tej ochrony na

świadczenia zbliżone do wynagrodzenia za pracę. Taki status posiadają m.in.:

● ekwiwalent za urlop wypoczynkowy (np. wyrok SN z 29 stycznia 2007 r.,

II PK 181/06

, OSNP 2008/5-6/64),

● odszkodowanie z tytułu rozwiązania umowy o pracę z naruszeniem prawa (np. wyrok SN z 12 maja 2005 r.,

I PK

248/04

, OSNP 2006/1-2/12),

● odprawa emerytalna i nagroda jubileuszowa (np. wyrok SN z 17 lutego 2004 r.,

I PK 217/03

, OSNP

2004/24/419),

● odprawa z tytułu zwolnień z przyczyn niedotyczących pracownika (np. wyrok SN z 14 listopada 1996 r.,

I PKN

3/96

, OSNP 1997/11/193),

● wynagrodzenie przysługujące z mocy prawa za czas niewykonywania pracy, m.in. urlopowe, chorobowe (np.

wyrok SN z 14 października 1997 r.,

I PKN 319/97

, OSNP 1998/15/450).

Od zakazu zmniejszania wynagrodzenia bez zgody pracownika przepisy przewidują jedno odstępstwo. Chodzi o

kwoty wypłacone w poprzednim terminie płatności za okresy nieświadczenia pracy, za jakie nie przysługuje

wynagrodzenie, które można potrącić w pełnej wysokości przy następnym najbliższym terminie płatności (art. 87 §

7 kodeksu pracy) (wyrok SN z 11 października 1994 r.,

I PRN 81/94

, OSNP 1995/5/65). Wyjątek ten obejmuje tylko

nadpłaty wynagrodzenia za okresy niewykonywania pracy, za jakie zatrudniony nie zachowuje prawa do

wynagrodzenia, np. z powodu choroby. Nie pozwala jednak na potrącanie nadwyżek wynagrodzenia za pracę

powstałych wskutek błędu pracodawcy.

PRZYKŁAD

Spółka wypłaca wynagrodzenia za bieżący miesiąc do 24. dnia tego miesiąca. Pracownica, zatrudniona

w podstawowym systemie czasu pracy, otrzymuje tylko stałe wynagrodzenie w wysokości 3200 zł. Od

26 sierpnia do 4 września 2010 r. pracownica chorowała i z tego tytułu należał jej się zasiłek chorobowy

z ZUS. Pełne wynagrodzenie za sierpień br. (3200 zł brutto) otrzymała 24. dnia tego miesiąca, a

powinna uzyskać wynagrodzenie tylko za część miesiąca w kwocie 2559,98 zł, co wynika z poniższych

obliczeń:

3200 zł : 30 = 106,67 zł,

106,67 zł x 6 dni = 640,02 zł,

3200 zł – 640,02 zł = 2559,98 zł.

Nadpłaconą część wynagrodzenia za czas nieświadczenia pracy z powodu choroby, tj. 640,02 zł,

pracodawca miał prawo potrącić z wynagrodzenia pracownicy bez jej zgody, ale tylko przy następnej

wypłacie, czyli tej, której powinien dokonać najpóźniej 24 września 2010 r.

Bezwzględnej ochronie przed potrąceniami podlegają również wynagrodzenie i świadczenia należne pracownikowi

po rozwiązaniu z nim stosunku pracy (np. orzeczenie SN z 14 października 1997 r.,

I PKN 319/97

, OSNP

1998/15/450). Nadpłaconego wynagrodzenia pracodawca nie może samowolnie odliczyć z należności wypłacanych

Strona 18 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

byłemu pracownikowi. Do dokonania potrącenia niezbędna jest pisemna zgoda tej osoby, a w przypadku jej braku

pracodawcy pozostaje skierowanie sprawy do sądu.

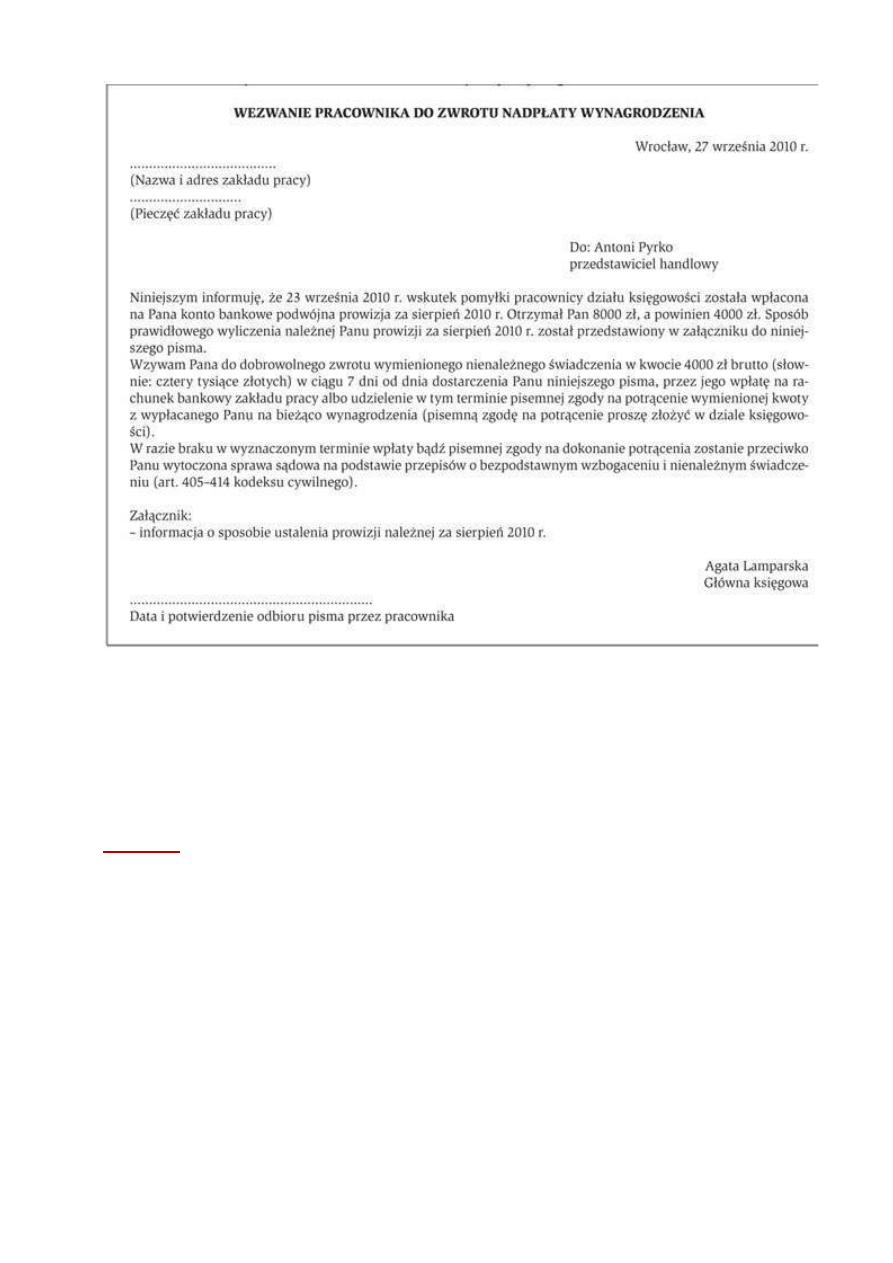

Trzeba poinformować pracownika o zaistnieniu nadpłaty

Jeśli pracodawca nie może odebrać na podstawie art. 87 § 7 kodeksu pracy nadpłaconej przez pomyłkę części

wynagrodzenia, pozostają mu dwie możliwości:

● uzyskanie pisemnej zgody pracownika na potrącenie lub

● w razie braku takiej zgody – wystąpienie do sądu o zwrot korzyści majątkowych (bezpodstawne wzbogacenie)

lub/i zwrot nienależnego świadczenia.

Niezależnie od tego, jaki wariant wybierze zatrudniony, pracodawca powinien jak najszybciej poinformować go na

piśmie o zaistnieniu nadpłaty oraz wezwać do jej dobrowolnego zwrotu.

W piśmie pracodawca powinien wskazać, do kiedy pracownik powinien zwrócić nienależne świadczenie albo czy

wyraża zgodę na jego potrącenie przez pracodawcę.

Pracodawca, który chce odzyskać nadpłacone wynagrodzenie, powinien w pierwszej kolejności

poinformować pracownika na piśmie o stwierdzeniu nadpłaty

Pracodawca powinien wezwać pracownika do zwrotu nadpłaty w kwocie brutto, obejmującej nienależne świadczenie

w kwocie netto oraz naliczone od niego i pobrane przez płatnika składki na ubezpieczenia społeczne i zdrowotne

oraz zaliczkę na podatek dochodowy. Potwierdza to wyrok SN z 22 kwietnia 1998 r. (

I PKN 55/98

, OSNP

1999/8/278) oraz uchwały SN: z 23 października 1964 r. (

III PO 19/63

, OSNC 1965/6/88), z 20 września 1990 r.

(

III PZP 14/90

, OSNC 1991/2-3/29) i z 7 sierpnia 2001 r. (

III ZP 13/01

, OSNP 2002/2/35).

Informacja o nadpłacie

Pracownik, który otrzymał nienależne świadczenie, nie ma obowiązku jego zwrotu, jeżeli je zużył lub utracił w taki

sposób, że nie jest już wzbogacony. Wyjątkiem jest sytuacja, w której już w momencie spożytkowania korzyści

pracownik powinien się liczyć z koniecznością jej oddania (art. 409 kodeksu cywilnego). Zatem pracownik łatwo się

obroni przed zwrotem nadpłaconego wynagrodzenia, argumentując, że spożytkował je na utrzymanie rodziny,

zapłatę rachunków czy zakup mebli.

W interesie pracodawcy jest więc, aby jak najszybciej powiadomić zatrudnionego o wypłacie nienależnego

świadczenia. Najlepiej to uczynić już w momencie wykrycia błędu, a dopiero później wezwać zatrudnionego do

dobrowolnego zwrotu powstałej nadpłaty. Pracodawca zyskuje w ten sposób podwójne zabezpieczenie procesowe,

tj.:

● minimalizuje możliwość wydania nadpłaty przez pracownika (im szybciej pracodawca zauważy nadpłatę i

poinformuje o niej pracownika, tym większe prawdopodobieństwo, że pracownik nie zdąży jej wydać),

● od chwili otrzymania informacji zatrudniony powinien się liczyć z obowiązkiem zwrotu nadpłaty, nawet po jej

wykorzystaniu na zwykłe potrzeby rodziny.

Zgoda pracownika na zwrot nadpłaty

Pracownik, który zgodził się dobrowolnie zwrócić nadpłatę wynagrodzenia, może to zrobić na dwa sposoby:

● dokonać jej wpłaty na rachunek bankowy pracodawcy,

● wyrazić na piśmie zgodę na jej potrącenie z wynagrodzenia.

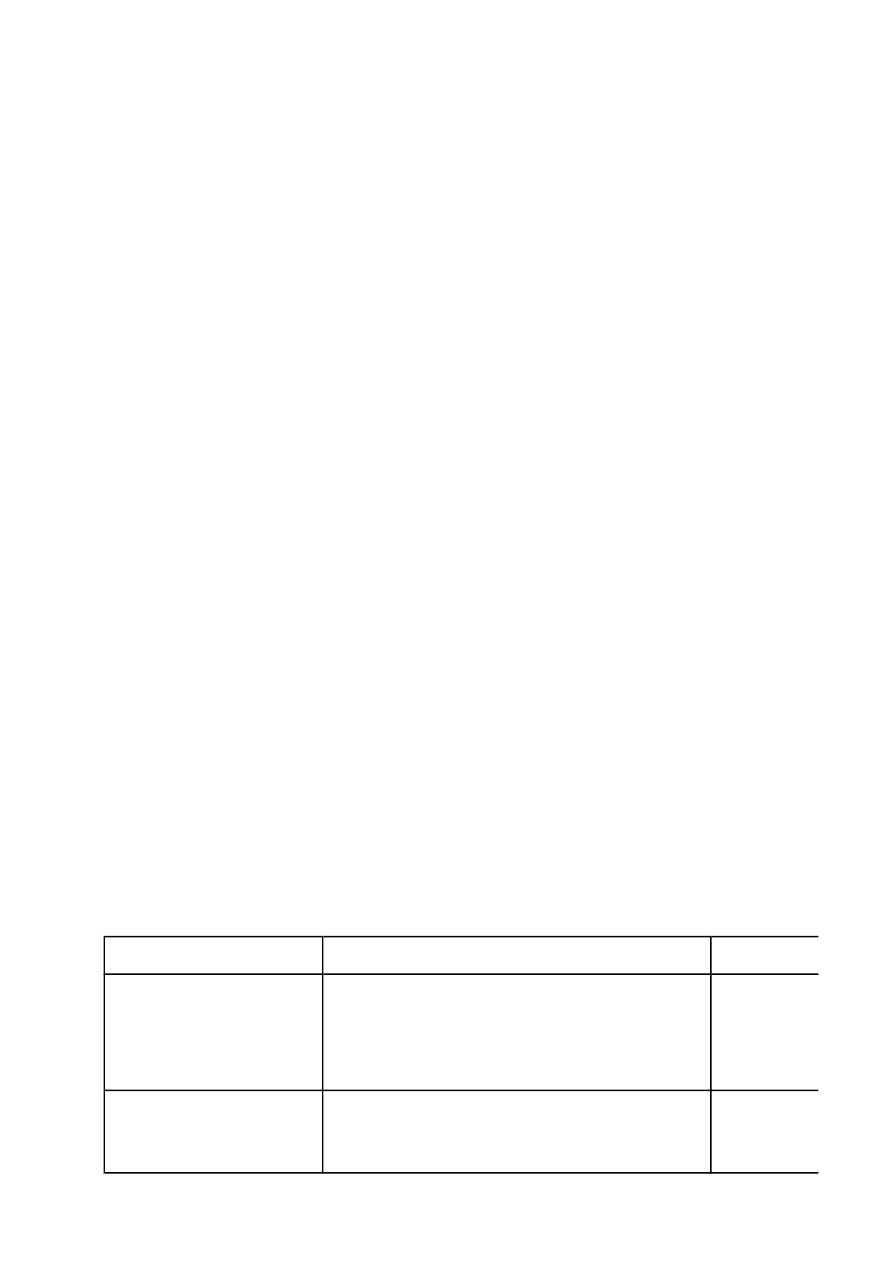

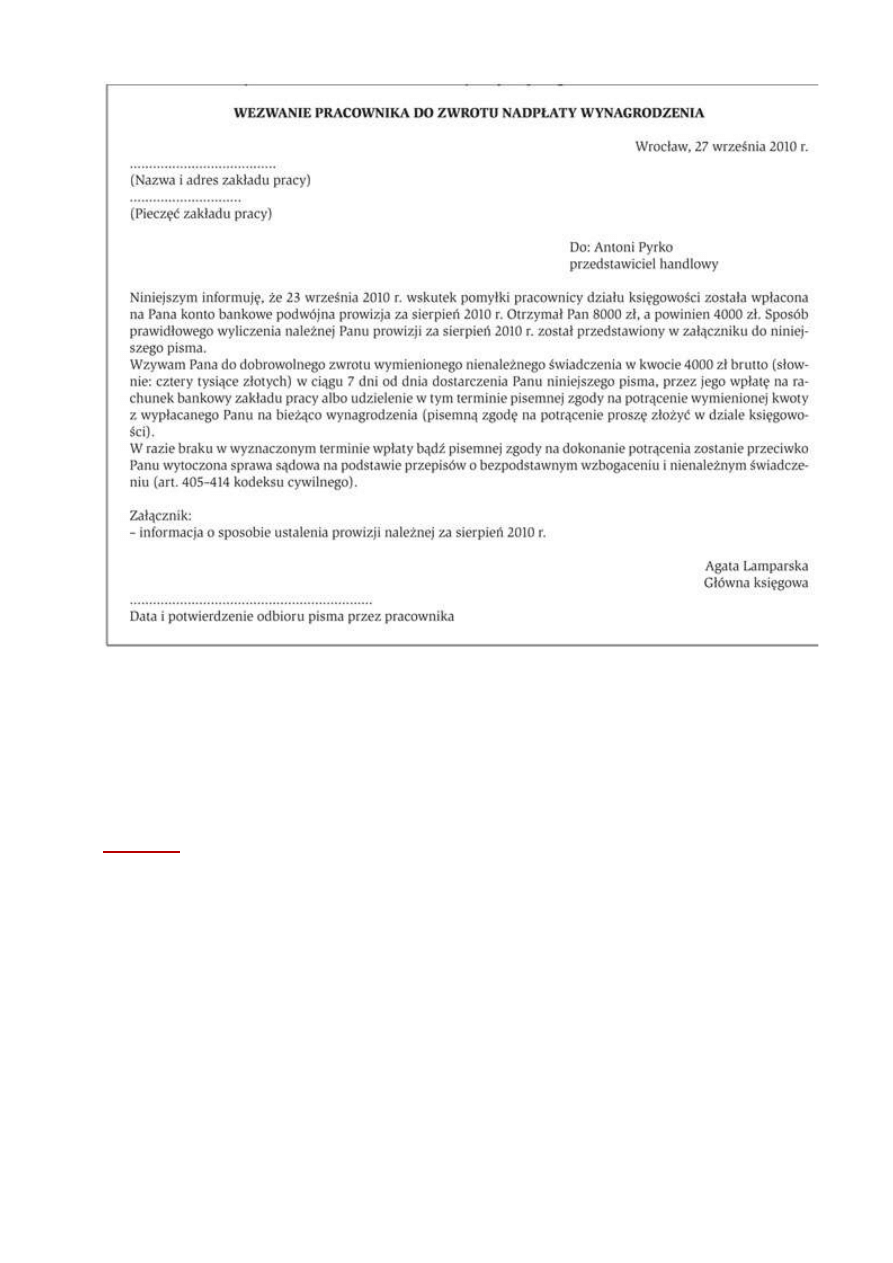

Wzór wezwania pracownika do zwrotu nadpłaty wynagrodzenia

Strona 19 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

Wpłata na konto pracodawcy

Wyłącznie od dobrej woli zatrudnionego zależy, czy zgodzi się zwrócić pracodawcy nadpłaconą pensję. Pracownik,

który otrzymał wynagrodzenie wyższe niż powinien, ma prawo swobodnie nim rozporządzać do czasu, aż dowie się

o nienależnym świadczeniu.

Zatrudniony ma prawo przyjmować, że wynagrodzenie wypłacone przez wyspecjalizowane służby zostało naliczone

w prawidłowej kwocie i dlatego nie musi się liczyć z obowiązkiem jego zwrotu (np. wyroki SN: z 9 stycznia 2007 r.,

II PK 138/06

, OSNP 2008/3-4/38, oraz z 23 października 2008 r., II PK 76/08, M.P.Pr. 2009/4/201).

Pracodawca nie powinien wywierać żadnego nacisku na pracownika, aby ten zwrócił nienależne świadczenie. Gdy

pracownik wyrazi zgodę, powinien zwrócić świadczenie w terminie wyznaczonym w wezwaniu. Szczegóły zwrotu

(termin, forma jednorazowa lub ratalna) podlegają uzgodnieniu stron. Przepisy nie narzucają w tym zakresie

żadnych obowiązkowych wytycznych.

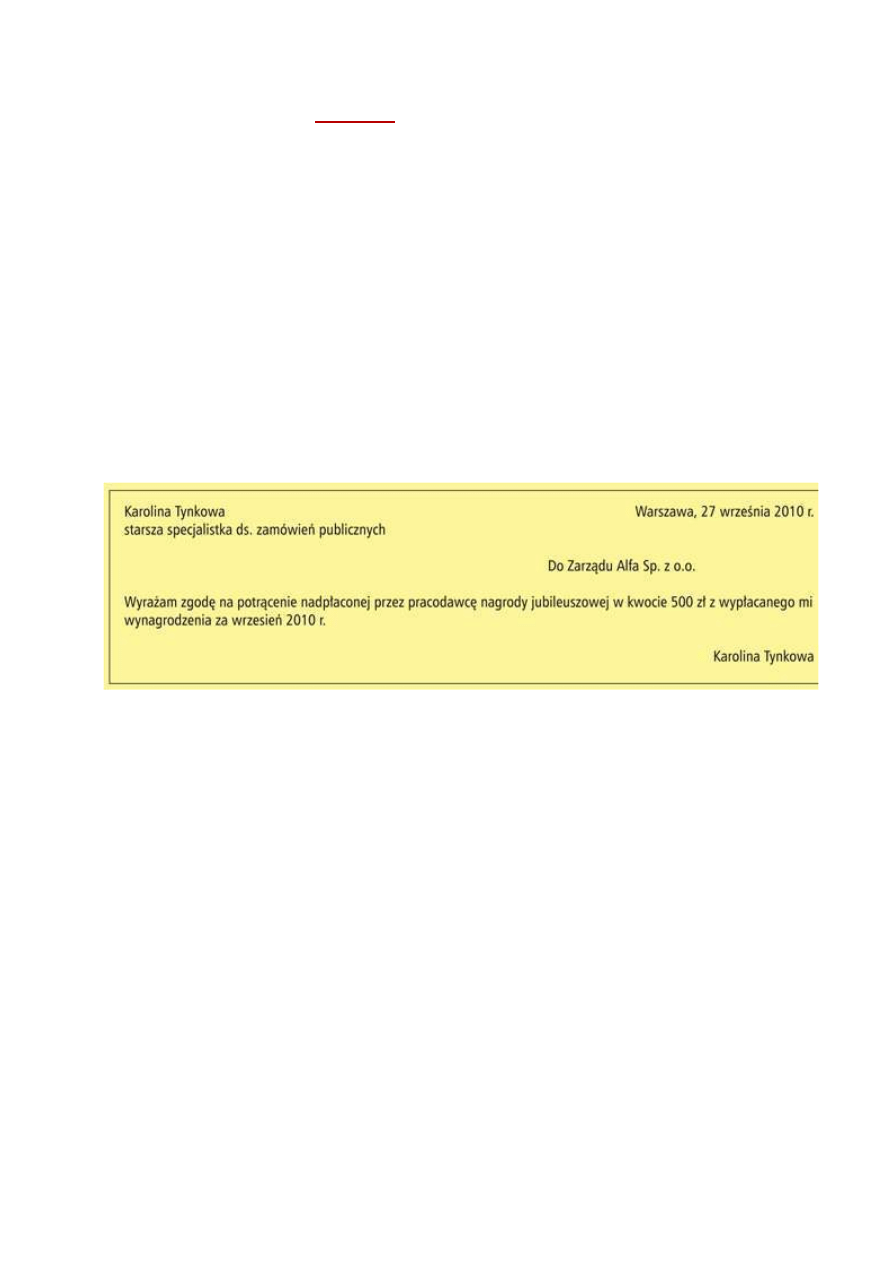

Zgoda na potrącenie nadpłaty przez pracodawcę

Pracownik może się zgodzić na piśmie na potrącanie nadwyżki pensji z wypłacanego mu na bieżąco wynagrodzenia

(art. 91 kodeksu pracy). Aprobatę musi wyrazić na piśmie; inaczej jest nieważna (wyrok NSA w Warszawie z 21

grudnia 2005 r., I OSK 461/05, niepubl.). Ponadto pisemna zgoda nie może przybrać charakteru blankietowego;

musi opiewać na konkretną kwotę wierzytelności istniejącą w chwili składania takiego oświadczenia (np. orzeczenie

SN z 5 maja 2004 r., I PK 529/03, Pr. Pracy 2004/10/35). Brak tych cech również unieważnia zgodę.

Wyrażenie przez pracownika zgody na pobranie z jego poborów nadpłaconego przez pomyłkę wynagrodzenia bez

zachowania formy pisemnej (np. ustnie, e-mailem) jest z mocy przepisów nieważne. Zatrudniony ma wówczas

Strona 20 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

prawo domagać się odsetek liczonych od dnia dokonania takiego potrącenia, choćby nie poniósł żadnej szkody (np.

wyrok SN z 1 października 1998 r.,

I PKN 366/98

, OSNP 1999/21/684).

Pracodawca, który dokonuje potrącenia nadpłaconego wynagrodzenia z bieżącej wypłaty, ma obowiązek pozostawić

zatrudnionemu 100% minimalnego wynagrodzenia netto. Nie jest jednak związany drugim limitem, o którym należy

pamiętać przy ustawowych potrąceniach – tzw. maksymalną kwotą potrącenia.

Przy potrąceniach kwot na podstawie zgody pracownika nie obowiązują limity maksymalnych potrąceń

PRZYKŁAD

Alfa sp. z o.o. 20 września 2010 r. wypłaciła przez pomyłkę pracownicy nagrodę jubileuszową z okazji

25-lecia stażu zamiast z tytułu 20-lecia. Nadwyżka wyniosła 500 zł. Pismem z 27 września 2010 r.

pracodawca poinformował zatrudnioną o powstaniu nadpłaty i wezwał ją do dobrowolnego zwrotu

nadwyżki w ciągu 10 dni. Pracownica zgodziła się na piśmie, aby pracodawca potrącił powstałą

nadpłatę z jej wynagrodzenia za wrzesień 2010 r. (firma wypłaca wynagrodzenia 28. dnia za bieżący

miesiąc). We wrześniu 2010 r. pracownica otrzymała 1000 zł wynagrodzenia za pracę oraz 400 zł

wynagrodzenia za urlop wypoczynkowy.

Aby dokonać potrącenia z wynagrodzenia zgodnie z pismem pracownicy, należy ustalić:

● podstawę dokonania potrącenia – tj. wynagrodzenie netto pracownicy wypłacone we wrześniu 2010 r.:

I. Przychód: 1400 zł

II. Składki na ubezpieczenia społeczne finansowane przez pracownicę

● emerytalna: 1400 zł x 9,76% = 136,64 zł

● rentowe: 1400 zł x 1,5% = 21 zł

● chorobowa: 1400 zł x 2,45% = 34,30 zł

● razem: 191,94 zł

III. Składka na ubezpieczenie zdrowotne

● podstawa wymiaru: 1400 zł – 191,94 zł = 1208,06 zł

● pełna składka zdrowotna: 1208,06 zł x 9% = 108,73 zł

● składka zdrowotna do odjęcia z podatku: 1208,06 zł x 7,75% = 93,62 zł

IV. Zaliczka na podatek dochodowy

● podstawa opodatkowania: 1400 zł – (191,94 zł + 111,25 zł) = 1096,81 zł; po zaokrągleniu 1097 zł

● pełna zaliczka: (1097 zł x 18%) – 46,33 zł = 151,13 zł

Strona 21 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

● zaliczka do odprowadzenia do US: 151,13 zł – 93,62 zł = 57,51 zł, po zaokrągleniu 58 zł

V. Podstawa dokonania potrącenia (netto)

● 1400 zł – (191,94 zł + 108,73 zł + 58 zł) = 1041,33 zł

● kwotę wolną od dobrowolnego potrącenia na rzecz pracodawcy – 100% minimalnego wynagrodzenia

netto, czyli przy podstawowych kosztach uzyskania przychodu i złożeniu przez pracownicę PIT-2 –

kwotę 984,15 zł,

● kwotę do potrącenia – w tym celu pracodawca porównuje podstawę potrącenia (faktycznie uzyskane

wynagrodzenie netto, czyli 1041,33 zł) z kwotą wolną. Wyższa okazała się podstawa wymiaru

potrącenia (1041,33 zł), dlatego odejmujemy od niej kwotę wolną i otrzymujemy kwotę możliwą do

potrącenia z pensji pracownicy za wrzesień 2010 r.: 1041,33 zł – 984,15 zł = 57,18 zł.

Z wynagrodzenia Karoliny Tynkowej za wrzesień 2010 r. pracodawca ma prawo potrącić tylko 57,18 zł z

tytułu nadwyżki powstałej w związku z błędnie naliczoną nagrodą. Pracodawcy nie wolno potrącić całej

kwoty wskazanej w piśmie pracownicy, tj. 500 zł. Aby odzyskać pozostałą część nadpłaconego

składnika, czyli 442,82 zł (500 zł – 57,18 zł), pracodawca musi uzyskać od pracownicy „nową” zgodę na

potrącenie w następnym miesiącu, a w razie jej braku – wystąpić z roszczeniem do sądu pracy.

Brak zgody pracownika na zwrot nadpłaty

Jeśli pracodawca nie może sam potrącić nadpłaconego wynagrodzenia na podstawie art. 87 § 7 kodeksu pracy, a

zatrudniony nie chce zwrócić powstałej nadwyżki dobrowolnie, pozostaje skierowanie sprawy do sądu. Roszczenia z

tytułu bezpodstawnego wzbogacenia i/lub nienależnego świadczenia rozpatrują sądy pracy, ponieważ jest to

roszczenie ze stosunku pracy (art. 476 § 1 pkt 1 kodeksu postępowania cywilnego i uchwała SN z 27 marca 2007 r.,

II PZP 2/07

, OSNP 2007/15-16/210).

Powództwo pracodawca wytacza według własnego wyboru, przed sądem:

● rejonowym – gdy nadpłacone wynagrodzenie nie przekracza 75 tys. zł,

● okręgowym – gdy nadpłacone wynagrodzenie przewyższa 75 tys. zł.

Natomiast pozew pracodawca składa w sądzie właściwym dla miejsca zamieszkania pracownika lub faktycznego

bądź planowanego świadczenia pracy albo w sądzie właściwym dla siedziby zakładu pracy.

Wniesienie pozwu do sądu pracy nie jest dla pracodawcy zwolnione z opłat. Opłata za złożenie pozwu ma charakter

stosunkowy i wynosi 5% wartości przedmiotu sporu, ale nie mniej niż 30 zł i nie więcej niż 100 tys. zł (art. 13 i art.

35 ust. 1 ustawy o kosztach sądowych w sprawach cywilnych). Dlatego w razie dokonania znacznej nadpłaty

pracodawca musi się liczyć z wysokimi kosztami związanymi z wniesieniem powództwa.

Pracodawcy często przegrywają sądowe rozprawy o zwrot bezpodstawnego wzbogacenia i/lub nienależnego

świadczenia. Teoretycznie istnieją przepisy przewidujące dochodzenie tego typu roszczeń – art. 405–414 kodeksu

cywilnego, ale nie zabezpieczają one dostatecznie interesów firm. Dlatego zanim pracodawca ostatecznie zdecyduje

się na postępowanie przed sądem, powinien wykorzystać wszystkie sposoby na polubowne załatwienie sporu. Sąd

Najwyższy w orzeczeniu z 18 listopada 2009 r. (II CSK 242/09, niepubl.) uznał, że „przepisy o bezpodstawnym

wzbogaceniu należy stosować m.in. wtedy, gdy nie ma innego środka prawnego, przy wykorzystaniu którego

możliwe byłoby przywrócenie równowagi majątkowej, naruszonej bez prawnego uzasadnienia”.

Przepisy zakreślają bowiem szeroko sytuacje, kiedy:

● wzbogacony pracownik nie musi oddawać nienależnego świadczenia (art. 409 kodeksu cywilnego),

● pracodawca nie ma prawa żądać od pracownika zwrotu nienależnego świadczenia, mimo jego wypłacenia (art.

411 kodeksu cywilnego).

Strona 22 z 34

INFOR LEX Księgowość

2011-06-23

http://ksiegowosc.inforlex.pl/szukaj/wyniki/drukuj,ko,I37.2010.008.001000200,12spo...

Zdarza się, że firma przegrywa w sądzie sprawę o odzyskanie bezpodstawnie zawyżonych wynagrodzeń, gdyż np.

zatrudniony już je wydał albo pracodawca zwlekał z ich ściągnięciem. Zatrudniony nie ma bowiem obowiązku

zwrotu nadpłaconej kwoty, jeżeli ją zużył lub utracił w taki sposób, że nie jest już wzbogacony, chyba że powinien

się był liczyć z koniecznością jej zwrotu (art. 409 kodeksu cywilnego). Sąd Najwyższy w wyroku z 2 marca 2010 r.

(II PK 246/09, niepubl.) stwierdził, że „powinność ta oznacza sytuację (...) kiedy wiedział, że korzyść mu się nie

należy, jak również sytuację, gdy co prawda był subiektywnie przekonany, iż korzyść mu się należy, lecz na

podstawie okoliczności sprawy obiektywnie powinien się liczyć z możliwością obowiązku zwrotu”.

Pracownik najczęściej nie musi zwracać nadwyżki pensji naliczonej i wypłaconej przez wyspecjalizowanego

pracownika bądź służbę. Otrzymaną kwotą może on swobodnie dysponować. Ma też prawo oczekiwać, że

wynagrodzenie zostało obliczone prawidłowo i zgodnie z prawem (orzeczenia SN z 9 stycznia 2007 r.,

II PK 138/06

,

OSNP 2008/3-4/38, oraz z 23 października 2008 r., II PK 76/08, M.P.Pr. 2009/4/201). Sąd Najwyższy w wyroku z 8

czerwca 2010 r. (I PK 31/10, niepubl.) stwierdził, że „pracownik, który nie zawinił ani nie przyczynił się w żaden

sposób do wypłaty nienależnego mu składnika wynagrodzenia za pracę, co do zasady nie musi liczyć się z

obowiązkiem zwrotu tego typu płatności ze stosunku pracy, choćby nie były mu one należne”. W takich sytuacjach

pracownik musi zwrócić nadpłatę wyłącznie wtedy, gdy miał świadomość nienależnego świadczenia. Dlatego tylko

szybkie wykrycie nadpłaty przez pracodawcę i niezwłoczne zawiadomienie o tym pracownika daje szansę na jej

odbiór w przyszłości.

Poinformowanie pracownika o nadpłacie kończy okres, kiedy zatrudniony nie miał obowiązku zwrotu nadpłaconego

przez pomyłkę wynagrodzenia. Gdy po uzyskaniu informacji o nadpłacie pracownik wyda otrzymaną nadwyżkę

wynagrodzenia, musi ją zwrócić.

Należy również pamiętać, że pracownik nie musi zwracać nadpłaty wynagrodzenia (np. nagrody) wypłaconego

przez upoważniony organ pracodawcy, chociażby to upoważnienie zostało udzielone błędnie (np. wyrok SN z 18

maja 2007 r.,

I PK 358/06

, OSNP 2008/13-14/190). W tej sytuacji nie dochodzi bowiem do bezpodstawnego

wzbogacenia pracownika, który uzyskał świadczenie w dobrej wierze oraz zużył je na potrzeby własne i

najbliższych, zanim się dowiedział, że to świadczenie mu się nie należy.

W dorobku Sądu Najwyższego istnieją jednak wyroki wskazujące na okoliczności, kiedy pracownik musi zwrócić

nienależnie pobrane:

● wynagrodzenie wypłacane z góry, jeśli w danym miesiącu przez pewien czas pracownik nie wykonywał pracy,