KOMISJA NADZORU UBEZPIECZEŃ

I FUNDUSZY EMERYTALNYCH

Forum

dyskusyjne

ubezpieczeń i funduszy emerytalnych

Zjawisko rezygnacji

z ubezpieczeń życiowych

Spis treści str.

Wstęp

7

Analiza problemu

rezygnacji z ubezpieczeń życiowych w latach

1998-2002 9

Eugeniusz Stroiński:

Przejściowe zjawisko rezygnacji z ubezpieczeń życiowych

czy stabilizacja rynku? 35

Beata Zduńczyk-Skup:

Zjawisko rezygnacji z

polis życiowych - naturalna korekta rynku? 51

Stanisław Rogowski, Marcin Ka wińsk i:

Niektóre uwarunkowania zjawiska rezygnacji z ubezpieczeń

życiowych w świetle obserwacji Rzecznika Ubezpieczonych 57

Adam Sankowski:

Rezygnacje z ubezpieczeń życiowych - zawinili agenci?

61

Jan M. Fijor:

Dlaczego Polacy rezygnują z ubezpieczeń życiowych? 67

Robert Zilg:

O zjawisku rezygnacji z ubezpieczeń życiowych

- wyzwania, rozwiązania 71

Romuald Holly:

Polski rynek ubezpieczeń na życie - czas prawdy, czas próby 85

Wstęp

Warto zauważyć, iż zjawisko rezygnacji z polis życiowych nie jest obce ryn-

kowi ubezpieczeń na świecie. Dotychczas zjawisko to w niewielkim jednak

stopniu dotyczyło polskiego rynku ubezpieczeń życiowych. W ostatnim cza-

sie gwałtowny wzrost rezygnacji z polis życiowych stał się zatem „nowym" -

tu i teraz - problemem dla zakładów ubezpieczeń funkcjonujących w dziale

I, zwłaszcza gdy dodać, że powszechnym rezygnacjom zaczął towarzyszyć

wyraźny spadek sprzedaży ubezpieczeń. W „Forum Dyskusyjnym Ubezpie-

czeń i Funduszy Emerytalnych" podjęto próbę odpowiedzi na dwa ogólne py-

tania. Pierwsze z nich ma charakter diagnostyczny: jakie były - szeroko trak-

towane - przyczyny rezygnacji z ubezpieczeń życiowych? Drugie pytanie do-

tyczy perspektyw: jakie są - szeroko rozumiane - uwarunkowania dalszego

rozwoju rynku ubezpieczeń życiowych w Polsce?

Na pytania te starają się udzielić odpowiedzi wyjątkowo aktywni obserwato-

rzy i uczestnicy rynku ubezpieczeń życiowych w Polsce, wykorzystując za-

równo dostępną wiedzę teoretyczną, jak też bogate doświadczenia praktycz-

ne. Dyskusję poprzedza materiał ilustrujący analizowane zjawisko, przygoto-

wany w Urzędzie Komisji Nadzoru Ubezpieczeń i Funduszy Emerytalnych.

Grono wypowiadających się na zadany temat wydaje się w pełni reprezen-

tatywne, choć można było liczyć na więcej niż jeden głos w dyskusji ze stro-

ny przedstawicieli zakładów ubezpieczeń. Przedstawmy krótko autorów po-

szczególnych wypowiedzi. Eugeniusz Stroiński jest profesorem, nauczycielem

akademickim w Wyższej Szkole Ubezpieczeń i Bankowości, autorem po-

wszechnie znanych książek na temat ubezpieczenia na życie. Beata Zduń-

czyk-Skup jako Rzecznik Prasowy reprezentuje ING Nationale-Nederlanden.

Stanisław Rogowski jest Rzecznikiem Ubezpieczonych, a Marcin Kawiński -

ekspertem w Biurze Rzecznika. Adam Sankowski pełni funkcję prezesa Pol-

skiej Izby Pośredników Ubezpieczeniowych i Finansowych. Jan M. Fijor jest

doradcą finansowym na rynku amerykańskim, znanym z systematycznych ko-

mentarzy w „Gazecie Ubezpieczeniowej". Robert Zilg był prezesem MetLife

Polska TU na Życie SA. Romuald Holly jest dyrektorem Krajowego Instytutu

Ubezpieczeń, profesorem w SGH.

Oddając do rąk Czytelników pierwszy numer „Forum", zapowiadamy kolej-

ne wydania poświęcone europejskiemu rynkowi ubezpieczeń oraz inwesty-

cjom funduszy emerytalnych.

Tadeusz Szumiicz

Analiza problemu rezygnacji

z ubezpieczeń życiowych

w latach 1998-2002

1 . U w a g i m e t o d y c z n e

1.1. Definicja problemu

Zjawisko rozwiązywania umów ubezpieczeniowych przez klientów nie jest

obce rynkowi ubezpieczeń życiowych na świecie. Powszechnie używa się - za-

miast prawniczo poprawnych pojęć „zawarcie" czy „rozwiązanie" umowy

ubezpieczenia - także określeń takich, jak:"rezygnacja z polisy" czy „wykupie-

nie polisy".

Do początku obecnej dekady zjawisko rezygnacji z polis tylko w niewielkim

stopniu dotyczyło polskiego rynku ubezpieczeń życiowych. W ostatnim czasie

gwałtowny wzrost rezygnacji z polis stał się głównym problemem dla zakładów

ubezpieczeń Działu I. Zjawisku temu towarzyszył także znaczny spadek sprze-

daży nowych polis.

[11 Tekst jest skrótem raportu na ten temat, opracowanego w Departamencie Analiz, Komunikacji Społecznej i In-

formacji Urzędu Komisji Nadzoru Ubezpieczeń i Funduszy Emerytalnych (obecnie - Departament Komunikacji

i Integracji Europejskiej UKNUiFE).

Jak szybko rośnie wartość wykupu? Niektóre polisy mają niskie wartości wy-

kupu we wczesnych latach, które później szybko rosną. Inne polisy mają

wartość wykupu rosnącą na wyższych poziomach. Rokroczne zestawienie

wartości i świadczeń może być bardzo pomocne. (Agent lub zakład ubezpie-

czeń mogą dać ci streszczenie polisy lub ilustrację przedstawiającą świad-

czenia i składki dla wybranych lat).

Czy polisa ma jakieś specjalne cechy, które szczególnie odpowiadają twoim

potrzebom?

W jaki sposób obliczane są nie gwarantowane wartości? Na przykład, stopy

oprocentowania są ważne przy określaniu zwrotów z polisy. W niektórych

zakładach ubezpieczeń wzrost odzwierciedla średnie dochody z odsetek

wszystkich polis tego zakładu niezależnie od daty wystawienia. W innych

zwrot za polisy wystawione w ostatnim roku lub w ostatnich latach odzwier-

ciedla dochody z odsetek dla tej grupy polis; w takim przypadku płacone su-

my ulegną prawdopodobnie zmianie szybciej niż stopy oprocentowania.

Romuald Holly

Polski rynek ubezpieczeń na życie

- czas prawdy, czas

Obserwując polski rynek ubezpieczeń w ciągu ostatnich trzynastu lat, trudno

oprzeć się wrażeniu, że jego rozwój przebiegał niezwykle burzliwie i poniekąd

chaotycznie, zaś diagnoza stanu, w jakim go znajdujemy na koniec 2003 roku,

jest tak niejednoznaczna, jak wielość możliwych do zastosowania kryteriów ocen.

Na ogół jednak przeważały opinie, szczególnie często i bezkrytycznie wyraża-

ne pod koniec lat 90-tych, o wspaniałym jego rozkwicie i wręcz wyjątkowo dy-

namicznym rozwoju. Głosili je zresztą nie tylko rodzimi apologeci polskiego

rynku, ale również zamorscy - opinii takich, kwitowanych określeniami typu

polish miracle, odnoszonych przeważnie do polskich ubezpieczeń na życie,

najczęściej słuchałem właśnie w Ameryce.

W roku 2000 wskaźniki wzrostu gwałtownie się załamały. Entuzjastyczne do-

tąd oceny najpierw zostały zastąpione opiniami o przejściowych trudnościach

i spowolnieniu tempa rozwoju rynku, spowodowanych ogólną stagnacją gospo-

darki, a następnie o stabilizowaniu się wskaźników rozwoju polskiego rynku

ubezpieczeniowego i dostosowaniu się ich do wysokiego poziomu rozwoju

osiągniętego w ostatniej dekadzie lat 90-tych.

11} Pełny tekst tego opracowania zostanie zamieszczony w „Miesięczniku Ubezpieczeniowym".

Jaki jest więc rzeczywisty stan polskiego rynku ubezpieczeń w 2003 roku? Czy

przebył on już połowę, trzy czwarte, czy może tylko jedną czwartą drogi swo-

jego rozwoju w kierunku modelu i standardów wyznaczanych przez kształt

współczesnych rynków zachodnioeuropejskich, czy jedynie do poziomu odpo-

wiadającego poziomowi polskiej gospodarki i zasobności polskich obywateli?

Czy zmiany, jakie się na nim dokonały, mają jedynie charakter ilościowy i for-

malno-organizacyjny, czy też są przeobrażeniami jakościowymi, kreującymi ry-

nek dojrzały, zrównoważony, sprawnie funkcjonujący? Jak wreszcie wytłuma-

czyć gwałtowne załamanie i trwającą od blisko czterech lat stagnację rynku?

Czy powszechny kryzys gospodarczy i relatywne zubożenie polskiego społe-

czeństwa dostatecznie usprawiedliwiają i wyjaśniają przyczyny oraz mechani-

zmy owego załamania, w tym również tak dramatycznie spektakularne zjawi-

sko, jak upadek milionów polis w dziale ubezpieczeń na życie?

1 . S y m p t o m y z a c h o d z ą c y c h

z m i a n

Pierwsze sygnały, świadczące o załamywaniu się polskiego rynku, a bez wąt-

pienia o gwałtownym spadku przynajmniej niektórych jego wskaźników wzro-

stu, najwcześniej, tj. zapewne już w drugiej połowie roku 2000, musiały zauwa-

żyć zakłady ubezpieczeń na życie. Jednakże, sygnały te nie zostały chyba wła-

ściwie rozpoznane i ocenione, albo uznano je za oznakę zjawiska okresowego,

krótkotrwałego, które samo przeminie lub też któremu będzie można w porę

skutecznie przeciwdziałać.

W połowie roku 2001, po ogłoszeniu wyników zakładów ubezpieczeń za rok

poprzedni i pierwszy kwartał roku bieżącego, zjawisko przybrało już taką skalę,

że relacjonujący wspomniane wyniki dziennikarze zaczęli opatrywać swoje tek-

sty znamiennymi tytułami: „TUnŻnieprędko wyjdą na swoje

121

, „Żegnaj eldora-

do'

31

, „Kryzys rynku ubezpieczeń na życie

141

. Tak jednoznaczne oceny były już

możliwe na podstawie ogólnego spadku dynamiki przypisu składki (z 53% do

niespełna 10%) oraz około trzykrotnie wyższym niż przed rokiem, kwotom od-

szkodowań wypłaconych przez zakłady ubezpieczeń na życie. Pod koniec ro-

ku 2001 wiadomo już było - i to jedynie na podstawie oficjalnych informacji

z zakładów ubezpieczeń - że, podobnie jak rok wcześniej, upadło około 600

tys. polis i że zjawisko to zaczyna gwałtownie narastać.

W takiej sytuacji naturalnym porządkiem rzeczy jest zaprogramowanie i przepro-

wadzenie rzetelnych, kompleksowych badań oraz przedyskutowanie ich wyni-

[211. Świerżewski, „Puls Biznesu" 2001, nr 166, s. 10.

[31 T. B., „Parkiet" 2001, nr 164, s. 1.

ków na specjalistycznych seminariach, a następnie na interdyscyplinarnej konfe-

rencji z udziałem wszystkich uczestników rynku. Zazwyczaj bowiem, gdy kryzys

dotyka jakiegoś sektora gospodarki, wszechstronną diagnozę jego faktycznego sta-

nu oraz możliwe sposoby terapii zawczasu publicznie rozważają liczni eksperci,

specjaliści, naukowcy oraz praktycy - zwykle „wyżsi oficerowie" branży. W na-

szym przypadku zjawisko, niczym objawy wstydliwej choroby, było jakby niedo-

strzegane, lekceważone, pomniejszane. Jeżeli pominąć głosy „urzędowych" po-

cieszaczy, uspokajaczy i uciszaczy - dowodzących, że mimo powszechnej rece-

sji, rynek ubezpieczeniowy, wprawdzie dużo wolniej niż poprzednio, ale jednak

się rozwija - to właściwie pisywali, czy raczej wspominali o nim jedynie nielicz-

ni dziennikarze i publicyści, też zresztą z rzadka i jakby „mimochodem".

Pierwszą oficjalną, merytoryczną reakcją ubezpieczycieli była dopiero wspól-

na „Replika..." Amplico, CU i NN

l51

na artykuł zamieszczony w „Przeglądzie"

na początku grudnia 2002 roku

lb]

. Znamienne przy tym, że wspomniane zakła-

dy ubezpieczeń odniosły się nie tyle do samego zjawiska, co do nie dość rzetel-

nej, jednostronnej jego prezentacji w rzeczonym artykule.

Najbardziej zdumiewające było więc, trwające bez mała dwa lata, głuche mil-

czenie całego środowiska ubezpieczeniowego, w tym również kierownictw za-

kładów ubezpieczeń, które jako pierwsze musiały je przecież zauważyć oraz

ośrodków badania rynku i opinii społecznej, na stałe współpracujących z zakła-

dami ubezpieczeń. A przecież w roku 2002 działające w Polsce zakłady ubez-

pieczeń odnotowały najniższy wzrost składki w ciągu dziesięciu ostatnich lat:

w dziale I - o niespełna 8%, a w dziale II - tylko o 1 %!

To zapewne spowodowało, że pod koniec roku 2002 KNUiFE podjęło prace

nad programem głębszych analiz załamania się rynku. Opublikowane w poło-

wie 2003 r. wstępne wyniki ukazują raczej skalę i skutki zjawiska (w tym głów-

nie narastającą falę lapsów), niż jego przyczyny. Symptomatyczne jest jednak,

że - mimo przyjętych szczególnie restrykcyjnych kryteriów kwalifikowania -

wspomniany wstępny raport wykazał, że w latach 2000-2002, jeżeli uwzględ-

nimy polisy sprzedane w tym okresie, z wykupionego ubezpieczenia rezygno-

wał co trzeci klient. Faktycznie zaś, w okresie tym rezygnowało 4-5 na 10 po-

siadaczy polis, podczas gdy jeszcze w 2001 roku rezygnował co 8-my,

a w 1999 roku co 20-ty klient zakładów ubezpieczeń

m

.

Dodajmy, że w 1999 roku - ostatnim roku „cudu" polskich ubezpieczeń -

sprzedano aż 900 tys. polis (nastąpił równocześnie wzrost czynnych polis o po-

nad 600 tys.). Natomiast sprzedaż na poziomie 500 tys. polis, tj. takim, jaki od-

notowujemy obecnie, w roku 2003, polski rynek osiągnął już na przełomie lat

1994/95 (oczywiście trzeba przy tym pamiętać o nieporównywalności ówcze-

[51 Centrum prasowe na stronie internetowej Commercial Union, www.cu.com.pl.

[61 A. Dryszel, Nabrani na polisy, „Przegląd", nr 48 (154), 2 grudnia 2002 r.

snych produktów i sprzedawanych obecnie, zarówno pod względem sum ubez-

pieczenia, składek, zakresu i charakteru ryzyk jak i innych istotnych parametrów).

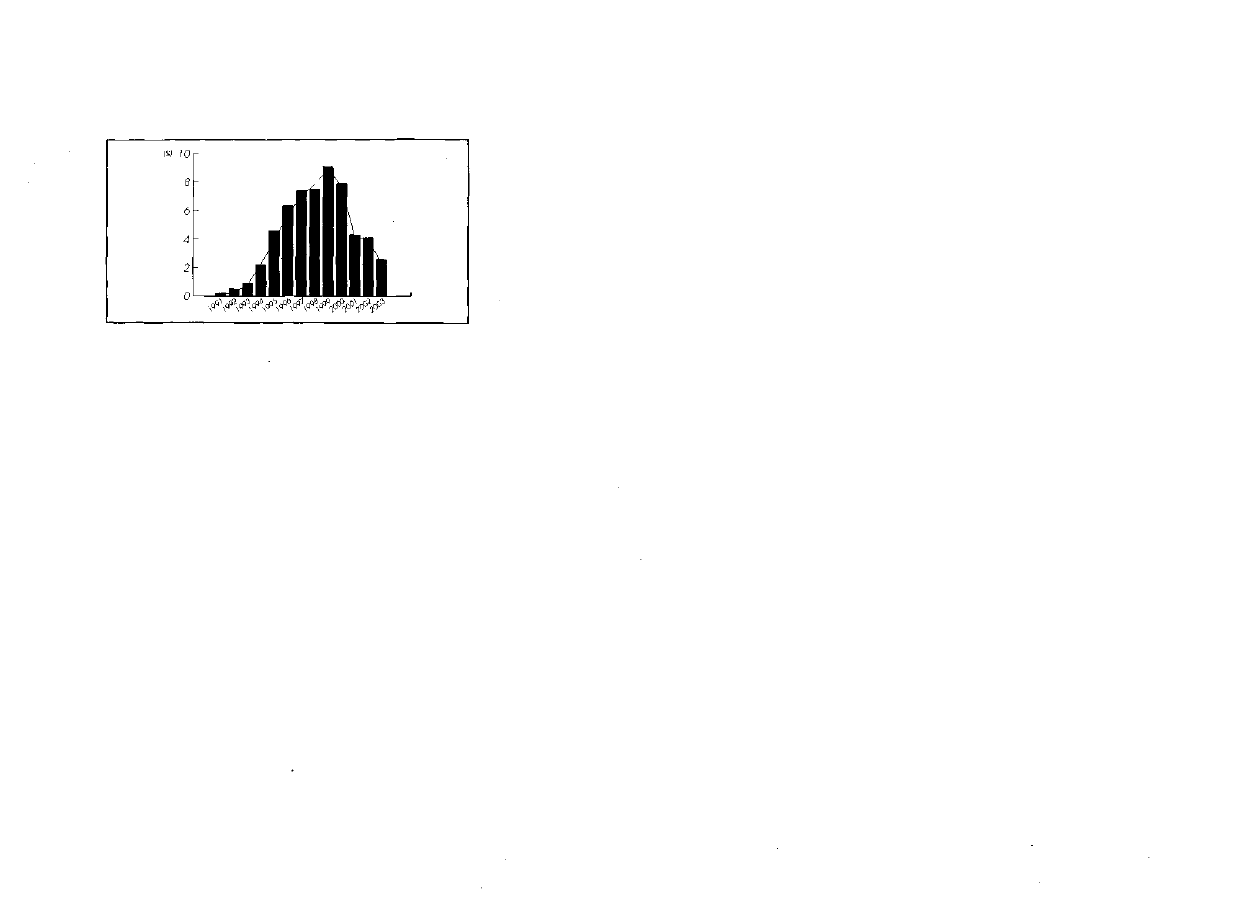

Wzrost i załamanie się w latach 2000-2003 dynamiki sprzedaży nowych, indy-

widualnych polis na życie obrazuje wykres 1.

Wykres 7. Odpowiedzi na pytanie: w którym roku wykupił (a) Pan (i) swoją pierwszą indywi-

dualną polisę ubezpieczeniową!

1

Źródło: KIU, badania własne (wspólnie z „Gazetą Wyborczą") czerwiec-wrzesień 2003 r.""

2 . S k u t k i z a ł a m a n i a r y n k u

W moim przekonaniu, wydarzenia jakie rozegrały się w ciągu ostatnich

czterech lat na polskim rynku ubezpieczeń na życie, pozostawią po sobie trwa-

łe ślady, które mogą niekorzystnie zaciążyć na dalszym rozwoju całego rynku

ubezpieczeniowego. Powstała w efekcie tych wydarzeń sytuacja jest bowiem

wynikiem splotu trzech ważnych przyczyn.

Po pierwsze, choroba polskich ubezpieczeń na życie głęboko dotknęła tego, co

stanowi ich fundament - zaufania do ubezpieczycieli. Po wtóre, przyczyny za-

łamania się rynku ubezpieczeniowego były diagnozowane powierzchownie

i/lub nietrafnie i w związku z tym zostały zlekceważone. Po trzecie, nie istnie-

je żaden systemowy, pozytywny program naprawczy, a głosy nawołujące do

działań w tym kierunku, uznawane były za niepotrzebnie jątrzące lub wręcz

wrogie. Wynikało to prawdopodobnie z przeświadczenia, że choroba ustąpi,

jeżeli tylko usuniemy jej objawy.

O kryzysie ubezpieczeń najdobitniej świadczy jeden z jego najbardziej drama-

tycznych skutków - setki tysięcy upadających polis. Ile? Dwa miliony, dwa i pół,

a może już wkrótce ponad trzy miliony? - dokładnie policzyć nie sposób, bo-

18] Badanie Krajowego Instytutu Ubezpieczeń przeprowadzone w dniach od 3 czerwca do 3 września 2003r. Kwestionariusz

ankiety zamieszczono w portalu internetowym „Gazety Wyborczej" oraz na stronach internetowych KIU, KNUiFE, Rzecznika

Ubezpieczonych, Stowarzyszenia na Rzecz Bezpieczeństwa Finansowego Obywateli RP i tygodnika „Przegląd". Analizie

poddano 1413 odpowiedzi respondentów. Dominowali klienci: Amplico-Life (24,2%), Allianz (23,3%), CU (22,8%), Credit

Suisse Life&Pension (17,8%), i ING Nationale-Nederlanden (15,3%), Citiinsurance (12%), PZU (11,9%), CardU (6,0%). Nie dziwi

wiem gdyby nawet wszystkie zakłady ubezpieczeń zechciałyby ujawnić te da-

ne, bardzo trudno byłoby jednoznacznie kwalifikować i sensownie agregować

umowy przedwcześnie wygaszone, umowy formalnie i nieformalnie (głównie

przez niepłacenie kolejnych składek) zrywane, umowy przedwcześnie rozwią-

zywane, umowy uśpione/zawieszone (z dużą czy nikłą nadzieją na ich ponow-

ne aktywowanie?), wreszcie polisy „porzucone" oraz coraz liczniej objawiające

się tzw. polisy sieroce. Niezależnie jednak od tego, jak będziemy je liczyć, kwa-

lifikować i agregować, skala zjawiska na przełomie lat 2000/2001 zaczęła la-

winowo narastać, apogeum osiągnęło ono w 2002 r. i - prawdopodobnie -

w roku 2003 zaczyna się stabilizować. Czy jednak liczba upadających rocznie

400 tys. polis

l91

stanie się już standardem, stałą cechą polskiego rynku ubezpie-

czeń na życie?

Rzecz również w tym, że nieliczne próby ustalenia przyczyn załamania się ryn-

ku ubezpieczeń na życie podejmowane były, przynajmniej dotychczas, przez

samych ubezpieczycieli, którym, siłą rzeczy, trudno było znaleźć winowajców

pod własnym dachem.

Ustalenie powodów pogłębiającego się kryzysu stało się, w tej sytuacji, typo-

wym poszukiwaniem źródeł zła, przede wszystkim w magicznym kręgu nieza-

leżnych od nas przyczyn i okoliczności. Silny stres i towarzysząca mu agresja

zwróciła się przede wszystkim w kierunku tych „sprawców", którzy byli najbar-

dziej dostępni - agentów, „odpowiedzialnych", z jednej strony, za zmniejszają-

ce się inkaso składek, a z drugiej za znaczącą pozycję kosztów akwizycyjnych.

Tego rodzaju reakcje niektórych polskich ubezpieczycieli, nie są pod tym

względem jedynie naszym lokalnym, rynkowym ewenementem.

0 narastającej agresji zestresowanych ubezpieczycieli (... the current growing

aggressiveness of Insurance companies...), kierowanej przeciwko własnym

agentom i brokerom, pisał do nas Antonio Vilela Da Silva - przewodniczący Bl-

PAR. Zjawisko to, jak zaznacza w swoim liście (z 17.12.2002), obejmuje już

Portugalię, Danię, Norwegię, a także Szwecję, Finlandię, Hiszpanię, ale - co

gorsza - faktycznie godzi ono w żywotne interesy klientów zakładów ubezpie-

czeń („the core interests of insurance clients depend on it.").

Znamienne, że na początku lat 90-tych, podczas objawów załamywania się

rynku amerykańskiego, objawów o podobnym charakterze i przebiegu jak obec-

nie w Polsce, też najpierw poszukiwano rozmaitych wrogów publicznych

1 przysłowiowego „czarnego luda", którzy nieszczęście spowodowali lub przy-

najmniej się do niego przyczynili. Na szczęście sprawę szybko rozstrzygnęły są-

dy, jednoznacznie wskazując na same zakłady ubezpieczeń. Nauki, jakie stąd

Amerykanie wynieśli, reformując system, m. in. poprzez zmianę sposobu certy-

polowa ankietowanych jest zamężna/żonata (49,7%), posiada wyższe wykształcenie (46,2%) i deklaruje wysokie kwalifikacje

zawodowe (36,1%) bądź pracę umysłową (14,5%) lub na średnim szczeblu zarządzania (13,4%). 45,7 % respondentów

zamieszkuje w dużych ośrodkach miejskich powyżej 500 tys. mieszkańców. Sposób badania, wynikający stad charakter

i struktura próby, na jakiej badania przeprowadzono, pozwalają, traktować uzyskane wyniki nie jako tzw. „twarde fakty",

a jedynie jako wskaźniki uprawdopodobniające określone tezy, do których się odnoszą.

fikacji pośredników i nałożenie na nich obowiązku stałego uaktualniania wie-

dzy, procentują do dzisiaj. Obecnie rynek amerykański ponownie przeżywa

trudności, aczkolwiek innej natury. Teraz jednak trudnościom rynku towarzyszy

pogłębiona refleksja nad wpływem czynników otoczenia, nowymi wyzwaniami

cywilizacyjnymi, koniecznością poprawienia przez ubezpieczycieli ich finanso-

wej przejrzystości, perfekcyjnego doskonalenia produktów itp., uprawiana sys-

tematycznie zarówno na łamach codziennych, wysoko nakładowych gazet, jak

i specjalistycznych periodyków.

Wskazując na skutki załamania rynku, podobnie zresztą jak analizując symp-

tomy i przyczyny tego zjawiska, nie możemy, niestety, powołać się na precy-

zyjne ustalenia dokonane w ramach profesjonalnych rynkowych badań. Bez ta-

kich ustaleń trudno jest formułować kategoryczne sądy, możemy jedynie kon-

statować poszczególne fakty, których skala, zasięg, charakter, znaczenie dla za-

chodzących przeobrażeń, pozostają dopiero do określenia. Do faktów takich

zaś niewątpliwie należą:

• wyraźne załamanie się dynamiki wzrostu ubezpieczeń na życie w Polsce,

• masowy upadek polis (nikt nie jest w stanie podać dokładnych cyfr ale ostroż-

ne szacunki wskazują upadek około 2,5-3 min polis, tj. utraty 1,5 do 2,5 min

klientów) - nikt nie wie jeszcze, czy jest to tendencja, „która się już utrzyma

na zawsze" (na jakim poziomie - 400 tys. lapsów rocznie?), czy tylko okre-

sowe zjawisko, czy zjawisko to ma charakter incydentalny, czy cykliczny, ja-

kie będą okresy i przebiegi tych cykli itd.,

• zwielokrotnione - w porównaniu do wcześniejszych - płatności zakładów

ubezpieczeń wobec swoich (byłych) klientów,

• różnorodnie manifestowane, gwałtowne i głębokie nadwątlenie zaufania

klientów do zakładów ubezpieczeń, ich agentów - generalnie do instytucji

finansowych,

• szybko dokonująca się zmiana profilu ryzyk ubezpieczeń życiowych,

• stagnacja poziomu przypisu składki, podtrzymywanego wysoką indeksacją

składek, zwiększaniem sum ubezpieczenia, dołączaniem nowych modułów

(tzw. opcji) do istniejących ubezpieczeń,

• pogłębianie się dysproporcji w strukturze portfela,

• gwałtowne załamanie się efektywności dotychczasowych kanałów dystrybu-

cji polis,

• niedostateczna skuteczność alternatywnych kanałów dystrybucji,

• poszukiwanie przez dotychczasowych klientów zakładów ubezpieczeń in-

nych - pozaubezpieczeniowych - form zabezpieczenia emerytalnego, zabez-

pieczenia swoich inwestycji, oszczędności, podejmowanych przedsięwzięć,

• głębokie zmiany na rynku pracy ubezpieczeń życiowych (dotknęły szczegól-

nie agentów, z których około 100 tys. straciło zatrudnienie),

• zmiana (modyfikacja) oferty produktowej zakładów ubezpieczeń na życie,

w tym ograniczenie czynności związanych z obsługą polis,

• marka zakładu ubezpieczeń (jako wieloletniego, często wręcz „dożywotnie-

go" gwaranta) traci nie tylko marketingowe znaczenie, ale także swoją rolę

ważnego elementu właściwie rozumianego produktu ubezpieczeniowego;

sprawiło to „schodzenie" z rynku, „sprzedawanie się" innym lub „przepo-

czwarzanie się" zakładów ubezpieczeń, nawet tych o najwyższej na pol-

skim rynku renomie; w efekcie klient, którego przekonywano, że kupując po-

lisę danej marki związał swoje życie z firmą o niezachwianej od stuleci po-

zycji, nagle dowiaduje się, że w wyniku nagłego wycofania się z rynku, fuzji

lub sprzedania jego ubezpieczyciela, trafił pod zupełnie inny - być może

właśnie wcześniej odrzucony - szyld firmy o zupełnie innej kulturze (tzw.

company culture), standardach obsługi, tradycji, pozycji na rynku krajowym

i globalnym (np. Zurich, CU-NU-Aviva, Garda Life, IF (P&C Insurance), Me-

tropolitan Life ...),

• „lekceważący" stosunek do własnego produktu - byle się sprzedał - świad-

czący o niezrozumieniu istoty usługi finansowej, jaką jest ubezpieczenie.

Na szczególną jednak uwagę zasługuje skutek powodujący liczne dalsze, ne-

gatywne konsekwencje, a wywołany przez samych ubezpieczycieli, który moż-

na określić jako ich samobójczy gol. Stało się to w wyniku drastycznego redu-

kowania kosztów, bez zważania na dalsze konsekwencje, jakie nieuchronnie

spowodują niektóre ze związanych z tym działań.

Na czym więc polegała (i polega nadal) nowa „kryzysowa" strategia dystrybucji?

1. Zakłady ubezpieczeń dokonały specyficznego uniku - satysfakcjonujący po-

ziom przypisu składki zagwarantowały sobie ze sprzedaży produktów „no-

wej generacji" nowymi kanałami dystrybucji - głównie poprzez banki (sie-

dem zakładów ubezpieczeń na życie uzyskało dodatni zysk netto za rok

2002, głównie dzięki takiemu właśnie zabiegowi).

2. Pozwoliło to na przeprowadzenie drastycznej redukcji liczby agentów

(w niektórych największych zakładach ubezpieczeń z 15-20 tys. do 1,5-

2 tys.) i pozostawienie tylko tych, którzy przynosili największą „produkcję",

wielkość produkcji bowiem stała się głównym (jedynym?) kryterium oceny

agenta.

3. Narzucono przy tym „normy ilościowe", wyrażane wysokością składki na

miesiąc/kwartał, którą agent zobowiązany był pozyskać, oraz bardziej rygo-

rystyczne zasady rozliczania prowizji wypłacanych agentom.

4. Szkolenia agentów ostatecznie przybrały postać technicznych instruktaży.

5. Doprowadziło to do negatywnej (z punktu widzenia klienta) selekcji agen-

tów - pozostali tylko ci, którzy akceptowali nowe zasady współpracy i byli

w stanie im sprostać, tzn. agenci, którzy zdecydowali się zaakceptować no-

wy standard - liczy się suma zebranych składek, a nie satysfakcjonująca

klienta jakość obsługi.

6. W efekcie, instrumentalnie traktowany agent, nie tylko nie czuł się związa-

ny z marką firmy, którą reprezentował, ale też podobnie zaczął traktować

swojego klienta: przede wszystkim jako źródło nowej składki. Z tego właśnie

względu należało klienta „zabrać ze sobą" („przenieść") do nowego zakła-

du ubezpieczeń, gdzie właśnie agent został kupiony.

7. Sytuację pogorszyła ponadto „wojna na agentów" - przejmowanie całych

sieci za cenę podnoszonych prowizji agentom lub „płacenie z góry" (już po

zainkasowaniu drugiej raty składki).

8. W konsekwencji jakość produktów - i tak już bardzo zresztą niedoskona-

łych, choćby ze względu na ich konstrukcję i nierównoprawne dla klienta

zapisy w umowach ubezpieczeniowych - gwałtownie się obniżyła. Zabra-

kło bowiem tych najlepszych agentów, zaś ci, którzy pozostali, świadczenie

swojej usługi ograniczyli jedynie do składania klientowi propozycji zwięk-

szania sumy ubezpieczenia, indeksacji składki lub do zakupienia nowej po-

lisy i/lub dodatkowej opcji.

Dalszym echem, którego pogłos długo będzie jeszcze pobrzmiewał i nadwą-

tlał rynek ubezpieczeń na życie, stanie się niewątpliwie (narastająca? jak długo

jeszcze?) dysproporcja pomiędzy wzrostem przypisu składki a dynamiką wzro-

stu kwot wypłacanych odszkodowań i świadczeń. W roku 2003, który chcieli-

byśmy już traktować jako rok wyhamowywania negatywnych, spadkowych ten-

dencji większości ilościowych wskaźników rynkowych, po trzech kwartałach

wciąż jeszcze mamy do czynienia ze wzrostem przypisu składki jedynie o 5-

7% i równocześnie - w porównaniu z analogicznym okresem roku poprzednie-

go - ze wzrostem wypłat o około 50%!

Wnioski te generalnie korespondują - bezpośrednio bądź pośrednio - z dany-

mi uzyskanymi w wyniku badań przeprowadzonych w pierwszej połowie 2003

roku przez SMG/KRC. Wprawdzie przeważająca liczba respondentów wskaza-

ła pogorszenie sytuacji materialnej (34%) lub utratę pracy (21%), tj. łącznie

55%, jako główne przyczyny rezygnacji z polis, jednak równocześnie 45% re-

zygnuje ze względu na rozczarowanie produktem (w tym: niezadowalające

wyniki finansowe, utratę zaufania do ubezpieczyciela, złą obsługę, złą opinię

o agencie, lepszą ofertę konkurencji), zaś 36% uznaje polisę za nieopłacalną in-

westycję w porównaniu z innymi

[101

. Natomiast spośród tych osób, które praw-

dopodobnie nie zrezygnują z polis, aż 55% nie uczyni tego ze względu na świa-

domość strat, jakie z tego tytułu poniosą (w tym 28% kieruje się „raczę)" taką

właśnie motywacją, a u 27% taka motywacja jest „zdecydowana")"".

Podobne wyniki w tym zakresie przyniosły prowadzone w trzecim kwartale

2003 roku badania KIU. Zadowolonych z wyników ze swojej inwestycji w po-

lisę było 30,5% respondentów, tyle samo wyraźnie niezadowolonych - 3 1 % ,

ale równocześnie 19,5% zadeklarowało, że wkrótce lub w najbliższym czasie

zrezygnuje z posiadanej polisy, zaś dalsze 29% rozważa taką możliwość, cho-

ciaż prawdopodobnie tego nie uczyni z obawy, że straty, jakie poniesie, będą

większe niż korzyści "

2l

. Okazuje się zatem, że faktycznie, aż około połowa po-

siadaczy polis jest, z różnych powodów, w mniejszym lub większym stopniu

niezadowolona z produktu, jaki nabyła.

3 . D l a c z e g o d o t e g o d o s z ł o ?

Wspominany już brak profesjonalnych badań rynku ubezpieczeń, poprawnych

warsztatowo, uwzględniających specyfikę przedmiotu ubezpieczenia, istotę ryzyka

i jego zmieniający się profil, czynniki przesądzające o faktycznej odrębności po-

szczególnych sektorów rynku ubezpieczeń, zachodzących między nimi powiązań

i zależności, przeprowadzanych na poprawnie dobranych próbach, pozwala jedy-

nie na ograniczoną analizę wtórną wyników, jakie przynoszą, oraz danych, które

są podawane w oficjalnych komunikatach. Natomiast systemowe badania prowa-

dzone w ramach działalności statutowej takich instytucji, jak GUS czy KNUiFE, od-

nieść można tylko do niektórych aspektów omawianej tutaj problematyki.

W związku z tym, pisząc np. o błędach popełnianych przez zakłady ubezpie-

czeń, trudno określić, w jakim stopniu były one wynikiem:

• realizacji strategicznych planów rozwoju polskich zakładów ubezpieczeń,

świadomie zakładających załamanie rynku za cenę szybkiego zwiększonego

zysku,

• błędów popełnianych przez zakłady ubezpieczeń przy konstruowaniu strate-

gicznych planów rozwoju,

• błędów popełnianych przy realizacji strategicznych planów rozwoju,

• prowadzenia działalności bez (z pominięciem) strategicznych planów roz-

woju,

• prowadzenia działalności wyłącznie/głównie wedle wskazań zagranicznych

inwestorów (w tym głównie korporacji finansowych - reasekuracyjnych),

[10] Badanie SMG/KRC, na zlecenie Allianz, Amplico, CU, Compensy, Credit Swisse L&P, Ergo Hestia, INC NN,

przeprowadzono w okresie marzec-czerwiec 2003 metodą wywiadu, na próbie 3 tys. osób posiadających

polisy, w wieku 25-65 lat o dochodach per capita przekraczających 400 zł.

[111 Tamże.

• prowadzenia działalności na podstawie wzorców (w tym produkty) przejmo-

wanych i niemal mechanicznie przenoszonych z rynków zachodnich na ry-

nek polski,

• braku profesjonalnych badań,

• niedostatecznego/nietrafnego rozpoznania przyczyn zjawiska lapsów przez

zakłady ubezpieczeń,

• nieprzygotowania agentów ubezpieczeniowych przez macierzyste zakłady

ubezpieczeń do sprostania nowym wyzwaniom (nowym, niezdefiniowanym

i nawet nierozpoznanym dotąd ryzykom, potrzebom, oczekiwaniom,

a przez to niezdolność do dalszej, efektywnej „obsługi polisy", tj. kontynu-

owania ważnej roli w świadczeniu usługi ubezpieczeniowej, działania agen-

ta stanowią bowiem ważną część produktu ubezpieczeniowego, gdy ich za-

braknie, produkt „upada".)

Nakłada się na to - również jako jedna z fundamentalnych przyczyn - brak po-

lityki ubezpieczeniowej państwa (brak określonych przez państwo oczekiwań

co do zasad, zakresu i sposobu partycypacji przez zakłady ubezpieczeń w wy-

pełnianiu powinności wobec obywateli. Jeden z najbardziej widocznych efek-

tów to nieskoordynowanie systemu rent i emerytur z ofertą produktową zakła-

dów ubezpieczeń na życie, brak instrumentów (głównie fiskalnych) stymulują-

cych rozwój rynku w kierunku bardziej zrównoważonego, korzystnego zarów-

no dla obywatela jak i całego systemu społeczno-gospodarczego.

Jak już wspomniałem, podstawą zmiany, jej meritum, jaka się dokonała

w ubezpieczeniach na życie, po wprowadzeniu reformy emerytalnej, było

wyraźne zlekceważenie kompensacyjnej funkcji ubezpieczeń i orientacja ca-

łej strategii sprzedaży na „nową generację" produktów z grupy trzeciej - tzw.

inwestycyjno-oszczędnościowych. W wyniku owego zlekceważenia, w go-

rączkowym dążeniu do utrzymania dotychczasowych wskaźników wzrostu

i silnej presji inwestorów na szybkie zyski, nowa oferta produktową zakładów

ubezpieczeń akcentowała już nie tyle ochronę ubezpieczanego od negatyw-

nych finansowych skutków jego sytuacji w przyszłości czy niepożądanych

zdarzeń losowych, ale głównie korzyści finansowe, jakie będą udziałem klien-

ta, traktowanego już nie tyle jako ubezpieczanego ale wręcz inwestora.

W efekcie, konstrukcja produktu odbiegła od służebnej roli wobec ryzyka

ubezpieczeniowego i uległa wyraźnej reorientacji na nowe cele. Jednym ze

skutków, który objawił się już po trzech latach, a który zarazem okazał się naj-

bardziej spektakularny ze względu na załamanie gospodarcze i postępujące,

relatywne ubożenie społeczeństwa, była fala masowych upadków polis, któ-

rych gross stanowiły właśnie te, ze wspomnianej grupy trzeciej - w roku 2001

według oficjalnych danych upadło aż 57,9% wszystkich polis, a w roku 2002

już 59,3%

[131

.

Paradoks polegał więc na tym, że klienci zakładów ubezpieczeń na życie, wy-

kupując polisę z funduszem inwestycyjnym lub jakąkolwiek „oszczędnościo-

wą", traktują ją przede wszystkim jako źródło generowania zysków, uzyskania

stopy zwrotu większej niż przy pomocy innych instrumentów finansowych (np.

bankowych).

Istotą usługi finansowej, jaką jest ubezpieczenie na życie, jest gwarantowanie

warunków życia na poziomie (w standardzie) określonym w umowie ubezpie-

czenia, w określonych sytuacjach, od określonej daty, od momentu określone-

go zdarzenia- bezpośrednio ubezpieczonemu lub wskazanym przez niego oso-

bom.

Analiza listów, skarg, próśb o interwencję, kierowanych do KIU oraz KIG po-

kazuje zaś, że najczęściej rozczarowanie z powodu wykupienia „klasycznej"

polisy na życie na ogół dotyczy tych, którzy - nie w pełni świadomi roli i celu

tego ubezpieczenia, wykupywanego w imię zabezpieczenia po swojej śmierci

materialnego standardu swoich bliskich - płacą zakładowi ubezpieczeń regular-

ną, nadmiernie dla nich wysoką daninę, z powodu której, być może, muszą re-

zygnować z tego, z czego sami jeszcze chcieliby i mogliby korzystać.

Cóż, ludzka troska o przyszły los najbliższych, ludzka miłość i gotowość do

ponoszenia w jej imię nawet znaczących ofiar, nie ma ceny i - być może - owa

ofiara jest źródłem większej satysfakcji niż dolegliwości, jakie powoduje.

Chciałbym jednak poznać prezesa zakładu ubezpieczeń lub jego agenta (apli-

kującego taki medykament ich klientom), którzy są pewni, że zastosowali wła-

ściwą miarę.

Na pewno zaś głęboko zawiedzionym i wręcz zdeprymowanym może czuć

się ktoś, kto, mimo że nie ma „w potrzebie" najbliższych mu osób (bo już je

utracił, bo usamodzielnili się, może nawet stali się bardziej materialnie nieza-

leżni niż on sam), a mimo to, kosztem znacznych wyrzeczeń, nadal opłaca

składki swojej „życiowej polisy na śmierć" i zazwyczaj czyni to nieświadomie,

bowiem jego zakład ubezpieczeń, jego agent, bynajmniej nie wyprowadzają

go z błędu.

Rozczarowanym jest także w jakimś stopniu każdy, kto, wykupiwszy tzw. po-

lisę pakietową, dającą ochronę od skutków wielu różnych ryzyk, płaci nie tylko

za ryzyka, które mogą go w przyszłości dotknąć, ale również za te, które go

w ogóle nie dotyczą i z góry wiadomo, że nigdy dotyczyć nie będą.

Produkty takie to oczywiście groteska i nie jest ich, na szczęście, zbyt wiele,

z jednym wyjątkiem - ubezpieczeń tzw. grupowych, w których ryzyka (nazwij-

113] Według KNUiFE, por. R. Holly, Polisa podwyższonego ryzyka, ed.cit, s. 23.

my je „fantomowe") występują nagminnie i wręcz masowo (szacuje się, że

w różnych częściach kraju, u niektórych ubezpieczycieli, dotyczy to nawet

70% pracowników zakładów pracy).

Niestety, zdarza się też (i w tym przypadku również nietrudno o przykłady), że

takie właśnie zbędne produkty ubezpieczeniowe są rozmyślnie konstruowane

i sprzedawane. Niewątpliwym pocieszeniem jest to, że złe i/lub źle zaordyno-

wane ubezpieczenie, w odróżnieniu od lekarstwa, które zabija choćby tylko

podane w nadmiarze, wyrządza na ogół mniejszą krzywdę, bowiem naraża je-

dynie na niepotrzebny wydatek. Bywa jednak, że również ubezpieczenie ma

swoiste groźne skutki uboczne - zawiedzione nadzieje i wręcz dramatyczne

rozczarowania, gdy - po latach - okazuje się, że nasz drogi medykament aku-

rat w naszym przypadku nie działa.

Szukając winnych tego stanu rzeczy, najpierw przyjrzyjmy się także sobie sa-

mym - klientom zakładów ubezpieczeń.

W naszej środkowoeuropejskiej kulturze wciąż dominuje stereotyp, że jeżeli

lekarz, po przeprowadzonym badaniu, nie wypisał nam odpowiednio długiej re-

cepty, to zapewne w ogóle się na chorobie nie poznał. A im lekarstwa droższe

i jest ich więcej, tym zapewne leczenie będzie skuteczniejsze. Chętnie zatem

dajemy się przekonać agentowi ubezpieczeniowemu, że nie zaszkodzi dokupić

jeszcze następną polisę, dodatkową opcję...

Pamiętam, jak przed dziesięcioma laty, posiadanie polisy na życie (czyli na

własną śmierć, co jak gdyby do „nosicieli" tych polis nie docierało, a może na-

wet nie było dla nich istotne) stanowiło o przynależności do wyróżnionej gru-

py społecznej, specyficznie nobilitowało. Tym bardziej, jeżeli była to polisa re-

nomowanego, zagranicznego zakładu ubezpieczeń, o ponad wiekowej tradycji,

zakładu, który ubezpieczał królową Wiktorię i Titanica. Polisa, była zatem trak-

towana typowo snobistycznie, niczym legitymacja świadcząca o przynależno-

ści do ekskluzywnego klubu.

Nie jest zatem winą zakładu ubezpieczeń, że sprzedał mężczyźnie polisę „od

zajścia w ciążę", jeżeli ów mężczyzna, świadom tego, o co mu chodzi, stanow-

czo sobie tego życzył.

Sytuacje takie, jeżeli się nawet zdarzają, nie mogą jednak zmienić faktu, że

za głównych odpowiedzialnych za funkcjonowanie na rynku licznych ubez-

pieczeniowych bubli, jak też za przypadki „ordynowania" określonych ubez-

pieczeń (nawet tych, które w swej istocie, konstrukcji i funkcji, jakie pełnią, są

bez wątpienia wartościowe), osobom mającym niewiele wspólnego z ryzyka-

mi, do jakich owe ubezpieczenia się odnoszą, generalnie należy uznać zakła-

dy ubezpieczeń.

Jak już wspomniałem, „winnych" poszukiwali głównie reprezentanci zakładów

ubezpieczeń, powołani do tego, bądź czujący takie powołanie i to oni najczę-

ściej - niezależnie od narzekania na recesję gospodarczą, na nieodpowiedzial-

nych dziennikarzy, a nawet na państwo polskie, które niedostatecznie im po-

maga, stanowczo, jednak ponad wszelką miarę - winą obarczali własnych

agentów ubezpieczeniowych, a „w domyśle" tych, którzy już zostali zwolnie-

ni. Jest to groźny zarzut, pomimo że w bardzo niewielkim stopniu prawdziwy,

dowodzi bowiem całkowitego braku zrozumienia przez tych, którzy go podno-

szą i eksponują, samej istoty tego, co sprzedają - produktu ubezpieczeniowego,

w uproszczeniu, nazywanego potocznie „polisą".

Należy tu przypomnieć zatem, że produkt ubezpieczeniowy jest specyficzną

usługą finansową, a usługa to nie tylko jej warunki finansowe, ale również spo-

sób jej świadczenia, to procedury, dostępność do jej operatorów, kompetencje

tych operatorów, projektowane konsekwencje, jakie dla nabywcy wynikają

z faktu jej zakupu. Szczególnie dotyczy to ubezpieczeń na życie, które możemy

wprawdzie sprowadzić do postaci zwykłych produktów rynkowych, jednak nie

można zapominać, że co innego znaczy sprzedawać bubel w postaci szczotki

czy grzebienia, z którego mogą wypadać zęby, a co innego nierzetelną gwaran-

cję finansowej rekompensaty/świadczenia na wypadek ludzkiego nieszczęścia.

Stąd produktów ubezpieczeniowych nie można sprowadzać do ogólnych wa-

runków ubezpieczenia (OWU) i taryf składek.

Świadome chyba tego zakłady ubezpieczeń, a na pewno zdając sobie sprawę

z roli jaką pełni agent, w przypadku każdego z „produktów" wprowadzanych

na rynek

1141

odpowiednio przygotowują swoich agentów do uczynienia z OWU

i taryf składek autentycznych produktów - ubezpieczeniowych usług finanso-

wych.

Tak więc wyrzekanie się odpowiedzialności za swojego agenta, który musi ro-

bić (i faktycznie robi, bo w przeciwnym wypadku jest natychmiast zwalniany)

dokładnie to, co mu jego suweren - zakład ubezpieczeń każe, jest najzwyklej-

szą hipokryzją. Już Rzymianie mawiali podobno, że jedynie kompletny ignorant

karze miecz, zamiast ramienia, które nim włada.

Nie będziemy tutaj nawet rozpatrywać absurdalnego zarzutu pod adresem

klienta, że kupił sobie niewłaściwą czy niepotrzebną polisę. Byłoby to bowiem

w znacznej mierze tak, jakbyśmy obarczali odpowiedzialnością pacjenta za

błędny dobór leków i niewłaściwe leczenie. Chociaż właściwie moglibyśmy go

obarczać, „bo gdyby miał wyższą świadomość medyczną, może by nie umarł"...

Odpowiedzialność ubezpieczycieli jest nawet bardziej jednoznaczna. Jeżeli

bowiem, będziemy pamiętać o wszelkich konsekwencjach uproszczeń zapro-

114] Na pytanie Jakie są Pana (i) zdaniem najważniejsze elementy wpływające na jakość produktów

ubezpieczeniowych?" - reprezentanci 150 różnych placówek zakładów ubezpieczeń, aż w 68% wskazali

profesjonalne doradztwo pośredników ubezpieczeniowych, zaś w 51% wysokość składki, w 43% rodzaj

i zakres ryzyk, w 28% sposób komunikacji z klientem. „Monitoring Ubezpieczeniowy PlU/Pentor", 22 lipca

- 5 sierpnia 2003 r.

ponowanego porównania, to okaże się, że funkcjonariusze zakładów ubezpie-

czeń, sa nie tylko odpowiednikami lekarzy, stawiającymi diagnozy, ordynujący-

mi leki i prowadzącymi pacjenta, ale również farmaceutami, wymyślającymi

nowe medykamenty, produkującymi je oraz zainteresowanymi ich masową

sprzedażą za jak najwyższą cenę. Komu należy więc przypisywać gross zasług

ale też i win, za indywidualne i społeczne skutki wynikające z jakości polis,

w które zostaliśmy zaopatrzeni?

Jeżeli natomiast weźmiemy pod uwagę sytuację, w której traci zarówno ubezpie-

czony - bo umiera, jak też zakład ubezpieczeń - bo przedwcześnie wypłaca

znaczną sumę ubezpieczenia, czyli także traci, znajdziemy argument przeciwko

tym wszystkim, którzy w relacji: ubezpieczyciel (zakład ubezpieczeń)-ubezpie-

czony, widzą nieuchronny konflikt interesów. W istocie konflikt ten jest pozorny,

jednak w praktyce gry rynkowej, przeważnie staje się realny. W szczególności,

gdy idea ubezpieczeń i składające się na nią imponderabilia, którymi zresztą tak

chętnie szermują ubezpieczyciele w swoich reklamach i autoprezentacjach, spy-

chane są na ostatni plan przez narastającą niecierpliwość inwestorów, wygórowa-

ne ambicje zarządów zakładów ubezpieczeń, warunki zaostrzającej się konkuren-

cji. Dzieje się tak nie tylko ze względu na brutalizację reguł gry wolnorynkowej,

ale przede wszystkim z uwagi na bezwzględne podporządkowanie całego syste-

mu ubezpieczeń komercyjnych niezwykle klarownej zasadzie maksymalizacji zy-

sku. W tych warunkach, reguły gry rynkowej sprawiają, że wspomniany konflikt

ubezpieczyciel-ubezpieczony staje się oczywiście nieuchronny, i - bywa - przy-

biera formy bardzo ostre, a nierzadko wprost brutalne. Słabszym w tej relacji jest

na ogół ubezpieczony- klient zakładu ubezpieczeń, któremu, co najwyżej, pozo-

stawia się jedynie możliwość negocjowania warunków kapitulacji.

Nie należy się z tego powodu zżymać ani nawet dziwić. Wszakże celem każ-

dej spółki akcyjnej, a właśnie taką jest zakład ubezpieczeń, jest przede wszyst-

kim generowanie zysku. W przypadku zakładu ubezpieczeń zysk jest tym więk-

szy, im więcej wysokich składek zakład zbierze od swoich klientów i im mniej

rekompensat im wypłaci. Zasada ta sprawia, że cały zakład ubezpieczeń

(a w szczególności departamenty konstruujące produkty ubezpieczeniowe

oraz aparat akwizycyjny dystrybuujący te produkty) jest zorganizowany i nasta-

wiony przede wszystkim na generowanie jak największych zysków. Tak zwane

„dobro klienta" czy „interes klienta" brane są oczywiście pod uwagę, ale jedy-

nie w takim stopniu, w jakim jest to absolutnie niezbędne, by klienci w ogóle

kupowali oferowane im produkty ubezpieczeniowe.

Szukając głównego „winowajcy" musimy wreszcie wskazać na pewną wyraź-

ną zmianę systemową, jaka się dokonała w samym podejściu do ubezpieczeń,

do samej idei oraz społecznej i gospodarczej misji ubezpieczeń. Przeobrażenia

w tym zakresie postępują zresztą już od lat kilkudziesięciu i ostatecznie dopro-

wadziły do przekształcenia systemu ubezpieczeń gospodarczych w swoisty, nie

przypadkiem tak chyba określany, Insurance industry - przemysł ubezpiecze-

niowy, w którym, jak z resztą w każdej gałęzi przemysłu, dominuje zasada ge-

nerowania zysku. Zasada ta jednakże, jak każda inna, ma swoje granice - gra-

nice bezpieczeństwa dla uczestników gry rynkowej. Granice te na polskim ryn-

ku ubezpieczeń zostały przekroczone. I oto przed około trzema laty skutki tego

faktu dramatycznie się objawiły. Stało się to głównie za sprawą odejścia przez

niektóre zakłady ubezpieczeń od ich naturalnej, stanowiącej rację ich istnienia,

społecznej i gospodarczej funkcji ubezpieczeń: od funkcji stricte kompensacyj-

nej na rzecz inwestycyjnej.

W wyniku owej zmiany powstało wiele produktów, które, oferowane przez

agentów, miały nie tyle, czy nie tylko chronić ich klientów (nabywców takich

polis) przed skutkami nieszczęść, ale jeszcze, a właściwie przede wszystkim,

dać im dobrze zarobić. Spektakularna porażka nastąpiła wcześniej, niż mógł

ktokolwiek przypuszczać: już w momencie ogłoszenia wyników pierwszych

serii polis „inwestycyjnych". Głęboko zawiedzeni posiadacze tych polis (czując

się wręcz oszukani, zasadnie czy bezzasadnie) masowo wycofując się z owych

„inwestycji", wywołali efekt domina - teraz już każdy posiadacz jakiejkolwiek

polisy, nerwowo ją wertuje i spodziewając się choćby najgorszego, zastanawia

się, czy nie lepiej się jej już teraz pozbyć...

Tak więc przyjęta onegdaj nowa strategia sprzedaży i konstrukcji nowych produk-

tów (które nota bene, inaczej skonstruowane, zorientowane raczej na ryzyko utra-

ty zysku z inwestycji niż na sam zysk, i właściwie konfigurowane z innymi ryzy-

kami, mogłyby się stać bardzo pożytecznym dodatkiem do standardowej oferty

w ubezpieczeniach na życie) okazała się bardzo krótkowzroczna i - w dłuższej

perspektywie - wręcz samobójcza dla działającego wedle tych reguł zakładu ubez-

pieczeń. Niemniej jednak, w warunkach coraz ostrzejszej konkurencji, wobec tak

trudnych do przewidzenia i tak szybko dokonujących się zmian i uwarunkowań

gospodarczych, wobec dalece niedoskonałej legislacji, niejeden zakład ubezpie-

czeń „nie zawraca sobie głowy" późniejszymi konsekwencjami prowadzonej w ten

sposób działalności i - w istocie - uprawia swoistą „gospodarkę rabunkową".

Na opisaną sytuację nakładają się ponadto czynniki, które dodatkowo wy-

ostrzają obraz i dramatyzują przebieg zjawiska. Są to głównie problemy spo-

łeczno-polityczne, z których za najważniejsze uznajemy:

• różnice kulturowe i świadomościowe, w tym szczególnie w zakresie hierar-

chii preferowanych wartości, które są źródłem odmiennych postaw wobec

ubezpieczeń, różnic co do gotowości ubezpieczania się oraz preferencji po-

szczególnych rodzajów ubezpieczeń i produktów ubezpieczeniowych,

• w efekcie, wciąż nie zagospodarowane pozostają wielkie nisze rynkowe, ta-

kie jak ubezpieczenia zdrowotne, ubezpieczenia finansowe, wiele dziedzin

odpowiedzialności cywilnej, ubezpieczenia transportowe, w tym szczegól-

nie morskie i lotnicze oraz bancassurrance,

• niedostatecznie dojrzała strategia lub wręcz brak kompleksowej, długookre-

sowej strategii rozwoju sektora finansowo-ubezpieczeniowego i wynikającej

z tej strategii konsekwentnej polityki, realizowanej przez następujące po so-

bie koalicje parlamentarne i rządy naszych państw,

• wspólne grzechy, błędy i zaniechania, w tym przede wszystkim brak i/lub nie-

zdolność formułowania przez kierownictwa zakładów ubezpieczeń i/lub nie-

świadomość takiej potrzeby, wieloletniej (długookresowej) strategii rozwoju

o perspektywie minimum 15-20 letniej, a w zamian - nagminne prowadzenie

przez większość zakładów ubezpieczeń działalności wedle zasady generowania

jak największego zysku, jak najszybciej i niemal za każdą cenę. Innymi słowy,

uprawiały i nadal uprawiają one głównie gospodarkę ekstensywną w wielu przy-

padkach rabunkową. Skutki takiej działalności okazują się wręcz samobójcze.

Podkreślmy jednak, że - w świetle prowadzonych tutaj rozważań - załamanie

polskiego rynku ubezpieczeń na życie w latach 2000-2003 nastąpiło przede

wszystkim w wyniku zmiany systemowej, jaka się dokonała w samym podej-

ściu do ubezpieczeń, do samej idei oraz społecznej i gospodarczej misji ubez-

pieczeń. Przeobrażenia w tym zakresie postępują zresztą już od lat kilkudziesię-

ciu i ostatecznie doprowadziły do przekształcenia systemu ubezpieczeń gospo-

darczych w swoisty, nie przypadkiem tak chyba określany, insurance industry-

przemysł ubezpieczeniowy, w którym, jak z resztą w każdej gałęzi przemysłu,

dominuje zasada generowania zysku.

Innymi słowy, faktycznym, pierwotnym źródłem obecnego kryzysu dotychcza-

sowej formuły ubezpieczeń na życie są:

• nadmierne rozejście się oferty produktowej ubezpieczycieli z ryzykami, któ-

re faktycznie ponosi klient (przede wszystkim zaś z profilem tych ryzyk),

• obrót przez zakłady ubezpieczeń i ich reasekuratorów nie tyle ryzykiem, co

„produktami ubezpieczeniowymi", konstruowanymi bardziej według po-

trzeb ich producenta niż konsumenta,

• ścisłe uzależnienie obrotu produktami ubezpieczeniowymi od powiązań

z rynkiem kapitałowym,

• włączenie do oferty produktowej typowych bubli ubezpieczeniowych, w tym

produktów ubezpieczeniowych odnoszących się do ryzyk „fantomowych"

tj. takich, które faktycznie nie dotyczą ubezpieczonego (ryzyka, które nie mo-

gą się zrealizować).

Te cztery grzechy były głównymi przyczynami, które zaważyły na załamaniu

się poziomu kapitalizacji całego rynku ubezpieczeniowego.

Szukając zaś przyczyn upadłości polis po stronie klientów zakładów ubezpieczeń,

raz jeszcze odnieśmy się do powszechnie głoszonego poglądu o prostej, bezpo-

średniej zależności fali lapsów i sytuacji gospodarczej kraju oraz jego obywateli.

Najnowsze badania GUS budżetów domowych w 2002 r., przeprowadzone

w ponad 32 tys. gospodarstw domowych, w których żyje około 100 tys. osób, po-

kazały, że udział szeroko rozumianych oszczędności "

5|

w przeciętnej kwocie

910 zł miesięcznych rozchodów na jedną osobę, wynoszą średnio 285 zł (w go-

spodarstwach nierobotniczych - 437,5 zł; w gospodarstwach rolnych - 435 zł,

w rodzinach pracujących na własny rachunek - 325 zł; w gospodarstwach robot-

niczych - 204 zł). Przy czym największe rozwarstwienie badanej populacji wystę-

puje ze względu na liczebność rodziny - najwięcej środków „oszczędnościowych"

wydawanych jest w rodzinach trzyosobowych - 1017 zł miesięcznie, następnie

w czteroosobowych - 988 zł i stosunkowo najmniej, w dwuosobowych - 824 zł.

Cytowane i komentowane wcześniej wskaźniki i wyniki różnorakich badań,

pomimo licznych ich ułomności, w świetle danych GUS (wedle których wydat-

ki na podstawowe ubezpieczenia majątkowe znajdują się na przedostatnim

miejscu listy 102 artykułów i usług konsumpcyjnych) dają wystarczające już

chyba wyobrażenie o roli i funkcji, jakie w świadomości współczesnych Pola-

ków ubezpieczenia prawdopodobnie pełnią.

Na pytanie więc, czy załamanie rynku ubezpieczeń na życie nastąpiłoby, gdy-

by nie załamanie gospodarki, możemy już z dużą dozą pewności odpowie-

dzieć - tak, nastąpiłoby, aczkolwiek przebieg zjawiska byłby zapewne mniej

spektakularny.

4 . P o s t a w y w o b e c k r y z y s u ,

d e m o n s t r o w a n e r e a k c j e

i ś w i a d o m e z a n i e c h a n i a

Postawy i reakcje zakładów ubezpieczeń wobec kryzysu polskich ubezpie-

czeń na życie zostały już tutaj ogólnie przedstawione w pierwszych akapi-

tach komentarza dotyczącego symptomów zachodzących zmian. General-

nie, polegały one na przeczekiwaniu, przemilczaniu, ukrywaniu i lekcewa-

[151 Pożycie „oszczędnościowe" w rubryce kwestionariusza GUS obejmowały spłaty rat kredytów i pożyczek,

inwestycje w nieruchomości, a w tym także lokaty, papiery wartościowe, polisy ubezpieczeniowe.

żeniu faktów, odżegnywaniu się od odpowiedzialności, demonstrowaniu iry-

tacji lub nawet agresji "

6)

. Były to więc zachowania typowe dla większości

tych, którzy znajdują się pod wpływem silnego stresu, spowodowanego nie-

pewnością, dysonansem poznawczym, brakiem orientacji co do własnej sy-

tuacji oraz faktycznych przyczyn, które ją spowodowały. Zachowania takie

można więc uznać za zrozumiałe i poniekąd usprawiedliwione właśnie bra-

kiem orientacji co do źródeł, przyczyn i konsekwencji stresującej sytuacji,

w jakiej się znaleźli. Poniekąd, ponieważ usprawiedliwione mogą być tylko

o tyle, o ile nasze zachowania usprawiedliwia brak wiedzy i/lub starań ko-

niecznych do jej pozyskania.

Z punktu widzenia celów naszej analizy, najważniejsze jest jednak pytanie,

czy i w jakim stopniu, postawy te oraz podejmowane decyzje i działania

miały i mają charakter prokonsumencki czy też proinwestorski.

W odpowiedzi na tak postawione pytanie można przywoływać rozmaite

wskaźniki i argumenty prowadzące do wniosku, że polskie zakłady ubezpie-

czeń na życie wybrały tzw. złoty środek. Jest to jednak środek nie do końca

„złoty", bowiem, ze względu na wyraźną dominację w nim interesów inwe-

storów i zwykłych firmowych partykularyzmów, przypomina raczej tombak.

W większości, zakłady ubezpieczeń przede wszystkim nie zrezygnowały

z szybkich, spektakularnych zysków (i to nawet kosztem obniżenia własnych

aktywów w przyszłości), uruchomiły nowe opcje produktów, nie generujące

wysokich kosztów obsługi, nowe niskokosztowe kanały dystrybucji (głównie

we współpracy z bankami), skorygowały dotychczasową ofertę produktową.

Korekta oferty jedynie po części jest odpowiedzią na potrzeby i oczekiwania

ich klientów. Polega bowiem głównie na praktycznie powszechnym wprowa-

dzeniu sum zmiennych, możliwości zawieszania płatności składki na pewien

okres, ale też na większej presji na wysokie indeksowanie składki, zwiększa-

nie sum ubezpieczenia oraz dołączanie do umowy nowych modułów (tzw.

opcji). Oferta nadal eksponuje produkty o charakterze inwestycyjno-oszczęd-

nościowym -te właśnie, które przed czterema laty uruchomiły lawinę lapsów

- jednakże obecnie istotnie zmodyfikowane i dużo bardziej elastyczne "

7)

. Za

prokonsumenckim charakterem tej oferty może przemawiać fakt, iż stanowią

one odpowiedź na faktyczne zapotrzebowania zgłaszane przynajmniej przez

część klienteli, i to pomimo jej wcześniejszych, tak gorzkich doświadczeń.

Okazuje się jednak, że faktycznie 31% obecnych i aż 43,9% potencjalnych

klientów uznaje tego typu polisy za satysfakcjonujące (23% spośród posiada-

jących już tego rodzaju polisy powtórzyłoby swoją decyzję, 18% nię zdecy-

dowałoby się powtórnie na zakup analogicznego produktu)

1181

.

[161 Postawy i zachowania tego typu, aczkolwiek najczęściej oficjalnie i faktycznie demonstrowane, nie były

podzielane przez kierownictwa wszystkich zakładów ubezpieczeń. Na przykład, kilka z nich otwarcie

wyrażało aprobatę dla większości lub przynajmniej niektórych głoszonych przeze mnie poglądów, kilka

dalszych, solidaryzowało się z nimi w kierowanych do mnie, prywatnych listach.

1%) 50

r

40 -

30 -

Wykres 2. Preferowane w połowie 2003 roku produkty ubezpieczeniowe

Źródło: Badania własne KIU (patrz przypis nr 7).

Wybory klientów najlepiej tłumaczy ich wiedza o ubezpieczeniach czy zwięk-

szająca się świadomość własnej niewiedzy. Najlepiej pokazuje to rosnący sa-

mokrytycyzm Polaków w tym zakresie na przestrzeni: maj 2000 - grudzień

2001 "

91

. Ponadto, odpowiedzi na pytanie o najważniejsze elementy, brane pod

uwagę przy wyborze ubezpieczenia wskazują, że dla potencjalnego klienta li-

czy się przede wszystkim „skorupka" produktu - wysokość składki, wielkość

i zakres świadczeń, wysokość sumy ubezpieczenia

|201

. Można stąd wywieść

wniosek, że współcześni Polacy potrzebują nie tyle „kaganka oświaty", eduko-

wania czy choćby informowania w dziedzinie ubezpieczeń, co podstawowych

parametrów o oferowanym im produkcie, parametrów, które już zidentyfikowa-

li jako dla nich istotne - cena, suma ubezpieczenia i jego zakres - oraz wiary-

godnej rekomendacji produktu przez kogoś, komu ponownie zawierzą.

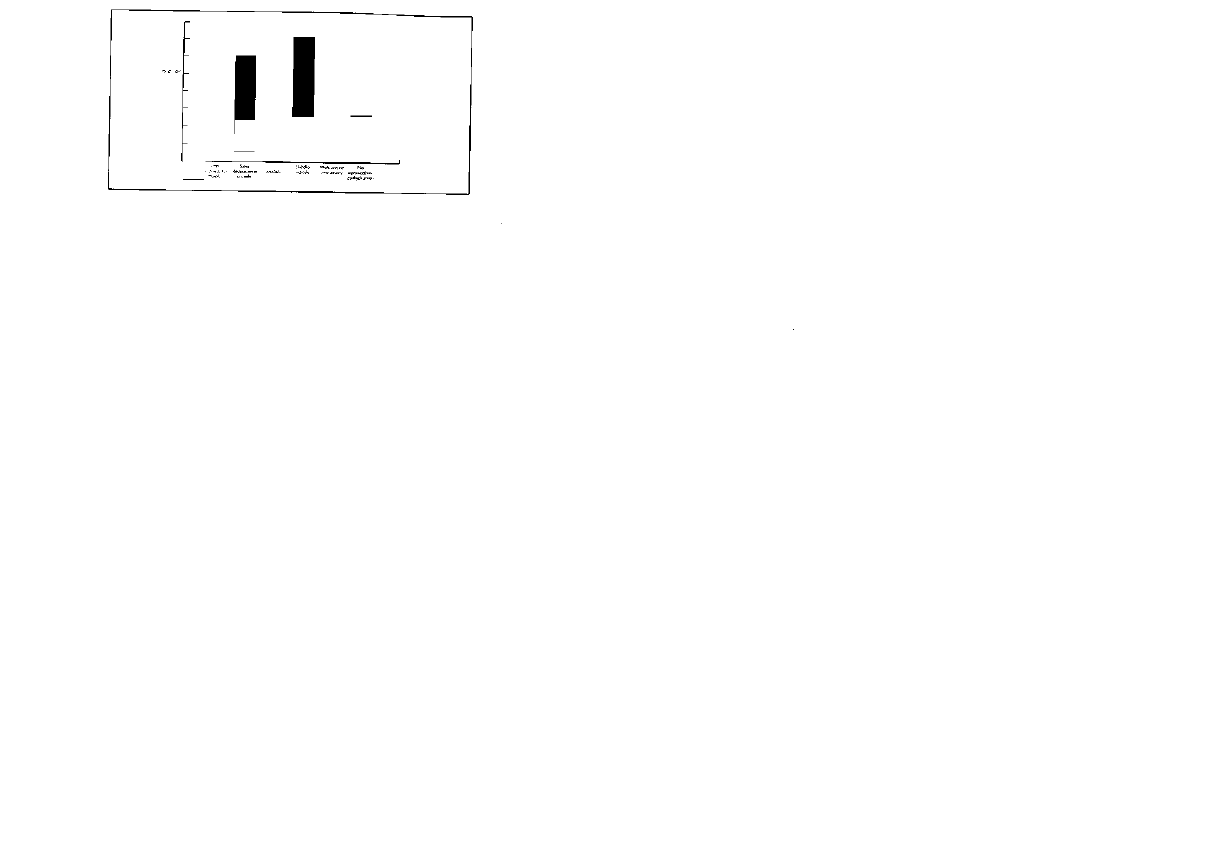

Jak wygląda to w praktyce ubezpieczeń na życie w połowie 2003 roku? Pew-

ne wyobrażenia na ten temat daje aż nadto wymowny wykres 3, sporządzony

na podstawie odpowiedzi na pytanie, o modyfikacje w umowie ubezpieczenia

zaproponowane i dokonane ostatnio przez zakłady ubezpieczeń.

[191 Badania cykliczne ARC na zlecenie PUNU metodą wywiadu, na próbie losowo-udziałowej 1170 osób.

[20] Tamże.

40%

35%

30%

25

%

20

15

W

5

0

• l . l

l •••

—

M ^ • • •

Wykres 3. Odpowiedzi na pytanie o zmiany wprowadzone w umowie ubezpieczenia („Czy

od czasu zawarcia umowy ubezpieczenia zmieniono warunki?")

Źródło: K1U, badania własne (patrz przypis nr 7).

Obstając przy opinii o konieczności sformułowania trafnej diagnozy, jedno-

znacznie wskazującej na faktyczne przyczyny obecnego załamania rynku, na-

wet gdyby diagnoza taka miała okazać się bardzo przykra czy wręcz bolesna,

wskazać jednak należy na postawy wobec kryzysu, demonstrowane reakcje

i świadome zaniechania głównych aktorów rynku - zakładów ubezpieczeń.

Bez trafnej diagnozy, precyzyjnego zdefiniowania przyczyn obecnej zapaści,

nie może być mowy o szybkiej, skutecznej terapii. Rzecz jest na tyle pilna, spo-

łecznie i gospodarczo doniosła, a dla środowiska ubezpieczeniowego żywotnie

znacząca, że nie czekając na wyniki dogłębnych, wieloaspektowych analiz, już

teraz rozważać trzeba możliwe środki zaradcze, najbardziej racjonalny program

naprawy chorego systemu.

Uniwersalna zasada głosi: chcesz naprawdę wybrnąć z kłopotów finansowych,

to przede wszystkim zarabiaj, a dopiero potem, jeżeli cię na to stać, oszczędzaj.

Na przestrzeni ostatnich lat, w warunkach komentowanego tutaj kryzysu, zyski

działających w Polsce czołowych zakładów ubezpieczeń na życie wyraźnie się

poprawiły, w niektórych przypadkach wzrosły nawet ponad dwukrotnie. Już po

trzech kwartałach roku 2002, najbardziej dramatycznego spośród porównywa-

nych czterech lat, zysk netto w całym dziale ubezpieczeń na życie wzrósł o po-

nad 151 min zł (tj. o ok. 40%) w stosunku do wyniku za trzy kwartały 2001 ro-

ku. Stało się to nie tylko wskutek wprowadzenia rygorystycznych programów

oszczędnościowych (same koszty administracyjne zakłady zredukowały o po-

nad 8%), ale także w efekcie masowego pozbywania się nieefektywnych agen-

tów oraz - paradoksalnie - dzięki upadającym polisom. Łatwo można bowiem

wykazać, że jedynie pierwszoroczny „laps" przynosi ubezpieczycielowi stratę.

Drugoroczny, a już prawie na pewno trzecioroczny „laps", i wszystkie później-

sze, wiążą się z ewidentnym zyskiem (bowiem wypłacona wartość polisy jest

niższa od rezerwy matematycznej). Z tego punktu widzenia, załamanie rynku -

paradoksalnie - można uznać za korzystne dla ubezpieczycieli. Jednak tylko dla

tych największych i tylko na krótką metę. Bowiem zyskując dzisiaj niewiele, za-

kłady ubezpieczeń tracą bezpowrotnie nieporównywalnie wyższe, przyszłe po-

tencjalne zyski z aktuarialnie zdyskontowanej wartości (embedded value)

m

upadłych polis. Jest to zatem jedynie strategia „na przeczekanie". W dłuższej

perspektywie, uprawianie takiej strategii doprowadzić musi do zdewaluowania

marki firmy, do utraty znacznej części portfela, do obniżenia się aktywów i war-

tości firmy oraz - w dalszej konsekwencji - do zmian całej struktury rynku.

5 . P r z y s z ł o ś ć p o l s k i e g o r y n k u

u b e z p i e c z e ń

O tym, jaki prawdopodobnie będzie i jaki może być polski rynek ubezpieczeń

na życie, przesądza głównie jego stan obecny - jaki jest teraz i jak dalece jego

przyszłość jest zdeterminowna jego przeszłością.

Komentowana w tym opracowaniu na różne sposoby teza, że mimo spektaku-

larnie szybkiego, aczkolwiek burzliwego rozwoju, rynek ten obecnie znalazł się

na etapie analogicznym, jak przed ośmioma laty, jest - oczywiście - ogromnym

uproszczeniem. Jest to bowiem jakościowo, strukturalno-organizacyjnie zupeł-

nie inny rynek niż ten z połowy lat 90-tych, chociaż, niestety, wiele charaktery-

zujących go wskaźników ilościowych „wróciło" na ówczesny poziom. Jednak

zupełnie inna (czy lepsza?) jest już obecna oferta produktowa, oparta na innych

imponderabiliach biznesu ubezpieczeniowego, inne są wiodące kanały dystry-

bucji polis i ich efektywność (inne też niż zakładano i przewidywano - np. in-

ternet wciąż nadal czeka...). W efekcie, zmienia się sposób świadczenia usługi

finansowej, jaką jest ubezpieczenie, a tym samym istota tej usługi oraz charak-

ter ubezpieczenia. Powstaje i pozostaje nie rozstrzygnięte pytanie, czy zmienia

się także istota i sens samego ubezpieczenia?

Poza zmianami systemowymi, których niewątpliwym katalizatorem było zała-

manie się koniunktury gospodarczej

l22

', a w efekcie zmiana struktury kapitało-

wej rynku globalnego, dalsza koncentracja i powstanie wielkich koncernów

ubezpieczeniowo-reasekuracyjno-bankowych, dalsze uzależnianie zakładów

ubezpieczeń od koncernów reasekuracyjnych (co wyraża się już ich bezpośred-

nim wpływem na kształt i cenę oferty produktowej). Równocześnie renoma

większości tradycyjnych marek, traktowanych dotychczas jako opoka całego

1211 Embedded value (ang.) - aktualna/zmienna wartość portfela, ukazująca obecne aktywa netto zakładu

ubezpieczeń oraz pozwalająca przewidywać, jaka będzie jego przyszła wartość, głównie dzięki przyszłym

zyskom z czynnych aktualnie polis.

rynku finansowego, została nadwątlona, również tych bezpośrednio i „organicz-

nie" powiązanych z rynkiem polskim, takich jakZurich Financial Serwices, Ger-

ling czy sławny Allianz, któremu właśnie agencja Standard & Poors obniżyła ra-

ting (z „AA" do ,,AA-„).

Jak te wyżej opisane i tym podobne uwarunkowania, a także wewnętrzne pro-

blemy wpłyną na polski rynek ubezpieczeń na życie, na dalszy jego rozwój? Za-

pewne przez najbliższe 2-3 lata będziemy odnotowywać stałe (aczkolwiek śred-

nio niewielkie) tendencje wzrostowe - prawdopodobnie na poziomie 9-11%

składki, zmniejszanie się i stabilizowanie liczby lapsów (stopniowo, z obecnych

400 tys. rocznie do ok. 150-200 tys.). Równocześnie jednak faktyczny potencjał

polskich zakładów ubezpieczeń na życie, wyrażamy przez takie wskaźniki, jak

np. embedded value, będzie się relatywnie zmniejszał. Doprowadzi to do cał-

kowitego już ich uzależnienia od wielkich koncernów - staną się po prostu ich

aministracyjno-organizacyjnymi jednostkami w Polsce (niezależnie od ich ofi-

cjalnego, formalnego statusu).

Wiele też zależeć będzie od zachowania obecnych i potencjalnych klientów

działających w Polsce ubezpieczycieli; od tego na ile opisane tutaj stereotypy,

wyobrażenia, oczekiwania i preferencje współczesnych Polaków

mi

ulegną

zmianom.

Ogromne znaczenie ubezpieczeń na życie jest już powszechnie uznawane

i coraz bardziej doceniane: ubezpieczenia te nie tylko pozytywnie stymulują

wzrost gospodarczy, ale również istotnie łagodzą przebieg i skracają cykle de-

koniunktury pozwalają na planowanie finansowe w bardzo długiej perspekty-

wie i czynią te plany bardziej realnymi, stanowią ważny instrument neutralizo-

wania skutków niepożądanych zdarzeń, a zarazem zarządzania własną płynno-

ścią finansową. Bez ubezpieczeń wiele ważnych decyzji w naszym życiu

w ogóle nie mogłoby być podjętych i bezpiecznie przeprowadzonych. Gwaran-

tują tym samym bezpieczeństwo finansowe naszych gospodarstw domowych,

a - pośrednio - tak ważny dla efektywności przedsiębiorstw i całej gospodarki -

spokój społeczny.

Powiązanie z rynkiem kapitałowym i założenie, wchodzące już do kanonu zarzą-

dzania finansami zakładu ubezpieczeń, że ewentualną stratę na działalności tech-

nicznej (ubezpieczeniowej) można skompensować zyskiem finansowym z działal-

ności lokacyjnej - oczywiście tym większym zyskiem im bardziej ryzykowne są lo-

katy - sprawiają, że wpływ koniunktury gospodarczej na rynek ubezpieczeń (a po-

średnio cały system ubezpieczeń) będzie coraz większy.

Pogłębi się tym samym jednostronna zależność - system ubezpieczeń będzie

tym efektywniej wspierać (stymulować) wzrost gospodarki państwa, im korzyst-

renomowanych, ośrodkach analityczno-badawczych, takich jak np. Sigma - Swiss Re (por. Nr 7/2003,

Emerging insurance markets: lessons learned from financial crises). Nie jest to zresztą pierwsza „ wpadka " Sigmy

- bardziej spektakularna, opisaliśmy niedawno w tekście poświęconym uzbeckiemu rynkowi

ubezpieczeniowemu: R. Holly, R. Pukała, Uzbecki rynek ubezpieczeniowy, w: Uzbekistan - historia,

społeczeństwo, polityka, T. Bodio (red.), UW-Elipsa, Warszawa 2001, s 351-363.

niejsza okaże się koniunktura. 1 odwrotnie: im gorszy stan gospodarki, tym

mniejsza rola ubezpieczeń wspomagających gospodarkę krajową (mniejsza

możliwość „spłaszczania" krzywej cykli koniunktury-dekoniunktury), mniejsza

zdolność neutralizowania ryzyk podmiotów gospodarczych, gospodarstw do-

mowych i poszczególnych obywateli; słowem: tym mniejsza zdolność wypeł-

niania tych funkcji, które polegają na wspieraniu państwa w wypełnianiu jego

powinności wobec własnych obywateli i podmiotów gospodarczych.

W dalszej konsekwencji doprowadzi to do drastycznego już zmniejszenia się

komplementarności oferty zakładów ubezpieczeń na życie wobec systemu

świadczeń uzyskiwanych z powszechnych ubezpieczeń społecznych.

Czy nie spowoduje to powstania drugiego, równoległego, po części alternatyw-

nego, a po części konkurencyjnego, systemu ubezpieczeń? Jaki to miałby być

system? Oparty na TUW-ach, różnych fundamentach samoubezpieczenia,

utworzeniu ubezpieczycieli państwowych, czy może stworzeniu systemu kla-

rownych powiązań i uzależnień komercyjnych zakładów ubezpieczeń z odpo-

wiednimi agendami państwa, np. na wzór rozwiązań służących we Francji neu-

tralizowaniu ryzyk katastroficznych, czy ukraińskich tzw. ubezpieczeń państwo-

wych?

Czy w partykularnym, ale długookresowym interesie polskich zakładów ubez-

pieczeń (tj. zakładów zarejestrowanych w Polsce) jest zmiana orientacji na bar-

dziej prokonsumencką czy bardziej proinwestorską?

Szybki, stosunkowo duży zysk, z dużym ryzykiem późniejszych negatywnych

konsekwencji, czy zysk umiarkowany, bardziej pewny, dający solidną podsta-

wę stabilnego rozwoju?

Celem analiz, których wyniki są tutaj relacjonowane, było ustalenie skali, cha-

rakteru i znaczenia zmian, jakie się dokonały na polskim rynku ubezpieczeń,

w tym głównie ubezpieczeń na życie w latach 2000-2003. Podjęta została tak-

że próba wyjaśnienia ich możliwych, różnorakich źródeł: zarówno tych najgłęb-

szych, systemowych, jak też bezpośrednich, „okolicznościowych" czy pozornie

oczywistych.

Analizy te nie były natomiast prowadzone z intencją formułowania programów

naprawczych czy jakichkolwiek „dobrych rad", nawet jeżeli takowe zdają się

wprost wynikać z prezentowanych wniosków.

Wydaje się zatem, że przyszły rozwój polskich ubezpieczeń, w wyniku ich

konfrontacji z rzeczywistymi potrzebami klientów, zależeć będzie przede

wszystkim od zdolności konstruowania ubezpieczeniowej oferty produktowej

na miarę potrzeb i oczekiwań tych, do których oferta ta jest adresowana. Moż-

na więc zakładać, że

największe powodzenie zyskają prawdopodobnie pakiety

wyjaśniając przy okazji takie fakty, jak np. ustalenie GfK (na podstawie badania zleconego przez Generali

i przeprowadzonego w okresie: październik-grudzień 2002 na próbie 8000 osób z Austrii, Polski, Czech,

Słowacji, Węgier, Słowenii, Bułgarii, Rumunii i Rosji), że najchętniej z usług finansowych korzystają Austriacy.

Polacy lokują się na siódmym, przedostatnim miejscu, gorsi pod tym względem są tylko Rumuni i Rosjanie.

o strukturze modularnej, dzięki której sprzedawca - agent, pracownik zakładu

ubezpieczeń, banku, makler - będzie mógł „od ręki" skonfigurować zestaw po-

lis dokładnie „na miarę" swojego klienta, a każdy z nich jest przecież - już

z założenia - inny niż pozostali.

Wymagać to będzie od pracowników zakła-

dów ubezpieczeniowych i ich pośredników

nabycia nowej wiedzy, nowych

umiejętności, kwalifikacji zbliżonych do wymagań stawianych profesjonalne-

mu doradcy finansowemu.

Co jednak mają czynić aktualni i potencjalni klienci zakładów ubezpieczeń

wobec braku na rynku takowych doradców i niedostatku choćby profesjonal-

nych agentów, bowiem i tak, prawdopodobnie nie zainteresuje się nimi żaden

profesjonalny broker (chyba, że są „klientem grupowym")?

W tej sytuacji, wśród ogromnej liczby rozmaitych ofert ubezpieczenia, z któ-

rych każda jest przecież najlepsza,

klient powinien wybierać między tymi pro-

duktami ubezpieczeniowymi (pakietami), które legitymują się stosownym cer-

tyfikatem jakości (tj. przynajmniej gwarancją ich rzetelności).

Wyszukiwarka

Podobne podstrony:

Ubezpieczenia spoleczne i fundusze emerytalne - notatki, Ubezpieczenia społeczne i fundusze emerytal

Zjawisko rezygnacji z ubezpieczeń życiowych

ubezpieczenia, OTWARTY FUNDUSZ EMERYTALNY , WSTĘP

Otwarte fundusze emerytalne jako wykonawcy ubezpieczenia emerytalnego w swietle swobody swiadczenia

UBEZPIECZENIA I FUNDUSZE EMERYTALNE EN PL

Fundusze emerytalne oferowane na polskim rynku

Forum dyskusyjne

Fundusze emerytalne

o organizacji i funkcjonowaniu funduszy emerytalnych1

otwarty fundusz emerytalny złota jesień - praca semestralna, rachunkowosc

forum dyskusyjne przewodnik od a do z 54AWGQDOKWYLVRCJBNDLFWR7GXKYB3AF4OZK2AI

Zadanie z UBEZPIECZEŃ ŻYCIOWYCH - lato 2012-13 (2B332R), WSZiB Kraków

152 Ustawa o organizacji i funkcjonowaniu funduszy emerytalnych

egzaminy aktuarialne ubezpieczenia zyciowe

funkcjonowanie funduszy emerytalnych

więcej podobnych podstron