Podatki Podatki Podatki Podatki

Zasady rozliczania dochodów zagranicznych

i krajowych (26 państw)

Kluczowe 183 dni i centrum interesów

Dochody ze stosunku pracy

Zakres opodatkowania

Ulga abolicyjna

Obowiązki wobec fiskusa

Zwolnienia z podatków i odliczenia podatkowe

Unikanie podwójnego PIT

Wysokość podatku

e

e-Poradnik

Rozliczenia

dochodów

zagranicznych

Niniejsza darmowa publikacja zawiera jedynie fragment

pełnej wersji całej publikacji.

Aby przeczytać ten tytuł w pełnej wersji

.

Niniejsza publikacja może być kopiowana, oraz dowolnie

rozprowadzana tylko i wyłącznie w formie dostarczonej przez

NetPress Digital Sp. z o.o., operatora

nabyć niniejszy tytuł w pełnej wersji

jakiekolwiek zmiany w zawartości publikacji bez pisemnej zgody

NetPress oraz wydawcy niniejszej publikacji. Zabrania się jej

od-sprzedaży, zgodnie z

.

Pełna wersja niniejszej publikacji jest do nabycia w sklepie

Adres redakcji: 01-042 Warszawa, ul. Okopowa 58/72

tel. (22) 530 40 40; www.gazetaprawna.pl

Redakcja: Ewa Matyszewska

DTP: Joanna Archacka

Biuro Obsługi Klienta: 05-270 Marki, ul. Okólna 40

tel. (22) 761 30 30, 0 801 62 66 66; e-mail: bok@infor.pl

© Copyright by INFOR Biznes Sp. z o.o.

ISBN 978-83-63360-53-5

Wydanie kwiecień 2012 r.

Wstęp. Rozliczanie dochodów zagranicznych ........................................................5

Brytyjskie zarobki rozliczamy metodą wyłączenia .............................................10

Dochody austriackie są zwolnione z polskiego podatku ................................... 14

Zarobki belgijskie rozliczane według proporcjonalnego odliczenia .............. 19

Praca w Bułgarii nie zawsze podlega PIT w Polsce .............................................24

Dochody rumuńskie wpłyną na polski PIT ............................................................ 27

Cypryjskie dochody nie zawsze ujmuje się w polskim PIT ...............................30

Dochody czeskie są zwolnione z polskiego podatku ........................................... 33

Duńskie zarobki rozliczamy metodą wyłączenia z progresją .......................... 37

Zarobki estońskie nie zawsze wykazuje się w Polsce ......................................... 41

Fińskie zarobki nie zawsze wykazuje się w polskim rozliczeniu ...................45

Zarabiając tylko we Francji nie trzeba rozliczać się w Polsce ..........................49

Polski urząd nie interesuje się greckimi wypłatami ...........................................54

Hiszpańskie zarobki wykazuje się w PIT–36 ......................................................... 60

PIT z holenderskimi zarobkami trzeba złożyć do 30 kwietnia ........................65

Dochody irlandzkie rozliczamy w Irlandii ............................................................. 71

Zarobki litewskie zwolnione z polskiego podatku............................................... 77

Zeznanie z Łotwy trzeba wysłać wcześniej ............................................................81

W Luksemburgu wyłączenie z progresją ................................................................85

Zarobki maltańskie powiększą podatek ................................................................. 89

Praca w Niemczech nie zawsze do wykazania w Polsce ...................................93

Rezydencja w Portugalii zwalnia z obowiązków w Polsce................................97

Ze Szwecją obowiązuje korzystna umowa ........................................................... 101

Dochodów słowackich nie rozliczamy w Polsce .................................................105

W Słowenii czeka się na decyzje władz skarbowych

o wysokości podatku ................................................................................................... 110

Węgierskie dochody łączy się z polskimi dla obliczenia stawki .................... 114

Praca we Włoszech nie musi być wykazywana w Polsce ................................120

Spis treści

Wstęp

Rozliczanie dochodów

zagranicznych

Polski podatnik, który zamierza podjąć pracę w jednym z państw Unii Europej-

skiej, powinien przed wyjazdem zapoznać się z zasadami rozliczeń podatkowych

w danym kraju. Ułatwi to dopełnienie obowiązków wobec zagranicznych orga-

nów podatkowych. Innych informacji będą potrzebować podatnicy, którzy już

poza Polską pracują, ale nadal muszą rozliczać się z polskim urzędem skarbowym.

W tej sytuacji warto znać zasady rozliczania dochodów zagranicznych w Polsce.

W prezentowanym dodatku wspólnie z ekspertami PwC postaramy się

przedstawić informacje potrzebne zarówno przy rozliczeniach zagranicz-

nych, jak i krajowych.

Podatnik, który uzyskuje dochody zagraniczne, musi przede wszystkim okre-

ślić, jakiemu obowiązkowi podatkowemu w Polsce podlega. Od tego bowiem bę-

dzie zależeć, czy zagraniczne zarobki w kraju w ogóle będzie trzeba deklarować.

O tym, czy podatnik musi zagraniczne dochody rozliczyć w Polsce, decyduje m.in.

jego rezydencja podatkowa. Dla iskusa kluczowym elementem będzie ustalenie

centrum interesów osobistych i gospodarczych danej osoby.

Deinicja w ustawie o PIT

W rozliczeniu za 2011 rok podatnicy pracujący za granicą powinni zastoso-

wać do określenia swojej rezydencji podatkowej deinicję miejsca zamieszka-

nia zawartą w ustawie o podatku dochodowym od osób izycznych. Zdaniem

Joanny Narkiewicz-Tarłowskiej, starszego menedżera, doradcy podatkowego

w PwC, deinicja ta pozwala wielu Polakom zmienić miejsce zamieszkania na

zagraniczne. W konsekwencji, wielu Polaków pracujących poza krajem może

uniknąć rozliczeń z polskim iskusem.

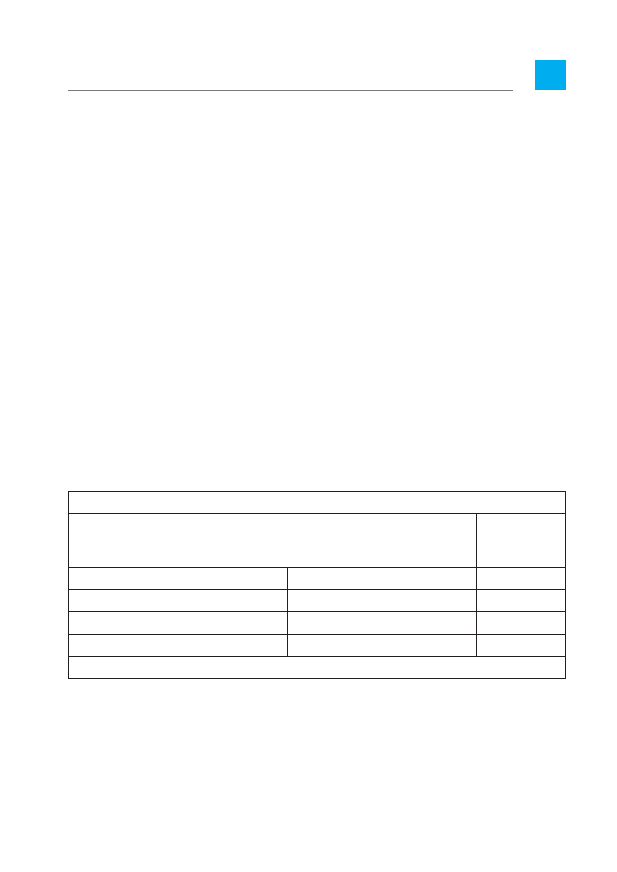

Miejsce zamieszkania dla celów podatkowych

Za osobę mającą miejsce zamieszkania w Polsce uważa się osobę izyczną, która:

– posiada na terytorium RP centrum interesów osobistych lub gospodarczych (ośrodek inte-

resów życiowych) lub

– przebywa na terytorium RP dłużej niż 183 dni w roku podatkowym.

Jednak uwaga: iskusa najbardziej przy określaniu rezydencji podatkowej

będzie interesowało, gdzie znajduje się rodzina podatnika, a także główne

źródło jego dochodów. Jeśli podatnik zabierze ze sobą za granicę rodzinę i jego

głównym źródłem dochodów będzie praca za granicą, to będzie wiadomo,

że zasadniczo przeniósł on swoje miejsce zamieszkania poza Polskę, a tym

samym w Polsce podlega ograniczonemu obowiązkowi podatkowemu, czyli

w Polsce rozlicza tylko polskie dochody.

e-Biblioteka Gazety Prawnej

6

Czym jest zatem ośrodek interesów życiowych? Zgodnie z interpretacjami

organów podatkowych, składają się na niego więzi rodzinne, powiązania go-

spodarcze i osobiste.

Kluczowe 183 dni i centrum interesów

Zdaniem eksperta PwC, aby nie musieć deklarować zagranicznych docho-

dów w Polsce, w sytuacji, gdy naszym głównym źródłem dochodów będzie

praca za granicą, wystarczające będzie wyjechanie z Polski przed upływem

183 dni i zabranie ze sobą rodziny. Wtedy, zasadniczo, miejsce zamieszkania

i centrum interesów życiowych zostanie przeniesione za granicę. W konse-

kwencji, osoba, która w danym roku będzie zarabiać tylko poza krajem, nie

będzie już musiała deklarować tych dochodów w Polsce.

Warto tu przypomnieć, że osoby izyczne, jeżeli mają miejsce zamieszka-

nia na terytorium Rzeczypospolitej Polskiej, podlegają obowiązkowi podat-

kowemu od całości swoich dochodów (przychodów) bez względu na miejsce

położenia źródeł przychodów – nieograniczony obowiązek podatkowy. Nato-

miast osoby izyczne, jeżeli nie mają na terytorium Polski miejsca zamieszka-

nia, podlegają obowiązkowi podatkowemu tylko od dochodów (przychodów)

osiąganych na terytorium RP – ograniczony obowiązek podatkowy. Ekspert

PwC wyjaśnia, że zgodnie z art. 3 ust. 1a ustawy o PIT za osobę mającą miej-

sce zamieszkania na terytorium Rzeczypospolitej Polskiej uważa się osobę i-

zyczną, która posiada na terytorium Polski centrum interesów osobistych lub

gospodarczych (ośrodek interesów życiowych) lub przebywa na terytorium

Polski dłużej niż 183 dni w roku podatkowym. Określając centrum interesów

osobistych, należy uwzględnić wszelkie powiązania rodzinne, społeczne, po-

lityczne, kulturalne, związane z zainteresowaniami itp. Natomiast na cen-

trum interesów gospodarczych mogą składać się takie przesłanki, jak miejsce

wykonywania pracy, posiadane inwestycje, kontrakty i inne.

Umowy podatkowe

Jeżeli dana osoba posiada miejsce zamieszkania w obu krajach (tj. zarówno

w Polsce, jak i w kraju wykonywania pracy), powinna określić, gdzie ma swoje

ostateczne miejsce zamieszkania na podstawie kryteriów zawartych w umo-

wie o unikaniu podwójnego opodatkowania zawartej między Polską a danym

państwem. Poza określeniem miejsca zamieszkania dla celów podatkowych

umowy te regulują także kwestię opodatkowania danego dochodu. To, w jaki

sposób należy rozliczyć się z uzyskanych dochodów zagranicznych, będzie za-

leżało od postanowień konkretnej umowy o unikaniu podwójnego opodatko-

wania, a zwłaszcza od przyjętej metody unikania podwójnego opodatkowa-

nia. W podpisanych przez Polskę umowach można spotkać dwie metody.

Według pierwszej z nich, dochód z tytułu pracy wykonywanej w drugim

kraju i tam opodatkowany – zgodnie z miejscowym prawem podatkowym,

będzie zwolniony od opodatkowania w Polsce, z jednoczesnym uwzględnie-

niem go dla potrzeb ustalenia tzw. stopy podatkowej, która zostanie zastoso-

wana do opodatkowania pozostałej części dochodu danej osoby, uzyskanego

Rozliczenia dochodów zagranicznych

7

już w Polsce (tzw. metoda wyłączenia z progresją). Zgodnie z drugą metodą-

,zagraniczny podatek uiszczony za granicą zostanie odliczony od podatku

polskiego, obliczonego od całości dochodów – w takiej proporcji, w jakiej za-

graniczny dochód pozostaje w stosunku do całości dochodu danego podatni-

ka (tzw. metoda odliczenia proporcjonalnego).

Ulga abolicyjna

Według informacji Joanny Narkiewicz–Tarłowskiej, osoby, które pracują

w krajach, z którymi Polska zawarła umowy o unikaniu podwójnego opodat-

kowania przewidujące niekorzystną metodę unikania podwójnego opodat-

kowania (tzw. metodę proporcjonalnego odliczenia), mogą odliczyć od kwoty

podatku należnego w Polsce różnicę między podatkiem obliczonym według

tej niekorzystnej metody a podatkiem, który musiałyby zapłacić (jeśli w ogó-

le), gdyby Polska zawarła z danym krajem umowę przewidującą korzystną

metodę unikania podwójnego opodatkowania (tzw. metodę wyłączenia z pro-

gresją). Zatem w ostatecznym rozrachunku osoby te w większości przypad-

ków nie będą musiały dopłacać podatku w Polsce od dochodów za pracę za

granicą. Należy jednak pamiętać, że mimo to dochód zagraniczny trzeba za-

deklarować w zeznaniu, a odliczenie wykazać jako ulgę (PIT-O). Konieczne bę-

dzie zatem dokonanie pewnych dodatkowych obliczeń, tzn. wyliczenie kwoty

podatku zarówno przy metodzie proporcjonalnego odliczenia, jak i wyłącze-

nia z progresją (aby otrzymać różnicę). Ponadto, powyższa ulga nie ma za-

stosowania do innych dochodów, np. odsetek na zagranicznych kontach. Re-

gulacje te dotyczą jednak tylko osób, które posiadają miejsce zamieszkania

w Polsce. Natomiast osoby, które zmieniły rezydencję podatkową i nie mają

już w Polsce miejsca zamieszkania, nie muszą w ogóle deklarować w Polsce

dochodów uzyskanych za granicą.

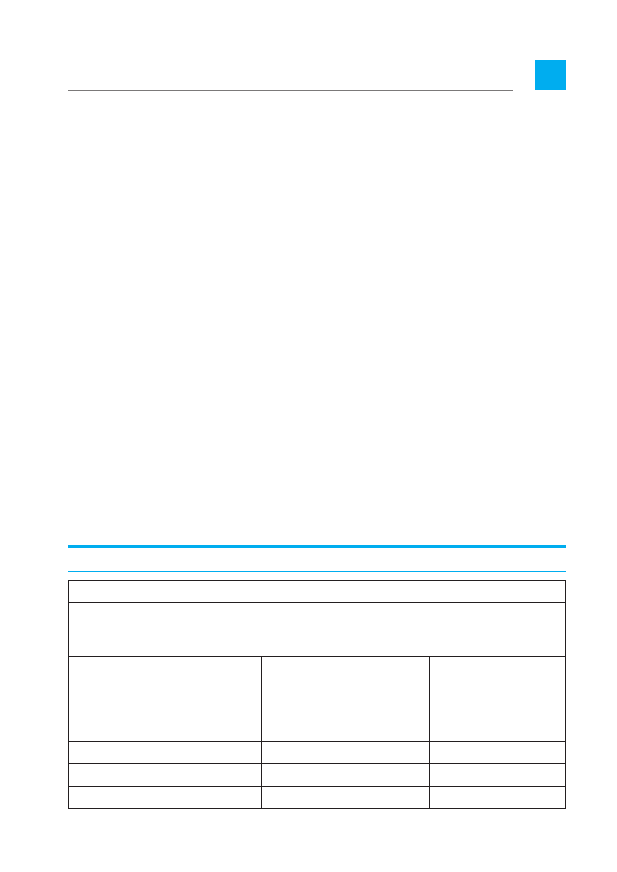

Przykład

Praca w Polsce i Holandii*

Rozliczenie podatkowe na przykładzie Polska pracującego w danym roku po-

datkowym w Polsce i w Holandii (metoda proporcjonalnego odliczenia + za-

stosowanie ulgi abolicyjnej)

Rozliczenie podatkowe

Polak mający miejsce

zamieszkania w Polsce

w 2011 roku (wartości

w zł)

Polak nie mający

miejsca zamiesz-

kania w Polsce

w 2011 roku (war-

tości w zł)

Przychody

Za pracę w Polsce

(styczeń–luty)

10 000

10 000

e-Biblioteka Gazety Prawnej

8

Za pracę w Holandii

(marzec–grudzień)

100 000

100 000

Odsetki na koncie w Holandi 500

500

Podatki w Holandii

Od dochodów z pracy

9 000

9 000

Podatek od odsetek

0

0

Podatki w Polsce

Przychód z pracy

110 000

10 000

Koszty uzyskania przychodu

1 335

222,50

Kwota 30% diet do odliczenia

w Polsce

15 000

0

Dochód z pracy do opodatko-

wania według skali podatko-

wej (18, 32 proc.)

93 665

9 778

Należny podatek od dochodu

z pracy (po odjęciu podat-

ku holenderskiego)

8 443

1 204

Ulga dotycząca dochodów

z pracy za granicą

6 622

Należny podatek od odsetek

95

0

Całkowity podatek do za-

płaty w Polsce

1 916

1 204

n

pominięto składki na ubezpieczenia społeczne i zdrowotne

Przykład opracowany przez PwC

Odliczenie składek na ubezpieczenia społeczne i zdrowotne

Warto pamiętać o tym, iż w rozliczeniu za rok 2011 można odliczyć od do-

chodu (lub – odpowiednio – podatku) składki zapłacone w innym niż Polska

kraju Unii Europejskiej, Europejskiego Obszaru Gospodarczego lub Szwajcarii,

na obowiązkowe ubezpieczenia społeczne i zdrowotne. Jest to jednak obwa-

rowane pewnymi warunkami – odliczenie nie dotyczy składek, których pod-

stawę wymiaru stanowi dochód zwolniony od podatku na podstawie umów

o unikaniu podwójnego opodatkowania (czyli w przypadku stosowania do da-

nego przychodu metody wyłączenia z progresją). Ponadto, składki nie mogą

być odliczone od dochodu (podatku) w innym państwie członkowskim Unii

Europejskiej, Europejskiego Obszaru Gospodarczego lub Szwajcarii. Musi rów-

nież istnieć podstawa prawna wynikająca z umowy o unikaniu podwójnego

opodatkowania lub innych ratyikowanych przez Polskę umów międzynaro-

Rozliczenia dochodów zagranicznych

9

dowych, do uzyskania przez organ podatkowy informacji od organu podatko-

wego państwa, w którym podatnik opłacał składki.

PODsTawa PRawna

n

Ustawa z 26 lipca 1991 r. o podatku dochodowym od osób izycznych (Dz.U. z 2010 r. nr 51, poz.307).

UwaGa: nInIEJsZY PORaDnIK Ma CHaRaKTER OGÓLnY I nIE sTa-

nOwI PORaDY PODaTKOwEJ. w CELU UZYsKanIa InDYwIDUaLnEJ

PORaDY naLEŻY sKOnTaKTOwaĆ sIĘ Z DORaDCĄ PODaTKOwYM.

Brytyjskie zarobki

rozliczamy metodą wyłączenia

Podatnik, który w 2011 roku uzyskiwał dochody z pracy tylko w Wielkiej

Brytanii i nic nie zarobił w Polsce, nie będzie musiał rozliczać się z polskim

urzędem skarbowym.

Dochody Polaka wykonującego pracę w Wielkiej Brytanii podlegają opo-

datkowaniu z uwzględnieniem zakresu jego obowiązku podatkowego. Syl-

wia Janek, doradca podatkowy i starszy konsultant w PwC przypomniała,

że kluczową kwestią jest ustalenie, czy dana osoba ma miejsce zamieszka-

nia w Polsce.

Rezydencja podatkowa

Zdaniem Sylwii Janek, przepisy dotyczące rezydencji podatkowej w Wiel-

kiej Brytanii są bardziej skomplikowane niż w Polsce. Wyróżnia się tam trzy

statusy podatkowe: nierezydent (non-resident), rezydent (resident but not or-

dinarily resident) i zwykły rezydent (resident and ordinarily resident).

Generalnie, w przypadku dochodu ze stosunku pracy, nierezydent jest opo-

datkowany wyłącznie od dochodów uzyskanych za obowiązki wykonywane

w Wielkiej Brytanii. Rezydent zaś podlega opodatkowaniu od dochodu otrzy-

manego za obowiązki pracownicze wykonywane w Wielkiej Brytanii oraz od

dochodu za obowiązki wykonywane poza brytyjskimi granicami, ale wypła-

conego w Wielkiej Brytanii bądź tam przekazanego, przywiezionego (remit-

tance).

– Zwykły rezydent jest – co do zasady – opodatkowany w Wielkiej Bryta-

nii od całości swoich ogólnoświatowych dochodów. Wyjątkiem będzie tu

sytuacja osoby, która jest zwykłym rezydentem w Wielkiej Brytanii, ale nie

posiada statusu tzw. osoby stale zamieszkującej w Wielkiej Brytanii (UK

domiciled), i na podstawie odrębnej umowy o pracę zawartej z pracodawcą

mającym siedzibę poza granicami Wielkiej Brytanii jest wynagradzana za

obowiązki wykonywane całkowicie poza Wielką Brytanią – wyjaśnia eks-

pert PwC.

Obowiązki wobec iskusa

Określając obowiązki podatkowe osoby pracującej za granicą, warto się za-

stanowić, w jakiej sytuacji dana osoba będzie miała konkretny status podat-

kowy w Wielkiej Brytanii. Jak tłumaczyła w rozmowie z nami Sylwia Janek,

nierezydentem jest zasadniczo osoba, której długość pobytu w Wielkiej Bry-

tanii w danym roku podatkowym nie przekroczyła 183 dni. Natomiast jako re-

zydent traktowana jest osoba, która albo spędziła w Wielkiej Brytanii ponad

183 dni w danym roku podatkowym albo przebywała tam średnio powyżej 90

dni w każdym z czterech kolejnych lat podatkowych (nie licząc roku przyjaz-

du i wyjazdu). Z tym, że w tym drugim przypadku osoba ta będzie traktowana

jako rezydent zasadniczo dopiero od piątego roku podatkowego. Dni przyjaz-

Rozliczenia dochodów zagranicznych

11

du do i wyjazdu z Wielkiej Brytanii są również brane pod uwagę przy określa-

niu rezydencji podatkowej pod warunkiem, że osoba jest obecna w Wielkiej

Brytanii o godz. 24 tego dnia. Z kolei status zwykłego rezydenta posiada oso-

ba, która przykładowo: przybyła do Wielkiej Brytanii z intencją pobytu tam

dłużej niż 3 lata bądź zakupiła tam nieruchomość albo wynajęła ją na okres

powyżej trzech lat, od – odpowiednio – momentu przyjazdu, zakupu nieru-

chomości lub zawarcia wspomnianej umowy najmu.

Gdyby zarówno Polska, jak i Wielka Brytania na podstawie swojego kra-

jowego prawa uznawały jednocześnie daną osobę za swojego rezydenta po-

datkowego, to w takiej sytuacji zastosowanie znajdzie umowa o unikaniu

podwójnego opodatkowania zawarta pomiędzy Polską a Wielką Brytanią

i przewidziane w niej normy, które pozwolą na rozwiązanie zaistniałego kon-

liktu rezydencji.

Dochody ze stosunku pracy

Dochody pracownicze są opodatkowane w Wielkiej Brytanii według progre-

sywnej skali podatkowej. W roku podatkowym 2011/12 obowiązują trzy stawki

podatku: 20 proc., 40 proc. oraz 50 proc. Roczna kwota wolna od opodatko-

wania wynosi, co do zasady, 7 475 funtów w 2011/2012, natomiast w 2012/2013

kwota ta będzie wynosić 8 105 funtów.

Sylwia Janek wskazała, że rok podatkowy w Wielkiej Brytanii nie pokrywa

się z rokiem kalendarzowym i trwa od 6 kwietnia danego roku do 5 kwietnia

roku następnego.

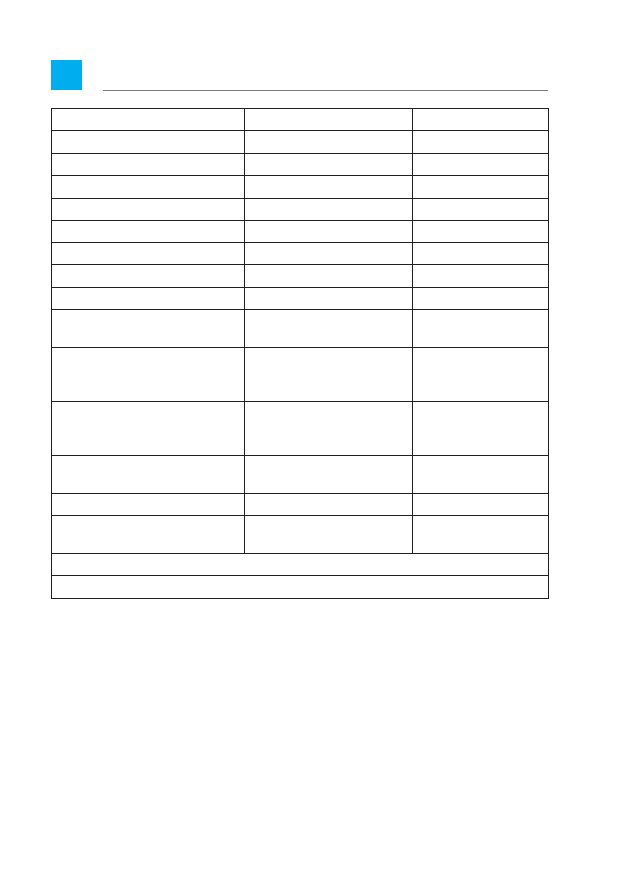

skala PIT w wielkiej Brytanii

wysokość dochodu

do opodatkowania (w funtach)

stawka

podatku

(w proc.)

w 2010/2011

w 2011/2012

20

do 37 400

do 35 000

40

powyżej 37 400 do 150 000

powyżej 35 000 do 150 000

50*

powyżej 150 000

powyżej 150 000

* Stawka 50% dotyczy dochodów uzyskanych od 1 kwietnia 2010 r.

W większości przypadków osoba uzyskująca dochody z pracy nie będzie już

zobowiązana do złożenia zeznania rocznego w Wielkiej Brytanii, chyba że po-

siada dochody z innych źródeł podlegające opodatkowaniu w tym kraju, np.

dywidendy, dochody ze sprzedaży akcji, odsetki itp.

Gdyby na danej osobie ciążył obowiązek złożenia zeznania rocznego

w Wielkiej Brytanii, to może ona wybrać jedną z następujących opcji: albo

złoży do brytyjskiego urzędu skarbowego (Inland Revenue) tylko zeznanie

roczne obejmujące dane podatnika i zestawienie dochodów z poszczególnych

e-Biblioteka Gazety Prawnej

12

źródeł oraz ulg, a urząd dokona za niego kalkulacji podatku, albo razem z ze-

znaniem pracownik sam dokona obliczenia rocznego podatku.

Polak w anglii

Wielka Brytania nadal jest w czołówce państw, do których Polacy najczę-

ściej wyjeżdżają w celach zarobkowych. Zazwyczaj jest to praca tymczasowa.

Polak pracujący za granicą, a posiadający nadal miejsce zamieszkania w Pol-

sce, ma obowiązki podatkowe w kraju. Jak wyjaśnia Joanna Narkiewicz–Tar-

łowska, doradca podatkowy, starszy menedżer w PwC, Polak wyjeżdżający

do pracy w Wielkiej Brytanii powinien pamiętać, że wyjazd nie zwalnia go

z pewnych obowiązków nałożonych przez polskie prawo podatkowe. Przede

wszystkim należy rozważyć dwie kwestie, aktualizację danych identyikacyj-

nych oraz rozliczenie się z dochodów z polskim iskusem.

Jeśli Polak w związku z wyjazdem do Wielkiej Brytanii utraci miejsce za-

mieszkania dla celów podatkowych w Polsce, a jego identyikatorem podat-

kowym jest PESEL, może powiadomić o tym fakcie właściwy urząd skarbowy

na formularzu ZAP–3 lub w innym dokumencie składanym do urzędu skarbo-

wego (np. w rocznej deklaracji podatkowej). Natomiast Polak, który zobowią-

zany jest posługiwać się identyikatorem podatkowym NIP, zobowiązany jest

poinformować urząd skarbowy m.in. o zmianie miejsca zamieszkania na for-

mularzu NIP–7 w ciągu 7 dni od dnia wystąpienia zmiany. Sytuacja taka wy-

stąpi, jeśli nie będzie on przebywał w Polsce dłużej niż 183 dni w roku kalen-

darzowym ani nie będzie posiadał w Polsce centrum interesów osobistych lub

gospodarczych. Jednakże, nawet jeśli nadal będzie miał miejsce zamieszkania

w Polsce w świetle polskich przepisów, ale równocześnie będzie traktowa-

ny jak osoba posiadająca miejsce zamieszkania w Wielkiej Brytanii zgodnie

z prawem brytyjskim, powinien ustalić, gdzie ostatecznie jest jego miejsce

zamieszkania na podstawie dodatkowych kryteriów rezydencji zawartych

w umowie o unikaniu podwójnego opodatkowania zawartej miedzy Polską

a Wielką Brytanią.

– Osoba, której ostateczne miejsce zamieszkania nadal jest w Polsce, musi

pamiętać o rozliczeniu się z polskim iskusem zarówno z dochodów uzyska-

nych w Polsce (jeśli takie posiada), jak i dochodów osiągniętych w Wielkiej

Brytanii. Do tych drugich będą miały zastosowanie postanowienia umowy

polsko-brytyjskiej – podkreśla Joanna Narkiewicz-Tarłowska.

Dodaje, że rozliczając się za rok 2011, osoba ta będzie musiała wykazać w ze-

znaniu rocznym dochody za pracę w Wielkiej Brytanii, jeśli poza dochodami

zagranicznymi uzyskała w Polsce inne dochody. Trzeba jednak podkreślić, że

dochody brytyjskie są zwolnione z opodatkowania w Polsce (zgodnie z meto-

dą wyłączenia z progresją). Należy je wziąć jedynie pod uwagę dla celów ob-

liczenia efektywnej stawki podatkowej, która będzie miała zastosowanie do

innych dochodów podlegających opodatkowaniu w Polsce (jeśli takie są).

Z kolei osoby, które wraz z wyjazdem do Wielkiej Brytanii utracą miejsce

zamieszkania w Polsce, muszą rozliczyć się w Polsce jedynie z dochodów osią-

gniętych z polskich źródeł.

Niniejsza darmowa publikacja zawiera jedynie fragment

pełnej wersji całej publikacji.

Aby przeczytać ten tytuł w pełnej wersji

.

Niniejsza publikacja może być kopiowana, oraz dowolnie

rozprowadzana tylko i wyłącznie w formie dostarczonej przez

NetPress Digital Sp. z o.o., operatora

nabyć niniejszy tytuł w pełnej wersji

jakiekolwiek zmiany w zawartości publikacji bez pisemnej zgody

NetPress oraz wydawcy niniejszej publikacji. Zabrania się jej

od-sprzedaży, zgodnie z

.

Pełna wersja niniejszej publikacji jest do nabycia w sklepie

Wyszukiwarka

Podobne podstrony:

Rozliczenia w handlu zagranicznym

formularz rozliczenia delegacji zagranicznej, księgowość rachunkowość

Zadania dochody zagraniczne

dochody zagraniczne

Dochody Zagraniczne E book

Szczególne przypadki rozliczeń PIT w orzecznictwie ebook

2012 10 21 Rozliczanie dochody z reklam na blogu

Jak rozliczyc zagraniczne dochody na PIT 36 i skorzystac z ulgi abolicyjnej

Jak rozliczyć zagraniczne dochody i wypełnić PIT 36

Rozliczenia-zagraniczne, Ekonomia, Studia, I rok, Finanse i bankowość

więcej podobnych podstron