I Nominalna stopa procentowa

K*=K+IP+LP+DRP+MRP

Za pomocą tych wszystkich znaków wyodrębniono kształtowanie nominalnej stopy procentowej.

K* - realna stopa procentowa jest charakterystyczna dla instrumentu wolnego od ryzyka przy założeniu, że inflacja będzie równa zero.

Poziom K* zależy od 2 czynników:

1) skłonności ludności do oszczędzania

2) dochodów, które zamierzają uzyskać pożyczkobiorcy

ad 1) jeśli skłonność do oszczędzania jest większa, wtedy mniejsza jest ilość pieniądza w obiegu

ad 2) w zależności jakie dochody kredytobiorcy otrzymują mogą ustalić górny pułap stopy procentowej jaką chcą zapłacić za kredyt

IP - premia inflacyjna - obejmuje swoim zakresem długość trwania ważności instrumentu obowiązującego do terminu zapadalności danego instrumentu względnie średnia wartość stopy inflacji w przyszłości

LP - premia płynności lub zbywalności. Instrument płynny, to znaczy że w dowolnym terminie możemy zamienić na gotówkę. Instrumenty charakteryzują się różną płynnością. O płynności danego instrumentu decyduje wiarygodność emitenta

DRP - premia dotyczy terminu zapadalności

Pojęcie zapadalności:

Zapadalność - wymagana czy konieczna data wpłaty przez emitenta wartość waloru jego ostatecznemu posiadaczowi. Premia będzie miała tym większy wpływ im dłuższy jest okres ważności danego instrumentu.

MRP - parametr związany z niewypłacalnością emitentapremia za niewypłacalność emitenta. Największą wiarygodnością cieszą się instrumenty Skarbu Państwa.

Inne czynniki kształtujące poziom stóp procentowych:

I Polityka Banku Centralnego

Sterując obiegiem pieniądza(przepływ), bo ma wpływ na poziom inflacji

II Poziom zadłużenia deficytu budżetowego do narzędzi, które służą ograniczeniu deficytu należa:

- emisja papierów wartościowych Skarbu Państwa (emisja na otwartym rynku)

- zaciąganie pożyczek

III Bilans handlu zagranicznego

ma bardzo złożony wpływ na stopy procentowe, ni można określić czy eksport spowoduje wzrost czy spadek stopy procentowej

II KRÓTKOTERMINOWE PAPIERY DŁUŻNE (KPD) - Rynek pieniężny

1) Bony Skarbowe

2) Bony komercyjne

3) Bony lub certyfikaty bankowe

4) KWITy (krótkoterminowe weksle inwestycyjne terminowe)

KPD - definicja:

Są to dokumenty, w których emitent zobowiązuje się do wypłacenia potencjalnemu nabywcy kwoty określonej w tym dokumencie stanowiącej dla emitenta pożyczkę krótkoterminową.

Okres wykupu dla takich instrumentów nie przekracza roku dlatego nie podlegają ustawie o obrocie papierami wartościowymi

Systematyczna emisja KPD przekształca pożyczkę krótkoterminową w długoterminową (w przypadku, gdy kolejne emisje dokonywane są w odstępach krótszych niż termin wykupu danego papieru)

Funkcje KPD:

1) Umożliwiają efektywne lokowanie gotówki

2) Z racji tej że KPD stanowią przedmiot obrotu na rynku wtórnym, możliwa jest ich zamiana na gotówkę w dowolnym momencie.

Przeznaczanie bonów pieniężnych (KPD):

1) alternatywa dla wkładów oszczędnościowych wolności dotyczy bonów opiewających na małe wartości (200 zł)

2) przeznaczona dla podmiotów, inwestycji finansowych dysponujących dużymi kwotami pieniężnymi (Fundusze Powiernicze, Ubezpieczeniowe, Banki Komercyjne, duże przedsiębiorstwa emitujące na giełdzie)

EMISJA

emitentem bonów pieniężnych są banki i przedsiębiorstwa emisja ma charakter masowy (nie zastrzegamy, kto może) i jest standaryzowana (standaryzacja dotyczy wartości nominalnej, nominały bonów i terminu wykupu. Standaryzacji podlega forma obliczenia dyskonta przez emitenta

SPRZEDAŻ, tryby:

1) ciągła - w miarę napływających ofert

2) forma przetargów bądź akcji, do której dopuszczone są podmioty mające status bezpośredniego uczestnika, są to:

-Banki

-Domy Maklerskie

- Fundusze Powiernicze

- Duże przedsiębiorstwa

dokonujące systematycznie inwestycji na znaczne kwoty

PRZETARG:

rozpatrywane są oferty, w których potencjalny nabywca chce zapłacić najwyższą wartość nominalną, czyli uwzględnia najniższe dyskonto

FORMY EMISJI (w znaczeniu: forma nabywanych bonów)

1) forma fizyczna, jest to to oryginalny dokument stwierdzający nabycie praw majątkowych

2) forma zdematerializowana, polega na komputerowym zapisie na kontach nabywców potencjalny posiadacz bonu otrzymuje świadectwo depozytowe potwierdzające jego prawo

KULKULACJA CENY BONU PIENIĘŻNEGO

jest to cena oferowana przez przyszłego nabywca kalkulacja ma miejsce przed przetargiem, na przetargach ceny bonów, to wartość nominalna pomniejsza o dyskonto

RODZAJE (typy) BONÓW PIENIĘŻNYCH

1. Bony skarbowe: są to walory emitowane przez Skarb Państwa służące bieżącym wydatkom i pokryciu deficytu budżetowego. Od 1 lipca 95 r. bony mają wartość zdematerializowaną, mają nominalną wartość 10.000. MF określa wartość nominalną dotyczącą 1 roku lub 3 m-c

Bony te sprzedawane są na przetargach organizowanych przez NBP po cenie nominalnej pomniejszonej o dyskonto. Bony podlegają wtórnemu obrotowi, przy czym marżą zysku dla banku jest różnica między ceną skupu a ceną zbycia papieru

B.S. służą regulowaniu podaży pieniądza na rynku i operacjami w tym zakresie zajmuje się bank centralny, który oferuje bony bankom komercyjnym chcą ograniczyć ilość pieniądza w obiegu(możliwości kredytowe banków komercyjnych) lub skupuje bony od banków, gdy te mają problemy z realizacją swoich zobowiązań. Transakcje między bankami mają charakter warunkowy lub bezwarunkowy:

warunkowy - strony zobowiązują się do realizacji operacji odwrotnych

bezwarunkowy - nie zobowiązują się do realizacji operacji odwrotnych

2. Bony lub certyfikaty bankowe (depozytowe) - przykładem są bony NBP oferowane na przetargach, są oferowane po cenie nominalnej pomniejszonej o dyskonto. Bony innych banków nabywane są po cenie nominalnej i zobowiązują się do dokonania wykupu bonów w dowolnym momencie.

3. Bony komercyjne emitowane przez przedsiębiorstwo

to papiery umożliwiające zaciąganie pożyczek krótkoterminowych na rynku poza bankowym.

Tryb emisji tych bonów:

3.1 emitent poszukuje organizatora emisji (bank lub dom maklerski)

3.2 organizator ocenia wiarygodność finansową przedsiębiorstwa

3.3 Ocena zakończona pozytywnie wiąże się z zawarciem umowy między emitentem a organizatorem w której określone zostają warunki emisji. (Wartość nominalna, nominały, termin wykupu, prowizja dla organizatora)

3.4 Organizator wykupuje od emitenta oferowane do sprzedaży bony i przekazuje mu, całą kwotę odpowiadającą wartości nominalnej pomniejszonej o dyskonto lub sukcesywnie w miarę uzyskiwanych dochodów realizuję tę kwotę

3.5 Organizator jednocześnie zajmuje się obrotem walorami na rynku wtórnym.

KALKULACJE:

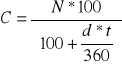

N (najczęściej 100) - jednostka wartości nominalnej

d- oczekiwane przez inwestora oprocentowanie bonu premiowego

t- termin ważności bonu pieniężnego

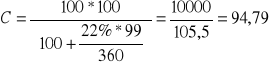

np.

Towarzystwo Ubezpieczeniowe zamierza ulokować rezerwy pieniężne na okres 3 miesięcy, bank oferuje oprocentowanie wynoszące 20% w skali roku. Istnieje możliwość zakupu 3-miesięcznych bonów pieniężnych. Towarzystwo przystąpi do ogłoszonego przez emitenta przetargu pod warunkiem, że stopa odsetek w skali roku wyniesie 22%. Jaka powinna być cena oferowanego bonu