FINANSE MIĘDZYNARODOWE

dr Ilona Fałat - Kilijańska

Temat 1: ORGANIZACJA I FUNKCJONOWANIE RYNKU WALUTOWEGO

Definicja rynku walutowego:

„Całokształt transakcji wymiany walut wraz z instytucjami pomagającymi je przeprowadzać (głównie bankami komercyjnymi) oraz zespół reguł, według których zawierane są transakcje walutowe, a także ogół urządzeń i czynności prowadzących do zawierania transakcji.”

Jest rynkiem typu over - the - counter (OTC market);

To sieć rozrzuconych po całym świecie banków i innych instytucji finansowych, połączonych ze sobą sieciami teleinformatycznymi;

To największy na świecie rynek, pod względem obrotów wyprzedza nawet handel bronią i narkotykami.

Zadania rynku walutowego:

przesuwanie siły nabywczej między różnymi krajami, w których działają odrębne systemy płatnicze (wymiana walut - tworzenie kursu wymiany walut);

zabezpieczenie pewnej części zagranicznego majątku finansowego przed zmniejszeniami, jakie mogą powstać w wyniku zmian kursu walutowego (ryzyko kursowe - umożliwia zarządzanie ryzykiem kursowym).

Niedoskonałości rynku walutowego:

nadmierna spekulacja;

manipulacje;

brak ochrony konsumenta;

możliwość osłabienia roli banku centralnego;

możliwość załamania systemu bankowego i giełdowego na skutek silnego zaangażowania się instytucji kredytowych na rynku walutowym.

Główne centra rynku walutowego.

New York, Zurych, Tokio, Londyn, Chicago, Frankfurt, Singapur.

Główne waluty.

USD, EURO, JPY, GBP

Podmioty rynku walutowego:

Bank centralny - ustalanie kursów centralnych, średnich, stosowane do rozliczeń i rachunkowości;

Banki komercyjne - ich działalność na rynku dzieli się na :

realizowanie zleceń klientów na kupno lub sprzedaż walut wymienialnych i oferowanie produktów bankowych, na które mają zezwolenie dewizowe;

handel na własny rachunek i pokrywanie pozycji utworzonych ze zleceń klientów.

Instytucje - ich działalność na rynku dzieli się na:

kupno i sprzedaż walut wymienialnych na skutek handlu zagranicznego lub innych zobowiązań;

kupno i sprzedaż walut wymienialnych na zaciąganie pożyczek w walucie obcej;

operacje zabezpieczające przed ryzykiem walutowym;

operacje spekulacyjne;

operacje powstałe w wyniku inwestycji na rynku pieniężnym lub kapitałowym;

operacje powstałe w wyniku inwestycji bezpośrednich;

przewalutowanie walut.

Brokerzy - pośredniczą w handlu walutami, otrzymują za to marżę. Nie są stroną w transakcjach, łączą tylko potencjalnych klientów. Nie mogą dokonywać transakcji na własny rachunek (zdarza się jednak łamanie regulaminu). Obsługują głównie banki. Nadają rynkowi płynność poprzez agresywne działanie.

Klienci prywatni - ich działalność polega na:

kupnie i sprzedaży walut wymienialnych na zaciąganie pożyczek w walucie obcej lub innych zobowiązań;

operacjach zabezpieczających przed ryzykiem kursowym;

operacjach spekulacyjnych;

operacjach powstałych w wyniku inwestycji na rynku kapitałowym;

przewalutowanie walut.

Uczestnicy rynku walutowego wg motywów działania:

Spekulanci - uczestnicy rynku przyjmujący świadomie ryzyko, głównym ich motywem działania jest zysk. Dążą do wykorzystania wahań kursów (kupno taniej - sprzedaż drogo, sprzedaż drogo - kupno taniej). Kupno w przypadku oczekiwanego wzrostu (gra na zwyżkę), zaś sprzedaż w przypadku oczekiwanego spadku (gra na zniżkę). Pełnią istotną rolę z punktu widzenia płynności rynku --są zazwyczaj stroną umowy dla hedgerów.

Zabezpieczający się (hedgers) - wykorzystują rynek walutowy dla zabezpieczenie kursu swojej obecnej lub przyszłej pozycji kasowej. Osiągają swój cel poprzez utworzenie pozycji przeciwnej do pozycji kasowej. W przypadku idealnym (perfect hedging) wynik finansowy transakcji terminowej wyrównuje zmiany wartości pozycji kasowej. Hedgers na rynku walutowym to przeważnie eksporterzy, importerzy, inwestorzy instytucjonalni i zarządzający portfelem instrumentów finansowych.

Arbitrażyści - dążą do wykorzystania różnic kursów walutowych na różnych rynkach. Mogą to osiągnąć poprzez jednoczesną sprzedaż instrumentu względnie przewartościowanego i kupno instrumentu względnie niedowartościowanego.

Rodzaje transakcji walutowych:

Spot (natychmiastowe, kasowe);

Terminowe: forward, futures, opcje walutowe, swapy.

Kurs walutowy to cena jednej waluty wyrażona drugą walutą. Inaczej mówiąc, to cena, po której kupowana (lub sprzedawana) jest dana waluta.

Kurs walutowy jest jednym z ważniejszych czynników rynkowych (obok stóp procentowych i podaży pieniądza) wywierających wpływ na sytuację całej gospodarki. Będąc ceną waluty, kurs walutowy pełni dwie funkcje: informacyjną i cenotwórczą. W pierwszym przypadku informuje o cenie walut obcych i jednocześnie o cenie waluty krajowej. Przykładowo kurs 3,20 PLN/USD oznacza, że 1 dolar amerykański wart jest 3,20 złotych lub 1 złoty to równowartość 0,3125 dolara amerykańskiego. Informacja ta wykorzystywana jest przez wszystkie podmioty gospodarcze (szczególnie biorące udział w wymianie międzynarodowej). Kurs walutowy służy także do przeliczania cen krajowych na zagraniczne oraz zagranicznych na krajowe. Dzięki temu istnieje możliwość porównywania cen towarów i usług w skali międzynarodowej. Druga funkcja polega na przenoszeniu przez kursy walutowe, relacji cenowych z zagranicy na ceny krajowe. Kurs walutowy wpływa bowiem bezpośrednio na ceny towarów w handlu zagranicznym i pośrednio na ceny towarów przeznaczonych na rynek wewnętrzny.

Do najważniejszych czynników wpływających na poziom kursu walutowego zalicza się:

relację popytu i podaży na waluty na rynku walutowym;

saldo bilansu płatniczego;

różnice w stopach procentowych między krajami;

różnice w stopie inflacji w poszczególnych krajach;

poziom cen w kraju i za granicą;

stan koniunktury i działalności w kraju i za granicą;

przepływy kapitału;

politykę rządu,

politykę walutową i pieniężno - kredytową.

Oprócz wyżej wymienionych czynników na kursy walutowe mają także wpływ spekulacje i przewidywania co do kierunków zmian w koniunkturze. Spekulacje polegają na kupowaniu waluty krajowej, gdy istnieje szansa na wzrost jej kursu w przyszłości i droższą sprzedaż („gra na zwyżkę” kursu) lub sprzedaży waluty w momencie jej przewartościowania z nadzieją na tańsze odkupienie („gra na zniżkę” kursu). Transakcje takie mogą w znacznym stopniu wzmacniać daną walutę lub ją osłabiać. Zjawisko wzrostu kursu waluty krajowej z powodu działania mechanizmu rynkowego nazwane zostało aprecjacją. Obniżenie natomiast kursu walutowego na skutek działania rynku to deprecjacja.

Kurs waluty może być także ustalany przez władze walutowe (najczęściej przez bank centralny). W takim przypadku mamy do czynienia z dewaluacją lub rewaluacją. Dewaluacja polega na urzędowym obniżeniu kursu waluty krajowej wobec walut zagranicznych. Rewaluacja jest podwyższeniem kursu waluty krajowej w stosunku do walut obcych na skutek decyzji urzędowych. Przed dewaluacją (rewaluacją) występuje zwykle zjawisko deprecjacji lub deprecjacji waluty krajowej.

W literaturze stworzono wiele kryteriów klasyfikacji kursów walutowych. Z punktu widzenia swobody kształtowania i zmienności, kursy dzielimy na stałe i zmienne. Do kursów stałych zalicza się kursy stałe krótkookresowo (pełzające), kursy stałe o szerokiej tolerancji wahań wokół parytetu (lub kursu centralnego) oraz kursy sztywne. Do kursów zmiennych należą kursy wolnorynkowe i płynne. Kursy stałe ustalane są przez władze walutowe, które zobowiązane są do ich obrony. Kursy zmienne wyznaczane są przez mechanizmy rynkowe. Odmianą kursów zmiennych jest dewaluacja stopniowa (tzw. crowling peg), kurs waluty krajowej jest obniżany stale, bardzo powoli, w małych proporcjach.

Istnieje także pojęcie walutowego kursu równowagi. Ma on dwa wymiary:

kurs walutowy wyrównuje popyt i podaż na waluty na rynku walutowym;

kurs walutowy zapewniający równowagę bilansu płatniczego.

Na kurs równowagi istotny wpływ wywierają zmiany stóp procentowych (zmiany cen aktywów pieniężnych). Wzrost stopy procentowej w Polsce w stosunku do innych krajów spowoduje, że inwestorzy będą dążyli do inwestowania w aktywa denominowane w złotych. Przy braku interwencji doprowadzić by to mogło do aprecjacji złotego. Bardzo ważnym czynnikami oddziałującym na kurs równowagi waluty są również ryzyko polityczne i ryzyko ekonomiczne. Inwestorzy wybierają na alokację swojego kapitału waluty krajów stabilnych o mniejszym ryzyku. Waluta tych krajów jest wtedy częściej poszukiwana i jej kurs będzie relatywnie wysoki.

Rozróżnia się również kursy nominalne i realne. Powodem takiej klasyfikacji jest inflacja. Nominalne kursy są wynikiem różnic w poziomach inflacji, realne zaś uzyskuje się, po wyeliminowaniu inflacji.

W Polsce w latach 1990 - 1991 mieliśmy do czynienia z kursem bankowym quasi - stałym, który został uelastyczniony od IV kwartału 1991 r. Wprowadzono wtedy stopniową dewaluację złotego do dolara (9 zł dziennie przy kursie początkowym 9500 zł za USD). Po opanowaniu hiperinflacji formuła dewaluacji została zmieniona: zamiast dziennej kwotowej wprowadzono miesięczną procentową, w odniesieniu do koszyka 5 walut zagranicznych. Tempo dewaluacji na początku wynosiło 1,8% miesięcznie, później obniżano do 1,6%, 1,4%,

1,2%, aż do 0,5% w 1998 r. Stosując taką metodę NBP wyznaczało codziennie kursy centralne, które były punktem odniesienia dla wyznaczania kursów na rynku walutowym oraz ich maksymalnego odchylenia od kursu parytetowego (centralnego). W listopadzie 1998 r., odchylenie mogło sięgnąć +- 12,5%. Ostatecznie w 1999 r. kurs złotego został uwolniony, a kursy NBP mają charakter referencyjny.

Waluta bazowa (pierwsza waluta w kwotowaniu);

Waluta kwotowana (druga waluta w kwotowaniu);

np. w kwotowaniu USD/PLN 2,5670 walutą bazową jest USD, a kwotowaną jest PLN.

Rodzaje kwotowań:

bezpośrednie - wyrażenie w danym kraju waluty obcej w jednostkach waluty krajowej, np. kwotowania USD/PLN, EURO/PLN, GBP/PLN na rynku polskim.

pośrednie - wyrażenie w danym kraju wartości waluty krajowej w jednostkach waluty obcej, np. kwotowania GBP/USD, GBP/EURO w Wielkiej Brytanii.

Pozycje walutowe:

Długa pozycja (long) - kupno danej waluty z nadzieją na wzrost jej kursu; suma wszystkich wpływów w danej walucie obcej przewyższa sumę wszystkich wypływów w tej walucie; nadwyżka aktywów nad pasywami w danej walucie obcej. Pozycją długą są: waluty obce na rachunku bankowym, składniki kapitału denominowane w walutach obcych, należności w walutach obcych.

Krótka pozycja (short) - sprzedaż danej waluty spodziewając się spadku jej kursu; suma wszystkich wpływów w danej walucie jest mniejsza niż suma wszystkich wypływów w tej walucie; nadwyżka pasywów nad aktywami. Pozycją krótką są: zobowiązania w walutach obcych (spłata kredytów, import, itd.).

Otwarta pozycja - różnica między sumą wszystkich wpływów a sumą wszystkich wypływów odnotowanych w danej walucie (pozycja krótka i długa).

Zamknięta pozycja - gdy nie ma ani pozycji krótkiej, ani długiej - brak pozycji, wyrównanie, square. Np. mając pozycję długą sprzedajemy taką samą kwotę, na którą była ona otwarta.

Temat 2: TRANSAKCJE SPOTOWE I TERMINOWE FORWARD

USD/PLN 3,9050 - 4,0101

SPREAD SPOT 51 punktów (0,0051) - różnica między kursem sprzedaży a kursem kupna

GBP/USD 1,4673

OPERACJE KASOWE - operacja, która będzie rozliczona na drugi dzień roboczy po dniu jej zawarcia. Dzień rozliczenia nazywamy datą waluty spot.

Przykład 1:

Eksporter niemiecki dysponuje kwotą 20 mln GBP i jest zainteresowany ich zamianą na swoją walutę narodową. Daje bankowi zlecenie limitowane kupna EURO za 20 mln GBP, ale po cenie nie gorszej niż 1,5000 EURO/GBP. Czy zlecenie zostanie wykonane, jeśli kursy na rynku międzybankowym kształtują się następująco: USD/EURO 0,8050 - 0,9010, GBP/USD 1,6550 - 1,7500?

1 GBP = 1,6550 USD 1 USD = 0,9010 EURO

1 USD = 0,8050 EURO 1 GBP = 1,7500 USD

1 GBP = 1,6550 X 0,8050 EURO 1 GBP = 1,7500 X 0,9010 EURO

1,3322 - 1,5767 EURO/GBP

OPERACJE TERMINOWE FORWARD

rozliczane w określonym dniu po dniu spot: po 3 dniach do 1 roku (zdarza się do 5 lat), najczęściej 1 miesiąc, 3 miesiące, 6 miesięcy;

strony zobowiązują się do kupna / sprzedaży określonej ilości waluty obcej w konkretnym dniu lub w ustalonym okresie po uzgodnionym w dniu zawarcia transakcji kursie;

nie mogą być anulowane; wycofanie poprzez zawarcie transakcji odwrotnej na ten sam termin, kwotę i z tym samym bankiem.

FUNKCJE: zabezpieczenie przed ryzykiem kursowym oraz spekulacja.

KURS SPOT A KURS TERMINOWY:

Założenia:

K - kapitał; np. w EURO

i - odsetki w danym kraju (stopa procentowa dla waluty kwotowanej, w tym przykładzie dla euro)

S - kurs kasowy zamiany danej waluty na inną (USD/EURO),

i* - odsetki w innym kraju ( stopa procentowa dla waluty bazowej, w tym przykładzie USD),

F - kurs terminowy forward (USD/EURO).

Niech:

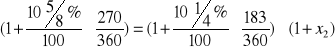

(1)![]()

- alokacja kapitału we własnym kraju (np. w EURO);

(2)![]()

- lokalizacja kapitału za granicą (np. w USD);

(1) = (2)

(3) ![]()

=![]()

(4) ![]()

Po dalszych przekształceniach matematycznych, otrzymujemy

OSTATECZNIE:

![]()

![]()

![]()

Powyższa zależność to INTEREST RATE PARITY (IRP), czyli parytet stóp procentowych

MARŻA TERMINOWA: może mieć postać premii (report) lub dyskonta (deport).

Przykład 2:

Kursy walut na rynku międzybankowym są następujące: 110,5800 - 112, 6300 JPY/USD oraz 1,3131 - 1,3200 CHF/USD. Marże terminowe na 1 miesiąc wynoszą: dla kursu JPY/USD 00 - 50, dla kursu CHF/USD 165 - 155. Po jakim kursie klient będzie mógł sprzedać bankowi na termin 1 miesiąc jeny japońskie za franki szwajcarskie?

110,5800 - 112, 6300 JPY/USD

00 - 50 ← premia

F: 110,5800 - 112,6350 JPY/USD

1,3131 - 1,3200 CHF/USD

165 - 155 ← dyskont

F: 1,2966 - 1,3045 CHF/USD

KURS KRZYŻOWY: JPY/CHF ![]()

100 JPY/CHF 1,1500 - 1,1790

SPREAD SPOT: USD/JPY 2,050 pkt

USD/CHF 69 pkt

SPREAD TERMINOWY: USD/JPY 2,055 pkt

USD/CHF 79 pkt.

PREMIA -kurs terminowy jest wyższy od kasowego: F> S.

DYSKONT - kurs terminowy jest niższy od kasowego: F< S

MECHANIZM USTALANIA KURSU TERMINOWEGO PRZEZ BANK:

Bank sprzedał klientowi USD za EURO z dostawą za 3 miesiące, tzn. datą waluty jest określony dzień roboczy za 3 miesiące.

SPOT FORWARD za 3 miesiące

USD

+ EURO

Bank za 3 miesiące będzie musiał wypłacić klientowi USD, otrzymując w zamian EURO. Jest to pozycja otwarta banku - należy ją pokryć. Rynkiem podstawowym pokrywającym takie operacje jest rynek spot.

Bank na rynku spot musi więc kupić USD i sprzedać EURO.

SPOT FORWARD za 3 miesiące

+ USD - USD

- EURO + EURO

Pozycja banku jest zamknięta. Pozostaje problem niedopasowania w czasie wpływu USD z ich późniejszą wypłatą. Bank dokona więc następującej operacji na rynku pieniężnym: pożyczka (przyjęcie depozytu) na 3 miesiące EURO i lokata USD na ten sam termin.

SPOT FORWARD na 3 miesiące

+ USD - USD

- EURO + EURO

- USD lokata + USD

+ odsetki

+ EURO pożyczka - EURO

- odsetki

Kurs spot należy skorygować o wielkość odsetek otrzymanych i zapłaconych.

Różnica między kursem spot a kursem terminowym wynika z różnicy oprocentowania dwóch walut.

Na rynku walutowym odsetki wyrażane są w postaci punktów terminowych, pipsów terminowych lub punktów swapowych.

Przykład 3:

Kurs spot USD/EURO 0,8500 - 0,9210. Oprocentowanie USD na wynosi 1,1400% - 1,1500% p.a., a EURO- 2,1200% - 2,1500% p.a. Proszę określić kurs forward USD/EURO na 3 miesiące.

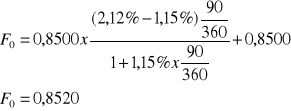

TERMINOWY KURS KUPNA USD:

WZÓR NA TERMINOWY KURS KUPNA:

![]()

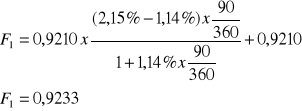

TERMINOWY KURS SPRZEDAŻY USD:

WZÓR NA TERMINOWY KURS SPRZEDAŻY:

![]()

,

gdzie: ![]()

- ![]()

- kurs spot kupna - sprzedaży,

![]()

- ![]()

- oprocentowanie lokaty - pożyczki w walucie obce,j,

![]()

- ![]()

- oprocentowanie lokaty - pożyczki w walucie krajowej,

![]()

- ![]()

- terminowy kurs kupna - sprzedaży.

Temat 3: WALUTOWE KONTRAKTY FUTURES

Rynki futures są wyższą formą rynków terminowych. Głównym motywem zawierania transakcji terminowych jest zabezpieczenie kursu walutowego na określony moment w przyszłości.

Rozwój rynku futures obejmował:

uproszczenie poprzez zawieranie umów standardowych, tzw. kontraktów;

centralne rynki (giełdy), na których dokonywano obrotu kontraktami,

uproszczenie warunków dopuszczenia;

włączenie izby clearingowej do każdej transakcji między kupującego a sprzedającego, co ułatwia zawarcie transakcji i umożliwia zamknięcie istniejącej pozycji.

Początkowo na rynku futures przedmiotem obrotu były tylko surowce, później wykształcił się rynek financial furures, dzięki popytowi na zabezpieczenie instrumentów finansowych.

Finacial futures zawierają zobowiązanie kupującego i sprzedającego kontrakt do dostarczenia lub zakupu wystandaryzowanej liczby i jakości instrumentów finansowych w określonym momencie w przyszłości.

Standaryzacja odnosi się do:

określenia liczby kontraktów dla konkretnych instrumentów z wystandaryzowanym wolumenem;

określenia terminów zakończenia transakcji, które zwyczajowo ustalone są w odstępach kwartalnych (np. trzeci piątek marca, czerwca, września i grudnia).

Podział instrumentów finansowych będących przedmiotem obrotu na giełdach futures:

Financial futures na bazie rzeczywistej - dotyczą konkretnych przedmiotów obrotu (jeżeli jest możliwa fizyczna dostawa przedmiotu będącego podstawą kontraktu), np. futures walutowe (currency futures), futures odsetkowe (interest rate futures);

Financial futures na bazie abstrakcyjnej - w ich przypadku nie istnieje możliwość fizycznej dostawy przedmiotu kontraktu, np. futures na indeksy giełdowe.

Futures walutowe - sa umownym zobowiązaniem do zakupu lub sprzedaży wystandaryzowanej ilości określonej waluty (np. 125 000 CHF) według ustalonego z góry kursu w późniejszym wystandaryzowanym terminie. Należą do pierwszych financial futures. Po raz pierwszy zaoferowano je w 1972 r. na giełdzie IMM (International Monetarny Market), która jest częścią Chicago Mercantile Exchange (CME).

Uczestnicy rynku financial futures:

Bezpośredni (osoby lub instytucje) - zalicza się do nich członków giełdy odpowiedniego rynku financial futures. Dokonują transakcji na własny lub obcy rachunek.

Pośredni - nie są członkami giełdy. Mogą dokonywać transakcji jedynie przez uczestników bezpośrednich.

Największe giełdy futures:

CBT - Chicago Board od Trade,

CME - Chicago Mercantile Exchange,

COMEX - Commodity Exchange, Nowy Jork,

DTB - Deutsche Terminboerse, Frankfurt,

IMM - International Monetary Market, Chicago,

LIFFE - London International Financial Futures Exchange,

SIMEX - Singapore International Monetary Exchange,

TIFFE - Tokyo International Financial Futures Exchange.

Najważniejsze “reguły gry”:

Utrzymywanie depozytów:

Depozyt początkowy (initial margin) - kwota, która jest wymagana od uczestnika za zajęcie pozycji na rynku futures (zabezpieczenie wykonalności transakcji). Wysokość depozytu początkowego uzależniona jest od chwiejności instrumentu podstawowego i podlega zmianom, które są określane przez giełdę terminową.

Depozyt dodatkowy (variation margin) - kwota, która jest naliczana uczestnikom w celu utrzymania pozycji w związku ze zmianą kursu. Aby móc wyrównać powstałe straty i wypłacić naliczone zyski, dopasowuje się wartość pozycji do wartości ceny z danego dnia.

Depozyt podtrzymujący (maintenance margin) - minimalna kwota, jaką musi w trakcie biegu transakcji wykazywać depozyt początkowy. Depozyt początkowy może być pomniejszony o depozyt dodatkowy, dopóki wysokość depozytu podtrzymującego jest utrzymana. Jeżeli kwota depozytu obniży się do tej granicy, wtedy strona ponosząca straty jest zobowiązana do dopłaty do wysokości depozytu początkowego (margin call).

Dzienne szacowanie zysków i strat (marking to market) - izba clearingowa dokonuje codziennego szacowania zysków i strat na kursach kontraktów i uznaje lub obciąża rachunki uczestników rynku. Zgodnie z regulacjami giełdy, dzienne wahania kursów są ograniczane w swoim całkowitym wymiarze od góry (limit up) i od dołu (limit down).

Dwa sposoby wypełnienia kontraktu:

W przeprowadzonym przez izbę clearingową rozliczeniu rozróżnia się kontrakty „z fizyczną dostawą” (phisical settlement) i „z rozliczeniem gotówkowym” (cash settlement). AW przypadku większości transakcji dochodzi do rozliczenia gotówkowego, czyli do kompensacji przez zawarcie transakcji przeciwnych.

Zastosowanie transakcji kontraktami futures:

Podstawowe możliwości to hedging, spekulacja i arbitraż. Istna dla możliwości zastosowania wymienionych transakcji jest zależność między kursem kontraktu futures a kursem odpowiedniego instrumentu kasowego. Bazę stanowi tutaj różnica między kursem instrumentu kasowego a kursem odpowiedniego financial futures (baza = S-Z). Różnica ta zależy od wielu czynników rynkowych, także od oczekiwań uczestników rynku i pokazuje, jaki kurs kasowy musiałby wystąpić w momencie wykonywania kontraktu. Kurs financial futures będzie rozwijał się w takim samym kierunku, jak odpowiedni kurs kasowy.

Przykład 1:

Wartość kontraktu = 62.500 GBP

Otwarcie pozycji długiej (long; kupno kontraktu) = 1,4500 USD/GBP - oznacza „grę na zwyżkę ceny”.

Rozliczenie:

1 dzień: kurs rozliczeniowy = 1,4460 USD/GBP

strata: (1,4460 - 1,4500)USD/GBP x 62.500 GBP x 1 k = - 250 USD

Z depozytu zabezpieczającego - 250 USD.

2 dzień: kurs rozliczeniowy = 1,4510 USD/GBP

zysk: (1,4510 - 1,4460) x 62.500 x 1 = 312,50 USD

Przykład 2:

REGULACJE NA CME:

Kwoty kontraktów: 62.500 GBP

125.000 EURO

125.000 CHF

12.500.000 JPY

Otwarcie pozycji na 1, 2, 3, ..... kontraktów;

Minimalne skoki cenowe: 0,0001 (TICK)

TICK VALUE = TICK x wartość kontraktu (zyski lub straty generowane przez minimalny skok cenowy)

Terminy wygasania kontraktów futures: 3 środa marca, czerwca, września, grudnia.

Depozyty zabezpieczające (za każdy kontrakt):

Opcja amerykańska - daje możliwość realizacji opcji w każdym dowolnym dniu od daty spot (dzień wystawienia opcji) do daty wygaśnięcia opcji.

Opcja europejska - prawo do realizacji opcji przypada na określony dzień.

Czynniki określane w umowie opcyjnej:

Kurs realizacji opcji,

Dzień realizacji opcji (czas pozostający do wygaśnięcia opcji),

Rodzaj opcji (call czy put, amerykańska czy europejska).

Czynniki rynkowe:

Kurs spot (lub kurs terminowy)

wielkość kursu spotowego (terminowego) wpływa bezpośrednio na kurs realizacji opcji,

informuje, czy opcja ma wartość, czyli czy będzie realizowana.

Stopy procentowe

premia dyskontowana jest do wartości bieżącej po danej stopie dyskontowej,

wysokość kursu terminowego zależy od różnicy stóp procentowych (patrz parytet stóp procentowych - IRP)

Volatility - parametr zmienności (wahań) kursu.

Wartość wewnętrzna (intrisic value) - dodatnia różnica między kursem realizacji opcji (ceną bazową) a bieżącym kursem rynkowym (ceną referencyjną).

Opcje „in the money” (ITM) - mają wartość wewnętrzną i są realizowane

Opcje „at the money” (ATM) -

Opcje „out of the money” (OTM) - nie są realizowane;

Wartość czasu (time value):

składniki: volatility oraz czas pozostający do wygaśnięcia opcji;

sposób obliczania: premia minus wartość wewnętrzna;

zmniejsza się do zera wraz z upływem czasu do wygaśnięcia opcji.

Teoretyczna wartość: modele, Np. Blacka - Scholesa,

Ostateczna wartość - popyt i podaż na rynku.

0,9000 EURO/USD

0,8000 EURO/USD

0,7000 EURO/USD

S=0,9000 EURO/USD - opcja zostanie wykonana, kurs wymiany = 0,8987 EURO/USD; kurs terminowy = 0,8000 EURO/USD

S=0,8000 EURO/USD - opcja nie zostanie wykonana, strata premii 121 750 EURO, kurs wymiany = 0,8487 EURO/USD

S=0,7000 EURO/USD - opcja nie zostanie wykonana; kontrakt terminowy musi być wykonany

rozwój infrastruktury bankowej - stworzenie warunków do swobodnego przepływu kapitału;

liberalizacja przepisów dewizowych i przepływu kapitału;

rozwój handlu światowego;

rosnąca aktywność inwestycyjna przedsiębiorstw międzynarodowych;

wprowadzenie w 1958 r. przez kraje Europy Zachodniej zewnętrznej wymienialności walut;

deficyt amerykańskiego bilansu płatniczego, wprowadzenie w USA podatku wyrównawczego (K. Zabielski „Finanse międzynarodowe”, s. 208 - 237, PWN Warszawa 1997).

eurorynek pieniężny (rynek eurowalut, głównie USD);

eurorynek kapitałowy (dominują euroobligacje).

główny podmiot rynków eurowalutowych;

mają charakter banków międzynarodowych;

są własnością jednej lub kilku instytucji finansowych;

są autonomiczne;

przyjmują depozyty eurowalutowe i udzielają kredytów innym bankom lub instytucjom niebankowym;

minimalna kwota depozytu lub kredytu - 100 000 USD, najczęściej spotykane operacje przekraczają 1 mln USD;

na mniejsze kwoty - 25 000 USD - CDs;

najważniejszy bank erowalutowy - Bank Rozrachunków Międzynarodowych w Bazylei (BIS - Bank for International Settlements):

sporządza opracowania analityczne dotyczące rynków eurowalutowych;

lokuje na nim część swoich rezerw;

pośredniczy w lokowaniu rezerw walutowych banków centralnych.

uzależniona jest od kształtowania się popytu i podaży;

ulega szybszym zmianom niż stopy na krajowych rynkach pieniężnych.

Dobrze funkcjonujące instytucje finansowe;

Stabilność polityczna;

Swoboda przepływów kapitału (dewizowa, gospodarcza)

Brak nadmiernych regulacji.

Londyn, Channel Islands (Jersey, Guernsey), Isle of Man, Nowy Jork, Tokio.

Luksemburg, Singapur, Hongkong ,Szwajcaria i Liechtenstein.

Akceptacja oddzielenia operacji eurowalutowych od pozostałych;

Brak kontroli dewizowej i podatkowej;

Brak obciążeń podatkowych;

Wyłączenie wkładów offshore z rezerw obowiązkowych;

Niskie opłaty za zezwolenie na rozpoczęcie działalności przez instytucje finansowe;

Sprawnie działający system telekomunikacyjny;

Odpowiednio wykształcona kadra;

Stabilność polityczna;

Ciepły klimat.

International Banking Facilities (IBF, USA)

Japanese Offshore Market (JOM, Japonia)

International Financial Services Centre (IFSC, Irlandia)

duża płynność i konkurencyjność - dzięki temu wpływają one na wzrost mobilności krótkoterminowych kapitałów w skali międzynarodowej;

oddziałują na wyrównanie stóp procentowych;

mogą wpływać wyrównawczo w przypadku występowania przejściowych zakłóceń bilansu płatniczego.

brak rezerw obowiązkowych dla eurobanków;

brak systemu ubezpieczeń depozytów eurowalutowych;

udzielanie kredytów tylko znanym i wiarygodnym kredytobiorcom;

wysoka płynność rynku;

konstrukcja naliczania odsetek - okresowe wykorzystywanie referencyjnych stóp procentowych;

rozwój na terytoriach oferujących korzystne opodatkowanie lub innych zachęt obniżających koszty działania.

Depozyty terminowe (time deposits - TD) - lokowane na okres od jednej nocy (overnight) do kilku lat (najczęściej od jednego tygodnia do 6 miesięcy), dominują depozyty międzybankowe, stały procent, odsetki płacone na koniec okresu;

Pieniądz na żądanie (call money) - środki ulokowane w banku bez określenia terminu ich wycofania (najczęściej od 2 do 7 dni);

Certyfikaty depozytowe (certyficates of deposits - CD) - przenaszalne „poświadczenie” dokonania depozytu w banku w walucie innej niż waluta kraju, w którym bank ma siedzibę, mają wtórny rynek;

Obligacje o zmiennym oprocentowaniu (floating rate notes - FRN) - są odmianą CD's, średnioterminowe, zasada ustalania i wypłacania oprocentowania w równych odstępach czasu (co kwartał lub co pół roku) na bazie pewnej stopy referencyjnej, np. LIBOR; są zabezpieczeniem dla inwestora i kredytobiorcy przed niekorzystną zmianą stóp procentowych;

Porozumienia emisyjne (note issuance facilities - NIF) - są to średnioterminowe umowy między pożyczkobiorcą i bankiem (5 - 7 lat); gwarantują albo przejęcie przez bank papierów wartościowych, których emitent nie może sprzedać na rynku, albo udzielenie mu kredytu na z góry określonych warunkach; Jeżeli emitentem jest bank - krótkoterminowe CD's, jeżeli jest podmiot niebankowy - krótkoterminowe dłużne papiery wartościowe - euronotes (termin wykupu od 3 do 6 miesięcy, sprzedawane z dyskontem).

Kredyty adresowane do innych eurobanków lub banków w ważnych centrach finansowych poza obszarami off shore:

Wywodzą się z depozytów lokowanych na pieniężnym rynku eurowalutowym;

Zawierane za pośrednictwem telefonu - podobnie jak na rynku walutowym: dealer → bid (depozyty) - asked (kredyty), spread;

Średnio i długoterminowe.

Eurocurrency term loan - bank wypłaca w ustalonych z góry ratach uzgodnione kwoty pieniężne; po okresie karencji klient spłaca raty i odsetki, według ustalonego harmonogramu, stopa procentowa jest stała dla każdej raty (np. LIBOR plus marża) lub czasami stała dla całego okresu kredytowania;

Linia kredytowa, którą klient wykorzystuje w okrągłych kwotach, jest ustalona górna granica, której klient nie może przekroczyć.

Revolving credit - kredyt w rachunku bieżącym:

Dostępny dla klienta w ramach limitu dla danej jednostki walutowej lub w ramach limitu ogólnego;

Oprocentowanie tylko od faktycznie wykorzystanego kredytu;

Pozostała część obciążona jest tzw. premią za gotowość (commitment fee);

Przedłużenie kredytowania (roll - over) powoduje zastosowanie nowej stawki dla nowego okresu;

Stopa procentowa jest równa sumie zmieniającej się stopy bazowej i marży;

Długość okresu, po którym zmienia się oprocentowanie jest przedmiotem negocjacji;

Najczęściej sześciomiesięczne, są również trzy-, dziewięcio- i dwunastomiesięczne, a nawet jednodniowe.

Transferable loan facilities - średnioterminowe kredyty, które mogą być przedmiotem wtórnego obrotu, dzięki certyfikatom lub umowy;

Euronote facilities - przewidują udzielenie kredytu na okres 5 - 7 lat na bazie roll - over oraz obejmują zobowiązanie banku do ulokowania krótkoterminowych not dłużnych, w miarę potrzeb klienta. Gdyby nie znalazły nabywców, bank udziela kredytu w odpowiedniej wysokości;

Multiple option facilities - podobne do euronotes, kredytobiorca ma jednak możliwość okresowego ustalenia wysokości emisji, walut i okresu wykupu oraz rodzaju papierów wartościowych (akcepty bankowe, euronotes, euroobligacje).

Udzielają około 50% kredytów;

Składają się z 50 lub więcej banków z różnych krajów;

Mają charakter tymczasowy - ograniczają się do postawienia do dyspozycji określonych kwot i realizacji zysków;

Tworzone są przez trzy grupy banków:

Banki wiodące (lead banks) - rola negocjatora i koordynatora;

Banki zarządzające (management banks) - powstają po podpisaniu umowy, ich zadaniem jest udzielenie kredytu lub znalezienie innych banków gotowych postawić do dyspozycji brakujące kwoty (participating banks), klientowi do dyspozycji stawiana jest kwota 50 - 70% kwoty kredytu konsorcjalnego;

Bank agent - techniczne i księgowe rozliczenie kredytu konsorcjalnego, najczęściej rolę tę pełni jeden z banków zarządzających lub bank wiodący.

UMOWA POMIĘDZY DWOMA PARTNERAMI O WYMIANIE PŁATNOŚCI W JEDNEJ WALUCIE NA PŁATNOŚCI W DRUGIEJ WALUCIE;

Służy do zabezpieczania kredytów lub inwestycji, które są oferowane w niekorzystnej walucie lub stopie procentowej dla inwestora;

Inne przykłady swapa: Swap walutowo - procentowy, Cross Currency Swap (CCS), Currency and Interest Rate Swap (CIRS), Cross Currency and Interest Rate Swap (CCIRS).

W Polsce handluje się najczęściej kapitałowymi swapami walutowymi w postaci non - deliverable, czyli:

pierwsza wymiana kapitałów w postaci fizycznej,

wzajemna wymiana zobowiązań odsetkowych w różnych walutach rozliczana jest po kursie referencyjnym (fixing londyński),

końcowa wymiana kapitałów, jeżeli występuje, rozliczana jest także po kursie referencyjnym,

tego typu swapa używa się w handlu z nierezydentami, gdy występuje rozliczenie w walucie obcej lub spekulacja.

wymiana początkowa kapitałów w jednej walucie na drugą, przy ustalonym kursie (dla wymiany na datę waluty spot używa się kursu spot, dla daty wymiany kapitałów w przyszłości - kursu terminowego) - PIERWSZA NOGA SWAPA;

rozliczenie kosztów pomiędzy stronami na czas trwania swapa następuje albo w regularnych odstępach czasu, albo w terminie końcowym swapa;

jednoczesna umowa o wymianie zwrotnej wielkości kapitałów po tym samym kursie w przyszłości w końcowej dacie swapa - DRUGA NOGA SWAPA.

wartość kapitału określona jest nominalnie, jest ona podstawą obliczania odsetek;

kursy wymiany kapitałów na początku i końcu swapa są takie same, gdyż różnice odsetkowe wynikające z innej wysokości oprocentowań dwóch walut są wyrównywane na bieżąco wzajemnymi płatnościami odsetkowymi;

wymiana kapitałów nie jest obowiązkowa, mogą wystąpić następujące sytuacje:

strony zgadzają się na wymianę kapitału na datę waluty pierwszej nogi swapa (data spot lub inna uzgodniona),wymianę płatności odsetkowych oraz wymianę kapitału w dniu zapadalności swapa (druga noga swapa);

strony zgadzają się na wymianę kapitału tylko na datę waluty w dniu zapadalności swapa (druga noga swapa) i wymianę zobowiązań odsetkowych w czasie trwania transakcji;

strony zgadzają się na wymianę tylko zobowiązań odsetkowych od ustalonej kwoty umownej między datą zawarcia i datą końcową swapa.

odsetki o stałym oprocentowaniu;

odsetki o zmiennym oprocentowaniu, np. PLN WIBOR za USD LIBOR;

jedna ze stron płaci zmienne oprocentowanie, a druga stałe oprocentowanie, np. PLN WIBOR za USD stałe.

zazwyczaj co 6 miesięcy, może odbywać się także co miesiąc, co trzy miesiące lub co rok, w zależności od warunków umowy.

data zawarcia transakcji;

efektywna data swapa, od której strony zaczynają liczyć wzajemne zobowiązania odsetkowe;

daty wzajemnych płatności i ich zmiany w przypadku występowania dni wolnych od pracy;

data zapadalności swapa, koniec trwania swapa.

jest umowa zabezpieczająca oprocentowanie;

dwaj partnerzy (np. bank - klient) uzgadniają stałą stopę procentową dla:

określonej kwoty kapitału,

okresu rozpoczynającego się w określonym momencie w przyszłości,

określonego czasu trwania;

jest to zabezpieczenie przed spadkiem stopy procentowej (dla sprzedawcy FRA) oraz przed wzrostem stopy procentowej (dla kupującego FRA);

jest to umowa między dwoma stronami (kupującym i sprzedającym), że sprzedający zapłaci kupującemu różnicę w oprocentowaniu, gdy stopa procentowa wzrośnie powyżej wcześniej umówionej, natomiast kupujący zapłaci sprzedającemu różnicę w oprocentowaniu, gdy stopa procentowa spadnie poniżej wcześniej ustalonej;

podstawową stopą procentową jest tzw. stopa referencyjna (LIBOR);

strona, która „wygrała zakład o stopę procentową”, otrzymuje od drugiej strony płatność kompensacyjną, obliczoną na podstawie różnicy między stopą uzgodnioną w kontrakcie FRA i referencyjną;

nie występuje tu wymiana kapitału, ma on tylko znaczenie kalkulacyjne.

do obliczania punktów swapowych (terminowych) - tzw. STAWKI BAZOWE,

do umów na przyszłe stawki procentowe (FRA);

do opcji na stopy procentowe;

do wyznaczania oprocentowania kredytów o zmiennym oprocentowaniu:

w złotówkach - stawki polskiego rynku pieniężnego,

w walutach obcych - stawki europejskiego rynku pieniężnego i kapitałowego (tzw. eurorynku).

to wszystkie międzynarodowe rynki pieniężne i kapitałowe, na których transakcje depozytowe i kapitałowe zawierane są na terenie kraju innym niż kraj pochodzenia waluty;

inaczej zwane są rynkami off - shore, np. PLN kwotowany w Londynie, USD kwotowane we Frankfurcie.

dla PLN WIBOR (Warsaw Interbank Offered Rate) i WIBID (Warsaw Interbank Bid), są obliczane przez system informacyjny Reuters na warunkach uzgodnionych z polskim klubem FOREX (Stowarzyszenie Dealerów Rynku Międzybankowego) na podstawie kwotowań publikowanych przez 15 banków na ich stronach w agencji Reuters

WIBOR i WIBID są ogłaszane o 11.00, jako uśrednione kwotowania 11 banków (2 najwyższe i 2 najniższe są przed obliczeniem odrzucane);

15 wybranych banków to dealerzy rynku pieniężnego, czyli banki wyróżniające się szczegółną aktywnością na rynku wtórnym bonów skarbowych i bonów pieniężnych NBP, upoważnione do współdziałania z bankiem centralnym.

dla eurorynku BBA LIBOR i ISDA LIBOR:

BBA LIBOR - stawka referencyjna British Bankers Assosiation, publikowana przez 16 banków na terenie Wielkiej Brytanii; stawki wylicz się z 8 notowań (4 najwyższe i 4 najniższe są odrzucane).

ISDA LIBOR - stawka referencyjna International Swaps and Derivatives Assosiation, publikowana przez banki międzynarodowe, zazwyczaj równa BBA LIBOR;

Dla UE EURIBOR - notowanie dla EURO i i wszystkich walut wchodzących w skład UE,

służą do rozliczenia instrumentów pochodnych nierzeczywistych,

stosowane na rynkach terminowym, opcji i rynku kapitałowych swapów walutowych.

Fixing NBP (kurs średni NBP), ogłaszany 0 11.00, na podstawie kwotowania przez 10 wybranych banków kursów kupna i sprzedaży walut obcych (USD i EURO) przed godz. 11.00 tego samego dnia (NBP wybiera najpierw kwotowania 15 banków - dealerów rynku pieniężnego, z nich wybiera 10, z których odrzuca 2 najwyższe i 2 najniższe);

Fixing „londyński” - dwa rodzaje:

średnie kwotowania rynkowe trzech banków polskich dla banków londyńskich dla USD i EURO do PLN o godz. 11.00 wzięte z puli 5 banków lub z góry ustalonych 3 banków; skład banków panelowych ustalają strony umowy; na rynku londyńskim z reguły są to: Bank Handlowy, ING i Societé de Generale;

średnie kwotowania rynkowe 5 banków polskich dla banków londyńskich dla USD i EURO dla PLN o 11.00, przy czym największe i najmniejsze są odrzucone; z reguły są to: Bank Handlowy, ING i Societé de Generale, Bank of America, Citibank.

Fixing brokera Prebon Yamane - publikowany na stronie Reutera, aktualne kursy BID i OFFER oferowane przez brokera na rynku międzybankowym o 11.00, np. USD/PLN, EURO/PLN.

Waluta |

Initial margin (USD) |

Maintenance margin (USD) |

GBP |

2.800 |

2.100 |

JPY |

2.700 |

2000 |

CHF |

2.700 |

2000 |

Wysokość depozytów zależy od zmienności kursów danej waluty.

Przykład 3:

BAZA = S - Z

Firma ma otrzymać za miesiąc 62.500 GBP.

Zabezpieczenie przy pomocy kontraktów futures - zajęcie pozycji krótkiej (short, sprzedaż kontraktu). Zyski na jednym rynku będą pokrywać straty na drugim.

|

S (GBP/USD) |

Z (GBP/USD) |

Baza |

Cena początkowa |

1,1545 |

1,1620 |

- 0,0075 |

Cena za miesiąc |

1,1350 |

1,1460 |

- 0,0110 |

|

Strata: 1218,75 |

Zysk:1000 |

|

Ostatecznie: |

Strata: -218,75 |

|

Strata: -0,0110 - (0,0075) = -218,75 |

Temat 4: OPCJE WALUTOWE

Opcja walutowa - kontrakt dający kupującemu opcję prawo do kupna (call) lub sprzedaży (put) określonej ilości waluty, po określonej cenie i w określonym czasie.

Za prawo realizacji opcji, kupujący opcję płaci sprzedającemu premię opcyjną (jest to cena opcji).

Zakup opcji oznacza zajęcie pozycji długiej , a sprzedaż opcji - krótkiej.

Rodzaje opcji:

Cena wykonania (cena bazowa, cena realizacji) - sztywna, ustalona w dniu zawarcia kontraktu opcyjnego.

|

CALL |

PUT |

Kupno |

Prawo do nabycia instrumentu bazowego po z góry ustalonej cenie |

Prawo do sprzedaży instrumentu bazowego po z góry ustalonej cenie |

Sprzedaż |

Zobowiązanie do sprzedaży na żądanie posiadacza opcji (kupującego) instrumentu bazowego po z góry ustalonej cenie. Wystawca posiada instrument bazowy, na który została wystawiona opcja |

Zobowiązanie do zakupu na żądanie posiadacza opcji (kupującego) instrumentu bazowego po z góry ustalonej cenie. Wystawca posiada środki pieniężne. |

Składniki premii (ceny opcji), czynniki wpływające na wielkość premii (prawdopodobieństwo realizacji opcji):

Składniki wartości rynkowej opcji:

W zależności od aktualnego kursu rynkowego wyróżniamy:

call: cen referencyjna >ceny realizacji (S-X; 0),

put: cena referencyjna < ceny realizacji (X-S; 0).

call i put: cena referencyjna = cenie realizacji opcji.

call: cena referencyjna < ceny realizacji opcji,

put: cena referencyjna > ceny realizacji opcji.

Kursem referencyjnym jest dla opcji typu amerykańskiego kurs spot instrumentu bazowego, dla opcji typu europejskiego - kurs terminowy instrumentu bazowego w dniu realizacji opcji.

Opcję call opłaca się zrealizować, gdy kurs kasowy będzie wyższy od ceny realizacji. Opcja put zostanie wykonana, gdy kurs kasowy jest niższy niż kurs realizacji.

Strata nabywcy opcji zawsze jest ograniczona do wysokości zapłaconej premii. Natomiast sprzedawca ograniczona ma wysokość zysku (wielkość otrzymanej premii), zaś jego straty są nieograniczone.

Obliczanie wysokości premii:

Przykład 1:

Opcja kupna USD- EURO z ceną bazową 1,06 USD, premia wynosi 5 centów, kurs kasowy - 1,03 USD/EURO. Proszę obliczyć wartość wewnętrzną i czasową tej opcji.

CALL: w.w. = (S - X,0)

1,03 - 1,06 = 0 - opcja out of the money

w.cz. = 5 - 0 = 5

Przykład 2:

Niemiecki importer będzie musiał w grudniu zapłacić 2,5 mln USD za kupioną maszynę. W październiku kurs kasowy EURO-USD wynosi 0,8500 EURO/USD, kurs kontraktu terminowego forward - 0,8000, premia opcji call na USD z datą wykonania w grudniu - 4,87 eurocentów, a cena wykonania tej opcji - 0,8500 EURO/USD. Standardowa wielkość kontraktu opcyjnego to 50 000 USD. Proszę wykonać odpowiednie transakcje zabezpieczające importera przed ryzykiem kursowym, jeżeli importer zakłada wzrost kursu dolara. W grudniu kursy kasowe kształtują się następująco:

Ilość kontraktów opcyjnych = 50 - dla całkowitego zabezpieczenia

Koszty zakupu opcji call:

50 x 50 000 USD x 0,0487EURO/USD = 121 750 EURO

Sposób zabezpieczenia |

S=0,9000 EURO |

S=0,8000 EURO |

S=0,7000 EURO |

Kontrakt terminowy |

Zysk 250 000 E |

0 |

Strata 250 000 E |

Opcja call |

Zysk 3 250 E |

Strata 121 750 E |

Strata 121 750 E |

Porównanie terminowych instrumentów walutowych

Instrument |

Opcja |

Forward |

Kontrakt futures |

Prawa i obowiązki |

Posiadacz ma prawo do wykonania opcji, wystawca ma obowiązek spełnienia żądania |

Obowiązek spełnienia świadczenia dotyczy obu stron |

Obowiązek spełnienia świadczenia dotyczy obu stron, ale istnieje możliwość wyzerowania pozycji, poprzez zawarcie transakcji przeciwnej |

Gwarancja wykonania |

a) Zagwarantowane prze Izbę Clearingową; |

Brak |

Zagwarantowane przez Izbę Clearingową |

Częstotliwość fizycznego wykonania |

a) Mniej niż w 2% przypadków; |

Regularne fizyczne wykonanie |

Mniej niż w 2% przypadków |

Anonimowość partnerów |

a) Zagwarantowana; |

Brak |

Zagwarantowana |

Metody dokonywania transakcji |

a) Jak kontrakt futures; |

Bezpośrednio przez telefon pomiędzy partnerami |

Pośrednio przez brokera na centralnym rynku aukcyjnym |

Wielkość kontraktu i okres życia |

a) Wystandaryzowany; |

Kształtowany indywidualnie |

Wystandaryzowany |

Depozyt zabezpieczający |

Kupujący płaci premię, sprzedający deponuje depozyt: |

Brak, ale wymagane kontakty z bankiem: ewentualnie obciążenie linii kredytowej. Partnerzy |

Deponują depozyty, które rozliczane są na zasadzie „marked to market” |

Prowizje |

a) Opłaty brokerskie; |

Tylko dla małych inwestorów |

Opłaty brokerskie, częściowo można negocjować |

Uwaga: a) Opcje walutowe będące przedmiotem obrotu giełdowego; b) opcje walutowe nie notowane na giełdzie (OTC).

Temat 5: RYNKI EUROWALUTOWE

DEFINICJE:

Rynek eurowalutowy - rynek, na którym transakcje przeprowadzane są głównie przez tzw. eurobanki (funkcjonują poza miejscem pochodzenia danej waluty).

Eurowaluta - waluta narodowa danego kraju w obrocie poza jego granicami, np. eurodolar, czyli dolar amerykański w obrocie w Europie..

GŁÓWNY PRZEDMIOT OPERACJI:

krótkoterminowe depozyty oraz kredyty i pożyczki eurowalutowe (od kilku dni do 6 miesięcy).

PRZYCZYNY POWSTANIA:

SEGMENTY:

CENTRA EUROWALUTOWE:

Londyn, Paryż, Frankfurt nad Menem, Zurych i Luksemburg.

Ośrodki pozaeuropejskie (tzw. offshore, czyli poza wodami terytorialnymi, gdzie nie obowiązuje prawo państwa przybrzeżnego):

Wyspy Bahama, Kajmany, Liberia, Antyle Holenderskie, Wyspy Dziewicze, Japonia, Singapur (główny ośrodek tzw. azjodolarów).

EUROBANKI:

BAZOWA STOPA PROCENTOWA:

LIBOR (London Interbank Offered Rate), BBA LIBOR - British Bankers Association, ISDA LIBOR - International Swaps and Derivatives Association);

NAJWAŻNIEJSZE CENTRA EUROWALUTOWE

Przyczyny utworzenia najważniejszych ośrodków globalnych:

Przykłady najważniejszych ośrodków:

Wyspecjalizowane centra o mniejszym znaczeniu:

Przyczyny rozwoju rynku offshore:

Londyn - centrum rynku światowego, skupia 25% obrotów (uwarunkowania historyczne, wieloletnie doświadczenie, różnorodność instrumentów i instytucji, otwartość na innowacje finansowe). Spadek roli - wysokie podatki i rosnące koszty działalności.

Dominują banki amerykańskie i japońskie.

Europa - prawie połowa obrotów: Luksemburg, Paryż, Zurych i Frankfurt.

Ameryka Środkowa - Kajmany i Wyspy Bahama.

Specjalne strefy eurowalutowe:

Pozostałe: Barbados, Bermudy, Antyle Holenderskie, Bahrajn (od 1975).

PODMIOTY DZIAŁAJĄCE NA EURORYNKACH

PODAŻ:

Instytucje oficjalne - banki centralne, podmioty prawa publicznego, międzynarodowe instytucje finansowe

Lokaty rezerw walutowych,

lokaty nadwyżek, np. przez państwa OPEC;

Banki komercyjne

Lokaty na zlecenie klientów;

Inwestorzy prywatni i prywatne instytucje niebankowe (korporacje transnarodowe).

POPYT:

Instytucje oficjalne

Lata 70 - te i 80 - te kredyty dla krajów słabo rozwiniętych i socjalistycznych, obecnie tylko instytucje państwowe o dużym zaufaniu;

Banki komercyjne

Pozyskują kapitał dla swoich klientów;

Prywatne instytucje niebankowe.

Cechy rynku eurowalutowego:

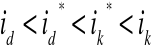

Stopy procentowe na eurorynkach są korzystniejsze od stóp procentowych w danym kraju:

Gdzie:

![]()

- oprocentowanie lokat (depozytów) na rynku krajowym

![]()

- oprocentowanie lokat (depozytów) na rynku eurowalutowym

![]()

- oprocentowanie kredytów na rynku eurowalutowym

![]()

- oprocentowanie kredytów na rynku krajowym

Obroty na rynku:

Przyrost depozytów w tempie ok. 20% rocznie - obecnie nieco słabszy.

INSTRUMENTY RYNKÓW EUROWALUTOWYCH

Pasywa eurobanku:

Aktywa eurobanku:

Innowacje wypracowane przez rynki off shore:

Syndykaty (konsorcja) bankowe:

Temat 6: INSTRUMETY RYNKU EUROWALUTOWEGO

KAPITAŁOWY SWAP WALUTOWY

PODSTAWOWA STRUKTURA SWAPA (TRZY ELEMENTY):

KAPITAŁY PODLEGAJĄCE WYMIANIE

RODZAJE WYMIANY ZOBOWIĄZAŃ ODSETKOWYCH

CZAS WZAJEMNYCH PŁATNOŚCI

DATY W TRANSAKCJI SWAPOWEJ

Więcej na ten temat w „Polski rynek walutowy w praktyce” J. Zająca.

FORWARD RATE AGREEMENTS (FRA)

Przykład 1:

Przedsiębiorstwo otrzyma za 8 miesięcy 10 mln EURO, które chce ulokować na 3 miesiące. Firma uważa, że może nastąpić obniżenie stóp procentowych i zawiera z bankiem w momencie początkowym (to) transakcję FRA na 10 mln EURO, która ma rozpocząć się za 8 miesięcy (t8) i trwać będzie 3 miesiące (t11) - FRA 8/11. Uzgodniona z bankiem stopa procentowa wynosi 5%. 8 miesięcy później trzymiesięczny LIBOR wynosi 4,5%. Poniżej przedstawione jest rozliczenie tej transakcji.

Firma ma ulokować środki, czyli chce zabezpieczyć się przed spadkiem stów procentowych. Oznacza to, że firma będzie stroną sprzedającą kontrakt FRA, a bank kupującą.

Stopa uzgodniona (A) - 5%p.a.;

8 miesięcy później LIBOR (S) - 4,5% p.a.;

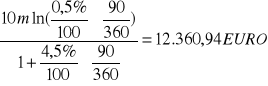

Sposób obliczania kwoty kompensacyjnej:

![]()

Bank zobowiązany jest do przekazania firmie kwoty kompensacyjnej:

Gdyby LIBOR w dniu rozliczenia wyniósł 5,5%, wtedy firma musiałaby zapłacić w/w kwotę bankowi.

Przykład 2:

Bank sprzedaje FRA 6/9, 1 mln USD, wg stopy 8%. FRA rozliczane jest wg stopy 8,47%. FRA zostało zawarte na 273 dni. Jaką kwotę bank musi zapłacić lub otrzyma? Jaką efektywną stopę procentową dla pożyczki bank sobie zapewnił dzięki FRA w tym przypadku?

Kontrakt FRA rozpoczyna się za 6 miesięcy i trwać będzie 3 miesiące.

A = 8% p.a.;

S = 8,47%p.a.;

t = 91 dni;

Stopa procentowa wzrosła do 8,47%, bank płaci kwotę kompensacyjną równą 1.163,16 USD.

Efektywna stopa procentowa wynosi 8% p.a.

Przykład 3:

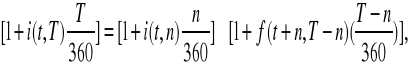

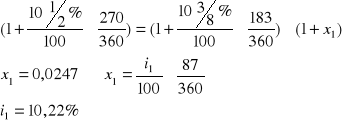

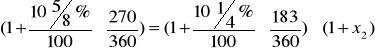

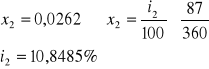

Sześciomiesięczne (na 183 dni) stopy procentowe na rynku eurowalutowym są równe: 10 ¼ - 10 3/8 p.a., zaś na dziewięć miesięcy (270 dni) 10 ½ - 10 5/8 p.a. Proszę obliczyć i podać graniczne stopy procentowe FRA, jakie bank w tej sytuacji może kwotować dla klienta (kupno - sprzedaż FRA 6/9).

Stopy procentowe na 6 miesięcy: 10 ¼% - 10 3/8 % p.a.;

Stopy procentowe na 9 miesięcy: 10 ½ % - 10 5/8 % p.a.;

gdzie:

T - długi okres

n - krótki okres

Kupno FRA oznacza zabezpieczenie przed wzrostem stóp procentowych (kredytobiorca).

Sprzedaż FRA oznacza zabezpieczenie przed spadkiem stóp procentowych (lokujący).

Temat 7: REFERENCYJNE STAWKI NA RYNKU PIENIĘŻNYM.

KURSY REFERENCYJNE NA RYNKU WALUTOWYM.

ZASTOSOWANIE STAWEK RYNKU PIENIĘŻNEGO

EUROPEJSKI RYNEK PIENIĘŻNY I KAPITAŁOWY

REFERENCYJNE STAWKI BAZOWE RYNKU PIENIĘŻNEGO:

Stawki referencyjne:

NA POLSKIM RYNKU:

Kurs złoty w dolarach otrzymujemy przez odwrotność kursu dolar do złotego.

Współczesne gospodarki charakteryzują się jednak dużą ingerencją państwa w stosunki z zagranicą, dlatego kurs walutowy nie jest do końca instrumentem wyrównującym popyt i podaż.

Koncepcja kursu równowagi wynika z teorii parytetu siły nabywczej, według której stosunek kursów dwóch walut odzwierciedlać powinien stosunek ich siły nabywczej określonej przez ceny wewnętrzne. Teoria ta nie uwzględnia wpływu zmian obrotów kapitałowych na bilans płatniczy.

W skład koszyka walutowego weszły następujące waluty: dolar amerykański, marka niemiecka, funt brytyjski, frank francuski, frank szwajcarski.

![]()

Wyszukiwarka

Podobne podstrony:

1 3Z FM ćw, Magiczny Plik, 6 semestr, Finanse miedzynarodowe, Prezentacja

1 3Z FM w, Magiczny Plik, 6 semestr, Finanse miedzynarodowe, Prezentacja

pytania z kola, Magiczny Plik, 6 semestr, Finanse miedzynarodowe

finm, Magiczny Plik, 6 semestr, Finanse miedzynarodowe

FM, FIR UE Katowice, SEMESTR V, Finanse międzynarodowe, finanse miedz teoria, teoria- Finanse Między

Testy Zabcia, FIR UE Katowice, SEMESTR V, Finanse międzynarodowe, FM testy, FM testy

zad domowe-polecenie-wyklad, Magiczny Plik, 5 semestr, Rynki finansowe, zad dom

testy okrojone v2 131, FIR UE Katowice, SEMESTR V, Finanse międzynarodowe, FM testy, FM testy

testy wszytskie 147 popr2 124, FIR UE Katowice, SEMESTR V, Finanse międzynarodowe, FM testy, FM test

3. FM w 5-6 SDR y Definicja encyklopedyczna, WSFiZ - Finanse i rachunkowość (Warszawa ul. Pawia 55)

Finanse miedzynarodowe - pytania z egzaminu, FIR UE Katowice, SEMESTR V, Finanse międzynarodowe, FM

zadania forum, Magiczny Plik, 5 semestr, Ekonometria

zestaw 3d, UE rond Fir, Fir Rond UE, 3 rok, SEMESTR 5, Finanse Międzynarodowe - PUSZER, Egzamin 2015

Finanse międzynarodowe wykład 3, UE rond Fir, Fir Rond UE, 3 rok, SEMESTR 5, Finanse Międzynarodowe

EGZAMIN-finanse-międzynarodowe-Bielsko-zaoczni-B 1 Z-otwarte, UE rond Fir, Fir Rond UE, 3 rok, SEMES

zestaw 2d, UE rond Fir, Fir Rond UE, 3 rok, SEMESTR 5, Finanse Międzynarodowe - PUSZER, Egzamin 2015

EuroNowyPieniądz, FIR UE Katowice, SEMESTR V, Finanse międzynarodowe, finanse miedz teoria, teoria-

więcej podobnych podstron