img144 (7)

związanych z realizacją projektu, jakie musiałyby być poniesione od jego rozpoczęcia do zakończenia.

Jeżeli zamierzona inwestycja łączy się z jednoczesną likwidacją dotychczas eksploatowanego majątku (np. z wycofywaniem mniej nowoczesnych maszyn), to przewidywane nakłady inwestycyjne powinny być pomniejszone o ewentualne dochody netto możliwe do uzyskania ze sprzedaży lub rozbiórki wycofywanych z użytkowania obiektów.

Nadwyżka finansowa obejmuje sumę zysku netto (tj. zysku brutto pomniejszonego o podatek dochodowy) oraz amortyzacji, jaką przewiduje się osiągnąć w okresie eksploatacji inwestycji — z podziałem na poszczególne lata. Ustalenie nadwyżki wymaga zatem określenia przewidywanych przychodów i kosztów eksploatacji dla każdego rozważanego projektu w celu ustalenia spodziewanego zysku brutto, który koryguje się o podatek dochodowy według obowiązującej skali. Następnie trzeba skalkulować coroczne kwoty odpisów amortyzacyjnych z tytułu stopniowego zużywania się składników majątku trwałego. Łączne kwoty obu tych wielkości, składające się na nadwyżki finansowe przewidywane do osiągnięcia w poszczególnych latach mogą różnić się nie tylko wskutek niejednakowego rozkładu w czasie przychodów i kosztów ale również w rezultacie zastosowanej metody amortyzacji (liniowej, degresywnej), co zostało już wyjaśnione uprzednio (por. pkt 4.5).

W przypadku inwestycji, których wynikiem ma być oszczędność kosztów, zamiast zysku brutto, przyjmuje się sumy przewidywanych w poszczególnych latach kwot obniżki kosztów pomniejszonej o kwoty rosnącego dzięki temu podatku dochodowego.

Dysponując wymienionymi wyżej danymi wyjściowymi, tj. kwotą przewidywanych nakładów inwestycyjnych oraz nadwyżkami finansowymi według poszczególnych rozważanych przedsięwzięć inwestycyjnych można posłużyć się dla oceny ich efektywności ekonomicznej następującymi technikami:

— okresem zwrotu nakładów inwestycyjnych,

— aktualną wartością nadwyżki finansowej netto,

— stopą zyskowności inwestycji,

— stopą zwrotu nakładów inwestycyjnych.

7.2. OKRES ZWROTU NAKŁADÓW INWESTYCYJNYCH

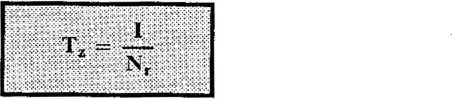

Okres zwrotu nakładów inwestycyjnych oznacza czas, w jakim przewiduje się zrównanie ich z nadwyżkami finansowymi, których uzyskania oczekuje się dzięki realizacji danego projektu. Jeżeli coroczne kwoty nadwyżek finansowych są jednakowe, to okres zwrotu inwestycji można określić na podstawie wzoru:

gdzie:

Tz - okres zwrotu (wycofania) nakładów inwestycyjnych w latach,

I — suma nakładów inwestycyjnych,

Nr — planowana roczna nadwyżka finansowa, będąca rezultatem danego prze< sięwzięcia.

Jeżeli nadwyżka finansowa wykazuje zróżnicowanie w poszczególnych latacl okres zwrotu nakładów inwestycyjnych można określić, kompensując stopniowo ic wielkość corocznymi kwotami preliminowanych nadwyżek.

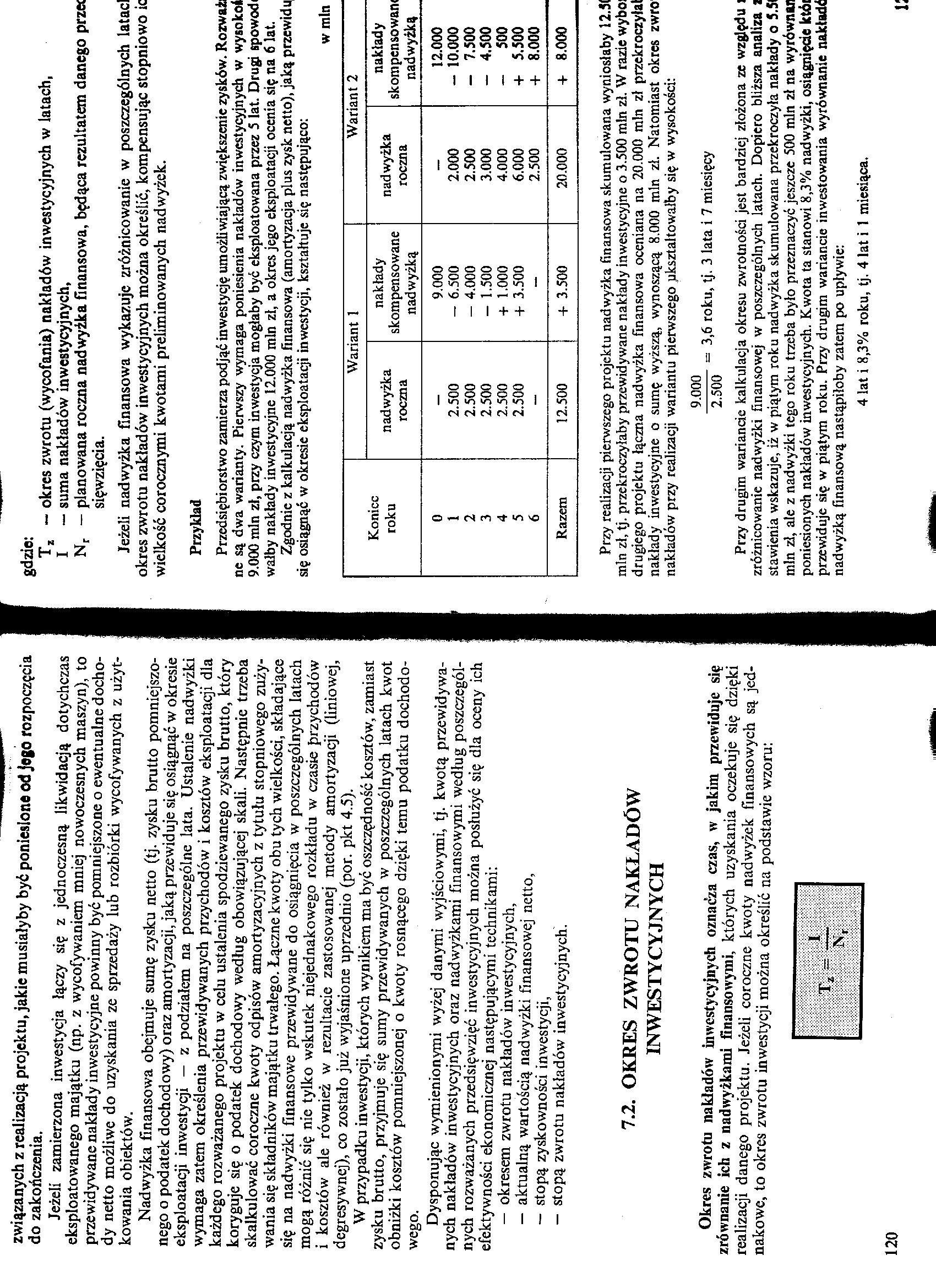

Przykład

Przedsiębiorstwo zamierza podjąć inwestycję umożliwiającą zwiększenie zysków. Rozważ ne są dwa warianty. Pierwszy wymaga poniesienia nakładów inwestycyjnych w wysokoś 9.000 min zł, przy czym inwestycja mogłaby być eksploatowana przez 5 lat. Drugi spowodi wałby nakłady inwestycyjne 12.000 min zł, a okres jego eksploatacji ocenia się na 6 lat.

Zgodnie z kalkulacją nadwyżka finansowa (amortyzacja plus zysk netto), jaką przewidy się osiągnąć w okresie eksploatacji inwestycji, kształtuje się następująco:

w min

|

Koniec roku |

Wariant 1 |

Wariant 2 | ||

|

nadwyżka roczna |

nakłady skompensowane nadwyżką |

nadwyżka roczna |

nakłady skompensowani nadwyżką | |

|

0 |

_ |

9.000 |

_ |

12.000 |

|

1 |

2.500 |

- 6.500 |

2.000 |

- 10.000 |

|

2 |

2.500 |

- 4.000 |

2.500 |

- 7.500 |

|

3 |

2.500 |

- 1.500 |

3.000 |

- 4,500 |

|

4 |

2.500 |

+ 1.000 |

4.000 |

- 500 |

|

5 |

2.500 |

+ 3.500 |

6.000 |

+ 5.500 |

|

6 |

— |

- |

2.500 |

+ 8.000 |

|

Razem |

12.500 |

+ 3.500 |

20.000 |

+ 8.000 |

Przy realizacji pierwszego projektu nadwyżka finansowa skumulowana wyniosłaby 12.3( min zł, tj. przekroczyłaby przewidywane nakłady inwestycyjne o 3.500 młn zł. W razie wyboi drugiego projektu łączna nadwyżka finansowa oceniana na 20.000 min zł przekroczyłal nakłady inwestycyjne o sumę wyższą, wynoszącą 8.000 min zł. Natomiast okres zwro nakładów przy realizacji wariantu pierwszego ukształtowałby się w wysokości:

9.000 ......

^ - - = 3,6 roku, tj. 3 lata i 7 miesięcy

Przy drugim wariancie kalkulacja okresu zwrotności jest bardziej złożona ze względu s zróżnicowanie nadwyżki finansowej w poszczególnych latach. Dopiero bliższa analiza 1 stawienia wskazuje, iż w piątym roku nadwyżka skumulowana przekroczyła nakłady o 5.51 min zł, ale z nadwyżki tego roku trzeba było przeznaczyć jeszcze 500 min zł na wyrównali poniesionych nakładów inwestycyjnych. Kwota ta stanowi 8,3% nadwyżki, osiągnięcie Ictól przewiduje się w piątym roku. Przy drugim wariancie inwestowania wyrównanie n&kładć nadwyżką finansową nastąpiłoby zatem po upływie:

4 lat i 8,3% roku, tj. 4 lat i 1 miesiąca.

i:

Wyszukiwarka

Podobne podstrony:

Gdzie wychodzimy? 333 SUPERBELFRZYw miejsca związane z realizowanymi projektami f H f w tym roku

2.2. Tworzenie koncepcji projektu Szereg problemów związanych z realizacją projektów wynika z powodu

rozdział 9 (12) .alóżmy, że przepływy pieniężne netto związane z realizacja projektu in/.^ yjrtego s

b) prowadzenie działań organizacyjnych, związanych z realizacją projektu

34 (152) 34 3. Gospodarka rynkowa. Makroekonomiczne podstawy... C) Jakie musiałyby być wpływy, żeby

Na Wydziałach nie (Hiszpania), gdzie brał udział w zebraniu koordynatorów związanym z realizacją pro

Realizacja projektu - badania podstawowe Schemat stanowiska silnika badawczego - eksperymentalnego d

IMAG0218 (2) > Pielęgniarka przystępując do realizowania planu opieki musi być świadoma tego, te&

DSC03412 Mając świadomość trudności związanych z względnością pojęć jakie stanowi zdrowie i cho

Sprawozdanie z realizacji projektuRADY NA ODPADY Sposoby segregacji odpadów i wykorzystanie ich do w

Slajd63 Pierwsza zasada termodynamiki Energia może być przekazywana od jednego układu do drugiego w

więcej podobnych podstron