Katarzyna Dębkowska

*

Prognozowanie upadłości przedsiębiorstw za pomocą

wybranych metod wielowymiarowej analizy statystycznej

Wstęp

Upadłość przedsiębiorstw jest procesem na trwale wpisanym w funkcjo-

nowanie gospodarki rynkowej bądź mieszanej. Jest to zjawisko bardzo złożone

o podłożu ekonomicznym, prawnym, społecznym, a nawet psychologicznym.

Problematyka upadłości stanowi ważny wątek w naukach o ekonomii i zarzą-

dzaniu, m.in. w zagadnieniach: teoria upadłości, prognozowanie zagrożenia

przedsiębiorstw upadłością, przyczyny i symptomy upadłości przedsiębiorstw,

skutki upadłości przedsiębiorstw, koszty postępowania upadłościowego.

Zjawisko upadłości przedsiębiorstw, jego skala oraz skutki gospodarcze

i społeczne skłaniają do wnikliwej analizy przyczyn oraz zmuszają do podej-

mowania z odpowiednim wyprzedzeniem działań zapobiegawczych. Przepro-

wadzanie pełnej analizy kondycji finansowej jest bez wątpienia bardzo praco-

chłonne, dlatego popularność zyskały metody umożliwiające postawienie dia-

gnozy dotyczącej sytuacji finansowej firmy, oparte na możliwie najmniejszej

liczbie parametrów. Z pomocą przyszły modele prognozowania bankructwa,

które zyskują coraz większe grono zwolenników. Szczególne zainteresowanie

modelami upadłości wykazują: banki, przedsiębiorstwa ubezpieczeniowe, insty-

tucje finansowe, dostawcy oraz właściciele przedsiębiorstw.

Celem artykułu jest ocena sprawności wybranych metod wielowymiarowej

analizy statystycznej w prognozowaniu upadłości przedsiębiorstw. Porównano

wyniki klasyfikacji trzech metod: drzew klasyfikacyjnych, regresji logitowej

oraz analizy dyskryminacyjnej. Metody te pozwalają na budowanie modeli dla

zmiennych jakościowych, a zatem możliwe jest ich wykorzystanie w modelach

prognozowania upadłości, gdzie wartości zmiennej zależnej oznaczają niemie-

rzalne kategorie: „bankrut” i „niebankrut”.

W ramach badania uzyskano informacje o polskich przedsiębiorstwach re-

prezentujących różne sektory, wśród których znaleźli się zarówno bankruci jak

i niebankruci, a proporcja między jednymi a drugimi wyniosła 1:1. Każde

przedsiębiorstwo zostało opisane za pomocą zmiennych diagnostycznych

w postaci wskaźników finansowych. Dane do analizy zebrano na podstawie

informacji zamieszczonych w sewisie Emerging Markets Information Service

(EMIS).

*

Dr, Katedra Informatyki Gospodarczej i Logistyki, Wydział Zarządzania, Politechnika Biało-

stocka, k.debkowska@pb.edu.pl

Katarzyna Dębkowska

176

1. Zjawisko upadłości przedsiębiorstw w Polsce

Zjawisko upadłości przedsiębiorstw pojawiło się w Polsce po wprowadze-

niu gospodarki rynkowej. Rynek weryfikuje efektywność podmiotów gospodar-

czych i dzieli je na mało użyteczne oraz rozwojowe. Mało użyteczne podmioty

gospodarcze upadają, a perspektywę dalszego rozwoju mają tylko podmioty

efektywne. Powstawanie nowych przedsiębiorstw i upadanie przedsiębiorstw

źle funkcjonujących jest naturalnym przejawem dążenia do optymalnej alokacji

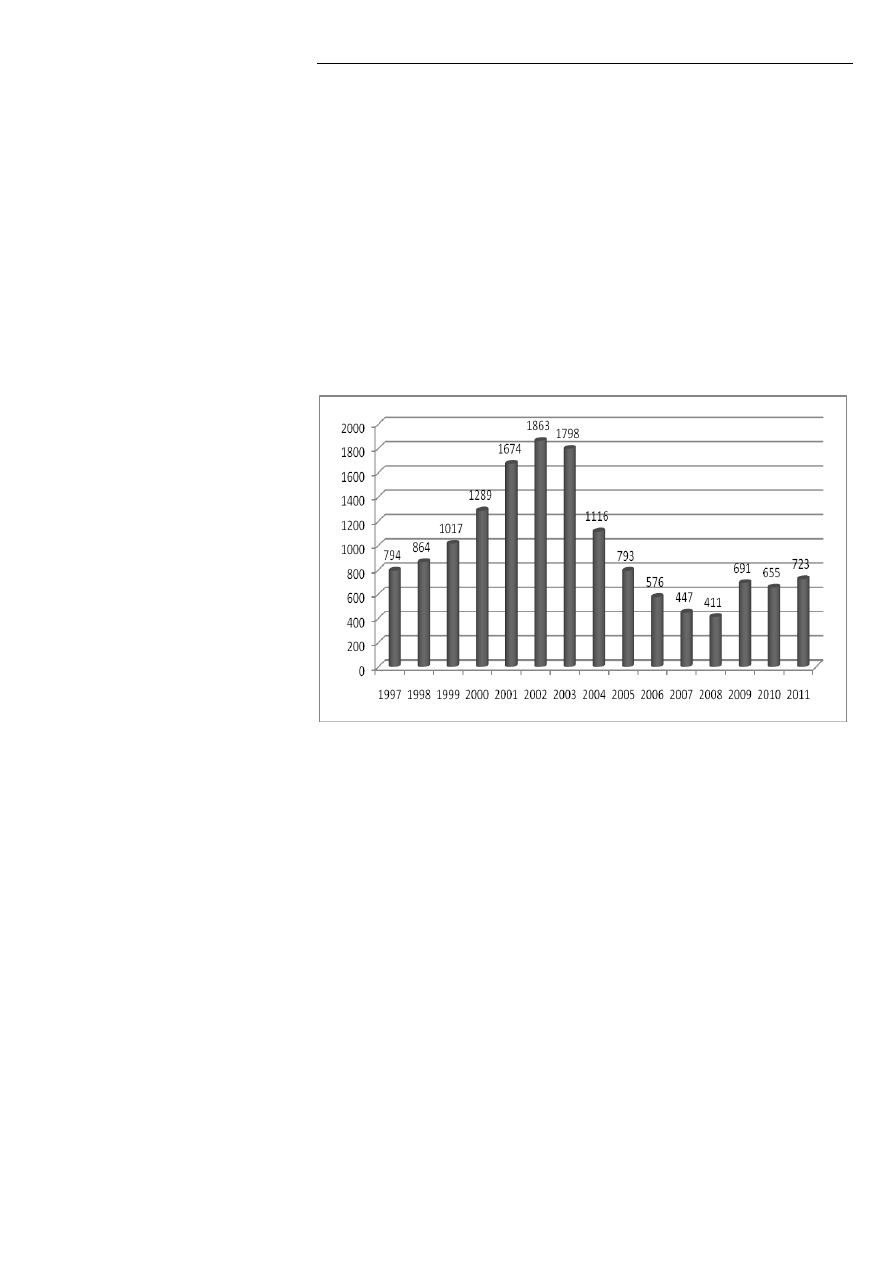

zasobów produkcyjnych. Zjawisko upadłości w Polsce w latach 1997 – 2011

zilustrowano na rysunku 1. Od roku 2002 liczba upadłości systematycznie spa-

dała. Taka sytuacja miała miejsce do przedkryzysowego roku 2008, po którym

odnotowano wzrost postanowień upadłościowych. W 2011 roku sądy ogłosiły

upadłość 723 polskich firm, co oznacza wzrost o 10,4% w stosunku do roku

2010, który był okresem poprawy dyscypliny płatniczej i zakończył się pięcio-

procentowym spadkiem liczby bankructw. 723 bankructwa to aż o 76% więcej

niż w przedkryzysowym roku 2008 (411 upadłości).

Rysunek 1. Postanowienia upadłościowe w Polsce w latach 1997 – 2011

Źródło: [Raport Coface, 2011].

Liczba upadłości w 2011 r. na obszarze całego kraju była dość zróżnico-

wana (por. tablica 1). Na tak znaczące rozbieżności pomiędzy poszczególnymi

regionami Polski miał wpływ przede wszystkim zróżnicowany poziom rozwoju

ekonomicznego poszczególnych województw. Oczywiste jest, że największa

liczba upadłości występuje w województwach, w których zlokalizowanych jest

najwięcej przedsiębiorstw (mazowieckie, śląskie, dolnośląskie). Trzeba odno-

tować, że w większości województw (10) wystąpił wzrost upadłości w 2011 r.

w porównaniu do roku poprzedniego. Dla pięciu województw obserwujemy

Prognozowanie upadłości przedsiębiorstw za pomocą wybranych...

177

spadek liczby upadłości, zaś w województwie podkarpackim nie odnotowano

zmian w badanym okresie.

Z raportu na temat upadłości firm w Polsce w 2011 r. wynika, że zjawisko

to dotyka firm z różnych sektorów, lecz wyraźnie najbardziej zagrożonym sek-

torem jest budownictwo, gdzie liczba bankrutów wzrosła w 2011 r. w porówna-

niu do roku poprzedniego o 79%. Liczba upadłości jest różna w zależności od

form prawnych przedsiębiorstw. Zdecydowanie największy udział w upadło-

ściach mają spółki z o.o. (65,7%).

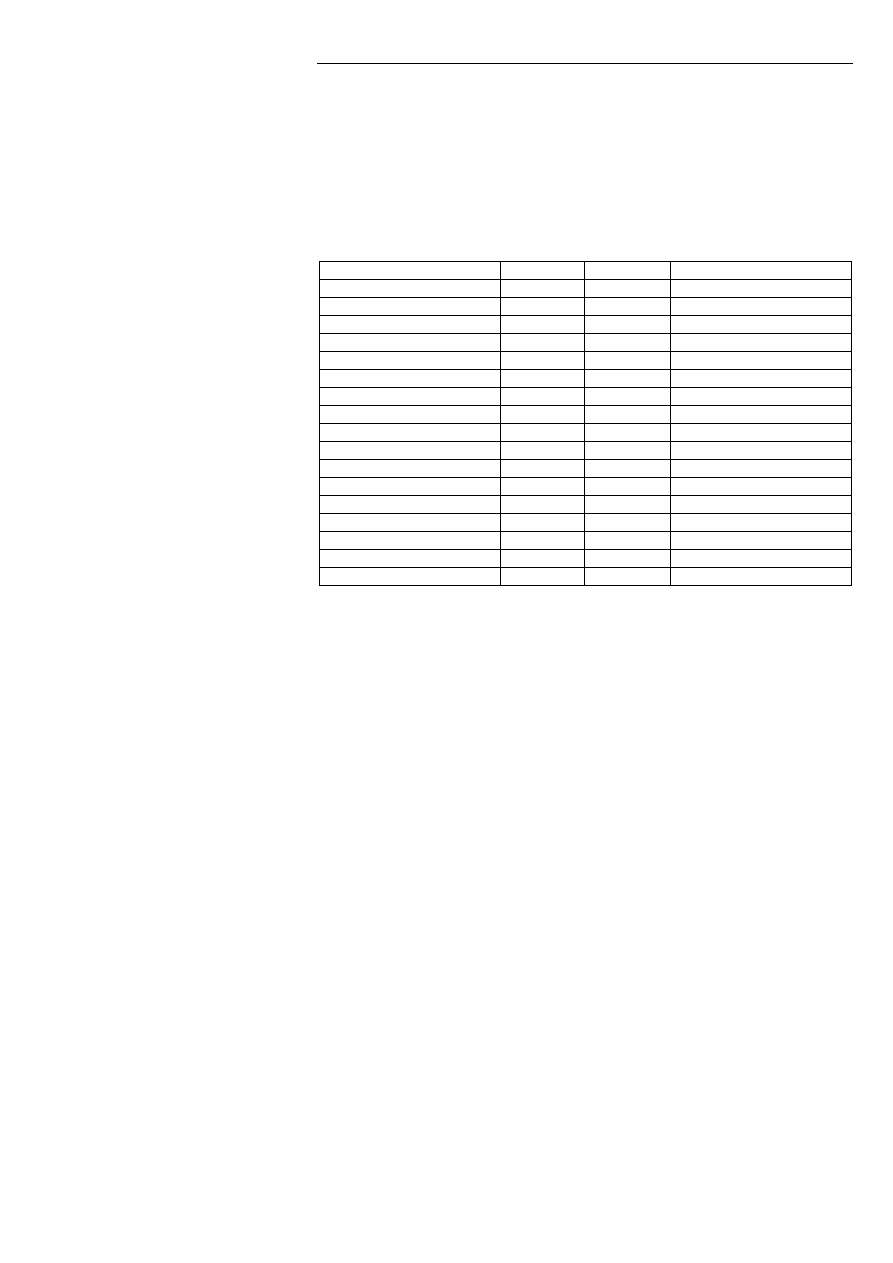

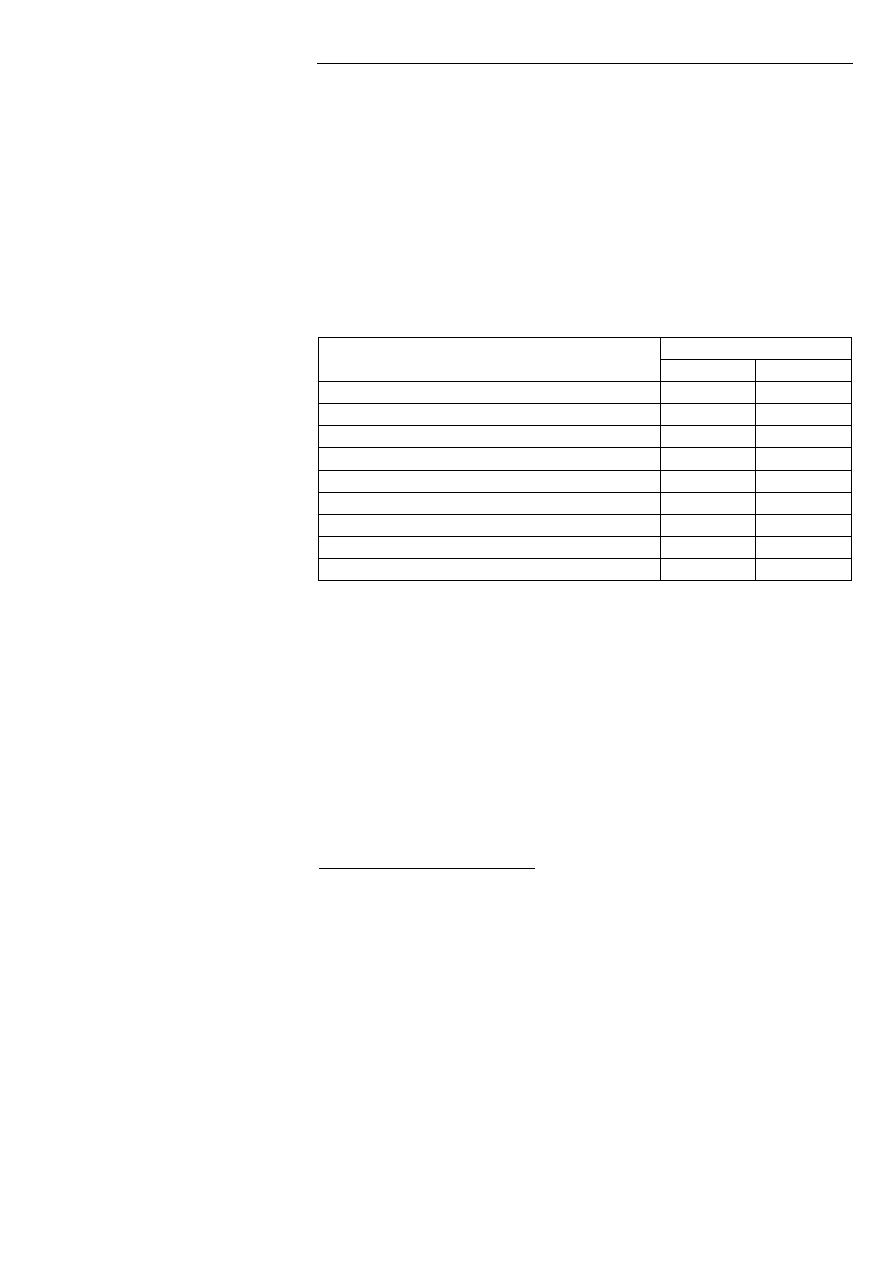

Tablica 1. Liczba upadłości w regionach

Województwo

2010

2011

Zmiana 2011/2010

Mazowieckie

134

141

+5%

Śląskie

93

89

-4%

Dolnośląskie

77

87

+13%

Zachodniopomorskie

58

70

+20%

Wielkopolskie

54

64

+19%

Małopolskie

52

64

+23%

Kujawsko-pomorskie

42

35

-17%

Łódzkie

26

35

+35%

Pomorskie

21

29

+38%

Lubelskie

17

25

+47%

Podkarpackie

23

23

bez zmian

Warmińsko-mazurskie

25

18

-28%

Podlaskie

7

13

+86%

Lubuskie

7

12

+71%

Opolskie

11

9

-18%

Świętokrzyskie

8

9

-11%

Razem

655

723

+10,4%

Źródło: [Raport Coface, 2011].

Wydaje się, że do głównych przyczyn bankructwa polskich przedsię-

biorstw należy zaliczyć zarówno brak kapitału, jak również brak wiedzy i umie-

jętności wśród kadry zarządzającej. Ponadto w wielu przypadkach można

stwierdzić, że polscy przedsiębiorcy nie przeprowadzają jakichkolwiek badań

rynku oraz planów finansowych. Także pojęcie strategii oraz wizji przedsię-

biorstwa jest dla nich często obce. Wśród czynników zewnętrznych decydujące

znaczenie mają w naszych warunkach wysokie stopy procentowe oraz wzrost

konkurencji [Prusak, 2001].

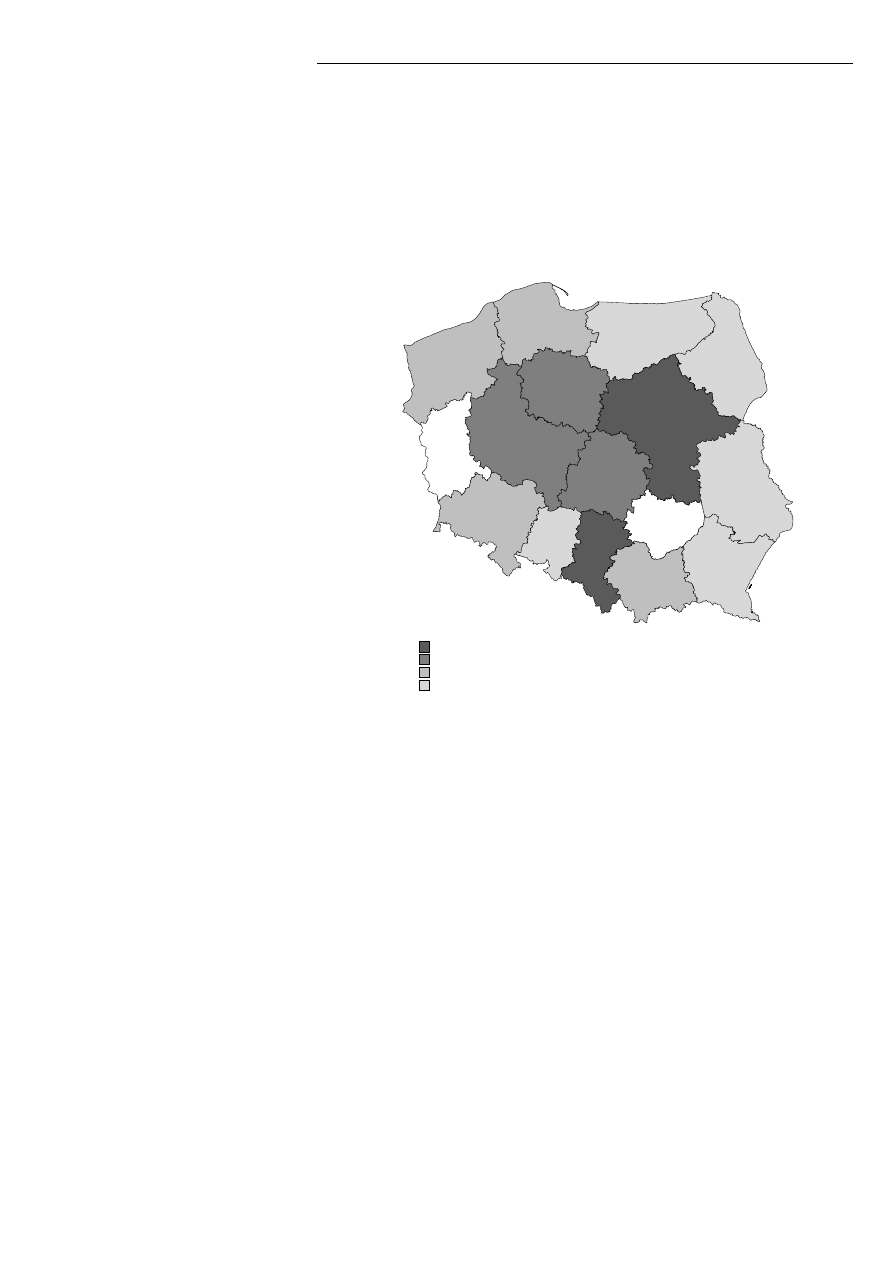

Na potrzeby niniejszego opracowania korzystano z informacji o przedsię-

biorstwach upadłych zamieszczonych w bazie Corporate Database serwisu

EMIS (Emerging Markets Information Service). W zasobach serwisu znalazły

się 93 przedsiębiorstwa, które w 2011 roku ogłosiły upadłość. Rozkład odnoto-

wanych w serwisie upadłości w poszczególnych województwach przedstawiono

na rysunku 2. Największa liczba bankrutów wystąpiła w województwach zloka-

lizowanych w centrum Polski oraz w województwie śląskim. Znacznie mniej

Katarzyna Dębkowska

178

upadłości występuje we wschodniej części kraju. Odnotowano dwa wojewódz-

twa (świętokrzyskie i lubuskie), gdzie według danych serwisu EMIS nie została

ogłoszona żadna upadłość.

Przedsiębiorstwa upadłe reprezentowały różne branże, ale najwięcej (32%)

to przedsiębiorstwa zajmujące się produkcją przemysłową. Wśród bankrutów

znalazło się 19% firm budowlanych, 18% firm handlowych, a także 5% przed-

siębiorstw reprezentujących sektor transport i logistyka.

Rysunek 2. Liczba upadłych przedsiębiorstw w 2011 r. w województwach

świętokrzyskie

zachodniopomorskie

4

mazowieckie

15

śląskie

12

podkarpackie

3

lubelskie

3

opolskie

2

lubuskie

0

podlaskie

1

warmińsko-

mazurskie

3

pomorskie

6

kujawsko-

pomorskie

8

wielkopolskie

10

dolnośląskie

5

łódzkie

9

małopolskie

4

0

12-15

8-11

4-7

1-3

Źródło: Opracowanie własne na podstawie informacji serwisu EMIS.

Forma prawna przedsiębiorstw upadłych zarejestrowanych w serwisie EMIS

to najczęściej spółki z o.o. (51%) oraz spółki akcyjne (38%).

2. Prognozowanie upadłości

Tematyka zagrożenia finansowego przedsiębiorstw w Polsce cieszy się

dużym zainteresowaniem. Już w połowie lat 90. zanotowano kilka badań pro-

wadzonych nad tym problemem, m.in. M. Pogodzińska oraz S. Sojak [Pogo-

dzińska, Sojak, 1995, s. 53-61], J. Gajdka i D. Stos [Gajdka, Stos, 1996,

Prognozowanie upadłości przedsiębiorstw za pomocą wybranych...

179

s. 59-63], D. Hadasik [Hadasik, 1998, s. 133-175]. Wśród autorów modeli upa-

dłości, którzy ogłosili swoje prace po roku 90-tym można wymienić: D. Wędz-

kiego, A. Pogorzelskiego, A. Hołodę, K. Michaluka, M. Gruszczyńskiego, E.

Mączyńską i M. Zawadzkiego i wielu innych.

Wielu naukowców w swoich opracowaniach, w celu oszacowania modeli

stosowało próbę zbilansowaną (liczba bankrutów była taka sama jak liczba nie-

bankrutów). Wyjątek stanowiła część modeli oszacowanych przez D. Hadasik

oraz kilka modeli zbudowanych przez T. Korola i K. Michaluka, które to zosta-

ły wyznaczone na podstawie próby niezbilansowanej. W tych badaniach nieu-

dowodniono jednak wyższości modeli zbudowanych na podstawie próby nie-

zbilansowanej w porównaniu do modeli zaprojektowanych przy wykorzystaniu

próby zbilansowanej [Prusak, s. 174].

Większość modeli została wyznaczona na podstawie informacji pochodzą-

cych ze sprawozdań finansowych sporządzonych za okres roku poprzedzające-

go rok, w którym zakwalifikowano jednostkę jako upadłą. W literaturze można

również znaleźć inne koncepcje, np. D. Wędzki do zbudowania modelu wyko-

rzystywał sprawozdania finansowe za okres sprzed dwóch lat poprzedzających

rok, w którym uznano firmę za upadłą [Wędzki, s. 477-485].

W polskich modelach pozwalających prognozować zagrożenie finansowe

przedsiębiorstw funkcje predyktorów najczęściej pełnią mierniki finansowe,

tzn. wskaźniki płynności, rentowności, sprawności, struktury kapitałowo – ma-

jątkowej, obsługi zadłużenia. Techniki stosowane przez autorów modeli to naj-

częściej: analiza wskaźnikowa, wielowymiarowa analiza dyskryminacyjna, mo-

dele logitowe lub probitowe, sztuczne sieci neuronowe, systemy dynamiczne.

Do oceny sprawności modeli służą metody, do których zaliczamy: macierz kla-

syfikacji przedsiębiorstw, iloraz szans, ujęcie graficzne za pomocą krzywej

koncentracji CAP lub ROC, wskaźnik dokładności Giniego [Prusak, s. 67].

Na potrzeby niniejszego artykułu, którego celem jest ocena sprawności

wybranych metod wielowymiarowej analizy statystycznej w prognozowaniu

upadłości przedsiębiorstw, utworzono zbilansowaną próbę przedsiębiorstw, co

oznacza, że proporcja między bankrutami i niebankrutami wynosiła 1:1, a każ-

demu bankrutowi przyporządkowano niebakruta działającego w tej samej bran-

ży, charakteryzującego się podobną wielkością zatrudnienia oraz tą samą formą

prawną.

Jako zmienne diagnostyczne przyjęto wskaźniki finansowe przedsię-

biorstw wyznaczone za rok 2009, czyli za okres sprzed dwóch lat od roku ogło-

szenia upadłości. W związku z tym, że informacje o wskaźnikach finansowych

za 2009 r. nie były dostępne dla wszystkich 93 przedsiębiorstw upadłych, do

dalszej analizy wzięto 34 przedsiębiorstwa, dla których sprawozdania finanso-

we za 2009 r. były dostępne w bazie Corporate Database serwisu EMIS. Dla

każdej z tych firm przyporządkowano niebankruta w taki sposób, aby utworzyć

68-elementową próbę zbilansowaną przedsiębiorstw. Każda z firm została opi-

sana ze względu na 14 wskaźników finansowych wszechstronnie opisujących

Katarzyna Dębkowska

180

sytuację finansową firm pod względem płynności, rentowności, zadłużenia oraz

sprawności.

Cały zbiór mierników, stanowiący zestaw potencjalnych zmiennych dia-

gnostycznych, zweryfikowano ze względu na ich wartość informacyjną.

W tym celu sprawdzono zdolność dyskryminacyjną zmiennych, a następnie za

pomocą metody parametrycznej Helwiga sprawdzono pojemność informacyjną

zmiennych. W celu wyeliminowania powielania się informacji ze zbioru wiel-

kości kryterialnych wykluczono te, które były silnie skorelowane z innymi

zmiennymi. Za progową wartość współczynnika korelacji przyjęto 0,7.

W rezultacie w zbiorze zmiennych diagnostycznych pozostało 9 wskaźników

finansowych (por. tablica 2).

Średnie poziomy wskaźników finansowych w grupach przedsiębiorstw,

które ogłosiły upadłość oraz w przedsiębiorstwach niezagrożonych upadłością

przedstawiono w tablicy 3. Widać wyraźnie różnice w poziomach średnich po-

szczególnych wskaźników finansowych w dwóch grupach.

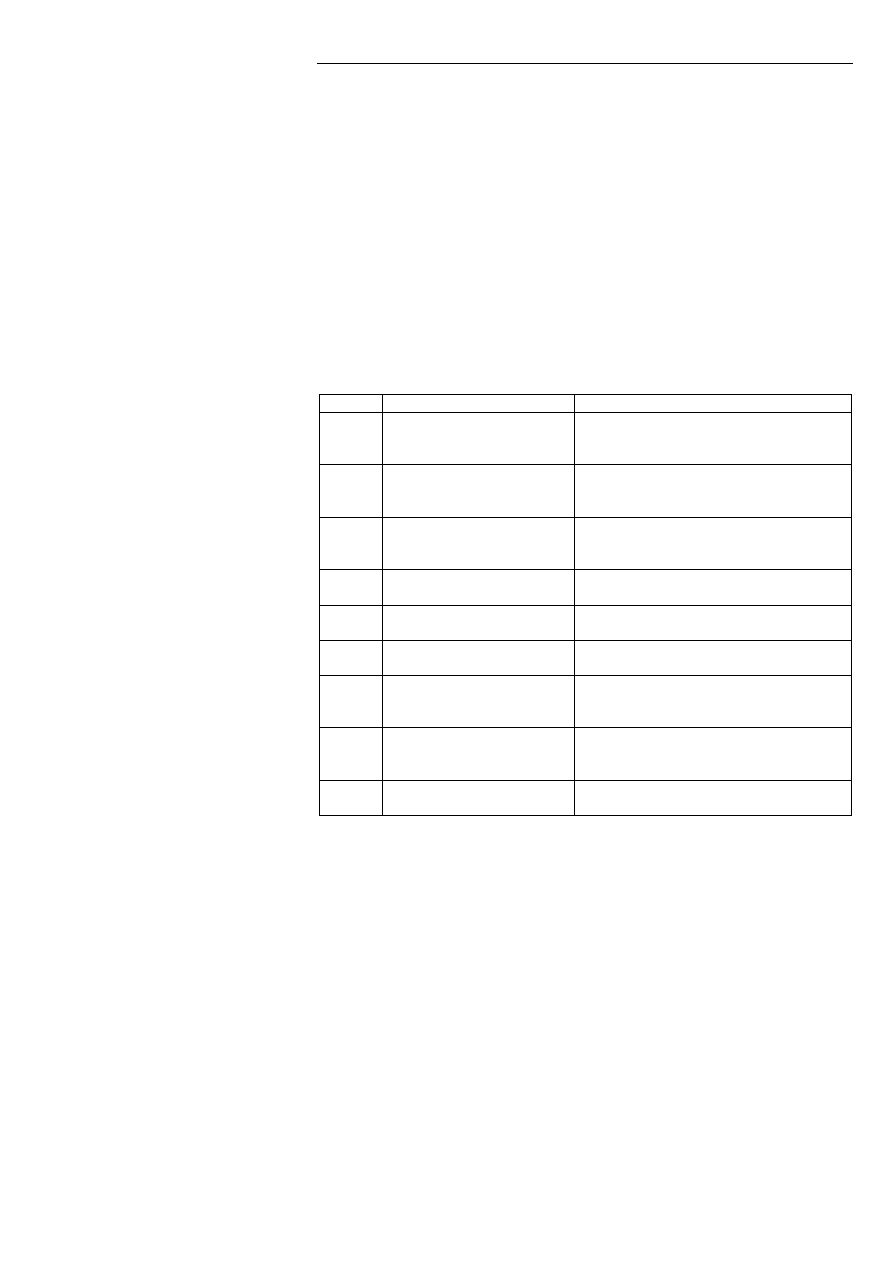

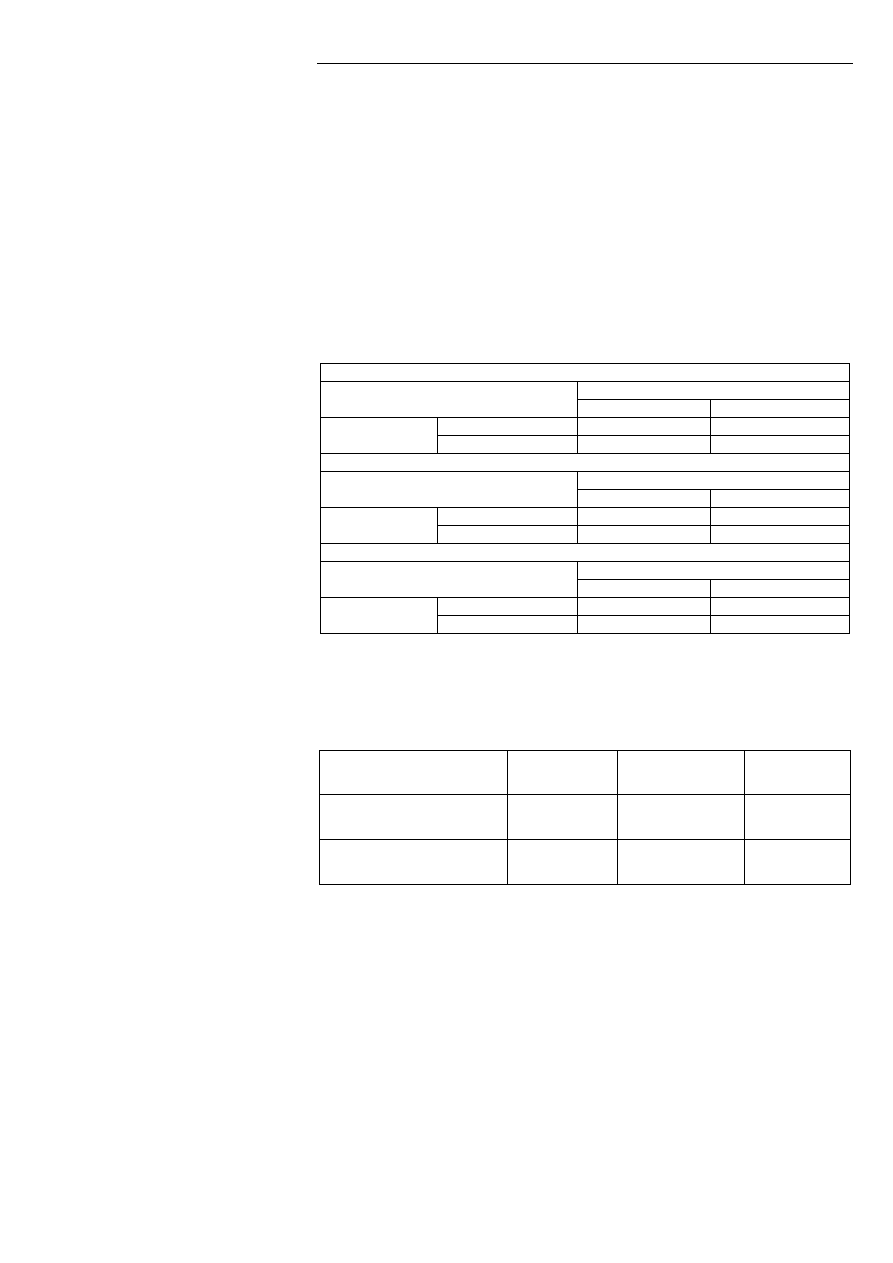

Tablica 2. Wskaźniki finansowe i sposób ich wyznaczania

Symbol

Nazwa

Sposób wyznaczania

W1

Wskaźnik natychmiastowej

wymagalności

(Aktywa obrotowe - Zapasy - Należności

krótkoterminowe) / Zobowiązania krótko-

terminowe

W2

Wskaźnik zadłużenia akty-

wów

(Zobowiązania długoterminowe + Zobo-

wiązania krótkoterminowe) / Suma bilan-

sowa

W3

Wskaźnik zadłużenia kapita-

łu własnego

(Zobowiązania długoterminowe + Zobo-

wiązania krótkoterminowe) / Kapitał wła-

sny

W4

Wskaźnik zadłużenia długo-

terminowego

Zobowiązania długoterminowe / Kapitał

własny

W5

Wskaźnik rentowności brut-

to (%)

100 * Wynik brutto / Przychody netto ze

sprzedaży

W6

Wskaźnik rentowności ak-

tywów (%)

100 * Wynik netto / Suma bilansowa

W7

Wskaźnik rotacji aktywów

stałych

Przychody netto ze sprzedaży / ((Aktywa

trwałe + Aktywa trwałe z poprzedniego

roku) / 2)

W8

Wskaźnik rotacji aktywów

Przychody netto ze sprzedaży / ((Suma

bilansowa + Suma bilansowa z poprzed-

niego roku) / 2)

W9

Wskaźnik poziomu kosztów

operacyjnych (%)

100 * Koszty operacyjne / Przychody netto

ze sprzedaży

Źródło: Opracowanie własne.

W dalszej części opracowania, do prognozowania upadłości przedsię-

biorstw zastosowano trzy metody statystyki wielowymiarowej: drzewa klasyfi-

kacyjne, liniową analizę dyskryminacyjną oraz regresję logistyczną. Ocenę

Prognozowanie upadłości przedsiębiorstw za pomocą wybranych...

181

sprawności wybranych metod przeprowadzono za pomocą macierzy klasyfika-

cji.

Drzewa klasyfikacyjne to zbiorcza nazwa rodziny metod statystycznych

z zakresu eksploracji danych, dokonujących, za pomocą diagramów zwanych

drzewami, klasyfikacji obserwacji statystycznych, czyli podziału próby staty-

stycznej na klasy obserwacji o podobnych właściwościach

1

.

Metody analizy dyskryminacyjnej mają na celu podział porównywalnych

obiektów na grupy obiektów jak najbardziej do siebie podobnych ze względu na

opisujące je własności [Panek, 2009, s. 278].

Regresja logitowa pozwala na budowę modeli opisujących wpływ zmien-

nych jakościowych i ilościowych na zmienną dychotomiczną [Stanisz, 2007, s.

269].

Tablica 3. Średnie poziomy wskaźników finansowych w grupach przedsiębiorstw

Wskaźnik

Średnia arytmetyczna

niebankrut

bankrut

W1 Wskaźnik natychmiastowej wymagalności

0,9577

0,1882

W2 Wskaźnik zadłużenia aktywów

0,4853

0,8021

W3 Wskaźnik zadłużenia kapitału własnego

2,3800

4,7485

W4 Wskaźnik zadłużenia długoterminowego

0,2732

0,1450

W5 Wskaźnik rentowności brutto (%)

18,1844

-6,7844

W6 Wskaźnik rentowności aktywów (%)

9,3132

-8,4338

W7 Wskaźnik rotacji aktywów stałych

17,3791

8,0188

W8 Wskaźnik rotacji aktywów

1,7529

2,3329

W9 Wskaźnik poziomu kosztów operacyjnych (%)

90,8212

103,1494

Źródło: Opracowanie własne.

Traktując upadłość jako jakościową zmienną zależną z dwoma wariantami

realizacji (bankrut, niebankrut), zaś poszczególne wskaźniki finansowe jako

predyktory, zastosowano do wyznaczania przynależności przedsiębiorstw do

klas jakościowej zmiennej zależnej drzewa klasyfikacyjne. Przy użyciu metody

C&RT wyczerpującego poszukiwania podziałów jednowymiarowych zaklasyfi-

kowano poprawnie 66 przedsiębiorstw.

Z przeprowadzonej klasyfikacji wynika, że najczęściej do grupy bankru-

tów trafiają przedsiębiorstwa, dla których wskaźnik rentowności brutto wynosi

poniżej bądź równo 1,505% oraz wskaźnik rotacji aktywów stałych jest poniżej

poziomu 31,685. W grupie niebankrutów znajdują się najczęściej te firmy, dla

których wskaźnik rentowności brutto jest większy niż 3,695%, a wskaźnik za-

1

Szczegółowe informacje na temat metody drzew klasyfikacyjnych zawarte są m.in. w Metody

statystycznej analizy wielowymiarowej w badaniach marketingowych, red. E. Gatnar, M. Wale-

siak, AE, Wrocław, 2004, ss. 103-138.

Katarzyna Dębkowska

182

dłużenia aktywów jest niższy bądź równy 0,755 oraz wskaźnik rentowności

aktywów osiąga poziom powyżej 1,99%.

W wyniku zastosowania do prognozowania bankructwa liniowej analizy

dyskryminacyjnej otrzymano równanie funkcji klasyfikacyjnej postaci:

308

.

55

077

,

1

381

,

0

026

,

0

164

,

0

109

,

0

633

,

0

240

,

0

035

,

1

344

,

0

9

8

7

6

5

4

3

2

1

W

W

W

W

W

W

W

W

W

Z

(1)

Wykorzystując analizę dyskryminacyjną do klasyfikacji przedsiębiorstw

do grup bankrut i niebankrut, prawidłowo zakwalifikowano łącznie 60 przed-

siębiorstw.

W wyniku zastosowania regresji logitowej można było poprawnie zakwa-

lifikować 51 przedsiębiorstw. Szczegółowe porównanie wyników klasyfikacji

trzema metodami przedstawiono za pomocą macierzy kwalifikacji w tablicy 4.

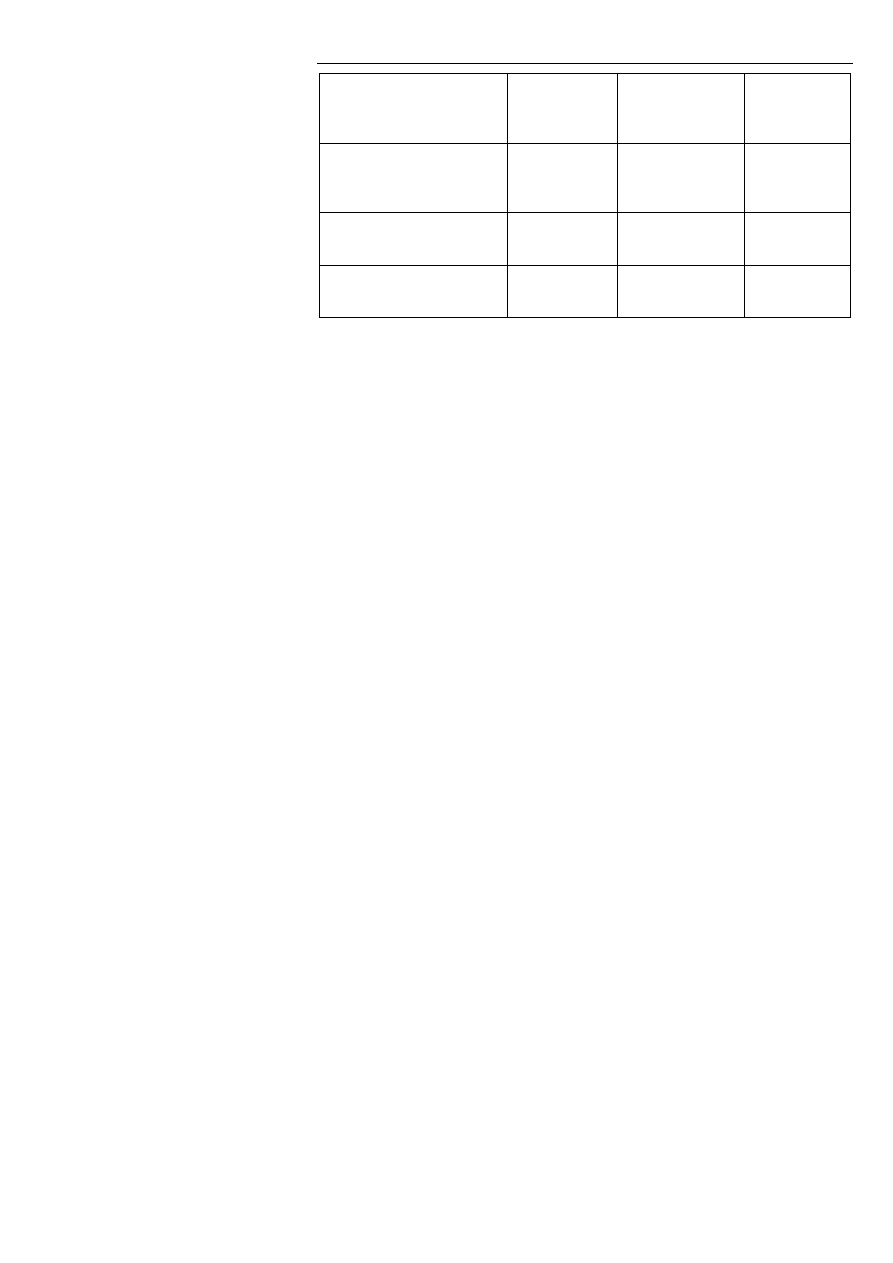

Tablica 4. Macierz kwalifikacji przedsiębiorstw dla poszczególnych metod klasyfi-

kacji

Metoda drzew klasyfikacyjnych

Wyszczególnienie

Stan rzeczywisty

Bankrut

Niebankrut

Prognoza

Bankrut

34

0

Niebankrut

0

34

Wielowymiarowa analiza dyskryminacyjna

Wyszczególnienie

Stan rzeczywisty

Bankrut

Niebankrut

Prognoza

Bankrut

30

4

Niebankrut

4

30

Regresja logitowa

Wyszczególnienie

Stan rzeczywisty

Bankrut

Niebankrut

Prognoza

Bankrut

28

6

Niebankrut

11

23

Źródło: Opracowanie własne.

Dokonując podsumowania kwalifikacji jednoznacznie należy stwierdzić,

że wykorzystanie drzew klasyfikacyjnych dało najlepsze rezultaty. Wszystkie

przedsiębiorstwa zostały poprawnie zakwalifikowane.

Tablica 5. Zestawienie klasyfikacji

Miara

Drzewa

klasyfikacyjne

Analiza

dyskryminacyjna

Regresja

logistyczna

Procent bankrutów prawi-

dłowo zaklasyfikowany

100%

88%

82%

Procent bankrutów niepra-

widłowo zaklasyfikowany

0%

12%

18%

Prognozowanie upadłości przedsiębiorstw za pomocą wybranych...

183

Procent przedsiębiorstw

niezagrożonych upadkiem,

który został poprawnie skla-

syfikowany

100%

88%

68%

Procent przedsiębiorstw

niezagrożonych upadkiem,

który został niepoprawnie

sklasyfikowany

0%

12%

32%

Procent wszystkich przed-

siębiorstw prawidłowo skla-

syfikowany

100%

88%

75%

Procent wszystkich przed-

siębiorstw nieprawidłowo

sklasyfikowany

0%

12%

25%

Źródło: Opracowanie własne.

Na kolejnym miejscu pod względem sprawności klasyfikacji uplasowała

się analiza dyskryminacyjna, za pomocą której prawidłowo zakwalifikowano

88% przedsiębiorstw. Ostatnie miejsce zajęła metoda regresji logistycznej,

w wyniku której prawidłowo sklasyfikowano 75% przedsiębiorstw. Szczegóło-

we zestawienie kwalifikacji zaprezentowano w tablicy 5.

Zakończenie

Empiryczna weryfikacja prawidłowości klasyfikacji przez poszczególne

techniki z punktu widzenia ich skuteczności wykazała, iż drzewa klasyfikacyjne

charakteryzują się najwyższą sprawnością przewidywania bankructwa. Zapre-

zentowane modele pozwalają w łatwy sposób ocenić zagrożenie upadłością

przedsiębiorstw, należy jednak podkreślić, że uzyskane wyniki nie powinny być

traktowane jako rozstrzygające. Odpowiednio stosowane modele mogą jedynie

stanowić ważną pomoc w ocenie rzeczywistej sytuacji finansowej przedsię-

biorstw. Powyższe wyniki należy traktować jako wstępne opracowanie. Autor-

ka planuje kontynuację badań nad sprawnością metod klasyfikacji przedsię-

biorstw upadłych na podstawie prób niezbilansowanych.

Literatura

1. Callaghan J, Parkash M, Singhal R, (2009), Going – Concern Audit Opin-

ions and the Provision of Nonaudit Services: Implications for Auditor Inde-

pendence of Bankrupt Firms, Auditing: A Journal of Practice & Theory,

American Accounting Association, Vol. 28, No. 1.

2. Gajdka J., Stos D., Wykorzystanie analizy dyskryminacyjnej w ocenie kon-

dycji finansowej przedsiębiorstw, w: Borowiecki R. (red) (1996), Restruk-

turyzacja w procesie przekształceń i rozwoju przedsiębiorstw.., Wydawnic-

two Akademii Ekonomicznej w Krakowie, Kraków.

3. Hadasik, D. (1998), Upadłość przedsiębiorstw w Polsce i metody jej pro-

gnozowania, Wydawnictwo Akademii Ekonomicznej w Poznaniu, Zeszyt

153, Poznań.

Katarzyna Dębkowska

184

4. Maingot M., Zeghal D. (2010), An Analysis of the Explanatory Paragraphs

of Auditors’ Going – Concern Reports and Footnotes of Bankrupt Compa-

nies Under SAS No. 59, The IUP Journal of Accounting Research & Audit

Practices, Vol. IX, Nos. 1&2.

5. Metody statystycznej analizy wielowymiarowej w badaniach marketingo-

wych, (red.) Gatnar E., Walesiak M. (2004), AE, Wrocław.

6. Panek T. (2009), Statystyczne metody wielowymiarowej analizy porów-

nawczej, Szkoła Główna Handlowa w Warszawie, Warszawa.

7. Pogodzińska M., Sojak S. (1995), Wykorzystanie analizy dyskryminacyjnej

w przewidywaniu bankructwa przedsiębiorstw, w: AUNC, Ekonomia XXV,

Zeszyt 299, Toruń.

8. Prusak B. (2005), Nowoczesne metody prognozowania zagrożenia finan-

sowego przedsiębiorstw, Difin, Warszawa.

9. Raport Coface nt. upadłości firm w Polsce w 2010 roku, (2011), Warszawa.

10. Wędzki D., Logitowy model upadłości dla gospodarki polskiej – wnioski

z badań, w: Czas na pieniądz. Zarządzanie finansami. Finansowanie przed-

siębiorstw w UE, t.I, Zarzecki D. (red), Wydawnictwo Uniwersytetu Szcze-

cińskiego.

Streszczenie

Celem artykułu jest ocena sprawności wybranych metod wielowymiarowej anali-

zy statystycznej w prognozowaniu upadłości przedsiębiorstw. Porównano wyniki klasy-

fikacji trzech metod: drzew klasyfikacyjnych, regresji logitowej oraz analizy dyskrymi-

nacyjnej. W ramach badania stworzono bazę polskich przedsiębiorstw reprezentujących

różne sektory, wśród których znaleźli się zarówno bankruci jak i niebankruci, a propor-

cja między jednymi a drugimi wyniosła 1:1. Każde przedsiębiorstwo zostało opisane za

pomocą zmiennych diagnostycznych w postaci wskaźników finansowych. Dane do

analizy zebrano na podstawie informacji zamieszczonych w bazie Corporate Database

sewisu Emerging Markets Information Service (EMIS).

Słowa kluczowe

upadłość, drzewa klasyfikacyjne, regresja logitowa, analiza dyskryminacyjna

Predicting bankruptcy of enterprises with selected multivariate statistical

analysis methods (Summary)

This article aims to assess the efficiency of selected methods of multivariate anal-

ysis. The statistical fixed in predicting bankruptcy of enterprises. Compared the classifi-

cation results of three methods: classification trees, regression of logit and discriminant

analysis. The study created a base of Polish companies representing various sectors,

among whom were both bankrupt and no-bankrupt, and the ratio between one and the

others was 1:1. Each company is described by means of diagnostic variables as financial

ratios. Data were collected for analysis on the basis of information contained in the

Corporate Database Emerging Markets Information Service (EMIS).

Key words

bankruptcy, classification trees, regression of logit, discriminant analysis

Wyszukiwarka

Podobne podstrony:

Prognozowanie upadlosci przedsi Nieznany

Prognozowanie upadłości przedsięb

Prognozowanie upadłości przedsiębiorstw koppi

Prognozowanie upadlosci firm pr Nieznany

analiza przedsiembiorstw, Analiza+przedsiębiorstw Prognozowanie upadłości

Prognozowanie upadlosci firm pr Nieznany

9 Kapital obrotowy w przedsieb Nieznany (2)

Planowanie wycena przedsiebiors Nieznany

Prognozowanie gospodarcze PG42 Nieznany

2 Prognozowanie na podstawie s Nieznany (2)

etyczna strona przedsiebiorczos Nieznany

Asystent nauczyciela przedszkol Nieznany (2)

Podstawy przedsiebiorczosci 3 i Nieznany

Podstawy przedsiebiorczosci 1 i Nieznany

11 Cykl zycia przedsiebiorstwai Nieznany (2)

więcej podobnych podstron