prenumerata

gazetaprawna.pl

Podstawa prawna

RACHUNKOWOŚĆ

i AUDYT

Podstawa prawna

PRZYKŁAD

n

n

n

n

n

n

prenumerata

Poniedziałek

17 lutego 2014 nr 32 (3673)

gazetaprawna.pl

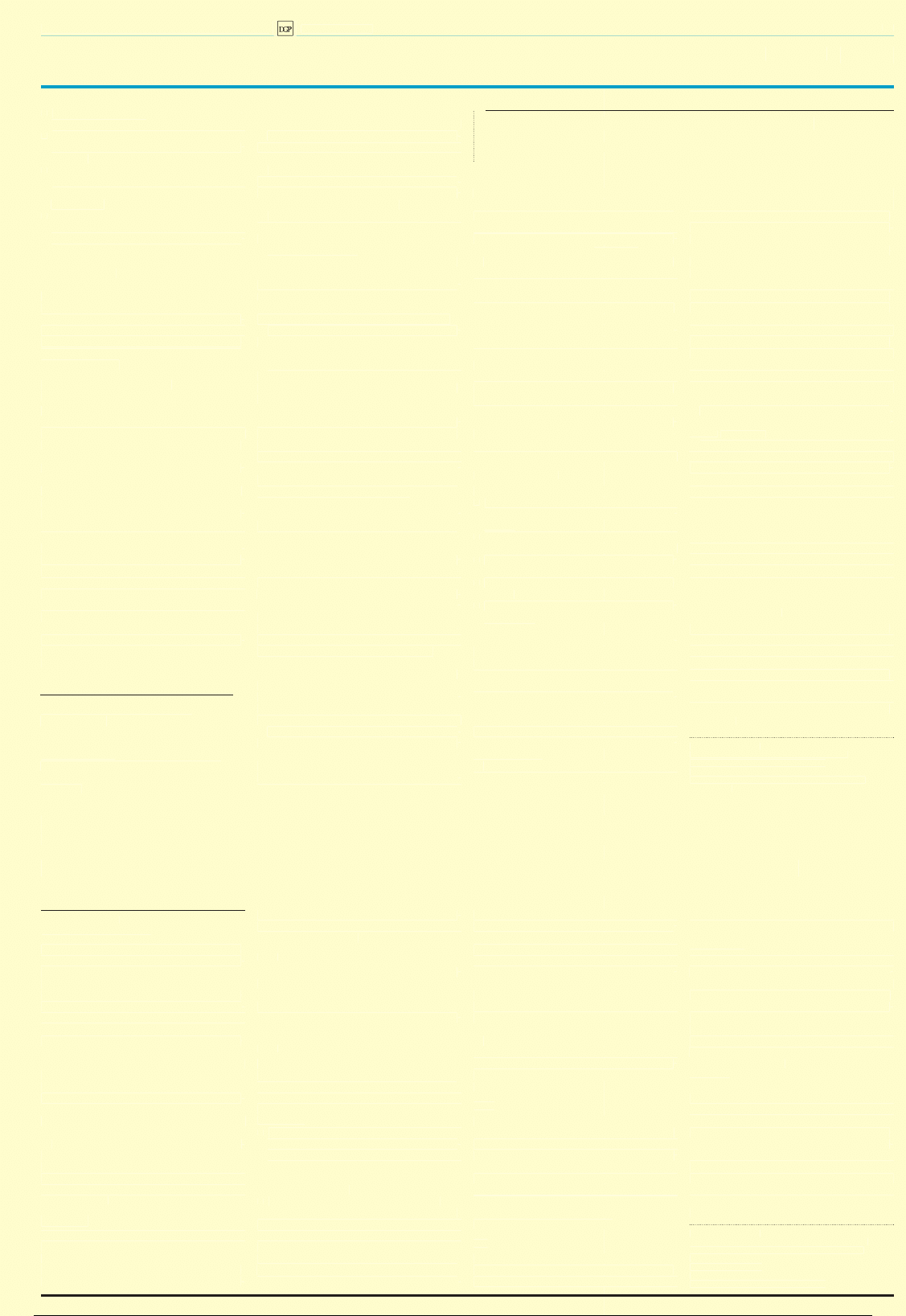

Agnieszka Pokojska

agnieszka.pokojska@infor.pl

Jeżeli podatnik wykonuje działalność opodat-

kowaną i zwolnioną z VAT, to od faktur za-

kupowych nie może odliczyć 100 proc. tego

podatku. Wstępnych odliczeń dokonuje się we-

dług proporcji wynikającej z danych z roku po-

przedniego (czyli w 2013 roku bierze się dane

z 2012 roku). Ustala się ją na podstawie struk-

tury sprzedaży, czyli udziału rocznego obrotu

z tytułu czynności, w związku z którymi przy-

sługiwało prawo do obniżenia kwoty podatku

należnego w całym obrocie. Po zakończeniu

roku trzeba więc dokonać korekty, biorąc pod

uwagę faktyczne dane (z 2013 rok). Jeżeli pod-

miot rozlicza się miesięcznie, korekty VAT

za 2013 rok należy dokonać w rozliczeniu za

styczeń 2014 roku, składając deklarację VAT-7

do 25 lutego. Natomiast w przypadku rozli-

czających się kwartalnie fi rmy mają czas do

25 kwietnia na złożenie deklaracji VAT-7K.

W księgach rachunkowych roczną korek-

tę VAT naliczonego od nabytych towarów,

materiałów i usług oraz środków trwałych

za ubiegły rok zwiększającą kwotę podatku

naliczonego ujmuje się zapisem: strona Wn

konta 223 – Rozrachunki z urzędem skar-

bowym z tytułu VAT, strona Ma konta 760

– Pozostałe przychody operacyjne. Z kolei

roczną korektę zmniejszającą kwotę podat-

ku naliczonego ewidencjonuje się następu-

jącym zapisem: strona Wn konta 766 – Po-

zostałe koszty operacyjne, strona Ma konta

223 – Rozrachunki z urzędem skarbowym

z tytułu VAT.

Przy tym należy pamiętać, że ewidencja

musi być dokonana w księgach rachunkowych

roku, którego korekta dotyczy, czyli w opisy-

wanym przypadku – 2013 roku. Wynika to

z zasady memoriału, która stanowi, że w księ-

gach rachunkowych należy ująć wszystkie

osiągnięte, przypadające na jej rzecz przychody

i obciążające ją koszty związane z tymi przy-

chodami dotyczące danego roku obrotowego,

niezależnie od terminu ich zapłaty (art. 6 ust.

1 ustawy o rachunkowości).

Można jednak od tego odstąpić, gdy pozwa-

la na to zasada istotności. Jeżeli więc ujęcie

korekty za 2013 rok nie zniekształci wyniku

fi nansowego i nie wpłynie negatywnie na rze-

telny i jasny obraz sytuacji fi nansowej pod-

miotu, można ją zaksięgować w księgach

2014 roku.

Podstawa prawna

Ustawa z 29 września 1994 r. o rachunkowości

(t.j. Dz.U. z 2013 r. poz. 330 z późn. zm.).

Więcej na temat obliczania korekty

rocznej w tygodniku Podatki

Więcej na temat obliczania korekty

Więcej na temat obliczania korekty

i Księgowość, s. C10–C11

Do 25 lutego trzeba poprawić rozliczenia podatku

od towarów i usług za 2013 rok

Roczną korektę VAT naliczonego od nabytych towarów, materiałów i usług oraz środków trwałych zmniejszającą

kwotę podatku naliczonego ujmuje się jako pozostałe koszty operacyjne

Agnieszka Pokojska

agnieszka.pokojska@infor.pl

Jeszcze sześć tygodni zostało na sporządze-

nie sprawozdania finansowego za 2013 rok.

Ponieważ podmioty mają na to trzy mie-

siące od dnia bilansowego (tj. do 31 marca).

Złożenie parafki

Do tego czasu sprawozdanie musi zostać

podpisane przez właściwe osoby (z infor-

macją, kiedy to nastąpiło), a parafka musi

widnieć pod każdym jego elementem skła-

dowym.

Po pierwsze podpis musi złożyć osoba, któ-

rej powierzono prowadzenie ksiąg rachunko-

wych (np. główny księgowy). Nie ma w tym

przypadku znaczenia, czy takie obowiązki

ciążyły na niej w 2013 roku. Liczy się to, kto

prowadzi rozliczenia w momencie tworzenia

sprawozdania za ten okres.

Po drugie podpis składa kierownik jed-

nostki (np. zarząd lub właściciel w przypad-

ku osoby fizycznej prowadzącej działalność

gospodarczą). Jeżeli jest nim organ wielo-

osobowy np. zarząd, sprawozdanie podpisu-

ją wszyscy jego członkowie, niezależnie od

tego, kiedy zostali powołani. Nie mają tu też

znaczenia zasady reprezentacji, wewnętrz-

ny podział funkcji czy odpowiedzialności

za poszczególne sfery działalności spółki.

Gdyby którakolwiek z tych osób odmówiła

podpisania dokumentów sprawozdawczych

to musi to uzasadnić na piśmie.

Niektóre podmioty, jak spółki kapitałowe

mają obowiązek uzupełnienia sprawozda-

nia finansowego o sprawozdanie tworzone

z działalności. Regulacje dotyczące podpi-

su są wtedy identyczne, jak w przypadku

sprawozdania, z tym że dotyczą tylko kie-

rownika jednostki.

Zatwierdzenie roku

Z kolei zatwierdzenie rocznego rozliczenia

ksiąg musi nastąpić najpóźniej sześć miesię-

cy od dnia bilansowego, tj. do końca czerwca.

Przy tym właściwym organem do zatwier-

dzenia jest np. zwyczajne zgromadzenie

wspólników w przypadku spółek z o.o. czy

właściciel – w przypadku działalności gospo-

darczej prowadzonej przez osobę fi zyczną.

Jednak zanim dojdzie do zatwierdzenia,

trzeba udostępnić dokumenty sprawozdaw-

cze. Dotyczy to jednak spółek z o.o., akcyj-

nych czy spółdzielni, a nie np. osób fi zycz-

nych. Dokumenty udostępnia się (pocztą,

e-mailem czy na stronie internetowej) naj-

później na 15 dni przed zgromadzeniem

wspólników, walnym zgromadzeniem ak-

cjonariuszy lub walnym zgromadzeniem

członków albo przedstawicieli członków

spółdzielni.

Zatwierdzenie sprawozdania finanso-

wego powinno mieć formę pisemną, np.

uchwały organu zatwierdzającego czy też

decyzji organu założycielskiego.

Przekazanie

Dokumenty sprawozdawcze podlegają prze-

kazaniu do urzędu skarbowego. Obowiązek

ten zależy od formy działalności, a przepisy

nie przewidują kary za jego niewykonanie.

I tak, osoby fi zyczne wysyłają dokumenty fi -

skusowi najpóźniej 30 kwietnia wraz z de-

klaracją podatkową. Z kolei podatnicy CIT

muszą przekazać roczne sprawozdanie do

urzędu w ciągu dziesięciu dni od daty ich

zatwierdzenia.

Przepisy wymagają też publikacji rocz-

nych raportów. Podmioty, które podlegają

wpisowi do Krajowego Rejestru Sądowe-

go, dokonują tego właśnie w KRS. Aby

wypełnić ten obowiązek sprawozdanie,

przesyła się w terminie 15 dni od jego

zatwierdzenia. W sytuacji gdy właściwy

organ nie zatwierdzi sprawozdania fi-

nansowego w ustawowym terminie (tj.

do końca czerwca), wówczas do KRS skła-

da je dwa razy. Najpierw w ciągu 15 dni

po terminie ustawowym (tj. do 15 lipca),

a następnie w terminie 15 dni po jego

zatwierdzeniu.

Z kolei podmioty, które nie mają obo-

wiązku publikacji sprawozdań w KRS (jak

osoby fizyczne prowadzące działalność go-

spodarczą, czy spółki cywilne), ale poddają

sprawozdania audytowi, muszą ogłaszać

je w Monitorze Sądowym i Gospodarczym

(dalej: MSiG).

Również w tym przypadku dokumenty

przekazuje się do 15 dni od ich zatwier-

dzenia. Sprawozdania finansowe mogą być

złożone w punkcie przyjmowania ogłoszeń

do MSiG albo elektronicznie. W tym drugim

przypadku niezbędny jest kwalifikowany

podpis elektroniczny.

Podstawa prawna

Ustawa z 29 września 1994 r. o rachunkowości

(t.j. Dz.U. z 2009 r. nr 152, poz. 1223 z późn. zm.).

Sprawozdania fi nansowe

sporządzamy do końca marca

Gotowy raport podpisują osoba prowadząca księgi i kierownik jednostki. Dokumenty należy następnie przekazać

do urzędu skarbowego. Podlegają one także publikacji

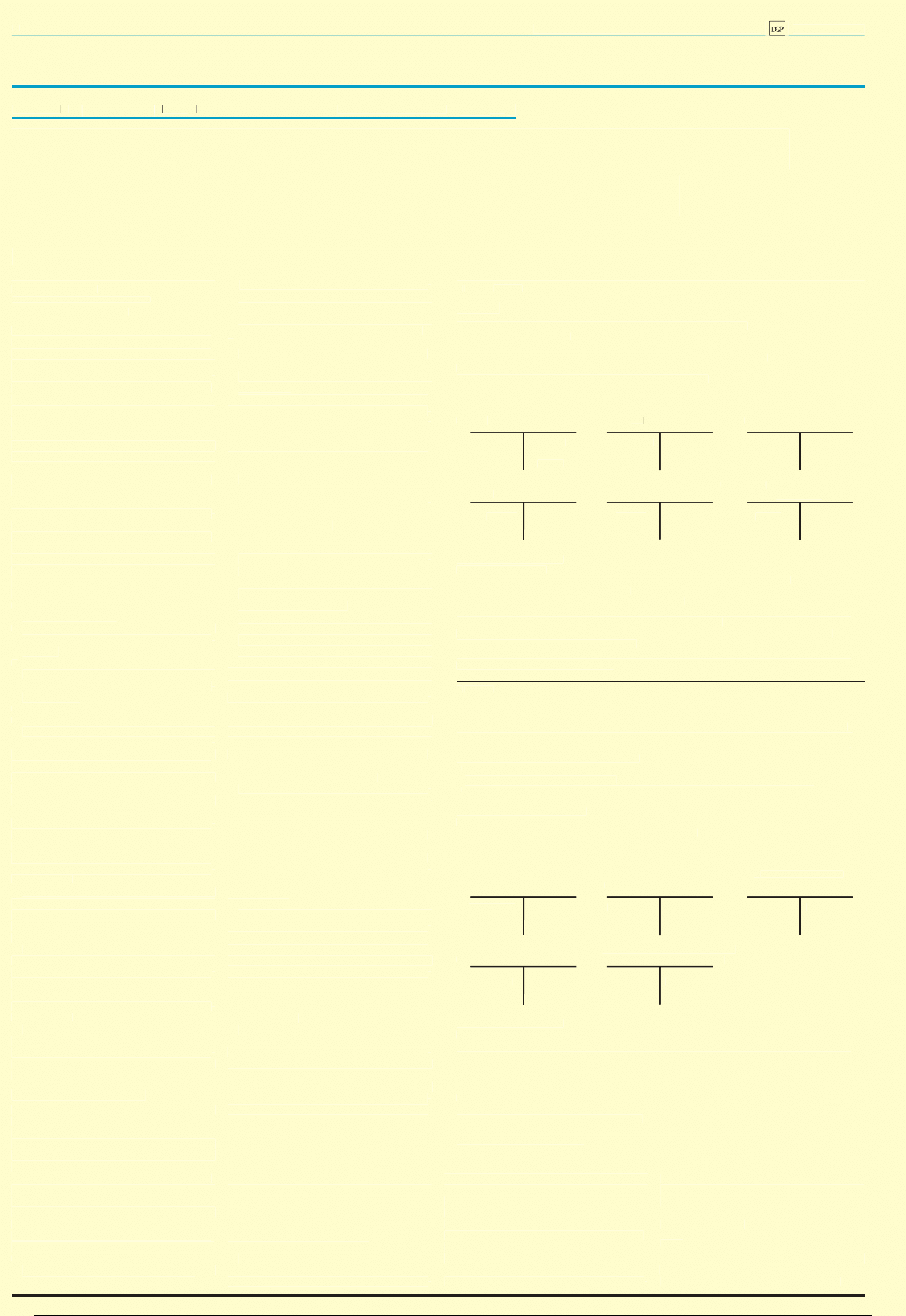

PRZYKŁAD

Doradztwo finansowe

Spółka świadczy opodatkowane stawką podstawową 23 proc. usługi doradztwa fi nansowego oraz

zwolnione od podatku usługi pośrednictwa kredytowego. Ustalona przez nią proporcja wstępna

dla 2013 roku wyniosła 76 proc.

Kwota podatku naliczonego na otrzymanych przez spółkę fakturach dotyczących obu rodzajów działal-

ności wyniosła w 2013 roku 71 800 zł.

Oznacza to, że spółka odliczyła w trakcie 2013 roku 54 568 zł z tej kwoty (71 800 zł x 76 proc.).

Proporcja ostateczna obliczona przez spółkę dla 2013 roku wyniosła 69 proc.

A zatem: P = 69 proc., S = 71 800 zł, O = 54 568 zł. W konsekwencji:

K = (69 proc. x 71 800 zł) – 54 568 zł = 49 542 zł – 54 568 zł = – 5026 zł

Otrzymany wynik ujemny oznacza, że kwota 5026 zł pomniejszy w spółce podatek podlegający odli-

czeniu (musi zostać wykazana ze znakiem minus w poz. 44 deklaracji VAT-7 za styczeń 2014 r. albo

w poz. 44 deklaracji VAT-7K/VAT-7D za I kwartał 2014 r.).

Ewidencja w księgach 2013 r.

Pozostałe

Rozrachunki z urzędem skarbowym

koszty operacyjne

z tytułu VAT

1) 5026

5026 (1

1) 5026

Objaśnienia do schematu:

1. Ujęcie korekty 5026 zł: strona Wn konta 766 – Pozostałe koszty operacyjne, strona Ma konta 223

– Rozrachunki z urzędem skarbowym z tytułu VAT

Kalendarium

Czynności, które należy wykonać w 2014 roku w związku z rozliczeniem ksiąg za 2013 rok

Do:

n

26 marca – sporządzić zestawienie obrotów i sald

n

31 marca – sporządzić jednostkowe i skonsolidowane sprawozdania fi nansowe,

n

30 kwietnia –złożyć sprawozdanie fi nansowe wraz z zeznaniem podatkowym do urzędu

skarbowego w przypadku osób fi zycznych,

n

30 czerwca – organ zatwierdzający musi przyjąć roczne sprawozdanie fi nansowe.

n

10 lipca (tj. w ciągu 10 dni od zatwierdzenia sprawozdania) – złożyć sprawozdanie fi -

nansowe do urzędu skarbowego w przypadku osób prawnych,

n

15 lipca (tj. w ciągu 15 dni od zatwierdzenia sprawozdania) –złożyć sprawozdanie fi -

nansowe w rejestrze sądowym, a w przypadku podmiotów, których sprawozdania są

poddawane obowiązkowemu badaniu i nie podlegają publikacji w KRS (koszt 290 zł)

do Monitora Sądowego i Gospodarczego (koszt 500 zł).

Wygenerowano dnia 2015-02-20 dla loginu: johnprctorbob@gmail.com

1 / 4

EWIDENCJA

II

Dziennik Gazeta Prawna, 17 lutego 2014 nr 32 (3673)

gazetaprawna.pl

Jak prawidłowo zaprezentować wartości

niematerialne i prawne w bilansie

W praktyce w sprawozdaniu najczęściej występuje trzecia grupa obejmująca m.in. autorskie prawa majątkowe

i licencje. Najwięcej problemów jest z tym, co zaliczyć do poszczególnych elementów tej kategorii

dr Katarzyna Trzpioła

Katedra Finansów i Rachunkowości

Uniwersytetu Warszawskiego

Przygotowanie sprawozdania finansowego wy-

maga przede wszystkim zweryfikowania, czy

realizowane w trakcie roku procedury zwią-

zane z ujmowaniem aktywów i pasywów oraz

rejestrowaniem zmian ich wartości były prze-

prowadzane w sposób prawidłowy. Jest to wa-

runek, aby wycena tych składników majątko-

wych i źródeł ich finansowania odzwierciedlała

ich rzeczywisty obraz. Jedną z grup aktywów,

które ze względu na ich dość unikalny i niejed-

norodny charakter sprawiają w praktyce wiele

trudności, są wartości niematerialne i prawne.

Warto przyjrzeć się, na jakie aspekty należy

zwrócić szczególną uwagę, aby prawidłowo za-

prezentować je w sprawozdaniu finansowym.

Wartości niematerialne i prawne (dalej:

WNiP) należą do aktywów trwałych. Są to naby-

te prawa majątkowe i przywileje, które: nadają

się do gospodarczego wykorzystania, jednost-

ka będzie je użytkować dłużej niż rok, zostaną

przeznaczone na jej potrzeby. Zaliczać należy

do nich w szczególności (zgodnie z art. 3 ust. 1

pkt 14 ustawy z 29 września 1994 r. o rachun-

kowości):

■

autorskie prawa majątkowe, prawa pokrew-

ne, licencje, koncesje,

■

prawa do wynalazków, patentów, znaków

towarowych, wzorów użytkowych oraz zdob-

niczych,

■

know-how, czyli wartość uzyskanych in-

formacji związanych z wiedzą w dziedzinie

przemysłowej, naukowej, handlowej lub or-

ganizacyjnej,

■

nabytą wartość firmy oraz

■

koszty zakończonych prac rozwojowych.

Zauważyć należy, iż krąg aktywów, które są

bilansowo ujmowane jako WNiP, różni się nie-

co od tych składników, które zgodnie z art. 16b

ustawy z 15 lutego 1992 r. o CIT należy amorty-

zować podatkowo jako wartości niematerialne.

Z punktu widzenia podatku dochodowego nie

zaliczamy do wartości niematerialnych koncesji

– są one kosztem pośrednim i tylko w sytuacji

gdyby dotyczyły więcej niż jednego roku po-

datkowego są odpisywane w koszty przez kilka

lat. Nie są one też podatkowo wprowadzane do

ewidencji środków trwałych i WNiP, a muszą

być ujęte w takiej ewidencji na potrzeby ra-

chunkowości.

Z punktu widzenia podatkowego spółdzielcze

prawa do lokalu mieszkalnego czy użytkowego

są klasyfikowane jako wartości niematerialne.

Natomiast z punktu widzenia rachunkowości

są to środki trwałe.

Dokonując analizy tytułów, warto zauważyć,

iż w bilansie powinny być też zaprezentowane

aktywa użytkowane na podstawie umowy le-

asingu finansowego. Czyli te, które spełnią co

najmniej jeden spośród siedmiu warunków

określonych w art. 3 ust. 4 pkt 1–7 ustawy o ra-

chunkowości.

Sprawdzić należy, czy nie ujęto wartości nie-

materialnych, które zostały już całkowicie umo-

rzone albo w chwili rozpoczęcia ich użytkowa-

nia podjęto decyzję o jednorazowym odpisie

amortyzacyjnym.

Koszty prac rozwojowych

Pierwszą pozycją prezentowaną w bilansie

są „Koszty prac rozwojowych”, czyli nakłady,

które zostały poniesione na projektowanie,

wykonanie i testowanie prototypów i modeli

doświadczalnych, nowych lub udoskonalonych

materiałów, produktów, urządzeń, systemów.

Ważne jest, aby poniesienie tych kosztów mia-

ło miejsce przed wdrożeniem ich wyników do

produkcji seryjnej. Koszty zakończonych już

prac rozwojowych można zaliczyć do WNiP

oraz wykazać w bilansie za 2013 rok, pod wa-

runkiem że spełniają wszystkie poniższe kry-

teria (art. 33 ust. 2 ustawy o rachunkowości):

■

produkt lub technologia wytwarzania są

ściśle ustalone, a dotyczące ich koszty prac

rozwojowych wiarygodnie określone,

■

techniczna przydatność produktu lub tech-

nologii została stwierdzona oraz odpowied-

nio udokumentowana i na tej podstawie

firma podjęła decyzję o wytwarzaniu tych

produktów lub stosowaniu technologii,

■

koszty prac rozwojowych firma pokryje we-

dług przewidywań – np. dysponuje odpo-

wiednimi badaniami rynku, przychodami ze

sprzedaży tych produktów lub zastosowania

technologii.

Nie prezentuje się w tej pozycji bilansu kosz-

tów prac, które nie zostały jeszcze zakończo-

ne. Są one ujmowane zgodnie z ustawą o ra-

chunkowości jako rozliczenia międzyokresowe

kosztów czynne – krótko- lub długoterminowe,

w zależności od przewidywanego terminu za-

kończenia prac.

Koszty zakończonych prac rozwojowych pod-

legają bilansowo amortyzacji przez okres nie

dłuższy niż 5 lat. Natomiast na potrzeby podat-

ku dochodowego można je zaliczać do kosztów

uzyskania przychodów:

■

w miesiącu, w którym zostały poniesione,

albo począwszy od tego miesiąca w równych

częściach w okresie nie dłuższym niż 12 mie-

sięcy – dotyczy sytuacji, gdy ponoszenie na-

kładów nie zostało jeszcze zakończone,

■

jednorazowo w roku podatkowym, w którym

zostały zakończone, albo

■

poprzez odpisy amortyzacyjne dokonywane

zgodnie z art. 16m ust. 1 pkt 3 ustawy o CIT,

czyli przez okres nie krótszy niż 12 miesięcy.

W świetle powyższego można nie traktować

nakładów na prace rozwojowe podatkowo jako

WNiP i zaliczać je wprost w koszty uzyskania

przychodów. Możliwe jest też ujmowanie ich

jako WNiP i amortyzowanie. Decyzja w tym za-

kresie może być jednym z narzędzi optymaliza-

cji podatkowej. Jednak w przypadku podmiotów,

które poddają swoje sprawozdanie finansowe

badaniu przez biegłego rewidenta, w przypadku

jakichkolwiek rozbieżności w tym zakresie ko-

nieczne będzie rozpoznawanie skutków w od-

roczonym podatku dochodowym.

Koszty zakończonych prac rozwojowych wy-

ceniane są w wysokości rzeczywistych poniesio-

nych kosztów związanych z konstrukcją nowych

albo ulepszonych produktów lub technologii

wytwarzania. Obejmują one zwykle: wynagro-

dzenia pracowników zaangażowanych w prace

rozwojowe, koszty materiałów i usług wyko-

rzystanych w toku prac rozwojowych, amorty-

zację rzeczowego majątku trwałego w części ,

w jakiej został wykorzystany dla potrzeb prac

rozwojowych.

Nie zalicza się do kosztów zakończonych prac

rozwojowych kosztów sprzedaży ani też kosz-

tów poniesionych na prace badawcze. Prace

badawcze to nowatorskie poszukiwania rozwią-

zań mających na celu zdobycie wiedzy. Prace

rozwojowe zaś to już wdrożenie efektów uzy-

skanych w rezultacie prowadzonych prac ba-

dawczych. Koszty prac badawczych będą obcią-

żały pozostałe koszty operacyjne w momencie

ich poniesienia.

Prezentując w sprawozdaniu finansowym

koszty zakończonych prac rozwojowych, należy

je wykazać w bilansie w wartości skorygowa-

nej o odpisy amortyzacyjne i odpisy z tytułu

trwałej utraty wartości. W informacji dodat-

kowej musi zostać ujęta wartość początkowa

brutto, dotychczas dokonane odpisy umorze-

niowe i aktualizacyjne oraz ich zmiany (zarów-

no zwiększenia, jak i zmniejszenia) za bieżący

okres i okres porównawczy.

Wartość firmy

Drugą prezentowaną pozycją jako WNiP jest

„Wartość firmy”, czyli różnica pomiędzy ceną

nabycia firmy lub jej zorganizowanej części

a niższą od niej wartością godziwą przejętych

aktywów pomniejszonych o zobowiązania.

Wartość firmy wyceniana jest do bilansu także

w wartości netto (po zmniejszeniu jej wartości

brutto o odpisy amortyzacyjne).

Szczególną uwagę w tym wypadku należy

zwrócić na odpisy amortyzacyjne – zgodnie

z ustawą o rachunkowości powinny być dokony-

wane przez okres 5 lat. Jednak w uzasadnionych

przypadkach kierownik jednostki może podjąć

decyzję o wydłużeniu tego okresu nawet do

20 lat. Wydłużenie okresu amortyzacji wartości

firmy musi zostać uzasadnione w informacji

dodatkowej. Odpisów amortyzacyjnych doko-

nuje się zawsze metodą liniową i zaliczane są

do pozostałych kosztów operacyjnych (art. 44b

ust. 10 ustawy o rachunkowości). Nie można

zaniechać dokonywania odpisów amortyza-

cyjnych wartości firmy. W tym wypadku nie

można kierować się postanowieniami MSR,

gdzie zgodnie z MSSF 3 „Połączenia jednostek”

wartość firmy jest poddawana wyłącznie testom

na utratę wartości.

Inne

W praktyce najczęściej prezentowana w bilansie

jest jednak trzecia grupa WNiP „Inne wartości

niematerialne i prawne”. Obejmuje ona:

CYKL: WYeLiminuj błędY przY sporządzaniu spraWozdania finansoWego (cz. 1)

przYKład 1

Laptop

Spółka ABC nabyła laptop i zestaw oprogramowania. Składały się na niego:

sprzęt 6500 zł + 23 proc. VAT,

licencja na programowanie operacyjne 1100 zł + 23 proc.,

licencja na oprogramowanie użytkowe (m.in. programy graficzne) na okres 3 lat,

3900 zł + 23 proc. VAT,

licencja na oprogramowanie antywirusowe 680 zł + 23 proc. VAT.

Spółka powinna powyższe nakłady ująć w następujący sposób:

rozliczenie zakupu

VaT naliczony

rozrachunki z dostawcami

1a) 12 180

7600 (2

1b) 2801,40

14 981,40 (1c

3900 (3

680 (4

Wartości niematerialne

pozostałe koszty

Środki trwałe

i prawne

rodzajowe

2) 7600

3) 3900

4) 680

Objaśnienia do schematów:

1. Faktura od dostawcy:

a) strona Wn konta Rozliczenie zakupu 12 180 zł (6500 zł + 1100 zł + 3900 zł + 680 zł);

b) strona Wn konta VAT naliczony 2801,40 zł;

c) strona Ma konta Rozrachunki z dostawcami 14 981,40 zł;

2. Ujęcie środka trwałego laptopa wraz z oprogramowaniem operacyjnym 7600 zł (6500 zł + 1100 zł):

strona Wn konta Środki trwałe, strona Ma konta Rozliczenie zakupu;

3. Ujęcie licencji na oprogramowanie użytkowe 3900 zł: strona Wn konta Wartości niematerialne

i prawne, strona Ma konta Rozliczenie zakupu;

4. Ujęcie licencji na oprogramowanie antywirusowe 680 zł: strona Wn konta Pozostałe koszty rodzajo-

we, strona Ma konta Rozliczenie zakupu.

przYKład 2

Licencja

Spółka ANC posiada nabytą w 2013 roku i przyjętą do użytkowania w maju 2013 r. licencję na oprogra-

mowanie wspomagające procesy zarządzania. Przewidywany okres użyteczności wynosił wtedy 3 lata.

Wartość początkowa licencji to 125 000 zł. W styczniu 2014 r. w czasie prac związanych ze sporządza-

niem sprawozdania za 2013 rok stwierdzono, iż:

n

w związku ze zmianami w grupie kapitałowej oprogramowanie będzie jeszcze użytkowane w ograni-

czonym zakresie tylko do lutego 2015 r.

n

za grudzień 2013 r. konieczny będzie odpis z tytułu utraty wartości w wysokości 30 000 zł

Ustalenie amortyzacji za 2013 rok:

Amortyzacja za 1 miesiąc 125 000 zł / (3 x 12 mcy )= 3472,22 zł

Umorzenie za 2013 rok = 7 miesięcy x 3472, 22 zł = 24 305,54 zł

Księgowania w 2013 roku:

umorzenie wartości

Wartości niematerialne i prawne

amortyzacja

niematerialnych i prawnych

Sp. 125 000

1) 24 305,54

24 305,54 (1

odpisy aktualizujące wartości

pozostałe koszty operacyjne niematerialnych i prawnych

2) 30 000

30 000 (2

Objaśnienia do schematów:

1) Ujęcie amortyzacji za cały 2013 rok 24 305,54 zł: strona Wn konta Amortyzacja, strona Ma konta

Umorzenie wartości niematerialnych i prawnych;

2) Ujęcie odpisu aktualizacyjnego 30 000 zł: strona Wn konta Pozostałe koszty operacyjne, strona Ma

konta Odpisy aktualizujące wartości niematerialnych i prawnych.

Wartość bilansowa w sprawozdaniu za 2013 rok:

125 000 zł – 24 305,54 zł – 30 000 zł = 70 694,46 zł

Ustalenie odpisów amortyzacyjnych za 2014 rok:

Pozostały czas użytkowania od stycznia 2014 r. do lutego 2015 r. = 14 miesięcy

70 694,46 zł/14 mcy = 5049,60 zł

EWIDENCJA

II

Dziennik Gazeta Prawna, 17 lutego 2014 nr 32 (3673)

gazetaprawna.pl

Jak prawidłowo zaprezentować wartości

niematerialne i prawne w bilansie

W praktyce w sprawozdaniu najczęściej występuje trzecia grupa obejmująca m.in. autorskie prawa majątkowe

i licencje. Najwięcej problemów jest z tym, co zaliczyć do poszczególnych elementów tej kategorii

dr Katarzyna Trzpioła

Katedra Finansów i Rachunkowości

Uniwersytetu Warszawskiego

Przygotowanie sprawozdania finansowego wy-

maga przede wszystkim zweryfikowania, czy

realizowane w trakcie roku procedury zwią-

zane z ujmowaniem aktywów i pasywów oraz

rejestrowaniem zmian ich wartości były prze-

prowadzane w sposób prawidłowy. Jest to wa-

runek, aby wycena tych składników majątko-

wych i źródeł ich finansowania odzwierciedlała

ich rzeczywisty obraz. Jedną z grup aktywów,

które ze względu na ich dość unikalny i niejed-

norodny charakter sprawiają w praktyce wiele

trudności, są wartości niematerialne i prawne.

Warto przyjrzeć się, na jakie aspekty należy

zwrócić szczególną uwagę, aby prawidłowo za-

prezentować je w sprawozdaniu finansowym.

Wartości niematerialne i prawne (dalej:

WNiP) należą do aktywów trwałych. Są to naby-

te prawa majątkowe i przywileje, które: nadają

się do gospodarczego wykorzystania, jednost-

ka będzie je użytkować dłużej niż rok, zostaną

przeznaczone na jej potrzeby. Zaliczać należy

do nich w szczególności (zgodnie z art. 3 ust. 1

pkt 14 ustawy z 29 września 1994 r. o rachun-

kowości):

■

autorskie prawa majątkowe, prawa pokrew-

ne, licencje, koncesje,

■

prawa do wynalazków, patentów, znaków

towarowych, wzorów użytkowych oraz zdob-

niczych,

■

know-how, czyli wartość uzyskanych in-

formacji związanych z wiedzą w dziedzinie

przemysłowej, naukowej, handlowej lub or-

ganizacyjnej,

■

nabytą wartość firmy oraz

■

koszty zakończonych prac rozwojowych.

Zauważyć należy, iż krąg aktywów, które są

bilansowo ujmowane jako WNiP, różni się nie-

co od tych składników, które zgodnie z art. 16b

ustawy z 15 lutego 1992 r. o CIT należy amorty-

zować podatkowo jako wartości niematerialne.

Z punktu widzenia podatku dochodowego nie

zaliczamy do wartości niematerialnych koncesji

– są one kosztem pośrednim i tylko w sytuacji

gdyby dotyczyły więcej niż jednego roku po-

datkowego są odpisywane w koszty przez kilka

lat. Nie są one też podatkowo wprowadzane do

ewidencji środków trwałych i WNiP, a muszą

być ujęte w takiej ewidencji na potrzeby ra-

chunkowości.

Z punktu widzenia podatkowego spółdzielcze

prawa do lokalu mieszkalnego czy użytkowego

są klasyfikowane jako wartości niematerialne.

Natomiast z punktu widzenia rachunkowości

są to środki trwałe.

Dokonując analizy tytułów, warto zauważyć,

iż w bilansie powinny być też zaprezentowane

aktywa użytkowane na podstawie umowy le-

asingu finansowego. Czyli te, które spełnią co

najmniej jeden spośród siedmiu warunków

określonych w art. 3 ust. 4 pkt 1–7 ustawy o ra-

chunkowości.

Sprawdzić należy, czy nie ujęto wartości nie-

materialnych, które zostały już całkowicie umo-

rzone albo w chwili rozpoczęcia ich użytkowa-

nia podjęto decyzję o jednorazowym odpisie

amortyzacyjnym.

Koszty prac rozwojowych

Pierwszą pozycją prezentowaną w bilansie

są „Koszty prac rozwojowych”, czyli nakłady,

które zostały poniesione na projektowanie,

wykonanie i testowanie prototypów i modeli

doświadczalnych, nowych lub udoskonalonych

materiałów, produktów, urządzeń, systemów.

Ważne jest, aby poniesienie tych kosztów mia-

ło miejsce przed wdrożeniem ich wyników do

produkcji seryjnej. Koszty zakończonych już

prac rozwojowych można zaliczyć do WNiP

oraz wykazać w bilansie za 2013 rok, pod wa-

runkiem że spełniają wszystkie poniższe kry-

teria (art. 33 ust. 2 ustawy o rachunkowości):

■

produkt lub technologia wytwarzania są

ściśle ustalone, a dotyczące ich koszty prac

rozwojowych wiarygodnie określone,

■

techniczna przydatność produktu lub tech-

nologii została stwierdzona oraz odpowied-

nio udokumentowana i na tej podstawie

firma podjęła decyzję o wytwarzaniu tych

produktów lub stosowaniu technologii,

■

koszty prac rozwojowych firma pokryje we-

dług przewidywań – np. dysponuje odpo-

wiednimi badaniami rynku, przychodami ze

sprzedaży tych produktów lub zastosowania

technologii.

Nie prezentuje się w tej pozycji bilansu kosz-

tów prac, które nie zostały jeszcze zakończo-

ne. Są one ujmowane zgodnie z ustawą o ra-

chunkowości jako rozliczenia międzyokresowe

kosztów czynne – krótko- lub długoterminowe,

w zależności od przewidywanego terminu za-

kończenia prac.

Koszty zakończonych prac rozwojowych pod-

legają bilansowo amortyzacji przez okres nie

dłuższy niż 5 lat. Natomiast na potrzeby podat-

ku dochodowego można je zaliczać do kosztów

uzyskania przychodów:

■

w miesiącu, w którym zostały poniesione,

albo począwszy od tego miesiąca w równych

częściach w okresie nie dłuższym niż 12 mie-

sięcy – dotyczy sytuacji, gdy ponoszenie na-

kładów nie zostało jeszcze zakończone,

■

jednorazowo w roku podatkowym, w którym

zostały zakończone, albo

■

poprzez odpisy amortyzacyjne dokonywane

zgodnie z art. 16m ust. 1 pkt 3 ustawy o CIT,

czyli przez okres nie krótszy niż 12 miesięcy.

W świetle powyższego można nie traktować

nakładów na prace rozwojowe podatkowo jako

WNiP i zaliczać je wprost w koszty uzyskania

przychodów. Możliwe jest też ujmowanie ich

jako WNiP i amortyzowanie. Decyzja w tym za-

kresie może być jednym z narzędzi optymaliza-

cji podatkowej. Jednak w przypadku podmiotów,

które poddają swoje sprawozdanie finansowe

badaniu przez biegłego rewidenta, w przypadku

jakichkolwiek rozbieżności w tym zakresie ko-

nieczne będzie rozpoznawanie skutków w od-

roczonym podatku dochodowym.

Koszty zakończonych prac rozwojowych wy-

ceniane są w wysokości rzeczywistych poniesio-

nych kosztów związanych z konstrukcją nowych

albo ulepszonych produktów lub technologii

wytwarzania. Obejmują one zwykle: wynagro-

dzenia pracowników zaangażowanych w prace

rozwojowe, koszty materiałów i usług wyko-

rzystanych w toku prac rozwojowych, amorty-

zację rzeczowego majątku trwałego w części ,

w jakiej został wykorzystany dla potrzeb prac

rozwojowych.

Nie zalicza się do kosztów zakończonych prac

rozwojowych kosztów sprzedaży ani też kosz-

tów poniesionych na prace badawcze. Prace

badawcze to nowatorskie poszukiwania rozwią-

zań mających na celu zdobycie wiedzy. Prace

rozwojowe zaś to już wdrożenie efektów uzy-

skanych w rezultacie prowadzonych prac ba-

dawczych. Koszty prac badawczych będą obcią-

żały pozostałe koszty operacyjne w momencie

ich poniesienia.

Prezentując w sprawozdaniu finansowym

koszty zakończonych prac rozwojowych, należy

je wykazać w bilansie w wartości skorygowa-

nej o odpisy amortyzacyjne i odpisy z tytułu

trwałej utraty wartości. W informacji dodat-

kowej musi zostać ujęta wartość początkowa

brutto, dotychczas dokonane odpisy umorze-

niowe i aktualizacyjne oraz ich zmiany (zarów-

no zwiększenia, jak i zmniejszenia) za bieżący

okres i okres porównawczy.

Wartość firmy

Drugą prezentowaną pozycją jako WNiP jest

„Wartość firmy”, czyli różnica pomiędzy ceną

nabycia firmy lub jej zorganizowanej części

a niższą od niej wartością godziwą przejętych

aktywów pomniejszonych o zobowiązania.

Wartość firmy wyceniana jest do bilansu także

w wartości netto (po zmniejszeniu jej wartości

brutto o odpisy amortyzacyjne).

Szczególną uwagę w tym wypadku należy

zwrócić na odpisy amortyzacyjne – zgodnie

z ustawą o rachunkowości powinny być dokony-

wane przez okres 5 lat. Jednak w uzasadnionych

przypadkach kierownik jednostki może podjąć

decyzję o wydłużeniu tego okresu nawet do

20 lat. Wydłużenie okresu amortyzacji wartości

firmy musi zostać uzasadnione w informacji

dodatkowej. Odpisów amortyzacyjnych doko-

nuje się zawsze metodą liniową i zaliczane są

do pozostałych kosztów operacyjnych (art. 44b

ust. 10 ustawy o rachunkowości). Nie można

zaniechać dokonywania odpisów amortyza-

cyjnych wartości firmy. W tym wypadku nie

można kierować się postanowieniami MSR,

gdzie zgodnie z MSSF 3 „Połączenia jednostek”

wartość firmy jest poddawana wyłącznie testom

na utratę wartości.

Inne

W praktyce najczęściej prezentowana w bilansie

jest jednak trzecia grupa WNiP „Inne wartości

niematerialne i prawne”. Obejmuje ona:

CYKL: WY

CYKL: W

CYKL: W eLiminuj błędY prz

Y

Y

Y sporządzaniu spra

Y

Y

Wozdania finansoWego (cz. 1)

przYKład 1

Laptop

Spółka ABC nabyła laptop i zestaw oprogramowania. Składały się na niego:

sprzęt 6500 zł + 23 proc. VAT,

licencja na programowanie operacyjne 1100 zł + 23 proc.,

licencja na oprogramowanie użytkowe (m.in. programy graficzne) na okres 3 lat,

3900 zł + 23 proc. VAT,

licencja na oprogramowanie antywirusowe 680 zł + 23 proc. VAT.

Spółka powinna powyższe nakłady ująć w następujący sposób:

rozliczenie zakupu

Va

V

V T naliczony

a

a

rozrachunki z dostawcami

1a) 12 180

7600 (2

1b) 2801,40

14 981,40 (1c

3900 (3

680 (4

Wartości niematerialne

pozostałe koszty

Środki trwałe

i prawne

rodzajowe

2) 7600

3) 3900

4) 680

Objaśnienia do schematów:

1. Faktura od dostawcy:

a) strona Wn konta Rozliczenie zakupu 12 180 zł (6500 zł + 1100 zł + 3900 zł + 680 zł);

b) strona Wn konta VAT naliczony 2801,40 zł;

c) strona Ma konta Rozrachunki z dostawcami 14 981,40 zł;

2. Ujęcie środka trwałego laptopa wraz z oprogramowaniem operacyjnym 7600 zł (6500 zł + 1100 zł):

strona Wn konta Środki trwałe, strona Ma konta Rozliczenie zakupu;

3. Ujęcie licencji na oprogramowanie użytkowe 3900 zł: strona Wn konta Wartości niematerialne

i prawne, strona Ma konta Rozliczenie zakupu;

4. Ujęcie licencji na oprogramowanie antywirusowe 680 zł: strona Wn konta Pozostałe koszty rodzajo-

we, strona Ma konta Rozliczenie zakupu.

przYKład 2

Licencja

Spółka ANC posiada nabytą w 2013 roku i przyjętą do użytkowania w maju 2013 r. licencję na oprogra-

mowanie wspomagające procesy zarządzania. Przewidywany okres użyteczności wynosił wtedy 3 lata.

Wartość początkowa licencji to 125 000 zł. W styczniu 2014 r. w czasie prac związanych ze sporządza-

niem sprawozdania za 2013 rok stwierdzono, iż:

n

w związku ze zmianami w grupie kapitałowej oprogramowanie będzie jeszcze użytkowane w ograni-

czonym zakresie tylko do lutego 2015 r.

n

za grudzień 2013 r. konieczny będzie odpis z tytułu utraty wartości w wysokości 30 000 zł

Ustalenie amortyzacji za 2013 rok:

Amortyzacja za 1 miesiąc 125 000 zł / (3 x 12 mcy )= 3472,22 zł

Umorzenie za 2013 rok = 7 miesięcy x 3472, 22 zł = 24 305,54 zł

Księgowania w 2013 roku:

umorzenie wartości

Wartości niematerialne i prawne

amortyzacja

niematerialnych i prawnych

Sp. 125 000

1) 24 305,54

24 305,54 (1

odpisy aktualizujące wartości

pozostałe koszty operacyjne

niematerialnych i prawnych

2) 30 000

30 000 (2

Objaśnienia do schematów:

1) Ujęcie amortyzacji za cały 2013 rok 24 305,54 zł: strona Wn konta Amortyzacja, strona Ma konta

Umorzenie wartości niematerialnych i prawnych;

2) Ujęcie odpisu aktualizacyjnego 30 000 zł: strona Wn konta Pozostałe koszty operacyjne, strona Ma

konta Odpisy aktualizujące wartości niematerialnych i prawnych.

Wartość bilansowa w sprawozdaniu za 2013 rok:

125 000 zł – 24 305,54 zł – 30 000 zł = 70 694,46 zł

Ustalenie odpisów amortyzacyjnych za 2014 rok:

Pozostały czas użytkowania od stycznia 2014 r. do lutego 2015 r. = 14 miesięcy

70 694,46 zł/14 mcy = 5049,60 zł

Wygenerowano dnia 2015-02-20 dla loginu: johnprctorbob@gmail.com

2 / 4

EwidEncja

iii

Dziennik Gazeta Prawna, 17 lutego 2014 nr 32 (3673)

gazetaprawna.pl

■

autorskie prawa majątkowe, prawa pokrew-

ne, licencje, koncesje,

■

prawa do wynalazków, patentów, znaków

towarowych, wzorów użytkowych oraz zdob-

niczych,

■

know-how (w przypadku wniesienia know-

-how aportem nie będzie podlegała ona

amortyzacji podatkowej, tylko wyłącznie

bilansowej),

■

te wszystkie inne prawa majątkowe, które

nadają się do gospodarczego wykorzystania,

o przewidywanym okresie ekonomicznej uży-

teczności dłuższym niż rok, przeznaczone do

używania na potrzeby firmy (czyli niebędące

inwestycjami).

Najwięcej problemów sprawia identyfikacja,

co jest zaliczane do poszczególnych elemen-

tów tej kategorii. Ma to znaczenie z punktu

widzenia czasu dokonywania odpisów umo-

rzeniowych (także podatkowych). Chodzi tu

szczególnie o kwestie programów komputero-

wych i licencji na oprogramowanie oraz zna-

ków towarowych.

Programy komputerowe

czy licencje na oprogramowanie

Przedmiotem prawa autorskiego jest każdy

przejaw działalności twórczej o indywidualnym

charakterze, ustalony w jakiejkolwiek postaci,

niezależnie od wartości, przeznaczenia i sposo-

bu wyrażenia. Tak stanowi art. 1 ust. 1 ustawy

z 4 lutego 1994 r. o prawie autorskim i pra-

wach pokrewnych (Dz.U. z 2006 r. nr 90, poz.

631 z późn. zm.; dalej: ustawa o prawie autor-

skim). Z przepisów tej ustawy wynika wprost,

że programy komputerowe mogą funkcjono-

wać w ramach autorskich praw majątkowych.

Jednak gdy kupuje się programy komputerowe

z reguły nabywana jest licencja na użytkowa-

nie programu. W przypadku umów licencyj-

nych nie następuje przeniesienie majątkowych

praw autorskich do programu komputerowego,

gdyż przedmiotem tych umów jest prawo do

korzystania z programu komputerowego, na

określonych polach eksploatacji (art. 41 ust. 2

ustawy o prawie autorskim). Z oprogramowa-

niem będziemy mieć do czynienia jedynie wte-

dy, gdy nabyty zostanie klucz uprawniający nie

tylko do dokonywania bardzo istotnych zmian

w strukturze programu, ale też dający możli-

wość sublicencjonowania go osobom trzecim.

Warunki, jakie musi spełniać system in-

formatyczny, by był zdatny do gospodarczego

wykorzystania, to:

1) dostępność dla użytkownika wszystkich

zasobów informacyjnych, które są mu nie-

zbędne dla podejmowania decyzji oraz wy-

konywania przez niego zadań;

2) niezawodność systemu na określonym

poziomie zależnym od specyfiki działalności

organizacji;

3) przetwarzalność;

4) wydajność rozumiana jako zdolność sys-

temu do przesłania i przetwarzania w sensie

fizycznym określonej ilości informacji w jed-

nostce czasu;

5) stabilność systemu, czyli jego odporność

na zakłócenia wewnętrzne i zewnętrzne;

6) bezpieczeństwo, które może być określo-

ne skalą możliwości odzyskania przypadkowo

utraconych danych.

Na cenę nabycia WNiP w postaci licencji

na oprogramowanie komputerowe składać

się powinny także koszty związane z wdro-

żeniem nowych modułów programu kompu-

terowego. Rozumiane w tym przypadku jako

koszty instalacji i uruchomienia nowych mo-

dułów. Włączenie przez ustawodawcę wska-

zanych powyżej kosztów do ceny nabycia,

a tym samym wartości początkowej licencji,

wynika niewątpliwie z faktu, iż ich ponie-

sienie warunkuje możliwość wykorzystania

przedmiotowego składnika majątku w dzia-

łalności gospodarczej podatnika.

Koszty związane z przystosowaniem skład-

nika majątku do prawidłowego używania to:

koszty wdrożenia oprogramowania kompu-

terowego, koszt asysty technicznej w trakcie

wdrożenia, prace testowe sprawdzające po-

prawność działania poszczególnych funk-

cji systemu informatycznego w warunkach

jednostki, wprowadzenie ewentualnych po-

prawek, podróże służbowe związane z wdro-

żeniem programu. Powiększają one cenę

nabycia licencji, tj. wartość początkową sta-

nowiącą dla celów podatkowych podstawę

naliczania odpisów amortyzacyjnych.

Zauważyć też trzeba, że wydatki na nabycie

praw do użytkowania nowych modułów pro-

gramu komputerowego, jak i zezwolenia na

zwiększenie ilości użytkowników tego progra-

mu, należy traktować jako nabycie nowej licen-

cji na użytkowanie programu komputerowego.

W sposób wyjątkowy traktowane są progra-

my komputerowe kupowane łącznie z kom-

puterem (zestawem komputerowym), nie-

zbędne do jego uruchomienia (np. system

operacyjny). Takie oprogramowanie jest uzna-

wane za element zestawu komputerowego

jako środka trwałego, a w konsekwencji jego

wartość powiększa wartość początkową tego

zestawu komputerowego. Natomiast progra-

my użytkowe (niezbędne do realizacji potrzeb

danego użytkownika) traktowane są jako od-

rębne składniki majątku.

[przykład 1]

Warto też podkreślić, iż nakłady poniesio-

ne w związku z ulepszeniem WNiP powinny,

w zależności od okoliczności, zostać zaliczone

w całości do kosztów uzyskania przychodów

albo uznane za nową WNiP podlegającą amor-

tyzacji. Znaczenie dla uznania, że w wyniku

ulepszenia programu komputerowego po-

wstała nowa WNiP, będzie miało uzyskanie

przez podatnika odrębnej licencji. W sytuacji

gdy aktualizacji programu komputerowego

towarzyszy licencja, aktualizacja co do zasady

oznacza nabycie nowej, odrębnej WNiP podle-

gającej amortyzacji. Jeżeli zaś nabycie nowej

aplikacji lub inny sposób ulepszenia programu

następuje w ramach dotychczasowej licen-

cji, nakłady z tym związane zaliczone zosta-

ną bezpośrednio do kosztów, w tym kosztów

uzyskania przychodów jako koszty pośrednie.

Znaki towarowe

Znaki towarowe są WNiP jeśli:

■

stanowią autorskie lub pokrewne prawa

majątkowe albo prawa własności przemy-

słowej,

■

zostaną nabyte nie tylko w formie zakupu,

ale też np. w formie darowizny lub aportu,

■

będą zdatne do gospodarczego wykorzy-

stania w dniu ich przyjęcia do używania,

■

będą używane przez okres przekraczają-

cy rok,

■

będą wykorzystywane w ramach prowa-

dzonej przez jednostkę działalności go-

spodarczej.

Nie ma znaczenia, czy znak towarowy zo-

stał zarejestrowany w Urzędzie Patentowym,

czy też nie. Wynika to z faktu, iż na podstawie

art. 120 ustawy z 30 czerwca 2000 r. – Prawo

własności przemysłowej (t.j. Dz.U. z 2003 r.

nr 119, poz. 1117 z późn. zm.) – znakiem to-

warowym może być każde oznaczenie, które

można przedstawić w sposób graficzny, jeżeli

oznaczenie takie nadaje się do odróżnienia

towarów jednego przedsiębiorstwa, od to-

warów innego.

W sytuacji gdy wysokość opłaty za korzysta-

nie ze znaku towarowego określona jest jako

procent od obrotu, nie będzie ona stanowiła

WNiP podlegającej amortyzacji. Jej wartość

początkowa wyniesie bowiem zero, a zatem

nie będzie podstawy do dokonywania odpi-

sów amortyzacyjnych. Całość kosztów ponie-

sionych w związku z korzystaniem ze znaku

towarowego należy zaliczyć do kosztów uzy-

skania przychodów w momencie ich ponie-

sienia. Stanowisko to znajduje potwierdzenie

w wyrokach WSA, a także w interpretacjach

organów podatkowych (m.in. interpretacja in-

dywidualna dyrektora Izby Skarbowej w Byd-

goszczy z 28 maja 2009 r., nr ITPB3/423-125/09/

MT). W wyroku z 26 stycznia 2011 r. (sygn. akt

I SA/Kr 1695/10) sąd stwierdził, że „opłata li-

cencyjna za korzystanie ze znaku towarowego

podlega uwzględnieniu w kosztach uzyskania

przychodów w dacie poniesienia wydatku, lecz

jedynie w tej części, która uzależniona jest od

wysokości uzyskanego przez spółkę obrotu”.

W bilansie wartość innych wartości nie-

materialnych prezentuje się według sche-

matu.

[przykład 2]

Przy przygotowywaniu bilansu konieczne

jest zweryfikowanie prawidłowości przyjętych

okresów użytkowania tych wartości niema-

terialnych. Przykładowo jeśli są to licencje,

to ważny jest czas, na jaki zostały przyznane,

a nie podatkowa możliwość zamortyzowania

w ciągu 2 lat.

Odpisów z tytułu utraty wartości doko-

nuje się najczęściej w sytuacji, gdy określo-

ne wartości nie będą już tak jak dotychczas

wykorzystywane do działalności podmiotu,

np. nastąpiła zmiana systemu księgowego lub

znaczące zmniejszenie produkcji związanej

z nabytym znakiem towarowym.

Zaliczki na WNiP

Pozycją, o której często się zapomina, przy-

gotowując bilans, są „Zaliczki na wartości

niematerialne i prawne”, czyli kwoty, które

zostały przekazane dostawcom i które nie

zostały rozliczone do dnia bilansowego. Wy-

kazane powinny zostać w wysokości kwot

przekazanych na rzecz zamówień na prawa

majątkowe, np. licencję na program kom-

puterowy.

Podstawa prawna

Ustawa z 29 września 1994 r. o rachunkowości

(t.j. Dz.U. z 2013 r. poz. 330 z późn. zm.).

Ustawa z 15 lutego 1992 r. o podatku dochodowym

od osób prawnych (t.j. Dz.U. z 2011 r. nr 74, poz. 397

z późn. zm.).

Grupy prezentacji WNiP

w bilansie:

1. Koszty zakończonych prac rozwojowych.

2. Wartość firmy.

3. Inne wartości niematerialne i prawne.

4. Zaliczki na wartości niematerialne

i prawne.

Schemat ustalania innych wartości niematerialnych

wartość brutto (cena nabycia) – umorzenie – odpisy z tytułu trwałej utraty wartości

= wartość bilansowa WNiP

Zrobią to na nowym wzorze sprawozdania. Dodano w nim nową część F oraz zmieniono części C i D.

Wprowadzono także obowiązek przekazywania tego formularza wyłącznie w formie elektronicznej

Magdalena Sobczak

magdalena.sobczak@infor.pl

Rb-Z to kwartalne sprawozdanie o stanie zo-

bowiązań według tytułów dłużnych oraz po-

ręczeń i gwarancji. Rozporządzenie ministra

finansów z 25 października 2013 r. zmieniające

rozporządzenie w sprawie sprawozdań jed-

nostek sektora finansów publicznych w za-

kresie operacji finansowych (Dz.U. poz. 1344)

wprowadziło nowy wzór tego sprawozdania

i zmieniło zasady jego wypełniania. Spra-

wozdanie Rb-Z według nowego wzoru po raz

pierwszy sporządza się za IV kwartał 2013 r.

Muszą to zrobić wszystkie jednostki sekto-

ra finansów publicznych, z tym że wykazują

dane w różnych częściach sprawozdania. Zo-

bowiązani do sporządzania tego sprawozdania

składają je w całości, nawet wówczas, gdy nie

występują dane w którejkolwiek jego części.

Omawiane sprawozdanie jest wykorzystywa-

ne dla celów statystycznych. Podstawą do jego

sporządzenia są: ewidencja księgowa jednostki,

sprawozdania lub inne wiarygodne dokumenty

poświadczające istnienie danego zobowiązania

lub należności.

Część A...

W tej części należy wykazać wartość nominalną

zobowiązań jednostki na koniec danego okresu

sprawozdawczego według tytułów dłużnych

(układ przedmiotowy) oraz wobec grup wie-

rzycieli (układ podmiotowy). Jeśli nie ma in-

formacji dotyczącej obrotu papierami warto-

ściowymi na rynku wtórnym, należy wykazać

pierwotnego nabywcę.

...B...

W części B należy wykazać zobowiązania do-

tyczące udzielonych poręczeń i gwarancji. Wy-

kazujemy tu również zobowiązania wymagal-

ne, które należy spłacać za dłużnika (realizacja

umowy poręczenia), wyłączając wzajemne zo-

bowiązania jednostek z tego tytułu.

...C...

Część C została rozszerzona o inne dodatkowe

dane potrzebne do ustalenia limitu zobowiązań

JST i nazywa się „Uzupełniające dane o nie-

których zobowiązaniach jednostki samorządu

terytorialnego”. Obecnie składa się z dwóch

zestawień:

■

C1 – „Kredyty i pożyczki oraz wyemitowane

papiery wartościowe na realizację progra-

mów, projektów lub zadań finansowanych

z udziałem środków, o których mowa w art. 5

ust. 1 pkt 2 ustawy” (chodzi o ustawę o finan-

sach publicznych),

■

C2 – „Dodatkowe dane uzupełniające”.

Dotychczasowa część C stała się obecnie ze-

stawieniem C1 i została rozszerzona o papiery

wartościowe. JST realizując programy i projekty

finansowane z udziałem środków pochodzących

z budżetu Unii Europejskiej oraz niepodlega-

jących zwrotowi środków z pomocy udzielanej

przez państwa członkowskie Europejskiego Po-

rozumienia o Wolnym Handlu (EFTA), mogą

również emitować papiery wartościowe. Dla-

tego wprowadzono taką zmianę. Natomiast

drugie zestawienie C2 zawiera dodatkowe dane

uzupełniające, które mają wpływ na ustalenie

limitu zobowiązań JST. W części tej przedsta-

wiana jest np. spłata zobowiązań przekształ-

conych samodzielnych publicznych zakładów

opieki zdrowotnej (przejęcie zobowiązania).

Zobowiązania te powinny zostać wykazane

w sprawozdaniu Rb-Z w części A.

Warto pamiętać, że dane wykazane przez

JST w wierszach 1 i 3 zestawienia C2 dotyczące

planu powinny być zgodne z planem uchwalo-

nym przez organ stanowiący na koniec okresu

sprawozdawczego.

...D...

Po nowelizacji rozporządzenia zmianie uległa

też część D. Dotychczas dotyczyła ona zobowią-

zań wynikających z zawartych umów na okres

dłuższy niż 6 miesięcy. Obecnie obejmuje krót-

koterminowe zobowiązania wynikające z umów

nienazwanych związanych z finansowaniem

usług, dostaw, robót budowlanych (nie są one

wykazywane w części A). Część tą wypełniają

wszystkie jednostki sektora finansów publicz-

nych, o ile takie dane wystąpią.

...E

Część E przedstawia zobowiązania z tytułu od-

setek, naliczonych na koniec okresu sprawoz-

dawczego jednostki posiadającej osobowość

prawną, z wyłączeniem JST. Wypełniają ją więc

tylko jednostki posiadające osobowość prawną.

Nowość – F

W sprawozdaniu Rb-Z dodano część F – „Lista

jednostek sporządzających sprawozdania”. Wy-

pełniają ją wyłącznie jednostki sporządzające

sprawozdania zbiorcze lub łączne za IV kwar-

tał roku budżetowego. Wykazuje się w tej czę-

ści numer REGON jednostek sporządzających

sprawozdania. Pod liczbą początkową 1 podaje

się REGON jednostki sporządzającej, a numery

jednostek, których sprawozdania obejmuje pod

numerami 1.1, 1.2, 1.3.

Termin

Przypominamy, że zgodnie z rozporządzeniem

w zakresie operacji finansowych 23 lutego mija

termin na przekazanie przez zarządy jedno-

stek samorządu terytorialnego do regional-

nych izb obrachunkowych w formie elektro-

nicznej sprawozdań kwartalnych Rb-Z, Rb-N

za IV kwartał, a także sprawozdań rocznych

Rb-UZ, Rb-UN. Ponieważ w tym roku 23 lutego

przypada w niedzielę, termin ten przesuwa się

na pierwszy dzień roboczy następujący po tym

dniu, czyli 24 lutego.

Podstawa prawna

Rozporządzenie ministra finansów z 4 marca 2010 r.

w sprawie sprawozdań jednostek sektora finansów

publicznych w zakresie operacji finansowych (Dz.U. nr 43,

poz. 247 z późn. zm.).

Ustawa z 27 sierpnia 2009 r. o finansach publicznych

(t.j. Dz.U. z 2013 r. poz. 885 z późn. zm.).

Do 24 lutego JST muszą przekazać Rb-Z za IV kwartał 2013 roku

EwidEncja

iii

Dziennik Gazeta Prawna, 17 lutego 2014 nr 32 (3673)

gazetaprawna.pl

■

autorskie prawa majątkowe, prawa pokrew-

ne, licencje, koncesje,

■

prawa do wynalazków, patentów, znaków

towarowych, wzorów użytkowych oraz zdob-

niczych,

■

know-how (w przypadku wniesienia know-

-how aportem nie będzie podlegała ona

amortyzacji podatkowej, tylko wyłącznie

bilansowej),

■

te wszystkie inne prawa majątkowe, które

nadają się do gospodarczego wykorzystania,

o przewidywanym okresie ekonomicznej uży-

teczności dłuższym niż rok, przeznaczone do

używania na potrzeby firmy (czyli niebędące

inwestycjami).

Najwięcej problemów sprawia identyfikacja,

co jest zaliczane do poszczególnych elemen-

tów tej kategorii. Ma to znaczenie z punktu

widzenia czasu dokonywania odpisów umo-

rzeniowych (także podatkowych). Chodzi tu

szczególnie o kwestie programów komputero-

wych i licencji na oprogramowanie oraz zna-

ków towarowych.

Programy komputerowe

czy licencje na oprogramowanie

Przedmiotem prawa autorskiego jest każdy

przejaw działalności twórczej o indywidualnym

charakterze, ustalony w jakiejkolwiek postaci,

niezależnie od wartości, przeznaczenia i sposo-

bu wyrażenia. Tak stanowi art. 1 ust. 1 ustawy

z 4 lutego 1994 r. o prawie autorskim i pra-

wach pokrewnych (Dz.U. z 2006 r. nr 90, poz.

631 z późn. zm.; dalej: ustawa o prawie autor-

skim). Z przepisów tej ustawy wynika wprost,

że programy komputerowe mogą funkcjono-

wać w ramach autorskich praw majątkowych.

Jednak gdy kupuje się programy komputerowe

z reguły nabywana jest licencja na użytkowa-

nie programu. W przypadku umów licencyj-

nych nie następuje przeniesienie majątkowych

praw autorskich do programu komputerowego,

gdyż przedmiotem tych umów jest prawo do

korzystania z programu komputerowego, na

określonych polach eksploatacji (art. 41 ust. 2

ustawy o prawie autorskim). Z oprogramowa-

niem będziemy mieć do czynienia jedynie wte-

dy, gdy nabyty zostanie klucz uprawniający nie

tylko do dokonywania bardzo istotnych zmian

w strukturze programu, ale też dający możli-

wość sublicencjonowania go osobom trzecim.

Warunki, jakie musi spełniać system in-

formatyczny, by był zdatny do gospodarczego

wykorzystania, to:

1) dostępność dla użytkownika wszystkich

zasobów informacyjnych, które są mu nie-

zbędne dla podejmowania decyzji oraz wy-

konywania przez niego zadań;

2) niezawodność systemu na określonym

poziomie zależnym od specyfiki działalności

organizacji;

3) przetwarzalność;

4) wydajność rozumiana jako zdolność sys-

temu do przesłania i przetwarzania w sensie

fizycznym określonej ilości informacji w jed-

nostce czasu;

5) stabilność systemu, czyli jego odporność

na zakłócenia wewnętrzne i zewnętrzne;

6) bezpieczeństwo, które może być określo-

ne skalą możliwości odzyskania przypadkowo

utraconych danych.

Na cenę nabycia WNiP w postaci licencji

na oprogramowanie komputerowe składać

się powinny także koszty związane z wdro-

żeniem nowych modułów programu kompu-

terowego. Rozumiane w tym przypadku jako

koszty instalacji i uruchomienia nowych mo-

dułów. Włączenie przez ustawodawcę wska-

zanych powyżej kosztów do ceny nabycia,

a tym samym wartości początkowej licencji,

wynika niewątpliwie z faktu, iż ich ponie-

sienie warunkuje możliwość wykorzystania

przedmiotowego składnika majątku w dzia-

łalności gospodarczej podatnika.

Koszty związane z przystosowaniem skład-

nika majątku do prawidłowego używania to:

koszty wdrożenia oprogramowania kompu-

terowego, koszt asysty technicznej w trakcie

wdrożenia, prace testowe sprawdzające po-

prawność działania poszczególnych funk-

cji systemu informatycznego w warunkach

jednostki, wprowadzenie ewentualnych po-

prawek, podróże służbowe związane z wdro-

żeniem programu. Powiększają one cenę

nabycia licencji, tj. wartość początkową sta-

nowiącą dla celów podatkowych podstawę

naliczania odpisów amortyzacyjnych.

Zauważyć też trzeba, że wydatki na nabycie

praw do użytkowania nowych modułów pro-

gramu komputerowego, jak i zezwolenia na

zwiększenie ilości użytkowników tego progra-

mu, należy traktować jako nabycie nowej licen-

cji na użytkowanie programu komputerowego.

W sposób wyjątkowy traktowane są progra-

my komputerowe kupowane łącznie z kom-

puterem (zestawem komputerowym), nie-

zbędne do jego uruchomienia (np. system

operacyjny). Takie oprogramowanie jest uzna-

wane za element zestawu komputerowego

jako środka trwałego, a w konsekwencji jego

wartość powiększa wartość początkową tego

zestawu komputerowego. Natomiast progra-

my użytkowe (niezbędne do realizacji potrzeb

danego użytkownika) traktowane są jako od-

rębne składniki majątku.

[przykład 1]

Warto też podkreślić, iż nakłady poniesio-

ne w związku z ulepszeniem WNiP powinny,

w zależności od okoliczności, zostać zaliczone

w całości do kosztów uzyskania przychodów

albo uznane za nową WNiP podlegającą amor-

tyzacji. Znaczenie dla uznania, że w wyniku

ulepszenia programu komputerowego po-

wstała nowa WNiP, będzie miało uzyskanie

przez podatnika odrębnej licencji. W sytuacji

gdy aktualizacji programu komputerowego

towarzyszy licencja, aktualizacja co do zasady

oznacza nabycie nowej, odrębnej WNiP podle-

gającej amortyzacji. Jeżeli zaś nabycie nowej

aplikacji lub inny sposób ulepszenia programu

następuje w ramach dotychczasowej licen-

cji, nakłady z tym związane zaliczone zosta-

ną bezpośrednio do kosztów, w tym kosztów

uzyskania przychodów jako koszty pośrednie.

Znaki towarowe

Znaki towarowe są WNiP jeśli:

■

stanowią autorskie lub pokrewne prawa

majątkowe albo prawa własności przemy-

słowej,

■

zostaną nabyte nie tylko w formie zakupu,

ale też np. w formie darowizny lub aportu,

■

będą zdatne do gospodarczego wykorzy-

stania w dniu ich przyjęcia do używania,

■

będą używane przez okres przekraczają-

cy rok,

■

będą wykorzystywane w ramach prowa-

dzonej przez jednostkę działalności go-

spodarczej.

Nie ma znaczenia, czy znak towarowy zo-

stał zarejestrowany w Urzędzie Patentowym,

czy też nie. Wynika to z faktu, iż na podstawie

art. 120 ustawy z 30 czerwca 2000 r. – Prawo

własności przemysłowej (t.j. Dz.U. z 2003 r.

nr 119, poz. 1117 z późn. zm.) – znakiem to-

warowym może być każde oznaczenie, które

można przedstawić w sposób graficzny, jeżeli

oznaczenie takie nadaje się do odróżnienia

towarów jednego przedsiębiorstwa, od to-

warów innego.

W sytuacji gdy wysokość opłaty za korzysta-

nie ze znaku towarowego określona jest jako

procent od obrotu, nie będzie ona stanowiła

WNiP podlegającej amortyzacji. Jej wartość

początkowa wyniesie bowiem zero, a zatem

nie będzie podstawy do dokonywania odpi-

sów amortyzacyjnych. Całość kosztów ponie-

sionych w związku z korzystaniem ze znaku

towarowego należy zaliczyć do kosztów uzy-

skania przychodów w momencie ich ponie-

sienia. Stanowisko to znajduje potwierdzenie

w wyrokach WSA, a także w interpretacjach

organów podatkowych (m.in. interpretacja in-

dywidualna dyrektora Izby Skarbowej w Byd-

goszczy z 28 maja 2009 r., nr ITPB3/423-125/09/

MT). W wyroku z 26 stycznia 2011 r. (sygn. akt

I SA/Kr 1695/10) sąd stwierdził, że „opłata li-

cencyjna za korzystanie ze znaku towarowego

podlega uwzględnieniu w kosztach uzyskania

przychodów w dacie poniesienia wydatku, lecz

jedynie w tej części, która uzależniona jest od

wysokości uzyskanego przez spółkę obrotu”.

W bilansie wartość innych wartości nie-

materialnych prezentuje się według sche-

matu.

[przykład 2]

Przy przygotowywaniu bilansu konieczne

jest zweryfikowanie prawidłowości przyjętych

okresów użytkowania tych wartości niema-

terialnych. Przykładowo jeśli są to licencje,

to ważny jest czas, na jaki zostały przyznane,

a nie podatkowa możliwość zamortyzowania

w ciągu 2 lat.

Odpisów z tytułu utraty wartości doko-

nuje się najczęściej w sytuacji, gdy określo-

ne wartości nie będą już tak jak dotychczas

wykorzystywane do działalności podmiotu,

np. nastąpiła zmiana systemu księgowego lub

znaczące zmniejszenie produkcji związanej

z nabytym znakiem towarowym.

Zaliczki na WNiP

Pozycją, o której często się zapomina, przy-

gotowując bilans, są „Zaliczki na wartości

niematerialne i prawne”, czyli kwoty, które

zostały przekazane dostawcom i które nie

zostały rozliczone do dnia bilansowego. Wy-

kazane powinny zostać w wysokości kwot

przekazanych na rzecz zamówień na prawa

majątkowe, np. licencję na program kom-

puterowy.

Podstawa prawna

Ustawa z 29 września 1994 r. o rachunkowości

(t.j. Dz.U. z 2013 r. poz. 330 z późn. zm.).

Ustawa z 15 lutego 1992 r. o podatku dochodowym

od osób prawnych (t.j. Dz.U. z 2011 r. nr 74, poz. 397

z późn. zm.).

Grupy prezentacji WNiP

w bilansie:

1. Koszty zakończonych prac rozwojowych.

2. Wartość firmy.

3. Inne wartości niematerialne i prawne.

4. Zaliczki na wartości niematerialne

i prawne.

Schemat ustalania innych wartości niematerialnych

wartość brutto (cena nabycia) – umorzenie – odpisy z tytułu trwałej utraty wartości

= wartość bilansowa WNiP

Zrobią to na nowym wzorze sprawozdania. Dodano w nim nową część F oraz zmieniono części C i D.

Wprowadzono także obowiązek przekazywania tego formularza wyłącznie w formie elektronicznej

Magdalena Sobczak

magdalena.sobczak@infor.pl

Rb-Z to kwartalne sprawozdanie o stanie zo-

bowiązań według tytułów dłużnych oraz po-

ręczeń i gwarancji. Rozporządzenie ministra

finansów z 25 października 2013 r. zmieniające

rozporządzenie w sprawie sprawozdań jed-

nostek sektora finansów publicznych w za-

kresie operacji finansowych (Dz.U. poz. 1344)

wprowadziło nowy wzór tego sprawozdania

i zmieniło zasady jego wypełniania. Spra-

wozdanie Rb-Z według nowego wzoru po raz

pierwszy sporządza się za IV kwartał 2013 r.

Muszą to zrobić wszystkie jednostki sekto-

ra finansów publicznych, z tym że wykazują

dane w różnych częściach sprawozdania. Zo-

bowiązani do sporządzania tego sprawozdania

składają je w całości, nawet wówczas, gdy nie

występują dane w którejkolwiek jego części.

Omawiane sprawozdanie jest wykorzystywa-

ne dla celów statystycznych. Podstawą do jego

sporządzenia są: ewidencja księgowa jednostki,

sprawozdania lub inne wiarygodne dokumenty

poświadczające istnienie danego zobowiązania

lub należności.

Część A...

W tej części należy wykazać wartość nominalną

zobowiązań jednostki na koniec danego okresu

sprawozdawczego według tytułów dłużnych

(układ przedmiotowy) oraz wobec grup wie-

rzycieli (układ podmiotowy). Jeśli nie ma in-

formacji dotyczącej obrotu papierami warto-

ściowymi na rynku wtórnym, należy wykazać

pierwotnego nabywcę.

...B...

W części B należy wykazać zobowiązania do-

tyczące udzielonych poręczeń i gwarancji. Wy-

kazujemy tu również zobowiązania wymagal-

ne, które należy spłacać za dłużnika (realizacja

umowy poręczenia), wyłączając wzajemne zo-

bowiązania jednostek z tego tytułu.

...C...

Część C została rozszerzona o inne dodatkowe

dane potrzebne do ustalenia limitu zobowiązań

JST i nazywa się „Uzupełniające dane o nie-

których zobowiązaniach jednostki samorządu

terytorialnego”. Obecnie składa się z dwóch

zestawień:

■

C1 – „Kredyty i pożyczki oraz wyemitowane

papiery wartościowe na realizację progra-

mów, projektów lub zadań finansowanych

z udziałem środków, o których mowa w art. 5

ust. 1 pkt 2 ustawy” (chodzi o ustawę o finan-

sach publicznych),

■

C2 – „Dodatkowe dane uzupełniające”.

Dotychczasowa część C stała się obecnie ze-

stawieniem C1 i została rozszerzona o papiery

wartościowe. JST realizując programy i projekty

finansowane z udziałem środków pochodzących

z budżetu Unii Europejskiej oraz niepodlega-

jących zwrotowi środków z pomocy udzielanej

przez państwa członkowskie Europejskiego Po-

rozumienia o Wolnym Handlu (EFTA), mogą

również emitować papiery wartościowe. Dla-

tego wprowadzono taką zmianę. Natomiast

drugie zestawienie C2 zawiera dodatkowe dane

uzupełniające, które mają wpływ na ustalenie

limitu zobowiązań JST. W części tej przedsta-

wiana jest np. spłata zobowiązań przekształ-

conych samodzielnych publicznych zakładów

opieki zdrowotnej (przejęcie zobowiązania).

Zobowiązania te powinny zostać wykazane

w sprawozdaniu Rb-Z w części A.

Warto pamiętać, że dane wykazane przez

JST w wierszach 1 i 3 zestawienia C2 dotyczące

planu powinny być zgodne z planem uchwalo-

nym przez organ stanowiący na koniec okresu

sprawozdawczego.

...D...

Po nowelizacji rozporządzenia zmianie uległa

też część D. Dotychczas dotyczyła ona zobowią-

zań wynikających z zawartych umów na okres

dłuższy niż 6 miesięcy. Obecnie obejmuje krót-

koterminowe zobowiązania wynikające z umów

nienazwanych związanych z finansowaniem

usług, dostaw, robót budowlanych (nie są one

wykazywane w części A). Część tą wypełniają

wszystkie jednostki sektora finansów publicz-

nych, o ile takie dane wystąpią.

...E

Część E przedstawia zobowiązania z tytułu od-

setek, naliczonych na koniec okresu sprawoz-

dawczego jednostki posiadającej osobowość

prawną, z wyłączeniem JST. Wypełniają ją więc

tylko jednostki posiadające osobowość prawną.

Nowość – F

W sprawozdaniu Rb-Z dodano część F – „Lista

jednostek sporządzających sprawozdania”. Wy-

pełniają ją wyłącznie jednostki sporządzające

sprawozdania zbiorcze lub łączne za IV kwar-

tał roku budżetowego. Wykazuje się w tej czę-

ści numer REGON jednostek sporządzających

sprawozdania. Pod liczbą początkową 1 podaje

się REGON jednostki sporządzającej, a numery

jednostek, których sprawozdania obejmuje pod

numerami 1.1, 1.2, 1.3.

Termin

Przypominamy, że zgodnie z rozporządzeniem

w zakresie operacji finansowych 23 lutego mija

termin na przekazanie przez zarządy jedno-

stek samorządu terytorialnego do regional-

nych izb obrachunkowych w formie elektro-

nicznej sprawozdań kwartalnych Rb-Z, Rb-N

za IV kwartał, a także sprawozdań rocznych

Rb-UZ, Rb-UN. Ponieważ w tym roku 23 lutego

przypada w niedzielę, termin ten przesuwa się

na pierwszy dzień roboczy następujący po tym

dniu, czyli 24 lutego.

Podstawa prawna

Rozporządzenie ministra finansów z 4 marca 2010 r.

w sprawie sprawozdań jednostek sektora finansów

publicznych w zakresie operacji finansowych (Dz.U. nr 43,

poz. 247 z późn. zm.).

Ustawa z 27 sierpnia 2009 r. o finansach publicznych

(t.j. Dz.U. z 2013 r. poz. 885 z późn. zm.).

Do 24 lutego JST muszą przekazać Rb-Z za IV kwartał 2013 roku

Wygenerowano dnia 2015-02-20 dla loginu: johnprctorbob@gmail.com

3 / 4

Sfera budżetowa

IV

Dziennik Gazeta Prawna, 17 lutego 2014 nr 32 (3673)

gazetaprawna.pl

Kiedy dostosowanie sądu do potrzeb osób niepełnosprawnych jest strukturalne

W jakim obszarze trzeba zapisać wydatki ponoszone przez teatr

Która jednostka powinna wykazać w sprawozdaniu poniesione wydatki

W którym kodzie ująć zakup projektora dla szkoły

Jak przedstawić wydatki na wyjazd służbowy pracowników

Czy szkolenia zatrudnionych w ośrodku sportu i rekreacji ujmuje się w sprawozdaniu

Do budynku sądu został dobudowany

podjazd dla osób niepełnosprawnych. Mo-

dernizacji uległy także windy mieszczą-

ce się w budynku. W którym kodzie należy

wykazać poniesione wydatki?

Wydatki poniesione na dostosowanie budyn-

ku sądu na potrzeby osób niepełnospraw-

nych (czyli dobudowanie podjazdu dla osób nie-

pełnosprawnych, modernizacja wind w celu

przystosowania ich dla osób niepełnospraw-

nych) nie stanowią wydatku strukturalnego

w przypadku budynku sądu.

Wyjątek stanowi sytuacja, gdy budynek

sądu jest wpisany do rejestru zabytków – wte-

dy wydatki poniesione na dostosowanie go

do potrzeb osób niepełnosprawnych należy

wykazać w obszarze VII. Kultura, w kodzie

58. Ochrona i zachowanie dziedzictwa kul-

turowego.

Podstawa prawna

Rozporządzenie ministra finansów z 10 marca 2010 r.

w sprawie szczegółowej klasyfikacji wydatków struktural-

nych (Dz.U. nr 44, poz. 255).

Czy do wydatków ponoszonych przez teatr

należy zaliczyć wydatki związane z or-

ganizacją premier, wydatki poniesione

w związku z udziałem zespołu tanecznego

w festiwalu oraz wydatki w zakresie dzia-

łalności edukacyjnej?

Do wydatków strukturalnych należy zaliczyć

wydatki poniesione na organizację imprez,

a także działalność promocyjną i edukacyjną,

kampanie promocyjne w kraju i za granicą,

których celem jest promocja kultury, w tym

udział w wystawach (także imprezy wysta-

wiennicze oraz ekspozycje) i w imprezach

kulturalnych.

Wydatkiem strukturalnym będzie także

organizacja imprez kulturalnych o znacze-

niu lokalnym, regionalnym i ponadregio-

nalnym, w szczególności festiwali, targów

w obrębie sfery kultury, wystaw i przeglądów

form artystycznych. Takim wydatkiem będzie

np. koszt udziału zespołu folklorystycznego

lub tanecznego w festiwalu (diety, przejazdy,

koszty zakwaterowania, stroje itp.).

W zakresie działalności edukacyjnej może

to być organizacja imprez z konkursami wie-

dzy (należy zaliczyć wszystkie koszty wraz

z zakupem nagród dla uczestników) z zakresu

wiedzy o regionie, wiedzy o środowisku na-

turalnym w regionie, udzielania pierwszej

pomocy, bezpieczeństwa na drodze itp.

Należy jednocześnie pamiętać o zasadzie

dotyczącej organizacji imprez – mają one być

nieodpłatne dla uczestników, aby wydatki

poniesione na nie mogły stanowić wydatki

strukturalne.

Wydatki poniesione na wymienione cele

należy ująć w obszarze VII. Kultura, w kodzie

60. Inne wsparcie dla poprawy usług w za-

kresie kultury.

Z kolei premiery przygotowywanych przed-

stawień nie spełniają wymienionych wa-

runków, w związku z tym nie można uznać

kosztów związanych z organizacją premier

za wydatki strukturalne.

Podstawa prawna

Rozporządzenie ministra finansów z 10 marca 2010 r.

w sprawie szczegółowej klasyfikacji wydatków struktural-

nych (Dz.U. nr 44, poz. 255).

Gmina otrzymuje środki z wojewódzkie-

go funduszu ochrony środowiska. Środki te

przeznaczane są na edukację ekologiczną.

Kto powinien wykazać te wydatki – gmina

czy WFOŚ – i w którym kodzie?

Zgodnie z zapisem umieszczonym w załącz-

niku nr 40 do rozporządzenia ministra fi-

nansów w sprawie sprawozdawczości budże-

towej, stanowiącym instrukcję sporządzania

sprawozdań Rb-WSa i Rb-WSb o wydatkach

strukturalnych, przekazanie krajowych środ-

ków publicznych na zadanie realizowane

przez inną jednostkę sektora jest przepły-

wem środków finansowych pomiędzy jed-

nostkami sektora finansów publicznych.

Wydatek ten powinien być wykazany wy-

łącznie przez jednostkę, która realizowała

dane zadanie.

W tym przypadku wojewódzki fundusz

ochrony środowiska (dalej: WFOŚ) przekazuje

środki gminie na realizację zadania – edukacji

ekologicznej. Gmina jako jednostka, która to

zadanie realizuje, wykazuje poniesione wy-

datki w sprawozdaniu Rb-WSa w obszarze V.

Ochrona środowiska i zapobieganie zagroże-

niom, w kodzie 53. Zapobieganie zagrożeniom

naturalnym i technologicznym (w tym opra-

cowanie i wdrażanie planów i instrumentów

zapobiegania i zarządzania zagrożeniami).

Podstawa prawna

Rozporządzenie ministra finansów z 16 stycznia 2014 r.

w sprawie sprawozdawczości budżetowej (Dz.U. poz. 119).

Rozporządzenie ministra finansów z 10 marca 2010 r.

w sprawie szczegółowej klasyfikacji wydatków struktural-

nych (Dz.U. nr 44, poz. 255).

W ramach wyposażenia szkoła dokonała

zakupu projektora. Czy wydatek ten będzie

wydatkiem strukturalnym?

Tak, zakup przez szkołę projektora, który

został zaksięgowany jako wyposażenie, sta-

nowi wydatek strukturalny, który należy

wykazać w obszarze XII. Poprawa jakości

kapitału ludzkiego, w kodzie 73. Działania

na rzecz zwiększenia udziału w kształceniu

i szkoleniu przez całe życie, w szczególności

poprzez przedsięwzięcia na rzecz ograni-

czenia przedwczesnej rezygnacji z dalszej

nauki w szkole, minimalizowania dyskry-

minacji ze względu na płeć oraz poprawy

jakości i dostępu do kształcenia na poziomie

podstawowym, gimnazjalnym i ponadgim-

nazjalnym oraz kształcenia i szkoleń na po-

ziomie wyższym – o ile projektor służy do

prowadzenia zajęć.

Ogólnie w kodzie 73 należy wykazywać

zakup nowego, dodatkowego sprzętu mul-

timedialnego do prowadzenia zajęć w celu

wdrożenia nowych, innowacyjnych form na-

uczania i oceniania cechujących się wyższą

skutecznością niż formy tradycyjne, np. wy-

posażenie sal dydaktycznych w:

■

telewizory,

■

rzutniki,

■

projektory,

■

odtwarzacze DVD,

■

tablice interaktywne itp.

Natomiast w przypadku zakupu urządzeń

i pomocy dydaktycznych związanego z mo-

dernizacją i podnoszeniem jakości świad-

czonych usług lub wprowadzeniem nowych

usług i funkcji, poniesione wydatki należy

ująć w obszarze XIII. Inwestycje w infrastruk-

turę społeczną, w kodzie 75. Infrastruktura

edukacji.

Podstawa prawna

Rozporządzenie ministra finansów z 10 marca 2010 r.

w sprawie szczegółowej klasyfikacji wydatków struktural-

nych (Dz.U. nr 44, poz. 255).

Czy rozliczenie delegacji pracownika

ośrodka pomocy rodzinie w związku z wy-

jazdem służbowym na szkolenie będzie

wydatkiem strukturalnym ujmowanym

w obszarze XV, w kodzie 81?

Tak, rozliczenie delegacji w związku z wy-

jazdem służbowym na szkolenie stanowi

wydatek strukturalny. Wydatki ponoszone

na szkolenia pracowników instytucji pomo-

cy społecznej i integracji społecznej należy

wykazywać w obszarze X. Poprawa dostępu

do zatrudnienia i jego trwałości, w kodzie

65. Modernizacja i wzmacnianie instytucji

rynku pracy.

Z kolei wydatki ponoszone na szkolenia

pracowników administracyjnych, służb

finansowo-księgowych należy wykazy-

wać w obszarze XV. Wzmacnianie zdolno-

ści instytucjonalnych na poziomie krajo-

wym, regionalnym i lokalnym, w kodzie 81.

Rozwiązania na rzecz podniesienia jakości

opracowania, monitorowania, ewaluacji

polityk i programów na poziomie krajo-

wym, regionalnym i lokalnym, wzmocnie-

nie zdolności w zakresie realizacji polityk

i programów.

Podstawa prawna

Rozporządzenie ministra finansów z 10 marca 2010 r.

w sprawie szczegółowej klasyfikacji wydatków struktural-

nych (Dz.U. nr 44, poz. 255).

Pracownicy ośrodka sportu i rekreacji odbyli

szkolenia, które podniosły ich kwalifika-

cje z zakresu: obsługi, konserwacji i napraw

pomp, wentylatorów, dmuchaw o mocy

powyżej 20 kW, sprężarek oraz instalacji

sprężonego powietrza o mocy powyżej

20 kW, aparatury kontrolno-pomiarowej

i urządzeń automatycznej regulacji. Czy sta-

nowią one wydatki strukturalne i należy je

ujmować w sprawozdaniu?

Nie, w przypadku ośrodka sportu i rekreacji

w sprawozdaniu o wydatkach strukturalnych

należy ujmować jedynie wydatki ponoszo-

ne na szkolenia kadr finansowo-księgowych

i administracyjnych. Natomiast wymienio-

nych w pytaniu szkoleń nie należy ujmować

w wydatkach strukturalnych.

Ogólnie koszty szkoleń personelu technicz-

nego/pomocniczego (konserwatorzy, sprzą-

taczki, pracownicy stołówek, woźne itp.) nie

są uznawane za wydatki strukturalne.

Podstawa prawna

Rozporządzenie ministra finansów z 10 marca 2010 r.

w sprawie szczegółowej klasyfikacji wydatków struktural-

nych (Dz.U. nr 44, poz. 255).

PORADNIA RAchuNkOwA

AgAtA PiłAt

specjalista z Ministerstwa Finansów

AuTOPROMOcjA

Kontak

t: 22 761

31 27, pren

ume

ratadgp@infor.pl

Więcej na: www.gazeta

pra

awna.pl/of

erta2014

Wejdź na:

www.gazetaprawna.pl/archiwumdgp

Masz prenumeratę DGP?

2002 - 2013

Jako

prenumerator

zyskujesz

bezpłatny dostęp

do wszystkich

tekstów z gazety

i jej dodatków