Międzynarodowe Stosunki Gospodarcze

CE UW

Wykład 9 – Kurs walutowy i rynek walutowy

dr Leszek Wincenciak

Wykład 9 – Kurs walutowy i rynek walutowy

2/34

Plan wykładu:

Kurs walutowy i rynek walutowy – definicje

Rynek walutowy – uczestnicy

Rynek walutowy – charakterystyka i rodzaje transakcji

Rynek kasowy – spot exchange market

Rynek terminowy – forward exchange market

Ryzyko kursowe

Wykład 9 – Kurs walutowy i rynek walutowy

Kurs walutowy i rynek walutowy – definicje

3/34

Kurs walutowy i rynek walutowy – definicje i oznaczenia

DEFINICJA: rynek walutowy jest rynkiem, na którym wymieniane

są waluty jednych krajów na waluty innych krajów.

DEFINICJA: nominalny kurs walutowy jest ceną jednej waluty

wyrażoną w innej walucie. Kurs walutowy można podawać na dwa

sposoby:

◮

w kwotowaniu bezpośrednim (price quotation) – podając cenę

walut obcych w walucie krajowej

◮

w kwotowaniu pośrednim (volume quotation) – podając ile

kosztuje waluta krajowa w walutach obcych

Wykład 9 – Kurs walutowy i rynek walutowy

Kurs walutowy i rynek walutowy – definicje

4/34

Kurs walutowy i rynek walutowy – definicje i oznaczenia

◮

Oznaczenie kursu walutowego – E, kwotowanie bezpośrednie

◮

Będziemy zapisywać 3,60 PLN/USD lub USD/PLN 3,60 na

oznaczenie kursu dolara wyrażonego w złotych

◮

Wzrost kursu w tej konwencji, oznacza deprecjację waluty

krajowej (złotego) oraz aprecjację waluty zagranicznej (dolara)

◮

Stopa aprecjacji dolara nie równa się stopie deprecjacji złotego

◮

Przykład: kurs dolara zmienia się z E

1

= 3

,50 do E

2

= 3

,60.

Oznacza to, że dolar aprecjonuje się w tym okresie o 2,86%.

O ile deprecjonuje się złoty? Kurs złotego w okresie pierwszym

wynosi 1/E

1

= 0

.2857, zaś w okresie drugim 1/E

2

= 0

,2778.

Stopa deprecjacji złotego wyniosła zatem 2,77%

Wykład 9 – Kurs walutowy i rynek walutowy

Kurs walutowy i rynek walutowy – definicje

5/34

Kurs walutowy jako cena rynkowa

◮

Kurs walutowy to najważniejsza cena w gospodarce otwartej

◮

Cena jest parametrem ustalanym na rynku

◮

W systemie kursu płynnego kurs walutowy jest wynikiem

interakcji miedzy popytem a podażą na waluty na rynku

walutowym

◮

Z punktu widzenia bilansu płatniczego – transakcje

księgowane po stronie debetowej zwiększają popyt na waluty

obce, zaś te księgowane po stronie kredytowej stanowią wzrost

podaży walut obcych

Wykład 9 – Kurs walutowy i rynek walutowy

Kurs walutowy i rynek walutowy – definicje

6/34

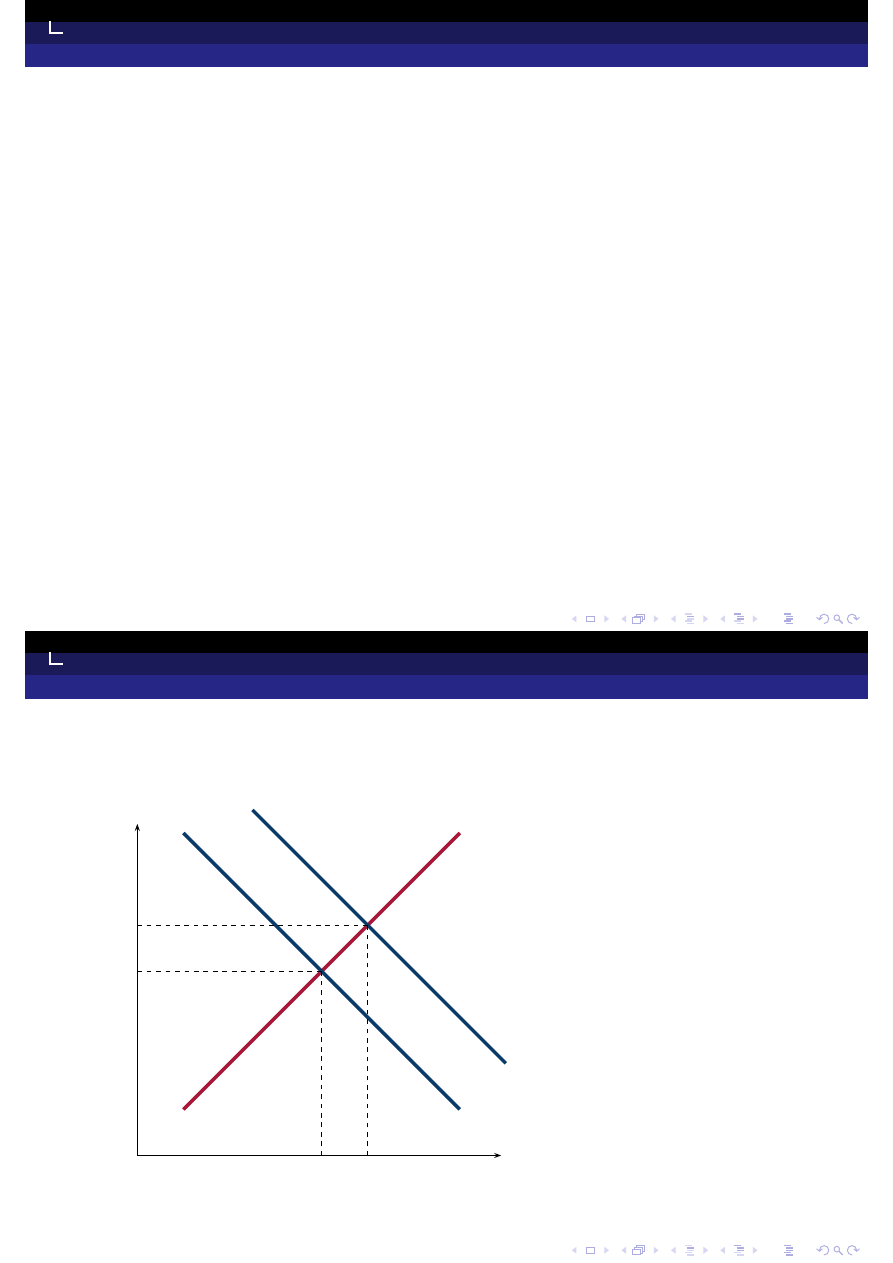

Popyt i podaż na rynku walutowym

D

$

S

$

b

b

E

0

Q

0

$

Q

$

E

zł

/

$

D

′

$

b

b

E

1

Q

1

$

Wykład 9 – Kurs walutowy i rynek walutowy

Kurs walutowy i rynek walutowy – definicje

7/34

Zmiany popytu i podaży na rynku walutowym

Kurs ustala się pod wpływem popytu na daną walutę i jej podaży.

Przykładowe czynniki powodujące ich zmiany:

◮

Handel zagraniczny – wzrost przychodów z eksportu powoduje

wzrost podaży walut obcych (kurs spada), wzrost importu

powiększa popyt na waluty obce (kurs rośnie)

◮

Wynagrodzenia czynników produkcji – wynagrodzenia należne

zagranicy powiększają popyt na waluty obce (kurs rośnie)

◮

Przepływy kapitału – napływ kapitału zagranicznego

powiększa podaż walut obcych (kurs maleje)

Wykład 9 – Kurs walutowy i rynek walutowy

Kurs walutowy i rynek walutowy – definicje

8/34

Efektywny kurs walutowy

DEFINICJA: nominalnym efektywnym kursem walutowym

(

N

ominal

E

ffective

E

xchange

R

ate

) nazywamy kurs waluty danego

kraju względem koszyka walut jego partnerów handlowych, gdzie

wagami każdej waluty są udziały danego partnera w wymianie

handlowej.

N EER =

N

X

i=1

s

i

E

i

Wykład 9 – Kurs walutowy i rynek walutowy

Kurs walutowy i rynek walutowy – definicje

9/34

Realny kurs walutowy

DEFINICJA: Realny kurs walutowy (

R

eal

E

xchange

R

ate

) jest to

cena zagranicznego koszyka konsumpcyjnego wyrażona w walucie

krajowej w relacji do ceny krajowego koszyka konsumpcyjnego:

RER =

EP

∗

P

DEFINICJA: Realny efektywny kurs walutowy

R

eal

E

ffective

E

xchange

R

ate

to względna cena koszyka konsumpcyjnego

partnerów handlowych ważona udziałami w handlu w relacji do

ceny krajowego koszyka konsumpcyjnego:

REER =

P

N

i=1

s

i

E

i

P

∗

i

P

Wykład 9 – Kurs walutowy i rynek walutowy

Kurs walutowy i rynek walutowy – definicje

10/34

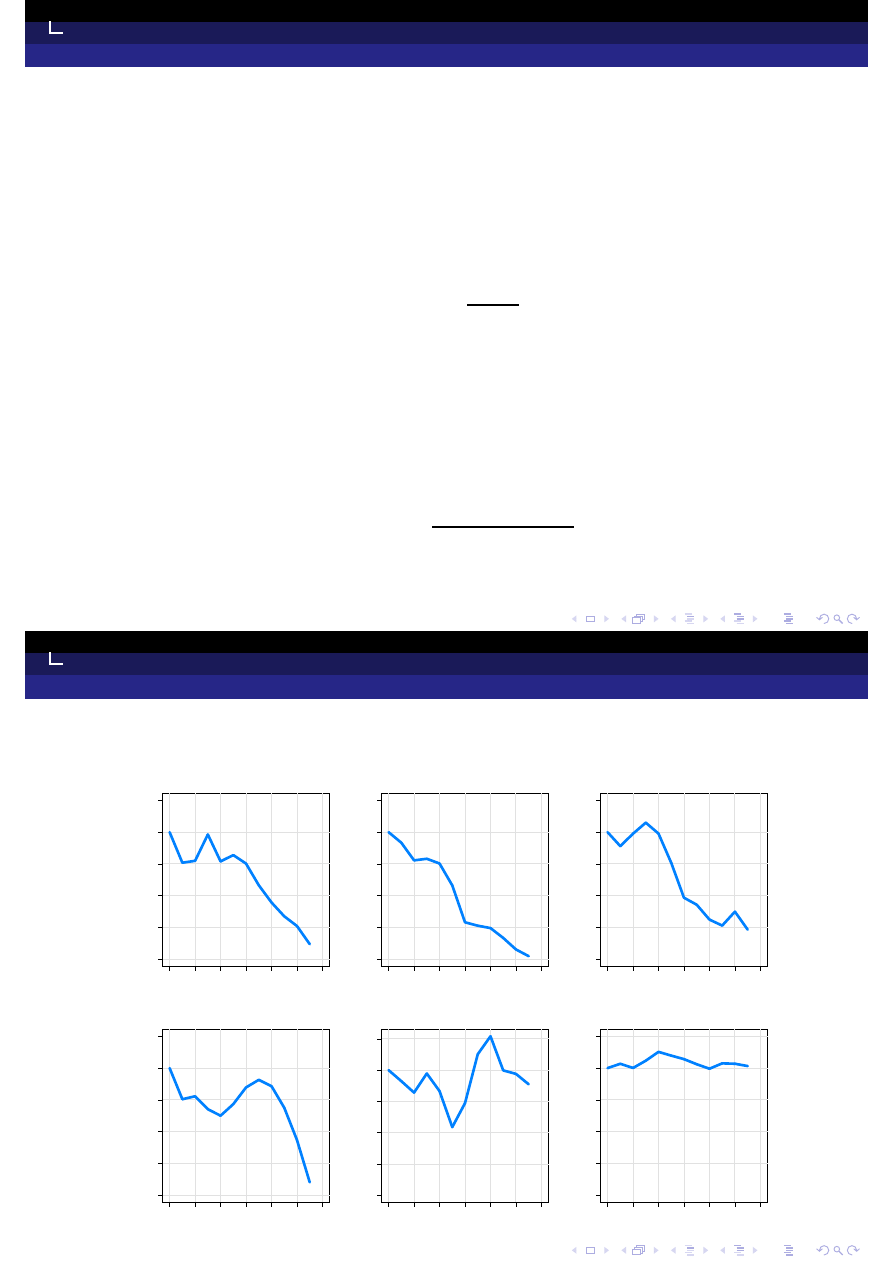

Realny efektywny kurs walutowy

60

70

80

90

100

110

1996 1998 2000 2002 2004 2006 2008

Slovakia

60

70

80

90

100

110

1996 1998 2000 2002 2004 2006 2008

Czech Republic

60

70

80

90

100

110

1996 1998 2000 2002 2004 2006 2008

Hungary

60

70

80

90

100

110

1996 1998 2000 2002 2004 2006 2008

Latvia

60

70

80

90

100

110

1996 1998 2000 2002 2004 2006 2008

Poland

60

70

80

90

100

110

1996 1998 2000 2002 2004 2006 2008

Slovenia

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – uczestnicy

11/34

Uczestnicy rynku walutowego

Głównymi uczestnikami rynku walutowego są:

◮

banki komercyjne – wymiana depozytów bankowych

wyrażonych w różnych walutach

◮

korporacje zaangażowane w handel międzynarodowy –

transakcje kupna i sprzedaży dóbr i usług

◮

niebankowe instytucje finansowe (biura maklerskie, fundusze

hedgingowe, firmy ubezpieczeniowe) – kupno i sprzedaż

aktywów zagranicznych

◮

banki centralne – transakcje oficjalnymi aktywami

rezerwowymi

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

12/34

Rynek kasowy – spot exchange market

Rynek kasowy – spot exchange market

Kursy walutowe, według których dokonuje się natychmiastowych

transakcji (wymiany walut) nazywamy kursami kasowymi (spot

exchange rates), a transakcje takie to transakcje bieżące.

Natychmiastowe transakcje oznaczają, że dostawa waluty następuje

najpóźniej na drugi dzień po jej zawarciu (wynika to z faktu

opóźnień w rejestrowaniu i realizacji dyspozycji w systemach

bankowych).

W rzeczywistości transakcje kupna i sprzedaży kwotowane są

według różnych kursów (kurs kupna/sprzedaży – bid/ask exchange

rate). Różnica między kwotowaniami kupna i sprzedaży wyznacza

wielkość marży, zwanej spreadem.

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

13/34

Rynek kasowy – spot exchange market

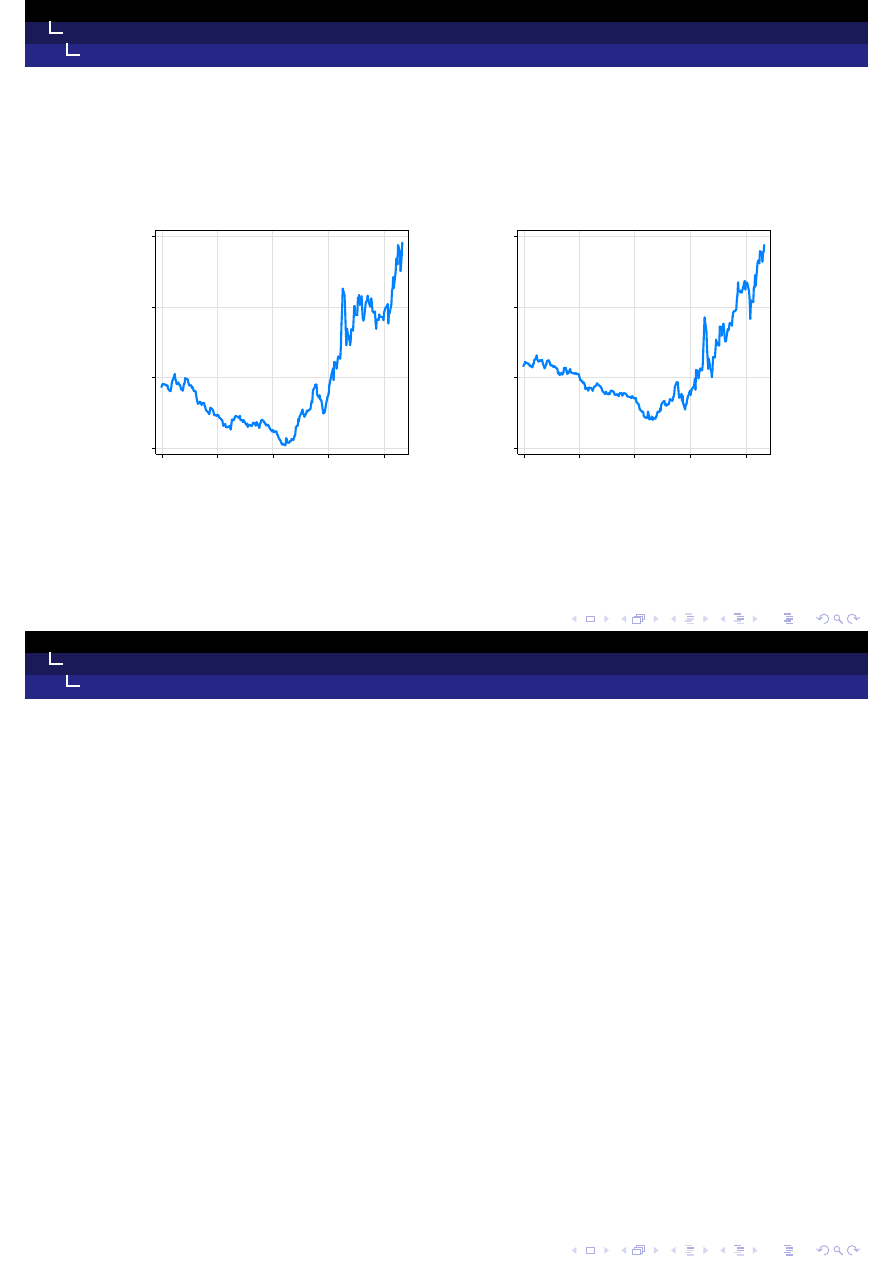

Rynek kasowy – notowania dzienne od początku roku 2008

2

2.5

3

3.5

01/01/2008

01/04/2008

01/07/2008

01/10/2008

01/01/2009

USD

3

3.5

4

4.5

01/01/2008

01/04/2008

01/07/2008

01/10/2008

01/01/2009

EUR

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

14/34

Rynek kasowy – spot exchange market

Rynek kasowy – arbitraż

DEFINICJA: Arbitraż na rynku walutowym – jest to możliwość

osiągnięcia zysku w wyniku niespójności kwotowań. Arbitraż prosty

– różne kwotowania dla tej samej pary walut na dwóch różnych

rynkach; Arbitraż trójwalutowy – niespójność kwotowań w obrębie

trzech walut.

Warunek braku arbitrażu na rynku walutowym dla kwotowań

kasowych dla dwóch dowolnie wybranych walut i oraz j:

E

ij

E

ji

= 1

.

Dla trzech walut:

E

jk

E

km

E

mj

= 1

.

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

15/34

Rynek kasowy – spot exchange market

Przykład arbitrażu prostego

Kurs

Kupno (Bid)

Sprzedaż (Ask)

Rynek 1

EUR/PLN

4,7697

4,7855

Rynek 2

EUR/PLN

4,7882

4,8012

W sytuacji opisanej w powyższej tabeli widzimy, że euro jest

kwotowane taniej na rynku pierwszym. Arbitraż walutowy będzie

polegał na kupowaniu euro za złote na rynku pierwszym

i odsprzedaży euro na rynku drugim. W ten sposób, posiadając np.

1 000 000 zł, można je wymienić na 208 964,58 EUR na rynku 1.

Sprzedaż tej sumy na rynku 2 daje 1 000 564,20 PLN.

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

16/34

Rynek kasowy – spot exchange market

Przykład arbitrażu trójwalutowego

Załóżmy, że na pewnym rynku obserwujemy kwotowania:

USD/EUR 0,7461

EUR/JPY 137,128

USD/JPY 100,769

Zauważmy, że:

0

,7461 × 137,128 = 102,311 > 100,769.

Oznacza to, że inwestor posiadający dolary powinien je wymienić

na euro po kursie USD/EUR 0,7461, następnie wymienić euro na

jeny po kursie EUR/JPY 137,128, a następnie wymienić jeny

z powrotem na dolary po kursie kasowym USD/JPY 100,769.

W ten sposób z początkowej sumy 1000 USD można otrzymać

1015,30 USD.

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

17/34

Rynek terminowy – forward exchange market

Rynek terminowy – forward exchange market

Transakcje walutowe mogą być przeprowadzane z dostawą

określonej wielkości waluty na umówiony, późniejszy termin, np. za

90 dni od momentu zawarcia transakcji. Tego rodzaju transakcje

nazywamy terminowymi, a kurs walutowy, według którego możemy

sprzedać bądź kupić walutę z dostawą za określony czas,

nazywamy kursami terminowymi.

Rynek terminowy jest często wykorzystywany przez uczestników

handlu międzynarodowego, gdzie często kontrahenci mają do

czynienia z odroczonymi płatnościami za dobra i świadczone

usługi. W okresie otrzymania spodziewanej zapłaty, bądź

konieczności dokonania płatności, kontrahenci narażeni są na

ryzyko kursowe. Rynek terminowy pozwala na zabezpieczenie się

przed takim ryzykiem.

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

18/34

Rynek terminowy – forward exchange market

Rynek walutowy – instrumenty pochodne

◮

Futures – podobne do kontraktów terminowych, zawierane na z góry

określone terminy, wystandaryzowane wartości transakcji,

gwarantowane przez izbę rozrachunkową, opiewają jedynie na

główne waluty

◮

Opcje walutowe – dają ich posiadaczom prawo (nie obowiązek)

kupna lub sprzedaży waluty po określonej z góry cenie w dowolnym

terminie aż do jej wygaśnięcia. Wystawca opcji ma obowiązek

realizacji transakcji jeśli posiadacz przedstawi ją do zrealizowania.

Opcja put – prawo do sprzedania waluty obcej, opcja call – prawo

do kupna waluty po ustalonej cenie. Nabycie opcji wiąże się

z uiszczeniem opłaty zwanej premią opcyjną

◮

Swapy walutowe – wymiana jednej waluty na drugą po kursie

kasowym i jednoczesna transakcja terminowa w kierunku

odwrotnym. Korzyść: znacznie mniejsze koszty transakcyjne niż dla

dwóch oddzielnych transakcji

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

19/34

Rynek terminowy – forward exchange market

Rynek walutowy – instrumenty pochodne

Cechy charakterystyczne definiujące kontrakt opcyjny:

◮

Cena wykonania (exercise price, striking price) – jest to cena, po

jakiej opcja będzie wykonana; jest ona ustalona w momencie

wystawienia opcji i nie zmienia się

◮

Cena opcji, zwana premią (option premium) – jest to cena prawa,

które nabywa posiadacz opcji (prawo to dotyczy przyszłych

warunków sprzedaży bądź kupna instrumentu bazowego); jest to

wartość rynkowa opcji zmieniająca się w czasie

◮

Cena instrumentu bazowego – jest to wartość rynkowa instrumentu,

na który opiewa opcja

◮

Data wygaśnięcia opcji (expiration date) – jest to termin, po którym

opcja nie może być wykonana i traci ważność

◮

Termin wykonania opcji (exercise date) – jest to termin, w którym

opcja może zostać wykonana. Wyróżnia się dwa typy opcji: opcja

amerykańska i opcja europejska. Posiadacz opcji amerykańskiej

może ją wykonać w dowolnym dniu od momentu jej nabycia do

terminu wygaśnięcia. Posiadacz opcji europejskiej może ją wykonać

jedynie w dniu, w którym przypada termin wygaśnięcia opcji

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

20/34

Rynek terminowy – forward exchange market

Opcja walutowa – przykład

◮

Dnia 1.01.2009 roku Bank A nabywa opcję (prawo)

wystawianą przez Bank B (podejmuje zobowiązanie)

◮

Opcja kupna (call): wartość opcji – 1.000.000,00 USD po

kursie realizacji USD/PLN 4,00; data realizacji (wygaśnięcia

opcji): 1.04.2009; opcja europejska

◮

Ponieważ Bank B bierze na siebie zobowiązanie, a Bank A ma

prawo (ale nie obowiązek realizacji transakcji) – kupujący (A)

płaci wystawcy (B) pewną opłatę, zwaną premią opcyjną

◮

Jeśli w dniu 1.04.2009 kurs dolara wyniesie 4,15, wówczas

Bank A skorzysta z prawa kupna USD po cenie 4,00 i Bank B

będzie musiał je dostarczyć po tej cenie

◮

Jeśli kurs wyniesie 3,95, wówczas Bank A nie wykona opcji

i traci premię, która staje się zyskiem Banku B

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

21/34

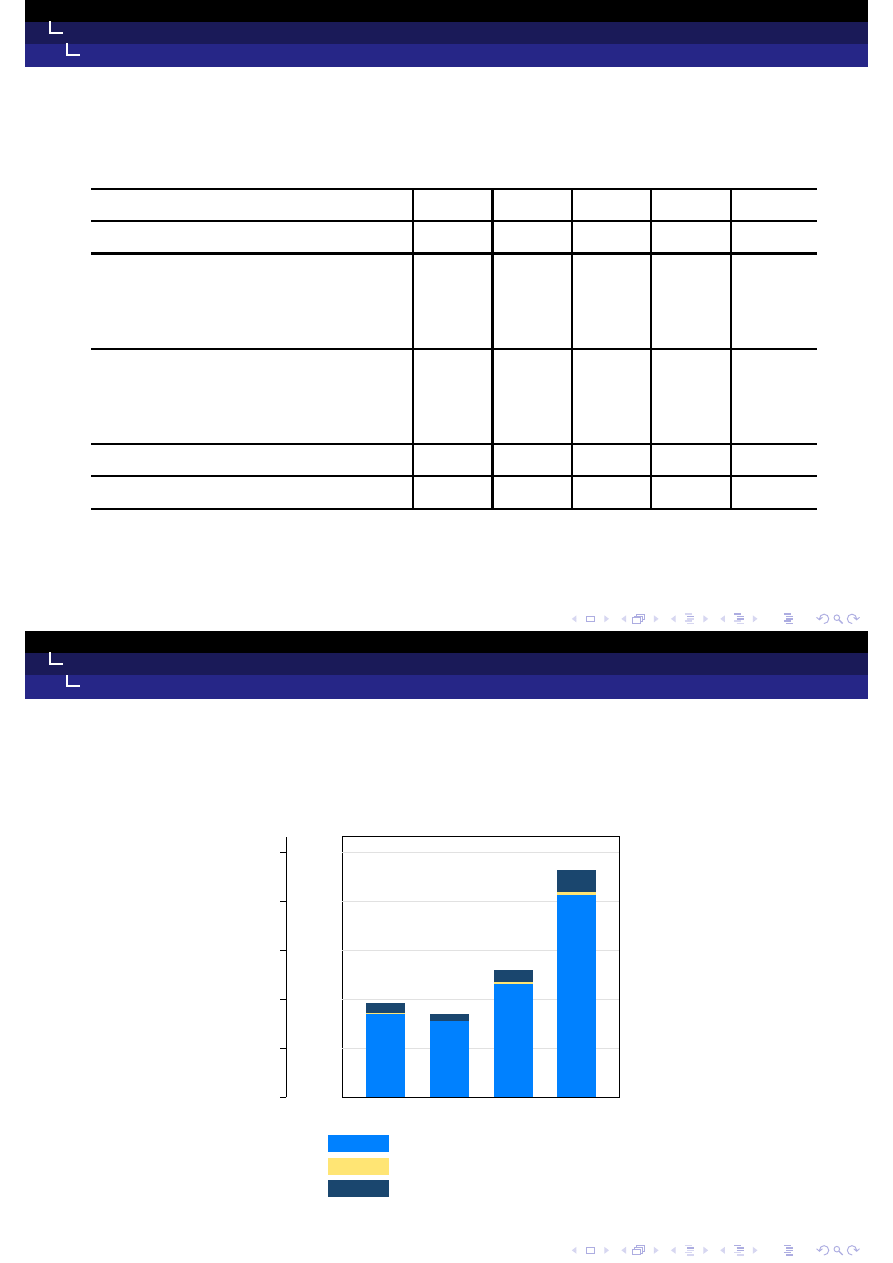

Rynek terminowy – forward exchange market

Rynek walutowy – średnie obroty dzienne w mld USD

1995

1998

2001

2004

2007

Spot transactions

494

568

387

631

1.005

Outright forwards

97

128

131

209

362

Up to 7 days

50

65

51

92

154

Over 7 days

46

62

80

116

208

Foreign exchange swaps

546

734

656

954

1.714

Up to 7 days

382

528

451

700

1.329

Over 7 days

162

202

204

252

382

Estimated gaps in reporting

53

60

26

106

129

Total „traditional” turnover

1.19

1.49

1.2

1.9

3.21

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

22/34

Rynek terminowy – forward exchange market

Rynek walutowy – instrumenty pochodne

0

500

1,000

1,500

2,000

2,500

1998

2001

2004

2007

FX contracts

Turnover in OTC derivatives markets

Outright forwards and FX swaps

Currency swaps

Options

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

23/34

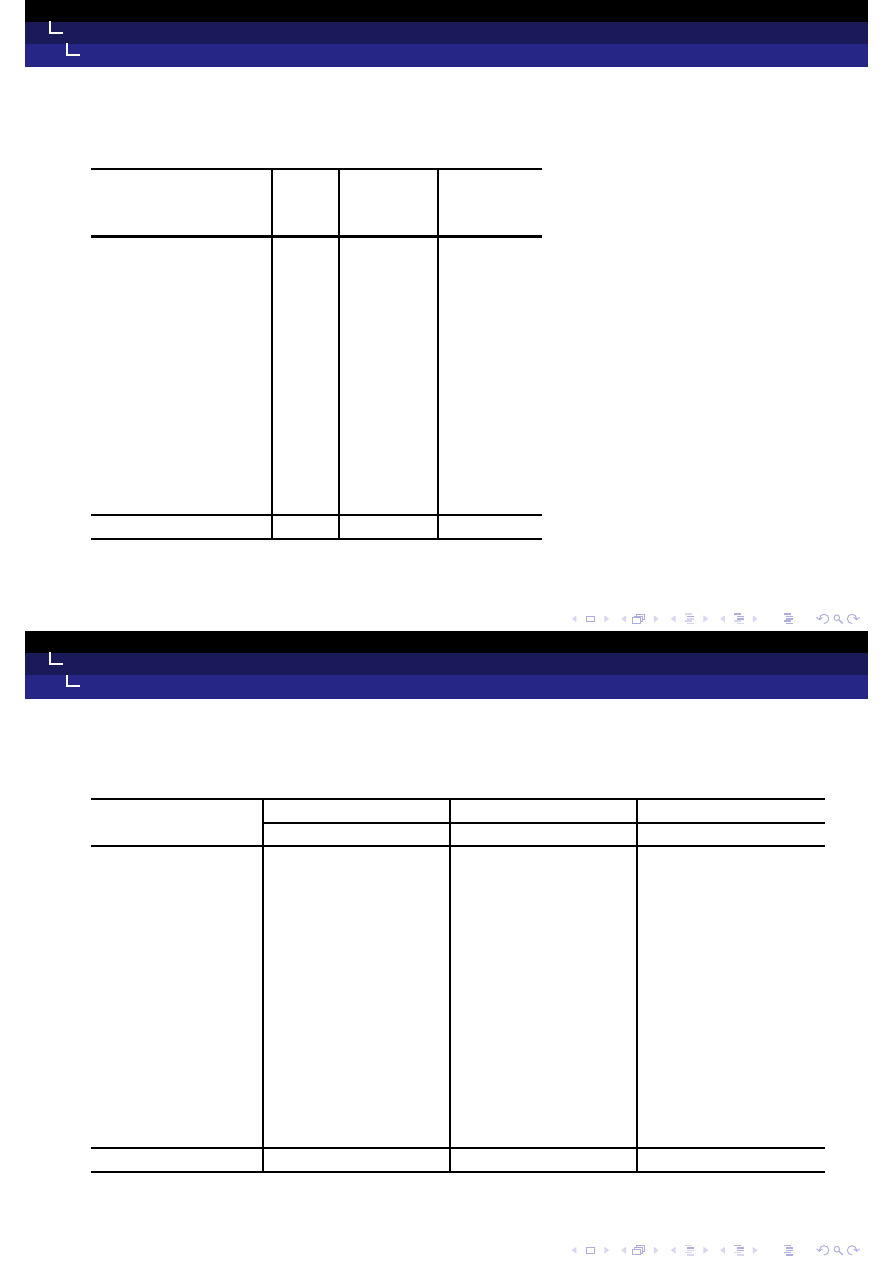

Rynek terminowy – forward exchange market

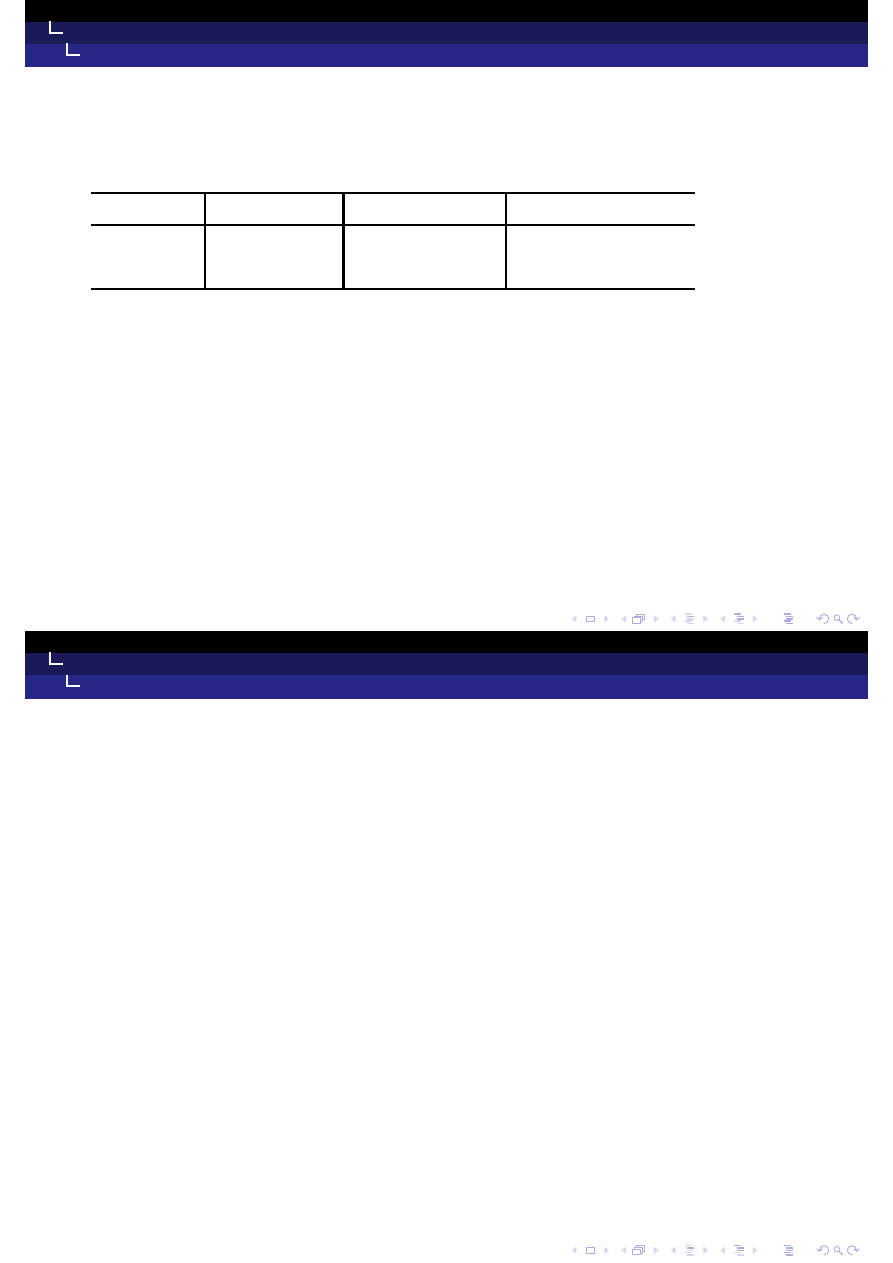

Rynek walutowy – instrumenty, udział w obrotach dziennych, 2007

Spot

Outright

forward

Foreign

exchange

swaps

US dollar

29.7

10.9

59.4

Euro

36.9

12.1

51.1

Yen

40.4

12.1

47.5

Pound sterling

32.5

10.0

57.4

Swiss franc

42.2

10.1

47.7

Singapore dollar

22.5

7.9

69.6

Won

44.7

29.4

25.9

Rouble

70.7

5.0

24.3

Zloty

20.0

10.9

69.1

Renminbi

61.4

31.3

7.4

New Taiwan dollar

47.1

40.6

12.3

Brazilian real

50.2

47.3

2.5

All currencies

32.6

11.7

55.6

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

24/34

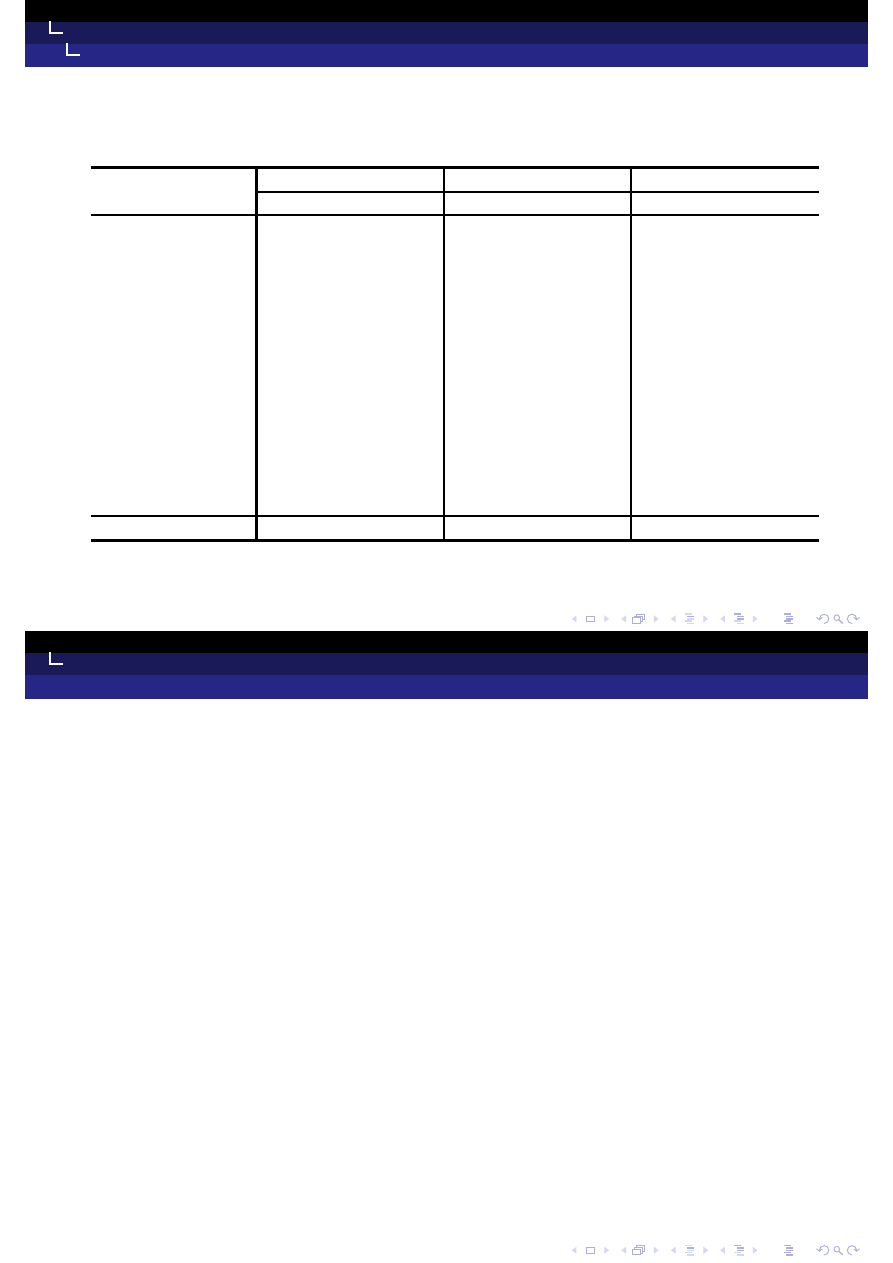

Rynek terminowy – forward exchange market

Rynek walutowy – główne waluty, obroty dzienne w mld USD

2001

2004

2007

Amount

% share

Amount

% share

Amount

% share

USD/EUR

354

30

503

28

840

27

USD/JPY

231

20

298

17

397

13

USD/GBP

125

11

248

14

361

12

USD/AUD

47

4

98

5

175

6

USD/CHF

57

5

78

4

143

5

USD/CAD

50

4

71

4

115

4

USD/SEK

–

–

–

–

56

2

USD/Other

195

17

295

16

572

19

EUR/JPY

30

3

51

3

70

2

EUR/GBP

24

2

43

2

64

2

EUR/CHF

12

1

26

1

54

2

EUR/Other

21

2

39

2

112

4

Other pairs

26

2

42

2

122

4

All currency pairs

1.173

100

1.794

100

3.081

100

Wykład 9 – Kurs walutowy i rynek walutowy

Rynek walutowy – charakterystyka i rodzaje transakcji

25/34

Rynek terminowy – forward exchange market

Rynek walutowy – główne centra finansowe, obroty dzienne w mld USD

2001

2004

2007

Amount

% share

Amount

% share

Amount

% share

Australia

52

3.2

102

4.2

170

4.3

China

0

0

1

0

9

0.2

Denmark

23

1.4

41

1.7

86

2.2

France

48

3

64

2.6

120

3.0

Germany

88

5.5

118

4.8

99

2.5

Hong Kong SAR

67

4.1

102

4.2

175

4.4

Japan

147

9.1

199

8.2

238

6.0

Poland

5

0.3

6

0.3

9

0.2

Russia

10

0.6

30

1.2

50

1.3

Singapore

101

6.2

125

5.2

231

5.8

Switzerland

71

4.4

79

3.3

242

6.1

UK

504

31.2

753

31

1.359

34.1

USA

254

15.7

461

19.2

664

16.6

Total

1.616

100

2.429

100

3.988

100

Wykład 9 – Kurs walutowy i rynek walutowy

Ryzyko kursowe

26/34

Ryzyko kursowe

◮

Gdyby we wszystkich krajach obowiązywał system kursu

stałego (w pewnym stopniu było tak do 1973 roku) transakcje

terminowe nie miałyby racji bytu, a problem ryzyka kursowego

nie istniałby

◮

Ponieważ w większości krajów (głównych gospodarek)

obowiązuje system kursu płynnego – podmioty gospodarcze

w tych krajach narażone są na ryzyko kursowe

◮

Ryzyko kursowe – ryzyko poniesienia straty w związku ze

zmianą kursu walutowego

Wykład 9 – Kurs walutowy i rynek walutowy

Ryzyko kursowe

27/34

Pozycja walutowa

◮

Jesteśmy zawsze narażeni na ryzyko kursowe, gdy mamy

otwartą pozycję walutową w jakiejś walucie

◮

Otwarta pozycja walutowa = suma zobowiązań w danej

walucie jest różna od sumy należności w tej walucie

◮

Krótka pozycja walutowa: zobowiązania w walucie X >

należności w walucie X (ryzyko straty w przypadku aprecjacji

waluty X)

◮

Długa pozycja walutowa: należności w walucie X >

zobowiązania w walucie X (ryzyko straty w przypadku

deprecjacji waluty X)

Wykład 9 – Kurs walutowy i rynek walutowy

Ryzyko kursowe

28/34

Co można zrobić z ryzykiem kursowym

◮

Nic. Przyjąć, że istnieje

◮

Zabezpieczać się przed ryzykiem stosując tzw. hedging. Można

wykorzystać rynek terminowy lub instrumenty pochodne

◮

Wystawiać się na ryzyko: zmiana kursu może przynieść stratę,

ale może też przynieść zysk! (spekulacje na rynku walutowym)

Wykład 9 – Kurs walutowy i rynek walutowy

Ryzyko kursowe

29/34

Zabezpieczenie poprzez rynek terminowy

Załóżmy, że polska firma – importer urządzeń GPS z Chin, musi za

30 dni zapłacić 3000 CNY za sztukę. Załóżmy, że firma w Polsce

może sprzedać te urządzenia za 1100 zł. Obecnie kurs yuana

wynosi 0,3464 PLN/CNY, zatem firma może osiągnąć zysk

w wysokości 60,80 zł na sztuce.

Gdyby jednak w ciągu tego okresu złoty zdeprecjonował się i kurs

yuana wyniósł np. 0,3854 PLN/CNY, wówczas firma za GPS

zapłaciłaby 1156,20 zł, co oznacza stratę 56,20 zł na sztuce.

Firma może zawrzeć kontrakt terminowy na kupno yuanów

z dostawą za 30 dni po kursie terminowym 0,3564. Oznacza to, że

firma może mieć pewność osiągnięcia zysku w wysokości 30,80 zł,

niezależnie od zmian kursu.

Wykład 9 – Kurs walutowy i rynek walutowy

Ryzyko kursowe

30/34

Zabezpieczenie z wykorzystaniem opcji walutowych

Załóżmy, że polska firma spodziewa się w ciągu 30 dni płatności

100 000 EUR za towary sprzedane na rynku niemieckim. Obecny

kurs euro wynosi 4,70. Oznacza to, że firma spodziewa się

otrzymać 470 000 PLN. Jeśli jednak euro ulegnie deprecjacji,

wówczas przychody firmy w złotych będą niższe.

Aby zabezpieczyć się przed stratą, firma może nabyć opcję put na

euro z ceną wykonania 4,70. Załóżmy, że premia opcyjna wynosi

0,01 PLN za 1 EUR.

Kupno opcji put na euro oznacza nabycie prawa do sprzedaży euro

po cenie wykonania ustalonej w kontrakcie opcyjnym. Ceną za

nabycie tej opcji jest premia w wysokości 1 000 zł.

Wykład 9 – Kurs walutowy i rynek walutowy

Ryzyko kursowe

31/34

Zabezpieczenie z wykorzystaniem opcji walutowych

Firma obawia się deprecjacji euro. Jeśli deprecjacja faktycznie

nastąpi i euro będzie kwotowane po kursie np. 4,50, wówczas firma

skorzysta z prawa wykonania opcji i sprzeda je po cenie wykonania

równej 4,70. Przychód firmy wyniesie zatem w najgorszym

przypadku: 470 000 − 1 000 = 469 000 PLN.

Jeśli jednak euro ulegnie aprecjacji, np. do 4,90, wówczas firma nie

skorzysta z prawa wykonania opcji i sprzeda euro po kursie

kasowym. Przychód firmy wyniesie zatem:

490 000 − 1 000 = 489 000 PLN.

Dalsza aprecjacja euro oznacza wzrost zysków firmy.

Wykład 9 – Kurs walutowy i rynek walutowy

Ryzyko kursowe

32/34

Problem opcji walutowych

Skąd się zatem wziął problem opcji walutowych w Polsce?

W okresie aprecjacji złotego eksporterzy odczuwali spadek

przychodów w złotych. Aby zabezpieczyć się przed stratą kupowały

opcje put na euro np. z kursem wykonania 3,20.

Banki proponowały firmom kontrakt polegający na jednoczesnym

wystawieniu przez firmy opcji call na euro z ceną wykonania np.

3,50. Ta obustronna transakcja dawała wzajemne wyrównanie

premii opcyjnych. Dodatkowo panowało przekonanie o dalszej

aprecjacji złotego.

Wykład 9 – Kurs walutowy i rynek walutowy

Ryzyko kursowe

33/34

Problem opcji walutowych

Po jakimś czasie okazało się, że złoty zaczął się silnie

deprecjonować do innych walut i kurs euro osiągnął szybko

poziomy 4,00 – 4,50 a nawet w pewnym okresie blisko 4,90.

W takiej sytuacji firma mająca prawo do sprzedaży euro po 3,20

oczywiście nie korzysta z tego prawa. Chciałaby sprzedać euro na

rynku po cenie np. 4,50. Jednak firma jest wystawcą opcji call na

euro z ceną wykonania 3,50. Oznacza to, że jej posiadacz (bank)

skorzysta z prawa kupna euro od firmy po cenie 3,50.

W tej sytuacji można mówić o utraconych korzyściach z punktu

widzenia firm.

Wykład 9 – Kurs walutowy i rynek walutowy

Ryzyko kursowe

34/34

Problem opcji walutowych

Niektóre firmy zawierały kontrakty opcyjne nie mając przychodów

walutowych z eksportu. Czyniły tak wyłącznie z chęci zysku

(spekulacja). Jeśli wystawiły opcje typu call na euro, to muszą

dostarczać bankom (posiadaczom tych opcji) euro po cenie

wykonania (np. 3,50). Jeśli nie mają przychodów w euro, to muszą

je nabyć na rynku po cenie bieżącej (np. 4,50, dziś jest to około

4,10). Generuje to oczywiście straty zależne od wartości zawartego

kontraktu.

Wyszukiwarka

Podobne podstrony:

msg ce wyklad 04

msg ce wyklad 05

msg ce wyklad 10

msg ce wyklad 06 id 309646 Nieznany

msg ce wyklad 12

msg ce wyklad 03

msg ce wyklad 02

msg ce wyklad 07

msg ce wyklad 08

msg ce wyklad 01 id 309645 Nieznany

msg ce wyklad 13 14

msg ce wyklad 11

msg ce wyklad 04

więcej podobnych podstron