1

prof. dr hab. Jerzy Gierusz

Katedra Rachunkowości

Uniwersytet Gdański

Nieruchomości inwestycyjne – MSR40

(analiza porównawcza polskiego i międzynarodowego

prawa bilansowego)

1.

Cele standardu

2. Pojęcie i zakres nieruchomości inwestycyjnych

3. Ujmowanie

4. Wycena

4.1. Model wartości godziwej

4.2. Model ceny nabycia lub kosztu wytworzenia

5. Przeniesienia i zbycie

6. Ujawnienia

2

1. Cele standardu

Problem nieruchomości inwestycyjnych nabiera obecnie

szczególnego znaczenia:

1. Wobec kryzysu na rynkach finansowych nieruchomości

wydają się atrakcyjną formą inwestowania .

2. Może zaistnieć sytuacja posiadania przez jednostki

nieruchomości nabywanych wiele lat temu, a wycenianych w

wartościach historycznych.

3. Regulacje uor w analizowanym obszarze od 2002 r. stopniowo

ewoluują w kierunku rozwiązań MSR 40 .

4. Nieruchomości inwestycyjne uwidaczniają dylematy , przed

którymi staje współczesna rachunkowość – koszt historyczny

czy wartość godziwa .

5. Brak standardu krajowego nakazuje sięgać po MSR 40 .

3

1. Cele standardu

Jest to pierwszy standard pozwalający

na zastosowanie modelu wartości

godziwej do wyceny aktywów

niepieniężnych, przy ujawnianiu

zmian wartości w rachunku zysków i

strat, a nie poprzez kapitał.

4

1. Cele standardu

Celem niniejszego opracowania jest ocena z punktu

widzenia teorii rachunkowości ,zalet i wad ,

szans i zagrożeń jakie niesie ze sobą bilansowa

wycena nieruchomości inwestycyjnych według

dwóch alternatywnych modeli:

1. Wartości godziwej

2. Ceny nabycia ( kosztu wytworzenia )

Podstawę analizy stanowić będą regulacje MSR

40 ”Nieruchomości inwestycyjne” oraz stosowne

zapisy ustawy o rachunkowości

5

2. Pojęcie i zakres nieruchomości

inwestycyjnych –

MSR 40

Definicja

Nieruchomość inwestycyjna to nieruchomość (grunt,

budynek lub część budynku albo oba te elementy), które

właściciel lub leasingobiorca w leasingu finansowym traktuje

jako źródło przychodów z czynszów lub utrzymuje w

posiadaniu ze względu na przyrost ich wartości, względnie

obie te korzyści, przy czym nieruchomość taka nie jest:

1. Wykorzystywana przy produkcji, dostawach dóbr,

świadczeniu usług

lub czynnościach administracyjnych, ani też,

2. Przeznaczona na sprzedaż w ramach zwykłej działalności

jednostki.

Przeciwieństwem nieruchomości inwestycyjnej jest

Nieruchomość zajmowana przez właściciela to

nieruchomość, którą właściciel lub leasingobiorca w leasingu

finansowym utrzymuje w posiadaniu ze względu na jej

wykorzystywanie przy produkcji, dostawach dóbr, świadczeniu

usług lub czynnościach administracyjnych.

6

2. Pojęcie i zakres nieruchomości

inwestycyjnych –

MSR 40

Po aktualizacji , obowiązującej od 1.01.2005 roku w zakres

nieruchomości inwestycyjnych weszły również

nieruchomości użytkowane na mocy umowy leasingu

operacyjnego , o ile spełnione są następujące warunki :

a)

Pozostała część definicji nieruchomości inwestycyjnej jest

spełniona,

b)

Leasing operacyjny jest ujmowany tak jak gdyby był

leasingiem finansowym,

c)

Do wyceny stosuje się model wartości godziwej.

Jeżeli nieruchomość jest użytkowana na zasadzie leasingu

operacyjnego „ posiadaczy” jest dwóch – dawca i biorca

7

2. Pojęcie i zakres nieruchomości

inwestycyjnych –

MSR 40

Zasadnicze

różnice

pomiędzy

środkami

trwałymi,

a

inwestycjami w nieruchomości polegają na tym, że:

1. Korzyści ekonomiczne z inwestycji realizowane są wprost i

najczęściej wynikają z samego faktu ich posiadania, gdy

tymczasem pożytki ze środków trwałych osiąga się poprzez

sprzedaż (wytworzonych przy ich pomocy), wyrobów

gotowych, usług, półfabrykatów,

2. Realizacja korzyści z inwestycji, w przeciwieństwie do

środków trwałych, nie wymaga angażowania dodatkowych

zasobów, takich jak: materiały, energia, praca ludzka,

3. Przepływy środków pieniężnych uzyskiwane dzięki

inwestycjom w nieruchomości są w dużej mierze niezależne

od pozostałych aktywów będących w posiadaniu jednostki

gospodarczej;

8

2. Pojecie i zakres nieruchomości

inwestycyjnych –

MSR 40

Do inwestycji w nieruchomości zalicza się między innymi:

1. Grunt (w polskich warunkach także prawo wieczystego użytkowania

gruntów), utrzymywany w długim okresie czasu ze względu na

wzrost jego wartości, albo ze względu na przyszłe użytkowanie,

które aktualnie pozostaje nieokreślone,

2. Budynek, budowlę, lokal stanowiący odrębną własność którego

jednostka jest właścicielem lub nabyty w ramach leasingu

finansowego, oddany przez jednostkę w leasing operacyjny (najem,

dzierżawę), na podstawie jednej lub większej liczby umów,

3. Budynek nabyty z zamiarem przekazania w leasing operacyjny

(najem, dzierżawę), obecnie wakujący,

MSR 40 ma również zastosowanie do dotychczasowych nieruchomości

inwestycyjnych, które są obecnie przebudowywane z zamiarem ich

dalszego

użytkowania

w

charakterze

nieruchomości

inwestycyjnych (nie trzeba „chwilowo przechodzić” na MSR 16 –

rezygnować z wyceny w wartości godziwej).

9

2. Pojęcie i zakres nieruchomości

inwestycyjnych –

MSR 40

Do inwestycji w nieruchomości nie zalicza się:

Nieruchomości zajmowanych przez właściciela (MSR 16). Kategoria ta

obejmuje także:

1. nieruchomości przeznaczone do późniejszego użytkowania jako

nieruchomości zajmowane przez właściciela (niezależnie od tego,

czy muszą być wcześniej dostosowane, czy też nie);

2. nieruchomości zajmowane przez pracowników niezależnie od tego,

czy pracownicy płacą czynsz według stawek rynkowych czy też nie;

3. nieruchomości zajmowane przez właściciela i oczekujące na zbycie.

Może się zdarzyć, że nieruchomość należąca do danej jednostki

zajmowana jest przez podmiot z tej samej grupy kapitałowej. W

sprawozdaniu jednostkowym będzie to inwestycja, w sprawozdaniu

skonsolidowanym – nieruchomość zajmowana przez właściciela

(nawet jeżeli czynsz nie jest ustalany na warunkach rynkowych

10

2. Pojęcie i zakres nieruchomości

inwestycyjnych –

MSR 40

Do inwestycji w nieruchomości nie zalicza się również:

1. nieruchomości przeznaczonej na sprzedaż w ramach zwykłej działalności

jednostki (MSR 2),

2. nieruchomości nabytej wyłącznie w celu zbycia w bliskiej przyszłości lub

w celu dostosowania i odsprzedaży,

3. budynków należących do jednostek, których działalność statutowa

polega na administrowaniu budynkami, w tym także mieszkalnymi, bądź

budowie budynków i sprzedaży lokali w nich się znajdujących

(deweloperzy),

4. nieruchomości w trakcie budowy lub ulepszenia z przeznaczeniem na

sprzedaż (MSR 2),

5. obiektów w trakcie budowy lub ulepszenia , nad którymi prace

prowadzone są na zlecenie osób trzecich (MSR 11),

6. budynku oddanego innej jednostce w leasing finansowy (powinien być

ujmowany zgodnie z MSR 17),

7. nieruchomości w trakcie budowy lub ulepszenia – są to środki trwałe w

budowie (MSR 16, do momentu zakończenia budowy (ulepszenia).

11

2.Pojecie i zakres nieruchomości

inwestycyjnych –

MSR 40

Nieruchomości o podwójnym zastosowaniu

Jeżeli nieruchomość jest wykorzystywana zarówno do celów

inwestycyjnych, jak i innych, to w sytuacji, gdy

poszczególne części nieruchomości mogłyby zostać

oddzielnie sprzedane lub oddzielnie oddane w leasing

finansowy, powinny być one ujmowane oddzielnie. Jeżeli

takie rozdzielenie nie jest możliwe, to nieruchomość może

być ujmowana jako nieruchomość inwestycyjna wówczas,

gdy tylko nieznaczna jej część jest wykorzystywana w

celach innych niż inwestycyjne.

12

2. Pojecie i zakres nieruchomości

inwestycyjnych –

MSR 40

Świadczenie dodatkowych usług

Jeżeli właściciel świadczy dodatkowe usług na rzecz użytkownika

nieruchomości inwestycyjnej, to nieruchomość ta nie będzie mogła

zostać zakwalifikowana jako inwestycja, chyba że wartość tych usług

stanowi stosunkowo nieznaczny element w całości przedsięwzięcia

(są to np. usługi ochrony i utrzymania obiektu).

Instytucja finansowa nabyła hotel lecz jego prowadzenie przekazała

innemu podmiotowi w drodze umowy o zarządzanie – czy to jest

inwestycja?

Istnieje potrzeba opracowania szczegółowych zasad polityki

rachunkowości w tym obszarze.

13

2. Pojecie i zakres nieruchomości

inwestycyjnych – uor

Definicja

Zgodnie z art. 3, ust. 1, pkt. 17 ustawy o rachunkowości, przez

inwestycje rozumie się aktywa nabyte w celu osiągnięcia korzyści

ekonomicznych wynikających z przyrostu wartości tych zasobów,

uzyskania z nich przychodów w postaci odsetek, dywidend lub

innych

pożytków, w tym również z transakcji handlowej, a w szczególności

aktywa finansowe oraz te nieruchomości oraz wartości

niematerialne i

prawne, które nie są użytkowane przez jednostkę, lecz zostały

nabyte

w celu osiągnięcia określonych wyżej korzyści.

14

2. Pojecie i zakres nieruchomości

inwestycyjnych – uor

Analiza przytoczonej definicji wykazuje, iż aktywa powinny być

zaliczone do inwestycji, o ile spełniają równocześnie trzy warunki:

1. zostały nabyte, a więc zakupione, otrzymane w formie aportu lub

nieodpłatnie, w tym w postaci darowizny; należy stąd wnosić, iż

nie może być uznana za inwestycję, przykładowo nieruchomość

wytworzona we własnym zakresie,

2. korzyści jakie czerpie jednostka z posiadania tych aktywów

przyjmują między innymi postać:

a). innych pożytków (np. czynszów z najmu lub dzierżawy),

b). zysków z transakcji handlowych (np. ze sprzedaży gruntu

po cenie wyższej od ceny nabycia).

3. celem nabycia opisywanych aktywów jest osiąganie

przedstawionych korzyści – o zakwalifikowaniu do grupy inwestycji

decyduje więc cel nabycia danego składnika aktywów;

15

2. Pojecie i zakres nieruchomości

inwestycyjnych

Nowelizacja ustawy o rachunkowości wprowadza od 1.01.2009

roku nową definicję nieruchomości inwestycyjnych :

zaliczamy do nich obiekty „ które nie są użytkowane przez

jednostkę , lecz są posiadane przez nią w celu osiągnięcia

( wskazanych ) korzyści „

16

3. Ujmowanie – MSR 40

Nieruchomość inwestycyjną ujmuje się w aktywach wtedy i tylko wtedy,

gdy:

1. uzyskanie przez jednostkę przyszłych korzyści ekonomicznych

związanych z tę nieruchomością jest prawdopodobne oraz

2. można wiarygodnie ustalić jej cenę nabycia lub koszt wytworzenia.

Jednostka ocenia wszystkie koszty poniesione na nabycie lub

wytworzenie swoich nieruchomości inwestycyjnych w chwili ich

poniesienia. Pozycje te obejmują koszty poniesione początkowo w celu

nabycia nieruchomości inwestycyjnej oraz koszty poniesione w

późniejszym okresie w celu powiększenia lub zmiany części

nieruchomości.

Jednostka nie aktywuje w wartości bilansowej nieruchomości

inwestycyjnych

kosztów bieżącego utrzymania tych obiektów. Są one ujmowane w

rachunku zysków i strat w momencie poniesienia.

17

4. Wycena – MSR 40

Wycena początkowa

Nieruchomość inwestycyjną początkowo wycenia się według ceny

nabycia lub kosztu wytworzenia. Przy początkowej wycenie

uwzględnia się koszty przeprowadzenia transakcji.

Na cenę nabycia nieruchomości składa się cena zakupu powiększona

o wszelkie koszty bezpośrednio związane z transakcją zakupu.

Kosztem wytworzenia nieruchomości zbudowanej przez jednostkę jest

jej koszt ustalony na dzień zakończenia budowy i przystosowania do

użytkowania. Do tego momentu nieruchomość wyceniana jest zgodnie

z MSR 16. Z dniem zakończenia budowy stosuje się MSR 40. ważny

jest aspekt techniczny np. gotowość budynku do jego wynajęcia, a nie

pełne obłożenie przez najemców.

18

4. Wycena – MSR 40

Po ujęciu początkowym , nieruchomości inwestycyjne mogą

być wyceniane według dwóch modeli :

a)

Wartości godziwej lub

b)

Ceny nabycia ( kosztu wytworzenia )

19

4.1. Model wartości godziwej

Początkowo, projekt MSR 40 zawierał tylko opcję wyceny w

wartości

godziwej. W trakcie prac Rada zliberalizowała swoje

stanowisko, ze

względu na małą dojrzałość niektórych rynków nieruchomości

oraz

możliwy brak wykwalifikowanych rzeczoznawców.

Paradoksalnie nieruchomości utrzymywane jako zapasy (MSR

2)

wycenia się jedynie wg kosztu historycznego mimo ich wyższej

płynności.

Trudność – każda nieruchomość inwestycyjna jest unikalna.

.

20

4.1 Model wartości godziwej

Pojęcie wartości godziwej wg. MSR 40

„ Wartość godziwą nieruchomości inwestycyjnej stanowi cena ,

za jaką nieruchomość mogłaby zostać wymieniona na

warunkach rynkowych pomiędzy zainteresowanymi i dobrze

poinformowanymi stronami”.

21

4.1. Model wartości godziwej

Przyjęte w definicji wartości godziwej sformułowanie „dobrze

poinformowane strony”, oznacza że zarówno

zainteresowany zawarciem transakcji sprzedawca, jak i

zainteresowany zawarciem transakcji nabywca, mają

stosowną wiedzę na temat charakteru i cech danej

nieruchomości inwestycyjnej, jej faktycznego i

potencjalnego wykorzystania oraz warunków rynkowych na

dzień bilansowy. Zainteresowany nabywca ma motywację

do zakupu, ale nie jest do niego zmuszony.

Zainteresowany sprzedawca nie wykazuje nadmiernego

zainteresowania sprzedażą, nie działa pod przymusem, nie

musi sprzedać niezależnie od zaproponowanej ceny, ani też

nie musi zabiegać o cenę uznawaną na rynku za

nierealistyczną.

22

4.1. Model wartości godziwej

Transakcja przeprowadzona na warunkach rynkowych to taka, której strony nie są ze

sobą w żaden szczególny sposób powiązane, co mogłoby prowadzić do ustalenia

ceny nietypowej dla rynku. Przyjmuje się, że strony transakcji są wolne od

powiązań i działają w sposób niezależny.

Hierarchia źródeł informacji o wartości godziwej :

1. pochodzące z aktywnego rynku aktualne ceny rynkowe podobnych

nieruchomości inwestycyjnych, które są podobnie zlokalizowane, znajdują w

takim samym stanie, są leasingowane na podobnych zasadach lub też służą

podobnym celom określonym w innych umowach,

2. aktualne ceny występujące na aktywnym rynku nieruchomości o innym

charakterze, będących w innym stanie i inaczej zlokalizowanych lub będących

przedmiotem umów leasingu lub innych umów o odmiennych warunkach – po

dokonaniu korekty uwzględniającej istnienie tych różnic,

3. niedawne ceny z mniej aktywnego rynku, po skorygowaniu ich o wszelkie

zmiany warunków ekonomicznych, które nastąpiły od czasu przeprowadzenia

analizowanych transakcji zawartych w tych cenach,

4. projekcje zdyskontowanych przepływów środków pieniężnych oparte na

wiarygodnych szacunkach, wynikających z podpisanych umów leasingu, cen za

najem podobnych obiektów itp.

.

23

4.1. Model wartości godziwej

Aktywny rynek – rynek, który spełnia łącznie wszystkie

poniższe warunki (MSR nr 36 pkt.6):

1. pozycje będące przedmiotem obrotu na rynku są

jednorodne;

2. w dowolnym momencie można znaleźć zainteresowanych

nabywców i sprzedawców;

3. ceny są podawane do wiadomości publicznej.

24

4.1 Model wartości godziwej

Podstawowe założenia:

–

skutki przeszacowania nieruchomości inwestycyjnych z

ceny nabycia (kosztu wytworzenia) do wartości godziwej

odnosi się wprost na rachunek zysków i strat,

–

obiekty nie podlegają amortyzacji, wszelkie korekty ich

wartości dokonują się poprzez wzrost/zmniejszenie wartości

godziwej,

–

przyjętą formułę wyceny stosuje się w odniesieniu do

wszystkich inwestycji w nieruchomości posiadanych przez

jednostkę (całego portfela), poza rzadkimi przypadkami,

gdy pomiar wartości godziwej jest praktycznie niemożliwy,

–

korekta wartości następuje każdorazowo na dzień

bilansowy,

25

4.1 Model wartości godziwej

–

ujęcie w wartości godziwej obowiązuje przez cały okres

sprawowania kontroli nad danym obiektem,

–

zmiany omawianego modelu na alternatywny (wycena w

koszcie historycznym) można dokonać jedynie, gdy zapewni

to bardziej właściwą prezentację – standard stanowi, iż jest

to mało prawdopodobne (§ WP 17, MSR 40), należy zatem

konsekwentnie stosować model wartości godziwej,

–

w przypadku wyboru ceny nabycia (kosztu wytworzenia),

jako podstawy pomiaru, wartość godziwa i tak podlega

ujawnieniu w informacji dodatkowej,

–

wyceny może, ale nie musi dokonywać kompetentny

rzeczoznawca.

26

4.1. Model wartości godziwej

W wyjątkowych wypadkach MSR 40 dopuszcza możliwość

odstąpienia od ustalenia wartości godziwej danego obiektu. Może

się tak zdarzyć wyłącznie wówczas, gdy porównywalne transakcje

rynkowe zawierane są rzadko i jednocześnie jednostka nie ma

możliwości zastosowania alternatywnej metody oszacowania

wartości godziwej (na przykład na podstawie przewidywanych

przepływów pieniężnych).

Wówczas wycenia się taką nieruchomość inwestycyjną według

modelu ceny nabycia, przy założeniu, że jej wartość końcowa

wynosi zero. Nie wolno w tej sytuacji zastosować modelu wartości

przeszacowanej opisanego w MSR 16, a model ceny nabycia

powinien być stosowany, aż do momentu zbycia nieruchomości.

Wszystkie pozostałe nieruchomości inwestycyjne wycenia się wg

wartości godziwej, nawet gdy podstawy dla jej pomiaru są trudno

dostępne.

Wycenę wartości godziwej stosuje się przez „całe życie” obiektu.

27

4.1. Model wartości godziwej

Wady modelu wartości godziwej:

Wycenę w wartości godziwej należy stosować regularnie do wszystkich

nieruchomości inwestycyjnych posiadanych przez jednostkę przez

cały okres ich posiadania. Jest to:

1. trudne, bo nie wszystkie rynki nieruchomości są jednakowo

rozwinięte,

2. drogie, ze względu na potrzebę zatrudniania wykwalifikowanych

rzeczoznawców,

3. audyt szacunków zmian wartości godziwej jest utrudniony, ryzyko

popełnienia błędów znaczne,

4. istnieje duże pole swobody, co grozi ujawnianiem nieuzasadnionych

wzrostów wartości (przychodów i aktywów) lub brakiem ujęcia

koniecznych spadków wartości (pomijanie kosztów),

5. w rachunku zysków i strat łącznie wykazywane są realne przychody

np. z tytułu czynszów wraz z przychodami /kosztami pochodzącymi z

szacunków.

28

4.1 Model wartości godziwej

Zalety:

–

prezentacja w bilansie realnej wartości inwestycji w

nieruchomości,

–

możliwość oceny trafności decyzji inwestycyjnych zarządu,

–

Szansa na poprawę wizerunku firmy (wyższy wynik, większa

wartość aktywów).

29

4.1 Model wartości godziwej

Wg ustawy o rachunkowości,

aktualnie skutki zmian wartości godziwej rozliczane są przez

kapitał z aktualizacji wyceny (art. 35, ust. 9),

po nowelizacji od 1.01.2009 r. – przez pozostałe

koszty/przychody operacyjne (art. 3 ust. 1, pkt. 32).

Nie ma obowiązku objęcia wyceną w wartości godziwej

całego portfela.

Oba modele są traktowane jednakowo (równorzędnie).

Nie ma obowiązku ujawniania wartości godziwej w

informacji dodatkowej.

Możliwe jest przejście z jednego modelu na drugi.

Wyceny nie musi dokonywać rzeczoznawca.

30

4.2 Model ceny nabycia

Podstawowe założenia:

–

po ujęciu początkowym, nieruchomość inwestycyjna

podlega systematycznej amortyzacji przez cały okres jej

użytkowania,

–

w razie konieczności, może być ona podzielona na

odpowiednie, znaczące części, z których każda

amortyzowana będzie osobno,

–

obiekt powinien być oceniany pod kątem utraty wartości,

zgodnie z MSR 36,

–

nie jest możliwe zastosowanie tu modelu wartości

przeszacowanej przyjętego w MSR 16, co oznacza, że

wartość brutto inwestycji wraz ze skumulowaną amortyzacją

nie podlegają przeszacowaniu in plus, tak jak jest to

możliwe w odniesieniu do środków trwałych,

31

4.2 Model ceny nabycia

–

przyjęte rozwiązania mają zastosowanie w odniesieniu do

wszystkich nieruchomości (całego portfela), przez pełen

okres sprawowania nad nimi kontroli, przy czym zalecane

jest możliwie szybkie przejście na formułę wartości

godziwej,

–

mimo ujęcia w księgach wartości obiektów w cenie nabycia

(koszcie wytworzenia), wartość godziwą inwestycji należy

ujawnić w informacji dodatkowej.

Jedyna rozbieżność jaka pojawia się w tym zakresie, w

ustawie o rachunkowości w stosunku do regulacji MSR 40,

wynika z możliwości przeszacowania nieruchomości – na

podstawie odrębnych przepisów – przy rozliczeniu skutków

aktualizacji wyceny z kapitałem własnym.

32

4.2. Model ceny nabycia

Porównanie modeli wyceny MSR 16 i MSR

40

Model przeszacowania MSR

16

1. Obiekty są amortyzowane

2. Przeszacowanie obejmuje

wartość brutto oraz

skumulowaną amortyzację

3. Różnice z przeszacowania

odnoszone są na kapitał z

aktualizacji

Model wartości godziwej

MSR 40

Obiekty nie są amortyzowane

Przeszacowanie obejmuje

jedynie wartość początkową

Różnice z przeszacowania

odnoszone są w koszty

/ przychody

33

4.2 Model ceny nabycia

Zalety:

–

pomiar wartości bilansowej nieruchomości inwestycyjnej

jest wiarygodny, gdyż bazuje głównie na obcych

dokumentach źródłowych,

–

dokonywanie wyceny jest tańsze, nie wymaga bowiem

angażowania licencjonowanych rzeczoznawców,

–

odbiorcy sprawozdania nie są narażeni na manipulowanie

wartością aktywów oraz kwotą wyniku finansowego,

informacja jest więc rzetelna (co nie znaczy prawdziwa) i

ma walor neutralności,

–

biegły rewident ponosi mniejsze ryzyko wydania

niewłaściwej opinii.

34

4.2 Model ceny nabycia

Wady:

–

wartość inwestycji może jedynie maleć, co zaprzecza ich

istocie,

–

wobec rosnących cen gruntów i lokali informacja zawarta w

sprawozdaniu wypacza obraz jednostki,

–

brak możliwości oceny trafności decyzji inwestycyjnych.

35

4. Wycena-uor

Na 136 przeanalizowanych spółek giełdowych , które

przygotowały skonsolidowane lub jednostkowe

sprawozdania finansowe za 2006 rok , jedynie 46 posiada w

swoim bilansie nieruchomości inwestycyjne .

Analizowana pozycja stanowi od 0,03% do 60,97% aktywów

ocenianych jednostek , średnia wynosi 4,65% sumy

bilansowej – w 37 przypadkach wskaźnik ten nie przekracza

5%

Z grupy badanych spółek 18(38,1%) wycenia swoje

nieruchomości według modelu ceny nabycia ( kosztu

wytworzenia ), 14(30,4%) metodą wartości godziwej , 3

(6,5%) podmioty wykorzystują oba podejścia równocześnie ,

a w odniesieniu do 11 (24%) brak jest danych

36

4. Wycena-uor

Ograniczenia w stosowaniu formuły wartości godziwej wynikają z

dwóch powodów:

1. Zbyt małej wartości przedmiotu wyceny , co czyni kosztowną

procedurę pomiaru wartości – nieopłacalną

2. Braku danych rynkowych pozwalających na wiarygodną wycenę

Jeżeli przedsiębiorstwo decyduje się na wybór modelu wartości

godziwej , to często pomiar tej kategorii jest obciążony znacznym

błędem .

Jedynie w 6 przypadkach korzystano z usług rzeczoznawcy

Posługiwano się nieaktualnym operatem szacunkowym.

Ma miejsce proste przenoszenie wartości z jednych obiektów na

inne.

Tylko jedna spółka ujawniła pełen zakres informacji wymaganych

przez MSR 40

37

4. Wycena - podatki

1. Z punktu widzenia prawa podatkowego inwestycje w nieruchomości

traktowane są jak środki trwałe, bez możliwości:

zastosowania modelu wartości godziwej,

2. dokonywania odpisów aktualizujących wartość i ich odwrócenia,

3. stosowania innych metod i stawek amortyzacji niż „podatkowe”.

Przy wycenie na moment bilansowy, dla zachowania zgodności z

prawem podatkowym, proponuje się przyjęcie następujących zasad:

1. inwestycje w grunt można wyceniać w cenie nabycia lub w wyższej

wartości rynkowej (ewentualnie inaczej ustalonej wartości

godziwej), skorygowanej o odpisy z tytułu trwałej utraty wartości,

2. inwestycje w budynki, budowle, – wyceniać należy w cenie nabycia

(ewentualnie w koszcie wytworzenia) korygowanej o odpisy

umorzeniowe (amortyzacyjne) oraz o odpisy z tytułu trwałej utraty

wartości .

38

5. Przeniesienia i zbycie – MSR 40

Przeniesienie ma miejsce gdy następuje zmiana w

sposobie użytkowania inwestycji.

W przypadku gdy jednostka opiera wycenę

nieruchomości inwestycyjnych na modelu ceny

nabycia, przeniesienie z lub do inwestycji nie

powoduje konieczności dokonywania zmian w

zakresie wyceny.

Przy stosowaniu modelu wartości godziwej może

powstać konieczność przekształcenia wartości

.

39

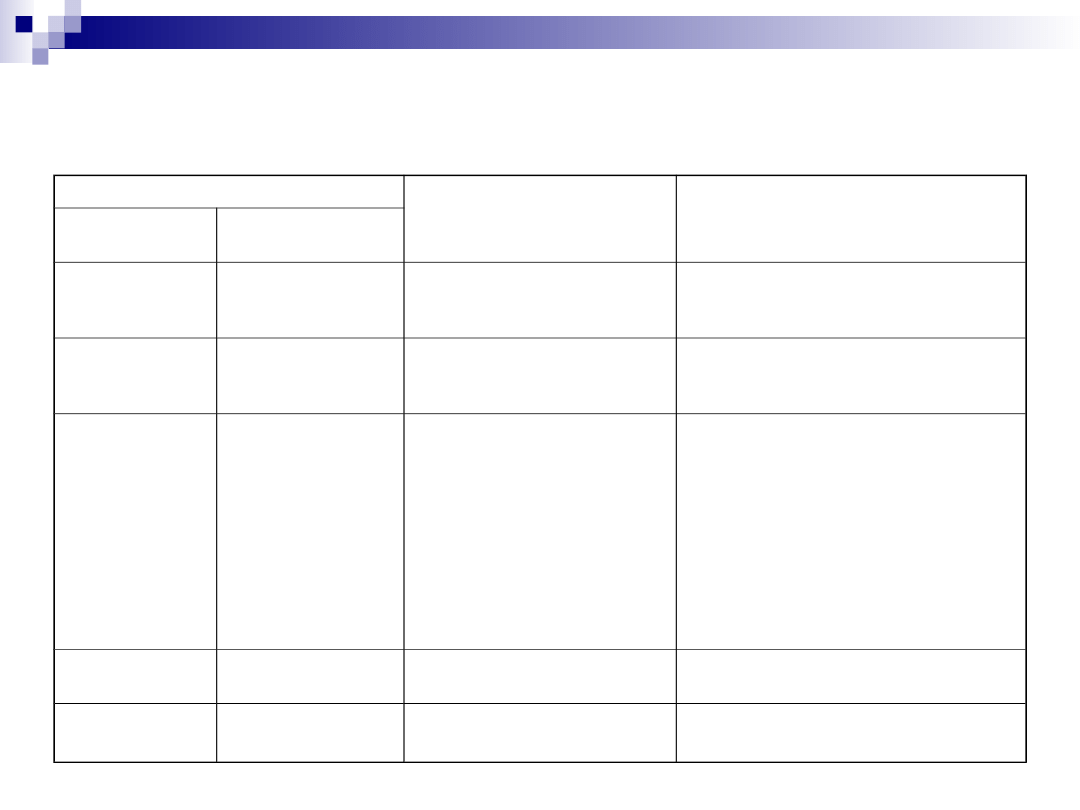

5. Przeniesienia i zbycie – MSR 40

Przeniesienie

Zasad wyceny pozostałej

kategorii

Rozliczenie różnic

z

do

nieruchomość

inwestycyjna

nieruchomość

zajmowana przez

właściciela

Wartość godziwa dawanej

inwestycji( i dalej wg. MSR

16)

brak różnic

nieruchomość

inwestycyjna

Zapasy( rozpoczę

cie dostosowania

do sprzedaży )

Wartość godziwa dawanej

inwestycji( i dalej wg. MSR

2)

brak różnic

nieruchomość

zajmowana

przez

właściciela

nieruchomość

inwestycyjna

wartość godziwa inwestycji

Rozliczenie różnic następuje jak

przy przeszacowaniu wg. MSR 16:

-

obniżenie wartości obciąża w

pierwszej kolejności kapitał z

aktualizacji , a następnie koszty,

-

zwiększenie wartości ,odwrócenie

odpisu aktualizującego w pierwszej

kolejności odnoszone jest na

przychody a następnie na wzrost

kapitału

zapasy

nieruchomość

inwestycyjna

wartość godziwa inwestycji

koszty lub przychody

środki trwałe w

budowie

nieruchomość

inwestycyjna

wartość godziwa inwestycji

koszty lub przychody

40

5. Przeniesienia i zbycie – MSR 40

Wycofanie nieruchomości inwestycyjnej z bilansu możliwe jest gdy:

1. następuje zbycie nieruchomości, poprzez sprzedaż (MSR 18) lub

leasing finansowy (MSR 17),

2. dokonano jej przekazania w leasing zwrotny po uprzedniej

sprzedaży (pierwotny właściciel staje się leasingobiorcą) MSR 17,

3. ma miejsce likwidacja w związku z ustaniem pozyskiwania

korzyści ekonomicznych.

Wynik transakcji ujawnia się w rachunku zysków i strat – jest to

różnica pomiędzy przychodami, a wartością bilansową.

W przypadku sprzedaży i leasingu zwrotnego MSR 17 pozwala na

bezzwłoczne ujęcie zysku lub straty, jeżeli leasing zwrotny ma

charakter leasingu operacyjnego, a transakcja została zawarta w

cenach odpowiadających wartości godziwej. Nie ujmuje się

zysków, jeżeli sprzedaż i leasing zwrotny mają charakter leasingu

finansowego.

41

6.Ujawnienia –MSR 40

Niezależnie od wybranego modelu wyceny ujawnieniu podlegają:

1. czy jednostka stosuje model ceny nabycia, czy model wartości godziwej;

2. jeżeli stosuje model wartości godziwej – czy i w jakich okolicznościach

prawa do nieruchomości użytkowanych w ramach leasingu operacyjnego

są klasyfikowane i wykazywane jako nieruchomości inwestycyjne;

3. jeżeli sklasyfikowanie nieruchomości jest trudne (patrz MSR 40 paragraf

14) – stosowane przez jednostkę kryteria pozwalające na odróżnienie

nieruchomości inwestycyjnych od nieruchomości zajmowanych przez

właściciela i nieruchomości przeznaczonych na sprzedaż w ramach zwykłej

działalności;

4. metody i istotne założenia przyjęte przy ustalaniu wartości godziwej

nieruchomości inwestycyjnej, łącznie z informacją o tym, czy w trakcie

ustalania wartości godziwej uzyskano dowody pochodzące z rynku, czy też

w większym zakresie oparto się na innych czynnikach (które należy

ujawnić), ze względu na charakter nieruchomości i brak porównywalnych

danych rynkowych;

.

42

6.Ujawnienia –MSR 40

5. stopień, w jakim wartość godziwa nieruchomości inwestycyjnej

(wyceniona i ujawniona w sprawozdaniu finansowym) wynika z

ekspertyzy wydanej przez niezależnego rzeczoznawcę, mającego

uznawane kwalifikacje zawodowe oraz niedawno uzyskane

doświadczenie w wycenach nieruchomości inwestycyjnych o

podobnej lokalizacji i zaliczanych do tej samej kategorii: jeśli nie

uzyskano takiej ekspertyzy, fakt ten należy ujawnić;

6. ujęte w rachunku zysków i strat kwoty z tytułu:

a. przychodów z czynszów, których źródłem jest nieruchomość

inwestycyjna,

b. bezpośrednich kosztów operacyjnych (łącznie z kosztami

napraw i utrzymania) dotyczących nieruchomości

inwestycyjnej

, która w danym okresie przyniosła przychody z czynszów,

43

6.Ujawnienia –MSR 40

Dodatkowe ujawnienia przy zastosowaniu modelu wartości godziwej

Uzgodnienie wartości bilansowych nieruchomości inwestycyjnych na

początek i na koniec okresu przy uwzględnieniu następujących pozycji:

1. zwiększenia – ujawniane w podziale na zwiększenia wynikające z

nabycia nowych nieruchomości i zwiększenia wynikające z aktywowania

późniejszych nakładów,

2. zwiększenia wynikające z nabycia nieruchomości w wyniku połączenia

jednostek,

3. zmniejszenia,

4. kwotę netto zysków lub strat wynikających z korekt wyceny w wartości

godziwej,

5. kwotę netto różnic kursowych wynikających z przeliczenia sprowadzania

finansowego na inną walutę prezentacji lub z przeliczenia sprawozdania

finansowego jednostki zagranicznej na walutę prezentacji jednostki

sprawozdawczej,

6. przeniesienia z i do zapasów oraz nieruchomości zajmowanych przez

właściciela,

7. inne zmiany.

44

6.Ujawniania –MSR 40

Dodatkowe ujawnienia w modelu ceny nabycia

Jeżeli nieruchomość inwestycyjna jest wykazywana w bilansie w cenie

nabycia pomniejszonej o odpisy amortyzacyjne, MSR 40 wymaga

ujawnień obejmujących informacje o:

1. zastosowanej metodzie amortyzacji,

2. okresach użytkowania nieruchomości i zastosowanych stawkach

amortyzacyjnych,

3. wartości bilansowej brutto i wartości umorzenia (zagregowanej ze

zakumulowanymi stratami z tytułu trwałej wartości) na początek i

na koniec okresu,

4. uzgodnieniu wartości bilansowej na początek i na koniec okresu,

obejmującym informacje jak wyżej, a ponadto: amortyzację oraz

kwotę dokonanych w ciągu danego okresu odpisów aktualizujących

z tytułu utraty wartości oraz kwotę odwrócenia wcześniejszych

odpisów, zgodnie z MSR 36 Utrata wartości aktywów .

45

6.Ujawniania –MSR 40

W wyjątkowych sytuacjach, kiedy jednostka nie może

wiarygodnie ustalić wartości godziwej nieruchomości

inwestycyjnej, wówczas ujawnia:

1. opis nieruchomości inwestycyjnej,

2. wyjaśnienie, dlaczego wartości godziwej nie

można

wiarygodnie ustalić,

3. jeżeli istnieje taka możliwość – przedział wartości

szacunkowych, w których z dużym

prawdopodobieństwem mieści się wartość

godziwa

tej nieruchomości inwestycyjnej.

46

6.Ujawniania – uor

We wprowadzeniu do sprawozdania finansowego ujawnieniu

podlegają przyjęte metody wyceny aktywów i pasywów, w

tym wyceny nieruchomości inwestycyjnych oraz

przyjęte zasady ich amortyzacji.

2. Dodatkowe informacje i objaśnienia obejmują w

szczególności:

wykaz zmian wartości grup rodzajowych środków trwałych,

wartości niematerialnych i prawnych oraz inwestycji

długoterminowych, zawierający stan tych aktywów na

początek roku obrotowego, zwiększenia i zmniejszenia z

tytułu: aktualizacji wartości, nabycia, przemieszczenia

wewnętrznego oraz stan końcowy, a dla majątku

amortyzowanego - podobne przedstawienie stanów i

tytułów zmian dotychczasowej amortyzacji lub umorzenia.

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

- Slide 28

- Slide 29

- Slide 30

- Slide 31

- Slide 32

- Slide 33

- Slide 34

- Slide 35

- Slide 36

- Slide 37

- Slide 38

- Slide 39

- Slide 40

- Slide 41

- Slide 42

- Slide 43

- Slide 44

- Slide 45

- Slide 46

Wyszukiwarka

Podobne podstrony:

M.Walczak - wyklad 4 - rachunek kosztów zmiennych a rachunek kosztów pełnych, Zarządzanie, rachunkow

wykład 3 - rachunek kosztów - 07.01.2012

M.Walczak - wyklad 5 - rachunek kosztów zmiennych a rachunek kosztów pełnych ciąg dalszy, Zarządzani

Wykład 4 Rachunek kosztów standardowych

wykład 2 rachunek kosztów ) 10 2011

Wykład 7 Rachunek kosztów zmiennych, Notatki UTP - Zarządzanie, Semestr IV, Zarządzanie finansami pr

479 Wyklad 2 rachunek kosztow 2 utrata wartosci aktywow

M.Walczak - wyklad 3 - rachunek kosztów ciąg dalszy, Zarządzanie, rachunkowość - wykłady, notatki, P

Rachunkowość zarządcza wykłady, Rachunek kosztów, Rachunek kosztów, Rachunek kosztów, Rachunek koszt

Wyklad 6 rachunek kosztow 2

Wykład 1 Rachunek kosztów

Wyklad 5 rachunek kosztow 2 kontrakty dlugoterminowe

r.kosz, STUDIA UE Katowice, semestr I mgr, od Agaty, FiR, Rachunek kosztów, rachunek kosztów-testy i

480 Wyklad 3 rachunek kosztow 2 Nieruchomosci Sopot 2008

Wykład 4 rachunek kosztow 2 rezerwy

wykład 2 - rachunek kosztów - 29.10.2011

M.Walczak - wyklad 2 - rachunek kosztów, Zarządzanie, rachunkowość - wykłady, notatki, Prof. Marian

więcej podobnych podstron