Analiza5 jpeg

220 Metody oceny efektyności projektów inwestycyjnych

220 Metody oceny efektyności projektów inwestycyjnych

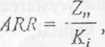

(5.2)

gdzie Z„ — średnioroczny zysk netto obliczony z całego okresu realizacji danego przedsięwzięcia, K, - wartość kapitału wykorzystywanego do sfinansowania początkowych nakładów inwestycyjnych.

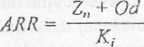

Istnieje wiele sposobów wyznaczania ARR. W zależności od tego, jakie wielkości występują w liczniku i mianowniku (5.2), można księgową stopę zwrotu zdefiniować jako

(5.3)

lub (5-4) gdzie Od - roczne odsetki od kr edytów, Kw - nakład inwestycyjny finansowany kapitałem własnym lub taka część nakładu, jaka jest finansowana kapitałem własnym. Księgowa stopa zwrotu (5.4) zwana jest także wskaźnikiem stopy zwrotu Z inwestycji {Return on Invcs(ment -ROI).

. Księgowa stopa zwrotu jest wykorzystywana do oceny rentowności pojedynczych projektów inwestycyjnych lub wyboru najbardziej opłacalnego projektu spośród dostępnych. W pierwszym przypadku należy realizować ten projekt, dla którego ARR jest większe od granicznej księgowej stopy zwrotu określonej na podstawie rynkowej stopy procentowej, a w drugim ten projekt, który wykazuje największą wartość ARR.

Przykład 5.2. .Taka jest rentowność dwóch pięcioletnich projektów inwestycyjnych, dla których oszacowane wartości zysku netto w poszczególnych latach trwania inwestycji wynoszą:

|

Lala |

I |

2 |

3 |

4 |

5 |

|

Projekt A |

3125 |

3320 |

3254 |

3424 |

3500 ' |

|

Projekt B |

3000 |

3300 |

3500 |

3400 |

3200 |

Oba projekty wymagają takich samych nakładów w wysokości 12 000 zł. W. przypadku projektu A inwestycja będzie finansowana z kapitału własnego w wysokości 6000 zł i kredytu w kwocie 6000 zł. W przypadku projektu B inwestycja będzie finansowana z kapitału własnego w wysokości 5000 zł i kredytu w kwocie 7000 zł. Określona przez inwestora graniczna stopa rentowności wynosi 25%.

Na podstawie danych otrzymuje się. następujące wartości średniorocznych zysków netto:

3125 + 3320 + 3254 4 3424 t- 3500

Wewnętrzne stopy zwrotu dla poszczególnych projektów wynoszą:

|

Pp h, II |

3324,6 |

AKR0 = |

3280 |

= 0,27 (wg (5.2)), | |

|

12 000 |

- U,Z o, |

i 2 000 | |||

|

ARRa = |

3324,6 6000 |

= 0,55, |

ARR" = |

3280 5000 |

= 0,66 (wg (5.4)). |

— - 3324,6, Z„ =• 3280.

Z obliczeń wynika, że. realizacja obydwu projektów inwestycyjnych będzie dla inwestora opłacalna.

Metoda ARR nic uwzględnia zmian wartości pieniądza w czasie. Zdaniem E.F. Brighama i L.C. Gapenskiego należy ją raczej wykorzystywać do mierzenia wyników osiąganych przez różne działy w danej firmie, a nie w celu podejmowania decyzji o preliminowaniu inwestycji4.

5.2. Dynamiczne (dyskontowe) metody oceny projektów inwestycyjnych

Cechą charakterystyczną dynamicznych metod oceny projektów inwestycyjnych jest stosowanie rachunku dyskontowego do porównywania wydatków i wpływów związanych z dauym projektem inwestycyjnym. Ważną zaletą lycli metod jest lo, że pozwalają porównać projekty inwestycyjne w dowolnym okresie funkcjonowania przedsięwzięcia. Fakt ten z jednej strony sprzyja dokładności oceny opłacalności inwestycji, z drugiej zaś narzuca na podmiot konieczność dokładniejszego prognozowania stóp procentowych oraz wnikliwsze ocenianie sytuacji finansowej i gospodarczej, w której będzie funkcjonował.

W dynamicznych metodach oceny projektów inwestycyjnych jako wartość stopy dyskontowej przyjmuje s.ię koszt kapitału (koszt alternatywny). Koszt ka pilału jest to taka stopa zwrotu (stopa zysku), którą firma musi uzyskać z tytułu realizacji swoich inwestycji, aby jej wartość lyukowa nie uległa zmianie. Koszt kapitału może być również interpretowany jako stopa z inwestycji, której spodziewają się wierzyciele fumy. W celu oszacowania kosztu kapitału stosuje się dwa podejścia5:

— w pierwszym przyjmuje się, żc koszt kapitału równy jesL stopie zwrotu, która może być osiągnięta na rynku z inwestycji o podobnym ryzyku jak rozpatrywany projekt;

4 E.F. Brigbara, L.C. Gapr.nski, Zarządzanie finansami, t. 1, FWE, Warszawa 2000, s. 30.1. 3 Matematyka i statystyka finansowa, E. Nowak (red.), FK.R, Warszawa 1997, s. 72.

Wyszukiwarka

Podobne podstrony:

Analiza1 jpeg 238 Metody oceny efektyności projektów inwestycyjnych 4. Wykorzystując podejście proba

Analiza5 jpeg 220 Metody oceny efekiyności projektów inwestycyjnych 220 Metody oceny efekiyności pro

Analiza9 jpeg 228 Metody oceny efektyności projektów inwestycyjnych niężnycb. Jest to taka stopa dys

Analiza9 jpeg 228 Metody oceny efektyności projektów inwestycyjnych mężnych. Jest to taka stopa dysk

Analiza1 jpeg 38 Melody oceny efekty.! ości projektów inwestycyjnych 1. Wykorzystując podejście pro

Analiza11 jpeg 232 Metody oceny efnkiyności projektów inwestycyjnych rentowności osiąganej z tytułu

Analiza2 jpeg 236 Metody oceny efetdyności projektów inwestycyjnych my, natomiast

Analiza11 jpeg 232 Metody oceny efaktyności projektów inwestycyjnych .rentowności osiąganej z tytułu

Analiza2 jpeg 236 Metody oceny efeltlyności projektów inwestycyjnych rny, natomiast metoda J.RR zakł

Analiza3 jpeg Metody oceny efektywności projektów inwestycy]nych Zarówno w teorii, jak i praktyce go

AnalizaFinansowaTeoriaPrakty 3 Metody i kierunki przyczynowej analizy rentowności Dla bezpośredniej

ANALIZA I SYNTEZA WZROKOWA. METODY BADANIA I OCENY LATERALIZACJI.ANALIZA I SYNTEZA WZROKOWA: -

ISTOTA ANALIZY 1 RODZAJE ANALIZY EKONOMICZNEJ 2 METODY ANALIZY FINANSOWEJ 4 BILANS 8 Wskaźniki

AnalizaFinansowaTeoriaPrakty$5 R7 Rozdział VIIMetody i kierunki przyczynowej analizy rentowności Syn

Analiza10 jpeg Tabela 5.Cc. /.dyskontowane przepływy pieniężne et 1 n projektu C Rok Przepływy pie

Analiza4 jpeg Suma tmklndow inwestycyjnych Okres zwrotu =----------r-----. Roczne wpływy środków pie

Analiza10 jpeg Tabcln 5.Cl. /.dyskom owane przepływy pioiuęine dla projeklu C Rok W Przepływy pie

więcej podobnych podstron