Polskie banki

Sektor bankowy

ISSN 1508-308X

Warszawa, 22.07.02

mln PLN

Andrzej Powierża

Andrzej.Powierza@breinwest.com.pl

tel (22) 697 47 42

fax (22) 697 47 43

Dom Inwestycyjny BRE Banku S.A.

ul. Wspólna 47/49

00-490 Warszawa, skr. poczt. 21

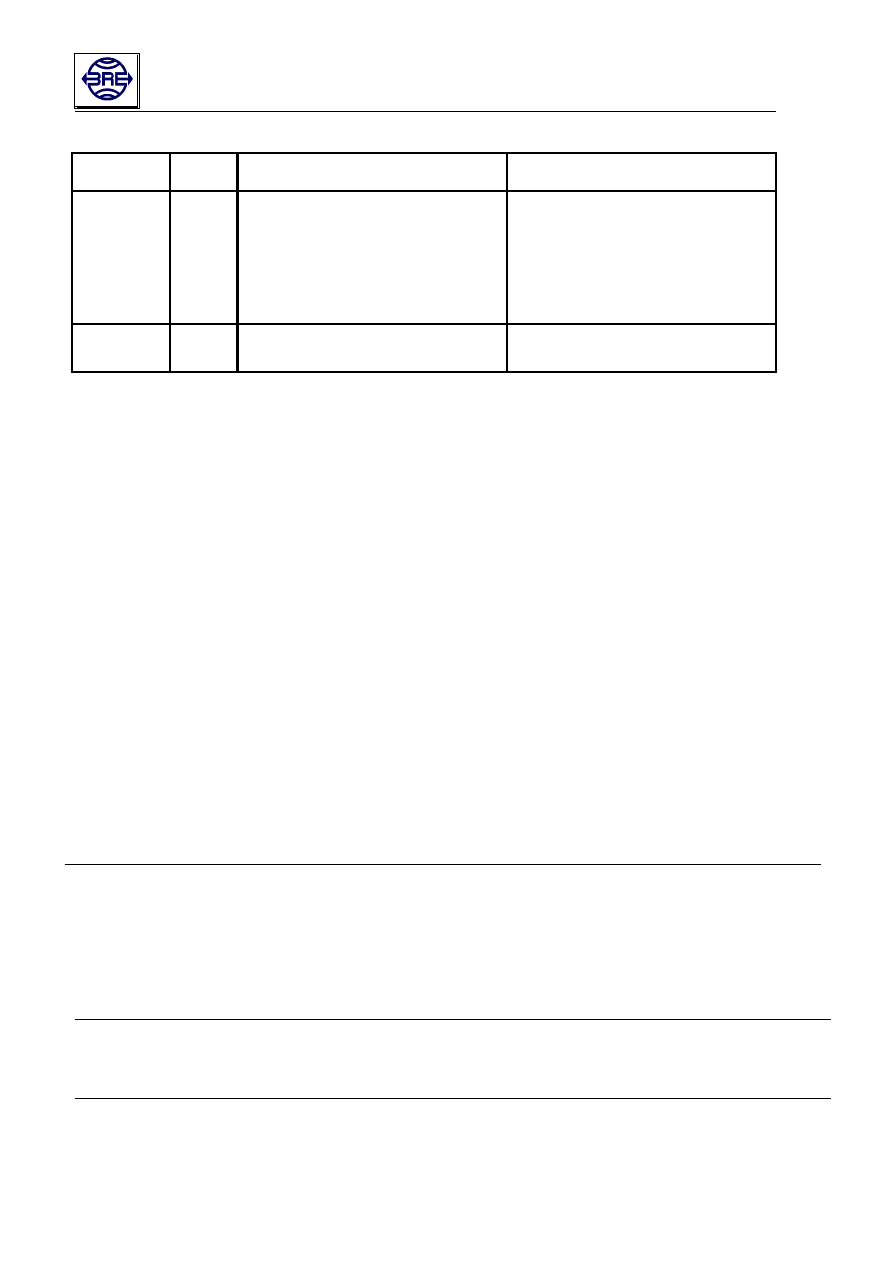

Bank

Rekomendacja

Cena

Cena docelowa

Ilość akcji

Kapitalizacja

Free float

pln

pln

mln

mln pln

mln pln

BPH PBK

TRZYMAJ

207,50

249,00

28,7

5955,25

1489

PEKAO

REDUKUJ

91,00

88,00

165,7

15078,7

5127

BZ WBK

AKUMULUJ

56,00

68,50

73,0

4088

1226

HANDLOWY

REDUKUJ

70,50

62,00

130,7

9214,35

369

ING BSK

TRZYMAJ

365,00

388,00

13,0

4745

569

BIG BG

TRZYMAJ

3,23

3,40

849,2

2742,92

521

KREDYT BANK

AKUMULUJ

16,70

21,30

147,9

2469,93

445

Analitycy

www.brebrokers.com.pl

Dom Inwestycyjny BRE Banku S.A. - Departament Analiz

R

APORT

A

NALITYCZNY

Gorące i pochmurne lato

• Jest naturalnym zjawiskiem, że w ślad za spadkiem koniunktury

gospodarczej podąża pogorszenie jakości portfela banków oraz wzrastają

koszty rezerw, tworzonych przez banki.

• Mimo to powszechnie oczekiwano, że saldo rezerw w 2002 r. będzie

znacząco niższe niż saldo ubiegłoroczne, co w sposób istotny zwiększy

zyskowność banków giełdowych. Taka opinia wynikała z przekonania, że

w rezerwach utworzonych pod koniec 2001 r. i w 1 kw. 2002 r.

uwzględniono już ryzyko pogorszenia się sytuacji finansowej niektórych

kredytobiorców w 2 kw. b.r., a w 2. połowie spodziewano się "odbicia" w

gospodarce i szybszego wzrostu gospodarczego.

•

Przypadek Stoczni

Szczecińskiej

pokazał,

że

pod

pojęciem

"konserwatywna polityka rezerw" banki rozumiały coś innego niż

inwestorzy i analitycy. Okazało się, że (przynajmniej w przypadku

Stoczni) wiele banków organiczało się do badania terminowości spłaty,

zaniedbując analizę sytuacji finansowo-ekonomicznej kredytobiorców, w

efekcie czego rezerwy na należności wobec Stoczni będą tworzone dopiero

w 2 kw. 2002 r.

• Najprawdopodobniej nie sprawdzą się również nadzieje na szybkie

ożywienie gospodarcze.

• Szczegóły planu Grzegorza Kołodki ciągle pozostają nieznane. Nie

wiadomo,

jakie

udogodnienie

w

zakresie

odliczania

kredytów

nieregularnych

od

podsatwy

opodatkowania

zawiera

propozycja

wicepremiera oraz w zamian za jakie działania banków będzie im

zaoferowana (wspieranie restrukturyzacji to pojęcie bardzo pojemne).

• Naszym zdaniem istnieje również ryzyko wzrostu nastrojów

populistycznych (możliwy dobry wynik Samoobrony w jesiennych

wyborach samorządowych), co może doprowadzić do wzmożenia

nacisków politycznych na banki, aby umarzały zobowiązania klientów

przeżywających trudności finansowe.

• W tej sytuacji uważamy, że do momentu, kiedy banki przekonają

inwestorów, że nie mają więcej "trupów w szafie", a jednocześnie pojawią

się wyraźne symptomy poprawy sytuacji gospodarczej, akcje banków będą

zachowywać się gorzej niż rynek.

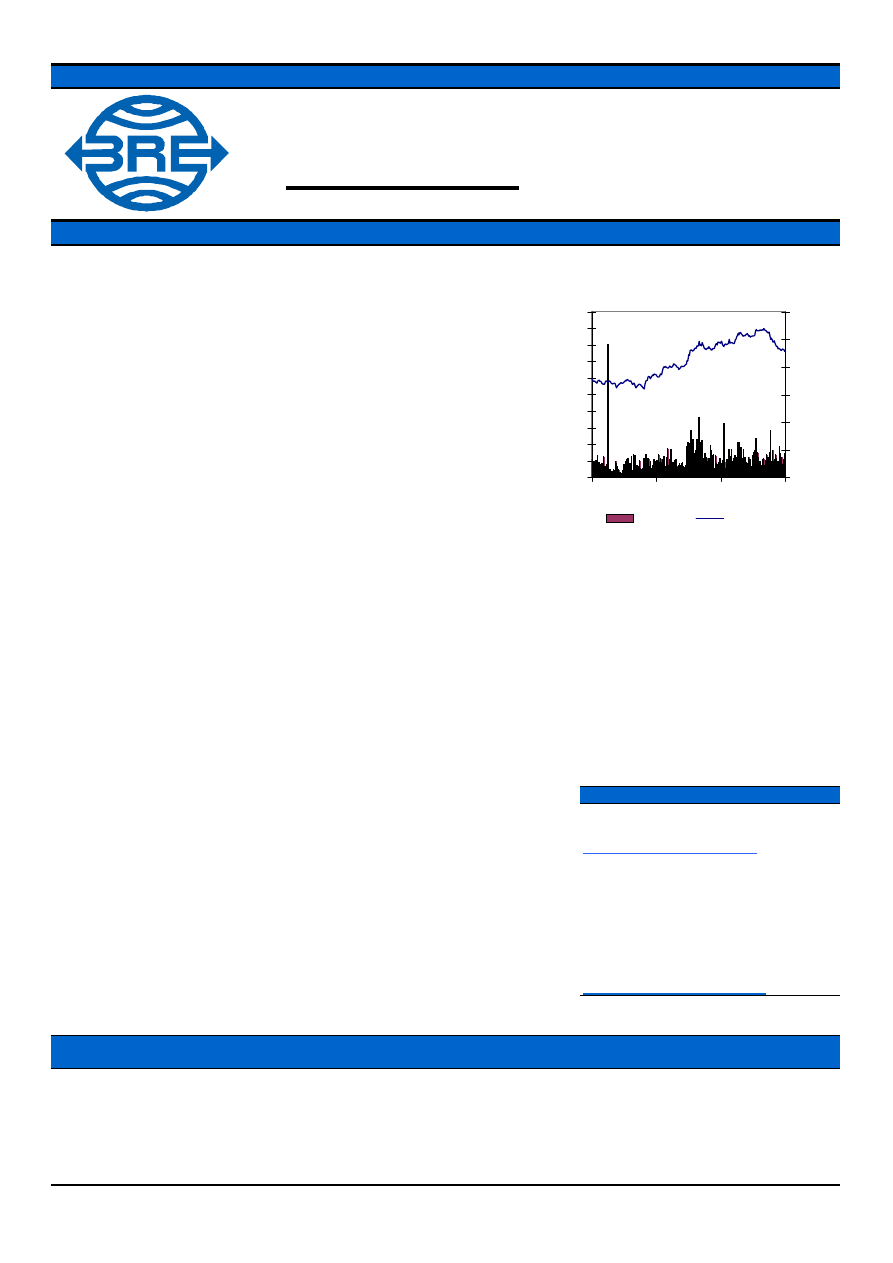

0

50

100

150

200

250

300

350

400

450

500

02-07-01

31-10-01

07-03-02

12-07-02

0

5000

10000

15000

20000

25000

30000

Wolumen

WIG-BANKI

Dom Inwestycyjny BRE Banku S.A. Polskie banki

1

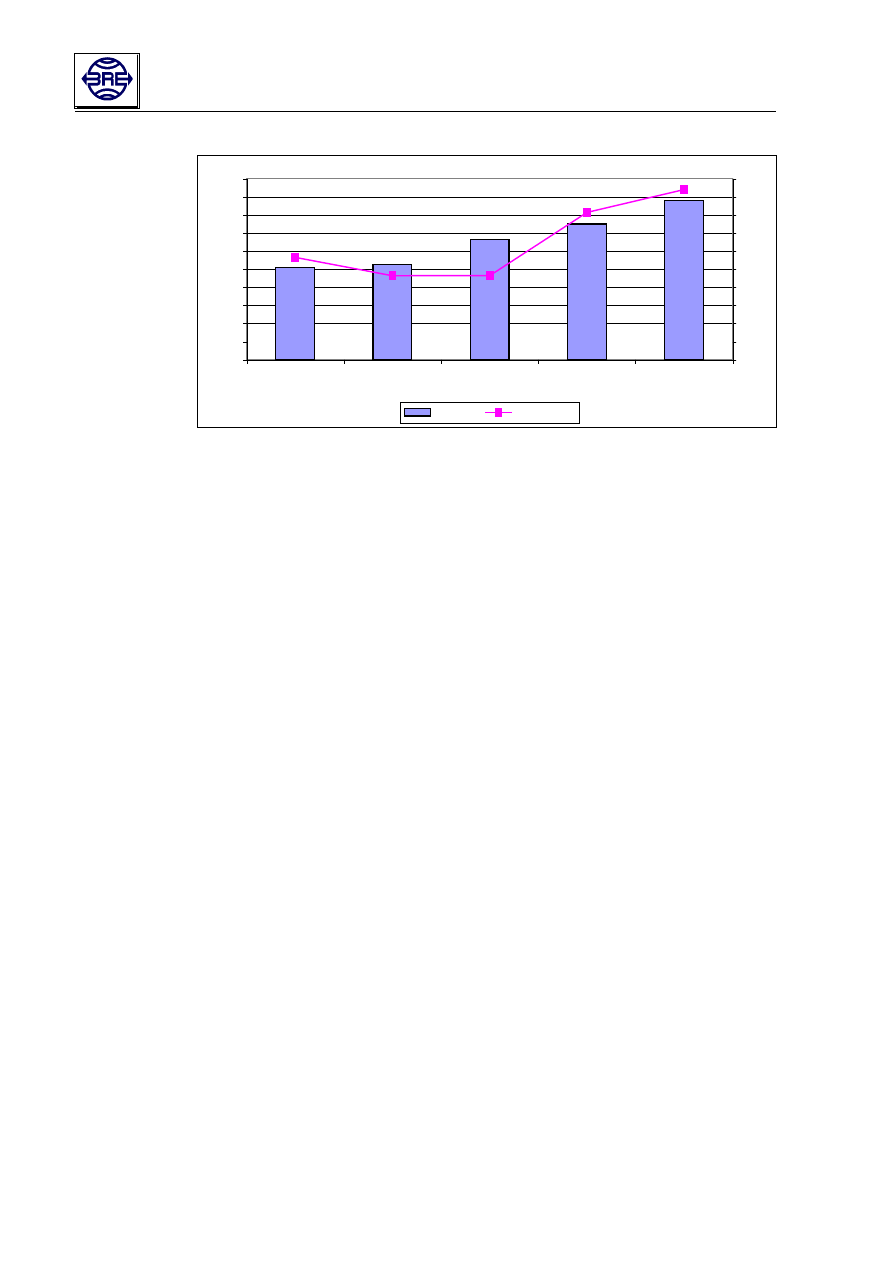

Spadek notowań akcji banków

Kursy banków spadły bardziej niż byłoby to uzasadnione bezpośrednim wpływem

upadłości Stoczni Szczecińskiej na wyniki i wycenę banków. Przede wszystkim skala

spadków była większa niż wynikałoby to wprost z uwzględnienia w wycenie strat

poniesionych na kredytowaniu Stoczni. Poza tym, przecena dotknęła nie tylko banki, które

były zaangażowane w kredytowanie Stoczni Szczecin Porty Holding (SSPH) i samej

Stoczni Szczecińskiej (np. niezaangażowany w kredytowanie Stoczni BZ WBK stracił 23 %

od początku czerwca).

Zmiana cen banków zaangażowanych w kredytowanie Stoczni Szczecińskiej

Źródło: Rzeczpospolita, Pekao, DI BRE Banku

Powstaje pytanie, czy nastąpiła zbyt nerwowa reakcja inwestorów czy też spadki

wynikły ze zdyskontowania obniżonych oczekiwań co do przyszłych wyników

banków?

Rynek spodziewał się, że saldo rezerw w 2002 r. spadnie w porównaniu do 2001 r. Czy

tak się rzeczywiście stanie? Aby spróbować odpowiedzieć na to pytanie prześledziliśmy

jak historycznie kształtowała się relacja wzrostu PKB, kondycji przedsiębiorstw,

udziału kredytów straconych w portfelu banków i salda rezerw.

Czy w 2002 banki utworzą mniejsze rezerwy niż w 2000 i 2001 r.?

Jako miernik kondycji przedsiębiorstw traktujemy liczbę upadłości (a dokładniej liczbę

spraw upadłościowych, które wpłynęły do sądów), ponieważ z punktu widzenia banków

upadłość kredytobiorców jest najgorszym możliwym scenariuszem. W latach 1992-1995

dopiero rok 1994 -. trzeci rok ożywienia gospodarczego z wzrostem PKB na poziomie

ponad 5% - przyniósł spadek liczby upadłości.

0,0%

5,0%

10,0%

15,0%

20,0%

25,0%

30,0%

35,0%

BIG BG

BPH PBK

BRE

ING BSK

Pekao

0,00

10,00

20,00

30,00

40,00

50,00

60,00

70,00

80,00

90,00

100,00

Szacunkowa strata na akcję

Spadek ceny od 12 czerwca (pln)

Szacunkowa strata jako % kapitałów własnych

Spadek ceny od 12 czerwca (%)

Dom Inwestycyjny BRE Banku S.A. Polskie banki

2

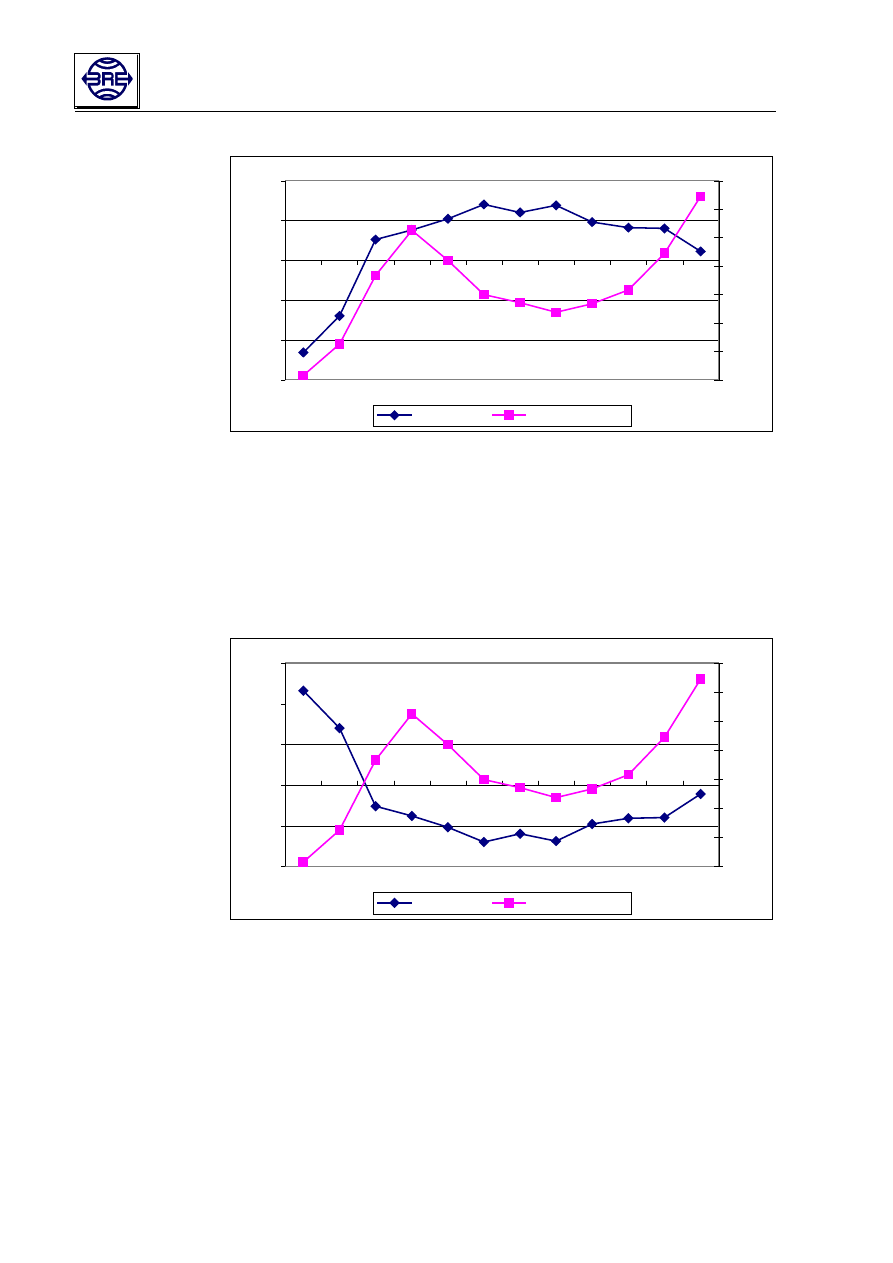

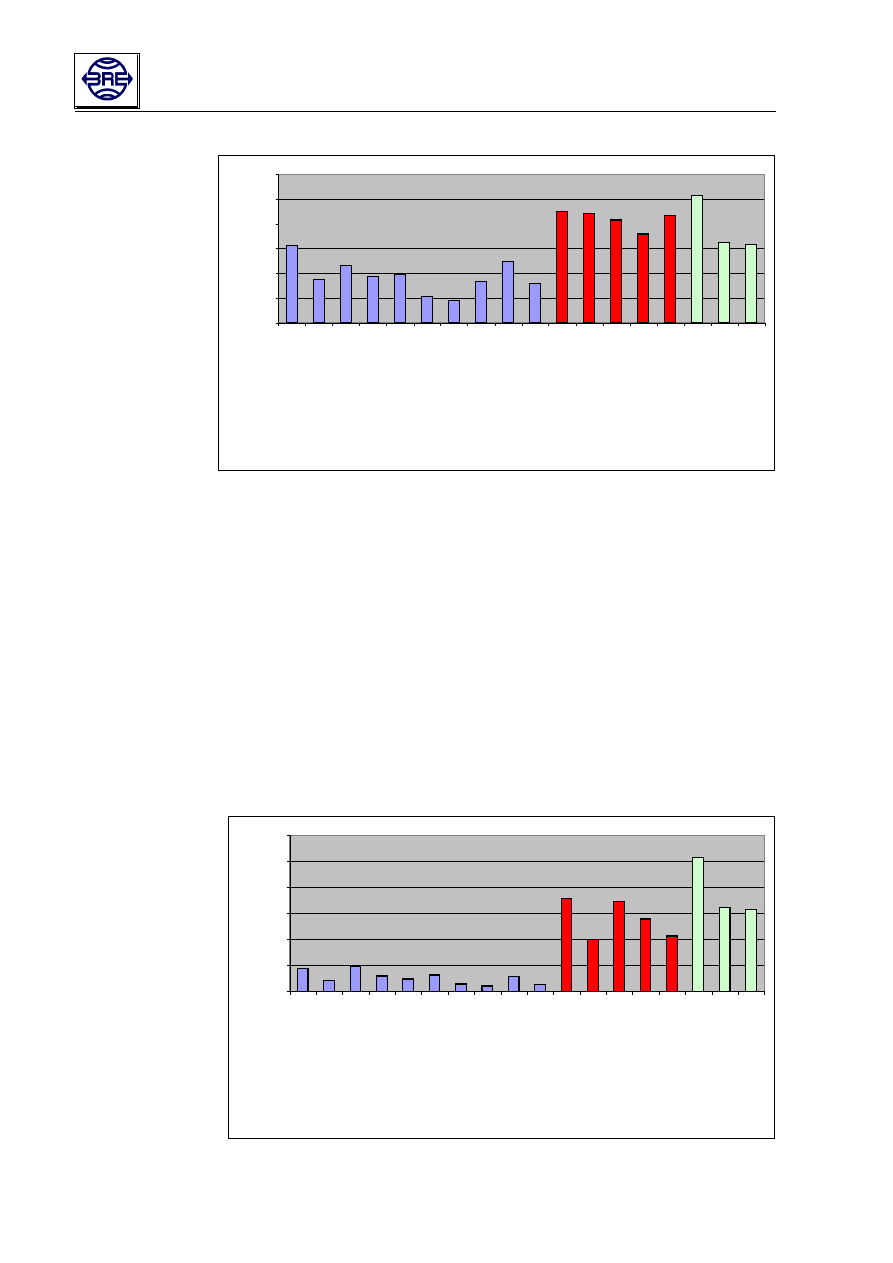

Porównanie stopy wzrostu PKB i liczby upadłości

-15%

-10%

-5%

0%

5%

10%

1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001

0

1000

2000

3000

4000

5000

6000

7000

Wzrost PKB

Liczba upadłości

Źródło: NBP, Ministerstwo Sprawiedliwości, DI BRE Banku

Od 1994 r. wzrostowi tempa przyrostu PKB towarzyszy spadek liczby upadłości, a wraz z

obniżeniem tempa wzrostu gospodarczego następuje zwiększenie liczby upadłości.

Tendencje te lepiej widać na wykresie poniższym, na którym przedstawiamy te same dane

co powyżej, ale dla wyraźniejszej prezentacji odwróciliśmy oś wzrostu gospodarczego

(wartości ujemne powyżej wartości dodatnich).

Porównanie stopy wzrostu PKB (odwrócona oś) i liczby upadłości

-15%

-10%

-5%

0%

5%

10%

1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001

0

1000

2000

3000

4000

5000

6000

7000

Wzrost PKB

Liczba upadłości

Źródło: NBP, Ministerstwo Sprawiedliwości, DI BRE Banku

Co prawda nie można wprost na bazie powyższych obserwacji budować prognozy na

najbliższe lata, ale wydaje się, że stabilizacja stopy wzrostu PKB w 2002 r. na niskim

poziomie (ok. 1%) to za mało, aby liczyć w bieżącym roku na spadek liczby upadłości.

Naszym zdaniem w najlepszym przypadku w 2002 r. liczba upadłości będzie na

podobnym poziomie jak w roku ubiegłym (ok. 6,5 tys).

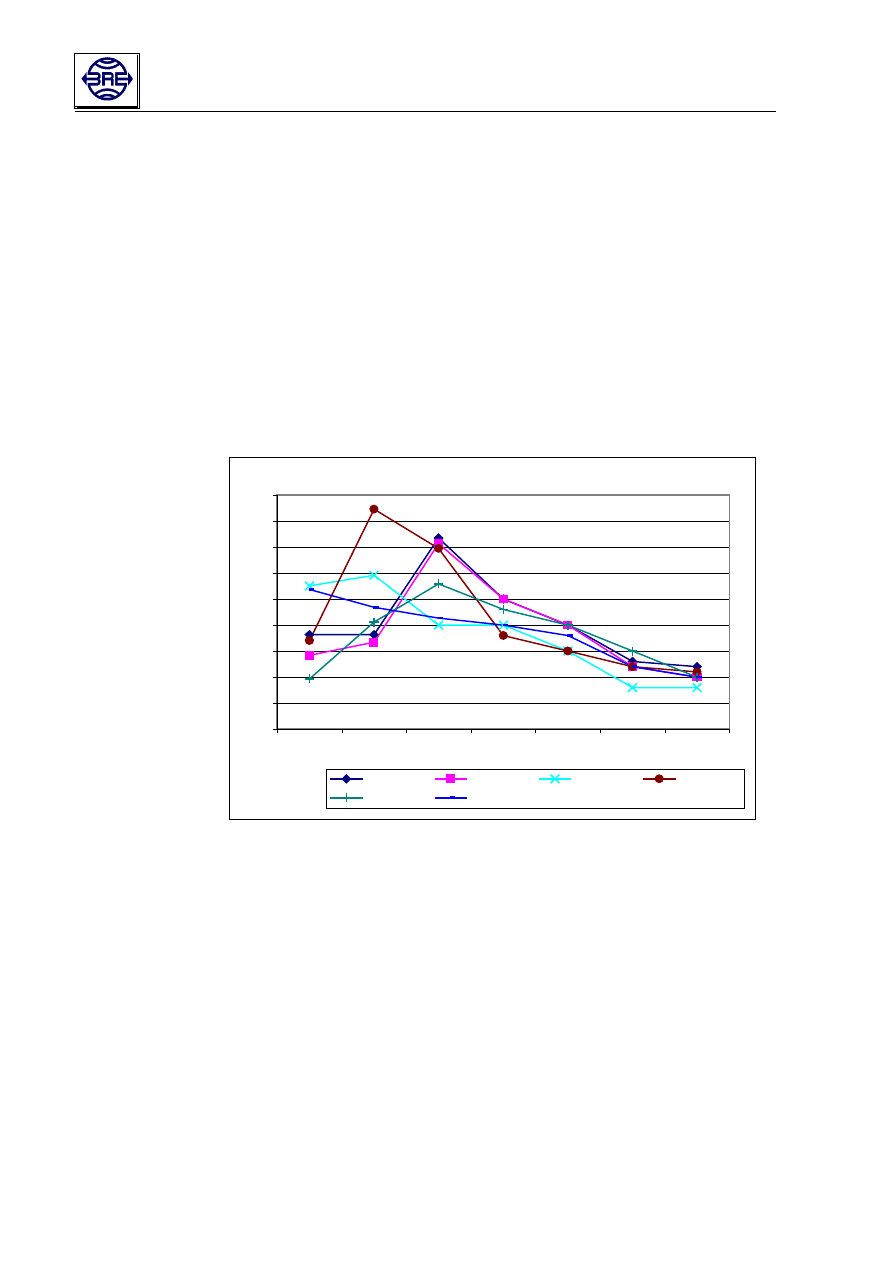

Analiza trendów liczby upadłości i udziału należności zagrożonych w portfelach

kredytowych banków komercyjnych pokazuje, że istnieje silna korelacja pomiędzy

tymi wielkościami. Zauważyć można, że przy liczbie upadłości większej niż w na początku

lat 90-tych, udział „złych kredytów” jest mniejszy niż był kilka lat temu. Świadczy to być

Dom Inwestycyjny BRE Banku S.A. Polskie banki

3

może o poprawie jakości oceny ryzyka kredytowego w polskich bankach. Należy jednak

pamiętać też o tym, że na początku lat 90-tych duży udział kredytów zakwalifikowanych

jako nieregularne wynikał częściowo z nagromadzenia złych długów z lat poprzednich.

Poza tym wydaje się (ale nie dysponujemy danymi liczbowymi na poparcie tej tezy), że ze

względu na zmianę struktury gospodarki (więcej średnich i małych firm) obecnie kwota

objęta jednym postępowaniem upadłościowym jest mniejsza niż było to kilka lat temu.

Liczba upadłości a należności zagrożone banków

0

1000

2000

3000

4000

5000

6000

7000

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

0,0%

5,0%

10,0%

15,0%

20,0%

25,0%

30,0%

35,0%

Liczba upadłości

Udział należności zagrożonych

Źródło: NBP, Ministerstwo Sprawiedliwości, DI BRE Banku

Obserwowany ostatnio wzrost liczby upadłości przełożył się na wzrost udziału kredytów

nieregularnych w portfelu banków komercyjnych. Przypadek Stoczni Szczecińskiej

pokazuje, że nie ma przesłanek, aby zakładać, że powiązanie to osłabnie. Okazało się, że

prawie cały sektor bankowy był zaangażowany w kredytowanie obecnego bankruta. Naszym

zdaniem nie można przyjąć, że banki giełdowe dzięki lepszemu know-how są w stanie

w sposób zdecydowanie bardziej efektywny ocenić ryzyko kredytowe i mieć

zdecydowanie lepszy portfel kredytowy niż pozostały sektor. Wręcz przeciwnie, dane

NBP sugerują, że lepszą jakość portfela niż banki komercyjne (w większej części

posiadające inwestorów strategicznych) mają banki spółdzielcze, które zmniejszyły udział

należności zagrożonych z 24,4% w 1993 r. do 6,1% na koniec 2001 r. Być może jest to

tylko efekt niedoskonałości polskich regulacji bankowych, które nakazują klasyfikowanie

należności od podmiotów, które ponoszą straty naruszające kapitał zakładowy, jako kredyty

wątpliwe. Ale może w praktyce okazało się, że od skomplikowanych modeli ocen ryzyka

kredytowego ważniejsze jest bycie blisko kredytobiorcy, umożliwiające lepszą ocenę

wniosku kredytowego jak i efektywny monitoring i windykację. A pod tym względem banki

spółdzielcze mogą być lepsze niż banki giełdowe, które na coraz większą skalę stosują

centralizację procedur kredytowych.

Naturalne wydaje się, że wzrost udziału kredytów nieregularnych przekłada się na

zwiększenie kosztów rezerw na należności. Tak też było w ostatnich latach (por. wykres

przestawiający udział kredytów nieregularnych i saldo rezerw banków komercyjnych). Rok

2001 nie był pod tym względem wyjątkowy, w skali całego sektora większe rezerwy

utworzone w roku ubiegłym należy w znacznym stopniu przypisać pogorszeniu jakości

portfela.

Dom Inwestycyjny BRE Banku S.A. Polskie banki

4

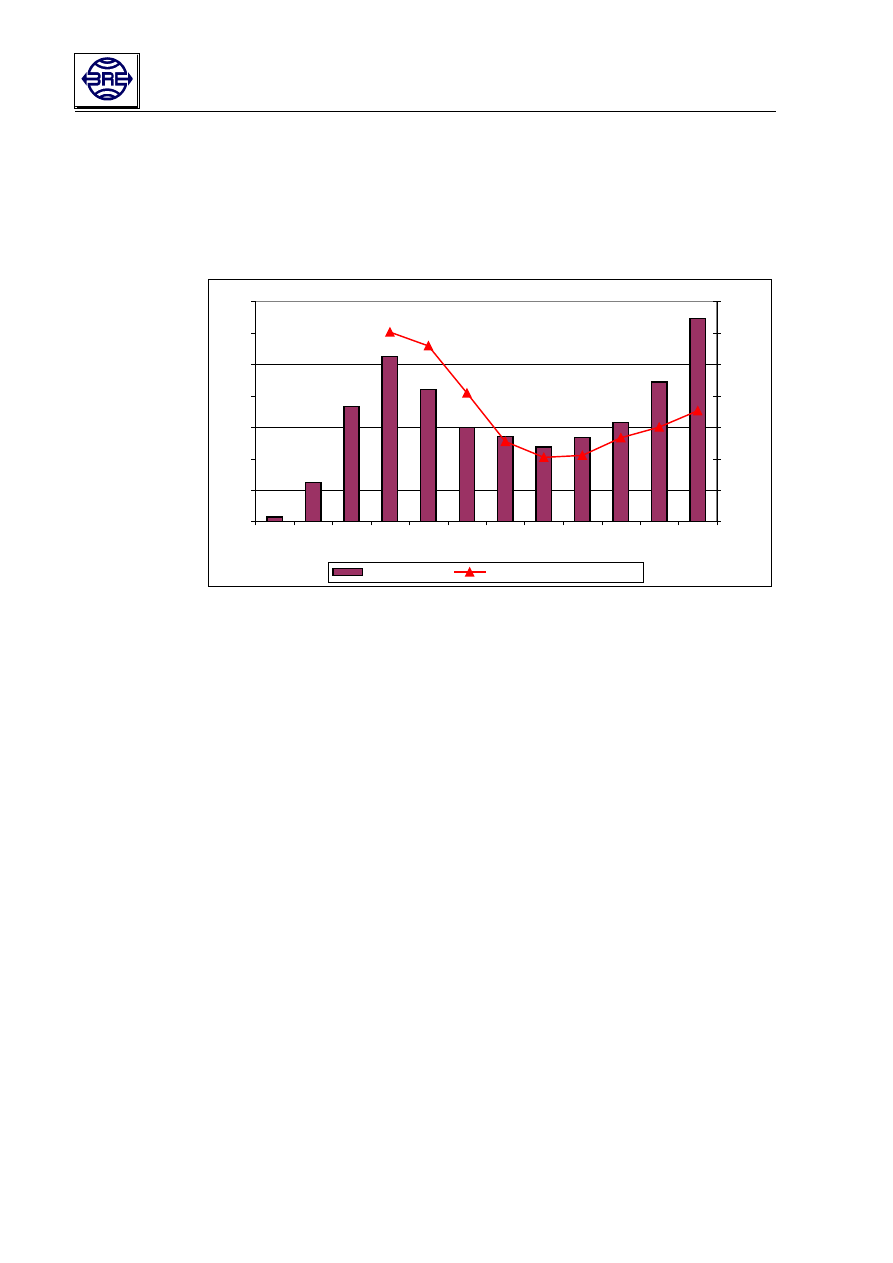

Należności zagrożone a saldo rezerw banków komercyjnych

0,0%

2,0%

4,0%

6,0%

8,0%

10,0%

12,0%

14,0%

16,0%

18,0%

20,0%

1997

1998

1999

2000

2001

0

500

1000

1500

2000

2500

3000

3500

4000

4500

5000

NPLs (%)

Saldo rezerw

Źródło: NBP, DI BRE Banku

Przykład Stoczni Szczecińskiej potwierdził, że także pod względem wielkości salda rezerw

nie można liczyć na zmianę dotychczasowej tendencji. Złudne okazały się nadzieje, że

pokaźne rezerwy tworzone pod koniec ubiegłego roku wynikały z bardziej konserwatywnej

oceny sytuacji kredytobiorców i tworzone były „na przyszłość” (tzn. aby pokryć potencjalne

straty, których można byłoby się spodziewać w przypadku, gdyby sytuacja klientów

pogorszyłaby się w nadchodzących miesiącach). W dalszym ciągu pogorszenie jakości

portfela znajduje swoje odbicie w wielkości tworzonych rezerw dopiero następczo. Dlatego

jeżeli nastąpi pogorszenie jakości portfela (czego się spodziewamy), to dopiero w tym

momencie nastąpi zwiększenie salda rezerw.

W przypadku Stoczni można się zastanawiać, czy nie można bankom zarzucić

zlekceważenia sytuacji Stoczni.

Dlaczego banki nie utworzyły wcześniej rezerw na należności Stoczni?

Banki wydają się zaskoczone rozwojem sytuacji w Stoczni Szczecińskiej i zapowiadają

dotworzenie odpowiednich rezerw w 2 kw. 2002 r.. Czy rzeczywiście upadłości Stoczni nie

można było wcześniej przewidzieć? W Aneksie przedstawiamy krótkie kalendarium

wydarzeń, które miały miejsce do końca 1 kw. br. Zwróćmy uwagę na trzy sprawy.

• W listopadzie w wypowiedzi dla Rzeczpospolitej Bolesław Januszkiewicz rzecznik

prasowy H. Cegielskiego Poznań poinformował, że na początku września Cegielski

wstrzymał produkcję dla stoczni. Gazeta cytowała jego słowa „Co będzie jak stocznia

ogłosi upadłość? Nie możemy sobie pozwolić, żeby silniki weszły w masę

upadłościową.” Wygląda na to, że już jesienią ubiegłego roku były widoczne

symptomy zbliżającej się upadłości firmy. Potwierdzeniem tego było cofnięcie

finansowania dla Stoczni ze strony banków. Mimo to największe polskie banki (Pekao,

BPH PBK, a najprawdopodobniej także PKO-bp) nie utworzyły w 2001 r. rezerw na

należności Stoczni.

• W marcu 2002 r. SSPH nie wykupił swoich obligacji, a produkcja w Stoczni

została wstrzymana – a mimo to BPH PBK utworzyl rezerwy na pokrycie tylko 20%

zaangażowania, a Pekao klasyfikował kredyty dla SSPH jako należności normalne.

• Zgodnie z wyjaśnieniami Pekao, bank poniósł stratę na kredytach dla Stoczni mimo

posiadania właściwych zabezpieczeń w wyniku wystąpienia problemów

technologicznych przy budowie chemikaliowca oraz przestoju w Stoczni. Zauważmy,

że o wystąpieniu obu zdarzeń wiadomo było już pod koniec marca. Jednak mimo

to nie utworzył żadnych rezerw (poza częścią rezerwy na ogólne ryzyko bankowe

alokowaną na ten cel).

Dom Inwestycyjny BRE Banku S.A. Polskie banki

5

Banki tłumaczą, że nie miały podstaw do kwalifikowania należności od SSPH i Stoczni

jako należności zagrożonych, ponieważ nie było opóźnień w ich obsłudze. Jednak

podstawą klasyfikacji kredytów jest nie tylko kryterium terminowości spłaty, ale i

kryterium sytuacji ekonomiczno-finansowej dłużnika.

Zgodnie z Rozporządzeniem Rady Ministrów z 10.12.2001 r. w sprawie zasad tworzenia

rezerw na ryzyko związane z działalnością banków, za kredyty normalne uznaje się

kredyty, w przypadku których opóźnienie w spłacie nie przekracza miesiąca, a

sytuacja ekonomiczno-finansowa nie budzi obaw. Jednak jeżeli kredyty te ze względu na

ryzyko regionu, kraju, branży, grupy klientów, grupy produktów lub innych ustalonych

przez bank kryteriów wymagają szczególnej uwagi, są klasyfikowane jako kredyty „pod

obserwacją”. Jeżeli sytuacja ekonomiczno-finansowa dłużnika może stanowić zagrożenie

terminowej spłaty ekspozycji, to kredyt powinien być zaklasyfikowany jako kredyt

„poniżej standardu”, a jeżeli sytuacja ekonomiczno-finansowa ulega znacznemu

pogorszeniu - jako kredyt „wątpliwy”. Ekspozycje kredytowe „stracone” to nie tylko

należności od dłużników, w stosunku do których ogłoszono upadłość, ale także m.in.

należności od podmiotów których sytuacja ekonomiczno-finansowa pogorszyła się w

sposób nieodwracalnie uniemożliwiający spłacenie długu.

Zgodnie z rozporządzeniem, ocena sytuacji ekonomiczno-finansowej powinna m.in.

uwzględniać takie mierniki ilościowe jak wskaźniki efektywności kapitału, wskaźniki

płynności, wskaźniki rotacji majątku obrotowego i zobowiązań bieżących oraz wskaźniki

struktury bilansu. Uwzględnia się również mierniki jakościowe, w tym jakość zarządzania,

stopień zależności od rynku, stopień zależności od dotacji rządowych, zamówień

rządowych, kilku dużych dostawców lub odbiorców oraz stopień zależności od innych

podmiotów grupy.

Wydaje się, że banki dysponowały wystarczającymi informacjami, aby móc na ich

podstawie zgodnie z przepisami prawa zakwalifikować należności wobec podmiotów z

grupy Stoczni Szczecińskiej jako należności zagrożone.

Koszty rezerw zmniejszają rentowność polskich banków

Dlaczego poświęciliśmy tyle miejsca na analizę kosztów rezerw? Naszym zdaniem w

sytuacji oczekiwanego dalszego zwężania się marży odsetkowej, jedynie radykalne

obniżenie kosztów rezerw (oraz efektywne zarządzanie kapitałem własnym) może

zapewnić polskim bankom rentowność (a więc i wycenę) porównywalną z wyceną

banków zachodnioeuropejskich.

Mówiąc o zachodnioeuropejskim poziomie marży odsetkowej czy salda rezerw

dopuszczamy się dużego uproszczenia, ponieważ w praktyce nie ma jednolitego pan-

europejskiego rynku bankowego i w różnych krajach EU banki charakteryzują się

odmiennymi wskaźnikami. Jednak ich poziom jest zupełnie inny niż ma to obecnie miejsce

w Polsce.

Poziom marży odsetkowej netto (NIM) w krajach Europy Zachodniej jest

zdecydowanie niższy niż w Polsce. Nawet w krajach o najwyższej marży (największe

banki hiszpańskie 2,9%, irlandzkie 2,2%, portugalski BCP 2,5%) jest ona znacznie niższa

niż w Polsce, gdzie w 2001 r. wyniosła 4,2% (średnia dla największych banków

giełdowych).

Dom Inwestycyjny BRE Banku S.A. Polskie banki

6

Marże odsetkowe netto (NIM) w Europie (2001 r.)

0,0%

1,0%

2,0%

3,0%

4,0%

5,0%

6,0%

Hi

sz

pa

ni

a

Wl

k.

Bry

t.

- B

ank

i kr

ajow

e

Wlk

. Br

yt

. -

Bank

i m

ię

dz

ynar

od

owe

W

ło

ch

y

Irl

and

ia

Fr

anc

ja

Ni

em

cy

ABN

Am

ro

BC

P

No

rde

a

BPH

P

BK

BZ

W

BK

IN

G

BSK

Kr

edy

t B

an

k

Pe

ka

o

OT

P

CS

KB

Źródło: banki, Commerzbank, DI BRE Banku

Wydaje się, że w miarę spadku stóp procentowych oraz nasilania się konkurencji, także w

Polsce marże banków spadną. Skala obniżek zależeć będzie w znacznym stopniu od

stopnia konkurencji między bankami oraz od ich możliwości finansowych. Instytucje

finansowe o niższych kosztach (osobowych, rzeczowych ale także o niższych kosztach

rezerw) będą mogły pozwolić sobie na operowanie przy niższych marżach. W takiej

sytuacji „pod kreską” mogą znaleźć się banki, które będą miały wyższe koszty.

Obecnie koszty rezerw (liczone jako procent średniorocznego stanu kredytów) są w

polskich bankach znacznie wyższe niż w krajach Europy Zachodniej. Częściowo

wynika to z gorszej oceny ryzyka kredytowego oraz mniej efektywnego monitoringu i

windykacji. W znacznym stopniu konieczność tworzenia wyższych rezerw wynika jednak z

czynników zewnętrznych. Jak argumentowaliśmy powyżej, nie można uciec od sytuacji

gospodarczej. Słaba kondycja polskiej gospodarki powoduje, że jakość portfela

kredytowego jest gorsza (a co za tym idzie wielkość salda rezerw jest większa) niż krajach

EU.

Koszty rezerw jako procent średniego stanu kredytów (2001 r.)

0,0%

1,0%

2,0%

3,0%

4,0%

5,0%

6,0%

Hi

sz

pan

ia

Wl

k. Br

yt.

- Ba

nk

i k

raj

owe

Wl

k. B

ry

t. -

B

ank

i m

ię

dz

ynar

odo

we

W

łoc

hy

Irl

andia

Fr

an

cja

Nie

m

cy

ABN

Am

ro

BC

P

Nordea

BPH

PB

K

BZ

W

BK

ING

BS

K

Kr

edy

t B

an

k

Pek

ao

OT

P

CS

KB

Źródło: banki, Commerzbank, DI BRE Banku

Dom Inwestycyjny BRE Banku S.A. Polskie banki

7

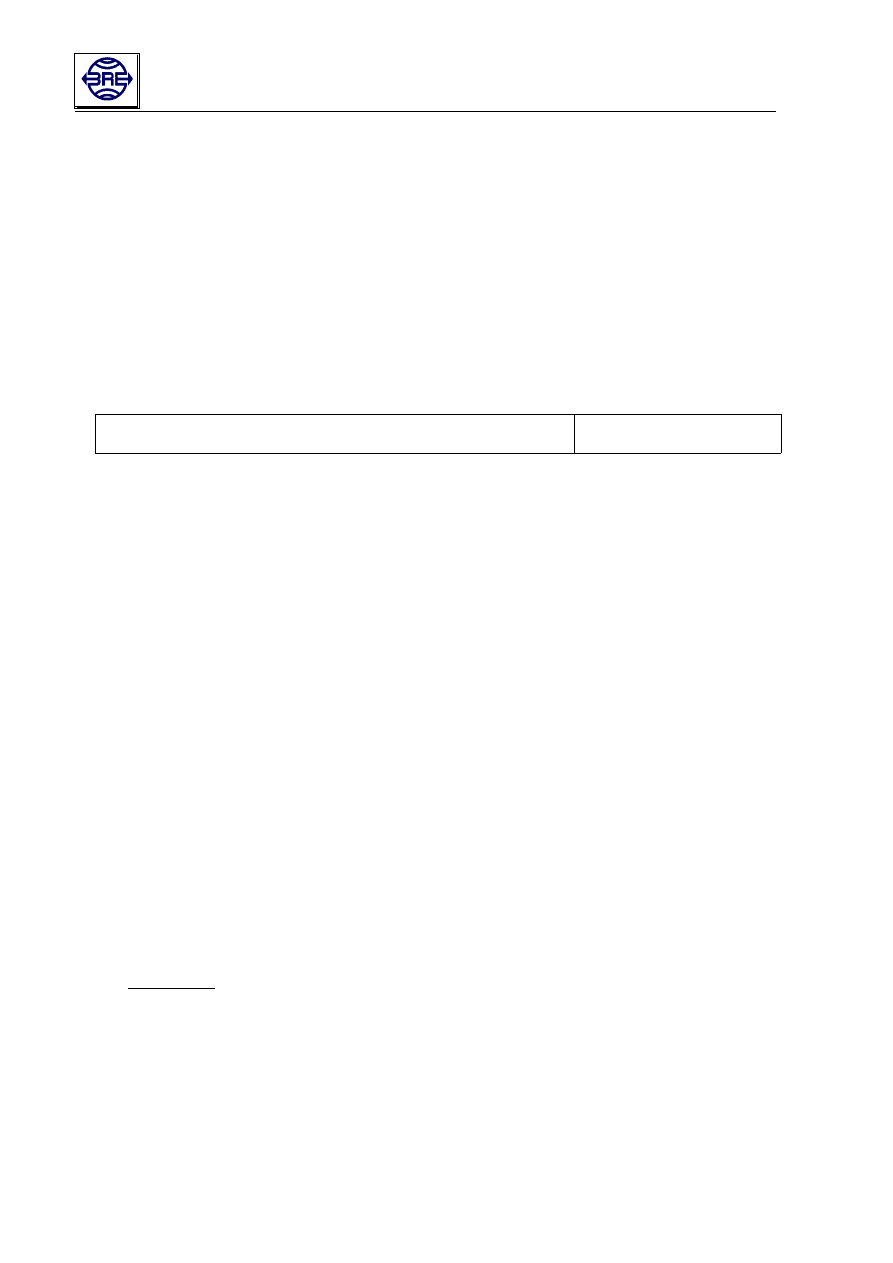

Uważamy, że w miarę poprawy sytuacji w gospodarce oraz dalszego doskonalenia procedur

oceny ryzyka kredytowego, monitoringu oraz windykacji zmniejszać się będzie suma

tworzonych rezerw, pociągając za sobą spadek salda rezerw. Jednak przypadek Stoczni

Szczecińskiej skłonił nas do zmiany prognoz. Obecnie spodziewamy się wolniejszego

tempa spadku kosztów rezerw, ponieważ uważamy, że tak pod względem czynników

zewnętrznych (kondycja polskich firm) jak i wewnętrznych (bankowe know-how) sytuacja

ulega poprawie w wolniejszym tempie, niż wcześniej oczekiwaliśmy.

• Po pierwsze, przedłuża się okres spowolnienia gospodarczego. Zawirowania

polityczne wpływają na wahania na rynku walutowym, co może dodatkowo uderzyć w

wiele podmiotów gospodarczych.

• Po drugie, okazało się, że spośród innych instytucji finansowych banki giełdowe pod

względem zarządzania ryzykiem kredytowym nie wyróżniają się na plus w jakiś

zdecydowany sposób.

Dane historyczne i nasze aktualne prognozy prezentujemy na wykresie poniżej.

Saldo rezerw wybranych polskich banków jako procent średniego stanu aktywów

0,0%

0,5%

1,0%

1,5%

2,0%

2,5%

3,0%

3,5%

4,0%

4,5%

1999

2000

2001

2002P

2003P

2004P

2005P

BIG BG

BPH PBK

BZ WBK

ING BSK

Kredyt Bank

Pekao

Źródło: banki, DI BRE Banku

Konkluzje inwestycyjne

Reasumując, uważamy że ostatnia przecena banków uzasadniona była dwoma

czynnikami:

• Na poziomie wyników finansowych – przykład Stoczni Szczecińskiej pokazał, że w

bieżącym roku należy spodziewać się wyników gorszych niż to przewidywano na

początku roku, nie tylko w wyniku strat poniesionych przez banki na kredytach dla

SSPH, ale także z powodu ogólnej sytuacji gospodarczej, przekładającej się na gorszą

jakość kredytów i wyższe saldo rezerw.

• Na poziomie wyceny – późne utworzenie rezerw na należności od SSPH nadwątliło

zaufanie inwestorów do banków, pokazując, że pod pojęciem „konserwatywnej

polityki rezerw” banki rozumieją coś innego, niż inwestorzy.

Jakie perspektywy na przyszłość? Naszym zdaniem w przeciągu dwóch najbliższych

miesięcy nie ma nadziei na trwałe odwrócenie negatywnego trendu.

Najprawdopodobniej wyniki 2 kw. nie będą rewelacyjne. Na pewno znowu obciążeniem

Dom Inwestycyjny BRE Banku S.A. Polskie banki

8

będą wysokie koszty rezerw. Nawet dobre wyniki operacyjne przed rezerwami nie

rozproszą obaw inwestorów, czy kolejne kwartały nie przyniosą następnych

spektakularnych upadłości albo (co jeszcze groźniejsze) presji rządu na banki, aby umarzały

zobowiązania firm znajdujących się w trudnej sytuacji ekonomicznej.

Nie sądzimy również, aby w sferze czynników zewnętrznych (wzrost gospodarczy,

negocjacje akcesyjne, polityka gospodarcza rządu) pojawiły się nowe informacje,

pozytywnie odbierane przez rynek.

W dłuższej perspektywie mamy bardziej pozytywne nastawienie. Oczekujemy, że jeżeli nie

zajdą nieprzewidziane wydarzenia (kolejna fala upadłości przedsiębiorstw, napięcia

społeczne, kryzys polityczny wywołany dobrym wynikiem Samoobrony w jesiennych

wyborach samorządowych, opóźnienia w procesie negocjacji akcesyjnych), to jesienią

powinno wrócić pozytywne nastawienie do polskich banków. Do tego czasu

rekomendujemy jednak niedoważenie banków w portfelach inwestycyjnych.

BPH PBK

TRZYMAJ (podtrzymana)

Cena 220 pln

cena docelowa 249 pln

Ostatnie wydarzenia

Bank w oficjalnym komunikacie poinformował o zaangażowaniu wobec grupy SSPH:

• Zaangażowanie wobec SSPH wynosi 230 mln pln, a wobec innych spółek holdingu 30 mln pln (wcześniej

prasa pisała o 280 mln pln).

• Największą część zaangażowania stanowią dwa kredyty typu project finance w łącznej wysokości 36,2 mln

USD. Zabezpieczeniem kredytu są m.in. zastawy na statkach, hipoteka oraz cesje praw z polis

ubezpieczeniowych oraz należności z kontraktów (czyli sytuacja podobna jak w Pekao).

• Bank potwierdził, że w 1 kw. utworzył rezerwy na 20% należności, a w 2 kw. utworzy dodatkowe rezerwy

na 30% zaangażowania. Po ukończeniu kompleksowej weryfikacji wartości zabezpieczeń BPH PBK określi

precyzyjnie kwoty rezerw, które zostaną dotworzone w 2 poł. 2002 r.

• Wysokość rezerw mieści się w granicach kwot rezerw planowanych na bieżący rok. W komunikacie

napisano również: „Przy obecnym stanie wiedzy nie istnieje zagrożenie poniesienia przez BPH PBK straty

w 2 kw. br.”

Wojciech Sobieraj ma zastąpić Stefana Twardaka na stanowisku wiceprezesa BPH-PBK odpowiedzialnego za

pion klienta detalicznego. Nowy wiceprezes banku wcześniej pracował dla The Boston Consulting Group i m.in.

doradzał BPH-PBK.

W wyniku nabycia akcji od HVB, Bank Austria zwiększył swój udział w BPH PBK do 52,2%.

Opinia inwestycyjna

Jak wygląda porównanie BPH PBK do Pekao pod względem reakcji na problemy Stoczni Szczecińskiej?

• W 1 kw. BPH PBK był bardziej konserwatywny niż Pekao (20% rezerw vs. 0%).

• W 2 kw. BPH PBK tworzy 50% rezerw (Pekao 100%, ale po odjęciu ½ wartości posiadanych

zabezpieczeń).

• BPH PBK gorzej wypadł pod względem polityki informacyjnej (o wielkości zaangażowania poinformował

20 dni później niż Pekao).

• BPH PBK nie potrafiło oszacować dokładnej wielkości rezerw, ponieważ nie ukończyło jeszcze

kompleksowej weryfikacji wartości zabezpieczeń. Może to wynikać z gorszego monitoringu

kredytobiorców albo dążenia do większej precyzji obliczeń.

Bank musi przekonać inwestorów, że jest w stanie zwiększyć swoją zyskowność i zrealizować plany zarządu

osiągnięcia po 2004 r. ROE na poziomie 20%. Aby tak się stało, musi przede wszystkim udowodnić, że

czyszczenie portfela kredytowego zostało zakończone, czego dowodem byłoby zmniejszenie w br. salda rezerw

w porównaniu z rokiem ubiegłym. W najbliższej przyszłości spodziewamy się, że bank w dalszym ciągu będzie

notowany z dyskontem do swojej fundamentalnej wyceny.

Nadchodzące wydarzenia

• 14 sierpnia opublikowane zostaną wyniki kwartalne (skonsolidowane i jednostkowe).

Dom Inwestycyjny BRE Banku S.A. Polskie banki

9

Pekao

cena 91,5 pln

REDUKUJ (podtrzymana)

cena docelowa 88 pln

Ostatnie wydarzenia

Bank Pekao był wśród wierzycieli Huty im. Tadeusza Sendzimira (HTS), którzy przegłosowali przyjęcie układu

przewidującego 40-procentową redukcję zadłużenia huty. Należności banku wynosiły 48 mln pln.

Opinia inwestycyjna

W najbliższej przyszłości kształtowanie się kursów banku będzie zależało przede wszystkim od sentymentu

rynkowego i nastawienia inwestorów do sektora bankowego. Naszym zdaniem (zwłaszcza dla inwestorów

zagranicznych) akcje polskich banków będą mało atrakcyjne w najbliższych miesiącach, a to przełoży się na

mniejsze zainteresowanie akcjami Pekao.

Oczekujemy słabych wyników kwartalnych. Z powodu samej Stoczni bank będzie musiał utworzyć ok. 350 mln

rezerw. Wynik operacyjny przed rezerwami może jeszcze nie uwzględniać zwiększenia przychodów,

oczekiwanego w związku z wdrożeniem z maju nowej struktury organizacyjnej.

Nadchodzące wydarzenia

Jednostkowe wyniki kwartalne zostaną opublikowane 5 sierpnia, a skonsolidowane 14 sierpnia.

BZ WBK

AKUMULUJ (podtrzymana)

Cena 58,5 pln

Cena docelowa 68,5 pln

Ostatnie wydarzenia

Na wniosek BZ WBK komornik zajął rachunek firmy na Pażur. Należność banku wynosi ok. 2,9 mln pln i jej

odzyskanie będzie prawdopodobnie niemożliwe.

BZ WBK nie kredytował Stoczni Szczecińskiej, a kredyty dla H. Cegielskiego Poznań (HCP) wynosiły tylko 13

mln pln. Bank zajął rachunek firmy i Cegielski zapowiedział spłatę kredytu ze środków, które ma wkrótce

uzyskać od Stoczni Gdynia.

Opinia inwestycyjna

Stracone kredyty ma każdy bank, jednak w przypadku BZ WBK bankowi udaje się unikać uczestniczenia w

spektakularnych upadłościach, co naszym zdanie świadczy o dobrej ocenie ryzyka oraz sprawnym monitoringu.

BZ WBK ucierpiał w trakcie wyprzedaży polskich banków, jednak naszym zdaniem w sytuacji, kiedy

inwestorzy zaczną różnicować swoje oceny poszczególnych banków, BZ WBK powinien powrócić do łask

inwestorów.

Impulsem, który pchnie kurs do góry, mogą być dobre wyniki kwartalne (Z drugiej strony, za czynnik ryzyka

uznajemy wysokie oczekiwania co do wyników banku: jeżeli w wyniku trudnej sytuacji gospodarczej bank nie

zwiększy przychodów, to wyniki mogą okazać się gorsze niż oczekiwania).

Nadchodzące wydarzenia

31 lipca opublikowane zostaną wyniki kwartalne (skonsolidowane i jednostkowe).

Dom Inwestycyjny BRE Banku S.A. Polskie banki

10

Bank Handlowy

REDUKUJ (podtrzymana)

Cena 71,3 pln

cena docelowa 62 pln

Ostatnie wydarzenia

Od 19 lipca w obrocie giełdowym znajduje się 17,6 mln nowych akcji banku, pochodzących z konwersji

obligacji zamiennych, jakie posiadała Citigroup. W wyniku zamiany obligacji udział Citigroup wzrósł do 93%

głosów.

WZA banku przegłosowało możliwość umarzania akcji (buy back). Zmianę tę umotywowano faktem, iż bank

posiada bardzo wysoki współczynnik wypłacalności i jeżeli nie nastąpi znaczący wzrost akcji kredytowej, to

poziom kapitałów własnych będzie zbyt wysoki w porównaniu ze skalą działalności

Bank powtórzył swoje wcześniejsze plany podwojenia swojego udziału w rynku bankowości detalicznej, tzn.

osiągnięcia 10% rynku pod względem przychodów z bankowości detalicznej.

Opinia inwestycyjna

Sceptycznie oceniamy szanse banku na realizację ambitnych celów na rynku detalicznym. Oprócz kart

kredytowych, w których bank jest zdecydowanym liderem, nie widzimy innych produktów, które mogłyby stać

się motorem wzrostu pozycji rynkowej (przeciętna oferta produktów rozliczeniowych, oszczędnościowych i

inwestycyjnych, przeciętna bankowość internetowa). Bank posiada sieć dobrze zlokalizowanych oddziałów, ale

przeszkodą dla pozyskiwania nowych klientów jest opinia banku drogiego i ekskluzywnego.

Citigroup złożył deklarację, że zredukuje swój udział w Banku Handlowym poniżej 75%, ciągle jednak nie

wiadomo, jak tego dokona. Ostatnia wypowiedzią na ten temat było stwierdzenie wiceprezesa banku, Shirisha

Apte, że bank prowadzi rozmowy z bankiem centralnym i Komisją Nadzoru Bankowego, aby „określić

najlepsze rozwiązanie ograniczenia udziału Citibanku w Banku Handlowym do 75%”. Naszym zdaniem nie

należy liczyć na szybkie zwiększenie płynności akcji banku, a obecny kurs przewyższa wartość fundamentalną.

W tej sytuacji zalecamy redukowanie akcji banku.

Nadchodzące wydarzenia

Jednostkowe wyniki kwartalne zostaną opublikowane 5 sierpnia, a skonsolidowane 14 sierpnia

ING BSK

TRZYMAJ (podtrzymana)

cena 378 pln

cena docelowa 388 pln

Ostatnie wydarzenia

Nieznana jest wielkość zaangażowania banku w kredytowanie grupy SSPH ani to, w jaki sposób zabezpieczone

są te należności. Nie wiadomo również, czy i ile rezerw utworzył bank na pokrycie tych kredytów.

Opinia inwestycyjna

ING BSK był w przeszłości oskarżany o tworzenie nadmiernych rezerw. Ostatnie wydarzenia pokazały, że

konserwatywne podejście banku było słuszną decyzja. Należy żywic nadzieję, że bank utworzył już rezerwy na

należności wobec SSPH. Jednak ING BSK ogranicza się do podawania tylko informacji wprost wymaganych

przez przepisy prawa, dlatego uzyskanie jakichkolwiek wiadomości na ten temat jest bardzo utrudnione.

Ze względu na małą płynność kurs ING BSK stosunkowo mało zareagował na niekorzystne informacje o banku.

Jednocześnie wydaje nam się, że nawet w sytuacji powrotu zainteresowania inwestorów bankami, potencjał

wzrostów kursu ING BSK jest ograniczony.

Nadchodzące wydarzenia

Jednostkowe wyniki kwartalne zostaną opublikowane 5 sierpnia, a skonsolidowane 14 sierpnia

Dom Inwestycyjny BRE Banku S.A. Polskie banki

11

BIG BG

TRZYMAJ (zmieniona z Redukuj)

cena 3,26 pln

cena docelowa 3,40 pln

Ostatnie wydarzenia

Cały czas nieznane pozostaje zaangażowanie BIG BG w finansowanie SSPH oraz posiadane przez bank

zabezpieczenia.

Eureko zwiększyło swój udział w polskim banku do 19, 98% głosów, odkupując niecałe 5% od Achmea

Holding.

Opinia inwestycyjna

Sytuacja w banku cały czas jest niejasna. BIG BG bank kontynuuje politykę skąpego informowania inwestorów,

czego przykładem jest brak komunikatów na temat zaangażowania banku w operacje spółek grupy SSPH. Tak

samo nie wiadomo ostatecznie, jaki plany wobec banku ma BCP i Eureko (rynek co jakiś czas spekuluje na

temat wyjścia Portugalczyków, inna możliwość to powrót do scenariusza zakładającego wprowadzenie trzeciego

inwestora strategicznego, który wniósłby know-how w zakresie bankowości komercyjnej.

W 1 kw. BIG BG pokazał dobry wynik dzięki ujemnemu opodatkowaniu. Ponieważ nie spodziewamy się

powtórzenia takiej niespodzianki w 2. kw., oczekujemy, że wynik banku będzie gorszy niż w ubiegłym

kwartale. Spółki zależne znowu poniosą straty, a znaczącą część końcowego zysku skonsolidowanego przyniesie

PZU.

Naszym zdaniem inwestycja w BIG BG obarczona jest poważnym ryzykiem. Mimo krytycznego spojrzenia na

wyniki banku uważamy jednak, że kurs banku będzie zachowywał się nie gorzej niż rynek. Ponieważ BIG BG

jest notowany z 3% dyskontem w stosunku do ceny docelowej, która wyznaczyliśmy na poziomie 3,4 pln,

podnosimy rekomendację z Redukuj do TRZYMAJ.

Nadchodzące wydarzenia

Jednostkowe wyniki kwartalne zostaną opublikowane 2 sierpnia, a skonsolidowane 7 sierpnia

Kredyt Bank

AKUMULUJ (podtrzymana)

cena 17,15 pln

cena docelowa 21,3 pln

Ostatnie wydarzenia

Puls Biznesu napisał, że Kredyt Bank może wkrótce za pośrednictwem zależnej spółki Żagiel nabyć akcje

olsztyńskiego pośrednika kredytowego Heximp-Credit.

Bank poinformował, że w ramach kredytu konsorcjalnego udzielił TPSA trzyletniego kredytu w wysokości 250

mln pln.

Opinia inwestycyjna

Podtrzymujemy opinię, że w dłuższej perspektywie akcje Kredyt Banku są atrakcyjną inwestycją. Impulsem

wyzwalającym wzrosty może być rozwiązanie kwestii PTE (np. sprzedaż, ograniczająca koszty operacyjne

grupy).

W krótkiej perspektywie kurs Kredyt Banku może zachowywać się zgodnie z tendencjami rynkowymi.

Negatywnie na notowania wpływa perspektywa wyników kwartalnych, które najprawdopodobniej będą słabe,

chociaż lepsze niż zanotowane w 1 kw. 2002 r.

Nadchodzące wydarzenia

Jednostkowe wyniki kwartalne zostaną opublikowane 5 sierpnia, a skonsolidowane 14 sierpnia

Dom Inwestycyjny BRE Banku S.A. Polskie banki

12

Aneks 1

Kalendarium wydarzeń w Stoczni Szczecińskiej (do końca marca 2002 r.)

Data

Wydarzenie

2000 r.

Stocznia z powodu przebudowy przechylni zbudowała tylko 9 jednostek za ok. 300 mln

USD (połowę tego co w poprzednich latach)

Grudzień 2000 r.

Kłopoty z budową zaawansowanego technologicznie chemikaliowca – przedłużenie czasu

budowy, wyższe koszty .

Lipiec-wrzesień

2001 r.

Prasa pisze o trudnej sytuacji Stoczni spowodowanej wysokim kursem złotówki, spadkiem

cen statków i wysokimi cenami energii i paliw.

Zarząd SSPH zapowiada zwolnienia ok. 1200 pracowników (głównie z obsługi, biura

projektowego i administracji), jednocześnie planuje zatrudnić ok. 500 osób, głównie

monterów i spawaczy i organizuje kursy doszkalające dla bezrobotnych.

Związki zawodowe nie akceptują wielkości zwolnień.

Do 11 sierpnia zwodowanych zostało 7 statków. Firma podtrzymuje ambitne plany na rok

2001 (oddanie 14 jednostek wartych 420 mln USD)

Wrzesień 2001 r

H. Cegielski Poznań wstrzymuje dostawy dla Stoczni

Październik 2001 r.

Wprowadzenie nowego regulaminu płac – podział pensji na część stałą (80%) i uznaniową

(20%).

Związki zawodowe popierają restrukturyzację i oszczędności przewidziane w biznesplanie

zarządu na lata 2001/2002 i wznawiają negocjacje układu zbiorowego.

Prezes firmy Arkadiusz Goj zapowiada, że stocznia na poziomie holdingu zakończy rok na

plusie.

Listopad 2001 r.

W referendum załoga opowiada się za strajkiem, w proteście przeciwko nowemu

regulaminowi płac.

Jesień 2001 r.

Jeden z banków żąda spłaty obligacji.

Banki wstrzymują finansowanie Stoczni.

Grudzień 2001 r.

W 2001 r. Stocznia sprzedała 8 statków.

SSPH zanotował 18 mln zysku.

Styczeń 2002 r.

Stocznia uzyskuje gwarancje KUKE, dzięki czemu będzie mogła korzystać z zaliczek

kontrahentów (ok. 450 mln pln)

Manifestacje pracowników, domagających się wypłaty drugiej części pensji za listopad i

grudzień oraz ustąpienia zarządu.

Zarząd Stoczni składa rezygnacje, nowy zarząd obiecuje uregulowanie zaległości i wypłatę

wynagrodzeń na bieżąco.

4.03.2002

Stocznia wstrzymuje produkcję, pracownicy wysłani zostają na przymusowe urlopy (według

zapowiedzi – co najmniej dwutygodniowe).

15.03.2002 r.

SSPH nie wykupiła obligacji obsługiwanych przez ING BSK o wartości nominalnej 3,5 mln

pln. SSPH zapowiada wykupienie obligacji na początku kwietnia.

Ok. 20-tego marca

2002 r.

Stocznia negocjuje z czterema bankami warunki udzielenia 40 mln USD kredytu

pomostowego, którego spłatę będzie poręczać ARR.

Planowane są rozmowy z bankami o redukcji zadłużenia Stoczni i o zmianie wierzytelności

na akcję Stoczni.

Przygotowywane jest podniesienie kapitału akcyjnego SSPH z poziomu 80 mln pln

(ocenianego jako zbyt niski) do 400 mln pln.

Prezes ARP uważa, że decyzja o wsparciu Stoczni jest przykładem pozytywnego

interwencjonizmu państwowego, jednocześnie podkreśla, że ARP nie będzie dążyć do

przejęcia kontroli nad stocznią.

22.03.2002

Przedłużenie przymusowych urlopów pracowników do 29 marca.

Dom Inwestycyjny BRE Banku S.A. Polskie banki

13

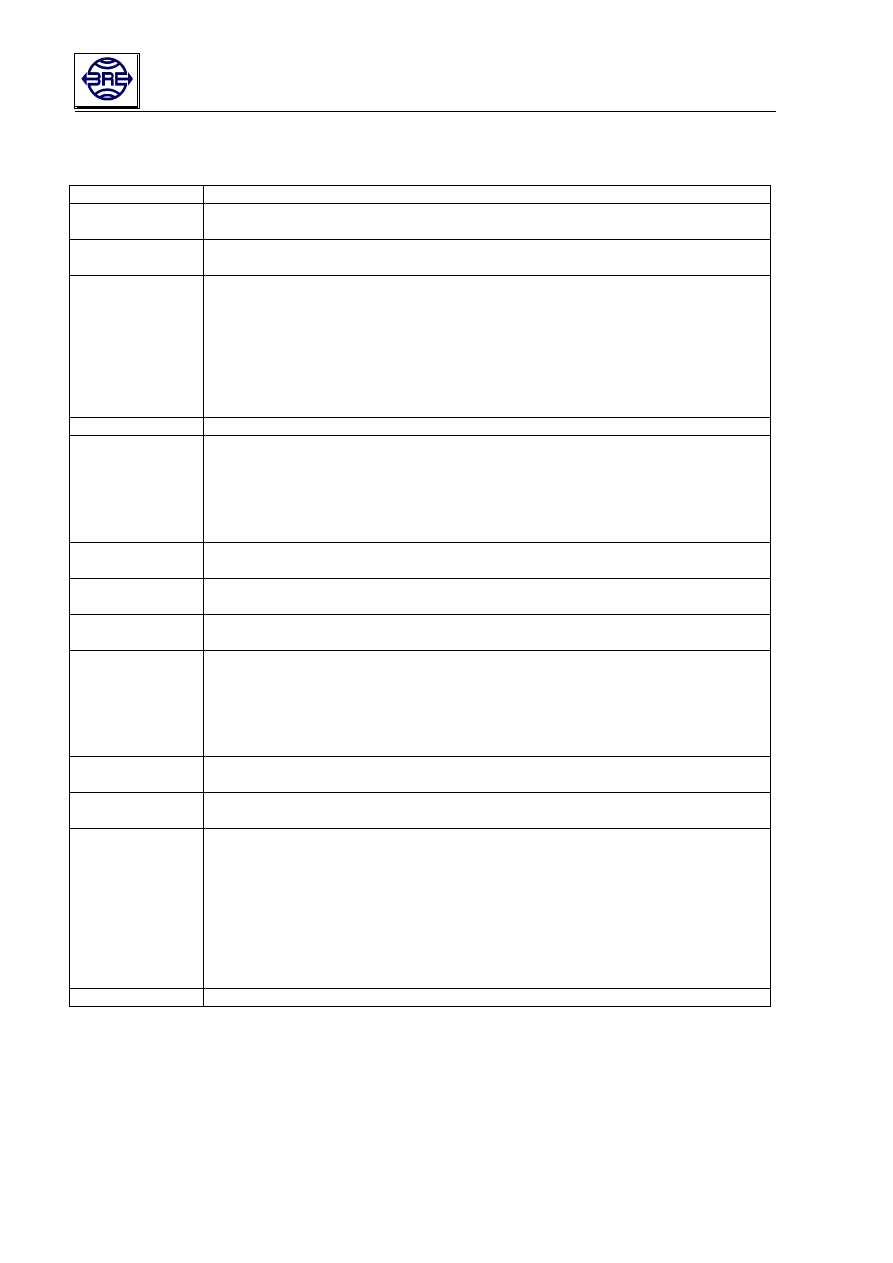

Podstawowe wskaźniki

Bank

C/WK

1Q02

ROE

2001

ROE

2002 P

ROE

2003 P

ROE

2004 P

P/E

2001

P/E

2002 P

P/E

2003 P

P/E

2004 P

BIG BG

1,85

4,1%

14,1%

12,8%

17,9%

22,19

12,69

12,19

7,46

BPH PBK

1,36

6,9%

4,3%

9,0%

11,0%

20,54

31,53

14,43

11,01

BZ WBK

1,91

7,1%

13,9%

15,4%

18,3%

30,53

14,24

11,36

8,41

Handlowy

1,61

2,8%

8,5%

11,8%

15,1%

58,69

18,57

13,40

11,35

ING BSK

1,89

4,6%

11,1%

12,4%

13,4%

44,39

16,56

13,35

11,10

Kredyt Bank

1,19

-0,5%

1,9%

4,3%

12,3%

-

66,49

28,12

9,35

Pekao

2,35

20,0%

17,8%

19,2%

20,3%

12,42

12,17

10,26

8,74

Średnia

1,74

6,4%

10,2%

12,1%

15,5%

31,46

24,61

14,73

9,63

Mediana

1,85

4,6%

11,1%

12,4%

15,1%

26,36

16,56

13,35

9,35

Rekomendacje Domu Inwestycyjnego BRE Banku S.A.

Rekomendacja jest ważna w okresie 3-6 miesięcy, o ile nie nastąpi wcześniejsza jej zmiana.

KUPUJ – oczekujemy, że stopa zwrotu z inwestycji w akcje spółki będzie o co najmniej 15% wyższa niż WIG

AKUMULUJ – oczekujemy, że stopa zwrotu z inwestycji w akcje spółki będzie 5%-15% wyższa niż WIG

TRZYMAJ – oczekujemy, że stopa zwrotu z inwestycji w akcje spółki będzie mieścić się w granicach +/-5% w relacji do WIG

REDUKUJ – oczekujemy, że stopa zwrotu z inwestycji w akcje spółki będzie 5%-15% niższa w relacji do WIG

SPRZEDAJ – oczekujemy, że stopa zwrotu z inwestycji w akcje spółki będzie co najmniej 15% niższa w relacji do WIG

Niniejsze opracowanie sporządzone zostało zgodnie z najlepszą wiedzą i starannością autorów. Dom Inwestycyjny BRE Banku

S.A. nie ponosi odpowiedzialności za ewentualne szkody spowodowane wykorzystaniem informacji i opinii zawartych w

niniejszym opracowaniu. Dom Inwestycyjny BRE Banku S.A. nie ponosi także odpowiedzialności za straty wynikłe z inwestycji.

Na publikowanie w prasie i internecie niniejszego raportu analitycznego w całości lub w częściach oraz zawartych w nim

rekomendacji wymagana jest zgoda wyrażona na piśmie przez Dom Inwestycyjny BRE Banku S.A.

.

Wyszukiwarka

Podobne podstrony:

ei 07 2002 s 32 34

ei 07 2002 s 92 93

ei 07 2002 s 42 43

ei 07 2002 s 58 59

ei 07 2002 s 06 11

07 2002 Koukitu Surface polarity GaN

ei 07 2002 s 41

ei 07 2002 s 94

1526432 8000SRM1041 (07 2002) UK EN

ei 07 2002 s 60

ei 07 2002 s 75 76

ei 07 2002 s 24 28

ei 07 2002 s 30 31

ei 07 2002 s 36 37

dyrektywa 2002 58 we pe 12 07 2002

ei 07 2002 s 38 40

ei 07 2002 s 51 53

ei 07 2002 s 20

27 07 2002

więcej podobnych podstron