ZAAWANSOWANA

RACHUNKOWOŚĆ

FINANSOWA

Instrumenty finansowe

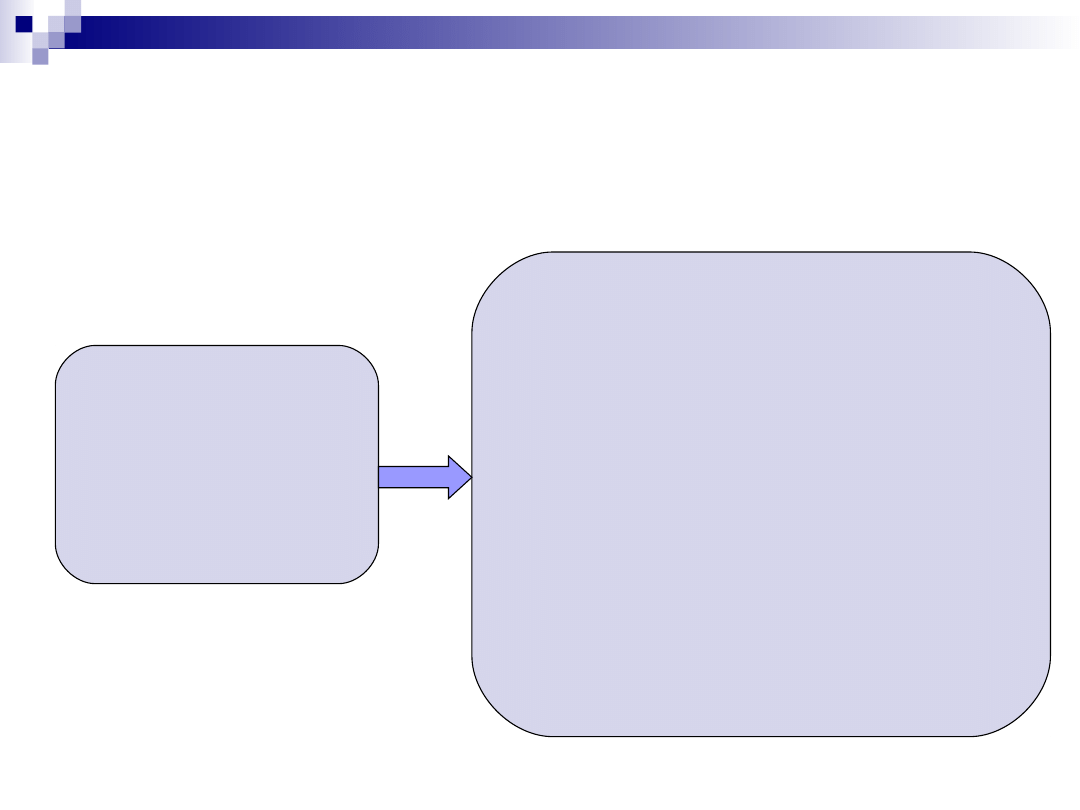

Instrument finansowy

jedna strona kontraktu

druga strona kontraktu

Instrument finansowy

Aktywa finansowe

Zobowiązanie finansowe

lub

instrument kapitałowy

Aktywa finansowe

Aktywa pieniężne

Instrumenty kapitałowe

wyemitowane przez

inne jednostki

prawo do otrzymania aktywów

pieniężnych lub prawo

do wymiany instrumentów

finansowych z inną jednostką

na korzystnych warunkach

Instrumenty finansowe

Zobowiązanie

finansowe

Zobowiązanie jednostki do:

wydania aktywów finansowych

albo do

wymiany instrumentu finansowego

z inną jednostką

na niekorzystnych warunkach

Instrumenty finansowe

Instrument

kapitałowy

Kontrakt, z którego wynika

prawo do majątku jednostki,

pozostałego po zaspokojeniu

lub zabezpieczeniu

wszystkich wierzycieli, a także

zobowiązanie się jednostki

do wyemitowania lub dostarczenia

własnych

instrumentów kapitałowych

Przykłady instrumentów

finansowych

Papiery wartościowe o charakterze

kapitałowym akcje

Udziały w spółkach

Dłużne papiery wartościowe (obligacje, bony)

Umowy powodujące powstanie należności i

zobowiązań pieniężnych (pożyczki, kredyty)

Instrumenty pochodne (kontrakty forward,

futures, swap, opcje)

Wycena początkowa instrumentów

finansowych

Aktywa finansowe wprowadza się do ksiąg na

moment zawarcia kontraktu w cenie nabycia, tj

wartości godziwej poniesionych wydatków lub

przekazanych innych składników majątkowych

Zobowiązania finansowe – w wartości godziwej

otrzymanej

kwoty

lub

wartości

innych

otrzymanych składników majątkowych.

Przy ustalaniu ceny nabycia uwzględnia się

poniesione koszty transakcji, takie jak prowizje

maklerskie, opłaty giełdowe.

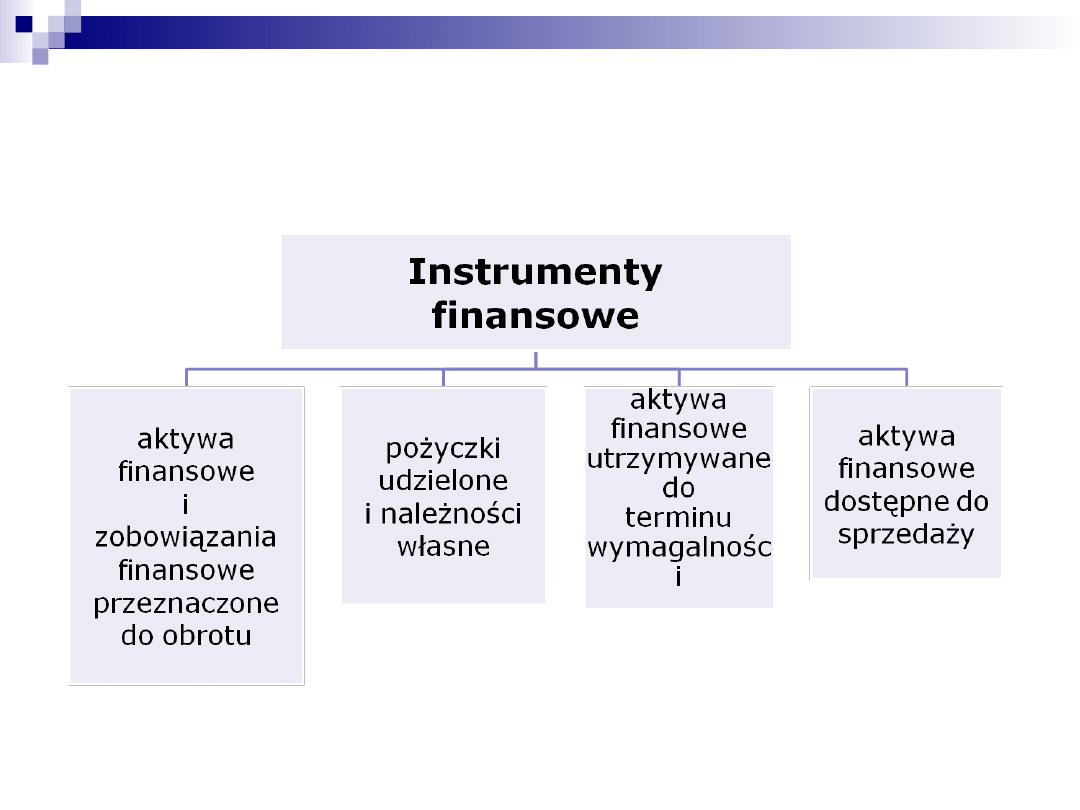

Klasyfikacja instrumentów

finansowych (RMF)

aktywa finansowe i zobowiązania

finansowe przeznaczone do obrotu

pożyczki udzielone i należności własne

nieprzeznaczone do sprzedaży

aktywa finansowe utrzymywane do

terminu wymagalności

aktywa finansowe dostępne do sprzedaży

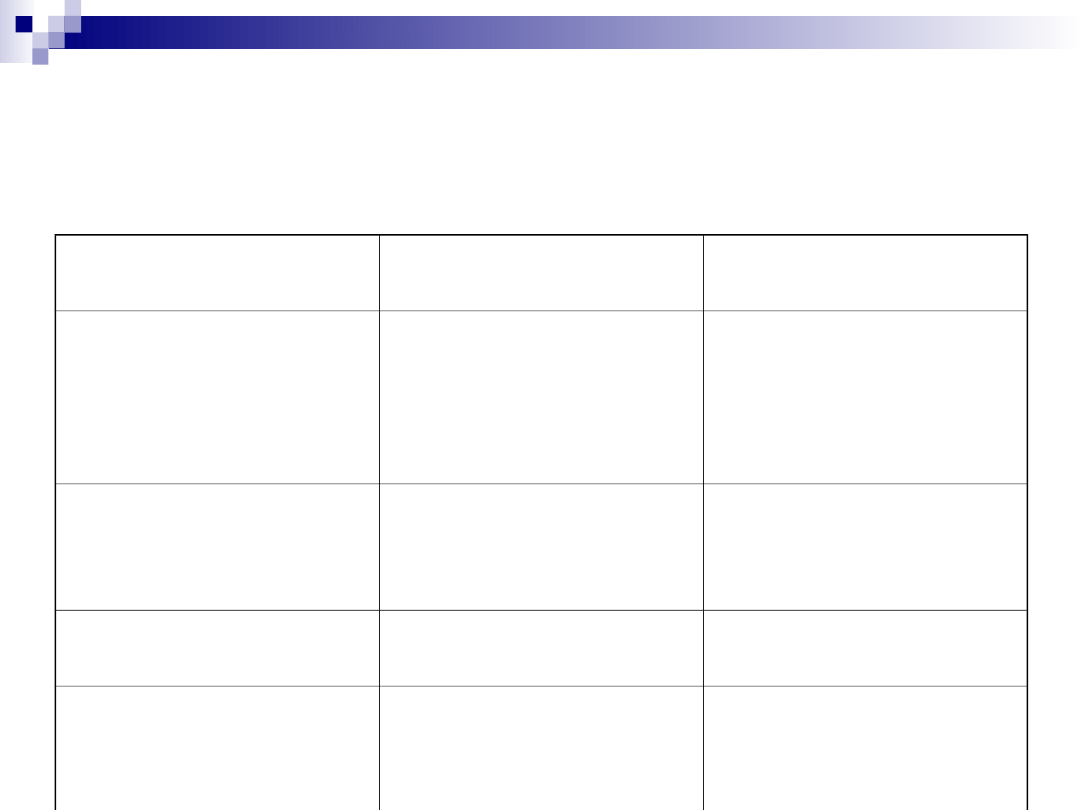

Klasyfikacja instrumentów finansowych

WYCENA BILANSOWA

INSTRUMENTÓW FINANSOWYCH

Rodzaj instrumentu Parametry wyceny

Sposób odnoszenia

skutków wyceny

Aktywa finansowe i

zobowiązania

finansowe

przeznaczone do

obrotu

Wartość godziwa

Wynik finansowy

Aktywa finansowe

dostępne do

sprzedaży

Wartość godziwa

Wynik finansowy lub

kapitał z aktualizacji

Udzielone pożyczki i

należności własne

Skorygowana cena

nabycia

Wynik finansowy

Aktywa finansowe

utrzymywane do

terminu

wymagalności

Skorygowana cena

nabycia

Wynik finansowy

Zobowiązania

finansowe

Skorygowana cena

nabycia

Wynik finansowy

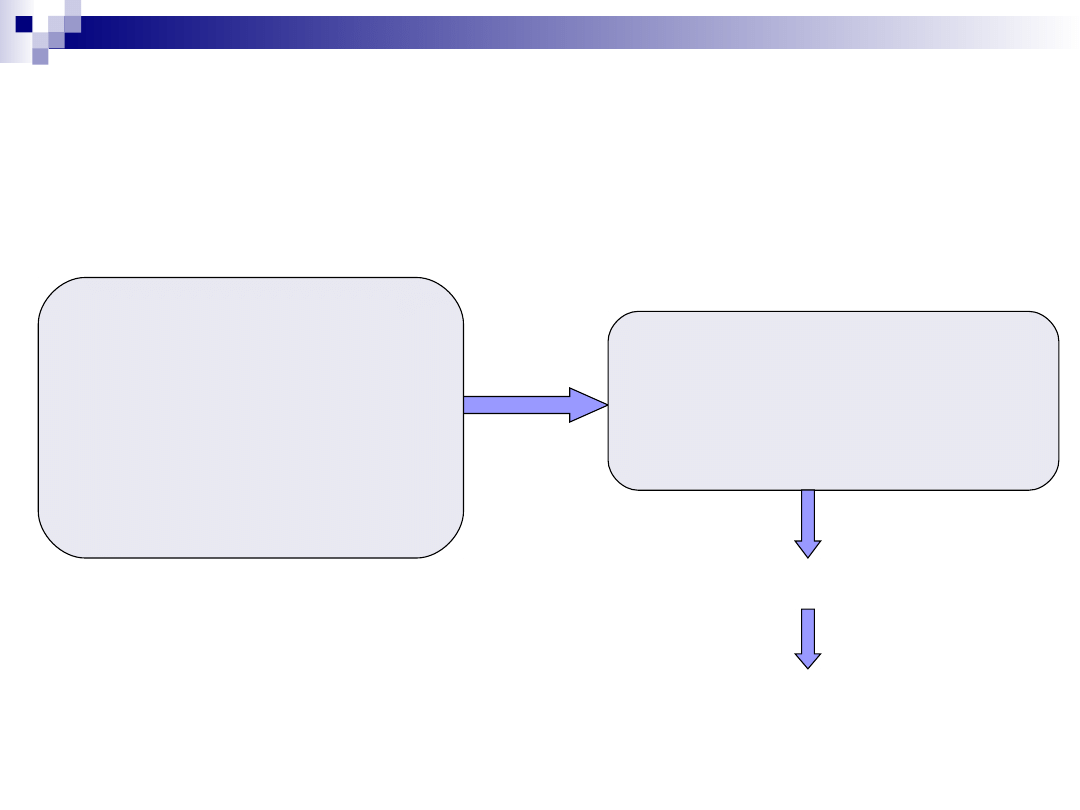

Wycena bilansowa

instrumentów finansowych

Wartość godziwa

Skutki przeszacowania

Wynik finansowy

Aktywa finansowe

i zobowiązania finansowe

przeznaczone do obrotu

Wycena bilansowa

instrumentów finansowych

Wartość godziwa

Skutki przeszacowania

Wynik finansowy lub

Kapitał z aktualizacji

Aktywa finansowe

dostępne do sprzedaży

Podstawy ustalenia wartości godziwej

publikowane notowania kursowe danego

instrumentu na aktywnym publicznym rynku

papierów wartościowych

sklasyfikowanie instrumentu przez niezależną

agencję ratingową i wiarygodny szacunek

wynikających zeń przepływów

wykorzystanie właściwego modelu wyceny

danego instrumentu finansowego, przy założeniu,

że dane wprowadzone do modelu można

wiarygodnie wycenić, ponieważ pochodzą z

aktywnych rynków

Wycena przy braku możliwości

ustalenia wartości godziwej

Cena nabycia z uwzględnieniem

utraty wartości (dla aktywów o

nieustalonym terminie

wymagalności)

Skorygowana cena nabycia (dla

aktywów o ustalonym terminie

wymagalności)

Wycena bilansowa

instrumentów finansowych

Skorygowana cena

nabycia

Skutki przeszacowania

Wynik finansowy

Udzielone pożyczki

i należności własne

Wycena bilansowa

instrumentów finansowych

Skorygowana cena

nabycia

Skutki przeszacowania

Wynik finansowy

Aktywa finansowe

utrzymywane do

terminu

wymagalności

Wycena bilansowa

instrumentów finansowych

Skorygowana cena

nabycia

Skutki przeszacowania

Wynik finansowy

Zobowiązania

finansowe

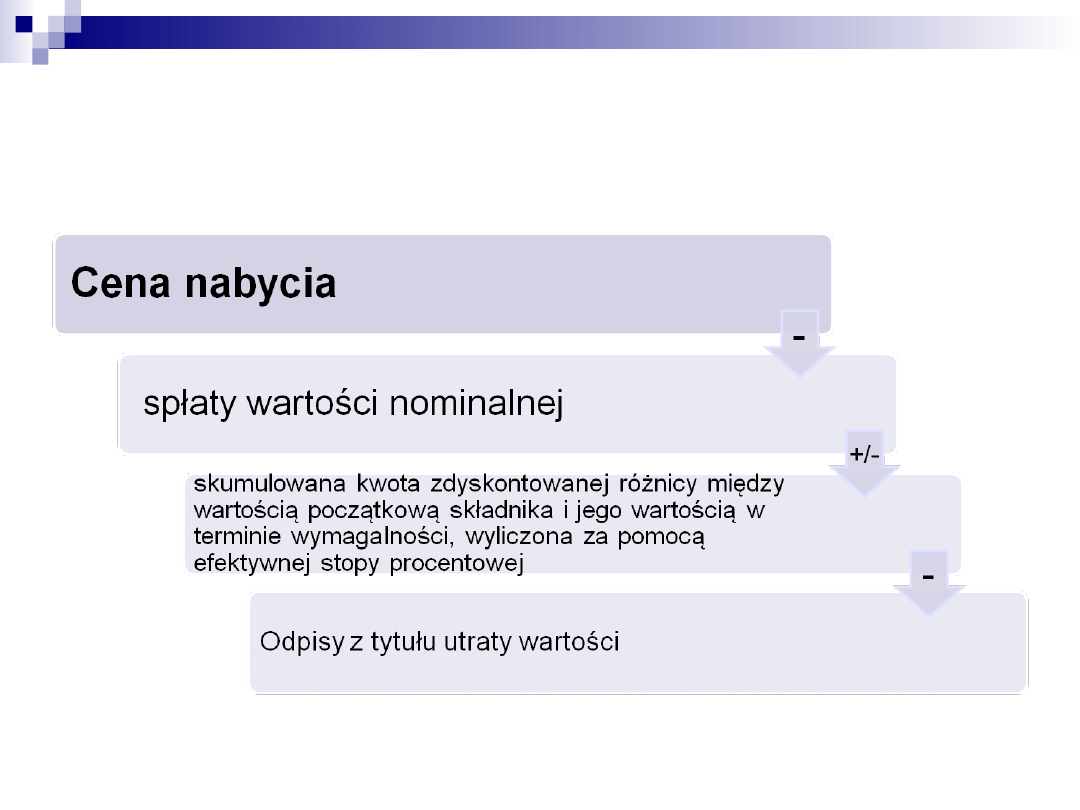

Skorygowana cena nabycia

(zamortyzowany koszt)

Efektywna stopa procentowa

Stopa, za pomocą której następuje

zdyskontowanie do bieżącej wartości związanych

z instrumentem finansowym przyszłych

przepływów pieniężnych oczekiwanych do

terminu wymagalności, a w przypadku

instrumentów o zmiennej stopie procentowej, do

terminu następnego oszacowania przez rynek

poziomu odniesienia.

Efektywna stopa procentowa stanowi wewnętrzną

stopę zwrotu (IRR) składnika aktywów lub

zobowiązania finansowego za dany okres.

Przesłanki utraty wartości

Znaczące trudności finansowe emitenta

lub dłużnika

Niedotrzymanie warunków umowy

Wysokie prawdopodobieństwo upadłości

dłużnika lub emitenta

Możliwy do zmierzenia spadek

oszacowanych przepływów pieniężnych

związanych z grupą aktywów finansowych

Aktywa finansowe

przeznaczone do obrotu

Aktywa finansowe

utrzymywane

do terminu wymagalności

Pożyczki

udzielone

i należności własne

Aktywa

finansowe dostępne

do sprzedaży

Przekwalifikowanie aktywów

finansowych

Skutki przekwalifikowania

Aktywa finansowe wyceniane do tej pory w

SCN przy przekwalifikowaniu wycenia się w

wartości godziwej a różnice między SCN a

wartością godziwą odnosi się na

przychody/koszty finansowe lub na kapitał

z aktualizacji wyceny

Skutki przekwalifikowania

Dla aktywów finansowych wycenianych w wartości

godziwej po przekwalifikowaniu staje się ona skorygowaną

ceną nabycia. Skutki przeszacowania tych aktywów ujęte

w kapitale z aktualizacji rozlicza się następująco:

Dla aktywów bez terminu wymagalności – pozostają w

kapitale z aktualizacji do dnia wyłączenia tych aktywów z

ksiąg (wówczas odnosi się na przychody/koszty finansowe)

Dla aktywów z terminem wymagalności – rozlicza się je w

okresie do terminu wymagalności za pomocą efektywnej

stopy procentowej odnosząc na przychody/koszty

finansowe

Ujawnianie i prezentacja

informacji na temat aktywów

finansowych

Prezentacja w bilansie w podziale na: długo i

krótkoterminowe a następnie na: udziały i akcje,

inne papiery wartościowe, udzielone pożyczki, inne

aktywa finansowe

Prezentacja w rachunku zysków i strat

skutków przeszacowania:

przy wycenie w SCN –jako przychody/koszty z

tytułu odsetek

Przy wycenie w wartości godziwej – jako

przychody/koszty z tytułu aktualizacji wyceny

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

Wyszukiwarka

Podobne podstrony:

ZRF4 IF

ZRF4 IF

ZRF4 IF

statystyka IF cz 5

Marvel Super Heroes Gates of What If Castle Doom Map

IF Bluetooth USB montaż instrukcja PL

10 0 1 2 Class?tivity What would happen if Instructions

Marvel Super Heroes Gates of What If Underground Prison Map

Marvel Super Heroes Gates of What If AIM Facility Map

[lekcja 13] Instrukcja warunkowa if else Kurs C++ » Poziom 1

If I Were A Boy tekst

If Marijuana Were Legalized Reasons Why it Should?

Schemat blokowy If 1

If we meet again

If We Were A Movie

więcej podobnych podstron