La situation actuelle de forte volatilité est l’occasion de reparler de la dérive des fonds baissiers (type BX4 ou BXX) appelée “beta-slippage” , qui diminuent leurs performances sur le long terme, en particulier quand les marchés sont volatils.

Je vais prendre un cas simplifié à l’extrême, qui permet de comprendre cette dérive:

Soit un fonds A, doté de 100€;, qui offre un levier 2 à la

baisse sur un indice qui cote 100e;.

Ce fonds est exposé à

hauteur de 200€ en position « short » (vendeuse) sur son indice

de référence.

Le lendemain, l’indice gagne 10%, et cote 110€;.

Le fonds

a perdu 20% (levier 2), sa valeur n’est plus que de 80€.

Comme il doit respecter un levier constant, il doit changer son exposition, et se trouve maintenant exposé à hauteur de 80€ x 2 = 160€ en short sur son indice.

Le jour suivant, l’indice chute à sa valeur initiale de 100€;

(baisse de 9,1% environ par rapport aux 110€; de la veille)

Notre

fonds A gagne 18,2% environ…si on veut être très précis, le gain

exact pour une exposition de 160€ en est de 160/110*(110-100))

Sa valeur passe alors de 80 à 94,5€;.

Bilan: l’indice a retrouvé sa valeur de départ (100€), mais notre fonds baissier a perdu 5,5% dans le même temps.

Plus l’effet levier du fonds est important, plus sa dérive par beta-slippage est forte:

Voici à titre d’exemple un graphique du fonds “Acer Stratégie” (levier baissier 3)

On voit très bien les conséquences de la dérive : Acer cote aujourd’hui à ses niveaux de mi-2006, alors que le CAC est 35% en dessous de ses niveaux de mi-2006 : sans la dérive, à levier 3, Acer aurait du voir son cours progresser de plus de 100%

A noter que même sur un fonds baissier à levier constant de 1 ou moins (type B40), cette dérive existe, mais elle est bien plus réduite.

Par contre en situation de marché baissier régulier (sans gros rebond), le levier constant peut devenir un avantage parce que les gains sont automatiquement réinvestis et augmentent la performance globale :

Le BX4 cotait à 73,8 le 2 septembre (CAC à 4539)

Le 10

octobre il cotait 129,42 (CAC à 3176) : Le BX4 avait gagné 74%

quand le CAC en perdait 30%, soit un levier de 2,5 alors que le

levier théorique n’est que de 1,80.

Conclusion:

Le BX4 (et autres fonds baissiers du même type) n’est pas un produit adapté pour le très court terme (day trading) à cause des spreads assez forts entre achat et vente.

Il est assez mal adapté au très long terme à cause du beta slippage, qui coutera facilement 1 à 2% par mois dans un contexte de forte volatilité comme celui en cours…Evidemment dans un marché baissier de grande ampleur et suffisamment fort, cette dérive sera malgré tout “gommée” par la dynamique baissière. Ce qui explique que le BX4 ait gagné 114% depuis le début de l’année malgré les rebonds et la volatilité.

Il est par contre assez adapté à une gestion en aller-retours de quelques semaines à 2 mois (durée des vagues baissières observées jusqu’ici).

Pour éviter le beta-slippage, la seule solution est de renoncer au levier constant.

Pour cela on peut choisir:

les dérivés style turbo-puts, à condition de faire attention à la barrière désactivante et d’adapter son effet levier à la durée de son placement … mais attention, les banques se rémunèrent “confortablement” sur ce type de produits, notamment via un spread entre cours d’achat et cours de vente très important (plusieurs %).

Les contrats sur indice (par exemple contrat future CAC40), où l’investisseur choisira lui-même son levier en fonction du dépôt de garantie qu’il laissera par rapport au nombre de contrats qu’il gère. Ils nécessitent une très bonne connaissance du fonctionnement des marchés dérivés, en contrepartie, les frais y sont réduits et la liquidité bonne.

Les CFD, mais attention au manque de recul sur ces produits et surtout sur les brokers qui les proposent.

En réponse à plusieurs commentaires demandant si il existait des fonds indiciels baissiers (ou haussiers) pour les US, la réponse est oui. Il y a un choix assez large.

Ces fonds se négocient sur le marché AMEX, et sont accessibles chez beaucoup de brokers français et européens, et ont une liquidité très correcte (ainsi qu’un spread entre cours d’achat et cours de vente modéré).

Ce sont bien entendu des fonds spéculatifs, présentant les mêmes risques que leurs homologues français. Ils peuvent être intéressants dans un contexte simultané de hausse du $ et de baisse des indices US (qui sont globalement plus chers que les indices européens, avec des PER encore à 17 sur le SP500), pour ceux qui acceptent le risque associé, et à condition d’y consacrer une part raisonnable de son patrimoine.

Loic Abadie, Tropical Bear

Article

original

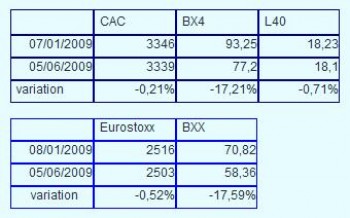

Voici quelques données sur la dérive de ces trackers baissiers, en complément de cet article d’octobre 2008.

La dérive sur le BX4 et le BXX (pendant que les indices servant de support à ces trackers étaient quasiment inchangés) s’est élevée à environ 17% sur la période allant du 7/1/2009 au 5/6/2009.

Sur ces 17%, environ 6% peuvent être expliqués par les dividendes (le CAC dividendes réinvestis a progressé de 3% entre le 7/1/2009 et le 5/6/2009, ce qui provoque une baisse associée de 6% du tracker baissier BX4 à levier 2, dont le cours est basé sur le CAC dividendes réinvestis).

Il reste donc 11% dus principalement à la dérive par beta-slippage, ce qui nous donne une dérive de plus de 2% par mois.

Il faut donc compter lorsque la volatilité est forte (ce qui a été le cas de façon générale depuis le début de l’année), avec une dérive d’environ 2 à 2,5% par mois sur ces trackers (hors effet dividende, qui est le plus sensible sur la période de distribution allant de mars à mai). Ce ne sont donc pas des produits adaptés à la conservation de positions de longue durée, la durée optimale de détention ne dépasse pas quelques semaines à 2 mois, dans le cadre d’une gestion active par aller-retours.

Il y a d’autres supports évitant ce phénomène de beta-slippage (notamment le contrat future CAC40), mais qui ne sont pas éligibles au PEA et demandent en contrepartie une gestion plus pointue de la position et d’accepter d’avoir un levier qui varie.