Jak zarobiæ na funduszach.

Praktyczny przewodnik

dla inwestuj¹cych

Autor: Wojciech Tukan, Micha³ Po³a

ISBN: 978-83-246-1467-7

Format: 122x194, stron: 168

Zafunduj sobie dostatni¹ przysz³oæ:

Sprawd, ile oferuje Ci wiat funduszy

Poznaj zalety konsekwentnego i d³ugoterminowego inwestowania

Wystrzegaj siê kosztownych b³êdów

Inwestycje w 10!

Rynek finansowy w Polsce oferuje nam coraz wiêcej form oszczêdzania i

zarabiania

na oszczêdzaniu. Fundusze emerytalne, depozyty z³otowe lub walutowe, akcje,

obligacje to tylko podstawowe narzêdzia tego rynku. Jak dokonaæ w³aciwego wyboru

i nie naraziæ siê na stratê w³asnego dorobku? W jaki sposób przefiltrowaæ szum

informacyjny, zrozumieæ prospekty banków i instytucji finansowych oraz sugestie

dziesi¹tek ekspertów w temacie? Nie zapominaj, ¿e gra toczy siê o Twoje pieni¹dze

nie tylko te, które zamierzasz zarobiæ, ale i te, które mo¿esz straciæ.

Jak zarobiæ na funduszach. Praktyczny przewodnik dla pocz¹tkuj¹cych to ksi¹¿ka

dla osób chc¹cych efektywnie oszczêdzaæ przede wszystkim dziêki systematycznoci

i w d³ugim horyzoncie czasowym inwestycji. Zapomnij o nerwowym przegl¹daniu

wykresów, nieprzespanych nocach i maniakalnym ledzeniu notowañ. Jeli nie jeste

specjalist¹ w dziedzinie finansów, nie mo¿esz pozwoliæ, by Twoimi pieniêdzmi rz¹dzi³

lepy los lub z³udna intuicja. Postaw na sumiennoæ oraz konsekwencje i szykuj siê

na zysk bez (zbêdnego) ryzyka.

Dlaczego powiniene wybraæ inwestowanie w fundusze?

Na co zwróciæ szczególn¹ uwagê przy wybieraniu funduszu?

Jak oceniaæ istniej¹ce ryzyko?

W jaki sposób obliczaæ wyniki inwestycji?

Który fundusz jest najodpowiedniejszy dla Ciebie?

Spis treĂci

PodziÚkowania ...................................................................... 5

1. Zanim zïapiesz za pieniÈdze ................................................ 7

Krach ma wielkie oczy ..................................................................7

Stany urojone ..........................................................................7

Spadki byïy, sÈ i bÚdÈ ............................................................10

Dlaczego nie da siÚ zarobiÊ „na szybko”? .....................................13

Jak 2 plus 2 daje 5 .....................................................................15

2. Podstawy inwestowania ...................................................... 19

O funduszach inwestycyjnych ......................................................19

Jak dziaïa fundusz? ...............................................................19

Fundusze kontra inne sposoby oszczÚdzania ...........................20

Instrumenty finansowe,

czyli za pomocÈ czego zarabia fundusz ................................22

Rodzaje funduszy inwestycyjnych ...........................................24

Ryzyko towarzyszÈce inwestowaniu ............................................28

Jak zmierzyÊ ryzyko ...............................................................28

Jak ryzykujÈ fundusze ...........................................................32

Portfel — czyli dlaczego warto postawiÊ na kilka koni

jednoczeĂnie .........................................................................36

Jak oceniaÊ wyniki funduszy ......................................................39

Benchmark ............................................................................39

3. Zanim wybierzesz fundusz ................................................. 43

Co wnoszÈ testy psychologiczne ...................................................43

Cztery pytania ...........................................................................44

4

J

A K Z A R O B I m N A F U N D U S Z A C H

4. Fundusze w Polsce .............................................................. 47

Fundusze rynku pieniÚĝnego .......................................................47

Fundusze obligacji .....................................................................50

Fundusze stabilnego wzrostu ......................................................54

Fundusze zrównowaĝone ............................................................56

Fundusze akcji ...........................................................................58

Fundusze parasolowe .................................................................62

Fundusze specjalistyczne ............................................................66

Fundusze nieruchomoĂci ........................................................67

Inne fundusze specjalistyczne .................................................70

Ryzyko funduszy specjalistycznych .........................................72

5. NowoĂci na rynku funduszy ............................................... 75

Produkty strukturyzowane ..........................................................75

Fundusze typu hedge ..................................................................78

Fundusze hedge w Polsce .......................................................79

6. Spawy techniczne ............................................................... 83

Kupno przez poĂrednika .............................................................83

Kupno przez Internet ..................................................................85

Opïaty ........................................................................................85

7. Porady praktyczne .............................................................. 89

Ostroĝnie z doradcami ................................................................89

Przekïamania i puïapki .............................................................96

Jak nie traciÊ w dïugim terminie ..............................................102

Podstawy podstaw ....................................................................116

Sïownik pojÚÊ .................................................................... 119

Skorowidz .......................................................................... 157

ROZDZIA 1.

Zanim zïapiesz za pieniÈdze

To ksiÈĝka dla osób, które chcÈ efektywnie oszczÚdzaÊ, polegajÈc

przede wszystkim na systematycznoĂci i dïugim horyzoncie cza-

sowym inwestycji. Zaproponowana tu metoda oszczÚdzania nie

ma nic wspólnego z gieïdowym hazardem, nerwowym przeglÈda-

niem wykresów czy nieprzespanymi nocami.

Krach ma wielkie oczy

Koniec 2007 roku. Na rynku funduszy inwestycyjnych eu-

foria. Najbardziej agresywne fundusze akcji przynoszÈ 120-

procentowe trzyletnie stopy zwrotu. Inwestowania w fun-

dusze podejmujÈ siÚ niemal wszyscy drobni ciuïacze rzÈdni

spektakularnych zysków. To musiaïo siÚ ěle skoñczyÊ…

Stany urojone

„Soros straszy krachem”, „Rekordowe spadki”, „Ameryka

ciÈgnie inne kraje w dóï” — tytuïy tego pokroju poja-

wiaïy siÚ w polskiej prasie na poczÈtku 2008 roku, suge-

rujÈc olbrzymi wpïyw kryzysu na rynku kredytów subpri-

me w USA na naszÈ gieïdÚ. Jednak niewiele mediów

wysiliïo siÚ by dokïadnie przeanalizowaÊ w jaki konkret-

nie sposób sytuacja za oceanem wpïywa na polski rynek.

Z tego wzglÚdu nerwowa reakcja inwestorów funduszy

(co ciekawe: nie tylko tych, które zarabiaïy na akcjach)

8

J

A K Z A R O B I m N A F U N D U S Z A C H

byïa natychmiastowa. Krajowe fundusze inwestycyjne za

sprawÈ masowych umorzeñ straciïy 11,2 mld PLN aktywów

(czyli ok. 8%) tylko w styczniu. Dlaczego spadki i umo-

rzenia byïy tak gwaïtowne?

Inwestorzy podejmowali de-

cyzje nie w oparciu o profesjonalne analizy, ale informacje

z mediów. Skoro media straszyïy ogromnymi spadkami,

inwestorzy zachowywali siÚ tak, jakby miaïy one rzeczywi-

Ă

cie nastÈpiÊ, i wyprzedawali jednostki uczestnictwa (j.u.)

oraz akcje. To pogïÚbiaïo spadki i mieliĂmy do czynienia

z samospeïniajÈcÈ siÚ przepowiedniÈ.

Nie wiedzieÊ czemu korekta na warszawskiej gieïdzie,

z którÈ mieliĂmy do czynienia, funkcjonowaïa w masowej

Ă

wiadomoĂci jako „kryzys” (kryzys byï i jest w USA —

nie w Polsce). Z rynku uciekli inwestorzy o niewielkiej

wiedzy ekonomicznej, którzy przestraszyli siÚ pierwszych

odczutych na wïasnej skórze obniĝek cen j.u. i certyfika-

tów inwestycyjnych. SporÈ winÚ za ich nieracjonalne za-

chowania ponoszÈ TFI, które w reklamach funduszy

obiecywaïy zïote góry oraz doradcy finansowi, którzy

wciskali klientom najbardziej ryzykowne fundusze nie-

mal na siïÚ.

W kwestii emocjonalnej reakcji na spadki ostatnia korekta

przypominaïa sytuacjÚ z pierwszej poïowy lat 90. Równieĝ

wtedy inwestowania podejmowali siÚ ludzie bez wiedzy

o tej dziedzinie, przekonani, ĝe „zawsze bÚdzie rosïo”, i zu-

peïnie nieprzygotowani psychicznie na wiÚksze obniĝki cen.

Z

A N I M Z A P I E S Z Z A P I E N I k D Z E

9

Na poczÈtku lat 90. na warszawskiej gieïdzie ulokowaïo swoje

pieniÈdze kilkaset tysiÚcy Polaków. DziÚki duĝemu potencja-

ï

owi wzrostowemu byïa ona — podobnie jak do niedaw-

na fundusze inwestycyjne — traktowana jak maszynka do

zarabiania pieniÚdzy. Faktem jest, ĝe poczÈtkowo rzeczywi-

Ă

cie dawaïa ku temu powody. Popyt na akcje byï tak olbrzy-

mi, ĝe w nieco ponad rok moĝna byïo zarobiÊ nawet kilku-

nastokrotnie (!).

WïaĂnie wtedy (dokïadnie w 1992 roku) pojawiïo siÚ w na-

szym kraju Towarzystwo Funduszy Powierniczych Pioneer.

Wprowadziïo ono na rynek fundusz, który czÚĂÊ pieniÚdzy

inwestowaï w akcje spóïek notowanych na gieïdzie. Zaintere-

sowali siÚ nim gïównie ci, którzy obawiali siÚ indywidualnego

inwestowania. W swoim najlepszym okresie TFP Pioneer dys-

ponowaïo kwotÈ, w przeliczeniu na dzisiejsze pieniÈdze,

ok. 2 mld zïotych.

WiÚkszoĂÊ osób inwestujÈcych w fundusz Pioneer nie posia-

daïa jednak elementarnej ekonomicznej wiedzy i nie byïa

przygotowana psychicznie na zbliĝajÈcÈ siÚ gieïdowÈ bessÚ.

MówiÈc szczerze, wiele z nich nie zdawaïo sobie najpraw-

dopodobniej sprawy, ĝe magiczne papiery, w które zainwe-

stowali, mogÈ zaczÈÊ traciÊ na wartoĂci. Nie mówiÈc juĝ

o wiedzy, z czego ewentualny spadek mógïby wynikaÊ.

Nietrudno siÚ domyĂliÊ, ĝe krach na gieïdzie i zwiÈzane z nim

straty funduszu byïy dla jego uczestników olbrzymim szokiem.

Klienci Pioneera wpadli w panikÚ i masowo zaczÚli siÚ po-

zbywaÊ swoich udziaïów. To zaĂ w naturalny sposób jeszcze

10

J

A K Z A R O B I m N A F U N D U S Z A C H

pogorszyïo sytuacjÚ — Pioneer posiadaï tyle akcji, ĝe ich nagïa

wyprzedaĝ przyczyniïa siÚ do kolejnych spadków cen. Te zaĂ

do jeszcze wiÚkszej paniki… W efekcie tysiÈce Polaków straciïo

swoje oszczÚdnoĂci, zaĂ Pioneer straciï 50% proc. klientów

1

.

Spadki byïy, sÈ i bÚdÈ

O spadkach wiadomo tyle, ĝe nadejdÈ w koñcu nawet po

najbardziej efektownej fali wzrostów. Wiadomo teĝ, ĝe go-

spodarka stanie na nogi nawet po najdïuĝszej fali spadków.

Zjawisko to ekonomiĂci okreĂlajÈ mianem cyklu koniunk-

turalnego. SkÈd biorÈ siÚ kryzysy w momentach, kiedy

gospodarka prze naprzód, takie jak ten w USA?

„Tradycyjny kredyt hipoteczny jest jak maïĝeñstwo: zarówno

bank, jak i kredytobiorca sÈ wysoce zmotywowani, ĝeby ukïad

miÚdzy nimi dziaïaï jak naleĝy. Sekurytyzacja

2

przynajmniej

na tym rynku [kredytów hipotecznych — przyp. autorów],

przypomina orgiÚ, w którÈ zaangaĝowanych jest wiele osób,

spotykajÈcych siÚ zupeïnie przypadkowo” — napisaï The

Economist, analizujÈc przyczyny krachu w USA.

1

Por. Rogala. M., Otwarte fundusze inwestycyjne. Zasady sÈ proste,

Onepress 2006.

2

Instrumenty sekurytyzacyjne to papiery wartoĂciowe tworzone np. na

podstawie poĝyczek bÚdÈcych naleĝnoĂciami banków (hipotecznych,

z kart kredytowych itd.).

Z

A N I M Z A P I E S Z Z A P I E N I k D Z E

11

Caïy tamtejszy kryzys opiera siÚ bowiem na zaïamaniu rynku

subprime mortgages, czyli kredytów hipotecznych udzielanych

kredytobiorcom o niskiej lub bardzo niskiej zdolnoĂci kredy-

towej. Dlaczego tak ïatwo ich udzielano? WiÚkszoĂÊ bogatych

Amerykanów dostaïa juĝ kredyty na swoje domy, wiÚc banki

zaczÚïy szukaÊ klientów nawet wĂród tych, których na dom nie

byïo staÊ. Nader optymistycznie zakïadaïy, ĝe nieruchomoĂci,

nawet jeĝeli nie bÚdÈ dalej droĝeÊ, to na 100% nie potaniejÈ

i bÚdÈ stanowiÊ pewne zabezpieczenie kredytów. Kredyty hi-

poteczne wciskano Amerykanom niemal na siïÚ, naciÈgajÈc

zasady bezpieczeñstwa ich spïaty. Oferowano najczÚĂciej pro-

mocyjne oprocentowanie obowiÈzujÈce przez pierwsze kilka lat.

Gdy te promocje wygasaïy, okazywaïo siÚ, ĝe wiÚkszoĂÊ klien-

tów nie byïo staÊ na spïatÚ dïugu. Do tego doszïy spadki cen

nieruchomoĂci, co pogrÈĝyïo ten segment. Dodatkowo na rynku

kredytów hipotecznych oparte byïy bardzo popularne papiery

wartoĂciowe, tzw. CDO (Collateralized Debt Obligation).

Kryzys rozpÚtaï siÚ na dobre…

Jaki wniosek moĝna wyciÈgnÈÊ z wydarzeñ w USA? Zbyt

wielki dobrobyt (rozwój, sytuacja na rynku) wywoïuje pa-

tologiczne zachowania wĂród finansistów i inwestorów.

Bank udzieli kredytu osobie, która nie jest w stanie go

spïaciÊ, inwestor wpïaci mnóstwo pieniÚdzy w najbardziej

ryzykowne papiery, oczekujÈc ĝe zarobi krocie w kilka

miesiÚcy. Co siÚ stanie, gdy banki oraz inwestorzy brutal-

nie zderzÈ siÚ z rzeczywistoĂciÈ (nie zostanÈ spïacone kre-

dyty, papiery w danym okresie potaniejÈ)? RozpÚta siÚ

12

J

A K Z A R O B I m N A F U N D U S Z A C H

panika! Zwïaszcza tych, którzy zaczÚli ĝyciowÈ przygodÚ

z inwestowaniem w okresie euforii na rynkach. Tak wïa-

Ă

nie — w uproszczeniu — powstajÈ kryzysy i spadki na

rynkach finansowych. Jakie zachowania inwestora fundu-

szy pomagajÈ zminimalizowaÊ straty w trakcie kryzysów

i spadków? — Zapraszamy do lektury.

Autorzy

Z

A N I M Z A P I E S Z Z A P I E N I k D Z E

13

Dlaczego nie da siÚ zarobiÊ „na szybko”?

JEDYNIE systematyczne i dïugoterminowe oszczÚdzanie przy-

nosi spodziewane efekty. ChoÊ recepta brzmi prosto, przed bïÚ-

dami moĝna siÚ nie ustrzec — zwïaszcza w kontekĂcie „szybkich

i ïatwych” pieniÚdzy kojarzonych z gieïdowÈ hossÈ.

Czy na analizie rynku zjadïeĂ zÚby, na dodatek jesteĂ ma-

klerem i w swoim fachu masz kilkunastoletnie doĂwiadcze-

nie? JeĂli nie, to zapomnij o krótkoterminowych

speku-

lacjach. Chyba ĝe... lubisz traciÊ pieniÈdze.

Krótkookresowy, spektakularny zarobek „w kilku ruchach”

to mit rodem z Hollywood, w który na poczÈtku lat 90.

uwierzyïo wielu Polaków i — co gorsza — pomimo strat

wierzy w niego do dziĂ. Wielu z nas moĝe byÊ pod wraĝe-

niem genialnego maklera, który kilkoma decyzjami zarabia

miliony dolarów, jeĂli jednak nie chcesz straciÊ oszczÚd-

noĂci swojego ĝycia, to na oglÈdaniu filmów powinieneĂ

zakoñczyÊ fascynacjÚ ryzykownÈ grÈ w gieïdowe wzrosty

i spadki. Spójrzmy prawdzie w oczy: spekulowanie akcjami

(lub jednostkami uczestnictwa funduszy akcyjnych) i li-

czenie na to, ĝe „akurat coĂ wzroĂnie”, wiÚcej ma wspól-

nego z hazardem niĝ z inwestowaniem. Nawet w czasie

hossy pokïadanie nadziei w to, ĝe trafi siÚ „oczko”, na pod-

stawie kilku informacji od znajomego to najlepszy sposób,

by straciÊ swoje pieniÈdze. Zwïaszcza jeĂli jest siÚ poczÈt-

kujÈcym inwestorem.

14

J

A K Z A R O B I m N A F U N D U S Z A C H

OczywiĂcie sÈ w Polsce ludzie, którzy samodzielnie inwe-

stujÈc, zarobili na gieïdzie kokosy, jednak wielu z nich

twierdzi, ĝe oprócz wiedzy o funkcjonowaniu rynków finan-

sowych w duĝej mierze pomagaïo im szczÚĂcie i intuicja.

Pytanie brzmi: Czy chcesz ryzykowaÊ oszczÚdnoĂci swo-

jego ĝycia, polegajÈc na szczÚĂciu i intuicji? JeĂli nie,

chcielibyĂmy zapoznaÊ CiÚ z metodÈ systematycznego

oszczÚdzania.

Z

A N I M Z A P I E S Z Z A P I E N I k D Z E

15

Jak 2 plus 2 daje 5

Dwie najwiÚksze siïy we wszechĂwiecie to grawitacja i procent

skïadany — Albert Einstein

Magia

procentu skïadanego polega — w duĝym uprosz-

czeniu — na reinwestowaniu bieĝÈcych zarobków z Twojej

inwestycji. Jeĝeli zatem w ciÈgu roku Twoje pieniÈdze „za-

robiÈ” 10%, w kolejnym roku bÚdzie pracowaïa na Twoje

konto o 10% wiÚksza kwota, w kolejnym o 10% wiÚksza

od

niej itd. Kolejne odsetki bÚdÈ naliczane od coraz wiÚk-

szych kwot i w efekcie przy odpowiednio dïugim horyzoncie

czasowym inwestycji rezultat finansowy, jaki uzyskasz,

bardzo pozytywnie CiÚ zaskoczy. Efekt ten moĝesz do-

datkowo wzmocniÊ, ciÈgïe dorzucajÈc do puli oraz decy-

dujÈc siÚ na moĝliwie dïugi okres inwestowania.

Takie myĂlenie dziaïa równieĝ w przypadku funduszy:

jeĝeli bÚdziesz systematycznie dokupywaÊ

jednostek

uczestnictwa i nie bÚdziesz ich umarzaÊ bez przyczy-

ny, bÚdzie na Ciebie pracowaïa coraz wiÚksza ich liczba.

Stopy zwrotu (czy, jak kto woli, stopy wzrostu cen j.u.)

z kolejnych miesiÚcy i lat bÚdÈ siÚ na siebie nakïadaÊ, by

przynieĂÊ Ci po kilku lub kilkunastu latach zaskakujÈco

dobre efekty. OczywiĂcie, zakïadajÈc, ĝe wybierzesz na-

rzÚdzie oszczÚdzania przynoszÈce odpowiednio wysokie

stopy zwrotu w dïugim okresie.

16

J

A K Z A R O B I m N A F U N D U S Z A C H

Przykïad

Sprowaděmy caïy chaos rynków finansowych zwiÈzanych ze zmien-

noĂciÈ cen i procentów do sytuacji, w której co roku moĝemy prze-

widzieÊ Ărednioroczne stopy zwrotu (gdyby nie to, zagadnienie

trzeba by rozwinÈÊ do osobnej pozycji ksiÈĝkowej). Jeĝeli bÚdziesz

inwestowaÊ co miesiÈc 500 zï przez 10 lat (120 miesiÚcy) w fun-

dusz przynoszÈcy Ărednio 5% w skali roku, sytuacja bÚdzie wy-

glÈdaÊ nastÚpujÈco:

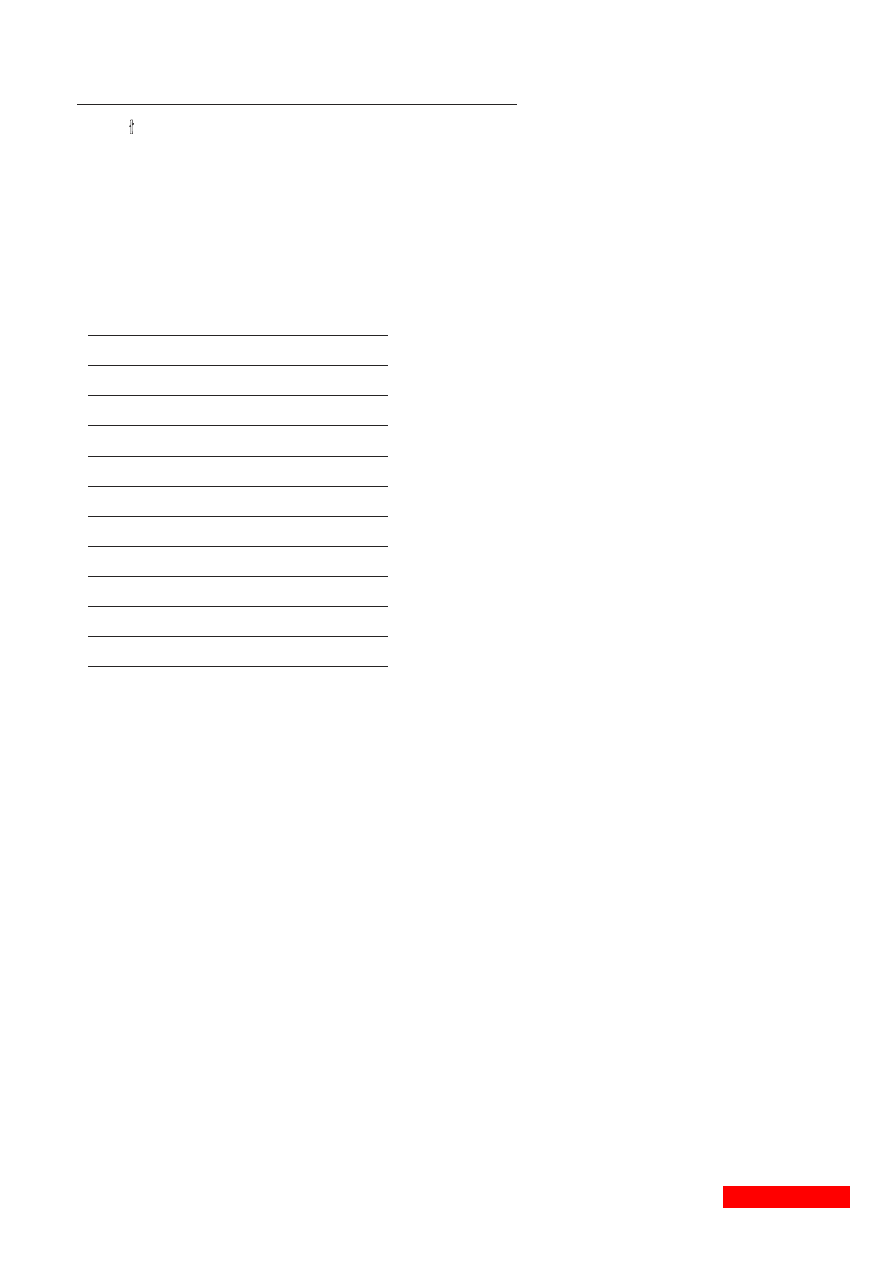

Rok inwestycji

WartoĂÊ inwestycji

1

6165,01 zï

2

12 645,43 zï

3

19 457,40 zï

4

26 617,89 zï

5

34 144,72 zï

6

42 056,64 zï

7

50 373,34 zï

8

59 115,55 zï

9

68 305,02 zï

10

77 964,64 zï

Po 10 latach inwestowania masz zatem niecaïe 78 tys. zïotych.

GdybyĂ tej kwoty nie inwestowaï, tylko wkïadaï „do skarpety”,

uzbieraïbyĂ 60 tys. zï. Twoje pieniÈdze zarobiïy dla Ciebie zatem

„dodatkowo” 78 – 60 = 18 tys. zï, z których 19% (czyli prawie

3,5 tys.) musisz oddaÊ pañstwu w postaci tzw. podatku Belki.

Wyszukiwarka

Podobne podstrony:

biznes i ekonomia forex wylacz emocje wlacz zyski przewodnik swiadomego inwestora mikolaj rylski ebo

Jak zarobic na funduszach Prakt Nieznany

biznes i ekonomia jak zarzadzac zespolem handlowym i przetrwac poradnik dla szefow sprzedazy i handl

biznes i ekonomia jak zarzadzac zespolem handlowym i przetrwac poradnik dla szefow sprzedazy i handl

biznes i ekonomia kim chcesz byc wybierz zawod najlepszy dla ciebie pawel gnatek ebook

jak zarobić na siebie, Ekonomia, ekonomia

biznes i ekonomia jak wywierac wplyw na ludzi philip hesketh ebook

Jak zarobić na kryzysie

JAK ZAROBIĆ NA ŚCIĄGANIU PLIKÓW

jak zarobić na Allegro

więcej podobnych podstron