Paulina Kurpiel

Podstawy inwestycji – poradnik

Podstawy inwestycji – poradnik

Paulina Kurpiel

2

© Prawa autorskie Paulina Kurpiel 2016

Telefon: 600 053 933

Podstawy inwestycji – poradnik

Paulina Kurpiel

3

SpisTreści

1.

Oautorce......................................................................6

2.

Wstęp...........................................................................7

3.

Jakwybraćnajlepsząinwestycję...................................8

4.

Rynekfinansowy...........................................................9

4.1.

Rynekpubliczny...............................................................11

4.1.1.

Zysk...............................................................................12

4.1.2.

Ryzyko...........................................................................12

4.1.3.

Czas...............................................................................12

4.1.4.

Płynność........................................................................13

4.1.5.

Innezaletyiwady.........................................................13

4.2.

Rynekniepubliczny..........................................................13

4.2.1.

Zysk...............................................................................14

4.2.2.

Ryzyko...........................................................................14

4.2.3.

Czas...............................................................................14

4.2.4.

Płynność........................................................................14

4.2.5.

Innezaletyiwady.........................................................14

5.

Nieruchomości............................................................15

5.1.

Niekomercyjne................................................................15

5.1.1.

Zysk...............................................................................15

5.1.2.

Ryzyko...........................................................................15

5.1.3.

Czas...............................................................................15

5.1.4.

Płynność........................................................................16

5.1.5.

Innezaletyiwady.........................................................16

5.2.

Komercyjne.....................................................................16

5.2.1.

Zysk...............................................................................17

5.2.2.

Ryzyko...........................................................................17

5.2.3.

Czas...............................................................................17

5.2.4.

Płynność........................................................................17

5.2.5.

Innezaletyiwady.........................................................18

6.

Energiaodnawialna....................................................19

6.1.

Zysk.................................................................................20

Podstawy inwestycji – poradnik

Paulina Kurpiel

4

6.2.

Ryzyko.............................................................................20

6.3.

Czas.................................................................................20

6.4.

Płynność..........................................................................21

6.5.

Innezaletyiwady............................................................21

7.

Funduszeinwestycyjne...............................................22

7.1.

Zysk.................................................................................22

7.2.

Ryzyko.............................................................................22

7.3.

Czas.................................................................................22

7.4.

Płynność..........................................................................23

7.5.

Innezaletyiwady............................................................23

8.

Lokatybankowe..........................................................24

8.1.

Zysk.................................................................................24

8.2.

Ryzyko.............................................................................24

8.3.

Czas.................................................................................24

8.4.

Płynność..........................................................................24

8.5.

Innezaletyiwady............................................................24

9.

Metaleszlachetne.......................................................26

9.1.

Zysk.................................................................................26

9.2.

Ryzyko.............................................................................27

9.3.

Czas.................................................................................27

9.4.

Płynność..........................................................................27

9.5.

Innezaletyiwady............................................................27

10. Sztuka.........................................................................28

10.1.

Zysk..............................................................................28

10.2.

Ryzyko..........................................................................29

10.3.

Czas..............................................................................29

10.4.

Płynność.......................................................................29

10.5.

Innezaletyiwady........................................................29

11. Kryptowaluty..............................................................31

11.1.

Zysk..............................................................................31

11.2.

Ryzyko..........................................................................31

11.3.

Czas..............................................................................31

11.4.

Płynność.......................................................................32

Podstawy inwestycji – poradnik

Paulina Kurpiel

5

11.5.

Innezaletyiwady........................................................32

12. Forex/Waluty............................................................33

12.1.

Zysk..............................................................................33

12.2.

Ryzyko..........................................................................33

12.3.

Czas..............................................................................34

12.4.

Płynność.......................................................................34

12.5.

Innezaletyiwady........................................................34

13. Podsumowanie...........................................................35

Podstawy inwestycji – poradnik

Paulina Kurpiel

6

1. Oautorce

Absolwentka Wyższej Szkoły Społeczno-Ekono-

micznej w Warszawie.

Od 10 lat związana z rynkami finansowymi w Pol-

sce. Posiada również wieloletnie doświadczenie w

rynku nieruchomości.

Współpracuje z kilkoma firmami na rynku finanso-

wym, dzięki czemu posiada możliwość wskazania

najbardziej optymalnej dla oczekiwań inwestycji.

Przeprowadziła dziesiątki klientów przez pełen pro-

ces inwestycyjny, od wyboru inwestycji, poprzez

jej zakup, aż do pełnej realizacji zakładanego zysku w określonym czasie.

Jest gwarantem udanej, bezstresowej inwestycji, ukierunkowanej wedle indy-

widualnych preferencji inwestora.

Podstawy inwestycji – poradnik

Paulina Kurpiel

7

2. Wstęp

W ciągu ostatnich kilkunastu lat na rynku inwestycji pojawiło się sporo no-

wych produktów. Wiele z nich daje potencjalnym inwestorom ciekawą alter-

natywę dla dotychczas znanych metod inwestycyjnych. Niestety niesie to ze

sobą również zwiększone ryzyko, ponieważ niektóre z propozycji są bardzo

ryzykowne lub są wręcz oszustwem. Najlepszym przykładem, znanym chyba

większości Polaków, jest owiana złą sławą historia Amber Gold. Historia,

która wywołała prawdziwy huragan na rynku inwestycji. Historia, po której

inwestorzy zaczęli przede wszystkim myśleć o bezpieczeństwie, przestając być

skłonnym do jakiegokolwiek, nawet najmniejszego ryzyka. O ile oczywiście

bezpieczeństwo kapitału jest zawsze bardzo ważne (a w przypadku klientów

Amber Gold zostało totalnie zmarginalizowane), to inwestorzy zaczęli wy-

strzegać się wszystkiego co nowe. Oczywiście jest to skrajna reakcja, która w

takiej formie sprawia, że ciekawe oferty mogą być odrzucone na starcie, a ka-

pitał lokowany na np. lokatach bankowych, będących, w postrzeganiu społecz-

nym swoistym fundamentem bezpieczeństwa inwestycyjnego, rośnie w tempie

często wolniejszym niż inflacja. Dlatego zachęcam do zapoznania się z niniej-

szym poradnikiem, w którym zebrane są najbardziej popularne lub najbardziej

ciekawe sposoby inwestycji kapitału.

Należy mieć świadomość i pamiętać, że inwestycja, choćby najbardziej bez-

pieczna, zawsze owiana jest pewnym ryzykiem.

Opisywane produkty stanowią podsumowanie wiedzy autorki i nie powinny

być traktowane jako oferta inwestycyjna.

Podstawy inwestycji – poradnik

Paulina Kurpiel

8

3. Jakwybraćnajlepsząinwestycję

Inwestycję można opisać w 4 standardowych wymiarach. Są nimi:

•

zysk (inaczej dochód, stopa zwrotu czy stopa rentowności),

•

ryzyko (czyli jak bardzo prawdopodobne jest że osiągnę zysk mniej-

szy niż założony, a w skrajnym przypadku stracę cały zainwesto-

wany kapitał),

•

czas (po jakim mogę osiągnąć zakładany zysk) i

•

płynność (czyli stopień łatwości spieniężenia inwestycji).

Należy oczywiście pamiętać, że każda inwestycja zawsze będzie pewnym

kompromisem pomiędzy tymi wymiarami.

Dla różnych grup inwestorów rożne wartości będą preferowane, a co za tym

idzie różne formy inwestowania. Wszystko oczywiście zależy od indywidual-

nych priorytetów.

Najbardziej popularne inwestycje, odpowiadające największej liczbie klien-

tów, to takie, gdzie zysk i bezpieczeństwo (odwrotność ryzyka) są wysokie, a

czas inwestycji i jej płynność są na akceptowalnym poziomie. Metody inwe-

stowania z przewagą wymienionych wymiarów popularne są wśród ludzi chcą-

cych pewnie pomnożyć swój kapitał w skończonym czasie (np. 1 rok), a nie

np. bezpiecznie ulokować go dla następnych pokoleń.

Jedną z podstawowych zasad inwestora, służących zachowaniu posiadanego

majątku jest dywersyfikacja miejsc jego lokowania. Oznacza to rozdział inwe-

stycji w taki sposób, aby jedna nietrafiona nie prowadziła do utraty większości

lub nawet całości majątku. Dywersyfikacja w tej sytuacji oznacza zarówno na-

bycie różnorodnych walorów w ramach jednego rynku, jak i nabycie aktywów

notowanych na rożnych rynkach.

W kolejnych rozdziałach czytelnik odnajdzie wybrane sposoby inwestowania

kapitału, opisane z punku widzenia każdego z wyżej wymienionych wymia-

rów.

Podstawy inwestycji – poradnik

Paulina Kurpiel

9

4. Rynekfinansowy

Rynek finansowy jest to miejsce (a raczej zbiór miejsc), gdzie zawierane są

transakcje kupna i sprzedaży różnych form kapitału pieniężnego, na różne ter-

miny i w oparciu o różne instrumenty finansowe (akcje, obligacje, bony, opcje,

itd.).

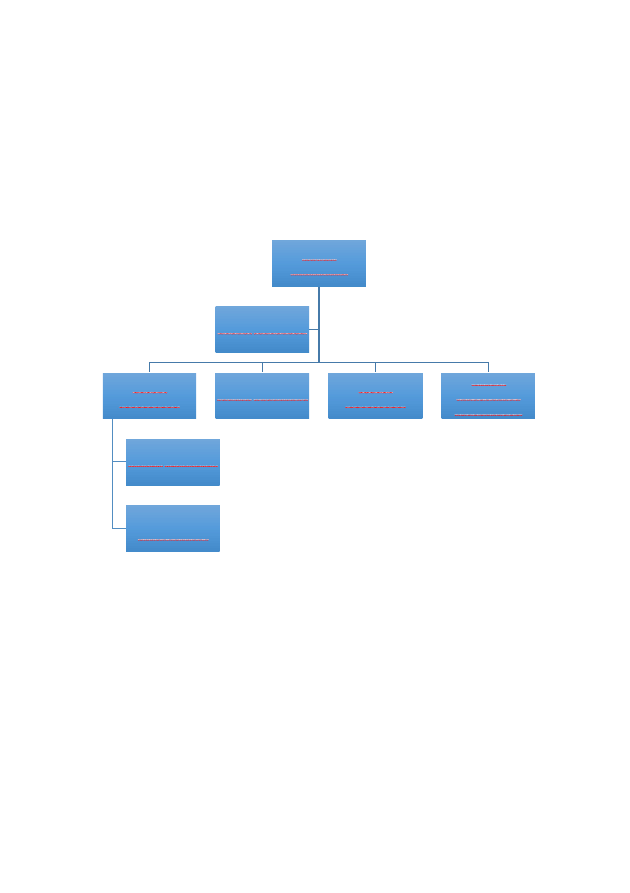

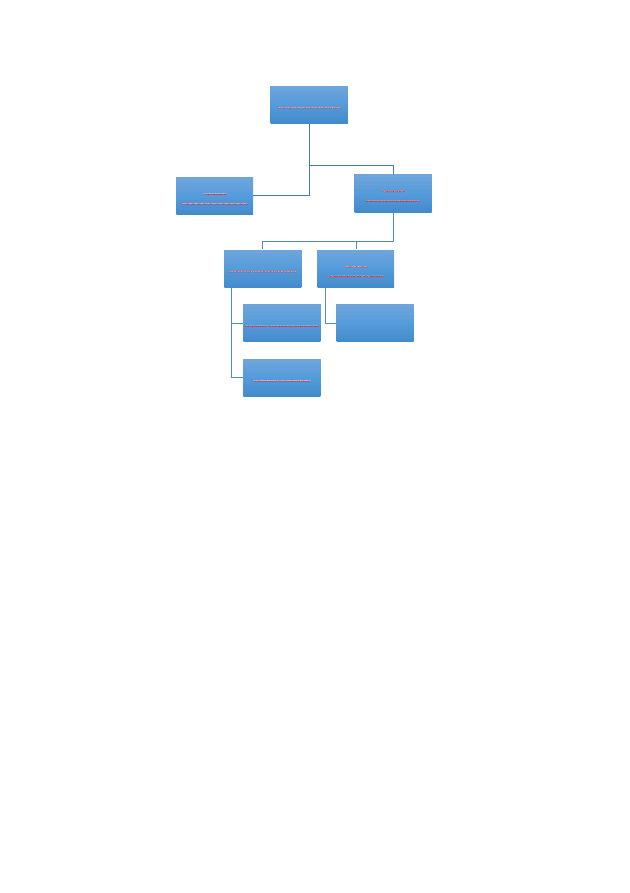

Rynek finansowy składa się z kilku segmentów. Podział przedstawia poniższy

diagram.

Niektóre segmenty zostaną przedstawione krótko poniżej, inne, bardziej inte-

resujące, szerzej w dalszej części opracowania.

Rynek pieniężny

Rynek pieniężny jest miejscem, gdzie są przeprowadzane krótkoterminowe

transakcje, rozliczane w formie gotówkowej lub bezgotówkowej. Poprzez

krótkoterminowość rozumie się okres do 1 roku. Do instrumentów rynku pie-

niężnego zalicza się: bony skarbowe, bony pieniężne, krótkoterminowe pa-

piery dłużne, certyfikaty depozytowe, operacje otwartego rynku, lokaty

międzybankowe, swapy walutowe, pożyczki i depozyty na rynku międzyban-

kowym.

Uczestnikami polskiego rynku pieniężnego są: Narodowy Bank Polski, banki

Rynek

finansowy

Rynek

kapitałowy

Rynek publiczny

Rynek

niepubliczny

Rynek walutowy

Rynek

terminowy

Rynek

kredytowo-

depozytowy

Rynek pieniężny

Podstawy inwestycji – poradnik

Paulina Kurpiel

10

komercyjne, Skarb Państwa (emitent bonów skarbowych), przedsiębiorstwa

emitujące krótkoterminowe papiery dłużne, inwestorzy instytucjonalni, w tym

fundusze i ubezpieczyciele oraz inwestorzy indywidualni.

Rynek terminowy

Rynek terminowy to miejsce obrotu instrumentami pochodnymi, czyli takimi,

których wartość zależy od cen aktywów podstawowych. W Polsce najbardziej

znanymi instrumentami pochodnymi są kontrakty terminowe

1

i opcje

2

na in-

deksy giełdowe. Uczestnikami rynku terminowego są spekulanci liczący na

korzystne z ich punktu widzenia zmiany cen aktywów, podmioty lub osoby

fizyczne zabezpieczające się przed niekorzystnymi zmianami cen, arbitrażyści

– zarabiający na różnicach wycen instrumentów finansowych na różnych ryn-

kach.

Rynek kredytowo – depozytowy

Rynek depozytowo-kredytowy to miejsce funkcjonowania instytucji finanso-

wych, do których podstawowych zadań należy przyjmowanie depozytów oraz

udzielanie kredytów i pożyczek Tworzą je banki komercyjne, banki spółdziel-

cze, spółdzielcze kasy oszczędnościowo-kredytowych także inne instytucje

świadczące usługi w tym zakresie.

Z perspektywy niniejszego opracowania najciekawsze są depozyty, zwane lo-

katami bankowymi, o których więcej w rozdziale im poświęconym.

Rynek kapitałowy

Rynek kapitałowy to segment rynku finansowego, na którym dokonuje się ope-

racji instrumentami o terminie zapadalności dłuższym niż rok, czyli jest to ry-

nek średnio i długoterminowych kapitałów.

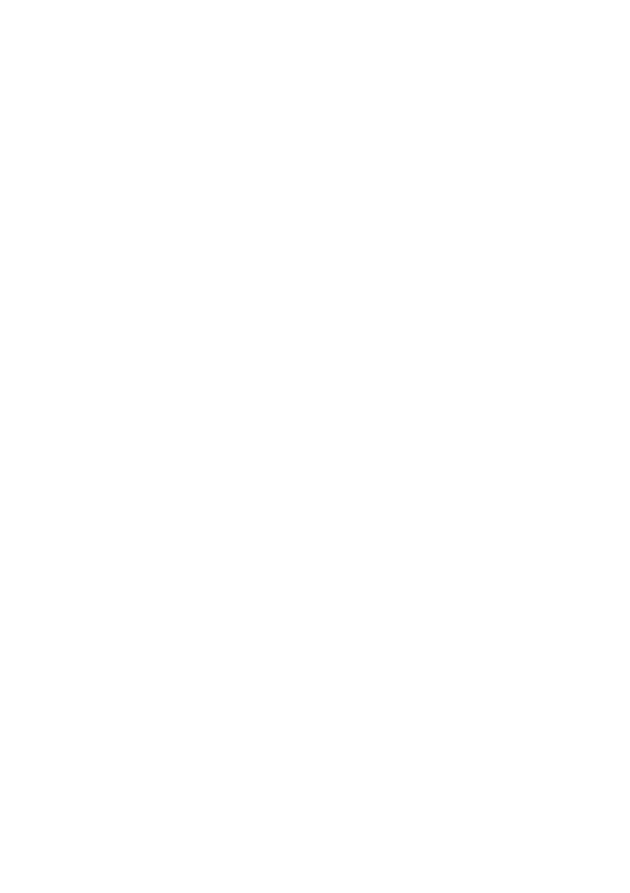

Rynek kapitałowy możemy podzieli na kilka segmentów w różnych wymia-

rach. W dalszej części opracowania przyjrzymy się podziałowi na rynek pu-

bliczny i niepubliczny. Pojęcia te nie są formalnie zdefiniowane w przepisach

prawa. Najkrócej rzecz ujmując, podział ten służy do sposobu oferowania in-

strumentów finansowych przez ich emitentów i dokonywania obrotu przez in-

westorów, jak również praw i obowiązków stron transakcji.

Poniżej diagram formalnego podziału rynku kapitałowego.

1

Dwustronna umowa, w której kupujący zobowiązuje się do zakupienia w przyszłości określonego

towaru a sprzedający zobowiązuje się do sprzedania tego towaru Instrumentami bazowymi mogą

być np. akcje czy waluty.

2

Prawo do nabycia lub sprzedaży ustalonych aktywów po określonej cenie w ustalonym terminie.

Podstawy inwestycji – poradnik

Paulina Kurpiel

11

Podstawowymi instrumentami rynku kapitałowego są akcje i obligacje, a także

mniej popularne derywaty (prawa pochodne).

Rynek regulowany skupia się wokół GPW S.A., a rynek nieregulowany wokół

BondSpot S.A.

Rynek walutowy

Rynek walutowy przestawiony jest w dedykowanym rozdziale.

4.1. Rynekpubliczny

Rynek publiczny jest dość powszechnie kojarzony z rynkiem giełdowym, jed-

nak w rzeczywistości pojęcie to ma szerszy zakres i oznacza tę część rynku, na

której podmiot składający ofertę sprzedaży albo nabycia instrumentów finan-

sowych zwraca się do szerokiego grona inwestorów, zazwyczaj nieznanych

mu bezpośrednio, głównie wykorzystując środki masowego przekazu.

Taki tryb sprawia, że ze względu na konieczność zapewnienia efektywności i

bezpieczeństwa obrotu, ogólne przepisy prawa, w zupełności wystarczające do

zapewnienia ochrony obrotu i jego uczestników w przypadku transakcji niepu-

blicznych, muszą zawierać dodatkowe uregulowania.

Rynek kapitałowy

Rynek

zorganizowany

Rynek regulowany

Rynek pozagiełdowy

Rynek giełdowy

Rynek

nieregulowany

ATS

Rynek

niezorganizowany

Podstawy inwestycji – poradnik

Paulina Kurpiel

12

Aby zainwestować na rynku publicznym inwestor korzysta z usług GPW S.A.

lub BondSpot S.A. pośrednio przez dom maklerski. W ramach GPW S.A. mo-

żemy inwestować w akcje

3

na Rynku Głównym lub w ramach Alternatywnego

Systemu Obrotu na NewConnect. Jeśli interesują nas obligacje

4

, korzystamy z

platformy Catalyst.

4.1.1.

Zysk

Inwestując samodzielnie na rynku publicznym (a nie za pośrednictwem np.

funduszy) nie można określić nawet w przybliżeniu zysku. Największe waha-

nia (wzrost lub spadek) zazwyczaj zdarzają się podczas debiutu na giełdzie

(IPO – initial public offering), czyli w dniu otwarcia.

Przykładowo, cena akcji PZU S.A. w dniu debiutu na GPW wynosiła 90 zł

przy otwarciu notowania (rano), a dzień zamykała z wartością 349 zł.

Należy jednak pamiętać, że firma zmieniająca rynek z niepublicznego na pu-

bliczny, przechodzi w dniu debiutu pewną weryfikację swojej wartości i o ile

trend na rynku niepublicznym jest zazwyczaj stały, to w dniu debiutu potrafi

znacząco się wahnąć (w górę lub w dół), świadcząc o niedoszacowaniu lub

przeszacowaniu wartości spółki.

4.1.2.

Ryzyko

Ryzyko w przypadku inwestycji na rynku publicznym należy określić jako

znaczne. Najmniejszego doświadczymy inwestując w spółki niedoinwesto-

wane przed debiutem, jednak oczywiście zawsze pozostaje pytanie jak osza-

cować jednoznacznie wartość spółki.

4.1.3.

Czas

Podobnie jak w przypadku zysku, trudno oszacować czas, w którym osią-

gniemy zakładany zysk. Wielu inwestorów skupia się na IPO, a więc w tym

przypadku czas może być bardzo krótki (do kilku dni).

3

Papiery wartościowe potwierdzające udział w kapitale spółki oraz umożliwiające partycypację

w zyskach, jak również dające do pewnego stopnia udział w czynnościach o charakterze decyzyj-

nym emitenta.

4

Papiery wartościowe potwierdzające zaciągnięcie długu przez emitenta obligacji u ich nabywcy.

Emitent periodycznie wypłaca posiadaczowi określony procent zysku, a po upływie terminu wy-

kupu odkupuje obligacje po cenie nominalnej.

Podstawy inwestycji – poradnik

Paulina Kurpiel

13

4.1.4.

Płynność

Płynność instrumentów na rynku publicznym należy określić jako dużą. Na-

leży pamiętać, że instrumenty różnych emitentów będą cechować się różną

płynnością. Warto oczywiście wybierać te z największą.

4.1.5.

Innezaletyiwady

Z najważniejszych zalet należy wymieć fakt, że w przypadku wielu spółek

można liczyć się z wypłatą dywidend. Handel na rynku publicznym jest ela-

styczny. Większość akcji można w zasadzie w każdej chwili podczas godzin

pracy giełdy sprzedać czy kupić, dzięki czemu możemy sami decydować, czy

chcemy inwestować długo czy krótkoterminowo.

Jeśli chodzi o wady, to w przypadku akcji nie możemy liczyć na regularny

zysk. Dodatkowo, giełda często postrzegana jest jak nałóg i faktycznie nie-

rzadkie są przypadku uzależnienia od gry na giełdzie.

4.2. Rynekniepubliczny

Rynek niepubliczny (zwany również rynkiem prywatnym) obejmuje transak-

cje oparte na indywidualnych relacjach emitenta z potencjalnymi inwestorami

i między samymi inwestorami. Informowanie inwestorów, czy to przez emi-

tenta, czy przez innych inwestorów, o możliwości nabycia instrumentów fi-

nansowych nie jest prowadzone z wykorzystaniem środków masowego

przekazu, a oferta kierowana może być do maksymalnie 150 osób.

Taki tryb sprawia, że kształt propozycji nabycia (sprzedaży) papierów warto-

ściowych nie jest z góry ustalony, ale jest niejako dostosowywany do oczeki-

wań

inwestorów.

Tak

zawierane

transakcje

mają

charakter

niewystandaryzowany i zawierane są w oparciu o ogólne przepisy prawa regu-

lujące działalność podmiotów biorących udział w transakcji oraz sposób emi-

towania i nabywania danych papierów wartościowych.

W przypadku rynku niepublicznego możemy aktywa nabyć jako pracownicy

prywatyzującej się spółki Skarbu Państwa lub spółki samorządowej

5

, możemy

zakupić je od innych indywidualnych inwestorów lub skorzystać z usług wy-

specjalizowanych w obrocie aktywami na rynku niepublicznym firm. W tym

ostatnim przypadku zazwyczaj otrzymamy pełną obsługę przed i po sprzeda-

żową oraz, co ważne, gwarancję pomocy w przypadku chęci odsprzedania ak-

tywów, a to z kolei uwalnia nas od konieczności szukania kolejnego inwestora.

5

W procesie prywatyzacji podmiotowa spółka przekazuje określony procent (do 5% lub 20% w

zależności od gałęzi przemysłu) akcji swoim pracownikom. Pracownicy nie mogą sprzedać tak

nabytych akcji przez 2 lata.

Podstawy inwestycji – poradnik

Paulina Kurpiel

14

Możemy pozostać w posiadaniu aktywów danej spółki do debiutu na rynku

publicznym (IPO) lub odsprzedać je wcześniej.

4.2.1.

Zysk

Zysk na rynku niepublicznym należy zaliczyć do najwyższych z opisywanych

metod inwestycyjnych. W szczególności, jeżeli przy wyborze spółek korzy-

stamy z usług wyspecjalizowanych firm działających na rynku niepublicznym,

zysk nie będzie mniejszy niż 20%, a bardzo często przekroczy nawet 50% w

skali roku.

4.2.2.

Ryzyko

Ryzyko inwestycji na rynku niepublicznym jest znacznie mniejsze niż na

rynku publicznym. Inwestor wybiera spółki dobrze prosperujące czy wręcz

strategiczne (w szczególności jeśli ma wsparcie wyspecjalizowanego doradcy)

i w takiej sytuacji wzrost wartości aktywów jest jednostajny i stabilny w czasie.

4.2.3.

Czas

Zazwyczaj najkrótszy czas inwestycji na rynku niepublicznym (ale i zarazem

najczęściej spotykany wśród inwestorów) to 1 rok. Oczywiście inwestor może

pozostać w posiadaniu aktywów danej spółki dłużej, realizując przewidywalny

i stabilny zysk. Jednak większość z nich decyduje się na realizację zysku z

danej spółki wcześniej i inwestuje w kolejną.

4.2.4.

Płynność

Płynność na rynku niepublicznym należy określić jako umiarkowaną. Jednak

jeżeli zdecydujemy się na korzystanie z usług wyspecjalizowanych w rynku

niepublicznym firm doradczych, płynność znacznie wzrasta i zazwyczaj

wsparcie w odsprzedaży aktywów mamy zapewnione, co pozwala zwiększyć

ocenę płynności do dobrej.

4.2.5.

Innezaletyiwady

Z najważniejszych zalet należy wymieć fakt, że w przypadku wielu spółek

można liczyć się z wypłatą dywidend. Rynek niepubliczny cechuje się znaczną

stabilnością, w odróżnieniu do rynku publicznego.

Do wad należy zaliczyć fakt, że pomimo, iż aktywa na rynku niepublicznym

są łatwo zbywalne, to zazwyczaj musimy poczekać parę dni, a nawet tygodni

na znalezienie kolejnego inwestora, który odkupi od nas aktywa.

Podstawy inwestycji – poradnik

Paulina Kurpiel

15

5. Nieruchomości

5.1. Niekomercyjne

Poprzez nieruchomości niekomercyjne rozumiemy ziemię (np. działki), miesz-

kania czy domy, w których nie będzie prowadzona działalność gospodarcza.

Inwestycje w nieruchomości niekomercyjne spotykają się ostatnimi czasy z

mniejszym zainteresowaniem, co oczywiście związane jest z końcem boomu

na tym rynku, którego doświadczyliśmy w poprzednim dziesięcioleciu.

5.1.1.

Zysk

Aby zmaksymalizować zysk należy nieruchomość zakupić poniżej wartości

rynkowej. Najczęściej jest to możliwe w przypadku licytacji lub przetargów.

W przypadku zakupu na wolnym rynku znacznie trudniej będzie osiągnąć niż-

szą niż rynkowa cenę. Innym sposobem na wyższy zysk będzie np. zakup w

dzielnicy, w której w ciągu kilku lat spodziewane są znaczące wzrosty cen

(budowa drogi poprawiającej mobilność, dodatkowe media, itd.). Zakładając,

że nieruchomość będziemy wynajmować, możemy liczyć na całkowity zwrot

(czyli 100% zysku) w ciągu kilkunastu lat, co średnio daje do około 6% rocz-

nie.

Zakup nieruchomości bez planów wynajmowania / dzierżawy należy w dzi-

siejszych czasach traktować raczej jako lokatę kapitału niż inwestycję.

5.1.2.

Ryzyko

W zasadzie ryzyko całkowitej utraty kapitału można określić jako zerowe.

Właściwości fizyczne nieruchomości sprawiają, że możliwość spadku jej cał-

kowitej wartości do zera jest praktycznie niemożliwe.

Przy zakupie nieruchomości zawsze należy zminimalizować ryzyko poprzez

dogłębne sprawdzenie inwestycji: hipoteki, planów zagospodarowania, wła-

sności, możliwości podłączenia mediów, etc.

5.1.3.

Czas

Inwestycje w nieruchomości komercyjne zazwyczaj cechują się długim okre-

sem zwrotu. W przypadku, gdy nieruchomość zakupujemy w celu wynajmu,

całkowity zwrot z inwestycji zazwyczaj zakładany przez inwestorów wynosi

średnio około kilkunastu lat, w związku z tym inwestowanie na rynku nieru-

chomości jest raczej uznawane jako inwestycja długoterminowa.

Podstawy inwestycji – poradnik

Paulina Kurpiel

16

5.1.4.

Płynność

Płynność finansowa jest niestety mała. Gdy zdecydujemy się na wycofanie z

inwestycji w nieruchomości lub będziemy potrzebowali odzyskać zainwesto-

wanie środki, znalezienie nabywcy za zaproponowaną przez nas cenę wymaga

sporo czasu: od kilku miesięcy do nawet kilku lat. Jest to oczywiście kompro-

mis pomiędzy wysokością ceny a czasem i należy znaleźć odpowiedni środek,

tak by sprzedaż nie oznaczała straty dla inwestora.

5.1.5.

Innezaletyiwady

Inwestycja w nieruchomość to pewnego rodzaju zabezpieczenie kapitału –

mówi się, że grunt jest wieczny, a nieruchomości budynkowe czy lokalowe

potrafią służyć przez dziesiątki, a nawet i setki lat. Ważne jest, że nieruchomo-

ści to przedmioty fizyczne, a nie wirtualne (jak np. obligacje, akcje czy pro-

dukty bankowe). Sprawia to, że nieruchomości jako przedmiot inwestowania

są uznawane za bezpieczniejszy środek.

Kolejna ważna zaleta to fakt, że w przypadku zakupu nieruchomości pod wy-

najem mamy możliwość uzyskiwania stałych przychodów w postaci czynszu,

dodatkowo do samego wzrostu wartości nieruchomości.

Dodatkowo, posiadanie nieruchomości zwiększa możliwość właściciela na za-

ciąganie kredytów, które może zabezpieczyć hipoteką na nieruchomości, uzy-

skując przy tym preferencyjne warunki kredytu.

Jako podstawową wadę, należy wymienić fakt, że środki, które zainwestowa-

liśmy w nieruchomość, trudno jest odzyskać częściowo, więc kapitał, który

wyłożyliśmy na ten cel, podlega w zasadzie całkowitemu zamrożeniu. O ile

możemy próbować podzielić nieruchomości gruntowe, to podział innego ro-

dzaju nieruchomości jest raczej niemożliwy.

5.2. Komercyjne

Mówiąc o nieruchomościach komercyjnych mamy na myśli przede wszystkim

sklepy, biura, galerie handlowe, ale także ostatnimi czasy cieszące się sporym

zainteresowaniem lokalne browary. Zysk może nam generować wynajem nie-

ruchomości (np. biura), zwiększenie jej wartości w czasie, regularny zarobek

z prowadzonej w nich działalności (np. sklepy) lub też kombinacja np. dwu

ostatnich (np. browar).

Ważnym kryterium atrakcyjności danej nieruchomości jest położenie geogra-

ficzne. Od wielu lat nie zaszły tu żadne zmiany i tak w tyle za Warszawą, Trój-

miastem, Krakowem, Poznaniem, Wrocławiem czy Katowicami jest reszta

Podstawy inwestycji – poradnik

Paulina Kurpiel

17

kraju – a zwłaszcza Polska Wschodnia. Wprawdzie niektóre mniejsze miejsco-

wości wykazują potencjał rozwojowy, to jednak wciąż istnieje tam wiele barier

(komunikacja, infrastruktura, siła robocza, itd.).

W ostatnim czasie w obrębie dużych aglomeracji miejskich obserwowany jest

także exodus inwestorów na ich obrzeża. Proces ten jest w głównej mierze po-

dyktowany oszczędnościami w zakresie kosztów wykorzystania tych po-

wierzchni.

5.2.1.

Zysk

Porównując nieruchomości komercyjne z niekomercyjnymi, te drugie raczej

nie zapewnią obecnie wyższej rentowności niż 5 do 6%. Dla porównania, mo-

del inwestycyjny proponowany przez Czerwoną Torebkę

6

pozwala na osią-

gnięcie 8-procentowego zysku rocznego.

Istnieją również projekty, np. lokalnych browarów, gdzie inwestor główny

gwarantuje zysk 20% w przeciągu dwu lat.

5.2.2.

Ryzyko

Nieruchomości komercyjne są wrażliwe na zmiany sytuacji rynkowej, choć i

tak ryzyko jest niewielkie. Zdecydowanie należy je zaliczyć do grupy bez-

piecznych aktywów.

5.2.3.

Czas

Z jednej strony, inwestycje na rynku nieruchomości niekomercyjnych można

traktować jako długofalowe (np. Czerwona Torebka), pozwalające na genero-

wanie zysków przez dłuższy czas. Z drugiej jednak, niektóre z nich, np. wspo-

mniane browary, pozawalają na realizację zysku w przeciągu już roku czy

dwóch.

5.2.4.

Płynność

Niektórzy rynkowi gracze podkreślają, że pewnym ograniczeniem dla inwe-

stowania w nieruchomości komercyjne jest niska płynność tych aktywów.

Tylko częściowo można się z tym zgodzić, ponieważ najlepsze lokalizacje dla

biur czy lokali handlowych naprawdę sprzedają się nieźle. Dobrze prosperu-

jący sklep, galeria czy browar również szybko znajdzie kolejnego inwestora,

choć oczywiście nie mówimy tu o dniach, a raczej tygodniach lub miesiącach.

6

Polska grupa handlowa znana przede wszystkim z jednokondygnacyjnych pasaży handlowo-

usługowych. Oferuje również opisywany model inwestycyjny.

Podstawy inwestycji – poradnik

Paulina Kurpiel

18

5.2.5.

Innezaletyiwady

Bardzo istotny jest fakt, że często pasywna konstrukcja takiej inwestycji zwal-

nia inwestora od wszelkich kosztów i niedogodności związanych z posiada-

niem nieruchomości komercyjnej (np. podatek od nieruchomości,

ubezpieczenie, koszty remontów lub modernizacji).

Dodatkowo oprócz zysków z wymienionych wyżej kanałów, zarabiać można

także na reklamach, opłatach parkingowych itp. W praktyce biznesowej dość

często pomijany jest ponadto aspekt inflacji – zwłaszcza w okresach, gdy jest

ona wysoka. Inwestycja w nieruchomości komercyjne może bowiem uchronić

kapitał inwestora przez znaczną utratą jego wartości.

Często, jako sporą wadę nieruchomości komercyjnych wymienia się duży ka-

pitał potrzebny w celu wejścia w projekt (np. na poziomie kilkuset tys. zł). Nie

zawsze jednak jest to prawdą i często bariera wejścia ustawiana jest już na

poziomie dziesięciokrotnie niższym, co nie zmienia jednak faktu, że ciągle jest

wyższa od np. inwestycji na rynkach kapitałowych, inwestycji w złoto czy wa-

luty.

Podstawy inwestycji – poradnik

Paulina Kurpiel

19

6. Energiaodnawialna

Źródła energii odnawialnej są niewyczerpane. Niewyczerpane dopóki istnieje

słońce, ponieważ to cykl termiczny wywołuje wiatry, ruch wody, deszcze i

zmiany temperatury.

Inwestycje w OZE (Odnawialne Źródła Energii) należą do najbardziej kosz-

townych. W tym przypadku, zazwyczaj to na inwestorze spoczywa obowiązek

przeprowadzenia projektu w całości. Przykładami projektów mogą być farma

wiatrowa, fotowoltaiczna, elektrownia wodna, elektrownia opalana biomasą

lub biogazownia.

Każda inwestycja wymaga szeregu pozwoleń, decyzji i uzgodnień, a zmienia-

jące się ciągle przepisy powodują konieczność wprowadzania zmian w harmo-

nogramie realizacji projektu.

Etapy realizacji inwestycji wyglądają następująco:

Pozyskanie terenu

Etap kluczowy. Lokalizację należy wybierać z perspektywy uwarunkowań

geograficznych (wiatr, słońce, woda, itd.) i/lub dostępności surowca.

Decyzja środowiskowa

Na tym etapie dostajemy decyzję czy należy przeprowadzić ocenę oddziały-

wanie na środowisko (OOS). Burmistrz, wójt lub prezydent wydaje postano-

wienie o konieczności albo o braku konieczności przeprowadzenia OOS.

Decyzja lokalizacyjna

Na tym etapie musimy uzyskać pozytywną decyzję lokalizacyjną od władz

gminy. W przypadku istnienia miejscowego planu zagospodarowania prze-

strzennego, najczęściej inwestycje OZE nie są w nim przewidziane. Wniosek

o zmianę planu składa się do władz gminy, a proces może trwać kilka miesięcy.

W przypadku braku miejscowego planu zagospodarowania przestrzennego,

decyzja lokalizacyjna może być wyrażona poprzez decyzję o warunkach zabu-

dowy i zagospodarowania terenu.

Przyłączanie do sieci elektroenergetycznej

Pozytywne zakończenie tego etapu polega na uzyskaniu gwarancji przyłącze-

nia do sieci elektroenergetycznej. Rozpoczynamy przez złożenie wniosku do

lokalnego operatora lub dystrybutora sieci o określenie technicznych i ekono-

micznych warunków przyłączenia. Ten na odpowiedź ma aż 150 dni

Podstawy inwestycji – poradnik

Paulina Kurpiel

20

Pozwolenie na budowę

Zgodnie z prawem budowlanym składamy wniosek do starostwa powiato-

wego. W zależności od rodzaju inwestycji, mogą pojawić się dodatkowe wy-

mogi. Dla przykładu, w przypadku budowy farmy wiatrowej, będziemy

musieli zadbać o uzgodnienia z Urzędem Lotnictwa Cywilnego i z Dowódz-

twem Sił Powietrznych już na etapie posadowienia masztu pomiarowego siły

wiatru.

Oddanie do użytku

Ostatni krok to uzyskanie pozwolenia na użytkowanie.

Warto wspomnieć, że w maju 2016r. Sejm RP uchwalił tzw. ustawę wiatra-

kową, która znacznie ogranicza dostępne lokalizacje dla farm wiatrakowych.

6.1. Zysk

W przypadku inwestycji w projekty prowadzone przez specjalizującą się firmę

zysk na jaki można liczyć to około 10%-13% rocznie. W przypadku prowa-

dzenia projektu samodzielnie, zysk jest znacząco wyższy, jednak pojawia się

po wielu latach…

6.2. Ryzyko

Ryzyko tej opcji zależy od jakości prowadzenia projektu. Dla przykładu, może

okazać się, że po zakupieniu terenu, otrzymaniu decyzji środowiskowych i lo-

kalizacyjnych nie ma warunków na przyłączenie do sieci elektroenergetycznej.

Jeśli uda nam się znaleźć właściciela projektu szukającego dodatkowego in-

westora, ryzyko jest tym mniejsze im na późniejszym etapie dołączymy. Oczy-

wiście zazwyczaj idzie to w parze z malejącym zyskiem…

Ponieważ OZE to temat, który jest również obserwowany przez Rząd RP,

pewne ryzyka (niekorzystne dla danej inwestycji ustawy) mogą pojawić się

również z tej strony.

6.3. Czas

Inwestycje w OZE należą raczej do rozciągniętych w czasie. Same formalności

przed rozpoczęciem budowy mogą zająć w skrajnym przypadku nawet dwa

lata. Należy zatem zakładać, że w przypadku prowadzenia inwestycji samemu,

zysk zaczniemy generować po wielu latach.

Inwestując w gotowe projekty, pierwsze dywidendy zostaną nam wypłacone

po roku.

Podstawy inwestycji – poradnik

Paulina Kurpiel

21

6.4. Płynność

Płynność inwestycji w OZE nie jest duża. Zazwyczaj potencjalnego kupca

zmuszeni jesteśmy znaleźć samemu.

6.5. Innezaletyiwady

Inwestycja w OZE ma wiele zalet. Przede wszystkim jest to działanie proeko-

logiczne. W dobie kończących się surowców nieodnawialnych, taki kierunek

na pewno postawi nas w szeregu innowatorów, ambasadorów ekologicznej

zmiany.

Realizując projekt w całości samemu, tylko od nas zależy nasz zarobek i mo-

żemy mieć satysfakcję, że cały przebieg zależy od nas i mamy na niego pełen

wpływ. O wszelkich trudnościach wiemy od razu, możemy na bieżąco reago-

wać.

Do zalet na pewno warto również zaliczyć fakt, że na inwestycję w OZE mo-

żemy dostać dotację – z funduszy europejskich lub krajowych.

Do wad tego rodzaju inwestycji należy na pewno zaliczyć fakt, że na rynku nie

ma wiele sprawdzonych ofert sprzedaży udziałów w projektach z zakresu

OZE. Oznacza to, że z dużym prawdopodobieństwem zmuszeni będziemy kie-

rować całą inwestycją (bądź zlecić ją podwykonawcy). To z kolei oznacza, że

cały ciężar finansowy spoczywa na nas. Firmy, które oferują prowadzenie pro-

jektu, niestety zazwyczaj są młode, ciężko zatem potwierdzić ich wiarygod-

ność.

Podstawy inwestycji – poradnik

Paulina Kurpiel

22

7. Funduszeinwestycyjne

Fundusz inwestycyjny to najprościej mówiąc forma zbiorowego inwestowania

kapitału. Fundusze można klasyfikować w kilku wymiarach.

Po pierwsze, zasadniczo mamy dwa podstawowe typy funduszy: otwarte (FIO

– zmienna liczba tzw. jednostek uczestnictwa) i zamknięte (FIZ – stała liczba

tzw. certyfikatów inwestycyjnych).

Po drugie fundusze możemy podzielić w zależności od obszaru inwestycji. A

więc mamy np. fundusze akcji, fundusze obligacji czy fundusze pieniężne.

Po trzecie fundusze dzielimy w zależności od celu inwestycyjnego. Dla przy-

kładu mamy tu fundusze agresywnego wzrostu, fundusze małych spółek, fun-

dusze mieszane, fundusze rynków zagranicznych, itd.

Od niedawna pojawiły się w Polsce również tzw. ETFy, (Exchange Traded

Funds), których celem jest wierne odwzorowanie wskazanego indeksu, a ty-

tuły uczestnictwa notowane są na giełdzie. Więcej o ETFach przeczyta czytel-

nik w rozdziale o metalach szlachetnych.

7.1. Zysk

Zysk z funduszy inwestycyjnych należy podawać w formie uśrednionego przez

kilka lat zysku rocznego. Standardowo należy spodziewać się zysku na pozio-

mie 4%-10%, w zależności od poziomu ryzyka danego funduszu. Fundusze

akcyjne będą cechowały się najwyższą stopą zwrotu. Fundusze pieniężne naj-

niższą.

7.2. Ryzyko

W przypadku oceny ryzyka należy przyjrzeć się różnym rodzajom funduszy.

Najmniejszym ryzykiem charakteryzują się fundusze pieniężne, średnim fun-

dusze obligacji, a największym fundusze akcyjne. Ryzyko niewypłacalności

samego funduszu raczej nie istnieje.

7.3. Czas

Czas inwestycji zależy od rodzaju funduszu i oczekiwanego rezultatu. Najkrót-

szy okres inwestycji w fundusze pieniężne to kilka miesięcy. Jeśli chodzi o

fundusze akcyjne, sugerowany okres to 5-6 lat. Kompromisem będą fundusze

obligacji, gdzie spodziewany czas to 2-3 lata.

Podstawy inwestycji – poradnik

Paulina Kurpiel

23

7.4. Płynność

W szczególności w przypadku funduszy akcji, inwestor nie jest w stanie zare-

agować natychmiast i wycofać swój kapitał dokładnie wtedy, kiedy na giełdzie

pojawią się mocne spadki. Podobnie nie może także zakupić jednostek uczest-

nictwa w chwili, gdy pojawiają się mocne wzrosty cen akcji. Zlecając sprzedaż

lub zakup jednostek uczestnictwa, musi czekać z realizacją zlecenia do następ-

nego dnia, kiedy dynamicznie zmieniająca się sytuacja na rynku może sprawić,

że takie opóźnienie pogłębi jego straty lub ograniczy potencjalny zysk.

Biorąc zatem pod uwagę dynamikę zmian, szczególnie funduszy akcji, należy

ocenić płynność funduszy jako umiarkowaną.

7.5. Innezaletyiwady

Ważną zaletą jest mały kapitał potrzebny na kupno jednostek funduszu.

Dostępność wielu rodzajów funduszy inwestycyjnych pozwala na wybór w

określonym czasie, w zależności od sytuacji na rynkach finansowych, odpo-

wiedniego funduszu ze względu na jego politykę inwestycyjną.

Do wad należy zaliczyć brak wpływu na inwestycje dokonywane przez wy-

brany fundusz.

Problemem w ocenie, który fundusz (w ramach określonej już kategorii), bę-

dzie dla nas najlepszy, jest fakt, że w porównaniach wyników funduszy bazu-

jemy się na danych historycznych, które jedynie w umiarkowanym stopniu

pomogą ustalić, który z funduszy będzie najefektywniejszy w przyszłości.

Stopa zwrotu funduszy w kolejnych okresach może się znacząco różnić od

stopy zwrotu w okresach historycznych i jest to raczej normą na rynku fundu-

szy inwestycyjnych.

Podstawy inwestycji – poradnik

Paulina Kurpiel

24

8. Lokatybankowe

Czym jest i jak można z niej skorzystać wie chyba każdy. Warto dodać, że na

przestrzeni lat pojawiło się wiele produktów lokato - podobnych, takich jak

polisolokaty czy konta oszczędnościowe o cechach lokaty. Jakkolwiek na-

zwane, produkty około lokatowe, charakteryzują się podobnymi cechami, a

różnią się głównie specyfiką podatkową.

8.1. Zysk

Lokaty należą do najmniej atrakcyjnych metod inwestycji jeśli chodzi o zysk.

Najlepsze oferty lokat jakie możemy znaleźć ledwie dochodzą do zysku na

poziomie 4%.

8.2. Ryzyko

W przypadku lokat ryzyko utraty kapitału w zasadzie nie występuje. Poten-

cjalne straty można sobie wyobrazić jedynie w sytuacji jakiegoś kataklizmu

ogólnoświatowego.

Nie zrealizowanie zakładanego zysku może mieć miejsce w praktyce przy ze-

rwaniu lokaty terminowej przed upływem końca okresu umowy.

8.3. Czas

Zazwyczaj banki proponują lokaty w różnych wariantach. Zazwyczaj spotkać

się można z ofertami w granicach 1 miesiąc - 3 lata. Oczywiście im okres dłuż-

szy tym proponowany zysk większy.

8.4. Płynność

Płynność w przypadku lokat jest bardzo duża. Bank w każdym momencie jest

gotów oddać nam nasz kapitał. Nawet jeżeli chcemy zerwać umowę przed

upływem końca jej terminu, kapitał zostanie wypłacony w całości, a jedynie

dostaniemy część (w szczególnym przypadku 0) z planowanego zysku.

8.5. Innezaletyiwady

Jedną z najważniejszych i najistotniejszych dla klientów banków zalet lokat

bankowych jest pewność, bezpieczeństwo i gwarancja zysku.

Ustalone oprocentowanie mamy zapisane w umowie i nie martwimy się żad-

nymi okolicznościami, a po upłynięciu terminu lokaty otrzymujemy kapitał

plus zysk.

Podstawy inwestycji – poradnik

Paulina Kurpiel

25

Ważną cechą jest również potrzeba niewielkiego kapitału do otwarcia lokaty.

W przypadku lokat nie jest potrzebna ani wiedza, ani konieczność śledzenia

sytuacji rynkowej i czynników mogących mieć znaczny wpływ na zmianę war-

tości lokaty – szczególnie w przypadku lokat ze stałym oprocentowaniem.

Najistotniejszą wadą lokat bankowych jest stosunkowo niski zysk w porówna-

niu z innymi bardziej zaawansowanymi formami inwestowania

Nie bez znaczenia jest również konieczność zamrożenia kapitału na czas trwa-

nia lokaty.

W przypadku lokat należy liczyć się z możliwością utraty znacznej części od-

setek w przypadku zerwania jej przed terminem.

Podstawy inwestycji – poradnik

Paulina Kurpiel

26

9. Metaleszlachetne

Inwestować w metale szlachetne możemy na kilka różnych sposobów (metal

fizyczny, ETFy, opcje, kontrakty terminowe), jednak zdaniem autorki jedynie

inwestycja w fizyczny kruszec jest warta dalszej analizy.

Tak wiec, w przypadku kupna fizycznego metalu mamy zazwyczaj do wyboru

monety lub sztabki. Nie warto kupować monet mniejszych niż 1 uncjowe, po-

nieważ w cenę monety wliczona jest cena za wytopienie. Monety można za-

kupić z certyfikatem lub bez. Najpopularniejsze monety to Krugerrandy z RPA

(złoto), Kanadyjski Liść Klonowy (złoto i srebro) czy Austriacka Filharmonika

(złoto i srebro).

Sztabki są nieco tańsze od monet oraz rozpiętość wag jest zdecydowanie więk-

sza.

Do niedawna zakup metali szlachetnych w Polsce był niemożliwy. Aby kupić

np. złoto trzeba było udać się do Niemiec lub Austrii. Dziś jednak mamy sieć

dealerów również w Polsce. Sieć jest na tyle duża, że przy zakupie większych

ilości warto porównać ceny.

W przypadku zakupu większych ilości srebra, warto rozważyć zakup za gra-

nicą, w krajach, gdzie podatek VAT jest niższy.

Zakupu u dealerów można dokonać anonimowo, pod warunkiem, że jest na-

stanie, co jest coraz rzadsze, szczególnie w przypadku srebra i platyny.

9.1. Zysk

Inwestycje w metale szlachetne raczej nie są motywowane zyskiem, a już na

pewno nie zyskiem w czasie liczonym w miesiącach czy pojedynczych latach.

W szczególności złoto jest swoistym gwarantem spokoju.

Jeśli chodzi o srebro, to wielu ekspertów uważa, że jego cena jest mocno zani-

żona. Historycznie 1 uncja złota była tyle samo warta co 15 uncji srebra. Obec-

nie parytet ten wynosi aż 1:55. W dzisiejszych czasach wydobywa się tylko 10

krotnie więcej srebra niż złota. Warto tu dodać, że około 70% tego metalu jest

wykorzystywane bezpowrotnie w różnych gałęziach przemysłu.

Platyna i pallad często określane są jako czarne konie najbliższych lat. Są to

głównie metale przemysłowe, jednak wykorzystuje się je także w jubilerstwie

(białe złoto).

Pallad jest szeroko wykorzystywany w katalizatorach benzynowych. Już dziś

jego wydobycie i produkcja jest niewystarczająca. Zapotrzebowanie uzupeł-

niane jest z zapasów Rosji, jednak wiadomo, że kiedyś te zapasy się skończą,

a w tedy cena palladu może znacząco wzrosnąć.

Podstawy inwestycji – poradnik

Paulina Kurpiel

27

9.2. Ryzyko

Ryzyko utraty kapitału w przypadku metali szlachetnych jest znikome. Jeśli

jednak przez ryzyko rozumiemy możliwość nie osiągnięcia znaczącego zysku

w krótkim czasie, to jest ono w tym przypadku zaporowe.

W przypadku zakupu metalu fizycznie, należy również rozważyć ryzyko kra-

dzieży czy fałszerstwa, w szczególności złota, które jest bardzo podatne na

tego rodzaju procedery w związku z charakterystyczną cechą jaką jest taka

sama waga jak wolfram.

9.3. Czas

Inwestycja w metale szlachetne jest raczej długoterminowym ulokowaniem

kapitału niż pomysłem na szybki zarobek. Inwestorzy często zakupują, metale

szlachetne wręcz pokoleniowo. Złoto jest inwestycją, przy której nastawiamy

się głównie na ochronę kapitału i naszych oszczędności, gdyż daje nam pew-

ność niwelowania skutków inflacji i spadku wartości pieniądza. Złoto jest swo-

istą ostoją spokoju.

Srebro, platyna, pallad, mogą dać znaczny zysk sporo wcześniej z powodów

opisanych powyżej, jednak ciągle raczej należy nastawiać się na dekady niż

pojedyncze lata.

9.4. Płynność

Złoto, srebro i inne metale szlachetne zapewnia dużą płynność. Możesz je ku-

pić lub sprzedać w prosty sposób kiedy tylko zechcesz.

9.5. Innezaletyiwady

Złoto i srebro jest pewnego rodzaju zabezpieczeniem przed „szaleństwem rzą-

dzących”.

Metale szlachetne cechują się wysoką płynnością, a ich zasoby są ograniczone,

co gwarantuje ich wysoką ceną na przestrzeni przyszłych lat.

W przypadku zakupu metalu fizycznego musimy liczyć się z koniecznością

składowania.

Nie możemy również liczyć na wypłatę dywidend, co czyni kapitał zupełnie

zamrożonym.

Często jako wadę inwestycji w metale szlachetne podaje się spekulacyjny cha-

rakter rynku.

Podstawy inwestycji – poradnik

Paulina Kurpiel

28

10. Sztuka

Inwestować w sztukę możemy samodzielnie lub pośrednio, poprzez zakup

udziałów firm inwestujących w sztukę, za pośrednictwem spółek celowych in-

westujących w portfel prac czy poprzez zakup jednostek uczestnictwa w fun-

duszu sztuki.

W przypadku decyzji na samodzielną inwestycję możemy kupować bezpo-

średnio od artystów, kupować na aukcjach (tradycyjnych i internetowych), w

galeriach czy też kupować od inwestora indywidualnego lub instytucjonal-

nego. Wybór ten oczywiście wymaga przede wszystkim czasu. Aby zmaksy-

malizować potencjalny zysk należy stale śledzić trendy, odwiedzać galerie,

brać udział w wernisażach, aukcjach, obracać się w towarzystwie osób z

branży.

Usługi typu Art Banking pozwalają na minimalizację czasu potrzebnego na

dobre lokowanie kapitału. W ramach tego typu usług możemy liczyć na pełną

obsługę, począwszy od znalezienia atrakcyjnego dzieła, poprzez pomoc w jego

zakupie, ubezpieczeniu, aż po bezpieczny transport we wskazane miejsce. To

forma przeznaczona dla bardziej zamożnych klientów, którzy niekoniecznie

muszą znać się na sztuce. Próg wejścia w istniejących ofertach na rynku to ok.

50 000 PLN do 150 000 PLN, w zależności od firmy.

Warto dodać, że niektóre banki wprowadziły do portfolio swoich usług tzw.

Art Concierge. Doradcy oferują swoją pomoc w zakresie inwestycji w sztukę,

w wyszukaniu i zakupie konkretnych dzieł, a także dostarczanie bieżącej in-

formacji na temat rynku.

Według specjalistów inwestycji na rynku sztuki najbezpieczniej kupować

dzieła młodych twórców, ponieważ mają one największy potencjał wzrostu.

Takie dzieła są mało znane, a przez to nisko wyceniane, jednak w krótkim

czasie wartość ich ma szanse na duży wzrost. Udany wernisaż, dobra opinia

krytyka czy wsparcie sponsora mogą lawinowo zwiększyć wzrost wartości.

10.1. Zysk

Inwestując na własną rękę trudno przewidzieć zysk. Przy trafnej inwestycji

należy zakładać zysk na poziomie 50%-100% w przeciągu kilku – kilkunastu

lat.

Korzystając z usług firm specjalizujących się w inwestycjach w sztukę, można

spodziewać się zysku ok. 15%-18% w przeciągu roku, w zależności od kwoty

inwestycji.

Podstawy inwestycji – poradnik

Paulina Kurpiel

29

10.2. Ryzyko

Ryzyko w przypadku dobrze sprawdzonej i przemyślanej inwestycji w sztukę

jest stosunkowo nieduże. Jednak warto pamiętać, że istnieje.

Dzieło sztuki może zostać skradzione lub zniszczone. Może również zostać

sfałszowane.

Dodatkowo wzrost wartości może zostać zaburzony przez fakt, że gusta pod-

legają procesowi zmian.

Warto jednak zaznaczyć, że pojawienie się nowej, dużej grupy ludzi zamoż-

nych w krajach o wielkiej populacji, takich jak Chiny czy Brazylia, pozwala

przypuszczać, że rynek sztuki czekają dalsze wzrosty.

10.3. Czas

Przyjmuje się, że minimalny czas inwestycji w sztukę to między 4 a 8 lat. W

przypadku inwestycji korzystając z wyspecjalizowanych pośredników, mo-

żemy liczyć na minimalny czas inwestycji w granicach 10-14 miesięcy.

10.4. Płynność

Sztuka niestety nie cechuje się dużą płynnością. Dodatkowo dochodzą zna-

czące koszty obsługi sprzedaży/kupna, wyceny, sprawdzenia prawnego, auten-

tyczności, itd.

10.5. Innezaletyiwady

Przede wszystkim posiadanie dzieła sztuki stanowi pewne zabezpieczenie

przed inflacją i dewaluacją. Nawet w najbardziej „niepewnych” czasach,

dzieło sztuki będzie miało swoją wysoką wartość.

Kolejną zaletą jest fakt, że w przypadku inwestycji na własną rękę kwota wej-

ścia jest nieduża. Dla młodego inwestora, zaczynającego swoją przygodę ze

sztuką wystarczy 5-7 tysięcy złotych.

Warto przypomnieć, że inwestycje w sztukę poddawane są korzystnemu trak-

towaniu na gruncie podatkowym. Sprzedaż bowiem jest zwolniona od podatku

dochodowego jeżeli nastąpi po upływie sześciu miesięcy od daty jego nabycia

Kolejną zaletą jest fakt, że dzieła sztuki nie są związane z ryzykiem geogra-

ficznym i można łatwo je przemieszczać.

Niewątpliwym atutem tego typu inwestycji jest pojawienie się tzw. dywidendy

emocjonalnej. Inwestor otrzymuje możliwość codziennego obcowania z pięk-

nem, które jest jego własnością.

Podstawy inwestycji – poradnik

Paulina Kurpiel

30

Dzieła sztuki nie padają ofiarami bankructw państw i przedsiębiorstw, a ich

niepowtarzalność stanowi o przewadze nad np. inwestycjami w metale szla-

chetne.

Na koniec warto dodać, że istnieją specjalne ubezpieczenia katastroficzne, z

których możemy skorzystać, aby zabezpieczyć swój nabytek.

Do podstawowych wad należy zaliczyć fakt, że szanse na szybki zysk są nie-

wielkie.

Inwestor nie może liczyć na wypłaty dywidend ani odsetek.

Niestety sztuka nie charakteryzuje się dużą płynnością i dodatkowo należy

spodziewać się wyższych kosztów transakcyjnych, szczególnie w górnym seg-

mencie rynku, co sprawia, że trudno obracać dobrami z kręgu sztuki przy trans-

akcjach krótkoterminowych.

Aby korzystnie inwestować w sztukę znacznie więcej czasu niż w przypadku

tradycyjnych inwestycji finansowych trzeba poświęcić na zdobycie specjali-

stycznej wiedzy w tym zakresie

Oczywiście rynek dzieł sztuki jest dość znacznie podatny na nadużycia oraz

oszustwa.

Podstawy inwestycji – poradnik

Paulina Kurpiel

31

11. Kryptowaluty

Kryptowaluty to stosunkowo nowy sposób inwestycji pieniędzy. Najprościej

mówiąc, kryptowaluty to rozproszony system księgowy. Dowodem posiadania

danej ilości waluty jest historia przelewów i „tworzenia się” waluty, dostępna

dla każdego użytkownika Internetu. Jeśli nasz identyfikator konta otrzymał

daną kwotę i nie przesłał jej dalej, oznacza to, że jesteśmy w jej posiadaniu.

Historycznie, pierwszą kryptowalutą był bitcoin (BTC), a drugą litecoin

(LTC), który, co do zasady, działał podobnie jak bitcoin, ale wprowadził kilka

usprawnień w użytkowalności. Wraz ze wzrostem popularności obu kryptowa-

lut, powstawały nowe. Obecnie ich liczba mierzona jest w setkach.

Największy wzrost ceny kryptowalut zaobserwować można było w 2013 roku.

Większość inwestorów zamykała rok z co najmniej 1000% zyskiem, a to dla-

tego, że w styczniu 2013 roku cena BTC kształtowała się na poziomie $5, a w

grudniu jeden BTC sprzedać można było za $1200.

11.1. Zysk

Zysk z kryptowalut może być skrajnie różny w zależności od samej waluty jak

i okresu. Nie da się, nawet z dużym przybliżeniem określić zysku, w związku

z dużą niestabilnością rynku.

11.2. Ryzyko

Ryzyko inwestycyjne w tym przypadku jest najwyższe z wszystkich omawia-

nych opcji. Kryptowaluty nie powstały w celach inwestycyjnych, a ich stwo-

rzeniu przyświecały cele ideologiczne.

Inwestycja w kryptowaluty jest owiana najmniejszym ryzykiem (ale ciągle

znaczącym) w sytuacjach zachwiań na globalnych rynkach finansowych lub

tuż przed zmniejszeniem nagrody za znalezienie bloku (takie zmniejszenie wy-

stępuję co określony czas, w zależności od samego algorytmu danej kryptowa-

luty).

11.3. Czas

Tak jak w przypadku zysku, określenie czasu jest niemożliwe w związku z

niestabilnością rynku kryptowalut. W dobrych momentach dla danej waluty

możemy osiągnąć zysk 50% już w przeciągu tygodnia. Jednak w tym samym

czasie (albo nawet szybciej!) można taki sam procent stracić.

Podstawy inwestycji – poradnik

Paulina Kurpiel

32

11.4. Płynność

Ogólnie rzecz biorąc płynność jest bardzo duża. Kryptowaluty możemy w naj-

prostszy sposób nabyć w dedykowanych kantorach. Możemy też zakupić lub

sprzedać daną walutę bezpośrednio, bez udziału kantoru (w sieci istnieją por-

tale kojarzące kupujących z sprzedającymi).

Cały proces zakupu / sprzedaży, będzie trwał od kilku minut do maksymalnie

jednego dnia, w zależności od uwarunkowań technicznych.

Problem z płynnością występuje jednak zawsze w przypadku znacznego

spadku. Większość kantorów, to małe systemy IT, które nie są zwymiarowane

na bardzo duży ruch. Należy zatem spodziewać się braku możliwości zalogo-

wania się do swojego kantoru i złożenia oferty sprzedaży czy kupna w przy-

padku nagłego, znaczącego wzrostu zainteresowania walutą.

11.5. Innezaletyiwady

Istnienie kryptowalut opiera się czysto na technologii (w tym kryptologii). Nie

można „dodrukować” więcej waluty niż zostało to założone w dniu tworzenia

algorytmu. Wejście kryptowlut do obrotu w pewnym stopniu burzy finansowe

status quo. Wielkie instytucje finansowe, rządy czy wielkie korporacje nie są

w stanie, z założenia, manipulować wartością kryptowalut.

Kryptowaluty są anonimowe, posiadanie portfela, identyfikatora konta, nie

wiąże się z koniecznością podawania swoich danych osobowych.

Dodatkowo, w porównaniu do innych omawianych metod inwestycyjnych, są

najmniej związane z lokalizacją geograficzną. Znając swój klucz portfela (ciąg

znaków), możemy w każdej chwili mieć dostęp do swoich pieniędzy każdego

miejsca na świecie, gdzie mamy dostęp do sieci Internet.

W zasadzie anonimowość, która wcześniej została określona jako zaleta, może

być również określona jako wada. Kryptowaluty, z racji tej cechy, dość często

wykorzystywane są do opłacania nielegalnych towarów i usług.

Jednak największą wadą kryptowalut, w kontekście inwestowania, jest fakt, są

one niedojrzałe, a raczej niedojrzały jest ich rynek. Kurs waha się znacznie i

potrafi w ciągu jednego dnia spaść kilkakrotnie. Manipulacja kursem, w dzi-

siejszym stadium dojrzałości, wbrew założeniom, jest możliwa przy odpo-

wiednio dużym zasobie finansowym.

Podstawy inwestycji – poradnik

Paulina Kurpiel

33

12. Forex/Waluty

Rynek walutowy (Forex – FX – Foreign Exchange) jest największym rynkiem

na świecie. Jest to rynek o charakterze hurtowym, na którym banki, banki cen-

tralne, rządy, duże korporacje międzynarodowe przeprowadzają operacje wy-

miany walut. Szacowane dziennie obroty sięgają kilku bilionów dolarów.

Wbrew temu co mogłoby się wydawać, inwestorzy indywidualnie nie mają

bezpośredniego dostępu do rynku Forex. Sprzedają i kupują oni waluty po-

przez platformy brokerów za cenę mniej lub bardziej korespondującą z ceną

rynkową. Dopiero później broker sprzedaje lub kupuje nadwyżkę na rynku.

Taka architektura rodzi pewne ryzyko, związane z tym, że broker może stoso-

wać pewne techniki (sztuczne chwilowe zmiany kursu, opóźnianie realizacji

zleceń, cofanie transakcji) w celu maksymalizacji swoich zysków kosztem in-

westorów indywidualnych.

Według danych polskich biur maklerskich ponad 4 na 5 inwestorów na rynku

walutowym ponosi stratę na przestrzeni roku, a początkujący inwestor traci

cały zainwestowany kapitał po okresie od dwóch miesięcy do pół roku.

Specyficzną cechą rynku walutowego jest możliwość korzystania z dźwigni.

Oczywiście jest to cecha nie samego rynku, a narzędzie udostępniane przez

brokerów.

Dźwignia finansowa to mechanizm, który najprościej mówiąc polega na tym,

że broker pożycza inwestorowi pieniądze.

Standardowy poziom dźwigni finansowej waha się od 100:1 do nawet 500:1 w

stosunku do faktycznego depozytu. Oznacza to, że dysponując stosunkowo

niewielkim kapitałem, możemy otworzyć pozycję, wartą wielokrotnie więcej.

Należy jednak pamiętać, że mechanizm jest tak samo atrakcyjny jak niebez-

pieczny, gdyż dźwignia działa w dwie strony.

12.1. Zysk

Forex jest mało przewidywalny. Przy wielu opisywanych wcześniej metodach

inwestycyjnych, można w mniejszym lub większym stopniu przewidzieć

swoje zyski. Na Forexie jest to o wiele trudniejsze. Wahania kapitału są z re-

guły dość duże, co sprawia, że ciężkie może być uzyskiwanie regularnych zy-

sków.

12.2. Ryzyko

Największą wadą rynku walutowego jest jego wysokie ryzyko. Przede wszyst-

kim ryzyko związane z mechanizmem dźwigni, ponieważ działa ona w dwie

strony. Małe wahnięcie kursy może znacznie powiększyć nasz kapitał, ale

może również doprowadzić do bankructwa.

Podstawy inwestycji – poradnik

Paulina Kurpiel

34

12.3. Czas

Podobnie jak w przypadku zysku, nie można nawet z dużym przybliżeniem

określić ile czasu potrzeba na zrealizowanie zakładanego zysku. Nieprzewidy-

walność rynku walutowego sprawia, że możemy potroić swój kapitał w prze-

ciągu godzin, ale równie dobrze możemy w tym samym czasie stracić

wszystko.

12.4. Płynność

W przypadku rynku walutowego nie występuje problem płynności. Brokerzy

zapewniają odpowiednią płynność, więc nasze zlecenia są realizowane w za-

sadzie w czasie rzeczywistym.

12.5. Innezaletyiwady

Niewątpliwie jedną z największych zalet rynku walutowego jest możliwość

korzystania z dźwigni. Dzięki niej możemy obracać kapitałem znacznie więk-

szym niż posiadamy (jako zaleta rozumiane jest „mądre” wykorzystanie tego

mechanizmu).

Przygodę z rynkiem walutowym możemy zacząć stosunkowo łatwo i z niedu-

żym kapitałem (nawet kilkaset złotych).

Bardzo ważne jest, że „grać na” Forex możemy z każdego miejsca na świecie

dzięki Internetowi, zlecenia przyjmowane są błyskawicznie, tak jak i wpłata i

wypłata środków.

Inwestując na rynku walutowym musimy liczyć się z małymi jednak częstymi

stałymi kosztami. Każde zlecenie podlega prowizji. Przy regularnym i długo-

terminowym inwestowaniu, koszty tych prowizji mogą okazać się niezwykle

duże.

Warto wspomnieć, że istnieje zjawisko uzależnienia od inwestycji na rynku

walutowym. Duża zmienność rynku i łatwa dostępność systemów obsługi zle-

ceń kusi do trzymania ręki na pulsie, co z dnia na dzień, tygodnia na tydzień

może okazać się problemem…

Podstawy inwestycji – poradnik

Paulina Kurpiel

35

13. Podsumowanie

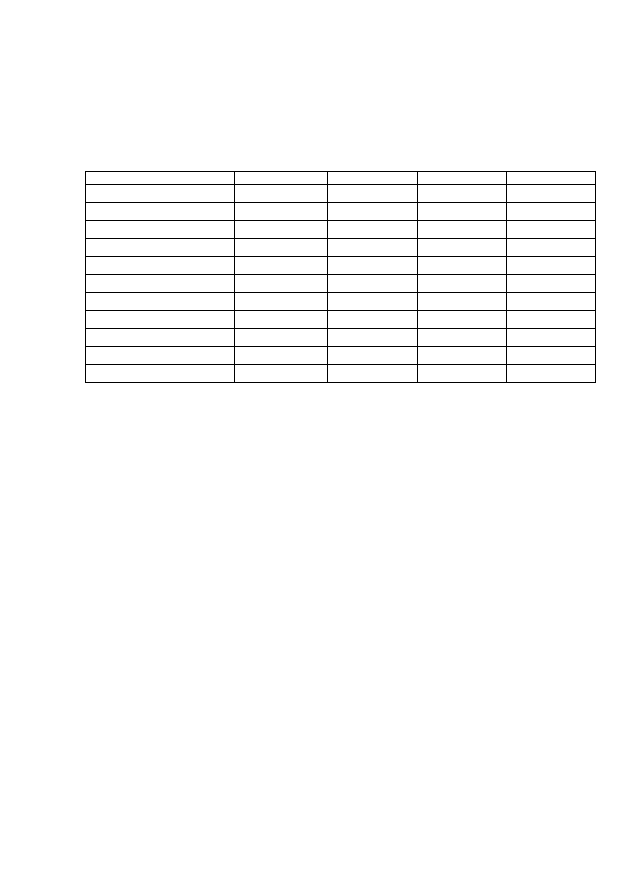

Poniżej subiektywna ocena autorki opisywanych rodzajów inwestycji we

wszystkich wymiarach.

Typ inwestycji

Zysk

Bezpieczeństwo

Czas

Płynność

Akcje na rynku publicznym

+

-

++

++

Akcje na rynku niepublicznym

+++

++

+

+

Nieruchomości niekomercyjne

++

+

+

+

Nieruchomości komercyjne

+

+

-

-

Energia odnawialna

+

+/-

-

-

Fundusze inwestycyjne

+

+

+

+

Lokaty bankowe

-

+++

++

++

Metale szlachetne

+

++

-

+

Sztuka

++

++

+/-

-

Kryptowaluty

+/-

-

++

+

Forex

+/-

-

++

+++

Drogi czytelniku, jeśli dobrnąłeś aż tu, oznacza to, że mój poradnik choć w

małym stopniu Cię zaciekawił, z czego jestem bardzo szczęśliwa. Będzie mi

bardzo miło, jeśli zechcesz podzielić się ze mną swoimi przemyśleniami doty-

czącymi niniejszego poradnika.

Oczywiście gorąco zapraszam do współpracy w zakresie inwestycji. Jeśli szu-

kasz porady, zapraszam do kontaktu! Telefon: 600 053 933

Wyszukiwarka

Podobne podstrony:

Poradnik inwestora

Poradnik inwestora

poradnik inwestora(1)

Poradnik inwestora Jak czytać prospekt emisyjny

poradnik inwestora abc inwestycji

Mariusz Immig Poradnik Inwestora v3

poradnik inwestora

inwestycyjny poradnik bogatego ojca chomikuj

Praktyczny poradnik dla początkujących inwestorów

inwestycje, PORADNIK SUPERKUPCA

więcej podobnych podstron