1

2

Projekt okładki

Krzysztof Kamiński

Skład komputerowy

Joanna Mikołajczak

Wydanie I

Nakład 500 egz.

Wydawnictwo i Drukarnia ANTEX

55-050 Sobótka, ul. Mickiewicza 53

ISBN 83-921158-6-4

3

Magdzie,

wybrance mojego serca

4

Dziękuję wszystkim, bez których ta książka

nie mogła by się ukazać:

1)

Moim Rodzicom: Urszuli Immig, Januszowi Immig

2)

Joannie Mikołajczak

3)

KRZYSIEKAMD Vision Studio

4)

Przemysławowi Pałacowi

5

Spis treści

Od Autora ............................................................................................ 7

Krótka historia giełdy............................................................................ 9

Podstawowe słownictwo Inwestora .................................................... 11

Pierwszy krok - wybór biura maklerskiego.......................................... 15

Krok drugi - zakładanie rachunku Inwestycyjnego .............................. 18

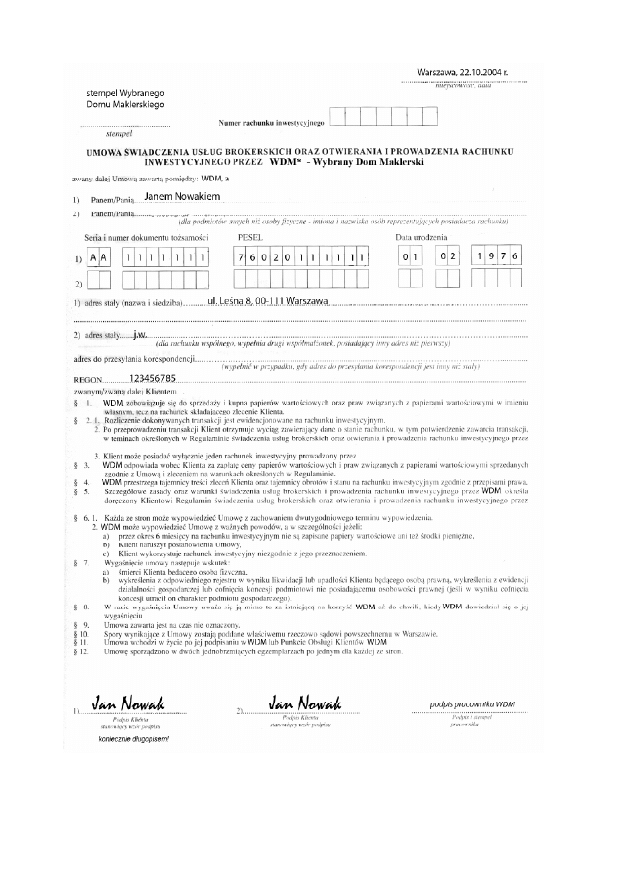

1. Wypełnienie oraz podpisanie umowy dotyczącej świadczenia usług bro-

kerskich oraz otwierania i prowadzenia rachunku inwestycyjnego ... 19

2. Wyrobienie i wydanie przez dom maklerski karty maklera ............... 21

3. Wyrobienie kanału internetowego ................................................... 22

4. Podpisanie aneksu do wcześniejszej umowy - dostęp do rachunku za

pomocą Internetu ............................................................................ 23

…i co dalej? ....................................................................................... 24

Ogólna charakterystyka analizy technicznej ........................................ 24

Wybrane wskaźniki analizy technicznej ............................................... 27

Zalety analizy technicznej ................................................................... 52

Analiza fundamentalna ...................................................................... 53

Analiza otoczenia makroekonomicznego ............................................. 55

Analiza finansowa ............................................................................. 57

Analiza sprawozdań finasowych ....................................................... 58

Analiza rachunku zysków i strat ....................................................... 59

Analiza bilansu ................................................................................... 60

Analiza sprawozdania z przepływów środków pieniężnych .................. 63

Analiza wskaźnikowa ......................................................................... 65

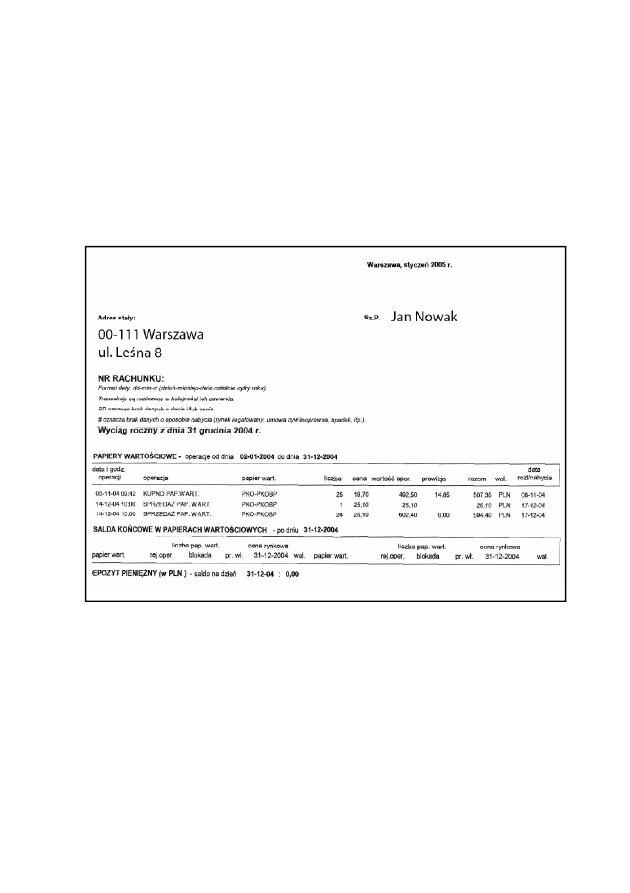

Pierwsze zakupy na giełdzie ............................................................... 72

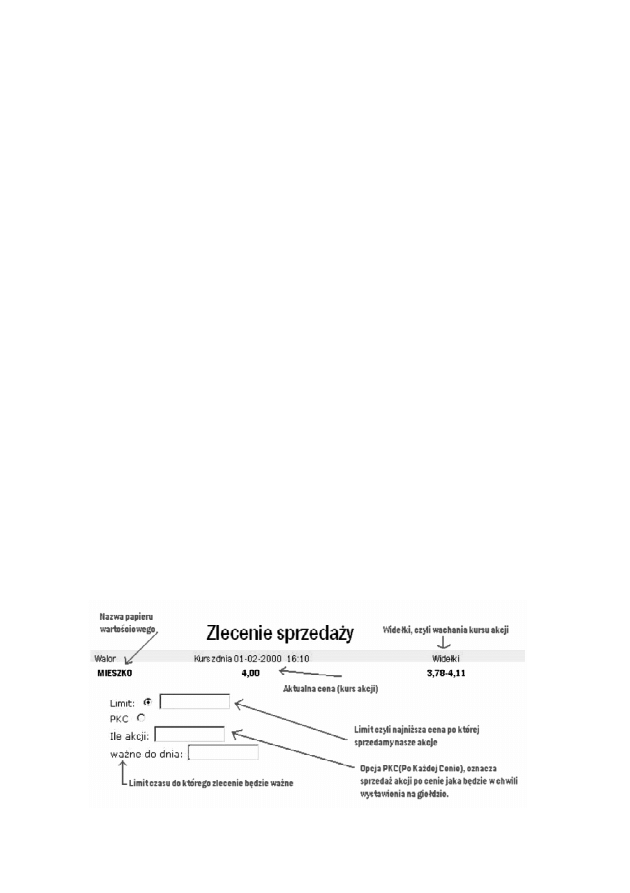

Sprzedaż papierów wartościowych ..................................................... 73

Zlecenie sprzedaży papierów wartościowych przez Internet ............... 74

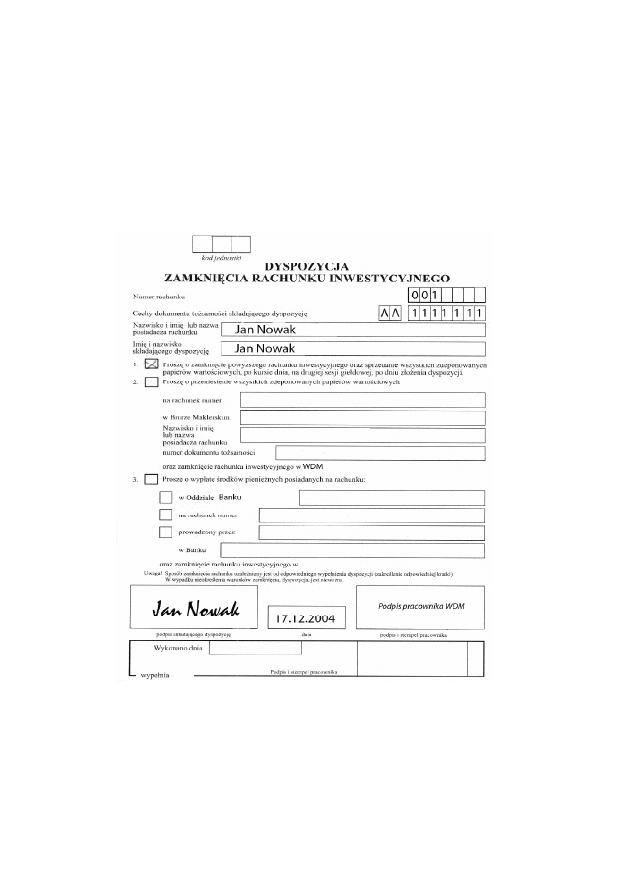

Zamykanie rachunku inwestycyjnego.................................................. 76

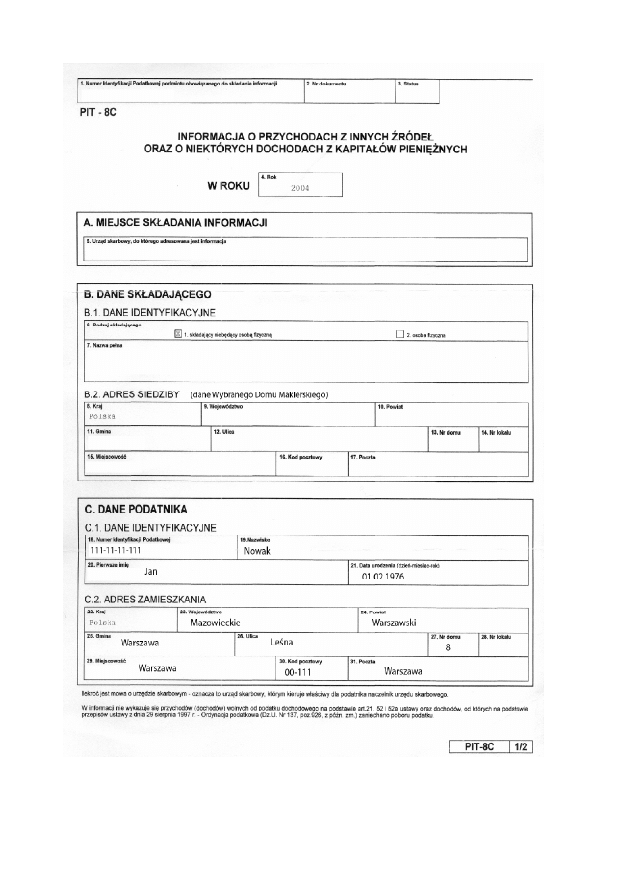

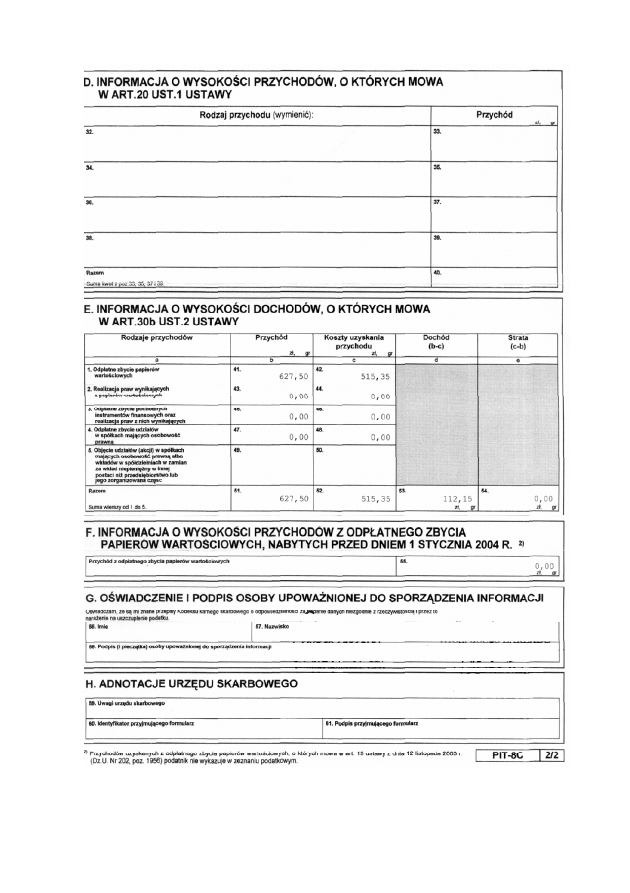

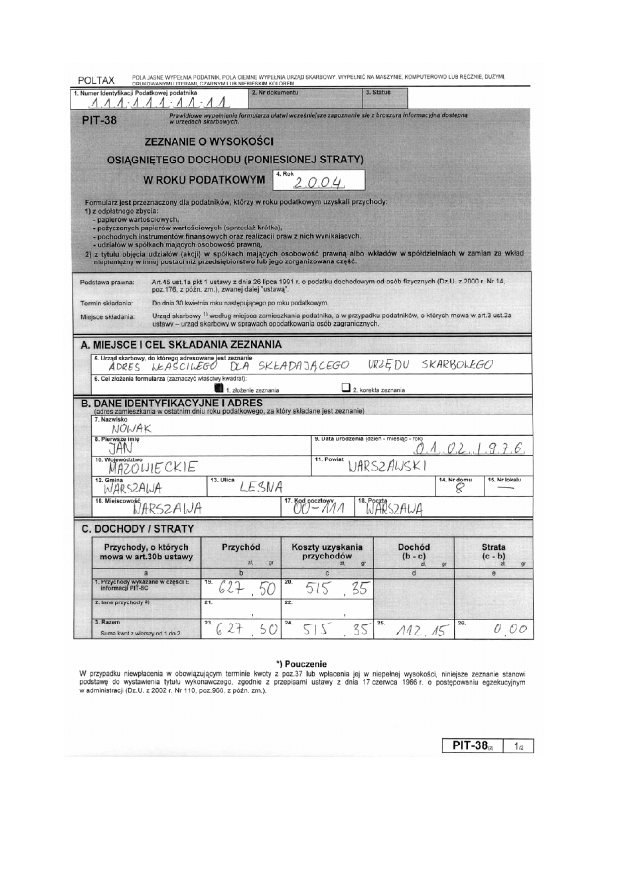

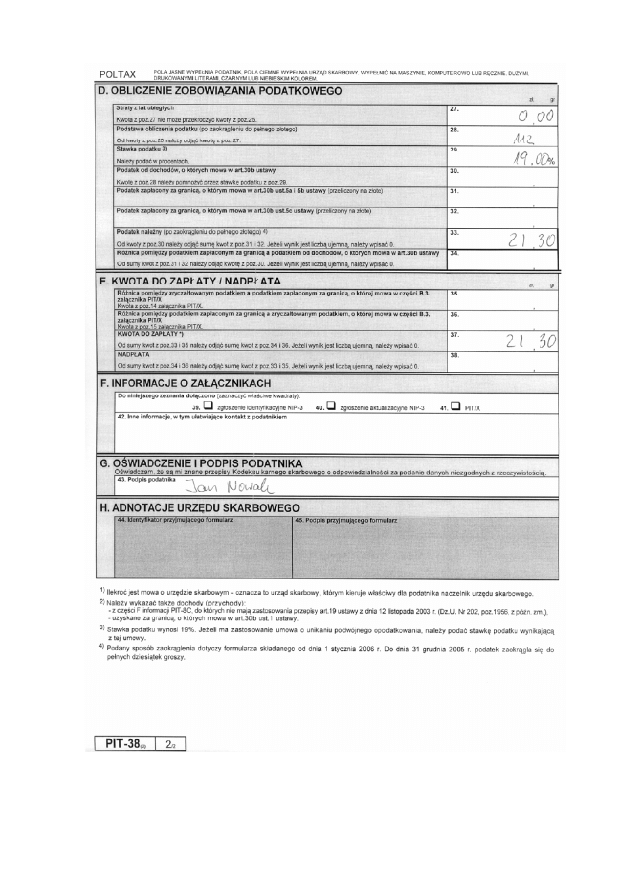

Tam gdzie zysk, tam i fiskus... ............................................................ 76

.......................................................................................................... 77

Przydatne źródła informacji ekonomicznych ........................................ 82

6

7

Od Autora

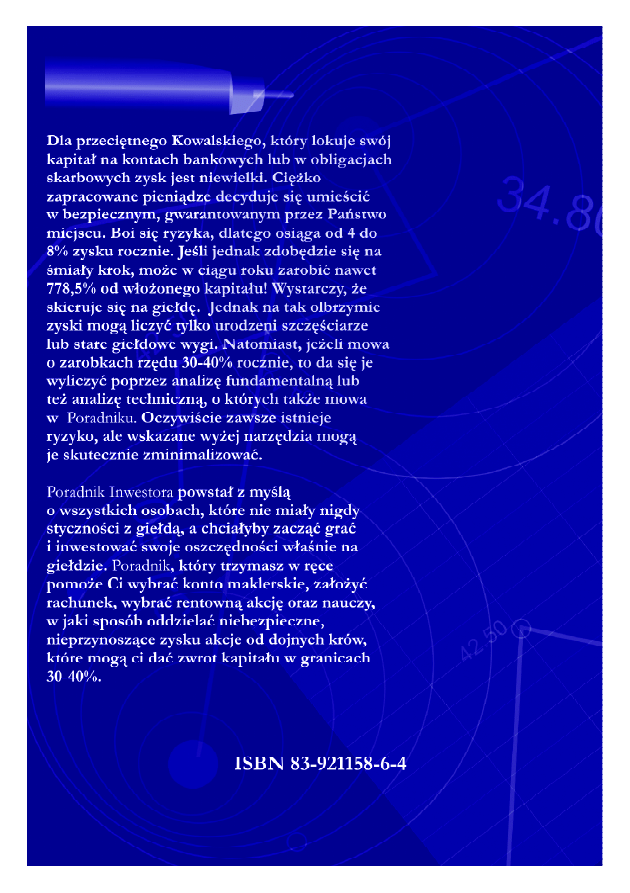

Witam wszystkich zainteresowanych inwestowaniem

i pomnażaniem swoich mniejszych lub większych oszczęd-

ności. Poradnik Inwestora powstał, aby ukazać zasady na ja-

kich funkcjonuję giełda oraz wskazać jak w sposób bezpiecz-

ny inwestować swój kapitał na giełdzie. Poradnik, który trzy-

masz w ręce ma podstawowe zadanie - wprowadzić Cię w świat

giełdowego parkietu i ukazać wszystkie podstawowe aspekty

z nią związane.

16 kwietnia 1991 odbyła się pierwsza sesja giełdowa z

udziałem 7 domów maklerskich, na której notowano akcje 5 spół-

ek. Wpłynęło wówczas 112 zleceń kupna i sprzedaży, a łączny

obrót giełdy wyniósł 1.990 zł. Początkowo zainteresowanie

giełdą było bardzo małe. Jednak od tego czasu minęło już 15 lat,

a nasza giełda rozwinęła się do największej we Wschodniej Eu-

ropie. Inwestorzy, zwłaszcza krajowi, nadal niechętnie wchodzą

na giełdę, traktując ją jak magiczny obszar zarezerwowany dla

ludzi w białych koszulach z czerwonymi przepaskami na ręka-

wach. Korzystają na tym inwestorzy zagraniczni, ponieważ... im

mniej jest naszych wewnętrznych inwestorów tym więcej akcji

mogą nabywać inwestorzy zagraniczni. Każda osoba, która wcho-

dzi na giełdę i działa na niej podnosi popyt na konkretną akcję, to

znowu powoduje, że ceny akcji mogą rosnąć, a giełda zachowuje

się bardziej płynnie.

Porozmawiajmy jednak o realnych pieniądzach, ponieważ przede

wszystkim po to kupili Państwo ten Poradnik! Giełda to chyba

najszybszy sposób na pomnożenie lub... stratę gotówki. Prze-

śledźmy to na przykładzie Banku PKO BP; w przeciągu miesiąca

można było zyskać ponad 25 % włożonego wkładu, a to ogromna

8

suma. Obecnie banki przyciągają nas kursem procentowym w

stosunku rocznym - około 4,5% zysku. Jeżeli postawimy na do-

brego konia, to w ciągu roku, grając na giełdzie, możemy zaro-

bić nawet 30%-40%, czyli prawie 8-10 razy więcej! Dla porów-

nania rok na giełdzie to osiem lat w banku. Taką mamy dyspro-

porcję.

Poradnik Inwestora objaśnia, jak wejść na giełdę. Krok

po kroku wskazuje czynności, jakie musimy wykonać, aby stać

się posiadaczami akcji. Doradza również, w jakie spółki inwe-

stować, a także uczy, jak samodzielnie wykonywać analizę tech-

niczną oraz analizę fundamentalną, dzięki którym sami będzie-

cie Państwo mogli dokonać wyboru akcji, by pomnożyć swoje

oszczędności. Ta krótka publikacja pomoże Wam uniknąć wielu

błędów, które ja popełniłem na początku inwestowania swojego

kapitału na giełdzie. Zapraszam do lektury i życzę odwagi, a przede

wszystkim powodzenia!

Mariusz Immig

9

Krótka historia giełdy

Praprzodkami dzisiejszych giełd były wszelkie targowiska.

Już mieszkańcy Babilonu, handlując najróżniejszymi towarami,

zaczęli przyswajać sobie bardzo podobne mechanizmy, jakie dzia-

łają na dzisiejszych giełdach. W feudalnej Europie zainicjowano

po raz pierwszy handel niematerialny, czyli uzgadniano co, za

ile, kiedy i doprowadzano do realizacji zamówienia. Pierwszymi

tego typu akcjami kupowanymi i sprzedawanymi na zasadzie

umowy były beczki solonych śledzi, które musiały odpowiadać

pewnym kryteriom: miały być odpowiednio duże, posiadać wła-

ściwą wagę, itp. Oczywiście nikt nie był w stanie wyegzekwować

od nieuczciwego handlarza towaru, jeżeli ten nie dotrzymał umo-

wy. Jednak pomysł z zawieraniem niematerialnych transakcji

sprawdził się i w miarę, jak ewoluował, zaczęli pojawiać się na

jarmarkach pośrednicy, którzy, nie posiadając żadnego towaru,

pośredniczyli w transakcjach kupna i sprzedaży (dzisiejsi ma-

klerzy). O wiele później powstały giełdy walutowe, czy też pie-

niężne, także szybko nabierały znaczenia, a przede wszystkim

opierały się na zaufaniu ludzi zajmujących się handlem.

Na świecie powstawało coraz więcej giełd oraz biur po-

średniczących (dzisiejsze domy maklerskie).

W Polsce pierwsza giełda Papierów Wartościowych została

otwarta dopiero 12 maja 1817 roku i przyjmowała zamówienia

na realizacje zleceń jedynie w godzinach od 12:00 do 13:00.

Rozwój tej najpotężniejszej giełdy w Polsce (ponad 90% zleceń

w kraju) zahamował wybuch II wojny światowej, oraz czas oku-

pacji, kiedy to faszyści zakazali jej działalności. Po zakończeniu

działań wojennych były co prawda pomysły, aby uruchomić gieł-

dę, ale okazało się to całkowicie niemożliwe. Działający w tym

czasie pod dyktando Moskwy Rząd oraz gospodarka centralna

10

uniemożliwiały jej normalne funkcjonowanie. Tak więc giełda

w zahibernowanym stanie musiała przetrwać okres rabunkowej

gospodarki socjalistycznej. Data 16 kwietnia 1991 roku stała się

znamienna dla inwestorów i sprzedających. Wtedy to odbyła się

pierwsza sesja giełdowa z udziałem 7 domów maklerskich, na

której notowano akcje 5 spółek. Wpłynęło wówczas 112 zleceń

kupna i sprzedaży, a łączny obrót giełdy wyniósł 1.990 zł. W

budowaniu polskiej giełdy bardzo pomogli nam Francuzi, wspie-

rali nas wiedzą i doświadczeniem przy jej otwarciu. W paździer-

niku 1994 r. polska giełda została pełnym członkiem WFE gru-

pującej wszystkie najważniejsze giełdy świata. Zadaniem WFE

1

jest koordynacja współpracy między giełdami poszczególnych

krajów, wprowadzanie nowoczesnych rozwiązań, ujednolicanie

standardów i poszerzanie zasięgu transakcji międzynarodowych.

Od 1992 r. giełda warszawska jest również członkiem korespon-

dentem Federacji Europejskich Giełd Papierów Wartościowych

(FESE)

2

.

Obecnie możemy podziwiać stołeczne miejsce transakcji

kupna i sprzedaży akcji. A co najważniejsze - mamy szanse pozo-

stać jej członkami - jeśli dobrze pojmiemy jej mechanizmy dzia-

łania, żeby pomnażać nasze ciężko zarobione pieniądze

3

.

1. WFE - World Federation of Exchanges - Światowa Federacja Giełd

2. FESE - Federation of European Stock Exchanges - Federacja Europejskich Giełd

Papierów Wartościowych

3. Opracowano na podstawie strony internetowej: http://www.newtrader.pl/Histo-

ria-gieldy w Polsce, about_3,2.php

11

Podstawowe słownictwo Inwestora

Zanim przejdę do wyjaśniania kolejnych kroków, jakie na-

leży poczynić, aby wejść na giełdę wyjaśnię Państwu słownic-

two którym będę się posługiwał. Pragnę zrobić to na samym po-

czątku żeby oszczędzić Państwa czas.

Akcja

papier wartościowy, jest to inaczej mówiąc doku-

ment dzięki któremu możemy stwierdzić udział jego

właściciela w kapitale spółki akcyjnej.

Analiza fundamentalna określa opłacalność inwestycji w akcje na

podstawie oceny spółki z minimum trzyletniej per-

spektywy. Pod uwagę bierze się politykę fiskalną i

monetarną, zdarzenia polityczne, pozycje finansową

spółki czy sytuację w poszczególnych branżach.

Analiza techniczna służy do określania prawdopodobieństwa zmia-

ny kursów spółki na podstawie ich zachowania w

przyszłości. Analityk uwzględnia wszystkie czynni-

ki, które mogą w przyszłości oddziaływać na kształ-

towanie się podaży i popytu na akcje.

C/WK (ang. P/BV) wskaźnik cena/ wartość księgowa. Iloraz wartości

rynkowej spółki i jej wartość księgowej. Im niższy,

tym cena akcji jest bardziej atrakcyjna.

C/Z (ang. P/E)

wskaźnik cena/ zysk. Iloraz wartości rynkowej spół-

ki i sumy zysków oraz strat spółki giełdowej za ostat-

nie cztery kwartały. Im niższy, tym cena akcji jest bar-

dziej atrakcyjna.

Dom maklerski miejsce zawierania umów pomiędzy kupującym, a

sprzedającym.

Fixing

wyznaczenie jednolitego kursu, po jakim sprzeda-

wane są akcje nie objęte systemem notowań cią-

głych.

Indeks giełdowy miernik zmian cen papierów wartościowych, obej-

12

mujących papiery danego typu lub ich grupę.

Kontrakt terminowy (futures) umowa pomiędzy dwoma stronami, z

których jedna zobowiązuje się do kupna, a druga do

sprzedaży w ściśle określonym przyszłym terminie

(dniu wygaśnięcia) i po ściśle określonej w momen-

cie zawarcia transakcji cenie, określonej ilości instru-

mentu bazowego (np. indeksu, akcji lub walut).

Notowania ciągłe system umożliwiający zawieranie transakcji na

dany papier wartościowy na jednej sesji po róż-

nych cenach.

Notowania jednolite system zawierania transakcji, w którym akcje

danej spółki przez cały dzień sprzedaje się po tej

samej cenie.

Obligacja

rodzaj papieru wartościowego dającego posiada-

czowi prawo do stałego, z góry określonego, do-

chodu. W Polsce rozprowadzaniem i wykupywa-

niem jej zajmuje się Ministerstwo Skarbu Państwa,

ale inni oczywiście także mogą wypuszczać i sku-

pywać obligacje.

Prospekt emisyjny dokument zawierający szczegółowe informacje

o sytuacji prawnej i finansowej emitenta oraz o pa-

pierach wartościowych, związany z ich wprowadze-

niem do publicznego obrotu.

Spółka akcyjna polega na podziale majątku sprzedawanego na ak-

cje które nabywają akcjonariusze. Akcje są przed-

miotem obrotu, stąd możliwość skupienia akcji w

ręku jednej osoby. Posiadacze ich nie odpowiadają

za zobowiązania spółki, tylko ponoszą ryzyko loka-

ty kapitału.

Spółka giełdowa spółka publiczna, której akcje chociaż jednej emi-

sji są dopuszczone do obrotu giełdowego.

Spółka publicznaspółka, której akcje chociaż jednej emisji zostały

13

dopuszczone do obrotu publicznego przez KPWiG

Stopa zwrotu

przyrost wartości inwestycji wyrażony w pro-

centach. Im stopa zwrotu jest wyższa, tym zysk in-

westora większy.

Walne zgromadzenie akcjonariuszy (WZA) najwyższy organ wła-

dzy w spółce akcyjnej.

WIG

Warszawski Indeks Giełdowy, indeks obejmujący

akcje spółek notowanych na rynku podstawowym,

liczony od 16.04.1991 r.

WIG20

indeks obejmujący akcje 20 spółek rynku podsta-

wowego o największej kapitalizacji i największych

obrotach giełdowych, liczony od 16.04.1994 r.

Wolumen obrotów łączna ilość papierów wartościowych, które

zmieniły właściciela.

Zlecenie LimAkt (limit aktywacji) zlecenie z limitem lub bez limitu

ceny. Pojawia się w arkuszu zleceń dopiero w mo-

mencie przekroczenia przez kurs rynkowy określo-

nego w zleceniu poziomu.

Zlecenie maklerskie zlecenie wystawiane przez dom maklerskim na

podstawie zlecenia klienta.

Zlecenie PCR (po cenie rynkowej)zlecenie bez limitu ceny, które

może być wykonane w całości lub częściowo. Cena

realizacji zlecenia będzie równa cenie najlepszego zle-

cenia przeciwstawnego. Niezrealizowana część zle-

cenia rynkowego staje się zleceniem z limitem ceny

równym cenie wykonania.

Zlecenie PCRO (po cenie rynkowej na otwarcie) zlecenie bez limi-

tu ceny, które może być wykonane w całości lub

częściowo. Składane jest na otwarcie notowań cią-

głych lub na notowania jednolite. Cena kupna/sprze-

daży równa jest kursowi otwarcia. Jego niezrealizo-

wana część staje się zleceniem ceny równym cenie

otwarcia.

14

Zlecenie PKC (po każdej cenie) zlecenie bez limitu ceny, oznacza-

jące chęć kupna / sprzedaży określonej ilości wa-

lorów niezależnie od ceny.

Zlecenie Wmin (minimalna wielkość wykonania) zlecenie z limi-

tem ceny. Jeżeli zlecenie nie może być wykonane

w określonej minimalnej wielkości, jest usuwane z

arkusza zleceń.

Zlecenie WuA (wykonaj albo anuluj) zlecenie z limitem ceny, które

może być wykonane tylko w całości. Gdy to jest nie-

możliwe, zlecenie jest usuwane z arkusza zleceń.

Zlecenie WUJ ( wielkość ujawniona) zlecenie z limitem ceny. Dla ryn-

ku widoczna jest tylko część, kolejna ujawni się do-

piero po wykonaniu części poprzednio ujawnionej.

Zlecenie z limitem ceny zlecenie z podaną maksymalną ceną zaku-

pu lub minimalną ceną sprzedaży papierów

wartościowych.

Opracowano na podstawie Magazynu FForbes nr 1/2005

15

Pierwszy krok

- wybór biura maklerskiego

Emitent, czyli osoba lub spółka wypuszczająca akcje, nie

może udzielić ich bezpośrednio konsumentowi. Każdy przepływ

takich akcji „z rąk do rąk”, odbywa się poprzez biuro maklerskie.

Ten schemat działania, jeżeli chodzi o nabywanie ale także sprze-

dawanie akcji, działa na całym świecie. Przyczyn jest kilka, przede

wszystkim bezpieczeństwo. Kiedy dokonujemy sprzedaży lub

kupna papierów wartościowych poprzez dom maklerski, mamy

pewność, że druga ze stron jest związana umową i musi się z niej

wywiązać. Dom maklerski pośredniczy pomiędzy konsumenta-

mi a giełdą. Trudno byłoby kontrolować sytuację na rynku po-

przez samą giełdę. Kolejnym powodem jest dystrybucja akcji i

innych papierów wartościowych. Trudno byłoby osobie ze Zgo-

rzelca zakupić akcje na jedynej w naszym kraju giełdzie w War-

szawie. Domy maklerskie pełnią więc funkcję handlową w punk-

tach należących do różnych banków i instytucji rozsianych po

całym kraju.

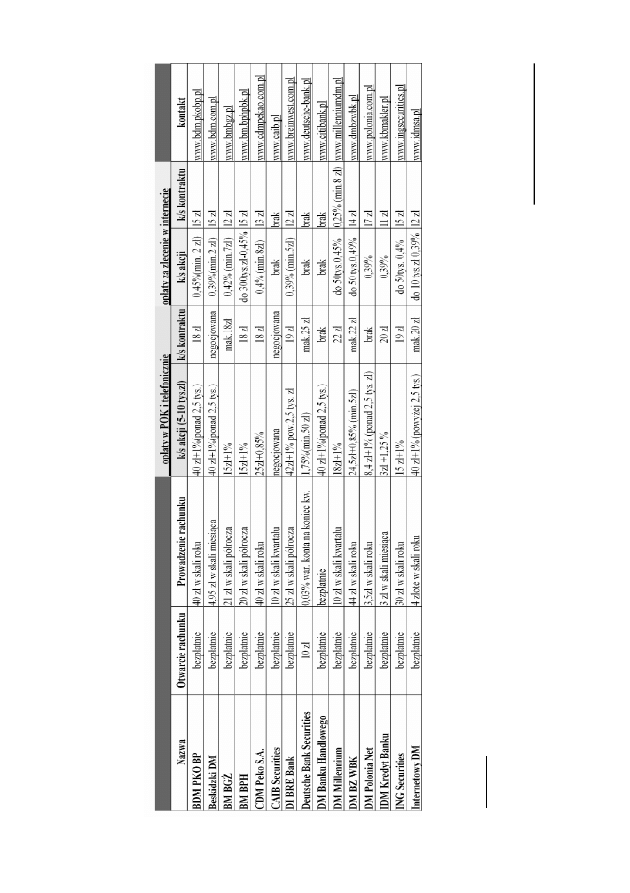

Zanim zdecydujesz się wybrać dom maklerski musisz od-

powiedzieć sobie na kilka ważnym pytań. Przede wszystkim - jak

często będziesz kupować i sprzedawać Swoje akcje i inne papie-

ry wartościowe w Swoim domu maklerskim.

Domy maklerskie utrzymują się z naszych prowizji, które płaci-

my za każdym razem, kiedy kupujemy lub sprzedajemy papiery

wartościowe. Kolejnym źródłem utrzymania placówek makler-

skich są opłaty za prowadzenie rachunku maklerskiego i te wa-

hają się średnio od 40-60 złotych rocznie. Dobrze jest jednak

czasami zapłacić więcej za utrzymanie konta w skali rocznej, a

mniej za prowizje od zawieranych transakcji. Wszystko jednak

16

zależy od tego ile razy w roku będziemy obracać naszymi akcja-

mi czyli jaki ruch będzie panował na naszym koncie.

Otwarcie rachunku inwestycyjnego zazwyczaj jest bezpłatne.

Pamiętaj także o tym, że mamy prawo (chyba że umowa mówi

inaczej) do zamknięcia w dowolnym momencie już otwartego

rachunku inwestycyjnego. Bardzo często rachunki inwestycyj-

ne są otwierane na okres miesiąca lub kilku miesięcy, aby prze-

prowadzić transakcje na jednym komplecie akcji. Ja jednak

przyjmuję opcję, że gracz jest po to, aby na giełdzie grać. Tak

więc, jakie konto i w jakim domu maklerskim? Na to pytanie

już każdy indywidualnie musi sobie odpowiedzieć. Ja mogę

Państwu jedynie nakreślić sytuację, jaka panuje na rynku do-

mów maklerskich w Polsce. Przedstawić porównanie usług,

jakie oferują placówki maklerskie w Polsce wraz z cenami za

prowadzenie konta, prowizjami oraz odnośnikami do stron in-

ternetowych tych placówek.

17

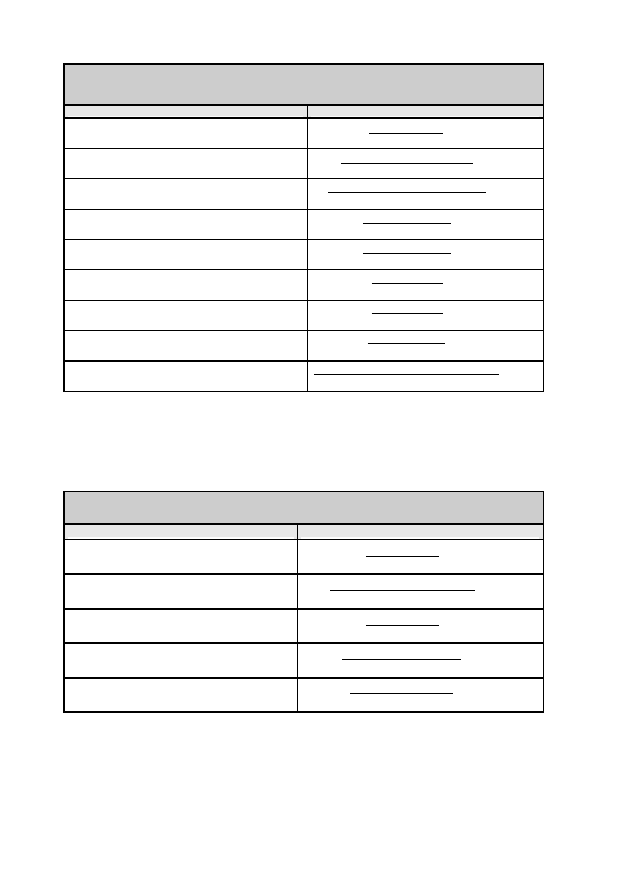

Ta

be

la

1

. W

yb

ra

n

e

do

m

y

m

ak

le

rs

ki

e

w

P

ol

sc

e

-

po

ró

w

n

an

ie

s

ta

w

ek

p

ro

w

iz

ji

or

az

o

pł

at

z

a

pr

ow

ad

ze

n

ie

r

ac

h

u

n

ku

L

eg

en

da

K

-k

up

no

S

-s

pr

ze

da

ż

K

W

- k

w

ar

ta

ln

ie

M

in

. -

m

in

im

um

M

ax

- m

ak

si

m

um

W

ar

.-

w

ar

to

ść

4

. O

pr

ac

ow

an

o

na

p

od

st

aw

ie

m

ag

az

yn

u

Fo

rb

es

n

r.

1/

20

05

r.

18

Krok drugi

- zakładanie rachunku Inwestycyjnego

Kiedy zdecydujesz się już, który dom maklerski wybrać

musisz założyć rachunek inwestycyjny. Rachunek inwestycyjny

jest to konto podobne do takiego, jakie otwierasz w banku. Na

nim znajduje się określona gotówka przez Ciebie wpłacana. Z

niego możesz realizować zlecenia kupna nowych akcji. Kiedy

sprzedasz papiery wartościowe, pieniądze wpłyną właśnie na ra-

chunek inwestycyjny i będą czekać na Twoje dalsze dyspozycje.

Nie polecam trzymania bezczynnie dużej ilości gotówki na kon-

cie inwestycyjnym, ponieważ jest ono bardzo nisko lub nawet

wcale oprocentowane. Jeżeli nie grasz na giełdzie funduszami,

które leżą na koncie inwestycyjnym lepiej założyć lokatę odna-

wialną i zarabiać ok. 5% w skali roku.

Do założenia konta inwestycyjnego Ci potrzebne dokumenty:

Dowód osobisty (zawiera PESEL)

lub

Paszport (zawiera PESEL)

Poniżej ukazuję cały schemat postępowania podczas rejestracji

w domu maklerskim:

1. Kiedy już wypełnisz i podpiszesz umowę o świadczenia usług

brokerskich oraz otwierania i prowadzenia rachunku inwe-

stycyjnego, automatycznie stajesz się posiadaczem rachunku

inwestycyjnego. Jego roczne utrzymanie to mak. 60 złotych

(w opcji podstawowej).

2. Dom maklerski wydaje Ci kartę maklera. Dzięki niej bę-

dziesz mógł kontaktować się z biurem maklerskim, które uła-

19

twi Ci dokonywanie operacji. Twoja karta jest przyporządko-

wana tylko Tobie lub osobie, którą wskażesz i tylko Twojemu

rachunkowi inwestycyjnemu. Dzięki niej możesz zostać ziden-

tyfikowany przez system operacyjny domu maklerskiego.

3. Zakładasz kanał dostępu do Twojego rachunku przez Internet.

Założenie takiej usługi przyda się na pewno. Już podczas

pierwszego składania zlecenia na kupno akcji zapłacisz o wiele

mniej. Przy zakupie akcji o wartości 1000 złotych w placówce

lub telefonicznie zapłacisz ok. 22,50 zł, natomiast korzystając z

kanału dostępu przez Internet, zapłacimy tylko 8 złotych. Zaosz-

czędzisz więc prawie 15 złotych na jednym zleceniu, a należy

pamiętać, że taniej jest także przy sprzedaży Twoich papierów

wartościowych.

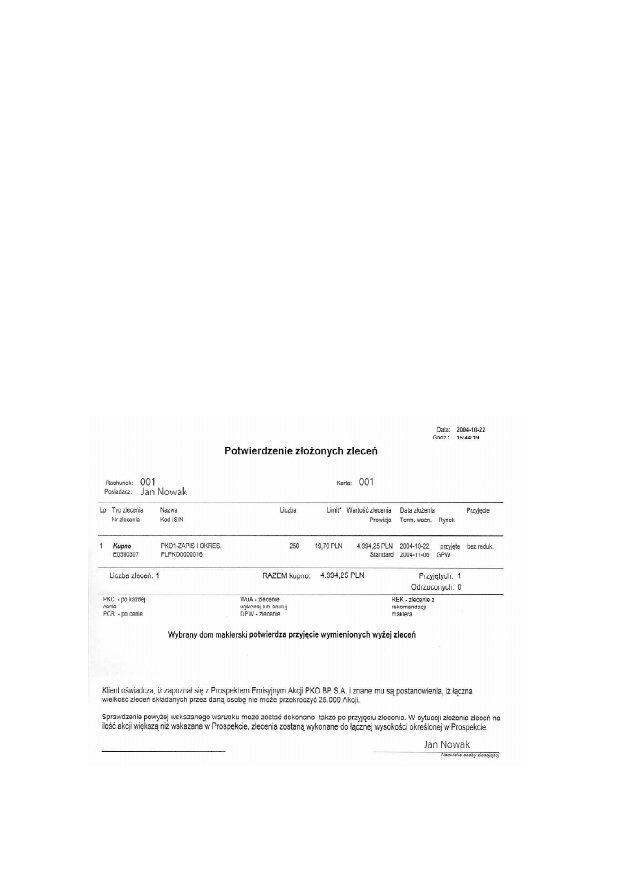

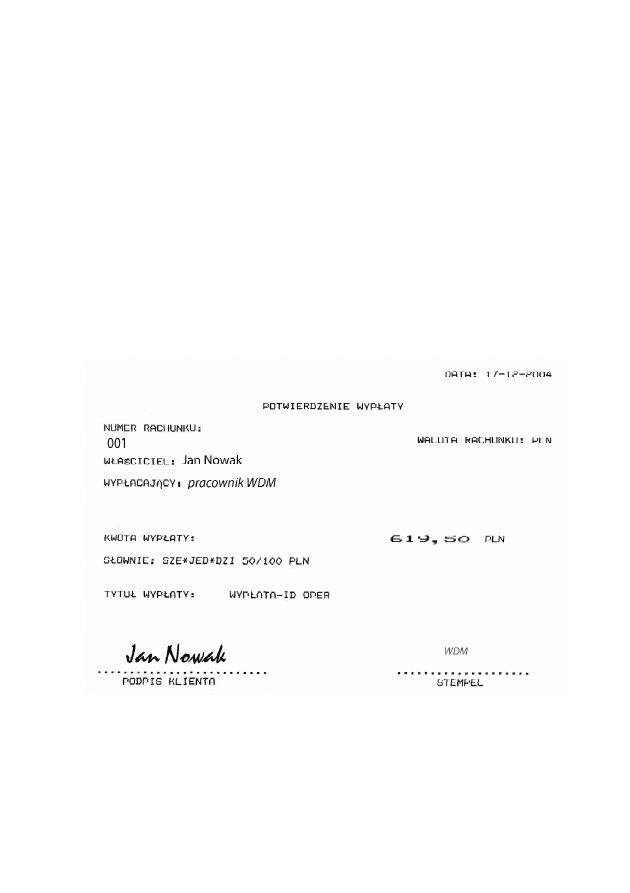

1. Wypełnienie oraz podpisanie umowy dotyczącej

świadczenia usług brokerskich oraz otwierania i

prowadzenia rachunku inwestycyjnego

(WZÓR UMOWY NA NASTĘPNEJ STRONIE)*

PAMIĘTAJ: NIGDY NIE PODPISUJ UMOWY BEZ JEJ

WCZEŚNIEJSZEGO PRZECZYTANIA, PAMIĘTAJ, ŻE

MASZ PRAWO ZABRAĆ UMOWĘ DO DOMU I PODPI-

SANĄ ODNIEŚĆ DO DOMU MAKLERSKIEGO W DO-

GODNYM DLA CIEBIE TERMINIE!!!

* Wzory wszelkich dokumentów zawierają fikcyjne dane

20

* Ilekroć jest mowa o WDM - oznacza to „Wybrany Dom Maklerski”

(nazwa fikcyjna)

21

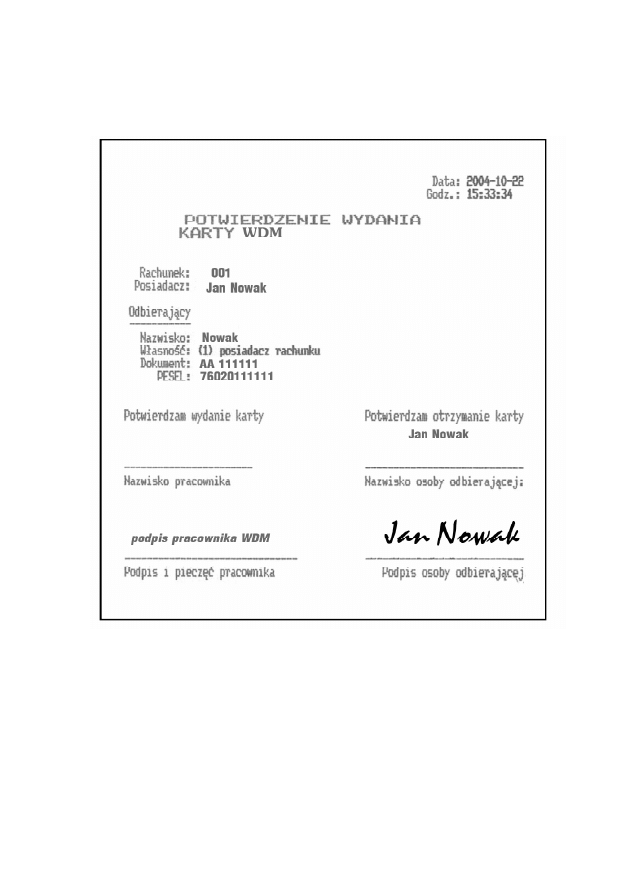

2. Wyrobienie i wydanie przez dom maklerski karty

maklera

PAMIĘTAJ! NIGDY NIKOMU NIE UJAWNIAJ SWOJEGO

NUMERU KARTY MAKLERSKIEJ ORAZ HASŁA DOSTĘ-

PU DO KONTA. UNIKAJ TAKŻE SKŁADANIA ZLECEŃ

PRZEZ TELEFON, NIGDY NIE WIADOMO KTO PRACUJE

NAWET W NAJLEPSZYM DOMU MAKLERSKIM, NAJLE-

PIEJ DOKONYWAĆ ZLECEŃ OSOBIŚCIE LUB PRZEPRO-

WADZAĆ JE ZA POMOCĄ INTERNETU

22

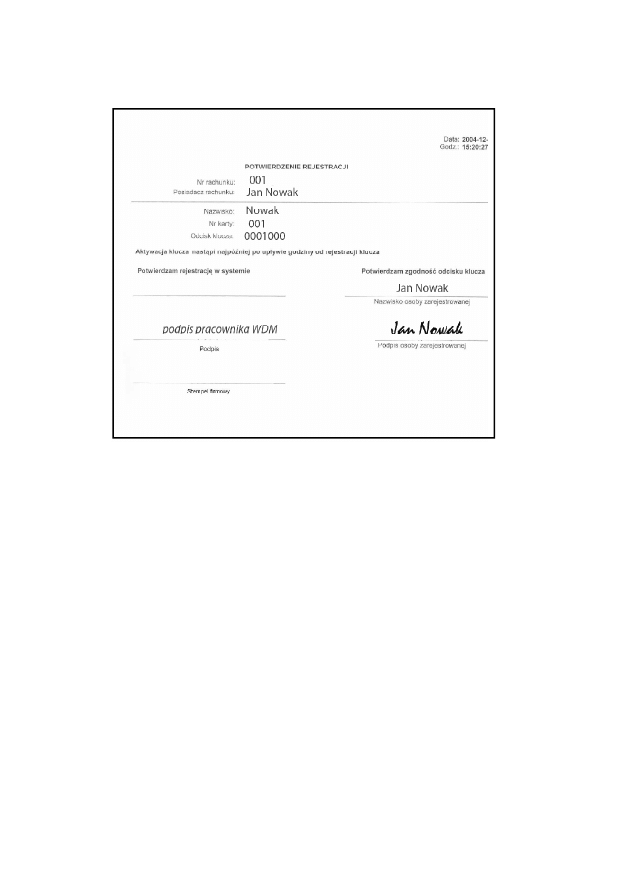

3. Wyrobienie kanału internetowego

Na początku zgłaszasz chęć przystąpienia do realizowa-

nia zleceń za pomocą internetu. Musisz wejść na stronę wy-

branego przez siebie domu maklerskiego i wypełniasz od-

powiedni wniosek.

Wypełniony wniosek wysyłasz do najbliższego oddziału domu

maklerskiego.

Już po godzinie możesz do ww. domu maklerskiego zgłosić się i

podpisać umowę o zawarcie usługi.

PAMIĘTAJ!

KANAŁ DOSTĘPU DO TWOJEGO RACHUNKU

( WNIOSEK) MOŻESZ ZŁOŻYĆ W DOMU

ZA POŚREDNICTWEM INTERNETU

23

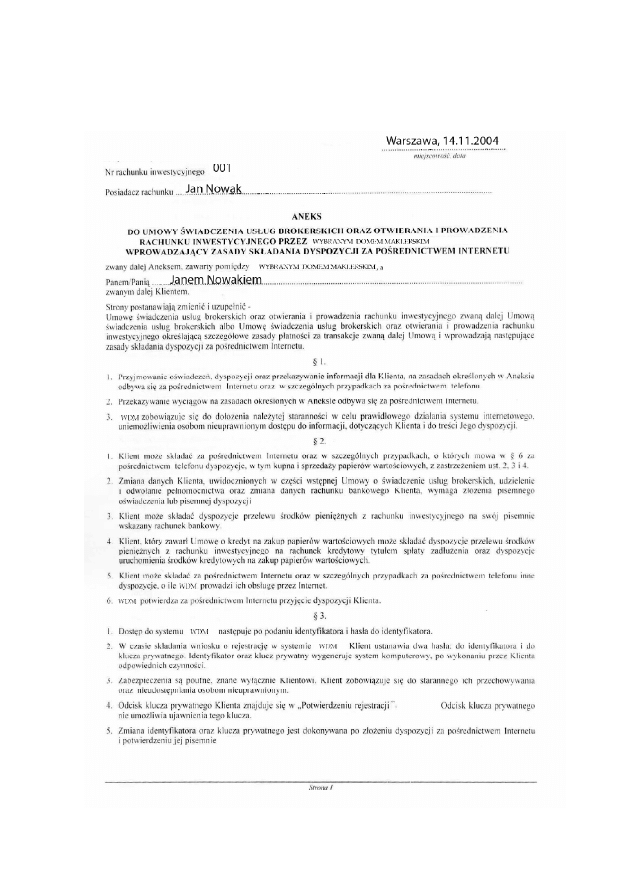

4. Podpisanie aneksu do wcześniejszej umowy - dostęp

do rachunku za pomocą Internetu

24

…i co dalej?

Kiedy już wybierzesz dom maklerski oraz kiedy otworzysz

rachunek inwestycyjny, czas na kupno akcji lub innych papierów

wartościowych. Jak kupować, aby zyskać? Na pytanie czy dana

spółka będzie rentowną odpowiedzą Ci dwa podstawowe instru-

menty:

1)

Analiza techniczna,

2)

Analiza fundamentalna.

Informacje o dochodach spółki i o wszelkich jej finansach znaj-

dziesz w prospekcie emisyjnym oraz w informacjach w prasie

branżowej. Poniżej przedstawiam opis tych dwóch analiz i funk-

cje, jakie pełnią w grze na giełdzie:

Ogólna charakterystyka

analizy technicznej

Jest to dosyć kontrowersyjna metoda inwestycyjna mająca

swych zwolenników i zagorzałych krytyków. W rzeczywistości

analiza techniczna nie interesuje się emitentem papieru warto-

ściowego, którym się zajmuje. Praktykowi tej metody jest po-

trzebny jedynie aktualny kurs i obrót, dane z przeszłości oraz

punkt odniesienia, za pomocą których dokona obliczeń często

skomplikowanych wskaźników. Nie musi on nawet znać nazwy

papieru wartościowego, który analizuje, aby określić najopty-

malniejsze momenty kupna i sprzedaży.

Analiza techniczna opiera się na trzech podstawowych prze-

słankach:

25

Rynek dyskontuje wszystko

Zwolennicy analizy technicznej twierdzą, że wszelkie czynniki,

które mają wpływ na cenę są już w niej uwzględnione. Wynika to

z przekonania, że zachowania cen odzwierciedlają zmiany w re-

lacjach popytu i podaży. Mówiąc inaczej, analityk techniczny

wychodzi z założenia, że nie trzeba badać czynników wpływają-

cych na cenę instrumentu lub dociekać przyczyn spadków lub

wzrostów. Rynek wie wszystko i to on kształtuje cenę, dlatego

też należy badać wykresy i wskaźniki analizy technicznej, aby

skutecznie prognozować, w którą stronę rynek podąży. Nie ozna-

cza to, że analitycy techniczni odrzucają twierdzenia, iż przy-

czyną trendów na giełdzie są uwarunkowania gospodarcze. Uwa-

żają jedynie, że rynek łatwiej można zrozumieć i przewidzieć,

analizując zapis jego zachowań, czyli wykresy.

Ceny podlegają trendom

Rysując wykresy cen, analityk techniczny stara się odnaleźć w

nich trend, czyli kierunek, w którym podążają ceny. Rozpozna-

nie trendu w jego wczesnej fazie pozwala dokonać transakcji,

która powinna przynieść zyski (kupić, gdy tworzy się trend ro-

snący, sprzedać, gdy malejący). Analitycy zakładają bowiem, że

istnieje większe prawdopodobieństwo tego, że trend będzie kon-

tynuowany, niż że nastąpi jego odwrócenie.

Historia się powtarza

Badanie wykresów pozwala odnaleźć powtarzające się wzory (for-

macje), według których poruszają się ceny. Wynika to z powta-

rzalności zachowań ludzkich w określonych sytuacjach. Anality-

cy znając najczęściej występujące wzory (formacje) starają się

odnaleźć je w bieżących notowaniach i na tej podstawie progno-

zować przyszłość.

26

Reasumując, pierwsza przesłanka mówi, że rynek w pełni dys-

kontuje wszelkie informacje mogące mieć wpływ na kurs akcji,

z czego wynika, że badanie samych cen jest podejściem samo-

wystarczalnym. Druga przesłanka dotyczy trendu, jednego z pod-

stawowych pojęć analizy technicznej. Głosi ona, że kursy poru-

szają się w trendach, a zadaniem analizy technicznej jest wychwy-

tywanie ich zmian. Trzecia przesłanka dotyczy psychologii ryn-

ków i zakłada, że w warunkach zbliżonych do przeszłych, sytu-

acja rynkowa będzie kształtować się podobnie.

A zatem analityk techniczny to osoba badająca skutki zachowań

rynku (ceny) i poszukująca na wykresach cen historycznych, tren-

dów i formacji, które pomogą przewidzieć zachowanie rynku. W

swojej pracy analitycy wspomagają się m.in. wskaźnikami, które

mają pomóc w lepszym zrozumieniu ruchów cen.

Dzięki temu można znaleźć odpowiedź na trzy główne pytania,

które zadaje każdy inwestor:

1.

Co kupić lub sprzedać?

2.

Kiedy kupić?

3.

Kiedy sprzedać?

O ile analitycy fundamentalni, w poszukiwaniu odpowiedzi

na powyższe pytania, starają się interpretować dane o sytuacji

spółki, jej pozycji finansowej, szansach nowo wprowadzanych

produktów itd., analitycy techniczni koncentrują się na wpływie

tych informacji na zachowanie inwestorów. Ich nie interesuje

sama informacja, lecz jej skutek, którego wyrazem są zmiany w

wycenie papieru i wahania obrotów.

Dzięki znacznej elastyczności, przejawiającej się w moż-

liwości dostosowania narzędzi analizy technicznej do dowolnych

rynków i wymiaru czasowego, analizę techniczną stosuje się po-

wszechnie zarówno na rynkach akcji, obligacji, walut, giełdach

towarowych itd.

27

Wybrane wskaźniki

analizy technicznej

Analiza techniczna podobnie jak analiza fundamentalna słu-

ży do określania właściwego momentu kupna i sprzedaży akcji.

Aby inwestycja była jak najbardziej dochodowa, w analizie tech-

nicznej stosuje się różnorodne narzędzia służące do badania zja-

wisk zachodzących na rynku papierów wartościowych. Jednak w

odróżnieniu od analizy fundamentalnej, cały proces oceny wy-

sokości osiągniętych w przyszłości zysków z inwestycji, prze-

biega w nieco odmienny sposób. W analizie technicznej inwe-

storzy kierują się w grze giełdowej głównie historycznymi da-

nymi, nie mającymi swoich korzeni ani w raportach, ani w bilan-

sach, czy też w zestawieniach zysków i strat, lecz w danych po-

chodzących z bezpośredniego otoczenia ekonomicznego danej

spółki oraz tego co dzieje się bezpośrednio na rynku kapitało-

wym. Dane te służą inwestorom do konstruowania wskaźników

giełdowych, pomocnych przy ocenie atrakcyjności akcji wybra-

nych spółek. Pierwsze wskaźniki giełdowe zostały stworzone pod

koniec XIX wieku, lecz za ich pełny rozkwit można uznać dopie-

ro okres wielkiej hossy w USA z lat dwudziestych XX wieku. Od

tego czasu ich popularność została ugruntowana i trwa do dnia

dzisiejszego. Podział wskaźników przedstawia tabela 2.

28

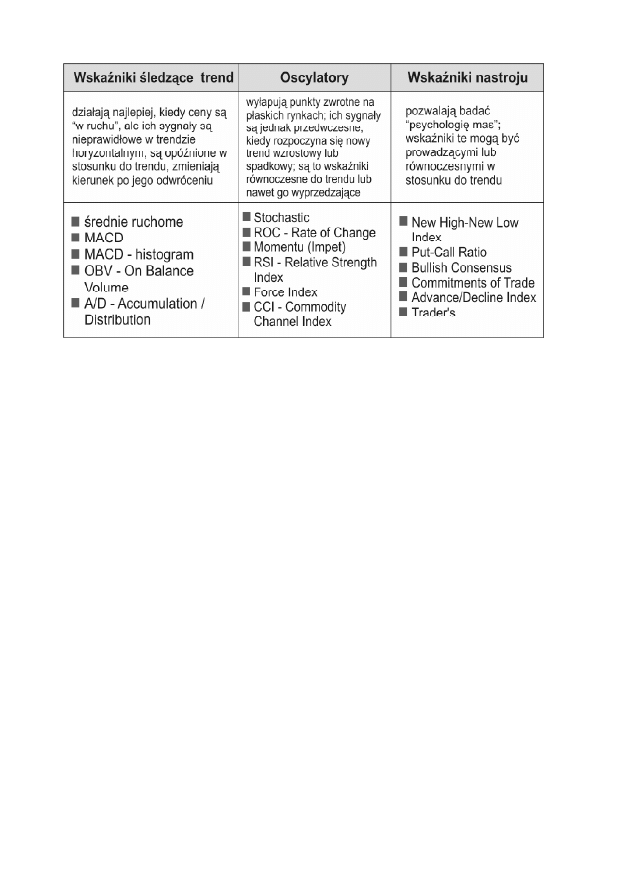

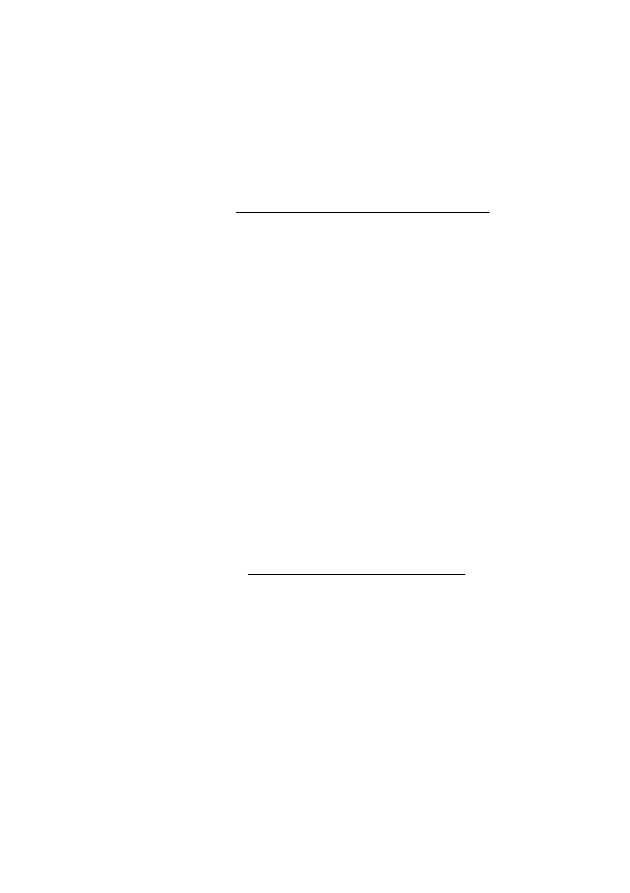

Tabela 2. Podział wskaźników analizy technicznej wg A. Edlera

WSKAŹNIK MACD

Wskaźnik Moving Average Convergence Divergence stwo-

rzony został przez Geralda Appla, analityka finansowego z USA.

Wskaźnik ten opiera się na zbieżności i rozbieżności średnich

ruchomych. Jest przedstawiony w formie dwóch linii. Jednej cią-

głej, zwanej linią MACD i drugiej przerywanej, linii sygnału. Linia

MACD jest zbudowana z dwóch średnich ruchomych wykładni-

czych EMA, wyliczanych z cen zamknięcia z 9, 12 lub 26 ostat-

nich sesji.

Średnia EMA jest specyficznym narzędziem służącym do anali-

zy bieżącej kondycji rynku. Jest bardzo czuła na najświeższe dane

i opiera się głównie na nich. Jej wykreślenie daje pełen obraz

tego co działo się na parkiecie podczas ostatniej sesji giełdowej

i jakie nastroje rządziły tłumem graczy. Ponadto jest pomocna w

przeprowadzaniu transakcji zgodnie z kierunkiem trendu. Jej na-

29

chylenie pokazuje w jakim kierunku podąża rynek i jaka jest jego

siła i zasięg oddziaływania.

Kiedy EMA zwyżkuje jest to informacja, że rozpoczyna się nowy

trend wzrostowy. Jeżeli zwyżka następuje już w pełni ukształto-

wanym trendzie to istnieje szansa na jego dalszą kontynuację.

Zwyżka EMA daje również sygnał, że można bezpiecznie „wcho-

dzić” na giełdę, a zysk jest obarczony stosunkowo niskim ryzy-

kiem. Kiedy natomiast średnia EMA zniżkuje jest to oznaką, że

na rynku następuje trend spadkowy lub obecny trend wyczerpał

się. Ryzyko inwestycyjne jest wtedy o wiele większe, a szanse

na zyski są o wiele mniejsze.

Gdy EMA tworzy linię prostą lub w nieznaczny sposób faluje

oznacza to, że rynek najprawdopodobniej znajduje się w forma-

cji horyzontalnej. Należy wtedy przeprowadzić dokładną analizę

rynku w powiązaniu z innymi wskaźnikami analizy technicznej.

Decyzje inwestycyjne należy podejmować rozważnie, można

przeczekać niepewny okres i wejść na rynek, gdy EMA zacznie

generować sygnały rozpoczynające nowy trend wzrostowy.

Sposób obliczania wskaźnika MACD:

MACD = EMA(1) - EMA

EMA (1)

- pierwsza wykładnicza średnia krocząca (standardowo 12 dni)

EMA (2)

- druga wykładnicza średnia krocząca (standardowo 26 dni)

30

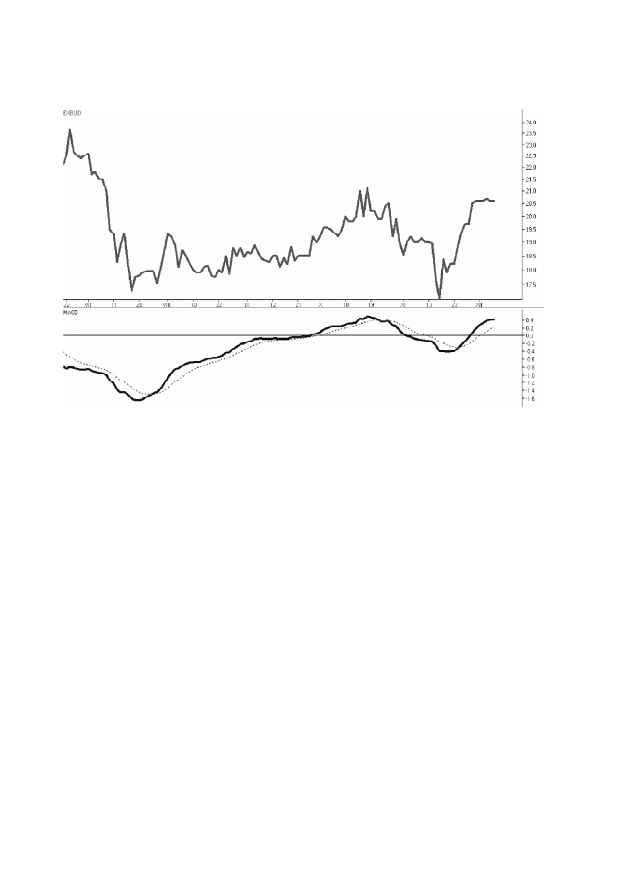

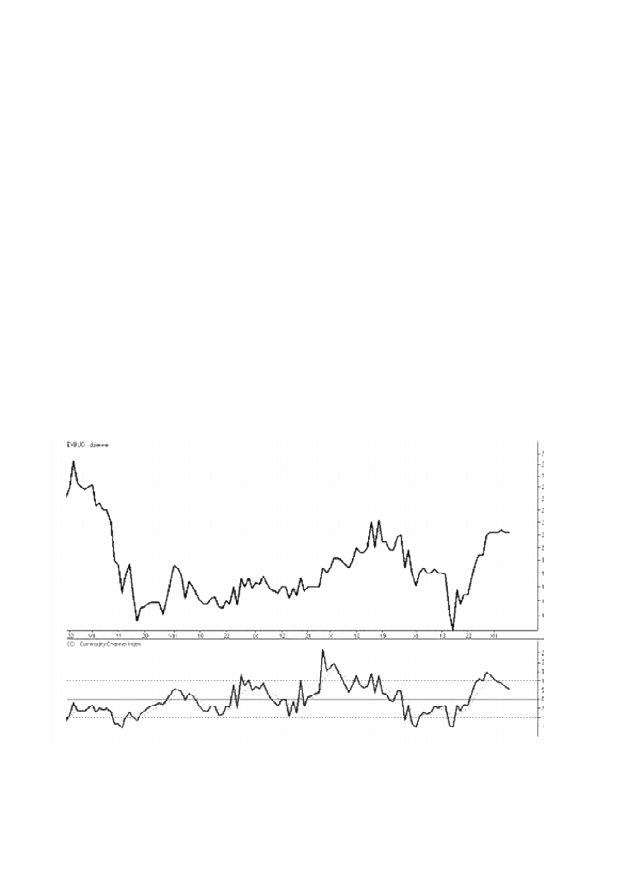

Wykres wskaźnika Moving Average Convergence Divergence

Wykres 1. Wskaźnik MACD - notowania spółki Exbud S. A.

MACD jest wskaźnikiem giełdowym, który jako jeden z

niewielu daje wiele wiarygodnych sygnałów kupna i sprzedaży.

Jego działanie opiera się na następujących zasadach:

- gdy szybka linia wskaźnika (linia ciągła) przecina od góry wolną

linię MACD (linię przerywaną), daje sygnał do sprzedaży, a

obecny trend może ulec odwróceniu. Przecięcie tych linii

może świadczyć również, że rynek jest prawdopodobnie moc-

no wykupiony i w najbliższym okresie są możliwe spadki kur-

su akcji,

- kiedy szybka linia MACD (linia ciągła) przecina od dołu wolną

linię wskaźnika (linia przerywana) pojawia się sygnał do kupna

akcji i zapowiada początek nowego trendu wzrostowego. Ist-

nieje również prawdopodobieństwo, że wygenerowany z wy-

przedzeniem przez wskaźnik trend utrzyma się.

31

Momenty kupna i sprzedaży sygnalizowane przez wskaźnik MACD

są często sygnałami spóźnionymi i nadają się raczej do inwestycji

długoterminowych. Istnieje jednak szkoła podejmowania decyzji

już po zmianie kierunku trendu wskaźnika. Opiera się ona na zało-

żeniu, że po zakończeniu spadku i rozpoczęciu wzrostu MACD w

krótkim czasie przetnie SIGNAL od dołu, analogicznie dla przej-

ścia z okresu wzrostu do spadku - nastąpi przecięcie od góry. Po-

dejście takie jest jednak obarczone sporym ryzykiem, poza tym

istnieje zależność, że jeżeli MACD rośnie wraz z rosnącym tren-

dem to ów trend jest prawdziwy, gdy dzieje się odwrotnie można

pokusić się o stwierdzenie, że trend stoi pod znakiem zapytania i

możliwe jest w najbliższym czasie jego odwrócenie.

WSKAŹNIK RSI

Wskaźnik Relative Strenght Index, czyli wskaźnik względnej siły

określa wewnętrzną siłę akcji. Wskaźnik RSI przyjmuje warto-

ści z przedziału [0,100]. Przy czym osiągniecie wartości krań-

cowej [100] jest w praktyce nie możliwe, natomiast wskaźnik

przyjmuje wartość [0] tylko wtedy, gdy w ciągu ostatnich k sesji

nie odnotowano zysków.

Sposób obliczania wskaźnika względnej siły:

RSI

- wartość wskaźnika względnej siły

RS

- średnia wartość cen zamknięcia (netto) dla wybranej liczby dni

Jest to iloraz średniego zysku w ciągu ostatnich k sesji i średniej

straty w ciągu ostatnich k sesji.

Działanie wskaźnika RSI opiera się na kilku podstawo-

wych zasadach:

RS

1

100

100

)

k

,

n

(

RSI

+

-

=

32

- gdy wskaźnik osiągnie wartość 100 odwrócenie trendu w zniż-

kowy jest bardzo prawdopodobne

- gdy wskaźnik osiągnie wartość 0 odwrócenie trendu w zwyżko-

wy jest bardzo prawdopodobne

- gdy RSI osiągnie poziom 70% lub więcej oznacza to sygnał

sprzedaży

- gdy RSI osiągnie poziom 30% lub mniej oznacza to sygnał kupna.

Najczęściej RSI interpretuje się w oparciu o linie wyku-

pienia (70%) i wysprzedania (30%). Momentem kupna jest wte-

dy spadek poniżej linii wysprzedania i jej przebicie od dołu, a

sprzedaży wyjście ponad linie wykupienia i jej przecięcie od góry.

Wartości 30 % i 70 % mogą się okazać mylące przy długotrwa-

łym wzroście bądź spadku kursów. W okresie hossy oscylator

często przyjmuje wartości powyżej 70%, w okresie bessy zaś

poniżej 30%. Należy wtedy obrać poziomy wykupienia i wysprze-

dania na podstawie zachowania wskaźnika w przeszłości. Długo-

trwała konsolidacja wskaźnika powyżej linii wykupienia bądź li-

nii wysprzedania dezaktualizuje sygnały kupna i sprzedaży.

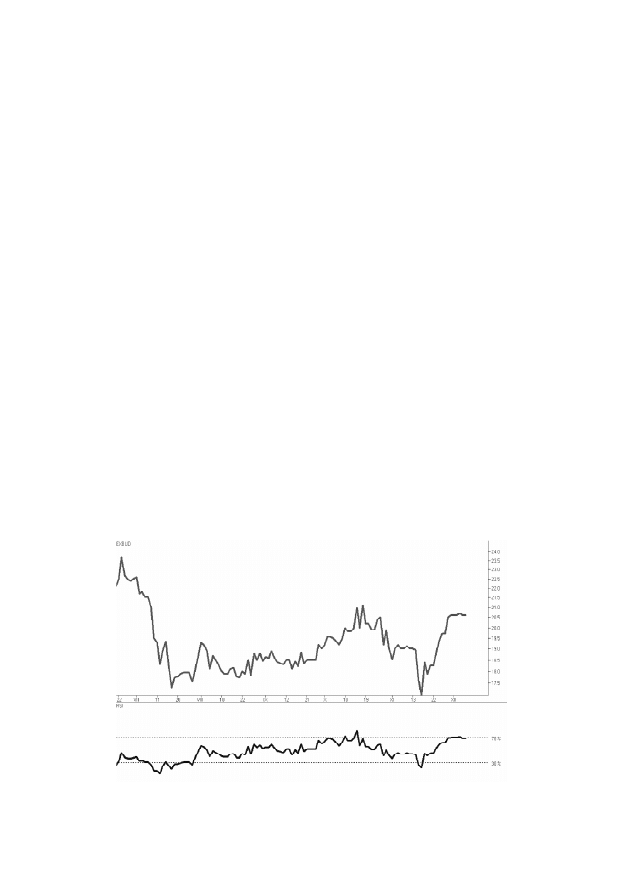

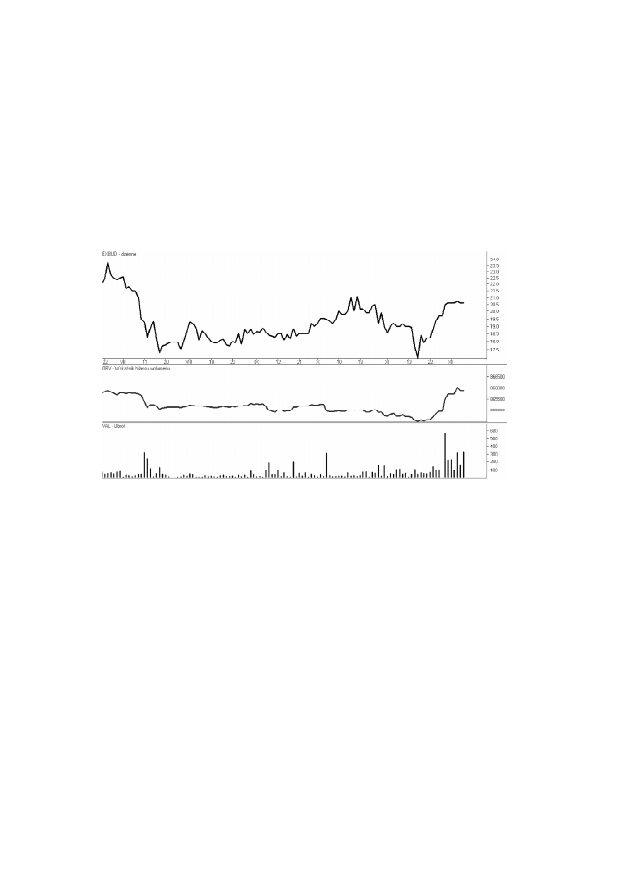

Wykres wskaźnika Relative Strength Index

Wykres 2. Wskaźnik RSI - notowania spółki Exbud S. A.

33

Niektórzy analitycy oczekują kolejnego potwierdzenia, które ma

polegać na przełamaniu poziomu poprzedniego dołka. Tak więc

pełen sygnał sprzedaży składa się z:

- przejścia RSI na poziom ponad 70%,

- po osiągnięciu szczytu

- po zaznaczeniu dołka osiągnięcie kolejnego szczytu na pozio-

mie niższym od poprzedniego szczytu

- rozpoczęcie przez RSI spadku i przekroczenie poziomu zazna-

czonego wcześniej

Wskaźnik RSI dają poza tym inwestorom jeszcze inny sy-

gnał, tzw. dywergencje byka i niedźwiedzia.

Dywergencje byka są sygnałem do kupna. Występują wte-

dy, gdy ceny spadają do nowego dołka, a wskaźnik RSI wyznacza

dno na niższym poziomie niż miało to miejsce podczas poprzed-

niego spadku. Sygnał kupna ma swoje potwierdzenie w rynku gdy

pierwsze dno RSI znajduje się poniżej jego dolnej linii referen-

cji (linii wyznaczonej na pewnym poziomie wskaźnika), a kolej-

ne dno jest usytuowane ponad tą linią.

Dywergencje niedźwiedzia dają sygnał do sprzedaży. Wy-

stępują wtedy gdy ceny zwyżkują do nowego szczytu, a wskaźnik

RSI osiąga szczyt na niższym poziomie niż podczas poprzedniej

zwyżki.

Najlepsze rezultaty daje porównywanie RSI z wykresami

kursów. RSI wyprzedza kształtowanie się trendów, formacji na

kilka dni przed ich faktycznym powstaniem, uprzedza też o praw-

dopodobnym odwróceniu trendu.

Kiedy RSI przebija od dołu górną linię referencji, daje sy-

gnał, że rynek jest w fazie wzrostów aczkolwiek akcje są silnie

wykupione i prawdopodobna w najbliższym czasie jest podaż wa-

lorów, a tym samym spadki cen akcji. Gdy RSI spada poniżej

linii referencji jest to sygnał, że przewodnictwo na rynku prze-

34

jęła strona podażowa lecz ich siły powoli się wyczerpują - rynek

jest bardzo silnie wyprzedany i jest szansa na ponowne wzrosty.

WSKAŹNIK ROC

Wskaźnik Zmiany ROC czyli Rate Of Change jest jednym

z najbardziej popularnych wskaźników. Jest to procentowa zmia-

na kursu z obecnej sesji w stosunku do kursu sprzed k sesji. Do

obliczania wskaźnika ROC służy poniższy wzór:

kurs

t

- kurs aktualny

kurs

t-k

- kurs sprzed k sesji

ROC podaje, o ile procent aktualna cena jest wyższa lub niższa

od ceny sprzedaży sprzed k sesji. Zalecane przez analityków war-

tości parametru k to 5 dla inwestycji krótkoterminowych i 10

dla średnioterminowych. Wartość wskaźnika Rate of Change

oscyluje wokół zera.

Zazwyczaj wyznacza się linie wysprzedania i wykupienia

akcji (rynku), która łączy punkty maksymalne (minimalne) na wy-

kresie. Linie te są poziome i wyznaczają możliwe zahamowanie

wzrostu lub spadku wskaźnika, a więc i ceny, a nawet jego spadek

(wzrost). Jeśli wzrostowi ceny towarzyszy wzrost wskaźnika, to

tą zmianę ceny można uznać za trwałą. Adekwatnie ma to zasto-

sowanie w sytuacji gdy spadkowi ceny towarzyszy spadek wskaź-

nika.

Przy interpretacji tego wskaźnika analitycy kierują się kilkoma

zasadami:

- równoczesne osiągnięcie przez kurs i ROC maksimum wzmac-

nia trend rosnący

%

100

*

kurs

kurs

kurs

)

k

,

t

(

ROC

k

t

k

t

t

-

-

-

=

35

- równoczesne osiągnięcie przez kurs i ROC minimum wzmac-

nia trend malejący

- osiągnięcie przez kurs maksimum (minimum) przy jednocze-

snym spadku (wzroście) wskaźnika oznacza osłabienie trendu i

możliwość jego zmiany na przeciwny

- długotrwała konsolidacja (stabilizacja) wskaźnika zmian na jed-

nym poziomie zapowiada zmianę trendu

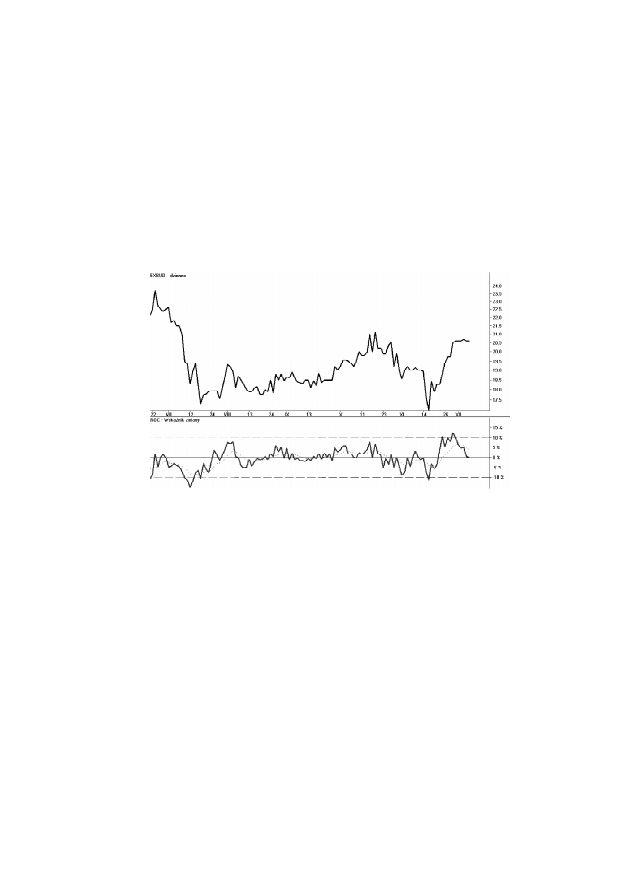

Wykres wskaźnika Rate Of Change

Wykres 3. Wskaźnik ROC - notowania spółki Exbud S. A.

Podsumowując można stwierdzić, że na wykresie wskaźni-

ka ROC linie wykupienia i wyprzedania są prostymi równole-

głymi, jednakowo odległymi od tzw. linii zerowej, będącej jed-

nocześnie poziomem równowagi dla wskaźnika. Kiedy wskaźnik

przecina linię wykupienia od góry jest to sygnał do sprzedaży.

Gdy linia wyprzedania zostaje przełamana przez ROC od dołu,

wygenerowany zostaje sygnał kupna.

Istnieją zależności, które obrazują tendencje obecne na giełdzie.

W momencie gdy ROC kształtuje się odwrotnie do kierunku ru-

chu kursów akcji, jest to zapowiedź zmiany trendu w najbliższym

czasie, a spadki, które będą tego skutkiem spowodują znaczny

spadek cen akcji.

36

WSKAŹNIK CCI

Commodity Channel Index został opracowany przez Do-

nalda R. Lamberta. Jest to system czasowy, który najlepsze za-

stosowanie znajduje na rynku towarowym, charakteryzującym się

cyklicznością lub sezonowością. Wskaźnik CCI nie określa dłu-

gości cykli, jest natomiast stworzony po to, aby określić kiedy

takie cykle się rozpoczynają i kiedy kończą. Chociaż Commodi-

ty Channel Index pierwotnie został zaprojektowany do stosowa-

nia na rynku towarowym, to z powodzeniem może być stosowa-

ny do analizowania rynku giełdowego. Interpretuje się go rów-

nież jako wskaźnik mierzący odchylenie papieru od jego staty-

stycznej średniej wartości.

Wykres wskaźnika Commodity Channel Index

Wykres 4. Wskaźnik CCI - notowania spółki Exbud S. A.

37

Wskaźnik CCI jest najczęściej używany do wyznaczania sy-

gnałów kupna. Sygnał kupna zostaje wygenerowany gdy wskaź-

nik po ustanowieniu minimum przebija w górę linię Signal.

Analizując wykres wskaźnika CCI inwestor giełdowy może uzy-

skać informacje jaki moment jest najbardziej optymalny do

sprzedaży lub kupna akcji badanej spółki, określa także kiedy

należy czekać. Cechą charakterystyczną CCI jest to, że najczę-

ściej generuje on sygnały kupna wcześniej niż inne wskaźniki.

Kiedy wartość wskaźnika Commodity Channel Index kształtuje

się na poziomie ponad +100% oznacza to, że rynek jest wykupio-

ny i jest to najlepszy moment, w którym można kupować akcję.

Kiedy natomiast wartość wskaźnika plasuje się na poziomie poni-

żej -100% jest to wówczas sygnał do sprzedaży akcji badanej

spółki, gdyż rynek jest wysprzedany. CCI określa również kiedy

inwestor powinien czekać, czyli nie sprzedawać, ale także nie ku-

pować. Jest to okres, w którym wskaźnik wzrasta powyżej -100%.

WSKAŹNIK OBV

Wskaźnik On Balance Volume został stworzony przez Jo-

sepha E. Granville'a. Potwierdza lub ostrzega przed zmianą tren-

du. Założeniem autora było stworzenie wskaźnika dla rynku ka-

pitałowego, mimo to został on też dobrze przyjęty na rynkach

terminowych. Poprawne wyświetlenie wymaga obecności wolu-

menu.

Wskaźnik OBV jest wskaźnikiem określającym punkty odwró-

cenia tendencji bazującym na danych pochodzących z porówna-

nia zmian cen oraz zmiany obrotu. Jest sumą skumulowaną i ob-

licza się go dodając liczbę akcji w obrocie gdy kurs podczas se-

sji wzrósł, a odejmując, gdy kurs spadł. Decyzje o wejściu lub

38

wyjściu z rynku podejmuje się porównując wykres OBV z wy-

kresem kursu akcji.

Najlepsze wyniki daje OBV w okresach stabilizacji na giełdzie.

Jeżeli linia OBV ma ten sam trend co linia kursu to istnieje praw-

dopodobieństwo utrzymania się tendencji. Niekiedy zmiany tego

wskaźnika wyprzedzają zmiany kursu.

Wykres wskaźnika On Balance Volume

Wykres 5. Wskaźnik OBV - notowania spółki Exbud S.A.

On Balance Volume podąża za trendem w cenach. Jego zmiana

ma dodatnią wartość gdy cena zamknięcia jest większa od ceny

zamknięcia na poprzedniej sesji. Ujemna wartość OBV występuje

wtedy, gdy ceny spadły w porównaniu z poprzednim zamknięciem.

Nie jest ważnym, czy OBV jest ujemny czy dodatni. Natomiast

istotnym jest aby podążał za trendem. Jeżeli ceny zmieniają się

w tym samym kierunku a wskaźnik przełamuje swój trend, to

może oznaczać bliską zmianę tendencji w kursach.

Przykładowo, gdy kurs rośnie podczas gdy OBV spada, może to

świadczyć o końcu hossy i spadku kursu w najbliższej przyszło-

ści. Natomiast, gdy podczas bessy OBV zaczyna rosnąć może to

świadczyć o końcu bessy i nadchodzącym wzroście kursu.

39

ŚREDNIE RUCHOME

Do najpopularniejszych i zarazem najstarszych narzędzi analizy

technicznej należą średnie ruchome. Pierwszymi inwestorami,

którzy wprowadzili je na rynek giełdowy byli Richard Donchian

i J. M. Hurst. Służą one do pomiaru zasięgu trendu oraz odczyty-

wania dominującej tendencji obecnej na rynku papierów warto-

ściowych. Ponadto generują sygnały o nadchodzących zmianach

w kierunkach trendów jak również identyfikują najlepsze mo-

menty do kupna i sprzedaży akcji.

Przy tak dużych rozbieżnościach, które są obecne na rynku, śred-

nie ruchome odznaczają się brakiem wrażliwości na przypadko-

we i mało znaczące wahania kursowe.

Podstawową funkcją jaką spełniają średnie jest określanie przy-

bliżonego kierunku trendu podczas najbliższych sesji oraz usta-

lenie jego prawdopodobnego kierunku w dłuższym horyzoncie

czasowym. Poza ty obrazują zależności jakie zachodzą pomię-

dzy popytem a podażą.

Korzystając ze średnich ruchomych, analityk musi bezwzględ-

nie określić ramy czasowe, w których będzie się poruszać przy

wytyczaniu przyszłych prawdopodobnych ruchów cen akcji.

Ze względu na okres, z jakiego wyznacza się średnie

wyróżniamy:

·

5 do 25 sesyjne - średnie krótkookresowe,

·

25 do 50 sesyjne - średnie średniookresowe,

·

50 do 100 sesyjne - średnie długookresowe.

Od prawidłowego określenia ram czasowych zależy prawdziwość

generowanych sygnałów. Najpewniejsze sygnały dają średnie

zawierające się w większym okresie czasu, gdyż w krótkim ter-

minie istnieje większe prawdopodobieństwo wystąpienia wielu

fałszywych sygnałów, tym samym spada użyteczność średnich.

40

W przypadku notowań ciągłych, średnią oblicza się zwykle dla

kursów zamknięcia, jednak niektórzy analitycy preferują średnią

z maksymalnego i minimalnego notowania z danego dnia albo

minimum, maksimum i kursu zamknięcia lub też posługują się

wstęgą cenową, którą tworzą średnie ruchome z dziennych mini-

mów i maksimów.

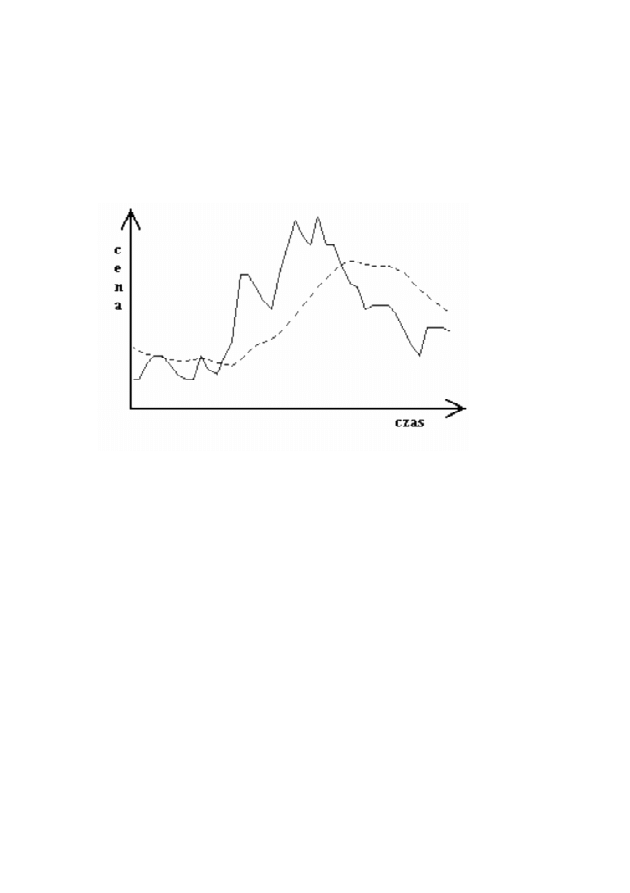

Wykres 6. Średnia ruchoma

Niektórzy inwestorzy używają średniej ruchomej (najczęściej 5-

dniowej) do analizy wolumenu. Kiedy obroty spadają poniżej

swojej średniej, jest to interpretowane jako spadek zaintereso-

wania trendem niższego rzędu i możliwość jego odwrócenia.

Wolumen utrzymujący się ponad swoją średnią świadczy o sile

trendu.

Chociaż średnia ruchoma jest podobna pod pewnym względem

do trendu, nie należy jej utożsamiać z linią wyznaczającą trend.

30 dniowa średnia ruchoma pokazuje kierunek, w którym gene-

ralnie podąża cena akcji w krótkim okresie, podczas gdy średnia

ruchoma 90 dniowa spełnia analogiczną funkcję dla dłuższego

okresu.

41

Jeżeli linia wyznaczająca 30 dniową średnią ruchomą przecina

linię średniej ruchomej 90 dniowej na odcinku opadającym i obie

linie zdążają ku dołowi należy oczekiwać spadku ceny i to praw-

dopodobnie dość dużego. Jeśli linia średniej 30 dniowej opada-

jąc przecina linię średniej 90 dniowej, która na danym odcinku

przebiega poziomo lub zmierza lekko ku górze wówczas spadek

ceny będzie raczej niewielki. Jeżeli linia wyznaczająca 30 dniową

średnią ruchomą zmierzając ku górze przecina linię średniej 90

dniowej, która również wznosi się na tym odcinku, można się

spodziewać znacznego wzrostu ceny.

Nie można jednak zapominać o tym, że te wskaźniki są tylko na-

rzędziami, których powinno się używać w celu weryfikacji po-

tencjalnych inwestycji wyglądających na korzystne.

FORMACJE CENOWE

Analiza techniczna informacje pomocne inwestorom czer-

pie również z analizy trendów i formacji cenowych, obecnych na

wykresach kursowych akcji. Formacje obecne na wykresach sta-

nowią jeden z najbardziej rozbudowanych działów tej formy wy-

ceny spółek. W założeniu zwolenników tej techniki, kształtowa-

nie się przyszłych cen akcji oraz tendencji w trendach rynko-

wych można przewidzieć na podstawie danych historycznych.

Formacje cenowe mówią o pewnych powtarzających się sche-

matach, które zachodzą na rynku akcji i które można odnieść do

przyszłych wydarzeń. Formacje cenowe można podzielić na trzy

zasadnicze rodzaje:

- formacje zapowiadające odwrócenie się trendu,

- formacje sygnalizujące kontynuację trendu,

- formacje uniwersalne, czyli takie które spełniają oba warunki.

42

Głowa i ramiona - ten rodzaj formacji występuje najczęściej na

szczytach trendów wzrostowych i jest informacją, że rynek jest

coraz słabszy, toteż należy liczyć się ze spadkami. Tą sytuację

zwykle potwierdza wolumen obrotów. Głowa identyfikuje się ze

szczytem cenowym a ramiona to dwa niżej usytuowane wierz-

chołki po obu stronach wykresu. Obecna jest również linia szyi -

jej wygląd jest dowolny: może być linią płaską, skierowaną w

górę, lub dół. Szyja łączy dna spadków, które mają swój początek

przy lewym ramieniu a kończy się na prawym ramieniu. Kąt na-

chylenia linii szyi mówi nam o sile z jaką na rynek wkracza jego

podażowa strona - niedźwiedzie. Kiedy linia szyi ma charakter

zniżkujący zapowiada, że bieżący trend wzrostowy jest wyczer-

pany i w niedługim okresie nastąpi jego odwrócenie.

Wykres 7. Formacje cenowe - formacja głowa i ramiona

Nieodzownym czynnikiem towarzyszącym formacji „gło-

wa i ramiona” jest specyficzny układ wolumenu obrotów. Głowa

kształtuje się na niższym poziomie obrotów niż lewe ramię. Pra-

we ramię charakteryzuje się najniższym poziomem obrotów, co

43

świadczy o powolnym wyczerpywaniu się kapitału inwestycyj-

nego. Analizując już w pełni ukształtowaną formację „głowa i

ramiona” można z dużym prawdopodobieństwem określić zasięg

przyszłych spadków. Aby to zrobić należy odmierzyć odległość

w pionie od szczytu głowy do linii szyi. Następnie przeprowa-

dzić linię równoległą do osi rzędnych, przechodzącą przez wy-

znaczony punkt. Tym sposobem otrzymujemy maksymalny po-

ziom na jakim powinny zakończyć się spadki.

Odwrócona głowa i ramiona - jest to formacja sygnalizująca

odwrócenie trendu. Ma zastosowanie przy trendach spadkowych.

Daje sygnał o zakończeniu spadków i możliwym początku tren-

du wzrostowego. Formacja ta jest lustrzanym odbiciem forma-

cji "głowa i ramiona" występującej podczas trendów wzrosto-

wych. W grze należy stosować analogiczne zasady jak przy for-

macji poprzedniej.

Wykres 8. Formacje cenowe - formacja odwrócona głowa

i ramiona

44

Ukształtowanie się tej formacji wskazuje na wzrost kursu. Skła-

da się z trzech dołków, środkowy z nich powinien znajdować się

najniżej. Przy prawym ramieniu obserwuje się często relatywnie

niski wolumen obrotu, który gwałtownie wzrasta po przebiciu

linii szyi.

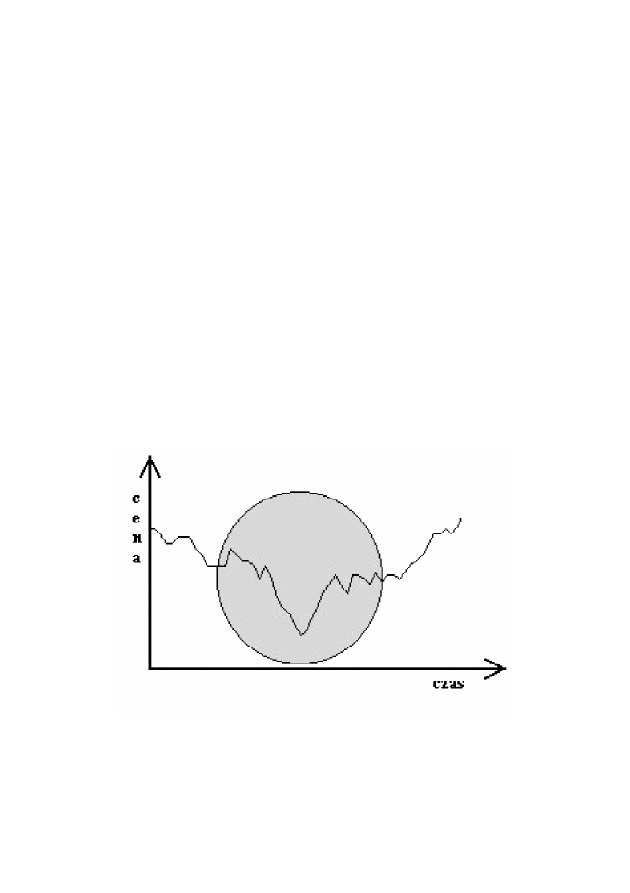

Formacja czworokąta - czworokąt jest formacją składającą się

z dwóch równoległych linii wyznaczonych podobnie jak przy tren-

dzie horyzontalnym, przez co najmniej dwa punkty strefy konso-

lidacji (dwa wierzchołki zwyżek i dwa punkty zniżek cenowych -

dwa dołki.

Wykres 9. Formacje cenowe - formacja czworokąta

Górna linia reprezentuje opór czyli miejsce gdzie strona popy-

towa traci środki oraz przekonanie do dalszego utrzymania wzro-

stów. Natomiast dolna jest sygnałem, że rynek jest wyprzedany i

prawdopodobne jest wybicie w górę. Jak każda formacja cenowa

również czworokąty są współzależne od wolumenu obrotów. Je-

żeli wolumen rośnie przy zbliżaniu się cen do linii oporu i linia

ta zostaje przełamana, możliwe jest znaczne wybicie w górę. Gdy

45

wolumen maleje a spadki są kontynuowane do dolnej linii i zo-

staje ona przełamana jest to sygnał, że rynek jest słaby i istnieje

prawdopodobieństwo dalszego „osuwania” się cen.

Bardzo ważne jest, jaką wielkość generuje wolumen pod-

czas przekraczania obu linii. Jeżeli jest on równy od 30% do

50% średniej wolumenu z pięciu ostatnich sesji jest to pozy-

tywny sygnał, obarczony dużym prawdopodobieństwem realiza-

cji. Natomiast kiedy przy przełamywaniu linii oporu wolumen

jest niższy od średniej z pięciu ostatnich sesji jest to sygnał,

który można uznać za fałszywy.

Dużą rolę odgrywają również ramy czasowe, które mają

swoisty wpływ na późniejsze losy trendu. Gdy formacja czworo-

kąta kształtuje się w dłuższym okresie czasu, to zwykle wybicie

w górę lub w dół ma większy zasięg.

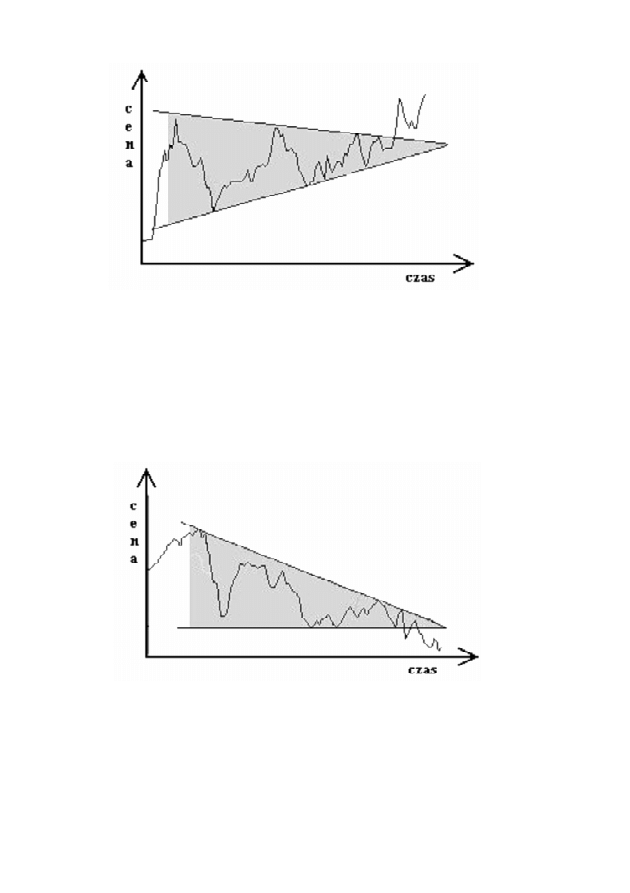

Formacje trójkątów - do formacji uniwersalnych zalicza się for-

mację trójkąta. Może ona sygnalizować odwrócenie trendu lub

jego kontynuację. Trójkąty można podzielić na trzy zasadnicze

grupy, w zależności od kąta tworzonego przez ich ramiona.

Tak więc rozróżnia się następujące rodzaje trójkątów:

-

trójkąty symetryczne

-

trójkąty zwyżkujące

-

trójkąty zniżkujące.

Trójkąty symetryczne charakteryzuje to, że górna i dolna linia są

nachylone do siebie pod tym samym kątem. Trójkąty symetrycz-

ne mówią nam o równowadze jaka istnieje na rynku i z dużym

prawdopodobieństwem sygnalizują kontynuacje trendu.

46

Wykres 10. Formacje cenowe - trójkąt symetryczny

Trójkąty zniżkujące charakteryzują się poziomą linią graniczną

(dolna linia), natomiast ich górna linia jest skierowana w dół.

Kąt nachylenia górnej linii mówi o wyczerpującym się kapitale

"byków", a rosnącej przewadze „niedźwiedzi”. Trójkąty zniżkują-

ce zapowiadają zwykle wybicie cen akcji w dół.

Wykres 11. Formacje cenowe - trójkąt zniżkujący

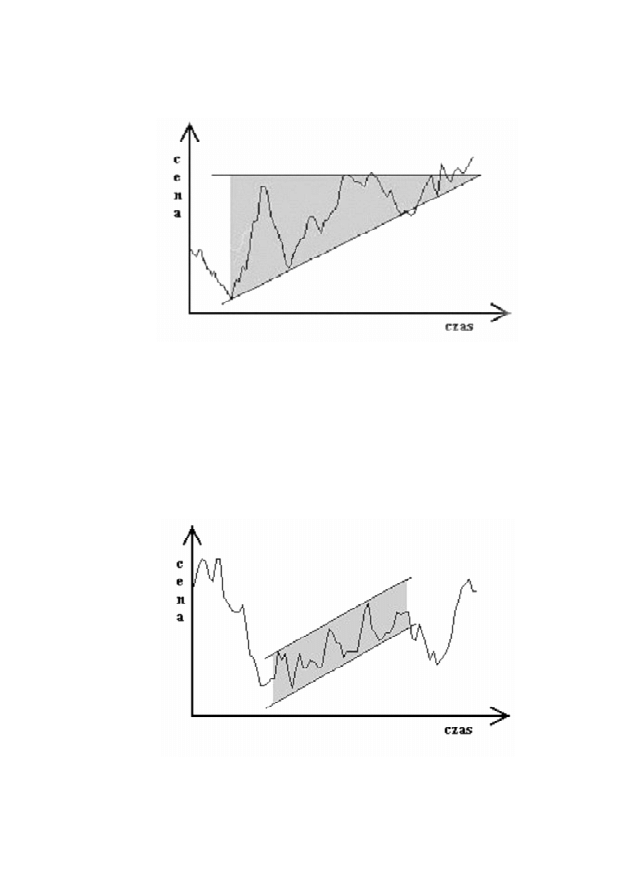

Trójkąty zwyżkujące składają się z poziomej linii górnej,

natomiast dolna skierowana jest w górę. Zwyżkująca dolna linia

mówi o zmniejszającym zaangażowaniu niedźwiedzi i rosnącej

47

przewadze byków. Należy więc spodziewać się wzrostów i wybi-

cia cen w górę.

Wykres 12. Formacje cenowe - trójkąt zwyżkujący

Formacje flag - specyficznym rodzajem czworokątów są flagi.

Tworzą je dwie linie równoległe skierowane w dół lub w górę.

Istnieje zależność, że wybicia z tej formacji następują zwykle w

kierunku przeciwnym do jej kierunku nachylenia.

Wykres 13. Formacje cenowe - flaga wznosząca się

48

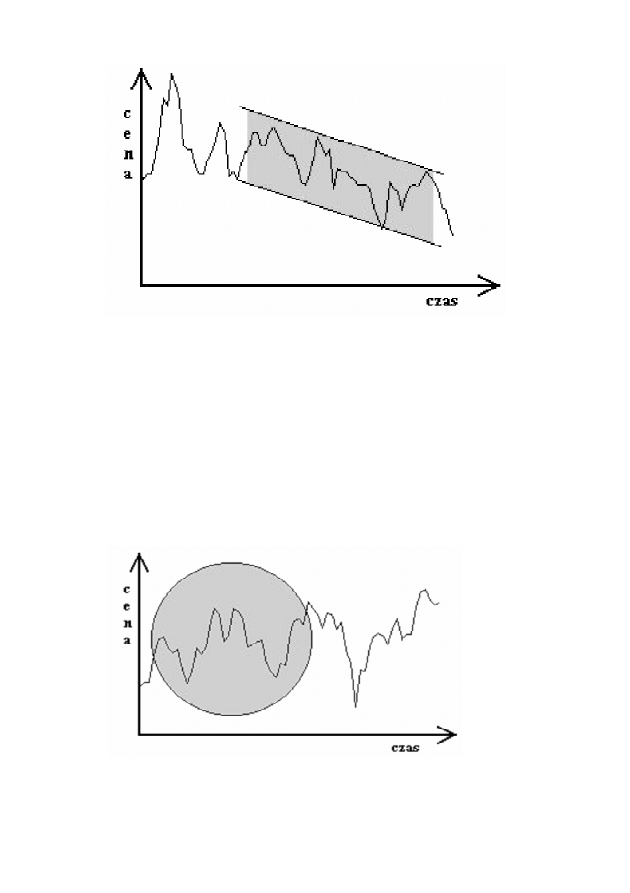

Wykres 14. Formacje cenowe - flagi opadająca

Podwójne szczyty i dna - formacja podwójnego szczytu jest spe-

cyficznym rodzajem formacji cenowej i ma miejsce wtedy, gdy

ceny zwyżkują do poziomu na którym ukształtował się poprzed-

ni wierzchołek. Formacja podwójnego dna występuje gdy ceny

spadają po raz drugi do poziomu poprzedniego dołka. Do identy-

fikacji tych formacji pomocne są wskaźniki techniczne.

Wykres 15. Formacje cenowe - podwójny szczyt

i podwójne dno

49

Tak więc, na podstawie powyższych informacji można dojść

do wniosku, że analiza techniczna w swoim założeniu określa

zasady, za pomocą których można w przybliżeniu wyrazić wszyst-

kie czynniki oddziaływujące na ceny akcji, a zjawiska giełdowe

według jej zwolenników wyprzedzają zjawiska ekonomiczne.

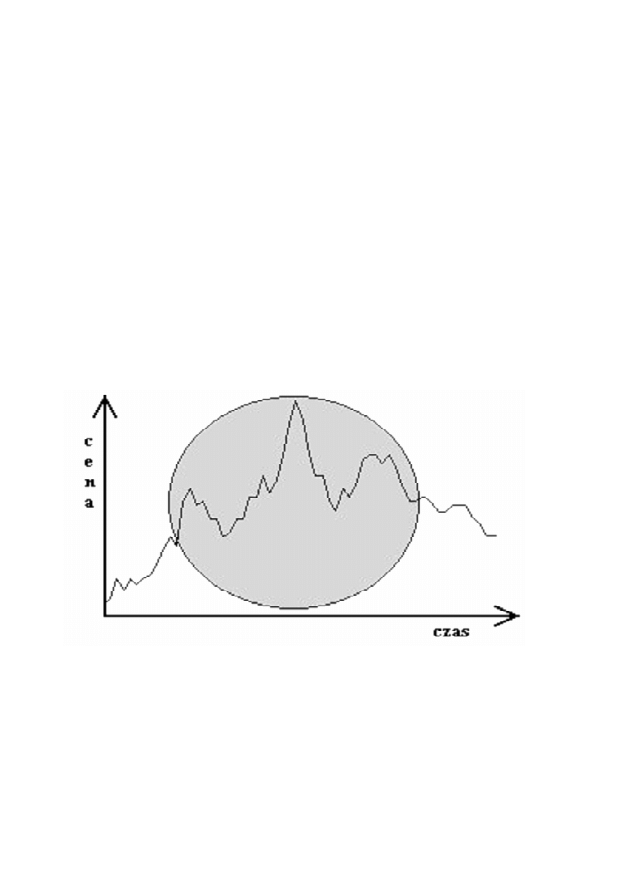

LINIE TRENDU

Rynki kapitałowe z wyprzedzeniem dyskontują swoją przyszłość.

Według zwolenników analizy technicznej ceny akcji są ustalane

na podstawie relacji między kupującymi a sprzedającymi, mię-

dzy popytem a podażą (bykami a niedźwiedziami). Natomiast w

dłuższym okresie kursy walorów są podporządkowane trendom

oraz związanymi z nimi prawidłowościami. Linie trendu są kla-

syczną metodą analizy technicznej. Identyfikują one trend i dają

sygnały do wejścia na giełdę lub wyjścia z niej.

Na rynku papierów wartościowych występują trzy rodzaje

trendów:

- wzrostowe - gdy ceny akcji kształtują się na coraz wyższym

poziomie,

- spadkowe - gdy ceny akcji kształtują się na coraz niższym po-

ziomie,

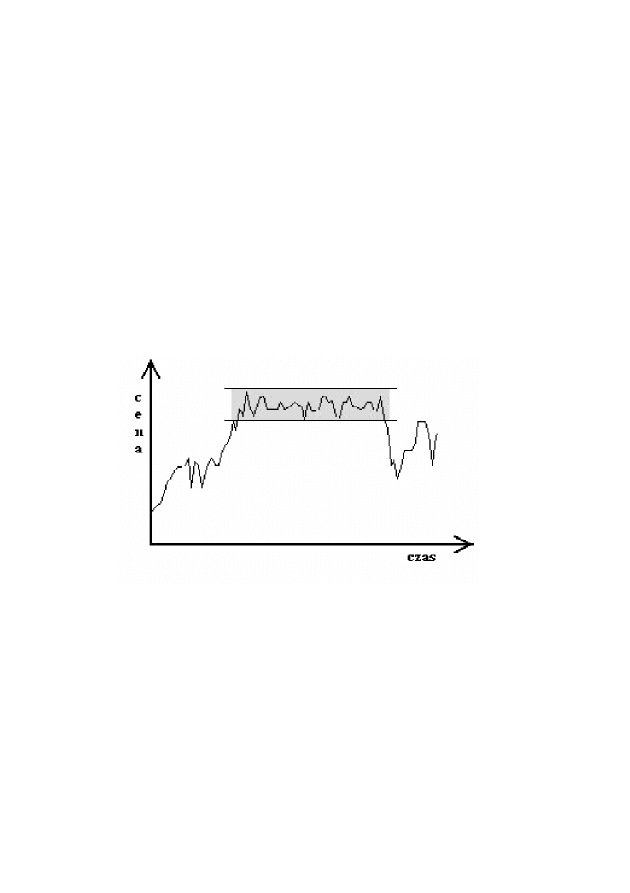

- formacje horyzontalne - gdzie większa część zwyżek i zniżek

kształtuje się na zbliżonym pułapie cenowym. Formacja hory-

zontalna jest oznaką stabilizacji rynku, jak również może ozna-

czać fazę przejściową pomiędzy trendem wzrostowym a spad-

kowym lub odwrotnie.

Rynek charakteryzuje się cyklicznością, czyli występowaniem

okresowych zmian w kierunku ruchu cen. Reasumując, zasady

analizy technicznej ujmują w nieco inny sposób zjawiska zacho-

50

dzące na rynkach papierów wartościowych, niż to ma miejsce

w analizie fundamentalnej. Zwolennicy analizy technicznej od-

wołują się w praktyce do danych historycznych które nie maja

bezpośredniego związku z daną spółką, lecz ujmują zjawiska w

sposób ogólny, za pomocą którego wszystkie zdarzenia można

podporządkować pewnym utartym zasadom. W analizie technicz-

nej dużą rolę odgrywa również psychologiczny aspekt inwesto-

wania oraz podejście do rynku w sposób całościowy, jako do zło-

żonej struktury ludzkiej, gdzie sukces jest wnikliwą analizą ludz-

kiej psychiki i zachowania w określonych sytuacjach.

Linie trendu pozwalają również na wyznaczenie kanału trendo-

wego. Są to dwie równoległe linie, w których górna przechodzi

przez kolejne szczyty cenowe w danym okresie, a dolna przez

dołki korekt. Każda z linii musi przechodzić przez przynajmniej

dwa szczyty lub dwa dołki cenowe, aby można było mówić o jej

wiarygodności.

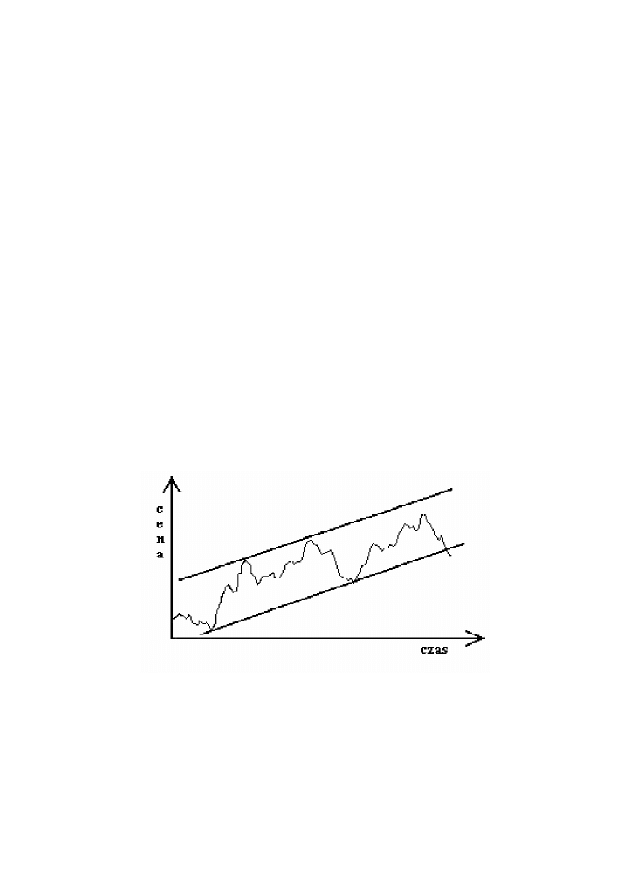

Wykres 16. Trend wznoszący

51

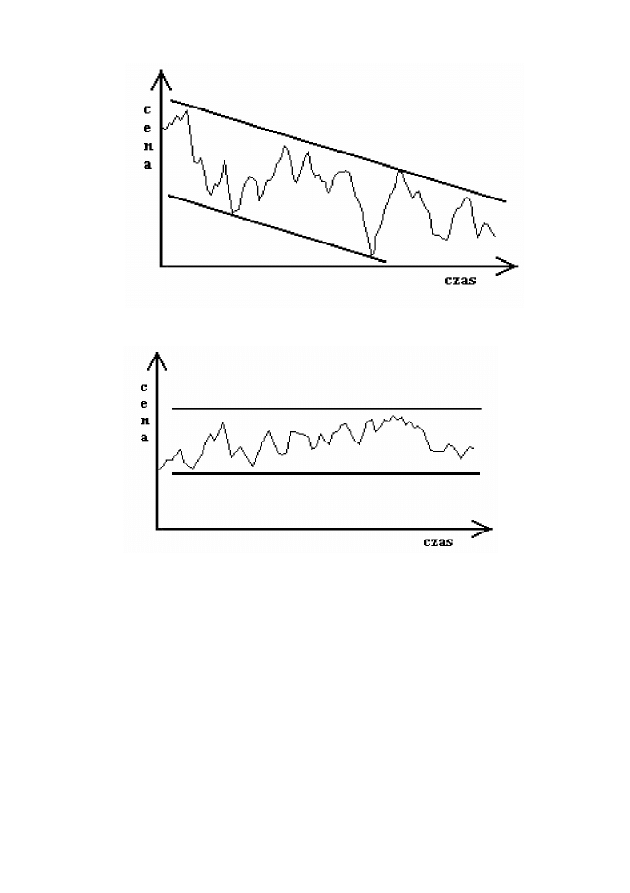

Wykres 17. Trend opadający

Wykres 18. Formacja horyzontalna

Im szerszy zasięg czasowy ma kanał trendowy, możemy sądzić,

że tym większa jest siła uczestników rynku (byków w trendzie

wzrostowym i niedźwiedzi w trendzie spadkowym) oraz większe

prawdopodobieństwo, że dany trend będzie dłużej utrzymany. Ist-

nieje również zależność między kątem nachylenia linii kanału

trendowego a ramą czasową trendu.

Im kąt nachylenia jest większy, tym kolejne rekordy - maksima

cenowe będą ustanawiane prędzej lub podczas rynku niedźwie-

52

dzia kolejne spadki kształtują się w krótszym okresie czasu. Kąt

nachylenia kanału trendowego informuje inwestorów również o

tym czy linia trendu ma swoje potwierdzenie w rynku.

Zawsze należy pamiętać, że wykreślenie kanału trendowego ni-

gdy nie identyfikuje prawdziwości trendu. Aby mieć pełen obraz

rynku należy posłużyć się wieloma narzędziami. Trzeba wiedzieć,

że trend jest ściśle powiązany z obrotami. Pomocne w określa-

niu trendu są również średnie z dziesięciu lub piętnastu sesji,

wykresy dzienne, tygodniowe i miesięczne, wskaźniki technicz-

ne takie jak np. MACD, ROC, RSI. Dopiero po dokładnej anali-

zie można określić jaka siła dominuje w danym okresie na rynku

i jakie emocje rządzą inwestorami.

Zalety analizy technicznej

Analiza techniczna w swoim założeniu określa zasady, za

pomocą których można w przybliżeniu wyrazić wszystkie czyn-

niki oddziaływujące na ceny akcji, a zjawiska giełdowe według

jej zwolenników wyprzedzają zjawiska ekonomiczne. Rynki ka-

pitałowe z wyprzedzeniem dyskontują swoją przyszłość.

Według zwolenników analizy technicznej ceny akcji są ustalane

na podstawie relacji między kupującymi a sprzedającymi, mię-

dzy popytem a podażą. Natomiast w dłuższym okresie kursy wa-

lorów są podporządkowane trendom oraz związanymi z nimi pra-

widłowościami. Rynek charakteryzuje się również cyklicznością

(falowaniu według teorii Elliotta), czyli występowaniem okre-

sowych zmian w kierunku ruchu cen.

Zwolennicy analizy technicznej odwołują się w praktyce do da-

nych historycznych, które nie mają bezpośredniego związku z

daną spółką, lecz ujmują zjawiska w sposób ogólny, za pomocą

którego wszystkie zdarzenia można podporządkować pewnym

utartym zasadom.

53

Analiza fundamentalna

OGÓLNA CHARAKTERYSTYKA

ANALIZY FUNDAMENTALNEJ

Stosując analizę fundamentalną inwestor interesuje się

jedynie emitentem papieru wartościowego oraz otoczeniem eko-

nomicznym, w którym on funkcjonuje. Poprzez zbadanie jego

kondycji finansowej, jego silnych i słabych stron oraz perspek-

tyw rozwoju, odpowiada sobie na pytanie czy warto zainwesto-

wać w jego papiery wartościowe. Kompleksowemu zbadaniu

kondycji emitenta towarzyszy analiza jego otoczenia makroeko-

nomicznego i dzięki temu pozwala to na wskazanie podmiotu,

który ma najlepsze możliwości wzrostu zysków w przyszłości.

Analiza fundamentalna jest formą wyceny rynku kapitałowego

polegającą na ocenie procesów zachodzących w otoczeniu ma-

kroekonomicznym giełdy.

Zwolennicy analizy fundamentalnej przy wyborze najbardziej

atrakcyjnych spółek odwołują się m.in. do:

· badania zestawień okresowych oraz bilansów rocznych spółek,

· analizowania prognoz przyszłych zysków spółki,

· analizie zysków wypracowanych w danym okresie oraz ponie-

sionych strat,

· badaniu strategii rozwoju wybranej przez spółkę.

Proces wyboru rodzaju inwestycji odnosi się również do:

· ogólnej kondycji gospodarczej kraju,

· realizowanej przez rząd i bank centralny polityki monetarnej,

· analizy branży, w której działa spółka,

· silnych i słabych stron, szans i zagrożeń jakie stoją przed daną

spółką.

54

Wynika z tego, że analiza fundamentalna służy do określa-

nia opłacalności inwestycji w akcje spółki na podstawie wszech-

stronnej oceny spółki z przeszłości. Do wniosków dochodzi się

po analizie wyników z minimum trzyletniego okresu czasowego

działalności spółki. Dla osiągnięcia zadawalającego rezultatu

powinno się wydłużyć do 5 lat projekcję czasową analizy wyni-

ków spółki. Tak więc w przypadku GPW w Warszawie analitycy

dysponują już (dla części spółek) wystarczającą ilością danych

do podejmowania decyzji.

Sens analizy fundamentalnej polega nie na wskazaniu firm

dobrych, ale na wyselekcjonowaniu spółek, które są lepsze niż

ktokolwiek może przypuszczać, czy też sądzić. Analogicznie fir-

my kiepsko postrzegane przez rynek mogą stanowić doskonałe

okazje inwestycyjne, jeśli oczywiście nie są aż tak złe jak to się

powszechnie wydaje. Nie wystarczy zatem przeprowadzenie do-

brej analizy fundamentalnej - zarobić można jedynie wtedy kie-

dy przeprowadzona analiza jest lepsza niż analiza konkurencji.

Przeciwnicy analizy fundamentalnej bardzo często podwa-

żają możliwość uwzględnienia bardzo dużej liczby różnego ro-

dzaju ryzyk w sporządzanej wycenie spółki, w tym m.in. ryzyka

stopy procentowej związanego ze zmianą podstawowych stóp pro-

centowych na rynku, ryzyka kursów walut na rynku, ryzyka siły

nabywczej - zwane też ryzykiem inflacji, ryzyka politycznego

związanego ze zmianami legislacyjnymi, podatkowymi itp. Ana-

liza fundamentalna nie jest metodą idealną, cechują ją różne wady,

które rzutują na uzyskiwane efekty decyzji inwestycyjnych.

Oto najważniejsze z nich:

· założenie, że spółka, której zyski rosły do tej pory, będzie umac-

niać się nadal - zyski spółek nie rosną dlatego, że robiły to w

niedalekiej przeszłości, lecz dlatego, że spółki są znakomicie

zarządzane, dysponują coraz lepszą technologią i są świetnie

promowane,

55

· założenie, że tempo wzrostu utrzyma się na obecnym pozio-

mie,

· w życiu gospodarczym nie występują żadne fluktuacje - w go-

spodarce kapitalistycznej występują ekspansje i recesje, któ-

rych skutki odczuwają niemal wszystkie przedsiębiorstwa,

· brak uwzględnienia faktu, że ceny rynkowe wyprzedzają wie-

dzę fundamentalną.

Jedną z poważniejszych wad analizy fundamentalnej jest

przyjmowane założenie o utrzymaniu się obecnych tendencji

ujawnianych w raportach finansowych. W prawdziwym życiu go-

spodarczym tendencje się zmieniają, co powoduje, że progno-

zowanie staje się znacznie utrudnione.

Analiza otoczenia makroekonomicznego

Wstępnym etapem analizy fundamentalnej jest określenie

stanu otoczenia gospodarczego i jego wpływu na podejmowane

decyzje inwestycyjne. Centralne znaczenie w tego rodzaju anali-

zie akcji ma pojęcie wzrostu, gdyż wzrost zysków i przepływów

pieniężnych uważany jest za podstawowy warunek wzrostu dywi-

dend oraz cen akcji.

Analiza makroekonomiczna dostarcza danych wykorzysty-

wanych w analizie branżowej i analizie przedsiębiorstw, pozwala

również prognozować poziomy stóp procentowych oraz długo-

terminowe trendy zmian wskaźników P/E. Analitycy próbują okre-

ślić sektory gospodarki, które oferują wyższe niż przeciętne

możliwości osiągnięcia zysku, a następnie odnieść te informa-

cje do konkretnych spółek.

Bardzo duże znaczenie dla inwestora mają cykle gospodar-

cze i związane z nimi trendy. Cykliczność rynku akcji występuje

od 1961 roku i stała się głównym czynnikiem zniechęcającym

56

do inwestowania w drugiej połowie lat siedemdziesiątych oraz

na początku lat osiemdziesiątych.

Analitycy posługujący się analizą fundamentalną bardzo

dużą wagę przywiązują do zysków osiąganych przez przedsiębior-

stwa oraz do analizy otoczenia makroekonomicznego.

W analizie makroekonomicznej dokonuje się ogólnej oce-

ny atrakcyjności inwestowania na danym rynku akcji. Atrakcyj-

ność ta zależy od sytuacji ekonomicznej, społeczno - ekonomicz-

nej, polityki gospodarczej i pieniężnej kraju, w którym inwestor

chce inwestować, a zwłaszcza ryzyka inwestycyjnego w danym

kraju. Następnie przeprowadza się analizę sektorową, w której

dokonuje się oceny atrakcyjności inwestowania w spółki nale-

żące di danego sektora gospodarki. Po wyborze sektora przy-

chodzi kolej na analizę spółek należących do danego sektora. Na

wstępie dokonuje się analizy sytuacyjnej spółki (na tle innych

spółek danego sektora). Ocenia się aspekty pozafinansowe, np.:

·

jakość kadry zarządzającej,

·

nowoczesność produkcji,

·

strategię spółki,

·

prowadzony marketing, itp.

Łatwo zauważyć, że ten etap analizy fundamentalnej nie jest łatwy

do praktycznego zastosowania przez indywidualnego początku-

jącego inwestora. Takiemu inwestorowi należy polecić „drogę

na skróty”. Polega ona na przestudiowaniu gotowych analiz, któ-

re są publikowane w czasopismach finansowych bądź na kolum-

nach finansowych dzienników.

57

Analiza finansowa

Szczególną rolę w analizie fundamentalnej, przy wyborze

najatrakcyjniejszych spółek, odgrywa analiza finansowa, która

dzieli się na cztery podstawowe grupy technik inwestycyjnych.

Pierwszą z nich jest badanie struktury pionowej i poziomej bi-

lansu spółki. Analiza ta zawiera się w określeniu prawidłowości

finansowania działalności inwestycyjnej oraz sposobu finanso-

wania środków trwałych, metody i prawidłowości finansowania

zapasów bieżących, zdolności płatniczej spółki oraz stosunku

należności do zobowiązań. Pion bilansu określa zatem dynamikę

i możliwości rozwojowe spółki, natomiast układ poziomy jej

jakość oraz wartość rynkową.

Drugim sposobem jest analiza zmian w kapitale obcym spół-

ki. Wysokość kapitału obcego obrazuje stopień bezpieczeństwa

finansowego jakie posiada jednostka, informuje również o wiel-

kości kapitału, który pozostanie wewnątrz jednostki po spłace-

niu przez nią bieżących zobowiązań. Gdy kapitał obcy kształtuje

się na wysokim poziomie świadczy to o wysokim ryzyku inwe-

stycyjnym i niesie za sobą ewentualne niebezpieczeństwo dla

spółki w razie niespłacenia zaciągniętych zobowiązań. Optymalną

sytuacją jest stan, gdy kapitał obcy kształtuje się na stosunkowo

niskim poziomie, co pozwala na stwierdzenie, że dana jednostka

jest w dobrej kondycji finansowej a naruszenie jej pozycji wśród

konkurencji jest mało prawdopodobne.

Kolejnym rodzajem techniki inwestycyjnej jest określe-

nie przepływów pieniężnych spółki. Jest to suma zysku i amor-

tyzacji dla poszczególnych zadań, które zostały już zakończone.

Czynnik ten dostarcza informacji o źródłach i przeznaczeniu środ-

ków pieniężnych, rodzaju i sposobie finansowania inwestycji.

58

Analiza sprawozdań finasowych

Z uwagi na występującą na ogół w działalności gospodar-

czej ciągłość dane pochodzące ze sprawozdań finansowych przy

wycenie przedsiębiorstw i analizie ryzyka. Dane księgowe wska-

zują na perspektywy rozwoju przedsiębiorstwa, a także na trud-

ności, z którymi się ono boryka. W analizie finansowej wyko-

rzystywane są różne źródła informacji, a cztery podstawowe to:

·

rachunek zysków i strat

·

bilans

·

sprawozdanie ze stanu kapitału własnego

·

sprawozdanie z przepływu środków pieniężnych

Dokumenty te sporządza się, aby podsumować działalność

gospodarczą przedsiębiorstwa w danym okresie lub w danym mo-

mencie. Poniżej poddano analizie dwa pierwsze sprawozdania.

To najważniejsze sprawozdania finansowe przedsiębiorstwa. Spo-

rządzone są w formie standardowej, uregulowanej przepisami

prawnymi. Jedynie rachunek przepływów pieniężnych nie ma

ujednoliconej postaci (poza jego wersją publikacyjną).

Bilans i rachunek wyników stanowią podstawę do staty-

stycznej i dynamicznej oceny stanu i wyników finansowych przed-

siębiorstwa. Na ich podstawie sporządzany jest rachunek prze-

pływów pieniężnych. Duże znaczenie informacyjne mają noty

uzupełniające, dotyczące kształtowania się ważniejszych pozy-

cji bilansu i rachunku wyników. Wyjaśniają one bliżej treść bi-

lansu i rachunku wyników zarówno za pomocą liczb, jak i opiso-

wo. Ich zakres jest zróżnicowany w zależności od stopnia złożo-

ności działalności i sytuacji finansowej przedsiębiorstwa oraz

potrzeb informacyjnych kierownictwa i udziałowców.

59

Analiza rachunku zysków i strat

Rachunek zysków i strat jest przedmiotem analizy doty-

czącej nie tylko akcji zwykłych, akcji uprzywilejowanych, ale

także obligacji.

Analitycy dokonujący analizy fundamentalnej, przeglądając ra-

chunek zysków i strat mogą uzyskać odpowiedzi na następujące

pytania:

· Jakie wyniki osiągnęło przedsiębiorstwo w ciągu względnie

długiego okresu (najczęściej jest to 10 lat), a jakie w ostatnich

latach?

· Czy przedsiębiorstwo skutecznie kontroluje koszty?

· Czy tempo wzrostu jest stałe, czy może zyski ulegają stopnio-

wemu zmniejszeniu?

· Czy poziom zysku w kolejnych latach podlega znacznym waha-

niom?

· Jaka jest rzeczywista baza powtarzających się zysków, która

stanowi punkt wyjścia trafnych prognoz przyszłych wyników?

Analiza dynamiki danych rachunku zysków i strat pozwala

ustalić ogólne źródła osiągniętego wyniku finansowego przed-

siębiorstwa. Wzrost lub spadek zysku netto wiąże się bowiem ze

zmianami poszczególnych rodzajów wyniku finansowego oraz

czynników na nie oddziałujących. Na przykład wzrost zysku na

działalności operacyjnej wynika głównie z wyższej dynamiki przy-

chodów ze sprzedaży niż kosztów ich uzyskania, zysk brutto - z

korzystniejszego salda przychodów i kosztów finansowych wy-

ników nadzwyczajnych, ostatecznie zaś zysk netto - z wysokości

obowiązkowych obciążeń zysku. Odchylenia ujemne tych wskaź-

ników mogą być źródłem zmniejszenia zysku lub powstania stra-

ty netto.

60

Ocena struktury rachunku zysków i strat polega na ustaleniu po-

szczególnych jego składników w ogólnej wielkości przychodów

ze sprzedaży. W ten sposób wskaźniki struktury wyrażają jedno-

cześnie poziom tych wskaźników w stosunku do wielkości wyj-

ściowej. Odpowiednie wskaźniki struktury wyrażać wówczas będą

przykładowo:

·

poziom kosztów uzyskania przychodów,

·

poziom zysku na działalności operacyjnej,

·

zyski brutto na działalności gospodarczej,

·

poziom ogólnego zysku brutto

·

poziom zysku netto i składników jego podziału.

Zwrócić także należy uwagę na zmianę wskaźników struk-

tury, które określają odchylenia dodatnie lub ujemne, wskazując

jednocześnie na przekształcenia poszczególnych elementów

osiągniętego wyniku finansowego

Analiza bilansu

Bilans to techniczny termin stosowany w rachunkowości.

Można go określić jako tabelaryczne zestawieni sald uzyskanych

po zamknięciu ksiąg prowadzonych zgodnie z zasadami rachun-

kowości. Celem bilansu nie jest ujęcie wartości ekonomicznych

czy inwestycyjnych, które wynikają raczej z przepływów gotów-

kowych i rentowności przedsiębiorstwa. Natomiast inwestor po-

szukuje w nim informacji dotyczących następujących aspektów:

· pozycja przedsiębiorstwa w zakresie kapitału obrotowego okre-

ślona różnymi wskaźnikami tego kapitału; wskaźniki te okre-

ślają zdolność przedsiębiorstwa do regulowania bieżących zo-

bowiązań, które mają być spłacone z majątku obrotowego,

· źródła funduszy wykorzystanych do uzyskania aktywów przed-

siębiorstwa (fundusze długoterminowe - zainwestowane przez

61

wierzycieli, posiadaczy akcji uprzywilejowanych i akcji zwy-

kłych; fundusze krótkoterminowe - uzyskane od banków, ze

sprzedaży krótkoterminowych papierów dłużnych, od faktorów,

z tytułu kredytów kupieckich),

· aktywa przedsiębiorstwa, które wskazują na źródła jego zysków

i świadczą o tym, jak zainwestowano kapitał,

· dane wykorzystywane w łącznej analizie bilansu oraz rachunku

zysków i strat, na podstawie których można: wyznaczyć zysk i

stopę zwrotu z całej kapitalizacji długoterminowej, obliczyć

stopę zwrotu z aktywów ogółem, obliczyć stopę zwrotu z kapi-

tału własnego, porównać pozycje zysku zatrzymanego z bilan-

su z zyskami relacjonowanymi dla okresu kilku lat w rachunku

zysków i strat.

Inwestorzy powinni rozumieć informacje podawane w bi-

lansie. Analiza bilansu ma na celu określenie bieżącej pozycji

finansowej przedsiębiorstwa, wysokości i charakteru zainwesto-

wanego kapitału, źródeł zainwestowanego kapitału, składników

kapitalizacji przedsiębiorstwa oraz w połączeniu z analizą rachun-

ku zysków i strat, stopy zwrotu z aktywów ogółem, z kapitaliza-

cji kapitału własnego.

Analitycy m.in. poddają badaniu strukturę bilansu, która ma na

celu zbadanie struktury aktywów i pasywów oraz określenie re-

lacji pomiędzy poszczególnymi grupami aktywów i pasywów.

Badanie takie jest celowe przy założeniu, że istnieje pewna pra-

widłowa struktura bilansu przedsiębiorstwa, w zależności od ro-

dzaju prowadzonej działalności. Propozycje, które będą podle-

gać badaniu, zależą od działań podejmowanych przez zarząd przed-

siębiorstwa, ale są też silnie uzależnione od rodzaju działalności

przedsiębiorstwa. Z tego względu nie można podać wzorcowej

struktury bilansu, odpowiedniej dla każdej firmy. Badając struk-

turę bilansu przeprowadza się analizę pionową i poziomą.

62

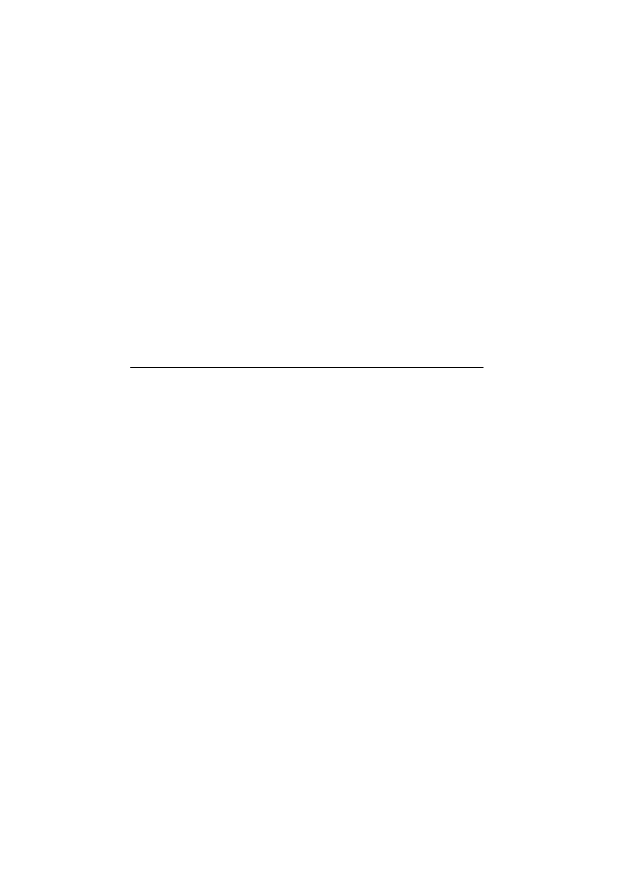

Tabela 3. Wskaźniki wyposażenia przedsiębiorstwa

w środki gospodarcze

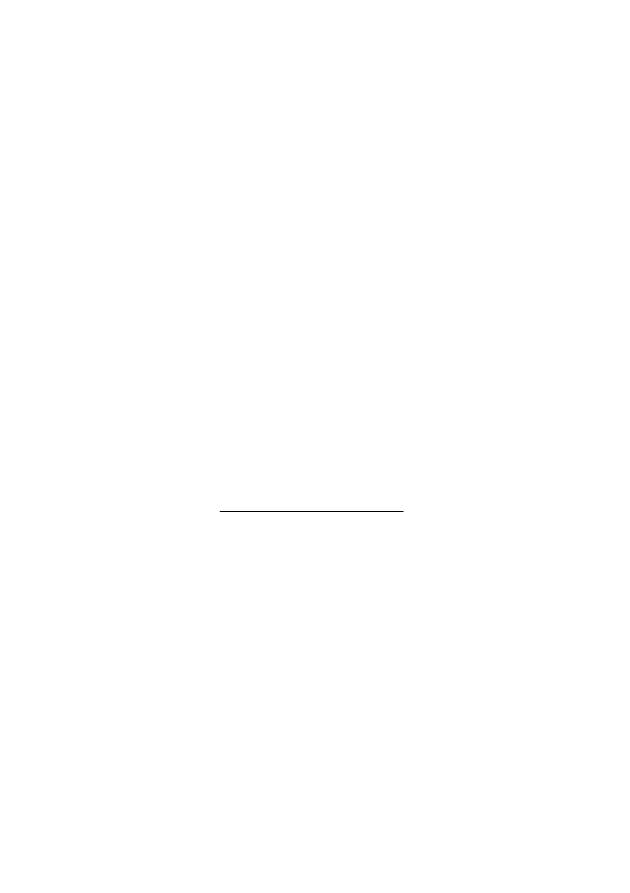

Tabela 4. Wskaźniki wyposażenia przedsiębiorstwa

w kapitały własne i obciążenia kapitałami obcymi

W SKA ŹN IK I W YPO SA ŻENIA PR ZEDSIĘBIOR STW A W ŚR O DK I

G OSPOD AR C ZE

N AZ W A W SK AŹ NIKA

SPO SÓ B U ST A L AN IA

U dział trw ałych składników majątku w

aktyw ach ogółem

100%

*

ogółem

aktywa

trwały

majątek

U dział rzeczow ych składników m ajątku

w aktyw ach ogółem

100%

*

ogółem

aktywa

majątku

składniki

rzeczowe

U dział niem aterialnych składników

majątku w aktyw ach ogółem

100%

*

ogółem

aktywa

majątku

składniki

lne

niemateria

U dział majątku obrotow ego w aktyw ach

ogółem

100%

*

ogółem

aktywa

obrotowy

majątek

W skaźnik elastyczności majątku

100%

*

trwały

majątek

obrotowy

majątek

U dział zapasów w aktyw ach ogółem

100%

*

ogółem

aktywa

ogółem

zapasy

U dział należności w aktyw ach ogółem

100%

*

ogółem

aktywa

należności

U dział środków pieniężnych w aktyw ach

ogółem

100%

*

ogółem

aktywa

pieniężne

środki

U dział krótkoterm inow ych papierów

w artościow ych w aktyw ach ogółem

100%

*

ogółem

aktywa

e

wartościow

papiery

inowe

krótkoterm

WSKAŹNIKI WYPOSAŻENIA PRZEDSIĘBIORSTWA W KAPITAŁY

WŁASNE I OBCIĄŻENIA KAPITAŁAMI OBCYMI

NAZWA WSKAŹNIKA

SPOSÓB USTALANIA

Wyposażenie przedsiębiorstwa w

kapitał własny

100%

*

ogółem

pasywa

własny

kapitał

Obciążenie przedsiębiorstwa

zobowiązaniami długoterminowymi

100%

*

ogółem

pasywa

nowe