HES

Ekonomia w Ochronie Środowiska

METODY OCENY EFEKTYWNOŚCI

INWESTYCJI

mgr inż. Anna Rolewicz-Kalińska

Zakład Ochrony i Kształtowania Środowiska

METODY OCENY PROJEKTÓW W

EKONOMII ŚRODOWISKA

•

Analiza kosztów i korzyści (cost-benefit

analysis - CBA)

•

Analiza efektywności kosztowej (cost

effectiveness analysis – CEA)

•

Analiza ryzyka i korzyści (risk – benefit analysis

RBA)

•

Inne (Metody analizy wielokryterialnej, OOS,

metody złożone)

2

Analiza kosztów i korzyści

•

Wywodzi się z zasady kompensacji;

•

Estymujemy koszty (bezpośrednie i pośrednie)

oraz korzyści z projektu;

•

Bardzo ważnym elementem tej metody jest

przyjęcie odpowiedniej stopy dyskontowej

(obowiązująca na rynkach finansowych czy

społeczna?);

•

Jednak nie wszystkie straty mogą być

skompensowane…

3

Analiza efektywności kosztowej

•

Stosuje się ją, gdy nie można uzyskać danych o kosztach i

korzyściach w jednostkach pieniężnych;

•

Estymujemy koszty (bezpośrednie i pośrednie) natomiast

korzyści z projektu nie podlegają pieniężnej ocenie

wartościującej;

•

Wyznacza się jednostkowe koszty działań (korzyści);

•

Miernikami efektywności kosztowej są współczynniki

efektywności kosztowej (cost effectiveness ratio CER);

•

Stosuje się 2 podejścia:

– minimalizacja CER jako kosztu jednostkowego;

– stosuje się odwrotność CER – maksymalizacja efektów na

jednostkę poniesionych kosztów (effectiveness cost ratio

ECR).

4

Analiza kosztów i korzyści (CBA)

5

INWESTYCJA, CZYLI…

•

wydatki przedsiębiorstw na dobra, które mogą

być użyte do produkcji innych dóbr i usług;

•

proces wydatkowania środków na aktywa, z

których można oczekiwać dochodów

pieniężnych w późniejszym okresie- "efekt

korzyści odroczonych w czasie„.

6

PODZIAŁ INWESTYCJI

Z UWAGI NA CZAS REALIZACJI (UZYSKANIA ZYSKÓW)

•

inwestycje długoterminowe (ponad 1 rok)

–

nieruchomości

–

wartości niematerialne i prawne

–

długoterminowe aktywa finansowe

•

inwestycje krótkoterminowe (do 1 roku)

–

udziały i akcje (przeznaczone do zbycia w ciągu

roku)

7

PODZIAŁ INWESTYCJI

Z UWAGI NA PRZEDMIOT INWESTYCJI

•

Inwestycje materialne – dotyczące wydatków

na rzeczowy majątek przedsiębiorstwa;

•

Inwestycje kapitałowe – dotyczące zakupu

papierów wartościowych, lokat w funduszach

powierniczych, itp. (wydatki na aktywa

finansowe).

8

INWESTYCJE MATERIALNE

•

Odtwórcze: mające na celu odtworzenie

środków trwałych lub ich wymianę;

•

Oszczędnościowe: zmniejszenie kosztów;

•

Rozwojowe: rozwijanie istniejących

produktów, ekspansja na nowe rynki;

•

Obowiązkowe: dotyczące najczęściej

bezpieczeństwa pracy lub ochrony środowiska.

9

DECYZJE INWESTYCYJNE

•

odrzucenie lub akceptacja konkretnego projektu,

•

wybór określonego wariantu inwestycyjnego spośród

kilku konkurencyjnych prowadzących do tego samego

celu,

•

wybór najkorzystniejszego programu rozwoju

przedsiębiorstwa - zbiór najkorzystniejszych

przedsięwzięć rozwojowych,

10

PODZIAŁ INWESTYCJI

Z UWAGI NA ROZKŁAD NAKŁADÓW

•

Typowe;

•

Nietypowe;

•

Odwrotne do typowych.

11

TYPOWE

• Ponoszenie nakładów na początku projektu (I-rok,

kilka pierwszych lat)

0

1

2

…

1-t

t

-

+

+

+

+

+

12

NIETYPOWE

0

1

2

…

1-t

t

-

+

+

+/-

+

+

• Nietypowe-wymagają dalszych nakładów

inwestycyjnych

13

ODWROTNE DO TYPOWYCH

• Najpierw dodatnie przepływy, a później ponoszone

są koszty

0

1

2

…

1-t

t

+

+

+

+/-

-

-

14

ETAPY OCENY EFEKTYWNOŚCI

INWESTYCJI

•

Określenie czasu trwania projektu (t);

•

Oszacowanie wydatków inwestycyjnych (CF

-

) oraz

oczekiwanych przepływów pieniężnych

wynikających z projektu (CF

+

);

•

Stworzenie planu finansowego przedsięwzięcia

•

Określenie stopy dyskontowej (k=WACC);

•

Obliczenie mierników oceny efektywności

inwestycji (PP, DPP, PI, NPV, IRR, MNPV, MIRR);

•

Analiza wrażliwości mierników efektywności

inwestycji na zmianę istotnych parametrów.

15

PRZEPŁYWY W PROJEKCIE

(Cash Flows- CF)

•

Dochód może być określany za pomocą

różnych kategorii:

– zysk brutto (zysk przed opodatkowaniem),

– zysk netto (zysk po opodatkowaniu i

obowiązkowych odpisach),

– zysk netto + odsetki od kredytu,

– zysk netto + amortyzacja,

– zysk netto + amortyzacja + odsetki od kredytu

16

PRZEPŁYWY W PROJEKCIE

(Cash Flows- CF)

•

Amortyzacja wykazywana jest w rachunku

wyników, nie stanowi jednak wydatku

produkcyjnego a inwestycyjny (w okresie

budowy), stąd też pozycja amortyzacja musi

zostać dodana do zysku netto po opodatkowaniu;

•

Koszty finansowe (odsetki) są wliczane do

wydatków pieniężnych. W obliczeniach

zdyskontowanych strumieni pieniężnych są one

jednak pomijane, gdyż stanowią dochód

generowany przez zainwestowany kapitał i

znajdują odzwierciedlenie w stopie dyskontowej.

17

STOPA DYSKONTOWA

•

Najczęściej za stopę dyskontową przyjmowany jest

koszt kapitału zaangażowanego w projekt;

•

Koszt kapitału to średnia stopa zwrotu jaką firma musi

zaoferować dostarczycielom kapitału (właściciele i

wierzyciele);

•

Zastosowanie każdego ze składników kapitału wiąże się

z pewnymi kosztami (odsetki od kredytu, wypłacenie

dywidendy z akcji, koszt utraconych korzyści);

•

Stopa zwrotu z alternatywnego zastosowania kapitału –

koszt utraconych korzyści. Jest to dochód alternatywny

możliwy do osiągnięcia przez inwestora w przypadku

gdyby ulokował kapitał w inne przedsięwzięcie o

podobnym stopniu ryzyka

18

KOSZT KAPITAŁU

•

Źródła kapitału

– wkłady właścicieli, wspólników

– wpłaty udziałowców, akcjonariuszy

– pożyczki, kredyty

– obligacje, akcje

– leasing, faktoring

– subwencje, dotacje, fundusze UE

– itp.

19

KOSZT KAPITAŁU

k=WACC

•

WACC (Weighted Average Cost of Capital) –

średni koszt zaangażowanych w projekt

składników kapitału pochodzących z różnych

źródeł, ważony ich udziałem w

zaangażowanym kapitale ogółem.

gdzie:

w

i

- udział danego składnika kapitału

k

i

-koszt danego składnika kapitału

20

n

i

i

i

k

w

WACC

1

OKRES ZWROTU

(Payback Period –PP)

• Oczekiwana liczba lat potrzebna do całkowitej

spłaty poniesionych nakładów inwestycyjnych

.

gdzie:

21

RPPN – rok poprzedzający pokrycie nakładów

KBDS– kwota brakująca do spłaty na początku roku pokrycia

CFwRP – przepływy pieniężne w roku pokrycia

CFwRP

KBDS

RPPN

PP

ZDYSKONTOWANY OKRES ZWROTU

(Discount Payback Period –DPP)

•

Czas wymagany do pokrycia poniesionych

nakładów inwestycyjnych zdyskontowanymi

wpływami z tytułu realizacji projektu;

•

Stopą dyskonta jest koszt kapitału.

gdzie:

22

DCFwRP

KBDS

RPPN

DPP

RPPN – rok poprzedzający pokrycie nakładów

KBDS– kwota brakująca do spłaty na początku roku

pokrycia

DCFwRP – zdyskontowane przepływy pieniężne w roku

pokrycia

ZALETY I WADY

•

Zalety

– prostota i łatwość obliczeń

– szybkość decyzji

•

Wady

– nieuwzględnianie zmiany wartości pieniądza w

czasie (PP)

– nieuwzględnianie dalszych przepływów

pieniężnych

23

WSPÓŁCZYNNIK RENTOWNOŚCI

(Profitability Index-PI)

• Wskazuje ile na każdą złotówkę nakładów inwestycyjnych

przypada przepływów dodatnich;

gdzie:

n- czas trwania projektu

k- koszt kapitału

CF

t

+

- dodatnie przepływy pieniężne

CF

t

+

- nakłady inwestycyjne

24

n

t

t

t

n

t

t

t

k

CF

k

CF

PI

0

1

)

1

(

)

1

(

WSPÓŁCZYNNIK RENTOWNOŚCI

(Profitability Index-PI)

25

•

jeżeli PI > 1,

inwestycję można przyjąć, oznacza to, że dzięki realizacji projektu nie

tylko pokryty został koszt kapitału, ale uzyskano dodatkową premię,

dzięki której wzrasta wartość firmy realizującej projekt;

•

jeżeli PI < 1,

odrzucić projekt, jeżeli wskaźnik zyskowności ma wartość mniejszą od

1, oznacza to, że nie został pokryty koszt kapitału, zaś realizacja

projektu prowadzi do zmniejszenia wartości przedsiębiorstwa;

•

jeżeli PI = 1,

inwestycję można zaakceptować, gdyż koszt kapitału został pokryty, nie

uzyskano jednakże dodatkowej premii. Jeżeli stopa dyskontowa

przyjęta została jako koszt utraconych korzyści, wówczas można

stwierdzić, że projekt rozpatrywany i projekt alternatywny przynoszą

takie same korzyści.

ZALETY I WADY (PI)

•

Zawiera informacje dotyczące marginesu

bezpieczeństwa, czyli o ile mogą zmienić się

przepływy nim projekt stanie się

nierentowny

Margines_bezpieczeństwa= (PI-1)/PI*100 [%]

•

Jest miernikiem uzupełniającym w stosunku

do NPV

•

Bezpośrednio zależy od wysokości stopy

dyskonta

•

Nie nadaje się do wyboru jednego z

projektów

•

Może być stosowany w analizie przyjąć, czy

odrzucić

26

WARTOŚĆ OBECNA NETTO

(Net Present Value -NPV)

n

t

t

t

n

n

k

CF

CF

NPV

k

CF

k

CF

k

CF

CF

NPV

1

0

2

2

1

1

0

1

1

...

1

1

27

•Różnica pomiędzy zdyskontowanymi wpływami a

wydatkami związanymi z przedsięwzięciem, w

pewnym horyzoncie czasu. Przepływy pieniężne

dyskontowane są na moment początkowy

przedsięwzięcia.

n- czas trwania projektu

k- koszt kapitału

CF

t

+

- dodatnie przepływy pieniężne

CF

t

-

- nakłady inwestycyjne

WARTOŚĆ OBECNA NETTO

(Net Present Value -NPV)

•

JEŻELI NPV > 0 inwestycję należy zaakceptować gdyż:

– zdyskontowane przepływy pieniężne netto przewyższają zdyskontowaną wartość

nakładów,

– jeżeli k jest kosztem kapitału: przepływy pieniężne z tej inwestycji wystarczą na

pokrycie kosztu kapitału oraz zapewnią uzyskanie dodatkowej premii,

– jeżeli k jest kosztem alternatywnym: Przepływy zapewniają osiągnięcie wyższej stopy

zwrotu niż w inwestycji alternatywnej.

•

JEŻELI NPV < 0 inwestycję należy odrzucić gdyż:

– zdyskontowane przepływy pieniężne netto są niższe od zdyskontowanej wartość

nakładów

– jeżeli k jest kosztem kapitału: przepływy pieniężne z tej inwestycji nie wystarczą na

pokrycie kosztu kapitału,

– jeżeli k jest kosztem alternatywnym: projekt jest mniej korzystny od alternatywnego.

•

JEŻELI NPV = 0 inwestycję można zaakceptować gdyż:

– zdyskontowane przepływy pieniężne netto są równe zdyskontowanej wartości

nakładów

– jeżeli k jest kosztem kapitału: koszt kapitału został pokryty, nie uzyskano jednak

dodatkowej premii,

– jeżeli k jest kosztem alternatywnym: projekt rozpatrywany i projekt alternatywny

przynoszą takie same korzyści.

28

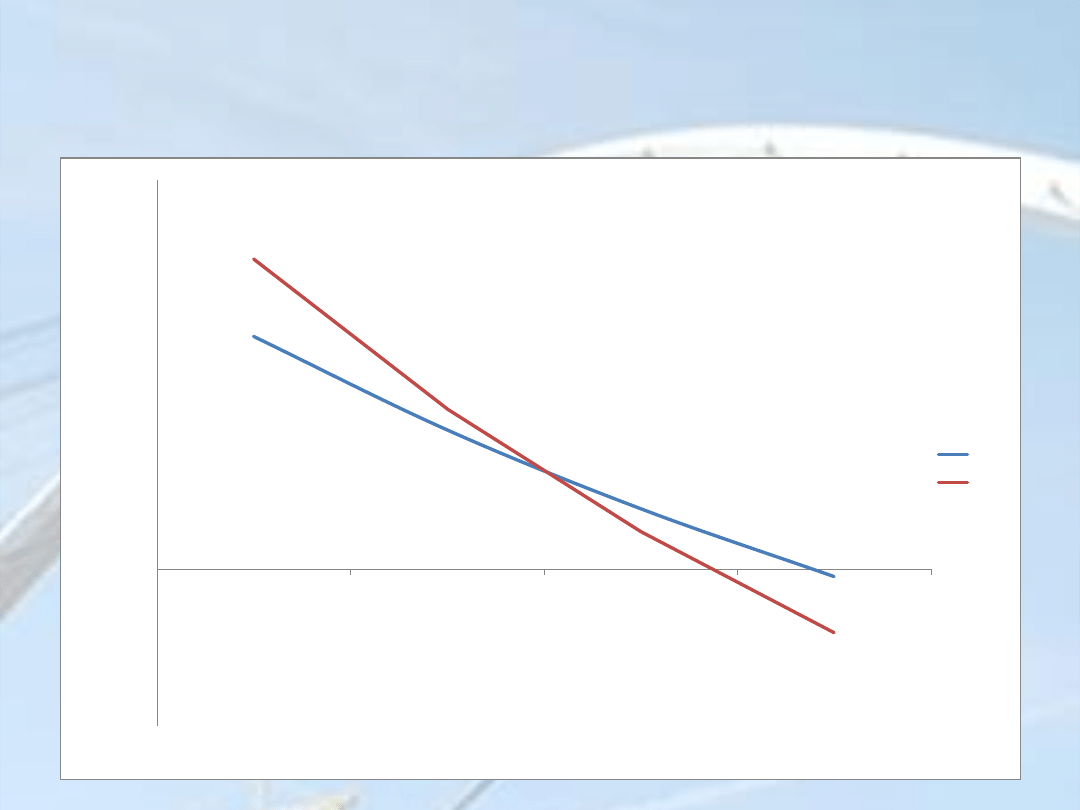

Krzywa NPV

-200

-100

0

100

200

300

400

500

0

5

10

15

N

P

V

k [%]

NPVA

NPVB

29

ZALETY NPV

•

Jest nadrzędnym narzędziem oceny projektów (nie ma

znaczenia jaki projekt)

•

Nadaje się do oceny projektów nietypowych

•

Uwzględnia zmianę wartości pieniądza w czasie

•

Spełnia zasadę addytywności NPV

A+B

=NPV

A

+NPV

B

•

Spełnia zasadę multiplikatywności NPV

AxC

=CxNPV

A

•

Analizuje projekt w całym czasie trwania

•

Nie jest wrażliwe na rodzaj projektu-zawsze daje

odpowiedź, który lepszy

30

WADY NPV

•

Wartość NPV zależy od doboru stopy dyskontowej

•

Zakłada stałość stopy dyskontowej w całym cyklu

życia przedsięwzięci inwestycyjnego

•

Jest silnie uzależniona od rozkładu przepływów

pieniężnych w czasie (ta sama suma przepływów, ale

inaczej rozłożona w czasie daje inne NPV)

•

Nie dostarcza informacji o ryzyku związanym z

kosztem kapitału

•

NPV nie informuje o rentowności inwestycji.

•

Nie powinna być stosowana do oceny projektów

niezależnych- mały projekt zawsze wypadnie gorzej

•

W przypadku NPV zakłada się reinwestowanie po

stopie równej przyjętej stopie dyskontowej –

najczęściej po koszcie kapitału.

31

WEWNĘTRZNA STOPA ZWROTU

(Internal Rate of Return -IRR)

•

Wewnętrzna stopa zwrotu to taka wartość stopy dyskontowej, dla

której NPV = 0

•

IRR > k

można zaakceptować inwestycję; wewnętrzna stopa zwrotu jest

wyższa od kosztu kapitału (lub od kosztu utraconych korzyści)

•

IRR < k

inwestycję należy odrzucić; wewnętrzna stopa zwrotu jest niższa od

kosztu kapitału (lub od kosztu utraconych korzyści)

•

IRR =k

wówczas projekt może zostać zaakceptowany, gdyż koszt kapitału

został pokryty (projekt rozpatrywany i projekt alternatywny przynoszą

takie same korzyści)

32

n

t

t

t

IRR

CF

NPV

0

0

1

ZALETY IRR

•

Nie zależy od stopy dyskonta

•

Umożliwia uwzględnienie ryzyka w

rozważaniach dotyczących efektywności

inwestycji

•

Spełnia zasadę multiplikatywności-

przemnożenie przepływów przez jakąś wartość

nie spowoduje zmiany IRR

•

Nadaje się do oceny projektów

podejmowanych w tej samej branży

33

WADY IRR

•

Nie nadaje się do oceny projektów które

wykazują więcej niż jedna stopę zwrotu

•

Nie spełnia zasady addytywności

•

Raczej nie powinna być stosowana do oceny

projektów wykluczających się i o różnych

nakładach, gdyż nie odzwierciedla różnic w

rozmiarach inwestycji (trudność w

uszeregowaniu przedsięwzięć)

34

ZMODYFIKOWANA WARTOŚĆ

OBECNA NETTO

(MNPV)

•

Opiera się na założeniu, że generowane przez

projekt przepływy są reinwestowane wg stopy

innej niż stopa dyskonta;

•

Najpierw kapitalizujemy dodatnie przepływy

pieniężne, a dopiero potem całą kwotę

dyskontujemy

•

Stosujemy dodatkowy wskaźnik- stopę

reinwestycji „re”

35

ZMODYFIKOWANA WARTOŚĆ

OBECNA NETTO

(MNPV)

36

n

t

n

t

n

t

k

re

CF

CF

MNPV

1

1

)

1

(

0

n- czas trwania projektu

k- koszt kapitału

re-stopa reinwestycji

CF

t

+

- dodatnie przepływy pieniężne

CF

t

-

- nakłady inwestycyjne

ZMODYFIKOWANA WARTOŚĆ

OBECNA NETTO

(MNPV)

•

Założenie, że re≠k sprawia, że MNPV jest

lepszym kryterium oceny efektywności

inwestycji niż NPV liczone tradycyjnie

•

Jeżeli

re>k NPV< MNPV

re<k NPV>MNPV

37

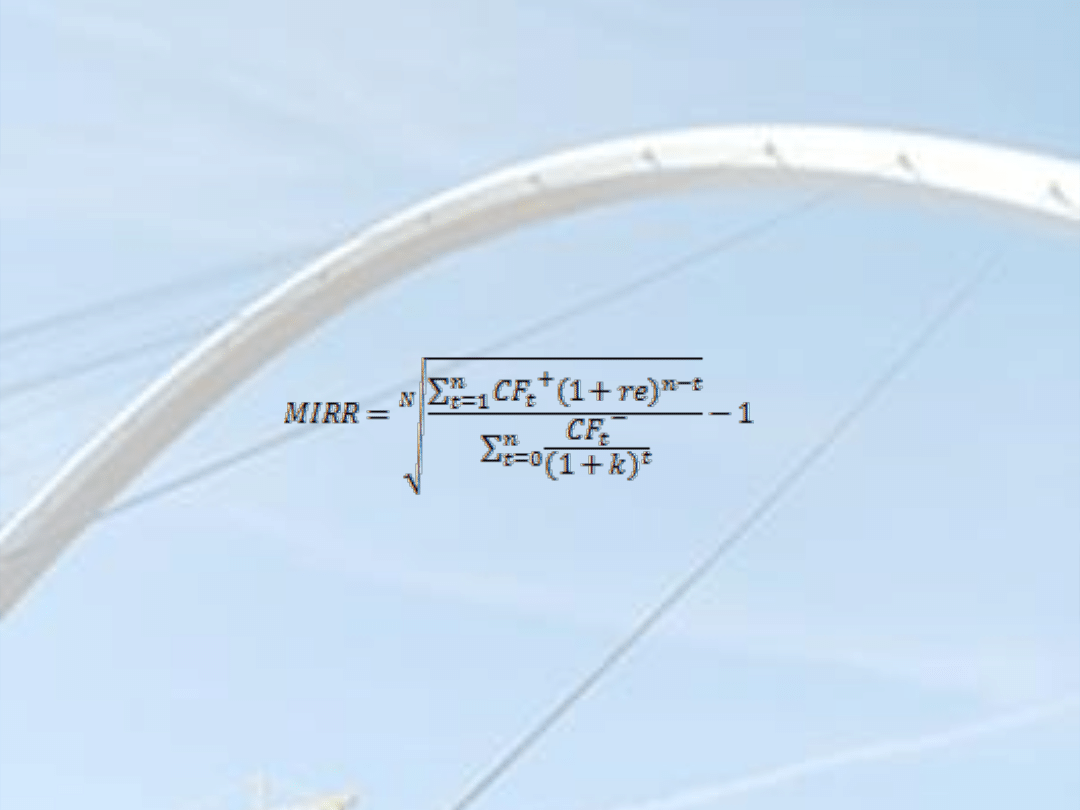

ZMODYFIKOWANA WEWNĘTRZNA

STOPA ZWROTU

(MIRR)

•

MIRR jest to stopa dyskontowa, dla której (zdyskontowana)

wartość końcowa inwestycji jest równa zaktualizowanej

wartości nakładów inwestycyjnych na projekt

n- czas trwania projektu

k- koszt kapitału

re-stopa reinwestycji

CF

t

+

- dodatnie przepływy pieniężne

CF

t

-

- nakłady inwestycyjne

38

-1

ZMODYFIKOWANA WEWNĘTRZNA

STOPA ZWROTU

(MIRR)

•

W porównaniu do modyfikacja polega na tym, że

nie dyskontujemy od razu dodatnich przepływów

pieniężnych, ale obliczamy ich wartość przyszłą

wg stopy reinwestycji, która to wartość (jako

suma) dopiero jest dyskontowana do momentu

bieżącego przy użyciu właściwej dla projektu

stopy dyskontowej

•

Jeżeli:

MIRR>k MNPV>0

MIRR<k MNPV<0

39

HES

Ekonomia w Ochronie Środowiska

METODY OCENY EFEKTYWNOŚCI

INWESTYCJI

mgr inż. Anna Rolewicz-Kalińska

Zakład Ochrony i Kształtowania Środowiska

Wyszukiwarka

Podobne podstrony:

hes w1

Farmakologia pokazy, Podstawy Farmakologii Ogólnej (W1)

W1 wprow

Przygotowanie PRODUKCJI 2009 w1

w1 czym jest psychologia

PD W1 Wprowadzenie do PD(2010 10 02) 1 1

wde w1

Finanse W1

W1 ZLO

AM1 2005 W1

w1

SP dzienni w1

więcej podobnych podstron