Spis treści

Ogólna charakterystyka spółki

1.1. Ogólne informacje o spółce

Pełna nazwa (firma): „Computer Service Support” Spółka Akcyjna

Skrót firmy: „Computer Service Support” S.A.

Siedziba spółki: ul. Jagiellońska 78 03-301 Warszawa

Statystyczny numer identyfikacyjny REGON: 012796515

Numer identyfikacji podatkowej NIP: 524-00-14-518

1.2. Forma prawna spółki

Spółka akcyjna posiadająca osobowość prawną zgodnie z prawem polskim. Spółka działa na podstawie kodeksu handlowego oraz innych powszechnie obowiązujących przepisów prawa, a także na podstawie Statutu i wydanych na podstawie Statutu wewnętrznych regulaminów Spółki.

Postanowieniem z dnia 27 października 1997 roku Sąd Rejonowy dla m st. Warszawy Wydział XVI Gospodarczy wpisał do rejestru handlowego w Dziale B pod numerem 51891 spółkę pod firmą „Computer Service Support” S.A.

1.3. Historia spółki

Spółka została zawiązana w formie spółki z ograniczoną odpowiedzialnością aktem notarialnym z dnia 27 listopada 1993 r. , Repetytorium A/3324/93. W dniu 23 listopada 1993 r. spółka „Computer Service Support” z.o.o. została wpisana do rejestru handlowego prowadzonego przez sąd rejonowy dla m. s. Warszawy w Dziale B pod numerem 38691. Założycielami spółki byli: A. Poślednik (10 udziałów), K. Poszepczyński (10 udziałów), A. Kryzar (10 udziałów), S. Michalak (10 udziałów).

Na podstawie uchwały nr 1 z dnia 1 października 1997 Nadzwyczajnego Zgromadzenia Wspólników przekształcono spółkę „Computer Service Support” z.o.o. w spółkę „Computer Service Support”S.A. Postanowieniem z dnia 27 października 1997 roku Sąd Rejonowy dla m st. Warszawy Wydział XVI Gospodarczy wpisał do rejestru handlowego w Dziale B pod numerem 51891 spółkę pod firmą „Computer Service Support” S.A.

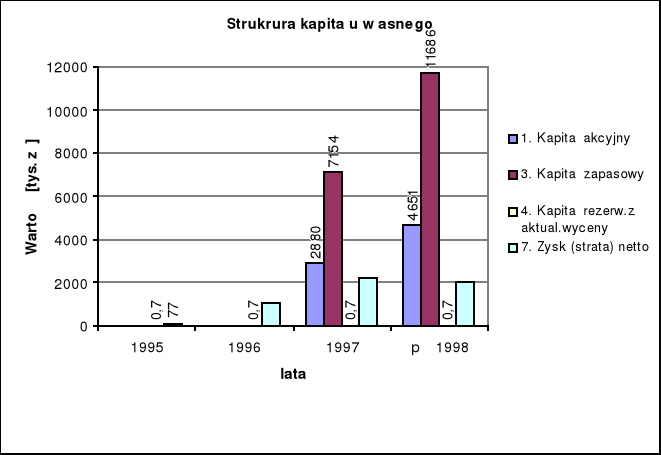

1.4 Kapitał własny Spółki

1.4.1.Wysokość i struktura kapitału własnego Spółki

Na dzień 31 grudnia 1997 roku kapitał własny Spółki wynosił 12230,9 tys. zł., a na dzień

30 czerwca 1998 roku - 18347,7 tyś. zł.

Tabela.1. Kapitał własny Spółki (w tys. zł)

Wyszczególnienie |

31.12.1997 |

30.06.1998 |

Kapitał akcyjny |

2880,00 PLN |

4650,8 PLN |

Kapitał zapasowy |

7154,4 PLN |

11685,8 PLN |

Kapitał rezerwowe ( fundusze) z aktualizacji wyceny |

0,7 PLN |

0,7 PLN |

Wynik finansowy netto roku obrotowego |

2195,8 PLN |

2010,4 PLN |

Razem kapitał własny |

12230,9 PLN |

18347,7 PLN |

Zasady tworzenia kapitałów

Źródłem kapitału akcyjnego są wpłaty wniesione przez akcjonariuszy w wysokości wartości nominalnej akcji. Kapitał zapasowy - jest tworzony z odpisów zysku do podziału oraz z nadwyżki uzyskanej w wyniku sprzedaży akcji własnych powyżej ich wartości nominalnej ( tzw. Agio). Jest przeznaczony na pokrycie strat bilansowych jakie mogą powstać z działalności Spółki oraz na uzupełnienie kapitału akcyjnego. Na mocy uchwały Walnego Zgromadzenia mogą być tworzone i wykorzystane kapitały rezerwowe ( fundusze) oraz inne fundusze celowe na pokrycie szczególnych strat lub wydatków.

Kapitał akcyjny

Kapitał akcyjny Spółki wynosi 4650800 PLN i dzieli się na:

2000000 akcji serii A imiennych, nie uprzywilejowanych, założycielskich o wartości nominalnej 1,40 PLN

880000 akcji serii B na okaziciela, nie uprzywilejowanych o wartości nominalnej 1,40 PLN

350000 akcji serii C na okaziciela, nie uprzywilejowanych, imiennych o wartości nominalnej 1,40 PLN

92000 akcji serii D nie uprzywilejowanych, imiennych o wartości nominalnej 1,40 PLN

Zmiany kapitału spółki „Computer Service Support” z.o.o. w latach 1993-1997.

Na dzień zawiązania Spółki kapitał zakładowy wynosił 40.000.000 PLZ i dzielił się na 40 równych i niepodzielnych udziałów o wartości nominalnej 1.000.000PLZ.

Na podstawie uchwały Nadzwyczajnego Zgromadzenia Wspólników z dnia 14 grudnia 1994 roku kapitał został podwyższony do kwoty 1.000.000.000 PLZ i dzielił się na 960 udziałów.

Na podstawie uchwały Nadzwyczajnego Zgromadzenia Wspólników z dnia 9 stycznia 1996 roku kapitał zakładowy został podwyższony do kwoty 200.000 PLN i dzielił się na 2.000 udziałów.

Na podstawie uchwały Nadzwyczajnego Zgromadzenia Wspólników z dnia 30 października 1996 roku kapitał zakładowy został podwyższony do kwoty 500.000 PLN i dzielił się na 3.000 udziałów.

Na podstawie uchwały Nadzwyczajnego Zgromadzenia Wspólników z dnia 30 maja 1997 roku kapitał zakładowy został podwyższony do kwoty 1.000.000 PLN i dzielił się na 5.000 udziałów.

Zmiany kapitału spółki „Computer Service Support” S.A. w latach 1997-1998.

Na dzień zawiązania Spółki kapitał akcyjny wynosił 2.000.000 PLN i dzielił się na 2.000.000 akcji o wartości nominalnej 1 PLN.

Na podstawie uchwały Nadzwyczajnego Walnego Zgromadzenia z dnia 5 listopada 1997 roku kapitał akcyjny został podwyższony do kwoty 2.880.000 PLN w drodze emisji 880.000 akcji serii B skierowanej do inwestorów finansowych. Wszystkie akcje serii zostały w pełni opłacone gotówką.

Na podstawie uchwały Nadzwyczajnego Walnego Zgromadzenia z dnia 1 kwietnia 1998 roku kapitał akcyjny został podwyższony do kwoty 3.230.000 PLN w drodze emisji 350.000 akcji serii C skierowanej do inwestorów finansowych. Wszystkie akcje serii zostały w pełni opłacone gotówką.

Na podstawie uchwały Nadzwyczajnego Walnego Zgromadzenia z dnia 8 czerwca 1998 roku kapitał akcyjny został podwyższony do kwoty 3.322.000 PLN w drodze emisji 92.000 akcji serii D. Wszystkie akcje serii zostały w pełni opłacone gotówką.

Na podstawie uchwały Nadzwyczajnego Walnego Zgromadzenia z dnia 16 czerwca 1998 roku kapitał akcyjny został podwyższony do kwoty 4.650.800 PLN w drodze podwyższenia wartości nominalnej akcji do kwoty 1,40 PLN.

Tabela.2.Główni akcjonariusze

Lp. |

Akcjonariusz |

Liczba posiadanych akcji |

1 |

K. Peszepczyński |

582.000 |

2 |

E. Poszepczyńska |

581.800 |

3 |

A. Wysocki |

581.800 |

4 |

Pierwszy Polski Fundusz Rozwoju - PBR SP.z.o.o. |

580.000 |

5 |

A. Woźniakowski |

254.000 |

Działalność gospodarcza podmiotu

2.1. Podstawowe produkty

Główny obszar działalności „Computer Service Support” S.A. stanowi sprzedaż myśli technicznej, szerokiej gamy usług oraz części i podzespołów do ich realizacji.

Oferta „Computer Service Support” S.A. obejmuje w szczególności:

prowadzenie serwisu gwarancyjnego i pogwarancyjnego sprzętu komputerowego i telekomunikacyjnego w skali ogólnopolskiej dla producentów

rozszerzone usługi serwisowe (rozszerzony serwis gwarancyjny, transport i instalacja sprzętu)

usługi zaawansowane („hot line” i zdalne wsparcie techniczne, administrowanie systemami)

projektowanie i wykonywanie sieci rozległych oraz systemów okablowania strukturalnego

zarządzanie projektami

2.2. Główne rynki zbytu

Potencjalnym odbiorcom usług jest każda z działających na rynku firm komputerowych oraz dowolny użytkownik końcowy. Obecnie spółka działa na terytorium Rzeczypospolitej Polskiej. Odbiorców usług i towarów można podzielić na:

producenci sprzętu komputerowego i dostawcy systemów

firmy komputerowe

użytkownicy końcowi

Tabela. 3. Struktura odbiorców usług „Computer Service Support” S.A. w 1997 roku

Lp. |

ODBIORCA |

UDZIAŁ W RYNKU ODBIORCÓW [%] |

1 |

Administracja |

40 |

2 |

Przedstawicielstwa |

15 |

3 |

Przemysł |

10 |

4 |

Inne |

32 |

2.3. Wartość sprzedaży z podziałem na rodzaje działalności i kierunki sprzedaży

Tabela.4. Wartość oraz struktura sprzedaży w latach 1995 - 1997 w tys. PLN z podziałem na rodzaje działalności

RODZAJE DZIAŁALNOŚCI |

WARTOŚĆ [tys.]

|

STRUKTURA [%] |

||||

Rok |

1995 |

1996 |

1997 |

1995 |

1996 |

1997 |

Sprzedaż towarów |

1.474,6 |

7.254,6 |

14.911,6 |

95,3 |

86,7 |

75,6 |

Sprzedaż usług |

73,1 |

1.111,9 |

4.822,9 |

4,7 |

13,3 |

24,4 |

Razem |

1547,7 |

8.366,5 |

19.734,9 |

100 |

100 |

100 |

Tabela.5. Wartość oraz struktura sprzedaży zagranicznej Spółki w latach 1995 - 1997 w tys. PLN z podziałem na rodzaje działalności

KRAJ |

CZĘŚCI [%]

|

USŁUGI[%] |

||||

|

1995 |

1996 |

1997 |

1995 |

1996 |

1997 |

Niemcy |

72 |

- |

10 |

- |

13 |

11,8 |

Wielka Brytania |

- |

- |

28 |

- |

- |

7 |

Irlandia |

- |

77 |

38 |

- |

- |

- |

Francja |

- |

- |

- |

-- |

- |

0,2 |

Stany Zjadnoczone |

- |

- |

- |

28 |

10 |

5 |

2.4.Koszty wytworzenia produktów

Koszty w układzie rodzajowym.

Tabela 6. Rodzajowy układ kosztów w poszczególnych latach w tys. zł.

Wyszczegó- lnienie |

1995 |

1996 |

1997 |

30.06.1998 |

dynamika zmian 1995 =100

|

dynamika zmian rok popr.=100

|

||||||

|

Wielkość |

Udział [%] |

Wielkość |

Udział [%] |

Wielkość |

Udział [%] |

Wielkość |

Udział [%] |

1996 |

1997 |

1998 |

1998 |

Zużycie materiałów i energii |

261 |

18,4 |

1273,2 |

21,9 |

4380,5 |

37,6 |

2359,1 |

31,6 |

487 |

1678 |

903 |

31,9 |

Usługi obce |

373,8 |

26,3 |

3083,6 |

53,1 |

4552,4 |

39 |

2431,3 |

32,6 |

826 |

1220 |

651 |

53,4 |

Wynagrodzenia |

418,9 |

29,4 |

740,2 |

12,7 |

1310,6 |

11,2 |

1244,7 |

16,7 |

177 |

313 |

297 |

94,9 |

Świadczenia na rzecz pracownik |

138,9 |

9,7 |

353,5 |

6 |

647 |

5,6 |

562,6 |

7,5 |

255 |

468 |

407 |

86,8 |

Amortyzacja |

102,2 |

7,1 |

195,5 |

3,4 |

444 |

3,8 |

146,5 |

2 |

191 |

435 |

143 |

32,8 |

Podatki i opłaty |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

Pozostałe |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

Koszt sprzedaży |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

Koszt ogólnego zarządu |

122,6 |

8,6 |

159,9 |

2,7 |

317,3 |

2,7 |

716,5 |

9,6 |

130 |

259 |

586 |

225 |

Koszty ogółem |

1417,4 |

100 |

5805,9 |

100 |

11650 |

100 |

7460,7 |

100 |

409 |

822 |

526 |

64 |

Koszty rodzajowe - wytworzenia sprzedanych towarów i produktów to zarówno koszty poniesione w procesie produkcyjnym jak również związane ze sprzedażą. Największy udział w wytworzeniu produktów stanowią:

usługi obce 53%-26%,

zużycie materiałów i energii - 18%-37%

Koszty w ujęci rodzajowym wykazują tendencję wzrostową (pomijając niepełny okres obliczeniowy).

Koszty w układzie kalkulacyjnym

Tabela 7. Kalkulacyjny układ kosztów w poszczególnych latach w tys. zł.

Koszty w ujęciu kalkula cyjnym |

1995 |

1996 |

1997 |

30.06.1998 |

dynamika zmian 1995 =100

|

dynamika zmian rok popr.=100

|

||||||

|

Wielkość |

Udział [%] |

Wielkość |

Udział [%] |

Wielkość |

Udział [%] |

Wielkość |

Udział [%] |

1996 |

1997 |

1998 |

1998 |

I. Koszty sprzedanych towarów i produktów |

1260,9 |

47,65 |

6498,9 |

49,4 |

16011,7 |

49,5 |

10945,2 |

48,4 |

515 |

1270 |

868 |

68 |

1.Wartość sprzedanych towarów i materiałów |

59,5 |

2,25 |

899,8 |

6,8 |

4641,8 |

14,3 |

4026,3 |

17,8 |

1523 |

7866 |

6823 |

86 |

2.Koszt wytworzenia sprzedanych produktów |

1201,4 |

45,4 |

5599,1 |

42,5 |

11369,9 |

35,1 |

6918,9 |

30,6 |

466 |

946 |

576 |

60 |

II. Koszty sprzedaży |

- |

- |

- |

- |

- |

- |

- |

- |

-- |

- |

- |

- |

III. Koszty ogólnego zarządu |

122,6 |

4,63 |

159,9 |

1,2 |

317,3 |

0,98 |

716,5 |

3,2 |

130 |

259 |

586 |

225 |

Koszty razem |

2644,4 |

100 |

13157,7 |

100 |

32340,7 |

100 |

22607 |

100 |

497 |

1223 |

8550 |

70 |

Wśród kosztów w układzie kalkulacyjnym największą rolę odgrywały koszty sprzedanych towarów i produktów, w tym koszt wytworzenia sprzedanych produktów. Koszty wytworzenia sprzedanych towarów i produktów wyniosły w roku 1997r. 16011 tys.zł., co oznacza wzrost o 1270 % w porównaniu z rokiem 1995.

2.5.Struktura zatrudnienia

Zgodnie ze stanem na dzień 31 grudnia 1997 roku w spółce zatrudnionych było 87 osób.

Tabela.8. Strukturę zatrudnienia według głównych oddziałów.

Dział |

Liczba osób |

Udział w % |

||||

|

1995 |

1996 |

1997 |

1995 |

1996 |

1997 |

Zarząd |

1 |

1 |

1 |

4,5 |

2,7 |

1,1 |

Pełnomocnik ds. Jakości |

1 |

1 |

1 |

4,5 |

2,7 |

1,1 |

Pion finansowy |

1 |

2 |

6 |

4,5 |

5,4 |

6,9 |

Pion handlowy |

2 |

2 |

7 |

9,1 |

5,4 |

8,0 |

Pion logistyki |

2 |

6 |

12 |

9,1 |

16,2 |

13,8 |

Pion inwestycji |

3 |

4 |

6 |

13,6 |

10,8 |

6,9 |

Pion techniczny |

12 |

21 |

34 |

54,5 |

56,8 |

39,1 |

Pion napraw |

0 |

0 |

20 |

0 |

0 |

23,0 |

Razem |

22 |

37 |

87 |

100 |

100 |

100 |

Największy odsetek -jeżeli chodzi o przygotowania zawodowe, stanowią pracownicy w wieku średnim. Wynika to z polityki zatrudniania młodej i dynamicznej kadry oraz z zatrudniania kadry o wysokich kwalifikacjach i doświadczeniu. Odsetek pracowników w wieku od 25do 45 lat wynosi 40,2%.

3. Bilans przedsiębiorstwa i jego analiza

Bilans - to dwustronne zestawienie majątku przedsiębiorstwa oraz kapitałów z których ten majątek był sfinansowany. Jest on sporządzany na określony moment bilansowy. Bilans zamknięcia dla mijającego roku obrotowego jest jednocześnie bilansem otwarcia dla nowego roku. Bilans stanowi statyczne ujęcie zasobów majątkowych obejmujących rzeczowe oraz pieniężne składniki a także źródła pochodzenia tych zasobów.

Tabela 9. BILANS (w tys. PLN)

|

Nota |

31.12.95 |

31.12.96 |

31.12.97 |

30.06.98 |

A. AKTYWA |

|

|

|

|

|

I. Majątek trwały |

|

235,1 |

403,3 |

1.081,6 |

3.267,5 |

1. Wartości niematerialne i prawne |

1 |

3,4 |

9,4 |

20,9 |

135,2 |

2. Rzeczowy majątek trwały |

2 |

231,7 |

393,9 |

954,7 |

2.314,1 |

3. Finansowy majątek trwały |

3 |

- |

- |

106,0 |

818,2 |

4. Należności długoterminowe |

4 |

- |

- |

- |

- |

II. Majątek obrotowy |

|

262,2 |

3.688,0 |

16.295,4 |

19.838,1 |

1. Zapasy |

5 |

21,5 |

716,5 |

2.493.3 |

3.799,2 |

2. Należności |

6 |

227,4 |

2.958,6 |

6.623,6 |

10.455,6 |

3. Papiery wartościowe przeznaczone do obrotu |

7 |

- |

- |

1.500,0 |

2.923,1 |

4. Środki pieniężne |

8 |

13,3 |

12,9 |

5.678,5 |

2.660,2 |

III. Rozliczenia między okresowe |

9 |

4,5 |

16,0 |

175,3 |

165,1 |

A k t y w a r a z e m |

|

501,8 |

4.107,3 |

17.552,3 |

23.270,7 |

|

|

|

|

|

|

B. PASYWA |

|

|

|

|

|

I. Kapitał własny |

|

199,1 |

1.610,1 |

12.230,9 |

18.347,7 |

1. Kapitał akcyjny |

10 |

- |

- |

2.880,0 |

4.650,8 |

2. Kapitał zakładowy |

10 |

100 |

500 |

- |

- |

3. Należne wpłaty na poczet kapitału |

|

- |

- |

- |

- |

4. Kapitał zapasowy |

11 |

- |

- |

7.154,4 |

11.685,8 |

5. Kapitał rezerwowy z aktualizacji wyceny |

12 |

0,7 |

0,7 |

0,7 |

0,7 |

6. Pozostałe kapitały rezerwowe |

13 |

21,7 |

98,4 |

- |

- |

7. Ni e podzielony zysk(strata) z lat ubiegłych |

14 |

- |

- |

- |

- |

8. Zysk (strata) netto bieżącego roku obrotowego |

|

76,7 |

1.011,0 |

2.195,8 |

2.010,4 |

II. Rezerwy |

15 |

- |

19,7 |

51,7 |

36,5 |

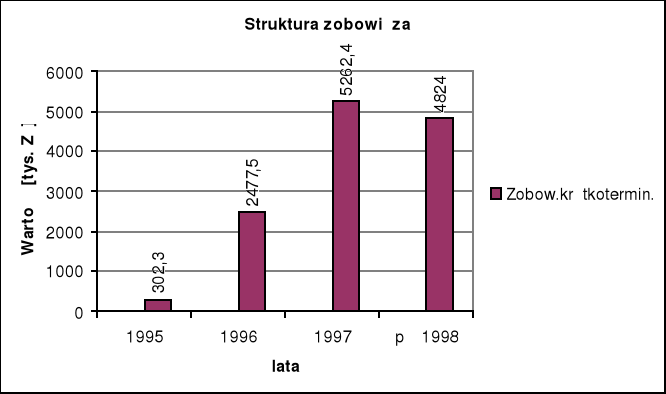

III. Zobowiązania |

|

302,3 |

2.477,5 |

5.262,4 |

4.824,0 |

1. Zobowiązania długoterminowe |

16 |

- |

- |

- |

- |

2. Zobowiązania krótkoterminowe |

17 |

302,3 |

2.477,5 |

5.262,4 |

4.824,0 |

VI. Rozliczenia między okresowe i przychody przyszłych okresów |

18 |

0,4 |

- |

7,3 |

62,5 |

P a s y w a r a z e m |

|

501,8 |

4.107,3 |

17.552,3 |

23.270,7 |

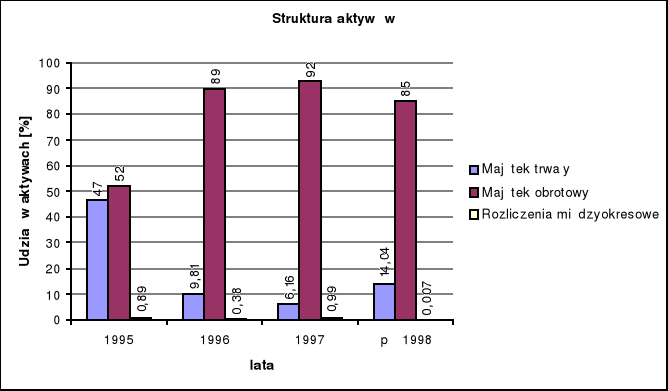

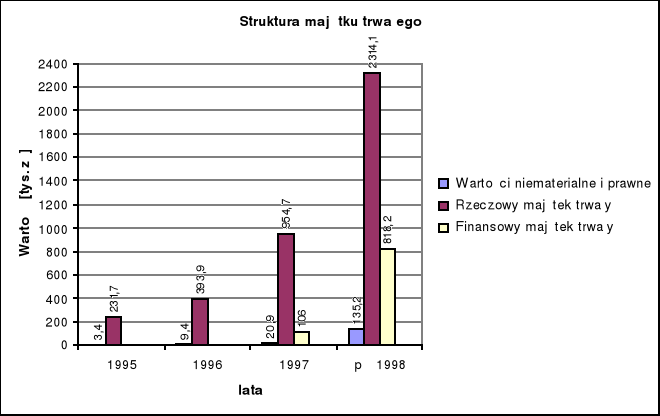

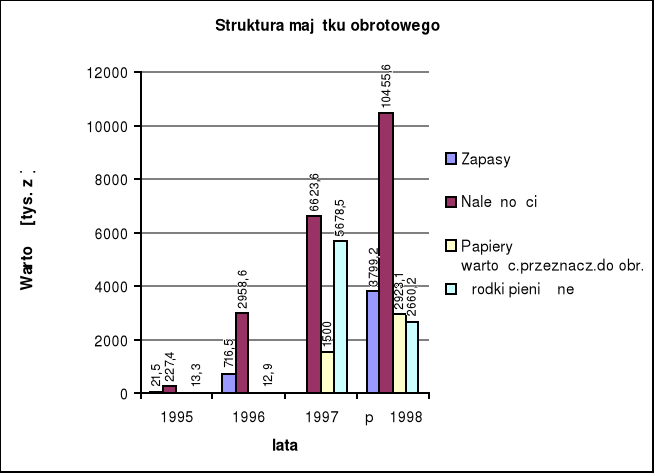

3.1. Analiza aktywów

Największy wpływ na kształtowanie się dynamiki aktywów ma majątek trwały i majątek obrotowy.

W analizowanym okresie majątek trwały wzrósł z 235,1 tys. zł. na koniec 1995 r. do 1.081,6 tys. zł na koniec 1997 r. a w I połowie 1998 do 3.267,5 tys. zł. Średnioroczne tempo zmian tego składnika aktywów wyniosło 140,42 %. Natomiast majątek obrotowy w analizowanym okresie wzrósł z 262,2 tys. zł. na koniec 1995 r. do 16.295,4 tys. zł. na koniec 1997 r. a w I połowie 1998 r. wynosił 19.838,1 tys. zł. Średnioroczne tempo zmian majątku obrotowego wynosiło 322,95 %. Analiza aktywów przedstawiona została na poniższych wykresach.

ANALIZA AKTYWÓW

Wykres 1. Struktura aktywów

Wykres 2. Struktura majątku trwałego

Wykres 3. Struktura majątku obrotowego

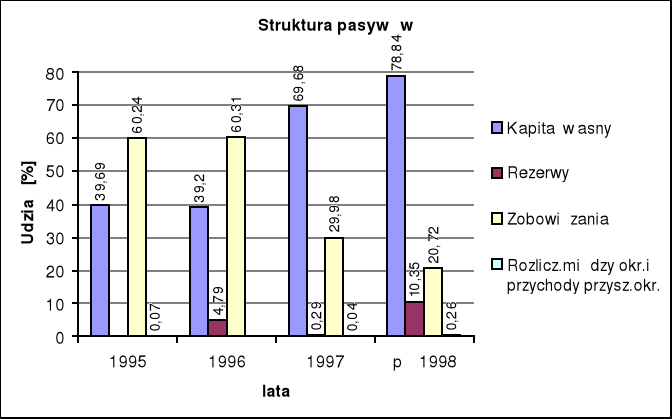

3.2. Analiza pasywów

Znaczący udział w pasywach mają:

Kapitał akcyjny, który wzrósł z 2.880,0 tys. zł na koniec roku 1997 do 4.650,8 tys. zł w I poł. 1998. Średnioroczne tempo zmian tego składnika wynosiło 61,48 %.

Kapitał zapasowy, który na koniec roku 1997 wyniósł 7.154,4 tys. zł, a w I poł. 1998 roku 11.685,8 tys. zł. Średnioroczne tempo zmian tego składnika wynosiło 63,33%.

Zysk/ strata netto bieżącego roku obrotowego -zwiększył się z 76,7 tys. zł na koniec 1995 roku do 2.010,4 tys. zł w I poł. 1998 roku. Średnioroczne tempo zmian tego składnika wynosiło 197,04 %.

Zobowiązania krótkoterminowe, które w okresie analizowanym wynosiły 302,3 na koniec 1995 roku zaś na koniec roku 1997 osiągnęły wartość 5.262,4 tys. zł a w I poł. 1998 roku 4.824,0 tys. zł.

Analiza pasywów przedstawiona jest na poniższych wykresach.

STRUKTURA PASYWÓW

Wykres 4. Struktura pasywów

Wykres 5. Struktura kapitału własnego

Wykres 6. Struktura zobowiązań

3.3. Analiza sytuacji kapitałowo -majątkowej

3.3.1. Wskaźniki struktury bilansu

wskaźnik elastyczności aktywów =

Wskaźnik ten informuje o udziale aktywów trwałych w aktywach ogółem.

wskaźnik pokrycia MT kapitałem własnym = * 100%

ZŁOTA REGUŁA BILANSU

Mówi ona, że majątek powinien być finansowany kapitałem własnym. W większości przypadków zasada ta sprawdza się w praktyce, chyba że realizowane były inwestycje wymagające zaciągnięcia kredytu.

wskaźnik pokrycia MT kapitałem stałym = * 100%

wskaźnik struktury kapitału I =

Wskaźnik struktury kapitału I - jest ilorazem własnych i obcych funduszów firmy. Im jest on wyższy, tym przedsiębiorstwo jest „solidniejsze”. Dla kredytodawcy oznacza to mniejsze ryzyko. Zaleca się, aby wskaźnik ten wynosił około jednego, jednakże w małych firmach często jest on niższy. Należy jednak zwrócić uwagę na opłacalność korzystania z kredytów w konkretnej sytuacji rynkowej. Brak funduszy może bowiem uniemożliwiać inwestowanie w przedsiębiorstwo, a to z kolei w konsekwencji wzrost kosztów i spadek zdolności produkcyjnych.

wskaźnik struktury kapitału II =

wskaźnik pokrycia maj. obrotowego kap. obrotowym =

Tabela.10. Wskaźniki struktury bilansu

Wyszczególnienie |

Jedn. |

Lata |

|||

|

|

1995 |

1996 |

1997 |

Poł.1998 |

Majątek trwały |

tys. zł |

235,1 |

403,3 |

1.081,6 |

3.267,5 |

Aktywa bieżące (majątek obrotowy) |

tys. zł |

262,2 |

3.688,0 |

16.295,4 |

19.838,1 |

Kapitał własny |

tys. zł |

199,1 |

1.610,1 |

12.230,9 |

18.347,7 |

Kapitał obcy |

tys. zł |

302,7 |

2.477,5 |

5269,7 |

4886,5 |

Kapitał całkowity |

tys. zł |

501,8 |

25241,5 |

17500,6 |

23234,2 |

Kapitał obrotowy netto |

tys. zł |

-36 |

1226,5 |

11201 |

15116,7 |

Wskaźnik struktury kapitału I |

% |

40 |

6 |

70 |

79 |

Wskaźnik struktury kapitału II |

krotność |

0,66 |

0,65 |

2,32 |

3,75 |

Wsk. pokrycia majątku trw. kap. stałym |

% |

213 |

101 |

160 |

709 |

Wsk. elastyczności aktywów trwałych |

% |

90 |

11 |

7 |

16 |

Wsk. pokrycia majątku trw. kap. wł. |

% |

85 |

399 |

1131 |

562 |

Wsk. pokrycia majątku obr. kap. obr. |

% |

- 14 |

33 |

69 |

76 |

Z analizy wskaźników struktury bilansu wynika, że wskaźniki pokrycia majątku trwałego kapitałem stałym oraz kapitałem własnym wykazują wahania w analizowanym okresie. Wskaźnik pokrycia majątku trwałego kapitałem stałym pokazuje , że kapitał stały pokrywa majątek trwały, w roku 1995 w 213 % , w roku 1996 maleje do 101 % po czym w kolejnym 1997 roku obserwujemy jego znaczny wzrost do poziomu 160 %. Podobnie zachowuje się wskaźnik pokrycia majątku trwałego kapitałem własnym. Na podstawie powyższych informacji można stwierdzić iż spółka wykazała wysoki stopień pokrycia majątku kapitałami własnymi - jednak z tendencją malejącą. Stopień sfinansowania majątku trwałego kapitałem własnym osiągnął poziom 1131 % w roku 1995. Wskaźnik pokrycia majątku obrotowego kapitałem obrotowym osiąga w pierwszym roku analizowanego okresu wartości ujemne tj. w 1995 wartość -14. Sytuacja ta może informować o fakcie, iż część majątku spółki jest finansowana krótkoterminowymi źródłami finansowania. Jest to sytuacja stosunkowo niekorzystna. W kolejnych latach nie obserwuje się już wartości ujemnych tego wskaźnika tj. w 1996 r. - osiąga wartość 33 % a w I półroczu roku 1998 ma wartość 76 %.

3.3.2. Analiza płynności finansowej

Płynność finansową można definiować jako: dobry stan środków płatniczych, zdolność składników majątku do zamiany w gotówkę, stopień pokrycia zobowiązań składnikami majątku czy wypłacalność - zdolność do pokrycia zobowiązań w każdej chwili.

Jest ona niezbędna do zapewnienia rentowności, nie są to jednak pojęcia równoznaczne. Ze względu na zróżnicowany wpływ poszczególnych składników majątkowych na płynność, szczególną uwagę firmy poświęcają zachowaniu właściwych proporcji pomiędzy ilością majątku trwałego i obrotowego. Majątek obrotowy jako znacznie podatniejszy na zamianę w gotówkę pełni podstawową rolę w kształtowaniu płynności finansowej. Stąd też bardzo istotne jest racjonalne gospodarowanie nim. Płynność obrazują przedstawione poniżej wskaźniki.

Wskaźniki płynności

Wskaźnik bieżącej płynności finansowej =

Wskaźnik ten zwany jest także wskaźnikiem płynności ogólnej lub trzeciego stopnia. Optymalna jego wielkość kształtuje się w przedziale 1,2-2,0. Udziela on odpowiedzi na pytanie czy przedsiębiorstwo byłoby w stanie pokryć zobowiązania krótkoterminowe gdyby upłynniło swój majątek obrotowy.

Wskaźnik ten podlega bardzo silnym wahaniom sezonowym stąd należy śledzić jego dynamikę w czasie, a także jego kształtowanie się na tle branży.

Wskaźnik szybki =

Wskaźnik ten pokazuje stopień pokrycia zobowiązań krótkoterminowych aktywami o dużym stopniu płynności. Jego wartość powinna kształtować się przynajmniej na poziomie 1 - 1.2. Sytuacja taka oznacza, że przedsiębiorstwo stosunkowo łatwo będzie mogło wywiązać się ze swoich zobowiązań bieżących. Jego duże znaczenie wynika z faktu, że nie obejmuje zapasów, które choć zakwalifikowane do majątku obrotowego mogą być trudno zbywalne. Ponadto w dłuższym okresie generują one koszty związane z magazynowaniem.

Poziom wskaźnika szybkiego zależy od warunków płatności przy zakupie i sprzedaży. Jego wartość poprawia się na skutek wzrostu ilości gotówki, ale i także należności. Stąd dokonując jego analizy należy zwrócić uwagę czy nie są to należności przedawnione, trudne do wyegzekwowania.

Płynność natychmiastowa ( inna nazwa wypłacalność środkami pieniężnymi, płynność I stopnia)

Płynność podwyższona =

Wskaźnik płynności I stopnia winien zawierać się w przedziale 0,9 - 1,0. W liczniku danej relacji uwzględnia się tylko te aktywa, których zdolność do regulowania zobowiązań jest natychmiastowa. Określa ona zatem, jaka część zobowiązań może być uregulowana bez zwłoki, gdyby stały się one nagle wymagalne. Mierzy on zdolność firmy do płacenia bieżących zobowiązań bez naruszenia pozostałych aktywów.

Tabela.11. Wskaźniki płynności finansowej.

Wyszczególnienie |

Jedn. |

Lata |

|||

|

|

1995 |

1996 |

1997 |

1998 |

Aktywa bieżące ( majątek obrotowy) |

tys. zł |

262,2 |

3.688,0 |

16.295,4 |

19.838,1 |

Pasywa bieżące |

tys. zł |

302,7 |

2.477,5 |

5.269,7 |

4.886,5 |

Papiery wartościowe przeznaczone do obrotu |

tys. zł |

- |

- |

1.500,0 |

2.923,1 |

Rozliczenia międzyokresowe |

tys. zł |

4,5 |

16,0 |

175,3 |

165,1 |

Środki pieniężne |

tys. zł |

13,3 |

12,9 |

5.678,5 |

2.660,2 |

Zapasy |

tys. zł |

21,5 |

716,5 |

2.493.3 |

3.799,2 |

Wskaźnik bieżącej płynności |

krotność |

0,86 |

1,48 |

3,09 |

4,06 |

Wskaźnik szybki |

krotność |

0,78 |

1,2 |

2,59 |

8,41 |

Płynność podwyższona |

krotność |

0,04 |

0,005 |

1,36 |

1,14 |

Wskaźnik płynności bieżącej - obliczony dla danego okresu wskaźnik porównuje się z danymi okresu poprzedniego. Z godnie z tym, co zostało wcześniej napisane ,jego optymalna wartość powinna zawierać się w przedziale 1,2-2,0. Wyższa wartość wskaźnika świadczy o nadmiernym zamrożeniu w majątku obrotowym środków, które mogłyby być zainwestowane w alternatywne przedsięwzięcia. W praktyce, w badanym okresie wskaźnik ten przekroczył te wartości. W 1995 i 1996 roku wskaźnik ten wynosił 0,78 i 1,2 zaś w kolejnych latach wskaźnik znacznie wzrasta tj. w 1997 - do 3,09 i w pierwszym półroczu 1998 - do 4,06 co może świadczyć o nadmiernym zamrożeniu w majątku obrotowym środków, które mogłyby być zainwestowane w alternatywne przedsięwzięcia.

Wskaźnik szybki - Jego wartości w całym analizowanym okresie znacznie odbiegają od zalecanego przedziału. Wysoka wartość wskaźnika świadczyć może nie tyle o nadpłynności finansowej co specyfice branży. Wysoki jest w rozważanym przedsiębiorstwie poziom majątku obrotowego. Sytuacja taka oznacza, że przedsiębiorstwo nie powinno mieć trudności z wywiązywania się ze swoich zobowiązań bieżących. Duże znaczenie tego wskaźnika wynika z faktu, że nie obejmuje zapasów, które choć zakwalifikowane do majątku obrotowego mogą być trudno zbywalne. Ponadto w dłuższym okresie generują one koszty związane z magazynowaniem.

Płynność podwyższona - na podstawie przedstawionych w tabeli wartości wskaźnika, zauważamy, iż wskaźnik ten osiąga wartości znacznie odbiegające od założonych w literaturze. Sugeruje to, że firma w dwóch pierwszych latach nie posiadała zdolności do płacenia bieżących zobowiązań bez naruszania pozostałych aktywów. W latach 1997 i 1998 firma posiadała zdolność do płacenia bieżących zobowiązań bez naruszania pozostałych aktywów.

4. Wynik finansowy i jego analiza

Rachunek zysków i strat jest częścią sprawozdania finansowego sporządzonego na dzień bilansowy. Informuje on o stopniu realizacji podstawowego celu działalności gospodarczej czyli o wysokości wyników finansowych osiągniętych w okresie sprawozdawczym. Określany jest też często jako rachunek wyników. Jest on sporządzany we wszystkich przedsiębiorstwach bez względu na formę organizacyjno - prawną.

Poniżej przedstawiono rachunek zysków i strat spółki Centrostal S.A. w tabelarycznym ujęciu.

Tabela.12. RACHUNEK ZYSKÓW I STRAT

|

|

1995 rok |

1996 rok |

1997 rok |

1998 (30.06.96) |

I. Przychody netto ze sprzedaży produktów, towarów i materiałów |

19 |

1547,7 |

8366,5 |

19734,5 |

14304,7 |

1. Przychody netto ze sprzedaży produktów |

|

1474,6 |

7254,6 |

14911,6 |

10356,9 |

2. Przychody netto ze sprzedaży towarów i mat. |

|

73,1 |

1111,9 |

1822,9 |

3947,8 |

II. Koszty sprzedanych produktów, towarów i materiałów |

20 |

1260,9 |

6498,9 |

16011,7 |

10945,2 |

1. Koszt wytworzenia sprzedanych produktów |

|

1201,4 |

5599,1 |

11369,9 |

6918,9 |

2. Wartość sprzedanych towarów i materiałów |

|

59,5 |

899,8 |

4641,8 |

4026,3 |

III. Zysk (strata) brutto na sprzedaży |

|

286,8 |

1867,6 |

3722,8 |

3359,5 |

IV. Koszty sprzedaży |

|

- |

- |

- |

- |

V. Koszty ogólnego zarządu |

|

122,6 |

159,9 |

317,3 |

716,5 |

VI. Pozostałe przychody operacyjne |

21 |

2,4 |

10,8 |

40,6 |

1,3 |

VII. Pozostałe koszty operacyjne |

22 |

34,6 |

3,7 |

17,3 |

10,0 |

VIII. Zysk (strata) na działalności operacyjnej |

|

132,0 |

1714,8 |

3428,8 |

2634,3 |

IX. Przychody z akcji i udziałów w innych jednostkach |

|

- |

- |

- |

- |

X. Przychody z poz. finansowego majątku trwałego |

|

- |

- |

- |

- |

XI. Pozostałe przychody finansowe |

23 |

1,4 |

5,6 |

360,8 |

715,9 |

XII. Koszty finansowe |

24 |

5,3 |

37,8 |

257,8 |

51,8 |

XIII. Zysk (strata) na działalności gospodarczej |

|

128,1 |

1682,6 |

3531,8 |

3298,4 |

XIV. Wynik zdarzeń nadzwyczajnych |

|

- |

4,4 |

19,0 |

- 105 |

1. Zyski nadzwyczajne |

25 |

- |

29,2 |

2,8 |

34 |

2. Straty nadzwyczajne |

25 |

- |

33.6 |

21,8 |

139 |

XV. Zysk (strata) brutto |

|

128,1 |

1678,2 |

3512,8 |

3193,4 |

XVI. Podatek dochodowy |

26 |

51,4 |

667,2 |

1317,0 |

1183 |

XVII. Pozostałe obowiązkowe zmniejszenia zysku (zwiększenia straty) |

27 |

- |

- |

- |

- |

XVIII. Zysk (strata) netto |

28 |

76,7 |

1011,0 |

2195,8 |

2010,4 |

Rachunek zysków i strat pozwala na ustalenie wyniku finansowego na trzech poziomach:

Poziomie operacyjnym, pozwalającym ustalić wynik operacyjny

Poziomie finansowym, na którym ustala się wynik na działalności gospodarczej przedsiębiorstwa

Poziomie nadzwyczajnym , na którym koryguje się wynik na działalności gospodarczej o zdarzenia nadzwyczajne w celu uzyskania wyniku finansowego brutto

Tabela.13. Wyniki finansowe w okresie 1995r. - I półrocze 1998r.

Wyszczególnienie |

Lata |

|||

|

1995 |

1996 |

1997 |

1998 |

Przychody ze sprzedaży i związane z nimi: |

|

|

|

|

I. Przychody ze sprzedaży towarów i materiałów |

73,1 |

1111,9 |

1822,9 |

3947,8 |

II. Przychody ze sprzedaży produktów |

1474,6 |

7254,6 |

14911,6 |

10356,9 |

Koszty sprzedanych towarów i produktów |

1260,9 |

6498,9 |

16011,7 |

10945,2 |

Zysk ze sprzedaży |

286,8 |

1867,6 |

3722,8 |

3359,5 |

Zysk brutto |

128,1 |

1682,6 |

3531,8 |

3298,4 |

Zysk netto |

76,7 |

1011,0 |

2195,8 |

2010,4 |

4.1. Analiza i ocena rentowności

Wskaźniki rentowności

Wskaźniki rentowności przedsiębiorstwa informują o rentowności zaangażowania kapitału własnego, czyli o szybkości zwrotu zaangażowanego w przedsiębiorstwie kapitału. Nazywane są także wskaźnikami zyskowności lub stopami zyskowności- oddają one efekty zarządzania przedsiębiorstwem.

Wskaźnik rentowności sprzedaży brutto = x 100%

Wskaźnik rentowności sprzedaży brutto - zwany jest także zyskownością obrotu. Odzwierciedla stosowaną przez przedsiębiorstwo politykę cenową. Z angielskiego stosowany jest skrót ROS. Wskaźnik rentowności sprzedaży brutto opisuje politykę cen i zysk jaki przedsiębiorstwo uzyskuje poprzez określoną wielkość sprzedaży. Wskaźnik ten zależy od wszystkich czynników, które maja wpływ na zysk tj. na działalności podstawowej, działalności finansowej oraz wyniku na sprzedaży usług, surowców, materiałów

i towarów.

Wskaźnik rentowności sprzedaży netto. Wskaźnik ten określany jest też zwrotem ze sprzedaży. Informuje o udziale zysku po opodatkowaniu w wartości sprzedaży, czyli jaką marżę zysku przynosi dana wartość sprzedaży.

Marża na sprzedaży (rentowność sprzedaży) = x 100%

Wskaźnik zyskowności kapitału własnego (ROE) = x100%

Wskaźnik rentowności kapitału własnego obrazuje potencjalne możliwości rozwoju przedsiębiorstwa, ma bezpośredni wpływ na kondycję finansową firmy. Rentowność przedsiębiorstwa daje ważne informacje co do prowadzenia polityki cenowej, kontroli kosztów , które wpływają na marżę zysku.

Wskaźnik rentowności majątku (ROA) = x 100%

Wskaźnik rentowność majątku opisuje wielkość zysku netto przypadającą na jednostkę wartości zaangażowanego w przedsiębiorstwie majątku. Im wartość tego wskaźnika jest wyższa, tym firma efektywniej zarządza swoimi aktywami. Na jego wielkość wpływa szereg różnorodnych czynników - między innymi - sprzedaż netto, rentowność sprzedaży netto, rotacja aktywów.

Dźwignia finansowa = ROE - ROA

Tabela.14. Wskaźniki rentowności

Wyszczególnienie |

Jedn. |

Lata |

|||

|

|

1995 |

1996 |

1997 |

1998 |

Zysk brutto |

tys. |

128,1 |

1682,6 |

3531,8 |

3298,4 |

Zysk netto |

tys. |

76,7 |

1011,0 |

2195,8 |

2010,4 |

Sprzedaż netto |

tys. |

1547,7 |

8366,5 |

19734,5 |

14304,7 |

Aktywa ogółem |

tys. |

501,8 |

4.107,3 |

17.552,3 |

23.270,7 |

Zysk na sprzedaży |

tys. |

164,2 |

1707,7 |

3405,5 |

2643 |

Kapitał własny |

tys. |

199,1 |

1.610,1 |

12.230,9 |

18.347,7 |

Wskaźnik rentowności sprzedaży brutto (ROS) |

% |

8,27 |

20,1 |

17,89 |

23,05 |

Wskaźnik rentowności sprzedaży netto |

% |

4,95 |

12,08 |

11,12 |

14,05 |

Wskaźnik rentowności majątku (ROA) |

% |

15,28 |

24,61 |

12,5 |

8,63 |

Wskaźnik zyskowności kapitału własnego (ROE) |

% |

38,52 |

62,79 |

17,95 |

10.95 |

Marża na sprzedaży |

% |

10,6 |

20,4 |

17,25 |

18,47 |

Dźwignia finansowa |

% |

23,24 |

38,18 |

5,45 |

2,32 |

W analizowanym okresie wskaźniki rentowności sprzedaży brutto i netto osiągają stosunkowo wysokie wartości. Można zauważyć ich trwałą wzrostową tendencję.

Wskaźnik rentowności sprzedaży brutto - Pozytywnym zjawiskiem był fakt, iż z roku na rok zysk rósł od wartości 8,27 % w roku 1995 do 17,89 % w 1997. W I połowie 1998 rok wynosił 23,05 %.

Rentowność sprzedaży netto określa udział zysku netto w całości przychodów ze sprzedaży. Wielkość wskaźnika obliczonego dla roku 1997 tj. 11,12 % uległa podwyższeniu w stosunku do roku 1995 (4,95%). Podniesienie rentowności netto oznacza wzrost efektywności sprzedaży. Wzrostowa tendencja tego wskaźnika świadczy o tym , że rozpatrywana spółka, czerpie zyski wynikające ze sprzedaży swych towarów oraz założona marża zysku przynosi oczekiwane wyniki

Wartość wskaźnika zwrotu kapitału obrazuje sytuację finansową przedsiębiorstwa. Im wartość jest wyższa, tym sytuacja jest lepsza. Wyższa efektywność kapitału własnego stwarza bowiem możliwość uzyskania wyższych dywidend oraz dalszego rozwoju przedsiębiorstwa. W przypadku analizowanego przedsiębiorstwa wskaźnik ten wykazuje tendencję spadkową: 1995 - 38,52%; 1997 - 17,95%, a w I połowie 1998 roku wynosił on 10.95%.

Wskaźnik rentowności majątku - początkowo rośnie, a później maleje w badanym okresie od wartości w 1995 roku 15,28% do poziomu 12,5 % w roku 1997 a w I połowie 1998 roku osiąga wartość 8,63%. Dźwignia finansowa -wykazuje tendencję spadkową od 23,24% w roku 1995 do 5,45% w roku 1997.

5. Analiza sprawności działania i zadłużenia

przedsiębiorstwa

5.1.Wskaźniki sprawności działania

wskaźnik operacyjności =

Wskaźnik ten obrazuje efektywność gospodarowania w firmie oraz zdolności jej kierownictwa do kontroli obniżki kosztów . Zależy on od rodzaju działalności przedsiębiorstwa . Wskaźnik operacyjności winien zawierać się w granicach 50 - 90 % . Jeżeli jego poziom jest wyższy niż 90 % to przedsiębiorstwo może mieć trudności w uzyskaniu zwrotu poniesionych nakładów gospodarczych.

wskaźnik kosztów administracyjnych =

Wskaźnik ten informuje o udziale kosztów administracyjnych (ogólnozakładowych) w wartości sprzedaży . Koszty te zawierają się zwykle w przedziale 10 - 15 % ogółu kosztów i powinny uwzględniać wszystkie ogólne koszty prowadzenia działalności przedsiębiorstwa , włączając w nie również odsetki od zaangażowanych kapitałów obcych .

wskaźnik cyklu zapasów ogółem = *360 dni

Wskaźnik cyklu zapasów ogółem- informuje co ile dni jest odnawiany zapas. Wysoki poziom tego wskaźnika mówi, że obrót zapasami jest powolny.

wskaźnik cyklu zapasów materiałowych =

*360 dni

Wskaźnik cyklu zapasów materiałowych wskazuje ile dni produkcji reprezentują zapasy wyrobów gotowych w magazynach. Wysoki wskaźnik sygnalizuje o konieczności podniesienia poziomu kapitału obrotowego finansującego te zapasy.

wskaźnik cyklu należności = *360 dni

Wskaźnik rotacji należności w dniach (wskaźnik cyklu należności) - określa on ilość dni sprzedaży, za którą nie uzyskano jeszcze należności, a zatem dostarcza istotnych dla kierownictwa informacji na temat tego jak przebiega spływ środków pieniężnych z tytułu zrealizowanych dostaw.

wskaźnik cyklu zobowiązań krótkoter. =

*360 dni

Wskaźnik cyklu zobowiązań krótkoterminowych - informuje po ilu dniach regulowane są zobowiązania w stosunku do swoich wierzycieli tj. jak często w ciągu roku następuje odnowienie zobowiązań krótkoterminowych. Z pomocą tego wskaźnika można zbadać stopień sfinansowania wzrostu sprzedaży za pomocą długu krótkoterminowego. Wskaźnik ten określa przeciętny czas odroczenia płatności zobowiązań krótkoterminowych i zakres korzystania z nie oprocentowanego kapitału przez odraczanie płatności i opóźnienie wpływu pieniądza z przedsiębiorstwa.

wskaźnik rotacji majątku trwałego =

Wskaźnik rotacji majątku trwałego - jest odniesieniem sprzedaży netto do wartości majątku trwałego. Analogicznie do zaprezentowanego wyżej wskaźnika, omawiany obecnie obrazuje efektywność wykorzystania środków trwałych jakie zaangażowane są w procesie produkcji będącej następnie przedmiotem sprzedaży.

Wartość tego wskaźnika maleje wraz ze spadkiem wykorzystania posiadanych środków trwałych. Jego wielkość jest też zwykle wyższa w przedsiębiorstwach handlowych jak w produkcyjnych.

wskaźnik globalnej rotacji aktywów =

Wskaźnik globalnej rotacji aktywów - określa ile razy wartość sprzedaży netto pokrywa wartość aktywów. Równocześnie obrazuje efektywność wykorzystania posiadanego przez przedsiębiorstwo majątku. Jest to wskaźnik, którego wartość najsilniej zależy od specyfiki branży, stąd też szczególnie duże znaczenie ma śledzenie jego kształtowania się na tle wskaźników charakterystycznych dla innych firm branży.

Tabela.15. Wskaźniki sprawności działania przedsiębiorstwa.

Wyszczególnienie |

Jedn. |

Lata |

|||

|

|

1995 |

1996 |

1997 |

30.06.98 |

Sprzedaż netto |

tys. zł |

1547,7 |

8366,5 |

19734,5 |

14304,7 |

Zapasy |

tys. zł |

21,5 |

716,5 |

2.493.3 |

3.799,2 |

Zapasy materiałów * |

tys. zł |

21,5 |

716,5 |

2.493.3 |

3.799,2 |

Koszty własne sprzedaży |

tys. zł |

- |

- |

- |

- |

Koszty ogólnego zarządu |

tys. zł |

122,6 |

159,9 |

317,3 |

716,5 |

Należności |

tys. zł |

227,4 |

2.958,6 |

6.623,6 |

10.455,6 |

Aktywa ogółem |

tys. zł |

501,8 |

4.107,3 |

17.552,3 |

23.270,7 |

Koszt materiałów * |

tys. zł |

261 |

1273,2 |

4380,5 |

2359,1 |

Majątek trwały |

tys. zł |

235,1 |

403,3 |

1.081,6 |

3.267,5 |

Zobowiązania krótkoterminowe |

tys. zł |

302,3 |

2.477,5 |

5.262,4 |

4.824,0 |

Średni stan zapasów |

tys. zł |

21,5 |

369 |

1604,9 |

3146,2 |

Średni stan aktywów trwałych |

tys. zł |

235,1 |

319,2 |

742,4 |

2174,6 |

Średni stan aktywów ogółem |

tys. zł |

501,8 |

2304,5 |

10829,8 |

20411,5 |

Średni stan zapasów materiałowych |

tys. zł |

21,5 |

369 |

1604,9 |

3146,2 |

Średni stan zobowiązań krótkoterm. |

tys. zł |

302,3 |

1389,9 |

3869,9 |

5043,2 |

Średni stan należności |

tys. zł |

227,4 |

1593 |

4791,1 |

17179,2 |

Wskaźnik cyklu zapasów mater. |

dni |

29,65 |

104,33 |

131,89 |

480,1 |

Wskaźnik cyklu zapasów ogółem |

dni |

5 |

15,87 |

29,27 |

79,17 |

Wskaźnik cyklu należności |

dni |

52,89 |

68,54 |

87,4 |

432,35 |

Wskaźnik cyklu zobowiązań |

dni |

70,3 |

106,5 |

96 |

121,4 |

Wskaźnik rotacji śr. trwałych |

krotn. |

6,58 |

26,21 |

26,59 |

6,57 |

Wskaźnik globalnej rotacji aktywów |

krotn. |

3,08 |

3,63 |

1,82 |

0,7 |

Wskaźnik operacyjności |

% |

0,89 |

0,79 |

0,82 |

0,81 |

Wskaźnik kosztów administracyjnych |

% |

7,92 |

0,19 |

1,6 |

5 |

*( Wartości zaczerpnięte z not pomocniczych )

Wskaźnik cyklu zapasów materiałowych wskazuje ile dni produkcji reprezentują zapasy wyrobów gotowych w magazynach . Wskaźnik cyklu zapasów wykazuje tendencję rosnącą, co oznacza spowolnienie obrotu zapasami z 30 dni w roku 1995 do około 132 dnia w 1997 roku.

Wskaźnik cyklu zapasów ogółem- informuje co ile dni jest odnawiany zapas. Wysoki poziom tego wskaźnika zanotowany w 1995 roku mówi, że obrót zapasami jest powolny. W kolejnych latach poziom wskaźnika wzrasta co daje powolniejszy obrót zapasami.

Jak wykazuje wskaźnik cyklu należności spływ środków pieniężnych z tytułu wykonanych usług jest stosunkowo wysoki w pierwszym rozpatrywanym roku tj. 1995 - co oznacza, że za 53 dni sprzedaży, nie uzyskano jeszcze należności. W następnych latach wykazuje tendencje on wzrostową - co oznacza iż należności są jeszcze wolniej ściągane. W roku 1996 - spływ środków pieniężnych trwa około 69 dni, w 1997 - podnosi się do około 79 dni

Wskaźnik rotacji majątku trwałego wykazuje w pierwszych dwóch latach tj. roku 1995 i 1996 tendencję wzrostową- z 6,58 do około 26, co świadczy o wzroście wykorzystania posiadanych środków trwałych.

Wskaźnik kosztów administracyjnych pokazuje mały udział kosztów ogólnozakładowych w wartości sprzedaży- z tendencją spadkową.

Wskaźnik cyklu zobowiązań krótkoterminowych - informuje po ilu dniach regulowane są zobowiązania w stosunku do swoich wierzycieli tj. jak często w ciągu roku następuje odnowienie zobowiązań krótkoterminowych. W przypadku rozpatrywanej spółki czas ten wynosi odpowiednio w 1995 roku 70 dni, w 1996 - 106 dni, a w 1997 -96 dni . W latach tych odnotowuje się tendencję wzrostową wskaźnika co świadczy o wolniejszym regulowaniu zobowiązań.

5.2. Wskaźniki zadłużenia

wskaźnik ogólnego zadłużenia =

Wskaźnik ogólnego zadłużenia - określa udział zobowiązań, czyli kapitałów obcych,

w finansowaniu majątku przedsiębiorstwa. Jego dobra kondycja finansowa jest związana z kształtowaniem się wskaźnika na poziomie 0,57-0,67. W przypadku gdy firma finansuje swoją działalność wyłącznie własnymi funduszami wskaźnik ten wynosi około zera. Wysoki stopień samofinansowania czyni przedsiębiorstwo bardziej wiarygodnym dla banków, w przypadku ubiegania się o kredyt. Należy jednak zawsze przeprowadzić kalkulację co bardziej się opłaca: czy korzystać z funduszy obcych, czy własnych.

Zbyt wysoki wskaźnik świadczy o dużym ryzyku finansowym, informując równocześnie, że przedsiębiorstwo może utracić zdolność do zwrotu długów.

wskaźnik zadłużenia kapitału własnego =

Wskaźnik zadłużenia kapitału własnego - powinien wynosić przynajmniej jeden. Taki stan rzeczy oznacza, że firma w równym stopniu finansuje swoją działalność własnymi jak i obcymi środkami pieniężnymi. Można wtedy kapitałem własnym pokryć zobowiązania w przypadku powstania nagłej potrzeby ich spłaty. Taki poziom wskaźnika zabezpiecza firmę przed konsekwencjami niespłacenia długu, którymi są naliczanie odsetek, a w skrajnym przypadku zajęcie majątku.

wskaźnik zadłużenia długoterminowego =

Wskaźnik zadłużenia długoterminowego - zwany wskaźnikiem długu, ryzyka, wiarygodności kredytowej. Jego wartość powinna się zawierać w przedziale 0,5 - 1,0. Jego wartość powyżej jedności sygnalizuje poważne zagrożenie firmy. Wyjątek stanowi sytuacja, w której przedsiębiorstwo rozpoczęło proces inwestowania i z tego powodu zmuszone było skorzystać z funduszy obcych. - zobowiązania długoterminowe dotyczą długów spłacanych w okresie dłuższym niż rok od daty sporządzenia bilansu .

wskaźnik pokrycia zobowiązań długoterminowych rzeczowym majątkiem trwałym

=

Wskaźnik ten informuje o stopniu zabezpieczenia zobowiązań długoterminowych przez rzeczowe składniki majątku przedsiębiorstwa lub inaczej, ile razy wartość netto tych składników wystarczy na pokrycie danego kredytu.

Tabela.16. Wskaźniki zadłużenia

Wyszczególnienie |

Jedn. |

Lata |

|||

|

|

1995 |

1996 |

1997 |

30.06.98 |

Aktywa ogółem |

tys.zł |

501,8 |

4.107,3 |

17.552,3 |

23.270,7 |

Rzeczowy majątek trwały |

tys.zł |

231,7 |

393,9 |

954,7 |

2.314,1 |

Zysk netto |

tys.zł |

76,7 |

1.011,0 |

2.195,8 |

2.010,4 |

Kapitał obcy |

tys.zł |

302,7 |

2.477,5 |

5269,7 |

4886,5 |

Kapitał własny |

tys.zł |

199,1 |

1.610,1 |

12.230,9 |

18.347,7 |

Zobowiązania długoterminowe |

tys.zł |

- |

- |

- |

- |

Wskaźnik ogólnego zadłużenia |

krotn. |

0,60322 |

0,60319 |

0,30022 |

0,20998 |

Wskaźnik zadłużenia kapitału własnego |

krotn. |

1,52 |

1,54 |

0,43 |

0,27 |

Wskaźnik zadłużenia długoterminowego |

krotn. |

- |

- |

- |

- |

Wskaźnik pokrycia zobowiązań długotermin. rzecz. majątkiem trwałym |

% |

- |

- |

- |

- |

Wskaźnik ogólnego zadłużenia w założeniach powinien kształtować się w granicach od 0,57 do 0,67. W analizowanym okresie przyjmuje on wartości niższe - w roku 1997 - 0,3, a w 1998 -0,27 co świadczy nieużywaniu kredytów.

Wskaźnik zadłużenia kapitału własnego w przypadku analizowanej spółki wynosi w roku 1995 - 1,52 a w kolejnych latach wykazuje tendencje spadkową do wartości 0,43 w roku 1997. Taki stan rzeczy oznacza, że firma w większym stopniu finansuje swoją działalność własnymi środkami pieniężnymi.

6. Analiza przepływów pieniężnych

Zawarty w projekcie rachunek przepływów środków pieniężnych obejmuje okres 31.12.95 r. do 30.06.98 r.

Tabela.17. JEDNOSTKOWY RACHUNEK PRZEPŁYWÓW PIENIĘŻNYCH

|

31.12.95 |

31.12.96 |

31.12.97 |

30.06.98 |

A. Przepływy środków pieniężnych z działalności operacyjnej |

320,6 |

-14,5 |

-258,1 |

-112,6 |

I. Zysk/Strata netto |

76,7 |

-1011,0 |

-2195,8 |

2010,4 |

II. Korekty: |

243,9 |

1025,5 |

2453,6 |

-2132,0 |

1. Amortyzacja |

136,2 |

195,5 |

444 |

244,8 |

2. Zyski/Straty z tytułu różnic kursowych |

- |

- |

- |

- |

3. Odsetki i dywidendy otrzymane i zapłacone |

3,8 |

31,6 |

-186,3 |

-255,3 |

4. Rezerwy na należności |

0,2 |

- |

- |

- |

5. Inne rezerwy |

- |

- |

- |

- |

6. Podatek dochodowy naliczony do zysku brutto |

51,4 |

647,2 |

1285,0 |

1183,0 |

7. Podatek dochodowy zapłacony |

-51,4 |

-647,2 |

-1265,2 |

-1199,0 |

8. Zysk/Strata na sprzedaży i likwidacji skład. działaln. inwestyc. |

-2,0 |

4,7 |

1,5 |

- |

9. Zmiana stanu zapasów |

-21,5 |

-695,1 |

-1776,8 |

-1306 |

10. Zmiana stanu należności |

-97,7 |

-2754,7 |

-3664,9 |

-517,8 |

11. Zmiana stanu zobowiązań krótkoterm. (z wyjątkiem pożyczek i kredytów) oraz funduszy specjalnych |

228,7 |

2183,9 |

2831,9 |

-437,6 |

12. Zmiana stanu rozliczeń międzyokresowych |

-4,5 |

-11,5 |

-159,3 |

10,2 |

13. Zmiana przychodów przyszłych okresów |

- |

-0,4 |

7,2 |

55,3 |

14. Inne pozycje |

- |

0,8 |

-3,0 |

99,4 |

|

|

|

|

|

B. Przepływy środków pieniężnych z działaln. inwestycyjnej |

-360,6 |

-369,4 |

-2552,3 |

-7012,1 |

I. Nabycie/Sprzedaż wartości niematerialnych i prawnych |

-5,0 |

-8,5 |

-16,9 |

-120,3 |

II. Nabycie/Sprzedaż składników rzeczowego majątku trwałego |

372,5 |

-360,9 |

-973,5 |

-1697,5 |

III. Nabycie/Sprzedaż udziałów i akcji w podmiotach zależnych oraz innych pap. wartość. wyemitowanych przez te podmioty |

- |

- |

- |

-697,2 |

IV. Nabycie/Sprzedaż udziałów i akcji w podmiotach stowarzysz. oraz innych pap. wartość. wyemitowanych przez te podmioty |

- |

- |

-106,0 |

-15,0 |

V. Nabycie/Sprzedaż pozostałych skład. finansow. majątku trw. |

- |

- |

- |

- |

VI. Nabycie/Sprzedaż papierów wartość. przeznacz. do obrotu |

- |

- |

-1455,9 |

-1182,6 |

VII. Udzielone/Zwrócone pożyczki |

- |

- |

- |

-3299,5 |

VIII. Dywidendy wypłac. udziałowcom (akcjonariuszom)mniejsz. |

- |

- |

- |

- |

IX. Otrzymane/Zwrócone dywidendy |

- |

- |

- |

- |

X. Otrzymane/Zwrócone odsetki |

- |

- |

- |

- |

XI. Inne pozycje |

16,9 |

- |

- |

- |

C. Przepływy środków pieniężnych z działalności finansowej |

28,2 |

383,5 |

8476,0 |

4106,4 |

I. Zaciągnięcie/Spłata długotermin. kredytów bankowych |

- |

- |

- |

- |

II. Zaciągnięcie/Spłata długotermin. pożyczek |

- |

- |

- |

- |

III. Emisja/Wykup obligacji lub innych długotermin. dłużnych papierów wartościowych |

- |

- |

- |

- |

IV. Zaciągnięcie/Spłata krótkotermin. kredytów bankowych |

32,0 |

-17,4 |

- |

- |

V. Zaciągnięcie/Spłata krótkotermin. pożyczek |

- |

32,5 |

-32,5 |

- |

VI. Emisja/Wykup obligacji lub innych krótkotermin. dłużnych papierów wartościowych |

- |

- |

- |

- |

VII. Płatności dywidend i innych wypłat na rzecz właścicieli |

- |

- |

-109,4 |

-1988,1 |

VIII. Wpływy z emisji akcji i udział. własnych i dopłat do kapit. |

- |

400,0 |

8534,4- |

6094,5 |

X. Zapłacone/Zwrócone odsetki |

-4,7 |

-31,6 |

=169,5 |

- |

XI. Inne pozycje |

0,9 |

- |

267,6 |

- |

|

|

|

|

|

D. Zmiana stanu środków pieniężnych (A+/-B+/-C) |

-11,8 |

-0,4 |

5665,0 |

-3018,3 |

E. Środki pieniężne na początek okresu sprawozdawczego |

25,1 |

13,3 |

12,9 |

5678,5 |

F. Środki pieniężne na koniec roku sprawozdawczego (D+E) |

13,3 |

12,9 |

5678,5 |

2660,2 |

Kierunki przepływów strumieni pieniężnych Emitenta w latach 1995 - 1998 przedstawione zostały

w poniższej tabelce.

Tabela. 18. Kierunki przepływów strumieni pieniężnych.

Rodzaje działalności

|

1995 |

1996 |

1997 |

30.06.1998 |

Operacyjna

|

+ |

- |

- |

- |

Inwestycyjna

|

- |

- |

- |

- |

Finansowa

|

+ |

+ |

+ |

+ |

W 1995 roku działalność przedsiębiorstwa była rentowna. Zysk z działalności operacyjnej pozwalał na prowadzenie działalności inwestycyjnej. W roku 1996, 1997 oraz 1998 przepływy z działalności operacyjnej oraz inwestycyjnej przybrały wartości ujemne. Jest to jednak sytuacja typowa dla rozwijających się przedsiębiorstw. Ujemne przepływy finansowane były przez źródła zewnętrzne. Świadczy to o zaufaniu, jakim właściciele kapitału darzą analizowaną Spółkę, oraz dobrych perspektywach rozwoju.

7. Ogólna ocena sytuacji i kondycji finansowej analizowanego podmiotu gospodarczego

Opierając się na przeprowadzonej analizie finansowej przedsiębiorstwa „Computer Service Support” S.A. w latach 1995 - 1998 (przy wykorzystaniu prospektu emisyjnego z dnia 25 czerwca 1998 roku) wynika, że firma ta prosperuje dobrze, oraz rokuje szanse na przyszłość.

Spółka wykazuje wysoki stopień pokrycia majątku kapitałami własnymi, jednak z tendencją malejącą. Wskaźniki rentowności na różnych płaszczyznach działalności spółki w okresie objętym prospektem emisyjnym Spółka wykazuje znaczną poprawę.

Wskaźniki płynności mają wysokie wartości i wykazują tendencję wzrostową, Jednak inne mierniki takie jak cykl rotacji zapasów, cykl operacyjny uległy wydłużeniu co należy uznać za zjawisko negatywne.

Ujemne przepływy pieniężne z działalności operacyjnej oraz inwestycyjnej w latach 1996 i 1998 r. są spowodowane tym, iż firma prowadzi działalność inwestycyjną.

Płynność skonsolidowanej Grupy Kapitałowej kształtuje się na poziomie zbliżonym do płynności Emitenta. Jest to spowodowane tym, iż żaden z podmiotów zależnych nie wywiera znaczącego wpływu na jego działalność gospodarczą.

Podsumowując sytuację ekonomiczną Emitenta należy uznać za dobrą. Nie występują straty nadzwyczajne związane z działalnością Spółki. Również spłata zobowiązań wobec kontrahentów oraz ściąganie należności, nie stwarzało Spółce problemów.

Wyszukiwarka

Podobne podstrony:

Analiza finansowa CSS, Analiza i inne

analiza finansowa css, [Finanse]

Analiza bilansu i rachunku zysków i strat-po wt, FIR UE Katowice, SEMESTR V, Analiza finansowa, Anal

Analiza finansowa AZF, Analiza finansowa - bilans, KLASYFIKACJA AKTYWÓW OBROTOWYCH

Bilans i rzs, FIR UE Katowice, SEMESTR V, Analiza finansowa, Analiza finansowa1, Analiza finansowa,

Analiza finansowa - przedsiębiorstwo usługowe (30 stron), Bilans

analiza finansowa bilans i rachunek

340 Analiza finansowa na podstawie bilansu

analiza finansowa ppt

wskaźniki - zadania1, FIR UE Katowice, SEMESTR V, Analiza finansowa, Analiza finansowa1, Analiza fin

analiza ekonomiczna przedsiębiorstwa - cz. 5, analiza finansowa

notatki analiza finansowa Maczynska 2013, Analiza finansowa (ekonomiczna), Mączyńska

ANALIZA FINANSOWA

WSKAŹNIKOWA ANALIZA FINANSOWO EKONOMICZNA

Analiza Finansowa spółki giełdowe

Analiza Finansowa program szczegolowy id 60226 (2)

ANALIZA FINANSOWA WSKA

Analiza finansowa wskazniki cd Nieznany (2)

więcej podobnych podstron