dr Teresa Kondrakiewicz

wyk. Kinga Chmielewska

Finanse i rachunkowośd 2012/2013

Wyk. Kinga Chmielewska

1

Spis treści

Wyk. Kinga Chmielewska

2

24.02.2013r.

28 kwietnia 2013r. egzamin „0”

Konsultacje: wtorek 13

00

-15

00

, czwartek 9

30

-11

30

p 612

Literatura:

Banaszczak-Soroka Instytucje i uczestnicy rynku kapitałowego PWN warszawa 2008

Instytucje rynku finansowego w Polsce A. Szelągowska Cedetu warszawa 2007

Dębski Rynek finansowy i jego mechanizmy. Podstawy teorii i praktyki

Specyfika i architektura rynku kapitałowego (zagadnienia)

a) Rynek kapitałowy (finansowy) jako element systemu finansowego

b) Segmenty rynku finansowego

c) Uczestnicy rynków finansowych – różne podziały

d) Ważniejsze akty prawne regulujące funkcjonowanie rynku finansowego w Polsce

Rynek finansowy jako element systemu finansowego

Rynek finansowy jest jednym z elementów systemu finansowego

Głównym zadaniem systemu finansowego jest współuczestniczenie w tworzeniu pieniądza oraz

umożliwienie jego przemieszczania się między podmiotami gospodarczymi, głównie niefinansowymi:

gospodarstwami domowymi, przedsiębiorstwami i budżetem.

Na system finansowy składają się:

a) Rynki finansowe

b) Instrumenty finansowe

c) Instytucje finansowe

d) Zasady funkcjonowania

System finansowy – modele:

a) System oparty na rynku kapitałowym – występuje głównie w USA i Wielkiej Brytanii

(amerykaoski)

b) System bankowo zorientowany – występuje niemal we wszystkich krajach UE (niemiecki)

Polski system finansowy – wybrane ważniejsze cechy

a) Dominująca rola sektora bankowego w polskim systemie finansowym

b) System bankowy jest systemem dwuszczeblowym – NBP i banki komercyjne

c) Przewaga kapitału zagranicznego w sektorze bankowym i wysoka koncentracja usług

bankowych

d) Rynek finansowy należy do najszybciej rozwijających się segmentów polskiej gospodarki

Wyk. Kinga Chmielewska

3

e) Rosnąca rola inwestorów instytucjonalnych na rynku finansowym, w tym szczególnie

funduszy inwestycyjnych

Rynek finansowy

Rynek to mechanizm (proces) obejmujący ogół zrealizowanych transakcji kupna-sprzedazy oraz

warunków na jakich są one zawarte

Rynek finansowy obejmuje te transakcje, których przedmiotem są instrumenty finansowe.

Rynek finansowy cechy charakterystyczne:

a) Nie musi istnied miejsce w sensie fizycznym (rynek finansowy jest pojęciem abstrakcyjnym i

nie oznacza konkretnego miejsca, lecz procesy kupna sprzedaży kapitału za

koszt/wynagrodzenie, którym jest procent)

b) Wysoki stopieo standaryzacji produktów

c) Wysoki stopieo formalizacji produktów (czyli transakcje przeprowadzane są za

pośrednictwem określonych instytucji finansowych)

d) Wysoki stopieo „umiędzynarodowienia” (postępująca globalizacja i liberalizacja przepływów

finansowych)

e) Rosnąca rola rynków finansowych w gospodarce (mierzona m.in. za pomocą relacji wartości

zawieranych transakcji do PKB)

Rynek finansowy – segmenty

a) Rynek pieniężny

b) Rynek kapitałowy

c) Rynek kredytowy (depozytowo-kapitałowy)

d) Rynek instrumentów pochodnych

e) Rynek walutowy

Rynek pieniężny

Rynek pieniężny to ten segment rynku finansowego, który ma charakter krótkoterminowy – pożycza

się na nim i lokuje środki na krótkie terminy czyli do 1 roku. Jest to rynek instrumentów finansowych

o bardzo wysokim poziomie płynności i bezpieczeostwa, w większości o charakterze

wierzytelnościowym. Emitentami są podmioty o bardzo dużej wiarygodności finansowej.

Segmenty rynku pieniężnego ze względu na przedmiot obrotu:

a) Rynek bonów skarbowych

b) Rynek bonów pieniężnych

c) Rynek papierów komercyjnych

d) Rynek certyfikatów depozytowych

e) Rynek weksli

Rynek kapitałowy

Rynek kapitałowy to ten segment rynku finansowego, który ma charakter długoterminowy

Wyk. Kinga Chmielewska

4

Zwyczajowo (ale też w przepisach prawnych wielu krajów), cezurą czasową oddzielającą rynek

pieniężny od kapitałowego jest termin zapadalności instrumentu finansowego wynoszący jeden

rok

Kryterium dodatkowe – cel przeznaczenia uzyskanych środków: na rynku pieniężnym celem jest

finansowanie bieżącej działalności, na rynku kapitałowym środki są przeznaczane na cele rozwojowe

Rynek kapitałowy w tradycyjnym rozumieniu jest często utożsamiany z rynkiem papierów

wartościowych. Stąd też czasami dla jego określenia stosuje się termin rynek papierów

wartościowych, definiowanych zwykle jako dokument reprezentujący prawa majątkowe, które z racji

jego posiadania, przysługuje posiadaczowi.

Należy jednak pamiętad, że nie wszystkie instrumenty rynku kapitałowego są papierami

wartościowymi

Rynek kapitałowy – cechy charakterystyczne

a) Jest to rynek instrumentów finansowych o wysokim poziomie płynności (ale niższym niż na

rynku pieniężnym) i różnym stopniu ryzyka (bezpieczeostwa) – raczej wysokim

b) Stopa zwrotu (dochód) – relatywnie wysoka

c) Instrumenty rynku kapitałowego nie mają charakteru jednorodnego, są wśród nich zarówno

instrumenty o charakterze wierzytelnościowym (dłużnym) jak i własnościowym (udziałowym)

d) Inna rola poszczególnych uczestników – liczą się również osoby fizyczne, ważnym podmiotem

są przedsiębiorstwa

e) Rynek kapitałowy jest powiązany z bankiem centralnym tylko w sposób pośredni (pieniężny

w sposób bezpośredni)

Rynek kapitałowy podział ze względu na przedmiot obrotu

Segmenty rynku kapitałowego:

a) Rynek akcji

b) Rynek obligacji

c) Rynek instrumentów pochodnych

d) Rynek kwitów depozytowych

e) Rynek certyfikatów inwestycyjnych

Rynek finansowy – podział ze względu na sposób (czas) rozliczania transakcji:

a) Rynek kasowy

b) Rynek terminowy

Rynek finansowy – segmenty ze względy na podmiot oferenta:

a) Rynek pierwotny

b) Rynek wtórny

Rynek finansowy – podział ze względu na zakres i formę procedur

a) Rynek publiczny

Wyk. Kinga Chmielewska

5

b) Rynek prywatny

Rynek kapitałowy – podział ze względu na formę zorganizowania rynki i zakres nadzoru

a) Rynek niezorganizowany

b) Rynek zorganizowany

Rynek giełdowy

Rynek pozagiełdowy

Alternatywny system obrotu

Rynek finansowy uczestnicy

a) Uczestnikami rynku finansowego są różne grupy podmiotów gospodarczych, tj.

przedsiębiorstwa, instytucje finansowe, paostwo, JST, oraz osoby fizyczne

b) Uczestników rynku finansowego można klasyfikowad w różny sposób, podstawowe kryteria

klasyfikacji pozwalają dzielid ich ze względu na:

Stronę rynku (popyt i podaż)

Rolę odgrywaną przy zawieraniu transakcji

Uczestnicy rynku finansowego – podział ze względu na rolę

a) Emitenci – podmioty poszukujące kapitału na realizację określonych przedsięwzięd,

uprawnione do emisji papierów wartościowych

b) Inwestorzy – podmioty dysponujące wolnymi środkami finansowymi, poszukujące

możliwości ich korzystnego ulokowania (inwestorzy indywidualni i instytucjonalni)

c) Pośrednicy – podmioty pośredniczące w zawieraniu transakcji, ułatwiające kontakt

emitentów i inwestorów

Uczestnicy rynku finansowego – inne podziały

a) Uczestnicy profesjonalni

b) Uczestnicy nieprofesjonalni

1. Uczestnicy indywidualni

2. Uczestnicy instytucjonalni:

a) Finansowi

1. Banki (zarówno komercyjne jak i centralny)

2. Fundusze inwestycyjne

3. Fundusze emerytalne

4. Towarzystwa ubezpieczeniowe

b) Indywidualni

Instytucje rynku i ich rola

a) Nadzorujące – KNF

b) Organizujące rynek – GPW, Bond Spot

c) Wspomagające – KDPW, bank rozliczeniowy

d) Pośredniczące – firmy inwestycyjne, domy maklerskie

Wyk. Kinga Chmielewska

6

e) Inwestujące (fundusze inwestycyjne, fundusze emerytalne, towarzystwa ubezpieczeniowe,

banki)

f) Społeczne (Związek Maklerów i Doradców Inwestycyjnych, Izba Zarządzających Funduszami i

Aktywami, Izba Domów Maklerskich, Stowarzyszenie Emitentów Giełdowych, Stowarzyszenie

Inwestorów Indywidualnych, Fundacja Upowszechniania Akcjonariatu, …)

Ważniejsze akty prawne rynku finansowego

a) Ustawa z dnia 21 lipca 2006 o nadzorze nad rynkiem finansowym (Dz. U. 2006 nr 157 poz.

1991)

b) Ustawa z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi (Dz. U. 2005 nr 183 poz.

1538)

c) Ustawa z dnia 29 lipca 2005r. o ofercie publicznej i warunkach wprowadzania instrumentów

finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (Dz. U. 2005

nr 184 poz. 1539)

d) Ustawa z dnia 29 czerwca 1995r. o obligacjach

e) Ustawa z dnia 29 sierpnia 1997r. o bankach hipotecznych i listach zastawnych

f) Ustawa z dnia 26.10.2000r. o giełdach towarowych

g) Ustawa z dnia 27.05.2004r. o funduszach inwestycyjnych

h) …

Nadzór nad rynkiem finansowym

Rynek finansowy jest jednym z elementów systemu finansowego

Podstawy prawne nadzoru nad rynkiem finansowym w Polsce

Głównym aktem prawnym regulującym zasady funkcjonowania nadzoru nad rynkiem finansowym w

Polsce jest ustawa z dnia 21 lipca 2006r. o nadzorze nad rynkiem finansowym (Dz. U. 2006 nr 157

poz. 1119, która zastąpiła inną, już nie obowiązującą ustawę z dnia 29 lipca 2005r. o nadzorze nad

rynkiem kapitałowym (Dz. U. 2005, nr 183 poz. 1537)

Przepisy ustawy dotyczące objęcia nadzorem sektora bankowego weszły od 1.1.2008r.

Cele nadzoru nad rynkiem finansowym w Polsce

Podstawowym celem nadzoru nad rynkiem finansowym jest zapewnienie prawidłowego

funkcjonowania tego rynku, jego stabilności, bezpieczeostwa oraz przejrzystości, zaufania do rynku

finansowego, a także zapewnienie ochrony interesów uczestników rynku.

Głównym celem nowej ustawy było dokonanie organizacyjnej integracji organów nadzoru nad

rynkiem finansowym i tym samym wprowadzenie tzw. systemu nadzoru zintegrowanego nad tym

rynkiem (w miejsce funkcjonującego wcześniej nadzoru zróżnicowanego)

Modele nadzoru

a) Zróżnicowany, czyli sprawowany przez różne wyspecjalizowane instytucje

b) Zintegrowany – inaczej scentralizowany, czyli sprawowany przez jeden organ nadzoru

c) Model pośredni

Wyk. Kinga Chmielewska

7

Modele nadzoru w UE

UE nie narzuca żadnego z tych modeli stąd w różnych krajach występuje odmienna regulacji i

organizacja nadzoru

Zróżnicowany – Grecja, Hiszpania, Holandia

Zintegrowany – Dania, Niemcy, Wielka Brytania, Polska

Pośredni – Belgia, Irlandia, Finlandia, do 2007r – Polska

Generalnie w UE można zauważyd tendencję przechodzenia od nadzoru zróżnicowanego do

nadzoru zintegrowanego

Nadzór zintegrowany – ujęcia

Nadzór zintegrowany można rozpatrywad w dwóch różnych ujęciach i wyróżnid:

1. Nadzór zintegrowany w sensie organizacyjnym – inaczej instytucjonalnym, polega na tym, że

istnieje tylko jedna instytucja zajmująca się nadzorem nad całym rynkiem, tzn. sprawująca

kontrolę nad jego wszystkimi obszarami (segmentami)

2. Nadzór zintegrowany w sensie prawnym – inaczej legislacyjnym, polega na tym, że istnieje

spójny jeden akt prawny odnoszący się do wszystkich nadzorowanych obszarów

Zalety nadzoru zintegrowanego

Wyższa pozycja jednego organu w strukturze instytucjonalnej kraju niż w przypadku kilku

odrębnych instytucji

Unikanie dublowania kompetencji poszczególnych instytucji, większa przejrzystośd

odpowiedzialności, celów, kompetencji

Możliwośd osiągania korzyści skali i efektywnego wykorzystania dostępnych środków

Sprawdza się lepiej niż nadzór zróżnicowany w przypadku złożonych produktów i usług

finansowych (lokata z ubezpieczeniem)

Wady nadzoru zintegrowanego

Każdy segment rynku finansowego ma swoją specyfikę, nadzór zróżnicowany może byd lepiej

do niej dostosowany

Korzyści skali mogą byd w praktyce znikome, mogą się pojawid dysekonomie skali i nadzór

zintegrowany może byd mniej efektywny niż nadzór zróżnicowany

Możliwośd wystąpienia problemów natury legislacyjnej i problemów związanych z integracją

systemów informatycznych – mogą z nich wynikad trudnośd w sprawowaniu efektywnej

kontroli

Zmiany w systemie nadzoru nie sprzyjają stabilności i nowym rozwiązaniom rynków

międzynarodowych takim jak np. Nowa Umowa Kapitałowa czy Dyrektywy CRD

Model nadzoru w Polsce do 2006r.

Do 2006r. w Polsce funkcjonował system nadzoru zróżnicowanego, a w jego ramach działało kilka

instytucji sprawujących kontrolę nad poszczególnymi segmentami rynku. Instytucjami tymi były:

Komisja Nadzoru Ubezpieczeo i Funduszy Emerytalnych

Wyk. Kinga Chmielewska

8

Komisja Papierów Wartościowych i Giełd – nadzór nad rynkiem kapitałowym

Komisja Nadzoru Bankowego

Model i zakres zintegrowanego nadzoru w Polsce od roku 2006

Ustawa o nadzorze z 2006r. przewidziała że docelowo nadzór nad całym rynkiem finansowym

będzie sprawowany przez jeden utworzony w tym celu kolegialny organ – KNF, która działa

od 19 września 2006r.

Jednocześnie założono etapowy proces dochodzenia do zintegrowanego systemu nadzoru.

Ostatnim etapem było włączenie pod nadzór KNF sektora bankowego od stycznia 2008

Zakres nadzoru KNF:

Obecnie nadzór finansowy obejmuje 6 odrębnych segmentów rynku finansowego, którymi są:

Nadzór bankowy

Emerytalny

Ubezpieczeniowy

Nad rynkiem kapitałowy

Nad instytucjami pieniądza elektronicznego (dotychczas sprawowany przez KNB)

Uzupełniający sprawowany zgodnie z przepisami właściwych ustaw

Model i zakres zintegrowanego nadzoru w Polsce

W sensie prawnym nadzór nad rynkiem finansowym nie jest w Polsce zintegrowany

Nadzór nad rynkiem finansowym w Polsce jest zintegrowany w sensie instytucjonalnym

(organizacyjnym)

Wyk. Kinga Chmielewska

9

09.03.2013r.

Funkcjonowanie KNF

Zadania KNF

Katalog zadao KNF nie jest zamknięty, ustawa zalicza do nich liczne zadania szczegółowe, składają

się na nie:

Podejmowanie działao służących prawidłowemu funkcjonowaniu rynku finansowego

Podejmowanie działao mających na celu rozwój rynku finansowego i jego konkurencyjności

Podejmowanie działao edukacyjnych i informacyjnych w zakresie funkcjonowania rynku

finansowego

Udział w przygotowywaniu projektów aktów prawnych w zakresie nadzoru nad rynkiem

finansowym

Stwarzanie możliwości polubownego i pojednawczego rozstrzygania sporów między

uczestnikami rynku finansowego, w szczególności sporów wynikających ze stosunków

umownych między podmiotami podlegającymi nadzorowi KNF a odbiorcami usług

świadczonych przez te podmioty

Wykonywanie innych zadao określonych ustawami

Przykładowe zadania KNF wynikające z innych ustaw

Zadania zawarte w ustawie o ofercie publicznej:

Zatwierdzanie prospektu emisyjnego

Nadzór nad przebiegiem oferty publicznej

Nadzór na dopuszczeniem do obrotu na rynku regulowanym

Nadzór nad akcją informacyjną

Prowadzenie listy inwestorów kwalifikowanych

Zasady ustalania składu KNF

Przewodniczący KNF jest powoływany przez Prezesa RM na 5-letnią kadencję

Przewodniczący wskazuje Wiceprzewodniczącego, którego również powołuje Premier

Członkowie są delegowani przez upoważnione do tego organy (określonych Ministrów,

Prezydenta, Prezesa NBP)

Skład KNF (stan na 29.10.2012r)

Andrzej Jakubiak – Przewodniczący KNF

Lesław Gajek - Zastępca Przewodniczącego KNF

Wojciech Kwaśniak – Zastępca Przewodniczącego KNF

Członkowie:

Ludwik Kotecki – Przedstawiciel MF

Jacek Męcina – Przedstawiciel Ministra Pracy i Polityki Społecznej

Wyk. Kinga Chmielewska

10

Witold Kozioski – Wiceprezes NBP

Jerzy Pruski – Przedstawiciel Prezydenta RP

Tryb pracy i uprawnienia KNF

KNF jako organ kolegialny zbiera się na posiedzeniach, na których podejmuje uchwały,

decyzje administracyjne lub postanowienia w sprawach indywidualnych

Uchwały są podejmowane zwykłą większością głosów, w obecności co najmniej 4 osób, w

tym przewodniczącego lub jego zastępcy. Przy równej liczbie głosów za i przeciw rozstrzyga

głos przewodniczącego

Uprawnienia KNF – narzędzia kontroli

Podejmowanie uchwał przez KNF i wydawanie decyzji administracyjnych w sprawach

indywidualnych (w tym licencjonowanie podmiotów rynku finansowego)

Nakładanie kar pieniężnych na podmioty kontrolowane

Posiadanie uprawnieo prokuratora przez Przewodniczącego KNF w sprawach cywilnych

Posiadanie uprawnieo pokrzywdzonego przez Przewodniczącego KNF w postępowaniu

karnym

Składanie zawiadomieo do prokuratury w przypadku podejrzenia popełnienia przestępstwa

na rynku finansowym

Przekazywanie i otrzymywanie przez KNF od zagranicznego organu nadzoru niezbędnych

informacji w celu prawidłowego wykonywania określonych zadao

Przekazywanie do publicznej wiadomości informacji o przypadkach naruszenia przepisów

prawa

Przeprowadzenie kontroli podmiotu nadzorowanego lub osoby trzeciej, której podmiot ten

powierzył wykonywanie czynności

Dokonanie blokady rachunku inwestycyjnego w przypadku popełnienia przestępstwa

Tryb pracy – zasada jawności

Efekty pracy KNF są jawne – podawane są do publicznej wiadomości

KNF wydaje Dziennik Urzędowy Komisji Nadzoru Finansowego, w którym zawarte są jej

decyzje, uchwały i ogłoszenia

Ponadto KNF informuje o podjętych decyzjach w postaci komunikatów

Organizacja pracy:

KNF i Przewodniczący KNF w związku z wykonywaniem swoich zadao są obsługiwani przez

Urząd KNF

Urząd może prowadzid wiele spraw, ale Ustawa o nadzorze wskazuje również sprawy, które

obligatoryjnie podlegają rozstrzygnięciom KNF

Strukturę organizacyjną Urzędu kilkakrotnie modyfikowano, obecnie jest on podzielony na

Departamenty odpowiedzialne za poszczególne zadania

Wyk. Kinga Chmielewska

11

Kompetencje i zakres nadzoru – podsumowanie

Działalnośd KNF obejmuje wszystkie segmenty rynku finansowego (zarówno podmioty rynku, jak i

zwierane na nim transakcje) i wszystkie fazy funkcjonowania jego podmiotów

W ramach sprawowanego przez KNF nadzoru nad rynkiem kapitałowym (finansowym) można

wskazad 3 etapy jej prac:

1. Etap pierwszy prac KNF

Zezwalanie na prowadzenie działalnośdi różnych podmiotów:

Instytucji (firm inwestycyjnych, banków powierniczych, organizatorów rynku giełdowego i

pozagiełdowego, towarzystw inwestycyjnych i funduszy inwestycyjnych)

Osób (maklerów i doradców inwestycyjnych)

2. Etap drugi prac KNF

Permanentny nadzór nad wszystkimi instytucjami i uczestnikami rynku w celu wykluczenia

wszystkich działao , które są:

Niezgodne z obowiązującym prawem oraz

Prowadzą do nieuczciwego i niezgodnego z prawem wykorzystania rynku dla własnych

korzyści

3. Trzeci etap prac KNF (będący konsekwencją dwóch poprzednich)

Stosowanie narzędzi restrykcyjnych, w tym karanie, do wykluczenia z rynku włącznie

Przykładowe zachowania uczestników rynku niezgodne z prawem:

Manipulacja informacją

Nieprzestrzeganie obowiązującego na rynku finansowym zakazu ujawniania i

wykorzystywania tajemnicy zawodowej i informacji poufnej

Manipulacja kursem

Niedopełnienie obowiązków informacyjnych

Nieprzestrzeganie zasad ładu korporacyjnego i inne

Informacja poufna – insider trading (ujawnienie informacji poufnej przez osoby bezpośrednio ze

spółką, emitentem związane)

Nadzór nad działalnością KNF

KNF jest instytucją niezależną. Nadzór nad jej działalnością sprawuje Prezes RM, któremu KNF

przedstawia coroczne sprawozdanie ze swojej działalności.

Nadzór Prezesa RM przejawia się również w ustawowo zagwarantowanym wpływie na:

Obsadę stanowisk kierowniczych w KNF (powoływanie i odwoływanie Przewodniczącego

oraz jego zastępców)

Wyk. Kinga Chmielewska

12

Strukturę organizacyjną urzędu KNF (nadanie statutu)

Sposób wynagradzania członków KNF oraz pracowników Urzędu KNF (drogą rozporządzenia

odkreślającego sposób wynagradzania Przewodniczącego KNF, zastępców przewodniczącego

oraz pracowników Urzędu Komisji)

Finansowanie nadzoru

Urząd KNF jest jednostką budżetową (podmiotem sektora finansów publicznych). Finansowanie

nadzoru jest więc przeprowadzane za pośrednictwem budżetu paostwa, do którego wpływają

wszystkie środki związane z pracami KNF (dochody Urzędu są dochodami budżetowymi), a wydatki

Urzędu są pokrywane bezpośrednio z budżetu paostwa. Na dochody składają się m.in. opłaty za

różnego rodzaju czynności wykonywanie przez KNF oraz Urząd KNF, kary nakładane przez KNF, a

także wpłaty wnoszone przez wszystkie nadzorowane podmioty. Wpłaty wnoszone przez podmioty

nadzorowane stanowią główne źródło finansowania wszystkich wydatków składających się na

koszty działalności KNF i Urzędu KNF, w tym wynagrodzenia ich pracowników. Pozostałe dochody

związane z pracą KNF (takie jak np. opłaty związane z egzaminami brokerskimi czy kary finansowe

nakładane na nadzorowane podmioty oraz na członków ich organów za działalnośd niezgodną

prawem) nie są przeznaczone na pokrycie kosztów nadzoru.

Sąd polubowny przy KNF

Przy KNF działa sąd polubowny. Sąd polubowny rozstrzyga spory między uczestnikami rynku

finansowego. Jest to organ niezależny

Sąd polubowny – rodzaje spraw i podstawowe zasady

Przed sądem polubownym mogą byd rozpatrywane sprawy, których wartośd przedmiotu

sporu, co do zasady, przekracza 500 zł oraz o prawa majątkowe

Jeżeli powodem jest konsument, możliwe jest przeprowadzenie mediacji w sprawie, w której

wartośd przedmiotu sporu jest niższa niż 500 zł

Jedną z głównych zasad sądownictwa polubownego – w przeciwieostwie do sądownictwa

powszechnego – jest jego dobrowolnośd. Oznacza to, że sprawa przed sądem polubownym

nie będzie rozpatrywana bez zgody drugiej strony

Drogi polubownego rozwiązywania sporów

Możliwy jest wybór pomiędzy dwiema drogami polubownego rozwiązywania sporów:

Strony sporu wyrażają zgodę wyłącznie na postępowanie mediacyjne, a w przypadku gdy

mediacja nie powiedzie się dla rozstrzygnięcia sporu przez sąd polubowny wymagana jest

odrębna zgodna stron

Strony sporu wyrażają zgodę na postępowanie mediacyjne wraz z poddaniem sporu pod

rozstrzygnięcie sądu polubownego, a w przypadku gdy mediacja nie powiedzie się – arbitraż

Wyk. Kinga Chmielewska

13

Mediacja – istota

Mediacja to sposób polubownego rozstrzygania sporów, alternatywy do postępowania sądowego.

Jest ona dobrowolna, więc aby doszła do skutku obie strony sporu muszą wyrazid na to zgodę. W

każdej chwili mogą też z mediacji zrezygnowad. Mediacja polega na wymianie argumentów w

obecności mediatora. Celem mediatora jest doprowadzenie do porozumienia pomiędzy stronami

sporu i zawarcia satysfakcjonującej ugody. Mediator jest bezstronną osobą wybieraną zgodnie przez

strony, nie jest doradcą ani rzecznikiem żadnej ze stron. W przypadku braku konsensusu stron co do

wyboru osoby mediatora wyboru dokonuje prezes sądu.

Arbitraż – istota

Jeżeli stronom nie uda się osiągnąd satysfakcjonującego porozumienia i postępowanie mediacyjne

zakooczy się niepowodzeniem, można skorzystad z możliwości poddania sporu rozstrzygnięciu przez

sąd polubowny przy KNF w postępowaniu pojednawczym prowadzonym przez arbitra. W takim

przypadku wymagana jest odrębna zgodna obu stron sporu. W skład zespołu arbitrów sądu

polubownego wchodzą przedstawiciele nauki i praktyki polskiego rynku finansowego. Lista arbitrów i

mediatorów dostępna jest na stronie internetowej KNF

Sąd polubowny – zasady wyboru arbitrów

W przypadku spraw o wartości poniżej 50 tys. zł strony wspólnie wskazują osobę arbitra, jeśli

zaś nie dojdą do porozumienia, arbitra wskazuje prezes sądu polubownego

W przypadku spraw, których wartośd przedmiotu sporu przekracza 50 tys. zł spór

rozstrzygany jest przez 3 arbitrów, każda ze stron samodzielnie wskazuje jednego z arbitrów.

Z kolei dwóch wybranych arbitrów – wspólnie wybiera trzeciego – superarbitra

Sąd polubowny – podsumowanie – zalety

Znacznie niższe niż przed sądami powszechnymi koszty postępowania

Mniejsze wymogi formalne

Postępowanie znacznie szybsze

Podmioty sporu biorą udział w wyborze arbitrów rozstrzygających sprawę

Strony aktywnie uczestniczą w poszukiwaniu porozumienia, mają wpływ na jego warunki

Możliwośd wycofania się w każdej chwili

Nadzór nad rynkiem kapitałowym (i szerzej: finansowym) w Polsce jest obecnie zorganizowany w

oparciu o model zintegrowany i jest sprawowany przez MNF, działającą od 2006r.

Nadzorowi ze strony KNF podlegają wszystkie podmioty rynku kapitałowego i zawierane na nim

transakcje. Wszystkie działania, które w ramach swoich obowiązków wykonuje KNF można

podzielid na dwa rodzaje:

1. Nadzór ostrożnościowy

2. Działania kontrolne

Wyk. Kinga Chmielewska

14

Giełda jako instytucja rynku kapitałowego

Giełda jako forma rynku:

Giełda jest centralną i najważniejszą instytucją rynku kapitałowego

Giełda stanowi nieodłączną częśd rynku kapitałowego wtórnego – jest jego zorganizowaną

formą. Powszechnie stosowane stwierdzenie „instytucjonalna forma rynku kapitałowego”

najlepiej odzwierciedla jej naturę

Ze względu na sposób realizacji transakcji, który eliminuje preferencje osobiste, giełdy są

określane mianem rynku doskonałego

Z definicji wynikają główne cechy giełdy:

Stałe miejsce i czas spotkao

Istnienie wewnętrznej organizacji opierającej się na odpowiednich normach prawnych

Stałe zasady handlu

Ścisły krąg podmiotów uczestniczących w handlu giełdowym

Jednorodnośd (a więc i zamiennośd) przedmiotu transakcji – papierów wartościowych

Brak koniecznośd okazywania przedmiotu transakcji

Ceny transakcji podawane do wiadomości publicznej

Obecnie w obrocie znajdują się następujące rodzaje papierów wartościowych:

Akcje

Prawa do akcji

Prawa poboru

Opcje

Certyfikaty inwestycyjne

Kontrakty terminowe (indeksy na kursy, akcji oraz na kursy walut)

Produkty strukturyzowane

Obligacje

Jednostki indeksowe

Certyfikaty knock-out

ETF-y

Ile jest spółek na giełdzie? Ogólny trend rozwoju giełdy

Rynek

Krajowe

Zagraniczne

Razem

Rynek podstawowy

329

41

370

Rynek równoległy

66

2

68

Razem

395

43

438

Liczba debiutów 105

Biorąc pod uwagę liczbę pierwszych ofert publicznych na najważniejszych giełdach europejskich w

2012r GPW po raz kolejny znajduje się na pierwszym miejscu w Europie

Wyk. Kinga Chmielewska

15

Rynki na GPW

Obecnie GPW w Warszawie prowadzi na kilku rynkach, którymi są:

Główny Rynek GPW (działa od 16 kwietnia 1991r.)

NewConnet (działa od 30 sierpnia 2007)

Catalyst – rynek instrumentów dłużnych (powstał 30 września 2009)

Treasury BondSpot Poland (hurtowy obrót obligacjami skarbowymi prowadzony przez

BondSpot

Poee Rynek Energii GPW – do niedawna najmłodszy rynek, rozpoczął działalnośd w dniu 11

grudnia 2010r.

Od I kwartału 2012r Grupa GPW dodatkowo organizuje i prowadzi obrót na rynkach

prowadzonych przez towarową giełdę energii

Rynki energii (rynek dnia bieżącego, dnia następnego, terminowy towarowy, aukcje energii)

Rynek praw majątkowych

Rynek uprawnieo do emisji co2

Ponadto od I kwartału 2012r. za pośrednictwem spółki Izba Rozliczeniowa Giełd Towarowych

SA grupa prowadzi izbę rozliczeniową oraz izbę rozrachunkową

Za pośrednictwem spółki TGE SA prowadzi rejestr świadectw pochodzenia

Segmenty rynku na GPW

Od 1 kwietnia 2007 giełda wprowadziła nowe zasady segmentacji rynków. W zależności od

kapitalizacji rynkowej spółki są one przyporządkowane do segmentów:

250 plus

50 plus

5 plus

5 minus

Dodatkowo publikowana jest tzw. lista alertów (trafiają na nie głównie spółki z rynku notowao

jednolitych, ale często znajdują na niej także spółki z notowao ciągłych

Zlecenia giełdowe – rodzaje zleceo bez limitu ceny w UTP

Zlecenie po każdej cenie

Zlecenia PCR

Zlecenie Peg – z limitem powiązanym z kursem referencyjnym

Zlecenia ważne na najbliższy fixing (WNF)

Ważne na zamknięcie (WNZ)

Ważne do czasu (WDC)

NOWE TYPY ZLECEO W UTP

Nowy sposób obsługi zleceo typu PKC (Market Order) - Zlecenie PKC jest zleceniem bez

limitu ceny, realizowanym z najlepszymi aktualnie dostępnymi zleceniami po przeciwnej

stronie arkusza. W systemie UTP zlecenie PKC złożone w pre-openingu będzie miało taki sam

priorytet jak zlecenie PCR. W trakcie notowao ciągłych zlecenie PKC można złożyd nawet

Wyk. Kinga Chmielewska

16

wtedy, kiedy po przeciwnej stronie arkusza nie ma wystarczającego wolumenu

pozwalającego na całkowitą realizację zlecenia. Niezrealizowana częśd zlecenia będzie

oczekiwad w arkuszu jako zlecenie PKC (nie powodując zawieszenia instrumentu). W

przypadku gdy zlecenie PKC doprowadza do uruchomienia statycznych ograniczeo wahao

kursu, jego niezrealizowana częśd pozostaje w arkuszu jako PKC. W przypadku gdy zlecenie

PKC doprowadza do uruchomienia dynamicznych ograniczeo wahao kursu, jego

niezrealizowana częśd może pozostad w arkuszu jako PKC, zostad odrzucona automatycznie

bez zawieszenia instrumentu bądź też odrzucona z zwieszeniem instrumentu. Zlecenie może

byd zrealizowane w wielu transakcjach po różnych cenach.

Zlecenie PCR (Market To Limit) zamiast zleceo PCR i PCRO - Zlecenia PCR i PCRO zostają

zastąpione zleceniem PCR. Zlecenia PCR są akceptowane w pre-openingu oraz podczas

notowao ciągłych. Jeśli w czasie otwarcia w arkuszu obecne jest przynajmniej jedno zlecenie

PCR i jednocześnie brak jakiegokolwiek zlecenia po przeciwnej stronie arkusza, handel na

danym instrumencie zostaje zawieszony. Jeśli w czasie składania zlecenia PCR w fazie

notowao ciągłych brak jest jakiegokolwiek zlecenia po przeciwnej stronie arkusza, zlecenie

PCR jest odrzucane. Zlecenia PCR składane w fazie dogrywki są również odrzucane.

Zlecenia Peg - Zlecenie typu Peg jest to zlecenie z limitem powiązanym z kursem

referencyjnym (tzn. z limitem podążającym za zmianami kursu referencyjnego). Kursem

referencyjnym dla zlecenia Peg jest limit najlepszego zlecenia po tej samej stronie arkusza co

zlecenie Peg (tzw. Primary Peg). Limit zlecenia Peg jest aktualizowany w sposób ciągły.

Zlecenia typu Peg są specjalnie oznakowane w arkuszu (są odróżnialne od pozostałych typów

zleceo). Podczas składania zlecenia Peg istnieje możliwośd zdefiniowania dodatkowego

limitu: maksymalnego dla zleceo kupna lub minimalnego dla zleceo sprzedaży, po

przekroczeniu którego podstawowy limit zlecenia Peg przestaje byd automatycznie

aktualizowany przez system. Aktualizacja zlecenia Peg jest wznawiana, jeśli w arkuszu zleceo

limit najlepszego zlecenia kupna (sprzedaży) spadnie poniżej (wzrośnie powyżej)

maksymalnej (minimalnej) wartości limitu. Dodatkowy limit zabezpiecza inwestora przed

zakupem instrumentu po zbyt wysokiej lub przed sprzedażą po zbyt niskiej cenie.

Ważne Na najbliższy Fixing (WNF) Zlecenia z ważnością WNF są przyjmowane do systemu w

trakcie każdej fazy sesji, ale są aktywne tylko na najbliższym fixingu (otwarciu, zamknięciu,

lub podczas odwieszenia instrumentu). Niezrealizowana częśd zlecenia jest usuwana

natychmiast po zakooczeniu fixingu. Wszystkie zlecenia WNF są automatycznie anulowane

po zakooczeniu sesji.

Ważne Na Zamknięcie (WNZ) Zlecenia z ważnością WNZ są przyjmowane w trakcie każdej

fazy sesji, ale biorą udział tylko w najbliższym fixingu na zamknięcie notowao.

Niezrealizowana częśd zlecenia jest usuwana natychmiast po zakooczeniu fixingu na

zamknięcie. Wszystkie zlecenia WNZ są automatycznie anulowane po zakooczeniu sesji.

Ważne Do Czasu (WDC) - Zlecenia z ważnością WDC pozostają w arkuszu zleceo do czasu

określonego przez składającego zlecenie. Czas wygaśnięcia odnosi się do bieżącego dnia

sesyjnego

Wyk. Kinga Chmielewska

17

Indeksy giełdowe

Funkcje indeksów giełdowych

Syntetyczna informacja o sytuacji na rynku lub wybranych jego segmentach

Punkt odniesienia dla oceny efektywności inwestowania

Instrument bazowy dla instrumentów pochodnych

Specjalistyczne narzędzie służące inwestorom do budowy własnych wskaźników giełdowych

Substytut portfela rynkowego, co ma znaczenie w teorii portfelowej i modelach rynku

kapitałowego

Polskie indeksy giełdowe

Indeksy główne, sektorowe, pochodne, narodowe, zewnętrzne

Indeks WIG20

Indeks mWIG40

Indeks sWIG80

Indeks WIG-Plus

Indeks WIGdiv

Indeks WIG

Indeks RESPECT

Indeks WIG20TR

Indeks WIG20short

Indeks WIG20lev

Indeks WIG-banki

Indeks WIG-budownictwo

Indeks WIG-chemia

Indeks WIG-deweloperzy

Indeks WIG-energia

Indeks WIG-informatyka

Indeks WIG-media

Indeks WIG-paliwa

Indeks WIG-spożywczy

Indeks WIG-surowce

Indeks WIG-telekomunikacja

Indeks WIG-CEE

Wyk. Kinga Chmielewska

18

23.03.2013r.

Instytucje rynku kapitałowego

Fundusze inwestycyjne

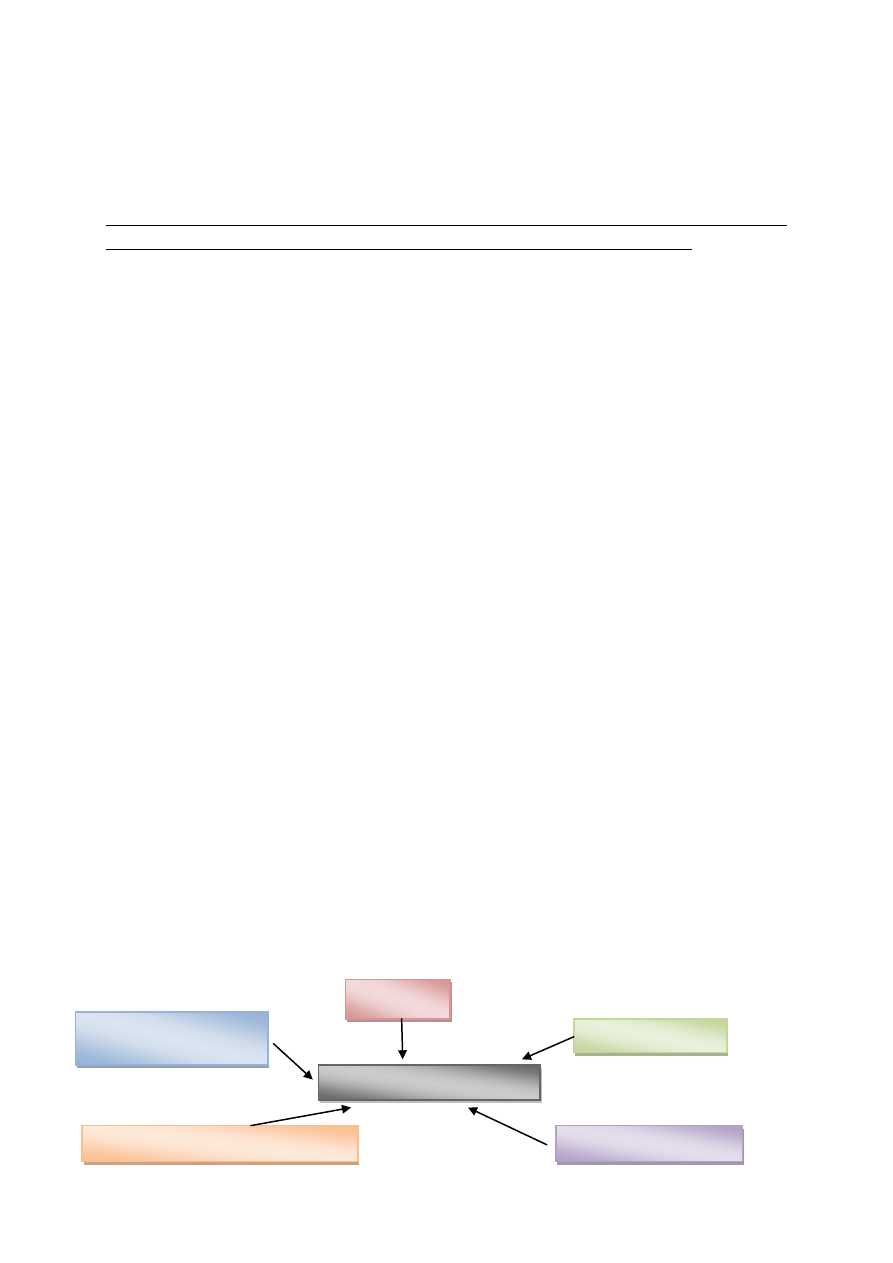

Fundusz inwestycyjne – istota funkcjonowania

Klient dokonuje wpłaty do funduszu fundusz inwestycyjny klient otrzymuje jednostki

uczestnictwa w funduszu (tytuły uczestnictwa) – certyfikaty inwestycyjne

Fundusz zajmuje się inwestowaniem – lokowaniem na rynku finansowym środków

(kapitałów) wpłaconych przez jego klientów. Środki te są inwestowane w różne instrumenty

finansowe, najczęściej w akcje, obligacje, bony skarbowe i bony pieniężne w taki sposób, aby

osiągnąd wzrost ich wartości (wypracowad zyski)

Wypracowane zyski (po potrąceniu wynagrodzenia za zarządzanie) przynoszą wzrost

wartości jednostek (tytułów) uczestnictwa nabytych przez klientów funduszu (inwestorów)

Podmioty nabywające tytuły uczestnictwa emitowane przez fundusz stają się jego

uczestnikami

W większości przypadków w dowolnej chwili inwestor może wycofad powierzone funduszowi

pieniądze (inwestycja w fundusz na zasadach ogólnych nie wiąże się z umową terminową)

…

Inwestor 1

Inwestor 2

Inwestor 3

Inwestor 4

Inwestor n

Fundusz

inwestycyjny

Środki pieniężne

Papiery wartościowe

Tytuły uczestnictwa w

funduszu

Rynek finansowy i

niefinansowy

Kapitał finansowy

Instrumenty finansowe i

niefinansowe

Wyk. Kinga Chmielewska

19

Fundusze inwestycyjne – specyfika

Fundusz inwestycyjny jest ważnym podmiotem rynku finansowego – osobą prawną, inwestorem

instytucjonalnym, instytucją wspólnego inwestowania

Czy oznacza to, że zgodnie z klasyfikacją uczestników rynku finansowego ze względu na ich rolę

przy zawieraniu transakcji, fundusze inwestycyjne mieszczą się w grupie inwestorów?

Fundusz inwestycyjny jest inwestorem – lokuje zebrane od uczestników środki w różnego rodzaju

papiery wartościowe, instrumenty rynku pieniężnego i inne prawa majątkowe. Fundusz inwestycyjny

jest również emitentem instrumentów finansowych, które stanowią tzw. tytuły uczestnictwa. W

zależności od rodzaju funduszu tytułu uczestnictwa to jednostki uczestnictwa albo certyfikaty

inwestycyjne. Fundusz inwestycyjny jest także pośrednikiem.

Fundusz inwestycyjny jest specyficzną osobą prawną, gdyż w istocie stanowi masę majątkową

utworzoną z wpłat swoich uczestników oraz nabytych za te wpłaty aktywów. Fundusz inwestycyjny

nie może zbankrutowad (nie posiada zdolności upadłościowej). Każdy fundusz jest wpisany do

rejestru funduszy inwestycyjnych prowadzonego przez Sąd Okręgowy w Warszawie. Fundusz

inwestycyjny może byd utworzony wyłącznie przez Towarzystwo Funduszy Inwestycyjnych.

Fundusz inwestycyjny charakteryzuje się:

Uczestnikami funduszu mogą byd osoby fizyczne, osoby prawne i jednostki organizacyjnego

nieposiadające osobowości prawnej

Uczestnicy funduszy są wpisami do rejestru uczestników

Udziałami w funduszu otwartym są jednostki uczestnictwa

Jego jednostki uczestnictwa są sprzedawane w sieci dystrybucji

Fundusze inwestycyjne – definicja ustawowa

Zgodnie z definicją ustawową „fundusz inwestycyjny jest osobą prawną, której wyłącznym

przedmiotem działalności jest lokowanie środków pieniężnych zebranych w drodze publicznego, a w

przypadkach określonych w ustawie również niepublicznego, proponowania nabycia jednostek

uczestnictwa albo certyfikatów inwestycyjnych, w określone w ustawie papiery wartościowe,

instrumenty rynku pieniężnego i inne prawa majątkowe”

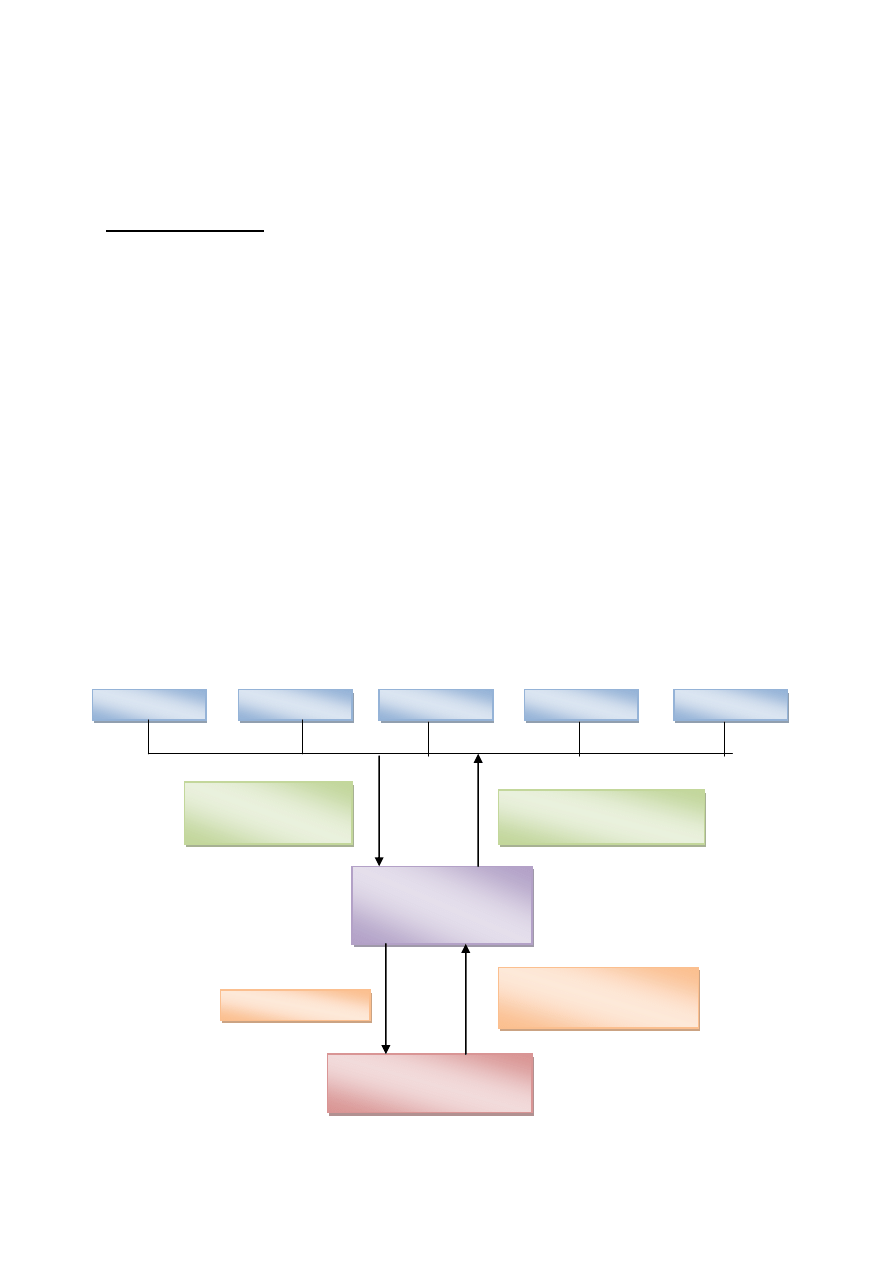

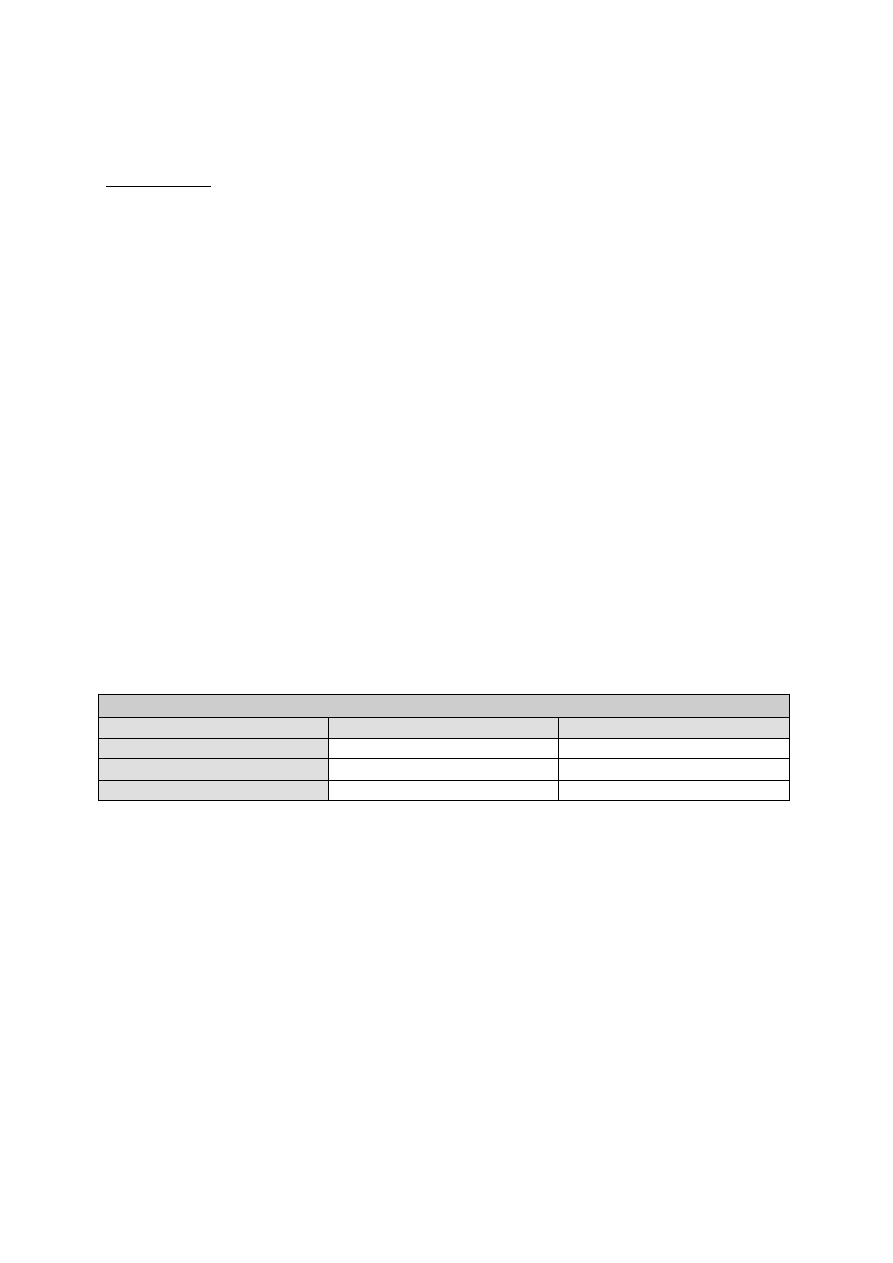

Funkcjonowanie funduszy inwestycyjnych wymaga wykonywania wielu czynności. Zgodnie z

regulacjami Ustawy o funduszach inwestycyjnych funkcjonowanie funduszy wymaga ścisłej

współpracy z wieloma innymi podmiotami ryku finansowego, bezpośrednio związanymi z ich

działalnością.

Fundusz inwestycyjny

KNF

Bank depozytariusz

Agent transferowy

Dystrybutorzy tytułów uczestnictwa

Towarzystwo Funduszy

Inwestycyjnych

Wyk. Kinga Chmielewska

20

KNF a funkcjonowanie funduszy

KNF jako najważniejszą instytucją nadzoru nad rynkiem finansowym w Polsce pełni funkcje kontrolne

w stosunku do wszystkich uczestników finansowego, a więc nadzoruje również działanie funduszy

inwestycyjnych i wszystkich pozostałych związanych z nimi podmiotów. Pełnienie funkcji kontrolnych

przez KNF jest związane jest również z licencjonowaniem podmiotów rynku (wydawaniem zezwoleo)

– do utworzenia TFI oraz funduszy inwestycyjnego wymagane jest zezwolenie KNF.

Zadania TFI

Zarządzają funduszami (w sposób odpłaty) TFI wykonuje wszelkie działania niezbędne do

prawidłowego ich funkcjonowania. Do obowiązków tych należy m.in.

Podejmowanie i realizacja decyzji inwestycyjnych

Prowadzenie księgowości funduszy

Prowadzenie rejestrów uczestników funduszy

Zawieranie umów o przechowywanie aktywów funduszu

Zawieranie umów o dystrybucję tytułów uczestnictwa

Fundusz inwestycyjny a TFI

Fundusz inwestycyjny:

Osobna forma prawna

Posiada osobny statut, w którym określone są: polityka inwestycyjna, zasady wyceny, zasady

realizacji zleceo uczestników

Posiada osobny wydzielony majątek, na który składają się wpłaty klientów

Wyłącznym przedmiotem działalności jest lokowanie zgromadzonych środków

TFI:

Zajmuje się tworzeniem oraz zarządzaniem funduszami

Reprezentuje fundusz w stosunkach z osobami trzecimi

Odpowiada przez KNF za realizację zleceo uczestników funduszy i przestrzeganie zapis

statutów funduszy

Szeroki przedmiot działalności

Zadania depozytariusza

Obowiązki depozytariusza polegają przede wszystkim na:

Ewidencjonowaniu (prowadzeniu rejestru) wszystkich aktywów funduszy, zarówno

papierów wartościowych, jak i innych instrumentów (walut, udziałów z spółkach z o. o,

instrumentów pochodnych, wierzytelności, nieruchomości, etc.)

Nadzorowaniu prawidłowego zarządzania funduszem inwestycyjnym. Szczególnie istotne

jest zapewnienie prawidłowej wyceny aktywów netto i wartości jednostki uczestnictwa, gdyż

wpływa to bezpośrednio na wyniki funduszu, a tym samym na wartośd środków na rejestrze

uczestnika funduszu

Wyk. Kinga Chmielewska

21

Kontrolowaniu terminowego rozliczania transakcji funduszu oraz umów z uczestnikami

funduszu

Zadania agenta

Podstawowe zadania agenta transferowego:

Rozliczenia dla uczestników funduszy

Informowanie o stanach rejestrów

Dokonywanie zmian danych uczestników

Informowanie o zasadach działania funduszy i procedurach

Dystrybutorzy

Dystrybutor tytułów uczestnictwa to instytucja, która zajmuje się sprzedażą (rozprowadzaniem) i

skupem jednostek uczestnictwa, czyli pośredniczy w przyjmowaniu i przekazywaniu zleceo.

Dystrybucja może byd prowadzona przez samą spółkę zarządzającą (TFI) lub inne podmioty

uprawnione o tego na podstawie zawartej umowy. Oprócz banków i podmiotów prowadzących

działalnośd maklerską dystrybutorami mogą byd też niezależni brokerzy, doradcy finansowi, spółki

dystrybucyjne towarzystw ubezpieczeniowych lub inne podmioty (o ile uzyskały zezwolenia ze strony

KNF i znajdują się na liście dystrybutorów – obecnie kilkadziesiąt podmiotów)

Rodzaje funduszy

Fundusze inwestycyjne stanowią dośd zróżnicowaną grupę podmiotów, gdyż mogą przyjmowad różne

konstrukcje prawne, emitowad różne instrumenty finansowe i prowadzid zróżnicowaną politykę

inwestycyjną.

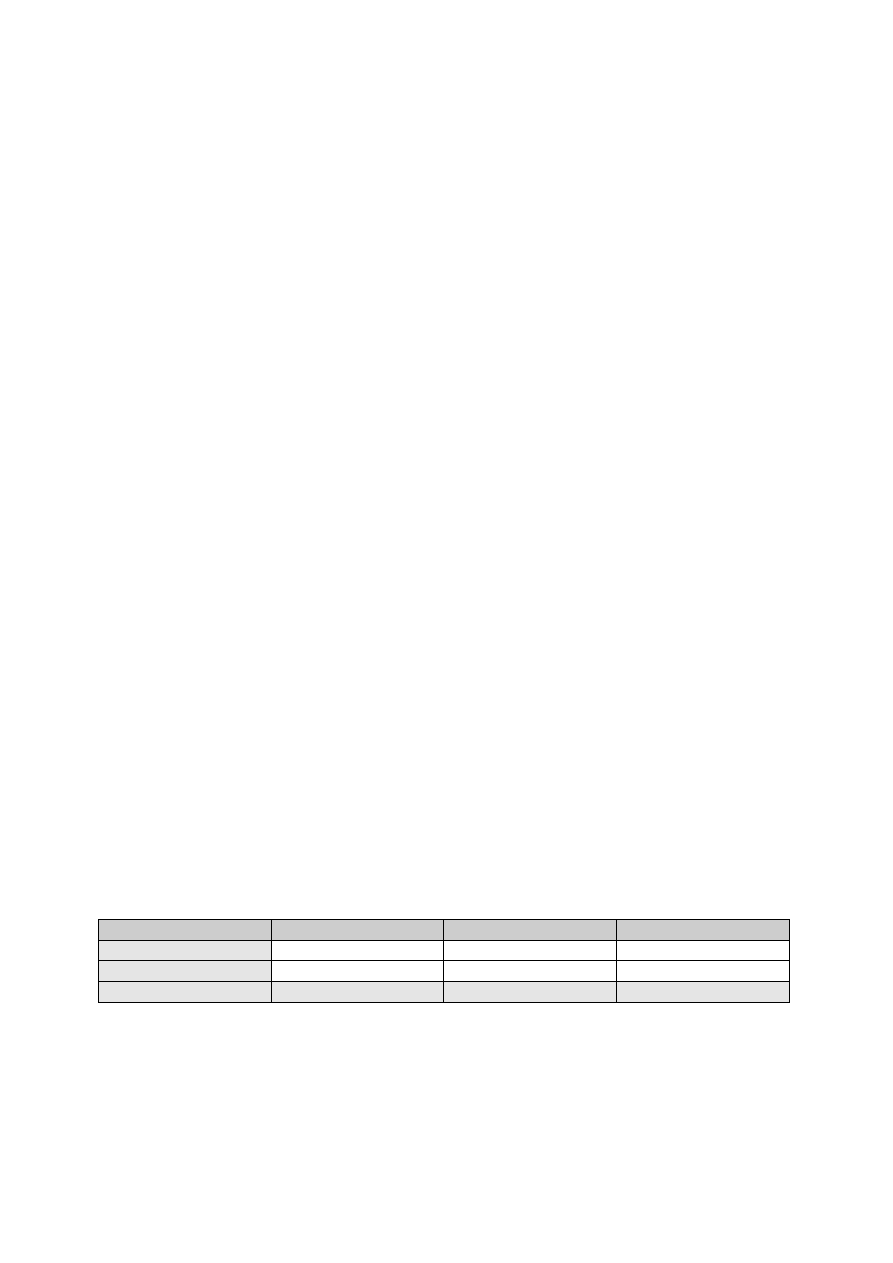

Portfele funduszy o różnej strategii inwestycyjnej

Akcje

Papiery dłużne

Agresywny

50-100%

0-50%

Zrównoważony

46-60%

60-40%

Bezpieczny

0-35%

65-100%

Fundusze parasolowe:

Fundusze z wydzielonymi subfunduszami

Konwersja/zamiana j. u. w ramach jednego funduszu nie jest opodatkowana

Subfundusze nie mają osobowości prawnej

Subfundusze mogą różnid się polityką inwestycyjną

Fundusz parasolowy:

Subfundusz akcji

Subfundusz zrównoważony

Subfundusz rynku pieniężnego

Wyk. Kinga Chmielewska

22

Fundusz inwestycyjny:

Jest osobą prawną, której wyłącznym przedmiotem działalności jest lokowanie środków

pieniężnych zebranych od klientów (uczestników) w drodze publicznego, bądź niepublicznego

proponowania nabycia jednostek uczestnictwa (albo certyfikatów inwestycyjnych) w

określone w ustawie papiery wartościowe, instrumenty rynku pieniężnego rynku

pieniężnego i inne prawa majątkowe

Nie posiada zdolności upadłościowej (nie może zbankrutowad)

Otwarte fundusze emerytalne – jako instytucja rynku kapitałowego

OFE – otwarty fundusz emerytalny (często określany jako tzw. długi filar) jest częścią systemu

emerytalnego, z którego w przyszłości będzie wypłacana emerytura jego członków

W Polsce system emerytalny jest oparty na trzech sposobach (filarach) gromadzenia środków

pieniężnych na przyszłą emeryturę

Filary systemu emerytalnego:

I filar ZUS (jest obowiązkowy) ZUS, jest tylko jeden – pracownik nie ma wpływu na jego

wybór

II filar to otwarty fundusz emerytalny – jest obowiązkowy dla osób urodzonych po

31.12.1968r.

III filar – jest nieobowiązkowy, obejmuje wszystkie inne metody odkładania kapitału na

emeryturę

Zasady funkcjonowania OFE:

Do OFE co miesiąc ZUS przekazuje częśd składki na ubezpieczenie społeczne (od 1 maja 2011

jest to 2,3%), którą do ZUS odprowadza pracodawca

Pieniądze do OFE wpłaca wyłącznie ZUS. Pracownik (członek funduszu) nie może nic wpłacid

sam

OFE zarządza zgromadzonymi środkami swoich członków, inwestuje je zgodnie z

obowiązującymi zasadami

Każda składka, którą ZUS przekazuje do OFE jest przeliczana na tzw. jednostki rozrachunkowe

i w takiej formie znajduje się na indywidualnych kontach emerytalnych poszczególnych

członków

Przeliczanie środków wpływających do OFE na jednostki rozrachunkowe odbywa się w ten

sposób, że każdą składkę dzieli się przez bieżącą wartośd jednostki rozrachunkowej w danym

OFE, wynikiem jest liczba jednostek rozrachunkowych

OFE obliczają wartośd jednostki rozrachunkowej każdego dnia roboczego (dzieląc wartośd

netto zgromadzonych aktywów przez liczbę jednostek rozrachunkowych zgromadzonych na

rachunkach wszystkich członków) obliczona wartośd jednostki rozrachunkowej służy do

wszystkich rozliczeo dokonywanych przez OFE następnego dnia

Jednostki rozrachunkowe są umownym zapisem do celów ewidencyjnych i rozrachunkowych,

we właściwym czasie owe jednostki znów przeobrażą się w kwoty wyrażone pieniężnie

Wyk. Kinga Chmielewska

23

Obowiązek wyboru OFE

Do OFE musi zapisad się każda osoba urodzona po 31.12.1968r., za którą jest odprowadzana

składka emerytalna do ZUS, czyli każdy kto:

Jest zatrudniony na podstawie umowy o pracę

Jest zatrudniony na podstawie umowy zlecenia

Odbywa płatny staż

Prowadzi pozarolniczą działalnośd gospodarczą

Zasady wyboru OFE:

Zgodnie z ustawą OFE powinno się wybrad w ciągu 7 dni od rozpoczęcia pierwszej pracy

Jeżeli pracownik nie wybierze OFE to ZUS może przesład pisemne upomnienie zatytułowane

„wezwanie do zawarcia umowy z OFE”

Osobom, które nie wybiorą OFE, zostanie losowo przydzielony jeden z funduszy

emerytalnych działających na polskim rynku (zgodnie z ustawą trzy największe fundusze

emerytalne nie biorą udziału w losowaniu)

Czynniki wyboru OFE:

Stabilnośd inwestowania funduszu emerytalnego

Wyniki inwestycyjne w średnim i długim okresie

Koszty i opłaty

Jakośd obsługi Klienta przez fundusz emerytalny

Doświadczenie funduszy emerytalnych na rynkach finansowych

Wielkośd funduszu emerytalnego

Ilośd członków

Ocenę funduszu emerytalnego przez niezależnych ekspertów i instytucje

Zasady zmiany OFE:

Istnieje możliwośd zmiany otwartego funduszu emerytalnego

Następuje to poprzez zawarcie umowy z nowo wybranym OFE

Zmiana OFE po 2 latach członkostwa w funduszu jest bezpłatna. Przez pierwsze 2 lata nie

warto jednak zmieniad funduszu, gdyż pociąga to za sobą dodatkowe koszty (w pierwszym

roku uczestnictwa w OFE koszt zmiany wynosi 160 zł, w drugim roku jest to 80 zł)

Zmiana podmiotu zarządzającego naszymi oszczędnościami gromadzonymi w ramach OFE

jest więc możliwa i jest całkowicie dobrowolna (podobnie jak ma to miejsce w przypadku

funduszy inwestycyjnych) ale w przeciwieostwie do funduszy inwestycyjnych nie może

nastąpid w dowolnym momencie

W OFE przeniesienie środków do innego funduszu może mied miejsce tylko cztery razy do

roku w czasie tzw. sesji transferowych

Fundusze inwestycyjne a fundusze emerytalne

Chod zarówno fundusze inwestycyjne jak i otwarte fundusze emerytalne mają osobowośd prawną

są jednak tworzone, zarządzane i reprezentowane w stosunkach z osobami trzecimi przez odrębne

Wyk. Kinga Chmielewska

24

osoby prawne – towarzystwa funduszy inwestycyjnych, w przypadku funduszy inwestycyjnych oraz

powszechne towarzystwa emerytalne PTE – w przypadku OFE. TFI mogą zarządzad dowolną liczbą

funduszy inwestycyjnych, podczas gdy PTE co do zasady może zarządzad tylko jednym OFE.

Wybrane cechy różniące fundusze inwestycyjne i OFE:

Cel inwestycyjny – Istotą działalnośdi OFE jest gromadzenie i inwestowanie środków

pieniężnych członków z przeznaczeniem na ich wypłatę członkom funduszu po osiągnięciu

przez nich wieku emerytalnego. Podstawową różnicą pomiędzy FI i OFE jest więc cel, jaki

stawiają przed sobą oba podmioty lokując środki uczestników na rynku finansowym. W

przypadku FI cel ten może byd dowolny, zarówno bieżący (np. zakup dóbr trwałego użytku),

jak i strategiczny (np. finansowanie edukacji dzieci, powiększanie przyszłej emerytury),

natomiast oszczędzanie w OFE może mied tylko jeden cel – stricte emerytalny (środki

otrzymane z OFE stanowid będą częśd naszego świadczenia emerytalnego).

Sposób przystąpienia do funduszu i jego zmiany – Kolejnym aspektem różniącym oba

podmioty jest kwestia przystąpienia do funduszu. Uczestnictwo w FI jest całkowicie

dobrowolne i poza pewnymi wyjątkami niczym nieograniczone (możemy byd uczestnikami

wielu funduszy). Natomiast w przypadku OFE istnieje obowiązek przynależności do jednego

wybranego funduszu dla każdej osoby objętej ubezpieczeniem społecznym urodzonej po 31

grudnia 1968r. Zasadniczą różnicą pomiędzy FI a OFE jest kwestia wyjścia z funduszu – w FI

otwartych można to zrobid praktycznie w każdym momencie, zaś w przypadku OFE

możliwośd opuszczenia funduszu istnieje wyłącznie po osiągnięciu wieku emerytalnego.

Polityka inwestycyjna – Nie możemy również, jako to ma miejsce w FI, samodzielnie

decydowad jaką sumę wpłacamy i kiedy to następuje – środki pieniężne trafiają bowiem do

OFE za pośrednictwem ZUS (bez naszego udziału) w postaci części składek na ubezpieczenie

emerytalne.

Gwarancja minimalnej zyskowności – Oba podmioty różni określony ustawowo zakres

dopuszczalnych lokat oraz limity inwestycyjne dla poszczególnych kategorii instrumentów. W

przypadku FI nie występuje gwarancja zyskowności, gdyż nie gwarantują one określonej

minimalnej stopy zwrotu (wyjątek mogą stanowid jedynie fundusze z ochroną kapitału, przy

czym nie jest to gwarancja o charakterze ustawowym). W przypadku OFE funkcjonuje

mechanizm minimalnej wymaganej stopy zwrotu.

Obowiązki informacyjne – Zawartośd i sposób publikacji prospektu informacyjnego i statutu

są odmienne w FI otwartych i w OFE. Różnice dotyczą również zawartości sprawozdao

finansowych. Ponadto OFE są zobowiązane do przesyłania każdemu członkowi, nie rzadziej

niż raz na 12 miesięcy, informacji o wysokości środków znajdujących się na rachunku,

terminach wpłat składek i wypłat transferowych, ich przeliczeniu na jednostki rozrachunkowe

oraz danych dotyczących wyników inwestycyjnych funduszu

Pobierane opłaty – FI dowolnie kształtują stawki pobieranych opłat manipulacyjnych i opłat

za zarządzanie. Opłaty pobierane przez OFE – od składki, za zarządzanie i z tytułu dokonania

wypłaty transferowej – są natomiast limitowane ustawowo

Wyk. Kinga Chmielewska

25

FI i OFE cechy wspólne

Obok wymienionych różnic istnieje kilka cech wspólnych dla funduszy inwestycyjnych i OFE, takich

jak:

Charakter otwarty – każdy może dowolnie wybrad fundusz, który odpowiada jego

oczekiwaniom

Sposób ewidencjonowania wpłat do funduszu – każdy uczestnik FI i członek OFE ma

indywidualny rachunek, na którym odnotowana jest ilośd posiadanych przez niego udziałów,

ich wartośd ustalana jest każdego dnia roboczego w oparciu o wartośd aktywów funduszu (w

przypadku FI specjalistycznych otwartych i zamkniętych wycena tytułów uczestnictwa może

odbywad się z mniejszą częstotliwością), co pozwala na stały wgląd w wysokośd

zgromadzonych środków

Posiadanie osobowości prawnej bez zdolności upadłościowej – ani FI ani OFE nie mogą

ogłosid bankructwa, gdyż dysponują majątkiem odrębnym od majątku TF (PTE) i w przypadku

ogłoszenia upadłości podmiotów zarządzających aktywa funduszu nie wchodzą w skład ich

masy upadłościowej

Wspólny organ nadzoru – KNF od 19 września 2006

Podmioty przechowujące aktywa – depozytariusze

Rynek OFE – co warto brad pod uwagę:

Liczba członków

Wartośd aktywów

Wysokośd opłat za zarządzanie

Wyniki

Lista OFE w Polsce

Aviva OFE (dawniej Commercial Union)

ING OFE (dawniej Nationale-Nederlanden)

PZU OFE

Amplico OFE (dawniej AIG OFE)

AXA OFE

Generali OFE

Aegon OFE

Nordea OFE

Allianz OFE

PKO BP Bankowy OFE

Pocztylion OFE

Pekao OFE

Warta OFE

Polsat OFE

15 mln członków

Wyk. Kinga Chmielewska

26

OFE należą do inwestorów instytucjonalnych na rynku kapitałowym. OFE są częścią systemu

emerytalnego, gromadzą środki na przyszłą emeryturę swoich członków. Członkostwo w OFE jest

obowiązkowe. OFE zarządzają środkami ze składek na ubezpieczenia społeczne wpłacanymi przez

ZUS inwestując je zgodnie z obwiązującymi limitami.

Wyszukiwarka

Podobne podstrony:

Prawo rynku kapitałowego dr Werner

Instytucje rynku kapitałowego w Polsce VII

Instytucje rynku kapitalowego i Nieznany

Instytucje rynku kapitałowego w Polsce VII

Instytucje Rynku Kapitałowego

Instytucje polskiego rynku kapitałowego, Instytucje polskiego rynku kapitałowego

Rynek kapitałowy, Instytucje polskiego rynku kapitałowego

INSTYTUCJE NA RYNKU KAPITAŁOWYM

Instytucje i uczestnicy rynku kapitałowego w Polsce, Ekonomia, Studia, II rok, Rynki finansowe

Inwestorzy instytucjonalni na rynku kapitałowym, Archiwum, Semestr VI, Finanse

20030918163307, Giełda papierów wartościowych (giełda pieniężna), jest instytucjonalną formą rynku k

Inwestorzy instytucjonalni na rynku kapitałowym

więcej podobnych podstron