Opera

tO

r l

O

gisty

czny r

O

ku 2012

generalne perspektywy

rynku usług logistycznych

Kryzys powiększa przewagę konkurencyjną najlepszych

Szacunki wyników finansowych branży

logistycznej za rok bieżący oraz progno-

za na rok przyszły wskazują na spadają-

cą dynamikę sprzedaży usług. Ta długo-

trwała tendencja wraz z nieuniknionym

spadkiem rentowności doprowadzi w re-

zultacie do momentu, od którego różni-

ce sytuacji finansowej gwałtownie się

pogłębią. Sytuacja jednych firm szybko

zacznie się poprawiać, podczas gdy inne

zaczną przynosić straty. Oznacza to, że

te firmy, które będą w stanie lepiej wy-

korzystywać zasoby, otrzymają wyjąt-

kową szansę zbudowania przewagi nad

słabszymi konkurentami. Wyznaczenie

przez przodujące firmy takiego poziomu

efektywności, do którego konkurenci nie

będą w stanie zejść, będzie miało długo-

trwałe konsekwencje. Mamy podstawy

przypuszczać, że opisany proces, które-

go symptomy obserwujemy od dawna,

właśnie nabrał tempa. Sytuacja na rynku

zacznie się różnicować, gdy dotychczas

w całym kilkuletnim okresie spowolnie-

nia rynek zmierzał w przeciwnym kie-

runku, zanikania różnic.

Charakterystyczne dla długotrwałej sta-

gnacji gospodarczej jest właśnie stop-

niowe upodobnianie się do siebie sytu-

acji finansowej tych firm logistycznych,

które pełnią samodzielną rolę na rynku

(umiarkowany wzrost sprzedaży i marża

na coraz niższym poziomie oraz maleją-

ce odchylenia od przeciętnego wyniku).

Słabszym spośród nich udaje się osiągać

dodatni wynik sprzedaży usług, silniejsi,

choć zwiększają sprzedaż, nie powięk-

szają zysku. Badanie wyników finan-

sowych branży logistycznej (Top500)

pokazuje ponadto, że w okresie stagna-

cji największe firmy logistyczne, które

w cyklu koniunktury zwykle wykazują

się zdolnością do wyższego niż przecięt-

ny tempa rozwoju (czerpanie korzyści

z uprzywilejowanej pozycji rynkowej),

zaczęły tracić przewagę (spadek udziału

w rynku) nad mniejszymi konkurenta-

mi, nie potrafiąc lepiej od nich zarabiać.

Jeśli jeszcze w czasie kryzysu z 2009 r.

przewagę tę powiększyły, wykorzystu-

jąc swoją dominującą pozycję wobec

podwykonawców do zbijania stawek

i zwiększania własnej marży, to wzrost

zapotrzebowania na usługi pozbawił je

tego klasycznego w branży logistycz-

nej narzędzia zarobkowania w okresie

nadwyżki podaży nad popytem. Okazało

się, że rozwój niektórych największych

operatorów usług logistycznych został

zahamowany, a wzrost sprzedaży tej

wielkości firm jako całości był znaczą-

co mniejszy niż firm średniej wielkości,

które jako grupa najwyraźniej lepiej so-

bie radziły w pozyskiwaniu nowych kon-

traktów.

Wprawdzie na początku okresu spo-

wolnienia to właśnie największe przed-

siębiorstwa, choć silnie odczuły spadek

popytu, mimo to lepiej niż mniejsze

podmioty potrafiły przystosować się do

sytuacji, osiągając w tym czasie o wie-

le wyższe marże ze sprzedaży. Potra-

fiły szybko wrócić na ścieżkę wzrostu

sprzedaży, podczas gdy niektóre inne

firmy przez wiele kolejnych kwartałów

znajdowały się w trendzie spadkowym.

Im mniejsza firma, tym później uda-

wało się przywrócić poziom sprzedaży

sprzed kryzysu. W pewnym momencie

zaczęły one jednak sprzedawać coraz

więcej i wzrost sprzedaży był coraz wyż-

szy, podczas gdy dynamika sprzedaży

najpotężniejszych operatorów usług

logistycznych, która w odróżnieniu od

mniejszych podmiotów była prawie cały

czas dodatnia, zaczęła słabnąć. Było to

spowodowane tym, że mniejsze podmio-

ty zdecydowanie szybciej były w stanie

zareagować na zmiany rynkowe, szyb-

ciej zwiększając personel i zasoby ma-

terialne. Wiele dużych firm okazało się

nieefektywnych, ich restrukturyzacja,

o ile możliwa, musiała trwać bardzo dłu-

go. Małe nieefektywne firmy po prostu

zniknęły z rynku.

Tendencja utrzymywania się wyższego

tempa rozwoju mniejszych firm logi-

stycznych obecnie się jednak wyczer-

pała. Perspektywy rozwoju większych

firm, szczególnie reprezentujących seg-

ment logistyki kontraktowej, ponownie

są o wiele lepsze. Dynamika sprzedaży

w tej grupie pozostanie w bieżącym

2012 r. równie wysoka jak w poprzed-

nim (20%), także prognoza na 2013 r.,

choć zakłada wyraźne osłabienie ten-

dencji wzrostowej, przewiduje ciągle

dwucyfrowy przyrost obrotów tej gru-

py firm. Prognoza dla mniejszych firm,

oraz ogółu firm transportowych i spe-

dycyjnych, jest gorsza. A przecież firmy

te w dłuższym okresie czasu, jeszcze na

przełomie lat 2010-2011, rozwijały się

Grudzień 2012 - Styczeń 2013 nr 6/2012 (73) / www.eurologistics.pl

86

Fot. Panthermedia

Opera

tO

r l

O

gisty

czny r

O

ku 2012

znacznie szybciej niż duże firmy wyspe-

cjalizowane w logistyce kontraktowej.

Ale już w drugiej połowie 2011 r. dyna-

mika ta osłabła. Właściwe pogorszenie

należy jednak datować na drugi kwartał

bieżącego roku. A w kolejnych dwóch

kwartałach większość takich firm sprze-

da według szacunków mniej w stosunku

do odpowiedniego kwartału poprzednie-

go roku. Sytuacja wydaje się na tyle zła,

że - według przedstawicieli tych firm -

następny rok nie może być już gorszy.

Stopniowy spadek dynamiki sprzedaży

we wszystkich zresztą segmentach ryn-

ku w trakcie bieżącego roku jest rzeczy-

wiście dojmujący.

Analizując te wyniki trzeba wziąć jed-

nak pod uwagę, że prognozowanie, choć

z pewnością oparte na wielu racjonal-

nych przesłankach, w ostateczności od-

zwierciedla nastroje. Można stwierdzić,

że są one na ogół złe, ale brak podstaw,

aby przyjąć, że uległy pogorszeniu. Za-

uważmy, że tegoroczna prognoza na rok

następny jest identyczna jak zeszłorocz-

na (wzrost sprzedaży o 8%). Co więcej,

jest regułą, że przewidywane wielko-

ści sprzedaży są niedoszacowane przez

badane firmy logistyczne: faktycznie

w 2012 r. obroty zwiększą się nie o 8,

lecz o 13%. Zgadza się natomiast kieru-

nek przewidywanych zmian: rzeczywi-

ście wynik ten oznacza spadek dynamiki

przychodów. A zatem prognoza wyni-

ków, jeśli nie co do konkretnej warto-

ści, to prawdopodobnie co do kierunku

zmian, okaże się prawdziwa.

Prognozy

Warto jeszcze zauważyć odwrócenie

tendencji rozwojowych w ramach po-

szczególnych segmentów rynku. Ogól-

na prognoza nie zmienia się, ale obecne

przewidywania dla poszczególnych grup

firm różnią się od poprzednich. Firmy

wyspecjalizowane w transporcie i spe-

dycji drogowej dość drastycznie obniżają

w miarę optymistyczne prognozy na na-

stępne lata, podczas gdy firmy wyspecja-

lizowane w logistyce kontraktowej jako

jedyne zwiększają stosunkowo niskie

swoje dawniejsze oczekiwania. Jeśli za-

rządy firm transportowych spodziewają

się, że dynamika przewozów zarówno

całopojazdowych, jak i drobnicowych

(w przypadku tej grupy firm LTL stano-

wią margines przychodów) będzie o po-

łowa niższa niż w 2012 r. (odpowiednio

nie o 9,8 i 31,4%, lecz o 5,4 i 19,9%), to

w przypadku firm logistycznych zakła-

da się, że przychody z tego tytułu będą

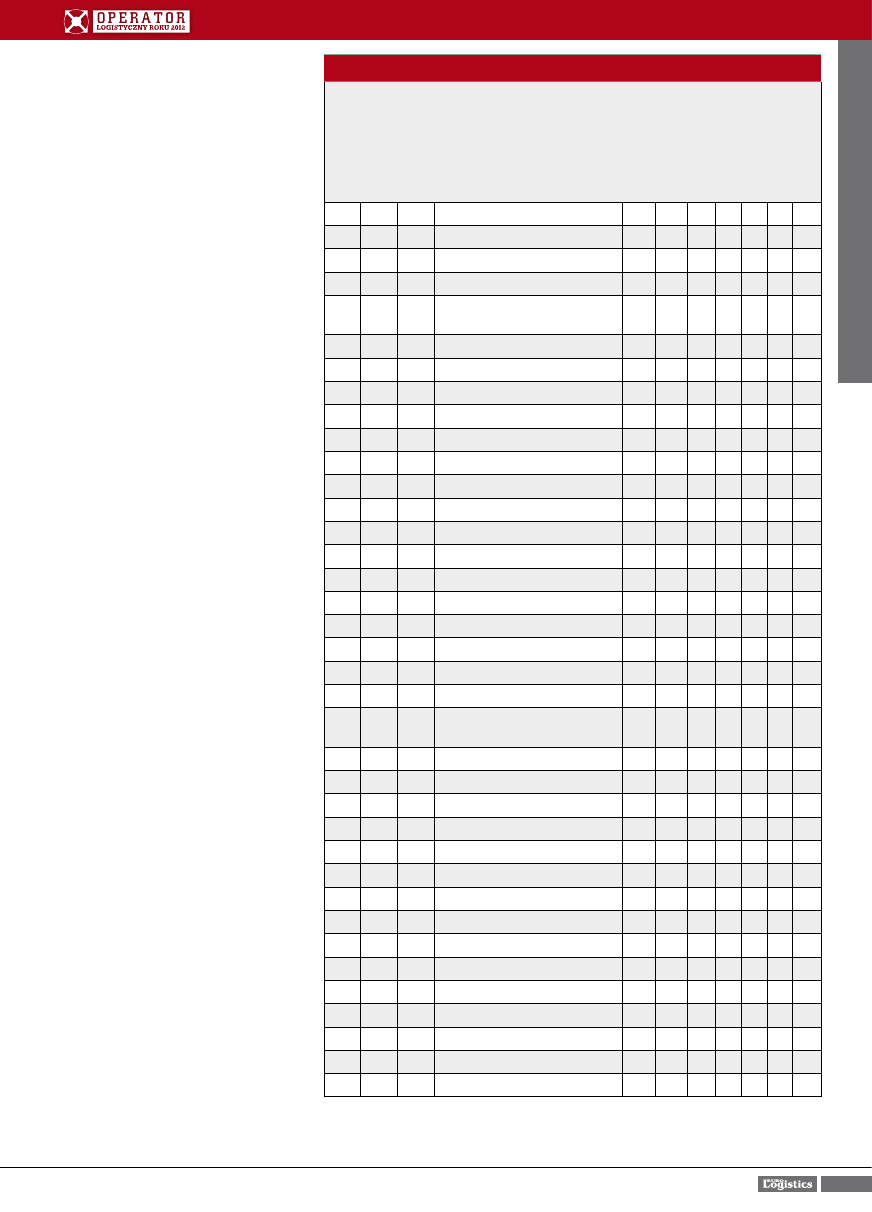

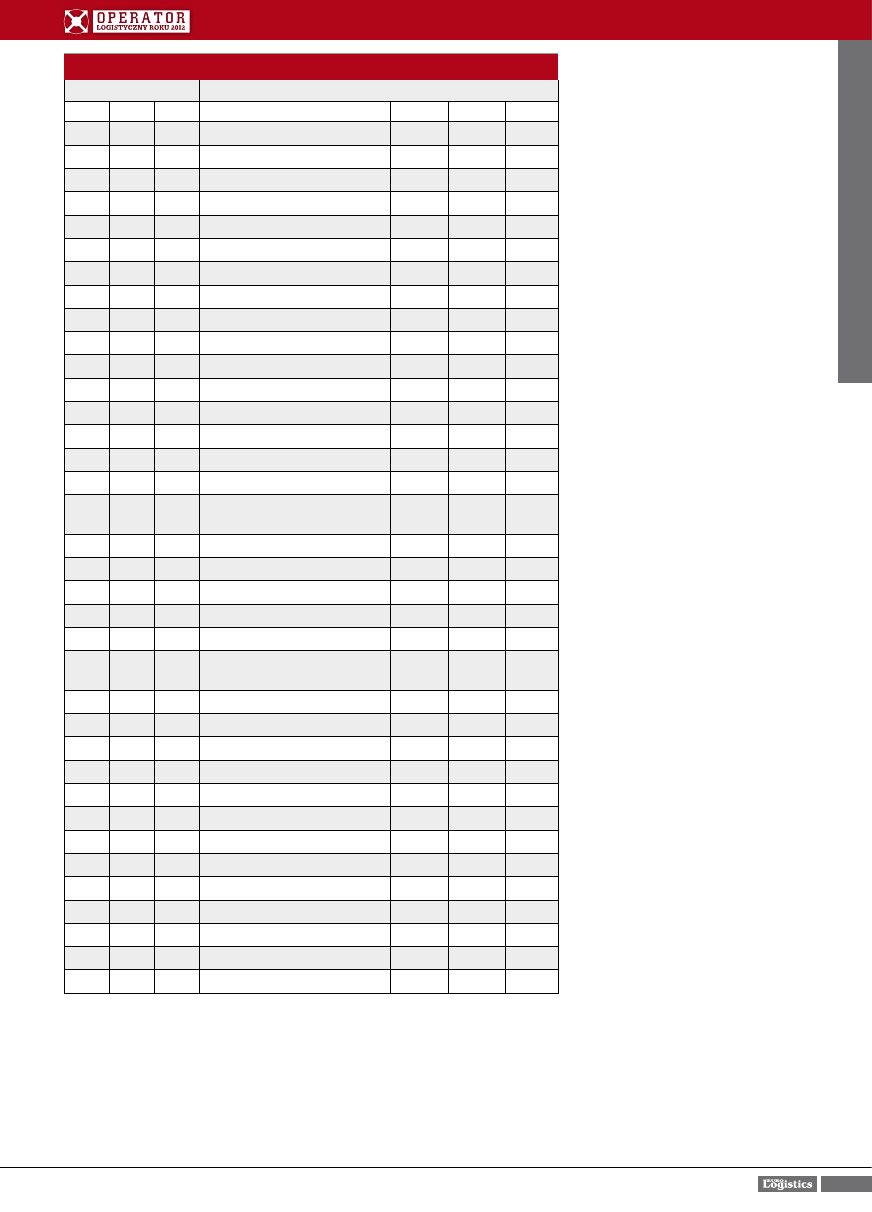

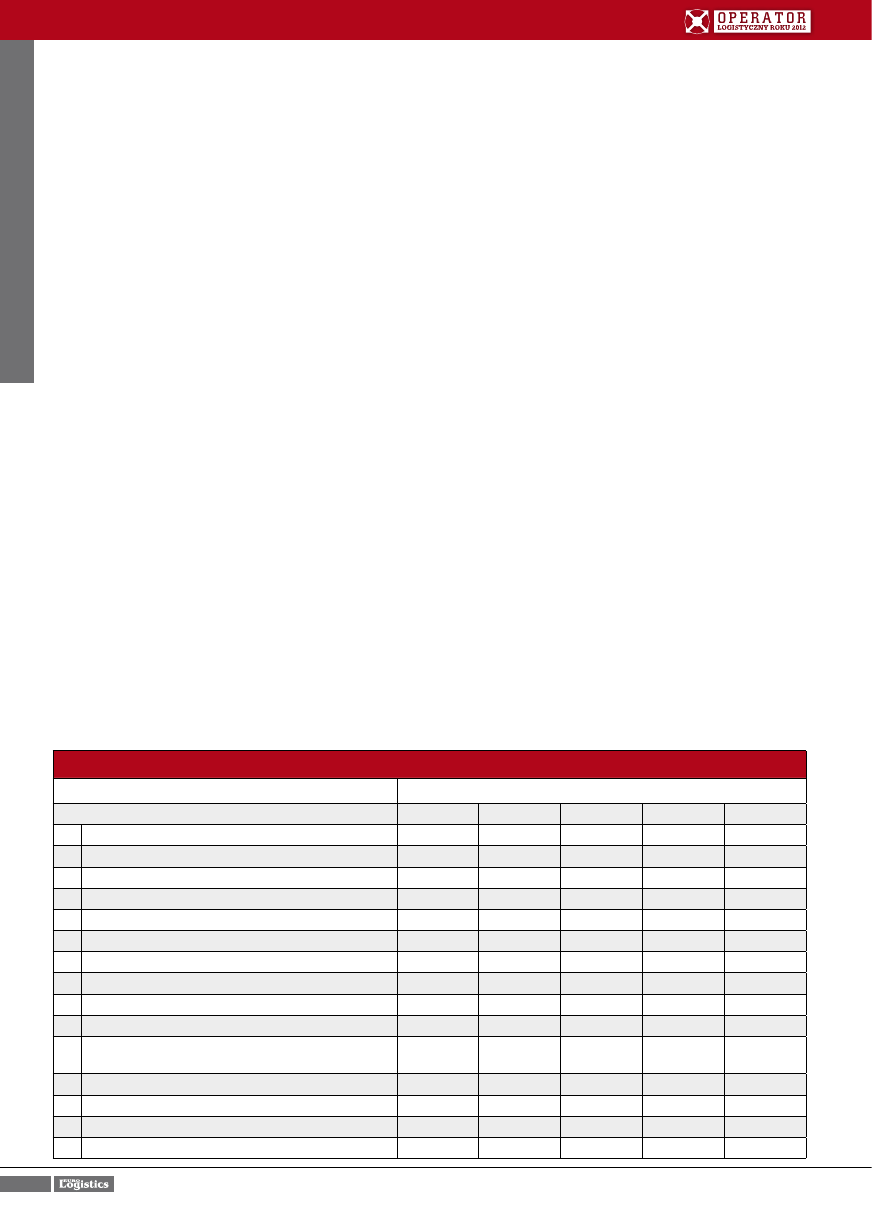

RanKing FiRm LOgisTyCznyCh 2012

I. Potencjał konkurencyjny firmy [w ocenie klientów wszystkich firm]

II. Zakres świadczonych usług logistycznych [w ocenie kluczowych klientów danej firmy]

III. Wypełnianie założonych norm usług logistycznych [w ocenie kluczowych klientów danej firmy]

IV. Pozycja rynkowa [ocena szczegółów standardu obsługi przez kluczowych klientów danej firmy]

V. Pozycja rynkowa [ocena szczegółów standardu obsługi przez klientów wszystkich firm]

VI. Lider rynku [w generalnej ocenie kluczowych klientów danej firmy]

VII. Najbardziej konkurencyjna firma [w generalnej ocenie klientów wszystkich firm]

2010 2011 2012

I

II

III IV V

VI VII

3

7

1

GEFCO Polska

6

5

1 2

3

2

3

2

1

2

TNT Express Worldwide (Poland)

3

1

10 6

4

6

5

3

1

3

DHL Express

2

7

26 3

1

4

1

1

8

4

Hellmann Worldwide Logistics

Polska

5

23

1 7

5

6

4

15

3

5

Maszoński-Logistic

16

24

1 1

7

1

7

6

5

6

Raben Polska

1

6

32 22 2

3

2

10

10

7

Panalpina Polska

12

14

12 4

6

14 13

7

20

8

Diera

27

10

7 8

9

5

16

-

-

8

Geodis Calberson Polska

11

8

4 12 13 16 18

-

14

10

Raben Transport

7

15

24 18 11 11 8

13

15

11

General Logistics Systems Poland 15

16

22 10 10 12 10

14

6

12

DHL Supply Chain

19

2

27 9

23 6

14

5

3

13

DPD Polska

14

9

16 28 16 12 6

28

11

14

Spedimex

22

11

21 5

8

20 26

21

22

15

C. Hartwig Gdynia

17

12

8 21 21 24 20

-

-

16

Link

10

29

8 17 17 22 23

22

12

17

PEKAES

4

26

27 23 18 18 12

11

16

18

CAT LC Polska

26

19

20 15 20 15 19

9

9

18

FM Logistic

8

13

30 31 12 31 9

26

25

20

Damco Poland

18

30

17 19 19 17 17

-

12

21

IFB International Freightbridge

(Poland)

23

17

5 13 15 33 32

18

19

22

Delta Trans

9

28

25 32 25 9

11

33

24

23

CEVA

13

18

14 26 29 19 23

-

29

24

Partner Logistic

30

4

33 24 30 10 15

12

26

25

No Limit

21

20

23 16 24 23 28

29

28

26

Siódemka

29

34

35 11 14 25 21

27

33

27

UTi Poland

28

31

19 14 22 28 29

-

21

28

Omega Pilzno

20

27

17 33 32 21 25

-

23

29

Trans-Tok Logistics

31

3

13 34 33 34 34

19

18

30

Yusen Logistics (Polska)

25

25

27 25 28 26 30

17

34

31

ET Group

24

21

31 30 31 27 27

20

27

32

Raben Sea & Air

32

22

34 27 26 29 22

-

-

33

VTR Logistics

34

32

11 29 27 30 31

-

-

34

Fine Logistics

36

35

6 20 34 36 36

31

35

35

Loxxess Polska

33

33

14 35 35 31 33

-

-

36

ID Logistics

35

36

36 36 36 35 35

Uwagi do tabeli:

Generalną pozycję danej firmy w rankingu wyznacza suma miejsc w poszczególnych poddanych ba-

daniu kategoriach.

www.eurologistics.pl / Grudzień 2012 - Styczeń 2013 nr 6/2012 (73)

87

Opera

tO

r l

O

gisty

czny r

O

ku 2012

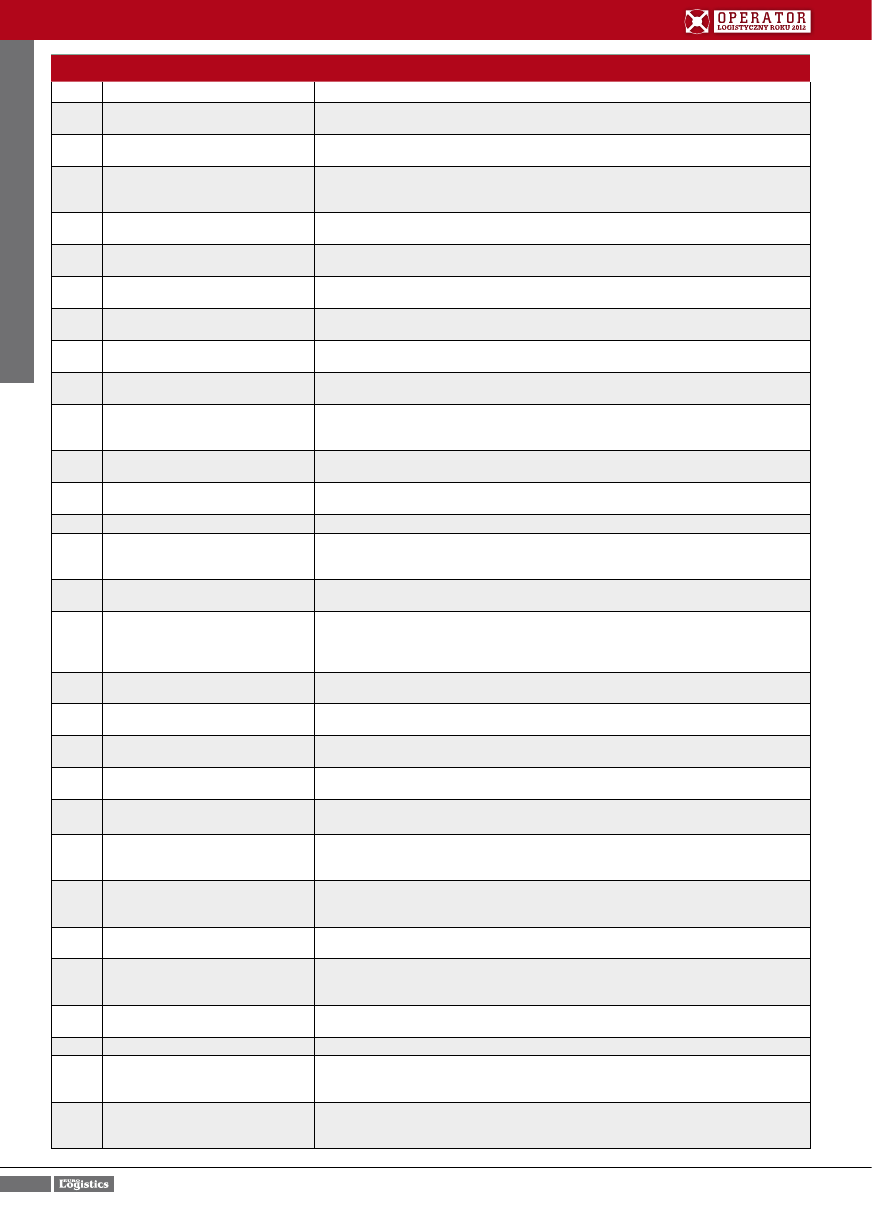

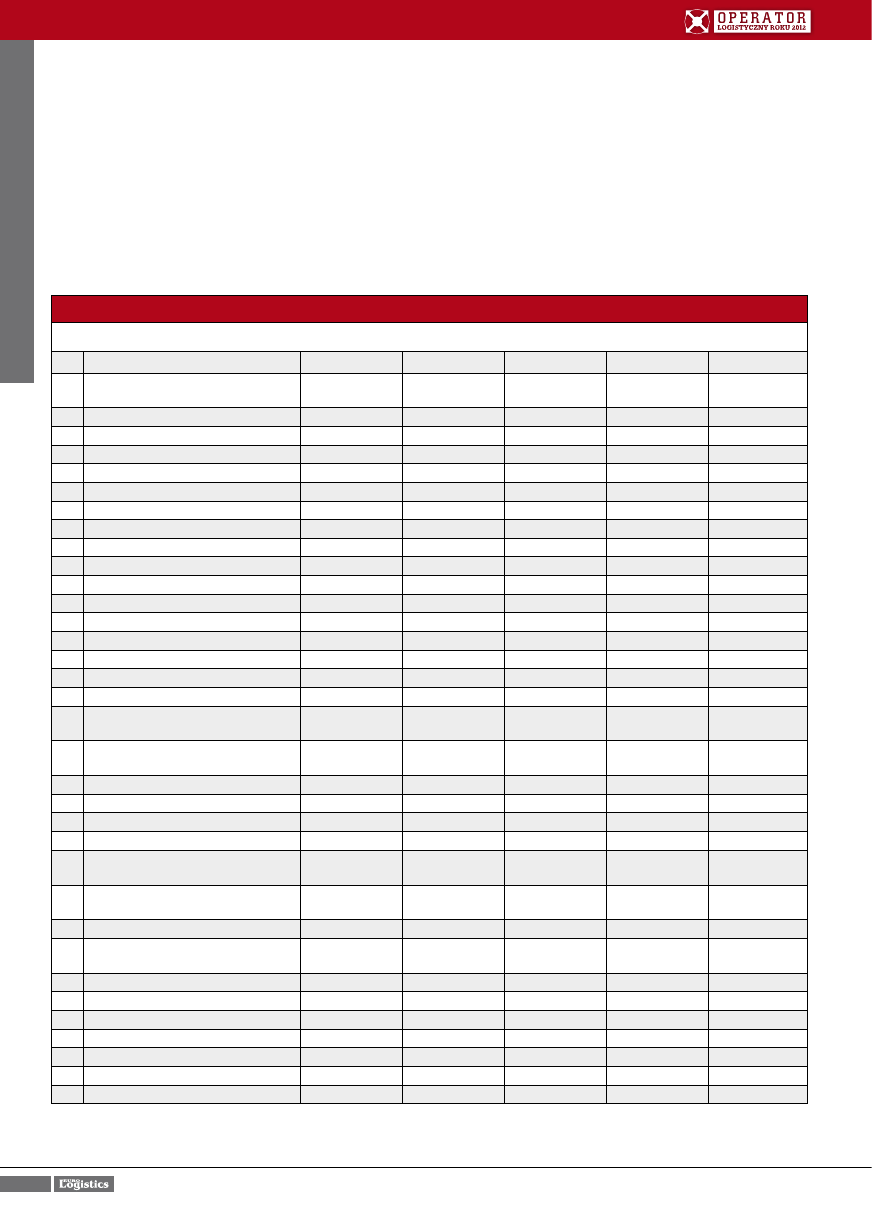

OPeRaTOR LOgisTyCzny ROKU 2012

Pozycja

1

GEFCO Polska

Najbardziej ceniony na rynku integrator usług logistycznych, któremu we współpracy z klientami udaje się osiągnąć

efekt synergii z łączenia przepływów

2

TNT Express Worldwide (Poland)

Najbardziej efektywna ekonomicznie firma w całej branży logistycznej; zajmuje wyjątkową pozycję na rynku, żadna

podobnej wielkości firma kurierska nie stanowi dla niej konkurencji

3

DHL Express

Dominujący dostawca usług logistycznych na polskim rynku w segmencie usług kurierskich i ekspresowych; pod-

stawą długofalowej strategii rozwoju firmy są inwestycje w rozwój i budowanie zaangażowania zespołu pracowni-

ków

4

Hellmann Worldwide Logistics Polska

Zarządzanie mające na celu osiągnięcie pierwszeństwa w obsłudze: oparte na zasadzie zrównoważonego rozwoju,

skutecznie unikające pułapek cyklu gospodarczego, hołdujące tradycji etyki biznesu

5

Maszoński-Logistic

Zarządzanie wyzyskujące korzyści z koncentracji działalności i z najwyższej jakości obsługi: firma najlepiej na całym

rynku wspiera klientów w optymalizacji kosztów

6

Raben Polska

Osiągnięcie największego na całym rynku potencjału konkurencyjnego: w kolejnych latach pozycja rynkowa będzie

rosła jak żadnej innej czołowej firmy

7

Panalpina Polska

Oparcie systemu dostaw na obsłudze najbardziej elastycznej i najlepszej jakościowo na rynku spedycji lotniczej i

morskiej: strategia zakłada, że osiągnięcie pierwszeństwa w obsłudze zapewni wzrost udziału w rynku

8

Diera

Powodzenie koncepcji dedykowanych rozwiązań w operacjach spedycyjnych: firma udowadnia, że koncepcja indywi-

dualnego podejścia do każdego klienta ma przyszłość

8

Geodis Calberson Polska

Zbudowanie wizerunku na wzorowej realizacji dostaw: przykład idealnego sprzężenia zwrotnego między działaniami

marketingowymi, a możliwościami realizacji zobowiązań operacyjnych firmy

10

Raben Transport

Udane wypromowanie marki jako najsilniejszej i najbardziej stabilnej na rynku transportu drogowego: skuteczne

zarządzanie zmiennością, utrzymanie poziomu kosztów na najniższym poziomie, a zadowolenia klientów - na

możliwie najwyższym

11

General Logistics Systems Poland

Wypracowanie długofalowej strategii odpornej na kryzys gospodarczy: koncentrowanie się na efektywności działań,

a nie na wzroście sprzedaży daje w efekcie nie tylko najwyższy zysk, ale i najwyższą dynamikę sprzedaży

12

DHL Supply Chain

Ogromny potencjał, znajomość rynków lokalnych i doświadczenie globalne w zakresie każdego z elementów

łańcucha dostaw

13

DPD Polska

Najszybciej rozwijająca się firma kurierska, realizująca strategię dynamicznego wzrostu udziału w rynku

14

Spedimex

Konsekwentne umacnianie pozycji rynkowej: Czy można jednocześnie być konkurencyjnym cenowo, elastycznym w

podejściu do życzeń klientów oraz realizować dostawy szybciej niż inni? Odpowiedź: tak, ale trzeba to umieć robić

jednocześnie, a nie jedno zamiast drugiego

15

C. Hartwig Gdynia

Kartą przetargową firmy jest największe na rynku doświadczenie w transporcie morskim, dodatkowy atut to umie-

jętność zarządzania różnorodnymi łańcuchami dostaw

16

Link

Dzięki zmianie strategii (rozwijanie kluczowych kompetencji) firma stała się bardziej efektywna, rozbudowując

relacje z podwykonawcami ogromnie zwiększyła przerób i w konsekwencji była w stanie zaoferować zwiększone

możliwości operacyjne swoim klientom; działa w oparciu o najlepszy system telematyczny i najbardziej ceniony na

rynku TMS

17

PEKAES

Najstarsza polska firma transportowa od kilku lat wdraża nową strategię rynkową; stawia na redukcję własnej floty,

inwestuje w rozwiązania IT podnoszące jakość współpracy z klientem

18

CAT LC Polska

Lider wśród operatorów logistycznych wyspecjalizowanych w obsłudze branży Automotive; jedna z niewielu firm

usługowych wdrażających koncepcję Lean management

19

FM Logistic

Dla francuskiej rodzinnej korporacji polski rynek ma kluczowe znaczenie, firma specjalizuje się w obsłudze firm z

branży spożywczej; wyznacza nowe szlaki w obsłudze specyficznych branż, takich jak farmacja

20

Damco Poland

Doskonały przykład jak można skutecznie rozwijać firmę w ramach nowych specjalizacji; kojarzona głównie z

działalnością morską, specjalizuje się również w logistyce farmacji i weterynarii

21

IFB International Freightbridge

(Poland)

Udany mariaż usług z zakresu frachtu morskiego i lotniczego z usługami logistycznymi oraz dystrybucji

22

Delta Trans

Aby pozostać na szczycie, ta wyspecjalizowana w dziedzinie transportu drogowego firma intensywnie rozwija nowe

rodzaje usług; stała się cenionym partnerem w produkcji i koprodukcji wyrobów ze stali oraz montażu produkcyjne-

go i obsłudze flot

23

CEVA

Uwaga na ambitną globalną firmę, która chce być najbardziej podziwianą firmą na rynku usług logistycznych;

niewątpliwie udane połączenie pod jednym dachem usług dla wielu branż; pozycja firmy w Polsce rośnie regularnie

z roku na rok

24

Partner Logistic

Młody operator zadziwia szerokim zakresem wysoko ocenianych usług logistycznych; specjalizuje się w obsłudze

klientów z branży opakowaniowej i spożywczej

25

No Limit

Specjaliści od realizacji kompleksowych usług logistycznych dla wybranych sektorów rynku, oferujący zwiększenie

efektywności w łańcuchach dostaw; jako jedni z nielicznych potrafią zaplanować procesy dystrybucji w projektach o

wysokiej specjalizacji; pomysłowi – wystarczy spojrzeć na stronę internetową firmy

26

Siódemka

Lider w zakresie zastosowania autorskich rozwiązań organizacyjnych i technologicznych; przewidywany rozwój

e-commerce winien przynieść gwałtowny wzrost pozycji firmy na rynku

27

UTi Poland

Integracja Cargoforte w ramy globalnego koncernu dała impuls do dalszego rozwoju firmy

28

Omega Pilzno

Polska firma transportowa z dwudziestoletnią tradycją; doskonały przykład transformacji firmy o wąskiej specjaliza-

cji w firmę logistyczną, rozwijającą doskonale oceniane przewozy morskie, inwestującą w bazę magazynową i usługi

o wartości dodanej

29

Trans-Tok Logistics

Kolejna firma obchodząca swoje dwudziestolecie; przykład rozwoju polskiego kapitału w branży logistycznej, który

potwierdza regułę, że ciężka praca zawsze zostanie doceniona; rozwój firmy w kierunku coraz bardziej zaawanso-

wanych usług okazał się słusznym posunięciem

Grudzień 2012 - Styczeń 2013 nr 6/2012 (73) / www.eurologistics.pl

88

Opera

tO

r l

O

gisty

czny r

O

ku 2012

miały dwukrotnie wyższą dynamikę (od-

powiednio nie o 8,2 i 4,3%, lecz o 16,8

i 8,1%). Jest pewne, że firmy transpor-

towe, które w znacznej części dysponu-

ją własnym taborem, w perspektywie

najbliższego roku nie będą w stanie od-

budować swej floty, którą zmniejszyły

o 8,5%. W przeciwieństwie do firm logi-

stycznych, które najczęściej wynajmują

przewoźników, planują szybko uzupeł-

nić i znacznie rozbudować flotę zredu-

kowaną w bieżącym roku o blisko 10%.

Jednakże mało prawdopodobne jest, aby

inwestowały w aktywa tak intensywnie,

jak w bieżącym roku. Znaczny kilkuna-

stoprocentowy wzrost powierzchni ma-

gazynowych znajdujących się w dyspo-

zycji tych firm, który nastąpił w 2012 r.,

zostanie zredukowany do jednocyfrowej

wartości.

O opinię na temat oddziaływania sy-

tuacji gospodarczej na rynek usług

logistycznych poprosiliśmy jednego

z najbardziej cenionych ekspertów,

mającego za sobą lata doświadczeń

w zarządzaniu przedsiębiorstwami

w tej branży, Jacka Machockiego. Po-

twierdza on przekonanie większości

badanych przez nas menedżerów, że

spowolnienie wzrostu gospodarczego

nie musi oznaczać zatrzymania rozwoju

branży transportowej w Polsce.

„Polski rynek transportowy staje się

coraz bardziej dojrzały. Jego uczestnicy,

produkty i reguły gry rynkowej nabie-

rają powoli cech stabilnych i przewidy-

walnych. Często zdarza się jeszcze, że

krótkookresowa zmiana koniunktury

wywołuje zachowania dalekie od zdro-

wego rozsądku (np. paleta „w Polskę”

za 35 złotych czy „wyrywanie” sobie

nawzajem płatnych powrotów całopo-

jazdowych kolejnymi upustami o war-

tości pięćdziesięciu euro). Zgadzam

się, ze w takiej sytuacji czasami trudno

opracowuje się budżet i wytycza cele

strategiczne przed organizacją na lata

następne.

Dotychczasowy rozwój sektora przebie-

gał, moim zdaniem, w dwóch kierun-

kach.

W czasach kryzysu przewaga

konkurencyjna najlepszych

firm powiększa się

Pierwszy, właściwy dla dużych firm, to

dążenie do kompleksowości oferty i re-

alizacji filozofii zakupów w jednym miej-

scu. Duże firmy miały na uwadze fakt, że

jeżeli zostawią wolne pole, to uchylają

drzwi konkurencji, która najpierw ob-

służy te niezagospodarowane potrzeby

klientów, aby zaraz potem zaoferować

obsługę produktów standardowych.

Firmy te w związku z tym dużą uwagę

poświęcały rozwojowi skali swojego

działania, tak aby sprostać wymaga-

niom nawet największych klientów na

rynku. Liczne przejęcia i fuzje właśnie

temu celowi służyły. Hasła typu „jeździ-

my dla największych” czy „obsługujemy

liderów przemysłu czy handlu” w tym

sensie nie były przypadkowe, ich użycie

miało dowodzić posiadania istotnej na

rynku kompetencji.

Na drugim biegunie rozwijał się „plank-

ton”, czyli wielka liczba małych firm

działających w obszarach niszowych.

Firmy te z sukcesem wykorzystywały

bliskość, czasem bezpośredniość rela-

cji z dużymi klientami. Żeby użytemu

określeniu ostatecznie odebrać jakie-

kolwiek pejoratywne znaczenie, trzeba

stwierdzić, że po pierwsze: grupa naj-

większych graczy obsługuje nie więcej

niż kilkanaście procent rynku – reszta to

udział tego właśnie planktonu oraz firm

o średniej skali działania, po drugie: dzi-

siaj reprezentant tej grupy to nie zwy-

kły przewoźnik z wyeksploatowanym do

granic możliwości taborem, który w la-

tach 2007-2009 najbardziej ucierpiał na

załamaniu koniunktury, lecz świadomy

i długofalowo działający inwestor, i po

trzecie: to organizacje o największym

stopniu elastyczności działania, z pro-

duktami dopasowanymi do wymagań

klientów. Pomiędzy tymi biegunami

z wielkim sukcesem rozwijały się firmy

średniej wielkości – bardzo często wy-

specjalizowane w świadczeniu określo-

nego rodzaju usług lub skoncentrowane

na wyraźnie zdefiniowanych segmen-

tach rynku.

Skutki kryzysu z końca pierwszej de-

kady bieżącego wieku są widoczne we

wszystkich segmentach usług. W seg-

OPeRaTOR LOgisTyCzny ROKU 2012

Pozycja

30

Yusen Logistics (Polska)

Oferuje w Polsce zarówno lokalne, jak i globalne rozwiązania, wykorzystujące optymalne sieci logistyczne; doradza

klientom rozpoczynającym działalność w naszym kraju we wdrożeniach procesów logistycznych

31

ET Group

Wyjątkowa koncepcja neutralnego w stosunku do zagranicznych operatorów partnera logistycznego, który działa w

ich imieniu na rynku krajowym; firma doskonale rozwija obsługę magazynową i dystrybucyjną branży spożywczej

32

Raben Sea & Air

Dedykowana dywizja jednego z największych operatorów logistycznych na polskim rynku Grupy Raben; koncentruje

się na spedycji morskiej, lotniczej oraz transporcie intermodalnym, oferując usługi najwyższej jakości

33

VTR Logistics

W branży TSL działa od niedawna, dążąc do osiągnięcia pozycji liczącego się spedytora; startując z poziomu mikrofir-

my, może się poszczycić dużą dynamiką wzrostu obrotów

34

Fine Logistics

Zarządzanie szybkim wzrostem nowopowstałej firmy: postawienie firmy w roli nie podwykonawcy, ale konkurenta

czołowych firm dzięki umiejętności zawierania sojuszy

35

Loxxess Polska

Operator logistyczny działający na ograniczonym terenie Niemiec, Czech i Polski; obsługuje zarówno towary drob-

nicowe, jak i jednostki paletowe, produkty neutralne oraz wymagające szczególnych warunków i zezwoleń (skład

konsygnacyjny farmaceutyków)

36

ID Logistics

Nowy na polskim rynku operator logistyczny, dzięki liczącemu się potencjałowi mogący świadczyć usługi w zakresie

wszystkich łańcuchów dostaw w oparciu o zaawansowane systemy IT: dystrybucja krajowa, transport międzynaro-

dowy, usługi spedycyjne, kompleksowa obsługa magazynowa oraz usługi co-packingu

juLiusZ skureWicZ

preZes ZarZąDu heLLMann WorLDWiDe LoGistics poLska

Rynek usług logistycznych rozwija się i nadal będzie się rozwijał. Nie wątpię, że na rynku

zaistnieją również nowe podmioty, ale główni operatorzy logistyczni tacy jak m. in. Hellmann

Worldwide Logistics Polska nadal będą się rozwijać i konkurować na rynku z najbardziej

znaczącymi podmiotami logistycznymi.

Jak wynika z naszych długoletnich badań terenowych, dla klientów najważniejsze są jakość i cena. To wy-

nika z sytuacji, jaka jest obecnie na rynku, nie tylko logistycznym. Pozostałe elementy są bardzo istotne, ale

w większości przypadków nie decydują o nawiązaniu współpracy. Na przestrzeni lat większość usług logi-

stycznych została skomandytowana. Utowarowienie usług frachtu morskiego, przesyłek drogowych, może

z wyjątkiem konkurencyjnych jeszcze usług logistycznych, miało wpływ na zmianę czynników decydujących

o nawiązaniu współpracy.

www.eurologistics.pl / Grudzień 2012 - Styczeń 2013 nr 6/2012 (73)

89

Opera

tO

r l

O

gisty

czny r

O

ku 2012

mencie firm dużych i bardzo dużych –

liderów, bo to oni głównie w ciężkich

czasach prowadzili między sobą de-

strukcyjne wojny cenowe, to oni odpie-

rali ataki zdesperowanych i zagrożonych

egzystencjalnie konkurentów małych

i średnich, i to oni wreszcie zmagali się

z trudnymi procesami integracyjnymi

wewnątrz własnych organizacji. W tym

samym czasie segment firm małych

i średnich po zniknięciu z rynku wielu

mniej odpornych graczy (niektóre staty-

styki wskazują, że w latach 2007-2009

zakończyło działalność blisko 20 tysięcy

podmiotów w branży TSL) umacniał się

rynkowo i strukturalnie, stając się peł-

noprawnym uczestnikiem gry.

Jeżeli na taką mapę nałożyć przewidy-

wania gospodarcze na rok 2013 i lata

następne, to wydaje się uzasadnione po-

stawienie następujących tez. Po pierw-

sze, większy nacisk będzie kładziony na

wykorzystanie obecnych zasobów niż na

realizację daleko idących przedsięwzięć

inwestycyjnych, bowiem reprezentanci

wszystkich kategorii dostawców usług

mają nadal wiele do zrobienia w zakre-

sie efektywności. Po drugie, okres połą-

czeń i przejęć w dużych firmach mamy

na razie za sobą. Fuzje, które nastąpią

w segmencie firm średnich i małych,

będą z pewnością ukierunkowane na

zwiększenie bezpieczeństwa kapitało-

wego działalności. Po trzecie, firmy lo-

gistyczne skupią się na doskonaleniu

produktów bardziej niż na tworzeniu no-

wych. Rozwój technologiczny ostatnich

lat na tyle poszerzył margines innowa-

cyjności w tej dziedzinie, że trudno sobie

wyobrazić, że wymagania klientów spo-

wodują potrzebę znaczących zmian spo-

sobów wytwarzania produktów obecnie

oferowanych. Po czwarte i najważniej-

sze, jeżeli rzeczywiście przed nami czas

spowolnienia, zatrzymania lub nawet re-

gresu, to branża TSL w Polsce - już dzi-

siaj uważana za jedną z najsilniejszych

w Europie - w tym niekorzystnym cza-

sie da sobie świetnie radę. Jest do tego

przystosowana we wszystkich aspektach

i na tyle elastyczna, że spodziewane,

niekorzystne zjawiska gospodarcze o za-

sięgu międzynarodowym mogą jeszcze

wzmocnić jej pozycję”.

Zwycięskie strategie

Jakie strategie okazały się zwycięskie

w okresie stagnacji gospodarczej? Zanim

odpowiemy na to pytanie, proponujemy

zastanowić się, które konkretnie firmy

zdominowały obraz rynku? Za przykład

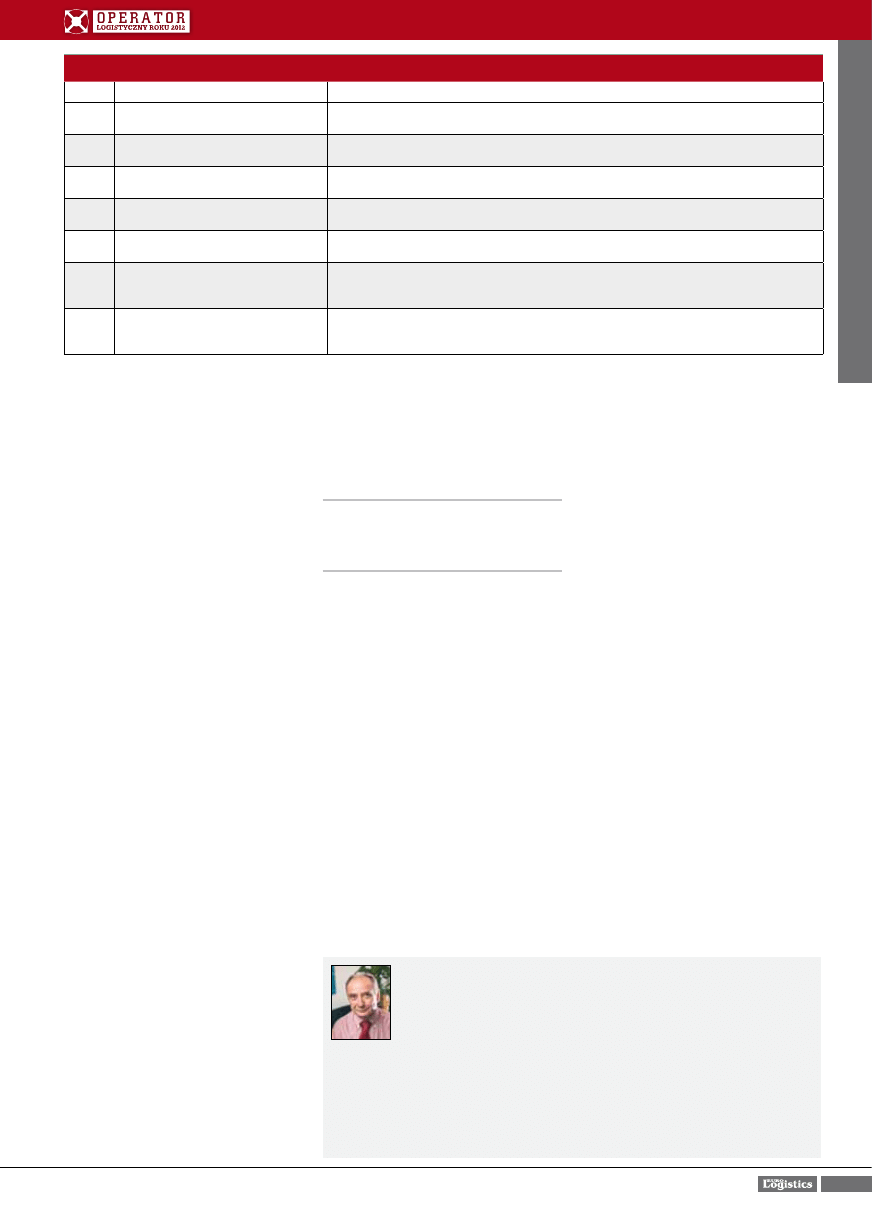

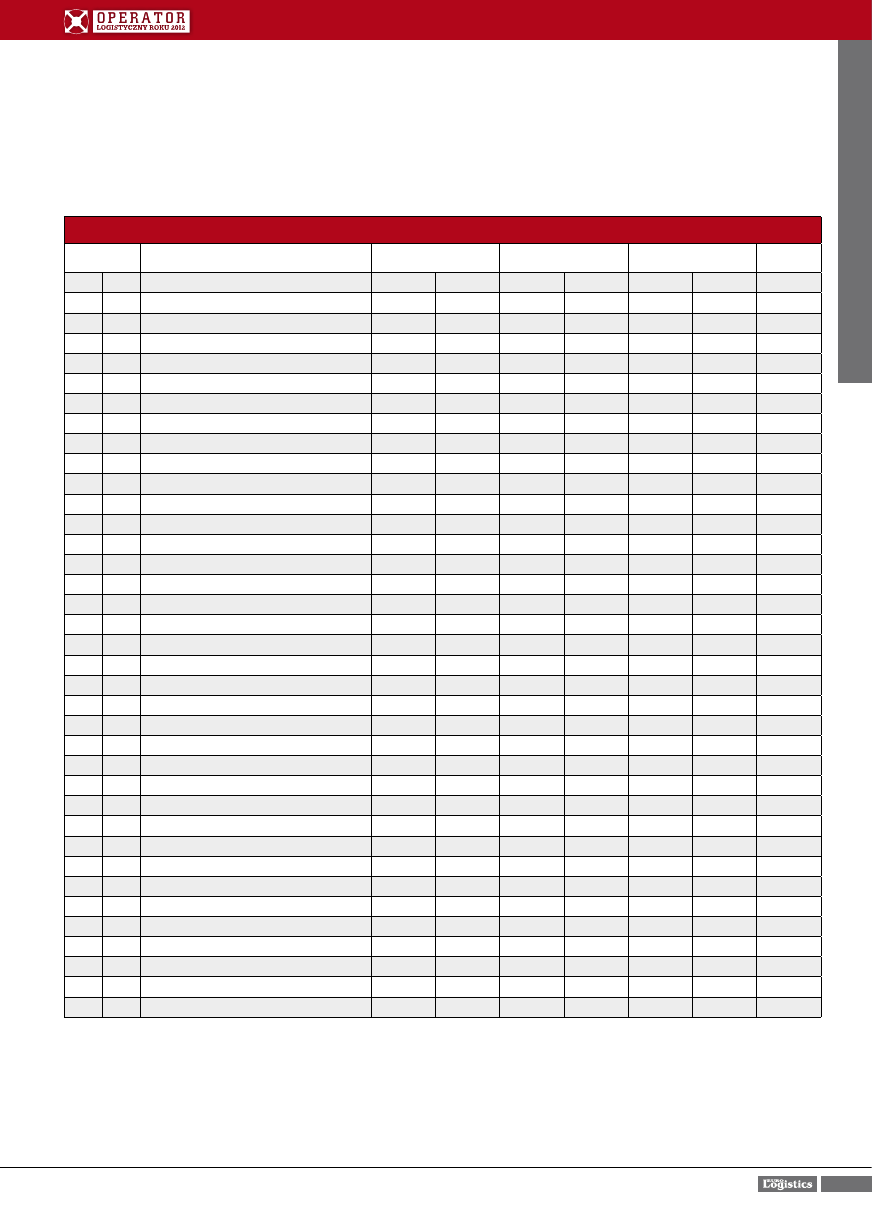

POTenCjaŁ KOnKURenCyjny FiRmy

Pozycja

Najbardziej ceniony na rynku integrator usług logistycznych,

któremu we współpracy z klientami udaje się osiągnąć efekt synergii z

łączenia przepływów

2010

2011

2012

2010

2011

2012

3

2

1

Raben Polska

4,078

2,963

5,283

4

1

2

DHL Express

2,842

3,720

5,081

8

16

3

TNT Express Worldwide (Poland)

2,141

1,441

3,102

10

12

4

PEKAES

2,030

1,800

3,029

2

9

5

Hellmann Worldwide Logistics

Polska

4,392

2,119

2,638

12

7

6

GEFCO Polska

1,942

2,396

2,539

-

3

7

Raben Transport

-

2,960

2,503

6

8

8

FM Logistic

2,256

2,143

2,441

13

14

9

Delta Trans

1,751

1,599

1,917

-

-

10

Link

-

-

1,869

-

-

11

Geodis Calberson Polska

-

-

1,778

20

22

12

Panalpina Polska

1,352

1,161

1,688

24

6

13

CEVA

1,101

2,584

1,661

7

13

14

DPD Polska

2,151

1,749

1,659

17

18

15

General Logistics Systems Poland

1,622

1,381

1,578

30

25

16

Maszoński-Logistic

0,945

1,109

1,311

16

23

17

C. Hartwig Gdynia

1,637

1,151

1,301

9

5

18

Damco Poland

2,102

2,670

1,209

1

4

19

DHL Supply Chain

4,437

2,916

1,200

-

19

20

Omega Pilzno

-

1,364

1,194

23

24

21

No Limit

1,117

1,142

1,141

26

11

22

Spedimex

1,047

1,867

1,137

-

27

23

IFB International Freightbridge

(Poland)

-

1,077

1,107

14

29

24

ET Group

1,724

0,997

1,081

18

20

25

Yusen Logistics (Polska)

1,549

1,271

0,999

33

27

26

CAT LC Polska

0,840

1,413

0,972

28

15

27

Diera

1,010

1,500

0,909

19

31

28

UTi Poland

1,423

0,924

0,879

21

34

29

Siódemka

1,179

0,899

0,821

-

28

30

Partner Logistic

-

1,000

0,667

-

21

31

Trans-Tok Logistics

-

1,200

0,615

11

35

32

Raben Sea & Air

1,994

0,764

0,571

32

32

33

Loxxess Polska

0,915

0,910

0,556

-

-

34

VTR Logistics

-

-

0,369

-

-

35

ID Logistics

-

-

0,333

-

-

36

Fine Logistics

-

-

0,217

Uwagi do tabeli:

Wskaźnik ten informuje, jak często - w porównaniu do innych firm – klienci korzystają z usług danej firmy,

pozwalając śledzić, na ile zmienia się penetracja rynku przez daną firmę. Pominięte z zasady są te przy-

padki, kiedy klienci nie są zadowoleni z obsługi, co pozwala wyeliminować z rachuby kontakty okazjonalne,

przypadkowe lub przerwane na skutek braku satysfakcjonujących rezultatów współpracy.

Wynik danej firmy to iloraz liczby całkowicie zadowolonych (oceny 8-10 na skali 10-elementowej) z

usług klientów danej firmy w całej próbie (N=1059) do próby jej klientów kluczowych (wskazanych przez

firmę), z którymi przeprowadzono wywiad. Ostateczny wynik jest ważony o wspólny dla poszczegól-

nych grup firm wskaźnik, aby wyrównać z innymi sytuację tych firm, których główni konkurenci nie

wzięli udziału w badaniu. Należy zaznaczyć, że wynik takich firm, jak DHL Express czy Raben Polska

może się różnić od uzyskiwanego przed laty ze względu na wprowadzone zmiany pomiaru, wymusza-

jące rozproszenie głosów na inne firmy z ich grupy kapitałowej w poszczególnych segmentach rynku

(np. na DHL Global Forwarding czy Raben Sea & Air wśród klientów firm specjalizujących się w spedycji

lotniczej i morskiej).

Grudzień 2012 - Styczeń 2013 nr 6/2012 (73) / www.eurologistics.pl

90

Opera

tO

r l

O

gisty

czny r

O

ku 2012

niech posłużą te firmy, które wbrew dłu-

goterminowej tendencji spadku zaufa-

nia klientów niesłychanie wzmocniły

swoją pozycję rynkową i tym samym

zdecydowanie wyprzedziły słabnących

konkurentów, jak tego dowodzą wyniki

badania satysfakcji klientów Operator

Logistyczny Roku.

W momencie wybuchu kryzysu go-

spodarczego uwidoczniły się różnice

w umiejętności dostosowania się do

zmian. Firma RABEN POLSKA, laure-

at badania Operator Logistyczny Roku

2009, najwyraźniej najlepiej ze wszyst-

kich firm logistycznych w Polsce wyko-

rzystała reorientację potrzeb klientów,

wyrażającą się spadkiem liczby zleceń,

ograniczeniem liczby zleceniodawców

i przesuwaniem wewnątrz przedsię-

biorstw wydatków na logistykę. Nastą-

piło przesunięcie z usług prostych na

usługi o wartości dodanej. Otworzyła się

tutaj wielka szansa dla firm logistycz-

nych posiadających umiejętność organi-

zacji zintegrowanych łańcuchów dostaw

dla klientów. Firma RABEN była w sta-

nie zaoferować szeroki wachlarz usług,

osiągając wysoki poziom zadowolenia

z wykonania założonych norm dostaw.

Kluczowe znaczenie dla radykalnego

zwiększenia penetracji rynku przez firmę

RABEN i wzmocnienia pozycji rynkowej

przez tę firmę miało trwałe dążenie do

obsługiwania kluczowych klientów na

wyłączność. Rozwój sprzedaży usług po-

zostaje najważniejszym polem działania

firmy, co podkreśla wiceprezes zarządu

Janusz Anioł w specjalnie udzielonej

nam wypowiedzi, jak wszystkie cyto-

wane w niniejszym raporcie. Podstawą

strategii jest zasada sprzedawania klien-

tom kolejnych produktów na podstawie

ich poprzednich zakupów: cross selling

innych usług lub oferty pozostałych

spółek GRUPY RABEN. Przejęcie firmy

WINCANTON POLSKA tłumaczy się

zatem możliwością osiągania korzyści

ze współpracy z nową grupą klientów,

reprezentujących te segmenty rynku,

w których firma nie była obecna (opony,

urządzenia AGD). Aby jednak zdobytą

pozycję rynkową utrzymać, nie wystar-

czy więcej niż inni sprzedawać standar-

dowych usług. O ile nie nastąpi pogłę-

bienie współpracy z klientami, operator

logistyczny łatwo może być zastąpiony

przez konkurentów. „Obecnie, gdy do-

stępność nowoczesnych rozwiązań tech-

nicznych jest tak duża, sama operacyjna

perfekcja już nie wystarcza do zaspo-

kajania potrzeb klienta. Konieczna jest

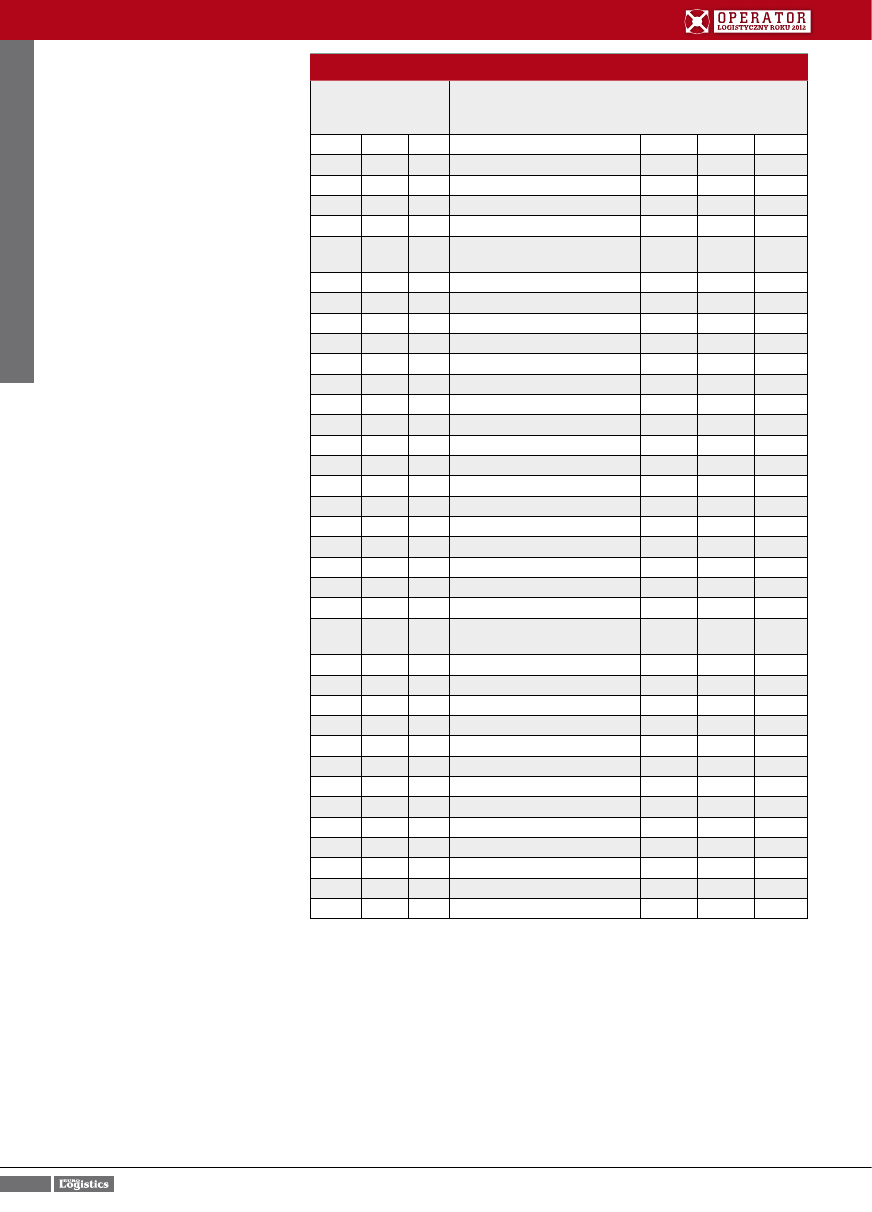

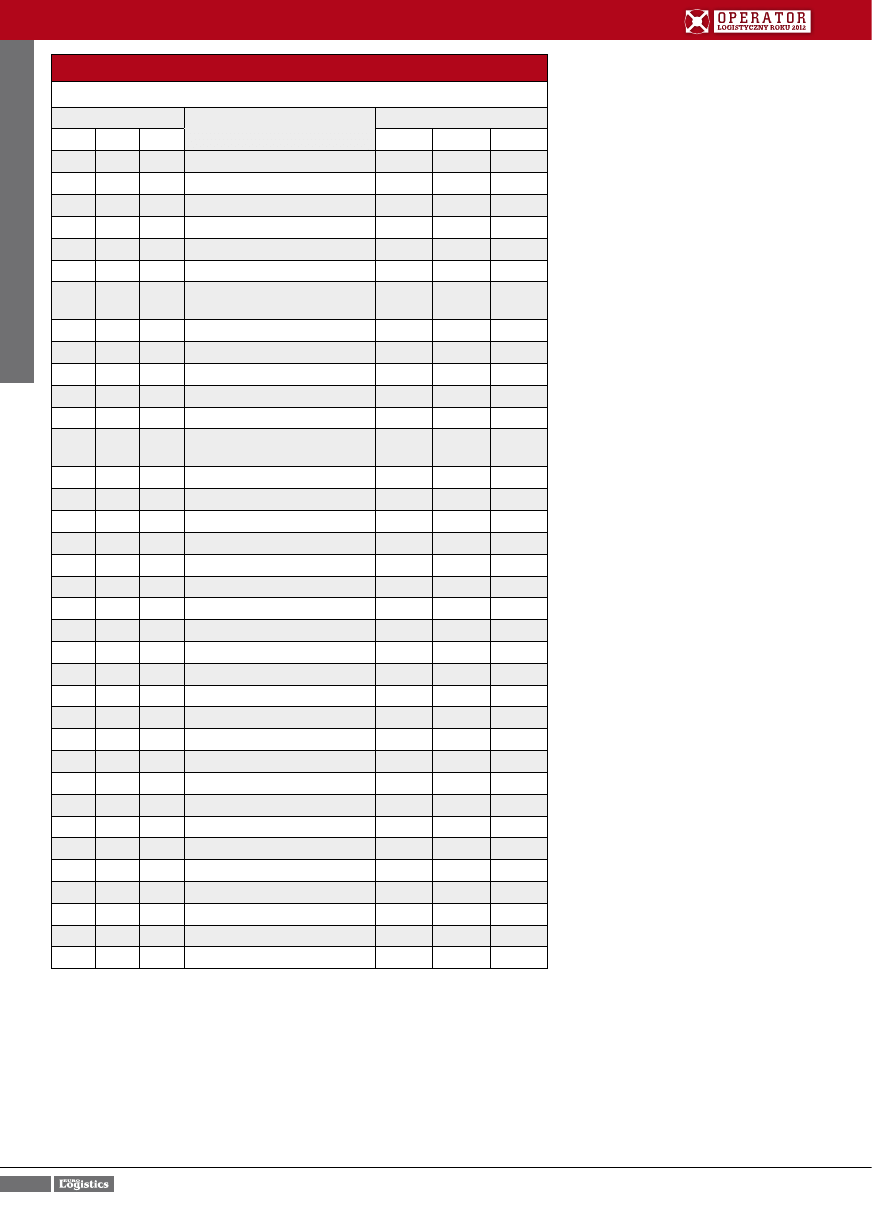

zaKRes i OCena UsŁUg LOgisTyCznyCh

Pozycja

Wskaźnik zakresu pozytywnie ocenianych usług

2010

2011

2012

2010

2011

2012

6

2

1

TNT Express Worldwide (Poland)

32,17%

39,07%

36,87%

24

1

2

DHL Supply Chain

24,01%

41,11%

36,68%

-

6

3

Trans-Tok Logistics

-

30,90%

31,03%

-

3

4

Partner Logistic

-

34,83%

29,99%

4

13

5

GEFCO Polska

33,56%

28,71%

27,42%

12

11

6

Raben Polska

29,34%

28,91%

27,39%

5

5

7

DHL Express

32,25%

32,00%

27,26%

-

-

8

Geodis Calberson Polska

-

-

27,10%

15

8

9

DPD Polska

28,55%

29,53%

26,54%

3

14

10

Diera

33,63%

28,15%

25,76%

20

12

11

Spedimex

26,83%

28,77%

24,61%

28

18

12

C. Hartwig Gdynia

21,78%

26,64%

24,42%

8

22

13

FM Logistic

31,25%

23,69%

24,17%

7

4

14

Panalpina Polska

31,32%

32,85%

23,67%

-

23

15

Raben Transport

-

23,52%

23,44%

18

17

16

General Logistics Systems Poland

27,07%

26,95%

23,39%

-

9

17

IFB International Freightbridge

(Poland)

-

29,24%

23,12%

23

7

18

CEVA

24,18%

30,55%

22,62%

11

20

19

CAT LC Polska

29,67%

26,00%

22,41%

9

21

20

No Limit

31,20%

24,42%

22,32%

16

28

21

ET Group

27,93%

20,64%

22,04%

21

26

22

Raben Sea & Air

26,49%

21,66%

21,80%

2

19

23

Hellmann Worldwide Logistics

Polska

33,78%

26,36%

21,77%

31

16

24

Maszoński-Logistic

20,92%

27,60%

21,67%

1

15

25

Yusen Logistics (Polska)

36,39%

28,08%

21,59%

26

10

26

PEKAES

23,40%

29,15%

21,22%

-

24

27

Omega Pilzno

-

22,71%

21,11%

19

29

28

Delta Trans

26,96%

20,42%

20,99%

-

-

29

Link

-

-

19,41%

32

32

30

Damco Poland

20,59%

19,51%

19,29%

25

35

31

UTi Poland

23,64%

17,43%

19,13%

-

-

32

VTR Logistics

-

-

19,07%

17

33

33

Loxxess Polska

27,60%

19,44%

18,89%

36

31

34

Siódemka

17,53%

19,91%

18,33%

-

-

35

Fine Logistics

-

-

16,22%

-

-

36

ID Logistics

-

-

13,49%

Uwagi do tabeli:

Wynik danej firmy to odsetek spośród ogółu kluczowych klientów tej firmy całkowicie zadowolo-

nych (oceny 8-10 na skali 10-elementowej) z wykonywania przez tę firmę najbardziej powszechnych

usług logistycznych. Użyta w badaniu lista objęła 34 rodzaje usług. Maksymalny wynik oznaczałby,

że wszyscy klienci danej firmy korzystają ze wszystkich możliwych rodzajów usług oraz że wszyscy

klienci oceniają usługodawcę pozytywnie.

Wskaźnik zakresu pozytywnie ocenianych usług po roku 2008, cechującym się gwałtownym załama-

niem się zadowolenia klientów (spadek do najniższego notowanego stanu 11,82%), choć utrzymuje

się na wysokim poziomie (średnia 23,51%), to jest on niższy niż w okresie 2010-2011.

www.eurologistics.pl / Grudzień 2012 - Styczeń 2013 nr 6/2012 (73)

91

Opera

tO

r l

O

gisty

czny r

O

ku 2012

szybka i niezakłócona wymiana infor-

macji ze zleceniodawcami, aby możliwe

było wspólne wypracowywanie rozwią-

zań. Przykładem takiego podejścia jest

nasza współpraca z NUTRICIA POLSKA,

skupiająca się na partnerskich relacjach

biznesowych typu Win-Win, podnosze-

niu poziomu bezpieczeństwa ładunków,

jakości obsługi oraz optymalizacji kosz-

tów”.

Jak słusznie dowodzi Janusz Anioł, nie

ma jednak jednej słusznej strategii i jed-

nego kierunku rozwoju. Każdy musi in-

dywidulanie analizować swoje możliwo-

ści budowania przewagi konkurencyjnej

i na tej podstawie określać elementy

strategii.

Kiedy załamanie sprzedaży usług, z któ-

rym mieliśmy do czynienia w latach

2008-2009,

zostało

powstrzymane,

pozycja rynkowa większości firm logi-

stycznych wśród kluczowych klientów

wcale się nie poprawiła, lecz nadal się

pogarszała. Ujawniły się wtedy nielicz-

ne firmy, które słabość rywali potrafiły

wykorzystać. Ich pozycja rynkowa wzro-

sła, zostały liderami w obsługiwanych

segmentach rynku. Warto podkreślić,

że firma HELLMANN WORLDWIDE

LOGISTICS POLSKA, o której tu mowa,

laureat badania Operator Logistyczny

Roku 2010, wcale nie walczyła wtedy

tak usilnie jak inne firmy o pozyskanie

klientów obsługiwanych przez konku-

rentów, aby zrekompensować ubytek

liczby zleceń i utratę niektórych zlece-

FiRmy najWyżej OCeniane PRzez sWOiCh KLUCzOWyCh KLienTóW W POszCzegóLnyCh ROdzajaCh UsŁUg

Firmy najwyżej oceniane

Rodzaj usług

I

II

III

IV

V

1.

Ogólnie: przewozy towarów (transport,

spedycja)

Geodis

Maszoński

GEFCO

Hellmann

Diera

2.

Krajowe

Trans-Tok

PEKAES

CAT

Maszoński

Raben Polska

3.

Międzynarodowe

Maszoński

Link

Fine

Diera

Raben Transport

4.

Kolejowe i kombinowane

Damco

Hartwig Gdynia

Geodis

IFB

Raben S&A

5.

Morskie

Hartwig Gdynia

IFB

Panalpina

Damco

Raben S&A

6.

Lotnicze

Panalpina

TNT

DHL Express

Diera

CEVA

7.

Drobnicowe

GEFCO

Hellmann

Geodis

PEKAES

No Limit

8.

Częściowe

Diera

GEFCO

Trans-Tok

Raben Polska

Fine

9.

Całopojazdowe

Maszoński

Link

Raben Transport

Delta Trans

Omega

10.

Kontenerowe

IFB

Hartwig Gdynia

Damco

Raben S&A

Omega

11.

Ogólnie: magazynowanie

DHL SC

Loxxess

Partner Logistic

Trans-Tok

FM

12.

Konsolidacja

DHL SC

Trans-Tok

FM

Loxxess

CEVA

13.

Kompletowanie

DHL SC

Partner Logistic

Trans-Tok

Loxxess

FM

14.

Przeładunek w trybie cross-docking

DHL SC

Partner Logistic

FM

Geodis

Trans-Tok

15.

Konfekcjonowanie

DHL SC

Partner Logistic

FM

Trans-Tok

CEVA

16.

Ogólnie: usługi kurierskie

TNT

DPD

GLS

DHL Express

Siódemka

17.

Serwis miejski (dostawa tego samego dnia)

TNT

DPD

Loxxess

GLS

Trans-Tok

18.

Serwis krajowy (dostawa w następny dzień

roboczy)

DPD

TNT

GLS

DHL Express

Siódemka

19.

Serwis krajowy ekspresowy (gwarantowa-

na godzina dostawy następnego dnia)

TNT

DPD

DHL Express

GLS

Siódemka

20.

Serwis międzynarodowy drogowy

TNT

DHL Express

GLS

DPD

Raben Polska

21.

Serwis międzynarodowy lotniczy

TNT

DHL Express

Loxxess

Trans-Tok

DPD

22.

Typ przesyłki: waga do 1 kg

TNT

DHL Express

DPD

Siódemka

GLS

23.

Typ przesyłki: paczki

TNT

DPD

GLS

DHL Express

Siódemka

24.

Usługi dodatkowe: odbiór dokumentów

zwrotnych

DPD

TNT

Partner Logistic

GLS

Siódemka

25.

Usługi dodatkowe: pobranie gotówki za

towar

GLS

Siódemka

DPD

DHL Express

CAT

26.

Usługi celne

Hartwig Gdynia

IFB

Yusen

Damco

Hellmann

27.

Magazynowanie, zarządzanie zapasami i

konfekcjonowanie

DHL SC

Partner Logistic

Trans-Tok

Loxxess

FM

28.

Spedycja

GEFCO

Diera

Hellmann

VTR

Raben Transport

29.

Logistyka kontraktowa

DHL SC

CEVA

Partner Logistic

Geodis

FM

30.

Zaopatrzenie produkcji

Link

CEVA

Trans-Tok

DHL SC

Raben Transport

31.

Dystrybucja produktów gotowych

Partner Logistic

Trans-Tok

GEFCO

No Limit

Raben Polska

32.

Dostawy w ramach e-commerce

Trans-Tok

DPD

GLS

Diera

TNT

33.

Dostawy w trybie just-in-time

Maszoński

Delta Trans

Geodis

Diera

Yusen

34.

Serwis opakowań zwrotnych

Partner Logistic

Delta Trans

FM

Trans-Tok

ET

Uwagi do tabeli:

Wynik danej firmy to iloczyn odsetka kluczowych klientów korzystających z danej usługi i odsetka klientów oceniających obsługę tej firmy bardzo wysoko (oceny

8-10 na skali 10-elementowej).

Grudzień 2012 - Styczeń 2013 nr 6/2012 (73) / www.eurologistics.pl

92

Opera

tO

r l

O

gisty

czny r

O

ku 2012

niodawców, i nie robi tego także obecnie.

Walka o to, aby wynajęte magazyny nie

stały puste, a ciężarówki miały co wo-

zić, musiała tak czy inaczej odbić się na

jakości obsługi. Większość operatorów,

reorientując działalność na utrzymanie

za wszelką cenę dotychczasowego po-

ziomu sprzedaży, obniżyła standard ob-

sługi dostaw, wierząc, że trudności z do-

trzymaniem zobowiązań są chwilowe

i nie doprowadzą do trwałego obniżenia

zaufania klientów. Byli w błędzie. Nielo-

jalność klientów stała się zjawiskiem na

tyle powszechnym, że zaczęła dotykać

ich samych i wydłużyła okres powrotu

do równowagi rynkowej w momencie

wzrostu popytu.

Wydawało się przez moment, że HWL po

prostu przegrywa rywalizację rynkową,

gdyż podobnie jak niektóre inne firmy

wyraźnie zmniejszyła sprzedaż. Uwadze

obserwatorów mogło jednak umknąć, że

firma zachowała rentowność, co wielu

innym firmom się nie udało. Przyczyną

WyKOnanie zaŁOżOnyCh nORm UsŁUg LOgisTyCznyCh W OCenie KLUCzOWyCh KLienTóW

Pozycja

Terminowość

Kompletność

Bezbłędność

Ogółem

2011 2012

2011

2012

2011

2012

2011

2012

2012

3

1

GEFCO Polska

92,9%

100%

96,4%

100%

96,4%

100%

100%

2

1

Hellmann Worldwide Logistics Polska

100%

100%

100%

100%

95,2%

100%

100%

1

1

Maszoński-Logistic

100%

100%

100%

100%

100%

100%

100%

-

4

Geodis Calberson Polska

-

93,3%

-

100%

-

100%

93,3%

4

5

IFB International Freightbridge (Poland)

92,3%

94,7%

100%

100%

100%

97,4%

92,1%

-

6

Fine Logistics

-

95,7%

-

95,7%

-

91,3%

91,3%

15

7

Diera

87,5%

95,5%

91,7%

95,5%

85,4%

93,2%

88,6%

13

8

C. Hartwig Gdynia

90,6%

92,5%

98,1%

97,5%

86,8%

92,5%

87,5%

-

8

Link

-

87,5%

-

100%

-

100%

87,5%

6

10

TNT Express Worldwide (Poland)

92,0%

90,0%

94,0%

92,0%

88,0%

86,0%

82,0%

-

11

VTR Logistics

-

93,3%

-

93,3%

-

86,7%

80,0%

6

12

Panalpina Polska

94,0%

82,8%

92,0%

96,6%

100%

89,7%

79,3%

21

13

Trans-Tok Logistics

78,6%

100%

78,6%

92,3%

71,4%

76,9%

76,9%

18

14

CEVA

83,3%

83,3%

100%

83,3%

83,3%

75,0%

75,0%

22

14

Loxxess Polska

69,2%

83,3%

80,8%

91,7%

80,8%

83,3%

75,0%

16

16

DPD Polska

92,2%

86,0%

88,2%

84,0%

82,4%

80,0%

74,0%

10

17

Omega Pilzno

81,8%

75,0%

86,4%

92,9%

90,9%

78,6%

71,4%

35

17

Damco Poland

44,4%

71,4%

66,7%

85,7%

55,6%

85,7%

71,4%

17

19

UTi Poland

83,0%

78,0%

90,6%

90,0%

84,9%

80,0%

70,0%

28

20

CAT LC Polska

81,8%

86,1%

90,9%

88,9%

72,7%

75,0%

69,4%

24

21

Spedimex

75,0%

89,6%

91,7%

89,6%

75,0%

68,8%

68,8%

27

22

General Logistics Systems Poland

80,0%

74,0%

84,0%

84,0%

68,0%

80,0%

68,0%

14

23

No Limit

77,3%

77,4%

90,9%

87,1%

95,5%

80,6%

67,7%

19

24

Raben Transport

80,0%

73,5%

92,0%

91,2%

92,0%

79,4%

67,6%

8

25

Delta Trans

90,0%

83,3%

90,0%

91,7%

85,0%

83,3%

66,7%

25

26

DHL Express

80,0%

76,0%

84,0%

88,0%

72,0%

72,0%

64,0%

30

27

DHL Supply Chain

100%

80,0%

80,0%

80,0%

80,0%

100%

60,0%

10

27

Yusen Logistics (Polska)

88,6%

65,0%

90,9%

85,0%

81,8%

77,5%

60,0%

25

27

PEKAES

74,0%

80,0%

84,0%

77,1%

76,0%

62,9%

60,0%

20

30

FM Logistic

78,6%

66,7%

71,4%

83,3%

71,4%

75,0%

58,3%

34

31

ET Group

60,9%

63,0%

69,6%

78,3%

56,5%

69,6%

56,5%

23

32

Raben Polska

80,7%

70,0%

87,7%

76,0%

84,2%

68,0%

56,0%

30

33

Partner Logistic

80,0%

77,8%

80,0%

77,8%

70,0%

55,6%

55,6%

33

34

Raben Sea & Air

57,1%

74,3%

73,8%

85,7%

66,7%

65,7%

54,3%

32

35

Siódemka

62,0%

59,1%

72,0%

72,7%

60,0%

63,6%

50,0%

-

36

ID Logistics

-

57,1%

-

52,4%

-

52,4%

47,6%

Uwagi do tabeli:

Wynik danej firmy to odsetek kluczowych klientów oceniających wykonanie założonych norm usług logistycznych przez tę firmę bardzo wysoko (oceny 8-10 na

skali 10-elementowej). Wzięto pod uwagę najbardziej powszechne normy: terminowość dostaw (dostawy w uzgodnionym terminie), kompletność dostaw (dosta-

wy zrealizowane w całości) oraz bezbłędność dostaw (dostawy bez uchybień dokumentacji i znakowania, uszkodzeń towarów lub opakowań). Ogólny wskaźnik

przedstawia odsetek klientów danej firmy, którzy jednocześnie wysoko oceniają wykonanie wszystkich branych pod uwagę norm.

Ocena wykonania norm terminowości, kompletności i bezbłędności dostaw w ciągu obecnych kryzysowych lat jest zdecydowanie wyższa niż w okresie koniunk-

tury. Średnia wartość ogólnego wskaźnika wynosi 72,94% (2011 r. - 72,64%, 2010 r. - 70,2%, 2009 r. - 77,5%, 2008 r. - 68,7%, 2007 r. - 66,3%, 2006 r. - 66,4%,

2005 r. – 68,3%).

www.eurologistics.pl / Grudzień 2012 - Styczeń 2013 nr 6/2012 (73)

93

Opera

tO

r l

O

gisty

czny r

O

ku 2012

stosunkowo bezproblemowego przej-

ścia tej firmy przez kryzys gospodarczy

była bez wątpienia wręcz programowa

koncentracja na doskonaleniu obsługi

klienteli. Tę wyjątkową cechę docenili

zarówno dotychczasowi klienci (sko-

kowy wzrost lojalności w stosunku

do tego operatora logistycznego), jak

i klienci potencjalni (skokowy wzrost

rozpoznawalności marki). O wyjąt-

kowości strategii tej firmy świadczy

też fakt, że wcale nie poddała się ten-

dencji, której uległy prawie wszystkie

badane firmy, usilnie rozszerzające

zakres świadczonych usług na rzecz

kluczowych klientów, aby zachować

sprzedaż na dotychczasowym pozio-

mie. HWL nie musiała tego robić na

gwałt, gdyż w długofalowej strategii

wytworzyła już wcześniej odpowied-

ni potencjał do kompleksowej obsługi

klientów. Porządkując portfel usług,

firma mogła się skupić na poprawie

jakości dostaw (dział obsługi klienta

został w tym celu przeorganizowany),

podczas gdy konkurenci pozostali na

etapie pozyskiwania zleceń (zatrudnie-

nie w działach handlowych zostało na

ogół bardzo zwiększone).

Juliusz Skurewicz, prezes zarządu

HELLMANN WORLDWIDE LOGI-

STICS POLSKA, ubolewa, że w sytuacji

braku stabilności na rynku o nawiąza-

niu współpracy w coraz mniejszym

stopniu decyduje jakość obsługi i do-

świadczenie operatora logistycznego:

„Czy wysoki poziom obsługi, relacje

partnerskie i zrozumienie potrzeb

klienta mają jeszcze jakąś wartość na

rynku?” Jego zdaniem, nacisk na ob-

niżanie kosztów i współzawodnictwo

firm logistycznych ograniczone do

tej dziedziny będzie miało zły wpływ

na rozwój logistyki. „Skupianie się na

kosztach, konkurowanie tylko w obsza-

rze cen, a nie zakresu usług jako jedy-

na alternatywa przetrzymania trudnej

sytuacji na rynku nie przynoszą wy-

miernych efektów, bo nie mogą ich

przynieść. Większa chwiejność rynku,

gorsze usługi i ogólne niezadowolenie

klientów – takie są konsekwencje krót-

kowzroczności uczestników rynku.

Mocno wierzę jednak w to, że nadal

istnieją na rynku klienci, którzy cenią

sobie wysoką jakość usług, dostrzegą

atrakcyjność oferty nie standardowej,

lecz szytej na miarę. Nie jestem w tym

sądzie odosobniony, zgadza się ze mną

w tym względzie wielu menedżerów

czołowych firm logistycznych. W rela-

POzyCja RynKOWa W OCenie KLUCzOWyCh KLienTóW

Firmy najwyżej oceniane

Pozycja

Ważony wskaźnik satysfakcji

2010

2011

2012

2010

2011

2012

8

2

1

Maszoński-Logistic

67,66%

79,45%

89,80%

7

11

2

GEFCO Polska

68,13%

60,69%

88,88%

3

4

3

DHL Express

72,89%

69,27%

75,72%

10

18

4

Panalpina Polska

62,78%

51,82%

75,59%

30

5

5

Spedimex

36,34%

68,77%

75,30%

2

1

6

TNT Express Worldwide (Poland)

77,22%

80,35%

75,15%

6

19

7

Hellmann Worldwide Logistics

Polska

69,91%

47,51%

68,19%

9

22

8

Diera

66,38%

44,32%

65,69%

12

3

9

DHL Supply Chain

58,56%

69,80%

64,81%

17

10

10

General Logistics Systems Poland

54,48%

61,40%

58,79%

27

14

11

Siódemka

44,52%

57,03%

58,47%

-

-

12

Geodis Calberson Polska

-

-

57,28%

-

9

13

IFB International Freightbridge

(Poland)

-

61,79%

55,61%

29

27

14

UTi Poland

39,83%

36,78%

52,61%

5

8

15

CAT LC Polska

69,31%

63,80%

52,13%

13

25

16

No Limit

56,43%

41,72%

50,87%

-

-

17

Link

-

-

50,85%

-

23

18

Raben Transport

-

42,48%

50,32%

22

29

19

Damco Poland

46,92%

32,85%

49,73%

-

-

20

Fine Logistics

-

-

49,32%

18

16

21

C. Hartwig Gdynia

53,55%

53,17%

48,50%

15

12

22

Raben Polska

55,06%

60,16%

48,41%

21

13

23

PEKAES

48,12%

58,55%

47,13%

-

32

24

Partner Logistic

-

26,72%

46,59%

24

17

25

Yusen Logistics (Polska)

46,36%

52,55%

46,32%

35

34

26

CEVA

25,63%

21,25%

46,10%

20

21

27

Raben Sea & Air

51,17%

45,19%

45,45%

4

6

28

DPD Polska

70,40%

66,29%

45,32%

-

-

29

VTR Logistics

-

-

45,19%

11

28

30

ET Group

60,82%

33,63%

43,30%

14

15

31

FM Logistic

56,35%

53,67%

41,93%

25

20

32

Delta Trans

46,27%

46,68%

41,49%

-

24

33

Omega Pilzno

-

41,81%

40,49%

-

26

34

Trans-Tok Logistics

-

36,86%

34,95%

33

33

35

Loxxess Polska

26,30%

23,37%

25,98%

-

-

36

ID Logistics

-

-

16,53%

Uwagi do tabeli:

Wskaźnik ten obrazuje poziom zaufania do standardu obsługi danej firmy, która nie daje się przez inne

zastąpić. Oferowany przez każdą firmę standard obsługi odnoszony jest do standardu proponowanego

przez firmy konkurencyjne, wyznaczając pozycję na właściwym dla niej rynku.

Prezentowane wyniki pokazują, jak często firma logistyczna wskazywana jest przez swoich kluczowych

klientów jako najlepsza firma na rynku w danych dziedzinach obsługi, przy uwzględnieniu znaczenia

przypisywanego przez klientów danej dziedzinie. Każdy badany klient znaczenie danej dziedziny oceniał

na skali 10-elementowej. W powyższym zestawieniu podano wynik ogółem, będący średnią oceną dla

piętnastu badanych kategorii obsługi klienta.

Poziom zaufania do obsługi badanych firm w ciągu ostatnich trzech lat jest niższy niż w latach 2006-2009 i

wynosi odpowiednio 52,87%, 52,38% i 55,48%.

Grudzień 2012 - Styczeń 2013 nr 6/2012 (73) / www.eurologistics.pl

94

Opera

tO

r l

O

gisty

czny r

O

ku 2012

cjach z naszymi klientami cieszą mnie

najbardziej sygnały, że udaje się nam

spełniać ich oczekiwania. Z satysfak-

cją stwierdzam, że niezwykle cenią so-

bie to, co mnie wydaje się oczywiste, tj.

dostępność i możliwość kontaktu z de-

dykowanymi specjalnie do ich obsługi

pracownikami,

wykwalifikowanymi

i profesjonalnymi ludźmi, którzy lubią

swoją pracę i są skłonni do poświęceń”.

„W sytuacji, w której naturalny wzrost

popytu jest ograniczony poprzez czyn-

niki zewnętrzne, trzeba poszukiwać

możliwości rozwoju poprzez zwięk-

szanie swoich udziałów w istniejącym

rynku”, stwierdza dyrektor ds. sprze-

daży i marketingu TNT EXPRESS

WORLDWIDE (POLAND) Rafał Dziu-

ra. Jakie firmy najlepiej wykorzystały

szansę zwiększenia udziału w rynku

w ostatnim okresie? W tym gronie ko-

niecznie trzeba wymienić laureatów

ex aequo pierwszej nagrody badania

Operator Logistyczny Roku 2011, DHL

EXPRESS i TNT EXPRESS, firmy, któ-

re skutecznie ograniczyły dostęp kon-

kurentów do wybranych segmentów

rynku.

DHL EXPRESS nie tylko stale umacnia

pozycję najlepszej firmy logistycznej

na rynku w grupie swoich kluczowych

klientów, lecz dociera do coraz większej

części klientów potencjalnych, sprze-

dając im swoje usługi. Firma w ob-

słudze dostaw skutecznie rywalizuje

z firmami spoza segmentu usług ku-

rierskich, gdyż dysponuje nieporówna-

nie szerszym niż konkurenci pakietem

usług w zakresie krajowego serwisu

ekspresowego, obsługi handlu elektro-

nicznego, dystrybucji czy przewozów

drobnicy. O przewadze konkurencyjnej

firmy stanowią szerokie możliwości

współpracy, uwzględniające komplek-

sowość usług, geograficzny zasięg do-

staw czy politykę cenową. W usługach

dla wybranych grup przedsiębiorstw

(dużych, o kapitale zagranicznym,

przemysłowych, zorientowanych na

wymianę z zagranicą) DHL EXPRESS

posiada szczególnie wyraźną przewa-

gę nad konkurentami. Podstawą dłu-

gofalowej strategii rozwoju firmy, co

podkreśla wiceprezes ds. marketingu

i sprzedaży Edwin Osiecki, są inwesty-

cje w rozwój i budowanie zaangażowa-

nia zespołu pracowników. „Naszym ce-

lem jest osiągnięcie najwyższej jakości

obsługi, zgodnie z hasłem Excellence.

Simply delivered, aby móc zaspokoić

potrzeby transportowe klientów. Po-

stawiliśmy nie tylko na rozwój pakie-

tu usług, ale także na elastyczność

w działaniu, która pozwala nam szyb-

ko reagować na zmiany zachodzące na

rynku. Udoskonalamy serwis obsługi

klienta, od pierwszego kontaktu i przy-

gotowania oferty współpracy, poprzez

profesjonalną obsługę kurierską, po

kompleksową obsługę posprzedażo-

wą w ramach Contact Center w Łodzi.

Rozbudowujemy elektroniczne kanały

obsługi klienta, na przykład do obsługi

przesyłek krajowych DHL24 i między-

narodowych MyDHL. Sukces odniósł

także dział usług niestandardowych,

niezastąpiony w wyjątkowych potrze-

bach transportowych”.

Perspektywy rozwoju

większych firm, szczególnie

reprezentujących segment

logistyki kontraktowej,

ponownie są o wiele lepsze

Podobną strategię jak DHL EXPRESS,

cechującą się dbałością o harmo-

nijny rozwój i wysoką efektywność

działania, stosuje TNT EXPRESS. To

być może najbardziej efektywna eko-

nomicznie firma w całej branży lo-

gistycznej (patrz: ranking Top500),

i choć sprzedaż osiąga stosunkowo ni-

ską dynamikę wzrostu, to rentowność

netto niezmiennie jest dwucyfrowa.

Firma zajmuje wyjątkową pozycję na

polskim rynku, o czym świadczy fakt,

że dla jej klientów żadna podobnej

wielkości firma kurierska nie stanowi

konkurencji. TNT EXPRESS realizuje

unikalny model biznesowy, w którym

obok serwisu międzynarodowego i do-

staw ekspresowych znajdują się dosta-

wy realizowane tego samego dnia

oraz przewozy przesyłek do 1 kg i od-

paWeł MoDer

Dyrektor i cZłonek ZarZąDu Link

Każdy klient jest inny. Ma inne wymagania i oczekiwania. Jego oczekiwania także zmieniają się w czasie, lub są różne dla różnych usług, rynków czy

finalnych odbiorców. Nie zmienia się tylko jedno – oczekiwania klientów wciąż rosną. Uśredniając jednak oczekiwania klientów, kategoryzując i ważąc,

można stwierdzić, że najważniejszymi kryteriami pozostają niezmiennie: zaufanie, bezpieczeństwo współpracy, cena, wskaźniki jakościowe, a dalej

reputacja, standard i kompleksowość.

Okresowo znaczenie poszczególnych kryteriów jest zmienne, w zależności od miejsca, w którym znajduje się rynek. Warte podkreślenia jest jednak, że zaufanie i bez-

pieczeństwo nadal znajduje się przed ceną. Oznacza to, że otwartość i współpraca przekłada się wprost proporcjonalnie na korzyści płynące z partnerskiej współpracy

dla obydwu stron.

Najmniej konkurencyjnym obszarem są usługi 4PL, z racji unikalnych wymagań klienta i personalizowanej oferty, której stworzenia i wdrożenia może się podjąć znacz-

nie mniejsza liczba podmiotów ze sfery logistyki. Tutaj lokalne kontakty i doświadczenie ograniczają liczbę graczy tak samo skutecznie jak zaplecze i infrastruktura

w transporcie morskim. Transport drogowy, standardowe usługi magazynowe to typowe obszary nasilonej konkurencji. Specjalizacje, ukierunkowanie geograficzne

bądź branżowe pozwalają w tych obszarach zmniejszyć presję konkurencji, kosztem zmniejszenia popytu ze strony klientów wykraczających oczekiwaniami poza

przyjęty model biznesowy.

Stabilne dojrzałe rynki z dużym popytem na usługi logistyczne, uświadomione co do roli logistyki w sukcesie przedsięwzięcia, są bardzo atrakcyjne dla elastycznych,

innowacyjnych i kompleksowych operatorów. Z naszej perspektywy jako średniej wielkości firmy w kontekście rynku UE, dynamicznie reagującej na zmiany oczekiwań,

zapewniającej wysoką jakość świadczonych usług, dojrzałe rynki UE z wymagającymi klientami, stanowią znakomitą bazę do rozwoju i w przyszłości dalszej ekspansji

geograficznej.

Niekorzystna sytuacja na rynku niesie ze sobą również możliwości. Na stabilnych rynkach to właśnie czas kryzysu jest czasem zmian. Jedni potrafią się dopasować

i przetrwać, a inni niestety nie. Ci najlepiej przystosowani, którzy byli w stanie przewidzieć nadchodzące zmiany, potrafią wykorzystać ciężkie czasy do dalszego rozwoju,

rozpychając się na rynku, dzięki unikatowej kombinacji dopasowania oferty do nowych oczekiwań, determinacji w dążeniu do celu i ścisłej współpracy z kluczowymi

partnerami. Kryzys, jako synonim niekorzystnych czasów, jest doskonałą okazją do nadania dynamiki zmianom w organizacjach właściwie we wszystkich obszarach

funkcjonowania firmy.

Większość przeszkód pojawia się na poziomie dostępności niezbędnej infrastruktury czy kosztów inwestycji. Nie są to jednak wszystkie pojawiające się bariery. Równie

często stykamy się z przeszkodami na poziomie komunikacji pomiędzy poszczególnymi uczestnikami łańcucha dostaw. Im bliżej właściciela łańcucha dostaw, tym

wymiana informacji jest lepsza i lepsze zrozumienie dystrybucji korzyści pomiędzy poszczególnymi jego uczestnikami. Im bardziej jednak oddalamy się od właściciela,

tym przepływ informacji jest gorszy, co znacznie ogranicza elastyczność całego procesu, jak i możliwe do osiągnięcia korzyści. Partnerskie podejście do całego łańcu-

cha dostaw i prawidłowe rozłożenie akcentów pomiędzy poszczególnymi uczestnikami, generuje najwięcej korzyści dla samego łańcucha dostaw

.

www.eurologistics.pl / Grudzień 2012 - Styczeń 2013 nr 6/2012 (73)

95

Opera

tO

r l

O

gisty

czny r

O

ku 2012

biór dokumentów zwrotnych. W tych

segmentach rynku firma jest liderem,

zapewniając klientom konkurencyjne

warunki dostaw, zarówno jeśli chodzi

o czas (zapewnienie klientom obsługi

w trybie 24/7, czyli przez całą dobę, sie-

dem dni w tygodniu), jak i przestrzeń

(rozbudowa połączeń drogowych i lot-

niczych, nowe oddziały, regionalizacja

zarządzania sprzedażą). Oferta firmy

należy do najsilniej sprofilowanych na

rynku usług kurierskich, dzięki czemu

w wymienionych wyżej dziedzinach

usług nie znajduje sobie równych pod

względem penetracji rynku. TNT jest

w szczególności niekwestionowanym

liderem w zakresie usług kurierskich

świadczonych dla grupy dużych i śred-

niej wielkości przedsiębiorstw produk-

cyjnych, gdyż tej grupie odbiorców jest

w stanie zaoferować atrakcyjne pod

względem jakości wyspecjalizowane

pakiety usług.

Wbrew obawom sam moment kryzysu

nie zachwiał pozycji firmy, choć mu-

siała odczuć odpływ klientów w stronę

„cheaper services”. Musiała także sta-

wić czoła konkurentom w wymianie

międzynarodowej, kluczowym dla niej

segmencie rynku, na który z impetem

weszły firmy dysponujące możliwościa-

mi organizowania międzynarodowych

połączeń drogowych, dla oszczędności

chętniej przez klientów wybieranych

niż połączenia lotnicze, stanowiące

domenę TNT. Im jednak dłużej trwa

spowolnienie gospodarcze, tym silniej

ujawnia się przewaga konkurencyjna

tej firmy, gdyż zwyczajnie lepiej niż inni

odczytuje potrzeby klientów poszuku-

jących obecnie optymalizacji kosztów.

„Trzeba – co podkreśla Rafał Dziura -

zadbać o odpowiednią ofertę produkto-

wą dającą klientom możliwość wyboru

i większą elastyczność. Takie podejście

ułatwia utrzymanie dotychczasowych

kontraktów, ale przede wszystkim

jest świetnym orężem w zdobywaniu

nowych. W sytuacji długotrwałego

spowolnienia trzeba również szukać

możliwości wejścia na nowe rynki.

Z ekonomicznego punktu widzenia naj-

lepiej jest mieć możliwość poszerzania

rynku poprzez produkty nie wymaga-

jące dużych nakładów inwestycyjnych

lub całkowicie nowego know-how. Ide-

alnie jest znaleźć obszary, w których

obok nowych kontraktów dodatkową

korzyścią jest synergia działań. W ten

sposób można optymalizować własne

zasoby i unikać niepotrzebnych cięć

spowodowanych ograniczeniem popy-

tu na podstawowe usługi. Okres spo-

wolnienia to również dobry czas na

weryfikację procesów, które w czasie

hossy utrwalają się. Poprzez dokład-

ną analizę najdrobniejszych działań

można znaleźć mnóstwo oszczędności.

Ważne jest, aby tego typu działania

podejmować z wyprzedzeniem, a nie

w sytuacji, kiedy zmuszeni jesteśmy do

szukania konkretnych oszczędności”.

Kluczem do sukcesu okazał się flagowy

produkt firmy Economy Express, dają-

cy klientom możliwość wyboru rodzaju

transportu (i optymalizacji kosztów!),

dzięki czemu nie szukają innych do-

stawców usług. Podobne możliwości

zostały stworzone w przypadku usług

specjalnych i spedycyjnych. „Przez cały

czas koncentrujemy się na zrozumieniu

potrzeb klienta i staramy się zapropo-

nować alternatywne rozwiązanie. Stąd

w naszym portfelu pojawiła się usługa

konsolidacji frachtów lotniczych”, wy-

jaśnia Rafał Dziura. Firma stale rozwija

ofertę usług, co daje możliwość wej-

ścia w nowe segmenty rynku, zwięk-

szenie udziału w portfelu klienta oraz

optymalizację i synergię operacji. Dla

przykładu TNT EXPRESS w 2012 r.

jako pierwsza na polskim rynku zaofe-

rowała ekspresowe transporty nocne,

co sprawia, że jest to jedyna firma dorę-

czająca przesyłki 24 godziny na dobę.

„Serwis powstał - przypomina Rafał

Dziura - jako odpowiedź na oczekiwa-

nia branży przemysłowej. Doręczenia

nocne zapewniają płynność procesu

firmom, które muszą mieć przesyłkę

o określonej godzinie w nocy lub przed

rozpoczęciem dnia pracy. Nową usłu-

gę adresujemy do wszystkich produ-

centów akcesoriów motoryzacyjnych

i przemysłowych oraz instytucji bran-

ży ochrony zdrowia i rolnictwa. Re-

alizację usługi oparliśmy na synergii

sprawdzonego systemu operacyjnego

oraz specjalnie stworzonej siatki po-

łączeń nocnych dostosowanych do po-

trzeb zleceniodawców”.

Grudzień 2012 - Styczeń 2013 nr 6/2012 (73) / www.eurologistics.pl

96

FiRmy OFeRUjĄCe W OCenie KLienTóW WszysTKiCh FiRm najWyższy na RynKU sTandaRd ObsŁUgi

najwyżej oceniana firma

Cecha obsługi

I

II

III

IV

V

a.

Czas odpowiedzi na zapytanie ofertowe

GEFCO

Panalpina

TNT

DHL Express

Raben Polska

b.

Doświadczenie i wiarygodność

DHL Express

GEFCO

TNT

Raben Polska

Hellmann

c.

Cena usług odpowiada jakości

GEFCO

TNT

Hellmann

DHL Express

Spedimex

d.

Informatyzacja

DHL Express

TNT

GEFCO

Raben Polska

GLS

e.

Kompleksowość usług

DHL Express

GEFCO

Hellmann

TNT

Panalpina

f.

Zasięg geograficzny dostaw

Hellmann

DHL Express

TNT

GEFCO

Panalpina

g.

Elastyczność (terminy i forma dostaw)

GEFCO

TNT

Hellmann

DHL Express

Spedimex

h.

Czas od zamówienia do dostawy

DHL Express

TNT

GEFCO

Hellmann

Spedimex

i.

Terminowość dostaw (dostawy w uzgodnionym terminie)

DHL Express

TNT

GEFCO

Hellmann

FM

j.

Kompletność dostaw (dostawy zrealizowane w całości)

DHL Express

GEFCO

Hellmann

Panalpina

TNT

k.

Bezbłędność dostaw (dostawy bez uchybień dokumentacji

i znakowania, uszkodzeń towarów lub opakowań)

GEFCO

Hellmann

TNT

DHL Express

Diera

l.

Obieg informacji o stanie realizacji dostaw

TNT

DHL Express

GEFCO

Hellmann

Raben Polska

m.

Procedury załatwiania sporów i reklamacji

DHL Express

GEFCO

TNT

Panalpina

GLS

n.

Potencjał niezbędny do wykonania zamówień

DHL Express

GEFCO

Hellmann

TNT

FM

o.

Innowacyjność rozwiązań organizacyjnych i technologicznych

DHL Express

GEFCO

Hellmann

Maszoński

TNT

Document Outline

Wyszukiwarka

Podobne podstrony:

GENERATORY 1213 id 187311 Nieznany

generator impulsow id 187198 Nieznany

generator wodoru instrukcja id Nieznany

Diagnoza sytuacji na rynku prac Nieznany (2)

5 flakowicz Perspektywy Rynku Biomasy

generator funkcji (1) id 187188 Nieznany

02 Gospodarowanie na rynku zaso Nieznany (2)

Gospodarowanie na rynku zasobow Nieznany

02 Analizowanie rynku mediow w Nieznany

Instytucje rynku kapitalowego i Nieznany

Diagnoza sytuacji na rynku prac Nieznany

Problemy polskiego rynku sztuki Nieznany

2ROK perspektywaTeoria GEOM WYK Nieznany (2)

GENERATORY 1213 id 187311 Nieznany

generator impulsow id 187198 Nieznany

Michał Cebula, Aleksandra Perchla Włosik Młodzi konsumenci wobec wyzwań współczesnej konsumpcji w p

Generatory przebiegow niesinuso Nieznany

Generating CNC Code with Edgeca Nieznany

więcej podobnych podstron