Sektor farmaceutyczny

i biotechnologiczny w Polsce

Departament Informacji Gospodarczej

Polska Agencja Informacji

i Inwestycji Zagranicznych S.A.

Warszawa 2011

Sektor farmaceutyczny i biotechnologiczny w Polsce 2011 :: s.

2

W s t ę p

Branża farmaceutyczna i biotechnologiczna

uznawane są za jedne z najbardziej innowacyjnych

dziedzin gospodarki. Wartość rynku farmaceutyczne-

go w 2011 r. osiągnie ok. 21,4 mld PLN (5,0 ml EUR).

Przeciętne roczne tempo wzrostu jego wartości w la-

tach 2003-2010 wyniosło 6,5%. Do roku 2016 szaco-

wana wartość osiągnie ponad 60 mld PLN.

Blisko 33% przedsiębiorstw farmaceutycznych

i biotechnologicznych ma swoją siedzibę na terenie

woj. mazowieckiego. Z kolei prawie 80% wszystkich

firm można sklasyfikować jako mikroprzedsiębiorstwa.

Atut Polski w zakresie biotechnologii i farma-

cji stanowi blisko. 20 000 studentów oraz ponad

3 000 absolwentów tych kierunków kształconych na

uniwersytetach i akademiach medycznych. Dodatko-

wo biotechnologia jest jedną z branż priorytetowych

wspieranych przez rząd.

C h a r a k t e r y s t y k a r y n k u f a r m a c e u t y c z n e g o w P o l s c e

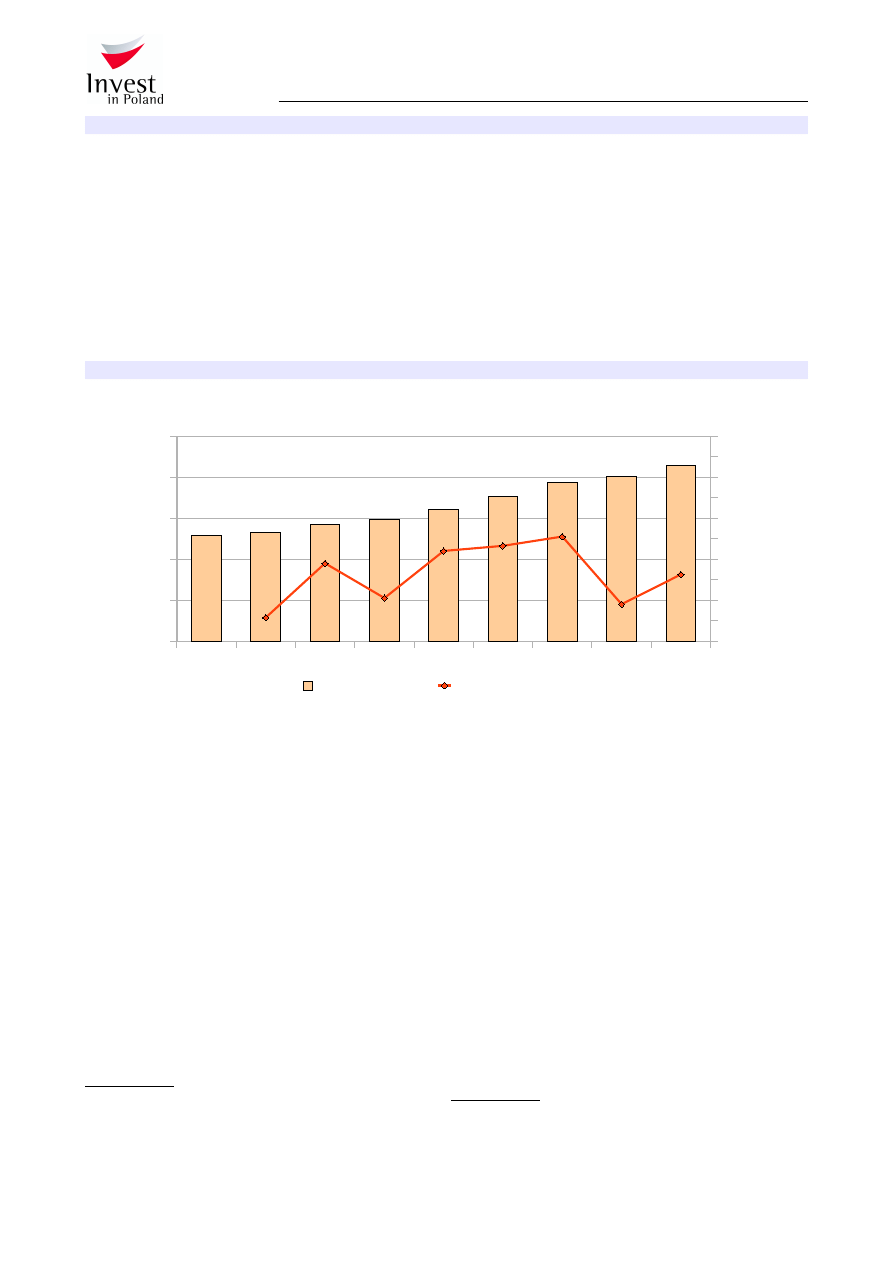

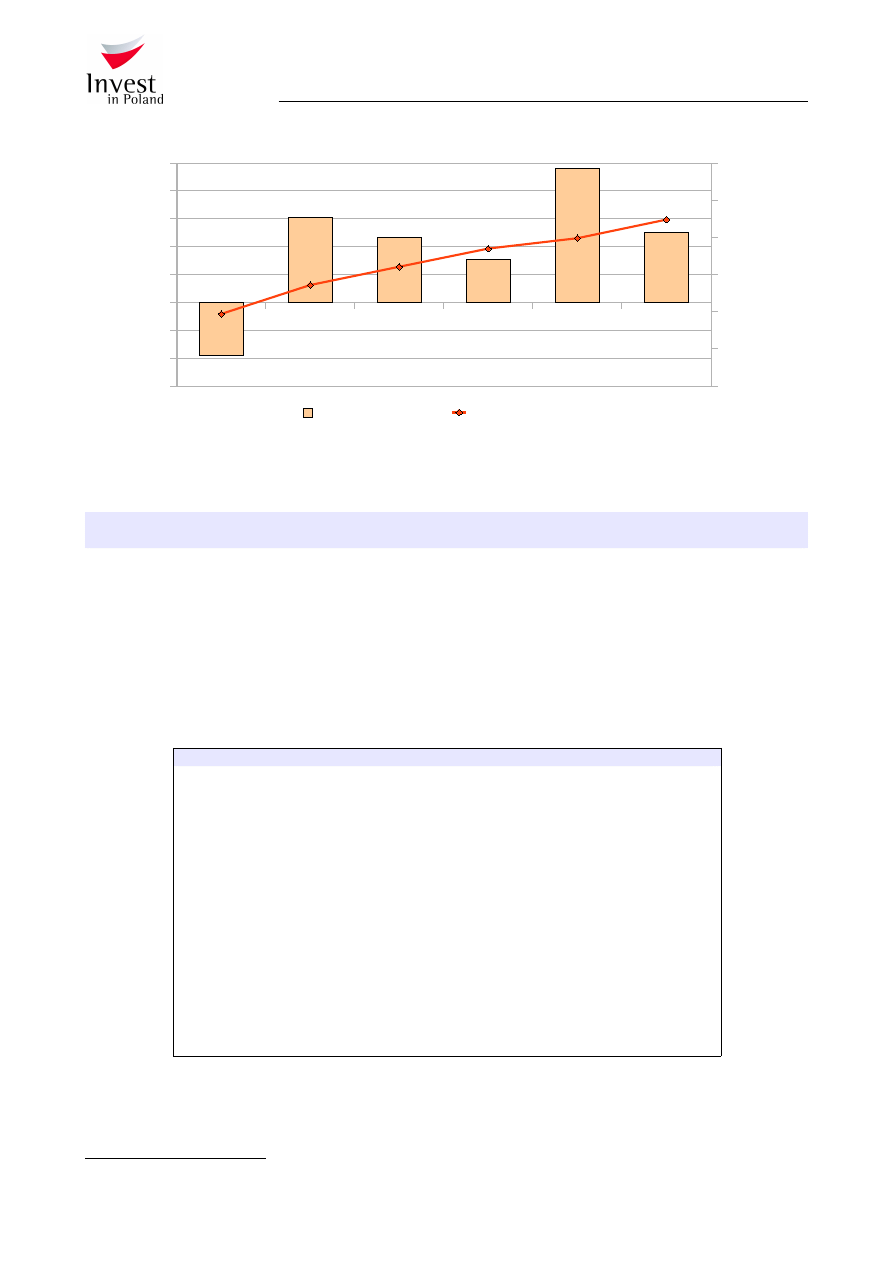

:: Rysunek 1. Wartość i dynamika rynku farmaceutycznego w Polsce.

* wartości prognozowane

Źródło:

Wkład innowacyjnego przemysłu farmaceutycznego w rozwój polskiej gospodarki, Raport, PwC,

wrzesień 2011.

Wartość rynku farmaceutycznego w Polsce

w pierwszej dekadzie XXI w. systematycznie rosła. Od

roku 2003 dynamika liczona w PLN zawsze była dodat-

nia a średnie tempo wzrostu wartości rynku wyniosło

6,5%. Na koniec 2010 r. jego wartość szacowano na

20,1 mld PLN (5,0 mld EUR)

. Szacowany udział Polski

w rynku europejskim (pod względem wartości) wynosił

ok. 4,0%, co plasowało ją na 2. miejsce w regionie Eu-

ropy Środkowo-Wschodniej za Rosją (4,4%)

Przewiduje się, że tempo wzrostu w latach

2011-2016 osiągnie nawet 10,2% rocznie, dzięki

czemu wartość może wynieść nawet ok. 62 mld PLN

(ok. 15,5 mld EUR)

Głównym czynnikiem powodującym rozwój

branży w ostatnich latach były farmaceutyki sprzeda-

wane bez recepty. Ponieważ jednak w krajach Europy

1.

Wkład innowacyjnego przemysłu farmaceutycznego w rozwój

polskiej gospodarki, Raport, PwC, wrzesień 2011.

2.

Industry Profile: Pharmaceuticals in Poland, Raport, Datamoni-

tor 2010.

3.

Poland – World Pharmaceutical Market Q2 2011, Raport, Espi-

com 2011.

Środkowo-Wschodniej udział tego segmentu jest wyż-

szy niż w krajach rozwiniętych uważa się, że czynni-

kiem wzrostu w najbliższym czasie będą specjalistycz-

ne, drogie leki refundowane

Często za branżę pokrewną dla przemysłu

farmaceutycznego uznaje się branżę biotechnologicz-

ną. Razem uznawane są za najbardziej innowacyjną

gałąź gospodarki w Europie. W 2009 r. udział wydat-

ków na B+R w stosunku do wartości sprzedaży wyno-

sił w nich odpowiednio 15,4% i 21,2%. Badania i roz-

wój pochłonęły w obu gałęziach ponad 20,5 mld EUR

Innowacyjne firmy działające w branży istot-

nie zasilają też budżet państwa. Szacuje się, że bez-

pośrednie wpływy wygenerowały przez nie wynosiły

w ostatnich latach ok. 600 mln PLN, przy wpływach

z całej branży na poziomie ok. 1 mld PLN

4.

Polish Pharmaceutical Distribution, Raport, Erste Group 2011.

5.

The 2010 EU Industrial R&D Investment Scoreboard, Raport,

Komisja Europejska 2010.

6.

Wkład innowacyjnego przemysłu farmaceutycznego w rozwój

polskiej gospodarki, Raport, PwC, wrzesień 2011.

2003

2004

2005

2006

2007

2008

2009

2010

2011*

0

5

10

15

20

25

0,0%

2,0%

4,0%

6,0%

8,0%

10,0%

12,0%

14,0%

16,0%

18,0%

20,0%

12,9

13,2

14,2

14,8

16,1

17,6

19,4

20,1

21,4

2,30%

7,60%

4,20%

8,80%

9,30%

10,20%

3,60%

6,50%

Wartość rynku (skala

lewa)

Dynamika (skala prawa)

m

ld

P

LN

Sektor farmaceutyczny i biotechnologiczny w Polsce 2011 :: s.

3

U r e g u l o w a n i a p r a w n e

W Polsce zasady dopuszczania do obrotu i pro-

wadzenia badań nad nowymi lekami są określone

przez ustawę Prawo farmaceutyczne

7

. Aby produkt

leczniczy

8

został dopuszczony do obrotu, musi on

otrzymać „pozwolenie na dopuszczenie do obrotu”

wystawiane przez

Urząd Rejestracji Produktów Lecz-

niczych

, Wyrobów Medycznych i Produktów Biobój-

czych, które następnie jest zatwierdzane przez Mini-

stra Zdrowia. Ustawa przewiduje jednak w tym

względzie pewne wyjątki, do których zaliczają się

m.in. leki recepturowe czy produkty lecznicze wyko-

rzystywane do badań naukowych. Całe postępowanie,

od momentu złożenia wniosku do momentu wydania

decyzji, nie powinno trwać dłużej niż 210 dni

9

.

W efekcie całego procesu następuje wpis do

Rejestru Produktów Leczniczych do Obrotu na teryto-

rium Rzeczypospolitej Polskiej.

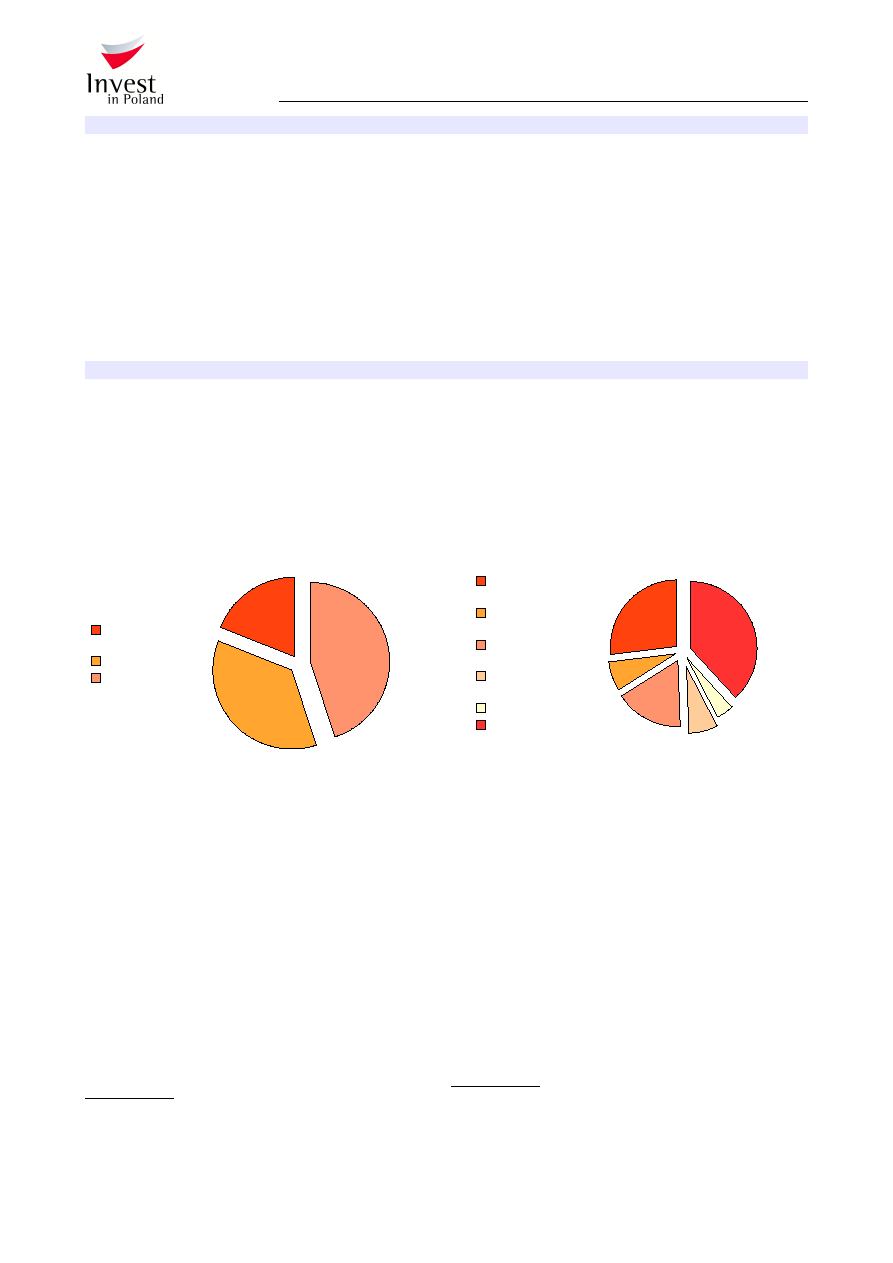

S t r u k t u r a r y n k u f a r m a c e u t y c z n e g o

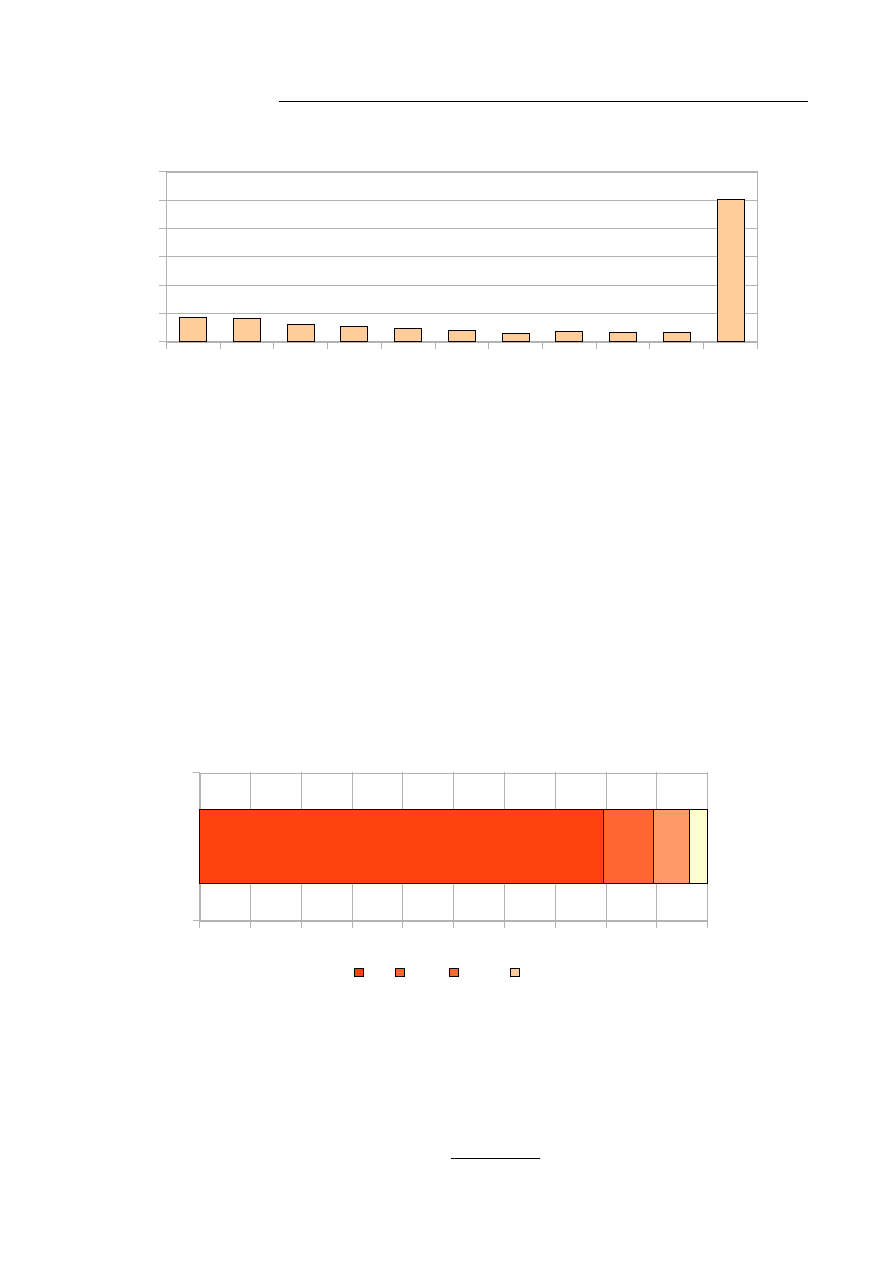

Produkty dystrybuowane na rynku farmaceu-

tycznym można podzielić na trzy główne segmenty.

Zaliczają się do nich leki refundowane, leki na receptę

nierefundowane oraz leki sprzedawane bez recepty.

Ich wartościowe udziały w sprzedaży w 2010 r. zosta-

ły oszacowane na, odpowiednio, 45%, 19% i 36%.

W ostatnich latach udziały te charakteryzowały się

one małą zmiennością.

:: Rysunek 2. Struktura rynku farmaceutycznego z uwzględnieniem charakteru leku oraz celu

jego stosowania

Źródło:

Polish Pharmaceutical Distribution, Raport, Erste Group 2011; Industry Profile: Pharmaceuticals in

Poland, Raport, Datamonitor 2010.

Największą część rynku stanowiły leki oddzia-

łujące na układ krążenia. Ich udział razem ze stoso-

wanymi na układ nerwowy oraz pokarmowy wynosił

ponad 55% rynku pod względem wartości.

7.

Ustawa z dnia 6 września 2001 r. Prawo farmaceutyczne (Dz.U.

2001 nr 126 poz. 1381).

8.

W ustawie występuje określenie „produkt leczniczy" określające

to, co powszechnie określa się mianem „leku".

9.

Ministerstwo Zdrowia, 2011.

Spośród czterech ogólnie wyodrębnionych

segmentów rynku biotechnologicznego

, w Polsce 50%

rynku stanowi biotechnologia stosowana w medycy-

nie, 30% w przemyśle, a 15% w rolnictwie i działalno-

ści związanej ze środowiskiem naturalnym

10.

Według podziału stosowanego w literaturze wyodrębnia się

biotechnologię: czerwoną – medycyna, białą (szarą) –

przemysł, zieloną – rolnictwo i środowisko naturalne, niebieską

– związaną z wodą.

11.

Pharmaceutical biotechnology in Poland: current conditions and

forecasts, PMR 2011.

19%

36%

45%

Leki na receptę,

nierefundowane

Leki bez recepty

Leki refundowane

23,7%

6,2%

14,6%

6,2%

3,7%

33,6%

Układ

krążenia

System

nerwowy

Układ

pokarmowy

Układ

oddechowy

Nowotwory

Pozostałe

Sektor farmaceutyczny i biotechnologiczny w Polsce 2011 :: s.

4

P o t e n c j a ł r y n k u p r a c y – s t u d e n c i i a b s o l w e n c i

W roku akademickim 2009/2010 na kierunku

„farmacja” kształciło się ponad 8 000 osób. Z kolei

kierunek „biotechnologia”

12

studiowało blisko 13 000

osób. Możliwość studiowania farmacji istniała m.in.

na kilkunastu akademiach medycznych w Polsce. Bio-

technologia była dostępna m.in. na uniwersytetach

(także rolniczych) i politechnikach. Ogółem spośród

36 szkół wyższych, które oferowały ten kierunek, 30

prowadziło studia doktoranckie w tej dyscyplinie

13

.

Liczba absolwentów obu kierunków wyniosła w roku

akademickim 2009/2010 ponad 4 100 osób.

Najwięcej osób studiujących farmację było

w województwach śląskim (12,3% ogółu studentów

farmacji) oraz w lubelskim i w małopolskim (w obu

przypadkach po 11,3%). Najmniej kształcących się na

tym kierunku było w województwie podlaskim

(6,9%). W przypadku biotechnologii, która była do-

stępna w 15 województwach, najwięcej studentów

tego kierunku było w Śląskiem, Dolnośląskiem i w Łódz-

kiem (odpowiednio 14,3%, 14,0% i 11,9%). Najmniej

z kolei w województwach lubuskim (0,6%) i święto-

krzyskim (0,4%)

14

.

Biotechnologia znajduje się na liście kierun-

ków zamawianych ustanowionej przez Ministerstwo

Nauki i Szkolnictwa Wyższego.

B e z p o ś r e d n i e i n w e s t y c j e z a g r a n i c z n e w s e k t o r z e

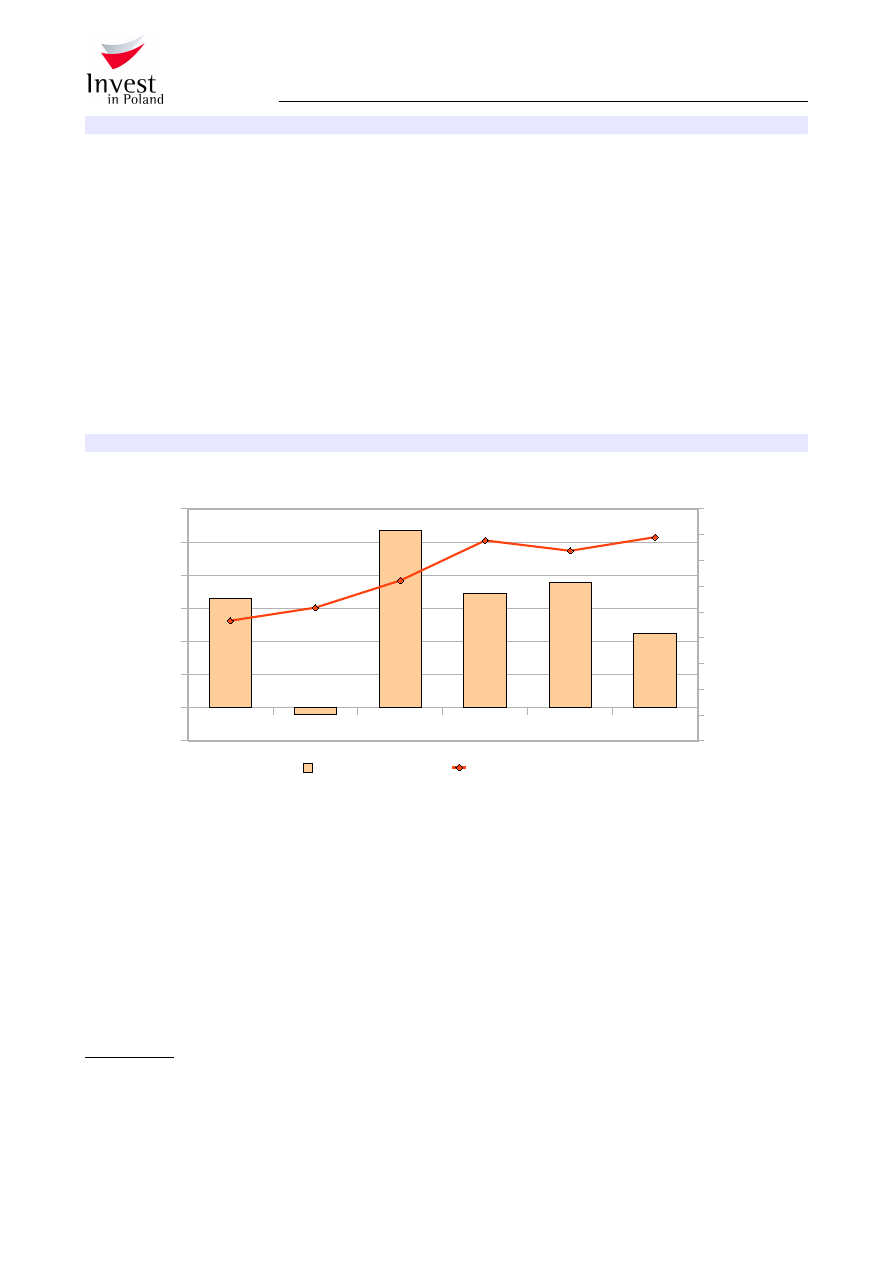

:: Rysunek 3. Bezpośrednie inwestycje zagraniczne w przemyśle chemicznym

Źródło:

Zagraniczne inwestycje bezpośrednie w Polsce, NBP 2008, 2009, 2010.

W statystykach dotyczących bezpośrednich

inwestycji zagranicznych (BIZ) działalność przedsię-

biorstw farmaceutycznych i biotechnologicznych mie-

ści się w kategoriach: produkcja wyrobów chemicz-

nych oraz nauka. Od momentu wejścia Polski do Unii

Europejskiej – tj od 2004 r. – skumulowana wartość BIZ

w branży chemicznej wzrosła o blisko 70%, a w przy-

padku działalności naukowej o ponad 175%. Szacun-

kowa wartość inwestycji w przemyśle farmaceutycz-

nym w Polsce wyniosła w latach 2004-2009 ok. 6,7

mld PLN

12.

Dyscyplina „biotechnologia” wchodzi w skład czterech dziedzin

nauki: chemicznych, biologicznych, technicznych oraz rol-

niczych.

13.

Pharmaceutical biotechnology in Poland: current conditions and

forecasts, PMR 2011.

14.

GUS, 2011.

15.

Wkład innowacyjnego przemysłu farmaceutycznego w rozwój

polskiej gospodarki, Raport, PwC, wrzesień 2011.

Przeciętny roczny napływ BIZ do branży che-

micznej wyniósł w latach 2004-2009 ok. 300 mln

EUR. Z kolei do działalności naukowej napływało

średnio 4,1 mln EUR.

2004

2005

2006

2007

2008

2009

-100

0

100

200

300

400

500

600

0

500

1000

1500

2000

2500

3000

3500

4000

4500

330

-19,2

534,3

344,9

377,7

223,7

2331

2583

3111

3889

3687

3952

napływ BIZ (skala lewa)

wartość skumulowana

(skala prawa)

m

ln

E

U

R

m

ln

E

U

R

Sektor farmaceutyczny i biotechnologiczny w Polsce 2011 :: s.

5

:: Rysunek 4. Bezpośrednie inwestycje zagraniczne w nauce

Źródło:

Zagraniczne inwestycje bezpośrednie w Polsce, NBP 2008, 2009, 2010.

P r z e d s i ę b i o r s t w a d z i a ł a j ą c e w s e k t o r z e f a r m a c e u t y c z n y m

i b i o t e c h n o l o g i c z n y m

Na rynku polskim spośród 30 największych przedsiębiorstw farmaceutycz-

nych 16 ma zakłady produkcyjne w Polsce. W ujęciu wartościowym 10 najwięk-

szych firm kontroluje ponad 50% rynku, a 30 pierwszych ponad 80%.

Udział sprzedaży krajowych producentów (pod względem wartości) w pol-

skim rynku wyniósł w 2010 r. ok. 25% i w ostatnich latach charakteryzował się

względną stabilnością (ok. 28% w 2003 r.). Stracili oni jednak w ujęciu ilościowym,

gdzie ich udział zmniejszył się w latach 2003-2010 z 61% do 47%

:: Tabela 1. Przedsiębiorstwa farmaceutyczne z listy 30 największych

w Polsce w 2010 r. (wartościowo) posiadające zakłady produkcyjne w Polsce

Nazwa

Lokalizacja zakładów produkcyjnych

Adamed

Pieńków, Pabianice

Biofarm

Poznań

Gedeon Richter

Grodzisk Mazowiecki

KRKA

Warszawa

LEK-AM

Zakroczym

Novartis

Stryków

Nycomed

Łyszkowice

Polfa Tarchomin

Warszawa (Tarchomin)

Polfa Warszawa

Warszawa

Polpharma

Starogard Gdański, Duchnice, Sieradz

Sanofi-Grupa

Rzeszów, Chociw

Servier

Warszawa

Teva Group

Kraków, Kutno

USP

Wrocław

Valeant Pharma

Rzeszów, Chociw

Adamed

Pieńków, Pabianice

Źródło:

Wkład innowacyjnego przemysłu farmaceutycznego w rozwój polskiej

gospodarki, Raport, PwC, wrzesień 2011.

16.

Wkład innowacyjnego przemysłu farmaceutycznego w rozwój polskiej gospodarki, Raport, PwC, wrzesień 2011.

2004

2005

2006

2007

2008

2009

-6

-4

-2

0

2

4

6

8

10

-5

5

15

25

35

45

55

-3,8

6,1

4,7

3,1

9,6

5

14,4

22,2

27,1

32

34,8

39,8

napływ BIZ (skala lewa)

wartość skumulowana

(skala prawa)

m

ln

E

U

R

m

ln

E

U

R

Sektor farmaceutyczny i biotechnologiczny w Polsce 2011 :: s.

6

:: Rysunek 5. Największe przedsiębiorstwa farmaceutyczne obecne w Polsce (wartościowy

udział w rynku)

Źródło:

Wkład innowacyjnego przemysłu farmaceutycznego w rozwój polskiej gospodarki, Raport, PwC,

wrzesień 2011.

Według danych GUS, na koniec III kw. 2011 r.

w Polsce istniało 687 podmiotów działających w branży

produkcji wyrobów farmaceutycznych (w tym leków)

oraz zajmujących się badaniami biotechnologicznymi.

W pierwszej grupie działało 532 przedsiębiorstw (sta-

nowiących 77% wyszczególnionej grupy), z których

182 zajmowało się wytwarzaniem podstawowych

substancji farmaceutycznych, a 350 produkcją leków

oraz pozostałych wyrobów farmaceutycznych.

Działalność związaną z badaniami biotechno-

logicznymi prowadziło 155 podmiotów (23% wyszcze-

gólnionych podmiotów). Segment ten stanowił 6%

wszystkich podmiotów prowadzących działalność

związaną z prowadzeniem badań naukowych.

Pod względem wielkości, łącznie w branży

farmaceutycznej i biotechnologicznej, dominowały

mikroprzedsiębiorstwa, w których zatrudnionych było

nie więcej niż 9 osób. Grupa ta stanowiła aż 80%

wszystkich. Firm małych – zatrudniających od 10 do

49 osób – było ok. 10%. Średnie stanowiły 7%, a duże

– zatrudniające powyżej 250 osób – 3,6% ogółu.

:: Rysunek 6. Firmy działające w sektorze farmaceutycznym i biotechnologicznym w Polsce

według wielkości zatrudnienia

Źródło:

Opracowanie własne na podstawie GUS, 2011 (stan na koniec III kw. 2011 r.).

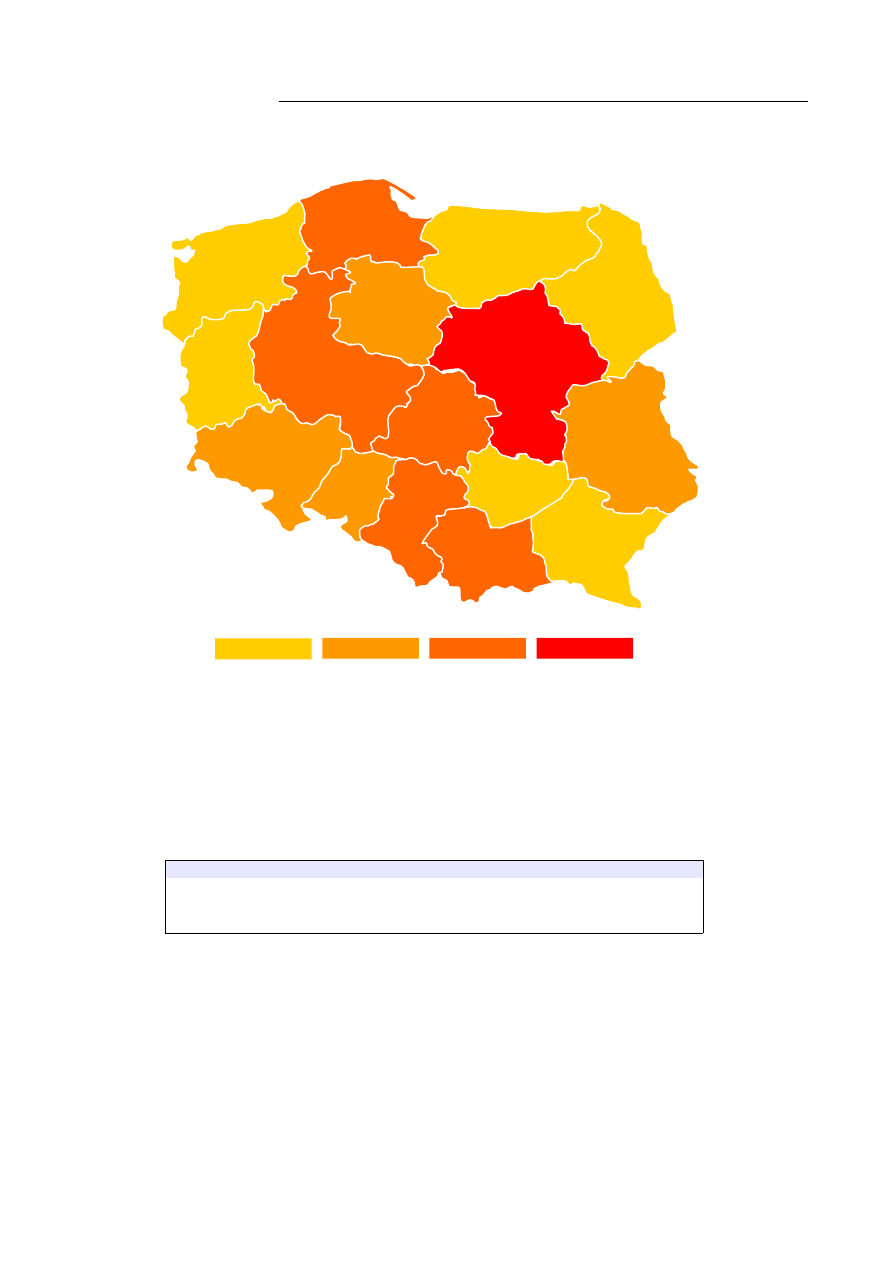

Pod względem rozkładu geograficznego,

wyraźnie widoczna jest dominacja województwa

mazowieckiego nad pozostałymi regionami. Swoją

siedzibę na jego terenie ma blisko 33% wszystkich

analizowanych przedsiębiorstw. Ogółem, w sześciu

województwach pierwszych pod względem liczby tych

firm siedzibę ma ok. 74% wszystkich podmiotów

działających w branży.

Na Giełdzie Papierów Wartościowych w War-

szawie w listopadzie 2011 r. notowane były 4 spółki,

które operowały w branży farmaceutycznej oraz bio-

technologicznej. Ich łączna kapitalizacja wynosiła

ok. 955 mln PLN.

17.

Stan na 02 listopada 2011 r.

Sanofi-grupa

Novartis

Glaxosmithkline

Polpharma

Roche

Servier

Marck & Co

Pfilzer

Teva

Asterazenca

Pozostałe

0%

10%

20%

30%

40%

50%

60%

8,5%

8,2%

6,1%

5,2%

4,6%

3,9%

3,0%

3,4%

3,1%

3,1%

50,1%

0%

10%

20%

30%

40%

50%

60%

70%

80%

90%

100%

79,5%

9,9% 7,0% 3,6%

0-9

10-49

50-249

250+

Sektor farmaceutyczny i biotechnologiczny w Polsce 2011 :: s.

7

:: Rysunek 7. Podmioty prowadzące działalność związaną z produkcją

leków i wyrobów farmaceutycznych oraz z badaniami w dziedzinie

biotechnologii

Źródło:

Opracowanie własne na podstawie danych GUS, 2011 (stan na koniec

III kw. 2011 r.).

Do końca 2010 r. notowana była spółka Nepentes S.A. zajmująca się

produkcją farmaceutyków sprzedawanych bez recepty za pośrednictwem aptek,

lecz Zarząd zdecydował o zejściu przedsiębiorstwa z parkietu giełdowego.

:: Tabela 2. Kapitalizacja przedsiębiorstw działających w branży

farmaceutycznej i biotechnologicznej notowanych na Giełdzie

Papierów Wartościowych w Warszawie

Nazwa

Kapitalizacja (mln PLN)

Bioton

459,27

Cormay

457,46

Euroimplant

36,82

Źródło:

Giełda Papierów Wartościowych, stan na 02 listopada 2011 r.

7,1%

2,8%

4,7%

0,9%

8,6%

9,3%

32,3%

3,3%

1,6%

0,7%

7,6%

8,0%

1,9%

1,3%

7,9%

2,0%

<2,5%

2,5%-7,5%

7,5%-10%

>10%

Sektor farmaceutyczny i biotechnologiczny w Polsce 2011 :: s.

8

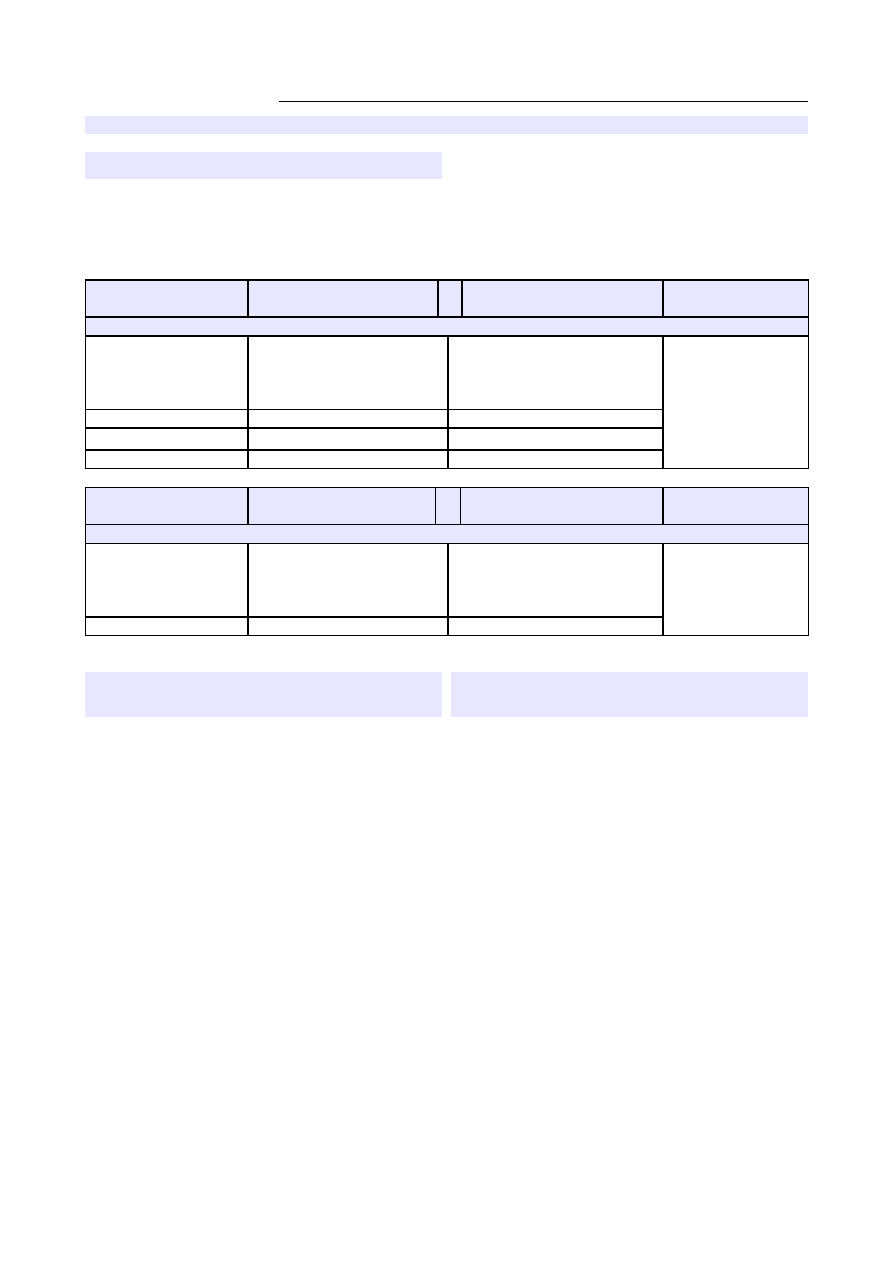

W s p a r c i e

P o m o c r z ą d o w a

O wsparcie w formie rządowych dotacji mogą

ubiegać się inwestycje z sektorów priorytetowych, tj.:

motoryzacyjny, elektroniczny, lotniczy, biotechnologii,

nowoczesnych usług i sektor badawczo-rozwojowy.

Pomoc jest otrzymywana na podstawie minimalnej

liczby utworzonych nowych miejsc pracy lub wielkości

poniesionych nakładów inwestycyjnych.

Wspierany sektor

Minimalna liczba miejsc

pracy

i

Minimalna wartość

inwestycji

Maksymalna

wielkość pomocy

Wsparcie na tworzenie nowych miejsc pracy

motoryzacyjny,

lotniczy,

biotechnologia,

IT i elektroniczny

250

40 mln PLN

od 3 200 PLN do 15

600 PLN na jedno

miejsce pracy

BPO

250

2 mln PLN

R&D

35

3 mln PLN

Inny

500

1 mld PLN

Wspierany sektor

Minimalna liczba miejsc

pracy

i Minimalna wartość inwestycji

Maksymalna

wielkość pomocy

Wsparcie na inwestycje w środki trwałe

motoryzacyjny,

lotniczy,

biotechnologiczny, IT

i elektroniczny

50

160 mln PLN

2-10,5% wartości

inwestycji

Inny

500

1 mld PLN

Uwaga: średni kurs 1 EUR = ok 4,00 PLN (sierpień 2010)

F u n d u s z e z U n i i E u r o p e j s k i e j

Polska na lata 2007-2013 ma zagwarantowa-

ny olbrzymi dopływ środków unijnych – ponad 67 mld

EUR. Przedsiębiorcy mogą ubiegać się o środki z na-

stępujących Programów Operacyjnych (PO):

•

5 ogólnokrajowych Programów Operacyj-

nych:

o

Infrastruktura i Środowisko,

o

Innowacyjna Gospodarka,

o

Kapitał Ludzki,

o

Rozwój Polski Wschodniej,

o

Pomoc Techniczna,

•

16 Regionalnych Programów Operacyjnych,

•

Programy Europejskiej Współpracy

Regionalnej.

Zwolnienia z podatku od osób prawnych CIT

(stopa 19%)

Dostępne w Specjalnych Strefach Ekonomicz-

nych, tj. w wybranych regionach Polski gdzie działal-

ność gospodarcza prowadzona jest w specjalnych wa-

runkach. Zwolnienia z podatku dochodowego wyno-

szą 30%-50% nakładów inwestycyjnych albo dwulet-

nich kosztów zatrudniania pracowników w zależności

od tego które są wyższe.

Z w o l n i e n i a o d p o d a t k u o d

n i e r u c h o m o ś c i

Zwolnienie to zależy od liczby utworzonych

nowych miejsc pracy i czy samorząd lokalny stosuje

politykę zwolnień podatkowych. Stawki podatku od

nieruchomości są ustalane lokalnie w ramach maksy-

malnych stawek na dany rok. W roku 2011 r. maksy-

malne stosowane stawki wynoszą PLN 21,05/ m2 dla

budynków PLN 0,80/ m2 dla ziemi 2% dla budowli.

Wyszukiwarka

Podobne podstrony:

Ubytki,niepr,poch poł(16 01 2008)

Poł kształtowe cz 1

7 Celiakia seminarium dla IV roku pol (2)

27 407 pol ed02 2005

137 407 pol ed02 2005

28 407 pol ed02 2005

MCQs in Clinical Pharmacy

highwaycode pol c20 sygnaly policjii innych (str 104,105)

123 607 pol ed01 2007

808D OPT Part3 pol POL pl PL

121 307 POL ED02 2001

80 307 POL ED02 2001

highwaycode pol c5 rowery motocykle (s 22 26, r 60 83)

POL SPAWANE

44 47 407 pol ed02 2005

89 307 POL ED02 2001

więcej podobnych podstron