Jesteś tu:

Bossa.pl

»

Edukacja

»

Strategie

» System

Kurs giełdowy - Część 6

Część 7 - Analiza techniczna>>

Co to jest system transakcyjny?

System transakcyjny to zbiór reguł, które powinny odpowiedzieć inwestorowi co najmniej na 3 pytania:

1. Kiedy i jak otwierać pozycje?

2. Kiedy i jak zamykać pozycje?

3.Jaką część kapitału przeznaczyć na otwarcie pozycji?

Jasne zasady działania powinny pomóc w opanowaniu emocji, które towarzyszą inwestorom. Nie oznacza

to jednak, że system będzie zarabiał pieniądze bez wysiłku ze strony człowieka. Wiara w cudowną

maszynkę do zbicia fortuny przyniesie tylko rozczarowanie. System powinien zdyscyplinować działania

inwestora i podpowiadać mu odpowiednie zachowania. Dlatego tak bardzo istotne jest jego zgranie z

psychiką inwestora.

Poniższy tekst daje podstawy do rozpoczęcia pracy nad stworzeniem systemu. Zachęcam inwestorów do

zgłębienia tego tematu, np. przy pomocy książek:

V. K. Tharp, Giełda, wolnośc i pieniądze, WIG-Press, Warszawa 2000

A. Elder, Zawód inwestor giełdowy. Psychologia rynków, taktyka inwestycyjna, ABC, Warszawa

1998

Wejście na rynek

Wbrew powszechnej opinii, moment wejścia na rynek nie jest czynnikiem decydującym o skuteczności

strategii. Można to zilustrować prostym przykładem.

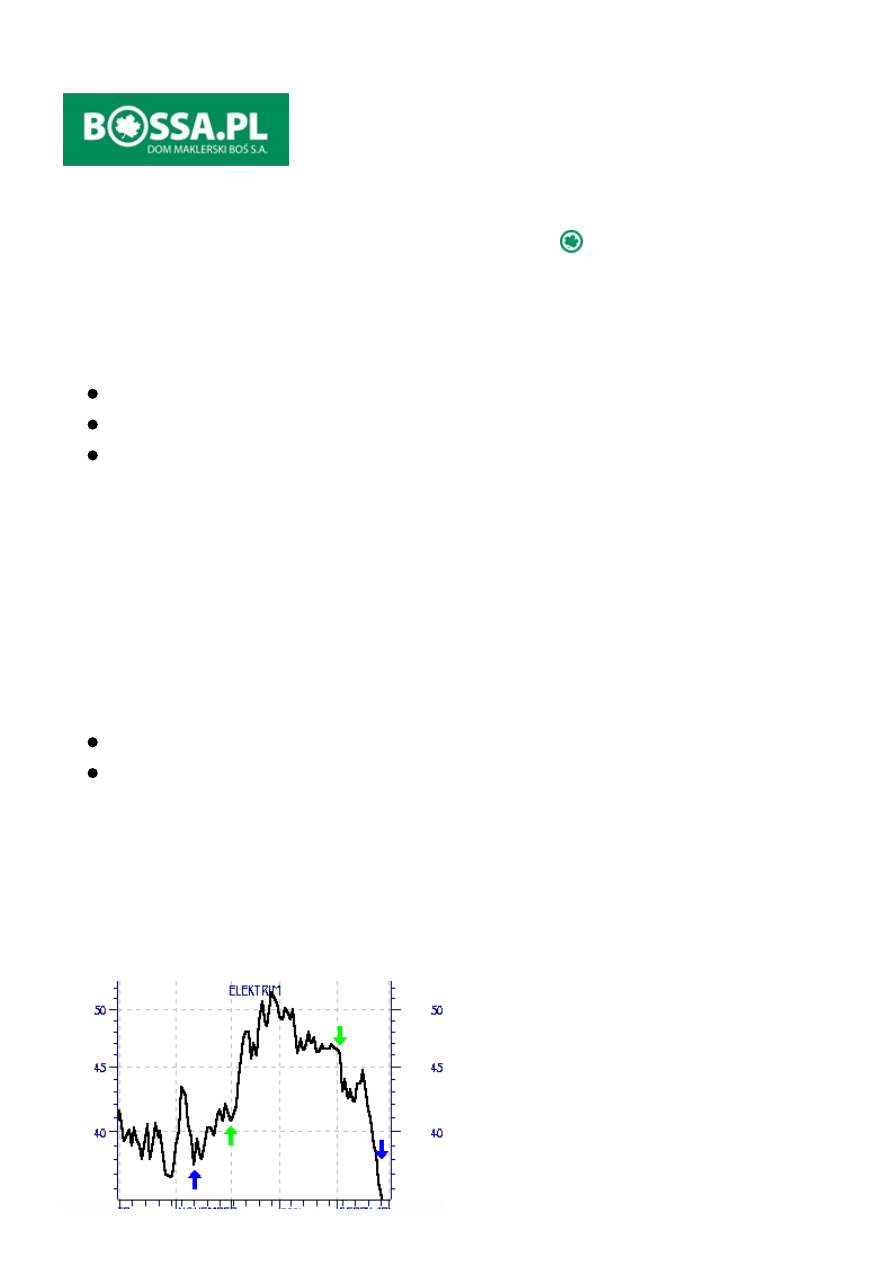

Pan Szczęściarz kupił akcje spółki w samym dołku

(niebieska strzałka w górę), po cenie 37,50 PLN.

W czasie dynamicznych wzrostów, podobnie zrobił

pan Żółw (zielona strzałka w górę), jednak zapłacił

za nie już 41 PLN. Akcje zgodnie z przewidywaniami

rosły dalej do 51,50 PLN, aż do momentu gdy jeden

z dużych akcjonariuszy spółki zaczął się ich

pozbywać. Gdy osiągnęły cenę 47 PLN, uaktywniło

się zlecenie stop p. Żółwia (zielona strzałka w dół). Dzięki temu zarobił 6 PLN na akcji. Szczęściarz licząc

na swoje wyczucie rynku czekał na odbicie. Niestety, akcje po dwóch miesiącach dotarły z powrotem do

poziomu 37,50 PLN i po tej cenie Szczęściarz uciekł z rynku (niebieska strzałka w dół).

Powyższy przykład pokazuje, że to nie otwarcie pozycji gwarantuje zyski, ale zamykanie ich

w odpowiednim czasie. Również badania opisane w książce Ch. Lebeau "Komputerowa analiza rynków

terminowych", potwierdziły, że strategie oparte na większości wskaźników AT pozwoliły uzyskać zyski

w podobnej lub mniejszej ilości transakcji niż metoda losowa. Mimo wszystko inwestorzy tworząc

systemy inwestycyjne najwięcej czasu poświęcają na poszukiwanie złotej metody wejścia na rynek.

Poniżej przedstawiamy, jedynie kilka najprostszych metod używanych głównie przez analityków

technicznych. Nie oznacza to, że są one najskuteczniejsze. Warto podkreślić, iż każdy inwestor powinien

dostosować sposób wejścia na rynek do swojej osobowości tak, żeby nie grać przeciwko sobie.

Najbardziej popularne metody wchodzenia na rynek można podzielić na dwie grupy:

podążania za trendem,

wyprzedzania trendu.

Podążanie za trendem

Pierwsza z nich zakłada, że najlepszym sposobem na zarobienie pieniędzy jest

.

zgadzanie się z rynkiem

Inwestor decyduje się na zajęcie pozycji, gdy widzi, że dany instrument rozpoczyna lub rozpoczął trend.

Istnieje wiele metod, które pomagają mu w rozpoznaniu takiego momentu, np. wskazania średnich

ruchomych, wybicia z kanału czy ukształtowanie się odpowiednich formacji cenowych. Postaramy się

w skrócie opisać najpopularniejsze.

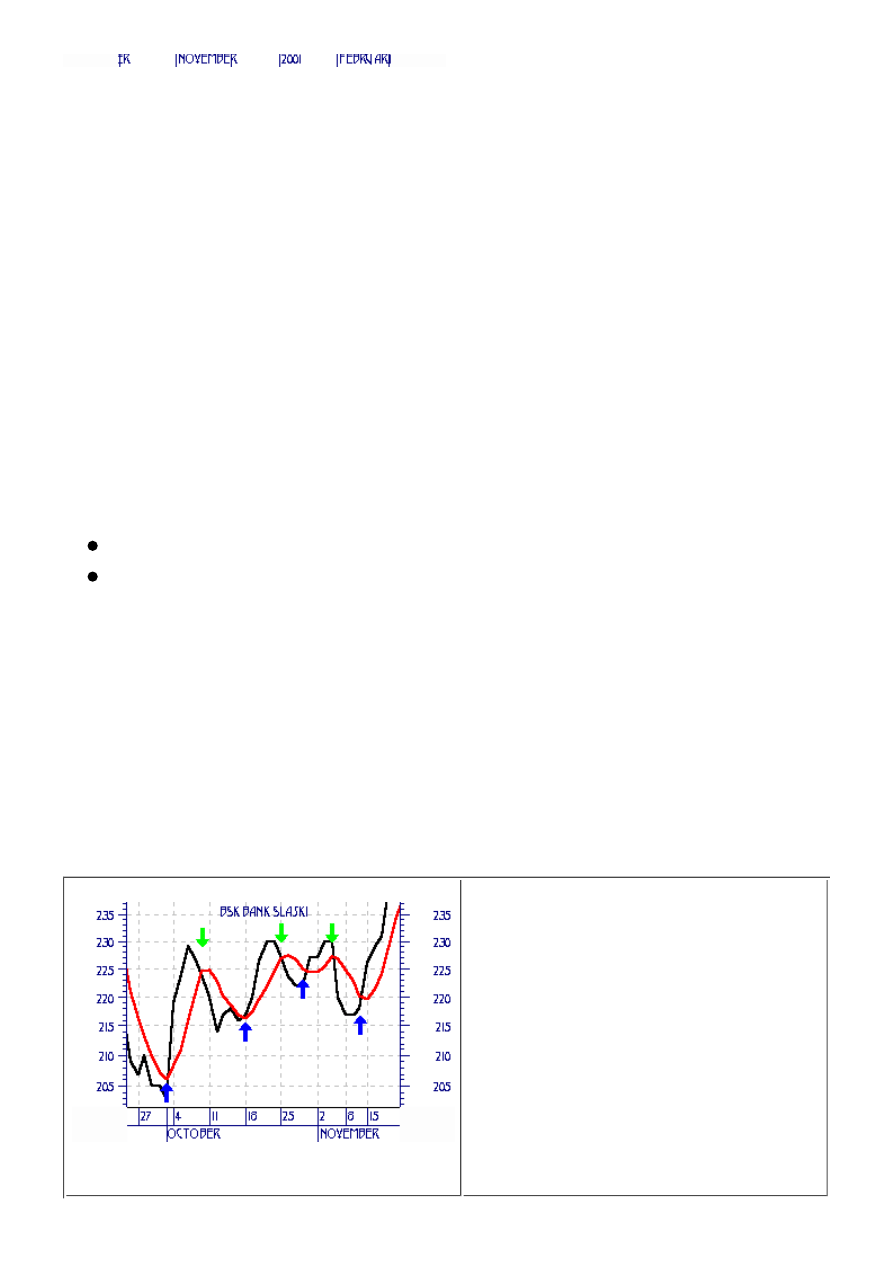

Średnie ruchome

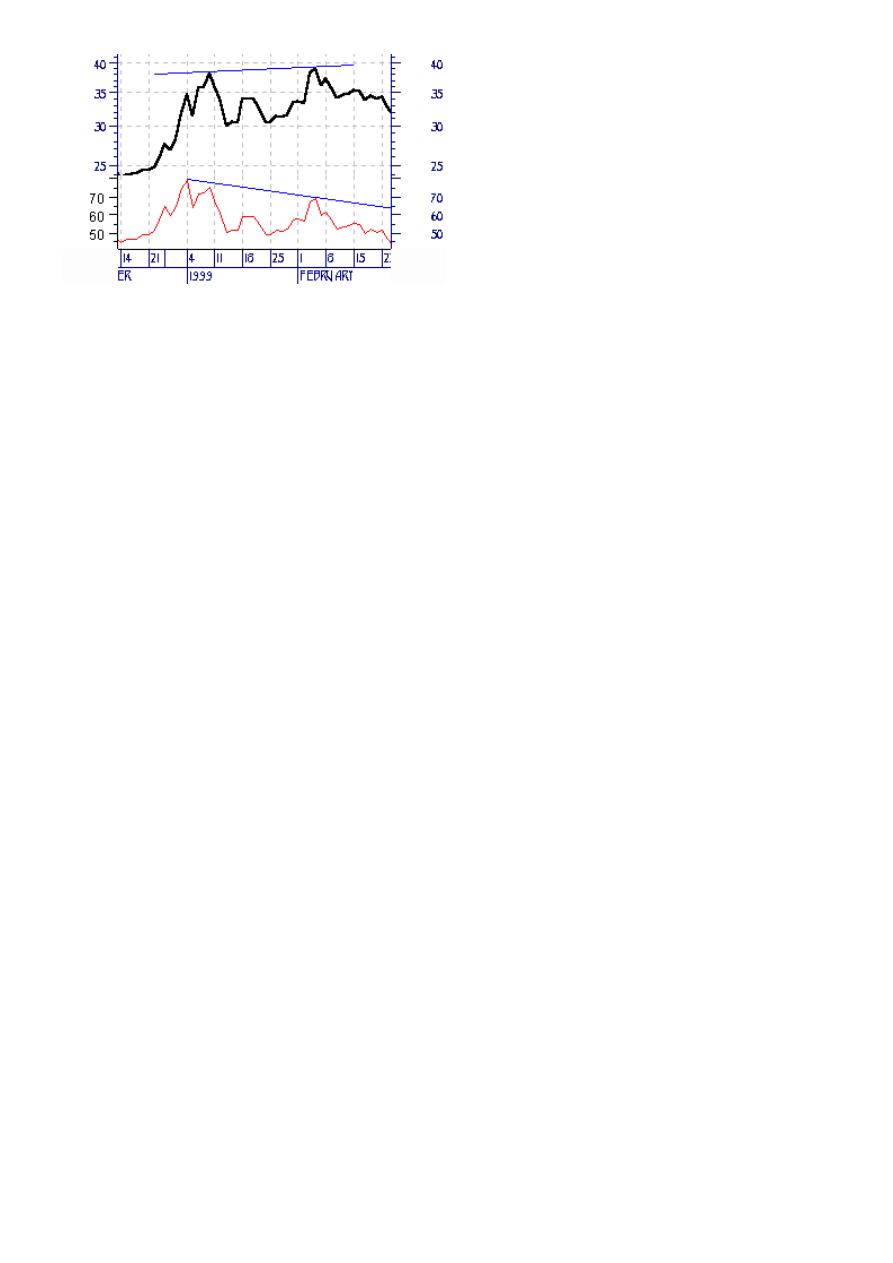

Zakłada się, że przebicie średniej przez kurs od

dołu daje sygnał kupna, od góry sygnał

sprzedaży. Ustalenie parametrów średniej

kroczącej, zależy od charakteru inwestora.

Krótkie średnie, 2-10 sesyjne będą dawały

bardzo dużo "szybkich" sygnałów, których

skuteczność będzie ograniczona. Mimo tego, że

opóźnienia w rozpoznawaniu trendu w tym

przypadku będą niewielkie, częstotliwość

transakcji spowoduje wzrost kosztów.

Zastosowanie długich średnich (powyżej 45

sesyjnych) pozwoli ominąć wiele fałszywych

sygnałów wejścia na rynek i zmniejszy ilość

transakcji. Inwestor poświęca jednak w takim

przypadku znaczną cześć ruchu rynku, oczekując na

sygnał średniej.

Opóźnienia oraz wzrost ilości błędnych sygnałów

w czasie trendu bocznego to główne mankamenty

stosowania średnich. W celu ich wyeliminowania, inwestorzy używają średnich ważonych,

wykładniczych, przesuniętych, adaptacyjnych. Całkiem niezłe rezultaty daje także stosowanie dwóch,

trzech czy nawet całej wstęgi średnich. Pozwalają one pominąć znaczną część tzw. szumu czyli ruchów

rynku, które nie są istotne dla głównego trendu.

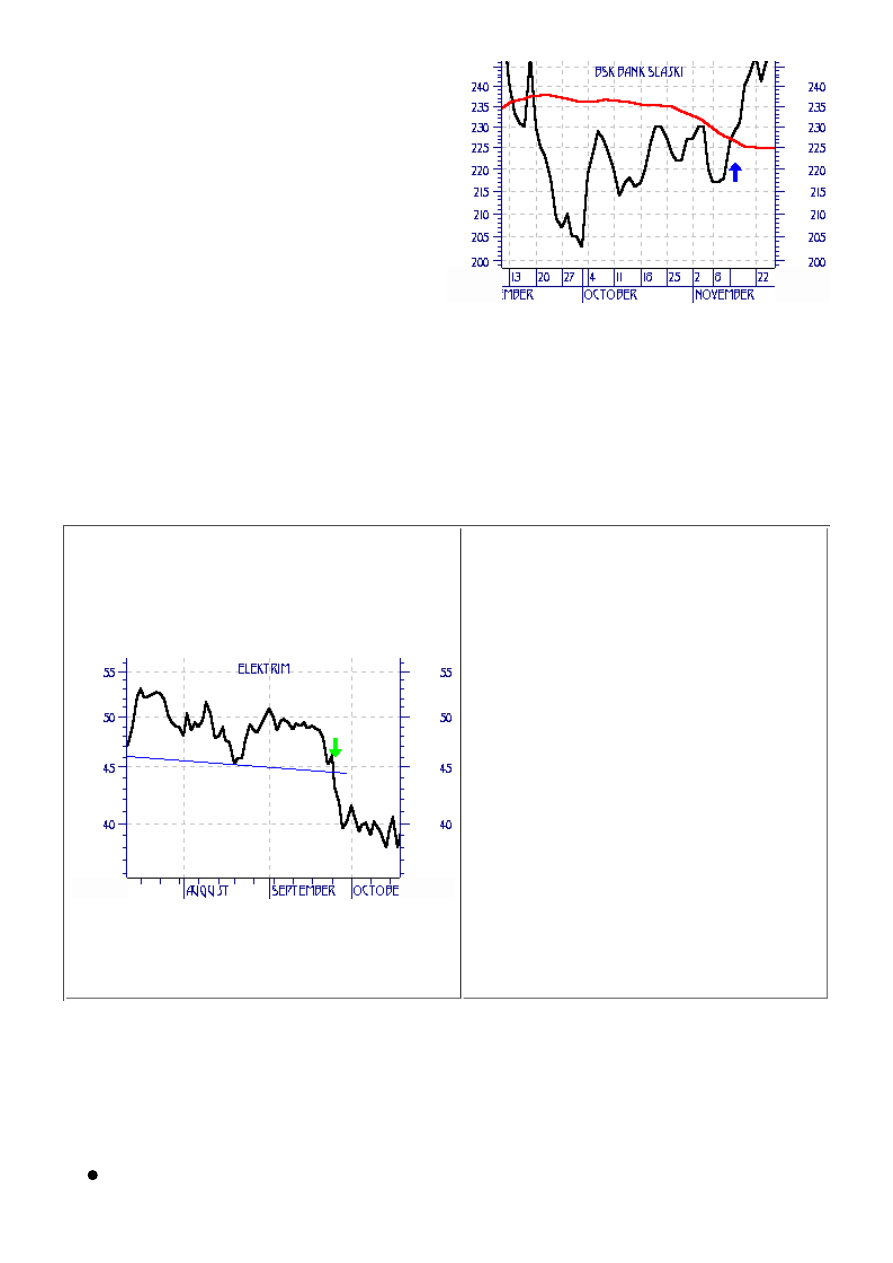

Wybicie z kanału

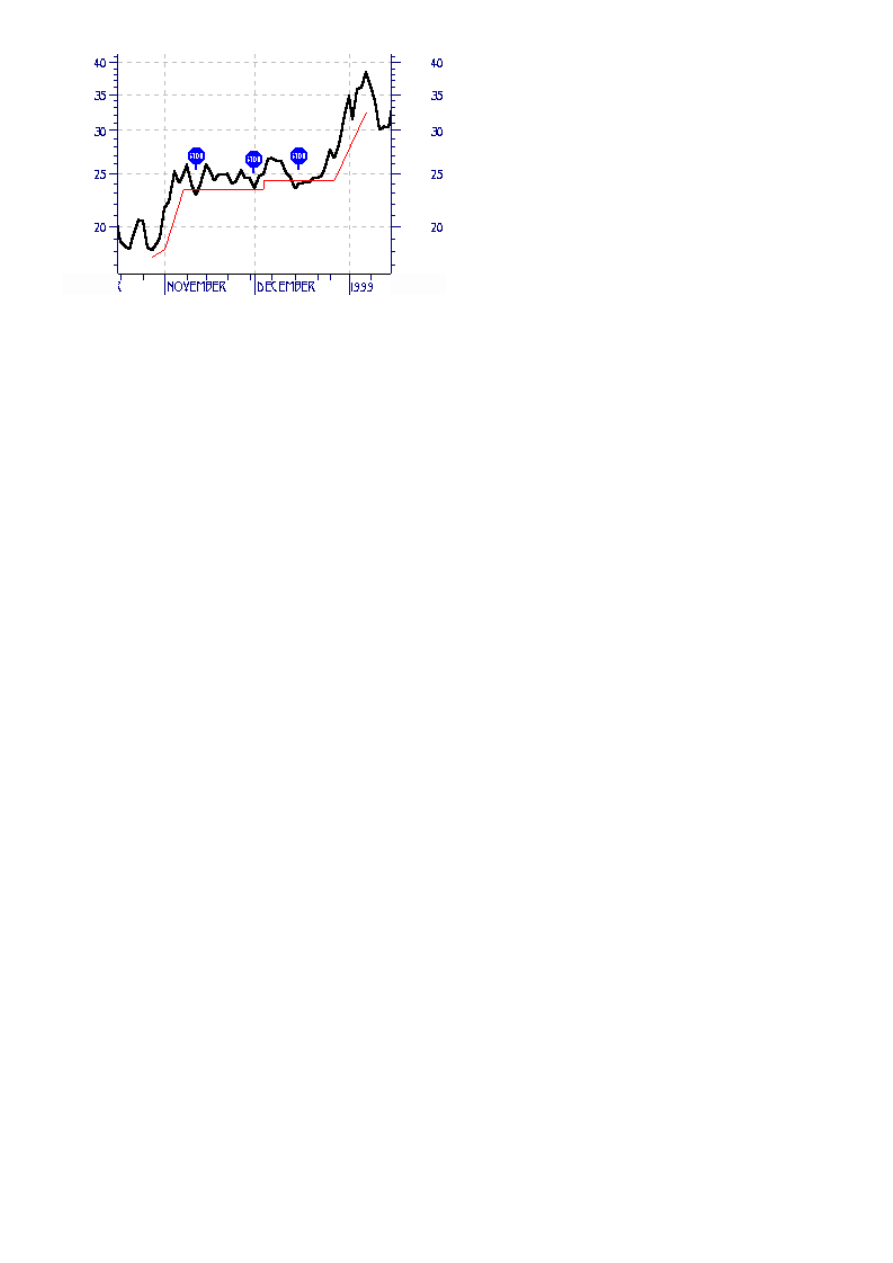

Sygnał kupna jest uzyskiwany, gdy kurs osiąga

maksimum z X dni, sygnał sprzedaży gdy

osiąga on odpowiednie minimum. Powyższe

założenie opierają się na definicji trendu, która

mówi, że przy trendzie wzrostowym kolejne

zarówno szczyty jak i dołki powinny być coraz

wyższe, a przy spadkowym coraz niższe.

Niebezpieczeństwo tej metody polega na tym,

że na rynku zdarzają się tzw. fałszywe wybicia,

po których następuje powrót do kanału.

Pewnym zabezpieczeniem będzie wtedy

czekanie na ruch powrotny czyli następującą po

wybiciu korektę. Jeśli zakończy się ona przed

powrotem do kanału to inwestor może zająć

pozycję.

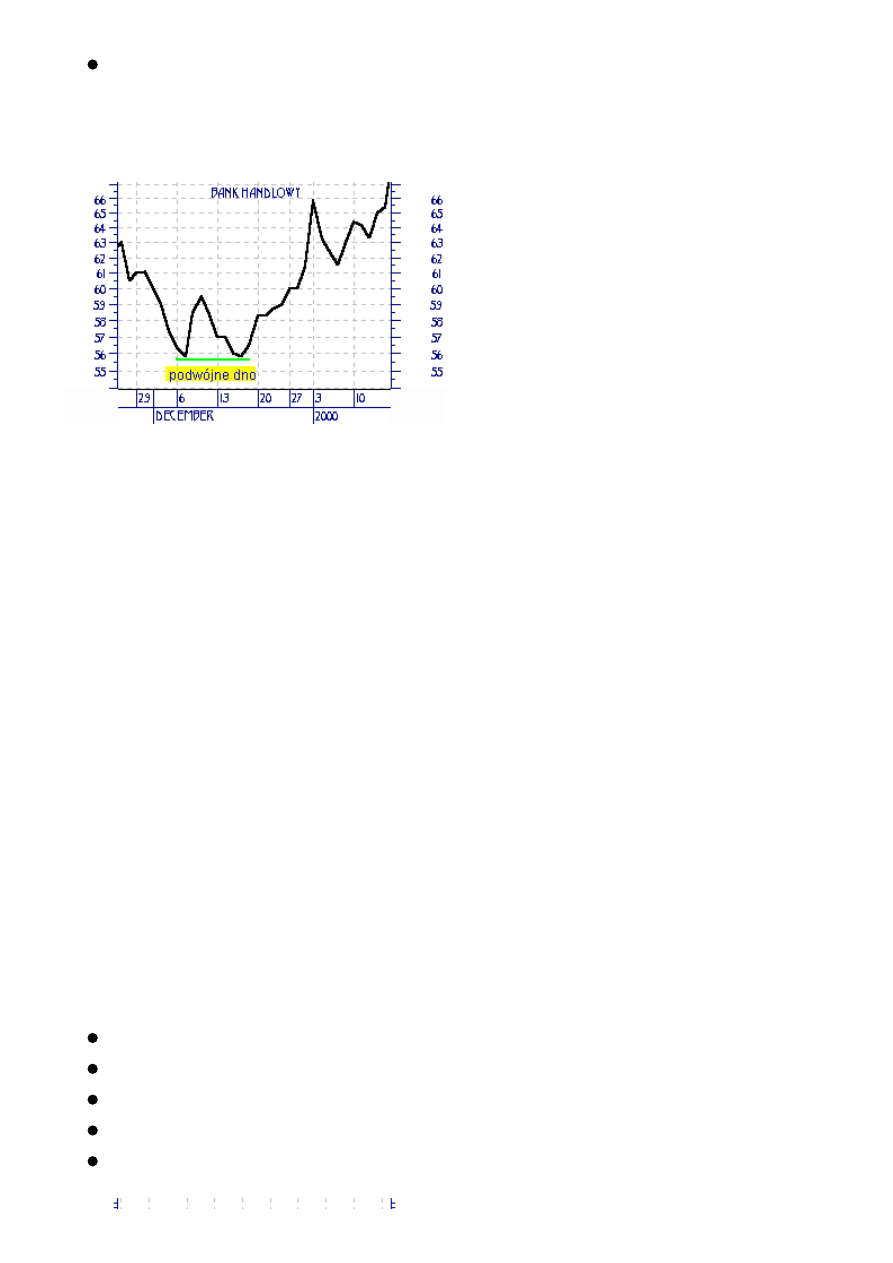

Formacje

Analitycy techniczni starają się znaleźć w wykresach cen powtarzające się wzory czyli formacje.

Przy taktyce poruszania się z trendem można stosować zarówno formacje zmiany jak i kontynuacji. Przy

pierwszych takich jak luki, formacje V, dni odwrotu, podwójne dno, dni wybicia inwestor ma do wyboru:

czekać, aż formacja wykształtuje się całkowicie,

rozpoznawać formację w trakcie kształtowania i antycypować ruch rynku.

Rozpoznawanie formacji przed ich wypełnieniem należy jednak zaliczyć do taktyki łapania dołków, która

charakteryzuje się wysokim ryzykiem.

Formacje kontynuacji mają znaczenie dla

inwestorów, którzy szukają możliwości zajęcia

pozycji zgodnej z dotychczasowym trendem. Należy

wówczas czekać na wybicie się kursu z formacji.

Głównym mankamentem powyższej metody jest

subiektywność oceny inwestora. Rozpoznawanie

formacji ma charakter intuicyjny (choć istnieją już

programy robiące to automatycznie) i często zdarza

się, że metoda ta przeradza się w inwestowanie życzeniowe. Inwestor znajduje wzory tam, gdzie chce je

zobaczyć, a nie tam, gdzie się pojawiają.

Podsumowując, metody gry z trendem charakteryzują się dużą skutecznością. Opierają się na założeniu,

że rynek "wie lepiej". Pozwala to inwestorowi na zachowanie stoickiego wręcz spokoju. Nie musi

wyjaśniać zagadek typu "dlaczego ten papier jest wyprzedany? Kiedy zacznie rosnąć? Po prostu,

współpracuje z rynkiem, odczytując jego sygnały. Inwestorzy "poruszający" się za trendem, doczekali się

nazwy "żółwie", która nawiązuje do ich "wolnych" reakcji na wydarzenia rynkowe. Odpowiedzią na takie

docinki może być zdanie:

.

"Lepiej być bogatym żółwiem niż panterą - bankrutem"

Łapanie dołków

Metody polegające na prognozowaniu ruchu rynku, wydają się być bardziej odpowiadające psychice

człowieka. Każdy przecież lubi kupować tanio (na dołkach) i sprzedawać drogo (na górkach). Niestety

w praktyce jest to niemożliwe. Warto się z tym pogodzić, ponieważ pogoń za metodą, która to zapewni

może przyczynić się tylko do narastającej frustracji i poważnych strat finansowych. Nie na darmo stara

prawda giełdowa mówi: "Nie walcz z trendem".

Do najpopularniejszych metod używanych przez "łapaczy dołków" należą:

formacje AT,

wskaźniki wykupienia/wyprzedania,

szeregi czasowe,

teoria fal Elliota,

wycena fundamentalna spółek.

czyli powtarzające się na wykresach

Formacje,

wzory, zostały w skrócie omówione przy metodach

gry z trendem. Strategia łapaczy dołków polega na

wyszukiwaniu wzorów, które zapowiadają zmianę

trendu, np. głowa i ramiona, czy podwójne dna.

Wspomagając się oscylatorami, takimi jak

,

ROC RSI

czy oscylator stochastyczny, starają się odnaleźć

papiery wyprzedane, aby je kupić lub wykupione,

aby sprzedać. Niezłe rezultaty daje poszukiwanie tzw. dywergencji, czyli sytuacji, gdy wskaźnik porusza

się w odwrotnym kierunku niż kurs.

Prognozowaniem zwrotów rynku w czasie zajmują się teorie fal Elliota i szeregów czasowych.

Stosowanie powyższych metod wymaga jednak doświadczenia i wyczucia rynku. Ich skuteczność może

zwiększyć oczekiwanie na potwierdzenie przez rynek przewidywanego zwrotu.

Zupełnie inaczej do zajmowania pozycji podchodzą zwolennicy

. Wierzą oni, że

analizy fundamentalnej

każda spółka ma swoją

, którą da się określić przy pomocy metod analizy

wartość wewnętrzną

fundamentalnej. Cena rynkowa oscyluje wokół tej wartości, dlatego warto odnaleźć spółki

niedowartościowane i kupić je z nadzieją, że rynek dostrzeże swój błąd.

Przeprowadzenie rzetelnej wyceny spółki zajmuje jednak od kilku dni do kilku tygodni, dlatego

inwestorzy indywidualni korzystają raczej z opracowań dostarczanych przez biura maklerskie lub banki

inwestycyjne. Głównym problemem zwolenników tej metody są zmieniające się warunki funkcjonowania

spółek, zatajenie informacji wpływających na wartość firm przez zarządy i niepewność w określeniu

momentu, w którym spółka osiągnie zakładaną wartość.

Przedstawione powyżej zarysy metod otwierania pozycji stanowią zaledwie maleńką cząstkę

"dostępnych" na rynku. Doświadczeni inwestorzy łączą nawet kilka metod, tworząc warunki konieczne,

które muszą wystąpić, aby transakcja została zawarta, np. odpowiednie niedoszacowanie spółki,

wystąpienie formacji odwrócenia niekorzystnego trendu i dywergencje na wskaźnikach. Warto

podkreślić, iż każda z nich ma swoje wady i zalety, sprawdza się bardziej lub mniej w zależności od

warunków rynkowych. Każdy inwestor powinien dopracować się własnej metody wchodzenia na rynek,

która będzie odpowiadać jego osobowości oraz możliwościom. Używanie "pożyczonych" lub kupionych

systemów, do których nie ma się przekonania, może spowodować niezgranie się systemu z inwestorem

i słabe wyniki.

W tym miejscu warto przypomnieć, że wbrew pozorom to nie odpowiednie otwarcie pozycji decyduje

o sukcesie. Najistotniejsze z punktu widzenia wartości portfela jest jej zamykanie oraz zarządzanie

pozycją.

Zamykanie pozycji

Reguły zamykania pozycji można przedstawić w jednym zdaniu: "Szybko ograniczaj straty i pozwalaj

Rozwijając je należałoby powiedzieć:

zyskom rosnąć."

"Szybko przyznawaj się do błędu i długo

.

rozkoszuj się sukcesem"

Powyższe zdania ilustruje przykład dwóch znanych już inwestorów:

Ryzykant kupuje akcji spółki "Nowa Technologia" po cenie 18 PLN. Ostrożny czeka, aż wykształtuje się

trend wzrostowy i decyduje się na wejście na rynek przy cenie 21 PLN, przyjmując ruchomy stop

w odległości 5%. Kurs wzrasta do poziomu 25 PLN i zaczyna spadać. Ryzykant zamyka pozycje ze 39%

zyskiem. Stop Ostrożnego uruchamia zlecenie sprzedaży przy poziomie 23,75 PLN, dając mu 15% zysk.

Następnie obydwaj kupują akcje spółki "Najnowsza Technologia" po cenie 42 PLN licząc na odwrócenie

trendu. Niestety spadek trwa dalej. Ostrożny zgodnie z przyjętą zasadą ogranicza straty przy poziomie 40

PLN, Ryzykant dalej czeka na odbicie. Dopiero przy cenie 25 PLN oddaje swoje akcje."

Ten prosty przykład obrazuje istotę odpowiedniego zamykania pozycji. Ryzykant mimo lepszego

wyczucia rynku stracił w drugiej transakcji to, co zarobił w pierwszej. Nie potrafił pogodzić się z błędną

transakcją i sprzedać akcje z mała stratą.

Ostrożny już w momencie wchodzenia na rynek ustawił linię obrony i założył ruchomy stop. W pierwszej

transakcji sprzedał akcje taniej nie chcąc ograniczać możliwości dalszych wzrostów. W drugiej transakcji

linia obrony ograniczyła straty, dzięki czemu na jego koncie pozostały jeszcze zyski z pierwszej

transakcji.

Do czego służą linie obrony?

Przede wszystkim do ustalenia maksymalnej straty. Kupując akcje po 42 PLN, Ostrożny z góry założył,

że pozbędzie się ich gdy cena dojdzie do poziomu 40 PLN. W ten sposób wiedział, że straci nie więcej

niż 5% na tej transakcji (*nie licząc prowizji i poślizgu cenowego).

Linie obrony służą zachowaniu kapitału. Przy 5% linii Ostrożny może sobie pozwolić na 6 następujących

po sobie stratnych transakcji, żeby utracić 30% kapitału. Ryzykantowi wystarczy jedna.

Jednocześnie odległość pomiędzy ceną otwarcia a linią obrony będzie stanowiła odniesienie przy

obliczaniu współczynnika zysk/ryzyko. Inwestorzy uznają, że transakcje są opłacalne gdy współczynnik

ten wynosi 3 tzn. potencjalny zysk powinien przekraczać 3 - krotnie potencjalną stratę.

Jak ustawiać linie obrony?

Znów wiele zależy od inwestora. Można zdecydować się na stałą liczoną w złotówkach np. 500 PLN na

transakcji. Wtedy należy zamknąć pozycje w momencie, gdy strata na niej przekracza 500 PLN. Innym

sposobem jest ustalenie wielkości procentowej od ceny otwarcia np. 5%. Minusem tych metod jest nie

branie pod uwagę instrumentu i jego charakterystycznych zachowań. Papiery o wyższej zmienności mogą

być wtedy sprzedawane za wcześnie.

Do wyliczenia stopów opartych na zmienności potrzebna jest ... zmienność, jaką charakteryzuje się dany

papier. Najczęściej do jej obliczenia stosuje się odchylenie standardowe lub wskaźnik

(average true

ATR

range). Inwestor biorąc wielokrotność ATR np. trzykrotność, nie jest wyrzucany z rynku przez nieistotne

wahania cen w trendzie.

Stopy można również wyznaczać na podstawie istotnych wsparć czy oporów, linii trendów, średnich

ruchomych czy innych wskaźników analizy technicznej. Ważne, żeby takie uznaniowe stopy nie były

przesuwane w momentach, gdy transakcja nie idzie po myśli inwestora.

Linie obrony to jeden z najważniejszych elementów strategii inwestycyjnej. Można je porównać do polisy

ubezpieczeniowej. Warto pamiętać o niej przed szkodą (stratą), dlatego przygotowanie odpowiedniego

stopu powinno nastąpić jeszcze przed otwarciem pozycji. W warunkach polskich można to uczynić np.

wystawiając zlecenie z limitem aktywacji lub

, zaraz po zrealizowaniu zlecenia otwierającego

DDM+

pozycje.

Ruchome stopy

Obok stopów ograniczających straty równie istotne dla zyskowności strategii są tzw. stopy ruchome,

które zapobiegają oddawaniu zbyt dużej części zysku. Ich główne założenie polega na poruszaniu się

wraz z kursem, ale tylko wtedy, gdy następuje ruch zgodny z kierunkiem pozycji. Wracając do przykładu

inwestora Ostrożnego. Ustawiając stop w odległości 5% od kursu ruchomy stop będzie postępował za

ceną akcji, zawsze w odległości minimum 5%. Gdy kurs urósł do 23 PLN poziom stopu podniósł się

również do 21,85 PLN. Gdy kurs wynosił 25 PLN, stop 23,75 PLN i pozostał na tym poziomie mimo

spadku kursu.

Inwestor stosujący obronę zysków nie będzie przeżywał frustracji z powodu utraty papierowych zysków.

Pozostaje dylemat podobny do rozważanego przy linii obrony. Oprócz metod opisanych wcześniej, przy

stopach ochraniających zyski, stosuje się również zasady tzw. docelowego poziomu zysku lub stopy

paraboliczne. Przy wejściu na rynek inwestor powinien ocenić poziom ceny, przy którym będzie chciał

zrealizować zysk. Po osiągnięciu tego poziomu przez kurs, można albo zamknąć pozycję albo zmniejszyć

znacząco odległość stopu.

Na podobnej zasadzie działają stopy paraboliczne. W miarę jak transakcja jest coraz bardziej zyskowna

stop przybliża się do ceny. Niebezpieczeństwem jest w tej metodzie zbyt szybkie lub zbyt bliskie

podejście stopu do kursu, co może spowodować zamknięcie pozycji, mimo trwania trendu.

Stopy psychologiczne

Inwestor potrafiący dokonać chłodnej samooceny powinien również stosować tzw. stopy psychologiczne,

czyli zamykać transakcje w trudnych momentach życiowych. Szczególnie dotyczy to okresów, kiedy

będzie pozostawać pod wpływem silnych impulsów emocjonalnych.

Zarządzanie pieniędzmi

Metody zarządzania pozycją odpowiadają na pytanie, ile inwestor może przeznaczyć środków na kupno

lub sprzedaż instrumentów. Mimo tego, że są to jedne z najważniejszych decyzji, bardzo często traktuje

się je po "macoszemu". Inwestorzy po prostu poświęcają na jedną transakcje cały kapitał lub

w najlepszym razie dzielą portfel na kilka równych jednostek, za które kupują różne akcje. Bardzo rzadko

rezygnują z wejścia na rynek z powodu zbyt małego kapitału.

Tymczasem odpowiednie metody zarządzania pozycją, pomagają unikać wystawiania kapitału na zbyt

duże ryzyko, a z drugiej strony podnieść efektywność inwestycji, czyli zarabiać więcej. Poniżej

przedstawiamy jedynie 3 wybrane metody oraz wyjaśniamy kilka pojęć związanych z nimi. Podobnie jak

przy otwieraniu i zamykaniu pozycji, inwestor musi sam zadecydować, która z metod odpowiada mu

najbardziej, ewentualnie dokonać odpowiednich modyfikacji. Najważniejsze, żeby zdał sobie sprawę, że

.

zarządzanie pozycją pozwoli mu "przeżyć" na rynku

Równe pozycje

Najprostszym sposobem zarządzania pozycją jest podział portfela na kilka części. Posiadając np. 10 000

PLN można "ustalić", że na kupno akcji jednej spółki zostanie przeznaczone nie więcej niż 2 000 PLN.

W ten sposób inwestor rozkłada ryzyko na 5 różnych papierów. Jednak bez stosowania odpowiednich

stopów, metoda ta ma niewiele wspólnego z zarządzaniem pozycją. Inwestor w takim przypadku dalej

ryzykuje całe 20% portfela w jednej transakcji. Z drugiej strony trzymanie się sztywnego podziału

powoduje, że powiększanie pozycji jest utrudnione. W praktyce dopiero podwojenie całego kapitału

pozwala zwiększyć pozycję o jednostkę.

Ryzyko procentowe

Założenie poziomu cenowego, przy którym pozycja powinna być zamknięta, pozwala określić nie tylko

ryzyko, ale i wielkość pozycji. Trzeba tylko odpowiedzieć na pytanie, ile kapitału jesteśmy skłonni

zaryzykować w jednej transakcji. Standardowo określa się ten poziom w granicach 1-5%. Prześledźmy

poczynania znanych nam już dwóch inwestorów:

Pan Ostrożny założył, że nie może stracić więcej niż 1% (1 000 PLN) kapitału w jednej transakcji. Przy

podziale portfela 100 000 PLN na 5 równych jednostek, musiałby określić stop w odległości 5 pkt

procentowych od ceny otwarcia pozycji (1 000/20 000*100%). W ten sposób odległość stopu jest niejako

narzucona z góry na każdą pozycję.

Przy użyciu drugiej metody to odległość stopu wyznacza niejako wielkość pozycji. Pan Ostrożny nadal nie

chce stracić więcej niż 1% kapitału (1 000) przy jednej transakcji. Chcąc kupić akcje A, dla których stop

wyznaczył na poziomie 10% od ceny wejścia, może wydać 10 000 PLN (1 000/10%=10 000).

Jak widać w powyższym przykładzie, metoda ryzyka procentowego wyznacza wielkość pozycji

w zależności od ryzyka z nią związanego. W wypadku gdy transakcja jest zbyt ryzykowna lub kapitał

zbyt niski, metoda może "nie zezwalać" na otwarcie pozycji.

Pan Ryzykant posiadający 10 000 PLN, chciał otworzyć długie pozycje w kontraktach terminowych na

WIG20. Zakładając, że ogranicza ryzyko jednej transakcji do 5% kapitału (500 PLN) i wyznaczył stop

w odległości 100 pkt (1 000 PLN) okazuje się, że stać go na kupno tylko "połowy" kontraktu

(500/1 000=0,5).

Powyższa metoda

dla danej wartości portfela, z drugiej strony

odrzuca transakcje zbyt ryzykowne

łatwo pozwala powiększać pozycję przy jego wzroście. Niektórym inwestorom trudno będzie się

pogodzić z myślą, że nie stać ich na otwarcie danej pozycji, mimo tego, że "nominalnie" posiadają

wystarczające środki. Powinno to ich sprowokować do rewizji założeń swojego systemu, choć z drugiej

strony, trzeba uważać na pokusę "naginania stopów" tak, aby zmieścić się w wartości portfela.

1.

2.

3.

Procentowa zmienność

Metoda procentowej zmienności polega na wyznaczaniu wielkości pozycji w zależności od zmienności

instrumentu, czyli średniej dziennej zmiany ceny. Miarą zmienności może być wskaźnik ATR (średni

prawdziwy zakres zmian), różnica pomiędzy najwyższą i najniższą ceną w danym okresie czy odchylenie

standardowe.

Pan Ostrożny (100 000 PLN kapitału, 1% ryzyko w jednej transakcji) stosując metodę procentowej

zmienności używa ATR z 10 sesji. Dla akcji XYZ wartość wskaźnika osiągnęła poziom 2 PLN. Powoduje

to, że Pan Ostrożny może kupić 500 akcji XYZ (1 000/2=500).

Mankamentem tej metody jest uproszczenie, iż dzienna zamienność jest jednoznaczna z ryzykiem. Może

to zwiększyć ilość zawieranych transakcji (bliskie linie stopu).

Inne metody zarządzani pieniędzmi

Inwestor pragnący zgłębić powyższy temat, powinien wziąć pod uwagę inne znane metody:

piramida (zwiększanie pozycji zyskownych),

odwrócona piramida (zmniejszanie pozycji zyskownych),

jednostki krótko i długo terminowe w ramach pozycji (aktywne zarządzanie częścią pozycji

w ramach korekt w trendzie głównym),

Nadmienione powyżej 3 metody zarządzania pozycją to jedynie "czubek góry lodowej". Temat ten jest

równie szeroki co sposoby otwierania pozycji, choć mniej eksponowany w literaturze. O jego wadze

świadczą jednak wyniki badań nad wpływem metod zarządzania pozycją (pieniędzmi) na skuteczność

systemów transakcyjnych. Ich odpowiednie zastosowanie pozwala znacznie ograniczyć ryzyko

bankructwa oraz zwiększyć nawet kilkukrotnie efektywność systemów.

Automatyczny system transakcyjny pomaga człowiekowi "zdyscyplinować" jego działania na giełdzie.

Ograniczenie czynnika emocjonalnego powinno przyczynić się do osiągania coraz lepszych wyników.

Należy jednak pamiętać, że to człowiek decyduje, kiedy zawierać transakcje oraz co wprowadzić do

systemu.

Warto także pamiętać, że systemy starzeją się, a rynki finansowe dynamicznie zmieniają swoje oblicze.

Zaadaptowanie strategii inwestycyjnej to zadanie w którym komputer nie jest w stanie zastąpić

człowieka.

Michał Wojciechowski

Część 7 - Analiza techniczna>>

Wyszukiwarka

Podobne podstrony:

Opracowanie systemu informatycznego z automatycznym zawieraniem transakcji na rynku walutowym(1)

opracowanie systemy czasu rzeczywistego opracowanie wrzuszczak

Opracowanie systemu HCCP dla zakładu produkcji ciastkarskiej

opracowania systemy rozw instal el bud

zagadnienia opracowane- system polityczny, UŚ- Administracja samorządowa, I SEMESTR

Opracowanie Systemy?zpieczeństwa

pytania-kubas-cw-egzam-opracowane, Systemy Europy Wschodniej

SLOWNICZEK, opracowania z systemów operacyjnych

Opracowanie systemy komutacyjne 2012 ver finalna v 1 2

opracowanie systemy czasu rzeczywistego

Opracowanie systemu informatycznego z automatycznym zawieraniem transakcji na rynku walutowym

OPRACOWANIE SYSTEMU orginałSZKOLNEGO

więcej podobnych podstron